2022年11月9日に発表された、株式会社丸運2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

2023年3月期第2四半期決算説明

株式会社丸運社長の桑原でございます。2023年3月期第2四半期の丸運グループ連結決算をご説明させていただきます。

当決算期の日本経済は、ウクライナ問題や資源価格の高騰、円安などのリスク要因はありましたが、新型コロナウイルス感染症が一服したことを受け、社会経済活動が活性化されたことから、個人消費や企業の設備投資が増加するなど、緩やかな回復基調にありました。

当社の事業領域である物流は、行動制限の緩和などにより個人消費が回復してきたことから、消費関連貨物はコロナ禍による影響から回復基調にあります。

しかし、半導体不足、原材料・燃料価格高騰の影響を受け、鉱工業生産が低調に推移したことから、生産および建設関連の貨物の輸送数量は前年を下回っています。その結果、国内の総貨物輸送量については、コロナ禍以前の水準まで回復していません。

2023年3月期第2四半期 連結決算概要

それでは、第2四半期の丸運グループの連結決算について説明させていただきます。営業収益は、海外物流部門の中国市場における物流増加はありましたが、貨物輸送部門において、自動車など基幹産業減産に伴い素材関連の物流が減少したことなどから、ほぼ前年同期比並みの229億600万円となりました。

経常利益については、貨物輸送およびエネルギー輸送部門での基幹システム導入の経費などが増加したことから、前年同期比マイナス2億8,400万円の6,600万円となりました。

全社的な基幹システムの更新(MLSプロジェクト)については、業務効率の改善による営業力の強化などを目的として、2018年から新システム構築の作業を行っています。

全国拠点への導入にあたり時間を要し、貨物輸送部門の全面稼働が2022年度下期に遅れていること、各拠点への導入にあたり仕様の調整などの経費が当初の想定を超えていることが、収益のマイナス要因となっています。

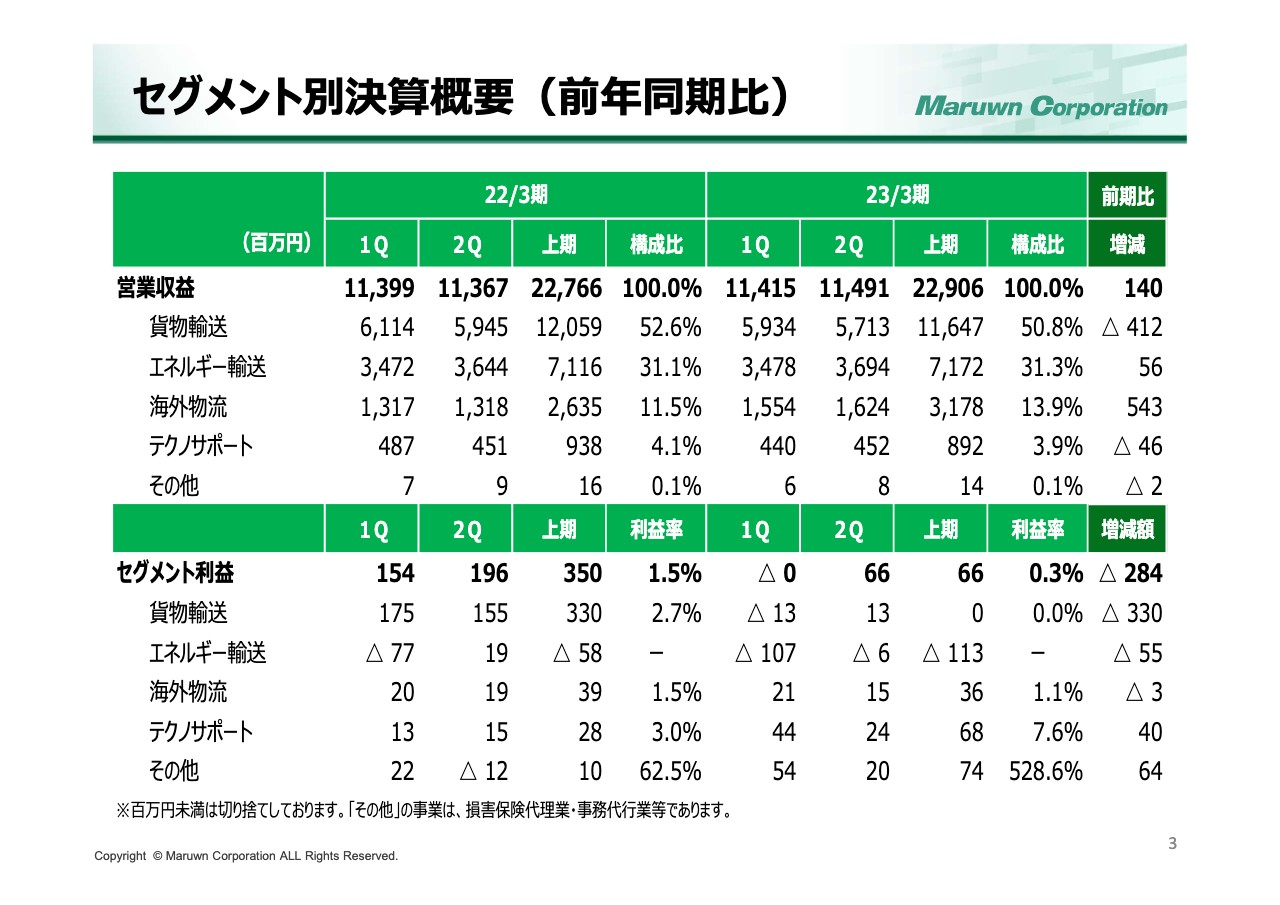

セグメント別決算概要(前年同期比)

セグメント別の決算の概要についてご説明させていただきます。

貨物輸送は、運賃改定やサーチャージ制の導入などの増益要因はありましたが、物流量の減少と基幹システム導入の経費などの要因から減収減益となりました。

エネルギー輸送は、石油輸送および潤滑油・化成品輸送ともに、輸送数量が前年を下回ったことに加えて、基幹システム導入の経費などの要因から営業収益は前年並みでしたが、経常利益は前年を下回りました。

海外物流は、ベトナム現地法人の連結化、中国の輸送数量増などから営業収益は前年を上回りましたが、半導体不足や上海ロックダウンの影響などの要因から減益となりました。

テクノサポートは、受託業務や製油所での工事が減少したことから営業収益は前年を下回りましたが、経費削減の結果、経常利益は前年を上回りました。

なお、今年度より貨物輸送セグメントから海外物流セグメントに移管した「国際事業」については、前年度の業績を補正して表記してます。

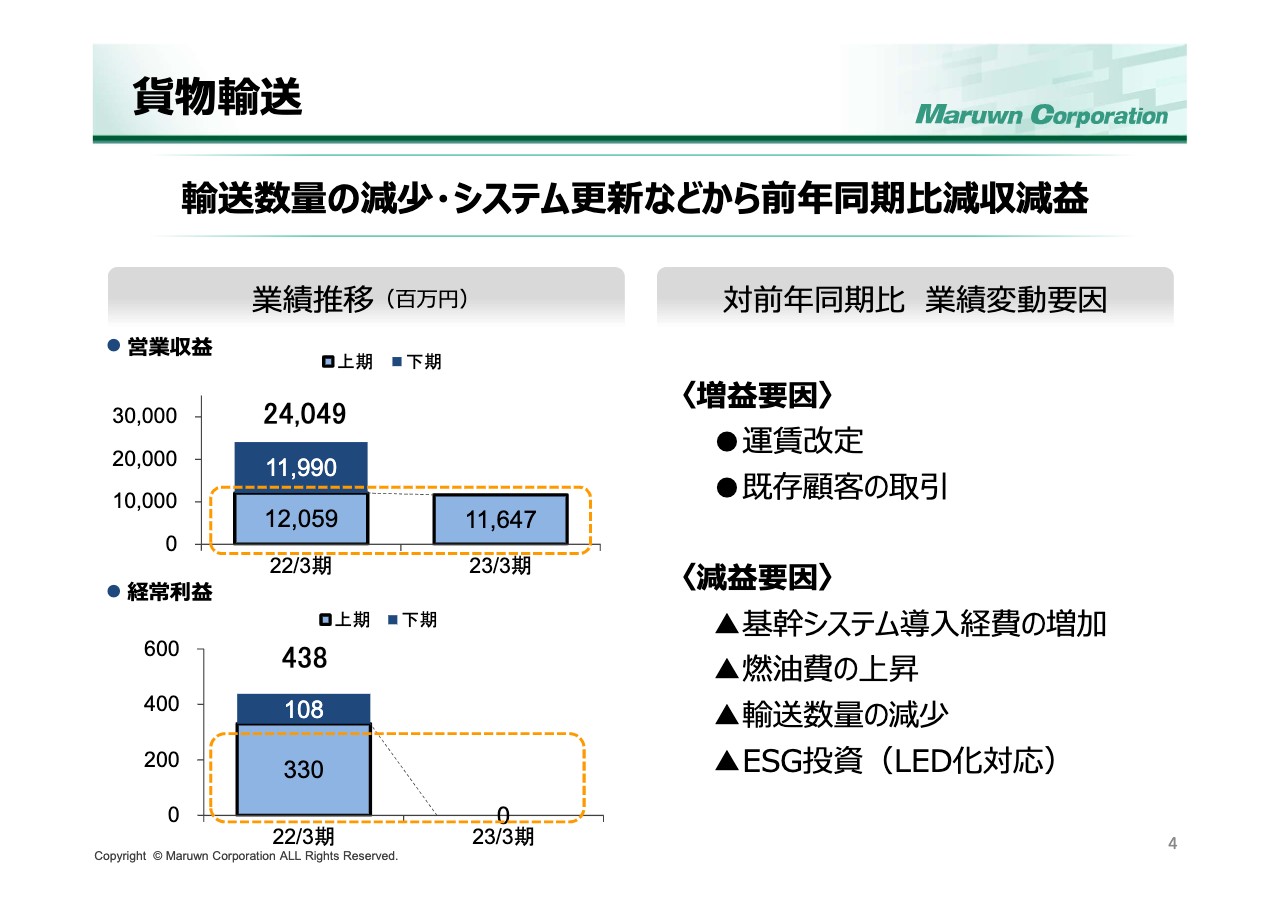

貨物輸送

貨物輸送事業は、サーチャージ制の導入などの運賃改定および既存顧客との取引増加などの増益要因がありました。一方、半導体不足による電気や自動車などの減産に伴うアルミ・銅および化学工業品などの素材物流が減少したことに加えて、流通事業での新規冷蔵保管貨物案件が不調であったこと、ペーパーレス化の進展により印刷物輸送が減少したことがありました。

そして、基幹システム導入の経費が増加したことから、営業収益は前年同期比マイナス4億1,200万円の116億4,700万円、経常利益は前年同期比マイナス3億3,000万円のほぼゼロで、減収減益となりました。

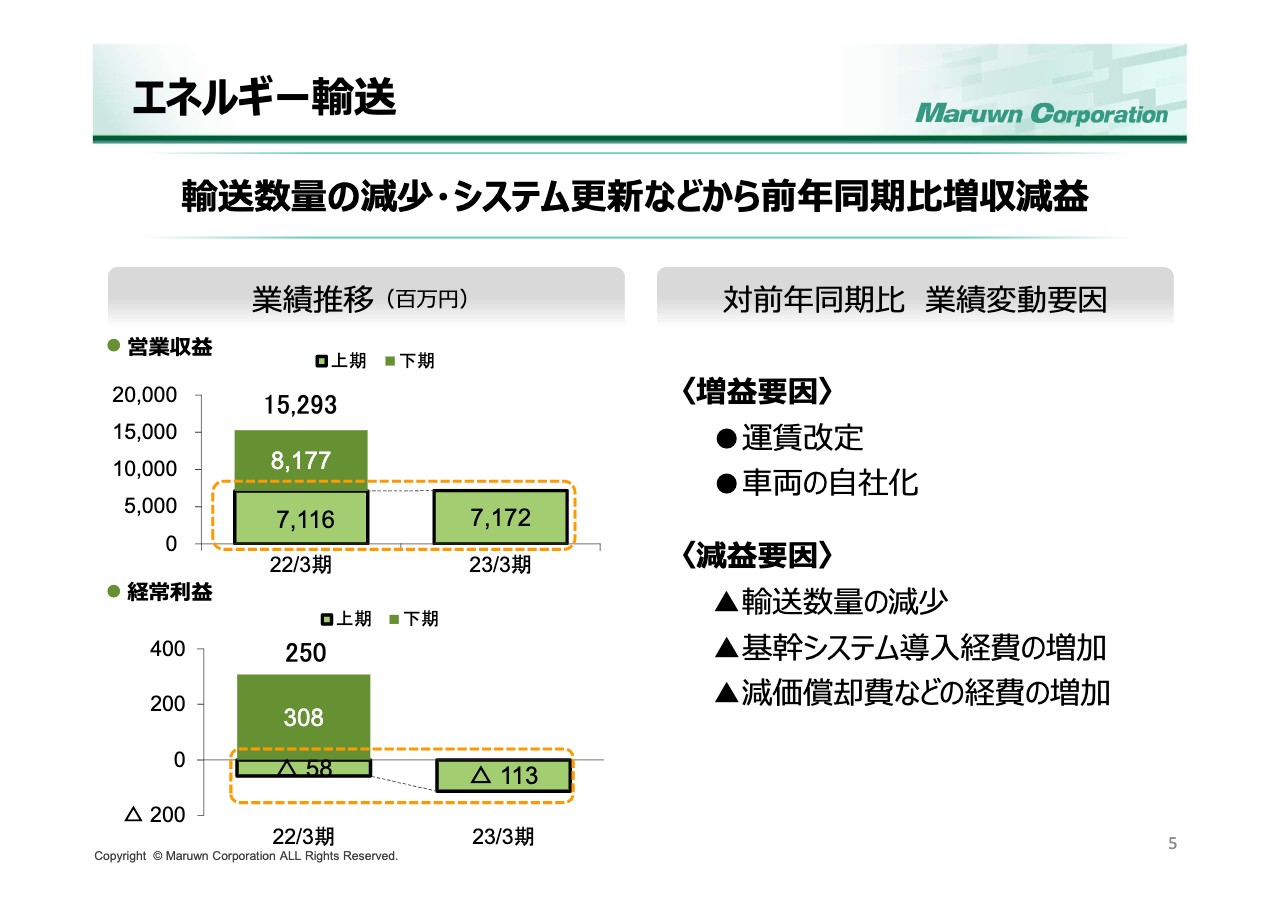

エネルギー輸送

エネルギー輸送事業についてご説明させていただきます。

石油製品の輸送数量は、構造的な石油製品需要の減少に加えて、ガソリンなどの石油製品価格の高騰の影響を受けて、コロナ禍以前の水準まで回復していません。また、潤滑油・化成品の輸送についても、製品の供給不足から輸送数量が前年同期比3パーセント減少しました。

顧客との運賃改定や車両の自社化による効率性の向上などの収益改善に取り組みましたが、輸送数量の減少や基幹システム導入の経費が増加したことから、営業収益は前年同期並みの71億7,200万円、経常損益は前年同期比マイナス5,500万円の1億1,300万円となりました。

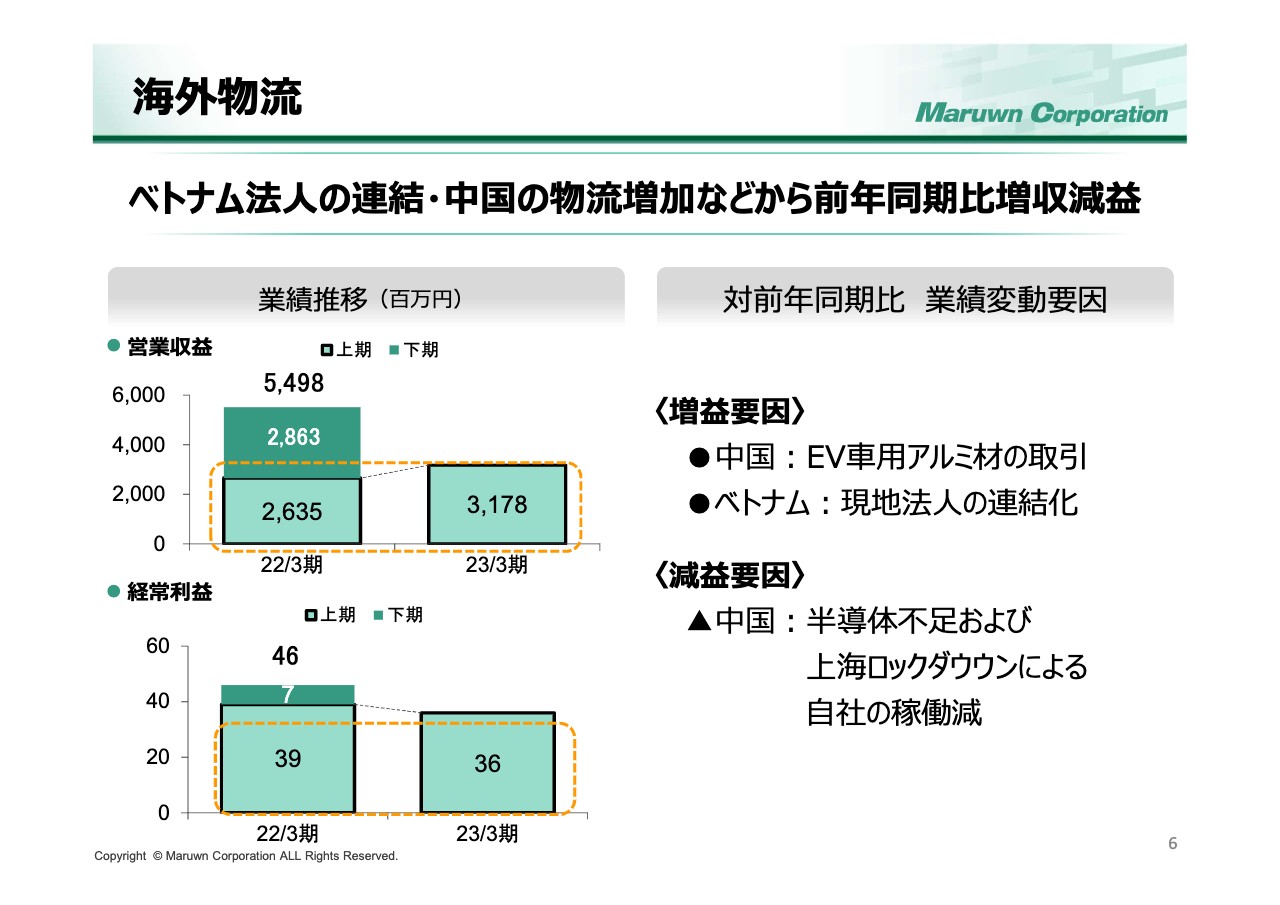

海外物流

海外物流事業についてご説明させていただきます。

営業収益は前年同期比プラス5億4,300万円の31億7,800万円、経常利益は前年同期並みの3,600万円となりました。

今期から2017年に設立したベトナムの現地法人を連結子会社化したことに加えて、中国国内において高級EV車両向けアルミ製品輸送が好調であったことなどから、営業収益は前年を大きく上回りました。しかしながら、国際的な半導体不足や春先の上海ロックダウンなどの影響を受け、自社の車両や倉庫の稼働が減少したことなどが減益要因となりましたが、経常利益はほぼ前年並みの3,600万円を確保することができました。

経常利益推移分析(前期比)

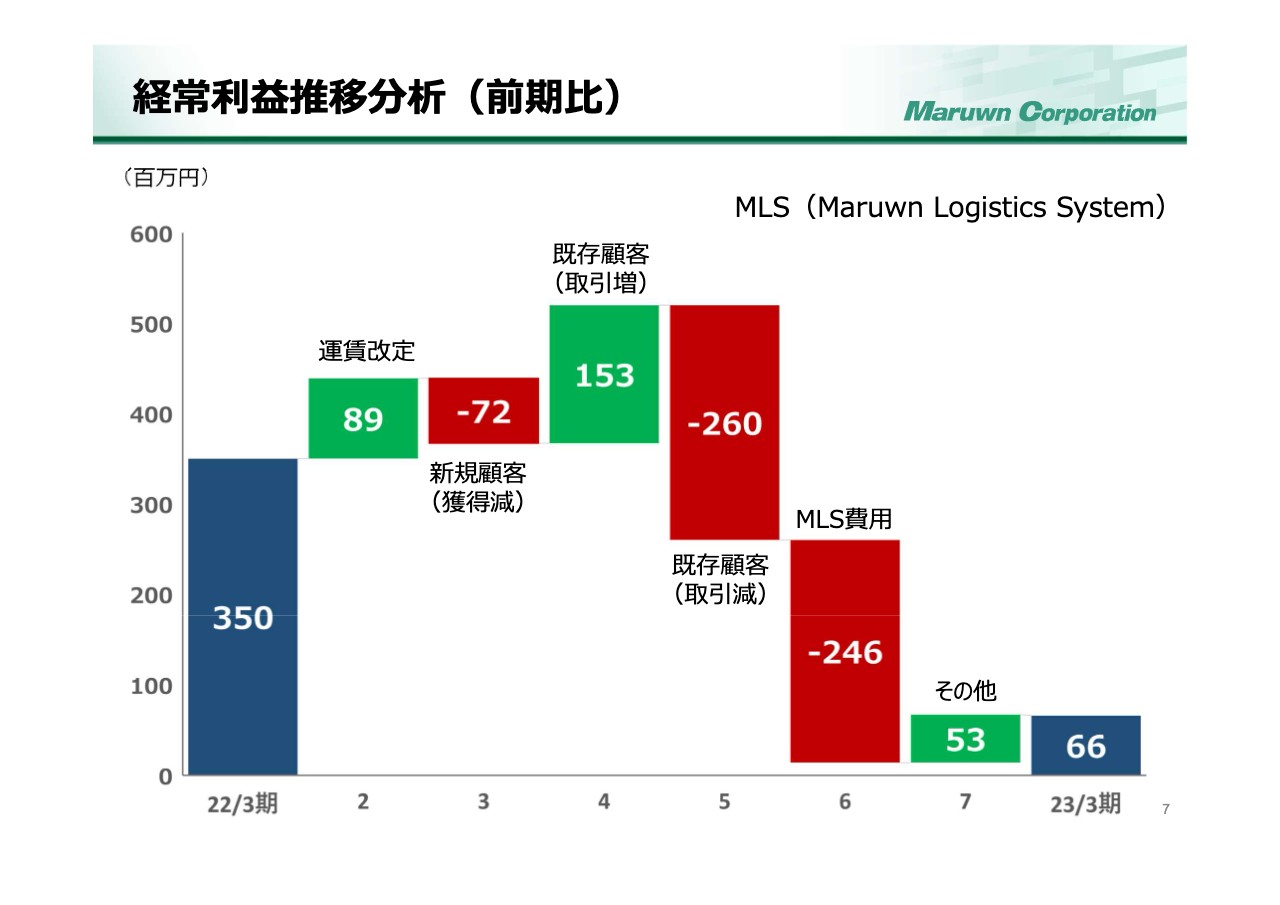

こちらのスライドは、経常利益の前年同期比の要因分析となります。一番左が昨年度の経常利益で、3億5,000万円です。そして、一番右が今年度の経常利益で、6,600万円です。そこに至る変動要因について、緑色がプラス要因、赤色がマイナス要因として表記しています。

貨物輸送および潤滑油・化成品輸送における運賃改定および既存顧客の取引拡大などの増益要因はありましたが、国内のアルミ材などの素材物流の減少による既存顧客との取引の減少に加えて、基幹システム導入に関する経費負担が大きく影響しました。経費の削減など、収益改善に取り組みましたが、経常利益は6,600万円となりました。

通期業績予想

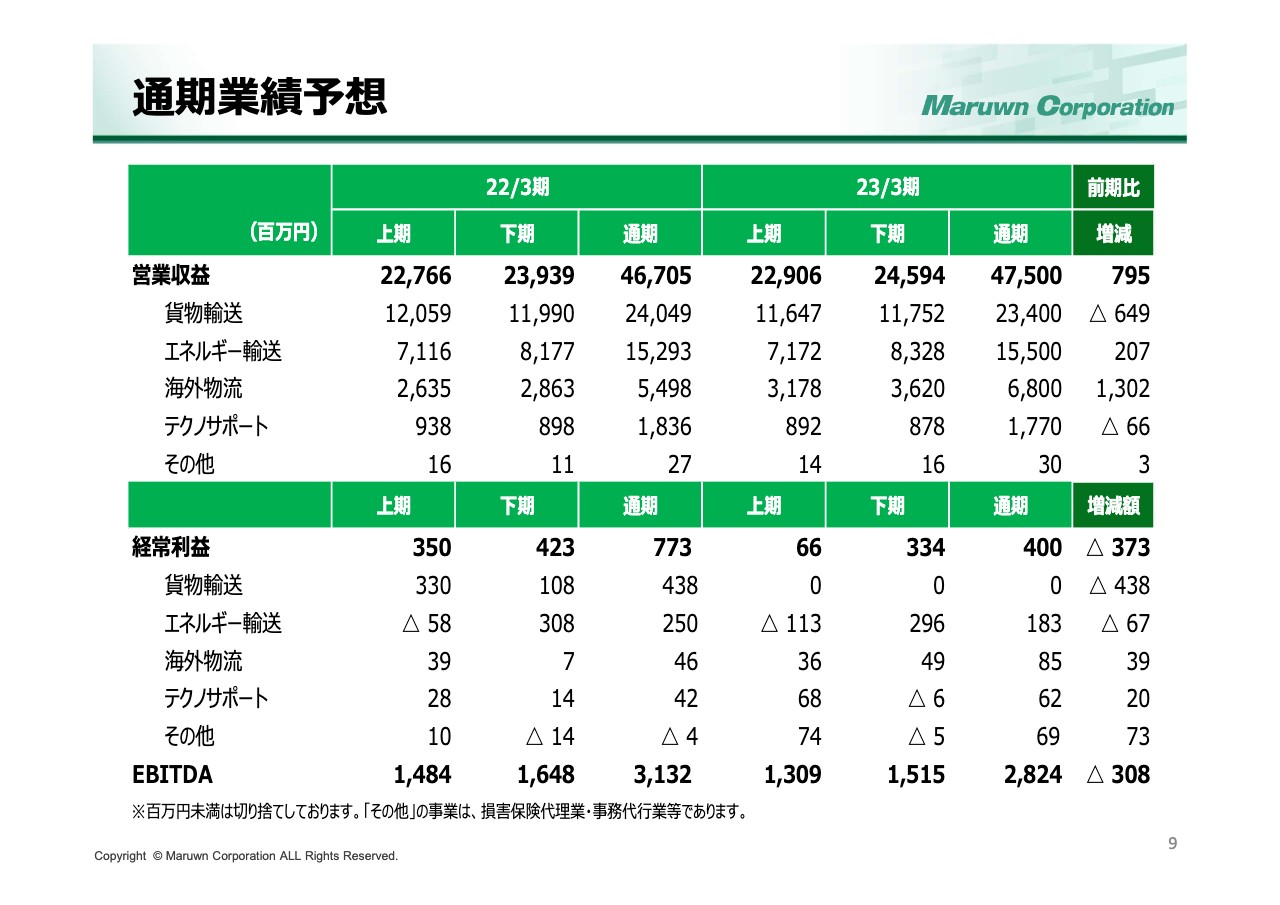

2023年3月期の通期連結決算についてご説明させていただきます。

丸運グループの連結営業収益は、前年同期比プラス7億9,500万円の475億円、経常利益は、前年同期比マイナス3億7,300万円の4億円、EBITDAは、前年同期比マイナス3億800万円の28億2,400万円となる見込みです。

貨物輸送は、引き続き運賃改定、新規取引および既存取引の拡大などに取り組みますが、通期は減収減益の計画です。

当社の主要な取引分野である自動車産業は、半導体不足により、自動車生産の減産が見込まれているなど、国内の貨物輸送数量は前年を下回る見込みであることから、営業収益は前年同期比マイナス6億4,900万円の234億円、経常利益は前年同期比マイナス4億3,800万円のほぼゼロとなる見込みです。

エネルギー輸送は、運賃改定や新規取引の獲得などに取り組みますが、輸送数量の低迷から営業収益は前年同期比プラス2億700万円の155億円、経常利益は前年同期比マイナス6,700万円の1億8,300万円となる見込みです。

海外物流は、ベトナム現地法人の連結化や中国市場でのEV車関連のプラス要因などから営業収益は前年同期比プラス13億200万円の68億円、経常利益は前年同期比プラス3,900万円の8,500万円となる見込みです。

テクノサポート事業は、主要顧客との取引減少に対して、コスト削減に取り組み、減収増益となる見込みです。

今後については、内需主導の緩やかな成長は維持されると見込まれていますが、ウクライナ情勢の長期化による食料・エネルギー不安の増大、円安による物価上昇と消費者心理の悪化、コスト増による企業の業績悪化など、下振れ要因が顕在化すれば、景気の回復テンポが鈍化する懸念があります。

丸運グループは、事業環境の変化に注視し、時機を逸することなく機動的に対処することにより、収益の確保に努めてまいります。

配当の状況

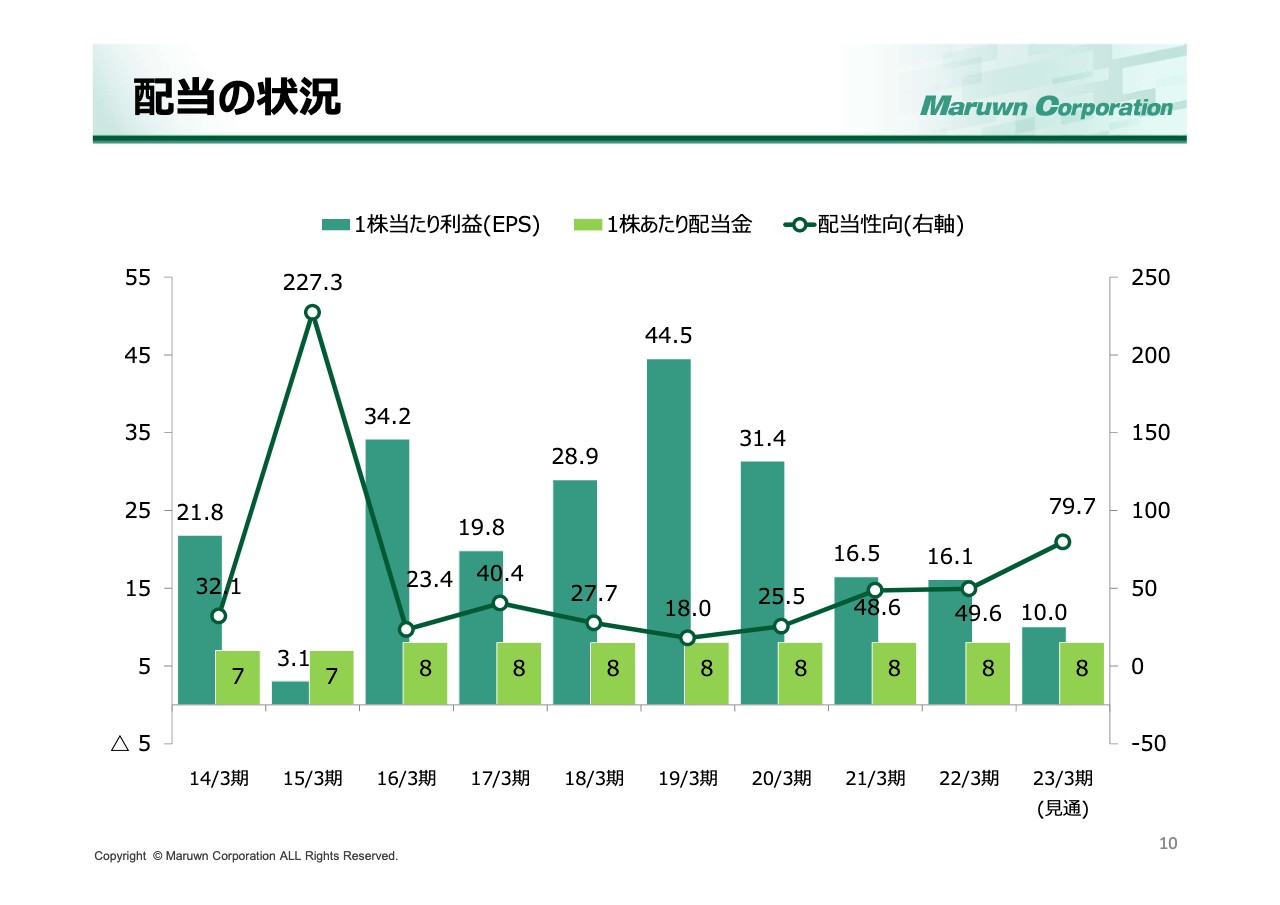

配当の状況です。2023年3月期の配当金は年間8円、配当性向は79.7パーセントです。

今後も引き続き、長期経営ビジョンの実現を図ることにより事業基盤の強化に取り組み、安定配当に努めてまいります。