2017年9月13日に行われた、ポールトゥウィン・ピットクルーホールディングス株式会社2018年1月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

1-1. 2018年1月期 第2四半期 連結業績概況(前期比)

小西直人氏:まず、2018年1月期第2四半期の、連結決算状況のご説明でございます。昨年(2017年1月期第2四半期)と比べますと、大変にいい数字になったと思っております。

売上高は、昨年に比べて17億円増加、前年同期比で19パーセント増加。

営業利益は、前年同期比で31.8パーセント増加。また経常利益は、前年同期比で73.9パーセント増加と、非常に大きな数字になっております。

これだけ見ると、すごいなと言っていただけるかもわかりませんが(笑)。実は、昨年の第1四半期・第2四半期は、非常に低い数字だったということです。逆に、昨年の第2四半期の決算説明会のときには、みなさんに大変ご心配をかけたんだろうと思っております。

とくに昨年の第1四半期は、海外の売上が少し、タイトルの発表の谷間だったということがありました。そのため、一昨年(2016年1月期第1四半期・第2四半期)の順調さに比べて、昨年の第1四半期・第2四半期が低いということは見えておりました。そのため、そういう予測で出させていただいて、その結果どおり売上高・利益も低いということです。

ただ、おそらく機関投資家のみなさまから見れば、昨年はこの半期の数字を見て、「本当に年度の売上利益が達成できるのか、不安だな」と、ご心配をかけたであろうと思っております。

今期は幸いなことに、昨年に比べますと、国内・海外とも順調な数字を積み上げることができました。ほぼほぼ我々としても、昨年に比べていい数字です。

1-2. 2018年1月期 第2四半期 連結業績概況(予想比)

それでは予算に比べて、我々がもともと考えた数字はどうであったかについて、ご説明します。

売上高は、だいたい予算どおりです。1億2,000万円ほど上振れしておりますけれど、基本的には読んだとおりだったと思っています。

営業利益・経常利益は、予測より両方ともいい数字です。(営業利益は)1億2,700万円、(経常利益は)1億9,500万円ぐらい、いい数字がでております。これも誤差の範囲内でございます。この上半期でいくと、ほぼ我々が予測したとおりに、各事業セクションが数字を積み上げてきてくれた結果だと思っております。

経常利益は、2億円近い差額がございます。営業利益と経常利益の差の、1つの大きな要因は、為替差損益ですね。我々の海外部門の売上が、デバッグ・検証事業の中で3割ぐらい占めております。そのため昨年と比べると、為替がだいぶ違います。

昨年は半期で、為替差損益が2億円ぐらいございました。今年は為替差益が2,000万円ですので、昨年と比べると、それだけの違いが出ているということになっております。

その影響はございますが、ほぼ各セクションとも、我々が描いたとおりの活動をしてくれました。中身は若干のデコボコがございますけれど、大きなものではありません。上期についてはそれぞれ、今年の予想どおりの数字が出てきたかなと思っております。

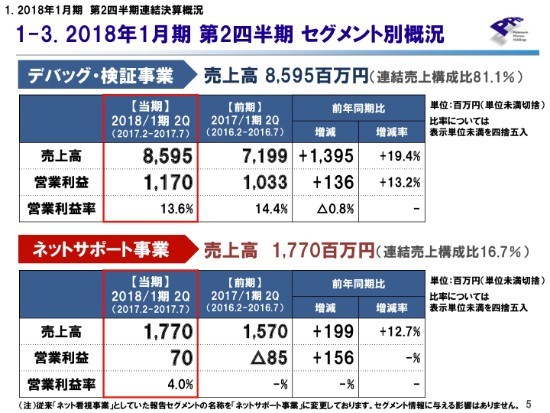

1-3. 2018年1月期 第2四半期 セグメント別概況

デバッグ・検証というセグメントと、ネットサポートというセグメントに分けて考えていきます。

デバッグ・検証事業は、昨年の約72億円の売上高に対して、今年は約86億円。よく伸びてきました。

大きく伸びた理由の1つは、昨年が低かった分だけ、今年は海外部門の売上が伸びております。このセグメント全体で14億円ぐらい増えておりますけれど、その3分の2ほどは、海外の売上の伸びです。国内もしっかり伸びてくれました。14億円の内の3分の1は、国内のデバッグ部門の伸びです。

営業利益につきましても、今年はしっかりとリカバリーをしてくれています。昨年は、第1四半期はとくに、海外部門が本当に悪かったです。固定費を賄えず、海外部門は昨年赤字でした。

(決算説明会に)ずっと来ていただいている投資家のみなさまが多いと思います。みなさまがご高承のように、この5年間は、海外の投資をずっと続けてまいりました。

2011年に株式を公開させていただいたときに、海外部門は上海とアメリカの、実質2ヶ所でした。しかし、今の段階では、海外部門は9ヶ国に20ヶ所の拠点を持っております。

我々がメインのターゲットとしているゲームソフトというのは、基本的には国際商品であると思っております。簡単に言えば、ハリウッド映画のようなものです。ハリウッド映画で大作を作るならば、英語圏だけで映画を配信したのではペイできないぐらいの、コストをかけないといけません。

したがってヨーロッパにも、翻訳されたものが流されます。日本にハリウッド映画が入ってくることと同じように、英語で作られたソフトウェアはヨーロッパの言語や、アジアの言語に(置き換えられます)。日本のソフトウェアも当然、アメリカの言語やヨーロッパの言語に置き換えられて、世界に流れていきます。

我々のビジネスの1つの強みは、国内のお客さまに育てられて、大きくなってまいりました。しかし、ゲームソフトに関わる以上、我々が海外全体でどれだけのネットワークを作るかということが、競争力の1つのベースであると考えております。5年間ぐらい、そういう動きをしてまいりました。

その結果、(海外部門の拠点が)9ヶ国に20ヶ所できたということです。まだまだ足りないところはありますけれど、おおむね海外で仕事をする上での大きな面取りは、ほぼ終わったかなと思っております。

今後は、これをどれだけ活用するかということが課題になってきます。売上高・営業利益とも、昨年に比べると海外部門が好調に推移しています。

国内も、堅調に伸びております。国内は昨年の下期ぐらいから、大型タイトルの受注がずっと続いてきました。これはまだ続いておりますので、非常に現場は忙しい状況が続いております。それからここ数年来、我々のセグメントで言いますと、モバイルが非常に伸びてきています。

その反面、アミューズメント関係のパチンコ・パチスロは、マーケットが今少し弱くなっていると言いますか、だんだん落ちてきております。(マーケットが)大きいときには、過去の売上が、全体の中で3割以上を占めることもありました。

ただ今年の第1四半期・第2四半期は、規定(風俗営業等の規制及び業務の適正化等に関する法律)の改正があるだろうということを前提に、パチンコの機械のルールが変わります。その前の、古い規定での駆け込み需要もありまして、ここ数年来少しずつ落ちてきていたアミューズメント関係の売上も、今年の上半期には少し上向いております。

ただ、これはずっと続くものではなくて、ルールの改正によるものです。ちょっと時限的に、下期いっぱい続くものではないかなと思っていますが、上期にはそういう恩恵も受けております。

次に、ネットサポート事業のご説明です。従来、「ネット看視事業」と昨年までお話ししていたのですが(セグメントの名称を変更しております)。実は、このネットの事業は看視だけではなくて、いろいろなことをやっております。

報告の審査であったり、ユーザーサポートであったりします。そのため、「ネットを使ってお客さまのビジネスをいろいろサポートする」ということが、言葉としては正しいだろうということで、表示を変えさせていただいております。

中身が従来に比べて大きく変わったわけではなく、今までの「ネット看視」という表示が、本来我々がやっているビジネスの中身を、正しく示していなかったのだろうということです。

むしろ「看視」という言葉に強くとらわれすぎるので、これは「サポート」というところで、広く(名称を)変えさせていただきました。(セグメントの)中身が大きく変わっているわけではありません。

昨年の営業利益は、8,500万円の赤字でした。これは、お客さまのいろいろなサービスの入れ替えがあったことや、サービスに合わせた人材のトレーニング・代替がきかないことが要因です。

今までAという仕事をやっていた人が、明日から急にBという仕事には行けない。どうしても、人を教育する必要があります。ここがうまくいかなかったことによって、昨年は赤字を出しておりました。昨年の後半から、ネットサポート部門は組織体制を大幅に入れ替えて、強化してまいりました。

結果的に、今期につきましては売上高が伸びました。営業利益は、まだまだ満足する数字のレベルではなく、正直もっと高い利益に向けた改革をしていかないといけないのですが、一昨年の、みなさまにご心配いただいた状態からは抜け出しております。改善の方向に、大きく歩みだしている状況だと思っております。

1-4. 四半期業績推移(売上高・営業利益)

四半期の業績推移でございます。昨年の第1四半期は、売上全体の連結で見ると、ずっと順調に伸びています。(2017年1月期)第4四半期(の売上高)が多くて、(2018年1月期)第1四半期は落ちています。ただ、第1四半期・第2四半期は順調に伸びてきております。

とくに、昨年の第1四半期の数値が低かったです。資料の右側の、営業利益の四半期推移で見ていただくとおわかりのように、とくに第1四半期が非常に悪かった。これに比べますと、今年の第1四半期・第2四半期は、昨年の悪かった部分をちゃんとリカバリーして、もとに戻ってきています。第2四半期も、順調な数字を上げてきているということです。

我々の本来のビジネスのスタイルに、ちゃんと戻ってきたということです。我々は、いろいろなお客さまと付き合っております。我々は人のビジネスですので、いちばん重要なことは、我々が持っているお客さまに対して、あまり山谷のない売上を作っていくことです。

これが少し、昨年はずれてしまった。我々が抱えているキャパシティに比べて、売上が十分でなかったために、どうしても固定費が回収できず、昨年の第1四半期は利益が低くなりました。今年は、それがうまくいっております。

我々のマネージメントでいちばん大事なところは、ここだと思っております。どのようにして、これから継続的に、大きなキャパシティについて十分なブレイクイーブンを超える売上を取っていくか。これがいちばんの課題だと、この表を見てもおわかりいただけるかと思います。

1-5. 財政状況 連結貸借対照表

連結貸借対照表でございます。大きな問題はございませんが、(増減の)いちばん大きなものは、自己株式が6億8,000万円増えたことです。第1四半期が終わった段階で、自己株式を取得いたしました。結果的に、キャッシュがその分若干減っておりますけれど、それを除くと、大きな違いはございません。

自己資本比率も高いので、自己株式を取得させていただいて、将来の戦略にどう使っていくかということに、今頭を悩ませております。

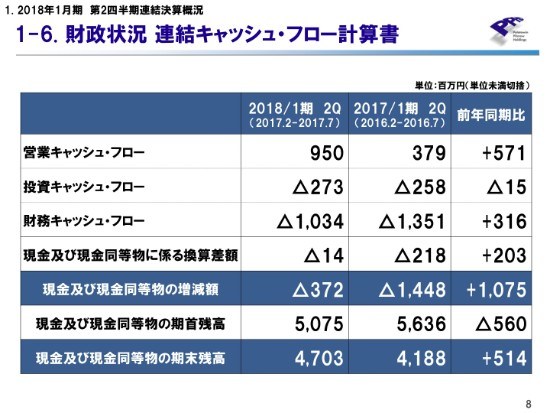

1-6. 財政状況 連結キャッシュ・フロー計算書

キャッシュ・フローです。資料のとおりです。財務キャッシュ・フローでは、先ほどの自己株式の6億円と配当と合わせて、この半期で10億円ぐらいキャッシュアウトがあります。

ここまでが、2018年1月期第2四半期の実績でございます。

2-1. 2018年1月期 通期連結業績予想

2018年1月期の通期連結業績予想です。昨年の実績に対して通期予想は、こちらの資料に記載しているとおりです。もともと発表させていただいていた通期予想が、(売上高は)約220億円。営業利益・経常利益は、資料に記載の数字です。

最終的に、1株当たりの当期純利益が77円ぐらいになると予想して、1株当たりの配当を19円と予想しております。

2-2. 2018年1月期 通期連結業績予想 進捗状況

進捗状況です。売上高は、半期でほぼ半分ぐらいです。下期が少し、重い売上高を見ております。

営業利益・経常利益につきましても、だいたい売上高とパラレルな、下期が少し重い予想です。通期予想の売上高220億円や、経常利益・最終の純利益がどうなるかが、たぶんみなさんのご関心のところだと思います。

いろいろと考えました。正直、第2四半期までは順調でございました。今のところ、第3四半期も悪い受注状態ではありません。ただ、結果的に今期についての予想は、今のところ変えずに、このまま行かせていただきたいと思っております。

いちばんの要因は、受注は堅調ですけれど、おそらく2020年まで、人がなかなか採用できない状態になっていることです。昨年よりも、さらに厳しい採用状態になっております。もちろん、手をこまねいているわけではなくて、人を採用するためのいろいろな手を考えております。

その中でおそらく、地域・地方への拠点の拡大も考えていかないといけないでしょうし、今の(拠点の)地域の統合・移転や、社内の人事異動も考えないといけないでしょう。

あるいは、お客さまと交渉していくことも、考えないといけません。お客さまサイド・社内で働くというワークスタイルですと、どうしても物理的な障害が出てしまいます。そのため、種類によってはその仕事を持ち帰る、あるいは我々の拠点で働く。遠隔地の拠点でも仕事ができるように、お客さまと交渉する等、いろいろなことをやっております。

ただ現実的に、今の日本の状態からいくと、人の採用は非常に難しくなっております。我々がいろいろな業種と、採用の面で競争していかなければいけない。

(採用状況に関して)もう1つ怖いところは、とくにデバッグ・検証事業の場合、お客さまの大事な仕事をお預かりして、これが売れるための最後のチェックを我々がさせていただく点にあります。人が足りず我々のチェックが甘くなってしまうと、当然お客さまの売上に影響しますし、我々としてもそれについて、大きく責任を負わなければいけない。

だから、ある程度我々が効率について満足できる状態を保ちながら、売上を上げていくという、正直に言って、人の面からいくと難しい作業をしていかなければいけない。

その状況の中で、当初に上げさせていただいた予想の売上高・利益につきましては、易しい数字ではないのですが、今の難しい人繰りの中でも、なんとか国内・海外とも達成できるのではないかなと思い、この数字にさせていただきました。

2-3. 株主還元(配当予想)

配当政策は変えておりません。連結当期純利益に対しての配当性向は、25パーセント。2018年1月期は、このままいけば、1株当たりの年間配当金は19円になるという予想です。

我々としては、年初にお約束をした売上高・利益を達成させていただいて、少なくともこの配当が実現できるようにいたします。また、これは毎回申し上げることですが、私どもの考え方は、配当性向を維持するということです。

人繰りがうまくいって、売上高・利益が達成できれば、それに応じて1株当たりの配当金が変わっていくポリシーを、変えてはおりません。

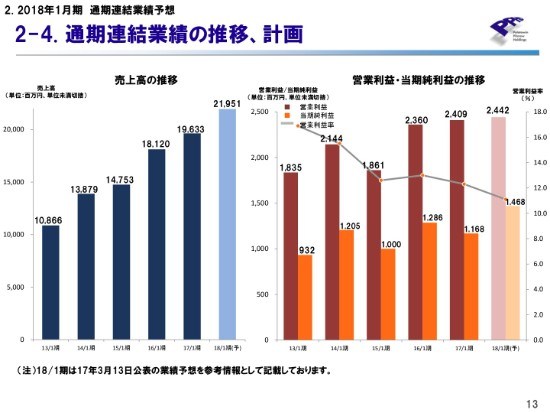

2-4. 通期連結業績の推移、計画

通期連結業績の推移です。ずっと、売上を順調に伸ばしてきています。この人繰りで人が足りないと、結局外部から派遣の人を入れることになります。仕事はこなせるものの、営業利益率は下がっていきます。

このあたりを、行動的にどう変えていくか考えているところでございます。そうは言っても、2020年までずっと営業利益率を下げていくつもりはありません。行動的に原価率を変えられる仕組みを考えた上で、お客さまの求めるクオリティを維持しながら、もう少しステップアップをしていきたいと考えております。