2019年5月30日に行われた、株式会社タナベ経営2019年3月期決算説明会の内容を書き起こしでお届けします。IR資料

事業セグメント紹介

若松孝彦氏:2019年3月期の決算説明会を行いたいと思います。どうぞよろしくお願いいたします。今回のアジェンダは、2019年3月期のレビューと、2020年3月期の見通しおよび株主還元でございます。それでは、2019年3月期のレビューを説明させていただきます。

3ページにあるように、タナベ経営の事業セグメントは大きく2つございます。経営コンサルティング事業とSPコンサルティング事業です。

経営コンサルティング事業は、「経営コンサルティング」と「人材開発コンサルティング」に分かれます。

「経営コンサルティング」は、経営コンサルティングそのものと、戦略ドメイン&ファンクション研究会、そしてM&A・アライアンスです。

「人材開発コンサルティング」は、オーダーメイドの教育研修、FCCアカデミーという企業内大学設立のコンサルティング、次世代の経営チームを育成するジュニアボードのコンサルティング、そして集合型の(FCC)セミナーでございます。

SPコンサルティング事業は3つに分かれています。1つは「SPコンサルティング」で、ここはセールスプロモーションのコンサルティング、デザインと、「経営コンサルティング」と同じようにSP領域の研究会をしております。

そのほかの2つは「SPツール」と「ダイアリー」……これは創業来提供しております手帳でございますが、SPコンサルティング事業はこの3つに分かれます。

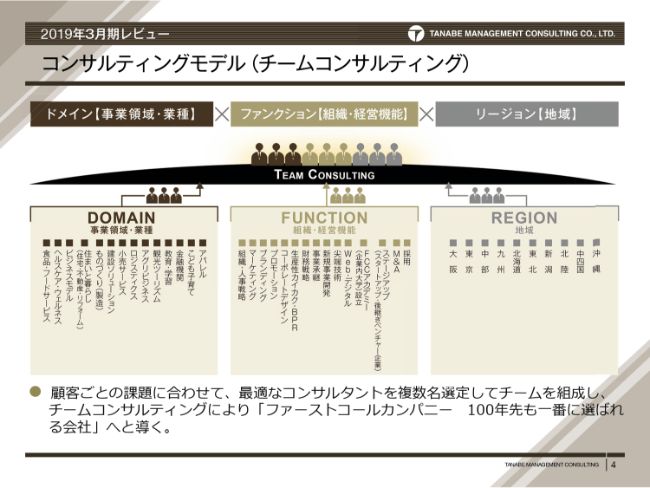

コンサルティングモデル(チームコンサルティング)

コンサルティングそのもののモデルは、どうチームを編成するかということであり、我々はそれをチームコンサルティングと呼んでおります。

ドメインとファンクションとリージョンに分かれており、ドメインは事業領域でございます。業種と訳すとわかりやすいのですが、ここに書かれているように食品・フードサービスからアパレルまで、多種多様な事業領域をセグメンテーションしております。

そして、我々が組織・経営機能と呼んでいるファンクションは、人事から、さらには教育、採用、M&Aも含めてチームが編成できるように組み立てております。

リージョンは、タナベ経営の国内の独立系ファームとして唯一、全国10ヶ所にコンサルタントを常勤させるかたちで展開しておりますので、リージョンと(呼んでおります)。

このドメインとファンクションとリージョンをうまくかけ合わせまして、チームを編成し、タナベ経営が今ミッションとして掲げている「ファーストコールカンパニー 100年先も一番に選ばれる会社」を支援していこうというのが、我々のコンサルティングモデルであります。

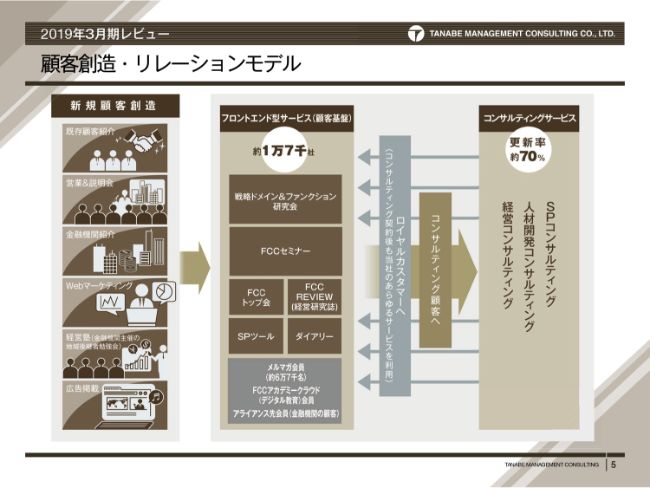

顧客創造・リレーションモデル

顧客創造のリレーションモデルに関しては、スライドの中心にフロントエンド型サービス(顧客基盤)と書かれておりますように、現在約17,000社の顧客基盤がございます。

先ほど紹介したような研究会、セミナー、各種トップ会などのお客さまがいらっしゃるわけですが、それ以外にも(スライド中央の)下にありますメールマガジンの会員として、約67,000名(のお客さまがいらっしゃいます)。

また、FCCアカデミークラウドの会員であったり、金融機関のアライアンスをさせていただいている顧客、ご融資先なども含めて、フロントエンドの顧客基盤を持っております。

この顧客基盤の前提になるものが、新しい顧客の創造ということになります。既存の顧客からのご紹介、営業もしくは説明会、金融機関とのアライアンス、さらにWebマーケティングで金融機関の地域後継者を集めた後継塾の企画もしており、IRや広報を含めた広告掲載といったところから、このフロントエンド型の基盤を拡大していこうと考えております。

そして右にコンサルティングサービスとありますが、「経営コンサルティング」「人材開発コンサルティング」「SPコンサルティング」をおもなコンサルティングの柱としまして、コンサルティング顧客へと導いていきます。

ただ、このコンサルティングサービスを受けていただいているクライアントに、先ほど申し上げたような商品を活用いただくことで、いわゆるロイヤルカスタマー化していくということも考えております。サービスの更新率は現在70パーセントということで推移しております。

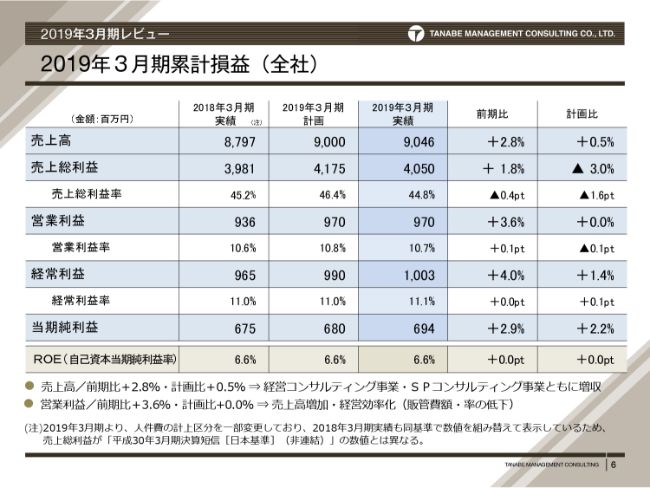

2019年3月期累計損益(全社)

ここまでに申し上げましたセグメンテーションと、顧客創造のモデル、タナベ経営のコンサルティングモデルを踏まえまして、6ページに2019年3月期の全社における累計の損益を掲載しております。

(スライドの表の)右側から3列目が2019年3月期の実績であります。売上高が90億4,600万円、売上総利益が40億5,000万円、売上総利益率が44.8パーセントです。また、営業利益が9億7,000万円、営業利益率が10.7パーセント、経常利益が10億300万円、経常利益率が11.1パーセントとなり、当期純利益が6億9,400万円、ROEが6.6パーセントでございます。

それぞれの項目で前期比、計画比を記載しておりまして、売上高は前期比でプラス2.8パーセント、計画比でプラス0.5パーセント。売上総利益が前期比でプラス1.8パーセント、計画比でマイナス3.0パーセントです。

営業利益がプラス3.6パーセント、計画比でプラス0.0パーセントと横ばいになります。経常利益は前年比でプラス4.0パーセント、計画比でプラス1.4パーセントでした。そして、当期純利益が前年比でプラス2.9パーセント、計画比で2.2パーセントでございます。

スライド下部にも記載しておりますとおり、売上高が増加したことにより経営コンサルティング事業、SPコンサルティング事業ともに増収となりました。さらに、経営効率化を図ったことや、販管率の低下もあいまって、営業利益、経常利益、当期純利益がすべて前期比と計画比を上回ったということでございます。

スライド下部にも書いてあるように、売上総利益に関しては、人件費の区分を一部変更して、販管費で計上していたものを原価へ入れております。

人件費について、コンサルティングの人員が増えてきますと、そちらへ(人件費の計上区分を)シフトしていかないといけないということもありまして、粗利率などの額が少し変わっております。過去に関しても同じようなかたちで比較しておりますが、人数が増えてきている関係で、割合が増えてきているということもございます。少し見づらいですが、ご理解いただければと思います。

2019年3月期累計損益(セグメント別)

7ページでございますが、セグメント別(の累計損益)になります。売上高を経営コンサルティング事業とSPコンサルティング事業に区分けしております。

経営コンサルティング事業は売上高が51億7,100万円と、前期比で3.0パーセント増、計画比で0.4パーセント増でした。SPコンサルティング事業は売上高が38億7,500万円で、前期比がプラス2.6パーセント、計画比がプラス0.7パーセントでございます。

経営コンサルティング事業の売上総利益は29億2,600万円で、前期比でプラス1.6パーセント、計画比でマイナス3.3パーセントでした。SPコンサルティング事業の売上総利益は11億2,400万円で、前期比がプラス2.1パーセント、計画比がマイナス2.3パーセントでした。

営業利益は経営コンサルティング事業が13億5,700万円で、前期比がプラス1.6パーセント、計画比がプラス0.2パーセントでした。SPコンサルティング事業が1億8,700万円、前期比でマイナス7.3パーセント、計画比でマイナス10.6パーセントでした。あとは本社管理費となります。

スライドの表の下にも書いてあるのですが、経営コンサルティング事業に関しては、「経営コンサルティング」「人材開発コンサルティング」の契約数が伸びまして、売上高・営業利益ともに前期の計画を上回っています。

SPコンサルティング事業に関しては、「SPコンサルティング」が好調に推移し、売上は前期実績を上回りましたが、営業利益は業務プロセスの見直し、人件費の増加があり、SPコンサルティング事業のセグメントのなかで、前年の実績、計画を下回っているということでございます。

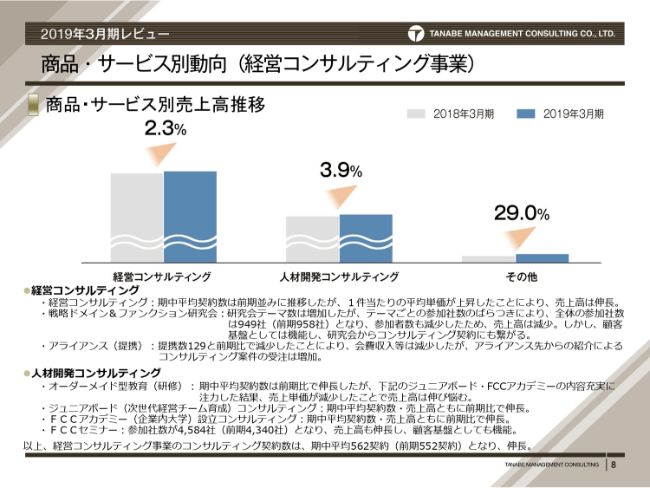

商品・サービス別動向(経営コンサルティング事業)

それぞれの事業について、商品・サービス別の動向を8ページに記載しております。

まず経営コンサルティング事業ですが、「経営コンサルティング」そのものは2.3パーセントと増えています。これはスライド下にも記載しておりますとおり、期中平均契約数は前年と横ばいの推移でしたが、1件当たりの平均単価が上昇したということで売上高が伸長しています。

「戦略ドメイン&ファンクション研究会」は、研究会のテーマ数は増えましたが、テーマごとの参加社数に少しばらつきがあり、全体の参加社数が949社で、前年の958社から比べると若干ですが減少しております。

ただ、顧客基盤としての研究会は大変連動性があり、このモデルは変わっておらず、依然として研究会からコンサルティングへの契約が繋がっております。

「アライアンス(提携)」に関しても、提携数は129と前期比で減少し、会員収入は減少したのですが、逆にアライアンス先からの紹介によるコンサルティング案件の契約数が増えており、ともにチームコンサルティングを拡大していくためのバリューチェーンとしての価値を引き続き発揮しております。

人材開発コンサルティングに関しては、1社を短期的に教育する「オーダーメイド型教育(研修)」は、この期中平均で伸長しておりますが、どちらかというと教育は現在、スライド下に書いてあります「ジュニアボード」や、以前からこういった場でも少し説明しております「FCCアカデミー(企業内大学)設立コンサルティング」が伸びているということもあり、そちらへシフトしております。

「FCCセミナー」は参加社数が4,584社ということで、前期を超えております。顧客基盤としても機能しており、以上によりまして、経営コンサルティング事業全体のコンサルティング契約数は、期中平均で562契約となり、前期が552契約のため伸長しているということでございます。

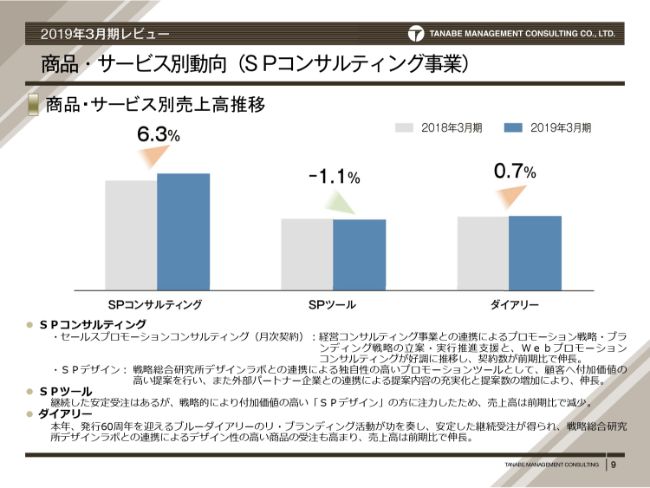

商品・サービス別動向(SPコンサルティング事業)

SPコンサルティング事業の商品・サービス別の売上高の推移は9ページにございます。「SPコンサルティング」そのものは6.3パーセントと伸びており、「SPツール」がマイナス1.1パーセント、「ダイアリー」はプラス0.7パーセントということで微増でございます。

「SPコンサルティング」はブランディングやWebプロモーションなど、過去からいろんな施策を打っておりまして、セールスプロモーションコンサルティングの月次契約数が前期比で伸長しております。

SPデザインも、戦略総合研究所のデザインラボという専属のデザイン部隊と強く連携しております。

デザインが、独自性と付加価値の高いプロモーションツールとしての価値を発揮してきており、「SPコンサルティング」の内訳としては、2つのセグメンテーションがともに伸長しているということでございます。

これも過去から申し上げておりますが、「SPツール」は付加価値が高いほうへシフトしておりますので、若干ですが(売上高は)下がっております。

「ダイアリー」は、2019年が発行60周年という1つの節目を迎えておりますので、どうしても年末の商材になりますが、ブランディングをしっかりしながら推進していきたいと考え、テコ入れもしてまいりましたので、2018年に比べましたら少し(売上高が)上がっているということでございます。

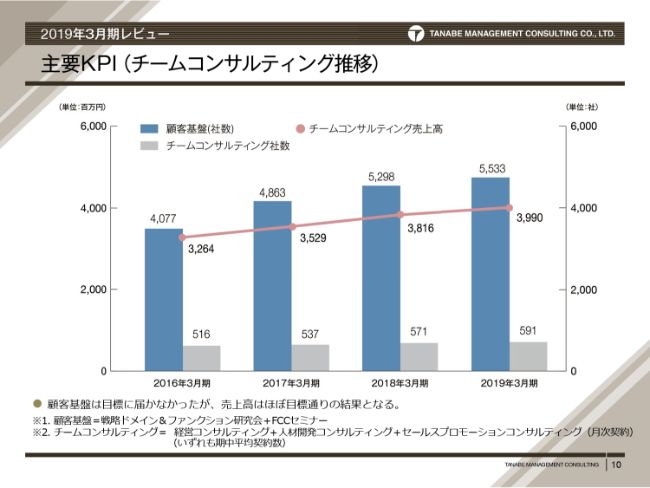

主要KPI(チームコンサルティング推移)

10ページでございますが、主要KPということで、チームコンサルティングの推移でございます。

スライドのグラフ右端がの実績でございますが、青い棒グラフで表している顧客基盤数は5,533社ということで、(以前の)4,000社台からしますと顧客基盤数もずっと増えてきております。

チームコンサルティングの売上高も39億9,000万円となり、これも増収基調でございます。2016年3月期の32億6,400万円から比較して、この中期計画のなかで増えてきております。

グレーの棒グラフのチームコンサルティング社数につきましても、合計が591社ということで増えてきております。

このチームコンサルティングのいわゆる主要KPIである顧客基盤、ならびにチームコンサルティング売上高と社数を成長の1つのバロメーターとしておりますが、増収基調で順調に推移していると判断しております。

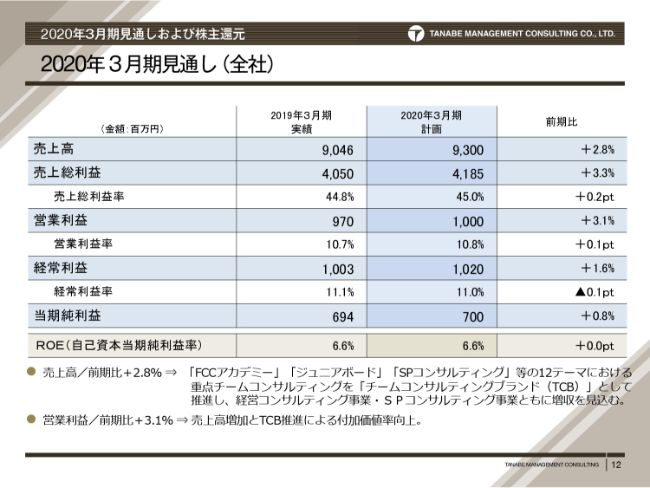

2020年3月期見通し(全社)

以上、2019年3月期の決算の説明を踏まえまして、2020年3月期の見通しおよび株主還元についてご説明したいと思います。網がかかっている部分が2020年3月期の計画でございます。

売上高が93億円で、2019年3月期と比較してプラス2.8パーセント、売上総利益が41億8,500万円で、プラスで.3パーセントとし、売上総利益率は45パーセントとしました。

そして、営業利益が10億円で、プラス3.1パーセント、営業利益率は10.8パーセントとしました。経常利益は10億2,000万円で、プラス1.6パーセント、経常利益率は11パーセントでございます。当期純利益は7億円で、プラス0.8パーセントで、ROEは6.6パーセントでございます。

売上高はプラス2.8パーセントとしてます(が、その理由についてです)。スライド下部にも記載のとおり、チームコンサルティングのなかでもとくに柱としてとらえたいテーマを自由に設定し、重点チームコンサルティングを「チームコンサルティングブランド(TCB)」としてブランド化します。

それで経営コンサルティング事業、SPコンサルティング事業ともに推進することで付加価値も加わるということで、増収を見込んでいます。

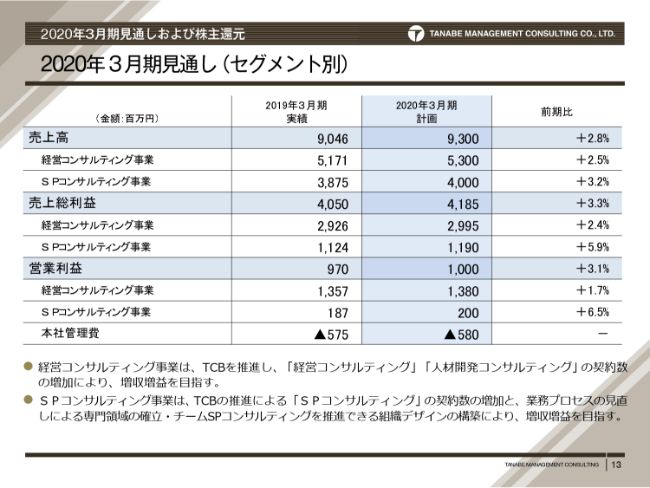

2020年3月期見通し(セグメント別)

13ページは、セグメント別の見通しでございます。

経営コンサルティング事業が53億円で(2019年3月期と比べて)プラス2.5パーセント、SPコンサルティング事業が40億円でプラス3.2パーセントを見込んでおります。

また、経営コンサルティング事業の営業利益が13億8,000万円でプラス1.7パーセント、SPコンサルティング事業が2億円でプラス6.5パーセントでございます。

経営コンサルティング事業は、「経営コンサルティング」ならびに「人財開発コンサルティング」の契約数の増加により、増収増益をしっかり実現してまいりたいと考えています。

SPコンサルティング事業は、先ほど申し上げた「チームコンサルティングブランド(TCB)」の推進で、「SPコンサルティング」そのものの契約数を増やしていくことと、より生産性を上げていくということで、増収増益を見通しとして発表しております。

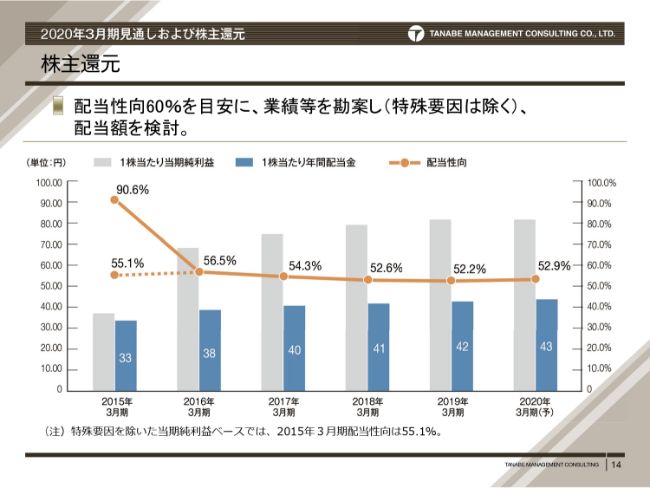

株主還元

株主還元に関しまして、2020年3月期は配当性向60パーセントを目安に、業績を勘案して配当額を検討しております。今回の見通しは43円ということで、配当性向は52.9パーセントでございます。

以上が2020年3月期の見通しでございます。