2019年8月8日に行われた、株式会社オプトホールディング2019年12月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

1.重要な経営指標

鉢嶺登氏(以下、鉢嶺):お暑いなか、お集まりいただきまして誠にありがとうございます。先ほど、今期の業績の下方修正の発表をさせていただきました。株価がどうなるかなとやきもきしておりましたが、いまのところ逆に上昇しているということで、株価はよくわからないものだなと思っております。

本日は、具体的な今後の見通しや足もとの状況も含めてご説明いたしますので、よろしくお願いいたします。まず、CFOの寺口から説明させていただきます。

寺口博氏:それでは、私から業績についてご説明申し上げます。第2四半期の決算概要に入る前に、私どもが使用している重要な経営指標についてご説明します。EBIT、EBITDA、フリーキャッシュフロー、フェアマーケットバリュー、IRR、AUMです。私どもは、このような経営指標を重要視しています。

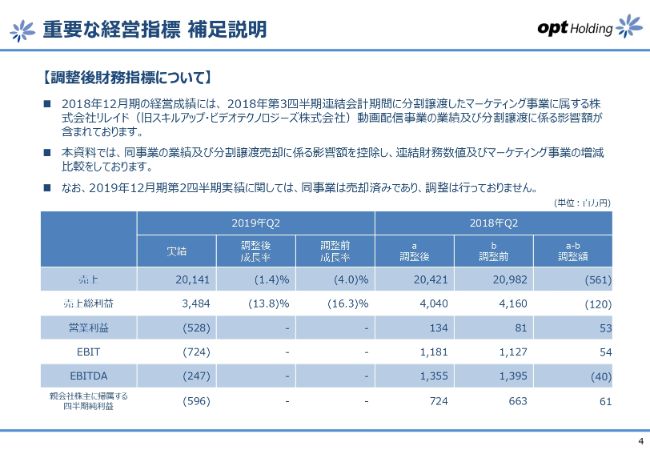

重要な経営指標 補足説明

2018年期に、私どもの子会社でありましたスキルアップ・ビデオテクノロジーズ株式会社、現在の株式会社リレイドの動画配信事業を分割譲渡いたしました。

2018年の財務指標からその影響を除いた数値を、2018年の調整財務指標ということで使用しており、2018年の数値は調整後の数値を使っています。なお、2019年には当該事業の影響はございませんので、調整は行っていません。

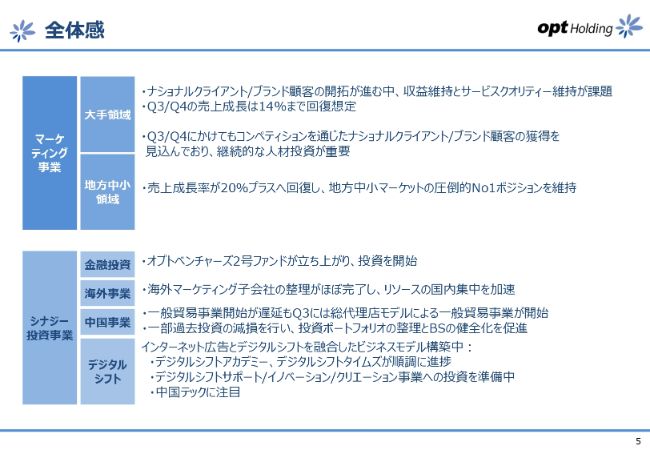

全体感

まずは全体感です。マーケティング事業の大手領域では、現在、ナショナルクライアントやブランドスポンサーの開拓が進んでおりまして、社内でもこれは非常にポジティブだと捉えております。一方、収益維持とサービスクオリティの維持が課題であるとも認識しております。このような開拓が進む中で、第3四半期・第4四半期の売上成長は対前年で14パーセントまで回復するだろうと見込んでおります。

第3四半期・第4四半期にかけても、コンペ等を通じたナショナルクライアント、ブランドスポンサーの開拓が進むと考えており、継続的に人的投資をしていこうと考えています。

一方、地方中小領域は、売上成長率が20パーセントプラスまで戻ってまいりまして、第3四半期・第4四半期に関しても20パーセントプラス成長が続くと考えております。その結果、地方中小マーケットにおける私どもの圧倒的No.1ポジションが維持されると考えております。

続いて、シナジー投資事業です。金融投資は、100億円ファンドを目指すオプトベンチャーズ2号ファンドが立ち上がり、投資を開始しております。

海外事業に関しては、とくにマーケティングの子会社の整理がほぼ完了して、リソースを国内に集中し始めております。なお、海外における投資ビークルについては、整理するつもりは現在ございません。

中国事業に関しては、越境EC事業に加えて、一般貿易事業に挑戦しているところです。開始が若干遅れておりましたが、この第3四半期には総代理店モデルによる一般貿易事業が開始されると理解しております。

また、中国事業に関しては一部過去投資の減損を行いました。我々の投資ポートフォリオの整理とバランスシートの健全化を促進しております。

デジタルシフトに関しては、重々に申し上げておりますように、インターネット広告とデジタルシフトを融合したビジネスモデルを構築しようと考えており、デジタルシフトアカデミー、デジタルシフトタイズが順調に進捗しています。

デジタルサポート、イノベーション、クリエーションの各事業への投資は、現在準備しております。一方、中国のテックに注目しているという状況です。

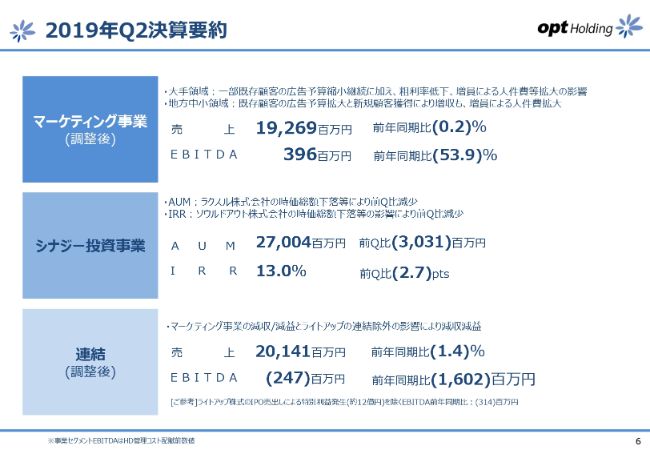

2019年Q2決算要約

それでは、決算の要約についてご説明いたします。まず、マーケティング事業です。大手領域に関しては、一部既存顧客様の広告予算縮小、粗利率の低下に加えて、私どもは人材投資をしておりますので、その影響がいま出ていると考えております。

地方中小領域では、既存のお客さまの広告予算枠が拡大しておりますし、新規顧客の獲得も順調に推移し、増収になっておりますが、人材投資を続けておりますので、人件費が拡大しているという状況です。以上の結果、売上は192億6,900万円、EBITDAが3億9,600万円となっております。

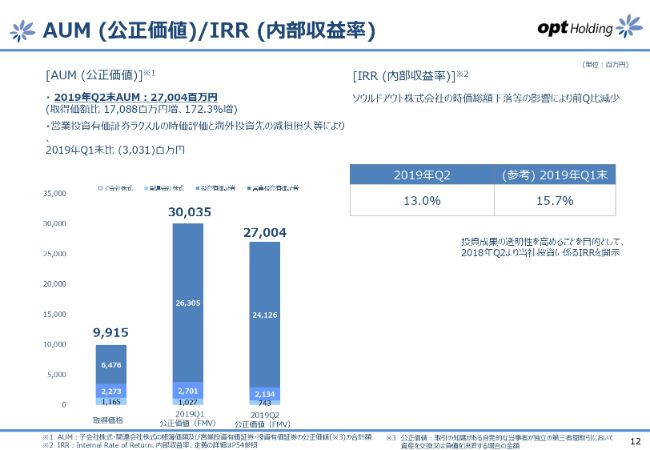

続いて、シナジー投資事業です。AUMは、今期末で270億円という状況です。もともとの取得額が100億円弱でしたので、100億円に比べると170億円程度伸長していますが、第1四半期と比べると約30億円減っております。そのほとんどはラクスル株式会社の時価総額下落による影響によるものです。

IRRに関しては、私どもは10パーセントプラスのIRRを目指しているわけですが、現状13パーセントとなっております。対前四半期では2.7ポイントの減少です。

連結ベースで見ますと、1つ大きな影響を受けています。私どもには、株式会社ライトアップという子会社があったのですが、IPOに伴ってこちらが私どもの連結から外れ、株式をすべて売却しております。ライトアップの連結除外の影響を受け、売上は201億4,100万円、EBITDAはマイナス2億4,700万円となっております。

全体感としては、マーケティング事業は第1四半期・第2四半期、若干調子が悪かったと理解しておりますが、第3四半期・第4四半期はある程度回復を見込んでおります。シナジ―投資事業につきましては、AUMに関してもIRRに関しても、大きな問題なく順調に進捗しているのではないかと考えております。

2019年Q2 主要連結財務指標

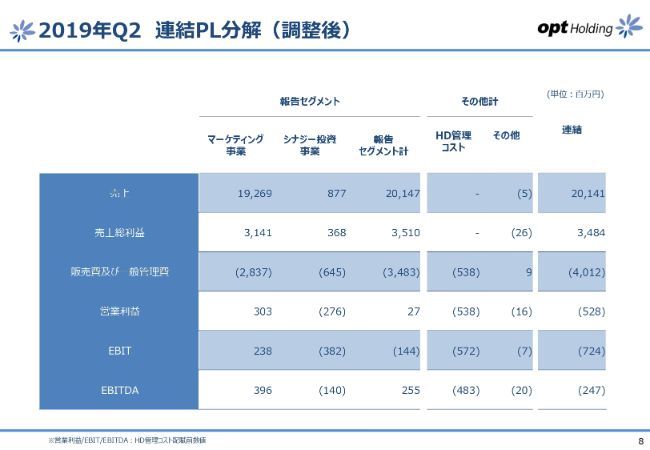

7ページは、主要財務指標についてご説明しておりまして、こちらを8ページで各セグメントに分解しております。

2019年Q2 連結PL分解(調整後)

分解した各セグメント数値です。詳しくは後ほどご説明いたします。

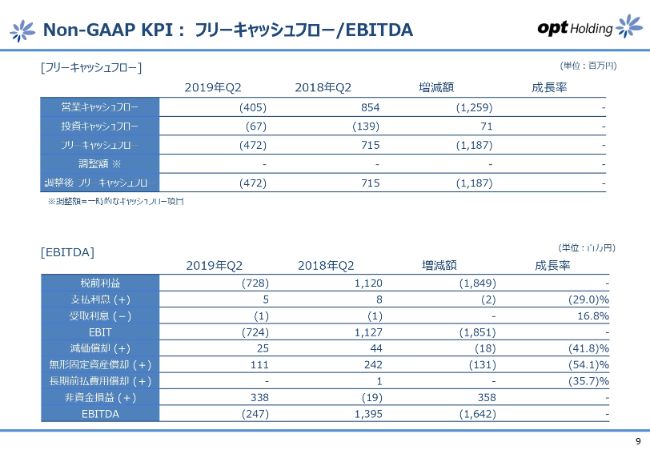

Non-GAAP KPI:フリーキャッシュフロー/EBITDA

我々のNon-GAAPのKPIについてですが、この第2四半期では、フリーキャッシュフローが4億7,200万円、EBITDAがマイナス2億4,700万円という数値になっております。

会計数値から、Non-GAAPのフリーキャッシュフロー、Non-GAAPのEBITDAにどういうふうに数値を展開してしているかというメカニズムを、こちらでご説明させていただいております。

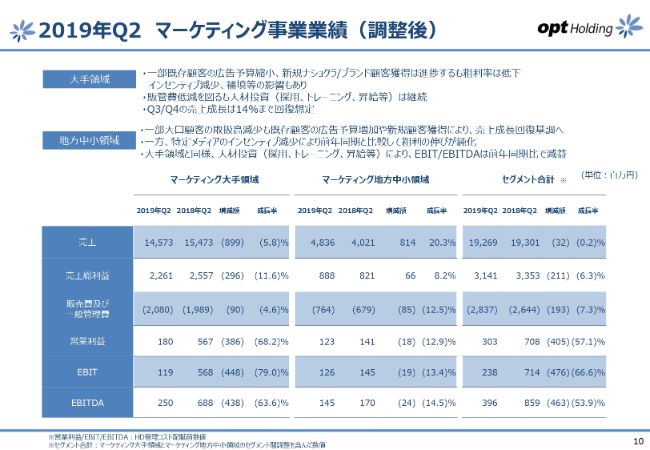

2019年Q2 マーケティング事業業績(調整後)

10ページでは、マーケティング事業業績についてご説明申し上げます。大手領域に関しては、先ほど若干触れましたが、一部既存顧客の広告予算の縮小の一方、新規ナショナルクライアントあるいはブランド顧客は順調に進捗しています。しかしながら、粗利率は若干低下しているという状況です。加えて、インセンティブの減少、一部補填等がありまして、その影響を受けています。

現在、販管費の低減を図っておりますが、人材投資は継続中です。先ほど申し上げましたが、第3四半期・第4四半期の売上成長は14パーセント程度に回復するだろうと考えております。

結果として、マーケティング大手については、売上は145億円、営業利益は1億8,000万円、EBITは1億1,900万円、EBITDAは2億5,000万円となっております。

地方中小領域については、一部大口顧客の取扱高が減少しましたが、既存顧客の広告予算枠の増加、あるいは新規顧客の獲得により、売上が非常に大きく伸長しており、20パーセントの成長率となっております。

一方、特定メディアのインセンティブが減少しているということがあって、粗利率が鈍化しています。また、大手と同様に人材投資を継続しているため、販管費が増加し、EBITおよびEBITDAが前年同期で減益しているという状況です。

その結果、マーケティング事業の地方方中小領域では、売上が48億円、営業利益が1億2,300万円、EBITDAが1億4,500万円という状況です。

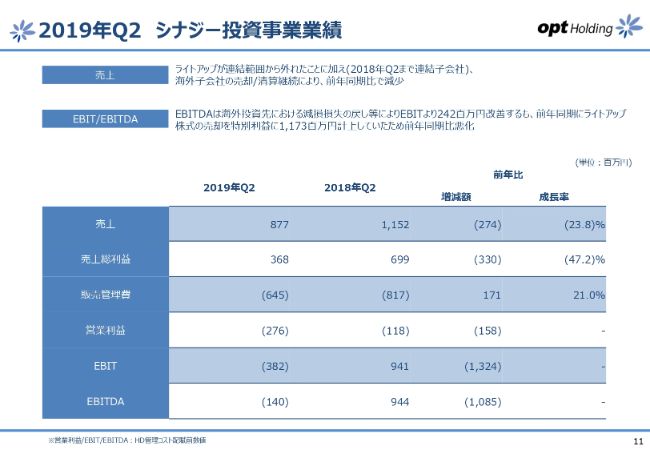

2019年Q2 シナジー投資事業業績

シナジー投資事業です。シナジー投資事業は、先ほどから申し上げているとおり、AUMとIRRが当社の重要指標ですので、こちらの損益計算書の見方は若干難しくなっています。

売上に関して申し上げますと、先ほど申し上げたとおり、株式会社ライトアップという我々の子会社が連結除外になったことと、海外マーケティング事業の子会社整理の影響を受けております。

EBITおよびEBITDAにつきましては、中国を中心とする海外投資先の減損のインパクトを受け、さらに株式会社ライトアップの株式を売却しましたので、その特別利益のインパクトを今期受けているという状況です。

結果として、売上が8億7,700万円、営業利益がマイナス2億7,600万円、EBITがマイナス3億8,200万円、EBITDAがマイナス1億4,000万です。

AUM(公正価値)/IRR(内部収益率)

AUMとIRRについてご説明申し上げます。我々の取得価格はもともとは99億円でしたが、現在の公正価値(AUM)では270億円です。前期が300億円でしたので、約30億円減少しています。すでにご説明したように、ラクスル株式会社の株式価値の低下の影響を受けております。

内部収益率(IRR)に関しても、ソウルドアウト株式会社の時価総額低下の影響を受けて、現状では13パーセントとなっております。

2019年Q2 HD管理コスト

ホールディングコストに関しては、それほど大きな動きはありませんが、もともとご説明していますように、中長期の成長に向けて、人材投資、グループ経営管理基盤の構築、譲渡制限付株式を一部社員に付与している状況で、販管費が増加しています。

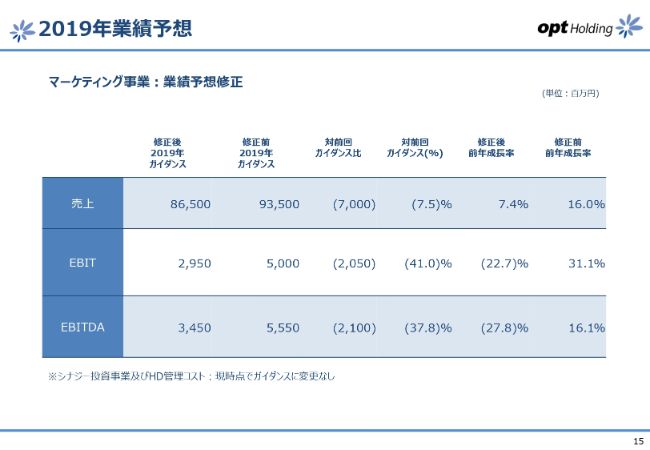

2019年業績予想

それでは2019年の通期業績予想についてご説明申し上げます。利益開示をしているのは、マーケティングセグメントだけです。連結ベースの利益開示はしていませんので、こちら(スライド)でお見せしている利益開示はマーケティングセグメントの利益開示ということになっております。

修正前のガイダンスでは売上が935億円、EBITが50億円、EBITDAで55億5,000万円という開示でしたが、今回、下方修正をさせていただきまして、売上が865億円、EBITが29億5,000万円、EBITDAが34億5,000万円という数値に修正しました。

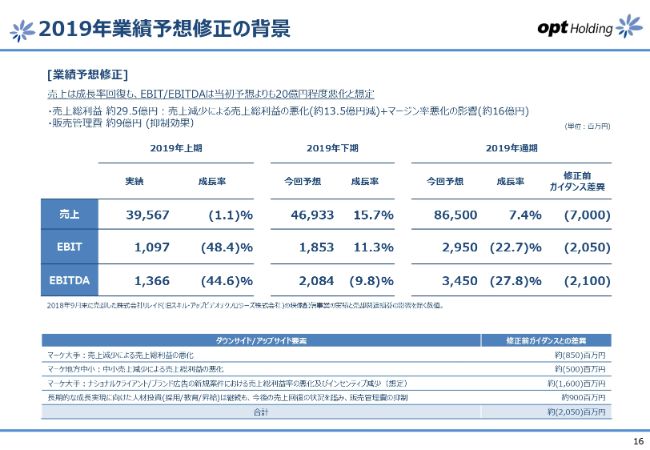

2019年業績予想修正の背景

その背景を説明いたします。こちら(スライドの表)は、2019年数値をファーストハーフ(上期1~6月)とセカンドハーフ(下期7~12月)に分けた数値です。

ご覧のように、ファーストハーフの数値は対前年成長率が、売上でマイナス1.1パーセント、EBITでマイナス48.4パーセント、EBITDAでマイナス44.6パーセントです。これまでご説明してきましたように、マーケティング大手・マーケティング地方中小の業績を集約した数値がこちらです。

下期に関しては、売上が15.7パーセント、EBITが11.3パーセント、EBITDAがマイナス9.8パーセントという数値に良化すると考えております。

一部、EBITDAの数値が対前年マイナスになってしまうのは、昨年度に一部減損等を行っておりまして、そのインパクトがこのEBITDAに出ているということです。結果として、通年で今回予想の数値になっています。

この中身をもう少し説明させていただきます。EBITの20億5,000万円の差分については、(スライドの)下部に説明がございます。

まず、マーケティング大手の売上減少に伴う売上総利益の減少が、大体8億5,000万円程度だろうと予想しております。そして、マーケ地方中小の売上減少による売上総利益の悪化が5億円ほどの想定です。

また、マーケティング大手におけるナショナルクライアント、ブランド広告主の新規案件における売上総利益率の悪化とインセンティブの減少を想定しておりまして、これが10億円程度のマイナスだろうと考えております。

一方、販管費を抑制しており、そのインパクトがプラス9億円ほどあると考えています。ただし、販管費に関しては人材投資は継続的に行ってまいります。

結果として、先ほど申し上げた通年でのマーケティングセグメントの利益開示の数値を、今回下方修正させていただきました。

シナジー投資セグメントにおけるAUMおよびIRR、ホールディングのコストの開示である数値については、修正をしておりません。

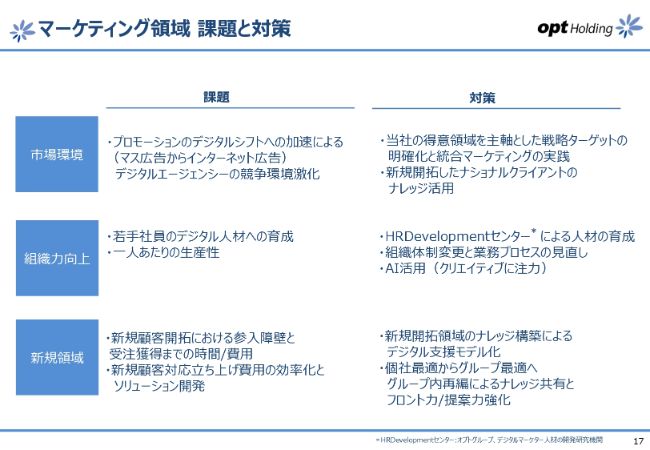

マーケティング領域 課題と対策

今回の決算を行うにあたって社内で議論している中で、いろいろな課題も見えてきました。我々は、新規にナショナルクライアント、大口のブランドスポンサーの方の広告を獲得するようになったのですが、その中で出てきた課題を一旦こちらにまとめています。

まず、市場環境につきましては、お客さまのデジタルシフトへの加速によるデジタルエージェンシーの競争環境がそれなりに激化しているんだろうなと理解しております。

組織力に関しては、私どもでは若手社員が多いものですから、そちらの人材育成への投資が継続的に必要だろうなということと、それと同時に一人あたりの生産性を高める必要があると考えております。

また、現在、新規顧客を開拓しているのですが、受注にかかる手間と時間が課題だと考えています。実際に立ち上げるときに、費用の効率化とソリューションの開発というものが非常に大事だという課題感を持っています。

それに対する現状の対策案は、市場環境のところでは、私どもの得意領域を主軸とした戦略ターゲットを明確化して、統合マーケティングを運用しようと考えております。また、いろいろ新規開拓でナレッジが積み重なってまいりましたので、それを運用に活用したいと考えております。

組織力のところでは、HR Developmentセンターというものを開設して、こちらで人材投資を継続的にやっておりまして、このアクセルをより踏んでいきたいと考えております。また、現状組織体制、とくにマーケ大手の組織体制と業務プロセスを見直しております。さらに、AIを積極的に活用して、クリエイティブ作成等の手間を省いていきたいと考えております。

新規領域に関しては、いろいろなナレッジが溜まっておりますので、デジタル支援のモデル化というものもできると考えております。また、グループ内の組織再編も行っていますので、それによるナレッジの共有とフロント力、提案力を強化していきたいというところです。第2四半期以降、いま申し上げた対策に取り組んでいるところです。

私からの説明は以上です。次に、鉢嶺から4つの転換点の話をさせていただきます。

4つの転換点~Why Now?~

鉢嶺:それでは、私から4つの転換点の話をさせていただきます。4つの転換点とは、経営的な視点が第1、マーケティング大手領域が第2、マーケティング地方中小領域が第3、そしてシナジー投資が第4ということで、我々を取り巻く環境において、非常に大きなチャンスが出てきています。

その中で、そこに迅速に投資していくことによって会社自体を大きく飛躍させたいと考えており、そういった意味では非常に大きな転換点にきているのだろうなと考えています。

(1)経営:デジタルシフト企業へ

それでは、第1の経営全般に関するところからご説明いたします。こちらは従前どおりですが、従来の広告代理事業に加えて、デジタルシフトカンパニーに変わっていくんだというようなことをうたっております。

私自身もクライアント様の経営層とお話しすることが非常に多いのですが、クライアント様から、広告にとどまらないご相談が非常に増えています。

やはり、「会社全体をデジタル化したいんだけど、なんとかならないだろうか」「場合によっては、一緒に事業をつくってもらえないだろうか」「デジタル系の商品を開発してもらえないだろうか」「デジタル人材を送ってもらえないだろうか」というような、デジタル化に対するさまざまなニーズというものを、ひしひしと感じています。

従いまして、そこに対して我々としてはどのようなかたちで応えていくのかというようなところが、大きなチャンスなのかなと考えております。

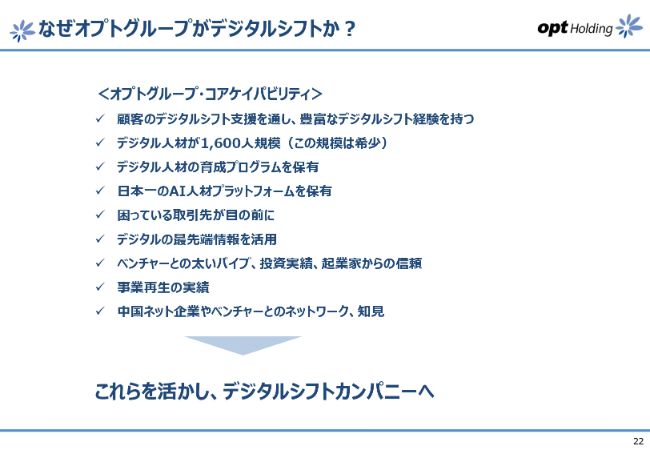

なぜオプトグループがデジタルシフトか?

現時点の当社グループが持っているケイパビリティをいくつか挙げていますが、やはり当社はデジタルシフトの体験、ノウハウを持っているということが最初に挙げられます。

また、デジタル人材が1,600人あまりおりますが、この規模でデジタル人材を保有してクライアント様をサポートできるという組織を持っている会社も、日本の中においては希少であろうと思っております。

デジタル人材を育成するプログラム自体は、先ほどHR Developmentセンターの話がありましたが、そこをはじめとして、デジタルシフトを成し遂げるためには、いくつかの重要な職種の人材を育成する必要がありますので、そういったプログラムを独自で持っているということも大きな動きだと思っています。

また、後ほどご説明いたしますが、日本一のAI人材のプラットフォームを持っているということ自体も、やはりクライアント様からのAI関連のご相談というのが非常に増えてきているということで、大きな強みになっています。

そもそも、目の前に困っている取引先様がたくさんいらっしゃるということ自体も、我々からすると非常に大きな機会なのかなと思っています。

そして、デジタルの最先端情報が入りやすい立ち位置にいるということです。ベンチャー投資を通じて常に最先端のデジタルのビジネスモデル、環境変化といった情報が逐一入ってくる立ち位置にいるということも、非常に大きな強みなのかなと思っています。

過去にはベンチャー投資の実績、あるいはベンチャーにさらに深く入り込んで再生していった実績があり、こういったところも我々が持っているケイパビリティだと思います。

昨今では、中国のネット起業とのパイプもあり、我々が中国で運営しているベンチャー・インキュベーション施設を通じて、さまざまな最先端の中国のベンチャーの情報が入ってきます。

こういったところも含めて、グループ全体で、クライアント様のデジタルシフトをサポートできる能力がかなり溜まってきているなと感じております。こういったものを使って、広告代理店にプラスして、新たにデジタルシフトカンパニーとしての収益をあげていきたいと考えています。

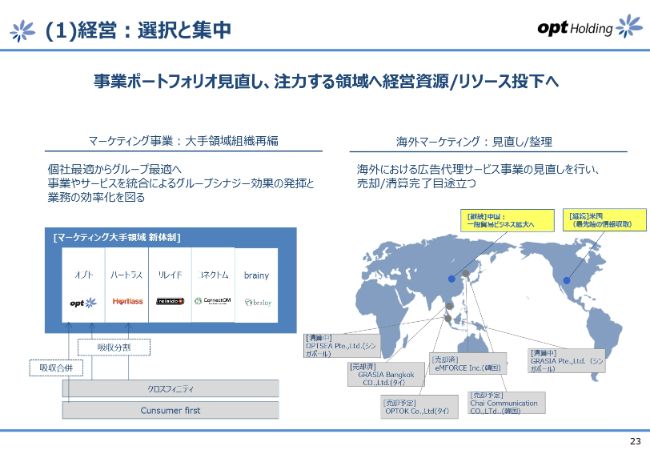

(1)経営:選択と集中

もう1つ進めておりますのが「選択と集中」で、今回は大きく2つです。(スライドの)左側は、マーケティング大手領域の組織再編についてです。グループ会社をかなり多数保有しておりましたが、オプトを中心に、機能がかぶるものはどんどん集約していこうということで取り組んでいます。

今回会社自体をクロスフィニティとか、コンシューマーファーストと、こういった会社に関しては吸収統合していくということでより効率性を高めていくような動きをしております。

また(スライドの)右側は、海外マーケティングについてです。これは昨年から進めておりましたが、中国を残し、アジアのいわゆる広告代理ビジネスに関しては撤退し、国内に集約するという方針を出しておりました。

今回、韓国のeMFORCE Inc.という、海外の当社グループの中では非常に大きな規模を持っていた会社の売却が決まりました。それ以外の韓国の拠点につきましても、ほぼほぼ売却整理の目途がついたということで、マーケティング事業につきましては、より一層、国内にフォーカスしていくということで、リソースの選択と集中が進んできているかなと思います。

では、ここからマーケティング大手領域について、金沢にバトンタッチをさせていただきます。

(2)マーケティング大手領域:強み・独自性

金澤大輔氏:オプトの金澤です。私からは、マーケティング大手事業の現状と今後について、みなさまにお話しできればと思っております。

先ほど寺口の話にもありましたが、前四半期に私が決算説明会でお話ししたとおり、第1四半期・第2四半期は、昨年の既存顧客の離反、業種・業態の不況というところのインパクトも受けて、厳しい結果となりました。

一方で、第3四半期・第4四半期につきましては、先ほど話があったとおり、成長率は回復できると見込んでおります。その理由と、いま起きている課題、そして対策について、本日は私の口からみなさまにご説明できればと思っておりますので、よろしくお願いします。

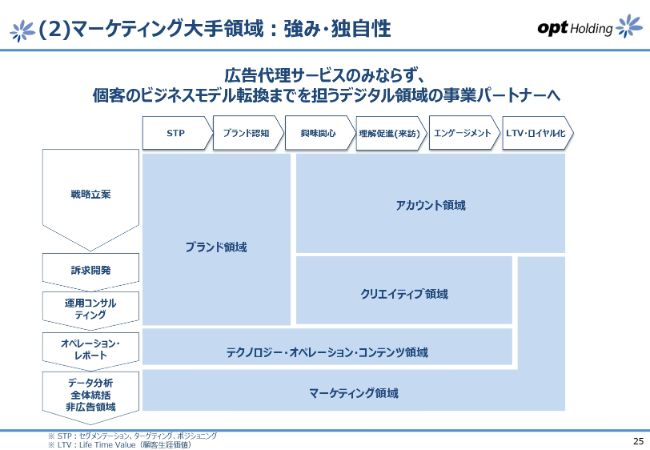

まず、我々の強み・独自性についてです。ここの部分で、ある程度すべてを語れればと思っているのですが……実は、我々は今年(2019年)4月から大幅な組織変更をいたしました。

その背景は、冒頭に鉢嶺からも話があったとおり、「広告代理+デジタルシフトカンパニー」に生まれ変わろうというテーマの下、広告代理の強みは残しつつ、我々ならではの独自性をマーケティング領域でもつくるということをコンセプトにして、ダイレクトの広告運用チーム以外のところに、人およびモノ、金をフィーチャーして仕組みをつくっていこうと注力している真っ最中です。

スライドをご覧ください。現在、我々は広告代理サービスのみならず、顧客のビジネスモデルの転換まで担うべく、広告代理の運用チーム以外のところ……具体的には、STPとブランド認知といわれているところ、かつ戦略立案をするブランド領域、そしてもう1つ、エンゲージメントとLTV・ロイヤル化といわれているところのマーケティング領域・クリエイティブ領域に注力して、資源を配置しています。

去年、ダイレクト広告も含めて、上期に顕著な成長をさせることができた一方で、大きな課題も見つかりました。それは何かというと、運用代理店という立ち位置から変わらなければ、将来の成長性は見込めないだろうということです。

我々がいまから注力するAI・自動化も含めて、競合代理店さんもどんどん運用していくことになりますが、これがどんどん発展していくと何が起きるかというと、価格勝負でしかないという選ばれ方になっていくだろうと感じました。

ですので、我々は改めてSTPを定め直して、今後伸びるマーケットはどこか見極め、伸びるマーケットに対していち早く手を打って、多少痛みが伴っても、いまの既存のところプラスアルファのところはどこかということを、昨年1年間で模索しました。

その結果、我々が注力すべきと判断したところが、流通小売有店舗といわれるところの販促費のデジタルシフトです。そしてもう1つは、ブランド広告を含めたナショナルクライアントの、テレビCMを含むマス広告のデジタルシフト。そして、その2つのデジタルシフトを支援することで、広告運用と一気通貫で支援するサービスを提供するというところが、我々のユニークなポジションになると判断しています。

このなかでも、いま我々がとくに注力しているところは、ブランド領域を含めたSTPとマーケティングの戦略の上段を語れて、かつ広告運用の先にあるCRMといわれる顧客育成まで行うことで、一気通貫でクライアントさんのマーケティング全体を支援し、デジタルシフト全体をサポートできるユニークなポジショニングを取ることです。これに向けて、今年4月から舵を切りました。いまは過渡期で、組織変更してようやく辞令が出始めたというステータスになっています。

そんななか、「広告代理の運用はどうするの?」といったところなのですが、こちらはクリエイティブ領域、そしてテクノロジー・オペレーション・コンテンツ領域といった領域を中心に、AIを中心とした自動化に注力しています。

これから投資もして、ここの部分については人を介さずに差別化ができるノウハウを、ナショナルクライアントさん、メーカーさん、そして流通小売のクライアント、ノウハウ・ナレッジを持った上でアップデートして自動化を推進していくことを、これからさらに注力していきたいと思っています。

我々としては、顧客のビジネスモデルの転換までを担う、デジタル領域の事業パートナーとなり、いままで担当者の方と向き合っていた広告代理店という立ち位置から、経営者と向き合って経営者の事業課題・マーケティング課題を、デジタルを起点として広告運用とその先まで一気通貫に担えるユニークなポジションを目指すことに、4月から正式にチャレンジしています。これからこの打ち手がこれから効いてくると私は判断しています。

(2)マーケティング大手領域:顧客層の拡大

では、具体的に、その取り組みの中でどんなお客さまが取れたのかというところですが、こちらにつきましては、実は去年からチャレンジしていた案件がようやく今年の下期、第3四半期から芽が出てきたところで、新規大型顧客のコンペティションにて、着実に新規顧客開拓ができているという状況です。

大きなポイントは2つありまして、1つ目は、いままで我々が取れなかったような、「広告宣伝費トップ300」といわれているナショナルクライアントさまが取れているということです。

こちらにつきましては、とくにこちら(スライド)に記載のある大手自動車メーカーさんをはじめとして、業界全体が大きな話題になっているようなお客さまとの取引において、我々がデジタル領域のメインAEとして選ばれたということが、我々としても手応えを感じているところの1つです。

そして、もう1つの大きなポイントが、この大手ナショナルクライアントさんとの事例が、広告代理の領域のみならず、プラスアルファのデジタルシフト支援で取れているということです。

具体的には、大手化粧品メーカーさんや大手小売店舗さんはじめ、広告代理のみならず、CRMといわれるような、広告を運用させていただいたその先のサポートまでお任せいただいて、顧客育成を一緒にさせてもらっている。もしくは、アプリの開発とコミュニケーション戦略まで一緒にやらせていただいて、広告運用を任せていただいている。

そういった広告代理プラスアルファの事例を、大手顧客のみなさまとケースを交えながら会話ができているところが、非常に我々としては勝ち筋、そして機会だと思っています。

一方で、収益性の改善という課題もあります。現在は、流通小売、そしてナショナルクライアントといわれる、いままで我々が手にしていなかったアセットに対して多大なリソースをかけることで、個社別のカスタマイズの提案で事例をつくっているフェーズです。したがって、クライアントのニーズに合わせてすべてに対応しながらナレッジを溜めていて、それを将来的にはAI・自動化に落としていく作業プロセスの中で、工数を含めて非常に煩雑になっています。

ただトップラインを伸ばすだけなら、ダイレクトといわれるいままでの顧客の広告代理の運用だけをすることによってインセンティブを着実に得る方が、収益性は上がります。しかし、その先の未来はないと我々は判断しているので、新しい顧客との新しい取り組み、もしくは既存のお客さまに対しても、そういったプラスアルファの提案をするところに注力しています。

その結果、広告代理としての取引をしているメディアパートナーとのインセンティブにおいて、いままで大きく取れていたところが取れていないということがあります。

したがって、そういったメディアさんとのインセンティブ等に頼らずに、自分たちの力で収益性を改善すべく、いままさに自動化を進めています。運用広告は人をかけずに効率よくやることで、ノンアドといわれるプラスアルファの部分で収益性を担保して、パッケージにして、流通小売有店舗といわれる業界や、ナショナルクライアントの顧客開拓をより加速していくことに、下期以降注力していければと思っています。

収益性を含めて課題はもちろんありますが、トップラインをはじめ手応えは感じているので、来年にはそれが少しでも結実できるように精進できればと思っています。

私からは以上です。続いて、マーケティング地方中小領域ということで、荻原から説明させていただきます。

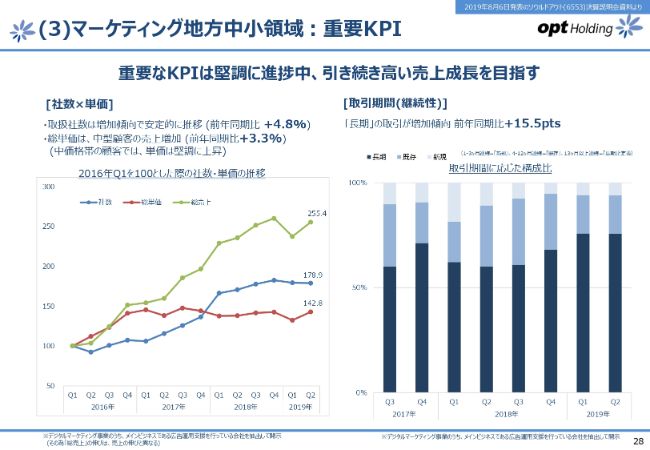

(3)マーケティング地方中小領域:重要KPI

荻原猛氏:ソウルドアウト株式会社の荻原と申します。私からは、マーケティング地方中小領域についてご説明いたします。

先日、ソウルドアウト株式会社の決算報告説明をいたしましたので、重複するところはもちろんありますが、そこを改めてわかりやすくご説明できればと思います。私たちも、通期のガイダンスを修正いたしました。こちらの修正の数字を含めて、どのような状況になっているかをご説明していきたいと思います。

まずは第2四半期に関してですが、私たちが非常にポジティブに捉えている1つの事象として、売上が昨年対比で20パーセントを超えて成長できたことが挙げられます。第1四半期の成長率が、実は1桁になっていました。これは、我々とお取引していたお客さまのうち、上位の4社で同時に広告ストップが起きたためです。

我々の設立以来初めてのことでしたが、第2四半期に関しては、そのうちの3社が改めて復活していただいたということで、数字を押し上げました。もう1社さんは他の代理店に移動してしまいましたが、それ以外の上位の企業のみなさんに関しては順調に推移していまして、現在もそのままソウルドアウトとお取引してもらっています。

ただ、その3社の復活だけではそこまで簡単に数字は上がりません。20パーセント増までもっていったのは、こちら(スライド)のグラフにあるとおり、第1四半期に起きた事象について、役員陣で早々に会話して、すばやく手を打ちました。

そのうちの1つが、中堅企業に対する新規営業の強化という打ち手です。こちらがかなり功を奏しまして、我々の持っているノウハウやサービスとみなさまが望んでいたニーズが合致し、新規の社数が伸びました。また、既存のお客さまも、まだまだ地方のお客さまには出稿意欲がかなり強いお客さんも多くいますので、既存客の単価も上昇しました。

限られた資源を集中して、戦略的に中堅企業の狙い撃ちを行ったところ、上位の3社および新規顧客の獲得に加え、既存顧客の単価もかなり上がり、第2四半期が20パーセントの成長率になりました。なお、下期の売上については、いまのところ124パーセントを見込んでいます。

また、利益については、残念ながら我々もなかなかインセンティブを取れず、粗利の成長率20パーセントまではいくことができませんでした。ただ、下期については、売上は200億円、営業利益は8億5,000万円という数字を目指したいと思っています。

そうなると、下期の営業利益は6億3,000万円になります。いま上がっている売上が、次の四半期から利益に着実に入ってくるということですので、下期に6億3,000万円の数字を成し遂げていくのが当面の目標になっています。

(スライドの)左のグラフをご覧ください。社数と単価は、上位のお客さんが減ったことで一旦減少したものの、復活傾向にあるということがおわかりいただけると思います。

また、我々と太いパイプで取引しているお客さんには、長期の取引もかなり増えていますので、そういう意味では、我々とタッグを組んでお互いに一緒に成長しましょうということで、まだまだ伸びしろのある地方のマーケットに対しての取り組みがおわかりいただける数字かと思います。

(3)マーケティング地方中小領域:ユニークな取り組み/事例

我々のグループ会社に、株式会社テクロコと株式会社サーチライフという会社がありました。この2つの会社を合併して、SO Technologies株式会社というプロフィットセンターをつくりました。

我々がお客さまとしている方々は中堅中小企業がメインですが、SO Technologiesという会社は、基本的にはロボットエージェンシーのようなかたちで動かしていこうと思っています。広告のご予算が少額でも利益が出るプロダクトを開発して、みなさまの課題を解決できるものをつくっていくということで動いています。

取り組みの例としては、店舗をお持ちのお客さまに、Googleマイビジネス(GMB)というサービスを使って……Google Mapで店舗検索すると、検索結果がたくさん出てきますので、そこをわかりやすく、情報をリッチにできるように、簡単なツールを提供し、狙うは大きなチラシの市場のリプレイスです。こちらのツールを使って、多くのお客さまに喜んでいただけるよう取り組みを行っています。

私からは以上です。

(4)未来への投資:ベンチャー企業への投資

鉢嶺:それでは、未来への投資について、私からご説明いたします。まず1つ目が、ベンチャー投資です。長年ベンチャーへの投資をしてきていますが、とくに(スライドの)左側が現在投資している主だったベンチャー企業となります。

ラクスルはすでに上場していますが、それ以外の未上場企業、とくにここ数年重点投資してきたシェアリングエコノミーに関しても、ココナラ、ランサーズ、ジモティー、シタテル、スペースマーケットと、それぞれその領域で代表的な銘柄になってきていると思っています。このベンチャー投資に関しては、ベンチャーのネットワークに我々が入り込んでいるということで、非常にいい案件に投資し続けられていることが大きな強みになっています。

もともと、当社では0号ファンドと呼んでいるホールディングからの直接投資、そして40億円のオプトベンチャーズ1号ファンドで、こういった銘柄に投資をしていました。今年は2号ファンドということで、100億円を目処に組成中ですが、引き続きこういったベンチャー投資を続けてまいりたいと思います。

これ自体はしっかりと投資収益を確保するのですが、そこに加えて、こういった最先端のベンチャーの情報が入ってくることによって、先ほど申し上げたクライアントさまのデジタルシフトのサポートに活かしていくということで、非常にシナジーもありますので、引き続きこのベンチャー投資は継続していきたいと思っています。

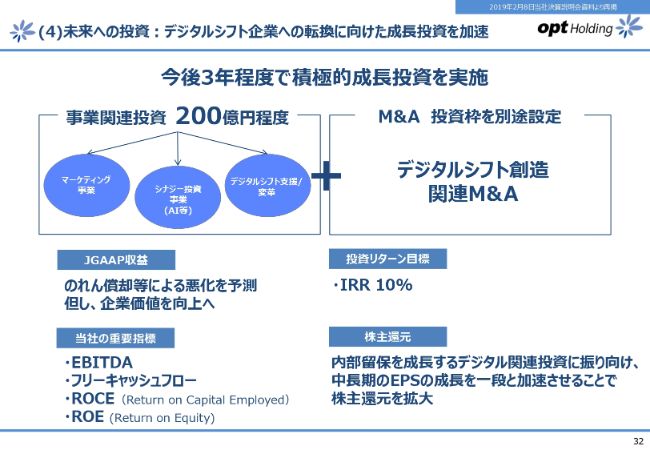

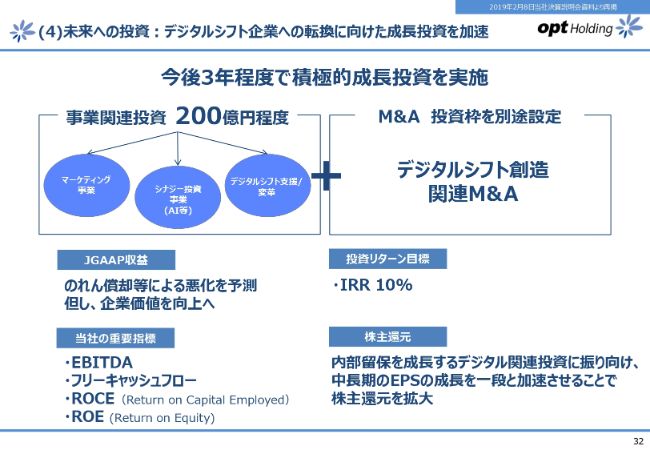

(4)未来への投資:デジタルシフト企業への転換に向けた成長投資を加速

こちらは(2019年)2月の決算説明会で出した資料の再掲になりますが、改めて、今後3年程度で事業関連投資200億円程度をさせていただきたいと考えています。これは、従来のマーケティング事業やシナジー投資事業に加えて、デジタルシフトの支援あるいは変革という領域への投資で200億円程度を考えています。

加えて、デジタルシフト創造という領域に関しては、改めてプラスアルファで外部からの資金調達も含めて投資を行ってまいりたいと考えています。

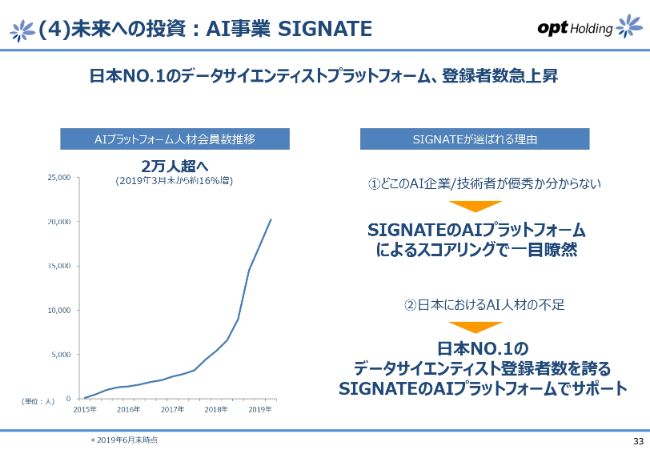

(4)未来への投資:AI事業 SIGNATE①

シナジー投資の領域では、事業開発という領域に入っていますが、とくに注力しているAI事業を運営する100パーセント子会社の株式会社SIGNATEについてご説明したいと思います。

AI人材のプラットフォームとしては国内で最大規模になっていますが、ここ1年間でかなり会員数が伸びていまして、(2019年)3月末の時点で2万人を超えて、順調に会員が増えてきています。

これによって、いまAIブームとなっている中で、SIGNATEの評価が上がってきて、かなりの大手企業あるいは日本の経済産業省等からの仕事が増えてきています。

(4)未来への投資:AI事業 SIGNATE②

「具体的にどういう仕事をやっているのかよく分からない」というお話がありますので、本日は2つばかり事例をお話しさせていただきたいと思います。

まず1つは、JT(日本たばこ産業)さんの事例です。みなさんもコンビニエンスストアなんかに行くと、レジの後ろにたばこが並べて置いてある風景をよくご覧になると思いますが、日本たばこの営業の方は、各コンビニエンスストアに訪問して、どのたばこがどれくらい売れているのかをカメラで撮っています。そして、何百人、何千人という営業マンの方が、「このたばこがこれくらい売れています」ということを日報で書いているという状況がありました。

これをAIに置き換えて、撮った画像から、どのたばこがどれぐらい減っているかということを自動的に換算することができるようにして、JTさんの業務効率を格段に上げています。

あるいは、JR西日本さんです。JRさんは各所から引き合いをいただいていますが、代表的な例でいきますと、いまは非常に猛暑ですが、レールが曲がっていないのか、日々、何十万人という保安検査員の方々が調査をしたり、あるいはドクターイエローという電車で問題・不具合がないのかを調査しています。それをすべてAIを使うことで自動化し、何十万人という保安検査員の労力を削減していくということに取り組んでいます。

株式会社SIGNATE自体は、こういう非常に大きなクライアントさまからの、AIを活用した省力化・システム開発といった案件が増えてきていまして、いまのところ順調に成長できていると思っています。

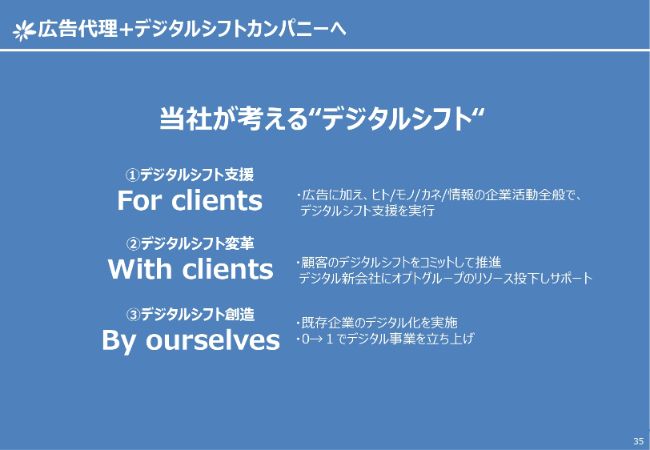

広告代理+デジタルシフトカンパニーへ

グループ全体でデジタルシフトに取り組んでいるということで、最後に改めて当社が考えるデジタルシフトとはどういうものなのかをご説明させていただきます。

我々は、デジタルシフト自体を、デジタルシフト支援と変革・創造に分類しています。

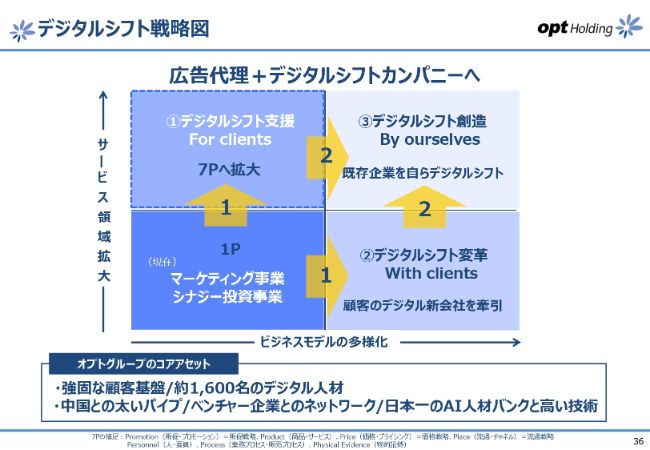

デジタルシフト戦略図

それを図に直したのが、36ページの図になります。現業であるマーケティング事業・シナジー投資事業が(スライドの図の)左下の象限にございまして、いまはこれを、1番の矢印の指すように、上方向と右方向への展開に取り組んでいるというフェーズです。

上方向は、先ほど金澤からも話がありましたが、マーケティングの「1P」といわれるプロモーションから、マーケティングの「7P」へ拡大していこうということで、クライアントさまのニーズがデジタル化に対して非常に広がっていますので、単純に広告枠を販売する従来の業務から、さまざまな業務に広げていっています。

もう1つが、右側に行く1番の矢印ですが、デジタルシフト変革ということで、これはもう1歩進んで、クライアントさま自体がもう少し本腰を入れてデジタルシフトに取り組みたい場合は、デジタルシフトカンパニーを別途でつくる、あるいは別会社にしないまでも組織をつくるケースが出てきていますので、そういったところに我々がヒト、モノ、場合によってはカネを投じながら、クライアントさまと一緒になって、クライアントさまのデジタルシフトを変革していくという取り組みです。

そして、その先です。(スライドの図の)右上の象限にある、デジタルシフト創造。こちらもだいぶ体制が整ってまいりましたので、早ければこの下期から、何かしら着手をしたいと思っています。

こちらは、従来型の企業を我々がもう買ってしまいまして、そこにデジタルシフトのノウハウを投下することによって再生させていこうという取り組みです。こちらもいま、そういった対象企業をリストアップし、すでに企業さまからのご相談もいただいていますので、そういったところを含めて、こちらは買収して再生していくイメージです。

少し戻りますが、32ページの図にあったとおり、従前の事業とデジタルシフト支援・変革に200億円を投じるというのは、このような意味です。

(スライドの)右側のデジタルシフト創造が、いま申し上げたような、従来型の企業を我々が買収し、それを再生させるという事業でして、そこはある程度キャッシュフローがあるであろうという前提から、借入等々で別途調達できるだろうということで、このような記載にさせていただいているとご理解いただければと思っています。

したがいまして、このようなかたちで、企業ないしは社会全体のデジタルシフトを牽引していく会社になっていきたいと考えていまして、これを今後も推し進めてまいりますので、投資を含めて見守っていただければと思っています。

デジタルシフト進捗状況

最後に、デジタルシフトの進捗状況です。デジタルシフトの最先端の事例を紹介するメディアを私どもで立ち上げました。「Digital Shift Times」というメディアです。お時間ありましたら、ぜひWebで検索して、ご覧いただければと思います。

中国の最新事例を含めて、クライアントさまとの取り組みについて、さまざまな事例をこのメディアを通じて発信していますので、こういったところをご覧になっていただければ、よりデジタルシフトの現状、そして今後がご理解いただけるのではないかと思っています。

私どもからのご説明は以上です。ありがとうございました。