2019年8月22日に日本証券アナリスト協会主催で行われた、竹本容器株式会社2019年12月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

1.2019年12月期第2四半期トピックス

北内和久氏:それでは、弊社の2019年12月期第2四半期決算説明会を開始させていただきます。

まず、トピックスと業績概要についてご説明させていただきます。それから、今後の方針につきましては、社長の竹本よりご説明させていただく予定でおりますので、よろしくお願いいたします。

第2四半期の振り返りといたしまして、中間業績、Standoutに関する取組み、日本市場の対応について、簡単に説明させていただきます。

中間業績につきましては、日本国内は堅調に需要が継続したのですが、主として消費者保護を目的とした中国での電子商取引を規制するためのルール、いわゆるEC規制と言われているものですが、このEC規制による中国需要の減少、そしてご承知のように米中貿易摩擦などの影響を受けまして、第2四半期の売上高は78億4,000万円となりました。

営業利益は、原材料価格負担増が微増にとどまったのですが、海外市場、とくにインド、オランダの費用増により8億3,900万円となりました。

Standoutに関する取組みにつきましては、本社のすぐ近くの東上野に建設中のラボが、2019年9月中に竣工式、2020年3月に正式稼働を予定しております。名称はお客さまとの協働を意味する「TOGETHER LAB」に決定しました。この「TOGETHER LAB」では、新製品開発スピードの向上を図る取組みを行ってまいります。

具体的なイメージにつきましては、今後の方針のところで説明させていただきたいと思います。

また日本市場の対応としましては、2019年6月に岡山事業所の既存棟改修工事が完了しました。生産機械の搬入等を進めまして7月より稼働をスタートしております。今後、生産機械等を設置しまして、需要に対応する供給体制を確保したり、食品市場の多様なニーズに対応した製品供給力を強化する予定でおります。

2019年12月期第2四半期連結決算ハイライト

続きまして、第2四半期の連結決算ハイライトでございます。まず数値面からですが、先ほど申し上げましたように、売上高は78億4,000万円、営業利益は8億3,900万円となりました。前年同期比で売上高はプラス1億5,500万円、営業利益はマイナス1,900万円です。

計画比としましては、もともと第2四半期は仕入れが増額することと、原材料費が高めに推移するという見込みで増収減益を予定しておりましたが、実際のところは売上が4億8,000万円のマイナス、営業利益はプラス7,400万円となりました。

要因としましては、国内市場は化粧品を中心に堅調に需要が推移したものの、EC規制によるインバウンド需要が減少したことが1つの要因として考えられます。

海外市場におきましては、中国の法規制の強化、米中貿易摩擦、新市場での新製品立ち上げに時間を要したことなどが要因として挙げられます。

営業利益につきましては、原材料価格の上昇は想定内でしたが、海外売上の減少、費用増を吸収できなかったことが減益の要因となっております。

地域別グループ企業業績①

続きまして、地域別で、まず日本からご説明させていただきます。日本は売上の約4分の3を占めておりますが、61億3,100万円となり、前年同期比プラス3億2,700万円で、営業利益はプラス1億1,000万円となっております。

計画比につきましては、売上高は微減ですが、営業利益に関しましては計画比プラス1億4,600万円となりました。

要因としましては、化粧品向けを中心に、従来から取組んでおります開発提案型の営業を展開し、顧客からの需要が継続したことが挙げられます。また、中国で施行されましたEC規制の影響がありまして、第1四半期ではプラスを維持していたものの、いわゆるインバウンド需要向けが当第2四半期で減少しています。

利益面ですが、スタンダードボトル、カスタムボトルの販売額が伸びまして、売上総利益額、率ともに増加しています。

プラスチックの原材料価格について、計画では10パーセント以上の値上げを予想していたのですが、実際は2.6パーセントぐらいで、金額にして1,100万円ほどの負担増にとどまっています。

また売上増加により物流費が増え、また展示会の出展費負担もありましたが、売上が増加したことにより営業利益は計画比、前年比ともに増加しております。

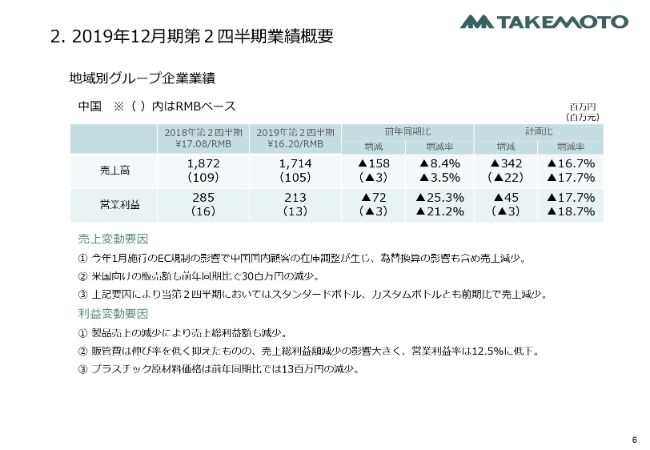

地域別グループ企業業績②

続きまして、中国セグメントですが、こちらは2割ぐらいの影響があります。売上の変動要因ですが、先ほど申し上げましたとおり、EC規制の影響で中国国内の在庫調整が一時的に生じています。為替換算の影響が約9,000万円ほどあり、こちらの影響も含めて売上が減少しております。

また貿易摩擦の影響なのかわかりませんが、米国向けの販売額も、前年同期比で約3,000万円ほど減少しております。

上記の要因により、当第2四半期におきましてはスタンダードボトル、カスタムボトルともに売上が前期比で減少しております。

利益面につきましては、販管費の伸びは低く抑えたものの、売上が減少したことにより粗利の減少幅が大きく、営業利益は12.5パーセントに低下しております。ちなみに前年同期比で15.3パーセントでした。

プラスチック原材料の価格については、日本は上昇したのですが中国は1,300万円ほどの減少です。

地域別グループ企業業績③

その他地域は、売上としましては1億1,000万円、前年同期比で4,900万円のマイナスです。営業利益につきましては、マイナス6,200万円となりました。

また投資の状況ですが、インドの工場は昨年7月より本格稼働しております。工場機械の償却も開始されておりまして、金型の立ち上げを急ぐために日本、中国から金型を移動しております。

オランダは現地の生産委託体制は構築済みですが、今後、既存の金型を移動して生産へ向けて取組んでまいりたいと思っております。

外部環境についてです。インドは昨年から進行しております案件が、複数進行中でございます。今後も顧客金型の製品化は進むものの、本格的な売上には至らないと思います。しかし、できるだけ売上を獲得できるように努力しているところです。

オランダは、展示会等で引き合いは増加中で、今後もこれを売上に結び付けるよう努力してまいりたいと思っております。

そしてアメリカについては、引き続き引き合いはあるものの、前期に貢献しました大口案件が減少して、金額は半減している状況です。

区分別販売実績①

続きまして、区分別の販売実績です。化粧品向けの売上が非常に伸びています。食品向けは9,200万円プラスになっていますが、こちらも実質、化粧品向けでございます。

それから化学・医薬は3,000万円のマイナスとなっております。昨年度第1四半期に大型受注があり、この在庫がはけるまでのリピートに少し時間がかかったということで、マイナスになっています。

区分別販売実績②

製商品の内訳ごとの販売実績ですが、当社が得意としているスタンダードボトルの売上の伸びが非常に大きくなっているというデータでございます。

金型(新製品)開発状況

続きまして、金型の開発状況でございます。日本のスタンダードと同様の金型は第2四半期までに45型が完成しまして、中国では27型、関係会社ほかを含めまして、78型が完成しております。現在では、累計で3,551型のスタンダードボトルの金型を保有している状況です。

今後は、製作中の118型の立ち上げに向けて、努力してまいりたいと思っております。

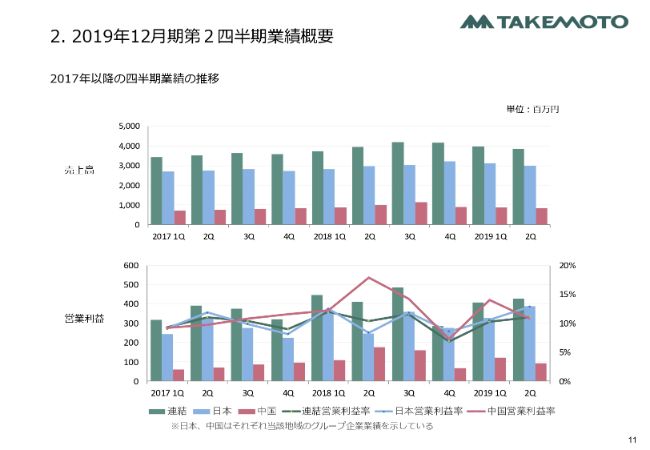

2017年以降の四半期業績の推移

続きまして、2018年以降の四半期業績の推移グラフでございます。昨年は容器不足ということもありまして、2018年のところが山型になっており、かなり売上を伸ばしている状況ですが、連結の売上高は、2019年はEC規制の影響や貿易摩擦の影響があることで少しなだらかに推移している状況でございます。

スライドの下のグラフは営業利益の推移です。中国の利益率に関しましては、前年同期が18パーセントぐらいの利益率だったのですが、当期の第2四半期では10パーセント程度という状況で、中国の利益率が落ち込んでいる状況でございます。

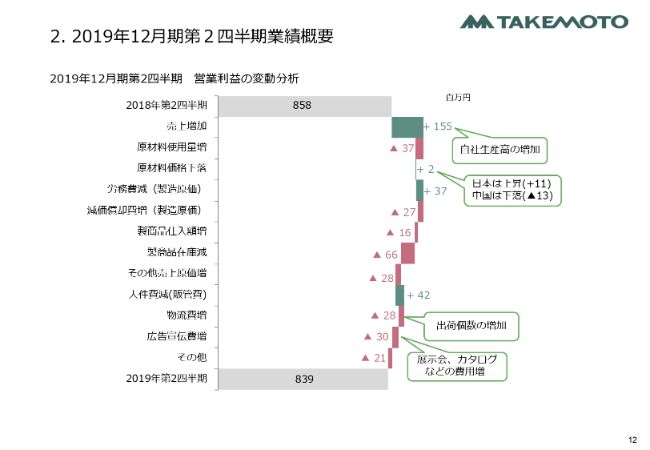

2019年12月期第2四半期 営業利益の変動分析

続きまして、営業利益の変動分析でございます。昨年が8億5,800万円で、緑色のグラフがプラス、赤色のグラフがマイナスですが、原材料価格につきましては、日本でプラス、中国でマイナスで、原材料価格が利益を押し上げる要因になっています。

また労務費関係が3,700万円となっていますが、こちらは人件費の抑制ということで、利益に対してプラスに働いています。

物流費については、売上が増えることで物流費も増えるのですが、できるだけコストを削減するような努力をして負担を抑えています。

広告宣伝費につきましては、日本、海外を含めて6ヶ所で展示会を行っており、その負担がカタログ代等を含めて約3,000万円ほど増加している状況です。

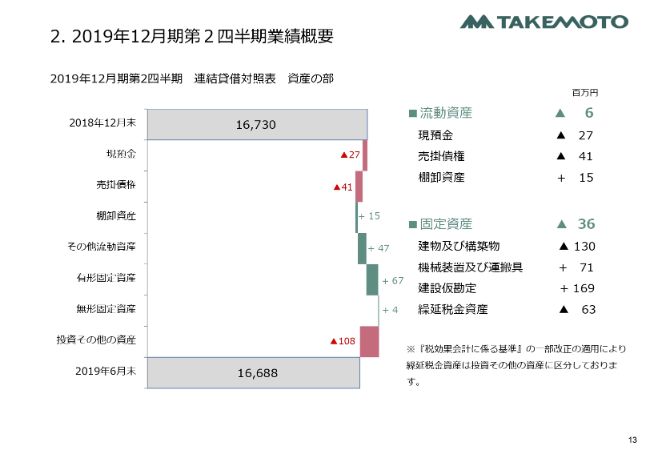

2019年12月期第2四半期 連結貸借対照表 資産の部

貸借対照表のところで、資産の状況です。こちらは特筆することはとくにないのですが、設備投資を行っている関係で建設仮勘定が増加している状況です。

2019年12月期第2四半期 連結貸借対照表 負債・純資産の部

負債についてですが、仕入債務が減少したことと、人件費回りの引当を取り崩したこと、そして利益剰余金につきましては利益と配当の増減があり、その他、包括利益は為替の円高影響でマイナスになっています。

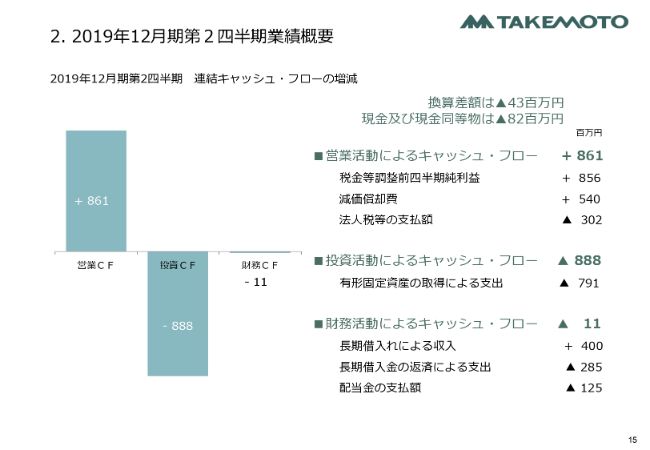

2019年12月期第2四半期 連結キャッシュ・フローの増減

最後にキャッシュ・フローについてです。営業キャッシュ・フローは8億6,100万円で、これは昨年とほぼ変わらずでございます。

投資の状況につきましては、慎重に適切な投資判断をしながら投資を行っております。今後も投資が営業キャッシュを上回る場合におきましては、各金融機関さんと連携を密にとり、必要なお借入れをして、この投資を軌道に乗せていきたいと思っております。

私からのご説明は以上です。続きまして、当社の今後の方針につきまして、社長の竹本より説明させていただきます。

3. 当社の今後の方針 サマリー

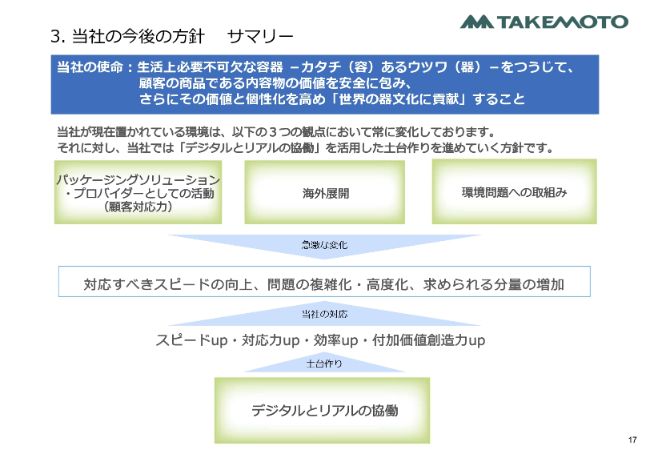

竹本笑子氏:それでは、私から今後の方針をご説明したいと思います。まず、この説明のなかでお伝えしたいことを簡単に申し上げます。今、世界の景気の変化など、取り巻く環境は刻々と変化しているなかで、当社としては主体性を持って取組むべき課題、観点は3つあると考えております。

それは、こちらのスライドに書かれております、「パッケージングソリューション・プロバイダーとしての活動」「海外展開」そして「環境問題への取組み」です。これらに対して、スピーディに、かつ適切に取組んでいくことが最重要であると考えていることを説明したいと思っております。

また、スピーディかつ適切に取組んでいくためには、デジタルとリアル、実物との協働を進めていくことが重要であると考えています。それについてもご説明したいと思います。

3. 当社の今後の方針 お客様ニーズの認識

まず、当社のお客さまであります化粧品メーカーさま、食品メーカーさまには、このスライドにあるような4つのニーズがあると考えております。

とくに、当社はタイムリーな製品開発(を行い)、開発リスク、開発コストを低減したいというお客さまのニーズに対して、容器を作るために必要な金型を、当社で多く品揃えすることでニーズにお応えしております。

近年は、インターネットのめざましい発展によりマーケットにおける変化の速さが顕著ですので、タイムリーな製品開発をしたいというニーズは増えてきていると認識しております。

また金型の品揃えだけでなく、開発提案から生産まで、それぞれのプロセスにおいてもお客さまのニーズにお応えできるようにしております。

3. 当社の今後の方針 パッケージングソリューション

当社が用意した金型で作られる容器をスタンダードボトルと総称して呼んでおりますが、当社としては、このスタンダードボトルの開発以外にも、お客さまへパッケージングソリューションをご提案するべく開発提案を重要視しております。

具体的にはデザインであったり、機能提案であったり、素材提案であったりとその活動は幅広く、また専門性高く実施していくことが重要であると考えております。

こちらに記載されておりますのが、パッケージングソリューションプロバイダーとしてのおもな活動となります。

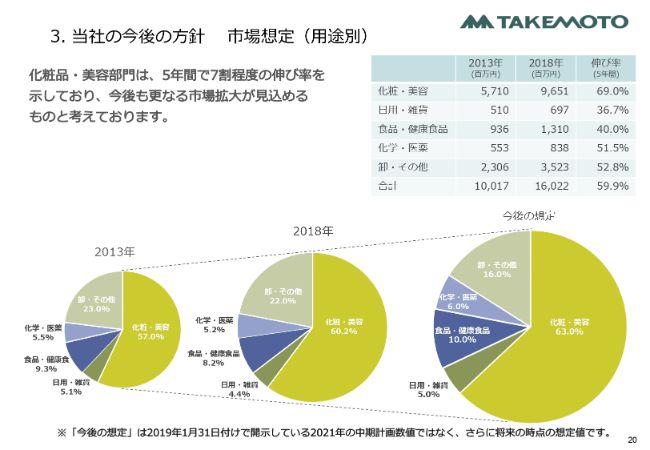

3. 当社の今後の方針 市場想定(用途別)

次に、当社が想定しているマーケットについてご説明いたします。スライドは、2013年から2018年までのマーケット、用途別の伸びとなっております。

過去5年間で69パーセントの伸び率となった化粧・美容を中心に、これからも食品、医薬系分野も伸ばしていきたいと考えております。

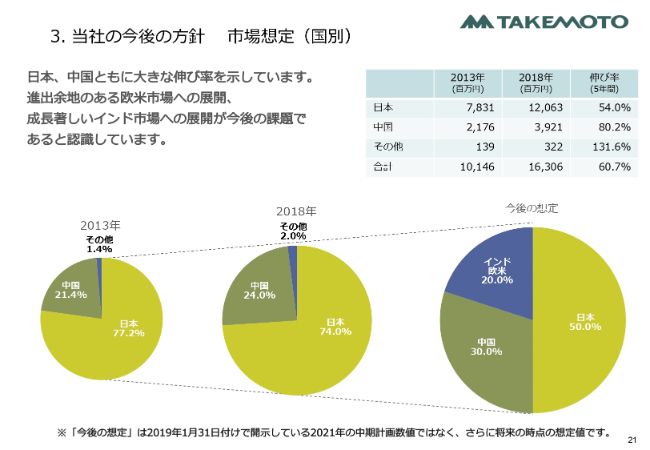

3. 当社の今後の方針 市場想定(国別)

海外展開につきまして、ご説明いたします。資料にありますとおり、2018年までの過去5年で、中国が約8割程度の伸び率となっております。今後は中国だけでなく、現在展開しておりますインド、欧米地域も伸ばしていきたいと思っております。基本的に、当社は現地で生産して、現地で販売していくスタイルをとっております。

3. 当社の今後の方針 中期計画(2019年1月31日開示済)

こちらのスライドは、すでに公表しております3ヶ年計画数値となります。2019年上半期の実績は計画に対してビハインドになっていますが、次にお話しいたします環境対応への取組みやデジタルとリアルの協働をしっかりと進めていくことで、中期的な視点での成長を遂げていきたいと考えております。

3. 当社の今後の方針 環境問題への取り組み

こちらのスライドは、環境問題への取組みについてのご説明となります。ニュースにおいては、プラスチック製の使い捨てストローを今後は紙にするなど、連日いろいろな報道がなされております。

EUにおいては、今後はシングルユースプラスチックの使用が制限されることになり、大きな話題となっております。当社が製造している包装容器につきましては、プラスチックの使用ができなくなるわけではなく、リサイクル化がEUにおいて求められている状況です。

また、持続可能な発展に貢献する容器として、プラスチック製容器の有効活用を進めるために、使用される樹脂量を少なくする容器開発や、繰り返し使える容器開発、そしてバイオ由来の樹脂の使用などが積極的に求められるようになっております。

当社としましては、すでに取組みがなされている部分もあり、また今後は今まで以上の変化に対応するため、当社の強みである営業・開発・生産の一貫体制を活かして、この変化に対応してまいりたいと考えております。

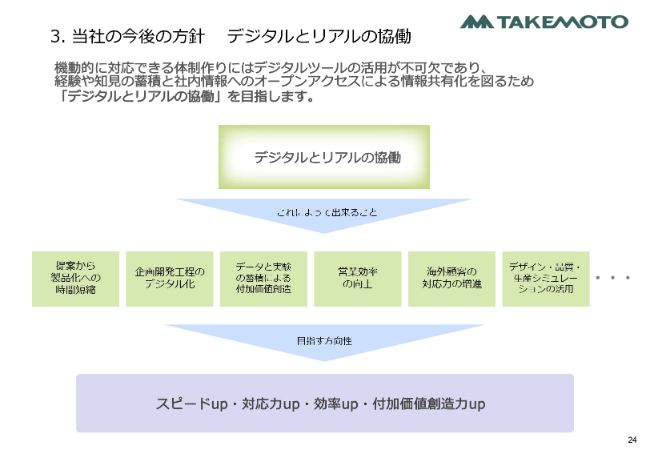

3. 当社の今後の方針 デジタルとリアルの協働

環境問題への取組み、海外展開、そしてパッケージングソリューションプロバイダーとしての取組みをタイムリーになし得ていくには、デジタルツールの活用とリアル、すなわち現物との組み合わせを協働させていくことが必要不可欠と考えております。

デジタルとリアルが協働することで、具体的には製品化までの時間や立ち上げの時間短縮、さらに新しい取組みを精度を上げて提案できる仕組み、海外顧客への営業効率アップなどが実現されることになります。

3. 当社の今後の方針

例えば、企画開発工程のデジタル化において、今年完成します「TOGETHER LAB」では、このスライドのようにバーチャルのなかで容器イメージを作り込み、お客さまへ提案する、またデザインに基づき、製品設計、金型設計へリンクし、実物の完成までのプロセスを短縮するということを実現してまいりたいと思っております。

3. 当社の今後の方針 将来イメージ

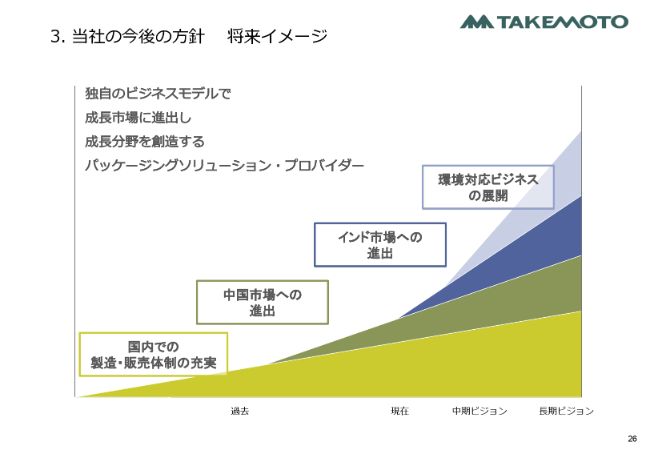

最後のスライドとなりますが、弊社は今までさまざまな変化があるなかで、常に挑戦することで独自のビジネスモデルを創造してまいりました。インド市場の開拓、環境対応ビジネスの展開など、これからも中長期的な視点に立ち、成長してまいりたいと思っております。

今後とも、変わらぬご支援のほどをよろしくお願い申し上げます。以上となります。