18歳でも50歳でも成人なら最低限知っておくべきお金の教養

ここまでの話から、成人になったら最低限知っておくべきお金の教養は次のとおりです。

収入以上に支出しない・先取り貯蓄

まず収入以上に支出しないことが大前提です。こう書くと「そんなの常識だ」と言う人が多いですが、クレジットカードや借金が簡単にできることで収入以上に使ってしまっている人が多いのが実情です。実際、貯蓄ゼロ世帯が各年代に2〜3割はいます。

次に貯蓄を確実に行う仕組みの構築です。先取り貯蓄は、給与などの収入があったら、先に貯蓄分を取り分け、残ったお金で生活する方法です。先取り貯蓄をしておけば、残ったお金を仮に全部使ってしまっても、貯蓄分は確保できているので、貯蓄できないということはありません。

お金の貯まらない人は、収入があったら先に使ってしまい、余ったら貯蓄しようとしますが、これではお金は一向に貯まりません。

金利・利回り

お金を借りたり、貸したりするときに、お金の利用料・使用料としてやり取りされるのが、利子・利息です。株や投資信託に投資をすると、配当、分配金、値上がり益などの形で利益が分配されます。

貸借するお金の元本に対する利子・利息の割合を「金利」と呼びます。投資したお金の元本に対する1年間の利益合計(配当、分配金、値上がり益など)の割合を「利回り」と呼びます。

複利効果

利息の計算方法には、単利と複利の2種類があります。単利では、利息を元本に組み入れません。そのため、当初の元本部分に対してのみ利息がつきます。

一方で、利息が元本に組み入れられるのが複利。利息を組み入れた元本に対してさらに利息がつくため、時間が経つほど雪だるま式にお金が増えていきます。

これは借金でも投資でも同じです。複利効果は敵にもなるし味方にもなるのです。

リボ払いやキャッシングを利用すると金利は年18%が一般的です。

リボ払いで30万円買い物し、月1万円ずつ返済した場合(買い物は1回のみ・定額返済・年利18%)の返済総額は約40.1万円(返済回数41回)。実に10万円以上も利息を支払うことになるのです。借金が複利効果で膨れ上がった例です。

なお、投資で年18%を継続的に実行していこうとすると、かなりハイリスクな投資を継続することになり、現実的ではありません。お金が増えるよりも減ることがほとんどでしょう。

資産分散が効いている投資信託を活用して年3%の運用を狙うことは、年18%の運用と比べて容易です。年3%で運用できれば、複利効果が味方します。仮に毎月1万円を年3%で運用できれば、30年後には、元本総額360万円が583万円にはなっている計算です。

投資商品の仕組み・メリット・デメリット

銀行預金や保険も、広い意味では金融商品です。たくさんある金融商品は、安全性・収益性・流動性の3つのポイントを押さえてみるとわかりやすいでしょう。

「安全性」は運用した結果元本が減りづらいこと、「収益性」は運用することで利益が出やすいこと、そして「流動性」は現金に交換しやすいことです。

image by : 著書「1日1分読むだけで身につくお金大全100」より

この3つのポイントがすべて完璧な金融商品は存在しません。とくに、安全性と収益性は両立しません。

金融商品を選ぶにあたっては、それぞれの金融商品の特徴を知ってうまく組み合わせることが大切です。

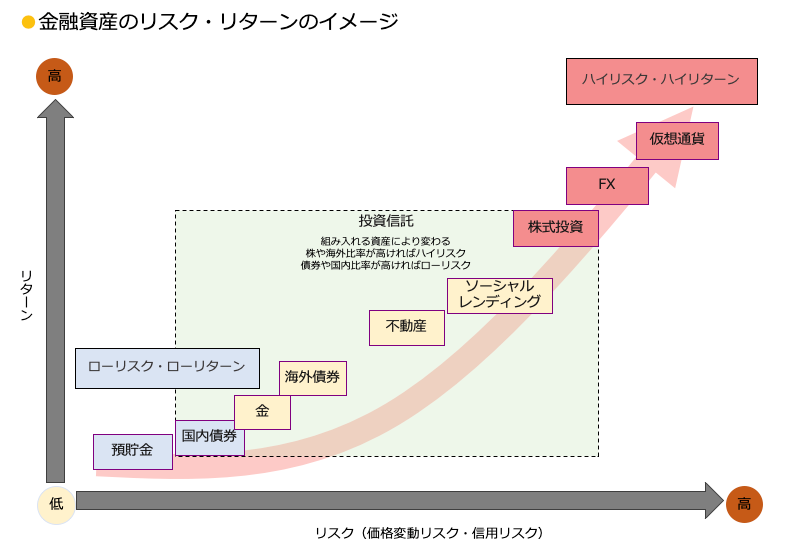

投資のリスクとリターンの関係

投資の世界の「リスク」には、「危険性」ではなく、「投資の結果(リターン)のブレ幅」を指します。金融商品の価格は、日々上下しています。

image by : (株)Money&You作成

金融商品には、それぞれリスクがあります。そして、金融商品によってリスクの大きさが異なります。一般的に、リスクとリターンはトレードオフ(比例)の関係にあります。

お金を増やしたければ、リスクと上手に付き合っていく必要があります。