2022年5月11日に行われた、株式会社オールアバウト2022年3月期決算説明会の内容を書き起こしでお伝えします。

2022年3月期決算説明会

江幡哲也氏:本日はオールアバウトグループの2022年3月期決算説明会にご参加いただき、ありがとうございます。これより決算説明を始めます。

まずは私、オールアバウトグループCEOの江幡哲也より、当該期の決算について資料を用いてご説明します。その後にご質問を受け付けるパートを設けますので、よろしくお願いします。

オールアバウトグループの企業理念

まずはじめに、弊社グループの企業理念からお伝えします。

我々の存在意義、果たすべき使命としてミッションを置いていますが、これは創業以来変わらず、「個人を豊かに、社会を元気に。」というワードを掲げています。

創業した20年前よりも、今の時代にこそさらにこのワードがぴったり合っているのではないかと考えています。このミッションをもとに日々活動していますが、目標として具体的にどのようなことを実現するのかをビジョンとして置いています。

ビジョンは、「テクノロジーと人の力で『不安なく、賢く、自分らしく』を支えるプラットフォームになる。」です。まさに今、不確実な時代の中で、多くの生活者のみなさまのニーズが「不安なく、賢く、自分らしく」生きたいということとして、我々にも届いています。

そしてすべての活動において常に大事にすることとして「システムではなく、人間。」という考え方を理念に置いています。

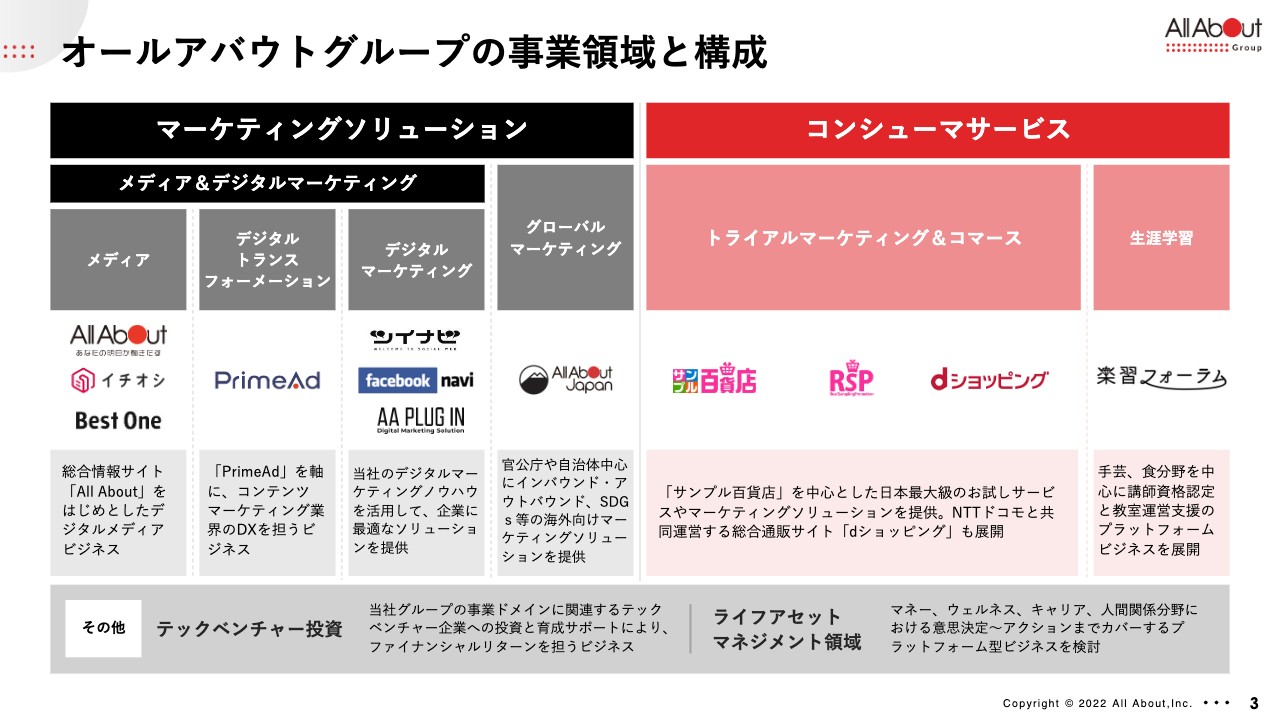

オールアバウトグループの事業領域と構成

決算の内容に先立ち、弊社グループの事業領域と構成をまとめています。左側の黒い部分がマーケティングソリューションセグメント、右側の赤い部分がコンシューマサービスセグメントです。

マーケティングソリューションは、企業のみなさまからの収益を中心とした事業群です。主に、インターネットのメディアビジネスを中心としています。

コンシューマサービスは、生活者である個人のみなさまからの収益を中心とした事業群です。主に、トライアルマーケティング&コマース、いわゆるEコマースを中心としたセグメントです。

スライド下部の「その他」は、この先に3本目の柱にするべく現在取り組んでいるものです。我々の重点領域におけるさまざまなテクノロジーベンチャーへの投資はファイナンシャルリターンを目的とするビジネスです。

また重点領域であるライフアセットマネジメント領域は、お金、健康、キャリアなど生活者の人生基盤を資産として捉え、その強化をサポートするもので、独自サービスを加えていきます。

Contents

当該期の決算ハイライトと、その内訳についてご説明します。

連結決算ハイライト

まずはグループ全体の連結決算とハイライトです。1点注釈ですが、当該期より会計基準が変わっています。新しい会計基準を適用しており、旧会計基準については補足するかたちでご報告します。

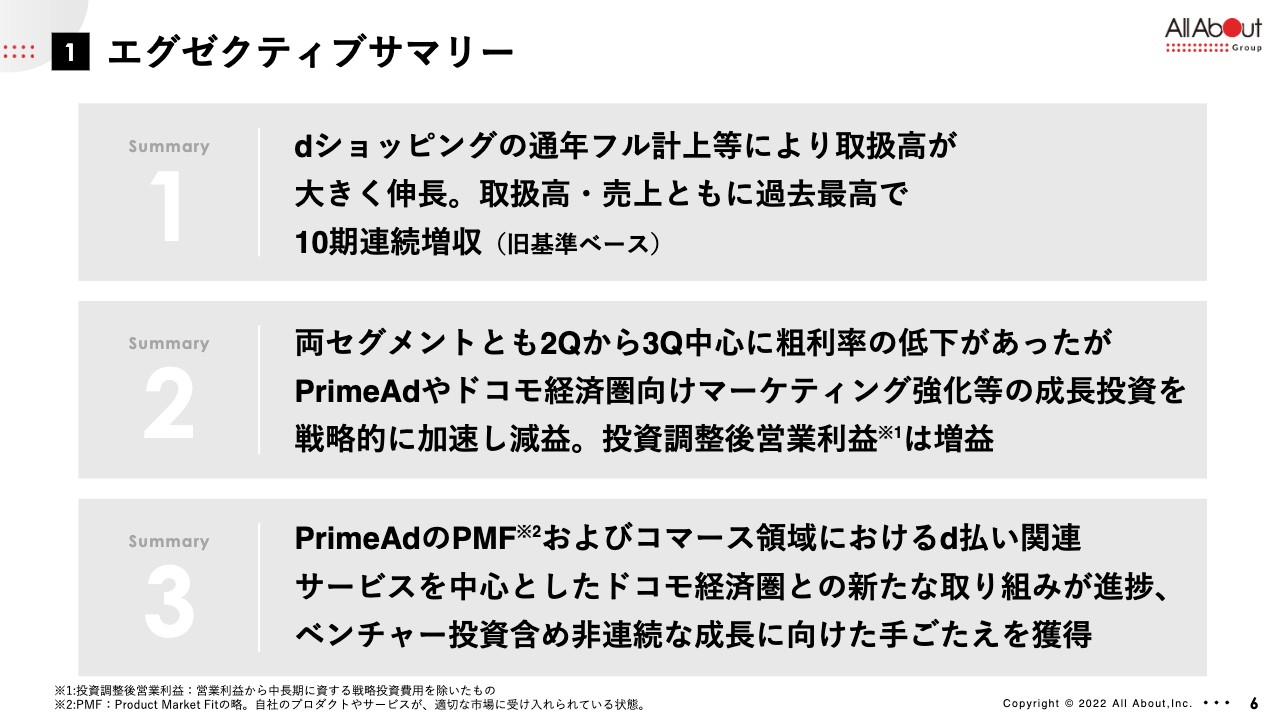

エグゼクティブサマリー

エグゼクティブサマリーとしては3点あります。1点目、現在我々はグループ全体で、事業の影響力となる取扱高の拡大に注力しています。この期においては、NTTドコモと共同運営している「dショッピング」が通年フル計上となり、取扱高が大きく伸びました。

取扱高、売上高ともに過去最高で、旧基準ベースになりますが、東日本大震災後から10期連続の増収となっています。これについては想定していたことができたと考えています。

2点目は利益面です。両セグメントともに、当該期の第2四半期から第3四半期を中心として、一部、既存事業の粗利率が低下しました。

その中でマーケティングソリューションセグメントにおける「PrimeAd」、コンシューマサービスセグメントにおけるドコモ経済圏向けマーケティング強化など、次につながる成長投資を、第2四半期、第3四半期の状況にかかわらず、戦略的に加速しています。その結果、営業利益は減益となっています。

一方で、戦略的な投資を除いた投資調整後営業利益は増益となりました。

サマリーの3番目は今後の成長を担っていく取り組みについてです。まず「PrimeAd」についてはPMF(Product Market Fit)、つまり新しい事業がお客様に受け入れられるかどうかの確認を深め、プロダクトを磨く期であると報告していましたが、今のフェーズではPMFが十分に進んだという手応えを感じています。

また、コンシューマサービスセグメントのコマース領域においては、ドコモのキャッシュレス決済「d払い」の関連サービスを中心とした、ドコモ経済圏との新たな取り組みを期中に開始しており、その手応えを得た期となりました。

「将来的には3本目の柱にする」といっているベンチャー投資などを含む部分についても、その礎となるスタートが切れており、先々のための打ち手が進んでいます。

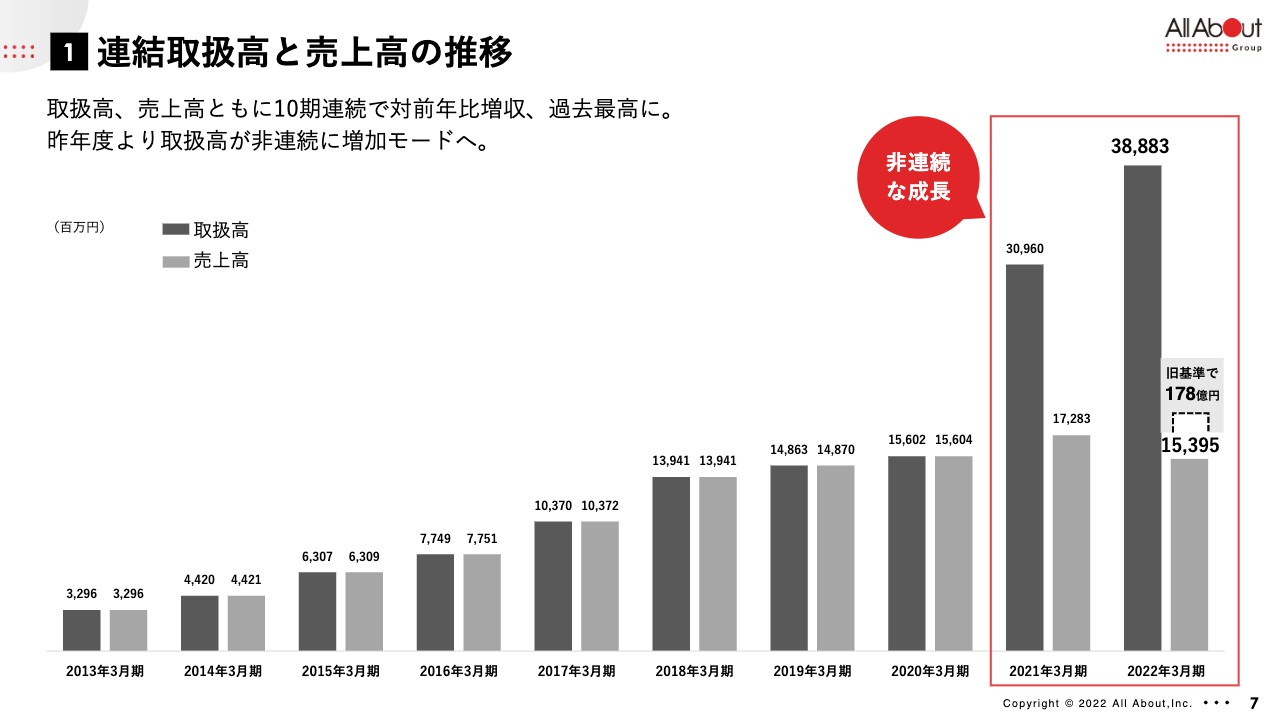

連結取扱高と売上高の推移

連結取扱高と売上高の2013年からの推移で、濃いグレーの部分が取扱高です。ご覧のとおり、当該期および前年度の2期で取扱高を飛躍的に拡大しています。

薄いグレーの部分は売上高です。旧基準では10期連続の増収で過去最高となっており、グループ全体の事業の影響力は順調に伸びてきています。

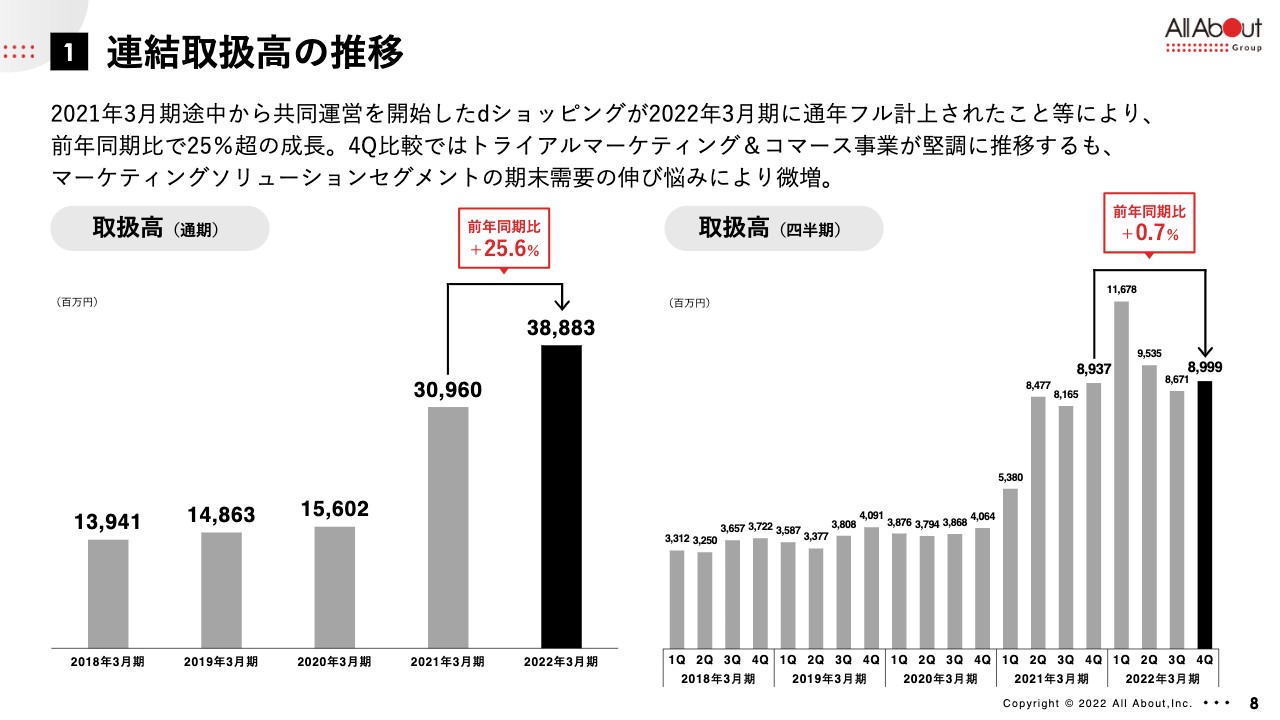

連結取扱高の推移

取扱高について、近年の推移をグラフで表しています。スライド左側に記載のとおり、当該期の取扱高は、前年同期比でプラス25.6パーセントと大きく伸ばすことができました。冒頭にもお伝えしたとおり、2021年3月期の途中から共同運営を開始した「dショッピング」をフル計上したことが大きな要因となっています。

スライド右側は四半期の比較です。第4四半期の比較では、通期の伸びに比べて伸び率が低くなっていますが、もう一方のマーケティングソリューションセグメントの期末需要が想定より伸びなかったことが影響しています。

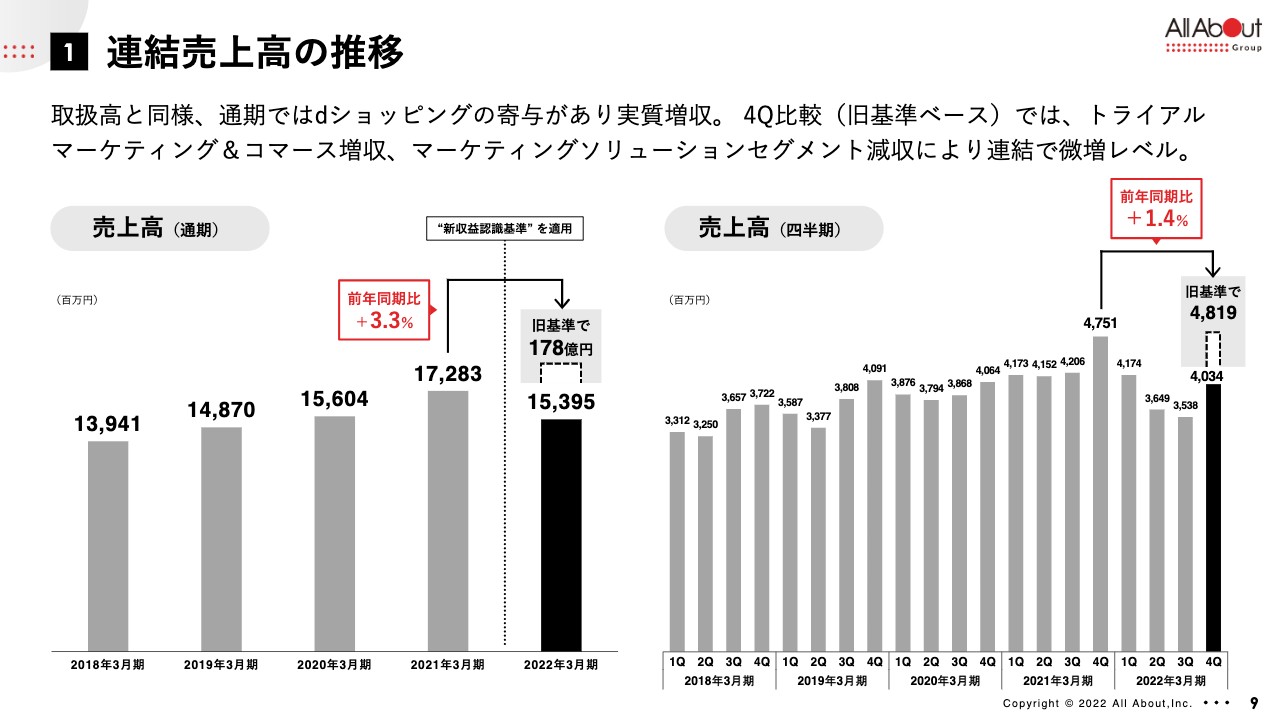

連結売上高の推移

売上高の推移です。お伝えしたとおり、当該期は新収益認識基準を適用しています。旧基準では、前年より3.3パーセント増収となっています。

取扱高と同様に、通期では「dショッピング」の寄与があり、増収となっています。第4四半期比較では、既存事業であるトライアルマーケティング&コマースの影響で増収となったものの、マーケティングソリューションセグメントが若干の減収となり、通期では微増となっています。

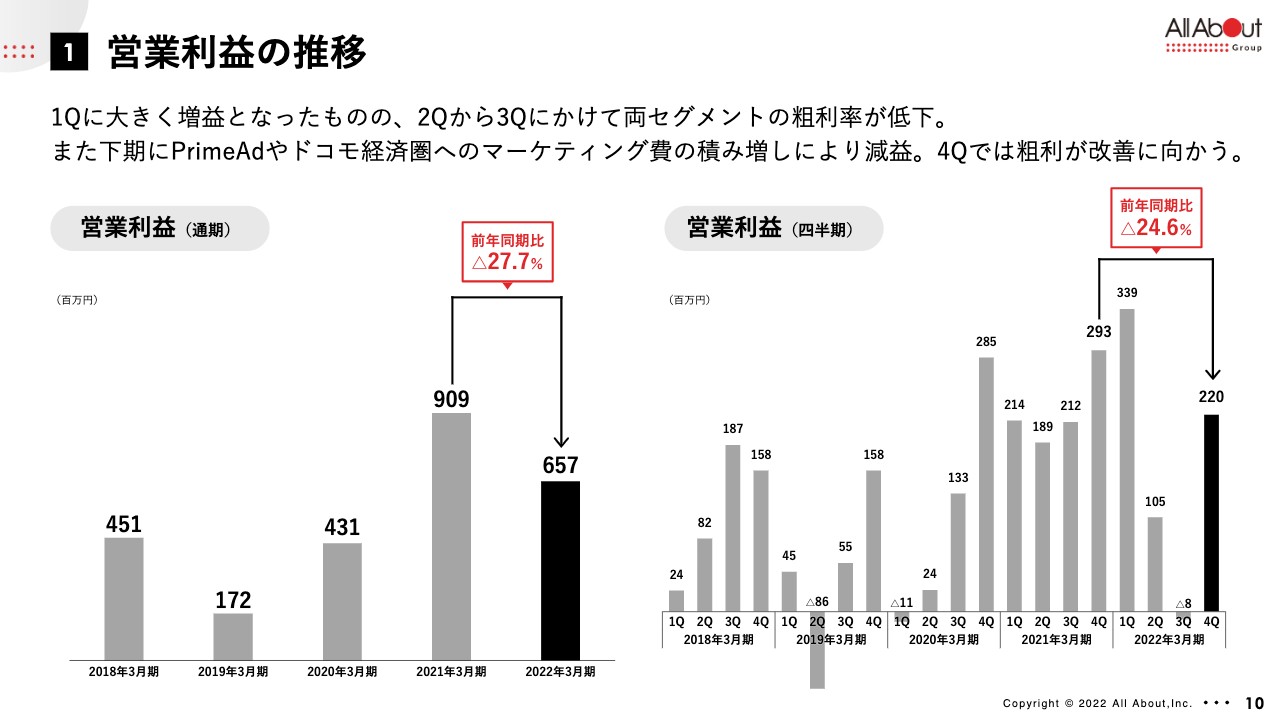

営業利益の推移

営業利益です。通期の合計は、対前年でマイナス27.7パーセントという結果でした。また、第4四半期比較は24.6パーセント減となっています。直近の第2四半期、第3四半期において、両セグメントで粗利率が低下する要因があったため、後ほど補足します。

また、下期に今後の成長投資である「PrimeAd」やドコモ経済圏へのマーケティング費の積み増しをいたしました。結果、トータルでは減益となっています。

一方、第4四半期、粗利は改善しているため、すでにこの部分の要因は回復しています。

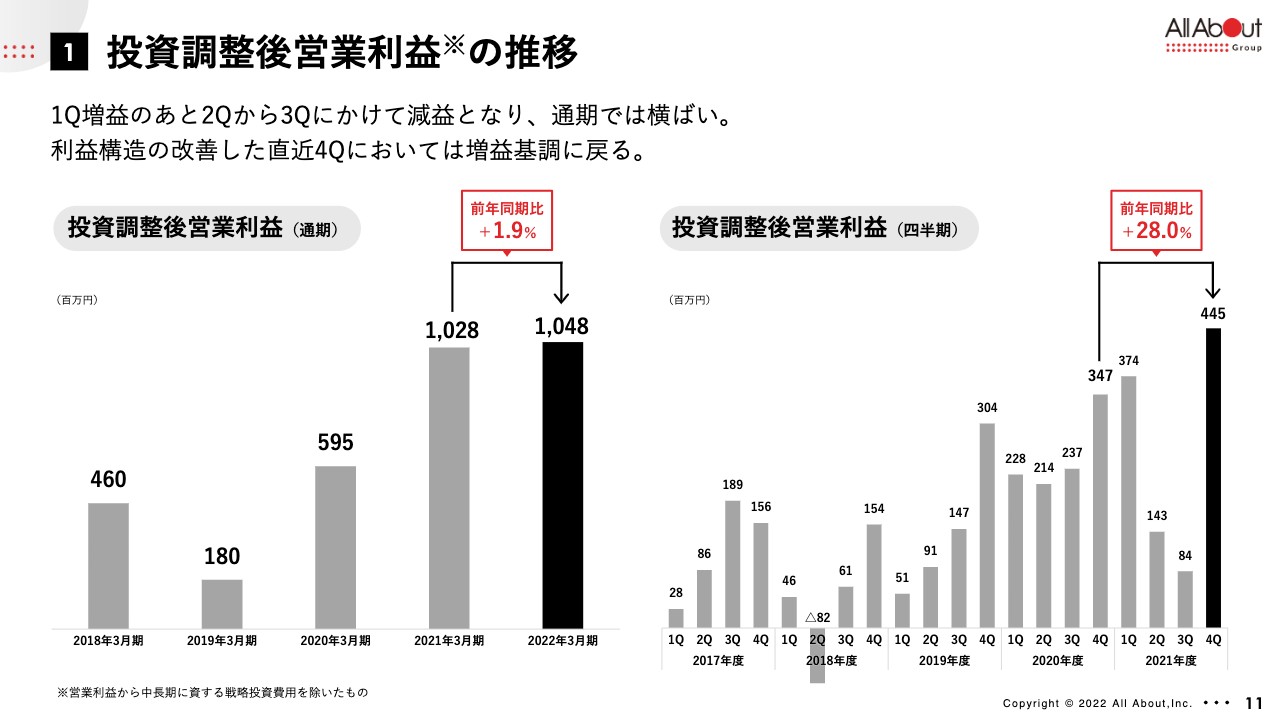

投資調整後営業利益の推移

このスライドでは、成長投資を除いた投資調整後営業利益を説明しています。当該期の第1四半期はかなりの増益となり、第2四半期から第3四半期にかけて減益となったものの、投資調整後営業利益を通期で見ると、約2パーセントの増益になりました。

また、利益構造が改善してきた直近の第4四半期においては増益基調に戻り、順調に回復をしています。投資調整後営業利益は、今後の成長投資を除いた部分ですので、既存事業の利益に近いものと捉えてください。増益を図りながら成長投資を加速した期でした。

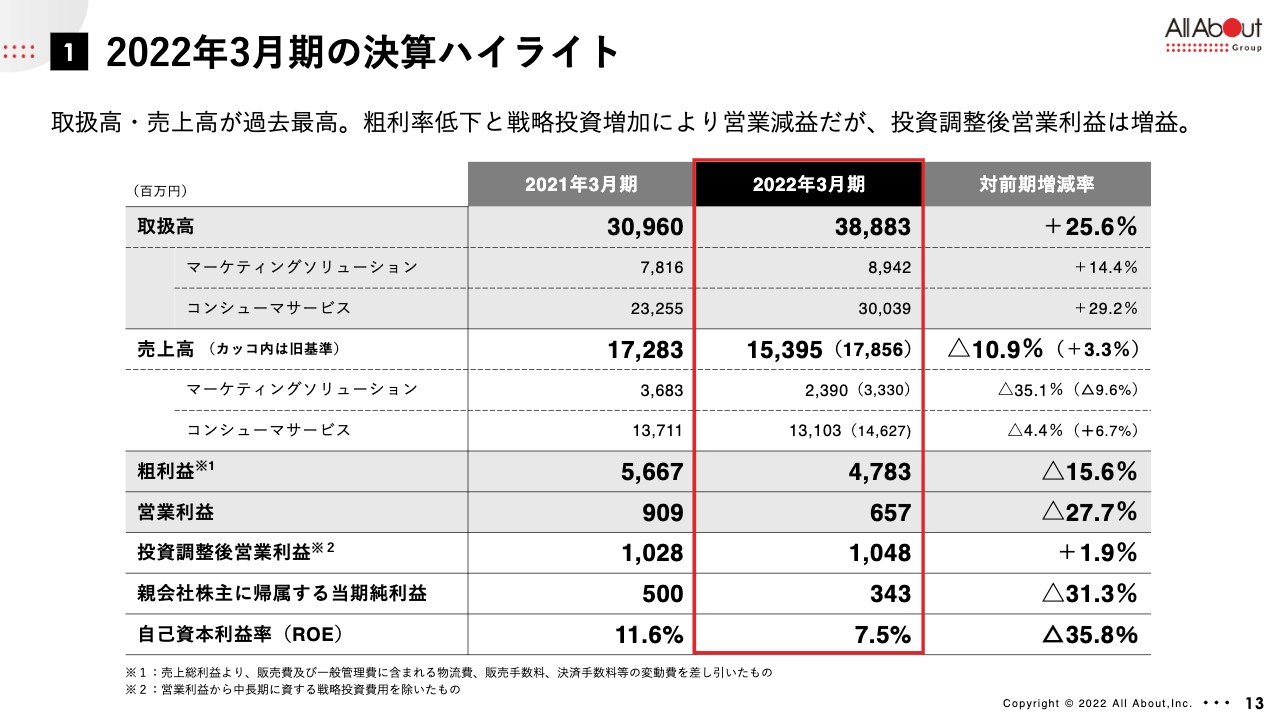

2022年3月期の決算ハイライト

以上の内容をまとめた、通期連結業績のまとめです。対前年同期で増収、売上高は10期連続過去最高を更新しました。利益構造の一時的悪化と戦略投資により減益ではありますが、戦略投資を考慮した投資調整後営業利益では増益、第4四半期より利益構造の改善も進みました。

今お伝えした指標、およびそれぞれの数字について、取扱高は388億円、対前年で25.6パーセント増、売上高は旧基準で178億円、新基準で154億円、旧基準ベースの対前年で3.3パーセント増、営業利益は6億5,700万円、対前年で27.7パーセント減ですが、投資調整後営業利益は10億4,800万円で対前年約2パーセント増という決算となりました。

途中の第2四半期、第3四半期には既存事業の粗利低下がありましたがこの期に行いたいことは進んできたのではないかと考えています。

2022年3月期の決算ハイライト

このスライドでは、セグメントも含めた、決算全体の詳細の数字を記載しています。まだお伝えしていない粗利率、当期純利益、ROEなどを記載しておりますので、ご確認ください。

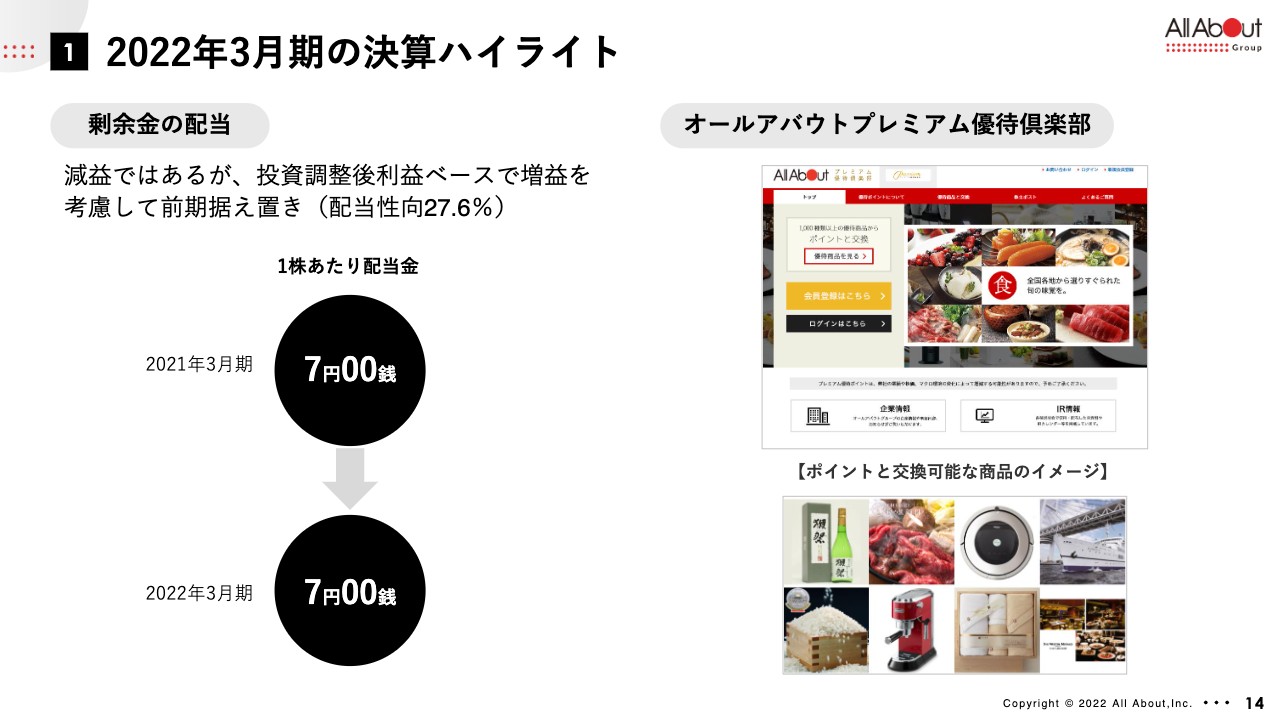

2022年3月期の決算ハイライト

決算ハイライトの最後は、配当についてです。弊社は都度、毎期の状況に応じて配当を決定していますが、先ほどからご説明のとおり、最終の営業利益が減益、純利益も減益ではありますが、投資調整後営業利益ベースでの増益を考慮し、前期1株当たりの配当金額の据え置きを発表しています。

配当性向は27.6パーセントです。また、重ねてのご報告になりますが、特に個人の株主のみなさまに向けて、「オールアバウトプレミアム優待倶楽部」を継続的に運営しています。こちらでは、所有いただいている株式の内容に応じてポイントが付与され、そのポイントをさまざまな商品に交換していただくことが可能です。非常に好評ですのでこちらを継続しています。このあたりも含めた利回りでご判断いただいているかと思っています。

以上が、連結全体の決算ハイライトでした。

2022年3月期の決算ハイライト

各セグメントごとの事業ハイライトと今後の成長戦略、取り組みについてご説明します。

まず、当該期の決算における、マーケティングソリューションセグメントのハイライトについてです。コロナ禍でインバウンド需要減によるグローバルマーケティングの受注減がありました。

グローバルマーケティング事業は、主に国の省庁、地方行政のインバウンド、海外からの旅行者の促進、また日本食の普及やクールジャパンなどの海外向けのPRを行っている事業になります。

新型コロナウイルスの影響でインバウンドは基本的に止まっていますので、当該期は影響を受けて苦戦しました。今期はすでに始まっていますが、この部分は新型コロナウイルスの状況に応じてまた復活するものと考えています。

既存のデジタルマーケティング系のビジネスにおいては、タイアップ広告、他メディア向けコンテンツ販売が、コロナ禍の影響もあり、やや低調に推移しました。

一方で、次世代成長に向けた「PrimeAd」への積極投資を進めたことで、営業利益は対前年で減少しました。取扱高は89億4,200万円、対前年で14.4パーセント増となり、こちらについては影響力を伸ばすことができました。

売上高は旧基準で33億3,000万円となり、対前年で9.6パーセント減でした。営業利益も対前年で約32パーセント減となりました。

投資調整後営業利益についても若干の減少ということで、このセグメントは既存事業としても課題があったと認識しています。

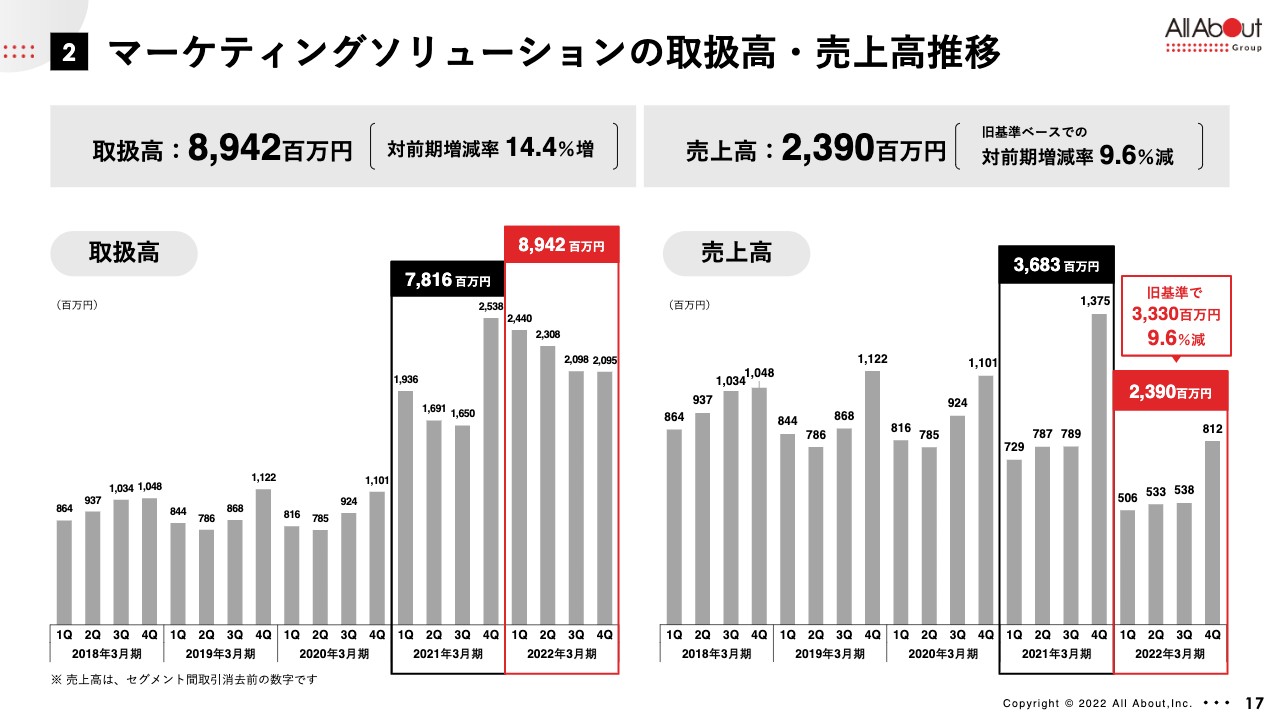

マーケティングソリューションの取扱高・売上高推移

こちらのスライドに、取扱高、売上高の推移を四半期ごとに表示しています。ご覧のとおり、取扱高は伸ばしています。

売上高については新収益基準で減少、旧基準ベースでは若干の減少というかたちで終えています。

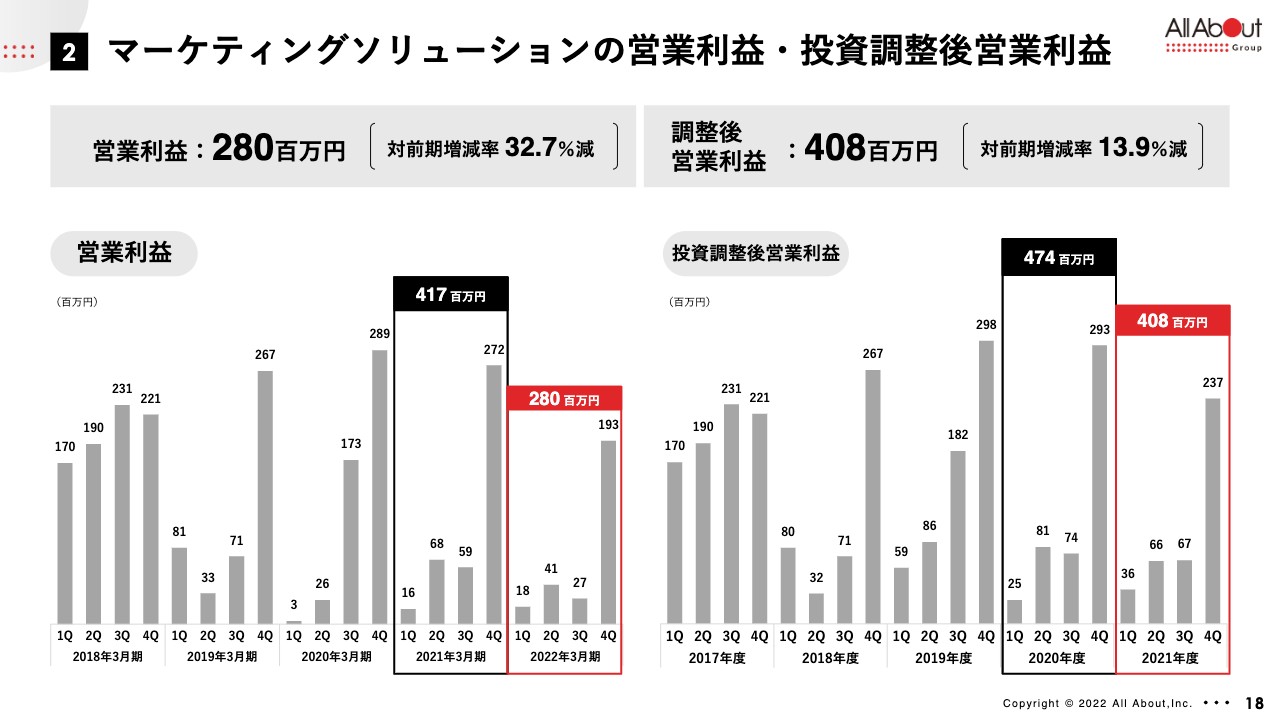

マーケティングソリューションの営業利益・投資調整後営業利益

利益面です。営業利益も減少、投資調整後営業利益でもこのセグメントにおいては若干の減少ということで課題がありました。

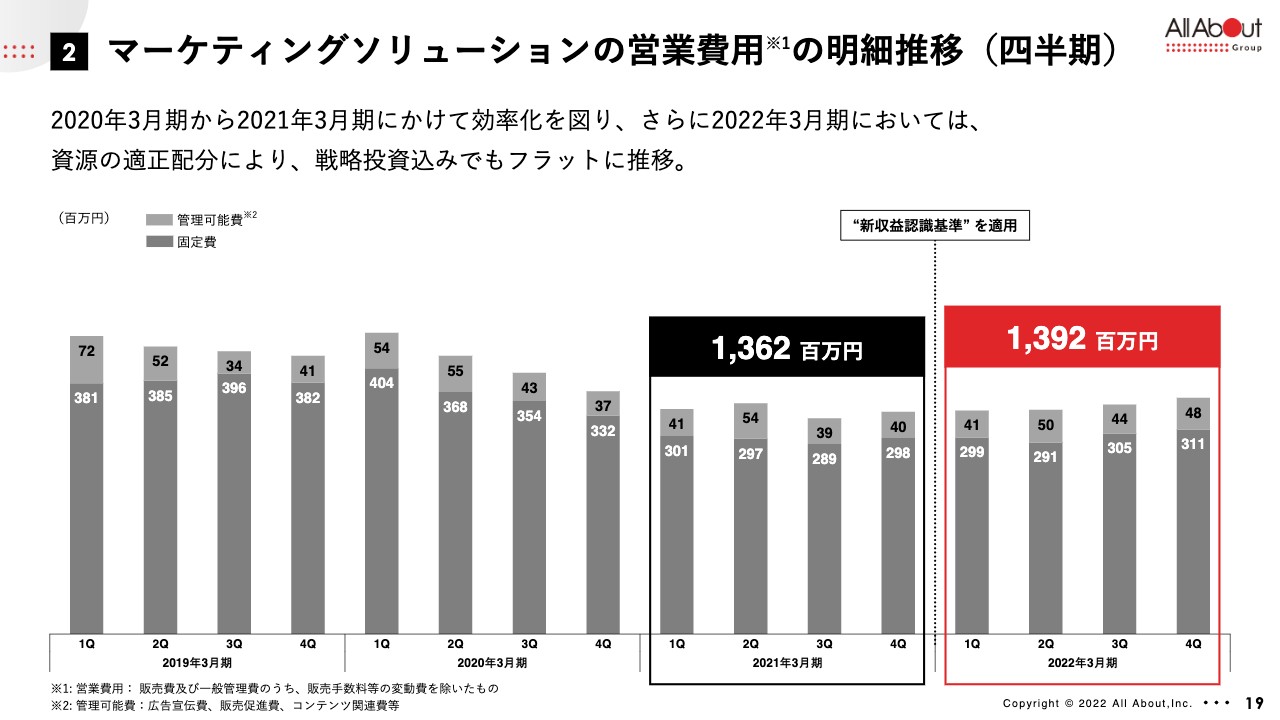

マーケティングソリューションの営業費用の明細推移(四半期)

費用構造ですが、2020年3月期から2021年3月期にかけて、かなり効率化を進めています。さらに、当期においては資源の適正配分として、今後の成長の原資を割り振っています。

そのような戦略投資込みでも、前年からほぼフラットに推移できており、この部分はよかったと考えています。

総合情報サイト「All About」の事業進捗

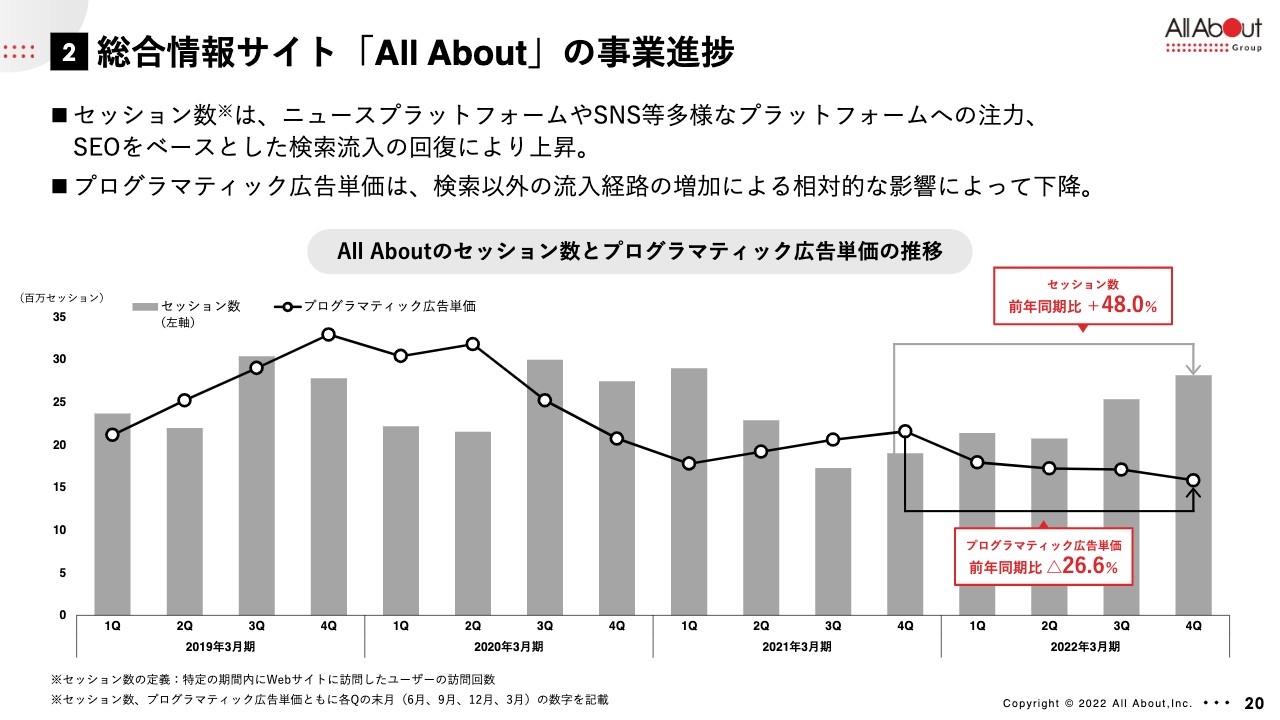

既存事業のメディア「All About」の事業進捗です。祖業である「All About」の状況について、少し補足します。

スライドのグラフをご覧のとおり、グレーの棒グラフでセッション数を、折れ線グラフでプログラマティック広告の単価を示しています。セッション数は、特定期間内のユーザーの訪問回数を表しています。

プログラマティック広告は、アドテクノロジーで配信されて、クリックベースで課金が発生してマネタイズする、業界の中で主流となっている広告です。この2指標で「All About」のメディアの収益が構造化されています。

セッション数においては、他のニュースプラットフォームやSNSのようなところへのコンテンツ配信、およびそこからの流入に注力しました。また、これは創業以来強みとしていますが、特にGoogleを中心としたSEO、検索エンジン最適化を行いました。

これらをベースとした検索流入の回復があり、セッション数については48パーセント増ということで、1年前の第4四半期と比較すると大きく伸びています。つまり、ユーザーの利用はしっかりと増やすことができています。

一方、収益低下の要因は、このプログラマティック広告の広告単価の下落です。コロナ禍の影響の1つとして、業界全体にこの傾向があります。

また、検索以外の流入経路に関してはSNSやニュースプラットフォーム等からの流入がありますが、検索経由の場合と比べると、広告の単価が変わってきます。この割合の変化による広告単価下降への影響もありました。

以上、既存事業の決算ハイライトと、祖業である「All About」メディアの状況についてご説明しました。

成長戦略:コンテンツマーケ市場への取り組みと市場規模

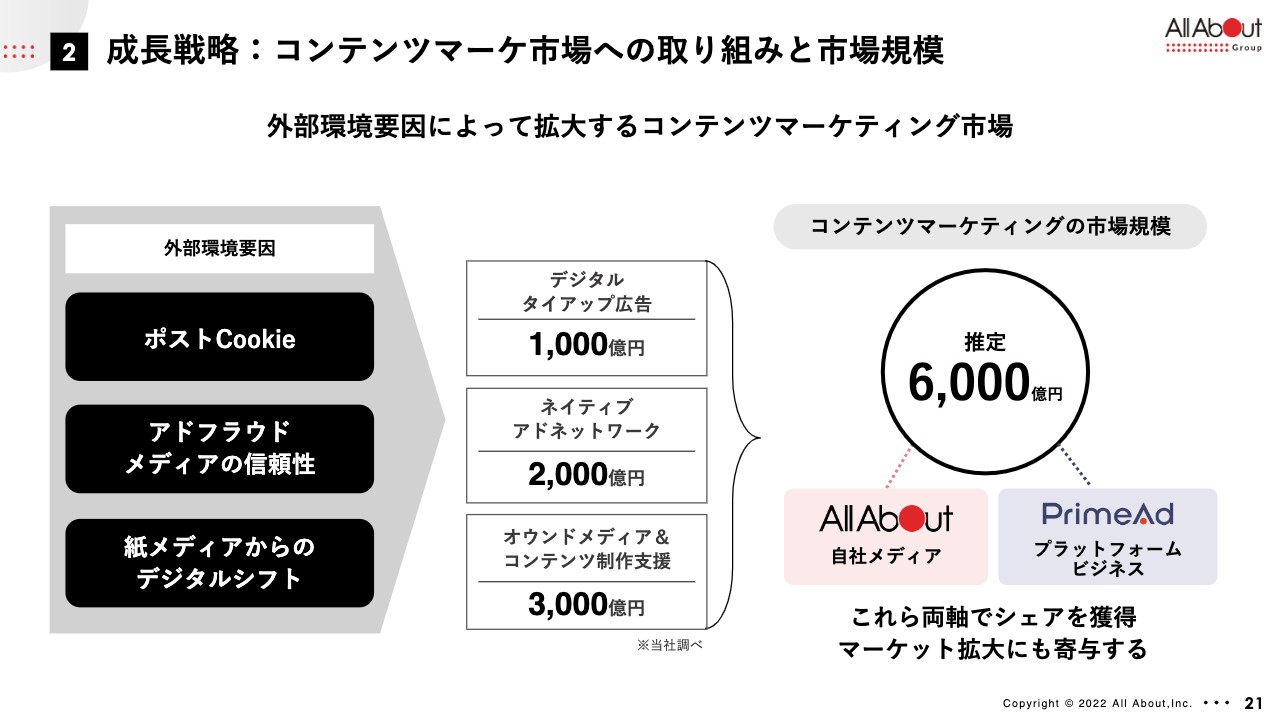

マーケティングソリューションセグメントについて、今後大きな成長をしていくための打ち手に関する進捗をご報告します。

弊社のマーケティングソリューションセグメントのメディアビジネスは、主にコンテンツマーケティング市場をターゲットとしています。基本的には、コンテンツマーケティング市場そのものは今後拡大していくと考えています。

具体的には、業界において、個人情報規制の関係で、ブラウザが発行する「Cookie」という第三者が発信するデータが広告のターゲティングに利用できなくなるということが始まっています。

先々にはほとんど使えなくなることが前提のため、アドテクノロジーを用いたターゲティング広告のマーケットは大きく変化していきます。つまり、人を追いかけていくようなテクノロジーによるマーケティングは行いづらくなります。また、ギミックなどの広告表現や、アドフラウドと言われているような不正な広告表示に対する対策も、大規模な広告主のみなさまから求められています。今後は規制などに準拠していないメディアは立ち行かなくなります。

今、出版社の雑誌においても、紙からデジタルサイトに収益が大きくシフトしており、こちらもコンテンツマーケティング市場のプラスに効いてきます。

具体的には、デジタルのメディア上で行われるコンテンツタイアップ型の広告市場が1,000億円、そのようなコンテンツ広告に対していろいろなところから集客していくためのアドネットワークの利用、ネイティブアドネットワークの市場が2,000億円に拡大しており、大手企業を中心に各企業が自社の得意領域、事業領域においてメディアを立ち上げています。

これをオウンドメディアと言いますが、そのようなメディア向けのコンテンツ制作、運用支援の市場が3,000億円で、我々が独自に調べたところ、既存のコンテンツマーケティング市場の規模は6,000億円ほどあります。

この既存の市場に対して、今までは自社メディアで広告ビジネスを展開してきました。今後はプラットフォームのポジションで、これまで競合であった他社のメディアなど当社と同じようなビジネスをされてる業界全体の、DXを支えるプラットフォームビジネスを追加していくというのが「PrimeAd」構想です。

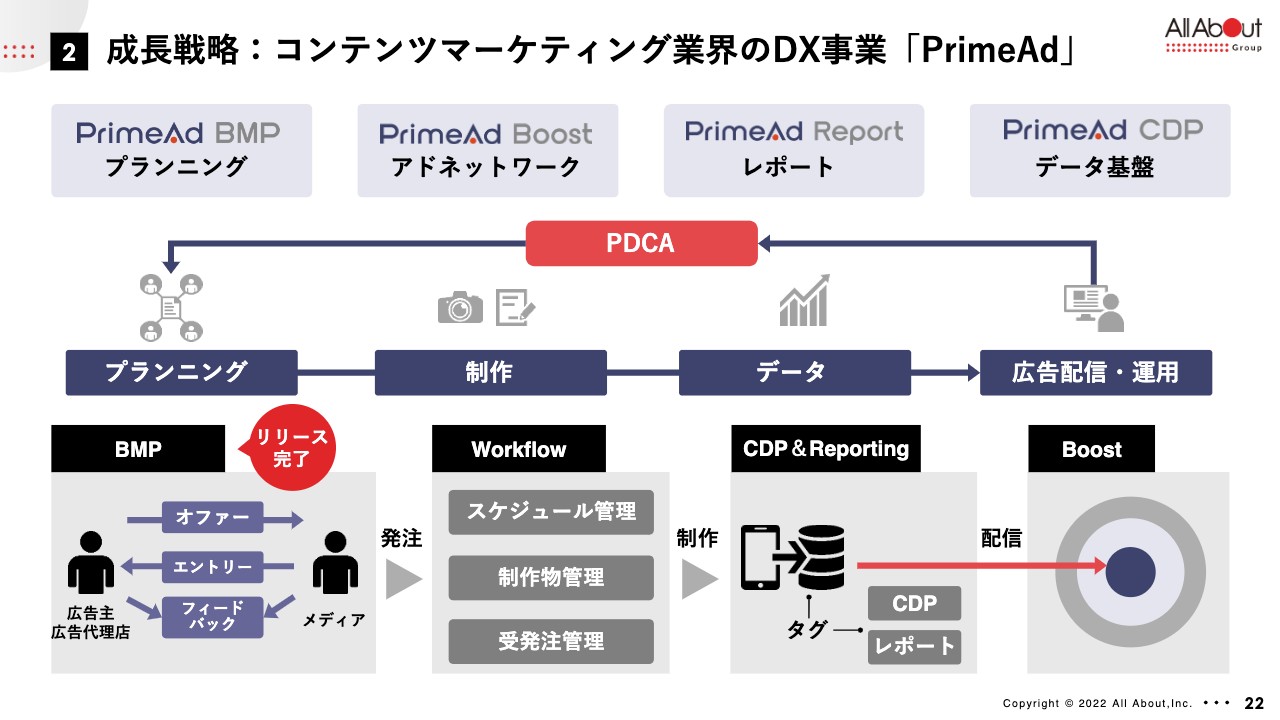

成長戦略:コンテンツマーケティング業界のDX事業「PrimeAd」

コンテンツマーケティング業界のDX事業「PrimeAd」の構想全体のイメージをまとめています。例えば、広告主、広告代理店からの「このような広告を打ちたい」というオファーをダッシュボードに投入すると、依頼に対して、参画しているメディアからコンテンツプランニングの提案が集まり、オンライン上でメディアの選定を行い発注ができます。

発注が行われた後には、メディアに掲載するコンテンツの制作、データを活用してどのような人にその広告を見せるかという制御を行いながら運用して、効果を上げていきます。そして、結果のレポーティングを行い、PDCAを回していくといった業務フローがあります。

通常のアドテクノロジーの広告には、制作のポジションがありません。そのため、業界ではシンプルに運用を回しているのですが、コンテンツ制作を伴う広告のフローは複雑で標準化されていません。また結果のレポーティングもメディアによってバラバラです。

我々は創業からこの分野で一番多くの経験を積んでおり、ノウハウ、システム、データを多く持っています。ですので、このノウハウをプラットフォーム型に変えて、業界全体のDXを推進し、広告主や広告代理店、メディアのみなさまのワークフローの効率化と市場の拡大を実現する事業を行っていきます。

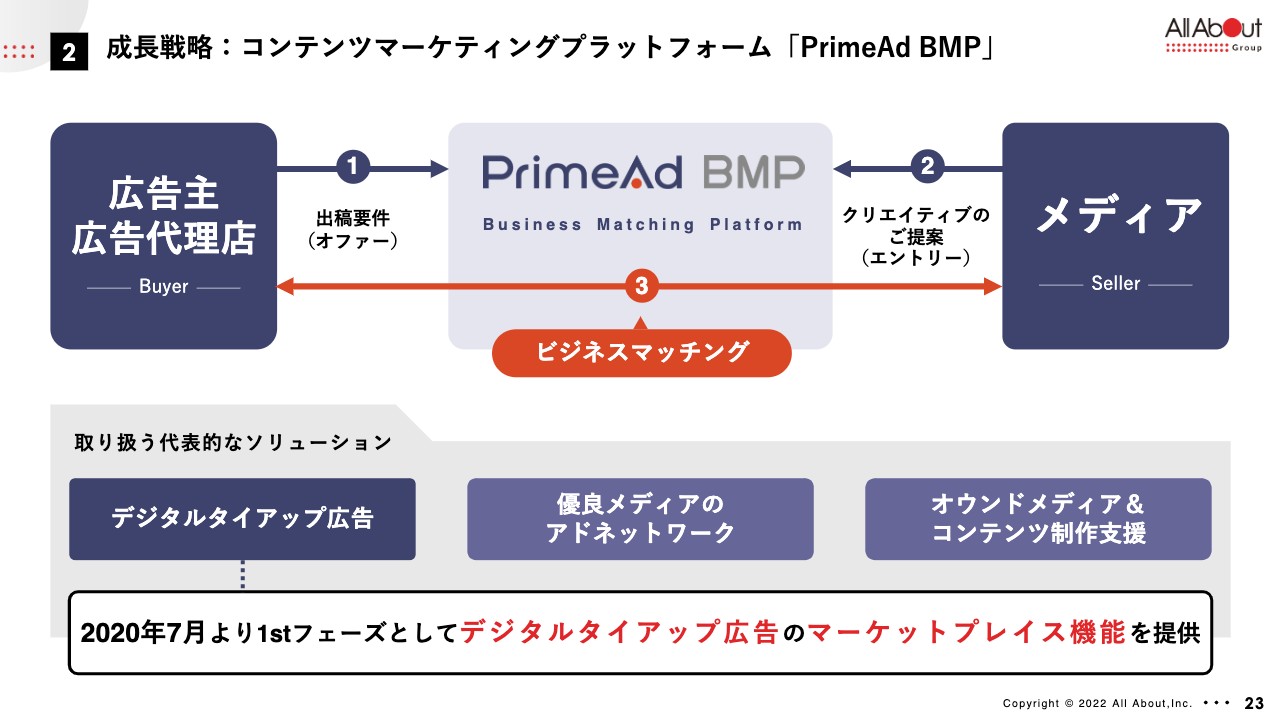

成長戦略:コンテンツマーケティングプラットフォーム「PrimeAd BMP」

最初のプランニング段階では、広告代理店が「このような広告を打ちたい」というオファーが入ります。その後、各メディアから提案が入ることで受発注が完結する、いわゆるマーケットプレイスを「PrimeAd BMP(ビジネスマッチングプラットフォーム)」と言っています。当該期は、この部分のPMFを完遂する期で、それぞれリリースを完了しています。

今後はプランニングと発注に加え「PrimeAd Boost」「PrimeAd Report」「PrimeAd CDP」といった領域に広げていく予定で、その第一弾がスタートしたところです。

「PrimeAd BMP」は広告主サイドからオファーが入り、メディアから提案が入ることでマッチングして、そのマッチングに応じた収益を弊社が受け取るという、デジタルタイアップ広告のDXプラットフォームです。

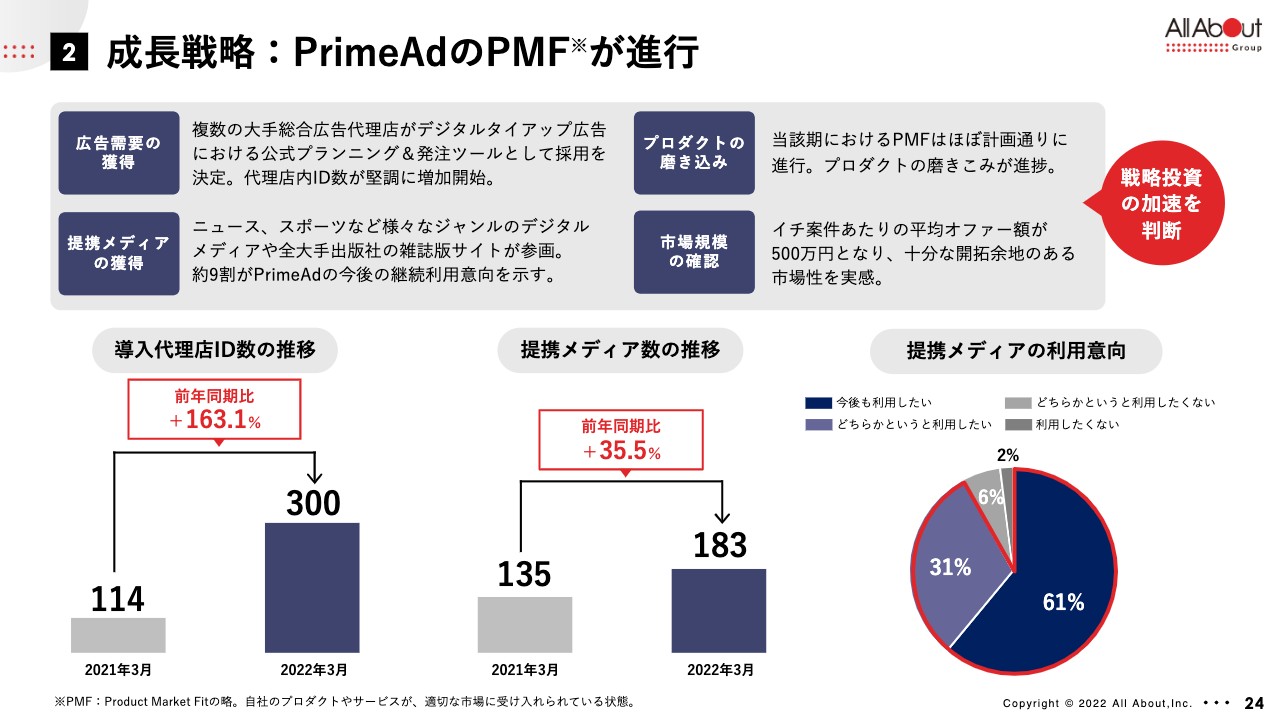

成長戦略:PrimeAdのPMFが進行

当該期に進行した「PrimeAd BMP」のPMFの内容について、4点に分けて補足します。1つ目は広告主サイドからの需要を、このツールが十分に獲得できるのかという点です。結果として、日本を代表する複数の大手総合広告代理店が、デジタルタイアップ広告におけるプランニング発注ツールとして、「PrimeAd BMP」を正式採用、公式ツール認定をしました。これにより、代理店内で使う方のID数が昨年から堅調に増加し始めています。

一方、広告の需要に応じるメディアサイドですが、今までは生活系メディアを中心に参画がありました。それに加えて、ニュース、スポーツ、ビジネスといったジャンルのデジタルメディアの参画が多く増えました。また、先ほどお伝えした全大手出版社の雑誌版サイトも参画を表明しています。

スライド下側にデータを記載しています。広告代理店のID数が前年同期比でプラス163パーセント、メディアの数がプラス35.5パーセント伸びました。ただし、メディアの数については闇雲に数を追うものではなく、優良メディアに参画してもらうことが重要であるため、その範囲で伸びてよかったです。

また、このメディアのみなさまに、PMFの期間に使っていただき、期末に、このツールに対する感想などをアンケートとしてとっています。結果は、「今後もちゃんと利用したい」という感想が60パーセント、「どちらかというと利用したい」という感想が30パーセントと、多くのみなさまに継続の利用意向を示していただきました。

こうしたニーズを詳細に把握しながら、プロダクトの磨き込み、具体的にはこのようなDXツールのデジタル開発にこちらを反映しています。このBMPについて、当該期のPMFはほぼ計画どおり進み、プロダクトの磨き込みができました。

また市場性については、当初の6,000億円のうちの1,000億円のマーケットですが、1案件当たりの平均オファー額が約500万円のため、大きな広告を獲得し、流通することができる、十分に開拓余地のあるマーケットだと実感しています。

この4点が、この1年で進んだ部分であり、その結果を踏まえ、弊社は戦略投資をさらに加速させようと判断しています。この点はある種、計画を超えてスピードを上げていくという意思を持ったとお考えください。

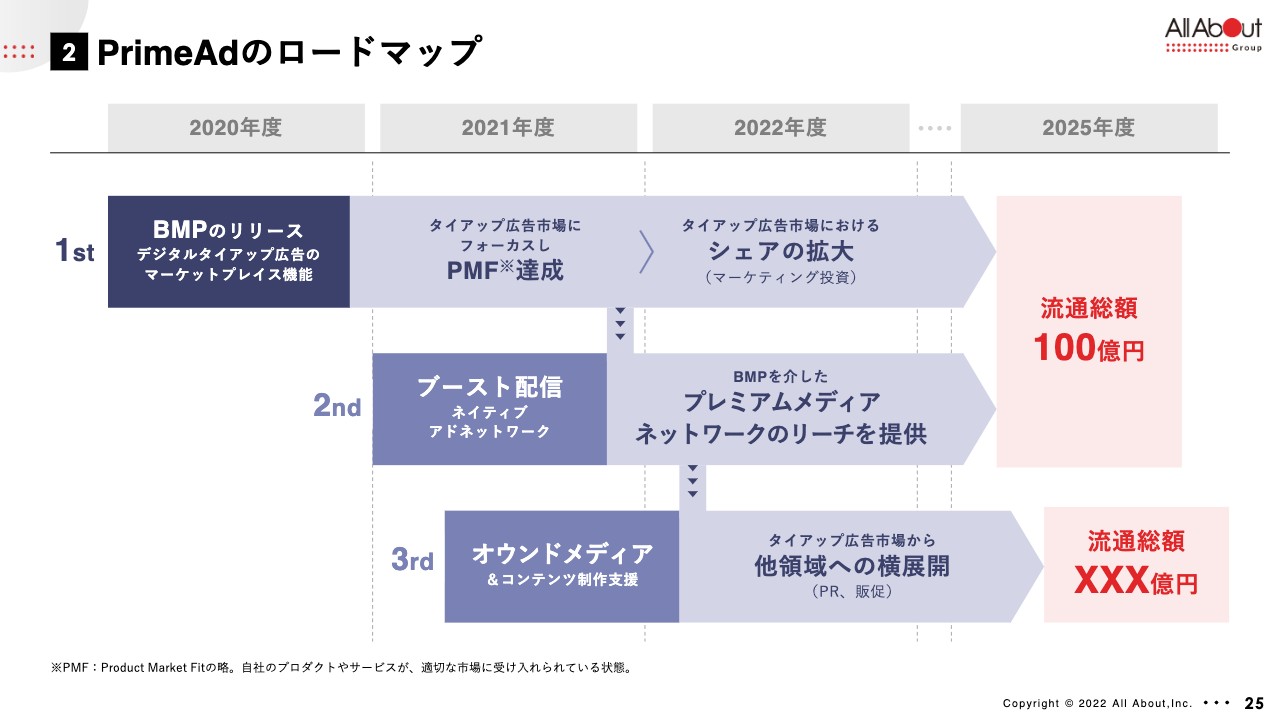

PrimeAdのロードマップ

「PrimeAd」構想全体については、このPMFの達成によって、今期から実際に流通額を上げていくフェーズになります。また、それ以外のマーケットであるブースト配信、ネイティブアドネットワークや、オウンドメディアも並行して開発リリースをしています。

2025年度に向けて、数百億円という大きな流通総額をこのプラットフォーム上でこなしていくことに対して、十分実感が進んだ期でした。

マーケティングソリューションセグメントにおいては、大きなアドテクノロジーの進化、変化が非常に激しい領域のため、単一のメディアだけで非連続で大きな成長をするのはなかなか難しい状況です。

そのため、事業構造全体をシフトチェンジしていくことが必須であり、このプラットフォームの成功を図っていくということが非常に重要なポイントだと捉えています。

以上がマーケティングソリューションセグメントにおいての事業ハイライトと、今後の取り組みでした。

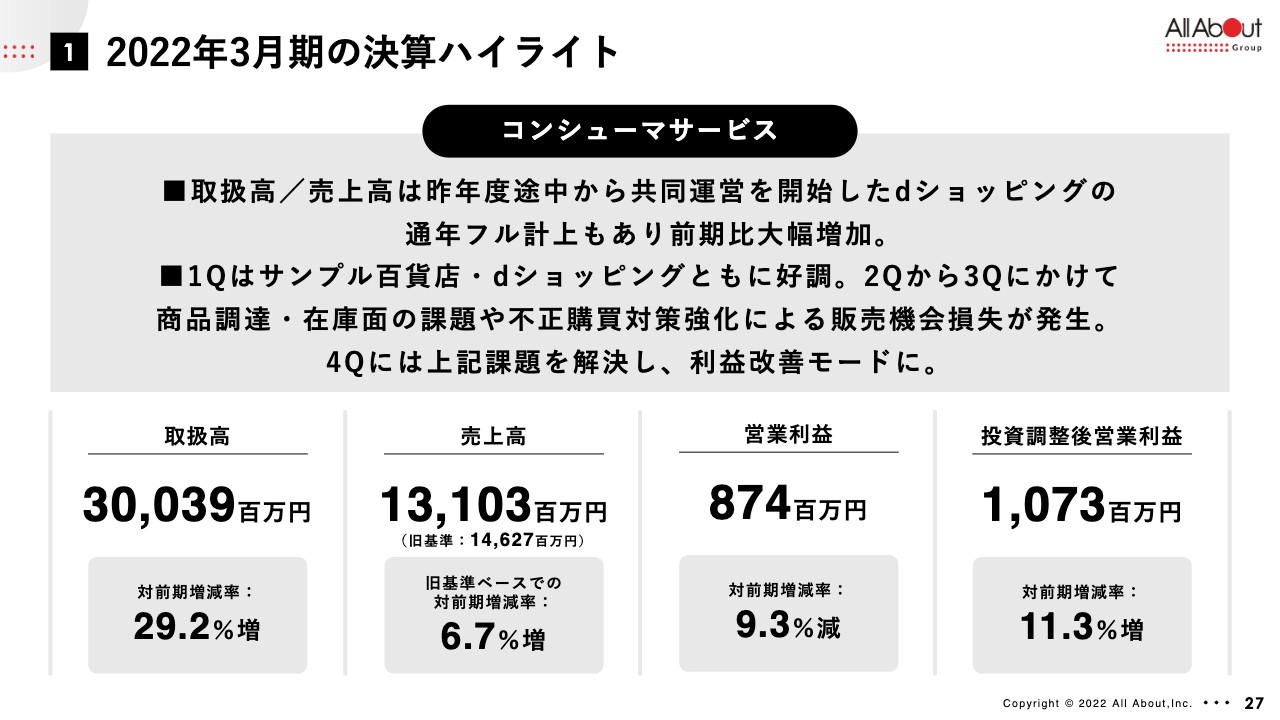

2022年3月期の決算ハイライト

コンシューマサービスセグメントをご説明します。当該期においても、コンシューマサービスセグメントがグループ全体の収益を押し上げています。冒頭にお伝えしたように、取扱高、売上高は共同運営を開始した「dショッピング」のフル計上で大幅に伸びています。

第1四半期は「サンプル百貨店」「dショッピング」ともに非常に好調に始まりましたが、第2四半期から第3四半期は、コロナ禍において飲料や生活用品などの市場で少し生産調整が入り、その影響による商品調達、また在庫面の課題が生まれました。

また、8月末くらいから12月中旬くらいまで、業界全体を賑わせた、不正購買が非常に横行したため、こちらに対する対策をしっかり行うことになりました。そしてある種、その対策によってユーザーの利便性が悪くなる状況が続きました。

何段階かにわたり認証しなければ買うことができないような変更、そしてそれにより販売機会の損失が起こりました。このような第2四半期から第3四半期にかけての課題はありましたが、第4四半期にはこのような課題を解決し、利益は改善モードになっています。

同セグメントは取扱高が300億円を超え、対前年約30パーセント増、売上高は旧基準で146億円、対前年6.7パーセント増となりました。営業利益については先ほどお伝えした第2四半期、第3四半期の状況が影響し、9.3パーセント減となりました。

一方、期中からこの先もさらに伸ばすところへの戦略的な投資は緩めず行っています。そうした投資調整後営業利益を鑑みると11.3パーセント増ですので、本業を伸ばしながら成長投資もしっかりこなした期でした。

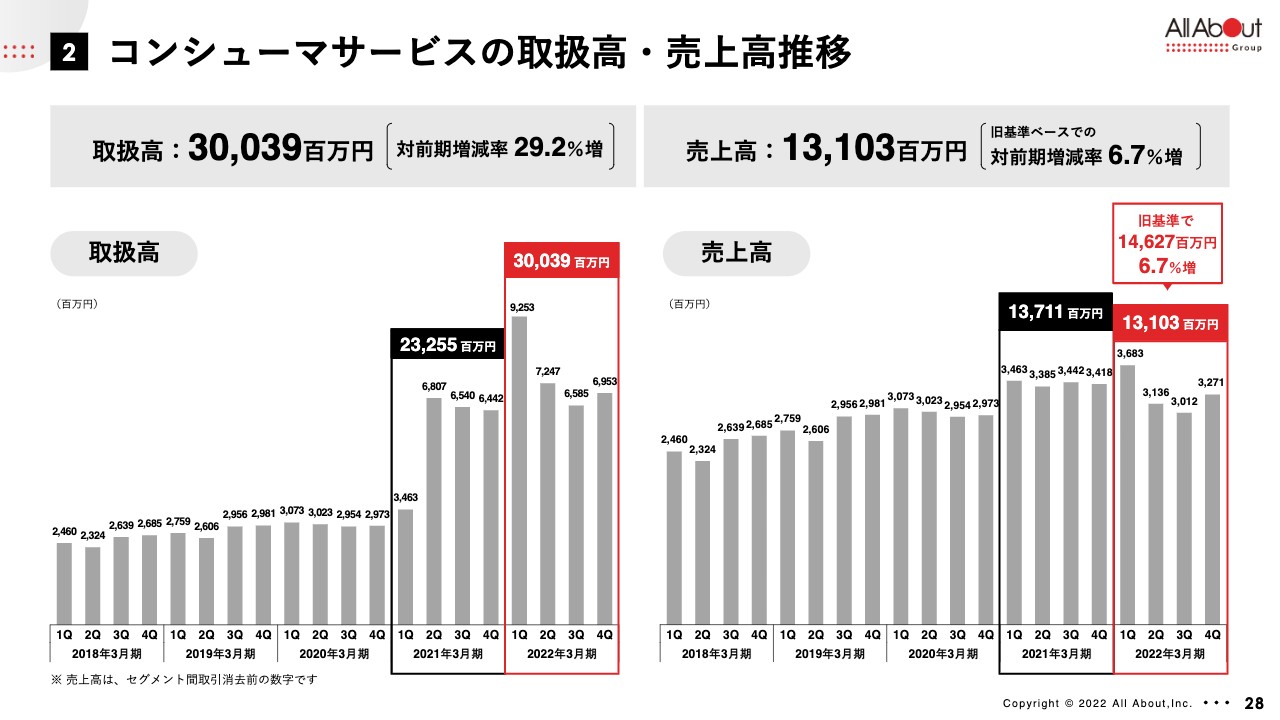

コンシューマサービスの取扱高・売上高推移

こちらのスライドは取扱高、売上高の四半期毎の推移になります。今、ご報告のとおりです。

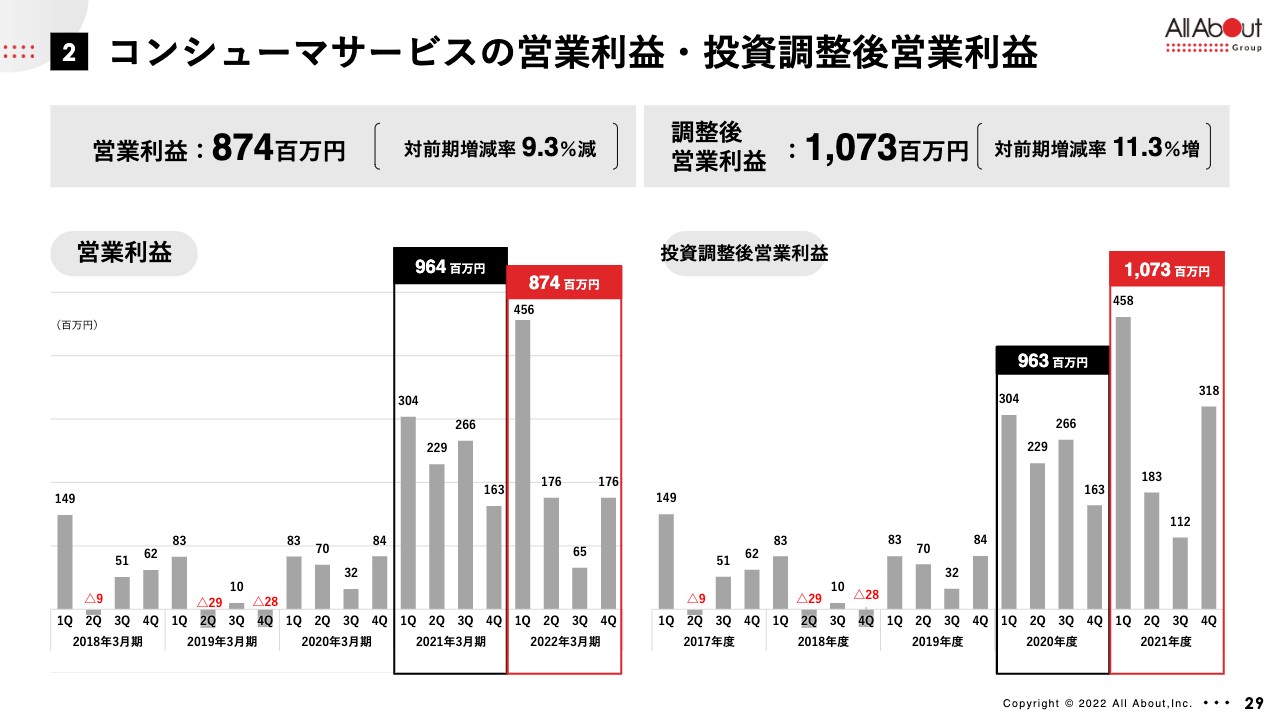

コンシューマサービスの営業利益・投資調整後営業利益

こちらのスライドはコンシューマサービスの営業利益、投資調整後営業利益についてです。ご覧いただいたとおり、営業利益は、第2四半期、第3四半期が低下していますが、こちらは先ほどお伝えした要因で起こっています。投資調整後営業利益も同じように推移しています。

一方、期末の営業利益は再び増益モードになっています。こちらを今期も伸ばしていきながら、しっかりと成長投資を行っていきます。

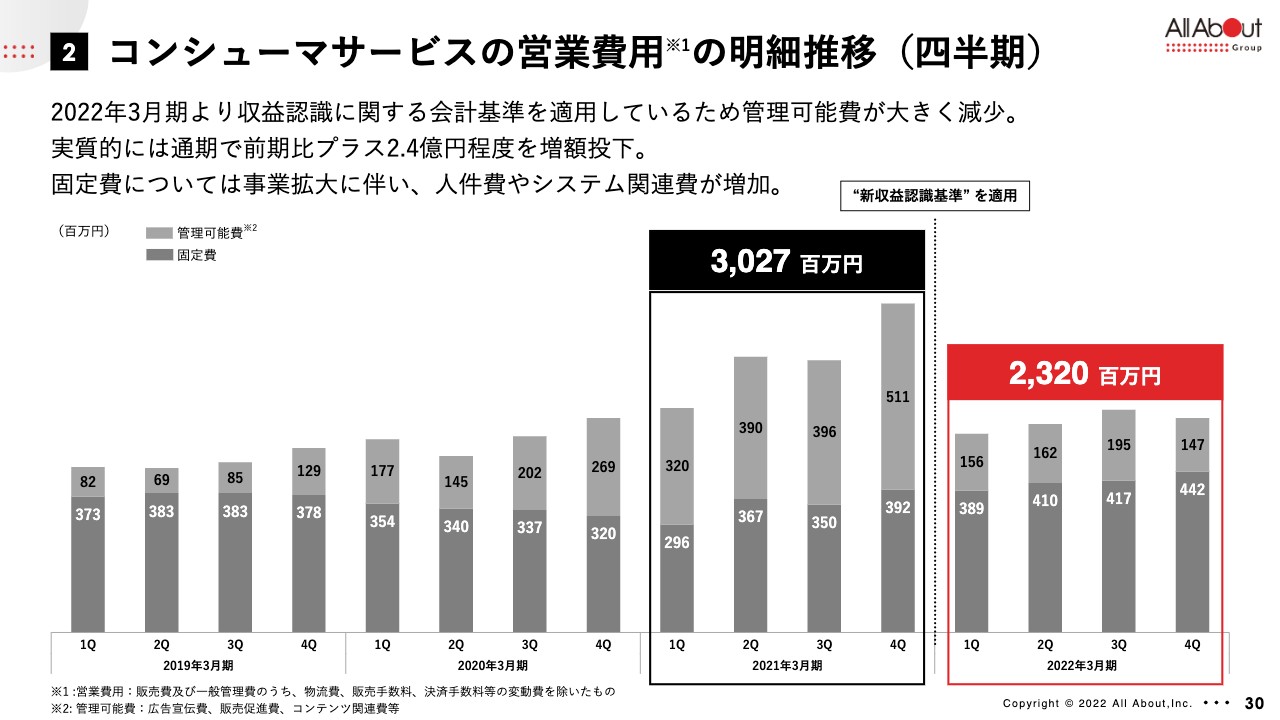

コンシューマサービスの営業費用の明細推移(四半期)

費用については、大きく下がっているように見えますが、収益認識基準が変更されたため、会計基準上、管理可能費が大きく減少したことが影響しています。

管理可能費は、広告宣伝費や販売促進費といった費用です。従来の基準では、お客様が購入する際に発行するポイントやクーポンについて、売上を立てて、費用側では販売促進費などを立てていました。しかし、会計基準変更により、売上高がポイントを差し引いたネット計上になったことで、これまで費用としていた部分が消え、会計上は管理可能費が大きく減るという影響がありました。

一方で、グラフのとおり、取扱高を一段と伸ばしています。人件費、システム関連費といった固定費は増加していますが、こちらは効率よく伸ばしていくために充てていきます。そして、今後も事業を積極的に拡大していきます。

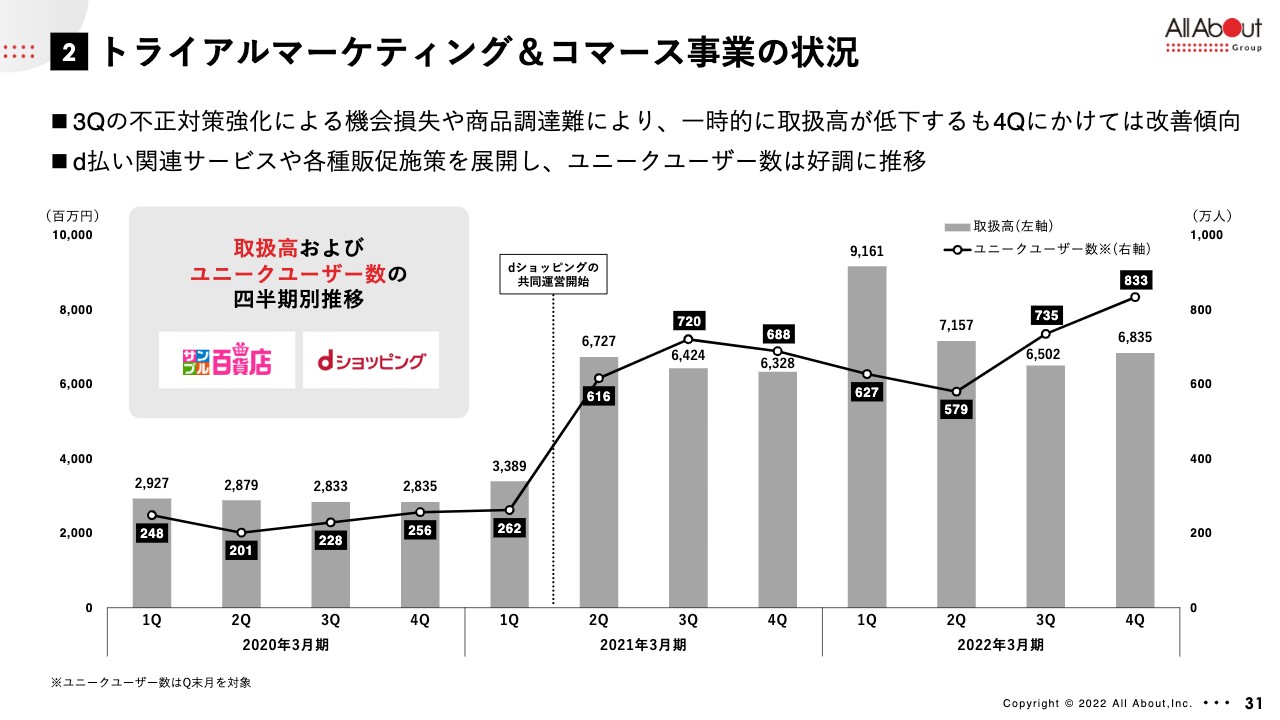

トライアルマーケティング&コマース事業の状況

ユーザーに関する指標です。先ほどお伝えしたとおり、棒グラフのグレーの部分は取扱高の四半期別の推移、折れ線グラフはユニークユーザー数を表しています。取扱高は、第2四半期、第3四半期は一時的に落ち込んでいるものの、第4四半期は増加基調になっています。

また、当該期中「d払い」関連サービスがキャッシュレス決済により、非常に大きな影響を出しており、このような各種販促施策への成長投資を加速しています。その結果、ユーザーの数が堅調に増え始めています。

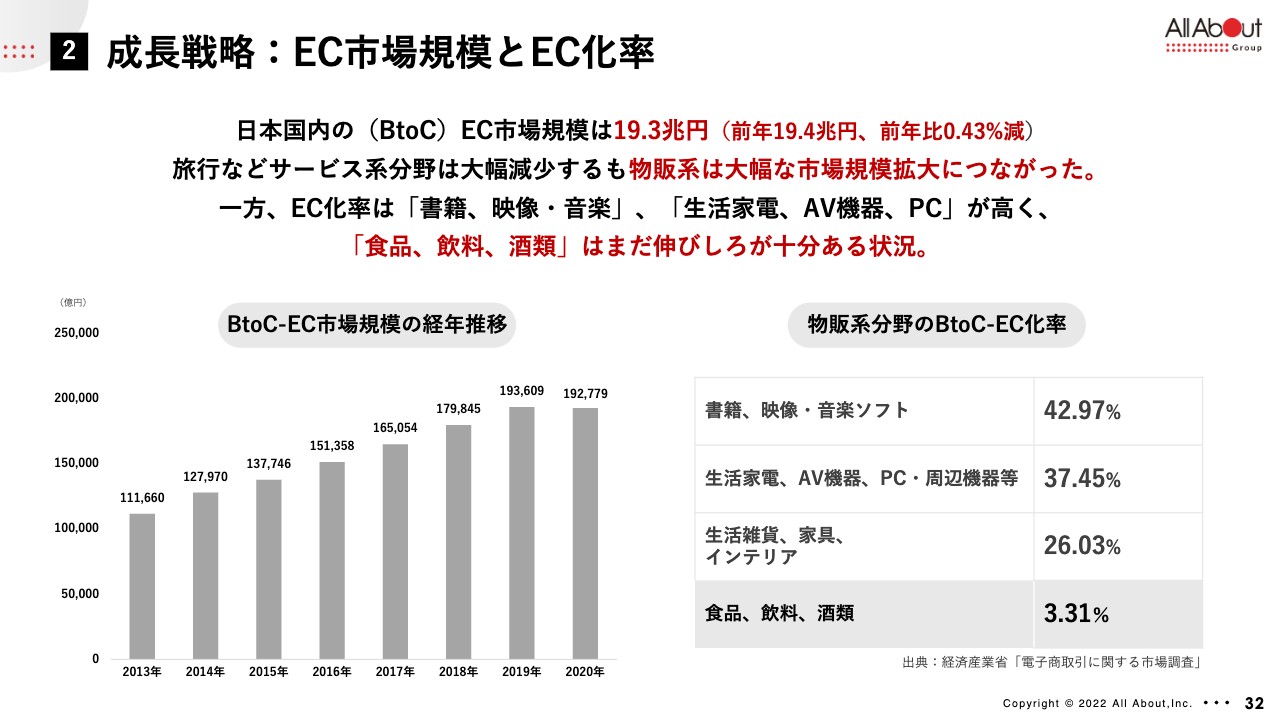

成長戦略:EC市場規模とEC化率

このセグメントの今後について、まずはコマース系の事業の市場全体がどのようになっているかをお話しします。

経済産業省のEコマースに関する市場調査のデータによると、今の伸び基調は今後も変わらないと見ています。諸外国と比較しても、伸びしろはまだ十分あります。特に、我々が得意としている食品、飲料、酒の分野でのEC化率はいまだ低い状態にあるため、この部分についても伸びしろが十分にあります。

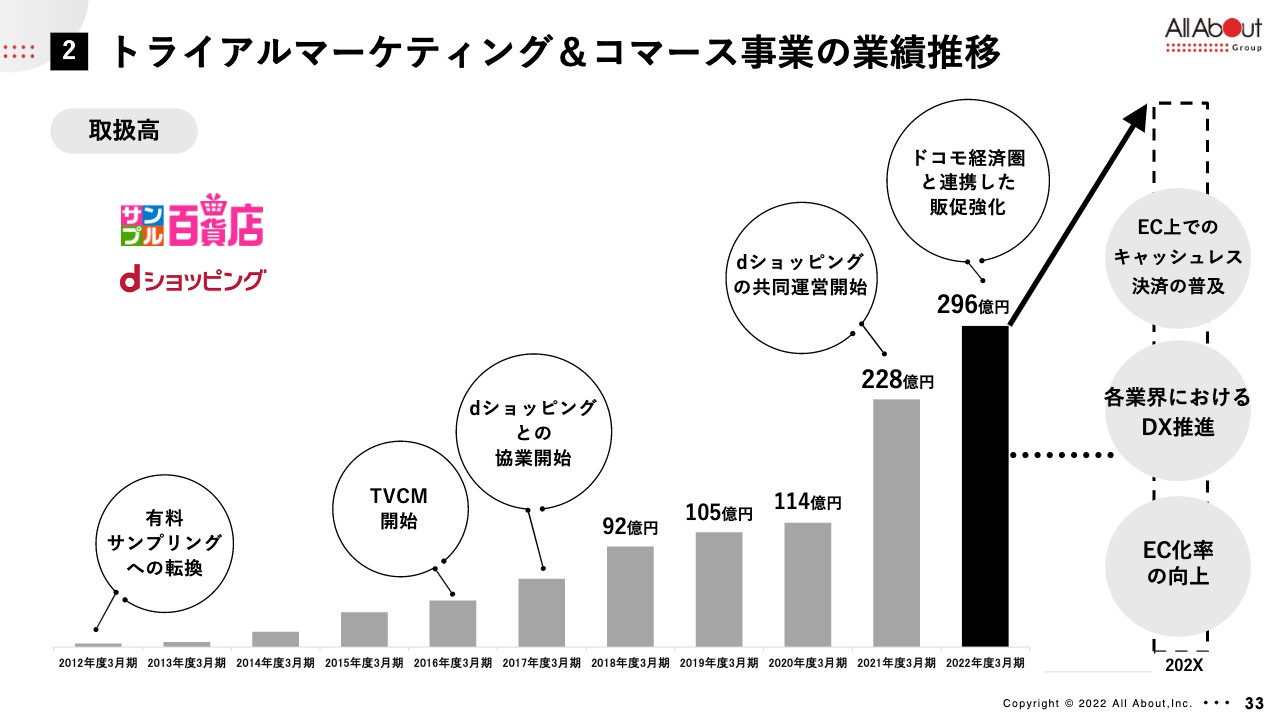

トライアルマーケティング&コマース事業の業績推移

2012年以降の取扱高の推移をグラフで表しています。これまでも市場の中では、段階的に大きな手を打っており、非連続的に取扱高を上げてきていますが、先ほどお伝えした市場環境においては、まだ伸ばせると確信しています。

当該期においても、ドコモ経済圏と連携した販売促進の強化への投資を加速しています。それらが功を奏して、EC化率の向上、各業界へのDX化の推進の波になっています。

また非常に重要なのが、EC上でのキャッシュレス決済の普及です。実は過去には我々のECの決済方法としては、8割くらいはクレジットカードが主として使われていました。

当該期においては、例えば「d払い」のようなキャッシュレス決済など、実店舗の店頭でキャッシュレスで決済するアプリのオンラインでの利用が着々と広がっています。今は決済の約半分がキャッシュレス決済になってきました。

このキャッシュレス決済の普及に連動して、さらにマーケットを拡大していくこともできるのではないかと、当該期に実験を行ったところ、手応えを感じています。流通総額や取扱高そのものを、まだ伸ばしていくことができると実感しています。

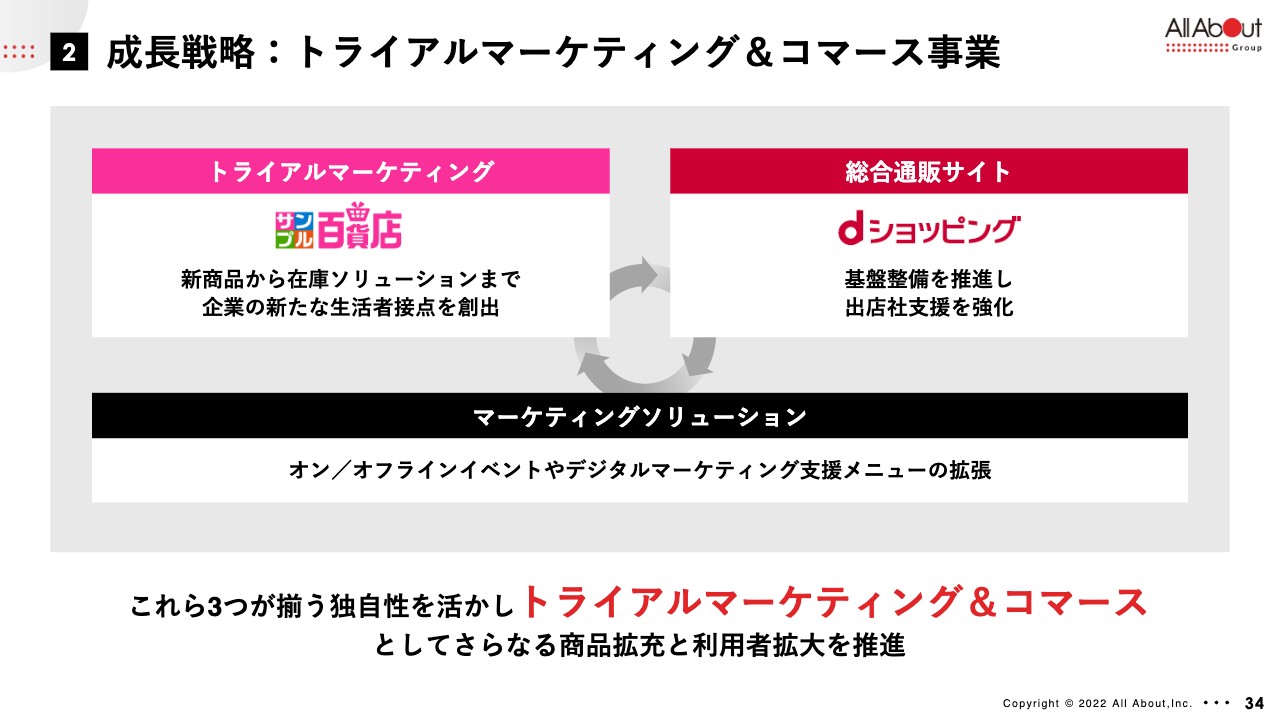

成長戦略:トライアルマーケティング&コマース事業

我々の強みはトライアルマーケティングです。「サンプル百貨店」は、スポット商品を試してもらえる、非常に特異性・独自性のあるサービスです。

サービスを支持するお客様が増えていますが、総合通販サイトの「dショッピング」が加わったことで、商品を試したお客様が次回正規の商品を購入する際には、自社のプラットフォームを利用して買ってもらえます。

これにより「サンプル百貨店」に商品を提供する各メーカーや、モールへの出店者、EC通販事業者のみなさまに対して、プラットフォームを股にかけたマーケティングソリューションによって効果をあげていきます。

三位一体となっているところが独自性、強みですので、市場がまだまだ伸びる中、大きく伸ばしていけると感じています。

以上、両セグメントの決算ハイライトと今後の戦略でした。

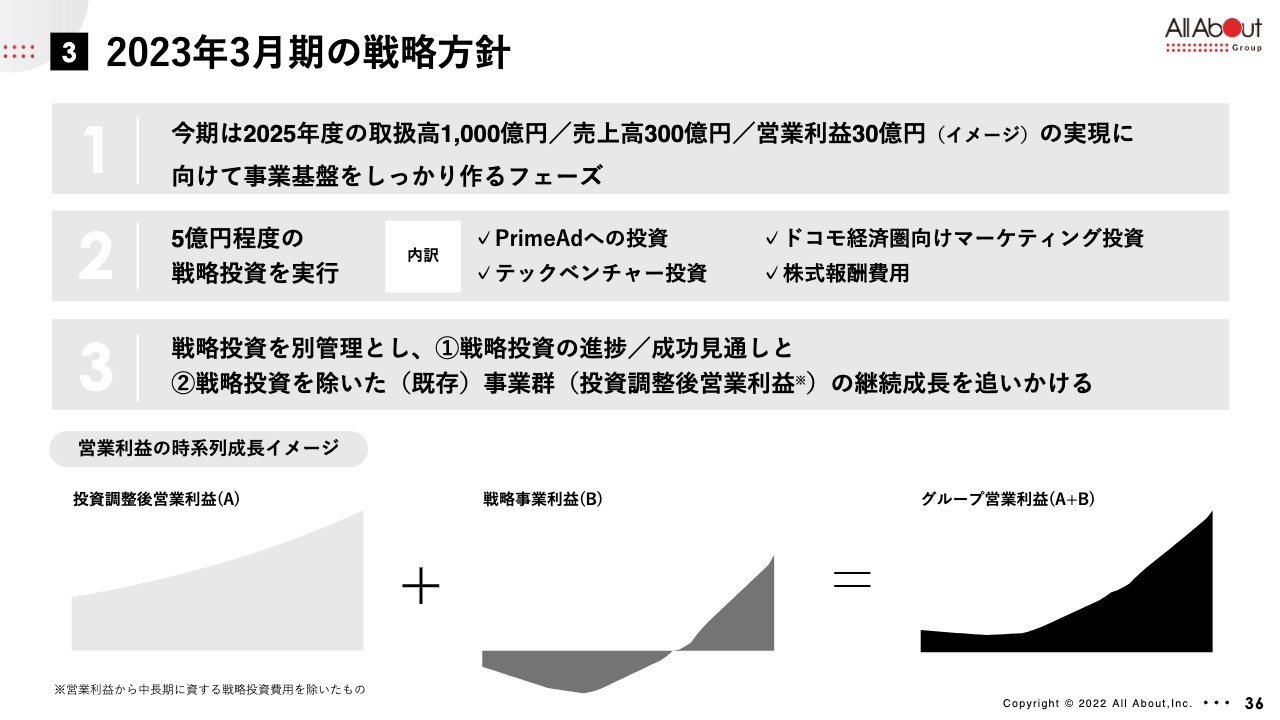

2023年3月期の戦略方針

業績の見通しです。まずは、すでに始まっている2023年3月期の戦略方針3つについてです。弊社では、2025年度の取扱高1,000億円、売上高300億円、営業利益30億円をイメージのターゲットに持っています。

そして今期を、大きな成長に向けて、しっかりと事業基盤を作っていくフェーズに置いています。ですので、短期的な営業利益を伸ばすことを最優先するのではなく、取扱高、売上高、そして事業構造を十分に作っていきます。

また、先々に利益が出る構造を作りながら商いを大きくしていくことを最優先に、今期も戦略投資を実行していきます。投資額は5億円程度を計画しています。具体的には、マーケティングソリューションセグメントでの「PrimeAd」への投資、コンシューマサービスセグメントでのドコモ経済圏向けマーケティングへの投資となります。先述したキャッシュレス決済に関連するサービスが非常に伸びると考えています。

さらに、テックベンチャーへの投資も進めており、こちらも引き続き行っていきます。中長期のコストとなる株式報酬などの費用も含めて、中長期投資に対して戦略投資を緩めず、実行していきます。

一方で、そのような戦略投資を実行するからには、戦略投資の進捗や見通し、それを除いた事業群、本日ご報告した投資調整後営業利益も十分にウォッチしながら、あわせて継続成長を行っていく方針です。

スライド下部のイメージは、左から投資調整後営業利益、戦略事業利益を表しています。戦略事業利益は一度は低下していますが、その先は大きく浮上していくイメージです。これらが重なることで先々の大きな果実に変えていき、2025年に向けて、グループ営業利益の飛躍的な成長につなげ、このような動きの基盤を作る期間にします。

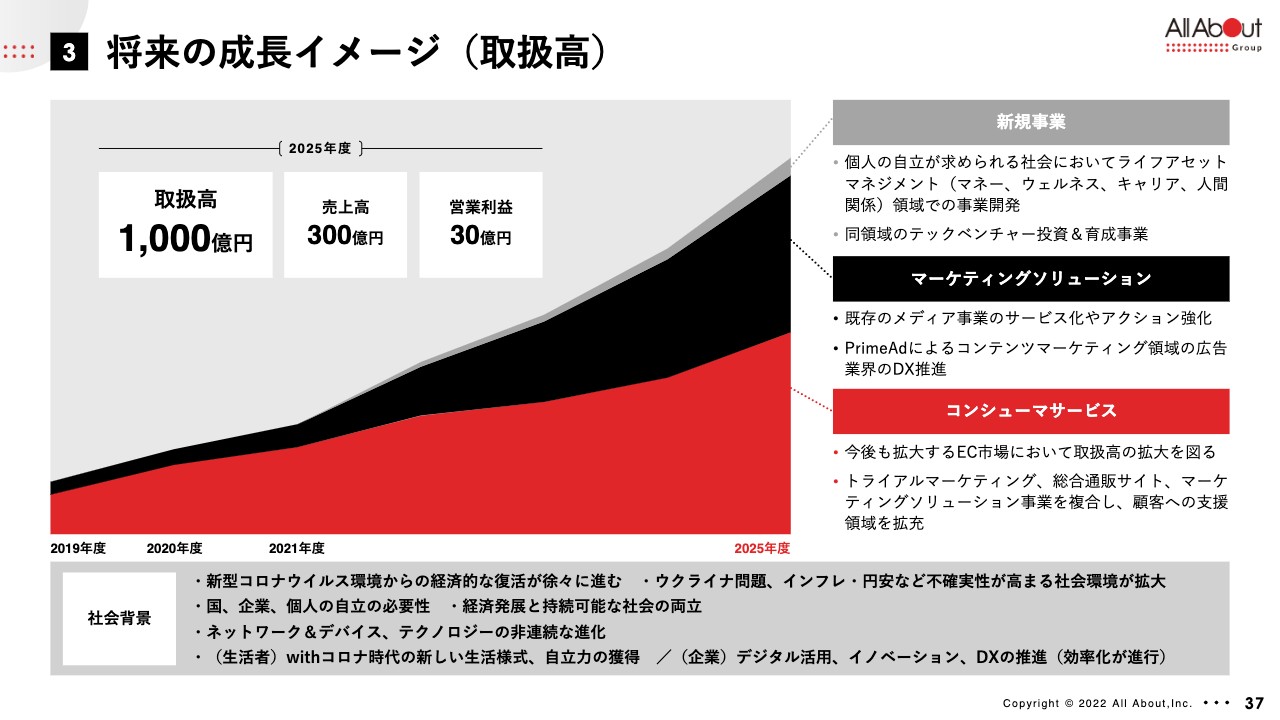

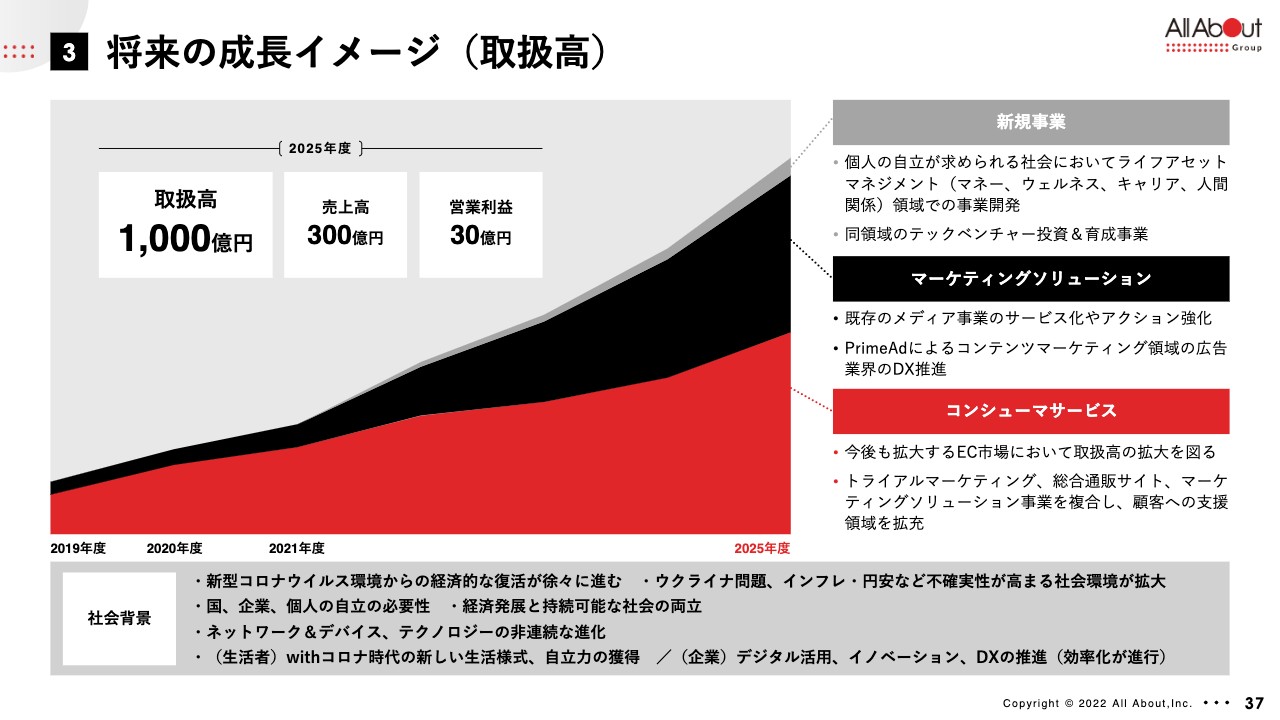

将来の成長イメージ(取扱高)

前回もお伝えしていますが、こちらのスライドは、2025年度に向けてのイメージです。社会環境として、新型コロナウイルス関連の影響はまだまだ不透明な部分があるため、続くと思いますが、経済的な復活は徐々に進んでいくと考えています。また、ウクライナ問題、インフレ、円安などますます不確実性が高まり、このような環境は大きな影響を及ぼします。

基本的に、我々デジタル領域のプレイヤーは、このような社会の不確実性の中でこそイノベーションを起こすことができ、社会環境の変化はプラスであると捉えておりますので、スピードを上げて取り組みます。

このような不確実な社会の中で、国も企業も、ましてや個人も自立して依存しない環境、自分の力をつけていく必要があります。オールアバウトグループの「個人を豊かに、社会を元気に。」というミッションは、まさにこの環境に合ったものです。

一方で、SDGsということで、経済発展と持続可能な社会の両立も望まれています。我々としては、個人の自立支援を行うことで、まず個人がSDGsに対する意識をしっかり持った人を増やすことを考えています。

具体的なサービスの関連でお伝えすると、例えば「サンプル百貨店」においては、市場で廃棄される前にもう一度、飲料などを数十億円流通させる、いわゆる食品ロスに対して大きく貢献し、農林水産省などにも紹介されています。このようなことを含めて、経済発展と持続可能な社会の両立を図っていきます。

また、ネットワークやデバイステクノロジーにおいて、ウェブ3.0、ブロックチェーン、NFTなど、いろいろなテクノロジーの変化が、非連続で大きな進化としてやってきていますので、そのようなところもしっかり取り込んでいきます。

生活者のみなさまにおいては、このような大きな変化の中で、withコロナ時代の新しい生活様式、自立力の獲得が必須です。企業もデジタル活用、イノベーション、DXを推進していきますので、我々にとってはチャンスが多い環境になっていきます。

具体的には、今はコンシューマサービスが引っ張っていますが、グループ全体で流通総額は400億円弱くらいになってきています。今後も拡大するEC市場と打ち手によってさらに取扱高が増えていきます。

その間に、マーケティングソリューションにおいて、既存のメディア事業のサービス化やアクション化を強化するとともに、ご案内のようなコンテンツマーケティング領域において、広告業界のDX推進ということで、「PrimeAd」によって大きな伸びを作ります。

さらにプラス面で個人の自立が求められる社会において、お金の自立、ファイナンシャルリテラシー、ウェルネス、ヘルスケア、健康の自立、キャリアの自立など、個人の自立を支える事業の開発を行っていきます。

そして同時に、フィンテック、ヘルステック、キャリアテックなど、その分野において、どんどん現れるテクノロジーベンチャーがありますので、そこへの投資、ファイナンシャルリターン、育成事業など、2025年のレベルではこのようなものを3本目の柱として乗せていくことができると考えています。以上が、大きな戦略についてです。

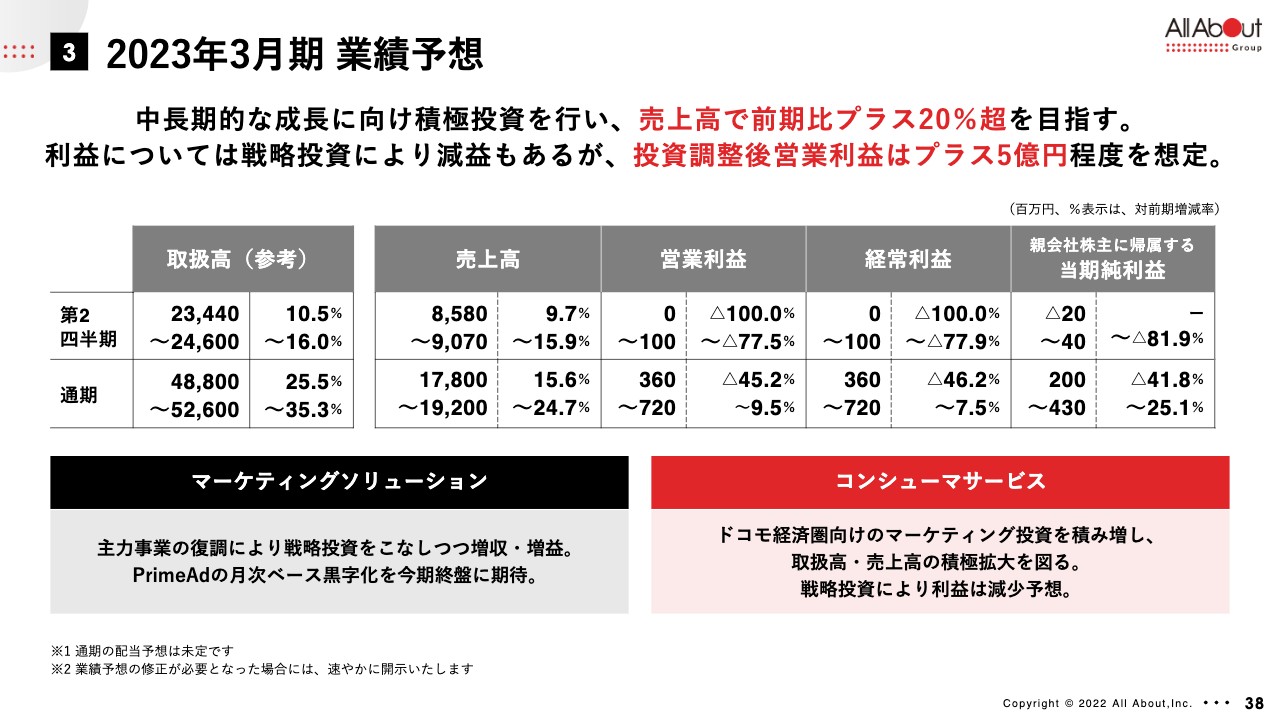

2023年3月期 業績予想

今期の予測についてご報告します。まず、中長期的な成長に向けて積極的な投資は引き続き行います。これらによって、売上高で前期比プラス20パーセント超を目指します。

利益面については当該期と同様、戦略投資を続けます。そのため、営業利益の減益もあり得ますが、投資調整後営業利益を営業利益プラス5億円とし、基本的には本業を伸ばしながら、成長投資もこなしていく期にします。

一方、まだこのような環境下で、新型コロナウイルスの影響もありますが、弊社の状況としては戦略投資を行っている部分について、投資後すぐに売上として返ってくる割合、そしてどれほどのスピードで立ち上がってくるかは不透明な部分もあるため、今回はレンジというかたちで予測の数字を出しています。

具体的に通期でお伝えすると、売上高は178億円から192億円、パーセント表示は対前期比の数字です。営業利益においては投資が大きく進み、その一方で投資費用対効果がまだ少し後ろになる場合には、スライドのとおり、減益から増益まで幅があります。

投資調整後営業利益については5億円程度をしっかりとこなしますので、こちらも加味してご覧ください。

ご説明は以上となります。不確実なマーケット環境や社会環境が続きますが、チャンスが多いという実感が強くあります。

マーケティングソリューションセグメント事業の構造転換と飛躍、コンシューマサービスについてはさらなる伸びを図っていく期としていきますので、引き続きご支援を賜れると幸いです。ご拝聴いただきまして、ありがとうございました。

質疑応答:投資調整後営業利益について

「投資調整後営業利益については、営業利益から中長期的に資する戦略投資費用を除いたものという説明がありましたが、具体的にはどのようなものでしょうか?」というご質問です。

戦略投資費用は、マーケティングソリューションセグメントにおいては「PrimeAd」の事業を拡大するためのシステム開発費用、人件費の投資にあたります。人件費には、人を採用するための投資、例えば人材エージェントの費用なども含まれます。

コンシューマサービスにおいては、主にドコモ経済圏においてユーザー獲得を強化するために投入する販売促進費用が最も大きいです。それに伴う人件費やシステムの開発費なども含まれます。

このあたりは先ほど、5億円程度とレンジをお伝えしましたが、施策の効果によってもっと増やしたり、少し慎重になったりということもあるため、積極的に推進しながら判断を行い、機敏に対応していきます。

質疑応答:投資拡大の継続について

「この投資拡大が継続しますか?」というご質問ですが、まず、当該期と始まっている今期の2ヶ年を投資期として置いています。先ほどお伝えしたような2025年のイメージに向かって、おそらく来期くらいまで戦略投資が継続します。

そのような意味では、戦略的投資を少し抑えるようになると営業利益がグッと上がってくるため、2023年度、2024年度あたりから反映されるのではないかと考えています。

新たな領域の投資については、テックベンチャー投資や、ライフアセットマネジメント領域で、いろいろなR&Dを行っています。ここについても、手応えがあればまた追加していきます。

質疑応答:営業利益の復調と戦略投資回収のタイミングについて

「投資調整後営業利益ではなく、営業利益ベースで増益基調に戻るタイミング、また、戦略投資の回収タイミングはどれくらいの期を想定していますか?」というご質問です。

先ほどのご説明と重複しますが、始まっている今期と来期に関しては戦略投資が続いていく可能性があります。来期になると、期中で少し落ち着いているケースもあるかと思いますので、2023年度については営業利益ベースで増益基調になっていけばよいと考えています。

回収タイミングに関して、短期的にはそのようなタイミングで営業利益に反映されますが、基本的には今行っている投資はライフタイムバリューを大きくするものであり、その後の利益が毎期のように積み上がっていくところに寄与します。

回収タイミングの始まりはそこですが、幅広い面積で回収していくかたちになります。

質疑応答:2025年のイメージ目標について

「2025年のイメージ目標について、達成可能でしょうか?」というご質問です。達成可能かどうかについて、我々の今の打ち手の成果が十分に出たら、達成できるのではないかと考えているところです。

イメージ目標ということで当然、不可能ではないですが、高めの目標として置いています。今期は取扱高が400億円弱まで来ており、あと3年でそれを1,000億円に持っていくということで、十分可能です。

その時期になると、営業利益率で10パーセントの構造は作れると考えており、ここでも達成したいと考えています。

質疑応答についてはこれで終了します。本日はお忙しい中、弊社の決算説明会にご参加いただきありがとうございました。今期もまた成長に向けてがんばってまいりますので、引き続きご支援をお願い申し上げます。本日はありがとうございました。