2022年1月14日に行われた、株式会社ココナラ2022年8月期第1四半期決算説明会の内容を書き起こしでお伝えします。

ココナラのVision、Mission

鈴木歩氏(以下、鈴木):これより代表取締役社長CEOの鈴木から、一通りのプレゼンテーションを行わせていただきます。

最初は事業紹介です。Visionは「一人ひとりが『自分のストーリー』を生きていく世の中をつくる」となります。今、日本は「人生100年時代」と言われ長寿になっている一方、労働人口が減ってきています。

そのような中、我々は一人ひとりの個人の可能性を最大限引き出す支援をすることにより、日本の活力向上にもつながっていくと考えています。

我々は個人の知識・スキル・経験を可視化し、マッチングするプラットフォームを運営することを通じ、このVisionを実現していきたいと考えています。

サービスラインナップ

弊社が提供するサービスラインナップは、大きく分けて3つあります。1つ目が「ココナラ」で、EC型のサービスマーケットプレイスを運営しています。

こちらに昨年の夏から新しいプロダクト「ココナラビジネス」を立ち上げています。ビジネス目的の購入シーンにおいては、より便利に利用できる機能を搭載しています。これにより、ビジネス利用を一層促進していきたいと考えています。

加えて「ココナラ法律相談」ですが、前者の2つと異なり、ビジネスモデルは広告掲載課金型になっています。法律のトラブルを抱える相談者と弁護士をマッチングするサービスを提供しています。

ココナラの特徴

続いて、特に全体の核となる「ココナラ」の特徴について、簡単に説明します。1つ目はEC型であることです。マーケットプレイスにもいろいろなかたちがあると思いますが、我々の場合は出品者が先にサービスを出品し、自分で好きに値付けができます。

一方、サイトを訪問した購入者は、物を買う時と同様に、何十万とあるいろいろなサービスの中から比較・検討し、自分に合ったサービスを見つけ購入できます。簡単に検索して数クリックで実現できる簡便性も特徴となります。

2つ目はオンライン完結であることです。購入者の方および出品者の方が検索、マッチングし、取引が始まるところまでだけではありません。その先のなんらかの役務提供が納品・完了に至るまでのすべてのコミュニケーションにおいて、テキストチャットや電話、ビデオチャットなどの機能を通じ、オンラインで完結できるように提供しています。

3つ目が幅広いカテゴリです。プライベートからビジネスまで、制作・ビジネス系から相談・プライベート系まで、あらゆるカテゴリを450ほど提供しています。

ココナラでの取り扱いカテゴリ

幅広いカテゴリの詳細を紹介したスライドです。デザインからイラスト、直近ではオンラインレッスンまで、あらゆるカテゴリを提供しています。時代のニーズに応じて随時、カテゴリ数を補充していきたいと考えています。

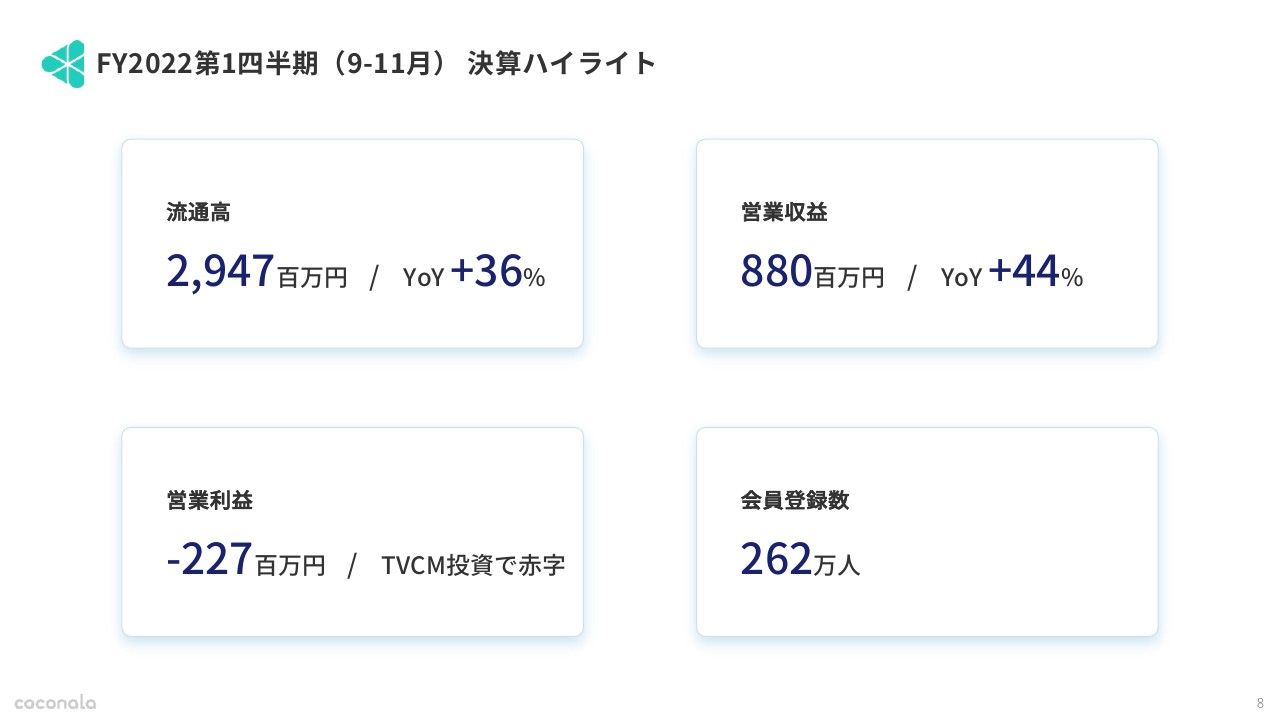

FY2022第1四半期(9-11月)決算ハイライト

続いて、財務実績と主要指標の共有になります。流通高は29億4,700万円となり、昨年度対比36パーセントの成長を実現しています。営業収益は8億8,000万円となり、昨年度対比で44パーセントの成長を実現しています。

営業利益については、すでに前回のガイダンスでもお伝えしているとおり、通期で10億円以上の大きな投資を予定しているため、予定の範囲内においてマイナス2億2,700万円の実績となっています。会員登録数は260万人を超えるところまで進捗しています。

FY2022第1四半期(9-11月)決算ハイライト

決算のハイライトです。スライド1つ目の項目は、先ほどお伝えしたとおり順調に推移しています。

2つ目の項目は、おそらくみなさまも興味・関心があると思います。「TVCMは年間通じて実施していきます」とお伝えしていたのですが、昨年度の最終月である8月と、新しい年度の最初の四半期の9月・10月の3ヶ月間でTVCMを行いました。

TVCMの効果としては、放映している期間に実際にリフトされる流通高による直接効果だけでなく、その後の認知度向上などによる継続的なリフトアップも含め、成果とみなしています。この放映期間だけでみた直接効果ですが、投資に対するリターンとしては過去最高となり、非常に調子のよい滑り出しとなっています。

この結果をもって引き続き、継続的にTVCMを年間通じて行っていこうと思っています。みなさまお気づきかもしれませんが、第2四半期についても、先週の土曜日からTVCMを再開しています。

3つ目の項目について、足元のビジネス利用が引き続き拡大しています。購入UU増加だけでなく、ビジネス利用のほうが他の利用よりも単価が高いため、一人当たり購入額の増加にも貢献しています。

4つ目の項目については先ほどお伝えしましたが、TVCMには今後も継続して投資を行っていきます。

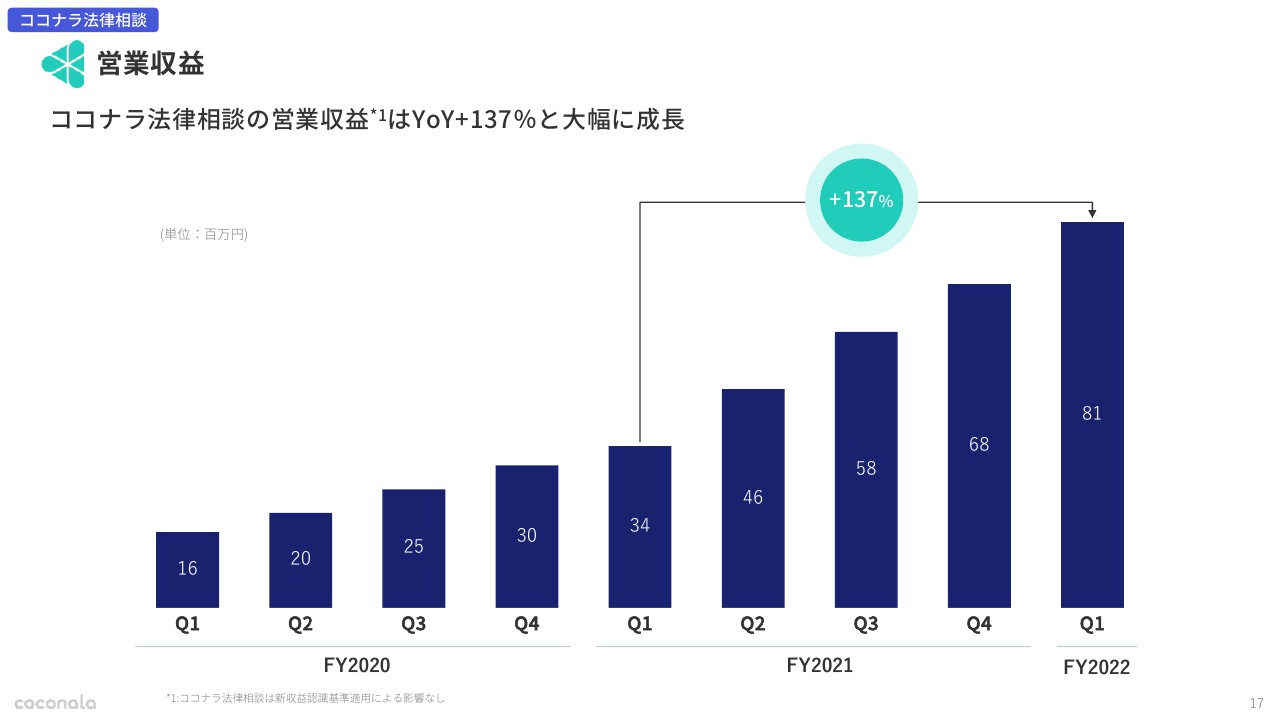

5つ目の項目について、この後に詳細をお伝えしますが「ココナラ法律相談」プロダクトは引き続き順調で、営業収益ベースでYoYプラス137パーセントと、倍以上の成長を実現しています。

最後の6つ目の項目について、直近で新収益認識基準を適用しましたが、ココナラとしてはほぼ影響がなく、軽微な数字影響にとどまっています。

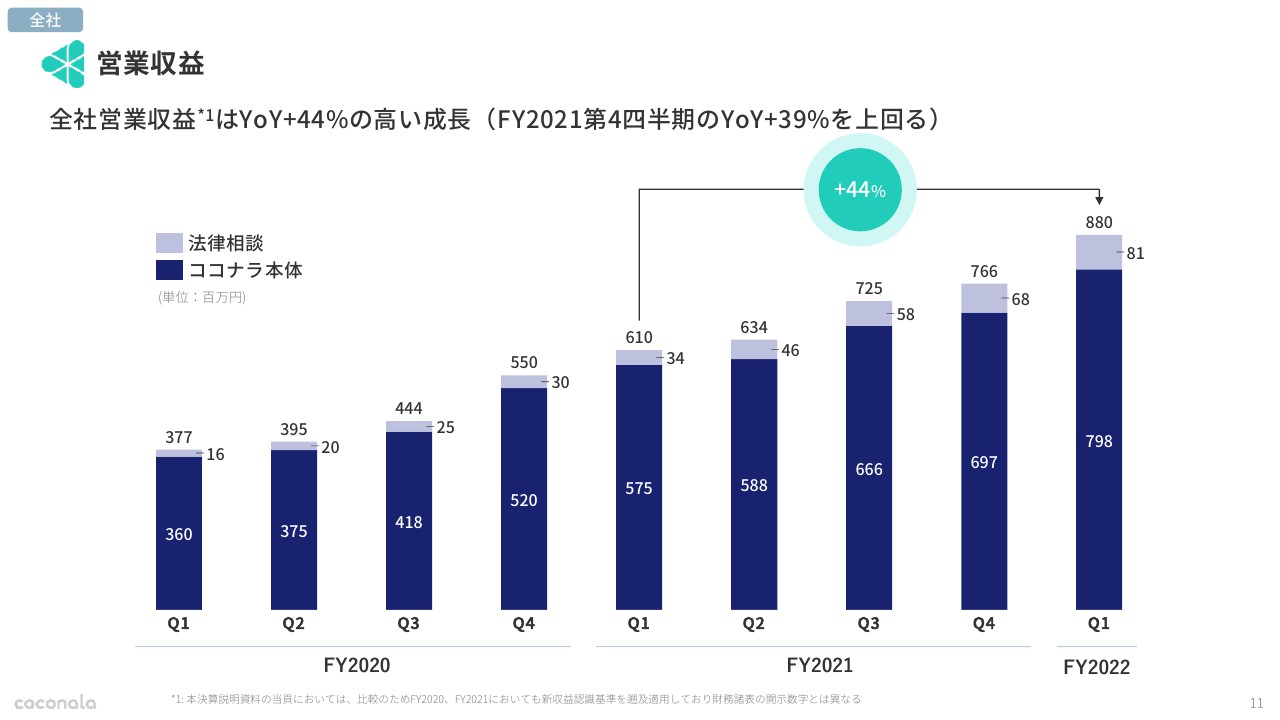

営業収益

スライドのグラフでココナラの業績を説明します。営業収益は先ほどお伝えしたとおり、44パーセントの成長となっています。

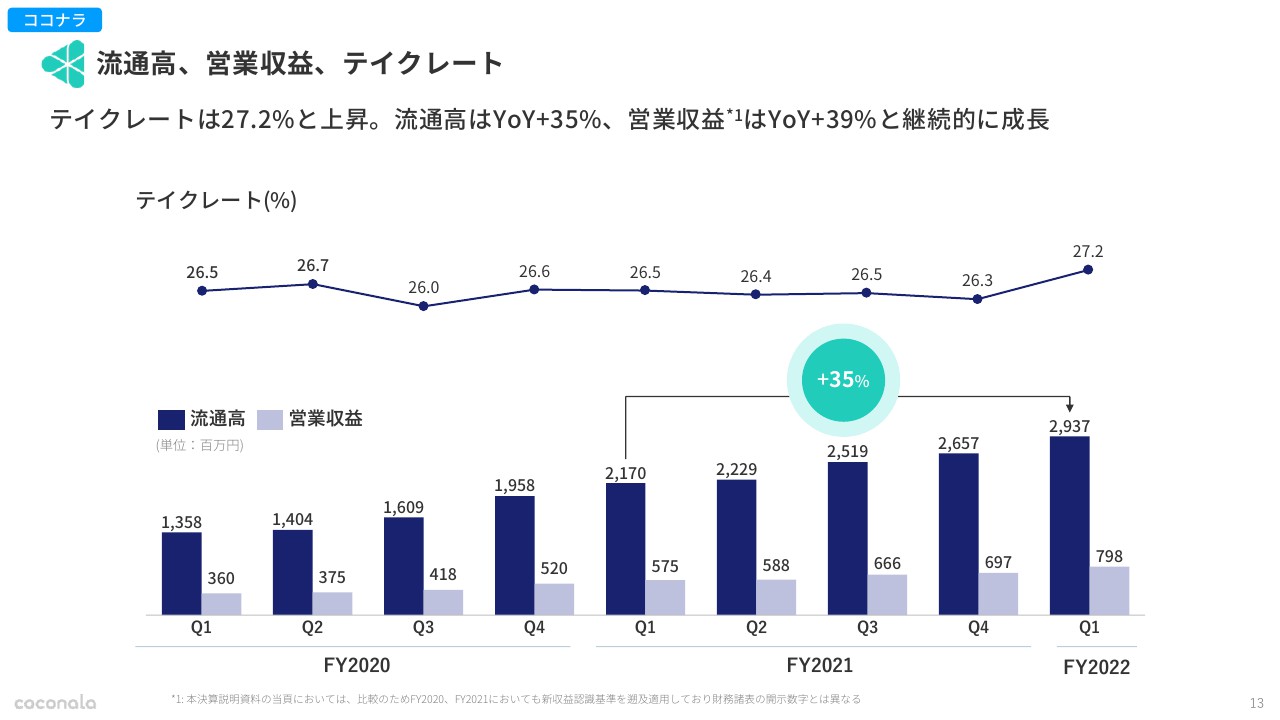

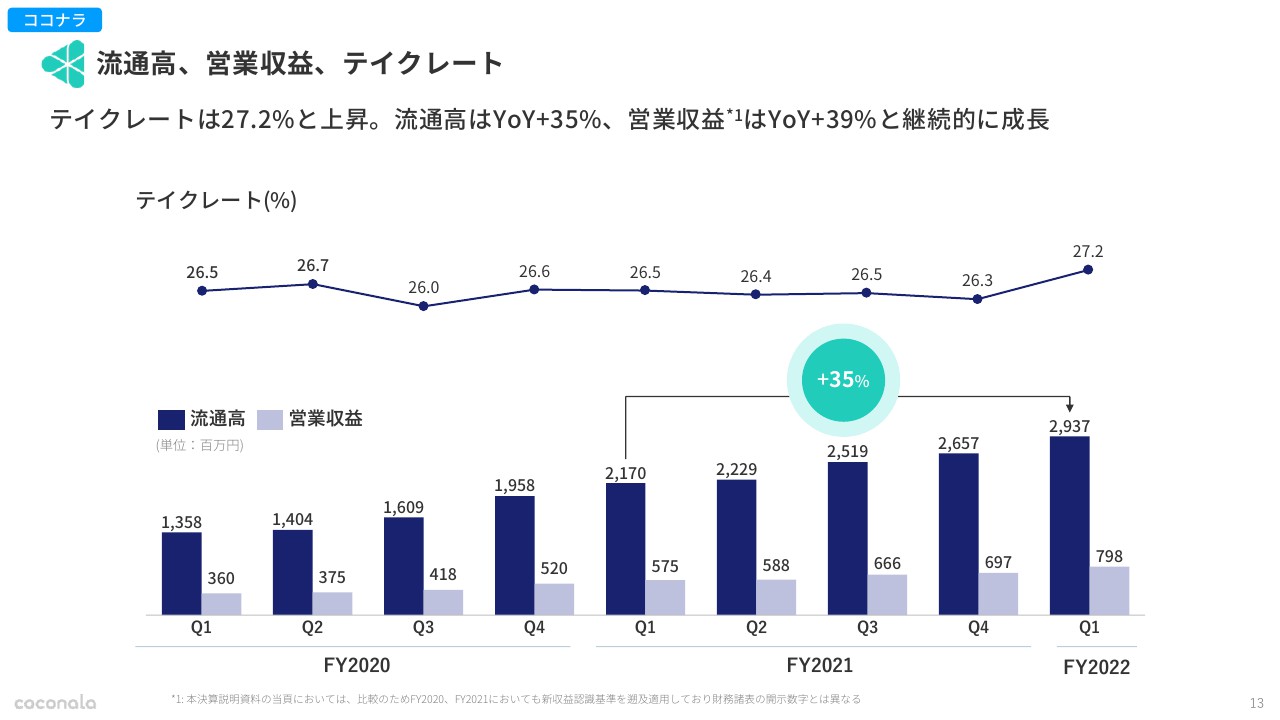

流通高、営業収益、テイクレート

「ココナラ」本体について説明します。流通高で35パーセントの成長、営業収益で39パーセントの成長となっています。テイクレートが2021年度の第4四半期に比べて上昇していますが、こちらは昨年度の後半に行った手数料率ルールの一部改定によるものです。

今後はこのような大きな変更を予定していないため、いったん1ポイント弱高まりましたが、ここから継続的に上昇していくよりは、この高まったところをベースにほぼ横ばいで推移する想定です。

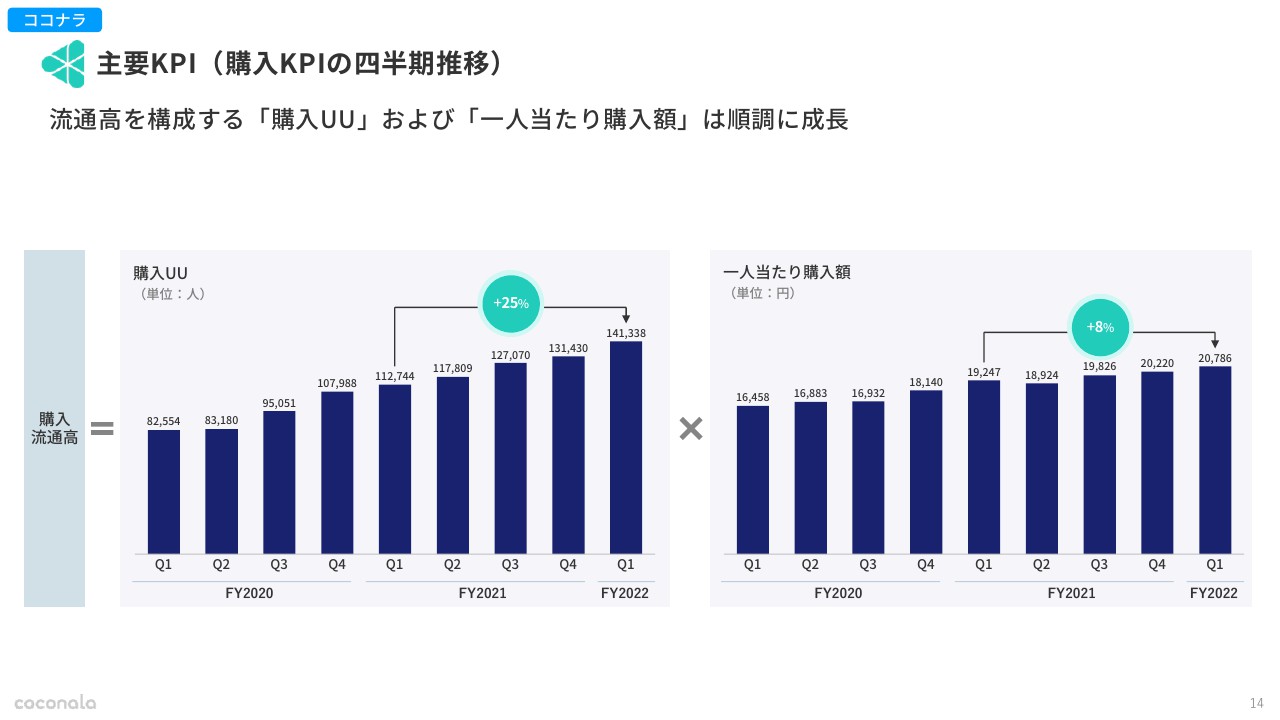

主要KPI(購入KPIの四半期推移)

主要KPIを購入UUと一人当たり購入額に分解すると、購入ユーザー数の増加が、より全体のトップラインを伸ばすことに効いています。一方、お伝えしているとおりビジネス利用も着実に増えているため、一人当たりの購入額も増加傾向にあります。

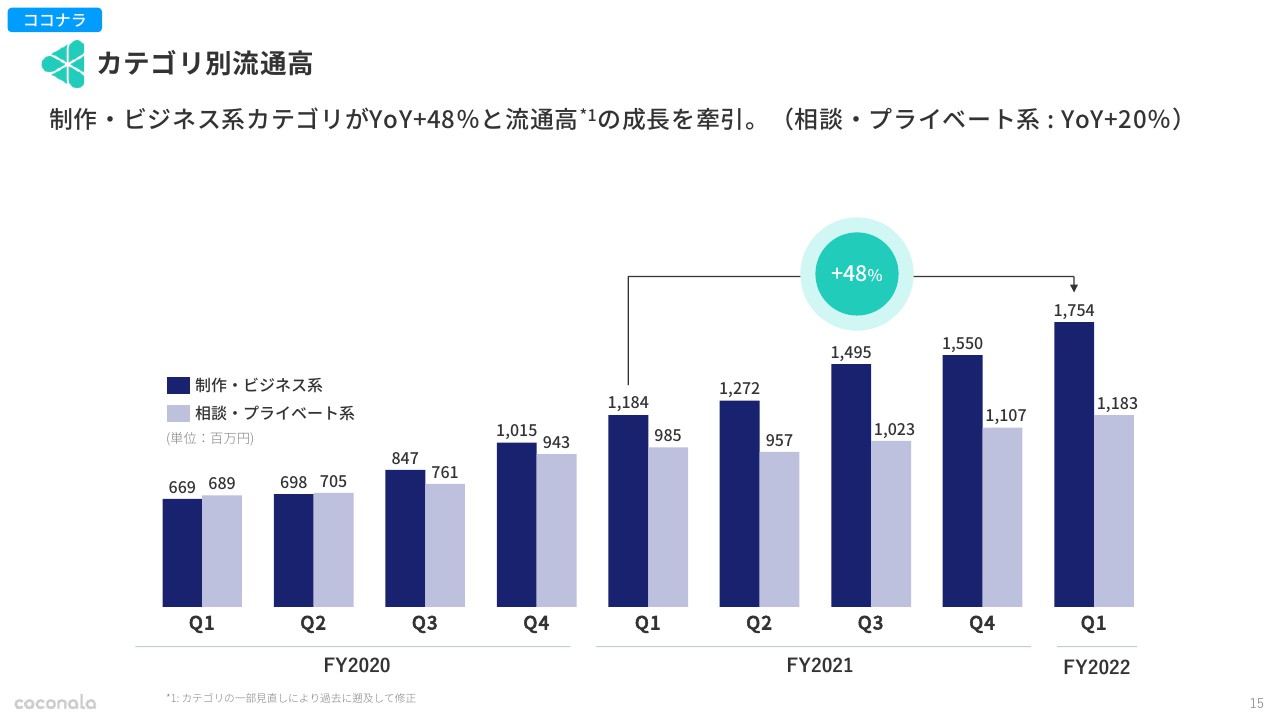

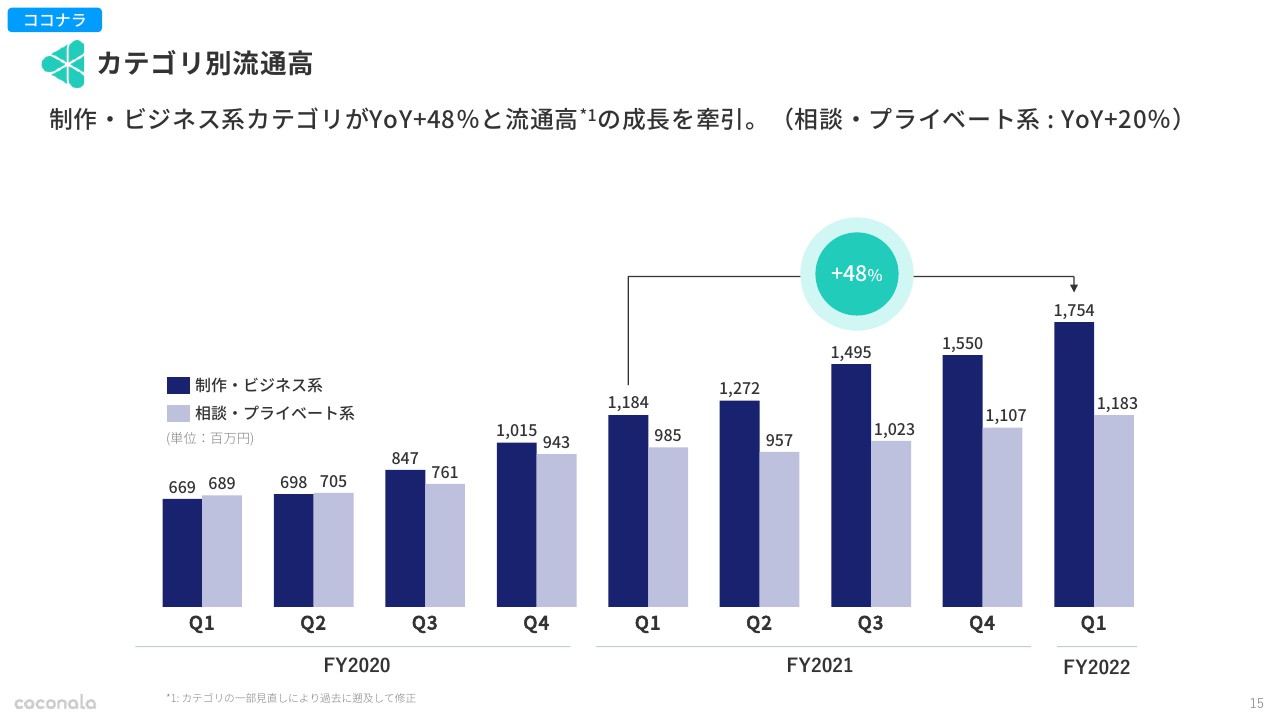

カテゴリ別流通高

カテゴリ別の流通高です。制作・ビジネス系と相談・プライベート系に分けた場合、「ココナラビジネス」のリリースなどもあり、制作・ビジネス系が引き続き牽引するかたちとなっています。

この後の第2四半期について、12月から2月までは世の中のいろいろな会社の決算期にも重なるため、引き続き制作・ビジネス系を盛り上げていけるようにがんばっていきます。

営業収益

「ココナラ法律相談」についてです。第1四半期で8,100万円の営業収益となり、昨年度対比で2.3倍超の非常に大きな成長を実現しています。

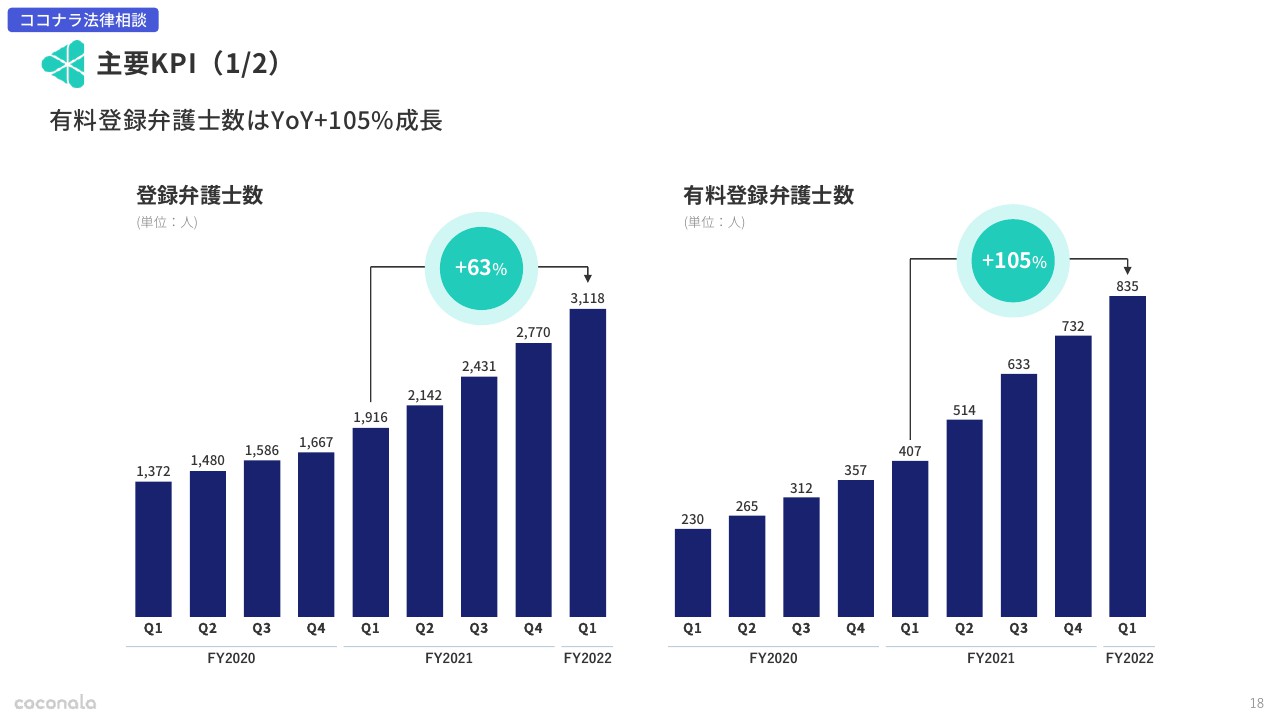

主要KPI(1/2)

内訳を説明します。登録弁護士数は順調に伸びています。その中で、毎月お金を払って掲載している弁護士の数が、より高く伸びている状態です。

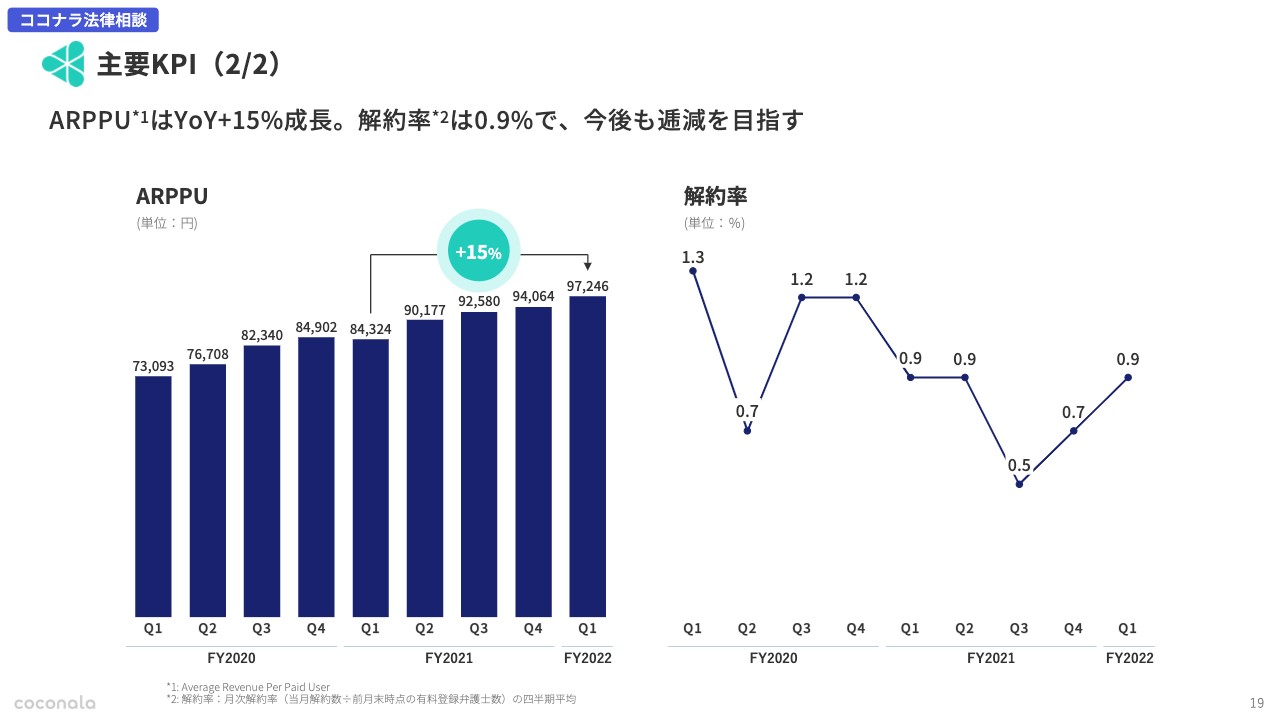

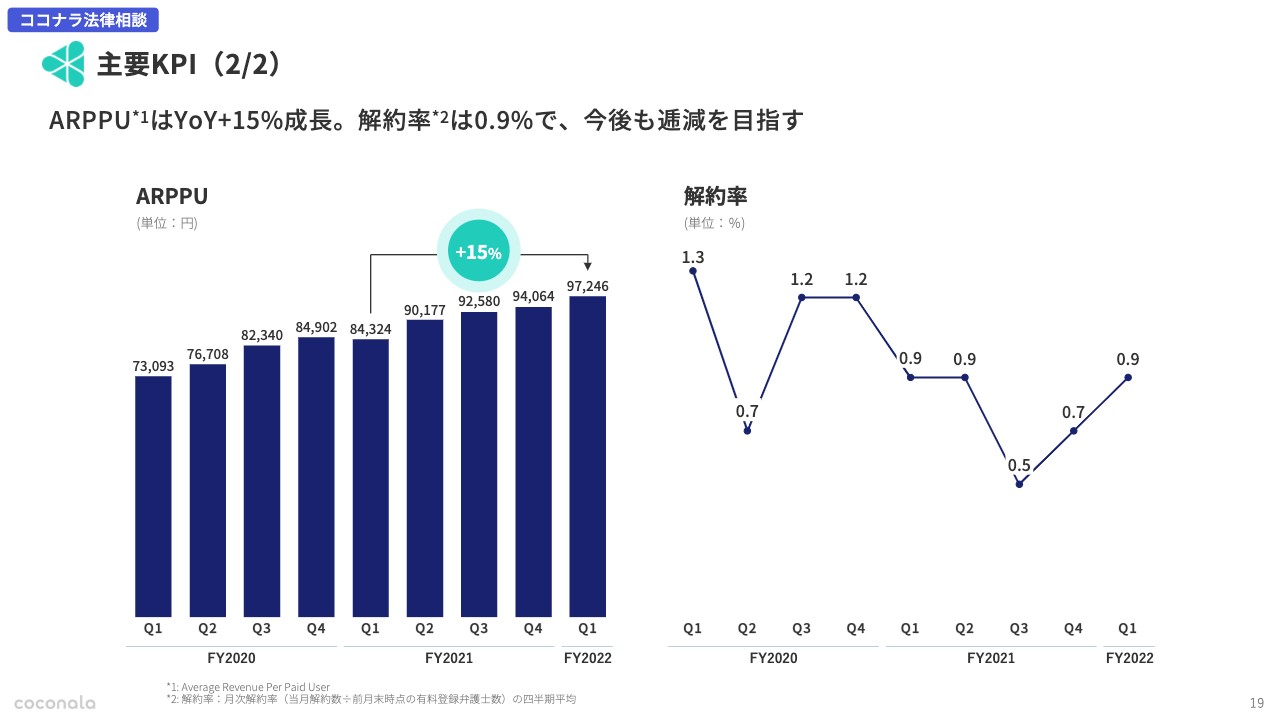

主要KPI(2/2)

主要KPIです。ARPPUについて、これまでは代理店を通じた営業を主としていましたが、直近から直販で行っていく体制も構築しました。そのため、営業のナレッジも高まり、より高単価なプラン・サービスをお勧めして受注できるようになった結果、単価も上昇傾向にあります。

解約率については、一般的なSaaSモデルにおける解約率の出し方と異なり、弊社独自の一定期間における更新対象者数と、実際に解約した数で割る方式のため、非常にわかりづらくなっています。

こちらについては、一般的水準の短期間で、全体の登録弁護士のうち解約した人数が何人なのかという数字の出し方で修正した数字を近日中にお出しします。

今は数字の出し方が非常によろしくないために解約率が高く見えるのですが、少なく見えるように修正される予定です。新しい修正開示をお待ちいただきたいと思います(※)。

※本記事に掲載しているスライドP19は、1/24(月)に修正後の数字を反映したスライドに差し替え済み

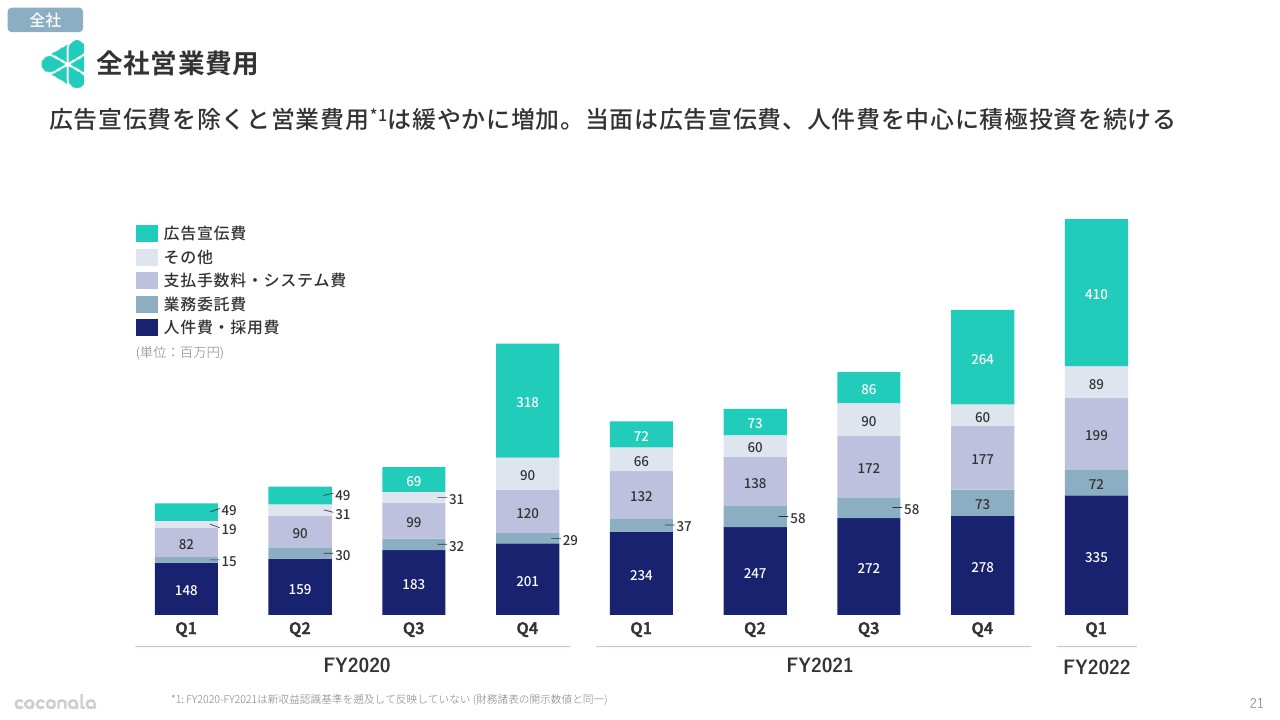

全社営業費用

全社の数値に戻って説明します。全社の営業費用ですが、こちらはお伝えしているとおり、今期は特に広告宣伝費、TVCM関連費用が増加しています。また、プロダクトの開発ではUI・UXが肝になるため、そちらに対しての人員増加に重点を置いて採用を行っています。

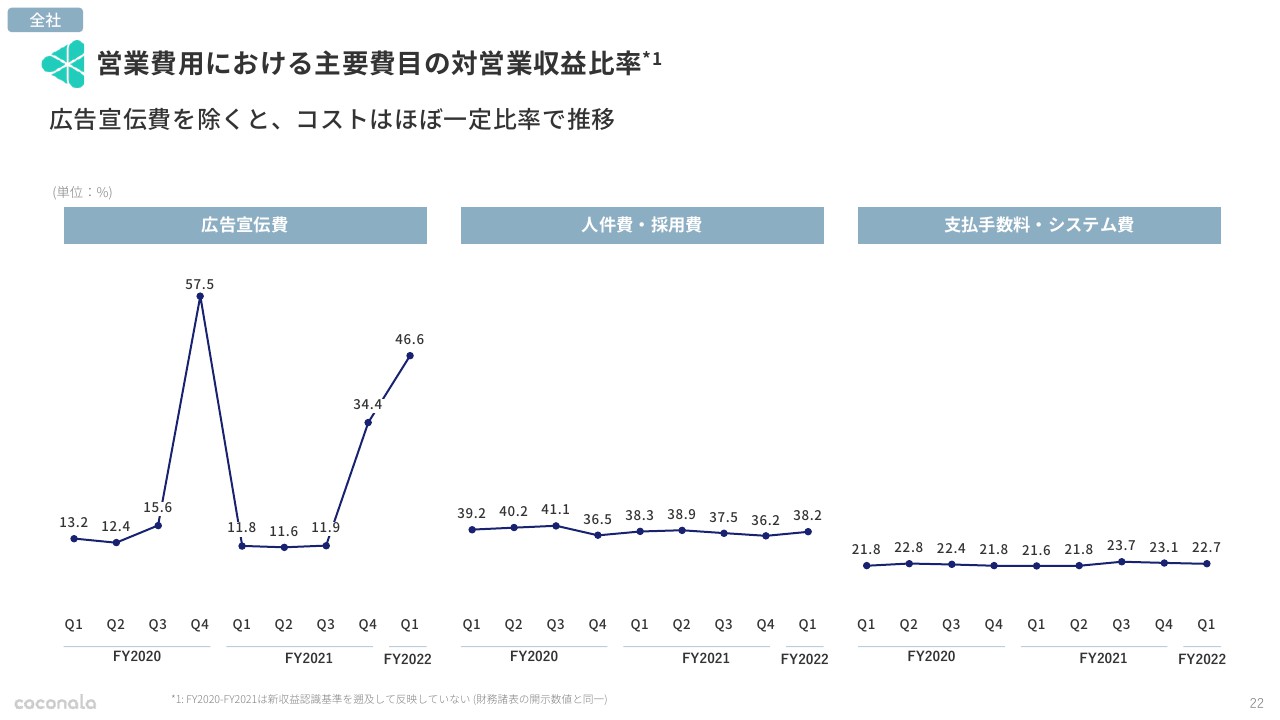

営業費用における主要費目の対営業収益比率

各種主要な費用の対営業収益比率になります。広告宣伝費については、お伝えしているとおりTVCMにより高まっています。一方、人件費や支払手数料・システム費については、ほぼ一定水準で推移している状態です。

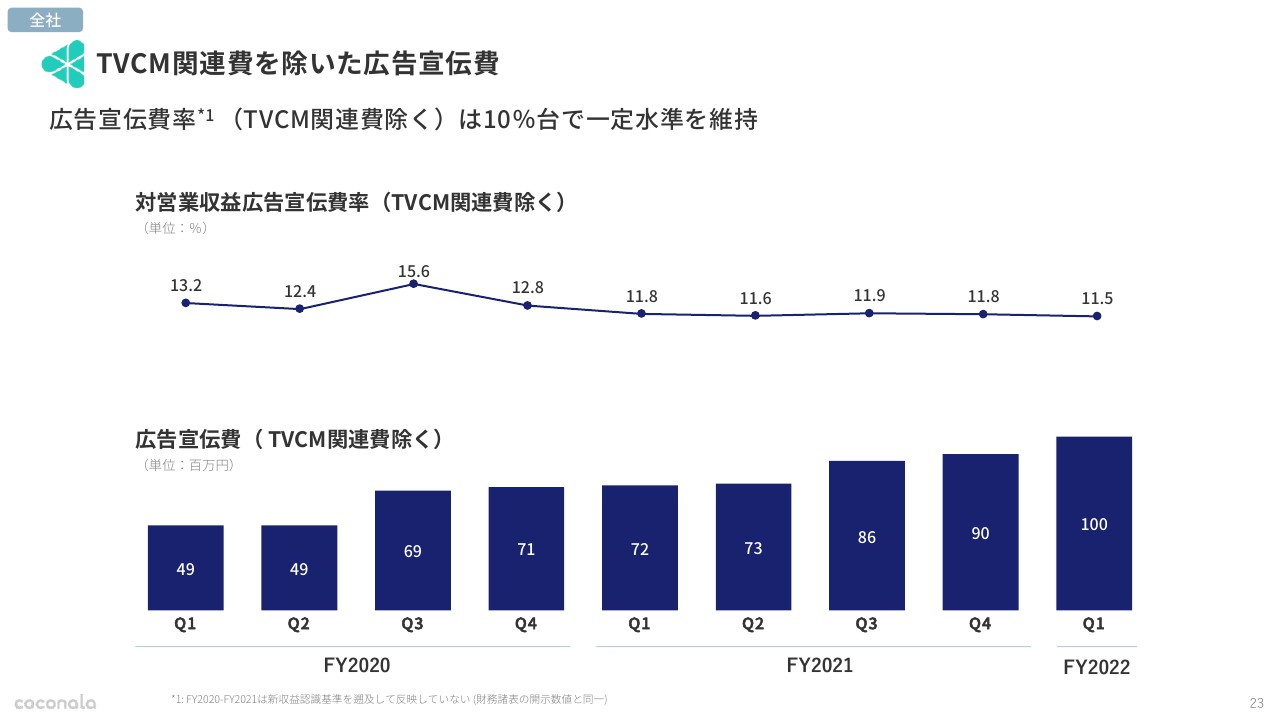

TVCM関連費を除いた広告宣伝費

TVCM関連費用を除いた、通常運用しているオンライン広告を主とした広告宣伝費についてです。TVCM費用を除くと、ほぼ一定の運用で、かつ筋肉質に、我々が狙ったとおりの短い回収期間での投資対効果を実現しています。

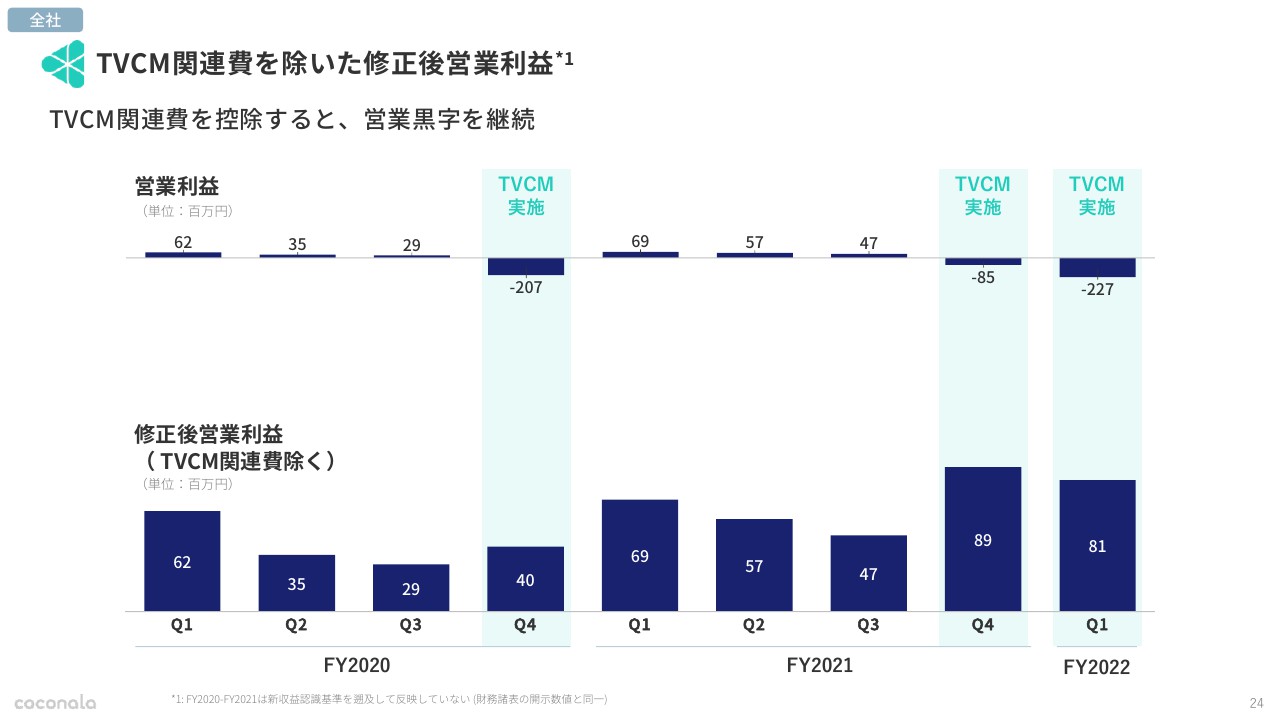

TVCM関連費を除いた修正後営業利益

営業利益について、上のグラフが実際の営業利益で、下のグラフがTVCM関連費用を除いた修正後の営業利益になっています。こちらはお伝えしているとおり、順調に修正後営業利益で黒字の状態をキープすることを実現できています。

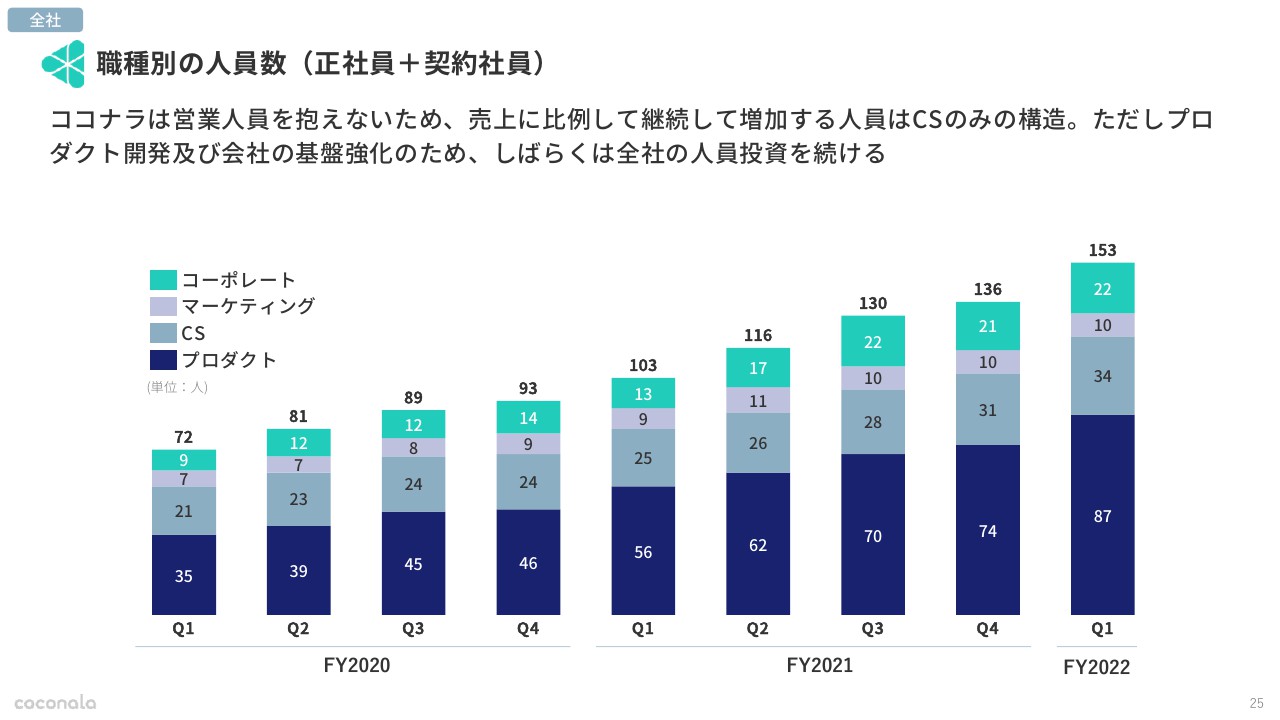

職種別の人員数(正社員+契約社員)

職種別の人員数です。こちらも第1四半期で狙ったとおりのプロダクトの採用が実現できています。特に売り手市場で採用難易度の高いエンジニアやプロダクトマネージャーも、引き続き順調に採用できており、よい状況です。

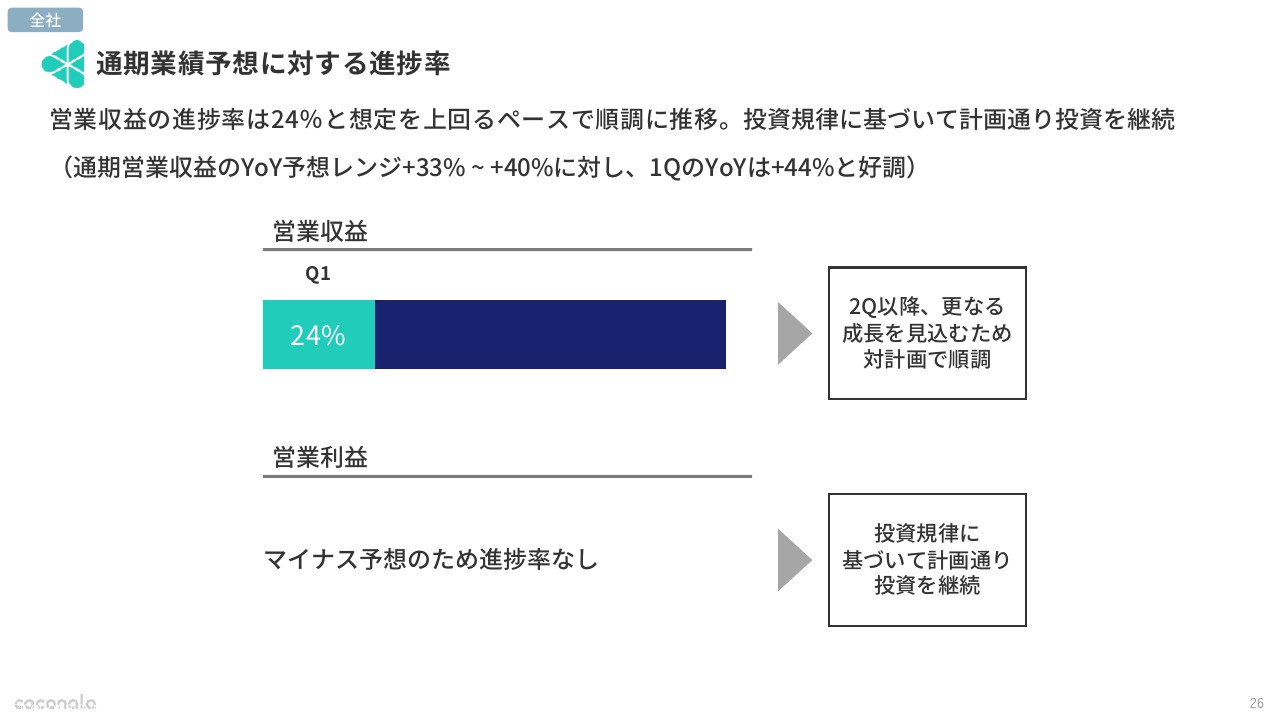

通期業績予想に対する進捗率

通期業績予想に対する進捗率です。第1四半期が終わったタイミングで24パーセントの進捗率となっています。弊社としては、想定を上回るペースで順調に推移していると考えています。

通期の営業収益の予想レンジについては、YoYでプラス33パーセントから上限で40パーセントの成長まで狙っていきたいと前回お伝えしました。第1四半期は、上限の40パーセントよりもさらに4ポイント高い、プラス44パーセント成長を実現できており、順調に推移しています。

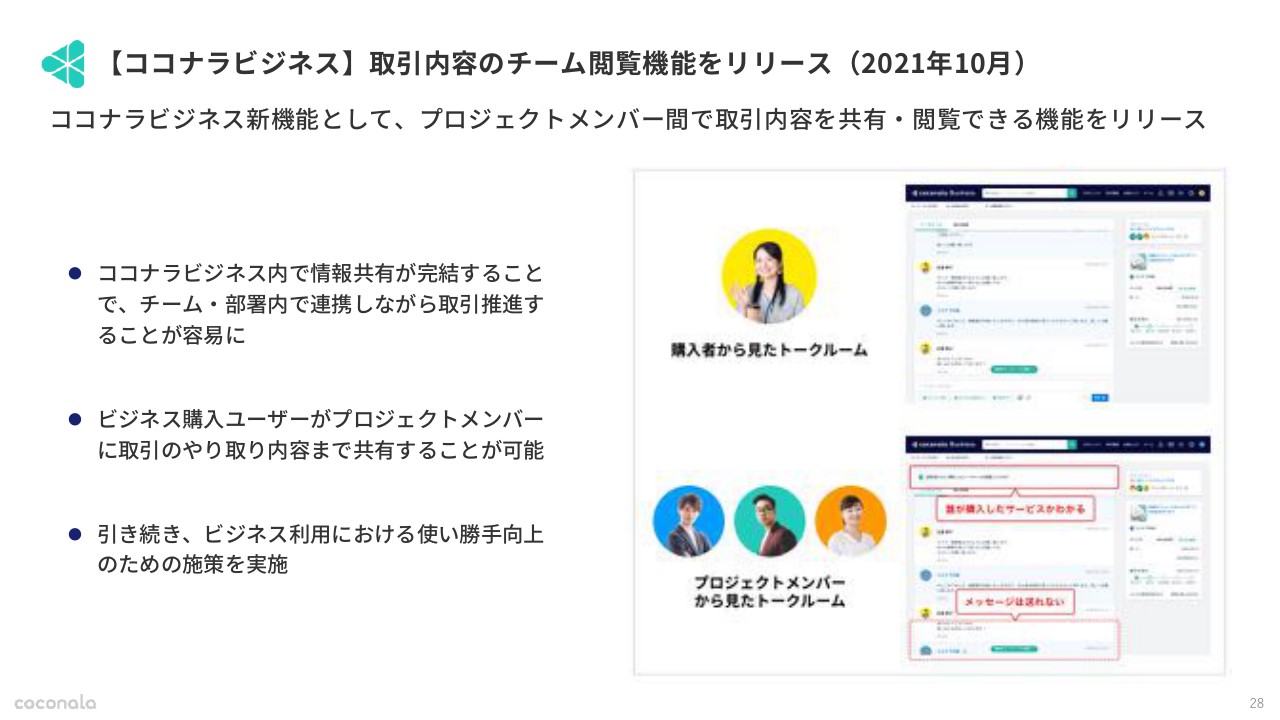

【ココナラビジネス】取引内容のチーム閲覧機能をリリース(2021年10月)

ビジネスハイライトになります。プロダクトのリリースした内容を主に共有します。昨年の夏にリリースした「ココナラビジネス」をより一段進化させる内容として、チームでよりコラボレーションしやすくなる機能をリリースをしています。

内容としては、同じ会社の同じプロジェクトに属しているメンバーについては、取引内容を共有し、一緒に閲覧できる機能になります。

これまでは、出品者と購入者が1対1の関係性の中でやり取りしていたのですが、ここにプロジェクトで一緒に絡んでいる同じ会社の社員については同時に参画できることで、情報をよりシームレスに共有しやすくなり、便利に使えるようになりました。

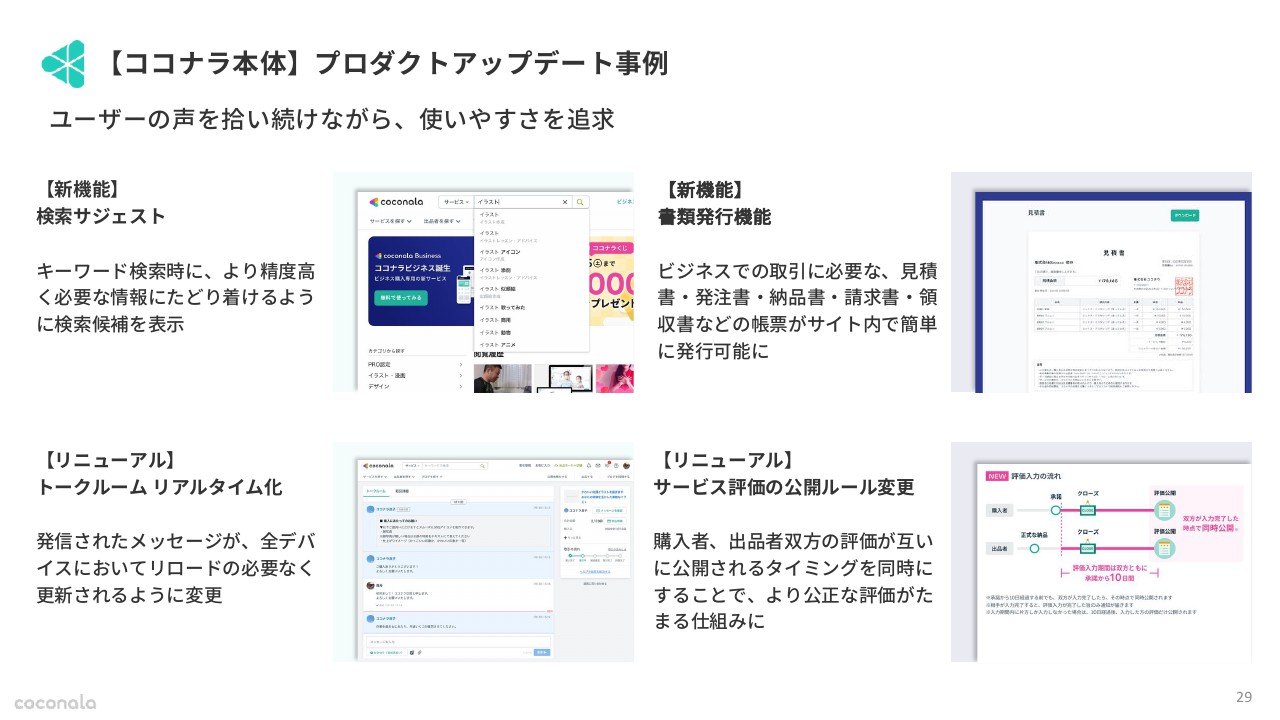

【ココナラ本体】プロダクトアップデート事例

プロダクトのアップデート事例になります。マッチングビジネスを行っているため、コアとなる検索機能をアップデートしました。また、ビジネス利用でより便利な、特に中小企業以上で社内規定などが厳格に定められている会社でも安心して利用できる書類発行機能もリリースしています。

加えて、テキストチャットをリアルタイム化し、日々の利便性を向上しました。また、我々のようなマッチングマーケットプレイスは、ユーザーによるレビューの信頼性が非常に重要になります。こちらをよりフェアに、お互いに評点を付けられる仕組みに変更しています。

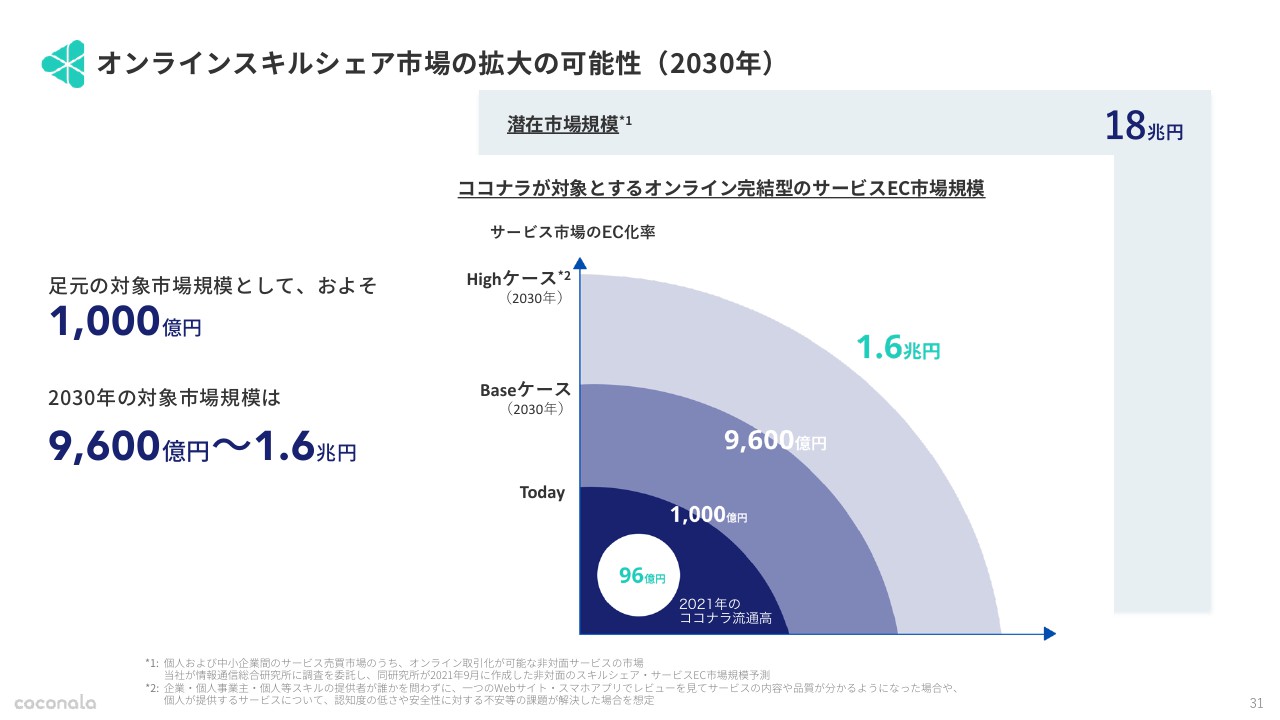

オンラインスキルシェア市場の拡大の可能性(2030年)

成長戦略について説明します。まず、潜在的な市場規模・ポテンシャルについて、今後10年間、2030年というスパンで見渡した時、個人と中小企業の役務提供のマッチング市場規模が18兆円ほどあると考えています。

今後10年間の中で、おおよそ10パーセント弱のEC化比率が日本においても実現されるのではないかと考えており、その場合にはおよそ1.6兆円の市場となります。

そのため我々は、マーケットのパイオニアとして、またオンラインにおけるスキルマーケットプレイスとして、ナンバーワンの地位や盤石な体制を築いていきます。その中で、例えばシェアを20パーセントから30パーセント近く取得すれば、数千億円というGMVも実現していけます。そのような世界観を目指して、今後もビジネスを推進していきたいと考えています。

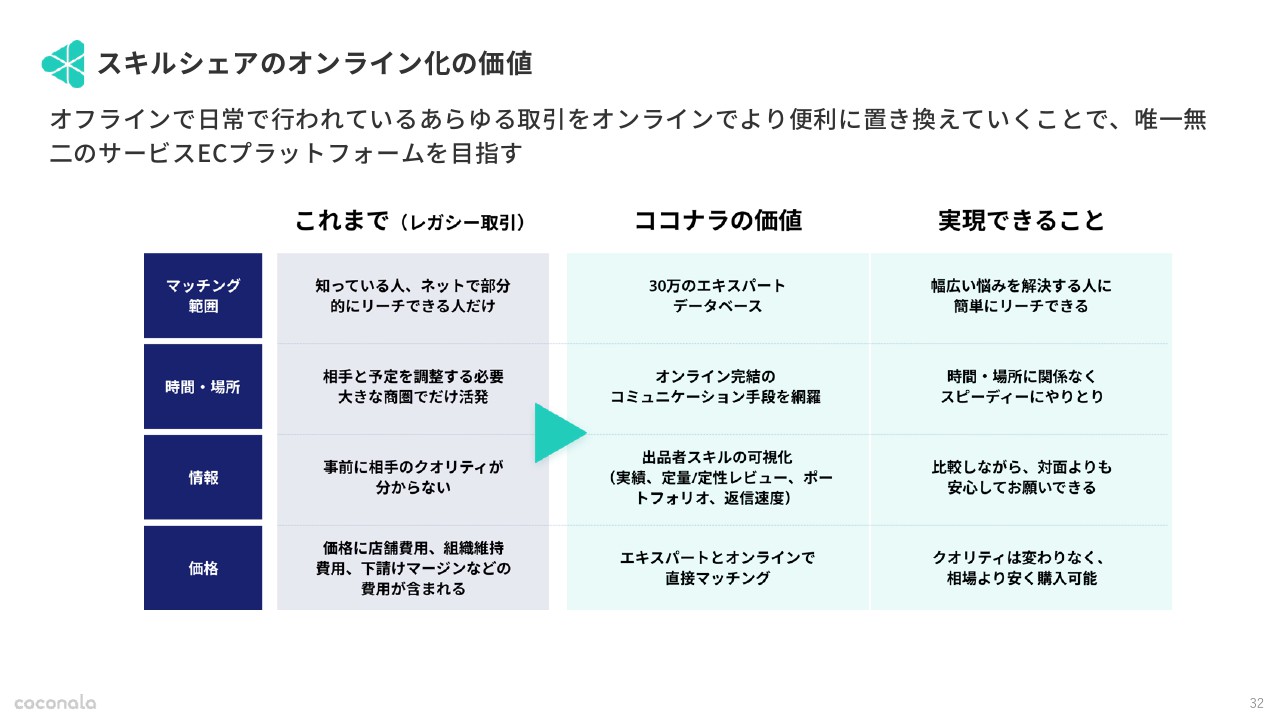

スキルシェアのオンライン化の価値

スライドの図は、スキルシェアがオフライン・オンライン問わずという中で「なぜ18兆円ある役務提供がオンラインに置き換わっていくのか」という必然性について表しています。毎回の繰り返しになりますが、ポイントは4つあります。

まずは、マッチングの範囲がオンラインで掲載されているあらゆるエキスパートになり、いつでも簡単にリーチすることができるようになります。

そして、オンライン完結であるが故に、時間・場所に関係なくスピーディーにやり取りすることができます。

加えて、情報もポイントとなります。相手方の信頼性について、通常の価値観では「対面で知っている方にお願いするのが安心だよね」ということがあると思います。しかし、オンラインではデータベースにあらゆる取引のやり取り、実績、レビュー、ポートフォリオ、返信速度など、いろいろなものが溜まっていきます。このようなものを丁寧に可視化していくことで、「対面よりも相手方のことが事前にわかって安心して取引できる」という世界観が実現できると考えています。

最後に価格です。我々はマッチングを仲介として行っていますが、オフラインと比べると、店舗費用、組織維持費用、マージンなどは一切かかりません。したがって、仮に我々の手数料がかかったとしても、オフラインよりダイレクトで、よりWin-Winの構造を作れるため、クオリティは変わりなく相場より安く購入できる世界観を実現できると考えています。

ココナラが実現したいこと

「ココナラ」が実現したいことについてです。我々は出品者と購入者をマッチングしていますが、働き方や出品者の部分だけではなく、購入される方も含めて、ビジネス、プライベート、アマチュア、プロ関係なく、あらゆる方に対して価値提供を行っていけるプラットフォームを実現していきたいと考えています。

そのためにも、これまでに発生していたあらゆる負を取り除き、制約からの解放を実現していきたいと考えています。オンラインによる時間・場所からの解放もその一つです。

また、組織という枠組みがある前提でいろいろな機会提供を行うという価値観から、個人が直接的に社会や他の個人とつながっていける世界を実現していきたいと思っています。

加えて、我々のようなプラットフォーマーが初めてオンラインで役務提供を行うことを実現しようと考えています。信頼性や信用が非常に重要になってくるため、フェアな取引を実現していきたいと思っています。

情報の可視化、マッチングの適正化に真摯に取り組んでいくことで、ユーザーのみなさまの信頼感を醸成して、新しいマーケットを作っていく弾みに変えていきたいと考えています。

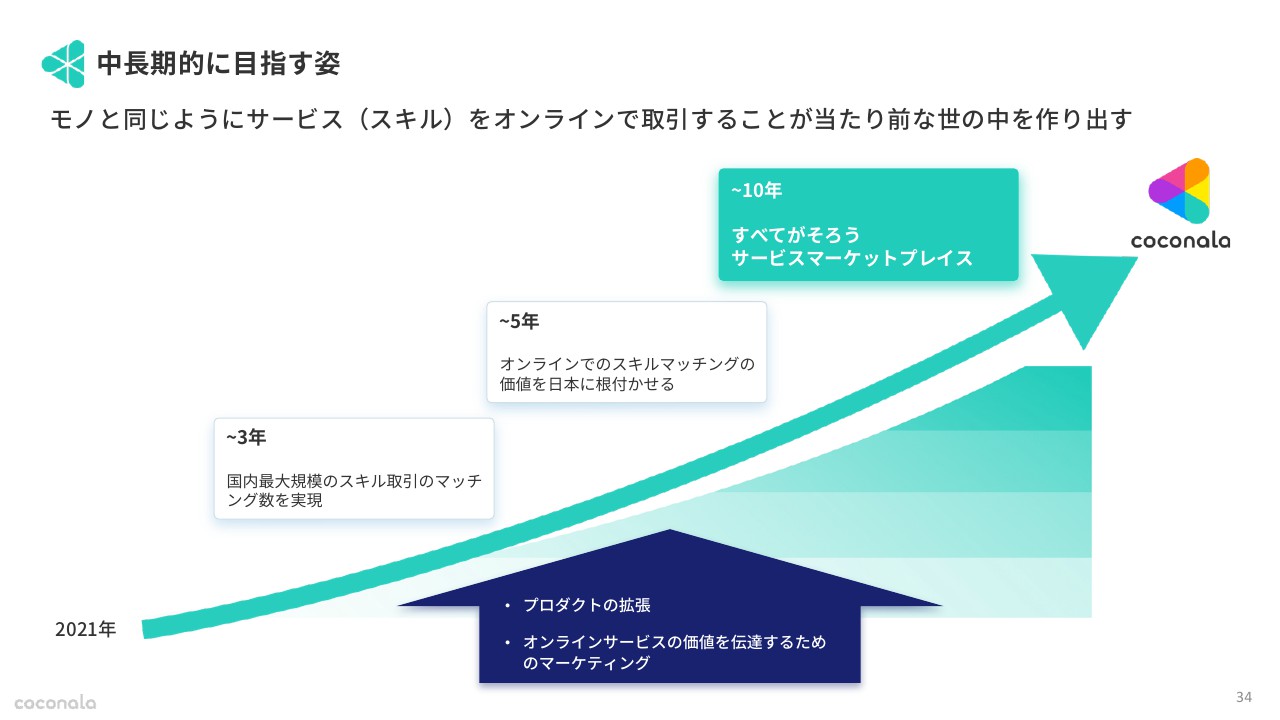

中長期的に目指す姿

中長期的に目指す姿についてです。先ほどお話ししたとおり、これからの10年間で1.6兆円というポテンシャルを持つマーケットがあると思っており、「すべてがそろうサービスマーケットプレイス」を実現していきたいと考えています。

短期はプロダクトの開発やマーケティングを通じて、「基本的には『ココナラ』でサービスのマッチング、役務提供のマッチングは行えるよね」という状態を国内に作っていきたいと思っています。

さらには、マーケットの中で唯一無二のパイオニアという存在になっていくことで、「その会社が発信するからこそ、日本ではオンラインで誰かにお願いすることが非常に便利で信頼性のあるものだ」という価値観を根付かせるフェーズに移行して、10年後のありたい姿につなげていきたいと考えています。

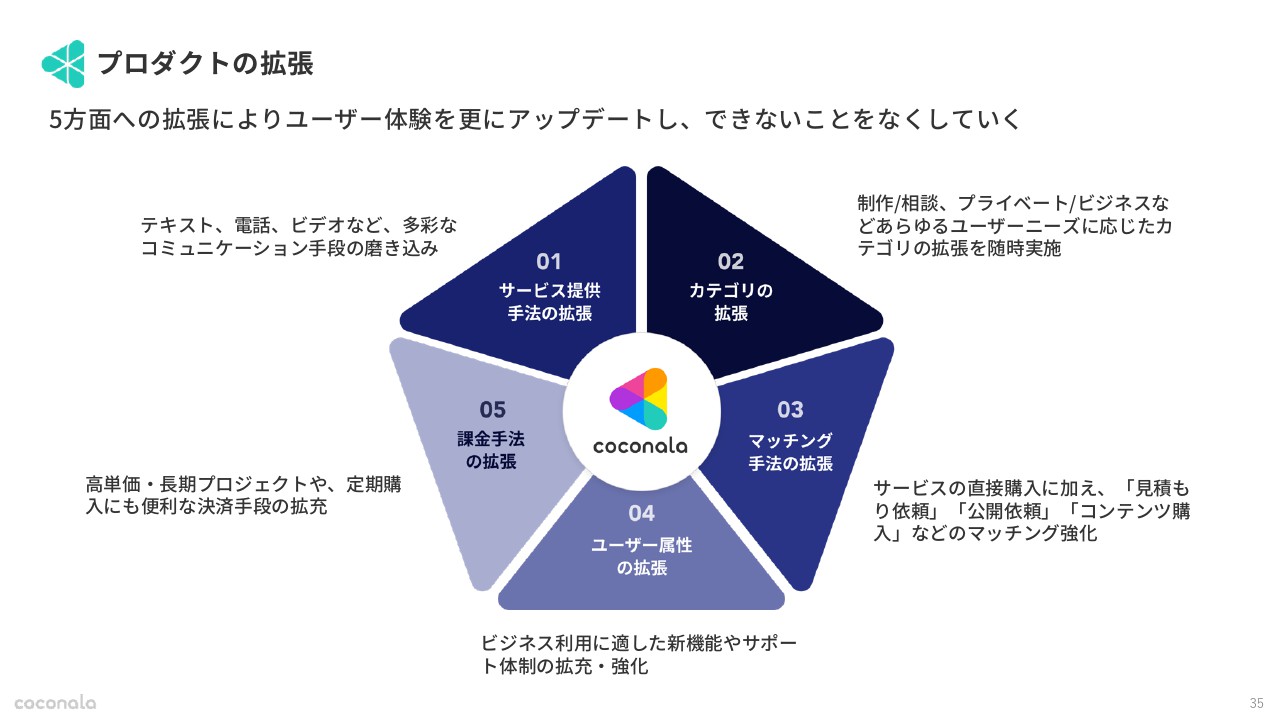

プロダクトの拡張

プロダクトの拡張についてです。短期においては、5方向の拡張を考えています。まずはサービス提供手法で、これはユーザー同士のコミュニケーション手法の拡張となります。

また、カテゴリの拡張として、短期で250カテゴリだったものを450に拡大していますが、これをさらに増やしていきたいと考えています。

マッチング手法の拡張については、EC型でサービスを直接購入するという価値を中心としながら、案件を中心とした公開依頼でのマッチングや、コンテンツでのマッチングにもトライしていきたいと思っています。

ユーザー属性の拡張は、直近の「ココナラビジネス」なども通じて、よりビジネスでの利用を拡大していきたいと考えています。

課金手法についても、従来のプロジェクト型、ショットの課金以外のいろいろな方法を提供していくことで、より広くあまねく、あらゆるユーザーのニーズ、ユースケースにおいて便利に利用される世界観を作っていきたいと考えています。

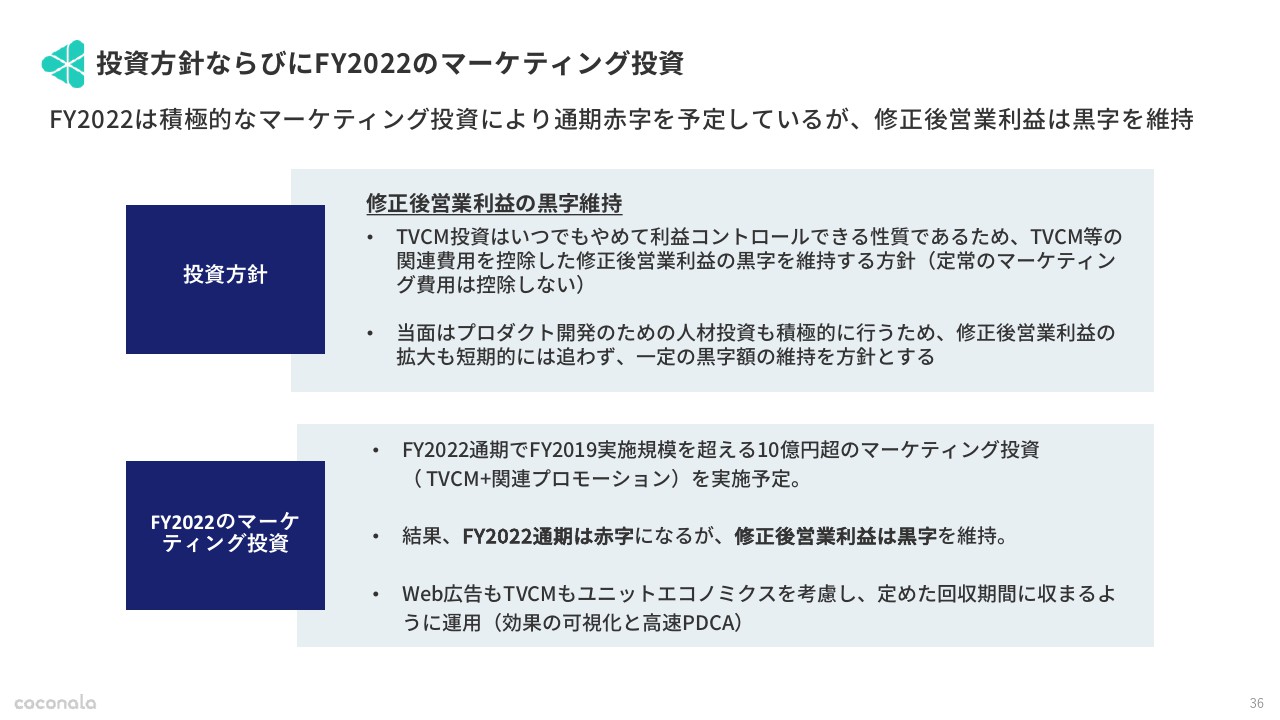

投資方針ならびにFY2022のマーケティング投資

最後に、今期の投資方針、マーケティング投資についての考え方をあらためてお伝えします。

我々は、今期は修正後営業利益の黒字維持を約束して、その中でTVCMへの投資は非常に意欲的に行っていきたいと考えています。スライド下段に記載のとおり、10億円以上のマーケティング投資を行っていく予定です。

冒頭でお話ししたとおり、第1四半期で行ったTVCMの成果は過去最高となっているため、こちらをキープ、さらには改善できるように今後も運用していきたいと思っています。また、投資対効果をしっかりと見ながら、回収期間なども考え、筋肉質に投資を継続していきたいと考えているため、応援のほどよろしくお願いいたします。

質疑応答:「ココナラ法律相談」の解約率の変動要因について

質問1:「ココナラ法律相談」の解約率が上下に非常に大きく変動している点について教えてください。

中川修平氏(以下、中川):先ほど鈴木からの説明に「定義が異なっている部分も含めて後日開示していく」という言葉があったため、あまり詳細に立ち入らず回答します。ビジネスの規模も小さい中で、解約が動いたところに対しての解約率のぶれがあります。すなわち、分母が小さいところでぶれがあったため、今回の開示における解約率の水準および変動性、方向性については本日は回答を控えて、あらためて開示をご覧いただきたいと思っています。

質疑応答:小カテゴリに関するデータについて

質問2:「ココナラ」で高い伸びを示した制作・ビジネス系の小カテゴリ別での傾向など、解像度を少し高めた情報を伺いたいです。また、相談・プライベート系の小カテゴリ別での濃淡はありますか?

鈴木:現在は、定期的にカテゴリを再編・統廃合しています。残っているカテゴリはどれも非常に伸びしろがあり、力強く短期で伸びているものとなります。どれかが突出してということはありませんが、デザインやイラストなどは他と比べてもより力強く伸びていると思います。ただし、大きな差はありません。

質疑応答:制作・ビジネス系、相談・プライベート系カテゴリの成長率について

質問3:当面は制作・ビジネス系が高成長で、相談・プライベート系が相対的に低成長という傾向は変わらないと考えていますか? また、中期的に相談・プライベート系の成長率が高まる可能性や、そのために必要となることについても伺いたいです。

鈴木:短期の決まったリソースの中で最大の成果、トップライン成長をするためには、制作・ビジネス系が一番伸ばしやすいと踏んでいます。例えば、機能開発、グロース施策などにおいても、ある程度を制作・ビジネス系に振っている故の結果だと思っています。

一般的に制作・ビジネス系のほうがオンラインで行うという価値観が一定程度あると思います。我々より前から行っていた会社や、クラウドソーシングといった領域も含めて、オンラインで制作・ビジネス系のやり取りをする価値観があるため、その価値観に乗ってグロースしやすくなっています。

一方で、相談・プライベート系をオンラインで行っていくには、まだ日本にそのような価値観がないため、作っていくところから取り組まなければなりません。できないとは思っていないものの骨太の施策となるため、まずは今実現しやすい制作・ビジネス系から取り掛かっています。

また、相談・プライベート系に取り組んでいくにあたって、本来最低限あるべき機能をいくつか搭載できていないことは自覚しています。例えば、スケジュールのリアルタイム予約の機能です。短期的にはきちんと優先度を見極めながらも、「相談・プライベート系を伸ばしていく算段もある状態です。

質疑応答:TVCMの効果の指標について

質問4:TVCMの効果として、認知度など定量的な指標がどの程度向上しましたか? また、過去のTVCMと比較してその上昇幅が大きくなっているなどの動きが見られますか?

中川:実は、以前からTVCMを実施した際には認知度の調査などは行ってきました。例えば、過去にもお伝えしたとおり、初めてTVCMを実施した2017年直後あたりは、全国での認知度は1桁パーセントでした。しかし、2020年のタイミングでは25パーセント程度に上がってきました。

その後、認知度は上がってきていますが、認知度を取っていくことをTVCMの指標としていません。TVCMにおいても直接獲得できるユーザーを獲得するところを目指していくことをベースとしており、副次的な効果として認知度を追っています。そのため、我々は認知度を特別には開示していないという状況であり、ご理解いただければと考えています。

質疑応答:出品者による広告出稿について

質問5:過去、前四半期あたりで「出品者が広告出稿する仕組みなどを検討中」という説明がありましたが、その方針に変化はありませんか? また、導入する場合の条件や時期などの目安があれば伺いたいです。

鈴木:端的にお伝えすると、方針に変更はありません。特に、直近のTVCMは購入UUの増加を目的として行っていますが、ありがたいことに、TVCMをきっかけとして、引き続き出品者も非常に大量に流入している状態です。

新しく参入してくる方、後発の方々にも機会を提供するという観点においても、非常に重要な施策になると考えており、プランニングや施策の推進を行っています。具体的な月などはお伝えできませんが、わりと近いタイミングでみなさまにお披露目できるのではないかと考えています。

質疑応答:プロダクトに関する今後の改善方針について

質問6:現在「ココナラ」上の機能不備などで機会損失が生じている可能性など、鈴木社長が感じている分野はありますか? 改善方針などもあわせて伺いたいです。

鈴木:ポジティブな意味ではたくさんあります。早くリリースしたい施策が300以上もあり、そちらの優先順位を決めながら行っています。これからも、まだまだリリースするごとにKPIが改善していくようなアイデアやネタはあると思っています。

例えば出品者向けの広告機能や、課金の方法に関して、ビジネス利用の方の安心感を高めるために、高額プロジェクトにおけるマイルストーン払いや、個人の方がより利用しやすくなるように、後払いの導入など、取り入れていきたいものはたくさんあります。機会損失ではなく、やれることがまだまだあると考えています。

質疑応答:手数料体系の変更と、テイクレート上昇の関係について

質問7:手数料体系の変更と、テイクレート上昇の関係についてもう少し詳しく教えてください。

中川:まず、手数料体系の変更を実施したのが、昨年度2021年8月期第3四半期の最中でした。この中で、実際に購入いただいてから納品が済み、売上計上される前のタイムスパンなどを考慮すると、結果的に第4四半期から効いてきたというのが実態です。

ただ、詳細についてはこれまで説明していませんでしたが、売上に一部イレギュラーなマイナスがありました。こちらを第4四半期に計上したというところで、第4四半期のテイクレートが上がらないかたちで推移したというのが現在の状況です。その影響がないという中で、第1四半期で初めてテイクレートが上昇したことになっています。

手数料体系の変更についての補足です。第3四半期に行ったことを振り返ると、これまで出品者だけが25パーセントだったものを20パーセントにし、反対に購入者を5パーセントに変更しました。さらに、もともと取引単価5万円以上の高額帯で下がっていくテイクレートの仕組みを完全に撤廃し、一律合計25パーセントとしたことでテイクレートが上がっています。

質疑応答:競合他社について

質問8:他社が、ココナラと同様のアプローチを強化しようとしている動きが見られます。競合状況における何かしらの変化は感じますか?

鈴木:そこまでの大きな変化は感じていません。これまでの何年間で、我々の領域に大手が参入しては撤退するということが何度も繰り返されました。直近、他社の動きについても把握していますが、これまでと大きな違いは感じていません。

マーケットプレイスにおける我々のサービスについて、肝と思っている観点をいくつか紹介します。まず1つがUXです。いかに簡単に購入できるか、またサイトに訪れてからいかに少ないクリックで迷わず購入できるかということに関するナレッジや機能展開については、現時点では我々が競合を圧倒していると考えています。

また、出品者にとって売れるプラットフォームかどうかということも大切になってきます。EC型としては、売れる状態を最もキープできているのは我々だと思っています。

ここまでの9年間で、出品サービス数が50万件を超えるまでになり、この分野では圧倒的と言えます。オンライン上の知らない方に、目に見えない価値をお願いするという時に、やはり拠り所となるのはレビュー数です。これについても我々は、先行して何百万というレビューを集めています。

後発のサービスが手数料の安さなどを理由に参入してきますが、結局のところ、どれだけそこに自分の欲しい物がカバーされ、どれだけの在庫があるのか、またどれだけのレビュー数が溜まっているのか、さらに使い勝手がよいのかどうかが肝心です。我々はすでに50万サービス、数百万レビューを抱えているため、簡単にひっくり返されることはないと考えています。

フリマアプリについても、手数料で勝負がつくのではなく、UXと在庫と賑わいなどが大切になってくるというのは、多くの方が理解していることだと思います。我々も同じ考えで展開しています。

質疑応答:「ココナラ法律相談」のARPPUについて

質問9:「ココナラ法律相談」のARPPUが上昇しているのは、どのような施策によるものなのか教えてください。

鈴木:提供している広告プランは、例えば3万円、4万円、5万円、6万円といろいろな単価があり、例えば高単価になっていくとPR枠でブーストして、より露出できるような機能があります。このようなオプションを含めた単価帯のプランを、代理店営業だけでなく直販営業にすることで、ナレッジをスピーディに横展開し、説得力のある提案ができるようになってアップセルが実現できます。結果として、ARPPUが上がっている状況になっています。

質疑応答:コロナ禍の影響について

質問10:秋以降のコロナ禍の改善、一方で足元の感染者の急増など、外部環境の変化が与える影響と今後の見通しについて教えてください。

鈴木:本質的なところでは、コロナ禍でKPIが大きく揺らぐことはないと思っています。昨年10月以降に緊急事態宣言が解除されてからは、非常に高い水準での新規獲得となりましたが、年末の新型コロナウイルスの感染者数増加の影響と重なったところでブレーキがかかった印象があります。この年始以降、コロナ禍が再び不安視される状況になってきているものの、状況は多少好転してきています。

ただ、若干の悪化、若干の好転もベースケースの中で本当に軽微なところですので、今後も新型コロナウイルスの感染者数の推移によって、業績に大きな影響が出ることはないと考えています。

質疑応答:今期の財務面について

質問11:今期は、大きく赤字にする計画ということですが、財務面をどのように考えていますか? また、今の市場環境を踏まえながら、その不確実性に対する考えも聞かせてください。

中川:赤字にする計画についてですが、弊社の今のB/Sにおけるキャッシュと純資産を踏まえると、十分に対応できる範囲と考えています。

他方で、B/Sの範囲の中で行うことまで決めているというわけではありません。投資効率を十分維持することができ、また成長をしっかりと作り、さらに効率を悪化させることなく、投資機会を見つけられるなどの環境が揃っている限りは、やはり投資の必要性は感じています。

その意味で、財務的なところに対して、しっかり手当をとりながら行っていくことも考えなければならないと思いますが、それらを踏まえて、事業戦略と財務戦略をセットで進めていくことが今後の見通しと考えています。

また、市場環境が、かなりボラタイルな状況にあることは認識しています。しかし、これも財務的にギリギリというタイミングではなく、市場環境が落ち着いてきたタイミングで、この先の見通しをよく考え、バランスシートを含めて、安定性のある運営を心がけながら、ファイナンスにも取り込むことも検討しています。これらは、決定していることではありませんので、まずは事業戦略における投資方針の説明の中でご理解いただければと思います。

質疑応答:今後の流通高の成長率について

質問12:今後の流通高の成長率について、今回開示した第1四半期からさらに高めたい、あるいは維持したいという経営の考えについて教えてください。

中川:具体的な数字については回答することができません。高めていく、維持するといった方向性を示すことすら、かなりセンシティブな状況だと考えていますので、成長率に対する方向性というよりは、この先の成長をどれだけ強くしていくことができるのかということについて、鈴木が補足します。

鈴木:成長率を高めたいか、高めたくないかということに関して言えば、高めたいの一択です。我々としては、短期の利益というよりは、ココナラという会社、事業、プロダクトが提供できる価値範囲を広げていきたいと考えています。

そのために、トップラインを高めることに全力を注いでいます。引き続き、流通額の成長率、特にトップラインの成長にコミットメントを高めて経営していきたいという考えについては変わりません。