2022年5月18日に行われた、住友金属鉱山株式会社2021年度決算・経営戦略進捗状況説明会の内容を書き起こしでお伝えします。

2021年度決算・経営戦略進捗状況説明会

野崎明氏(以下、野崎):みなさま、おはようございます。社長の野崎でございます。本日は私どもの経営戦略進捗状況説明会においでいただき、誠にありがとうございます。みなさまには、平素より当社事業に対しまして格別のご理解とご高配を賜り、厚くお礼申し上げます。それでは、資料に沿って進めてまいります。

2021年度の決算、ならびに2022年度の業績予想については、すでにご報告、ご説明済みですが、後ほど簡単に触れたいと思います。

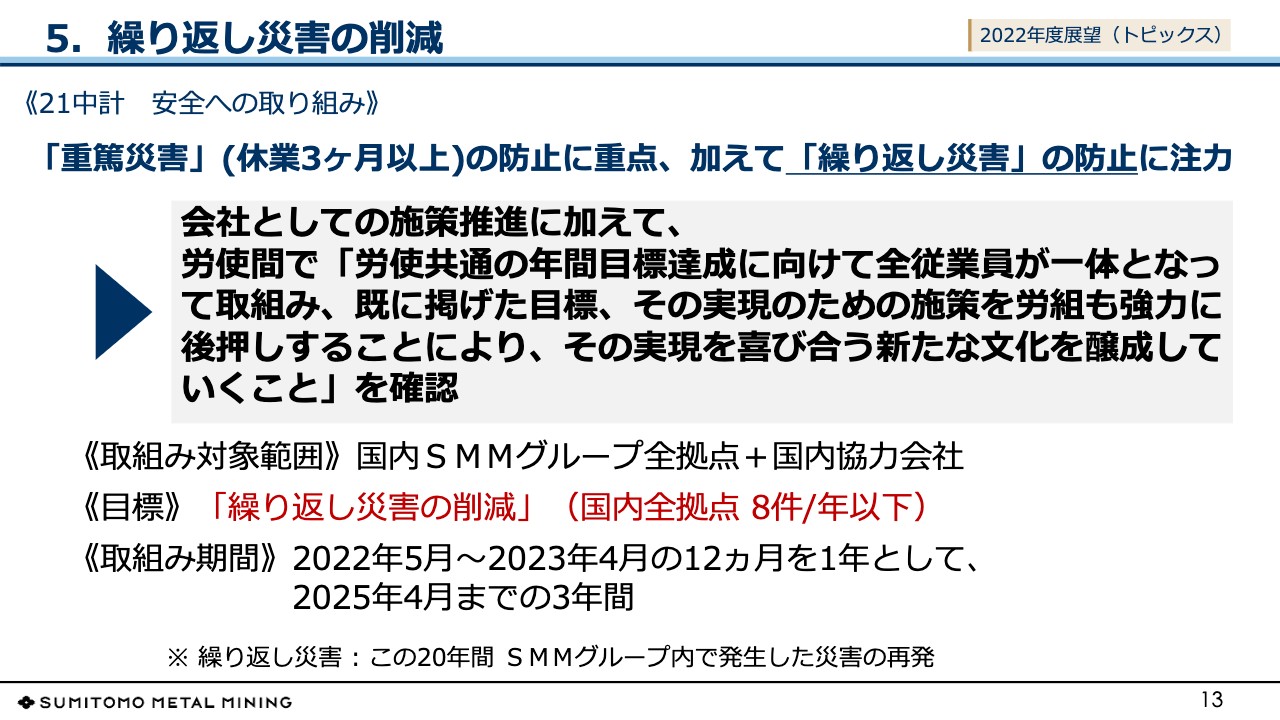

1.2021年度総括 ① 安全に対する取り組み

重要課題の振り返りとして、2021年度の総括というまとめ方でお話をします。まず、安全に対する取り組みですが、国内の社員災害については、残念ながら2021年度も目標を達成できませんでした。

「繰り返し災害」と我々は呼んでいますが、過去に起きた災害の類似災害が、近年は非常に多発しており、課題感を持っています。過去10年くらいを見ても横ばいというかたちなのですが、設備の本質安全化等が進んでいる中で成績が変わらないということは、人あるいは組織に問題があると考えざるを得ないと思っています。

人や組織というものを責めているということではなく、組織である以上、人が入れ替わり、時間が経過すれば記憶が薄れるという中で、いかに安全意識を定着・継続するか、管理監督者の指導方法や指導力の立て直しから、やり直しをしているところです。

また、後ほど触れますが、従業員の安全を確保するために今般、労働組合とも安全に関して協力体制を一層強化するという新たな取り組みを開始しています。

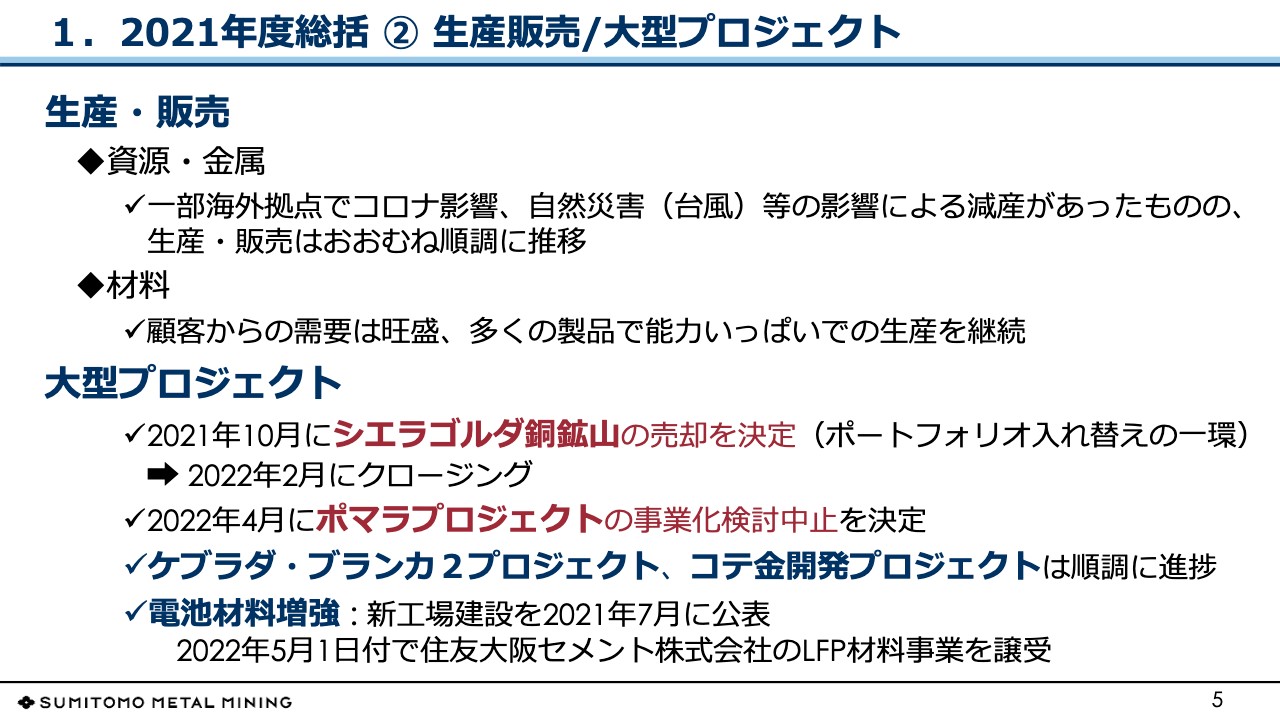

1.2021年度総括 ② 生産販売/大型プロジェクト

生産・販売については、いずれの事業もしっかり生産して、きちんと販売するという基本線は守ることができたと思っています。ただ、スライドにも記載していますが、新型コロナウイルスの影響やフィリピンでの台風の影響によって、若干の設備障害や生産障害がありました。

特に、北西太平洋地域、いわゆる日本・アジアを含む地域は、大気汚染の影響で台風の発生数は少ないものの、発生すると規模が大きくなる傾向があるという研究成果が最近出ており、今後、我々もそのようなところを注視していきたいと思っています。

大型プロジェクトについては、特に海外プロジェクトの出処進退を明らかにした1年でした。ケブラダ・ブランカ2、コテ金開発プロジェクトについては、コロナ禍の中で苦戦はしたものの、これを進捗させる一方、シエラゴルダ銅鉱山については売却を決定しました。

また、ポマラプロジェクトについては長年、事業化検討を進めていましたが、この検討を取りやめることとしました。これについても詳細は後ほど触れます。このようなことで、当社のリソースを再配置して、次のプロジェクトに戦略を振り向けるというかたちを取っています。

電池の正極材については、ニッケル系の正極材の増産起業を決める一方、当社にはなかったLFPの正極材事業で、LFP事業、技術、そして技術者を獲得するための事業の譲り受けを行いました。今後の電池材料の技術開発の幅を広げることを期待しています。

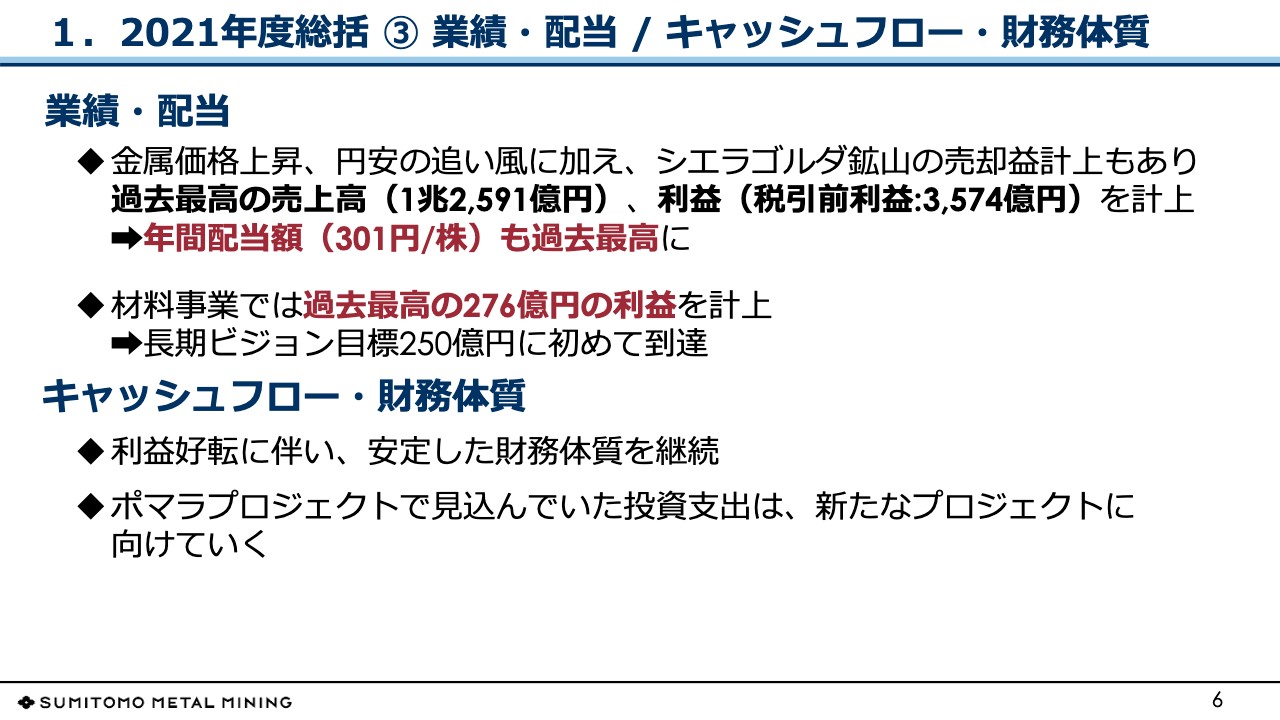

1.2021年度総括 ③ 業績・配当 / キャッシュフロー・財務体質

業績、配当、キャッシュフロー関係です。業績は当社過去最高の利益水準となりました。配当についてもスライドに記載のとおりです。

配当性向については、18中計では「配当性向35パーセント以上」とお話ししていましたが、今回は当期利益から会計上の所作で計上していた貸倒引当金の戻入益を配当対象にしないことにし、それを除いたところで35パーセントというかたちになっています。当然、社内の業績評価、役員・従業員の報酬や賞与のようなものも、同じベースで計算しています。

事業については、材料事業は過去最高の利益水準となりましたが、コンスタントにこのレベルが稼ぎ出せるかというと、まだもう少し事業の拡大が必要だろうと考えています。

キャッシュフローについては、財務体質は健全性を維持できるレベルです。今後も権益拡大、投資のチャンスを模索しますが、機敏に対応していける準備はできていると考えています。

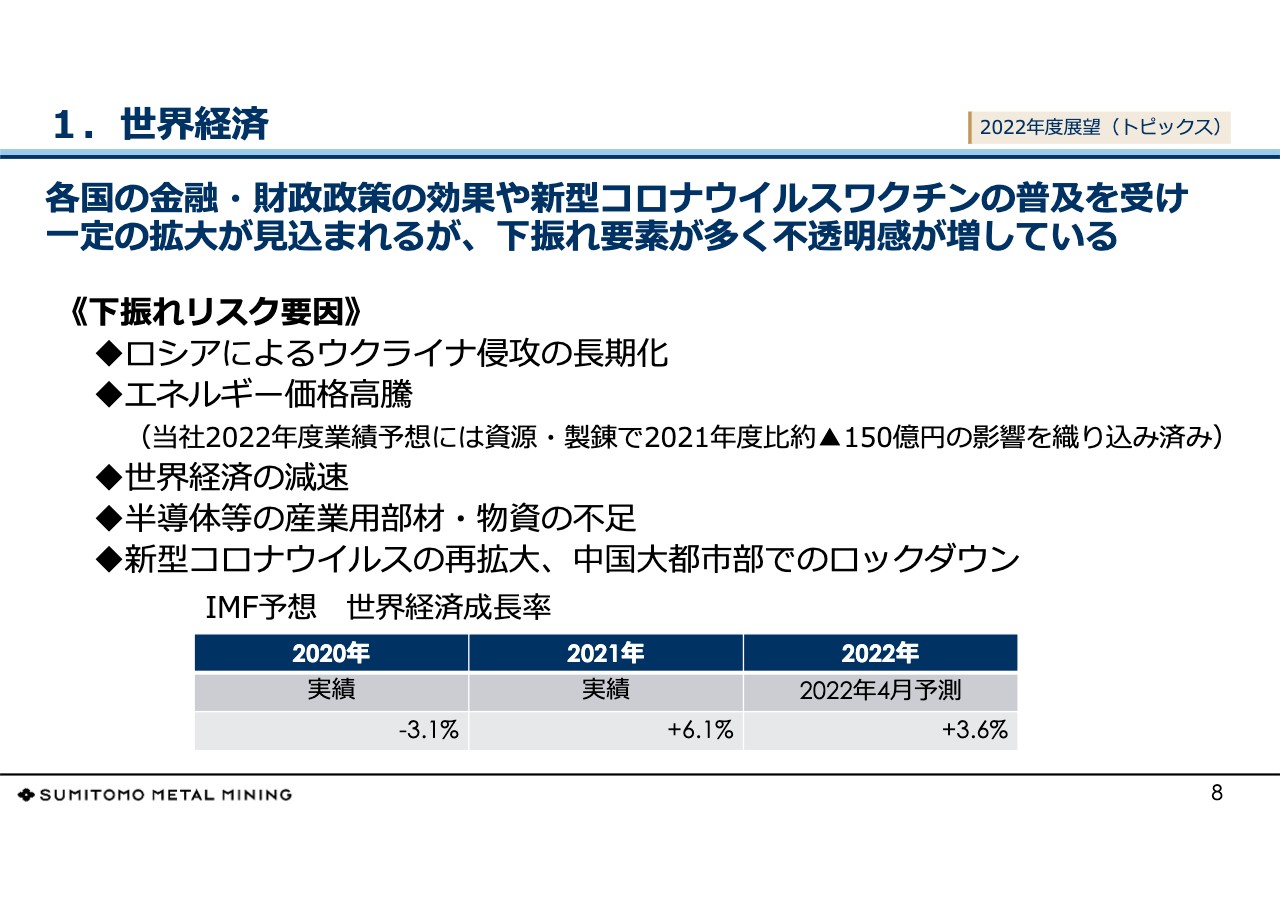

1.世界経済

2022年度の展望ということで、世界経済についてです。今年の初めは各国が新型コロナウイルス対策の超緩和金融政策を取っていましたが、ここから転換が起き、一方で、日本は当面現状の金融政策を継続するということで、金利差によるドル高傾向となりました。

ドル高傾向になると、非鉄金属価格は切り下がるという過去の経験値があったため、このような予測をしていましたが、ウクライナ問題に起因するエネルギー価格の高騰、それに伴う資源価格や、物流コストも依然として高止まりであるということで、むしろコストプッシュインフレの懸念が出ているというのが、現在の状況だと思います。

半導体等を中心とする産業用の部材あるいは物資等が不足して、製造業の操業度がダウンする懸念も心配されています。このような中で、中国はロックダウンをそろそろ解除することが決まっていると言われていますが、これまで世界経済のバックストップであった中国経済が今やや減速傾向というのが、非常にリスク要因であると見ています。

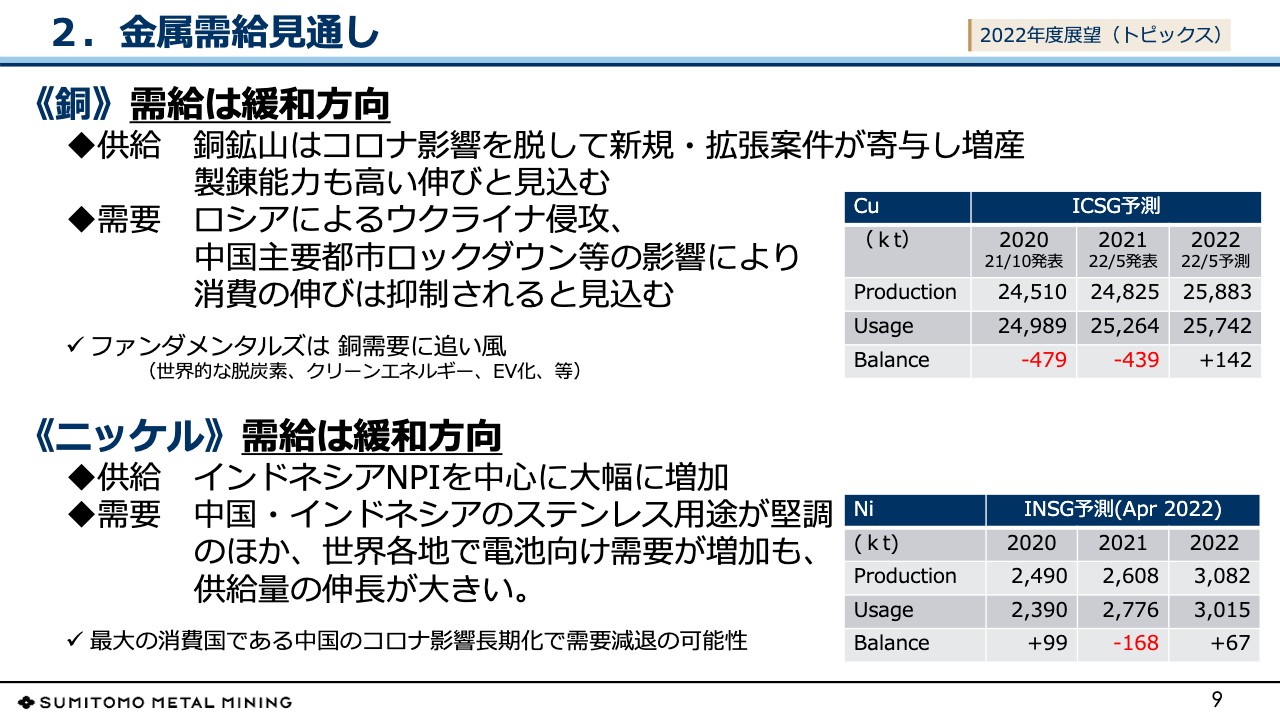

2.金属需給見通し

当社に関連の深い主要金属の需給見通しです。銅はICSG、ニッケルはINSGという外部機関の需給予測を掲げていますが、2021年のマイナスバランスから、2022年はプラスバランスに転ずるという見方がなされています。

特に銅については、供給サイドは新規鉱山の開発、稼働の開始等があります。ただ、需給バランスを見ると、あまり大きな偏りはありませんので、ほぼほぼバランスしているのだろうと考えています。

ニッケルについては、スライドにもありますが、インドネシアのニッケル銑鉄(NPI)の大幅増加、需要については「インドネシアのステンレス用途が堅調」と記載していますが、先ほど申し上げたように若干懸念傾向が出ています。

このような中で、ニッケルの需給バランスは、スライドに記載のようにワールドワイドではほぼウェルバランスだと思いますが、これはあくまで推測ではあるものの、地域的、あるいは用途で過剰不足の濃淡が出てくるのではないかという見方をしています。

具体的に申し上げれば、クラス2というステンレス向け用途の増産は非常に勢いがありますが、電池を中心とする、あるいは高合金用の純ニッケルの供給が地域的にバランスするかというのは、ロシアの問題もあるため、やや懸念されているところです。

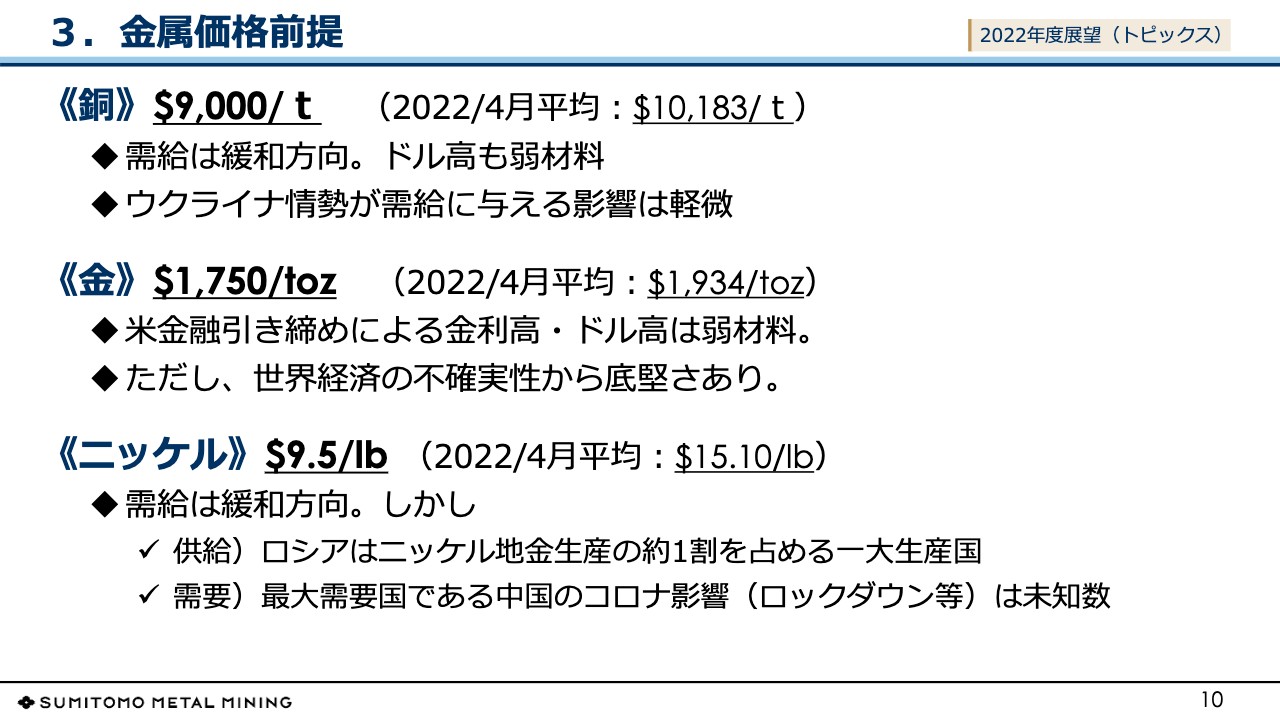

3.金属価格前提

金属の価格与件です。銅については1トンあたり9,000ドル、金は1オンスあたり1,750ドル、ニッケルは1ポンドあたり9ドル50セントということで、今回5月の計画を発表しています。

2022年の1月から3月は徐々に上昇局面ということで、軒並みほぼ年度内高値で会計年度3月を終わるというかたちになりました。スライドに記載していますが、4月も高水準で推移しています。

一方で、当社の与件はその4月の水準からも切り下がった状況ではあります。先ほど申し上げたように、年初の想定は欧米の金融緩和の終了、引き締めというかたちで、資金が資源国あるいはコモディティから流出するという見方、マクロの想定をしていました。

この大きな傾向は金融政策だけ見ればまったく変わっていないと思いますが、地政学的なリスクが発生しているため、この影響がどれくらいかというところに注目しています。

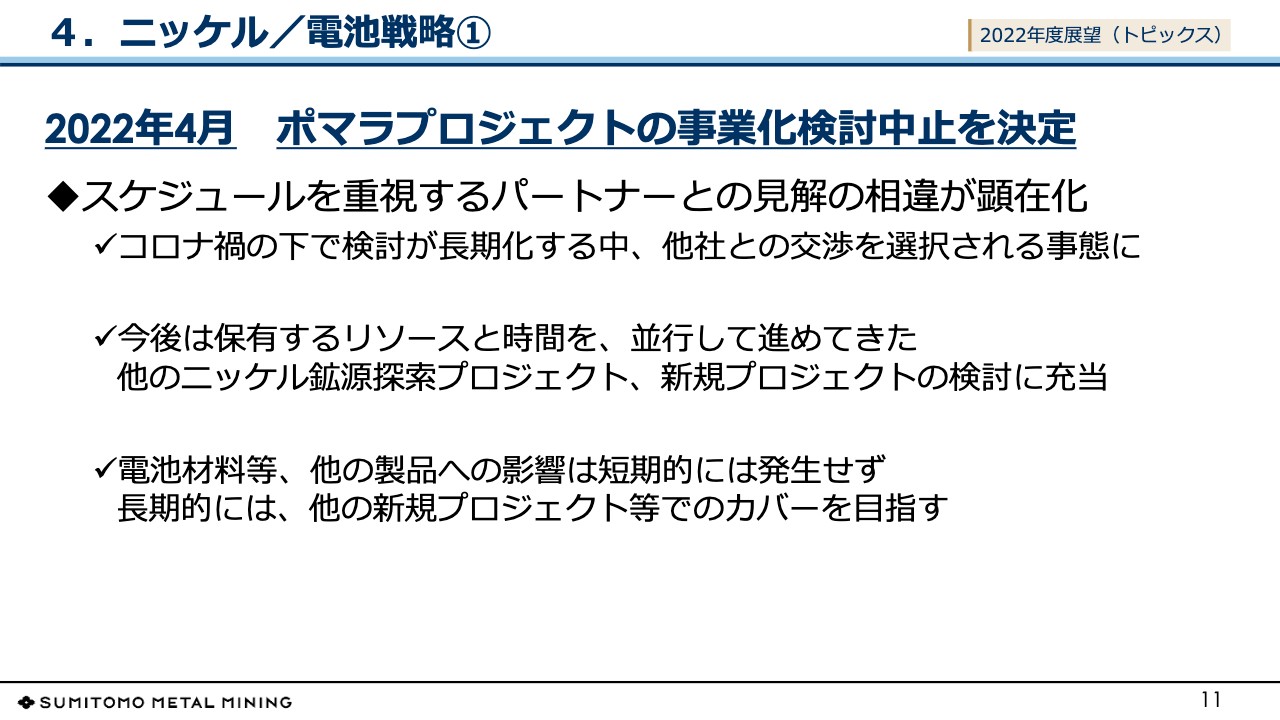

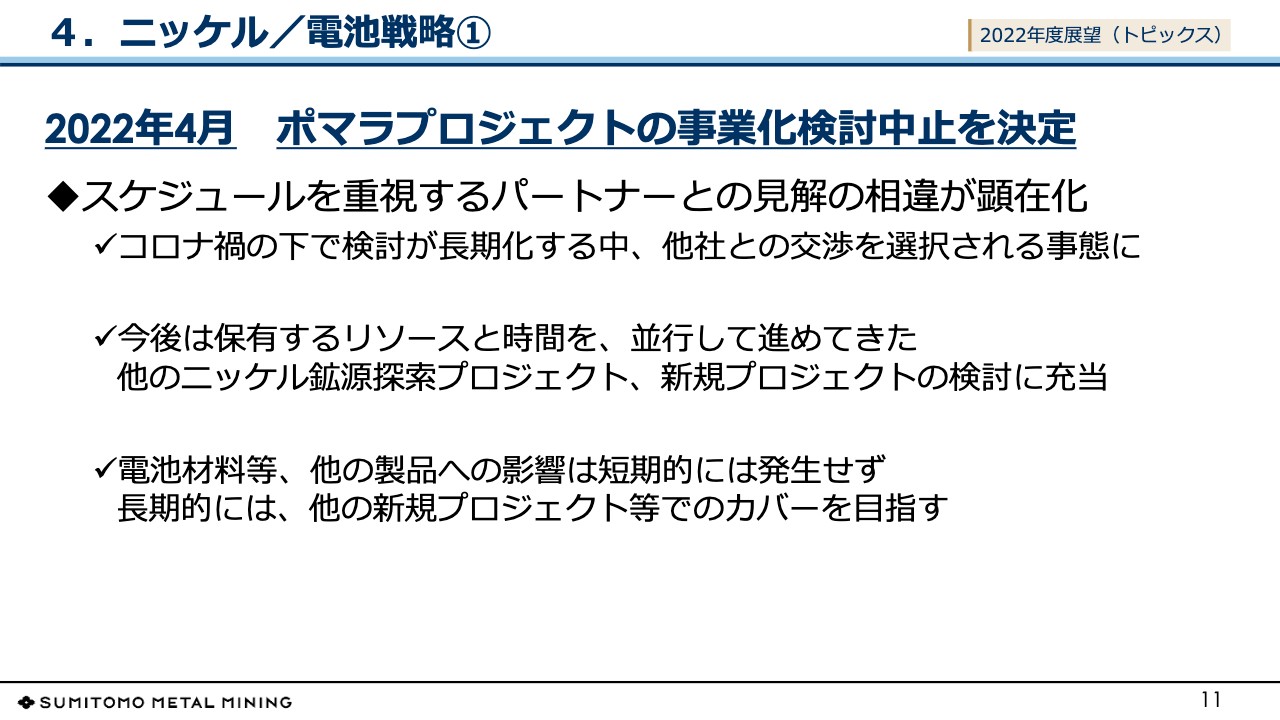

4.ニッケル/電池戦略①

ポマラプロジェクトの事業化検討の中止についてご説明します。当社は2013年にインドネシアのポマラプロジェクトの検討を開始しました。私も2015年、金属事業本部長の時に現地視察に初めて行き、「プラントの位置をここにしよう」と決めた記憶があり、非常に力を入れていた案件ではありました。

コロナ禍の中でも、関係者は精力的に許認可の取得や計画の推進に取り組んだのですが、当社の計画していた工期等について、パートナーとの間でズレがあったということで、当社はこれ以上の検討を進めないということにしました。

ただ、もともとポマラは、開発しても生産開始が2020年代の終わりの方としていましたし、投資額についても数千億円という非常にざっくりした申し上げ方をしていましたが、この時間と資金をニッケルのプロジェクトに投入する用意はありますので、あらためて仕切り直して、新規探索を進めていくことにしています。

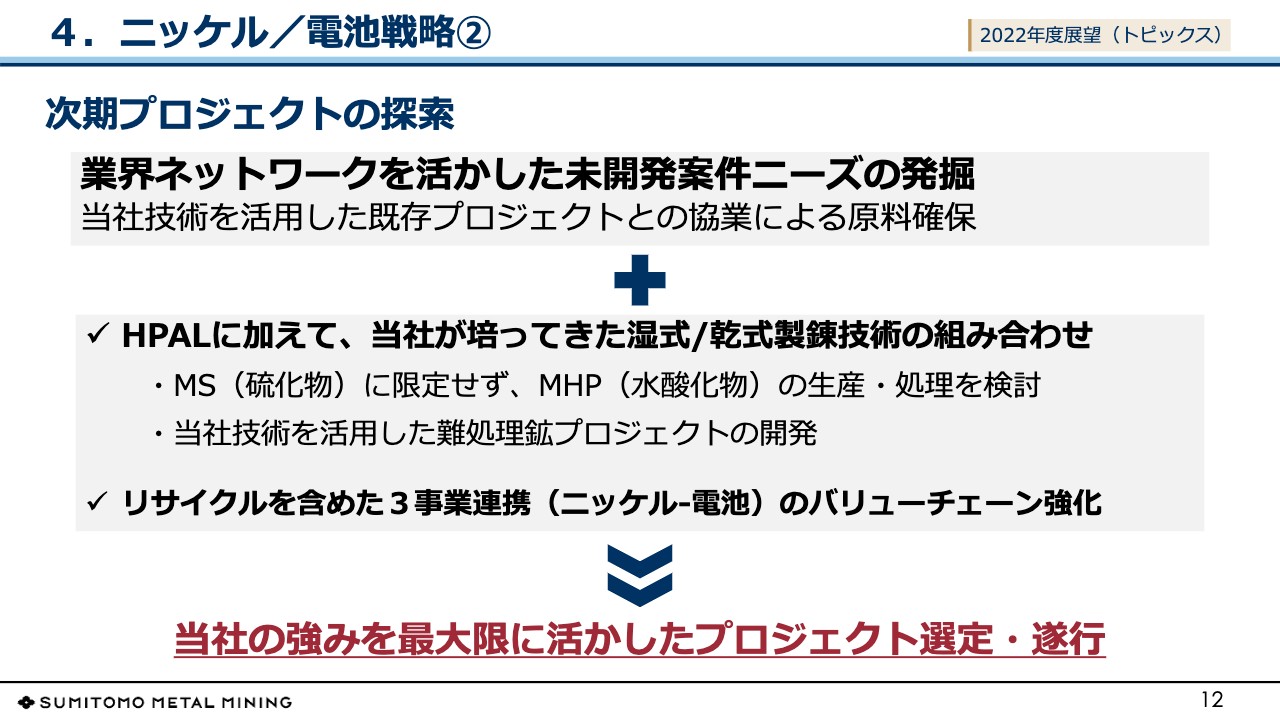

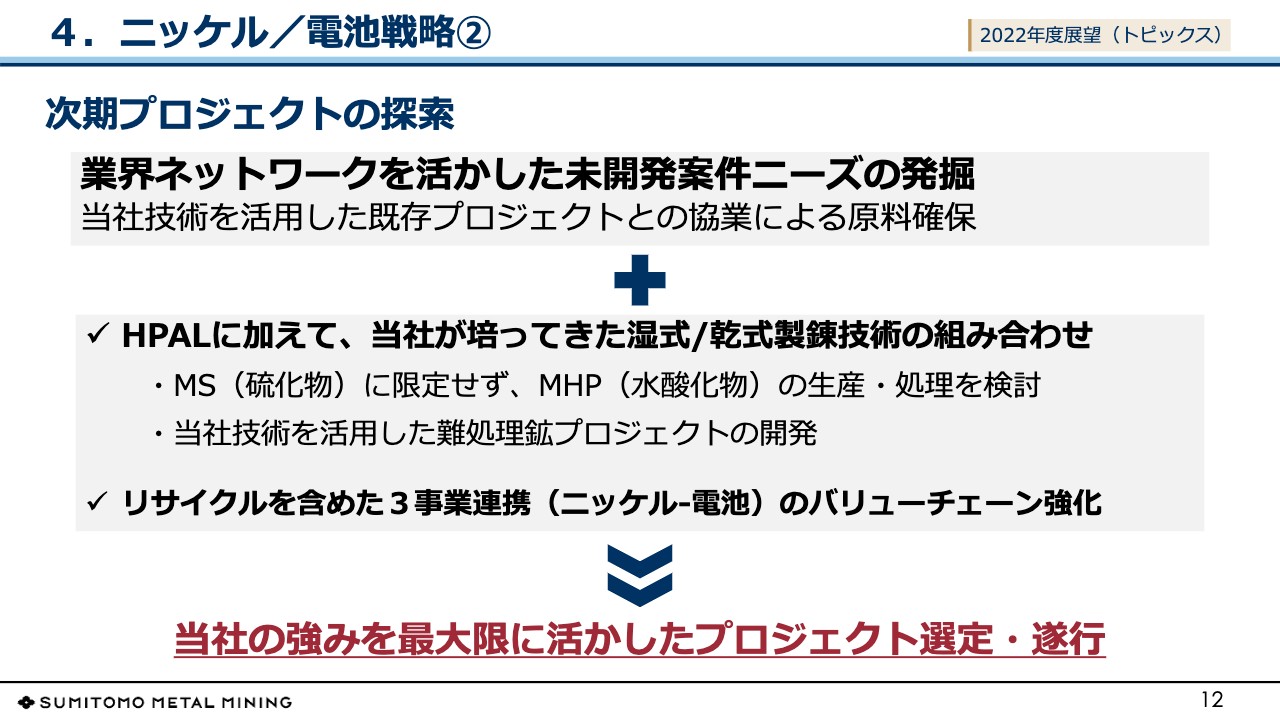

4.ニッケル/電池戦略②

それでは、どのようなものを考えているのかというと、ポマラプロジェクトを検討している中でも、当然「ポストポマラを考えなければいけない」というのは間違いなかったため、ニッケル鉱源の探索について、並行して進めていました。

そのような中で、スライドに記載のように、業界ネットワークを活かした未開発案件ニーズの発掘ということですが、この中には当社の技術力による、いわゆるオプティマイゼーションが可能な既存プロジェクトへの関与というのも、可能性としては排除していません。

また、HPALでミックスドサルファイド(MS)を作って、新居浜のニッケル工場のMCLEで精製するというのが、当社のニッケル製造のいわゆる鉄壁のラインではありますが、このこだわりもいったん横に置き、HPALでのMHP、これはニッケルとコバルトの混合物で水酸化物になりますが、このような作りやすい中間物のプロセスも検討します。当然、中間物が変われば精製プロセスも検討しなければいけないことになりますが、こちらの開発にも注力します。

中長期的にはLIBリサイクルによるニッケル、コバルト資源の回収も戦力化していきたいと考えています。

5.繰り返し災害の削減

「繰り返し災害」の削減についての労使の取り組みです。会社、経営と組合の議論というのは、必ずしも年1回の春闘だけということではないのですが、全経営陣と全組合で議論する場は春闘の時期に限られます。

ここで経済交渉だけを取り上げるのではなく、「会社が直面する課題の具体的な解決策に、労使が共に取り組む仕組みを考えてほしい」という経営側の呼びかけに、労働組合側が応えてくれたということです。スライドに記載のように、目標を設定して、安全について強力に進めるというかたちにしています。

もちろん、会社経営サイドとしての安全活動はありますが、現場の「繰り返し災害」の撲滅に向けた活動や、その成果に対しインセンティブを持たせる仕組みとしています。

1.業績推移(2017年度~2022年度予想)

続いて業績、計数関係です。スライドの表は、過去5年間の実績と2022年度の予想となっています。2021年度は価格、為替とも高水準ということで、生産・販売の維持によって追い風を活かした結果となっています。

2007年度が前回の最高益でした。この時は今の親会社の所有者に帰属する利益に相当する利益が1,378億円で、単純に比較するとほぼ倍増となっています。当然、2007年度も資源のスーパーサイクルの中で非鉄金属価格が高かったのですが、2021年度は価格の変動要因だけではなく、この間の中長期の戦略効果、いわゆる規模が大きくなっているという効果も出ていると評価しています。

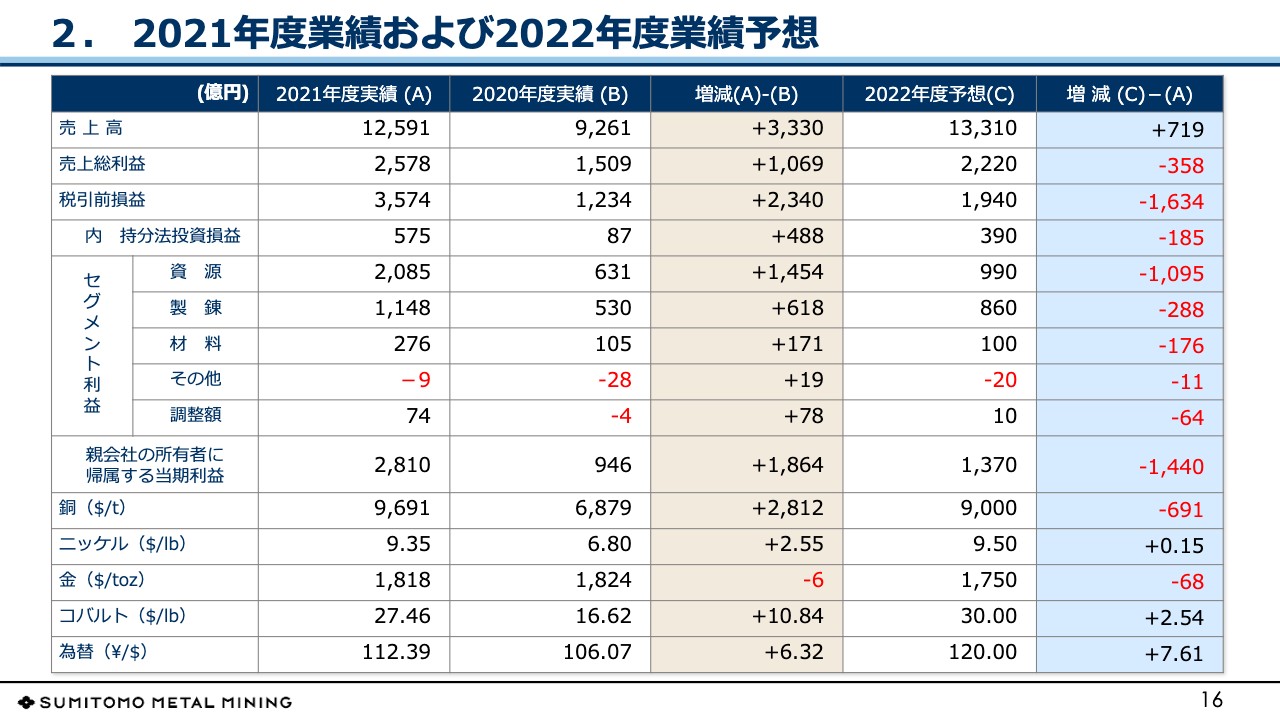

2. 2021年度業績および2022年度業績予想

2021年度の業績と2022年度の予想の比較です。スライドの表は左から2021年度、2020年度、1つとばして2022年度となっています。下の方に価格与件がありますが、これは先ほどご説明したような考え方で設定しています。

銅価格が下がっている以外はほぼ横ばいというかたちではあるのですが、「利益への跳ね返り方は、整合性が取れているのか?」というご質問を、決算の時にいただいたと承っています。

詳細に分析するのは難しいのですが、非鉄価格の取引、お客さまの取引や原料の取引には商習慣があり、どの月の価格で値決めをするかはそれぞれ相対で決まっています。当社の決算は4月から3月ですが、販売価格等が必ずしも4月から3月にぴったり合っているかというと、そうではないケースもあります。

今回のように1月から3月で尻上がりに価格が上昇していく場合は、3月の一番高いところの価格で見越しの収益計上をしたり、原料代を計上したりという所作も会社の決算としては必要になります。

このような修正も、4月から一律に値段を与件の数字に置き換えると、そこががっくり下がることになりますので、このような修正が恐らく損益インパクトの中に入っていると考えています。これは、第1四半期の決算等が終わってくれば、状況がはっきり見えてくると考えています。

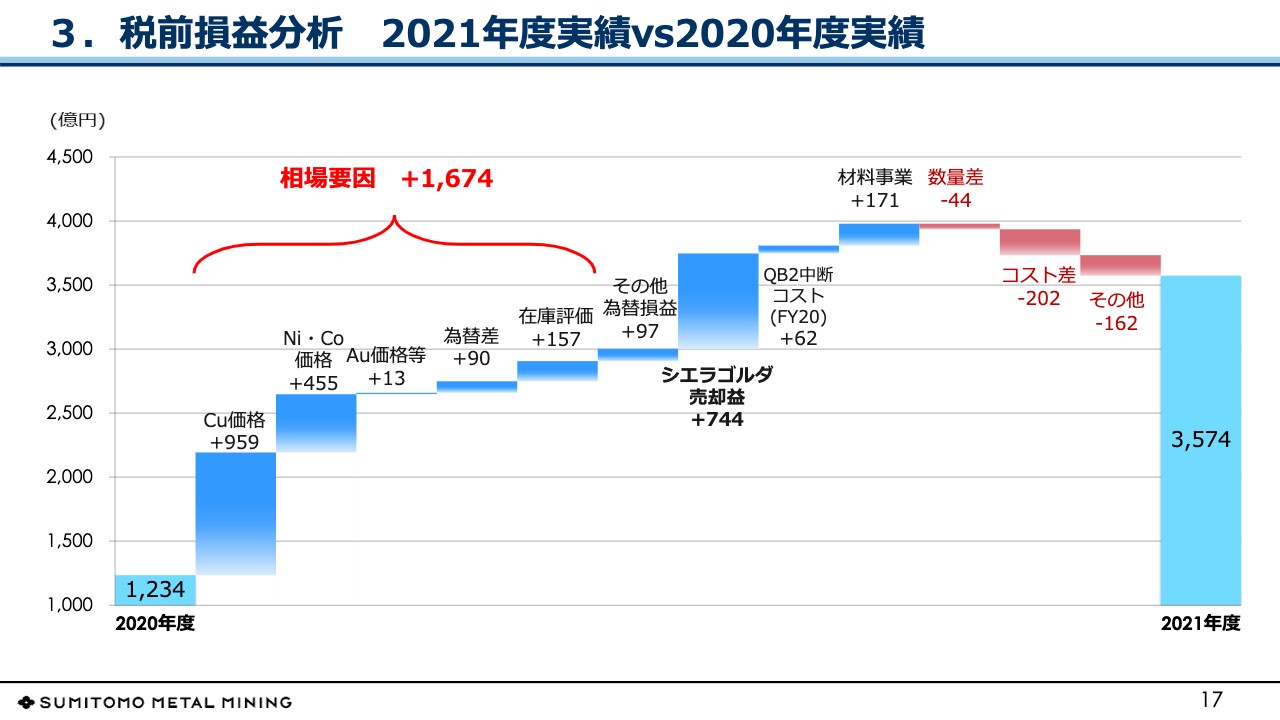

3.税前損益分析 2021年度実績vs2020年度実績

2021年度の実績と前年度の実績のウォーターフォール図です。ほぼほぼ特殊要因もしくは相場要因ということで、損益の増減の説明が出ています。逆に申し上げれば、操業面でいくつかトラブルがあったことは事実ですが、生産・販売はほぼ計画に近いレベルを維持できたということです。

ただし、台風の影響等の生産に支障を来した事象は、やはりコストアップ要因にも影響していますし、すでにエネルギーコストの上昇等は、海外鉱山等も含めて影響が出始めているというのが、2021年度の決算だと思います。

単年度の計画推移だけを見ると、戦略的な効果の上積みがないということになりますが、元より18中計の中では「戦略効果の発現は、その次の中計期間に期待される」という状況でしたので、このようなかたちになっています。

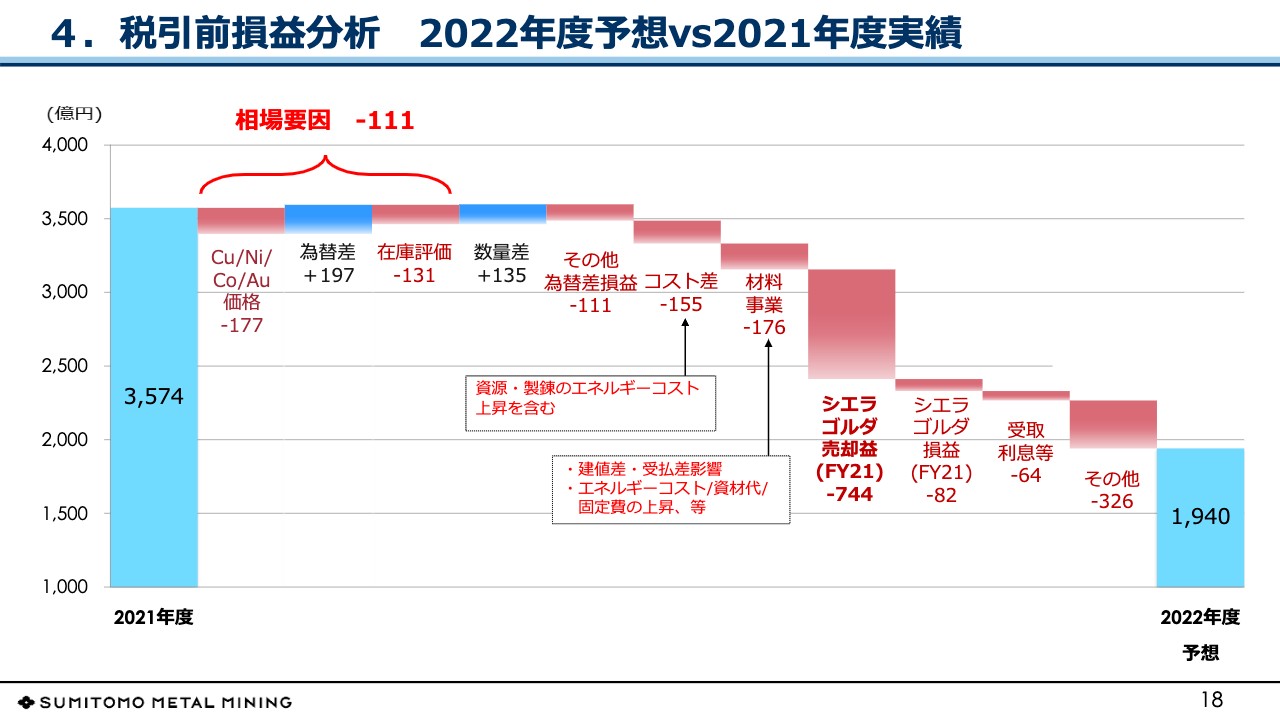

4.税引前損益分析 2022年度予想vs2021年度実績

2021年度実績と2022年度の予想です。こちらについても、特殊要因あるいは相場要因が若干影響しているかたちになっています。

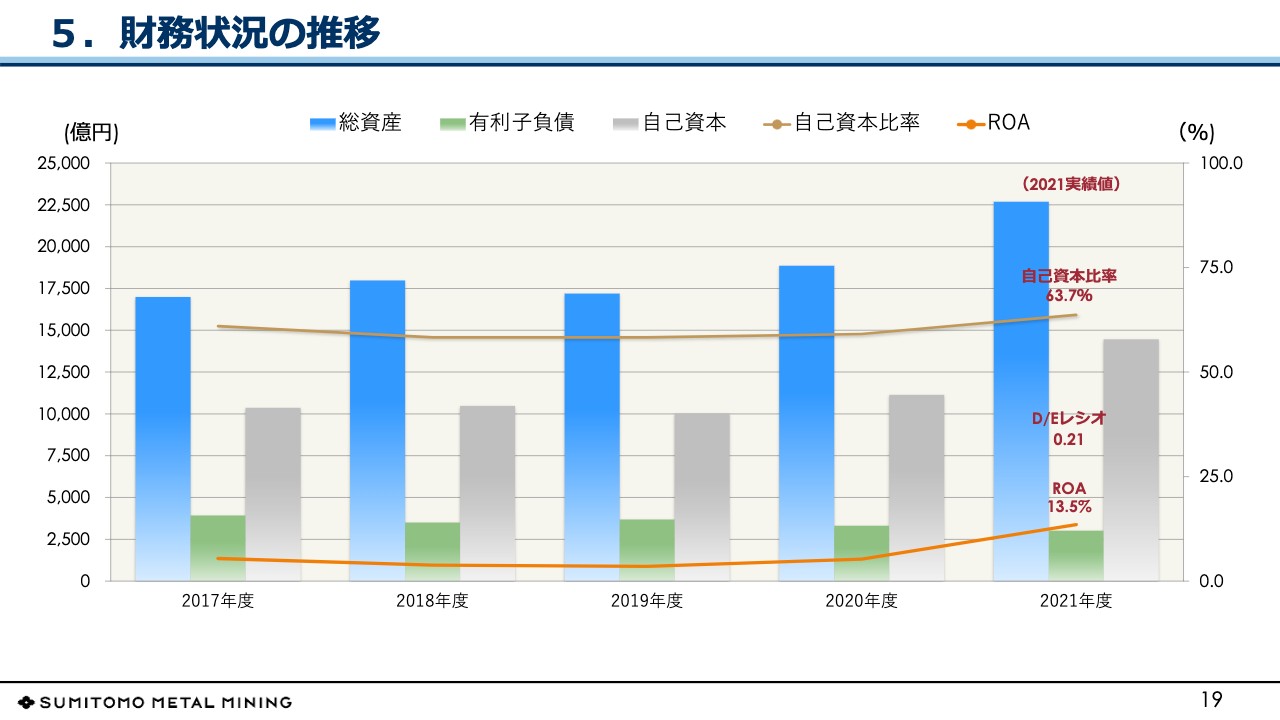

5.財務状況の推移

財務状況の推移です。18中計で目標にしていた自己資本比率などの指標についてはクリアすることができました。売上高についても、対前年で大きく伸びている状況です。

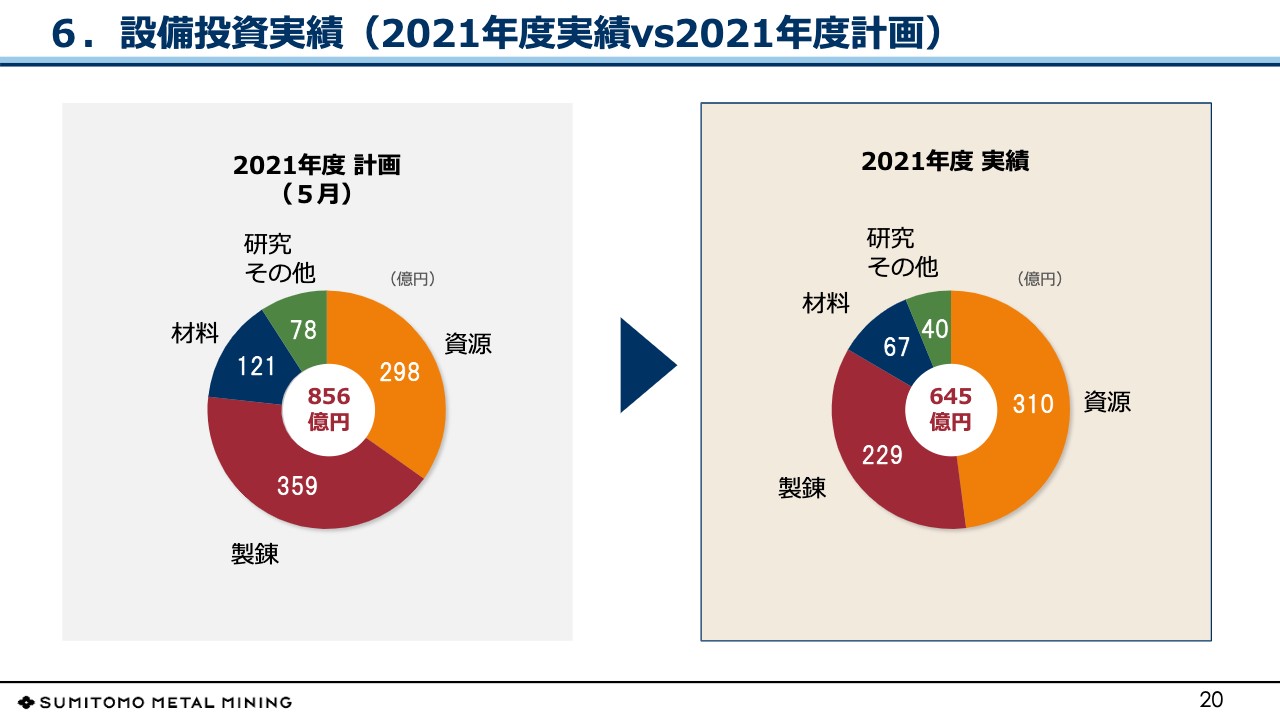

6.設備投資実績(2021年度実績vs2021年度計画)

2021年度の設備投資の実績と計画です。2021年度は856億円を計画していましたが、実績は645億円で、200億円程度の減少となっています。部門別に見ると製錬関係が減少ということになっていますが、特に中止したプロジェクトはなく、時期差等の影響です。

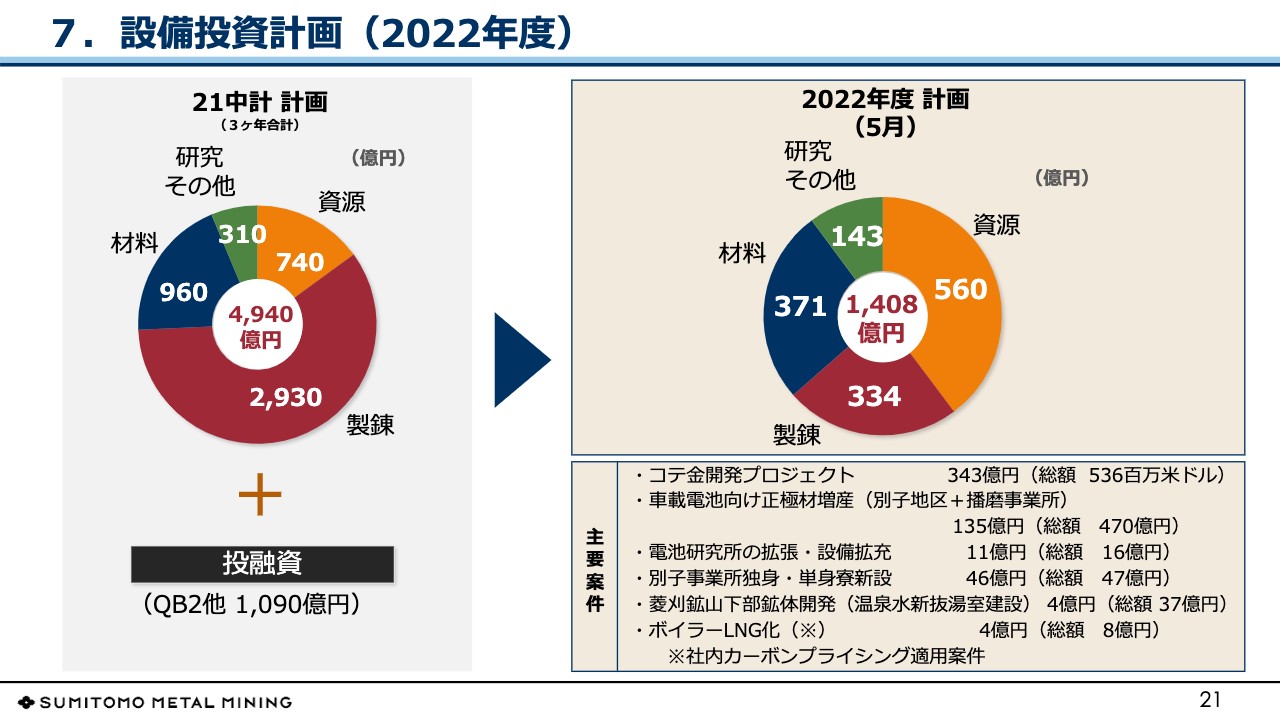

7.設備投資計画(2022年度)

2022年度の設備投資計画です。スライド左側は21中計の数字で、3年間で投資と融資を合わせて約6,000億円という計画としています。2022年度は、このうち1,400億円程度の設備投資を計画しています。具体的な案件については決算時に発表した内容のとおりで、スライド右側に記載しています。

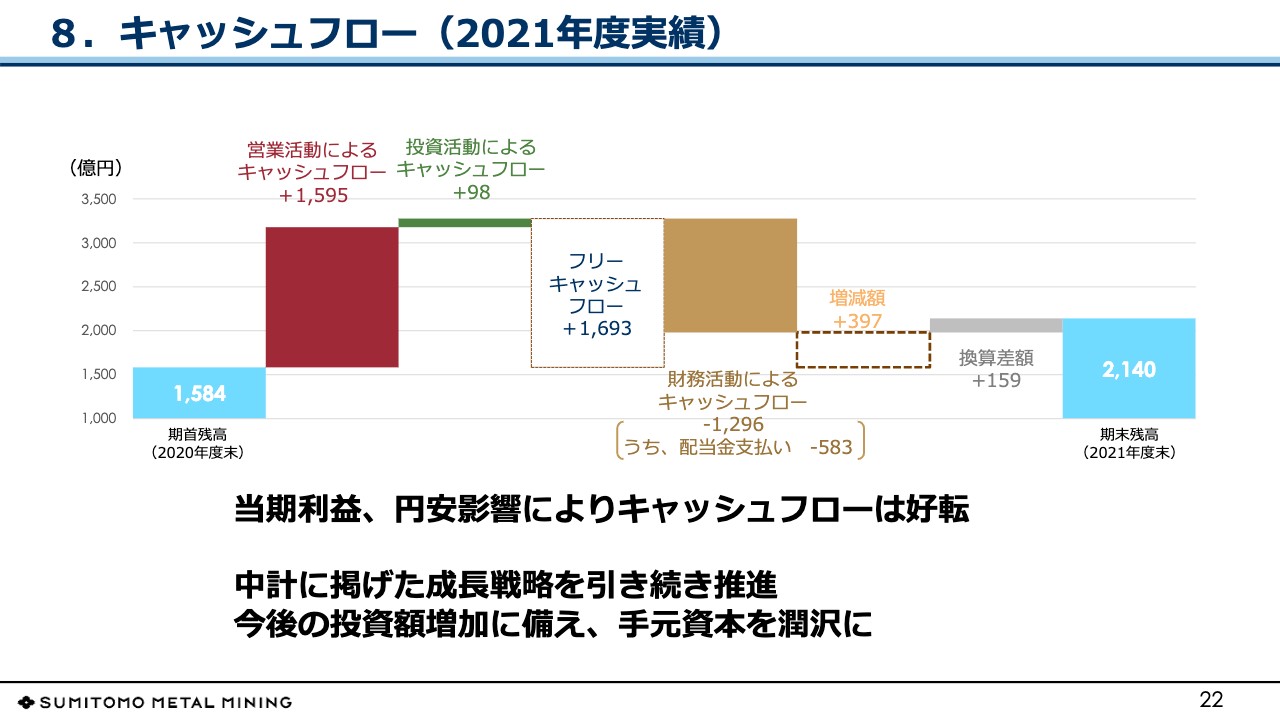

8.キャッシュフロー(2021年度実績)

キャッシュフローです。スライドに記載のように、2021年度は期首1,584億円の現預金残高から、営業活動・投資活動・財務活動で加算や減算があり、2,140億円という結果になっています。これは先ほどの設備投資の影響もあるのですが、設備投資については、いわゆる会社計算上の検収時期と、実際の支出の時期にはズレもあります。

また、投資活動によるキャッシュフロー98億円は極めて少ない数字ですが、シエラゴルダ銅鉱山の売却収入をこちらから引いているためです。手元資本は潤沢になってきていますが、2024年まで続く中期経営計画期間ではマイナス1,500億円程度のキャッシュフローを計画していますので、今後プロジェクトに向けて振り分けていくことになっています。

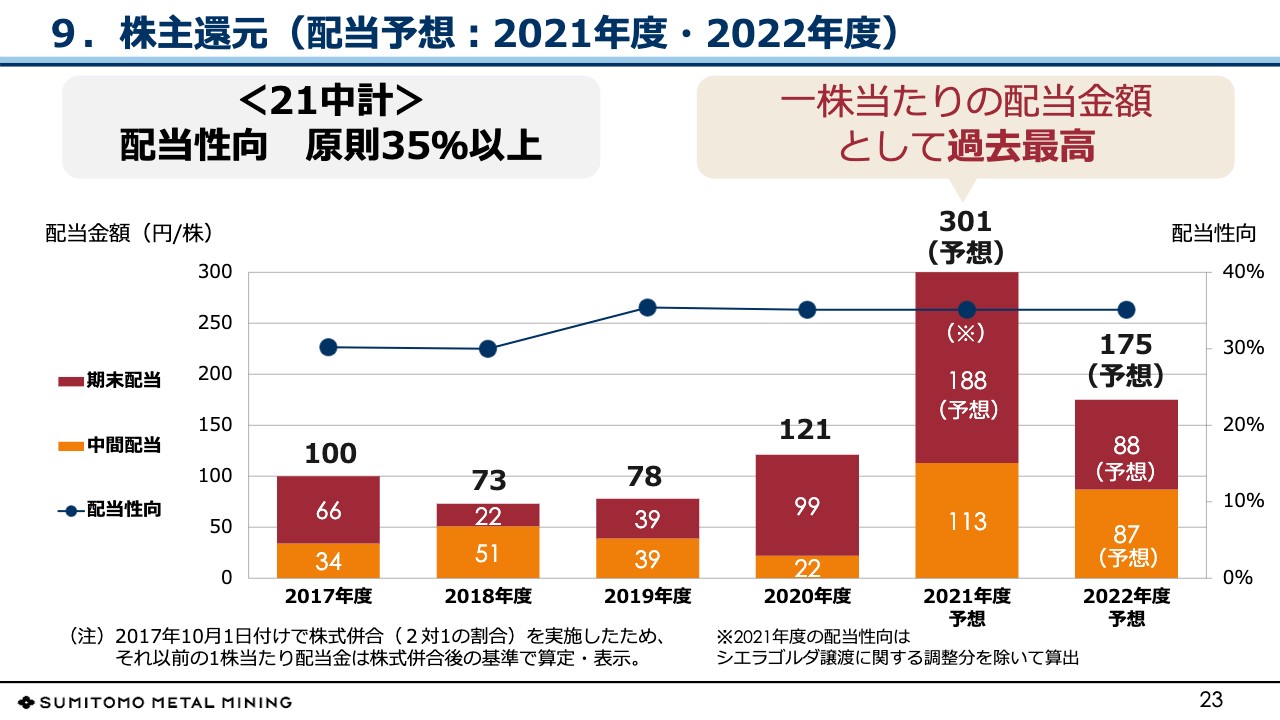

9.株主還元(配当予想:2021年度・2022年度)

当社は株主への還元は配当を通じて行います。配当については業績連動ということで、 2021年度の実績はスライドのとおりです。原則、2022年度以降も配当性向35パーセントと決めており、現時点で2022年度の配当は175円と予想しています。

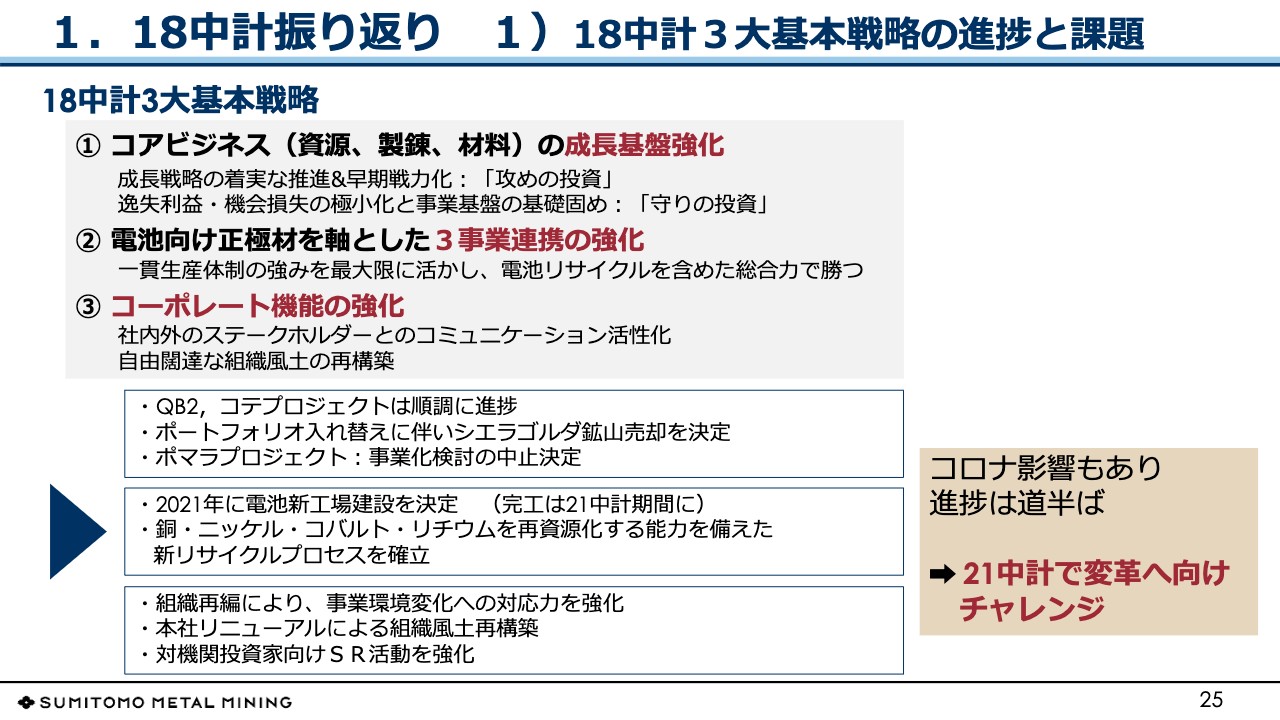

1.18中計振り返り 1)18中計3大基本戦略の進捗と課題

中長期戦略についてお話しします。スライドは18中計の振り返りです。項目はいくつかありますが、コアビジネスの成長基盤強化については、先ほどからお話ししているとおりですので省略します。

3事業連携の強化については、電池材料の正極材というキーワードがあります。電池の増強は意思決定の時期が若干遅れましたが、計画どおり決定しております。

コーポレート機能の強化については、コーポレート部門のグループ分けやサステナビリティ委員会の設置などの組織の再編を行いました。本社リニューアルによる組織風土の再構築については後ほどお話しします。

SR活動の強化としては、基本的な回数はあまり変わっていませんが、経営トップの対応回数を意識して増やしています。投資家のみなさまとの対話を通じてガバナンス強化につなげるということで、みなさまにもいくつかご確認いただける施策を打っているところです。

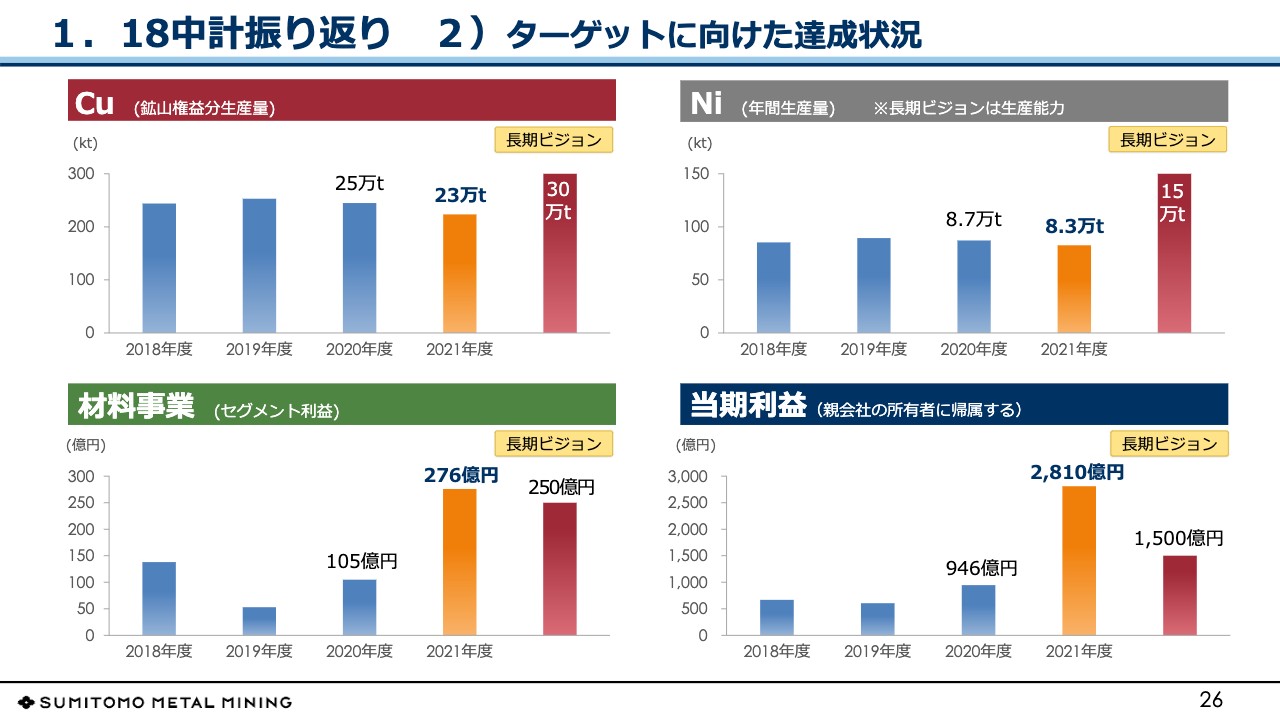

1.18中計振り返り 2)ターゲットに向けた達成状況

長期ビジョンのターゲットは21中計でも変えていませんが、銅の権益30万トンについては、シエラゴルダ銅鉱山の売却でいったん後退したかたちに見えます。しかし、ケブラダ・ブランカ2(QB2)プロジェクトへ参画し、さらにこのプロジェクトはMill Expansion、拡張も期待されていますので、目標に迫ることはできていると思っています。

ニッケルについては新機軸と言いますか、新しい取り組みが必要だと思っています。材料事業のセグメント利益は長期ビジョンの数字を達成しましたが、コンスタントにこのレベルが出せるかは真価が問われているところです。事業の拡大がさらに必要であると考えています。

当期利益についても、長期ビジョンの1,500億円というターゲットに対して2021年度は約2,800億円となりましたが、純利益1,500億円ということは、税引前利益で2,000億円程度をコンスタントにたたき出すことが必要です。その点では、事業の幹がまだ十分ではなく、規模をもう少し拡大する必要があると考えています。

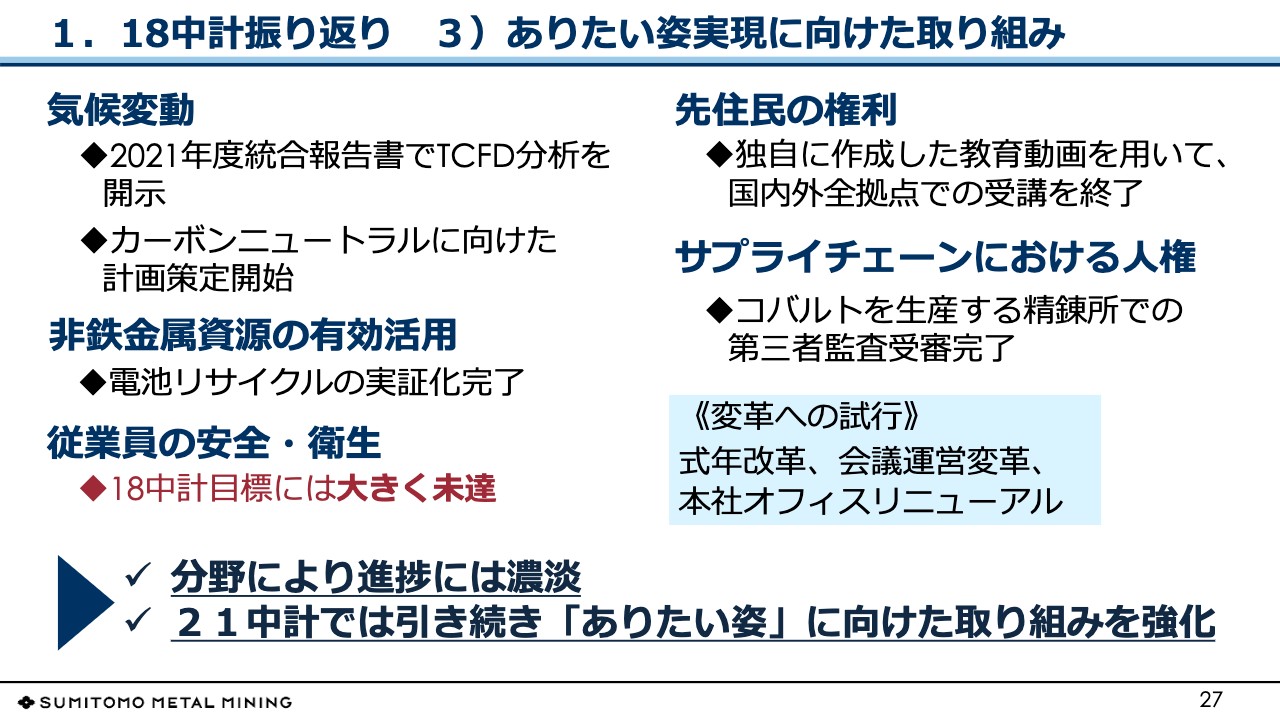

1.18中計振り返り 3)ありたい姿実現に向けた取り組み

2030年にありたい姿に向けての取り組みです。気候変動、非鉄金属資源の有効活用、従業員の安全・衛生、先住民の権利、サプライチェーンにおける人権については、各分科会の活動によって着実に推進しています。

特にカーボンニュートラルについて、当社は気候変動については従来から目標を持っていたのですが、政府の新たなカーボンニュートラルの目標などがありますので、先般見直しを行いました。

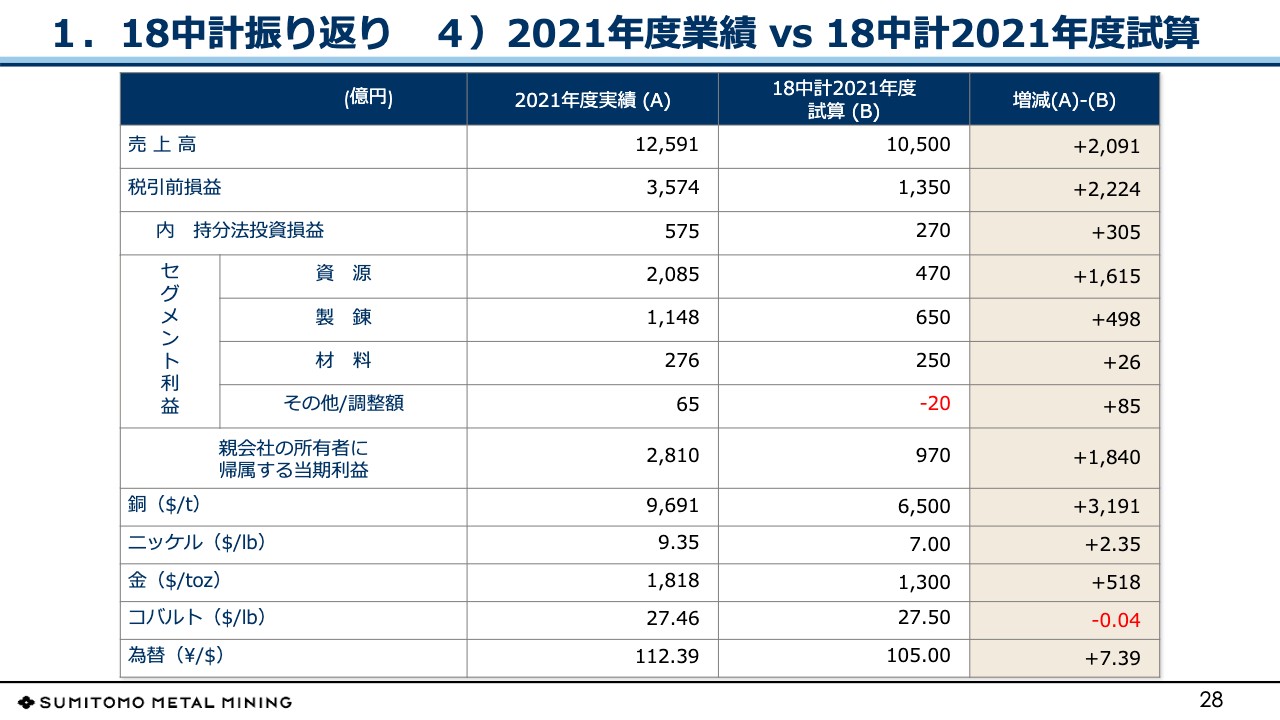

1.18中計振り返り 4)2021年度業績 vs 18中計2021年度試算

業績の係数についてです。税引前利益は3,574億円で、対計画2,224億円の超過になっていますが、ここからシエラゴルダ銅鉱山の売却益と相場の変動要因を除くと、同じくらいの実績になると思います。そのような意味では、生産販売については計画どおりに進んだと考えています。

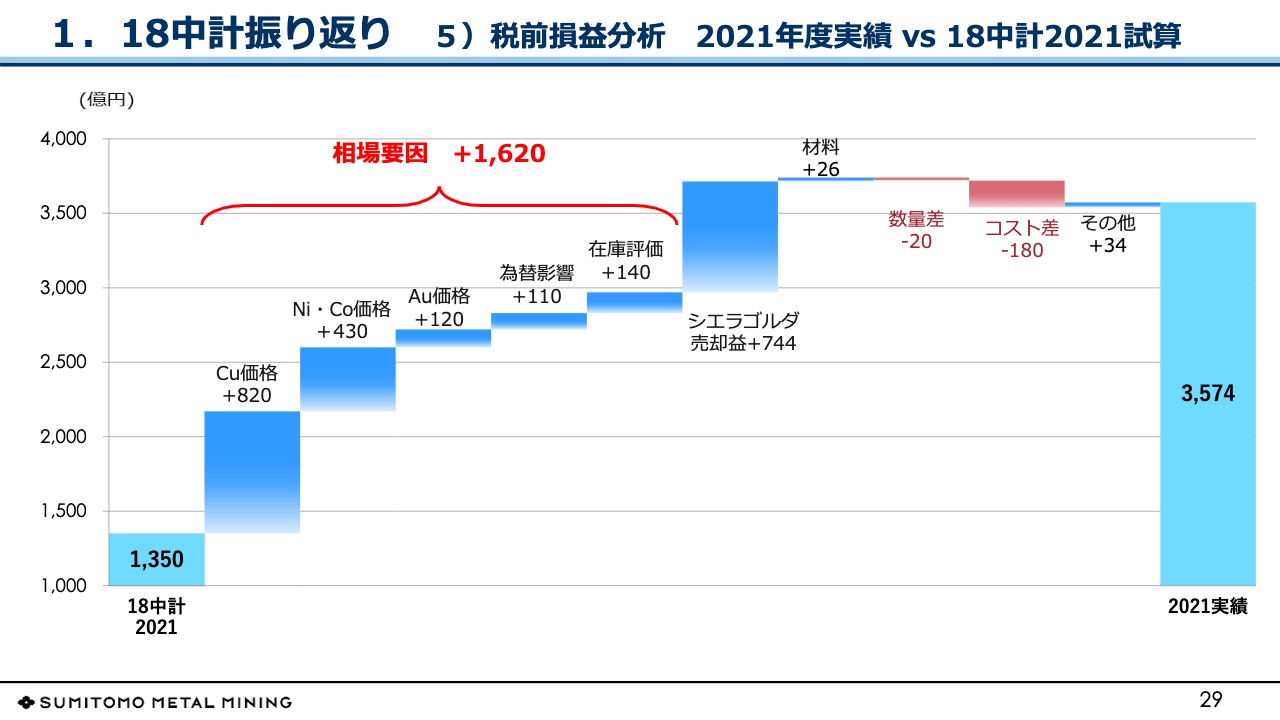

1.18中計振り返り 5)税前損益分析 2021年度実績 vs 18中計2021試算

18年中計で想定した事業環境と比べると、新型コロナウイルスの影響など、事業継続面でのリスクは非常に高かったと思います。しかし、各所で感染防止対策や物流などをきちんと動かして努力したことによって、生産販売は大きなダメージを受けなかったと評価しています。そうした取り組みの結果として、相場要因がダイレクトに実績に表れたということです。

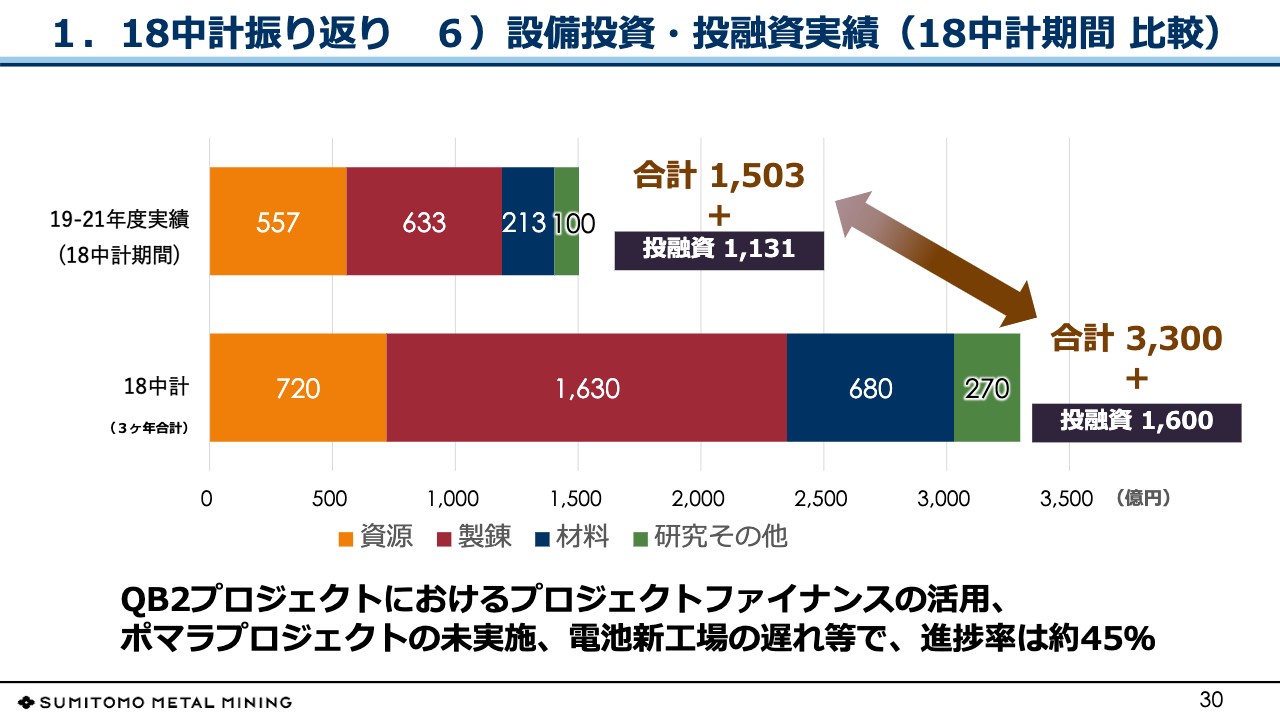

1.18中計振り返り 6)設備投資・投融資実績(18中計期間 比較)

設備投資・投融資実績です。対計画では、残念ながら大幅な未達です。会社の成長のために投資を行っていくという意味では未達ですが、一部資源案件では投融資からプロジェクトファイナンスに振り替わったものがあります。また、材料系の電池の増強は計画どおりに決めましたが、実行時期がずれて資金支出になっていません。

ポマラプロジェクトについては18中計で予定していましたが、残念ながら実行できませんでした。いずれにしても、次期21中計に取り組む案件として継続対応していきます。

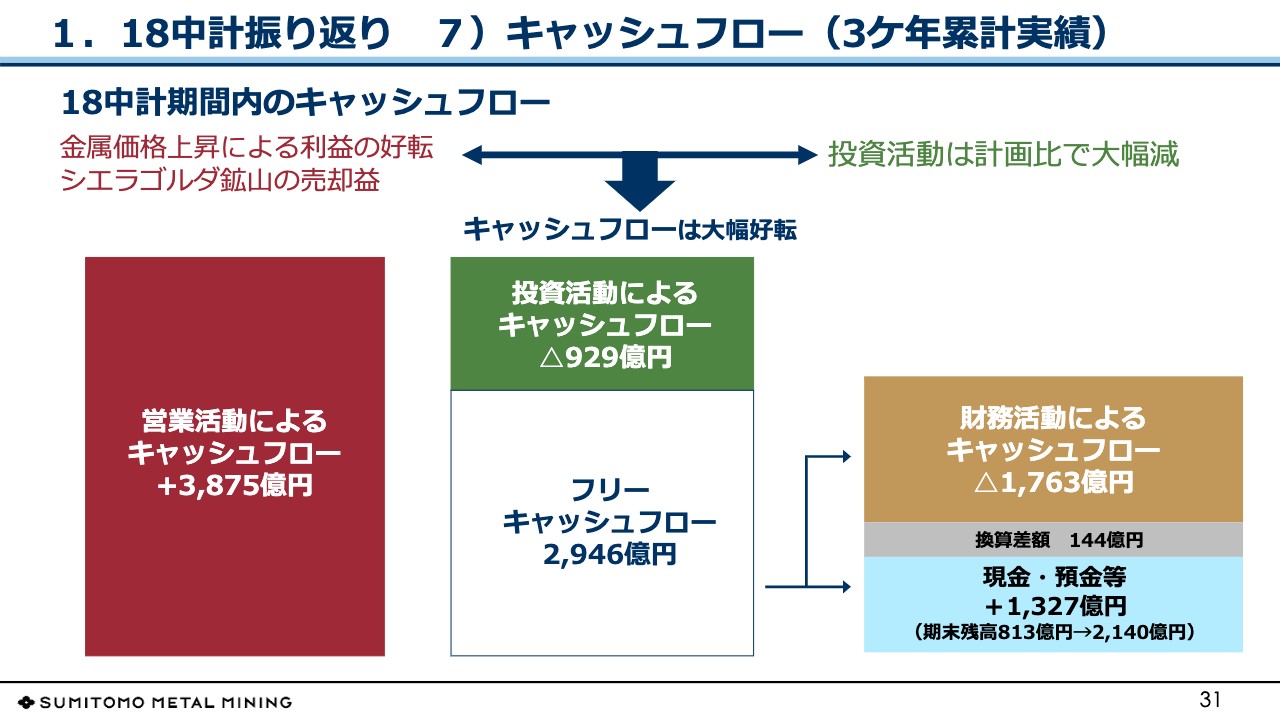

1.18中計振り返り 7)キャッシュフロー(3ケ年累計実績)

キャッシュフローです。18中計はマイナス1,100億円のキャッシュフローを計画していましたが、同期間の実績でプラス3,000億円弱という結果になっています。

営業活動によるキャッシュフローはおおむね想定どおりです。収益レベルは確かに上がっていますが、いわゆる運転資金の増加などで、営業活動によるキャッシュフローはそれほど大きく変わっていないと思います。投資活動によるキャッシュフローは大幅減となっています。

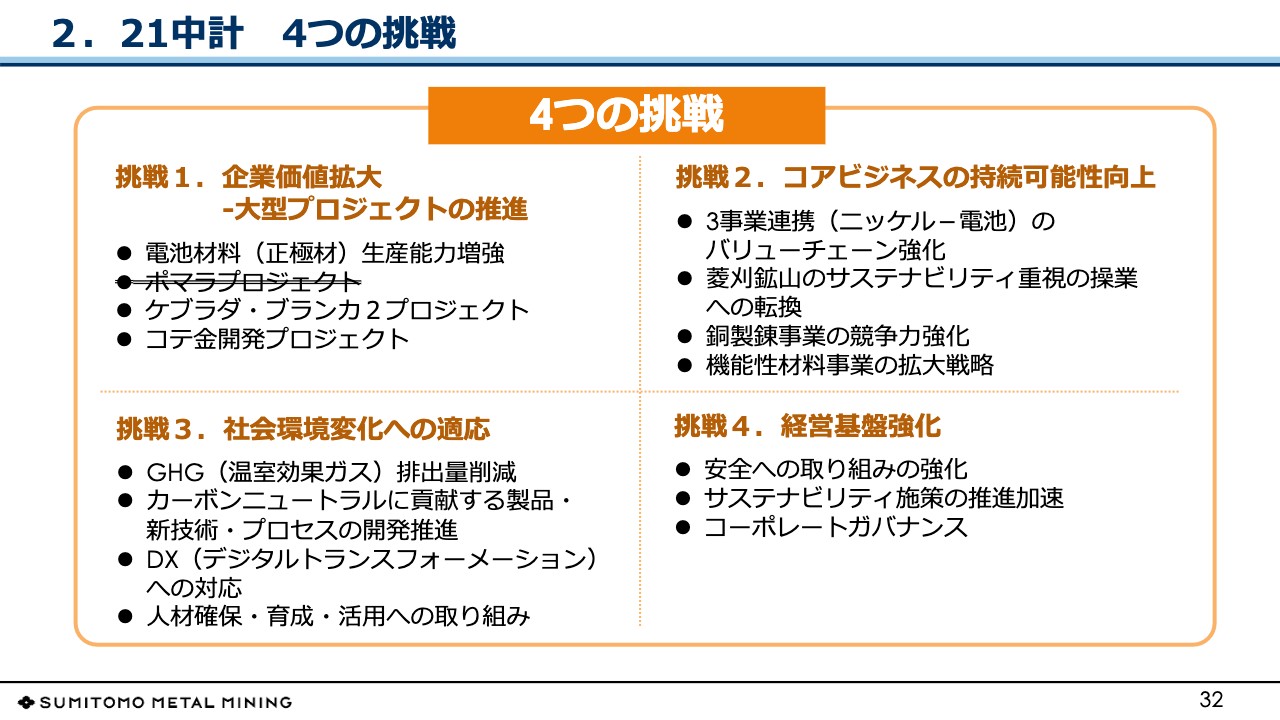

2.21中計 4つの挑戦

21中計についてご説明します。今回、成長戦略、基盤強化、社会環境の変化への対応で我々が取り組まなければいけない課題を、カーボンニュートラル、DX、人材戦略としました。これらを組み合わせたものがスライドの4つの挑戦になっています。

成長戦略や事業戦略は大筋が見えていますので、あとは都度の機会を逃さず、いかにタイムリーに実施するかだと考えています。

一方で、事業基盤やいかに会社の地力をつけていくかについては継続的な課題です。人材戦略にもかかわりますが、組織は人が入れ替わっていく中で変容していくものだと思っています。取り巻く環境も変わっていき、その中で生き残っていく、あるいはさらに力強い組織を作るというのは経営のテーマだと思っています。

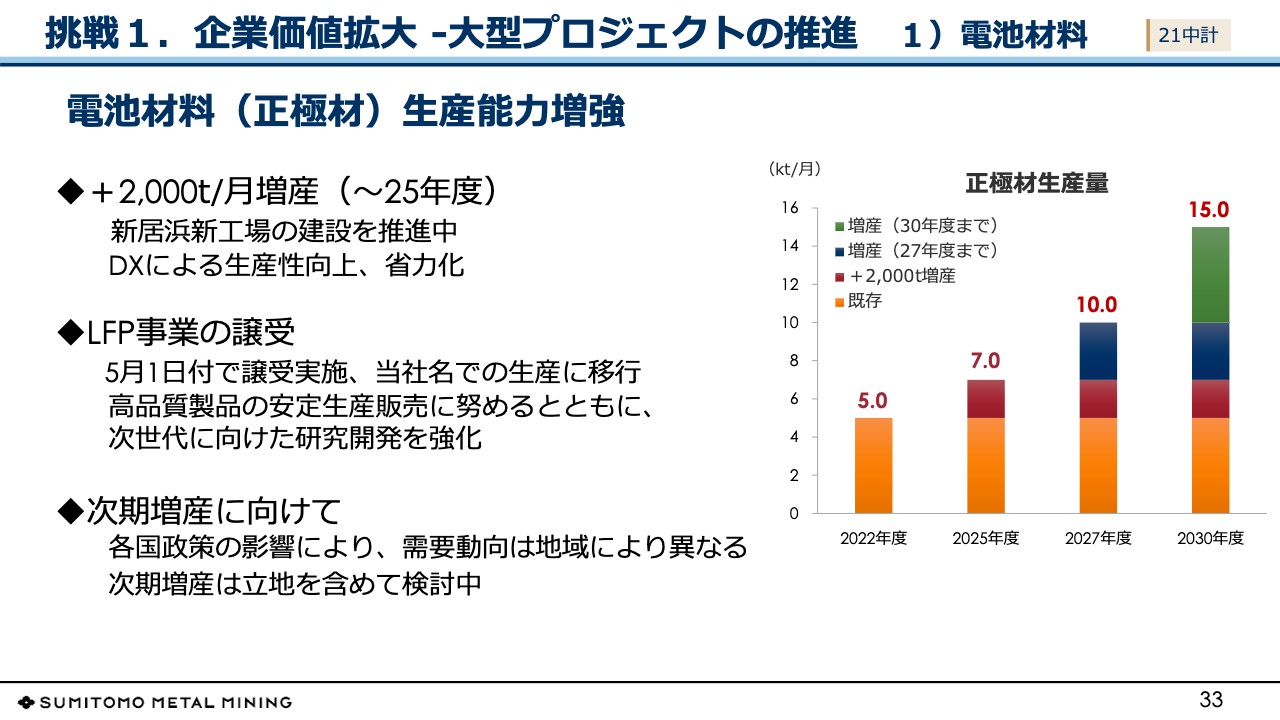

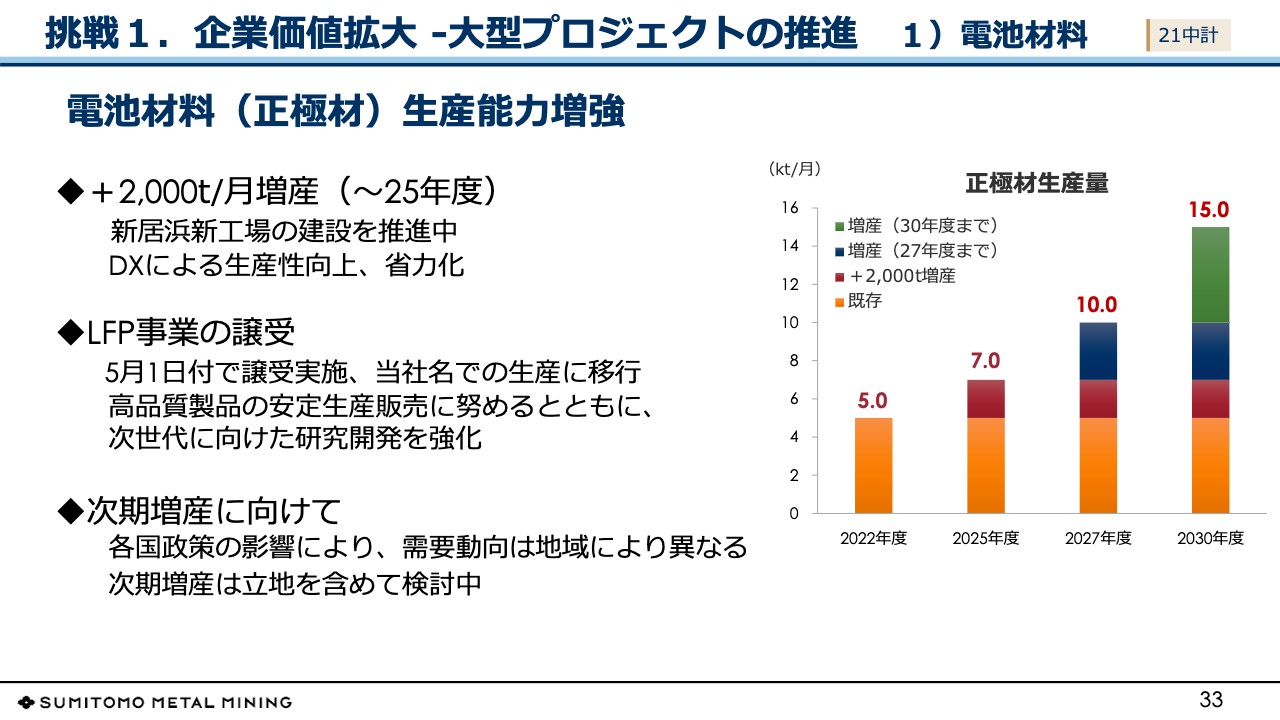

挑戦1.企業価値拡大 -大型プロジェクトの推進 1)電池材料

個別のプロジェクトについてご説明します。まずは電池材料です。「月2,000トンの増産」「LFP事業の譲受」「次期増産に向けて」の3つのテーマを挙げています。増産については推進中です。いわゆる自動車メーカー、カーOEMが非常に具体的にEV戦略・計画を打ち出している中で、バッテリーセルのメーカー各社もこれに呼応するかたちでいろいろな発表を行っています。

当然、我々もこのようなものを見ながら自社の生産能力の増強などを考えなければいけないと思っています。今後の戦略としては「次期増産に向けて」という3つ目が一番大きなポイントですが、LFPの技術の活用をどのように展開していくかが課題だと考えています。

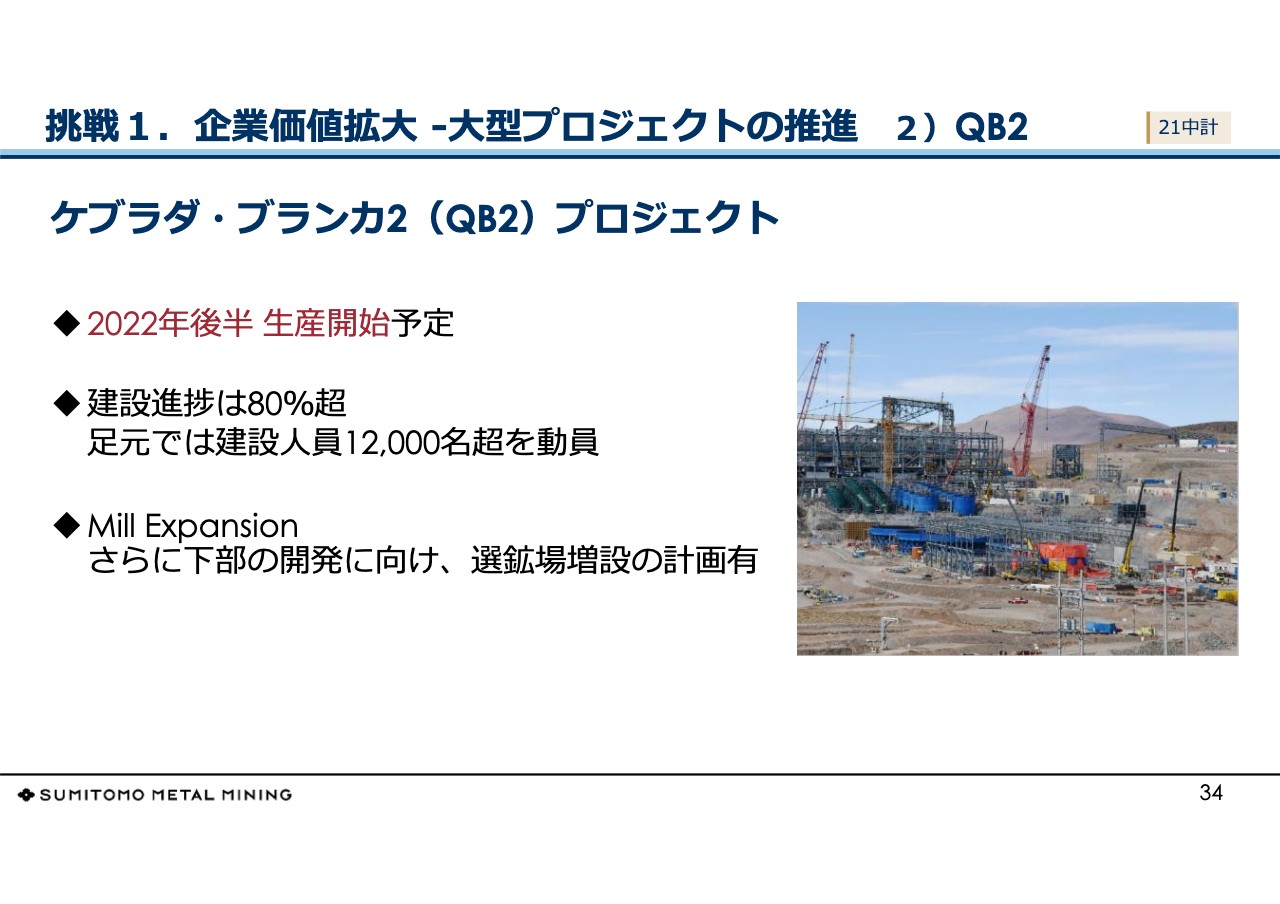

挑戦1.企業価値拡大 -大型プロジェクトの推進 2)QB2

ケブラダ・ブランカ2(QB2)プロジェクトについてです。計画では今年度の後半に生産開始予定としています。足元では進捗率が80パーセント超で、現地キャンプは1万2,000人まで動員しました。Mill Expansionは鉱体の広がりが大きいため、今後の拡張計画もこれから考えていきたいということです。

新型コロナウイルスの影響を受けたり、昨年の港湾地区の工事は非常に天候が悪く難航したと聞いていますが、その中でもプロジェクトは推進しています。

人員のモビライゼーション(動員)は増強中ということで、プロジェクト終盤は電気計装など工事量は小さいが時間を要する工事があり、こちらに向けて鋭意推進中です。当然、当社も現地に人員を派遣していますし、プロジェクトマジョリティであるテック社とはマネジメントレベルを含めて都度状況の確認を行っています。

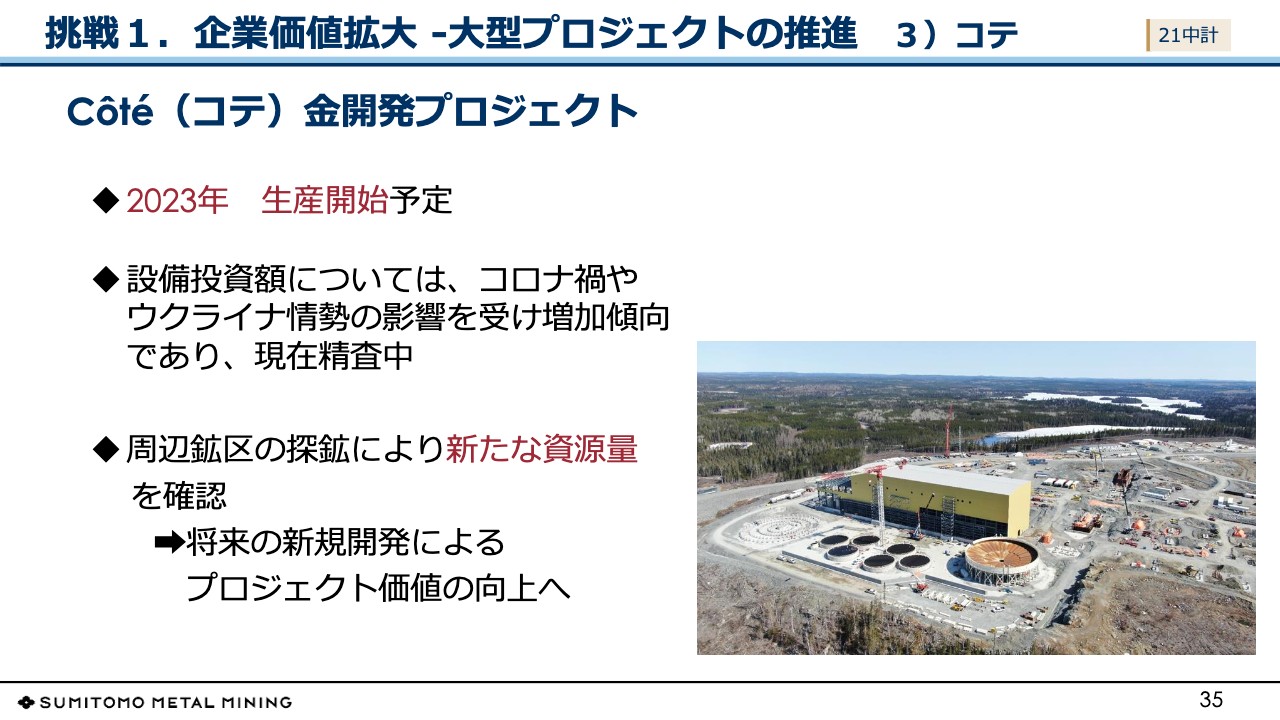

挑戦1.企業価値拡大 -大型プロジェクトの推進 3)コテ

スライドはカナダのコテ金開発プロジェクトで、2023年に生産開始予定です。新型コロナウイルスやウクライナ情勢により、残念ながら資材価格などに影響がある可能性があるということです。みなさまにご案内のとおり、マジョリティのアイアムゴールド社が起業費の見込みについてインディケーションを出しましたが、当社は現在これを精査中です。

プロジェクト管理としては、新型コロナウイルスの影響も一段落していますので、当社から現地に投入する人員を増やして強化しているところです。このプロジェクトも周辺の鉱体の広がりが期待されています。当初想定よりも大規模あるいは長寿命の鉱山になると期待を持っています。

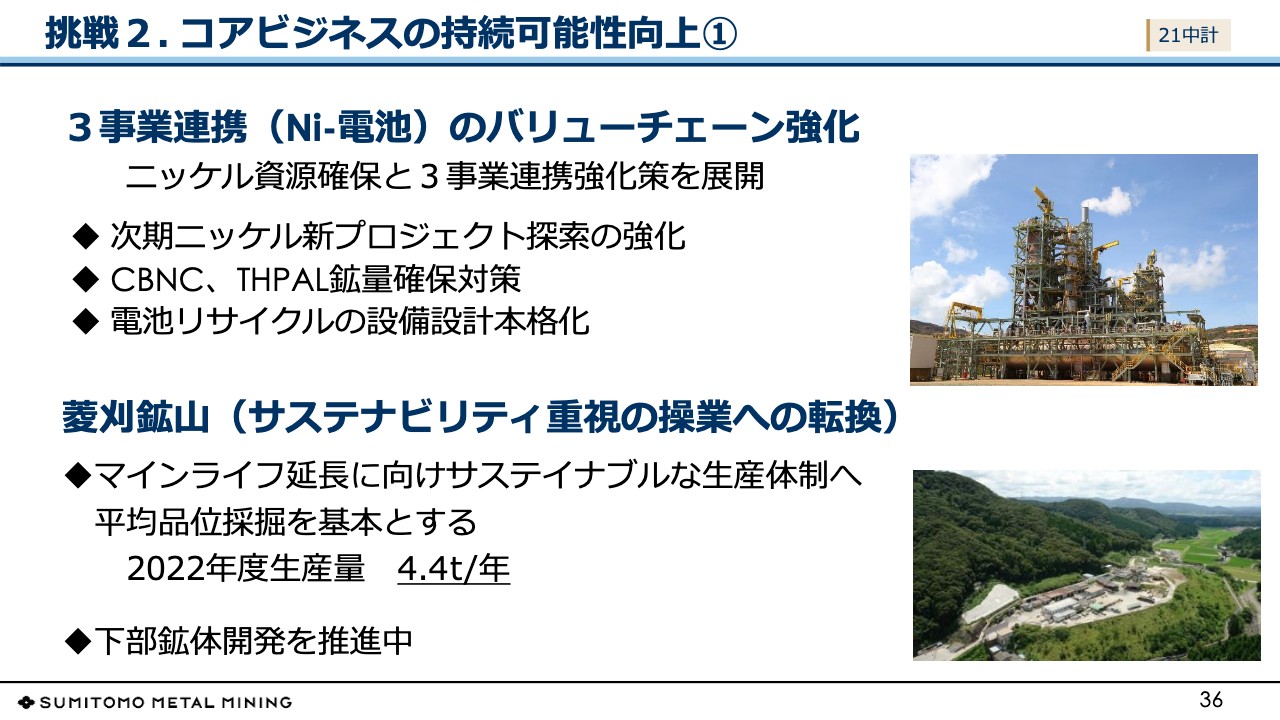

挑戦2. コアビジネスの持続可能性向上①

コアビジネスの持続可能性の向上についてです。ニッケルの製錬、電池のバリューチェーンということで、これまでお話ししている内容です。特に電池リサイクルについては設備設計を本格化しており、中長期での事業化に向けて鋭意進めているところです。

菱刈鉱山の操業形態の変更は前回の中期経営計画で打ち出していますが、この鉱山はもともと埋蔵鉱量150万トン、平均品位80グラム/トン、金量120トンという鉱体を開発するための計画で開発されました。

今日まで約250トンの金量を算出し、想定以上の大金山であったということですが、現時点で残っている約160トンの金量を掘り残すことなく、経済的に掘っていくことがこの鉱山での使命になります。

操業品位と埋蔵金量の鉱量の品位を合わせていくということですが、品位をただ落とすのではなく、DXなどによる省人化やさまざまな工夫によってコスト構造も見直すことで検討を進めています。

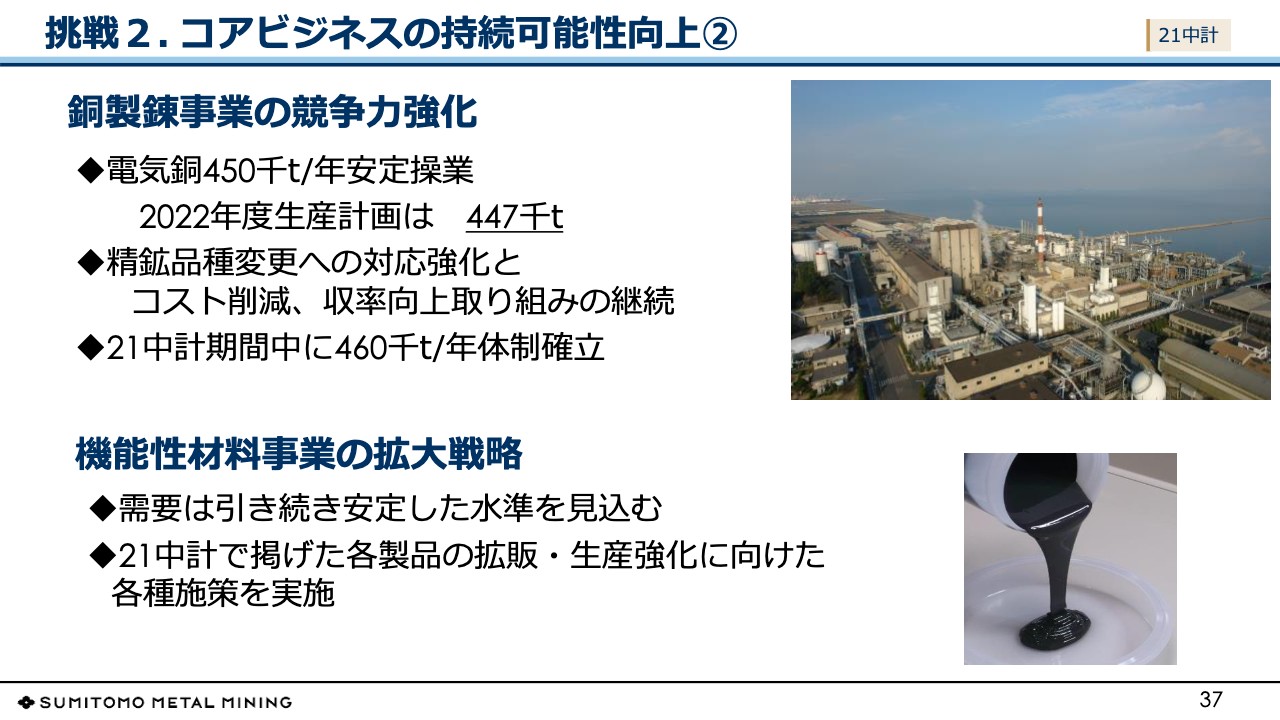

挑戦2. コアビジネスの持続可能性向上②

銅製錬事業と機能性材料事業の戦略です。銅については45万トンの安定体制がまず大命題です。現在、シエラゴルダ銅鉱山の売却に伴い、将来的にはシエラゴルダ銅鉱山の鉱石からケブラダ・ブランカ銅鉱山の鉱石に鉱種が替わる可能性もありますので、このあたりの対応を検討しているところです。また、中期経営計画でも挙げましたが、構内の物流の効率化について検討作業が進行しています。

機能性材料事業は、需要は引き続き安定した水準を見込んでいますが、スマホ需要などがやや低調化しています。一方で、お客さまの業界は非常に好調な予想を出していますので、いかにそれについていき、その波を逃さないようにするかが課題だと思います。

挑戦3.社会環境変化への適応①

社会環境変化への対応については、大きく3つの課題を挙げています。そのうち、カーボンニュートラルとDXの問題については、ICP(社内カーボンプライシング)制度を活用した投資を今期も挙げています。当社ができることを地道に進めているところです。

挑戦3.社会環境変化への適応②

人材確保・育成への取り組みについてです。普遍的な課題ではありますが、特に昨今の人材の流動化が一般化しつつある中で、いかに事業の基本である人を確保し育てていくか、活用していくかが大きなテーマと考えています。

先ほど本社リニューアルのところでも「組織の活性化に努めている」と申し上げましたが、人の問題となると、やはり組織の活性化は大事なキーワードだと考えています。

当社は自由闊達な組織風土を目指していろいろな取り組みを行っています。本社のリニューアルに合わせ、社員による自発的なサロンの開始などを進め、心理的安全性の担保された組織の確立に向け進めていきたいと考えています。

挑戦4.経営基盤強化 1)安全

安全への取り組みについては、すでに申し上げたとおりです。

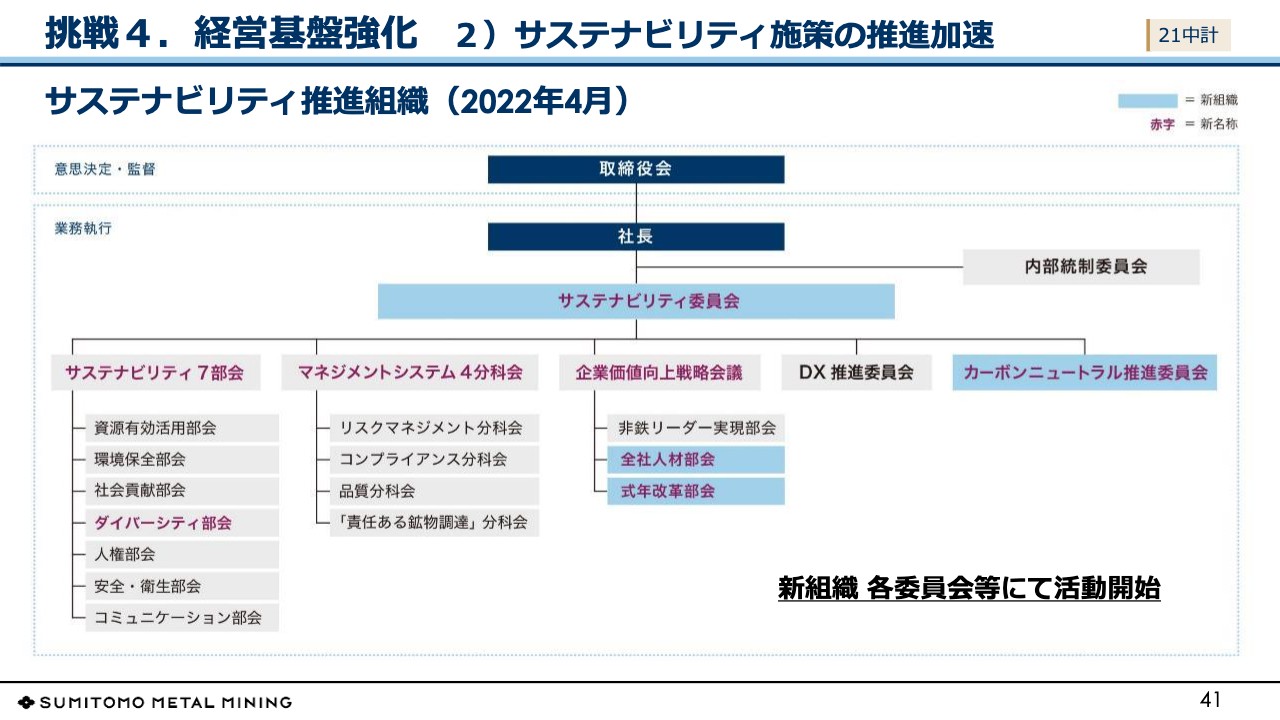

挑戦4.経営基盤強化 2)サステナビリティ施策の推進加速

サステナビリティ施策の推進加速についてです。従来、当社は「事業を通じて社会的課題の解決に貢献したい」ということで、その活動をCSR活動と呼んできました。しかし、「CSR」という言葉が狭義の意味で取られつつある現状を踏まえ、「サステナビリティ」という言葉に置き換えて、わかりやすい社内体制に再編し直しました。

スライドに記載の組織図の外側には当然、執行や業務遂行による経営がありますが、それを律するかたちでサステナビリティ委員会を設定しました。スライド右側のDX推進委員会とカーボンニュートラル推進委員会は、都度特定の目的に応じて設置して立ち上げに力を入れますが、これが常態化すれば企業価値向上戦略会議の下に移していこうと考えています。

大きな軸は、サステナビリティ7部会、マネジメントシステム4分科会、企業価値向上戦略会議の3つで考えています。

挑戦4.経営基盤強化 3)コーポレートガバナンス

コーポレートガバナンスについてです。取締役会の実効性評価、監査役会の実効性評価、スキル・マトリックスについてはスライドに記載のとおりです。

以上で私からのご説明を終わります。ご清聴ありがとうございました。

質疑応答:ポマラプロジェクトの事業化検討中止の理由と今後のキャッシュフロー戦略について

質問者1:中期経営計画を出してすぐにポマラプロジェクトが頓挫し、かなりショックを受けました。お話しできる範囲で、なぜ不調に終わってしまったのかを教えてください。例えば、技術面、工期、製造する物、資金面など、いろいろあると思います。また、次にプロジェクトなどを始める時に、同じことが障害になってしまうリスクはないのかも含めてお願いします。

ここでいったん頓挫すると、平行して走っているプロジェクトがあったとしても、探索やFS、許認可などに非常に時間がかかるため、時間軸としては2030年代よりも後に行ってしまっているイメージもあります。そのあたりも含めて、ニッケルのお話や今後はこのようなことは起こらないのかを教えてください。

また、ポマラプロジェクトの次が決まっていないため設備投資計画はありませんでしたが、今回の中期経営計画の目玉だったと思います。中期経営計画の中でポマラプロジェクトの支出がなくなってくる分、キャッシュフローの戦略はかなり変わってくると思います。こちらについてはどのように考えていますか?

野崎:ポマラプロジェクトの事業化検討中止の理由については、鉱区保持者のPTヴァーレインドネシア社の時間軸が挙げられます。昨今インドネシアでは工業団地ができているケースも多いので、比較的短期間でプロジェクトが開始されることが多いです。

一方で、ポマラプロジェクトはほぼ未開の土地に道路を作り、プラントを建てます。HPALを用いるため、ダムをどこにするか、周辺住民への影響をどのように緩和するかを考えながら進めると、我々としてはプルーデントと言いますか、当然このような時間軸になるスケジュール感を持っていました。

しかし、PTヴァーレインドネシア社はもう少し早いスピード感を希望しており、最終的に埋められなかった部分になります。ですので、プロセス面や資金面、製品はあまり問題ではなかったと理解しており、スケジュール感のところが問題だったと思っています。

スケジュールが長くなった理由として、許認可の問題で相当手間取りました。今般、新しい会社がプロジェクトに取り組むということですが、ハードルとしては同じハードルだと思います。我々はPTヴァーレインドネシア社の株主でもあるため、今度はそのあたりの緩和策をどうするのかをチェックしていく立場になると思っています。

次にタイムラインは、どのような場所で行うか、あるいはどのような許認可システムを持っている場所で行うかで、だいぶ違うと思います。

最初に取り組んだフィリピンのコーラルベイは2000年にキックオフして2005年には工事が完成していたと思いますし、インフラの整え方によっても違うため、必ずしも2030年以降ではないとは考えています。あるいは逆のアプローチで、それまでの間に取り組める案件に絞るということもあると考えています。

キャッシュフローはご指摘のとおりだいぶプラス方向に振れることになりますが、会社全体から見てもともとマイナスバランスであったため、そこが緩和されるということです。

ただ、レバレッジをきかせてプロジェクトを行っていかないと規模の拡張はできないため、今回使わなくなった資金については次のプロジェクトに投入できるようにしているつもりですし、そのための指示も現場には与えています。

質疑応答:ニッケルの生産方法と原料確保のためのプロジェクトへの取り組み方針について

質問者2:ニッケルについてMHPの話がありましたが、これはHPALでない方法を採用するのかどうか、教えてください。

加えて、以前の御社は独自に新しい案件を開発していくというようなイメージがあったのですが、今回の説明では既存プロジェクトに参加するかもしれないというお話がありましたし、HPALではない方法も考えているのかなと思いました。そのように変わってきた背景を教えてください。

野崎:MHP(Mixed hydroxide precipitate:混合水酸化沈澱物)とMS(Mixed Sulfide:混合硫化物)では硫黄が入っているかどうかという違いがありますが、実はHPALの生産物としては、どちらかというとMHPのほうが主流です。

ではなぜ当社はMSを作っているかと言いますと、MSを作る過程で不純物の除去が進むという利点があり、これを当社のニッケル工場のMCLEというプロセスに投入するのがベストフィットであるためです。ただし、製造の難しさやキャピタルコスト、操業費用の問題を考えると、やはりMHPのほうが安価にできると推測できます。

プロジェクトの取り組み方や生産プロセスについての質問がありましたが、我々は固定的な考え方では身動きが取れなくなります。当社のニッケル工場もニッケルマット中心の操業からMS主体に切り替えたように、状況に合わせて変えてきています。過去そうであったように固定観念にとらわれず、柔軟に考えていきたいと考えています。

これまでもPTヴァーレインドネシア社に参加したように、マイノリティでプロジェクトに入っていくこともありましたし、残念ながら撤退にはなりましたが、ニューカレドニアのGoroプロジェクトもそうでした。プロジェクトの進め方は、原料の確保にさえつなげれば、どのようなかたちでもありうるのだろうと思います。

質疑応答:LFPへの経営資源配分とカーボンニュートラルへの取り組みについて

質問者3:電池材料のプランについて質問します。今回からLFPが追加されましたが、住友大阪セメントでは10年前からこれを事業化し、年間2,000トンレベルの生産量があるとの情報があります。

今後、電池材料のプランでLFPにはどのように経営資源を配分していくつもりで買収したのかを確認させてください。ニッケル材料中心の月産1万5,000トンの内数としてLFPの投資も出てくるのでしょうか? それに際して、顧客基盤はどのようにシフトさせていく必要があるのか、あるいは既存のユーザーもそちらの方向へという動きもあるので、これをしっかりキャッチアップしていくというプランになっているのか、また、どのようにマーケットを確保していくのかについて説明してください。

加えて、カーボンニュートラルへの取り組みについて、2023年までに方針を決めていくとのことですが、他業界に比べてスローに見受けられます。

今回も中期経営計画の中では120億円の投資予算というのを組まれていて、研究開発と実際の発電設備などの導入ということで考えられているかと思うのですが、資源メジャーの中でも鉱山のオペレーションのカーボンニュートラル、自動化のようなところに予算をかけて、かなり大きな予算で進んでいく、現に進みつつあるということだと思います。

資源ビジネスの部分も含め彼らに歩調を合わせて、より積極的に関わっていかなければならず、キャッシュアウトという観点でそういう要素も出てきうるのかなというふうに思っており、加速の可能性や必要性についてどのように見ているかも教えてください。

野崎:まずLFPについては、需要がこうなる、あるいはマーケットがこうなるからLFPが必要だというアプローチではありませんでした。自動車そのものにもリムジンタイプから軽自動車までいろいろな種類がありますが、これは用途が違うために多様化していると考えています。

用途が違えば当然、必要とされるバッテリーも変わってくるのは当然ではないかと社内で話しをしています。そして、当社はNCAを中心に水酸化ニッケル等も作っていますが、今後のマーケットの広がりを考えたとき、ラインナップとして当社はLFPを持っていなくて良いのか、という話がありました。

その中でLFPを生産している会社があり、そちらの事業を譲り受けることができました。もちろん現状持っているキャパシティで、動いている工場をきちんと動かすことが第一ではあります。

加えて、LFP自体にも生産プロセスは複数あります。どのプロセスが強いか、あるいはLFP自体がいわゆる理論性能の上限に近いところまで性能が上がっているということも聞いており、その中で何か研究開発する余地があるか、などもあります。

したがって、どちらかというと先行投資に近いことがこれから起きると思います。月産1万5,000トンの内数かどうかは、内数になることも当然あるだろうということで、まだ決めていません。

カーボンニュートラルについてはご指摘のとおりで、少し動きがスローかもしれません。海外の銅鉱山等では再生可能エネルギー100パーセントの鉱山はもう出てきており、機械の自動化も進んでいます。

我々が出資している鉱山でもそうした動きが出ています。我々は海外の銅鉱山にマイノリティで入っていることが多いのですが、カーボンニュートラルなどのいわゆるESGの取り組みについては、マイノリティとして我々はこうしてほしいと希望や一緒に考えていきたいということを伝えていくことは進めています。もちろん我々のパートナーは先進的な鉱山会社が多いため、独自に進めているところもあります。

CO2を直接的に減らすプロセスについては、当社でいうと酸化物の還元、あるいは酸性のものを中和するときにどうしてもCO2が出るというプロセスもあるのですが、これをよりCO2の排出を抑制できるものに変えていくといった研究は進めています。

現実として、当社の排出するCO2の60パーセントは電力由来となっています。それもこれから自由化が進めば考えていかなければいけないのでしょうが、今はそれ以外のところで当社ができることを進めている段階です。

自己資本比率が今は60パーセントを超えていますが、なぜ健全な財務体質が必要かと言うと、これまでは海外の資源権益を獲得するのに意思決定の期間が非常に短いため、財務力がないと獲得できないと社内でもそう説明していました。しかし、これからは指摘のとおりカーボンニュートラルに近づくために多額の投資が必要になる可能性があります。

それができないと、サプライチェーンの中で排除されていくリスクがあります。当然それは財務体質の裏付けがないと緩和できないため、21中計でも財務体質を重要なテーマとして挙げています。

質疑応答:ニッケル権益の確保と資金配分について

質問者4:ニッケル権益の確保に向け、かなり中国勢が先行していると思います。中国勢はかなり事業の意思決定のスピードも速いと思うので、この競合に対して、どのように権益取得において訴求していくのかを教えてください。

また、仮にポマラも含めてニッケル権益に資金ニーズがなくなった場合、銅鉱山などでセグメント間の柔軟性も含めて資金配分を変更することがあり得るかどうかを聞かせてください。

野崎:ニッケル権益の確保はご指摘のとおり非常に難しいところで、今回のポマラのように我々が資本参加している会社との協議でもなかなかうまくいかないところがあります。

当社の資源開発あるいは製錬事業に対する考え方としては、やはり資源開発はサステナブルでなければいけないと思っています。いったん製錬所を開いたら最低でも30年は維持したいと考えており、環境に配慮して訴訟インパクトもきちんと吸収できるような操業を目指しています。

権益を直接取りにいくこともケースとしてはありますが、たいていの場合は権益を持っている方とパートナーシップを組むことになるため、そのような価値観を共有できるところを探っていきたいとは思っています。世界で仕事をしていると、これがなかなか難しいことはよくわかっているのですが、フィリピンでできているような開発の仕方ができないかというのがまず一番です。

ポマラの資金ニーズがなくなってそれを他に持っていくことは、十分にあり得ます。やはり資源産業は減耗するため常に新しい案件を持っていなければいけませんし、それはプロジェクトパイプラインというかたちであっても良く、開発間近のプロジェクトでも良く、あるいはブラウンフィールドであるかもしれません。

これらはチャンスがあるときにしか取れないため、そのときにはそちらに振り向けていきます。とはいえ、ニッケルに使う金をなくすつもりはありません。もちろんプロジェクト開発であるため、マンパワーのバランスなども考えながらタイミングを見ることになると思います。

質疑応答:LFPの現状と課題、ニッケル需要の動向について

質問者5:LFPについて、生産プロセスは複数あり、どのプロセスが良いかの検討や、理論性の上限まで性能がきているので、今後、研究開発を強化するというようなご説明がありましたが、年間2,000トンの能力に対してどれくらい作れているかと、今後2年から3年間の時間軸の間でLFPの増強は考えていないのかというところを教えてください。

加えて、昨今ロシア・ウクライナ情勢の悪化とそれに伴うLMEの混乱でニッケル価格が非常にボラタイルになっていますが、ニッケル系の正極材の需要への変化であったり、ステンレス向けのフェロニッケルへの需要の変化であったり、価格高騰に伴う需要への変調が何か起きているか、もしくは可能性、起きる可能性があるか見解を教えてください。

野崎:LFPですが、今のところフルキャパシティでは動いていないと認識しています。課題としてはやはりマーケティングだと思いますし、製造コストについても、下げていかなければいけないだろうと思います。

なぜならLFPの競合のほとんどが中国の企業で、コスト競争力もあるためです。それ以外にも課題はあると思いますが、まだこの段階ではお伝えできることはないかなと思います。

今後2、3年間の増強については、先ほど申し上げたように月産1万5,000トンの内数になることもあるということで、次の電池の増強が何の品種でどんな形になるのかというのはなかなか示せません。増強があるともないとも言えないというのが現時点での答えになります。

もう少し我々も経験を積めば、LFPそのもののビジネスを理解して詳細にお話ができるようになると思いますので、それまで時間をいただければと思います。

ニッケルの価格に対する需要の変調については今のところ聞いていません。ボラタイルなのは間違いないところですが、今の12ドル前後という価格が極めて高いレベルかと言いますと、これもいろいろな意見があるかと思います。

プロジェクトもこれから数が限られてきて生産方法もCAPEXがかかるものになってくると、投資回収という観点でどのあたりが生産者にとって妥当な価格レベルかは、もう少し新規生産や増産の状況を見ないと判断がつきかねるとは思います。需要のほうは特に心配することにはなっていません。