2022年8月15日に行われた、株式会社コアコンセプト・テクノロジー2022年12月期第2四半期決算説明会の内容を書き起こしでお伝えします。

エグゼクティブ・サマリー

金子武史氏(以下、金子):コアコンセプト・テクノロジーの代表取締役社長の金子と申します。それでは、2022年12月期第2四半期決算説明会を始めさせていただきます。よろしくお願いいたします。

まず、エグゼクティブ・サマリーです。トピックスは3点あります。

1点目に、SOLIZE株式会社より金型設計製造NAVIシステム「KATANAVI」事業を譲り受けました。

2点目に、株式会社ミスミグループ本社と合弁会社の株式会社DTダイナミクスを設立します。

3点目に、当初計画を上回る業績推移に伴い、通期の業績予想を上方修正しました。

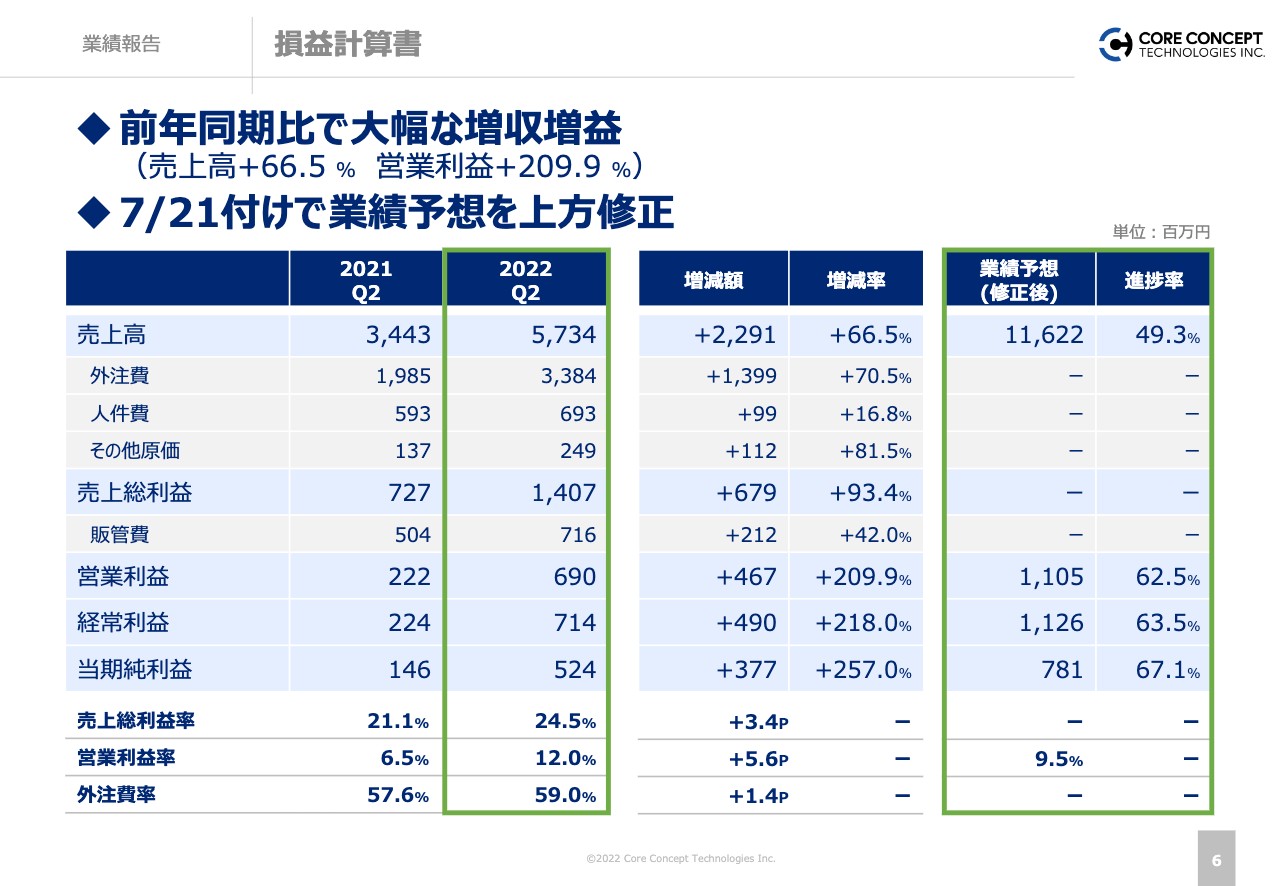

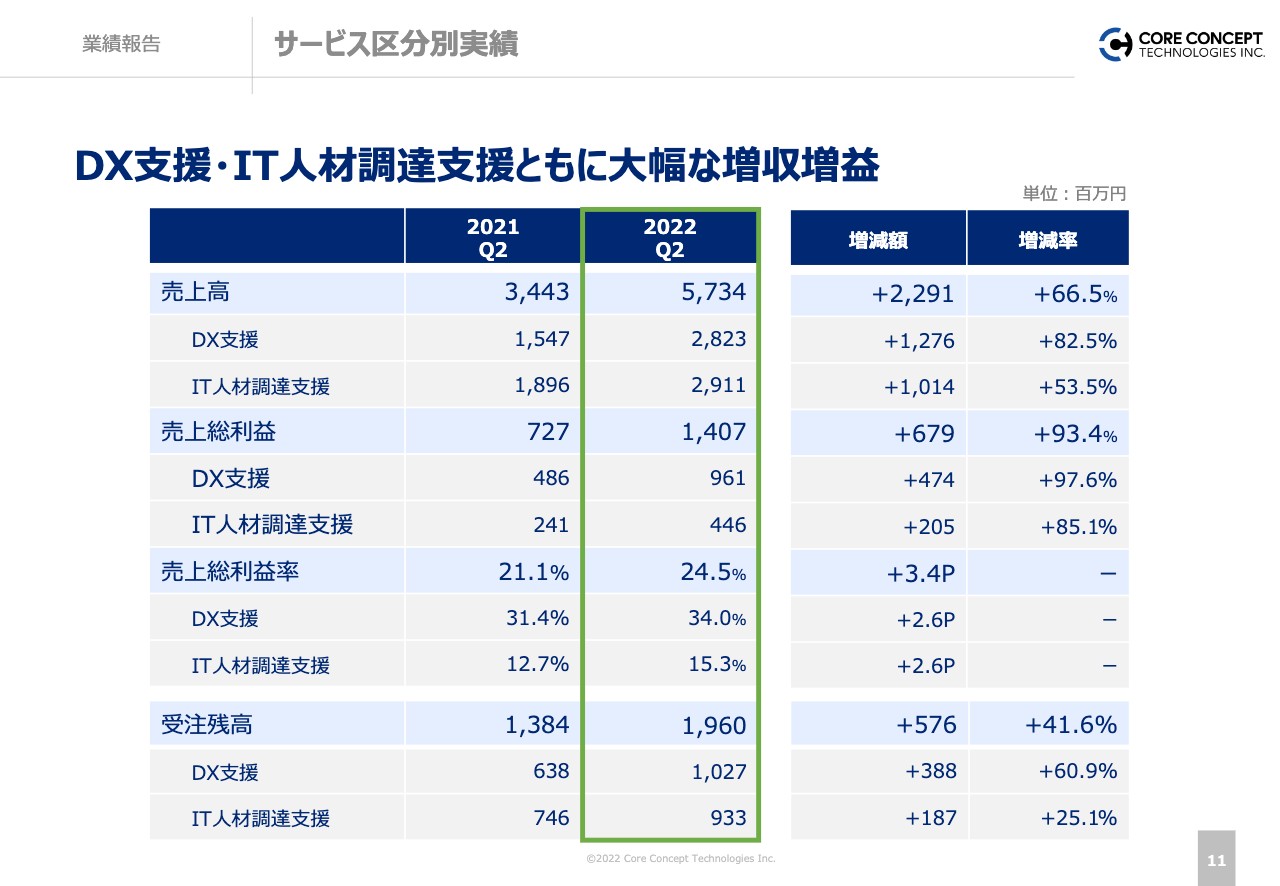

続いて、2022年12月期第2四半期決算のサマリーですが、売上高は前年同期比66.5パーセント増の57億3,400万円という結果になりました。営業利益は前年同期比209.9パーセント増と大幅な増益となる6億9,000万円の着地となり、営業利益率は前年同期比5.6ポイントアップの12.0パーセントとなりました。

損益計算書

続いて業績報告です。損益計算書に関しては、前年同期比で大幅な増収増益であり、売上高66.5パーセント増、売上総利益93.4パーセント増と順調に伸びています。それに伴い、先月7月21日付けで業績予想を上方修正しました。営業利益・経常利益・当期純利益に関しても、それぞれ前年同期比200パーセント以上増となっています。

基本的にはトップラインを伸ばしながら、営業利益を段階的に向上させるような事業運営を心がけており、その結果が出ているものと認識しています。

修正後の業績予想について、現在の第2四半期時点の進捗率は、売上高が49.3パーセント、営業利益・経常利益・当期純利益に関しては60パーセントを超えており、業績予想の達成に向けて順調に進捗しています。

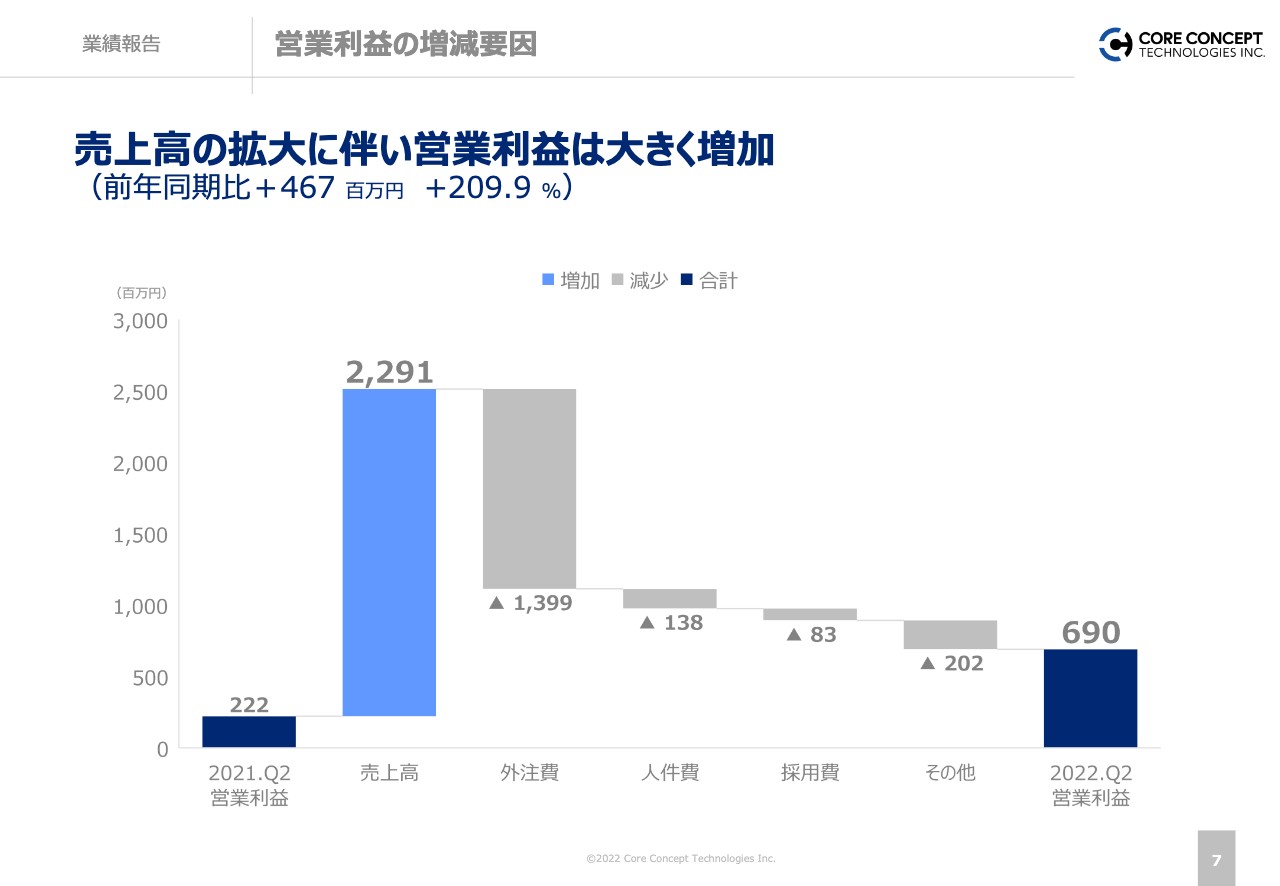

営業利益の増減要因

営業利益の増減要因の内訳です。2021年第2四半期の営業利益は2億2,200万円でしたが、2022年第2四半期は6億9,000万円と、4億6,700万円の増益となっています。

基本的には、売上高の拡大に伴い営業利益が増加しており、その結果として、営業利益率は10パーセントを超えるパフォーマンスになっています。このように、今後もトップラインを伸ばすことで収益性も向上させていきます。

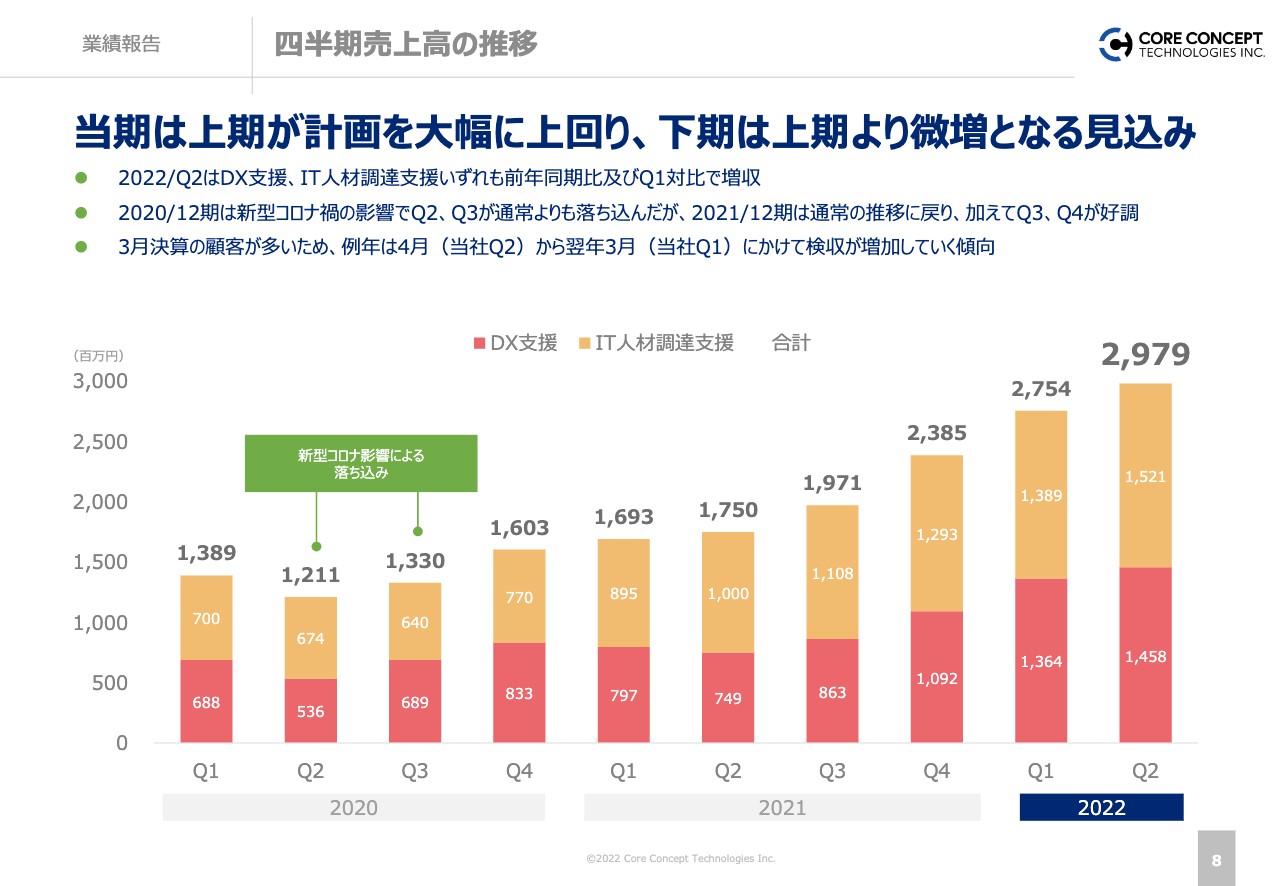

四半期売上高の推移

四半期売上高の推移です。2020年の第2四半期・第3四半期は、新型コロナウイルス感染拡大の影響により売上高が落ち込みましたが、その後は順調に業績を伸ばせており、当期に関しても増収傾向で非常に順調です。

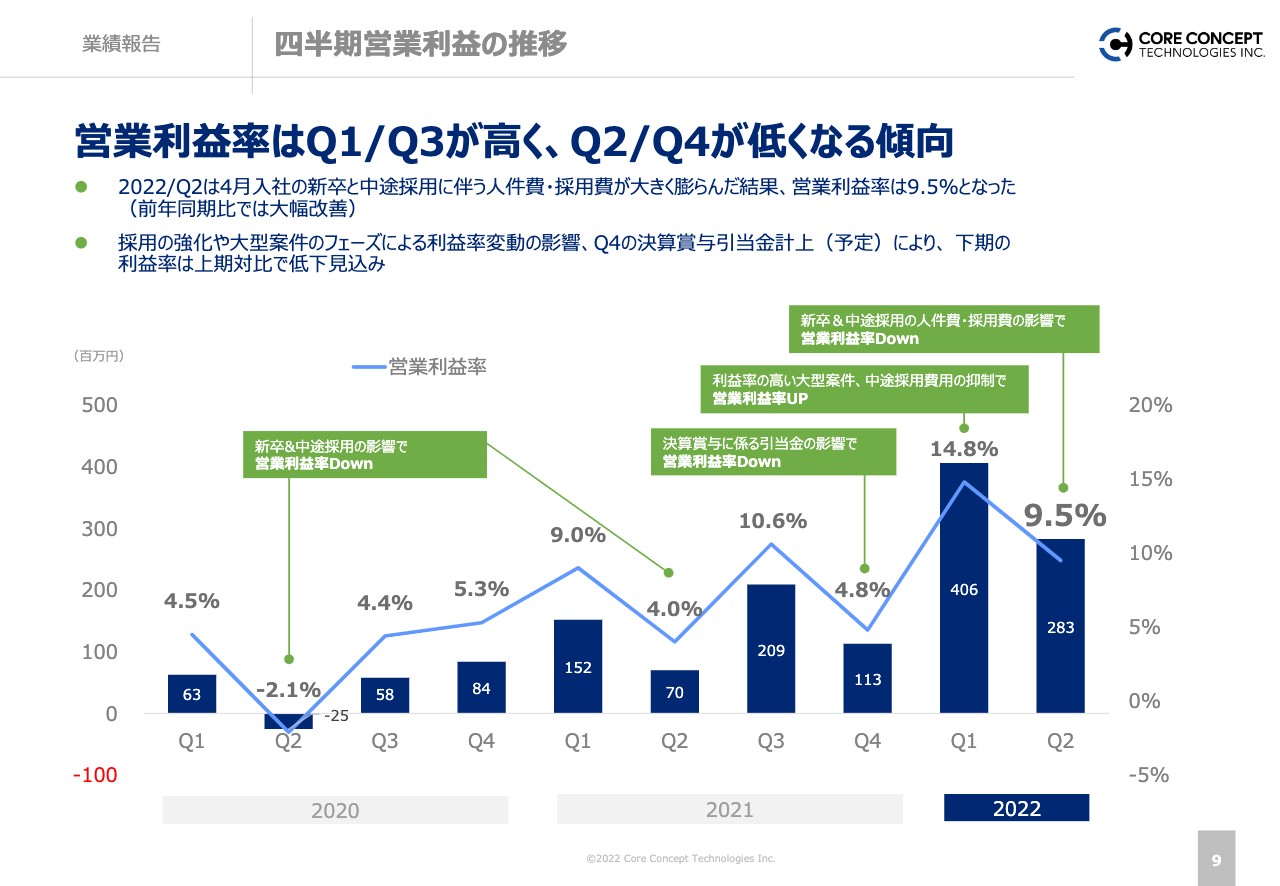

四半期営業利益の推移

四半期営業利益の推移については、売上高と異なり季節性変動の影響があります。基本的に営業利益率は第1四半期と第3四半期が高く、第2四半期と第4四半期が低くなる傾向にあります。

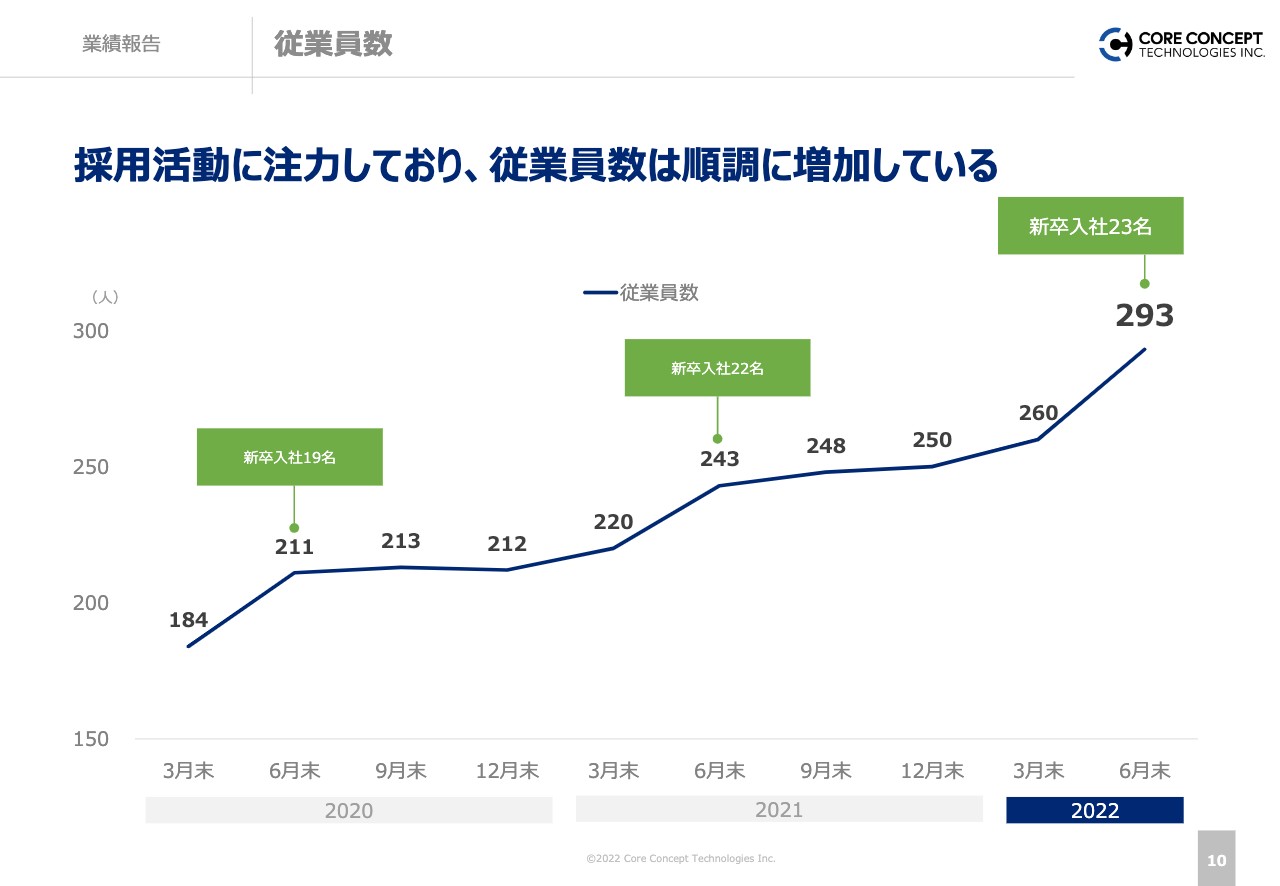

その理由として、当社は第2四半期に毎年新卒社員が入社することが挙げられます。今年は23名が入社しましたが、来年は30名近くが入ってくる見込みです。彼らに仕事がアサインされて活躍していくのが第3四半期以降となるため、第2四半期に関しては、主に人件費が利益の下方圧力になる傾向にあります。新卒社員や、4月以降に入社した中途社員が活躍していく第3四半期以降は、利益率も定常な状態に戻っていきます。

第4四半期に関しては、実績が計画を上回った場合に翌期の3月に決算賞与を支給しており、それに伴う賞与引当金が計上されるため、営業利益率が低くなる傾向があります。

従業員数

従業員数については、非常に業績が堅調なことから、社員数を増やそうと取り組んでおり、順調に進んでいます。足元では新卒23名に中途入社も加えると、300名弱の社員数になっています。

サービス区分別実績

当社はDX支援とIT人材調達支援の2つの事業を手がけていますが、その売上と利益の内訳についてご説明します。どちらも大幅な増収増益で、DX支援の増加率がIT人材調達支援の増加率を若干上回っていますが、どちらもバランスよく伸びています。今後もこの2つの事業の売上割合を50パーセント・50パーセントくらいの比率で、バランスよく成長させていくことが最適だと考えています。

財務ハイライト

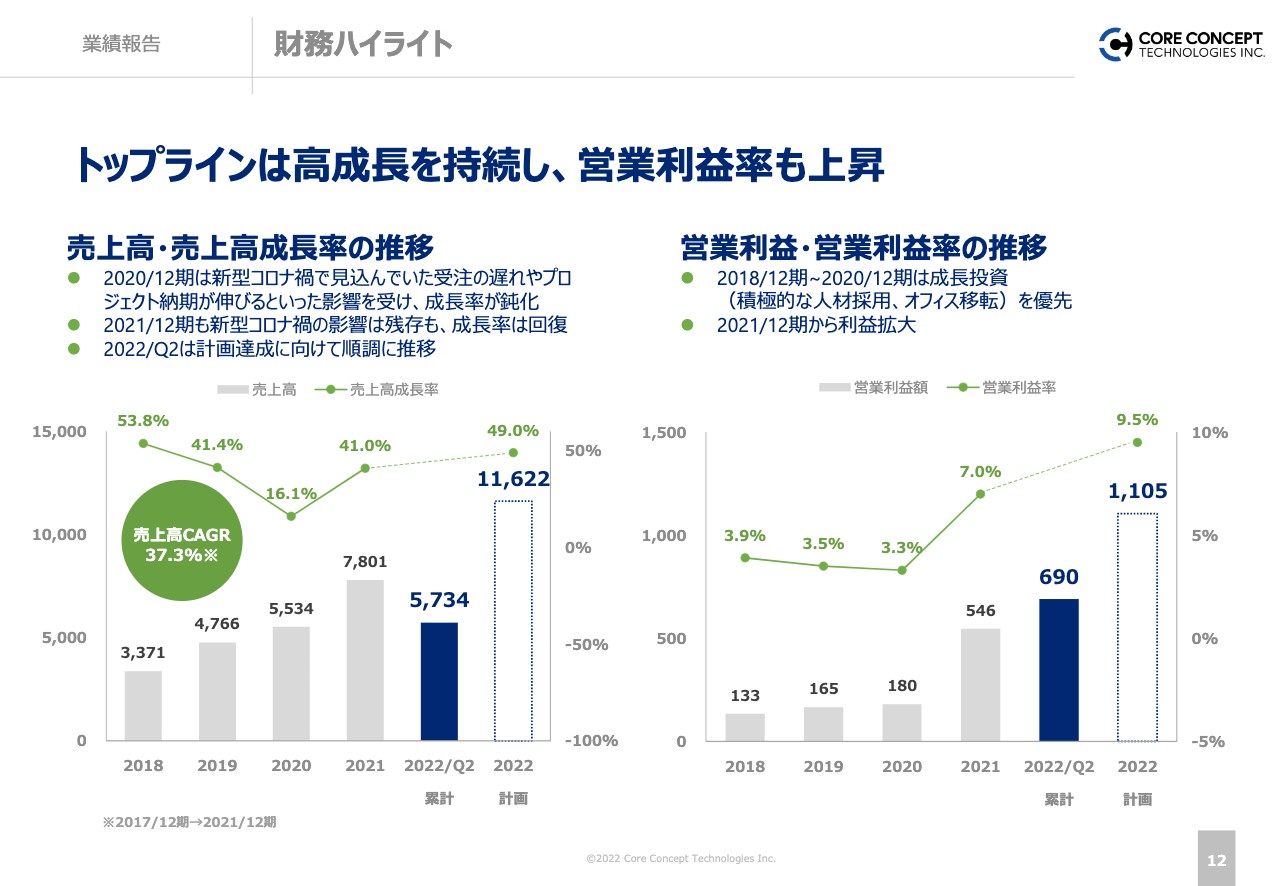

財務ハイライトとして、売上高と営業利益率の推移を示しています。現在、平均40パーセント弱の高い売上高成長率で推移しており、当期は49パーセントとなる計画です。今後も先読みをきちんとした事業運営でトップラインを伸ばしていこうと考えています。

営業利益の改善も段階的に進めており、営業利益率は当期9.5パーセントの計画に対して第2四半期累計は12パーセントと、計画を上回って推移しています。こちらも、トップラインを伸ばすことで営業利益率を高めていきます。お客さまに提供する価値を評価いただく指標は粗利と考えていますが、その粗利をさらに伸ばし、営業利益も結果的に拡大していけるような運営を進めていこうと考えています。

顧客売上規模別の当社売上構成

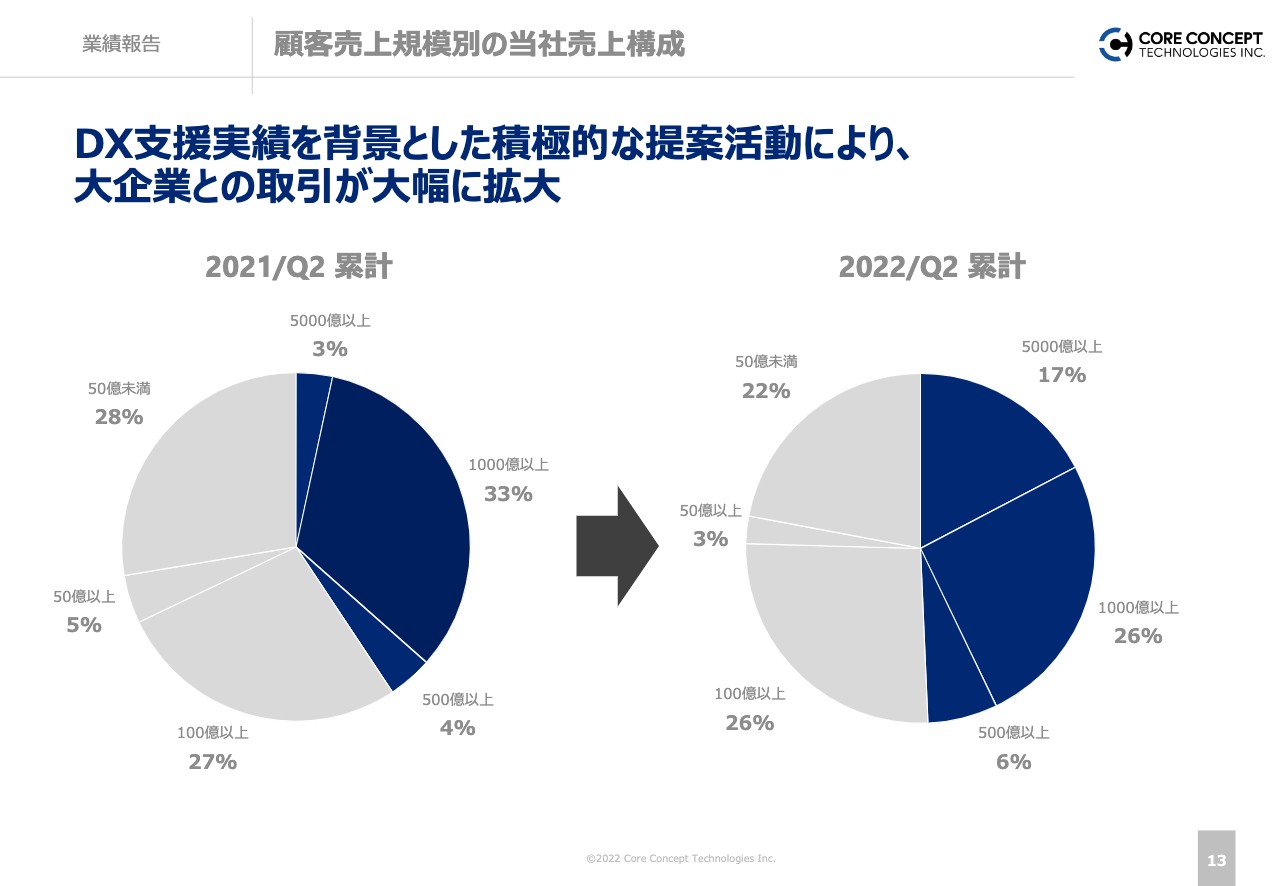

売上や利益を上げるための源泉は、「きちんとお客さまに評価されること」になりますが、DX支援の実績を大きな強みとした積極的な提案活動が結果につながっており、大企業との取引が大幅に拡大しています。

こちらの円グラフは、当社売上構成を顧客売上規模別に示したもので、2021年第2四半期累計では売上高500億円以上のお客さまが約40パーセントでしたが、現在は約50パーセントであり、約10パーセント増となっています。

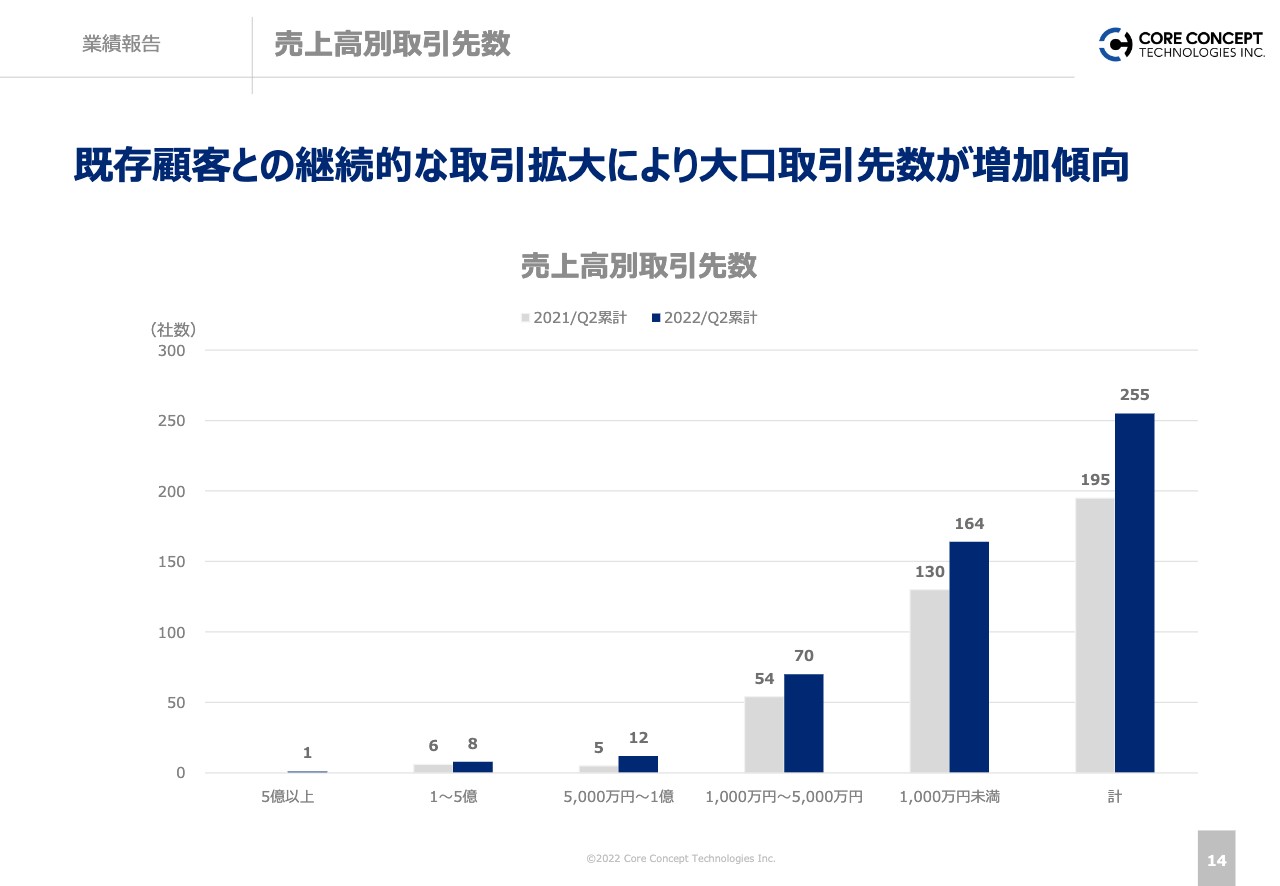

売上高別取引先数

取引先数も伸びており、昨年度195社だった取引先が、現在は255社になり、大企業の割合も、全体的なお客さまの口座件数も、どちらも伸びています。この傾向をきちんと維持し、さらにお客さまから評価をいただき、追加のご注文をいただけるような信用・信頼を重ね、成長させていきます。

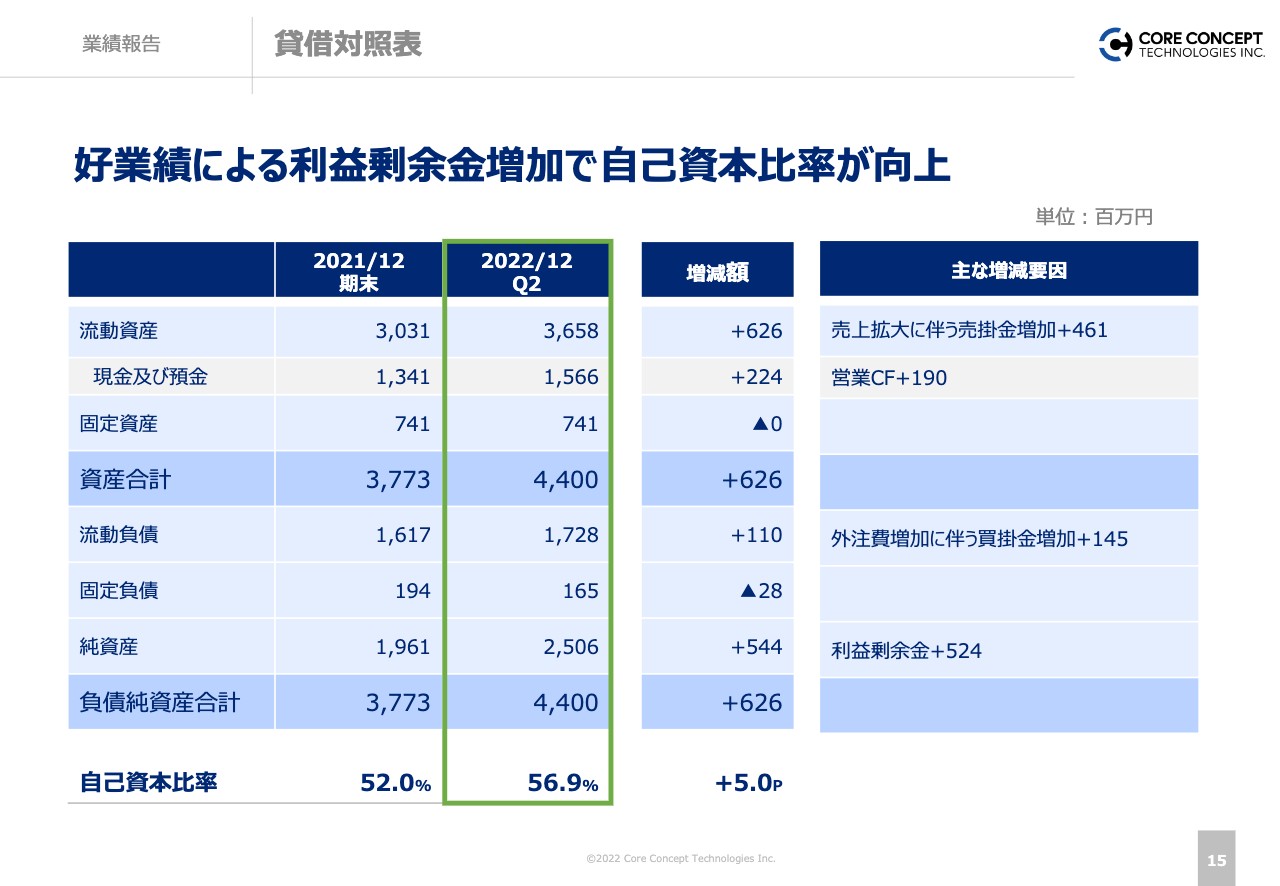

貸借対照表

貸借対照表です。特に大きな問題はなく、自己資本比率は現在56.9パーセントで、そろそろM&A等も戦略の中に組み込みながら成長していけるような財務体力がついてきています。

以上、業績のご報告になります。

当社の戦略 – サマリー –

ここからは、成長戦略についてご説明します。こちらのスライドは、当社が考えている成長戦略のサマリーです。戦略に関してはロジックが非常に重要だと思っており、因果関係に基づいて、再現性のある事業拡大を志向していくことが基本戦略になります。

事業領域として、DX支援、IT人材調達支援、M&A・提携を、足元では戦略の中に組み込んで進めています。以下、それぞれの領域についてご説明します。

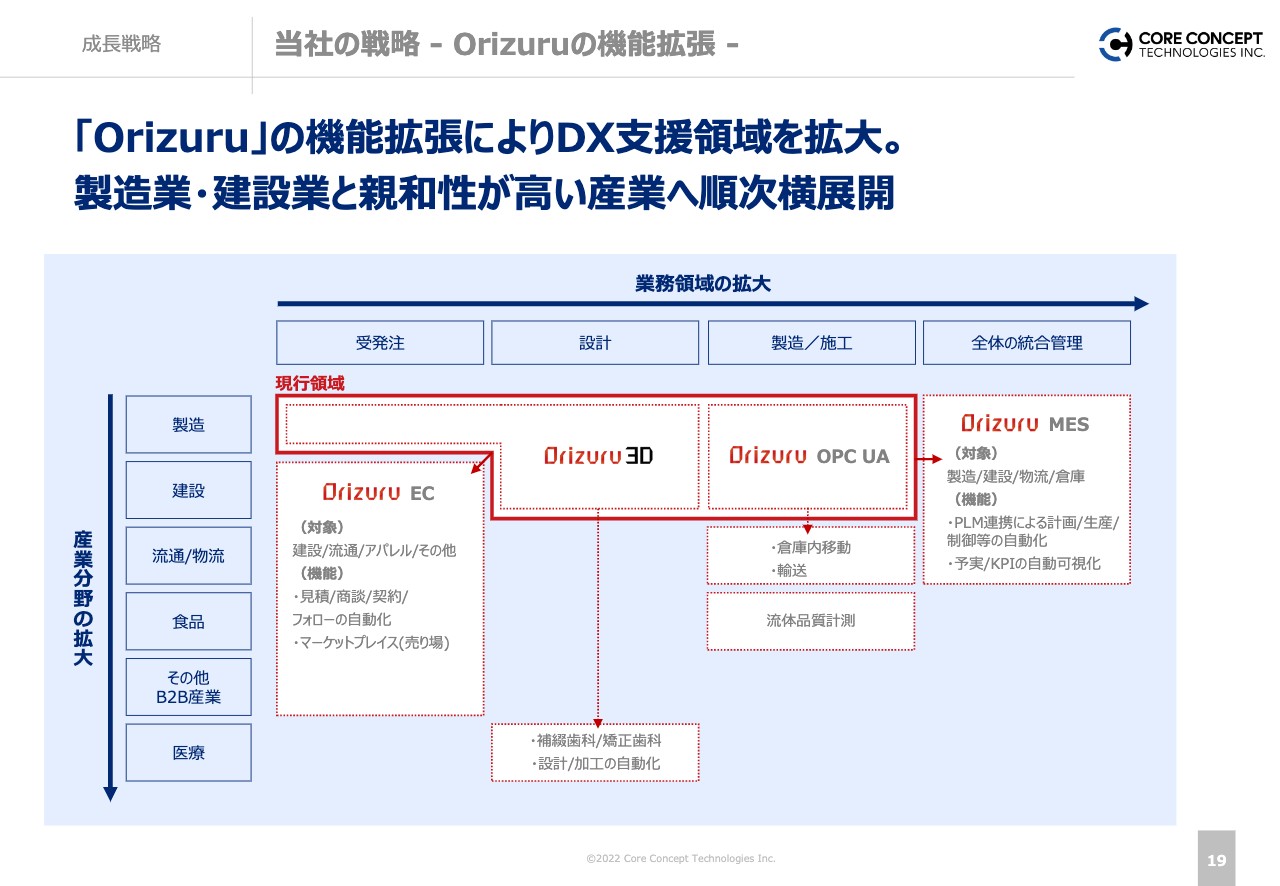

まず、DX支援は現在、製造業・建設業の多くのお客さまに取引先としてご評価いただける状況になっています。今までプロジェクトベースで構築支援していたものも多数ありますが、一つひとつ構築していたものを、機能の標準化により再現できる領域を増やすことで、「Orizuru」という当社DX製品の利用収入を上げていく取り組みも並行で進めています。

「Orizuru EC」「Orizuru MES」と社内では呼称していますが、このような標準機能の拡大により、より粗利率の高い売上構成比に上げていく取り組みを強めていきます。

これまでは製造業・建設業に絞って、当社の「弱者の戦略」をより効かせるかたちで実績を上げてきましたが、実際にはDXの需要は他産業にも豊富にあるため、今後は物流や倉庫といった流通業でもDXがより盛んになっていくものと考えます。

このように横の産業に参入し、そちらの売上を獲得していくような産業領域の拡大にも、じわじわと力を入れて進めています。数年後には、製造業・建設業に加えて、第3、第4の産業へと柱を増やしていくことがDX支援の戦略になります。

2つ目の領域のIT人材調達支援は、どこの産業でも引く手あまたの優秀なITエンジニアを、当社のネットワークを駆使してプロジェクトにアサインしていくという事業領域です。

戦略としては、当社と同業、競合に当たるような大手SIerやサービスプラットフォーマーとも、ぶつかるのではなくコラボレーションしながら両立していこうと考えています。当社は、「産業をより魅力的に活性化していこう」という志を持っている企業ですので、同業の方々が求めているエンジニアも、「Ohgi」のネットワークから適切なタイミングでご紹介し、魅力的な仕事に従事されることで、成長していけるエンジニアの数をもっと増やしていこうと考えています。

大手SIerやサービスプラットフォーマーとの協業を拡大しながら、その中で活躍していくエンジニア数を増やし、IT人材調達支援の売上・利益もさらに伸ばしていくという方針です。

同時に、「Ohgi」の利便性の向上として、さまざまなAIをはじめとしたトラックレコードをベースとして、最適に制御する機能についても着々と開発を進めています。エンジニアがよりタイムリーに最適な仕事に従事し、各事業会社のDXを支援できる活躍の場を広げていければと考えています。

特に地方の中小企業のエンジニアの方々を、都心の大手事業会社への仕事にも直接アサインできるようなニアショアへのエンジニアネットワークの拡大にも力を入れていこうと考えています。

3つ目のM&A・提携については、上場してようやく戦略に組み込める段階になりましたので、これから積極的に進めていこうと考えています。当社が事業拡大していくうえで、協力会社だけに頼るのではなく、M&Aを推進し、グループ企業に核となる部分を担っていただくことは非常に重要です。外注と内製のバランスを取りながら、M&Aによる社員数の拡大を戦術の中に組み込んでいこうと考えています。

DX支援に関しては、流通業をはじめ、他産業への参入を段階的に進めていく方針でいます。その際に、要素技術を強みとして持っている中小のベンチャー会社とも積極的にコラボレーションしながら、お互いの意向が合えばM&Aでグループに入っていただくという動きも、ご縁があれば積極的に進めていきたいと思います。

以上のように、引き続きDX支援とIT人材調達支援の2つの強みを活かしながら、どちらも面を広げていき、事業規模を拡大し、利益を高める戦略を展開していきます。

市場規模 – DX市場規模と当社事業領域 –

こちらのスライドは、DX市場規模の内訳についてです。これまでの当社の強みを活かすかたちで、物流や流通業を今後の注力分野として考えています。

当社の戦略 – Orizuruの機能拡張 –

その際には、何も準備なしに参入するのではなく、「Orizuru」の標準機能をその産業に合わせて事前にある程度備え、お客さまに営業段階からDX支援後の未来を見せることで、アジャイル開発などに共同で取り組むような支援を拡大し、横展開を進めていきます。

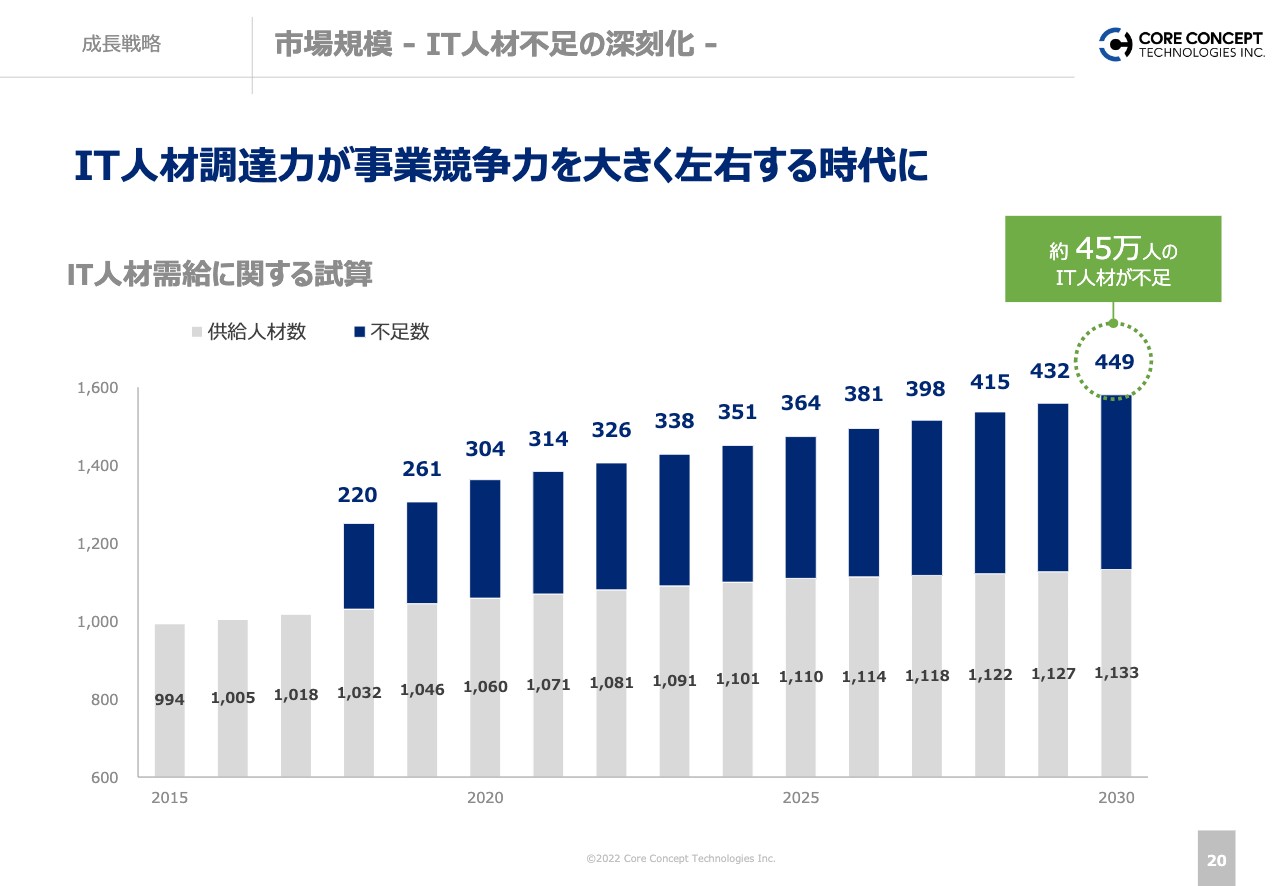

市場規模 – IT人材不足の深刻化 –

また、IT人材の調達力はどの産業においても非常に需要が高いため、こちらは産業を問わず、新しい産業に対しても優秀なエンジニアネットワークがあり、即時プロジェクトにアサインできるという強みを活かせると考えています。

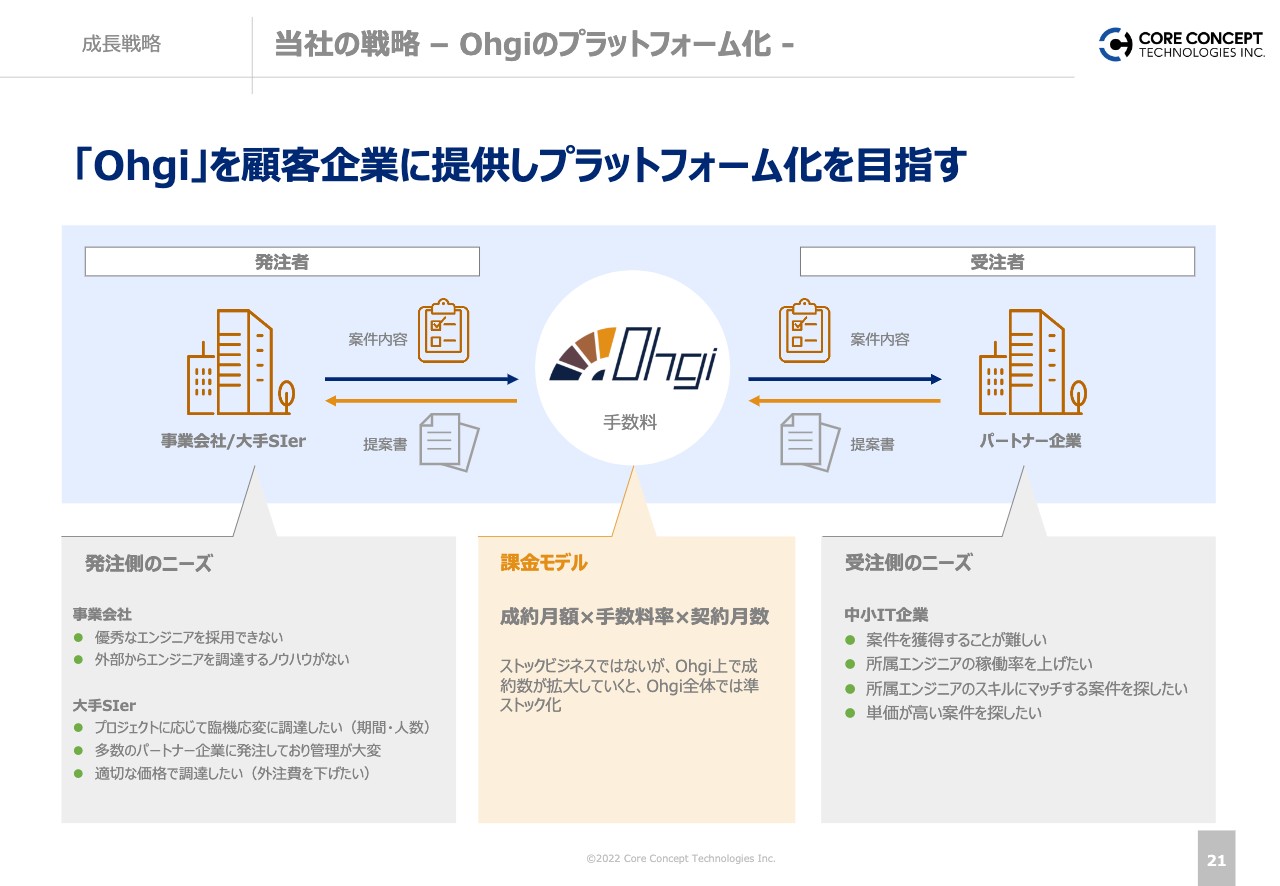

当社の戦略 – Ohgiのプラットフォーム化 –

同時に、粗利益率を上げていくために、「Ohgi」の機能をさらに拡充していきます。他産業の事業会社でもITエンジニアが必要な際には、当社の「Ohgi」を利用することで、内部の人材と外部の専門性を持つ人材をプロジェクトのポートフォリオに組み込み、どちらも必要なタイミングで活用してDXを実現していけるようにしたいと考えています。

以上が、当社の成長戦略になります。

会社概要

最後に、これまでの内容も含め、当社のサマリーを紹介します。

まず会社概要です。ホームページ等に載っている情報ですので詳細は省略しますが、今年13年目で順調に拡大しております。現在、東京・大阪・福岡と全国に拠点を拡大しながら成長しています。

ミッション / ビジョン / 行動指針

当社はIT産業に後発で立ち上げてきた会社です。大手と同じような価値を志向していては不十分であるという問題意識に基づき、IT産業がより魅力的な産業になり、その力を結集することで、その先にいる各産業の事業会社の成長を促進し、日本で世界に勝てる企業を増やすことを目指して事業を進めています。そのような思いを持って、ミッション・ビジョン・行動指針を決め、これからも着実な成長を志向していきたいと考えています。

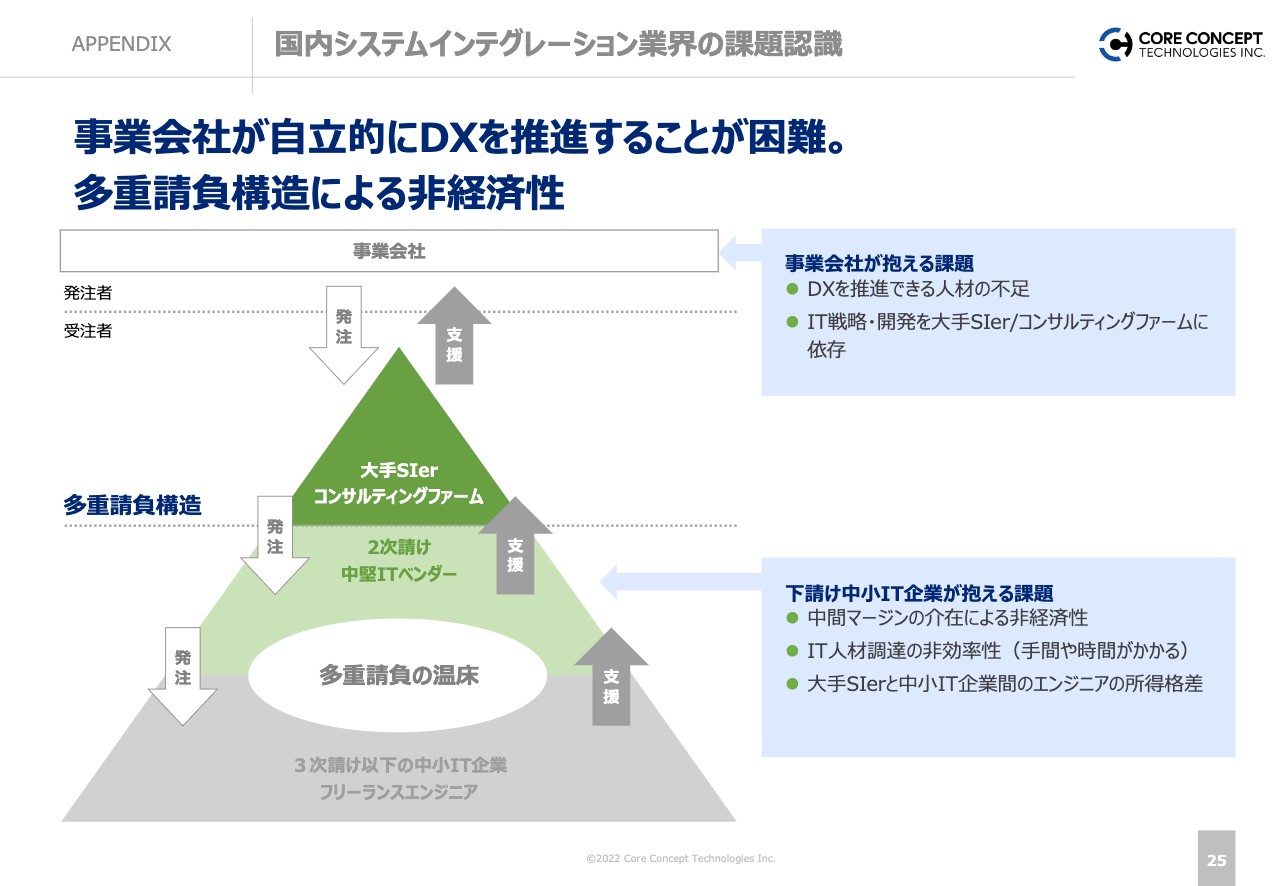

国内システムインテグレーション業界の課題認識

特にどのような点に対して貢献したいかという点について、優先度の高いものをご紹介します。IT産業は日本でも大きな産業となっていますが、所得格差や仕事の経験の幅において、中小企業に属しているITエンジニアはなかなか機会を得にくく、多重請負の弊害が出ていると考えます。

当社はこのような構造的な問題に対し、すぐには解決できない現実をふまえながらも、問題解決に向けて一歩ずつ進むことで、この業界を魅力的にするとともに、日本そして世界に貢献できるITエンジニアをより多く輩出することを目指しています。そのための手段として、現在当社が手掛けている事業が役に立てると考え、遂行しています。

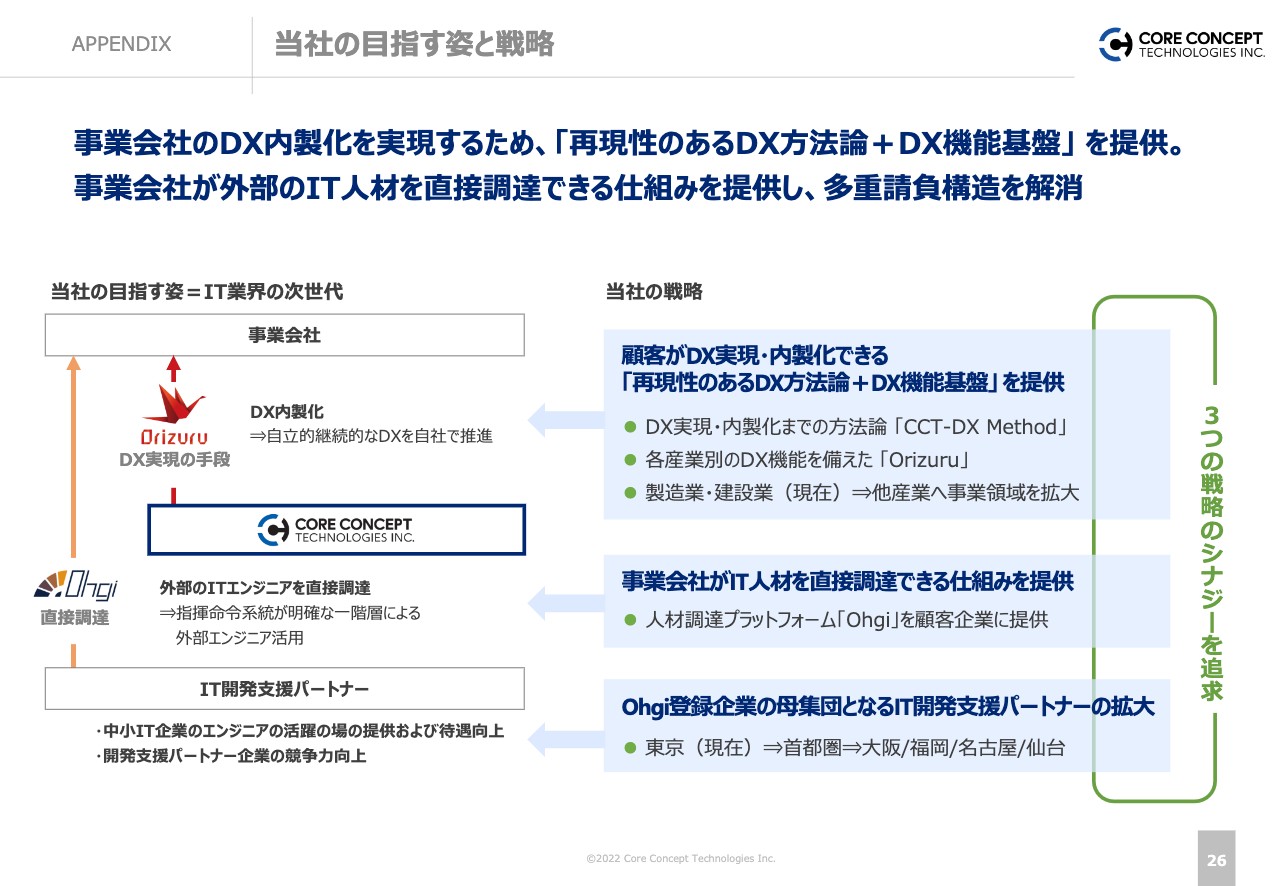

当社の目指す姿と戦略

問題解決の手段は、大きく2点あります。1つはDXの内製化支援です。エンジニアがITベンダーに多く属していることが多重請負構造を発生させている一因ですが、欧米では事業会社にITエンジニアが多く勤めており、ITを活用しながら事業を遂行し成長している企業が多いです。

日本でも事業会社が企画能力や実行能力を持つことで、よりスピィ―ディーに事業を強化できると考えます。そのためには、ITエンジニアが事業会社でより活躍できるようにしていく必要があります。

昨今のDXのトレンドは非常によいタイミングだと思っており、IT産業が外側から事業会社に貢献するだけでなく、事業会社のDXを内側から駆動できるようなスキルや志向性を持っているエンジニアには、当社が支援してその活躍の場を作り出していきたいと考えています。そのために「Orizuru」というDX実現の手段だけでなく、DXの方法論も事業会社に積極的に提供しています。

今回、ミスミグループとDTダイナミクスという合弁会社を立ち上げることにしました。こちらは、ミスミグループのDX内製化を支援しながらエンジニアの活躍の場をさらに広げていくという当社の考えに共鳴いただき、ともにグローバルに向けて進めていく施策として結実したものです。

このような実例を他産業に対しても展開し、DXの内製化に伴うエンジニアの活躍の場を広げることで、多重請負構造を解消していこうと考えています。

もう1つは、「Ohgi」のネットワークです。こちらはより直接的に多重請負を解消していく施策で、当社の「Ohgi」プラットフォームでは、事業会社がエンジニアを所属会社から直接調達できる仕組みを作っています。参画している会社やエンジニアの数を着々と増やしていますが、仮に日本のすべての中小IT企業が当社のネットワークに加入したら、理論的にはすべて一階層になります。

これはまだまだ先の話になるかもしれませんが、当社が各産業の魅力的なプロジェクトをいくらでも受注できるような会社になった暁には、エンジニアに対して、DXの実現にも、経済的にも寄与する仕事を直接紹介できます。当社が成長することで、自分たちのできる範囲で多重請負構造の解消に取り組もうと考えています。

この2つを実現するための製品が「Orizuru」と「Ohgi」です。これらの機能をさらに拡充していくことで、IT産業を魅力的にしていきたいと思っています。

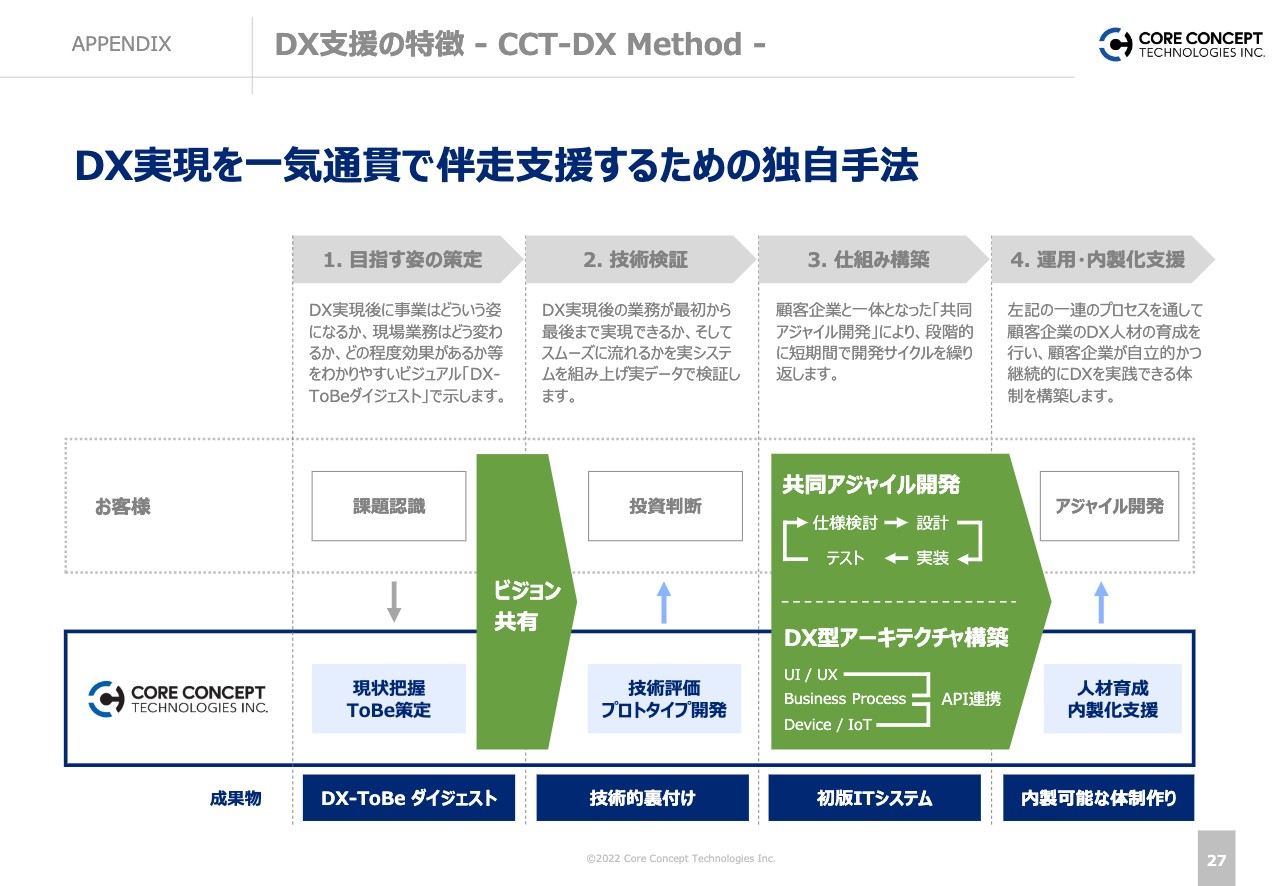

DX支援の特徴 – CCT-DX Method –

CCT-DX Methodは、当社がDX支援プロジェクトで活用しているフレームワークで、お客さまにもポイントをナレッジトランスファーしながら、DX支援を通じたコラボレーションを広げていこうと考えています。

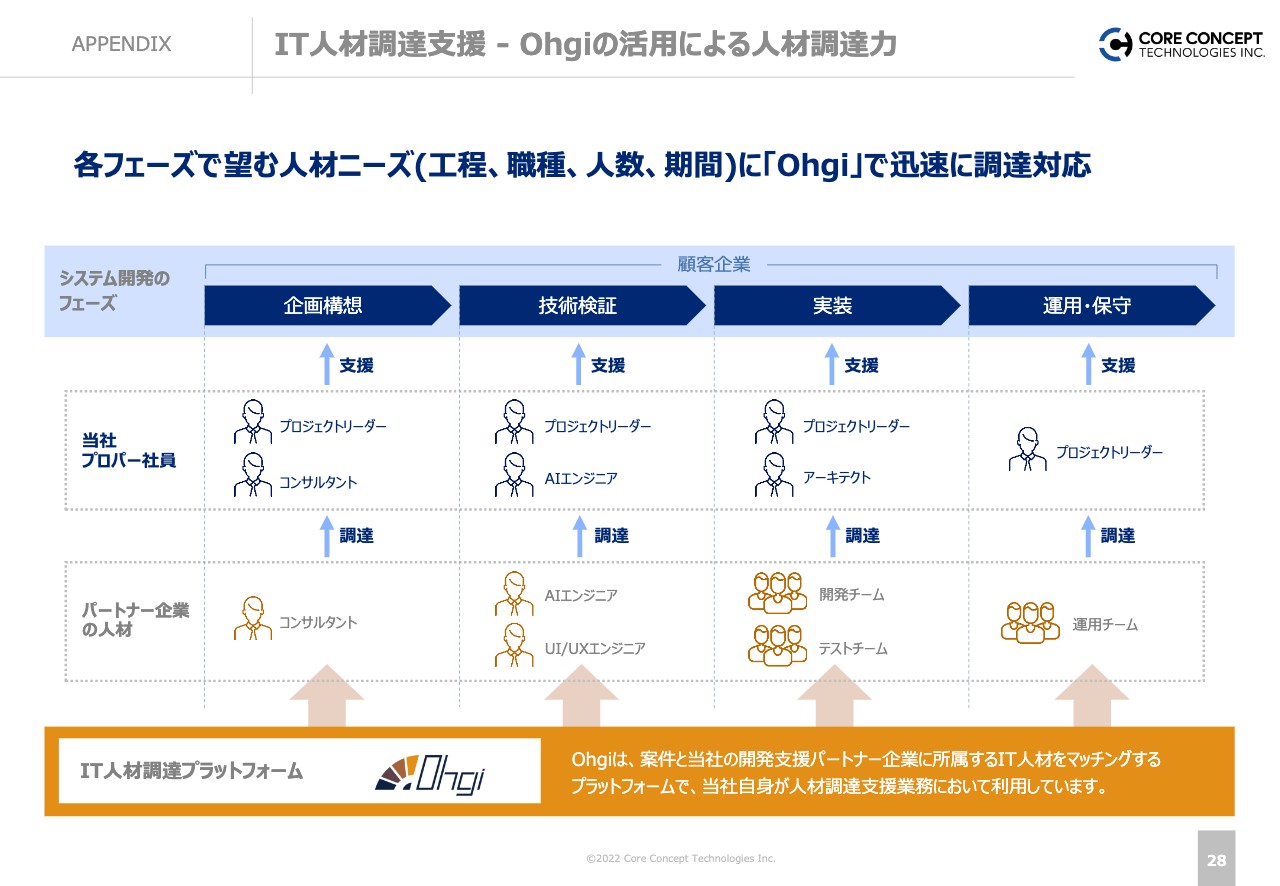

IT人材調達支援 – Ohgiの活用による人材調達力

IT人材調達支援について、もともとはエンジニアのネットワークを中心に立ち上げてきましたが、コンサルタントやPMO、AIエンジニア、UI/UXエンジニア、あるいは保守やエンハンス開発の人材など、「Ohgi」のネットワークにあらゆるスキルの人材が増加しています。どのようなスキルを持った方でも活躍できるのが現在のIT産業であるため、この「Ohgi」ネットワークをさらに広げていきたいと考えています。

DX支援事例 ~ ミスミ様 部品受発注プラットフォーム構築支援

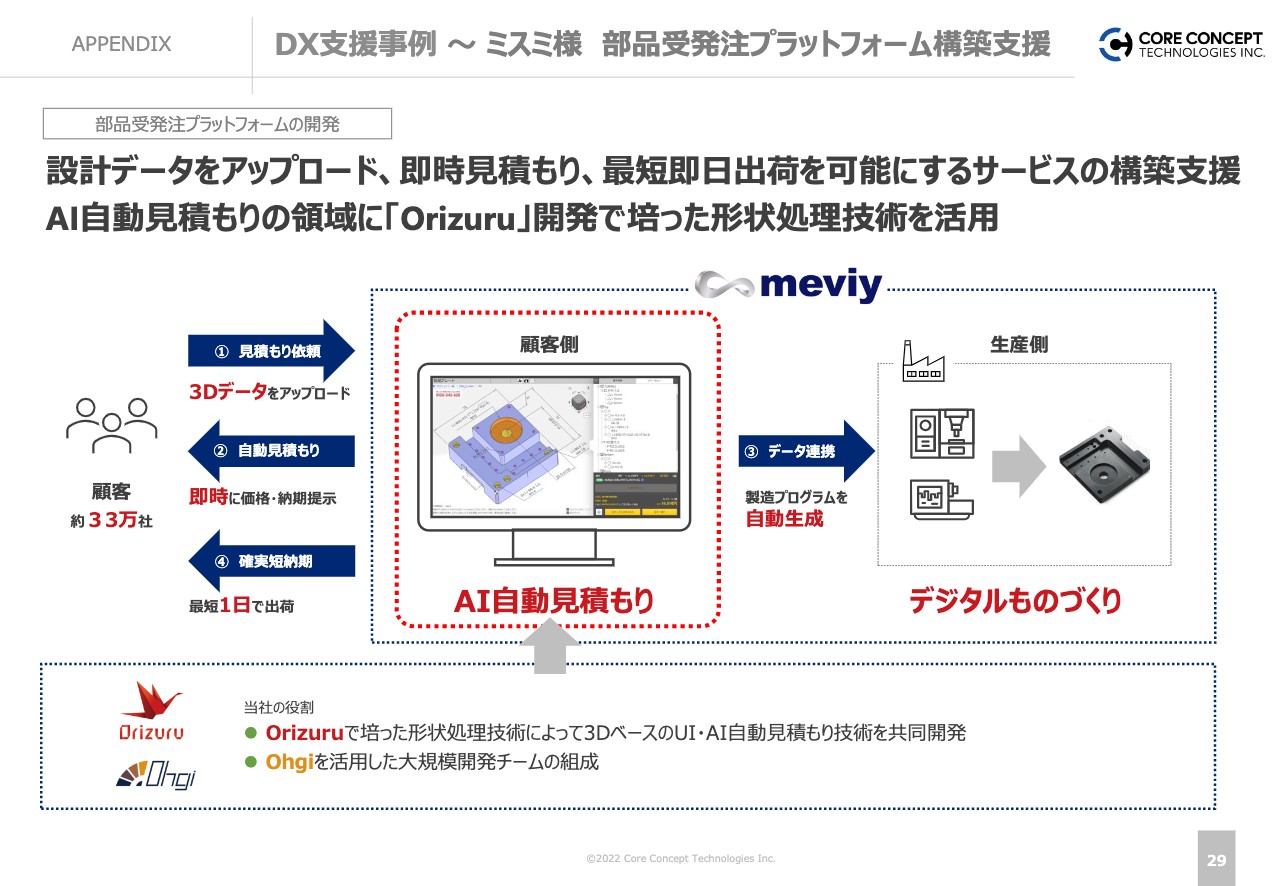

これらの強みを活かした支援の事例として、ミスミさまとの取引を紹介します。

このたび株式会社DTダイナミクスを共同で立ち上げることにしました。これまでミスミグループには企画段階からDXを支援してきた経緯があり、「meviy」という、日本でも代表的なDXのサービスを一緒に作ってきました。

当社は主に技術的な支援を行っており、具体的には、図面を形状から自動的に解釈する3Dの形状処理技術や、トラックレコードをベースに、いくらで、あるいはどれくらいの納期で見積もればよいかをアルゴリズムで算出するAI技術など、サービスに必要不可欠な技術領域を中心に支援してきました。

また、この事例では「Ohgi」ネットワークの協力会社のスキルの高い人材も多数活躍しており、結果としてこのようなサービスをリリースすることができました。

このような当社の技術力を活かした特徴的なDX支援サービスを、これからも多数の会社に提供していきたいと考えています。ミスミさまと直接競合するような会社への支援は難しいですが、少し違う領域のDXを支援するようなお客さまに対しては、この事例も紹介しながら、当社の技術力とDXを実現するためのメソドロジーをベースに支援してまいります。

DX支援事例 ~ ミスミ様 部品受発注プラットフォーム構築支援

人材ネットワーク「Ohgi」によるDTダイナミクスへの支援内容です。これからグローバルに「meviy」を拡大していくために、生産性や開発力をさらに引き上げていく必要があり、当社の「Ohgi」ネットワークをDTダイナミクスでもフル活用していきます。このようにして、ITエンジニアの活躍の場をさらに広げていきます。

主要顧客

スライドにあるような日本の歴史ある大企業への支援実績も増えています。このような会社とも、世界に通用するサービスを開発し、競争力を高めていくために、ITをフル活用して実現支援をさらに推進していきます。

質疑応答:DTダイナミクスの設立による将来の影響について

中島数晃氏(以下、中島):「ミスミグループとの合弁会社であるDTダイナミクスの設立によって、コアコンセプト・テクノロジーのビジネスに将来的にどのような影響が見込まれるか教えてください」という質問です。

金子:こちらは大きく3点あります。1点目に、DTダイナミクスが「Ohgi」を活用してエンジニアを調達することにより、開発スピードを上げるとともに、当社の収益も上げていく方針です。手数料取引は、粗利益率が引き上がるため、ポジティブにとらえています。

2点目に、当社はまだ年商100億円程度の事業規模で、自社単独で海外進出するには体力不足ですが、将来グローバルに展開して活躍できる企業を目指す中、ミスミグループと連携して事業を行うことで、経験を積みつつグローバルな志向性を持つ社員や組織を強めてまいります。

3点目に、当社の顧客となる可能性がある大企業との取引の開設に対し、ミスミグループへの支援は強力な事例や武器になり、営業競争力や訴求力で大きく寄与すると考えています。

このような点で、当社のさらなる事業拡大に向けて、非常によい影響が出るのではないかと期待しています。

質疑応答:上期の好調要因と下期の見通しについて

中島:「7月21日に業績予想修正が開示されましたが、上期の業績が好調だった要因と下期の見通しについてお聞かせください」というご質問です。

まず、売上高が好調だった要因は2つあります。1点目はスーパーゼネコンからの大型案件が大きく寄与したこと、2点目は従来から取引がある大手SIerとの取引も順調に拡大したことです。

次に利益面ですが、こちらも主にスーパーゼネコンの大型案件が主な押し上げ要因です。案件の利益率はフェーズによって当然変わりますが、上期は利益率が高いフェーズでした。

また、上期の採用費用が当初計画より若干抑制されたことも営業利益率の押し上げ要因です。

今期は採用にかなり注力していく方針を掲げており、第1四半期、第2四半期で少しずつ採用が後ろにずれた影響で足元6月末時点では2名から3名程度下回ったものの、ほぼ計画どおりの採用ができました。

下期の売上高の見通しは、説明会資料に記載したとおりですが、上期に比べて若干の増収を見込んでいます。足元で不安要素などは認識していないものの、昨今のグローバルなマクロ経済環境を勘案し、また上期実績も踏まえて通期業績の上方修正を行いました。

利益率につきましては、先ほどお話しした大型案件のフェーズによる利益率差異と採用後ろ倒しによる費用の増加等により、通期の営業利益率は9.5パーセントと予想しています。

質疑応答:流通・小売り進出のためM&Aで取得したい要素について

中島:「自社で開発可能なものも多いかと思いますが、流通・小売りに進出するためにM&Aで取得したい要素技術とはどのようなものですか?」というご質問です。

金子:現時点で話せる内容を回答します。流通業は特に長距離ドライバー等の長時間労働が課題となっており、法改正により2024年4月より時間外労働の上限規制が適用された後は労働時間の抑制が強まる見通しです。

一方、コロナ禍で通販の利用がさらに伸びている状況も相まって、業界ではタイムリーにモノを運びきれないことがリスクとして見込まれています。このような環境認識から、業界の方々もデジタルの活用で生産性を引き上げるべく、非常に前向きで強力な活動を推進しています。

このような動きのある流通業界に対し、当社が保有する他産業でのDX支援技術や高度なITの構築力が活きると思っています。流通業に進出するため、まだそろっていないピースを自社開発するのか、M&Aや提携によって早期に埋めるのか、戦略・戦術を組み立てていく方針です。

M&Aで取得したい技術は何かという点ですが、流通業には倉庫内のオペレーションと、店舗だけではなく個人宅にまで配送するラストワンマイルという、大きく2大事業領域があり、それぞれWMS(Warehouse Management System)とTMS(Transport Management System)と呼ばれています。

これらに関しては、現行の技術だけではなく、トラックレコードも加味した高度なアルゴリズムで自動化することを手がけていこうと思っています。アルゴリズムをゼロから開発していくのではなく、すでに何度も取り組んで有効性や方法の知見を持っている企業とコラボレーションしていこうと考えています。

理由は、やはり「車輪の再発明」をしたくないからです。産業に特化した有識者を保有しているITベンチャーや、少し歴史あるIT企業とうまく提携しながら、早い段階で高度な生産性向上に寄与できるようにしていこうと考えています。

質疑応答:「Ohgi」ネットワークを加速させる仕組みについて

中島:「IT企業の中で貴社のプラットフォームに参加済みのところと、まだ参加していないところにはどのような差があるのでしょうか? 貴社のプラットフォームに参加を加速させていく構造的な仕組みがあれば教えてください」というご質問です。

プラットフォームというのは「Ohgi」ネットワークのことかと思います。要はどういったメリットがあって参加しているのかというご質問だと思います。

金子:「Ohgi」は東京都で一定のシェアを持っていますが、拠点がある大阪と福岡に関しては、まだ東京ほどシェアを拡大しきれていません。また、拠点を出していないエリアでは、ほとんどの企業とネットワーキングの構築が済んでいない状況です。

東京都ではすでに数千社が「Ohgi」ネットワークにつながっており、8万人を超えるエンジニアがデータベースに登録されている状況です。最初は、東京都の中小IT企業を1社1社回ることでネットワークを拡充してきました。当社の評判が伝わり、当社との取引でよい仕事ができるという評価を積み重ねて、評判が評判を呼ぶようなかたちで、エリア内の中小IT企業とのコラボレーションで「Ohgi」ネットワークを広げてきたという経緯があります。

大阪や福岡でも、まずは当社が保有している仕事の魅力や、一緒に仕事をすると経験を積めるだけではなく社員が高単価で仕事ができ、自社の成長に大きく寄与するという点を知ってもらう必要があります。取引企業を1社1社増やしていくことで、どこかの段階で評判が評判を呼び、どんどんネットワークが拡大していきます。この段階に至るまでは、やはり1社1社訪問し、きちんと取引を広げていくのが確実です。つまり、まだネットワーキングされていないエリアは、当社が自社の魅力をきちんと訴求できていないエリアということになります。

東京ではかなり当社の知名度が広がっていると認識しており、大阪・福岡でも増えてきていますが、それ以外のエリアはまだあまり知られていない段階です。このようなニアショアエリアのIT企業と取引をさらに広げるため、当社の魅力をどんどん訴求していけば、参加企業を増やしていけるのではないかと考えています。

もう1点は、当社が受注した仕事をきちんと「Ohgi」ネットワーク企業に紹介していけるかという点です。各企業が得意としている仕事を紹介しないと、ネットワークの価値を感じてもらえなくなってしまいます。

産業別では、製造業・建設業に関しては、大手の大規模プロジェクト、あるいはエンジニアとして経験が積める魅力的なプロジェクトを多数手がけています。しかし、ほかの産業に関してはまだこれからの状態です。日本には金融、小売、通信などで強みを持っている中小IT企業が多いのですが、そのような企業に対してうまみのある仕事を紹介しきれていないのが現状です。この点に関しては、当社がDX支援の産業領域を広げることが「Ohgi」ネットワークのさらなる拡充にも効いてくると見ています。

以上の2点によって、「Ohgi」ネットワークを広げていきたいと考えています。

質疑応答:「Ojgi」のエンジニア数について

中島:「エンジニア数が8万人ということですが、東京での開拓率はどの程度ですか? ざっくり何社中何社というレベルになるのでしょうか?」というご質問です。

金子:当社が調べている情報のため、公式の数字とは乖離があるかもしれませんが、その前提で回答します。

まず「Ohgi」は、主に社員数30名以下の中小IT企業のネットワークがメインのコンセプトです。該当する企業は東京都に約9,000社あると認識しており、うち5,000社ほどがすでに「Ohgi」のネットワークに何らかのかたちで入っています。つまりシェアは50パーセント強です。

8万人が東京都のITエンジニアのどれくらいを占めているかという点に関しては、正確に回答するのは困難です。ITの中小企業のシェアは50パーセント強のため、社員も半数以上と思われるかもしれませんが、もう少し大きい会社の正社員エンジニアも当然いるためです。

社数としては東京都のシェアをかなり押さえているため、そこに所属しているエンジニアは「Ohgi」ネットワーク上で相当数カバーできている状況です。