2023年11月29日に発表された、キャリアリンク株式会社2024年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

2024年3月期第2四半期(累計) 業績ハイライト

成澤素明氏:本日はご出席いただき誠にありがとうございます。キャリアリンク株式会社の2024年3月期第2四半期の決算概要をご報告します。よろしくお願いします。

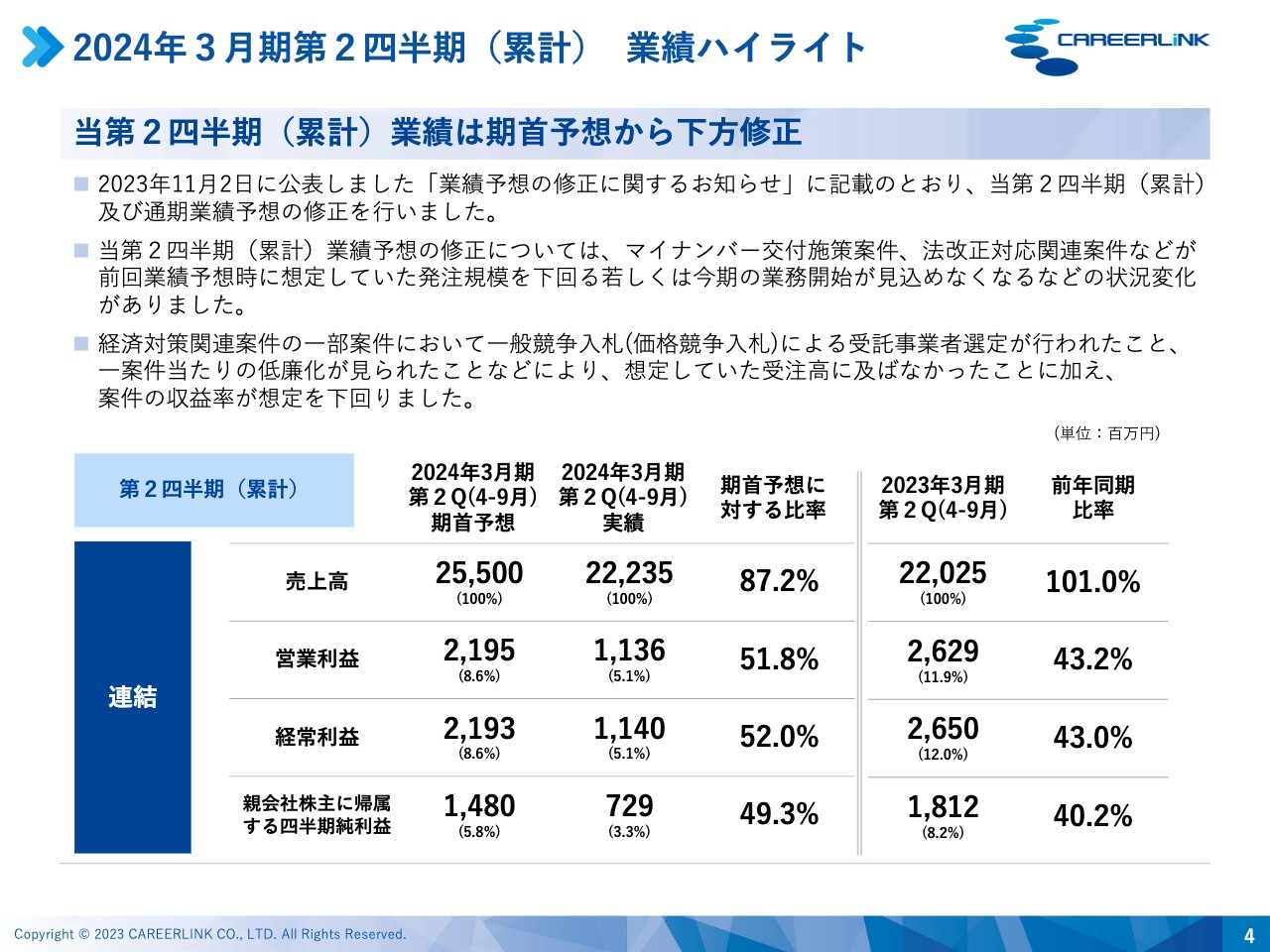

当第2四半期累計の業績は、期首予想より下方修正となりました。この修正については、マイナンバー交付施策案件、法改正対応の関連案件などが、前回業績予想時に想定していた発注規模を下回る、もしくは今期の業績、業務の開始が見込めなくなるなどの状況変化がありました。

経済対策関連案件の一部案件において、一般競争入札、価格競争入札による受託事業者の選定が行われたこと、1案件あたりの低廉化が見られたことなどにより、想定していた受注高に及ばなかったことに加え、案件の収益率が想定を下回りました。

修正内容はスライドの表に記載のとおりです。当第2四半期の実績は売上高222億3,500万円、期首予想に対し87.2パーセント、前年同期比では101パーセントとなりました。

営業利益は11億3,600万円になり、期首予想に対し51.8パーセント、前年同期比では43.2パーセントです。経常利益は11億4,000万円、期首予想に対し52パーセント、前年同期比では43.0パーセントです。

親会社株主に帰属する四半期純利益は7億2,900万円、期首予想に対し49.3パーセント、前年同期比では40.2パーセントです。それぞれ期首予想は未達となり、修正に至っています。

2024年3月期第2四半期(累計) 業績ハイライト

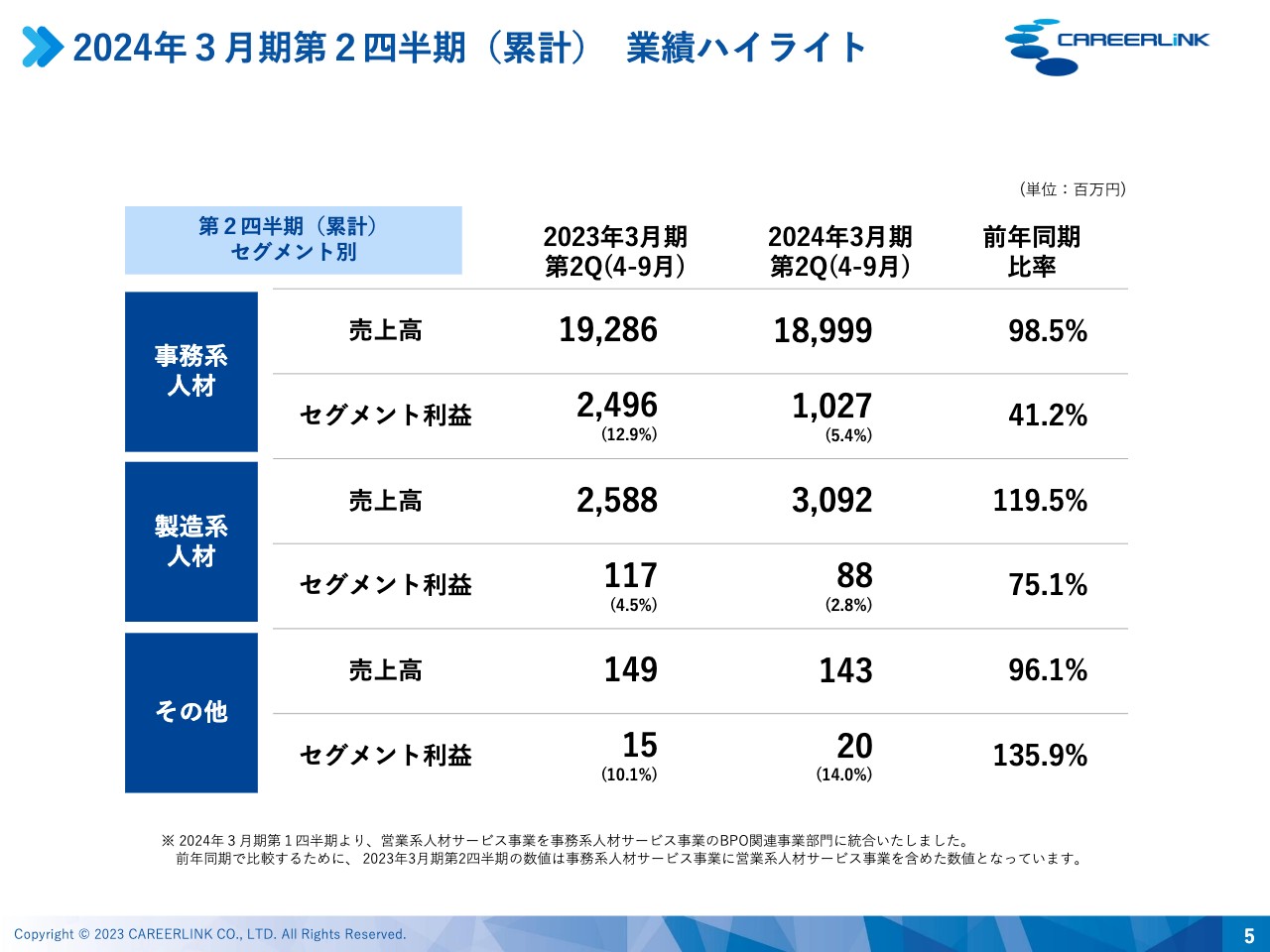

セグメント別の実績をご報告します。事務系人材サービス事業は、売上高が189億9,900万円、前年同期比では98.5パーセントの実績でした。セグメント利益は10億2,700万円、前年同期比では41.2パーセントでした。

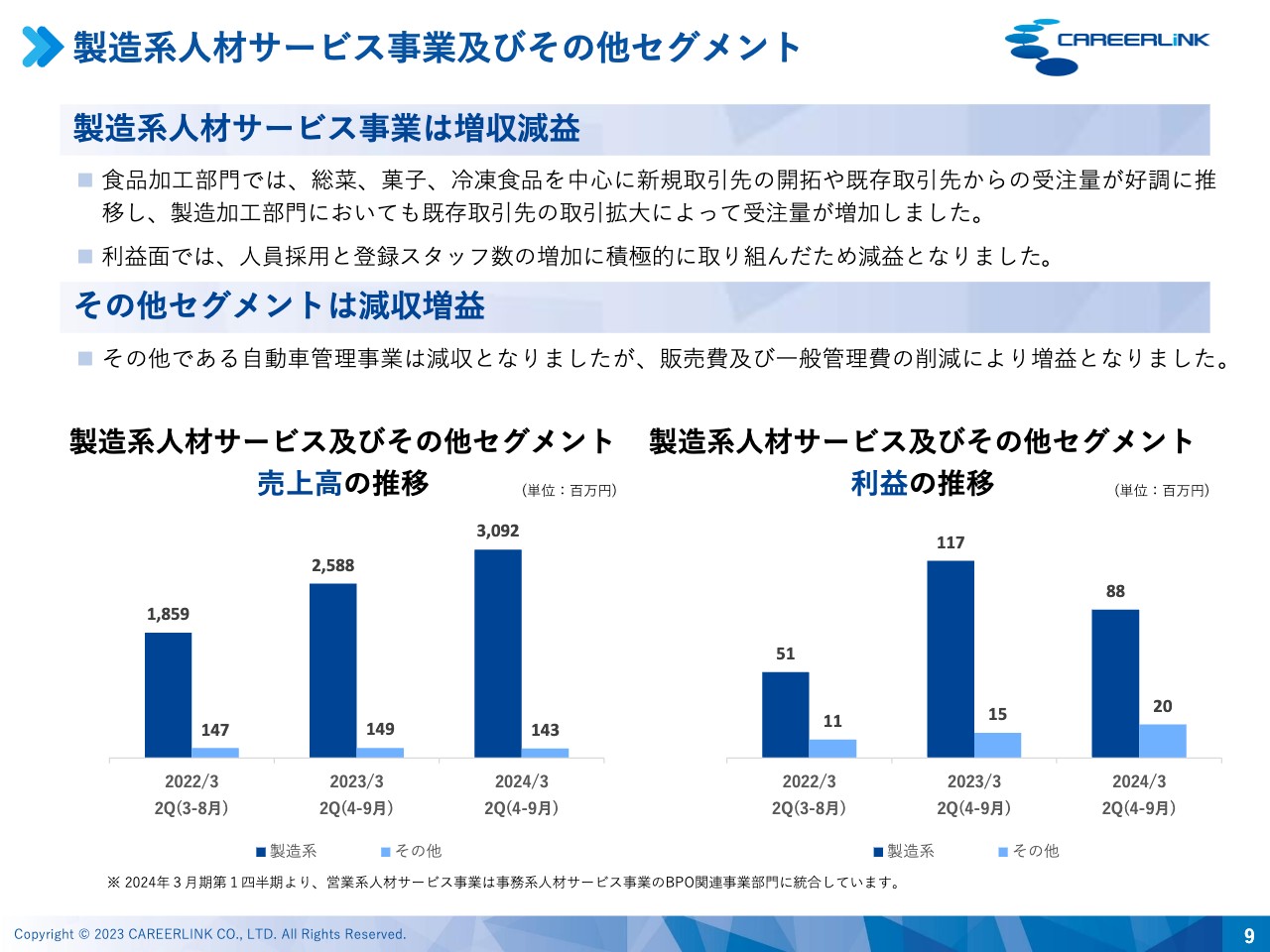

製造系人材サービス事業は、実績が30億9,200万円、前年同期比では119.5パーセントとなっています。セグメント利益は8,800万円、前年同期比では75.1パーセントでした。

その他についてはスライドに記載のとおりです。

事務系人材サービス事業

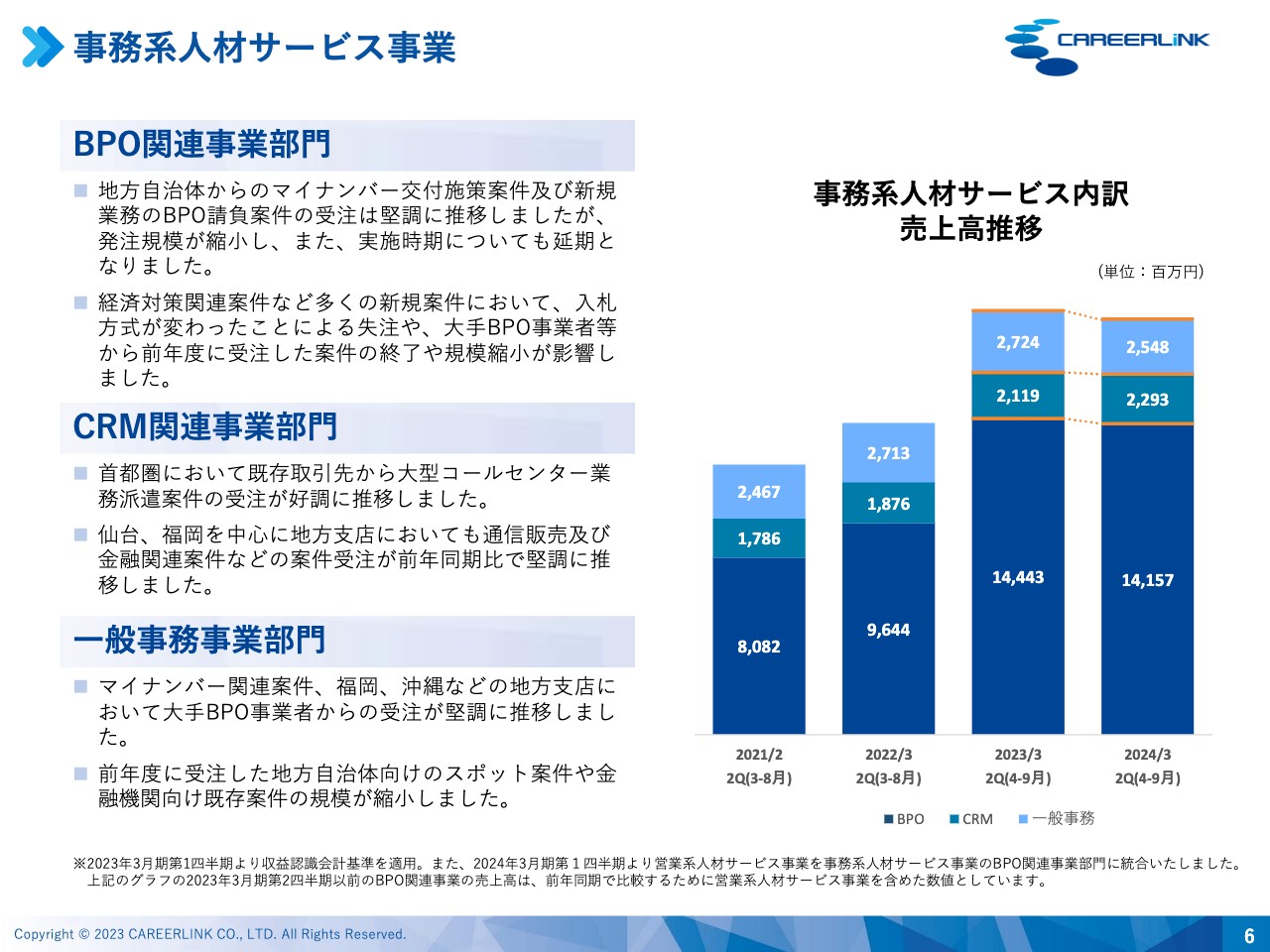

事務系人材サービス事業の中にあるBPO関連事業部門、CRM関連事業部門、一般事務事業部門の実績は、スライド右側のグラフのとおりです。その理由をスライドに抜粋していますので、そちらをご覧いただければと思います。内容のご説明は割愛します。

事務系人材サービス事業

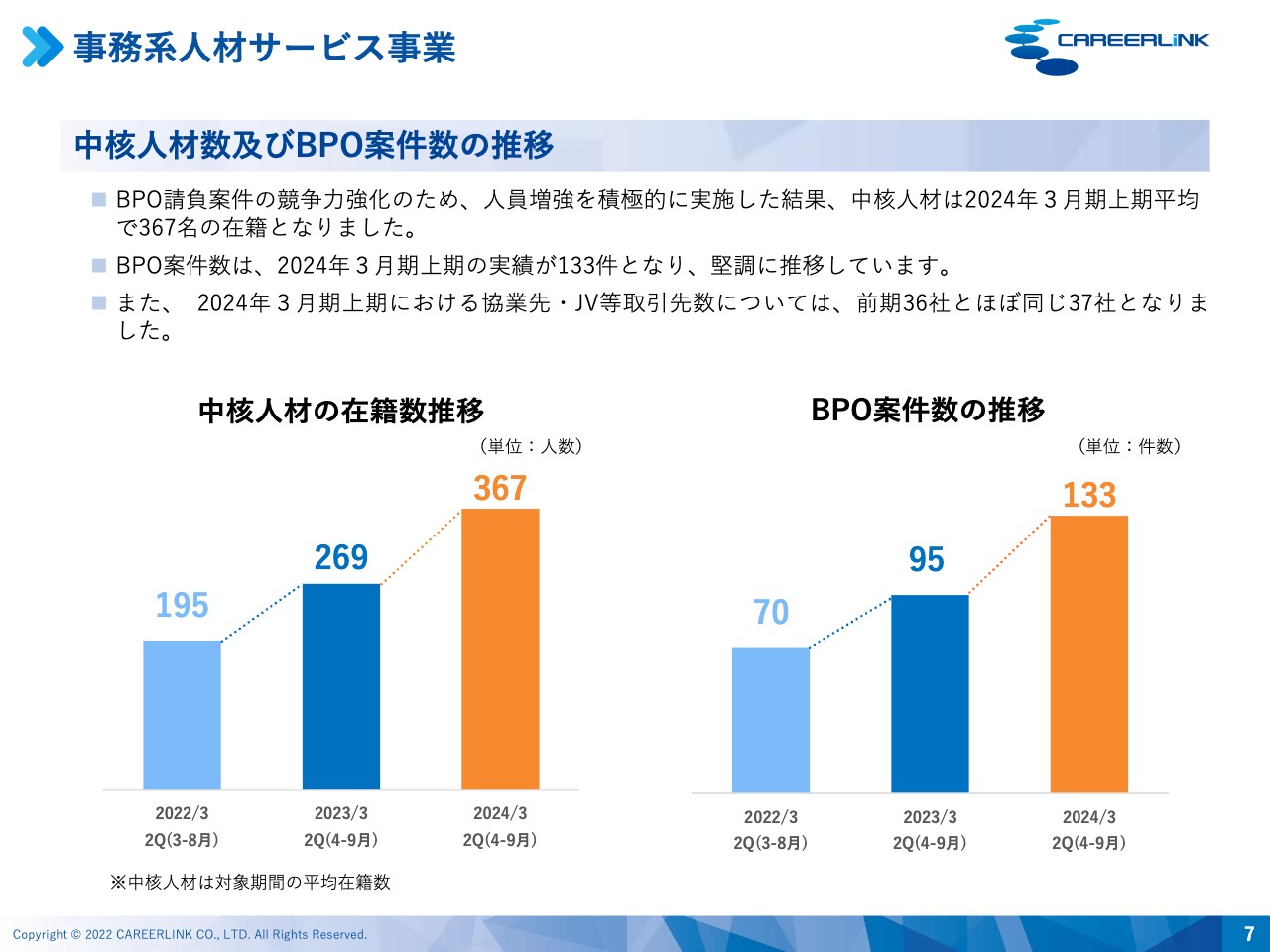

当第2四半期累計のKPIの推移について、実績値をご報告します。従前より重要指標として位置づけている中核人材数およびBPO案件数の推移はスライドに記載のとおりです。

BPO請負案件の競争力強化のために、人員の増強を積極的に実施しました。その結果、2024年3月期の上期には、中核人材の平均在籍人数は367名となりました。

BPO案件数は上期の実績が133件となり、同じく堅調に推移しています。

また、協業先・ジョイントベンチャーなどの取引先社数は前期で36社でしたが、現在も同程度の37社で推移しています。

事務系人材サービス事業

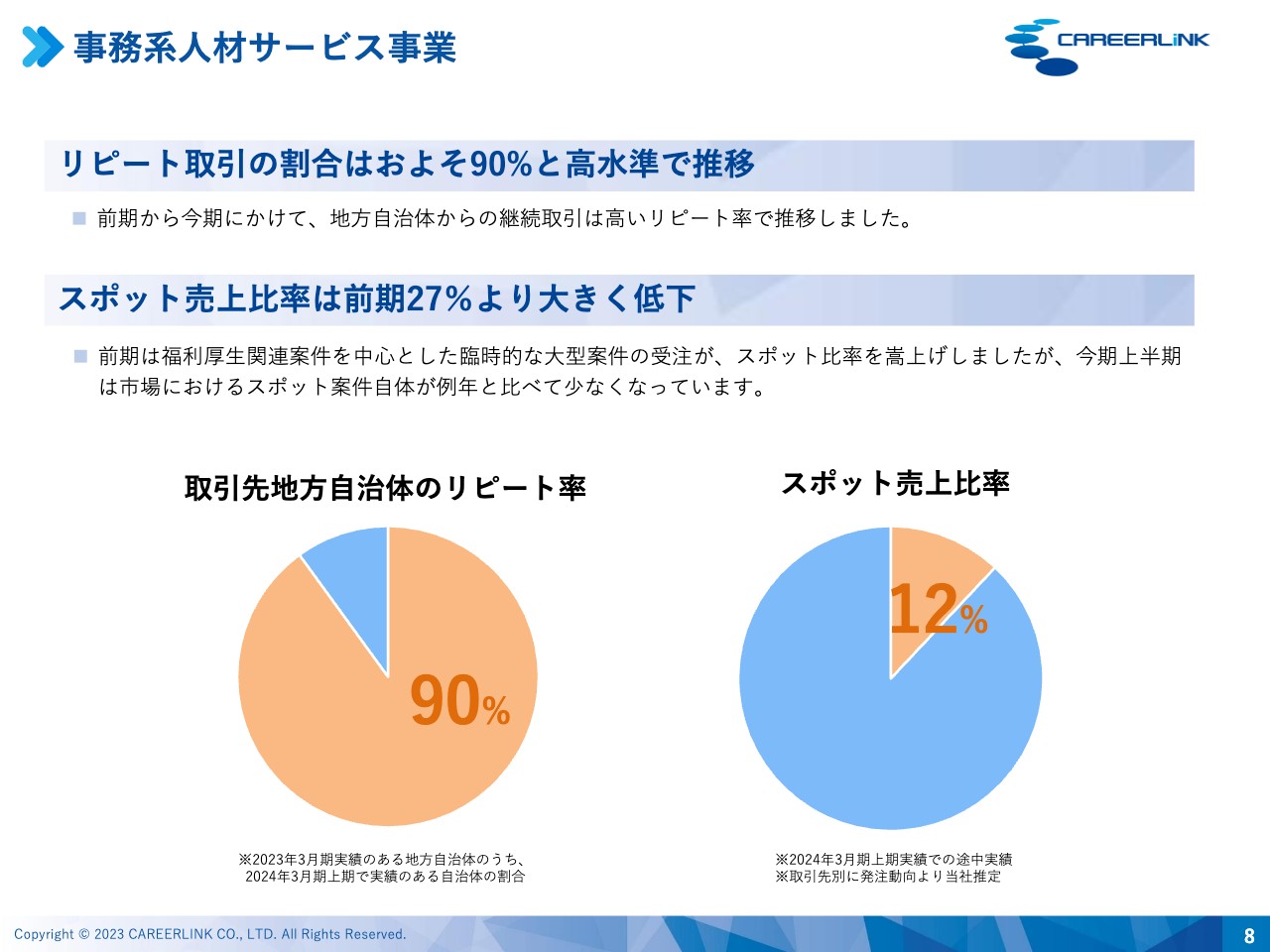

事務系人材サービス事業のKPIについてです。前期から今期にかけ、地方自治体からの継続取引は90パーセントと高水準で推移しています。また、スポット売上高比率については、前期の27パーセントより大きく低下し、今期は12パーセントとなりました。

前期は、福利厚生案件を中心とした臨時的な大型案件の受注が、スポット比率をかさ上げした一方で、今期上期は市場のスポット案件自体が例年に比べて少なくなっている傾向が見てとれました。

製造系人材サービス事業及びその他セグメント

製造系人材サービス事業およびその他のセグメントについてです。

製造系人材サービス事業は増収減益となりました。食品加工部門では、惣菜、菓子、冷凍食品などを中心とした新規取引先の開拓や、既存取引先からの受注量が好調に推移しています。また、製造加工部門においても、既存取引先の取引の拡大により受注量が増加しました。

利益面では、人員の採用と登録スタッフ数の増加に積極的に取り組んだことにより、減益となりました。

その他セグメントは、減収増益となっています。内容はスライドに記載のとおりです。

2024年3月期 通期業績予想

2024年3月期の通期の業績予想についても、上期の実績などを踏まえ、下方修正に至っています。市場環境の変化に対応するための対策を講じてはいるものの、現時点では期首の業績予想時の数値と実績との乖離を解消するまでには至らないことを見込み、下方修正を行いました。

2024年3月期下期については、クライアントからの幅広いニーズへの対応力の強化、業務品質の維持に努めるほか、複合的難易度の高い総合ソリューション型の完成度を高めていきます。

さらに、モジュール化の推進により、品質の向上とコストの最適化を進め、オンリーワンのポジションを確立していくことで、入札落札率の向上を図ります。

通期の業績予想数値は、売上高が477億500万円で、期首予想に対し76.5パーセントとなっています。営業利益は31億7,500万円、経常利益は31億7,700万円、期首予想に対する比率はともに45.3パーセントです。また、親会社株主に帰属する当期純利益は21億2,200万円、期首予想に対し44.2パーセントとなりました。

なお、セグメント別の売上高については、下段に内訳を記載しています。事務系人材サービス事業が406億4,500万円、製造系人材サービス事業が67億8,000万円、その他事業が2億8,000万円となっています。

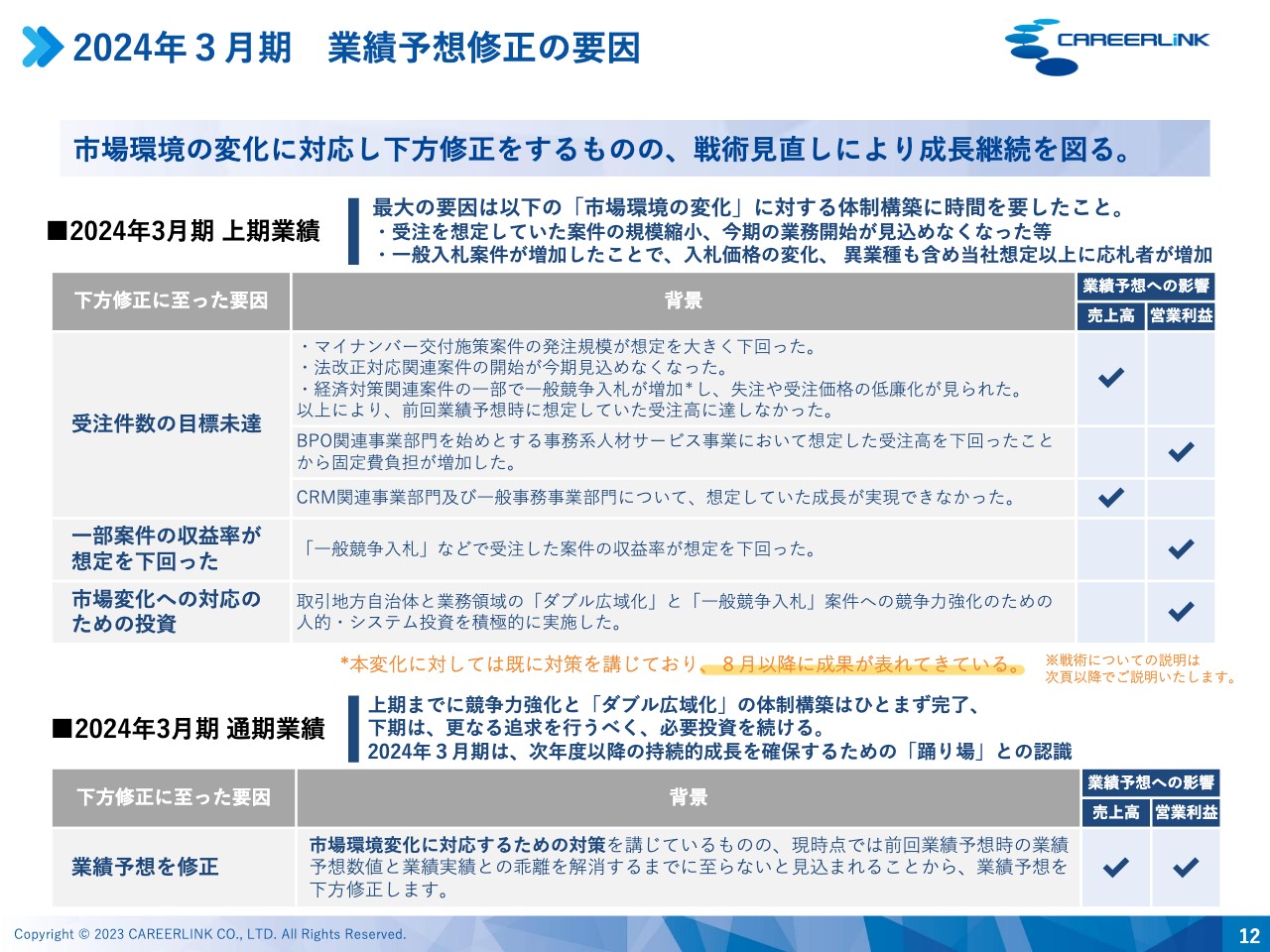

2024年3月期 業績予想修正の要因

業績予想の修正要因について詳しくご説明します。最大の要因は、スライドに記載のとおり、市場環境の変化に対応するための体制構築に時間を要したことです。

市場環境の変化によってどのような影響が生じたかというと、マイナンバー交付施策案件の発注規模が想定を下回ったこと、法改正対応関連案件の開始が今期は見込めなくなったこと、経済対策関連案件の一部で、従来はプロポーザル競争入札で実施されることを想定していたものの、一般競争入札が増加し、失注や受注価格の低廉化が見られたことです。また、当社の想定以上に応札者も増加しています。

これらに対応するための施策はすでに走り始めており、第2四半期の期中である8月度には成果が表れています。しかしながら、それまでのビハインドを回復するまでには至らず、このような業績および業績予想となっています。

利益面でも同様の要因となりますが、一般競争入札の増加で受注価格が低廉化し、それによる収益率の修正や、市場変化に対応するための人的投資とシステム投資、また受注高が下回ったことによる固定費の割合が増加したこと等によるものとなります。

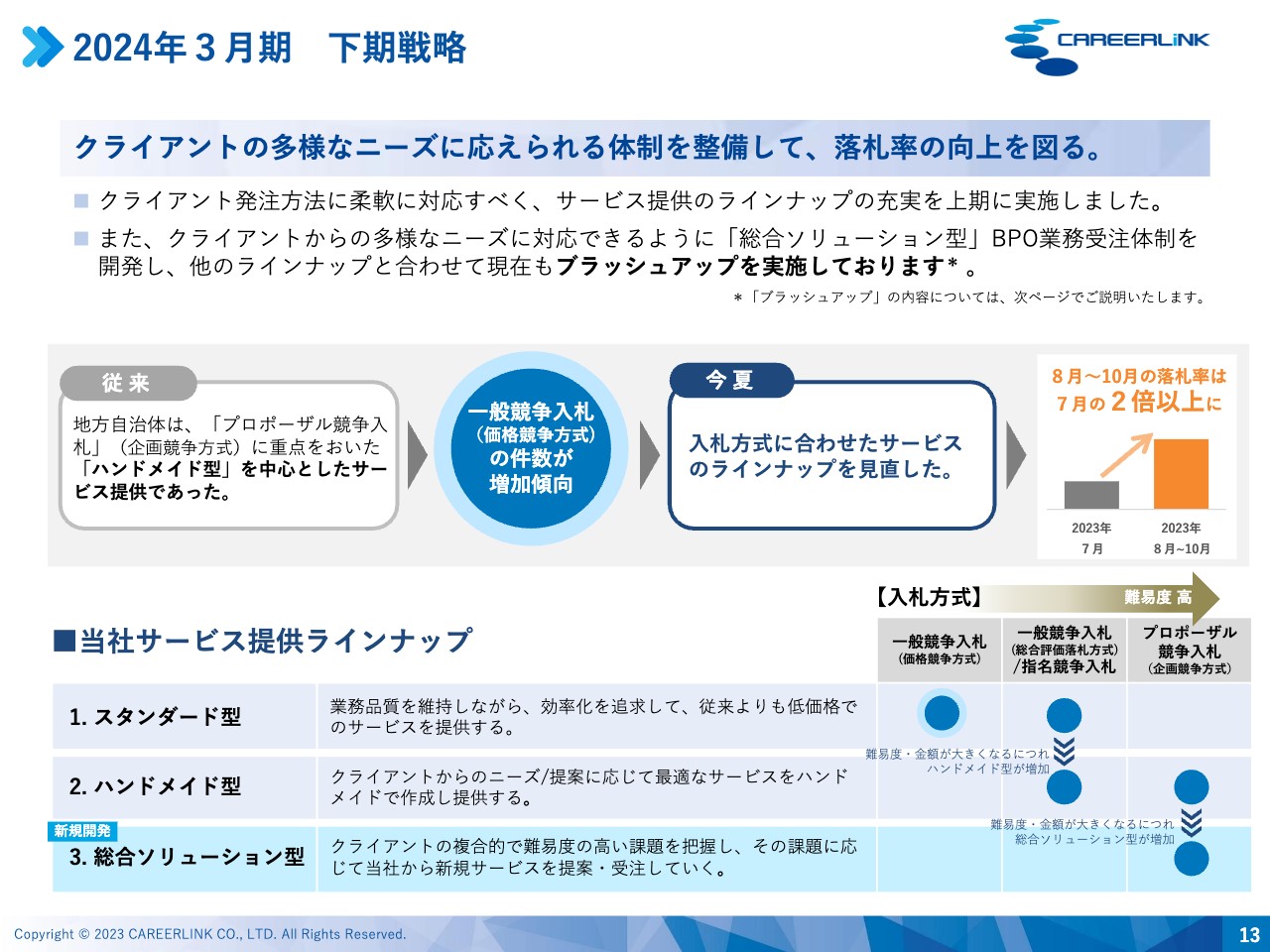

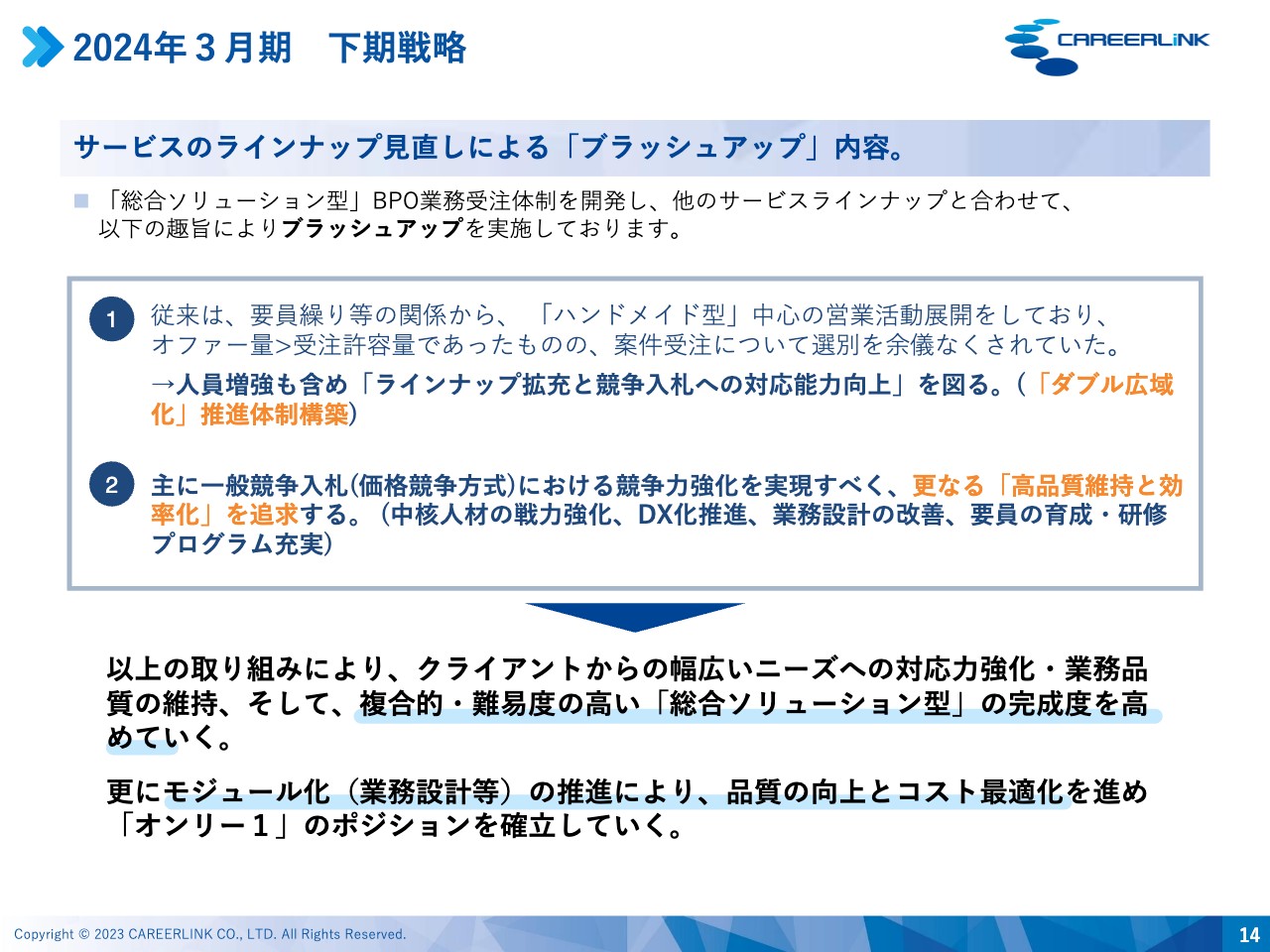

2024年3月期 下期戦略

施策については、下期戦略をスライドの13ページ、14ページで具体的にご説明しています。まずは対応する案件を増加させるため、サービスラインナップの充実を上期に実施しました。

従来は、当社はプロポーザル競争入札に重点を置いたハンドメイド型のサービス提供を中心としていましたが、一般競争入札の増加に対応するために、効率化を追求した低価格型のラインナップを拡充しました。

さらに、プロポーザル競争入札でも、より高難易度かつ複合的なサービスが必要となるような入札に対応するための受注体制を構築し、総合ソリューション型のラインナップも新たに開発し、取り組み始めています。

2024年3月期 下期戦略

下期は、総合ソリューション型のサービスラインナップのブラッシュアップを実施し、競争入札への対応能力の向上を図っていきます。これにより、面での拡大、業務領域の拡大を図り、ダブル広域化の推進体制を構築します。

また、一般競争入札での競争力を強化するために、業務設計の改善や中核人材の戦力強化、DX化の推進など、さらなる高品質維持と効率化を追求していきます。

以上の取り組みにより、クライアントからの幅広いニーズへの対応力の強化や業務品質の維持を図り、複合的で難易度の高い総合ソリューション型の完成度を高め、さらにこれらのモジュール化の推進により品質の向上とコストの最適化を進めます。そして、オンリーワンのポジションを確立していきます。

このように、当社では今期を体制の強化、個別化のための踊り場として位置づけていきたいと考えています。

中期利益計画の修正

中期利益計画についてご説明します。2024年3月期業績予想の修正に伴い、2026年3月期までの中期利益計画も下方修正しています。取引地方自治体と業務領域との「ダブル広域化」推進により、持続的な成長を実現するとともに、競争力強化のために、引き続き積極的な投資を実施する予定です。

修正内容は、スライドの表に記載のとおりで、2024年3月期の修正は先ほどお伝えした内容となっています。2025年3月期の計画値については、売上高を548億6,000万円、営業利益を37億3,500万円、経常利益を37億3,200万円、親会社株主に帰属する当期純利益を24億9,700万円と修正しています。

2026年3月期の計画値については、売上高を630億2,500万円、営業利益を44億8,500万円、経常利益を44億8,200万円、親会社株主に帰属する当期純利益を30億300万円としています。なお、セグメント別の売上高については、下段に内訳を記載しています。

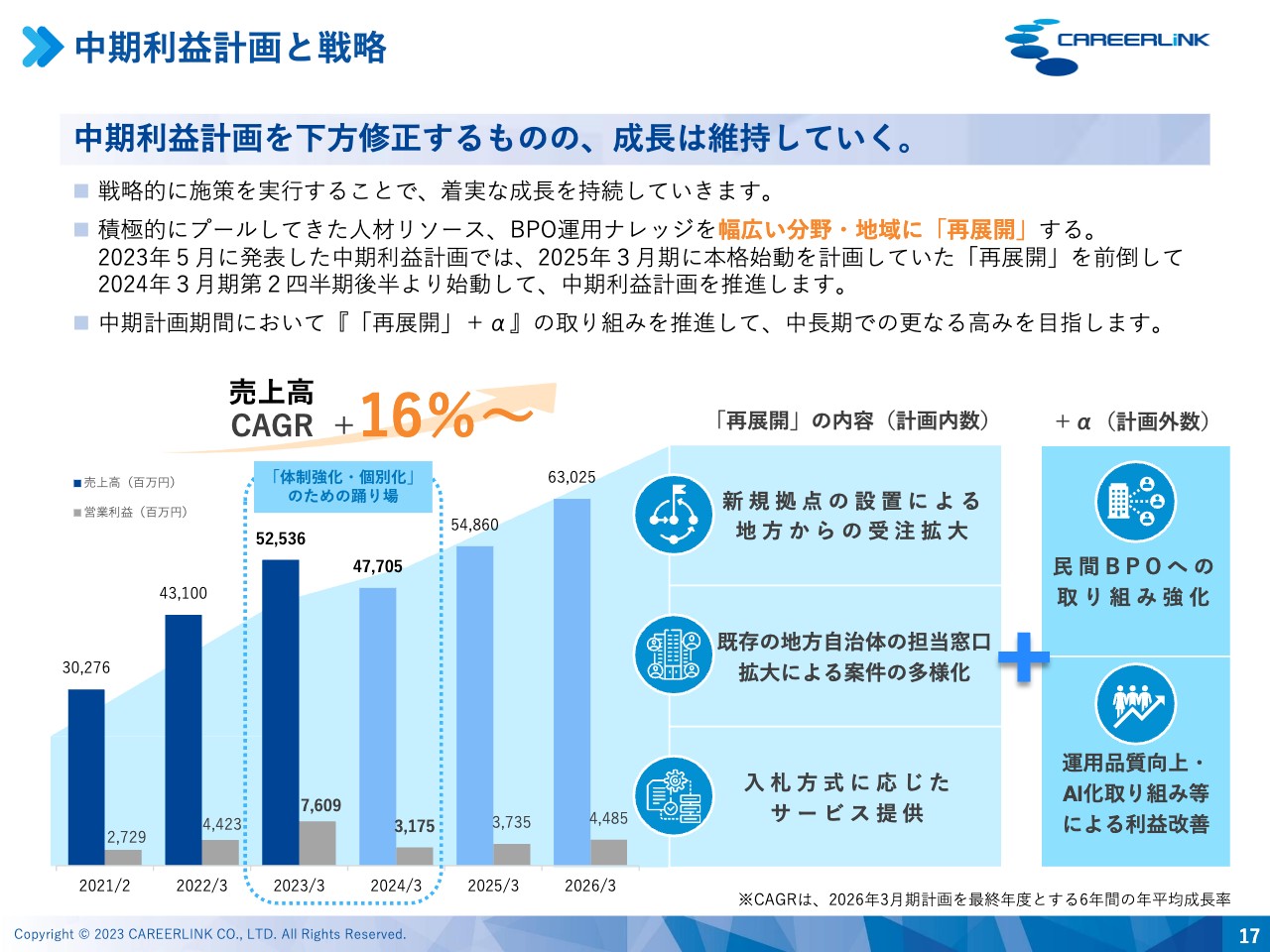

中期利益計画と戦略

中期利益計画の達成のための戦略についてです。この度、中期利益計画を下方修正しましたが、持続的な成長をしっかりと実現していきたいと考えています。

戦略的に施策を実行することで、着実な成長を持続します。

具体的には、本日まで積極的にプールしてきた人材リソースやBPOの運用ナレッジを、今まで以上に幅広い分野、地域に再展開します。2023年5月に発表した中期利益計画では、2025年3月期に本格始動を計画していた再展開を前倒しし、2024年3月期の第2四半期後半より始動することで中期利益計画を推進しています。

さらに、中期利益計画期間において「再展開+α」の取り組みを推進し、中長期でのさらなる高みを目指します。

そして、先ほどお伝えした修正中期利益計画の達成のための再展開について、主な内容が3点あります。

1点目は、新規拠点の設置による地方からの受注拡大です。こちらは、いわゆる面展開の推進になります。

2点目は、既存の地方自治体の担当窓口の拡大による案件の多様化です。1自治体あたりの取引数を複数化します。こちらは横展開の取り組みになります。

3点目は、入札方式に応じたサービス提供の強化です。こちらは、計画の内数として引き続き取り組んでいく内容となります。

一方、計画の外数で「+α」の位置づけにある施策は2点で、1点目が民間BPOへの取り組みの強化、2点目が運用品質向上・AI化などITツールの強化に取り組むこと等による利益改善です。

株主還元

株主還元については安定配当の基本方針のもと、2024年3月期の期末配当は1株あたり120円となる予定です。

当社の配当は、成長を持続するための事業展開と経営基盤強化のために必要な内部留保を確保しつつ、経営成績ならびに経営全般を総合的に判断し、適正で安定した配当を継続実施していくことを基本方針としています。こちらは従来から変わりありません。

この度、業績予想は下方修正しましたが、2024年3月期期末の配当予想は120円と変更はありません。

なお、本資料掲載の中期計画においては、ベースラインの利益確保を見込み、中期利益計画期間においても120円を維持する予定です。

株主還元(株主優待)

株主優待の内容は20ページのスライドに記載のとおりです。こちらは、長期保有優遇の考え方に基づいて実施しています。

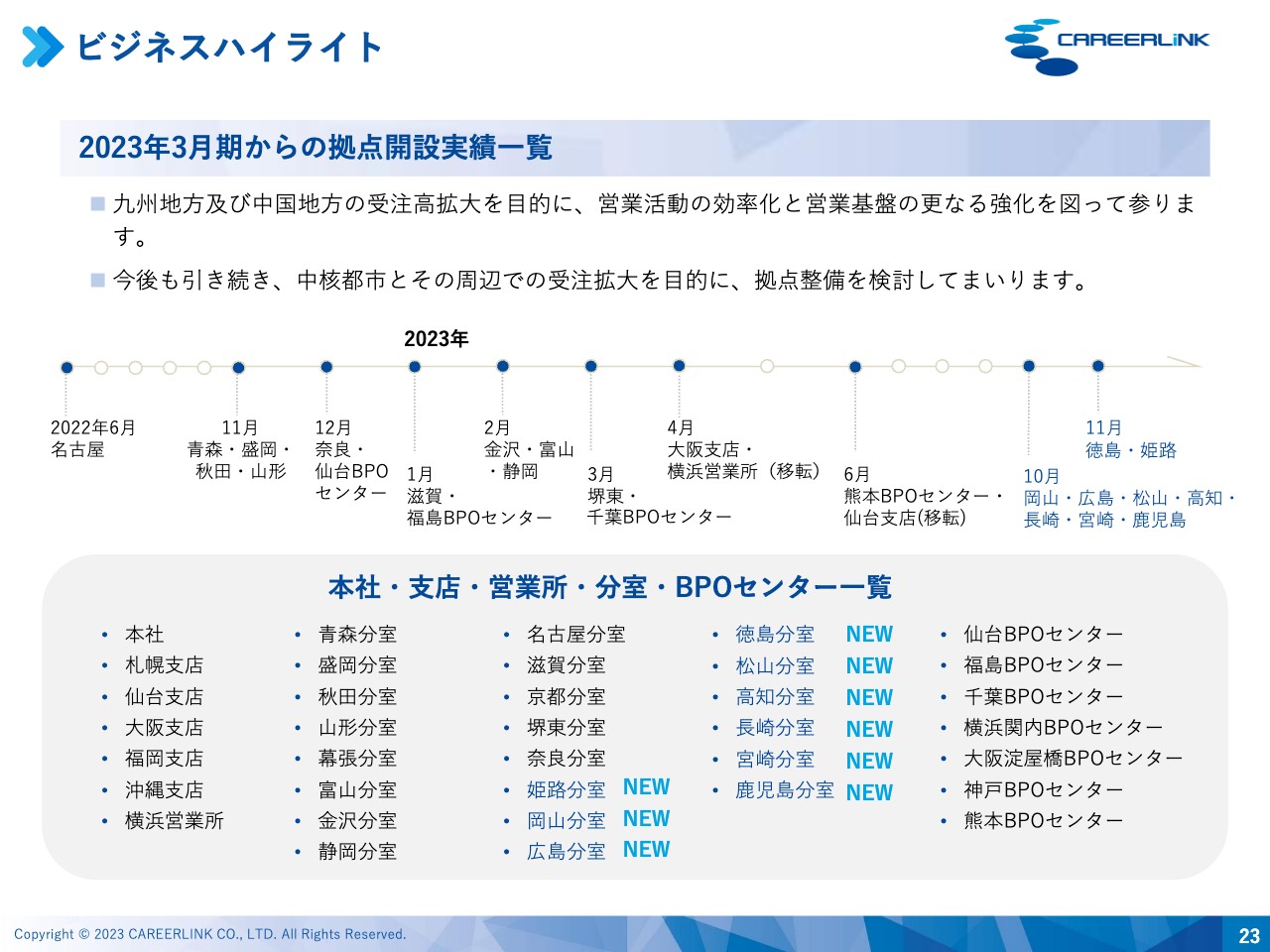

ビジネスハイライト

ビジネスハイライトです。スライドに記載のとおり、当社では拠点の展開を積極的に強化しています。

2023年の10月23日に岡山・広島・松山・高知・長崎・宮崎・鹿児島、11月9日に徳島、11月16日に姫路と、計9拠点を新設しました。今後も積極的に拠点を展開し、営業基盤の強化を図っていきます。

ビジネスハイライト

前期より拠点の展開に加え、BPOセンターの拡充等を実施しています。時系列にまとめた表をスライドに記載しましたので、ご参照ください。

ビジネスハイライト

ビジネスハイライトとして、もう1点ご説明します。2023年10月に奈良県の大和高田市と保険医療課における連携協定を締結しました。本協定締結により、大和高田市のBPRの推進・業務効率化の推進を図っていきます。

また、本活動を通じて当社の保険医療課業務に関する知見・ノウハウを蓄積し、営業活動の強化を図っていきます。

ビジネスハイライト(再掲)

「JPX日経中小型株指数」の構成銘柄として選定された件を再掲しますが、ご説明は割愛します。

ビジネスハイライト(再掲)

大阪・関西万博の広報・プロモーション契約の締結の件です。こちらも再掲のため、ご説明は割愛します。

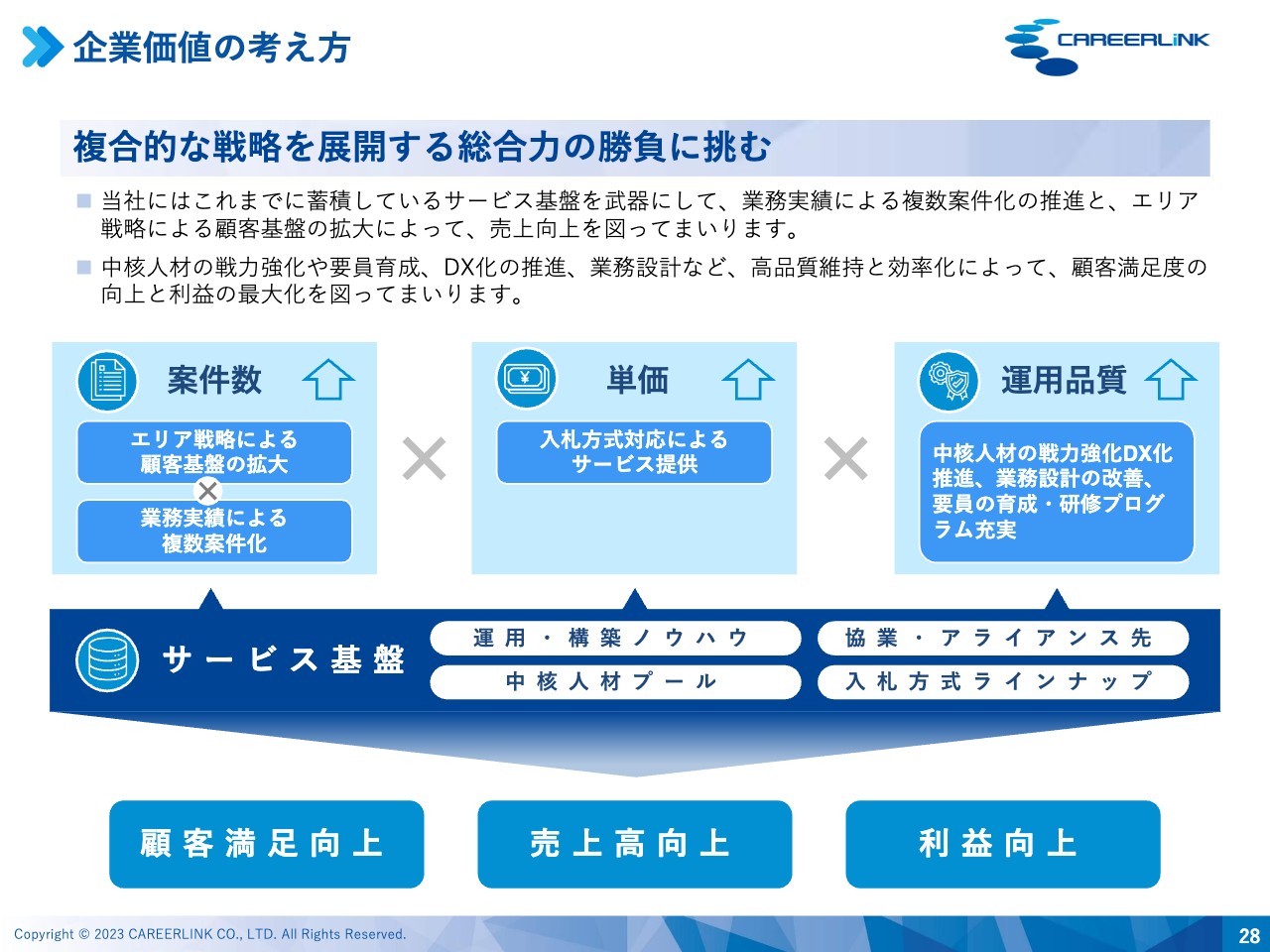

企業価値の考え方

企業価値の考え方ですが、複合的な戦略を展開する総合力を高めていきます。これまで当社に蓄積してきたサービス基盤を武器とし、業務実績による複数案件化の推進と、エリア戦略による顧客基盤の拡大を図ります。これらのダブル広域化を積極的に推進し、売上の向上を図っていく予定です。

そして、中核人材の戦力強化や要員の育成、DX化の推進、業務設計など、高品質の維持と効率化により、顧客満足度の向上と利益の最大化を図っていくことを考えています。

企業価値(業容拡大)

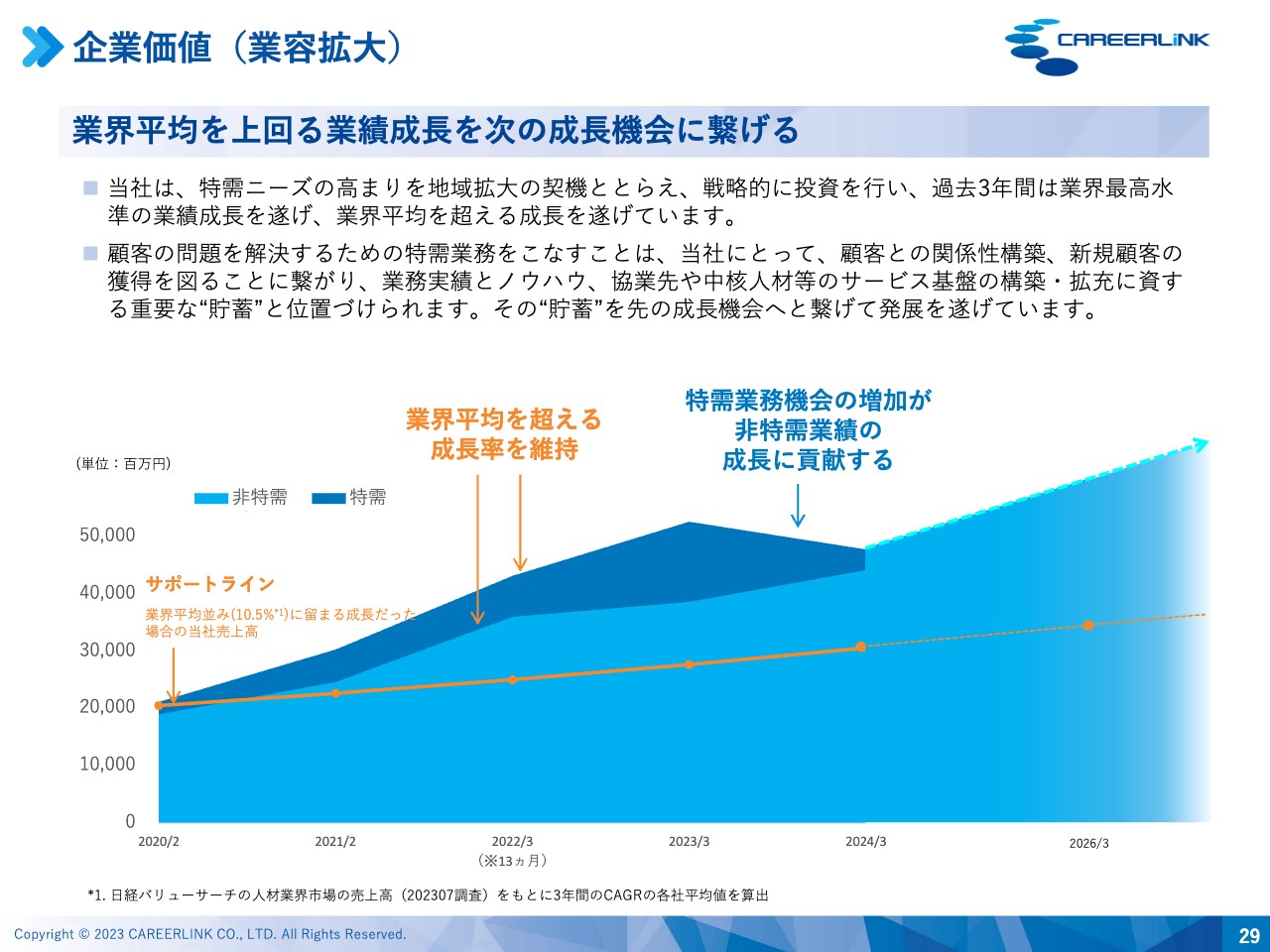

業容拡大について、過去そして今後の推移の考え方をご説明します。スライドの表では、当社の業績の実績および今後の中期計画の傾斜を示しています。表の下段に記載のとおり、日経バリューサーチの実績値を算定根拠としており、サポートラインと称したオレンジ色のグラフは、当業界の平均売上成長率である10.5パーセントを示したガイドラインです。

今まで当社は、特需のニーズの高まりを地域拡大の契機ととらえ、積極的かつ戦略的に投資を行った結果、直近の過去3年間は業界平均を超え、業界最高水準の業績成長を遂げてきました。

また、顧客の問題を解決するための特需業務に取り組むことは、当社にとって、顧客との関係性の構築や、新規顧客の獲得を図ることにつながってきました。そのため、業務実績とノウハウ、協業先や中核人材等のサービス基盤の構築・拡充に資する重要な「貯蓄」と位置づけています。その貯蓄を、先の成長機会へとつなげ、今後も発展を遂げていきます。

なお、グラフには薄いブルーと濃いブルーがありますが、当社のベーシックな業績を薄いブルーで、特需の営業業績を濃いブルーで分けて記載しています。中期以降、ベースアップの取り組みをしっかりと行うことに集中し、業容の拡大を計画的に進めていきます。

成長戦略

成長戦略です。取引先の地方自治体数について以前ご報告した目標数値を1年分ローリングしました。2026年3月期までの取引自治体数の目標は184に上方修正し、こちらを重要指標としています。

成長戦略

取引自治体数の拡大に向けては、各自治体それぞれにテーマがあります。この多様なテーマに対し、1自治体ごとに複合的なサービスを提供することでしっかりと進めていきたいと考えています。

BPO関連事業部門売上高の進捗

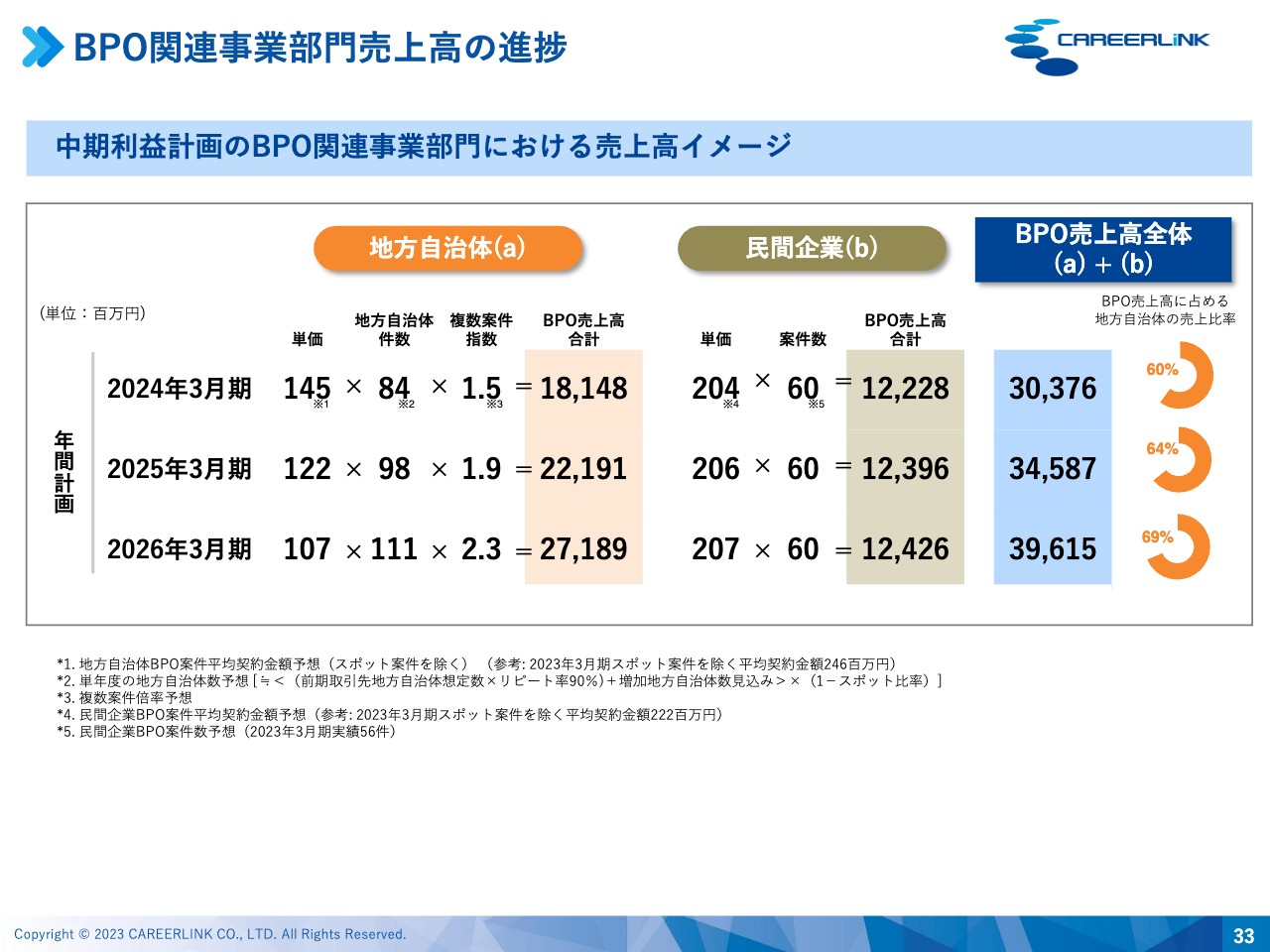

こちらも以前にご説明した指標の説明となります。地方自治体、民間企業それぞれのBPO関連事業部門における売上高について、1案件あたりの単価、地方自治体件数、複数案件指数をシミュレーションしたものをスライドに記載しています。

こちらの数字は、本日発表した中期計画の修正のBPOの内訳ですが、ご覧のとおり、地方自治体1案件あたりの単価は、下がることを前提に計画を立てています。

一方で、能動的な活動の成果となる、取引自治体件数ならびに複合案件の受託を、計画的にしっかりと進めていくことを、今回の修正の中で棚卸ししました。詳しくは、こちらのスライドの内容をご参照ください。

ご説明は以上となります。ご清聴いただき、誠にありがとうございました。

質疑応答(要旨)①

Q:配当金額は120円を計画していますが、中期においても配当金額は維持していく予定でしょうか。

A:資料に記載のとおり、当社は安定配当を基本方針としております。今回修正した中期利益計画期間中(2026年3月期まで)、一株当たり120円の配当額は維持する予定でおります。

質疑応答(要旨)②

Q:人材の流動化、リスキリングやIT技術者養成や派遣への参入、隙間アルバイトへの参入等、事業領域の拡大は考えていますでしょうか。

A:人材の流動化やリスキリング、隙間バイトなどについては、当社にとっても重要なテーマであると考えており、人材紹介等の人材の流動化、リスキリング体制の充実について鋭意取り組まなければ、求職者から当社が選択されることもクライアントに対するサービスレベルも上がりません。IT化については、以前から、内製・外注ともに強化しており、IT化の成否は、当社BPO業務における競争力向上に大きく影響すると考えています。IT化進捗のその先には外販や事業化等の方向性は出てくるものだと考えております。

質疑応答(要旨)③

Q:東証から「資本コストや株価を意識した経営の実現に向けた対応」を今年の3月に要請されていますが、具体的対応策について教えてください。

A:当社は、ROEについて常に資本コストを上回ることを目標としております。資本コストは、今年5月の決算説明会において説明しましたように9パーセント程度と考えており、今期のROEについては、16パーセント強と想定しています。

また、PBRについては、2倍以上を確保することをめざしていきたいと考えております。

質疑応答(要旨)④

Q:中期利益計画の達成見込みはどうか。達成のハードルはいかがですか?

A:中期利益計画については、当然、容易に達成できる計画ではありませんが、十分達成可能な計画であると考えています。

質疑応答(要旨)⑤

Q:BPOセンターを始め九州の拠点も拡充されていますが、九州での半導体工場建設ラッシュの動向は御社にとって民間関連の商機となるでしょうか。

A:製造系人材サービス事業については、子会社であるキャリアリンクファクトリー(株)が担っており、同社は、以前から熊本に拠点を有しており、業容拡大に取り組んでおります。半導体需要についても、積極的に取り組んでいます。

質疑応答(要旨)⑥

Q:地方自治体DXで今後関連のITエンジニアは忙しくなるようですが、御社のビジネスにインパクトはあるでしょうか。

A:地方自治体DX化の進展により、当社の業務が縮小していくとは考えておらず、新たなビジネスチャンスに繋がるものと考えております。DX化は、ITエンジニア領域の派遣や受託という単一的なものに限らず、周辺業務を併せたBPRとしての需要も含めて想定しており、今後、積極的に取り組むべきテーマとして位置付けております。

質疑応答(要旨)⑦

Q:今期の売上高下方修正の内訳について、マイナンバー、法改正関連、一般競争入札の影響、などそれぞれどの程度の影響だったのか差し支えない範囲で教えてください。

A:大変恐縮ですが、下方修正の要因ごとの影響につきましてのご回答は、ご容赦願います。

質疑応答(要旨)⑧

Q:総合ソリューション型案件はハンドメイド型とどのように違うのか、もう少しわかりやすい事例をあげて教えていただけますでしょうか?

また、ラインナップの売上構成比率について、スタンダード型、ハンドメイド型、総合型で今期どの程度になりそうなのか、中期的にはどのように変化していくのかについても教えてください。

A:給付金案件を例にしてご説明します。従来の「ハンドメイド型」では、給付金の審査業務やコールセンター業務などに対象業務が限定されていましたが、「総合ソリューション型」では、その前工程や後工程なども含めた業務を一括して受託することが可能となります。

ラインナップ別の割合については公表しておりません。今期は「スタンダード型」が増えることを想定しており、低廉化する競争入札に対する競争力を持ち直すことが、売上高を継続的に伸ばすうえでも新規での顧客開拓においても重要であると考えて、取り組みを強化しています。「ハンドメイド型」、さらに「総合ソリューション型」のような専門性と複合性を追求するサービスについては、トライアンドエラーを繰り返しながらブラッシュアップに取り組んでまいりたいと考えています。

質疑応答(要旨)⑨

Q:地方自治体の単価が今期以降に大幅に下落する見通しですが、実体として来期に単価が下落するかのポイントは、マイナンバーや法改正対応等の大型案件が発注されるなど、価格競争の緩和要因があるとお考えでしょうか。

A:今回の修正要因の1つとして、「体制構築に時間を要した。」ことを挙げました。この体制構築は、今後も価格競争の緩和要因のない競争状態が続く前提で且つその環境下での成長を目的として実施しています。

今後、マイナンバーや法改正対応などの大型案件を、計画外で受注した場合、受注単価の増加が起こることは想定されますが、今回の中期利益計画は、不確定要素を排除した状態で作成しています。

質疑応答(要旨)⑩

Q:今後の人員増強の目標および採用について教えてください。

A:要員数については十分確保できているため、今後は再配置・育成に注力することとしておりますが、DX化等の専門性の高いハイスペック人材は今後とも積極的に採用していく計画としております。

質疑応答(要旨)⑪

Q:下期戦略において、8月に成果が表れているということですが、低価格のサービス提供やハンドメイド型は既にモデルが確立できているのでしょうか。また、総合ソリューション型は従来からある御社の強みをさらに磨き上げないと、差別化できないような状況でしょうか。

A:「スタンダード型」においても、「ハンドメイド型」においても、モデルは確立できており、落札率も2倍以上に向上しています。「総合ソリューション型」についても、すでに落札実績はあり、さらなる改良を進めております。

質疑応答(要旨)⑫

Q:中核人材が順調に確保できていることは評価できると思われますが、一般競争入札が増えている状況では強みになりますか。コスト高になるのではないかと懸念しています。

A:運用人材の高レベル化は、他社との差別化を生み、地方自治体からの評価に繋がるものと考えており、当社の強みになるため、コスト高になるものだとは考えておりません。

正規社員と非正規社員で比較すれば、非正規社員のほうがコスト圧迫要素は少ないですが、顧客満足度や取引の継続性等で考えると、当社の中核人材(正規社員)は、コストに見合うもしくはそれ以上のパフォーマンスを発揮すると考えています。短期的に考えれば、コスト高になるかもしれませんが、中長期的に継続性、戦略性を考えると、メリットの方が大きいと考えております。

※質疑応答部分は、企業提供の要旨になります。