2024年5月15日に発表された、株式会社インフォネット2024年3月期通期決算説明の内容を書き起こしでお伝えします。

infoNet Group

日下部拓也氏:みなさま、おはようございます。株式会社インフォネット代表取締役 社長執行役員の日下部です。本日は私から、2024年3月期の決算説明をします。よろしくお願いします。

まずは、会社の概要をご説明します。スライドは、いつもご覧いただいている内容です。今期より新しく株式会社ブランドデザインが加わり、インフォネット本体と合わせて4社体制のグループとなっています。本社を東京の大手町に構えており、それ以外に開発拠点として福井支社、佐賀支社、第2の営業拠点として大阪支社を設けています。

サービスとして、インフォネット単体ではWebサイト構築を中心に、そこに付随する「infoCMS」「MEGLASS finder」「LENSAwriter」といった、Webの情報発信を支えるプロダクトでお客さまのニーズに応えています。

アイアクト社のプロダクトとしては、「Cogmoシリーズ」と称したAIチャットサービスやAIの検索サービスをご提供しています。i-MediX社は、Webに関するIRサービスだけでなく、統合報告書やIRペーパー系の作成支援を行っています。

ブランドデザイン社は、Web制作会社です。ブランディング文脈に非常に強みがあり、HRのいわゆる採用ページやPRページといった制作を得意としています。

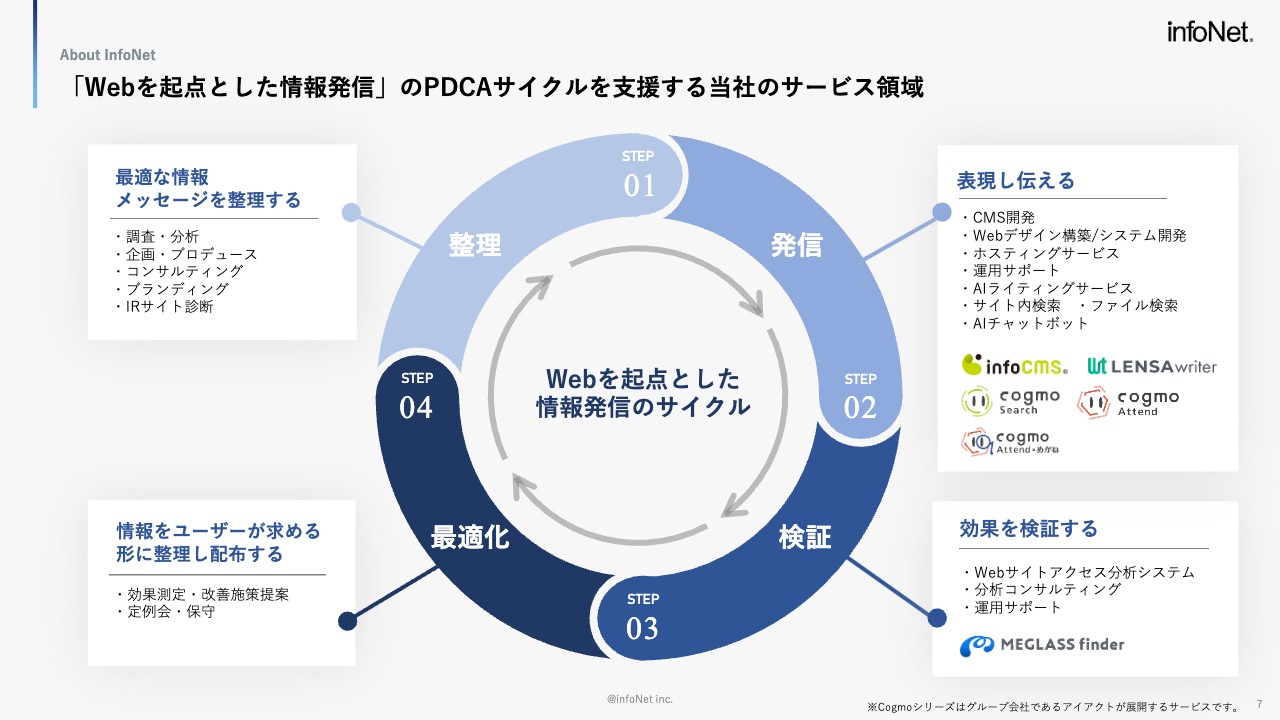

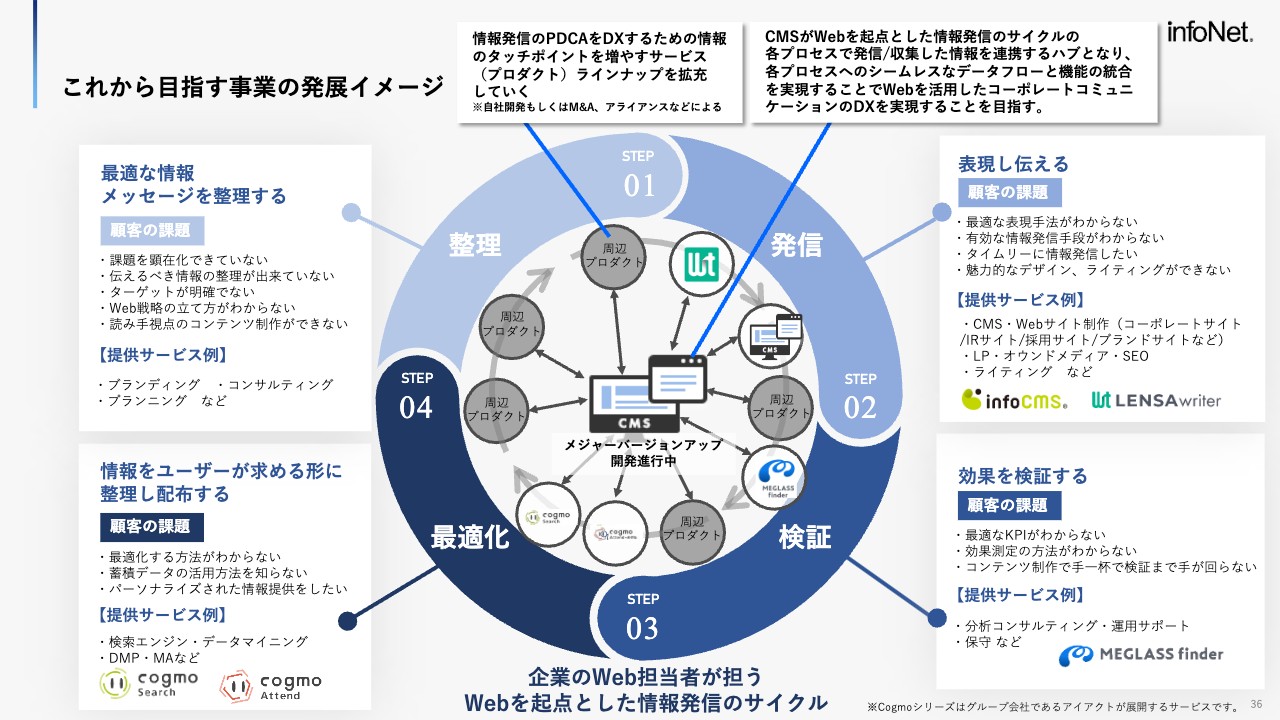

「Webを起点とした情報発信」のPDCAサイクルを支援する当社のサービス領域

当社は、「Webを起点とした情報発信」を支える事業です。ホームページ、いわゆるWebがベースとなります。スライド左上にある「整理」では、調査・分析を行うほか、どのような情報発信が適切かといった企画などのコンサルティングをしています。

この「整理」を起点として、実際にホームページを作った上での情報発信、その後の効果検証、さらに最適化するといったサービスを一貫して行っています。

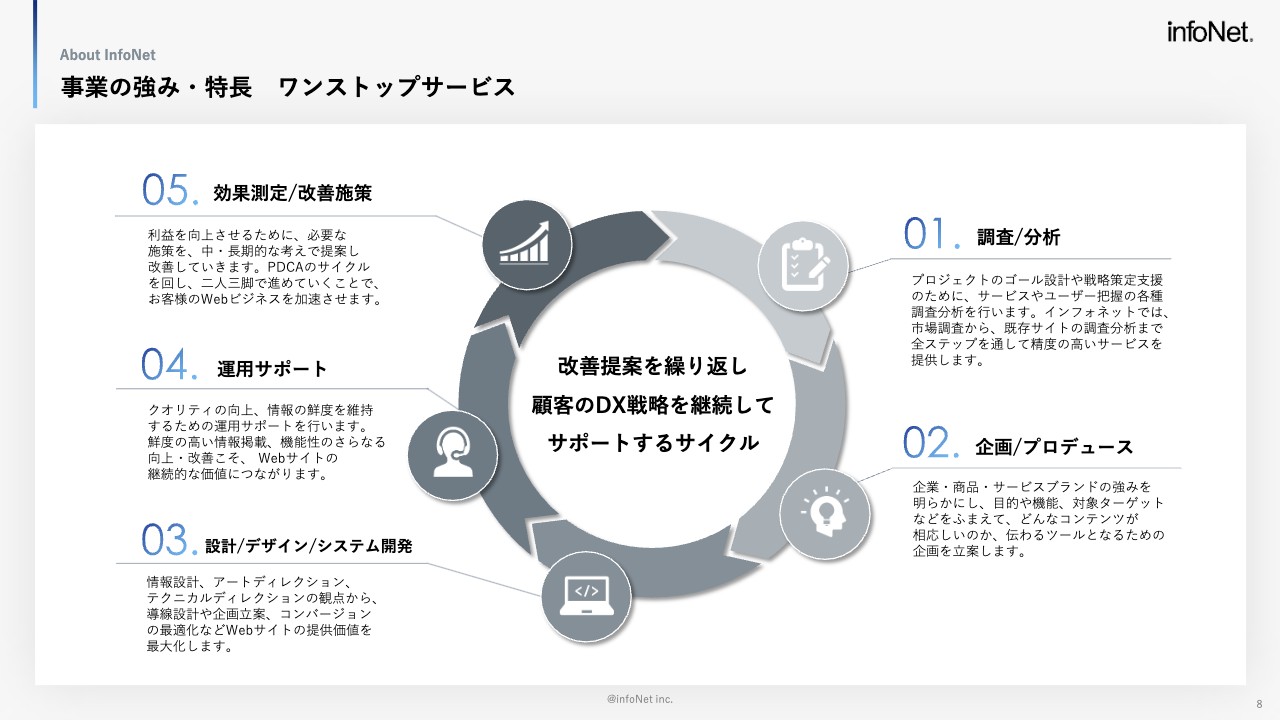

事業の強み・特長 ワンストップサービス

当社の特長は、スライドに記載した5つです。情報発信におけるPDCAサイクルを回すためのすべてのサービスを、自社内で完結できる体制をとっています。どのWeb制作会社も「ワンストップ」のような呼称を使いますが、実際は例えばサーバーの部分、あるいはCMSなどのプロダクトの部分を他社に依存するケースが非常に多いです。

当社の場合は、サーバーメンテナンスもCMSも自社で持っています。このように、すべてのサービスを自社内で完結できるところは、1つの大きなユニークポイントだと考えています。

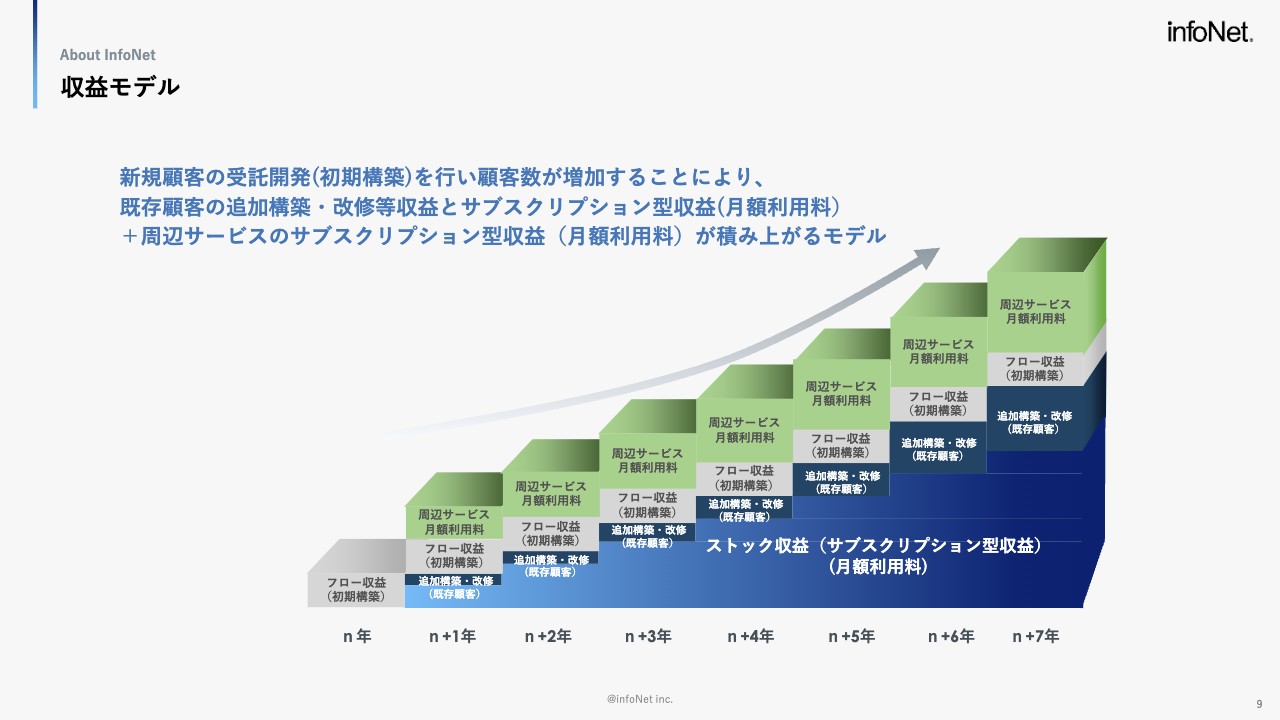

収益モデル

収益モデルについてご説明します。まず、スライドのグラフ左端のn年には、フロー収益としてWeb制作費用をいただきます。その後は、当社のプロダクトであるCMSを利用しながらWebを運用していただくため、CMS利用料というかたちで一番底にある濃いブルーで示したストック収益が積み上がっていきます。

一度当社のお客さまになっていただくと、その後は追加の改修などが入ってくるケースも多いため、さらに積み上がっていきます。あわせて、近年はアクセス解析のツール「MEGLASS Finder」、AIのライティングサービス「LENSAwriter」のような、Web/CMS以外のプロダクトもご利用いただくことで、周辺サービスの月額利用料も積み上がるモデルになっています。

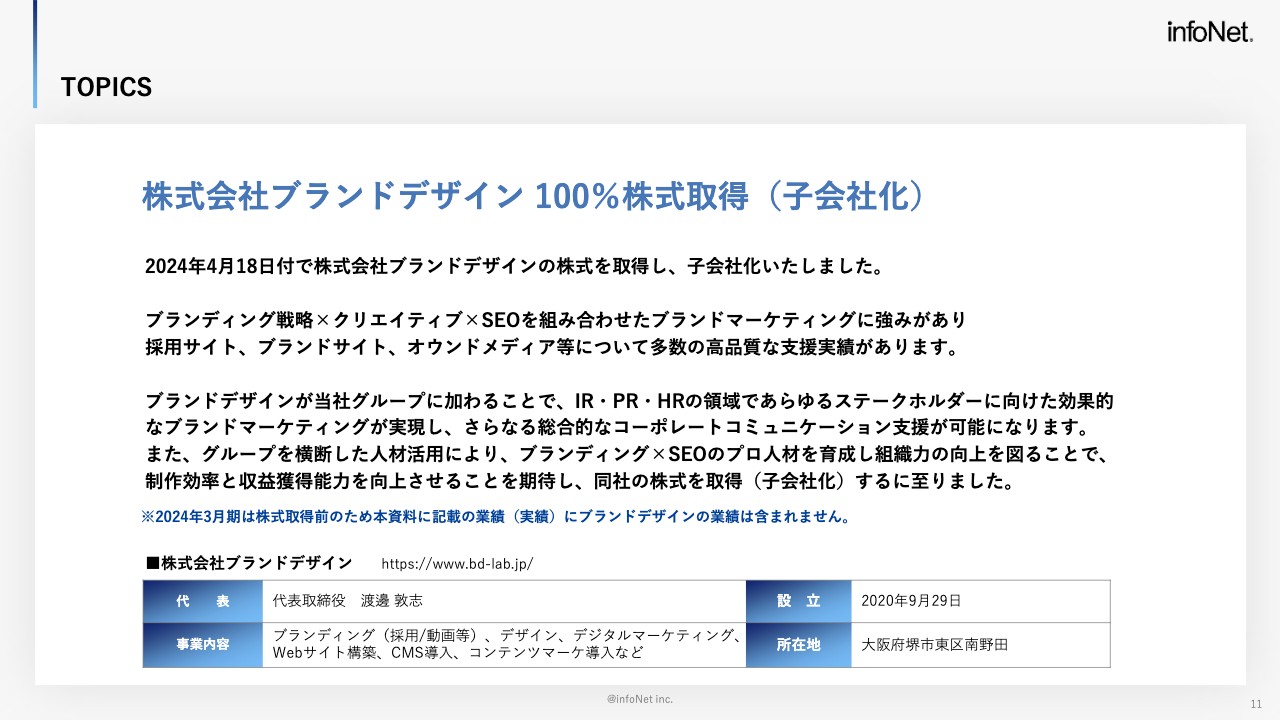

TOPICS

2024年3月期のトピックスです。今期に入ってから、ブランドデザイン社の株式を100パーセント取得し、子会社化しました。先ほどもお伝えしたように、ブランディング文脈に強いWeb制作会社です。

これまでも当社は、IRという文脈に関して一定の強みを持ってサービス提供していると考えています。しかし、Webを用いた情報発信には、IR以外にもHRやPRなどがあります。

そのようなIR以外の文脈となるHRやPRについては、どちらかと言うとロジカルというよりも、基本的にはブランディングという情緒的なところが非常に重要です。ブランドデザイン社は、こちらに非常に大きな強みを持っています。

グループの入口として、IRだけでなくHRやPRも補強し、全面的な情報発信を施策の強みを補強していく目論見の中で、ブランドデザイン社をグループインしました。

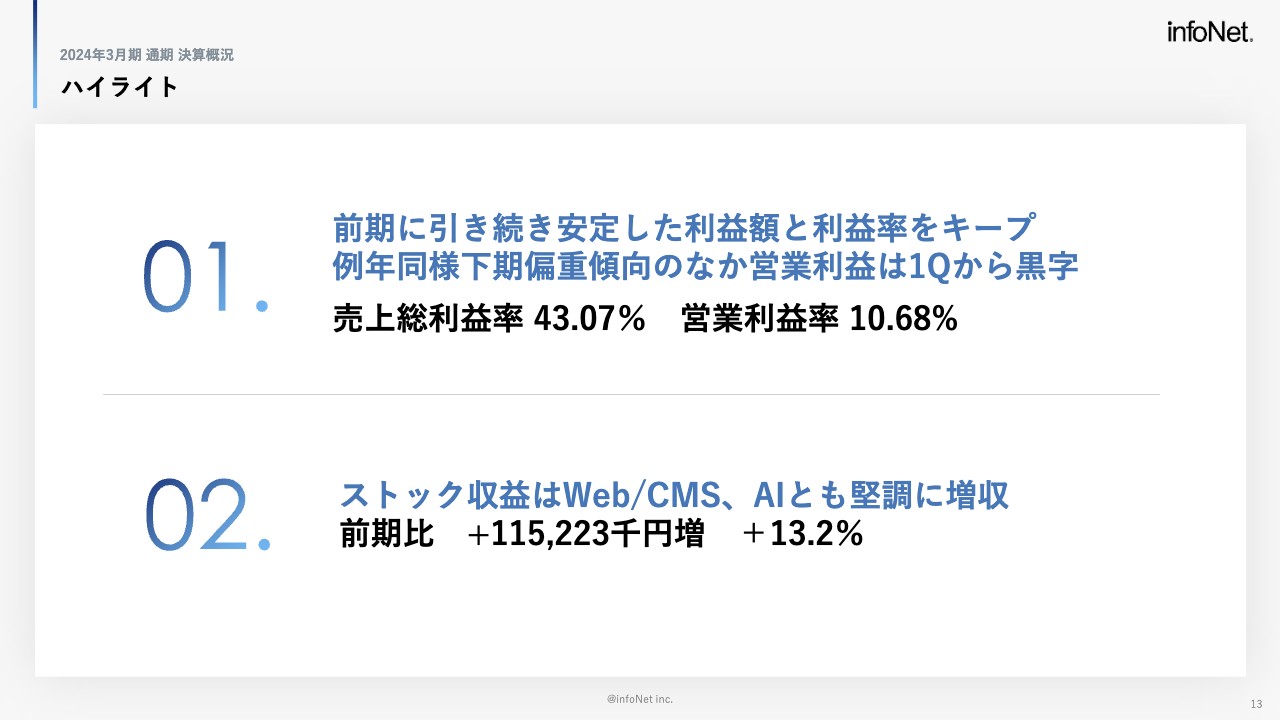

ハイライト

2024年3月期通期の決算概要についてご説明します。まず、ハイライトです。

1点目は、利益額と利益率を安定的にキープしています。あわせて、下期偏重であることは変わりませんが、四半期ごとの平準化も進んでいます。第1四半期は営業利益赤字からのスタートする傾向が強かったのですが、前期は第1四半期から黒字化し、進捗しました。

2点目は、ストック収益です。Web/CMSセグメントおよびAIセグメントともに堅調で、前期比約1億1,522万円増加しています。

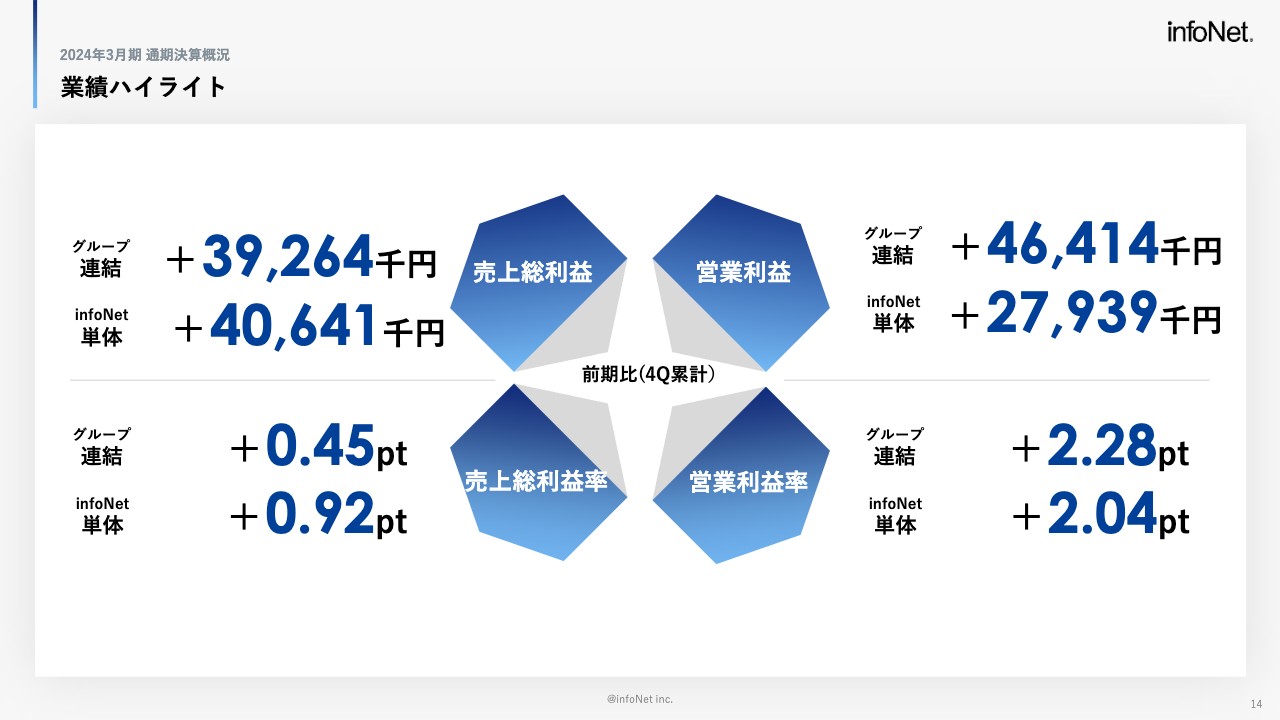

業績ハイライト

業績ハイライトです。まずは、我々が最も重視している利益面の指標についてご説明します。スライド左側の売上総利益、右側の営業利益ともに増加で進捗しています。

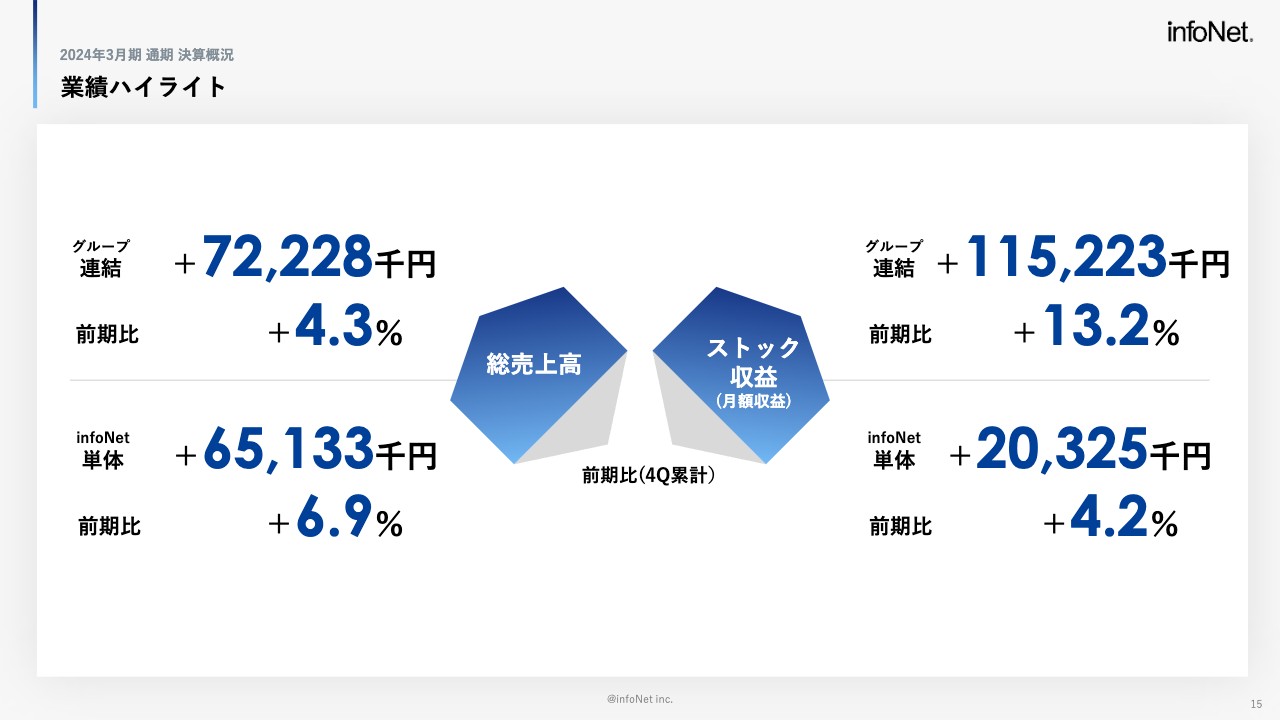

業績ハイライト

総売上高は、グループ連結で前期比約7,222万円増加しています。内訳は、インフォネット単体で前期比約6,513万円増加しており、単体で大きく伸ばせたと思います。

スライド右側のストック収益は、グループ連結で前期比約1億1,522万円増加しています。インフォネット単体では前期比約2,032万円増加しているため、子会社のストック収益の増加が大きかったと思っています。

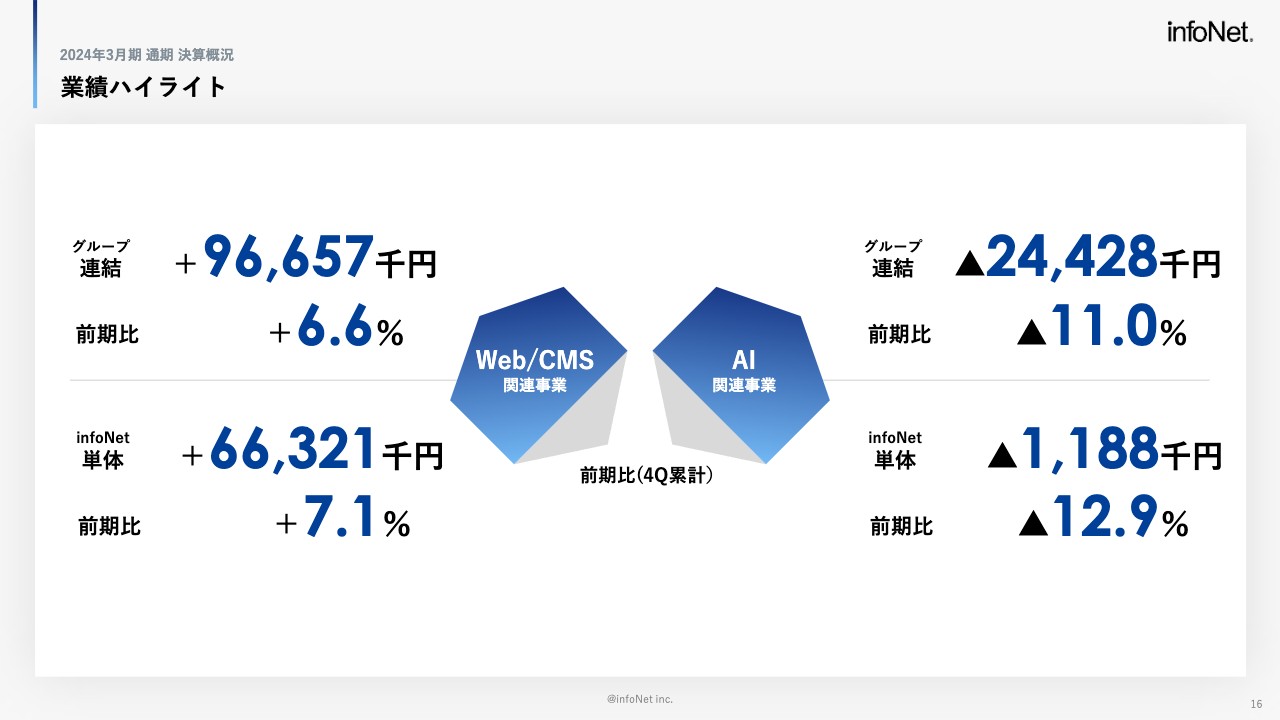

業績ハイライト

セグメント別の概要です。スライド左側のWeb/CMSは、グループ連結で前期比約9,665万円増加しています。インフォネット単体では、主業で前期比約6,632万円増加しています。

スライド右側のAIは、グループ連結では前期比約2,442万円減少しています。インフォネット単体でも前期比約118万円減少して着地しています。それぞれの内訳については、後ほどご説明します。

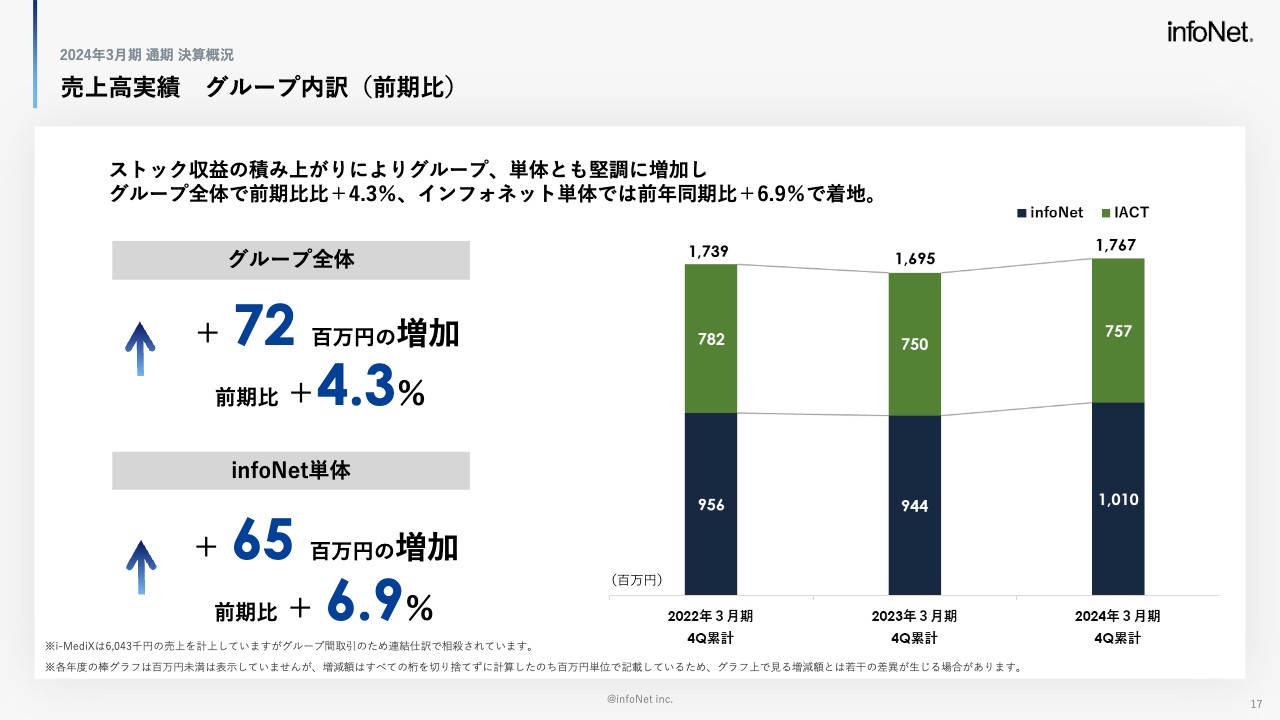

売上高実績 グループ内訳(前期比)

グループ内訳についてご説明します。売上高に関するグループ別の状況は、グループ全体、単体ともに前期比で増加での着地となっています。特に、スライド右側のグラフのうち紺色で示したインフォネット社の部分は10億円を超えた着地となり、順調な進捗です。

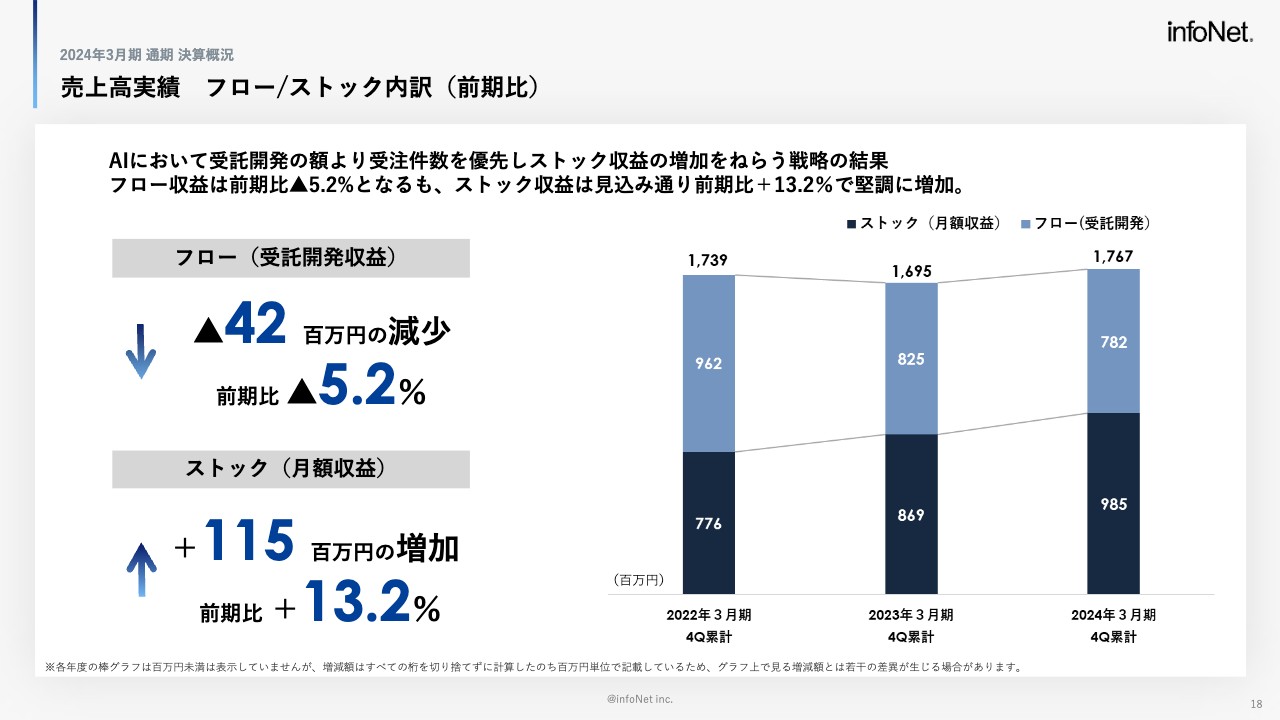

売上高実績 フロー/ストック内訳(前期比)

売上高のフロー/ストック内訳についてご説明します。フローは、グループ全体で前期比約4,200万円減少していますが、インフォネット単体では前期比1億1,500万円増加での着地となっています。

アイアクト社のWebには、どうしても波があります。また、AIに関しては、前期はフローよりもストックの積み上がりに注力した1年でした。結果として、グループ全体のフローは前期比約4,200万円の減少となりました。

一方で、グループ全体のストックは、前期比約1億1,500万円の増加となりました。当社が重視している、ストックの積み上がりは順調に増加して着地しています。

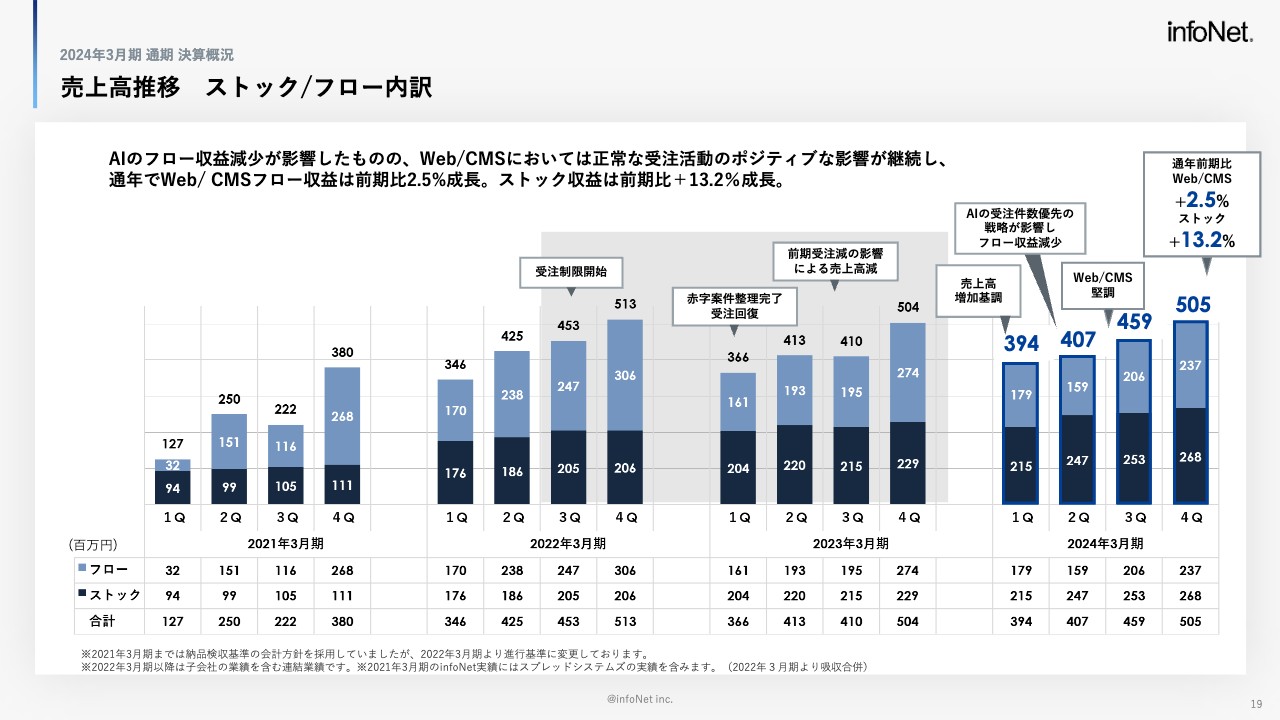

売上高推移 ストック/フロー内訳

売上高の四半期ごとの推移です。先ほどお話ししているとおり、平準化がだんだん進んできていると思います。2024年3月期は、第2四半期を除いた四半期ごとの前年比でほぼ増加の着地となっています。

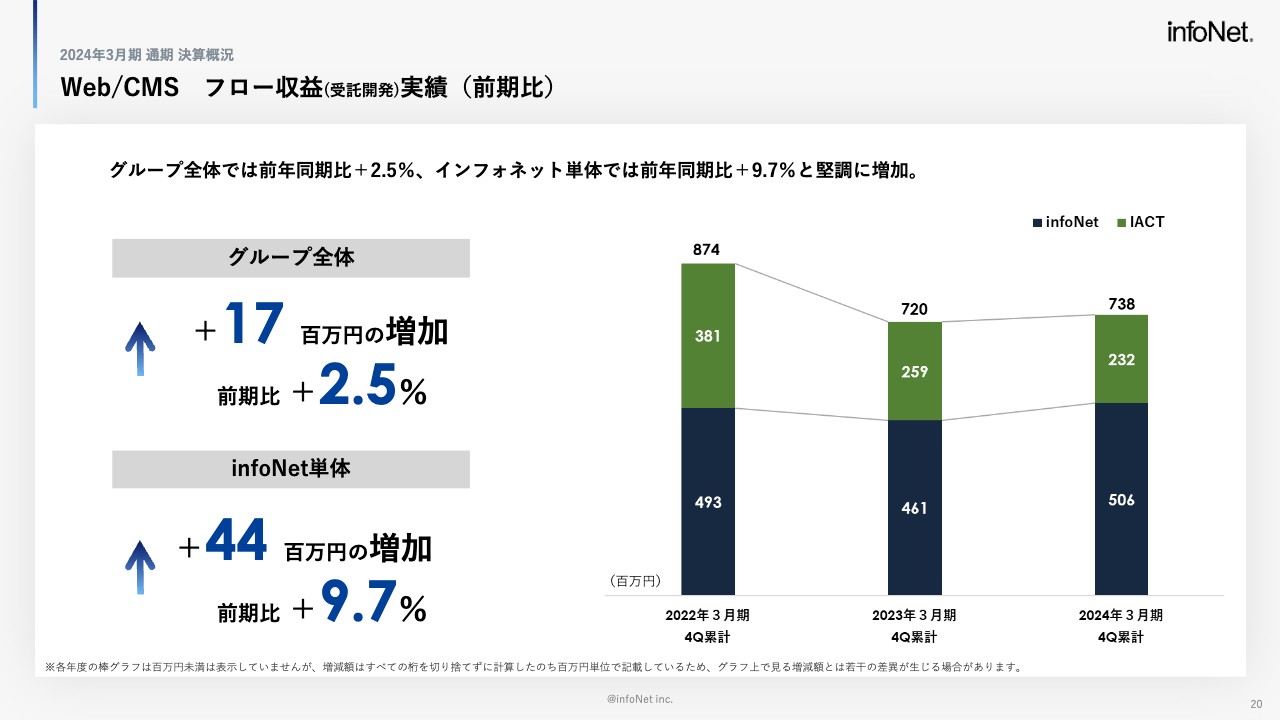

Web/CMS フロー収益(受託開発)実績(前期比)

Web/CMSのフロー収益の実績です。先ほども触れましたが、グループ全体では前期比1,700万円増加、インフォネット単体では前期比4,400万円増加の着地となっています。

アイアクト社は、エンタープライズ向けのお客さまが非常に多いという面もあり、どうしても年度ごとの波が生じます。2年前はその波が来ていましたが、前期は波がなかった中で、多少減少した着地となっています。その減少分を、インフォネット社でカバーできた1年でした。

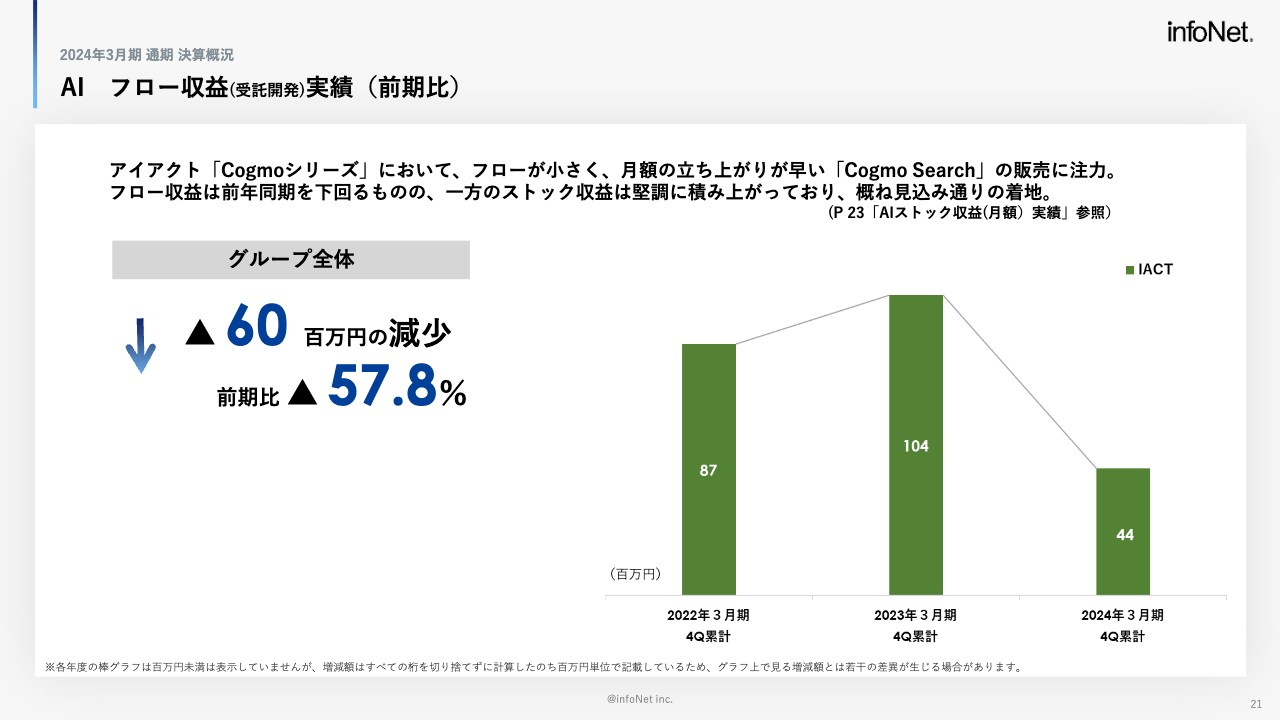

AI フロー収益(受託開発)実績(前期比)

AIのフロー収益の実績です。AIのサービスのほとんどをアイアクト社が担っています。先ほどご説明したとおり、月額の立ち上がりが早い「Cogmo Search」の販売に注力しています。

チャットボットの「Cogmo Attend」は、月額の立ち上がりは遅いものの、フロー収益が大きくなるプロダクトです。前期は「Cogmo Search」の販売に注力したため、その分フロー収益は減少して着地しています。

ただしAIも、グループ全体で見た場合のWeb/CMSと同様に、月額の部分を厚くしていく施策は続けていこうと考えています。月額に着目いただくと、事業の進捗が見えるだろうと思います。

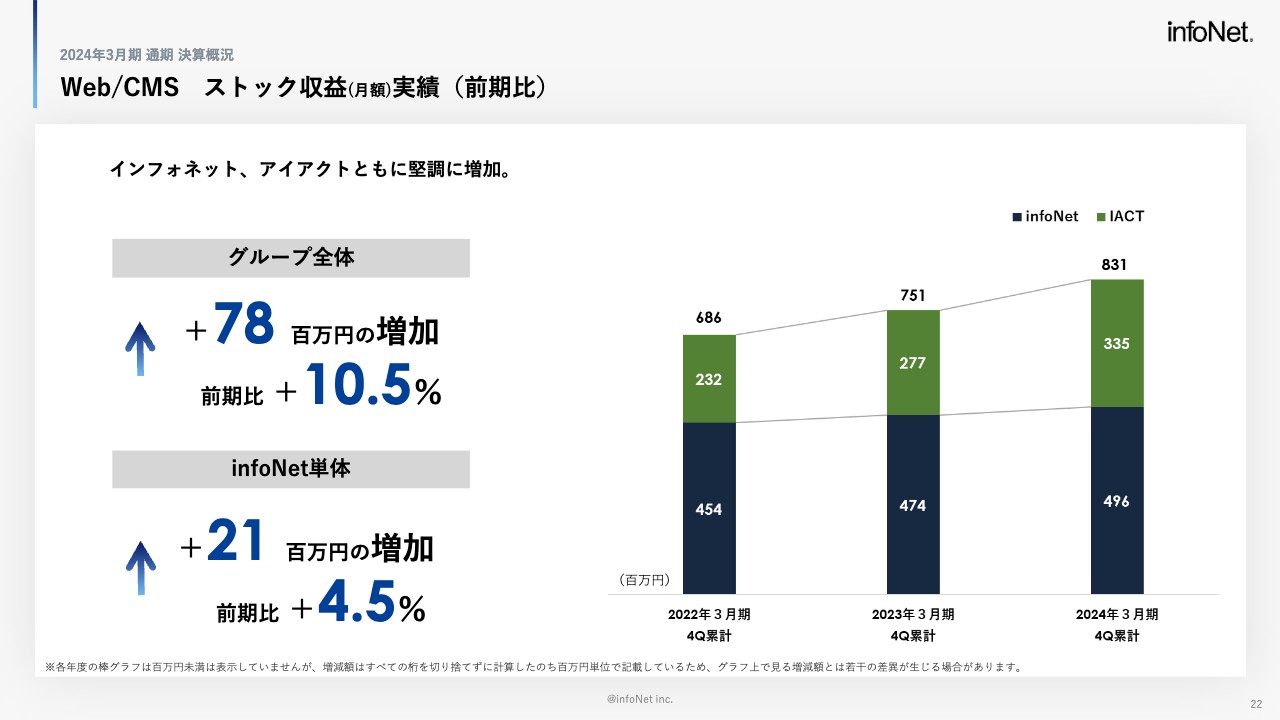

Web/CMS ストック収益(月額)実績(前期比)

Web/CMSのストック収益の実績です。こちらは、グループ全体で順調に増加しています。インフォネット単体では前期比2,100万円の増加と、例年どおり順調に積み上がりました。

一方で、アイアクト社のフロー収益は振るわないのですが、運用のほうで積み上がりました。グループ全体も、前期比7,800万円の増加で着地しています。

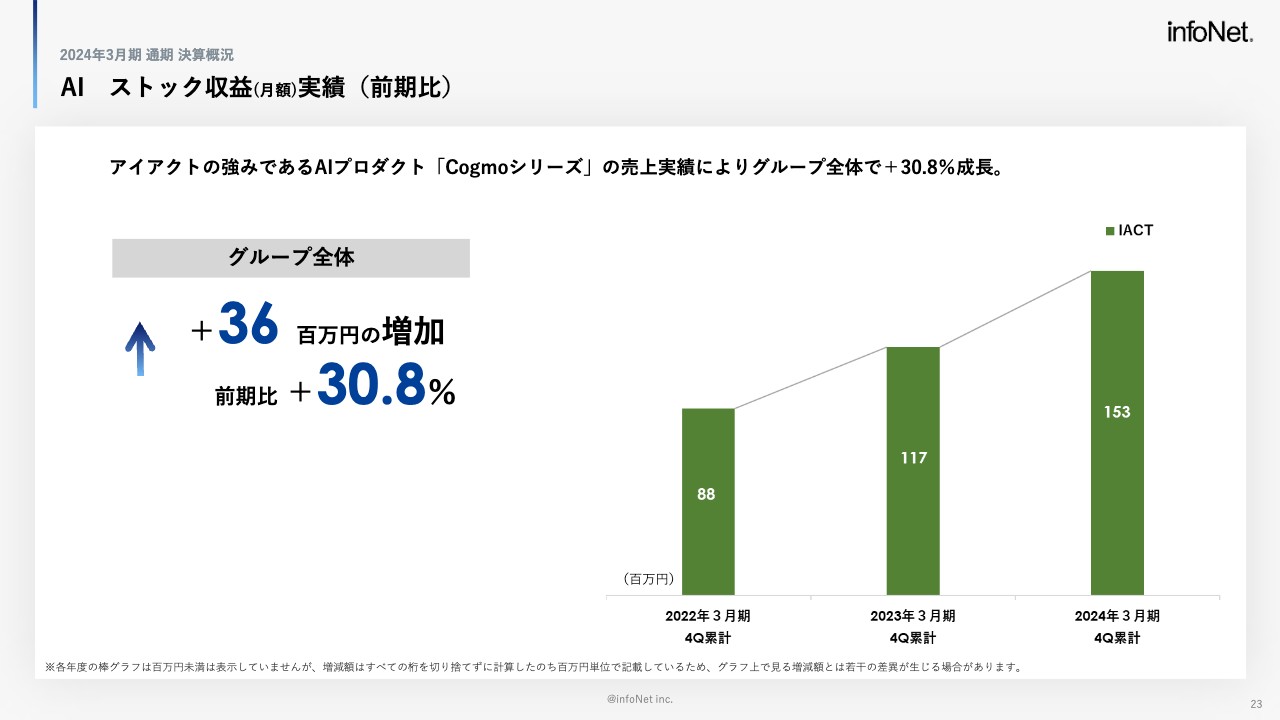

AI ストック収益(月額)実績(前期比)

AIのストック収益の実績です。先ほどもお話ししたとおり、AIのプロダクトは「Cogmo Search」の月額増加に注力したため、グループ全体で順調に前期比3,600万円増加して着地しています。

前期から「Cogmo Search」の販売に注力していますが、営業面を含めて手探りで始めた面もあります。それにもかかわらず順調に前期比30.8パーセントほど増加しての着地は、非常にポジティブかと思います。

前期を踏まえ、「今期はこうしたほうがいい」という方向性は見えてきています。実績をさらに伸ばせるよう、注力していきたいと思います。

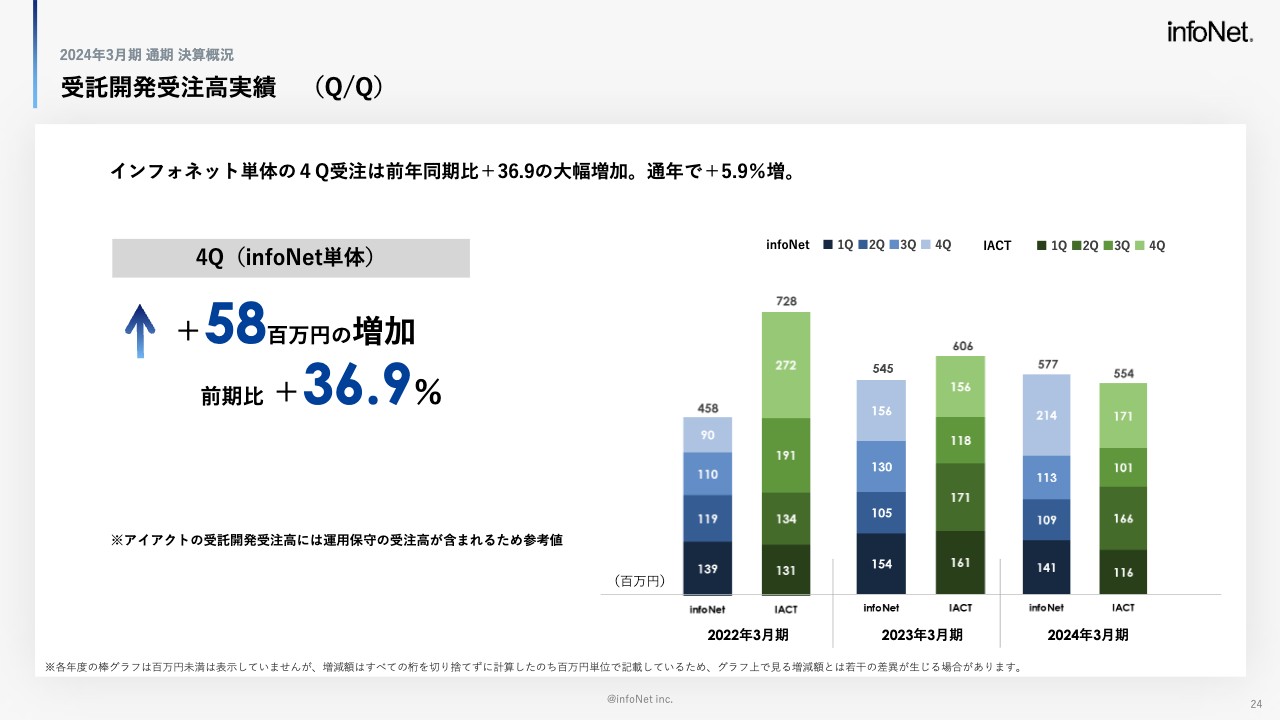

受託開発受注高実績 (Q/Q)

受託開発受注高実績です。スライドに記載したグラフのブルーがインフォネット単体、グリーンがアイアクト社です。

インフォネット単体は、順調に成長してきていると思います。アイアクト社は、先ほどからお話しているとおり、Web受注の波があります。その波が来ると実績が伸びる年度になりますが、波が来なければ多少減少となります。

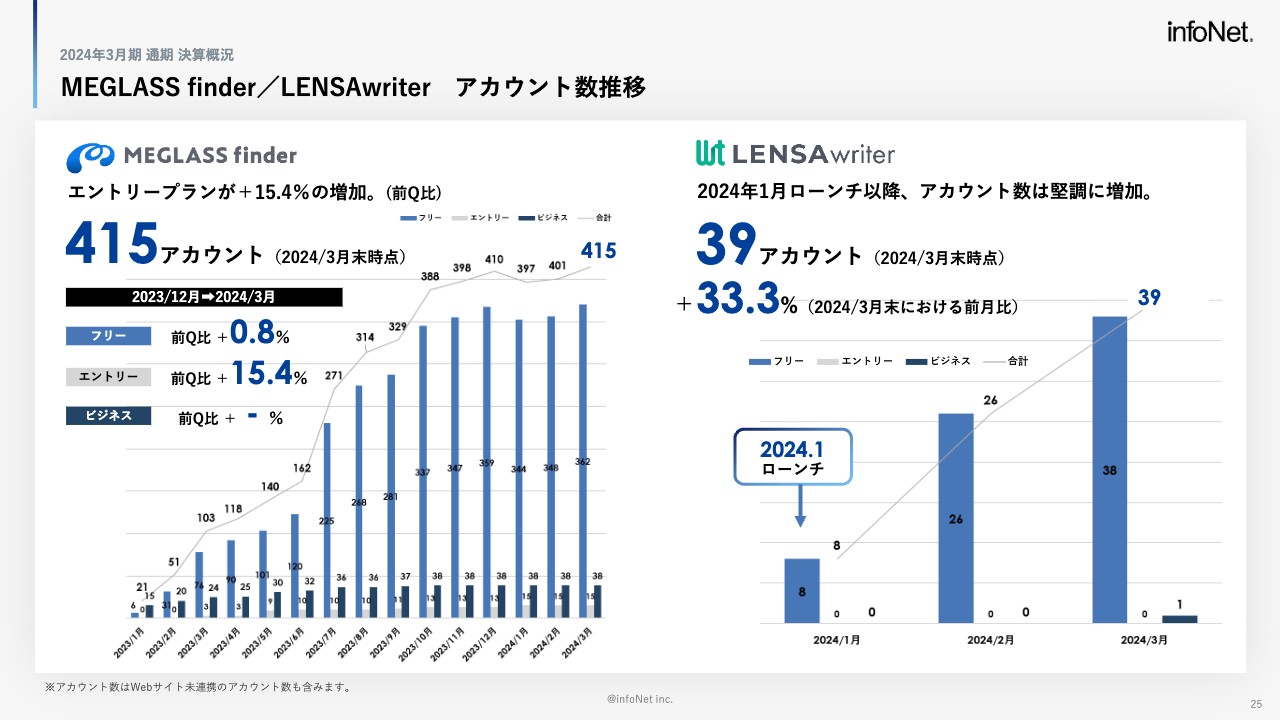

MEGLASS finder/LENSAwriter アカウント数推移

各プロダクトのアカウント数の推移です。スライド左側が「MEGLASS finder」、右側が「LENSAwriter」の推移です。

両プロダクトとも、目論見どおりアカウント数は徐々に増えてきています。一方で、まだWebの補助サービスという位置付けが非常に強く、月額への寄与という面では微々たるものだと思います。

今後は、もちろんプロダクトごとのバージョンアップを図っていきますが、プロジェクト間の連携や今期予定している新CMSとの連携を深めていくことで、ユーザー体験をどんどん上げていき、有償化のアカウントを増やせるよう、注力していきたいと考えています。

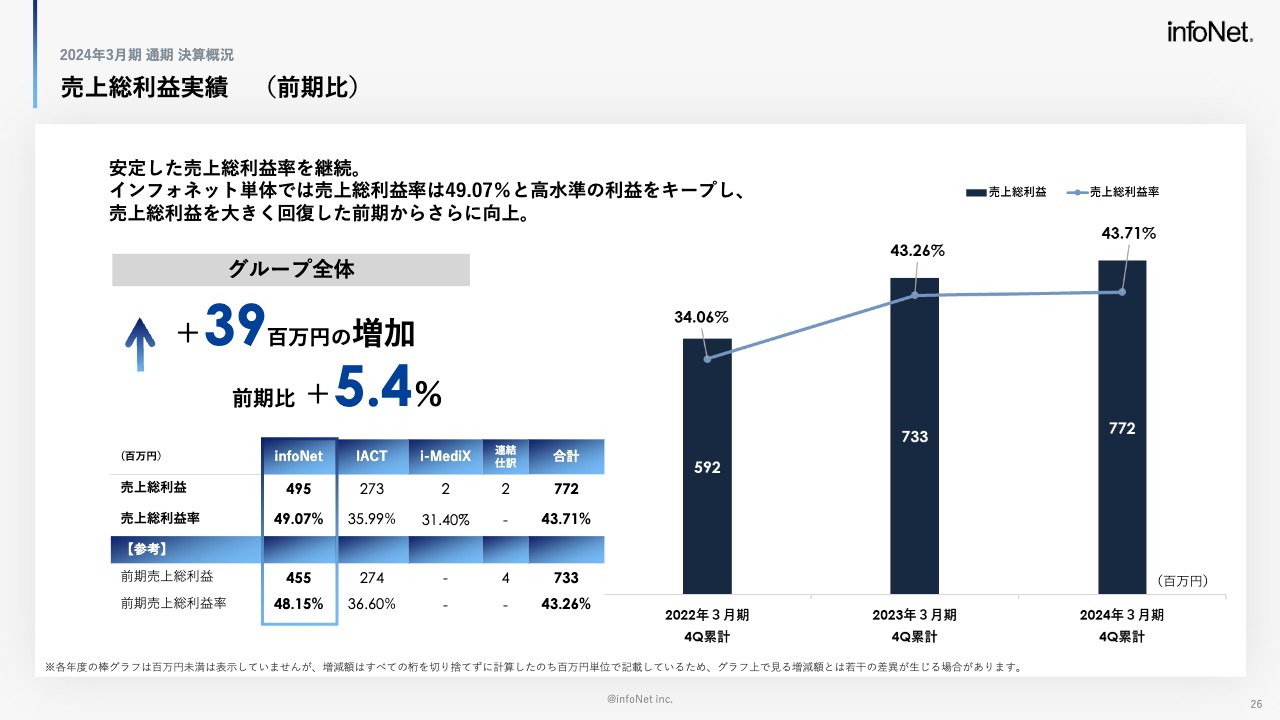

売上総利益実績 (前期比)

利益面についてです。2024年3月期の売上総利益は7億7,200万円となりました。前期比5.4パーセント増の約3,900万円増加と順調に伸びており、粗利率も0.数パーセント増加しています。

売上総利益は、数年前に非常に悪化して赤字になってしまっていましたが、現在はある程度落ち着いてきたと見ています。今後は、月額の積み上がりとともに粗利率の増加が顕著になっていくと思いますので、引き続き伸ばせるように注力していきます。

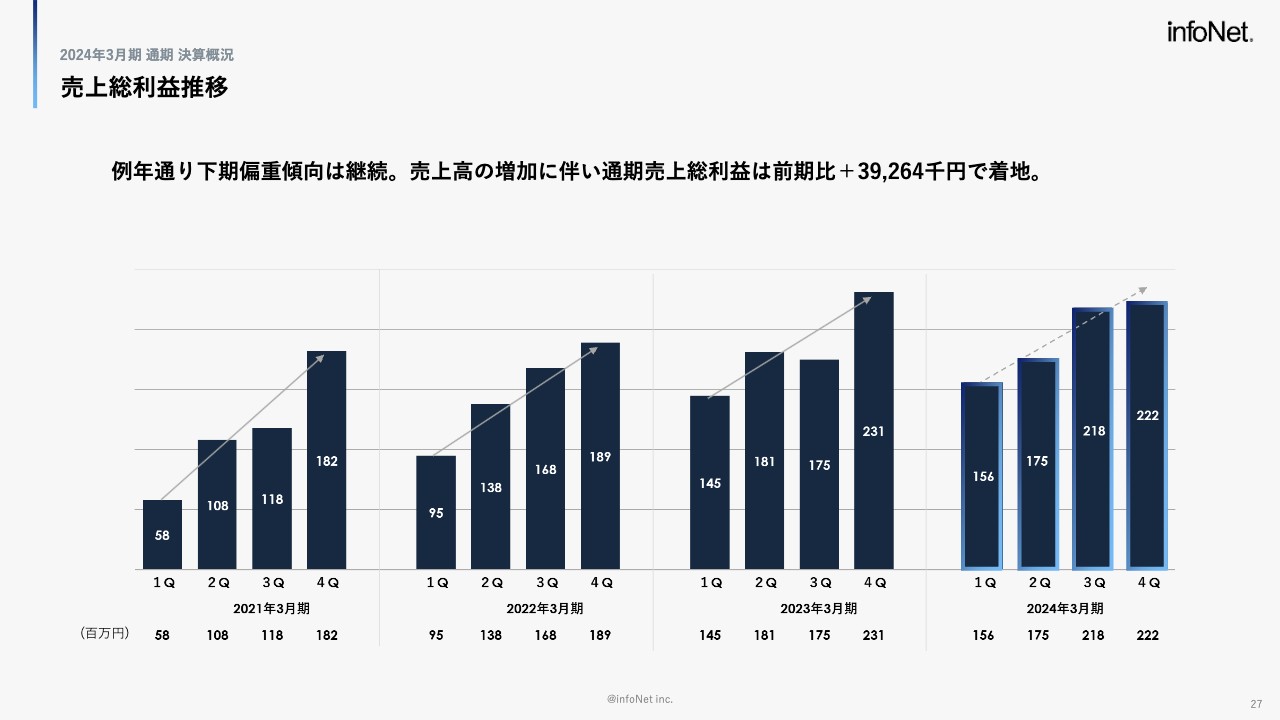

売上総利益推移

売上総利益率の推移です。こちらもまだ下期偏重が顕著ですが、徐々に平準化されていくと良いかと考えています。こちらについても、引き続き注力していきます。

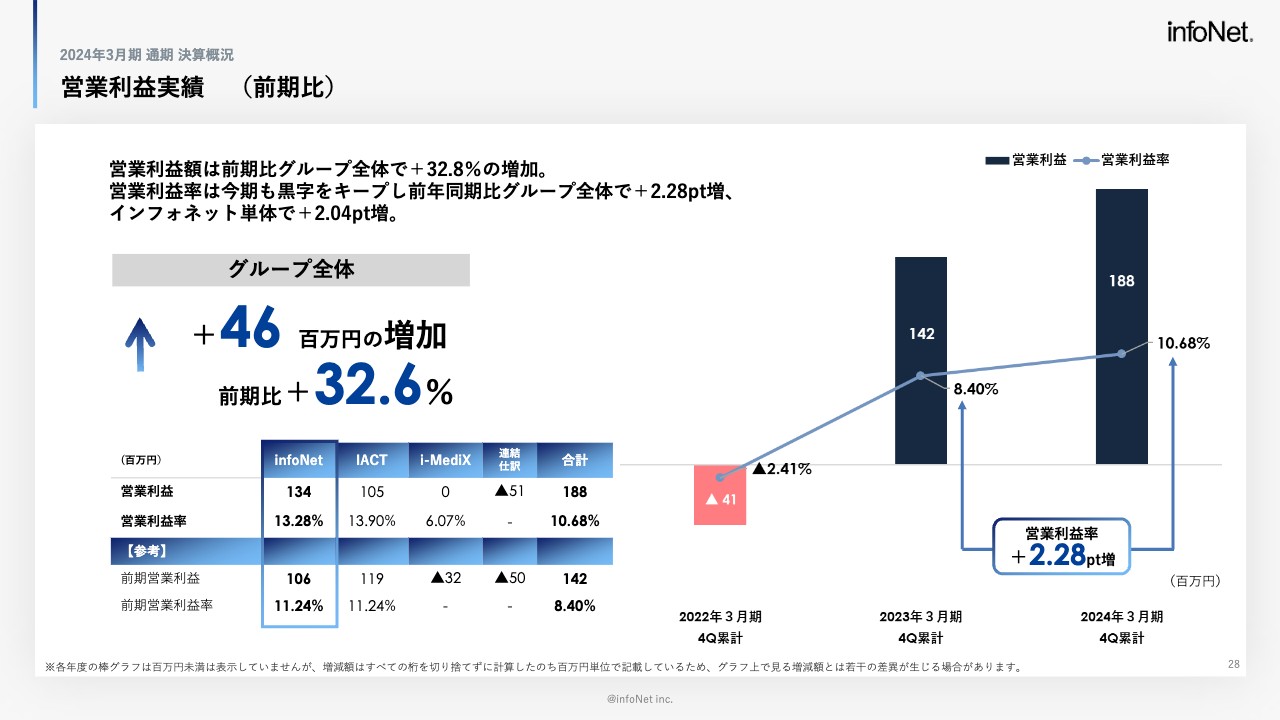

営業利益実績 (前期比)

2024年3月期のグループ全体の営業利益は、1億8,800万円で着地しました。営業利益率も前期比2.28ポイント増加、前期比4,600万円増加の着地です。

順調に積み上げができていると思っていますし、特にインフォネット単体の積み上げがしっかりできたことがポジティブだったと考えています。

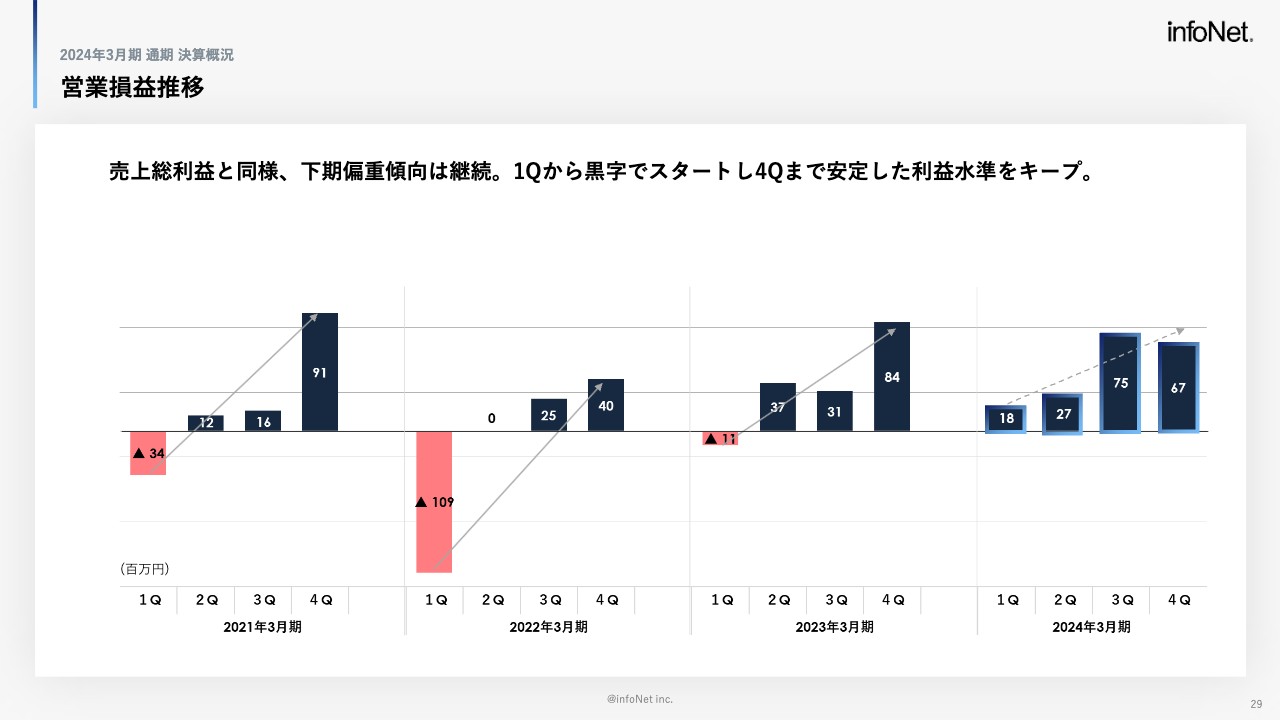

営業損益推移

営業損益の推移です。2024年3月期は、第1四半期から黒字での着地を実施できた年度でした。今期以降も、平準化を図れるように取り組んでいきたいと思います。

BS増減比較

サマリーです。バランスシートを見ると、2024年3月期第4四半期累計純資産は10億3,912万円、総資産16億2,759万円に対して自己資本比率は約60パーセントを超えています。

安定的な会社としては、すばらしい数字だと考えています。一方で、投資余力ができてきたと考えているため、今期以降はこちらをベースとしたM&Aなども積極的に仕掛けていきたいと思います。

2025年3月期 業績予想

業績予想の数字面についてです。スライド左側が個別の業績予想、右側が連結の業績予想になっています。個別の売上高に関しては、前期の10億1,000万円から、今期は12億5,000万円まで伸長させたいと考えています。

今期は個別でCMSをリニューアルし、7月にリリースすることを目論んでいますが、新CMSの影響は軽微で、本格的な影響は来期以降になると見ています。今期の売上高の増加については、営業効率や制作効率を高めることでさらに伸ばせると見ており、そちらに注力することで成し遂げたいと思っています。

続いて、連結についてです。先ほどのインフォネット単体でのお話に加え、ブランドデザイン社がグループインした影響、そしてアイアクト社の業績増加を見込んでいるため、今期はグループ全体では前期比約4億1,100万円増加し、21億7,800万円の売上高を目指します。

グループ全体の営業利益についても、前期は1億8,800万円の着地でしたが、今期は2億円を超える、2億1,700万円の着地を見込んでいます。

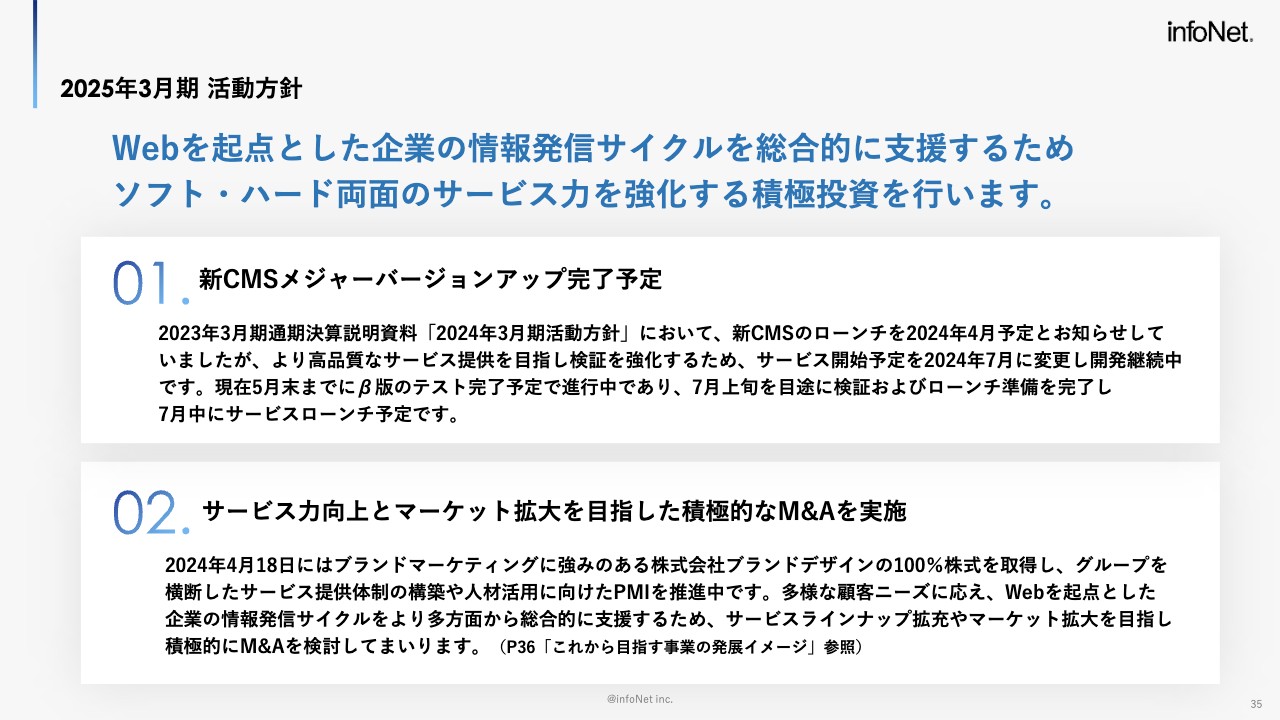

2025年3月期 活動方針

具体的な取り組みは、大きく2つあります。1つ目は、新CMSのメジャーバージョンアップです。いよいよ、2025年3月期に完了予定となっています。

開発スタート時は、2024年4月のローンチを目標に進めていましたが、よりブラッシュアップできる面があるのではないかということで、追加開発を行ったため、現時点でサービス開始予定は2024年7月頃を見込んでいます。

新CMSが完成すると、お話しできる点も多くなると思いますが、まずは顧客ターゲットを広げることができます。さまざまな活動が、ここにひも付いて行われると思いますし、収益面と利益面ともに向上する活動につなげていきたいと思っています。

リリース後にはそのような広がりがあるものの、今期は種まき期間のため、業績への影響はそこまでないと見ています。来期以降に花を咲かせられるように、今期は種まきをしっかりとしていきたいと思います。

2つ目は、サービス力向上とマーケット拡大を目指した積極的なM&Aの実施です。すでに2024年4月にブランドデザイン社を取得していますが、それ以外にも、Web制作およびその後のWeb運用を通じて、お客さまと継続的な関係性を築いています。

そのような意味では、応え切れていない顧客ニーズはまだあると思っています。端的に言えば、取りこぼしている顧客ニーズがあるということです。当社は、単独でサービスを提供できない面もあるため、取りこぼしがないように、M&Aを実施して新たな力をつけていきたいと思います。

これから目指す事業の発展イメージ

これから目指す事業の発展イメージです。毎期出しているスライドですが、端的に言うと、Webを起点としたコーポレートコミュニケーションを全面的に支えるサービスラインナップを揃えていきたいと思っています。

以上をもちまして、今期の決算説明を終了します。