消費者を惹きつける戦略〜レシピ提案の力

キッコーマンの強みは、単に製品を売るだけでなく、食文化そのものを提案する力にあると感じています。

私も利用することがあるのですが、キッコーマンはレシピサイトやアプリを通じて、毎日の献立のアイデアをくれます。これらのレシピには当然醤油が使われており、消費者は自然と醤油を使う機会が増えるというわけです。

また、キッコーマンはデルモンテブランドのトマトソースなども展開しており、幅広い調味料をレシピの中で提案することで、消費者の食生活に深く入り込んでいると言えるでしょう。

各国で求められる料理に合わせた醤油やレシピを提案していく力こそ、キッコーマンの真の強みだと感じます。和食だけでなく、洋食に醤油を使う提案も積極的に行い、「醤油を使うとコクが出る」「味が締まる」といった価値を浸透させているのです。

投資家として見るキッコーマン–リスクとチャンス

株式投資の視点から見ると、キッコーマンはグローバルに事業を展開し、食品というディフェンシブなセクターに属しているため、景気変動の影響を受けにくいグローバルディフェンシブ銘柄と言えるでしょう。

しかし、リスクがないわけではありません。

現在、業績を牽引している米国市場や、成長著しい欧州市場も、いずれ成熟期を迎える可能性があります。キッコーマン自身も、そのような認識を示唆しています。

また、中国市場では現地の醤油メーカーも台頭しており、今後の成長は不透明な部分もあります。新たな成長の芽をどのように育てていくかが今後の重要なポイントとなるでしょう。

一方で、現在の株価水準を見ると、PER(株価収益率)は約23倍まで低下しており、過去のピーク時(40倍程度)と比較すると、割安感が出てきていると言えるかもしれません。業績自体は順調に推移しているため、長期的な視点で見れば、投資のチャンスと捉えることもできるのではないでしょうか。

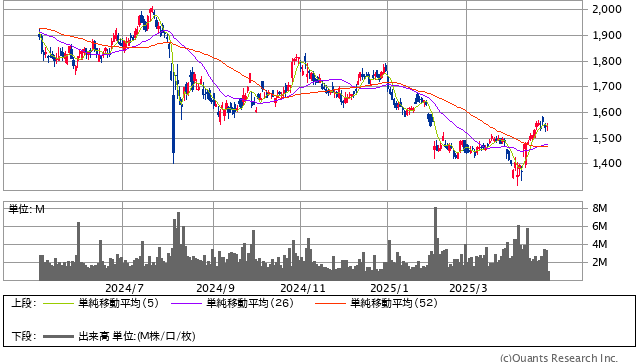

キッコーマン<2801> 日足(SBI証券提供)

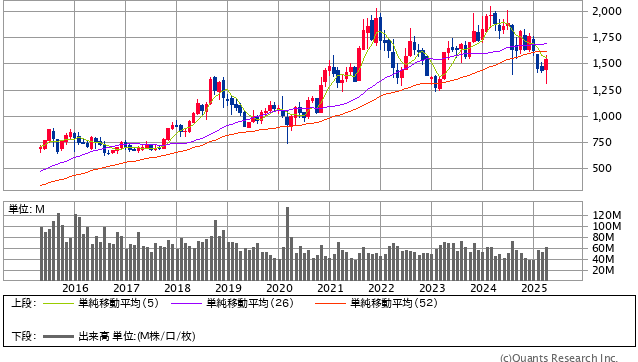

キッコーマン<2801> 月足(SBI証券提供)

ROE(株主資本利益率)も直近で12%弱と高い水準を維持しており、経営効率が良いことも伺えます。また、フリーキャッシュフローも安定的に確保できており、財務体質も健全です。

現在の配当利回りは1.4%程度ですが、配当性向はまだ32%です。今後の増配によって、利回りが向上する可能性も期待できます。実際に、日経新聞の記事などでも、株主還元を強化していく方針が示唆されているようです。増配や自社株買いなどが実施されれば、株価のカタリストとなる可能性もあるでしょう。