2026年2月18日に発表された、ウルトラファブリックス・ホールディングス株式会社2025年12月期決算説明の内容を書き起こしでお伝えします。

設立60周年

吉村昇氏(以下、吉村):みなさま、本日はお集まりいただきまして、誠にありがとうございます。ウルトラファブリックス・ホールディングス株式会社代表取締役社長の吉村昇です。これより、2025年12月期通期決算をご報告します。

はじめに、当社の前身である第一化成の設立から、本年で60周年を迎えることができました。第一化成は、合成皮革の製造販売を目的として1966年に設立され、1972年に現在の主力商品である湿式合成皮革の生産を開始しました。

その後、1970年代から1990年代にかけて、衣料向けを中心に民生向けの展開を進めてきました。1999年には第一化成の北米の独占販売権を付与された「Ultrafarics, LLC」が設立され、主に産業資材分野への製品展開を進めました。この過程で、第一化成から「Ultrafarics, LLC」への売上の割合が増加し、90パーセントを超える事業構成となり、将来のさらなる事業成長を目指して、2017年に「Ultrafarics, LLC」と第一化成を経営統合しました。

同年にウルトラファブリックス・ホールディングスに商号変更し、純粋持株会社化しました。

今後も、「心地よさは、誇り」をスローガンに、プレミアムな素材マーケットにおけるグローバルなリーディングカンパニーを目指していきます。

2025年度の当社を取り巻く環境

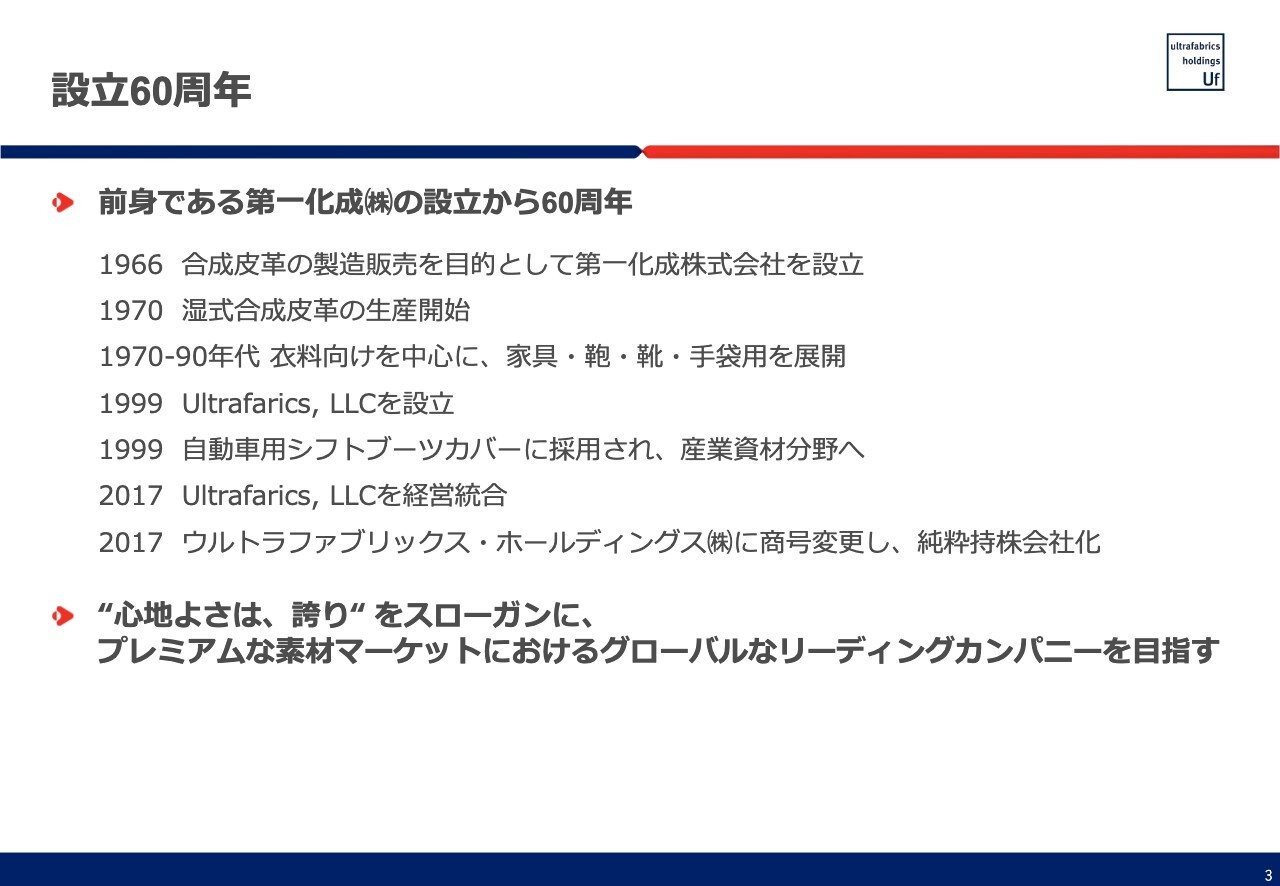

2025年度の決算について説明します。2025年を総括すると、先が読みにくい1年であったと言えます。トランプ関税の影響で、国ごとに関税率が異なり、時期によって税率が変動する中で対応を迫られました。

当社の方針として、関税の増加分は基本的にお客さまにご負担いただくサーチャージというかたちで転嫁する方針を取りました。この結果として、顧客を失ったり、大きな売上減につながったことはなかったと認識しています。

より大きな影響があったのは、特に家具を製造する顧客のサプライチェーンの乱れです。お客さまは、当社の素材だけでなく、木材や鉄などさまざまな材料を、特に東南アジアや中国を中心に多くの国から調達しています。このようなサプライチェーンが、関税に関する議論に大きく振り回されたことで、お客さまの動きが鈍くなった部分はあると思います。

2025年度の当社を取り巻く環境

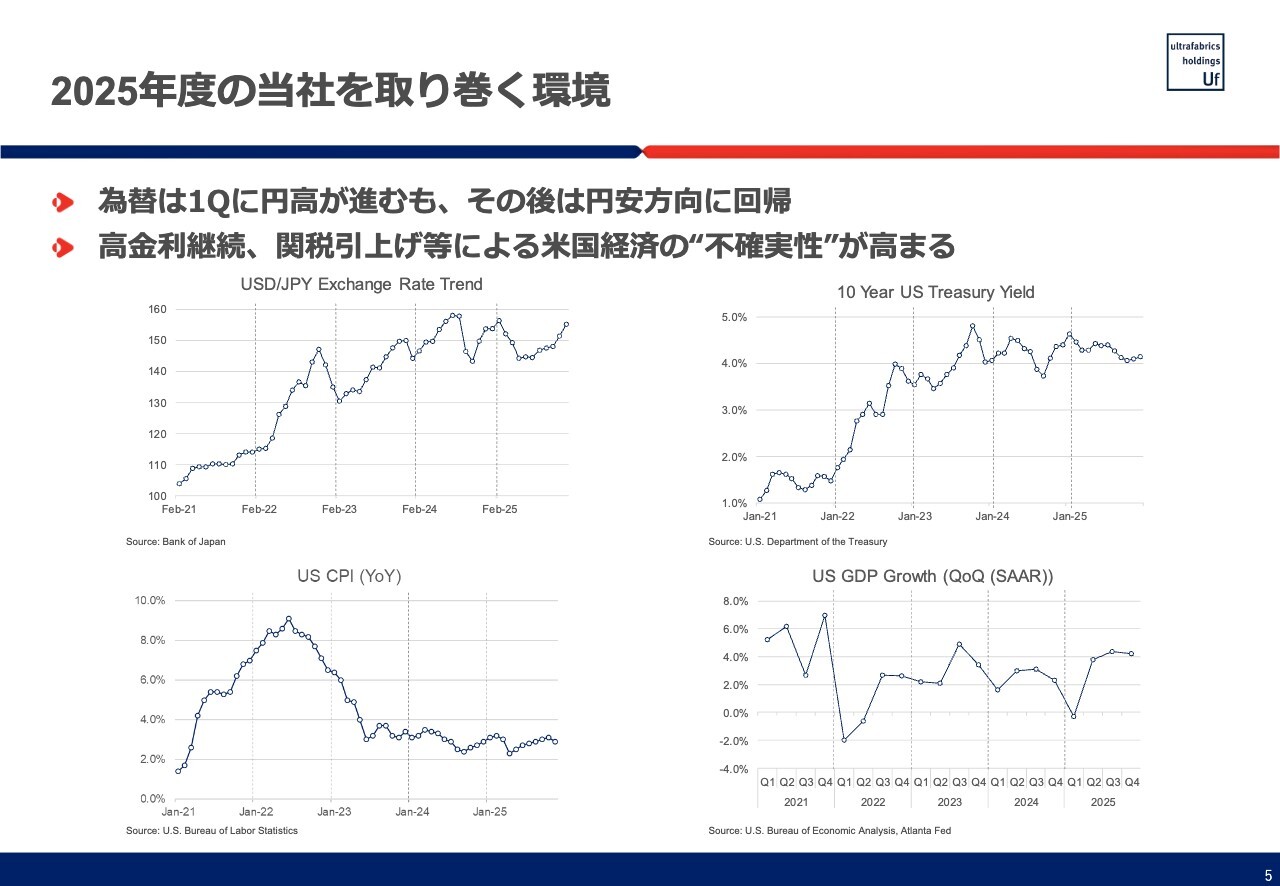

その他のマクロ環境について、家具市場に関しては、オフィスの空室率が高止まりしており、改善の兆しは見られませんでした。新型コロナウイルス感染拡大の際に在宅勤務が幅広く導入され、「コロナ禍明けはどうなるのか?」を巡ってさまざまな議論がありました。しかし、空室率の状況を見ると依然として高止まりが続いています。

一方で、金融機関を中心に「オフィスに戻ってきてほしい」という取り組みが進められ、オフィスをより良く、より心地良い空間にするような、金融機関を中心としたプロジェクトのビジネスが散見されました。

大きな課題として、特にトランプ政権の発足を契機に、EV(電気自動車)市場の成長が鈍化しました。それまでEV市場は非常に急速な成長を遂げていましたが、成長が鈍化したことで当社のビジネスにも影響を与えました。

マクロ的には、アメリカの金利、特に長期金利を中心に高止まりの状況が現在も続いています。この金利の高止まりは、高額消費財であるキャンピングカーやクルーザー、住宅建設などに影響を与え、これらが当社のビジネスにとって向かい風となりました。

スライドには、アメリカにおけるキャンピングカー販売台数の推移がバーチャートで示されていますが、2023年から2025年にかけてほとんどトレンドが変わらない状況が続いています。

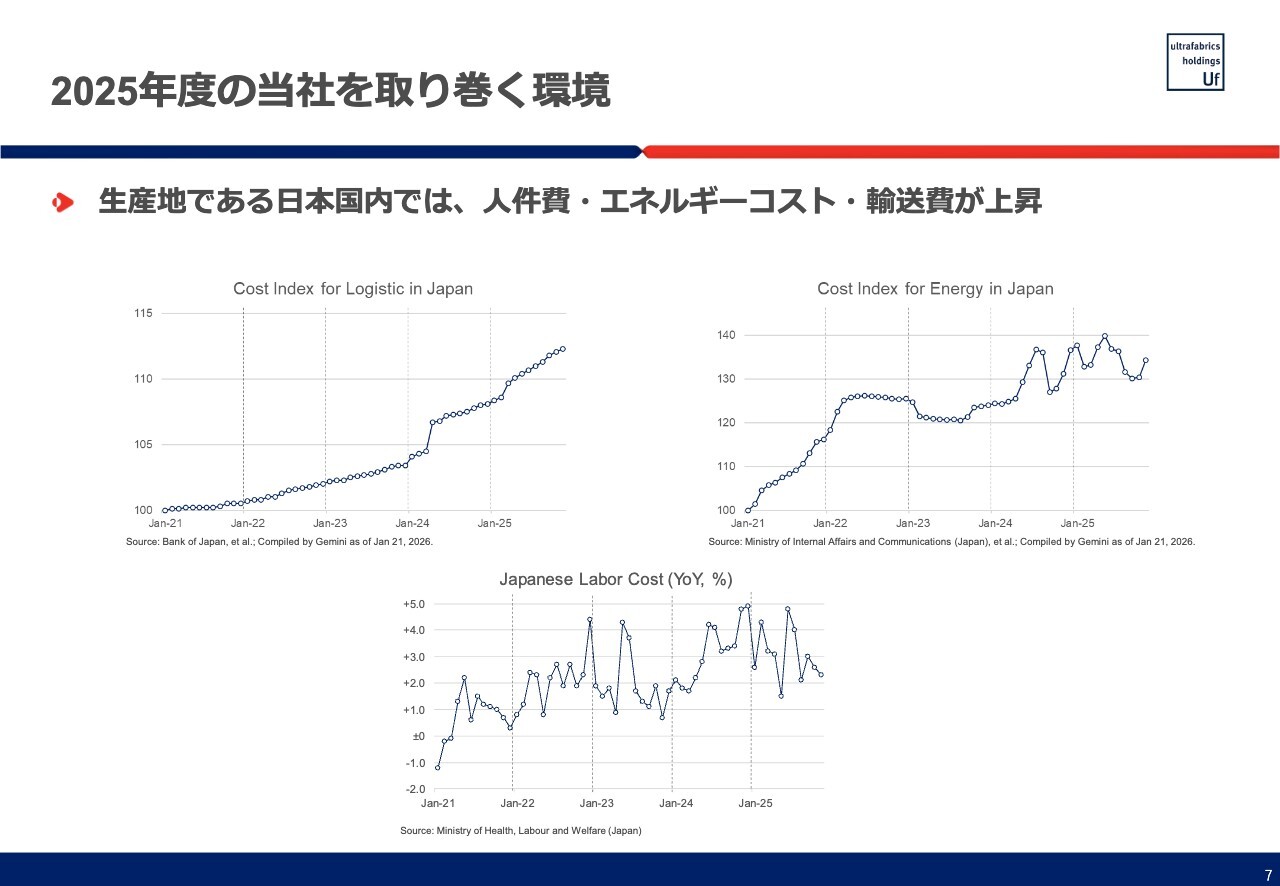

2025年度の当社を取り巻く環境

一方で、生産地である日本については、人件費、エネルギーコスト、輸送費の上昇が続いています。2025年も、取引先から原材料値上げの要請が続きました。

エネルギーコストはやや落ち着きを見せているものの、人件費や輸送費などは現在も上昇が続いています。これに関しては、今年度の経営においても十分注視していく必要があると考えています。

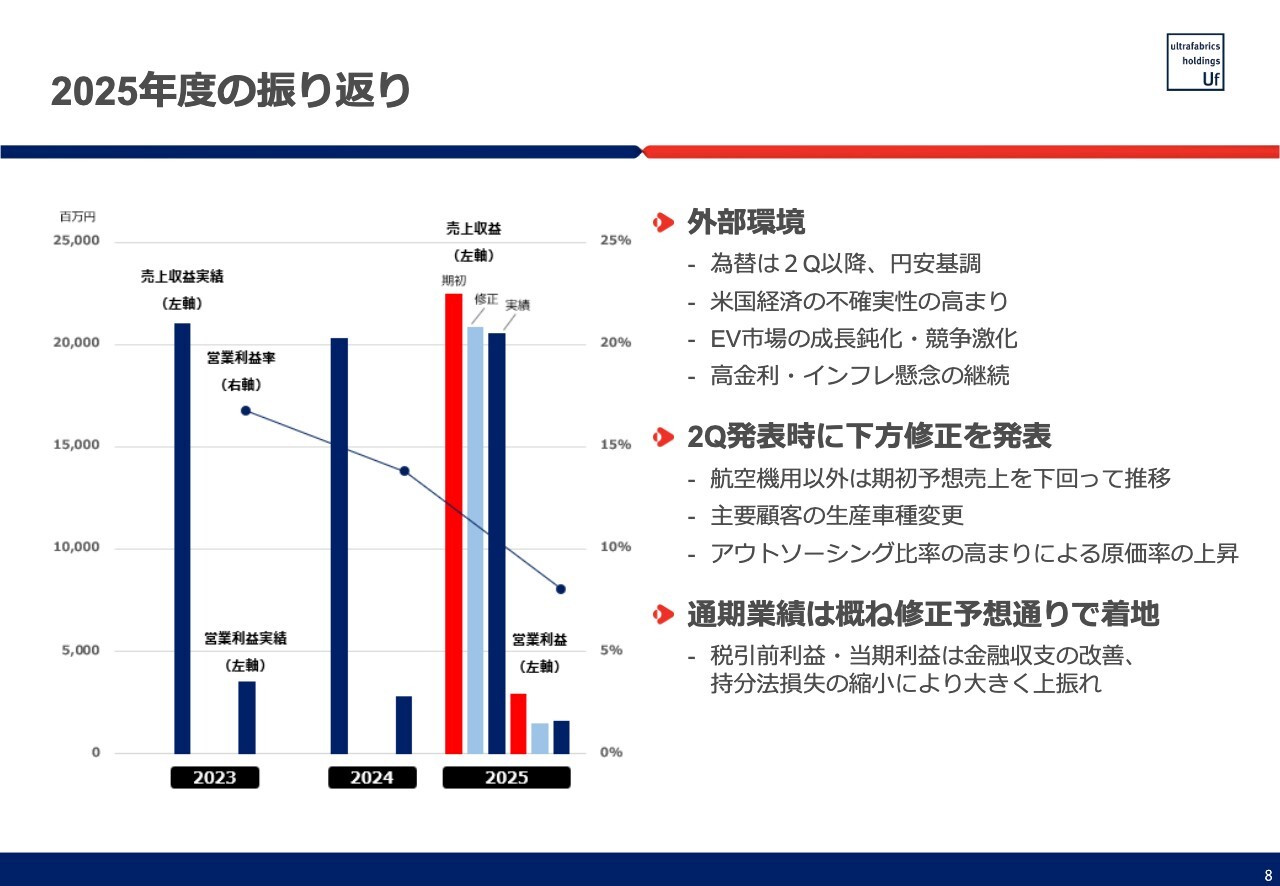

2025年度の振り返り

今申し上げたとおり、外部環境については、為替が第1四半期に円高へ進行したものの、第2四半期以降は円安基調になりました。また、米国経済においては政治状況を踏まえ、不確実性が高まっています。

さらに、サステナビリティへの流れが少しスローダウンしたことを含め、EV市場において成長鈍化や競争激化が見られ、高金利・インフレの状態も続いています。為替の影響を除けば、多くの外部環境要因が、当社のビジネスに対してマイナスに作用していると考えています。

航空機用以外の製品は期初予想を下回る推移となり、主要顧客の生産車種変更などもあり、昨年8月に業績の下方修正を発表しました。この背景の1つとして、生産サイドでアウトソーシング比率の高まりにより原価率が上昇し、大きな影響が出たことが挙げられます。

通期業績については、第2四半期発表時に示した修正予想どおりに着地しましたが、税引前利益および当期利益は金融収支の改善や持分法損失の縮小により、修正予想を上回る結果となりました。

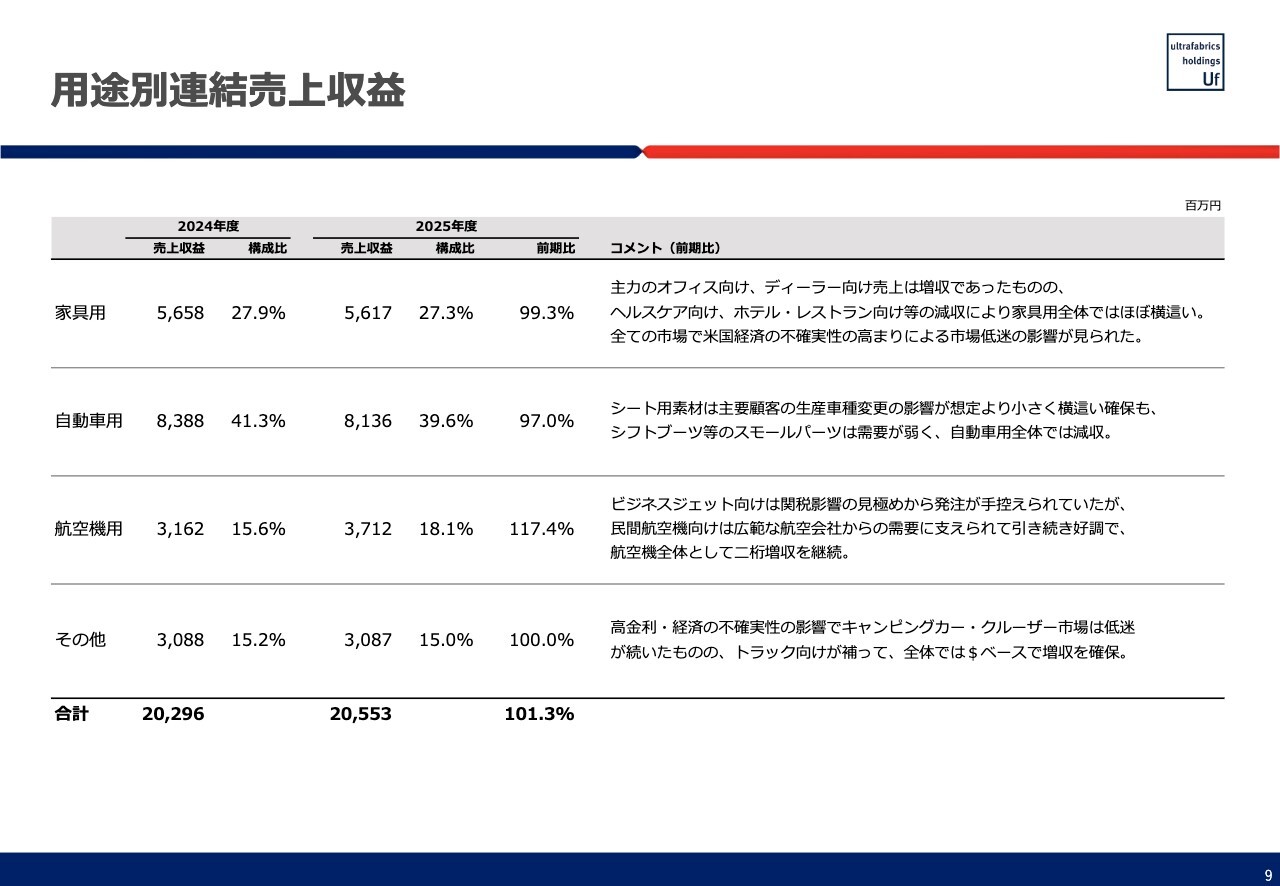

用途別連結売上収益

用途別連結売上収益についてご説明します。先ほどアメリカ経済に関していくつかコメントをしましたが、さまざまな事象があったものの、全体としては2024年と比べて売上収益は横ばいの結果となりました。

内訳としては、自動車用の減少を航空機用が補うかたちになっています。家具用については、主力のオフィス向けやディーラー向けの売上が増加しましたが、その他の分野で特にヘルスケア向けの減少が大きく響き、全体としてはほぼ横ばいでした。

自動車用については、シート用素材は横這いでしたが、その他の小型部品の需要が弱く、自動車用全体として減収となりました。

一方、航空機用では、ビジネスジェット向けは関税の影響で大きく伸びず、むしろ若干減少しました。しかし、幸いにも民間航空機向けは新しいプログラムの獲得など非常に旺盛な需要に支えられて好調であり、航空機用全体では17.4パーセントの増収を達成しています。

その他の分野については、前述のとおり、2024年と2025年でマクロ環境がほぼ変化しない状況の中、売上もほぼ横ばいでの着地となっています。

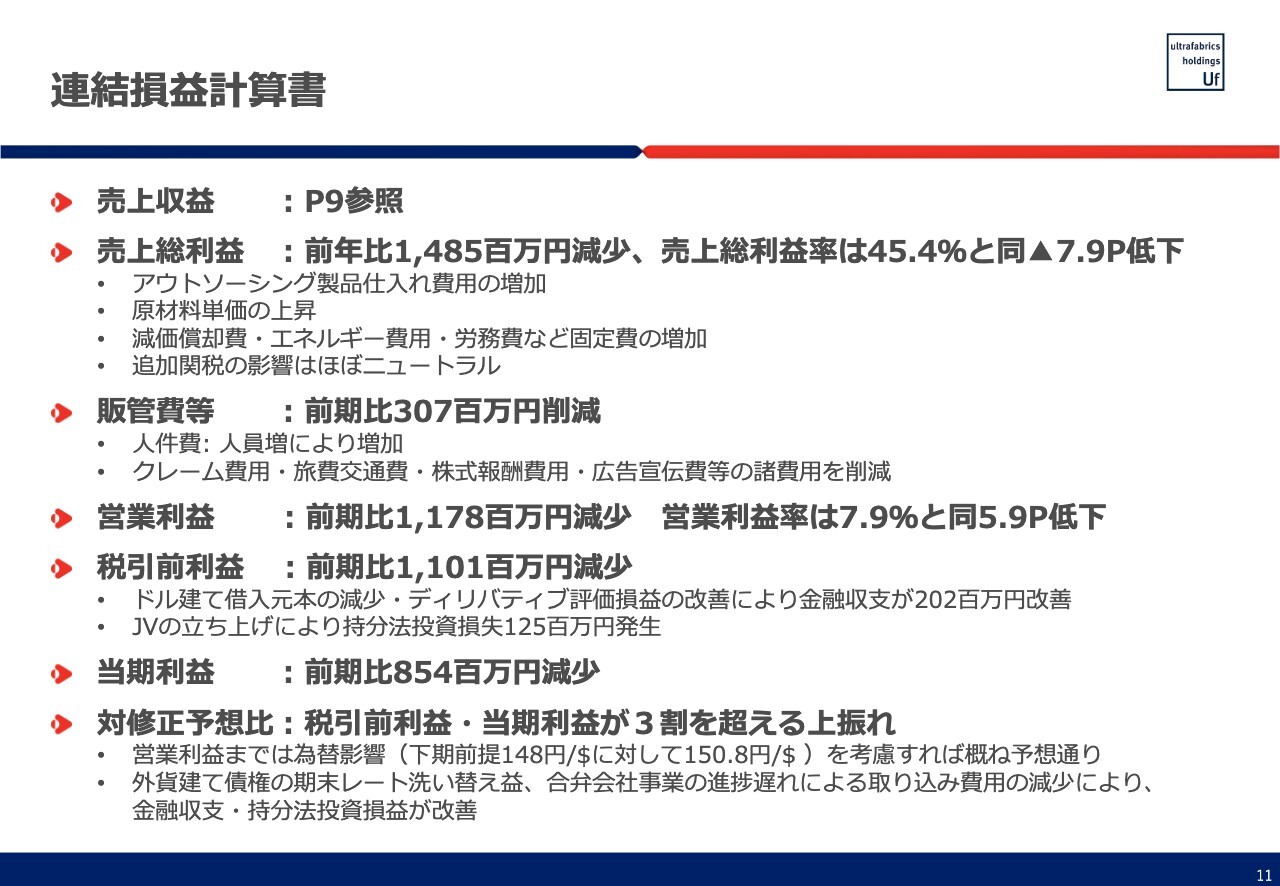

連結損益計算書

連結損益計算書です。

連結損益計算書

売上高はほぼ横ばいとなりましたが、売上総利益はアウトソーシングコストの増加や千代田工場の稼働開始に伴う償却費の増加により、15億円弱の減少となりました。

販管費は抑制し、およそ3億円削減することができました。しかし、営業利益に関しては、残念ながら約12億円の減少という結果となっています。

当期純利益に関しては、前期比8億5,400万円減少となりました。

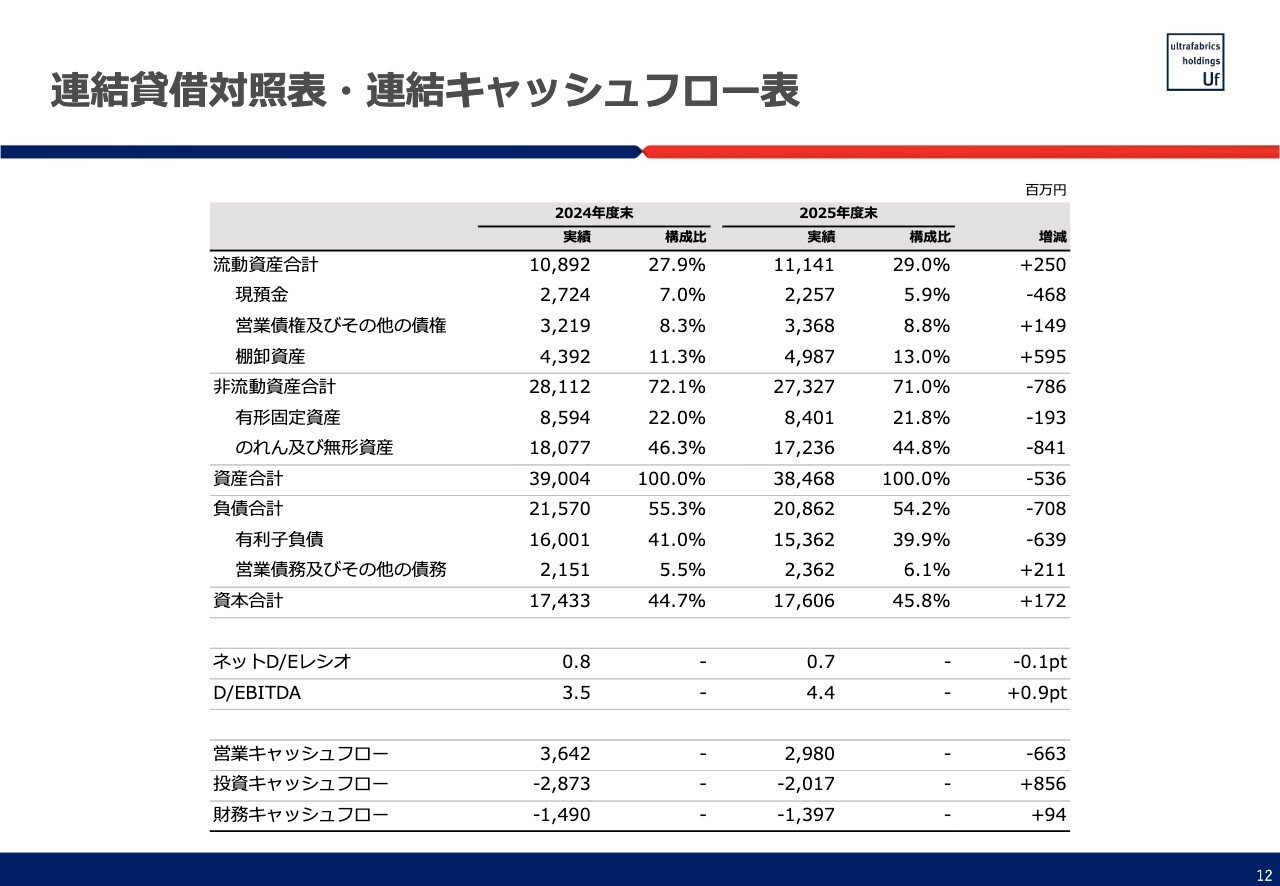

連結貸借対照表・連結キャッシュフロー表

バランスシートとキャッシュフローについてです。バランスシートでは、さまざまな事情により、販売と生産のバランスがうまく取れなかったこともあり、最終的に棚卸資産が増加しました。これは金利負担の増加につながるため、改善の余地があると考えています。

有利子負債に若干の減少が見られたため、ネットD/Eレシオもやや減少しました。一方で、EBITDAは減少したため、D/EBITDAレシオは増加しています。

連結貸借対照表・連結キャッシュフロー表

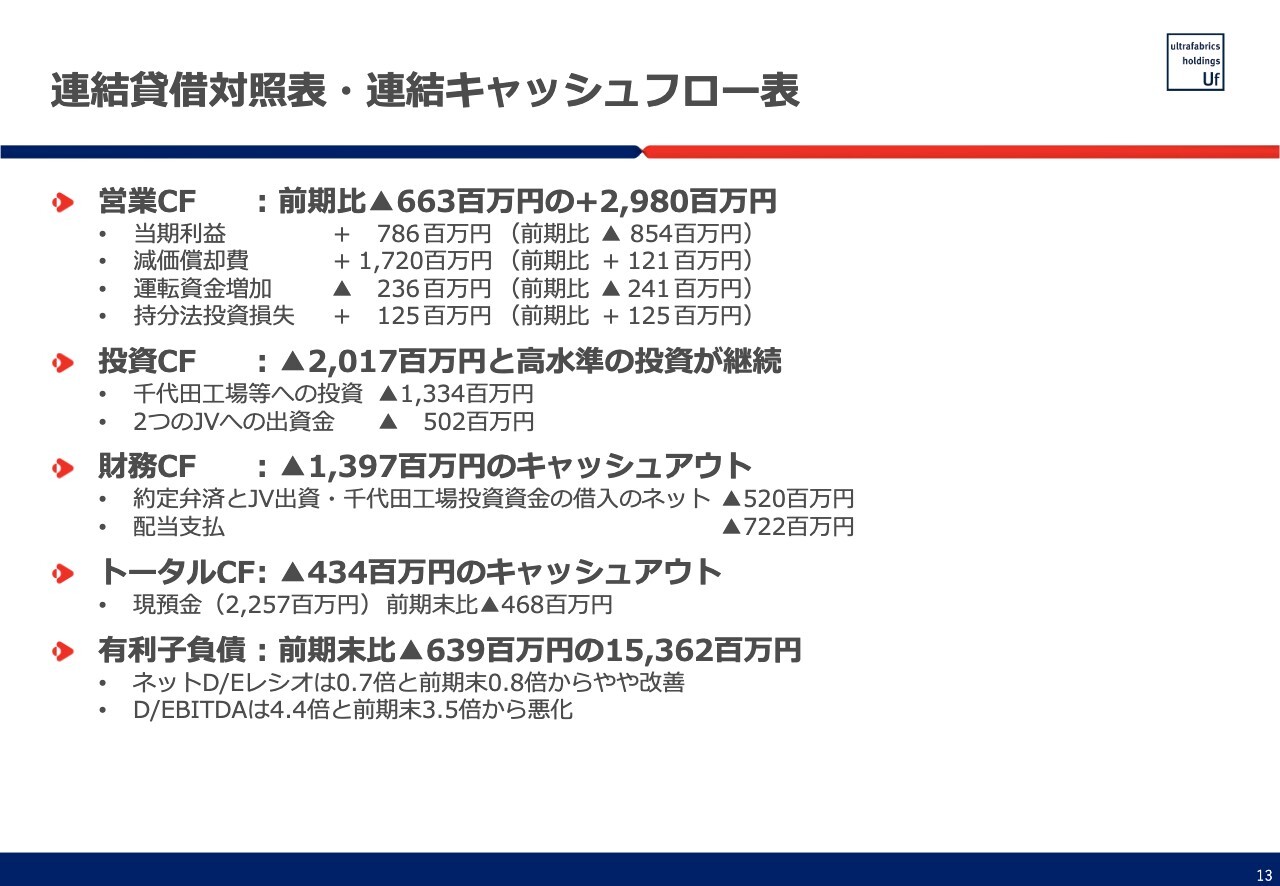

キャッシュフローについてです。営業キャッシュフローは、前期比マイナス6億6,000万円強の29億8,000万円となりました。投資キャッシュフローは20億円強となり、高水準の投資が継続しています。内容としては、千代田工場などへの投資とジョイントベンチャーへの出資金の2つが主な要因です。

財務キャッシュフローは14億円のキャッシュアウトで、借入金がネットで5億円強の支払い、これに配当金の支払い7億円が加わっています。

トータルでは4億円強のキャッシュアウトとなり、この結果、現預金が減少しました。

有利子負債については、先ほど少し触れましたが、投資を積極的に行った結果、最終的には6億円強減少し、154億円で着地しました。

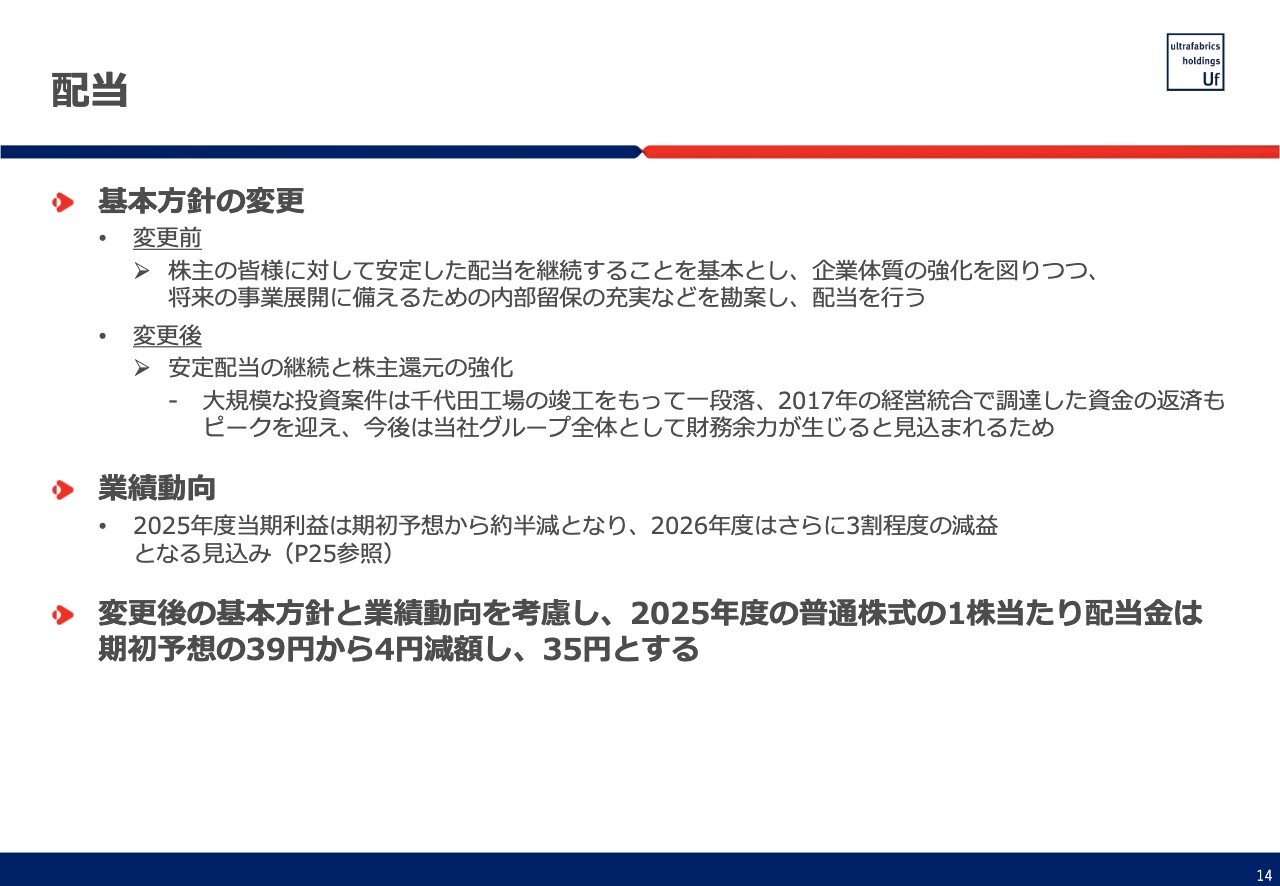

配当

配当については、従来から安定した配当の継続と、企業体質の強化を図りながら将来の事業展開に備えるための内部留保の充実を勘案してきました。

大規模な投資は千代田工場の竣工をもって一段落し、2017年の経営統合で調達した資金の返済もピークを迎えています。

今後は、グループ全体として財務余力が生じてくると見込まれます。結果として、株主還元の強化を1つの方針として掲げていきたいと考えています。

一方、業績については、昨年度の当期利益が期初予想の半分の水準となり、今年度に関してもさらに3割の減益となる見込みです。

配当

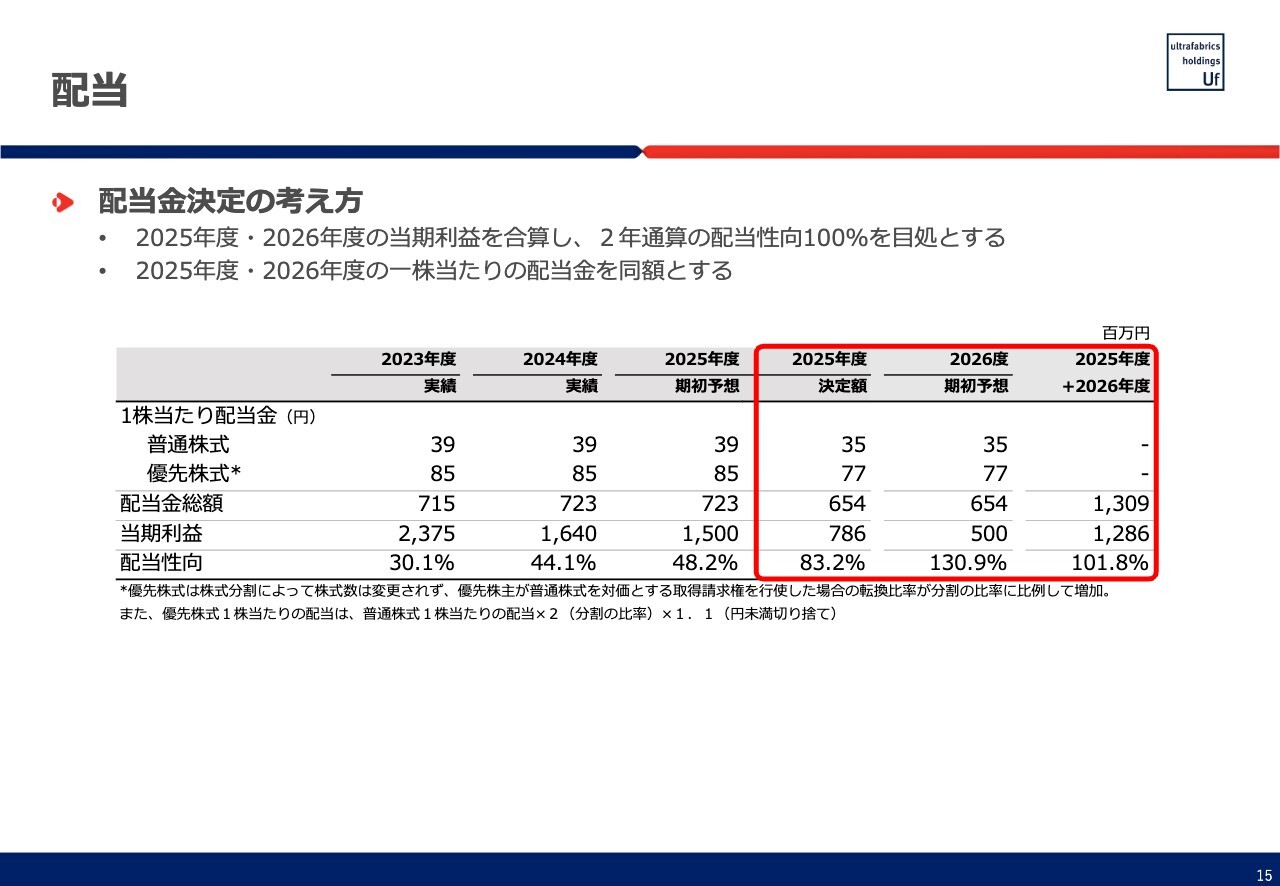

考え方としては、この状況の中で株主資本の充実をいたずらに追求するのではなく、株主のみなさまに対する安定配当を継続することを基準にしました。

昨年度と今年度に見込まれる当期利益の合計を2年間にわたって平均し、その額を配当として支払うことで、普通株式1株当たり35円、優先株式1株当たり77円と決定しました。

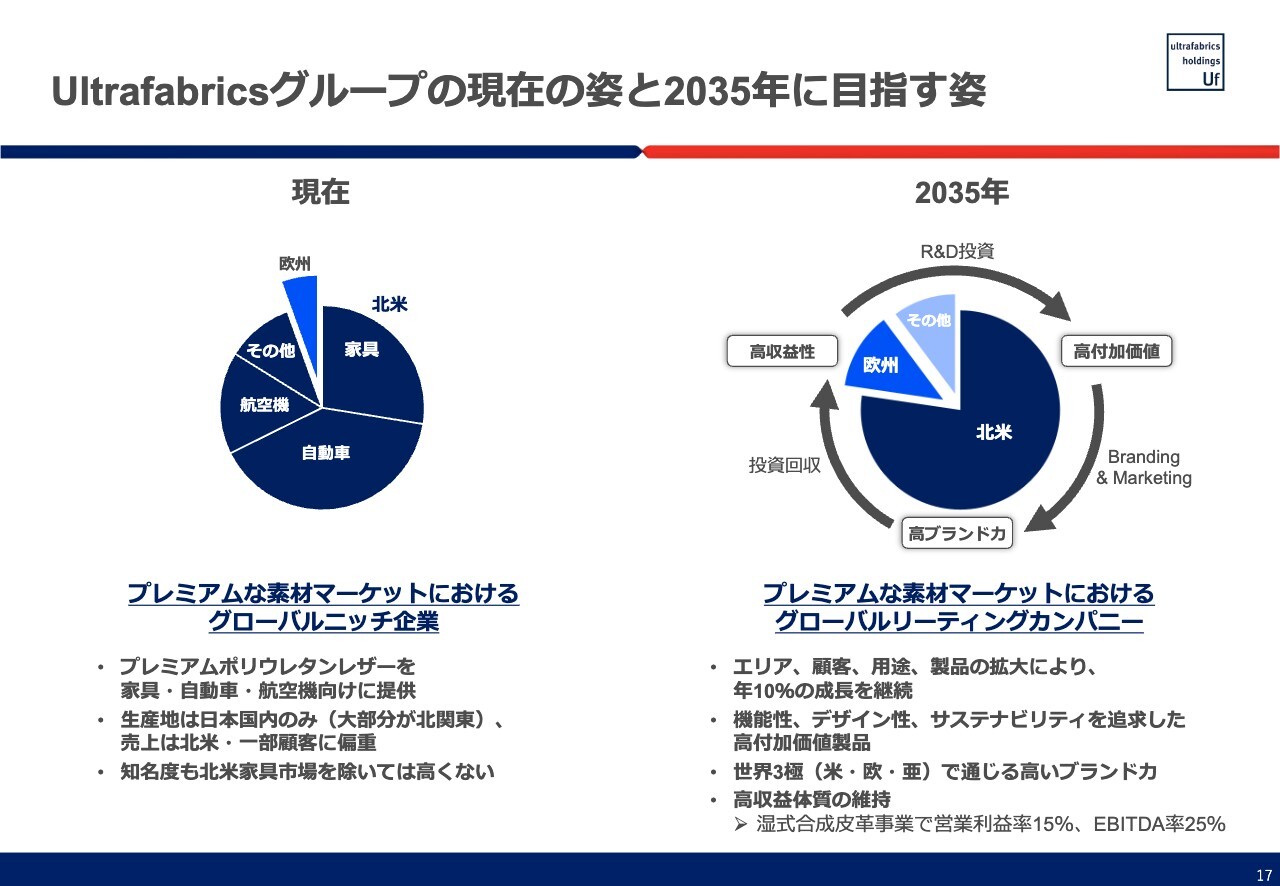

Ultrafabrics グループの現在の姿と2035年に目指す姿

次に、今年度の予想と中期経営計画のローリングについてお話しします。中長期的に目指す姿については、以前の計画を踏襲しています。

現状は「プレミアムな素材マーケットにおけるグローバルニッチ企業」として航空機向けが売上好調で売上構成比も上がっていますが、依然として自動車の割合が大きいことや、北米に偏重している状況を改善していきたいと考えています。

2035年に目指す姿としては、地域、顧客、用途、製品の拡大を通じて年10パーセントの成長を継続します。また、これまでと同様、機能性、デザイン性、サステナビリティを追求した高付加価値製品を作り続けます。

最大のチャレンジとなるのは、北米中心からヨーロッパやアジアへとブランド力を高める中で、高付加価値製品を継続的に生み出し、高収益体質の維持を図ることです。そして、今後は「プレミアムな素材マーケットにおけるグローバルリーディングカンパニー」を目指していきたいと考えています。

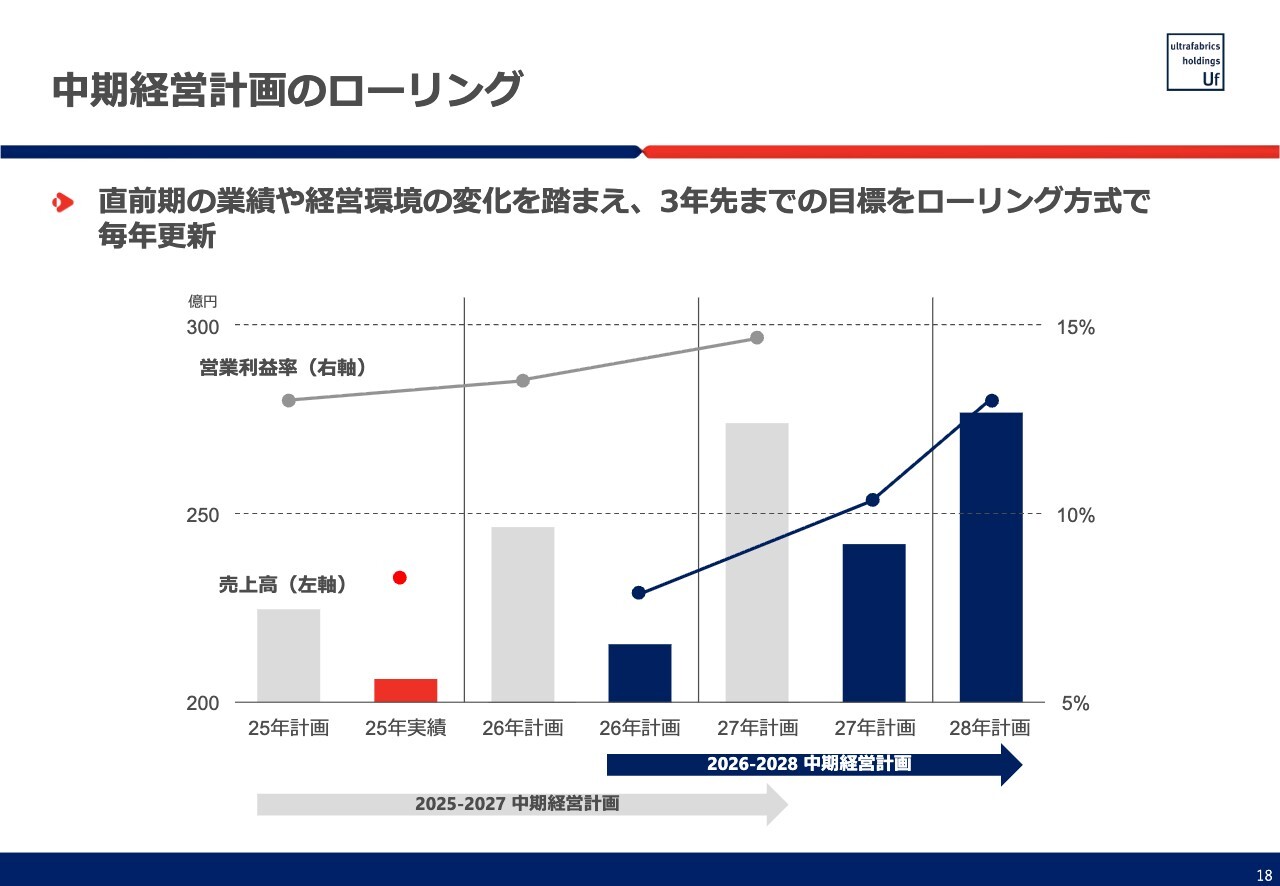

中期経営計画のローリング

中期経営計画のローリングです。経営としては課題が残る部分もありますが、2025年の着地を踏まえ、売上収益に関しては1年ずつ遅れるかたちとなり、昨年の計画における最終年である2027年の売上収益計画が、今回の2028年の計画とほぼ同レベルとなっています。

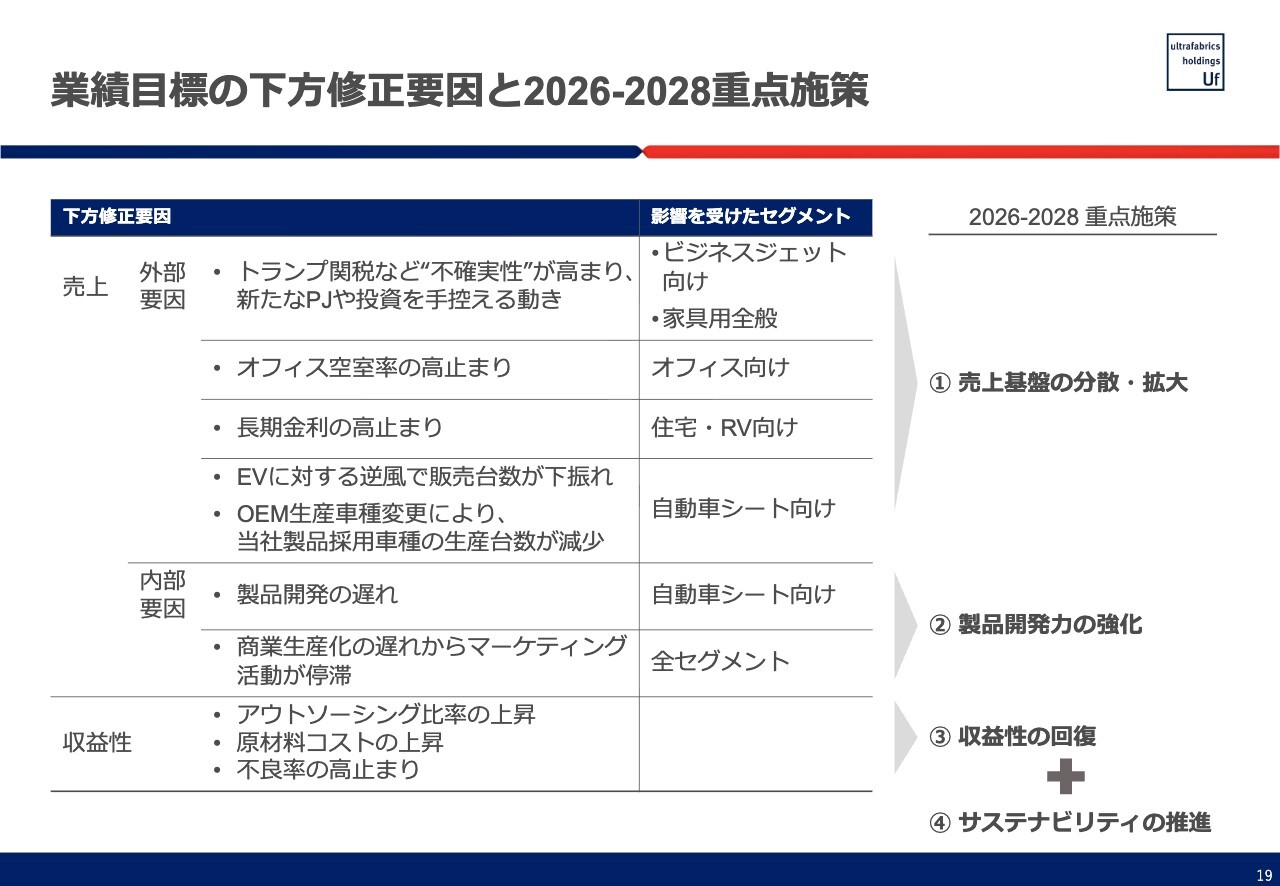

業績目標の下方修正要因と2026-2028重点施策

昨年度の業績目標の下方修正要因を踏まえ、今後3年間、今年を含めて何を行うべきかを整理しました。

下方修正の要因として、先ほどお伝えしたような外部要因に加えて、内部要因では、製品開発の遅れや新しいビジネスの獲得が想定よりも遅れたことが挙げられます。また、マーケティング活動においては、サンプルのリードタイムの長さなどの影響で、思うように進めることができませんでした。

収益性に関しては、コストの上昇に加え、不良率が若干高止まりしたことも下方修正の要因となっています。

これらの点を改善し、サステナビリティの推進という従来の方針を維持しながら、さらなる成長を目指したいと考えています。

具体的に何をやっていくのかで言えば、2023年から2025年にかけて、生産能力の拡充や設備の更新を進めてきました。製造体制はしっかりと整ったものの、現状レベルの売上では十分な収益を上げられない構造となっています。そのため、販売力の強化に戦略的に重点をシフトしていく方針です。

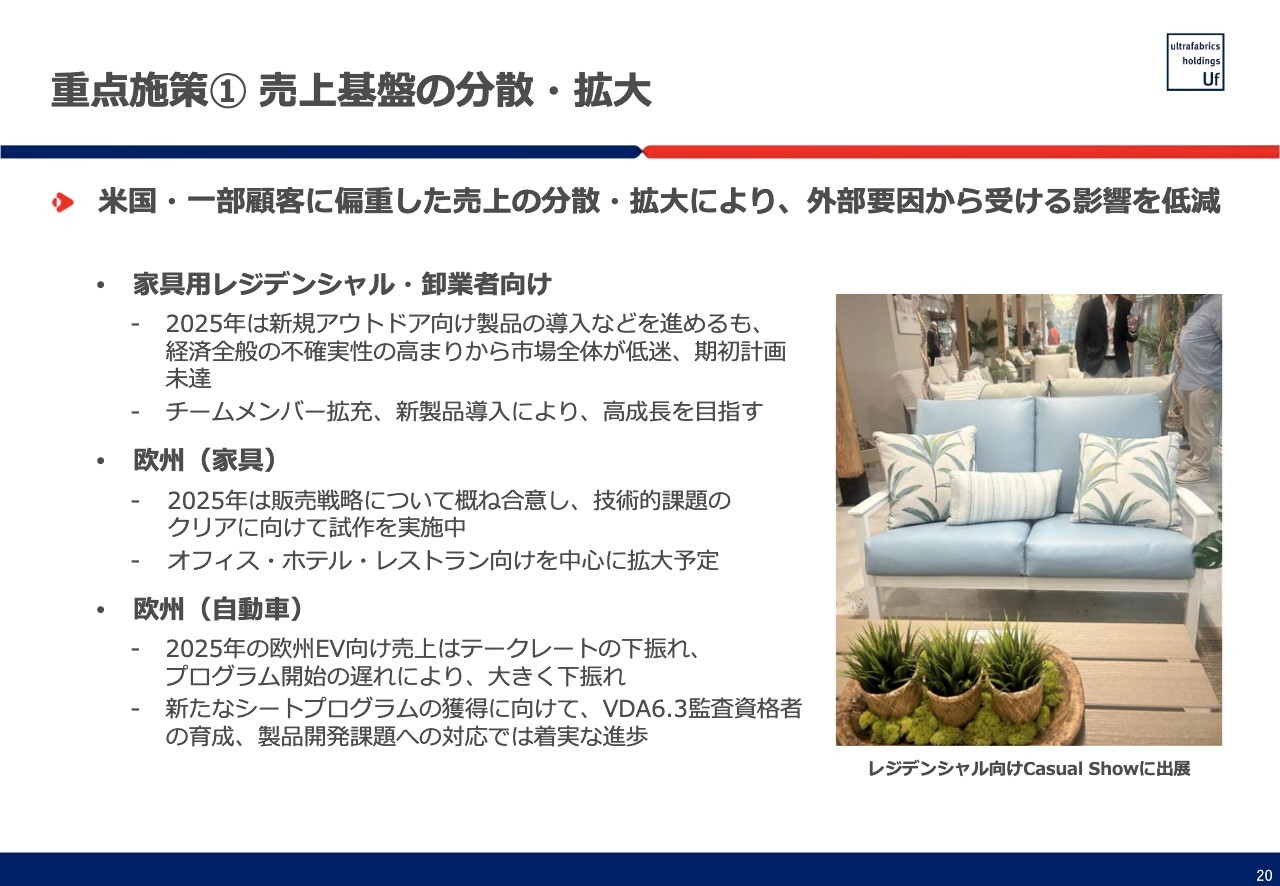

重点施策① 売上基盤の分散・拡大

施策に関して、まずは売上基盤の分散と拡大のため、用途の拡充を図ります。従来からお伝えしているとおり、家具用については、オフィスやヘルスケア向けに加えて、住宅向けのレジデンシャル用途を拡充していきます。

これらのビジネスを成功させるためには、販売チームの強化が必要ですので、販売チームを拡充し、新製品を導入することで、さらなるビジネスの成長を目指します。

また、販売ネットワークに関しては、これまで当社では直販が基本となっていましたが、ビジネスが競合せず、オーバーラップしないかたちを整えることができましたので、卸業者向けの販売ルートを活用していく方針です。

地域戦略としては、まず欧州を中心に展開し、北米以外の地域戦略を強化していきたいと考えています。

アプリケーションについては、家具と自動車を重点分野としています。欧州の自動車市場は状況的に難しい面もありますが、我々にとって非常に魅力的なマーケットです。欧州の自動車メーカーとお付き合いできる体制を整えながら、ビジネスの確立を目指していきます。

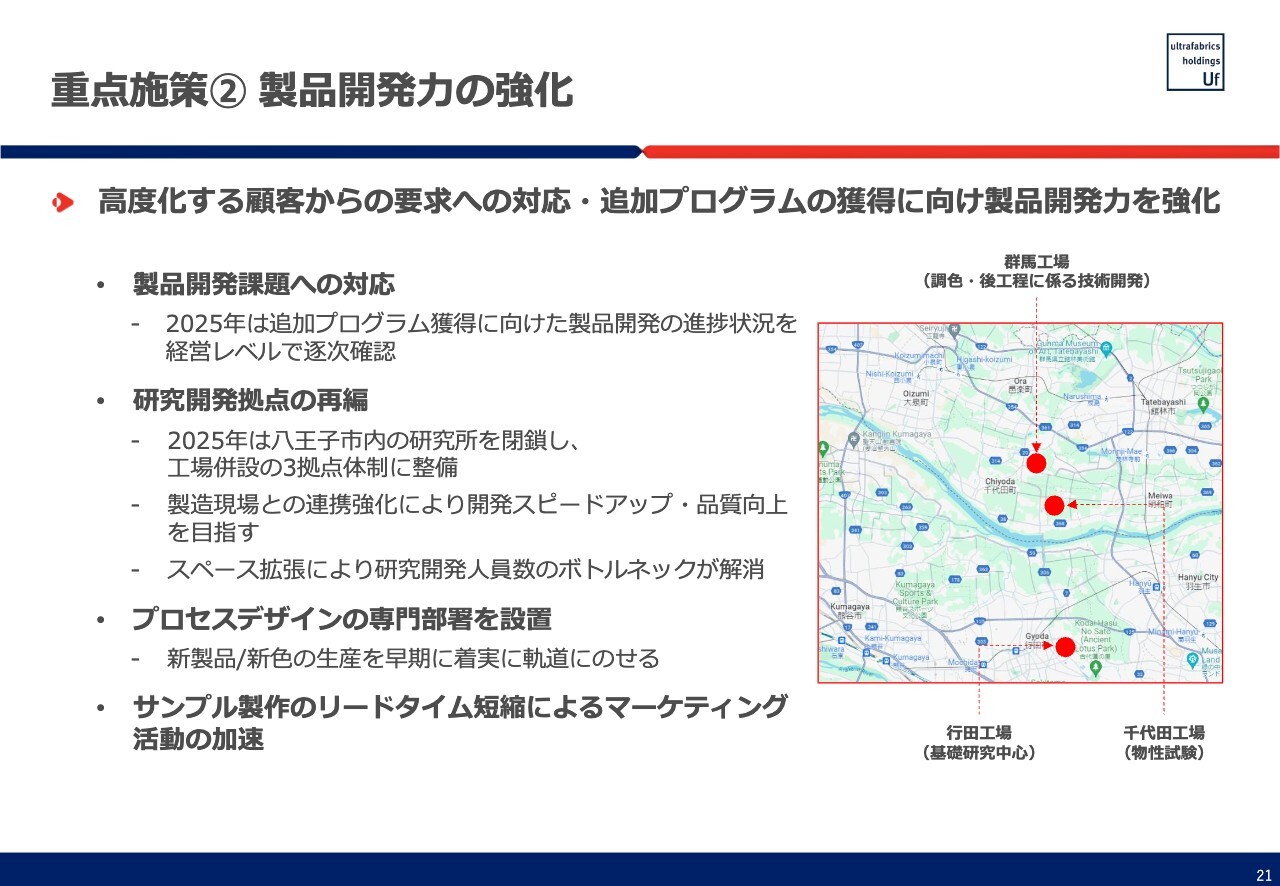

重点施策② 製品開発力の強化

製品開発力の強化については、昨年、千代田工場の稼動とともに、八王子に独立してあった研究所を閉鎖し、工場に併設する3拠点体制へと整備しました。これにより、製造現場と開発現場の連携を強化し、開発スピードの向上を図っています。

また、従来の八王子の研究所は老朽化して手狭になっていましたが、今回の移転によってスペースが拡大され、研究開発人員数のボトルネックを解消することができました。

生産においては、不良率を低く抑えた効率的な生産や、新製品の早期量産を実現するため、プロセスデザインの専門部署を設置しています。また、サンプル製作のリードタイム短縮により、マーケティング活動のさらなる加速を目指しています。

重点施策③ 収益性の回復

収益性の回復については、まず売上を伸ばすことが基本となります。また、製造原価を着実に下げることにも取り組みます。そのための主な手段として、不良品率の削減を進め、コストダウンを図っていきます。

固定費については、基本的にインフレ率程度に抑える方針です。ただし、日本では賃上げが続いている状況にあるため、当社として優秀な人材を確保し続けるために、賃上げについては積極的に検討していきたいと考えています。

収益性が製品ごとに異なるため、それに基づいた販売戦略を実践していきます。

重点施策④ サステナビリティの推進

重点施策の4番目は、サステナビリティの推進です。昨年、世間ではサステナビリティについてスローダウンする傾向が見られましたが、長期的なトレンドとしては変わらないと考えています。

特に、昨年度に多く獲得したエアラインビジネスにおいて、サステナビリティへの取り組みが大きく貢献しています。エアライン各社がサステナビリティを非常に重視していることは、多くの方がご存じかもしれません。

まず、製品のプレゼンテーションの前に「サステナビリティの取り組みに対するプレゼンテーションをしてください」というエアラインなどがあります。ここの部分は、今後も重点施策のポイントになると考えています。

ただし、足元の収益性を鑑み、今後は費用対効果を十分に考慮しながら計画を立て、実施していきたいと考えています。

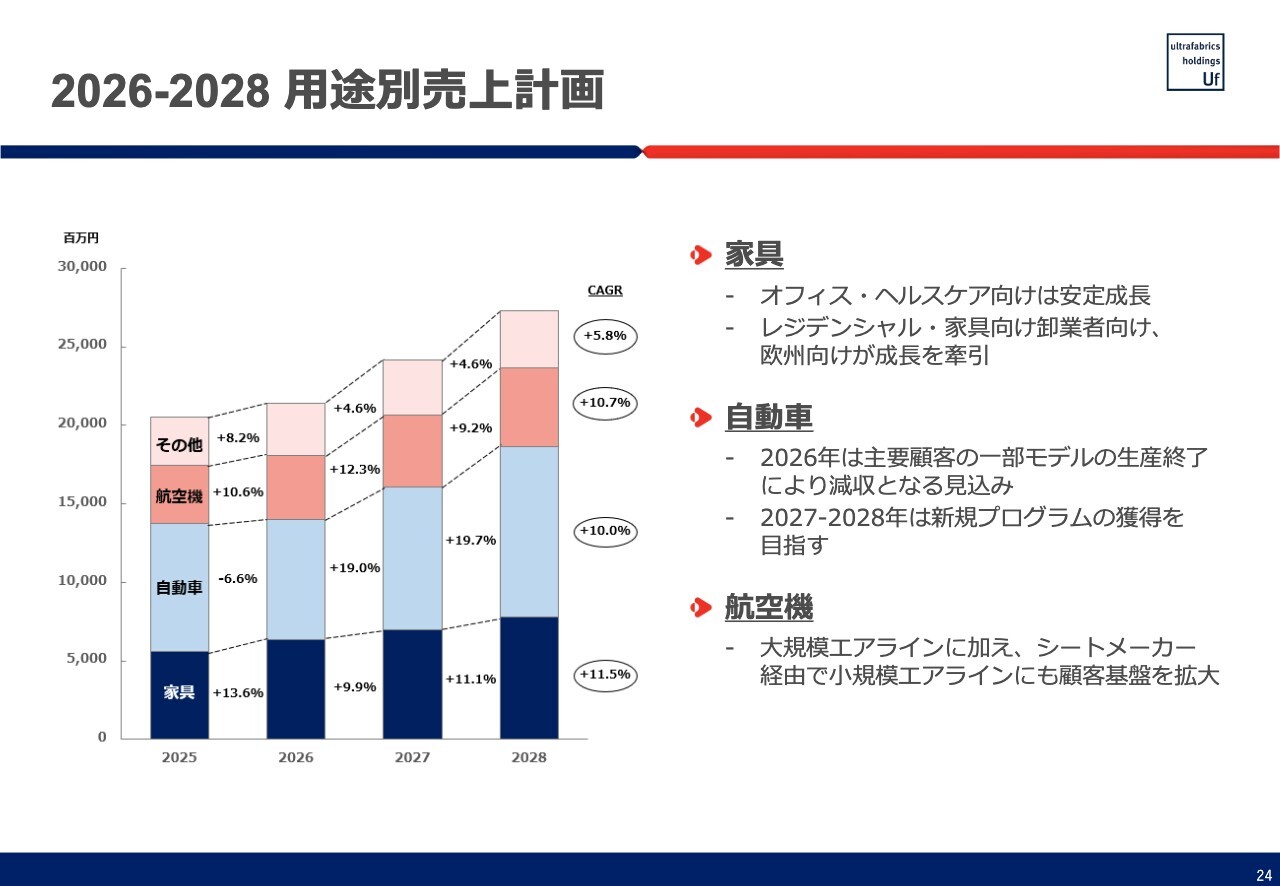

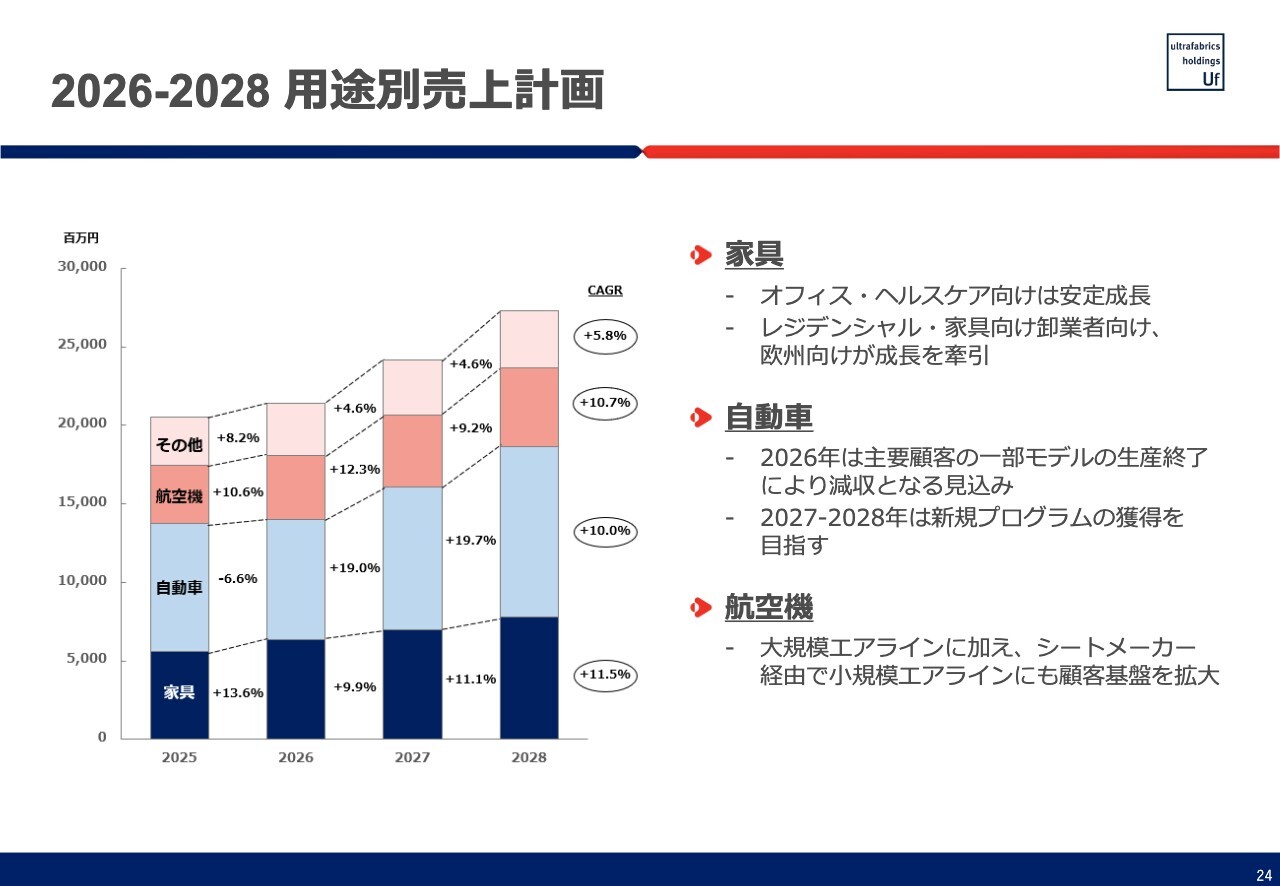

2026-2028 用途別売上計画

2026年から2028年の用途別売上については、全体で年平均10パーセント程度の成長を目指しています。

今年度は、自動車分野での減収が見込まれるため、家具、航空機、その他の分野で補っていく方針ですが、10パーセントの成長を確保することは非常に難しく、特に2026年における売上収益の成長率は若干低めになると想定しています。

家具については、既存分野での安定成長を図りつつ、新しい分野の開拓、新しいチャネルの活用、新しい地域への参入・強化を通じて伸ばしていきたいと考えています。

自動車については、2026年に一部モデルの生産終了に伴い減収を見込んでいますが、現在は新規プログラムの獲得に注力しています。これらのプログラムは2027年以降に売上への貢献が期待されています。

航空機については、現在の取り組みを継続しながら顧客数を増やし、顧客内でのプログラム数を拡大することで、これまでの成長ペースを維持していきたいと考えています。

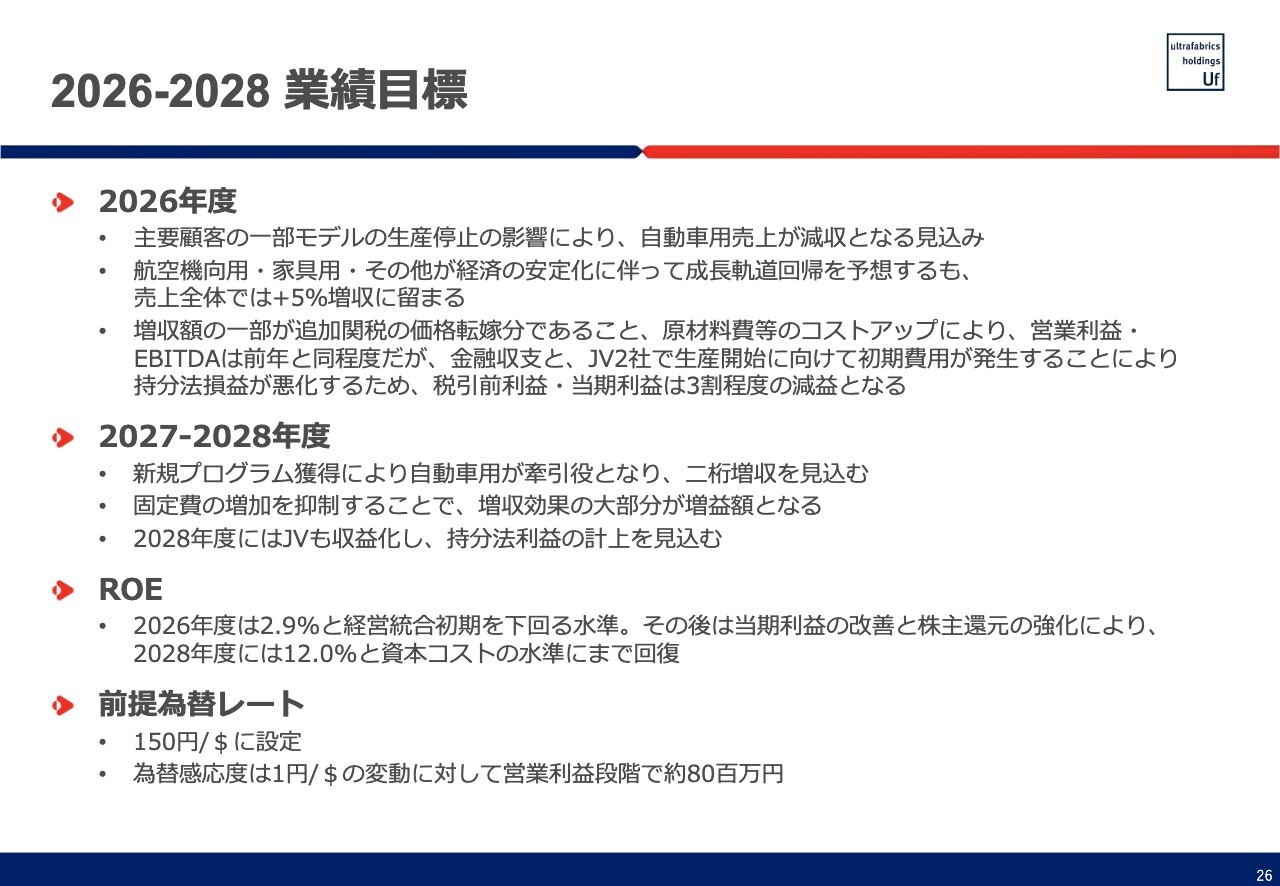

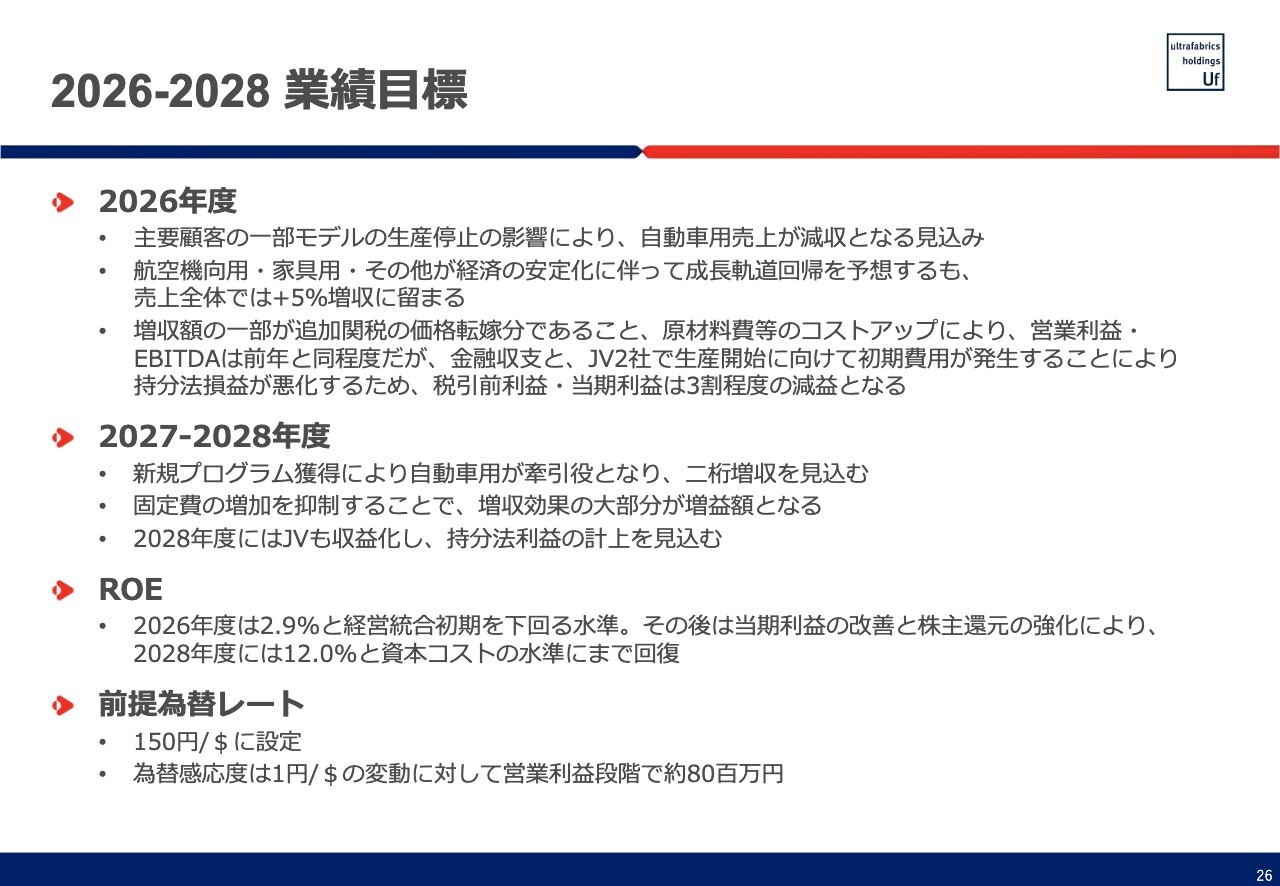

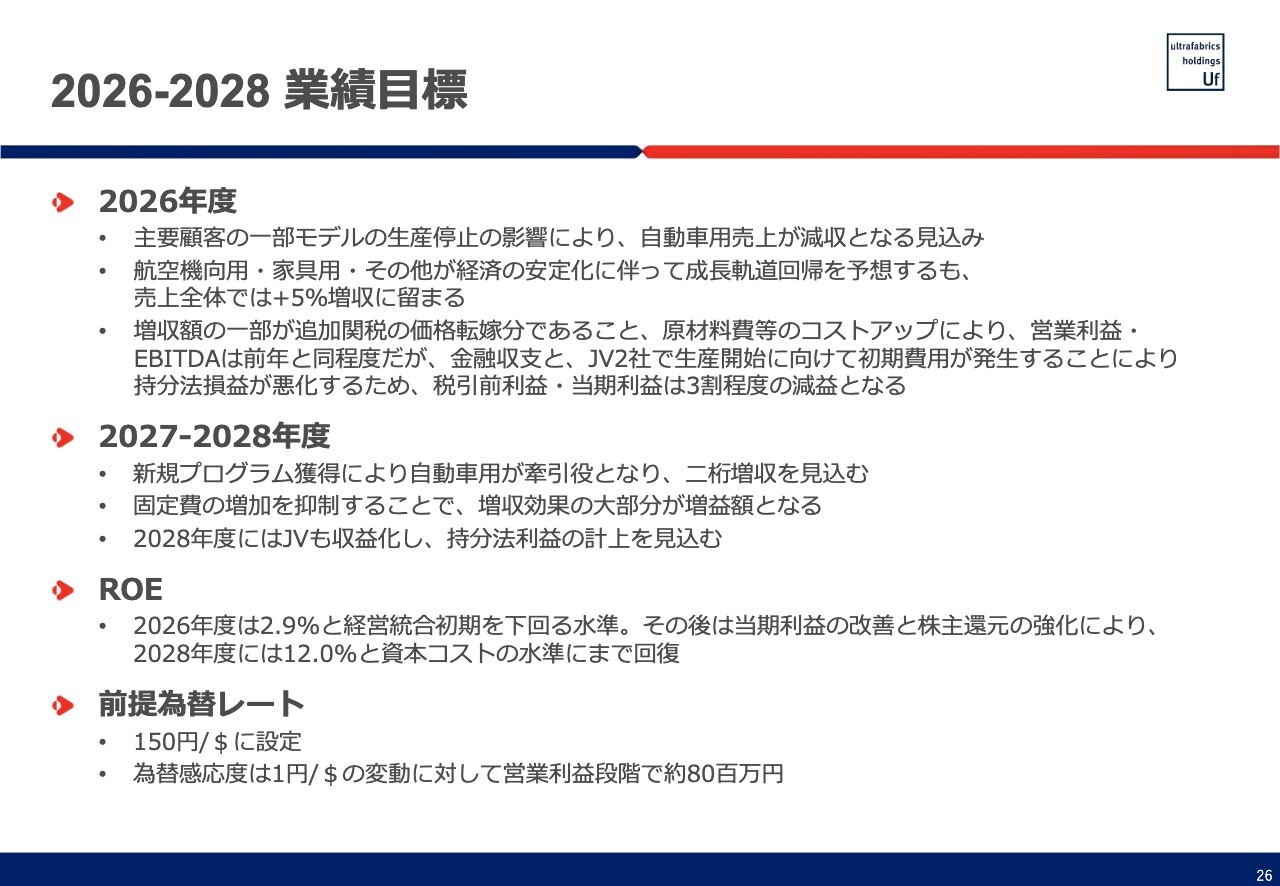

2026-2028 業績目標

業績目標について、今年度は、売上高が10億円程度増加することを見込んでいます。一方で、さまざまな要因による原価の増加が今年度も続く見込みであるため、営業利益は横ばいの着地になると予想しています。

持分法損益については、メキシコとインドのジョイントベンチャーを稼働させるために初期費用が増加し、税引前当期利益が前期比で残念ながら減益となる見通しです。EBITDAに関しては、売上原価の上昇が影響を与えるものの、微減にとどまると予想しています。

2027年および2028年度以降については、売上高は3年平均で10パーセント程度の成長を見込んでいます。一方、利益は営業利益や税引前利益を含め、3割から4割の増加を想定しています。2028年度までの売上目標を達成するために、昨年度までに設備投資や組織への人材投資をほぼ完了させて体制を整えています。

売上が伸びることで収益にレバレッジがかかり、さらなる成長が期待できる構造となっています。そのため、売上を増やすことに重点を置いて取り組むことが、収益改善のために非常に重要だと考えています。

2026-2028 業績目標

その他、昨年の追加関税に関してサーチャージ対応を行ったとお伝えしましたが、税率が確定したため、今年の初めからその分を価格に転嫁しています。これによるビジネスへの影響は軽微であると考えていますが、値上がりに伴う影響については注視する必要があると考えています。

2027年および2028年に関しては、ジョイントベンチャーも最終年度である2028年には収益化し、利益の計上を見込んでいます。

ROEについては、現在の利益水準が低いため、今年は2.9パーセントとかなり低い水準となります。しかし、その後は利益水準の向上と株主還元の強化により、最終年には12パーセントという水準まで回復する見込みです。

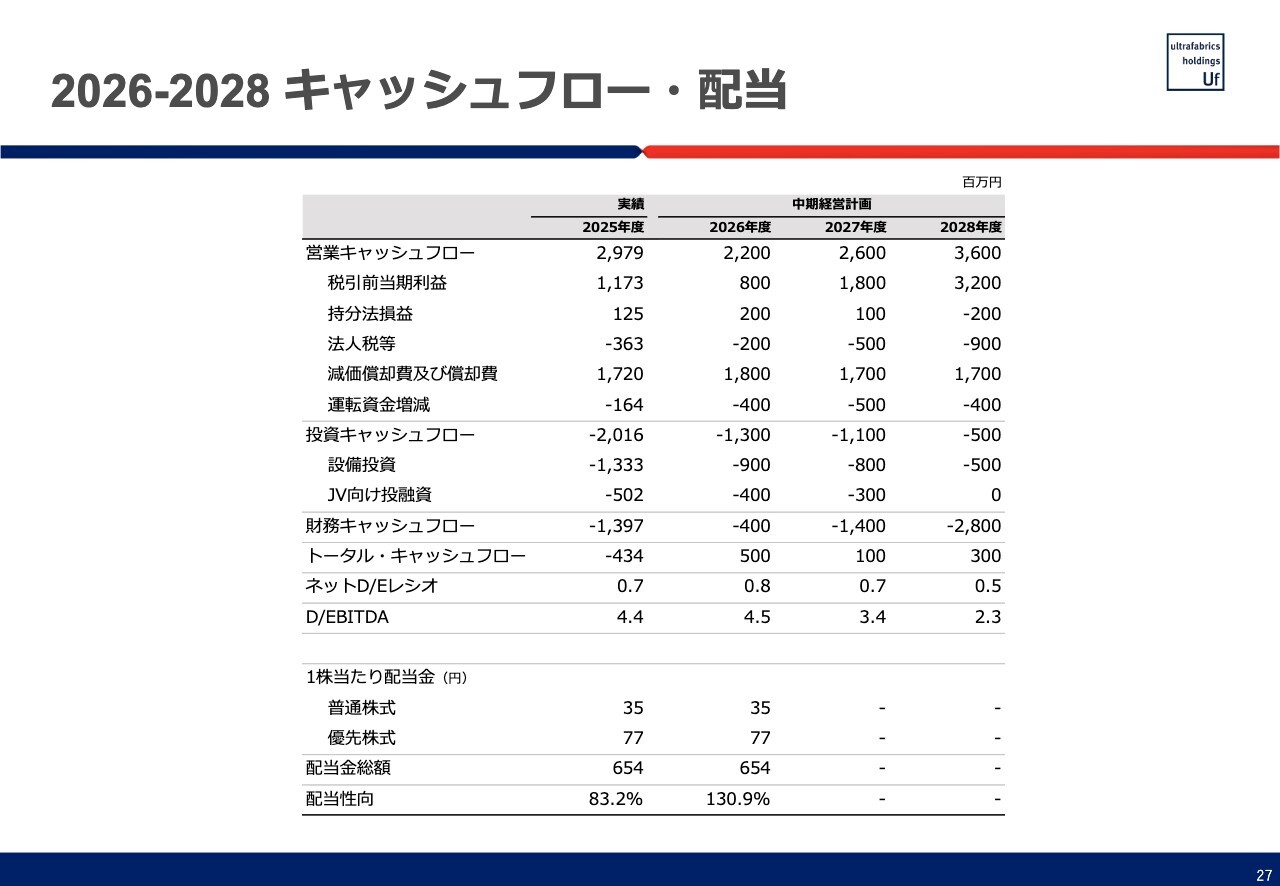

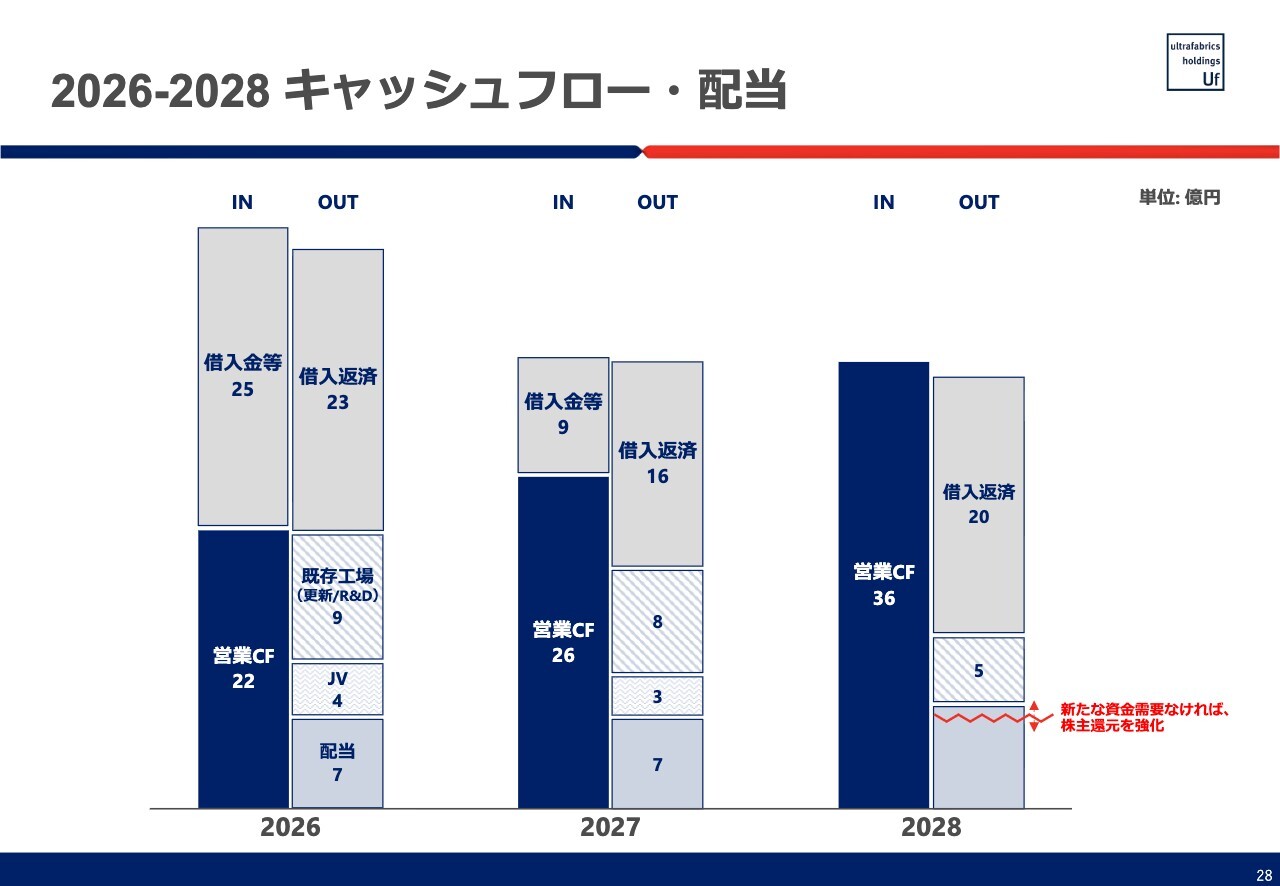

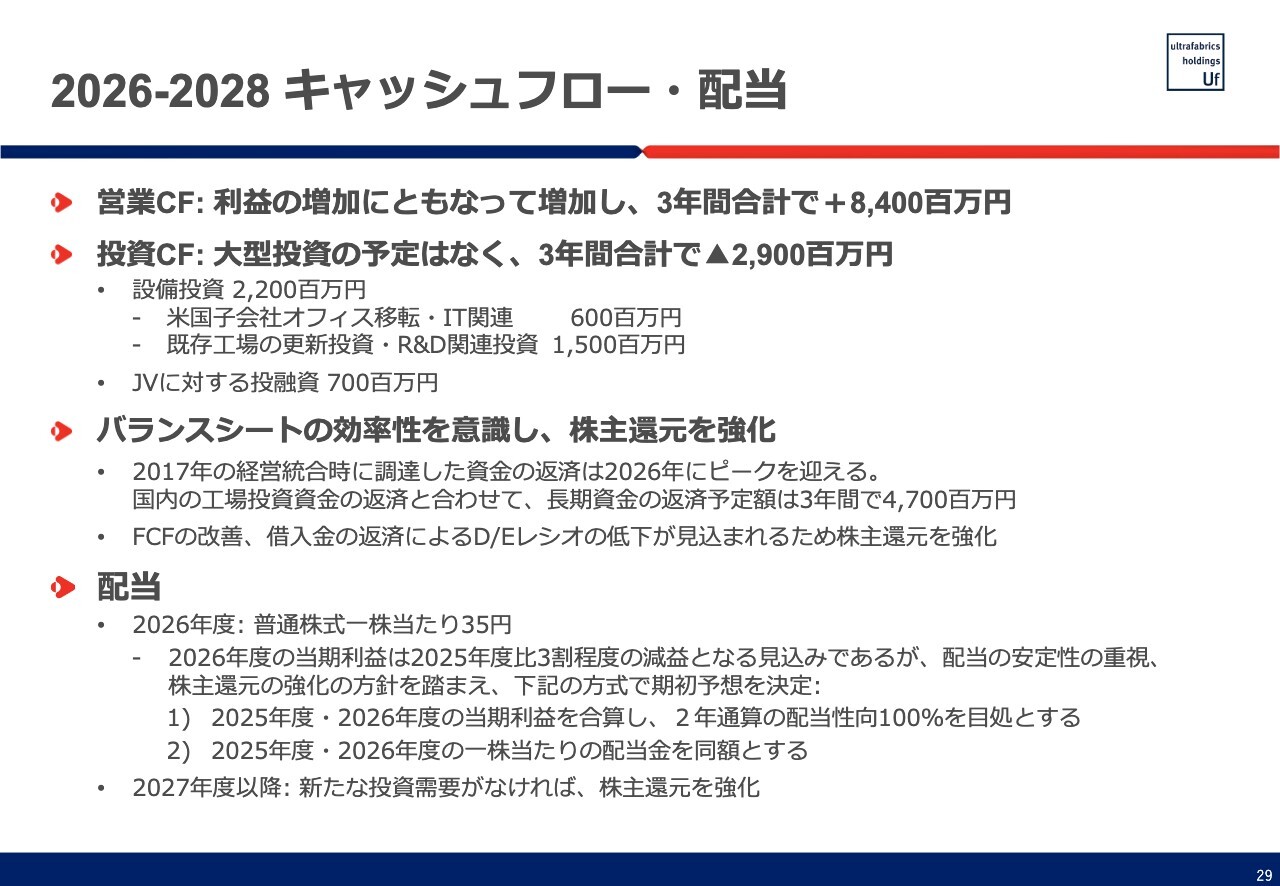

2026-2028 キャッシュフロー・配当

キャッシュフローについてです。

2026-2028 キャッシュフロー・配当

今年度は借入金の返済がピークを迎える年であり、営業キャッシュフローもまだ高い水準には至っていません。このため、更新投資やジョイントベンチャーへの投資を含めると、借入と返済がほぼ均衡するかたちとなります。

それでも借入金は減少していき、営業キャッシュフローが増加する一方で、投資が減少することでキャッシュフローが大幅に改善していく見込みです。このため、さまざまなかたちで株主還元の強化を図っていく方針です。

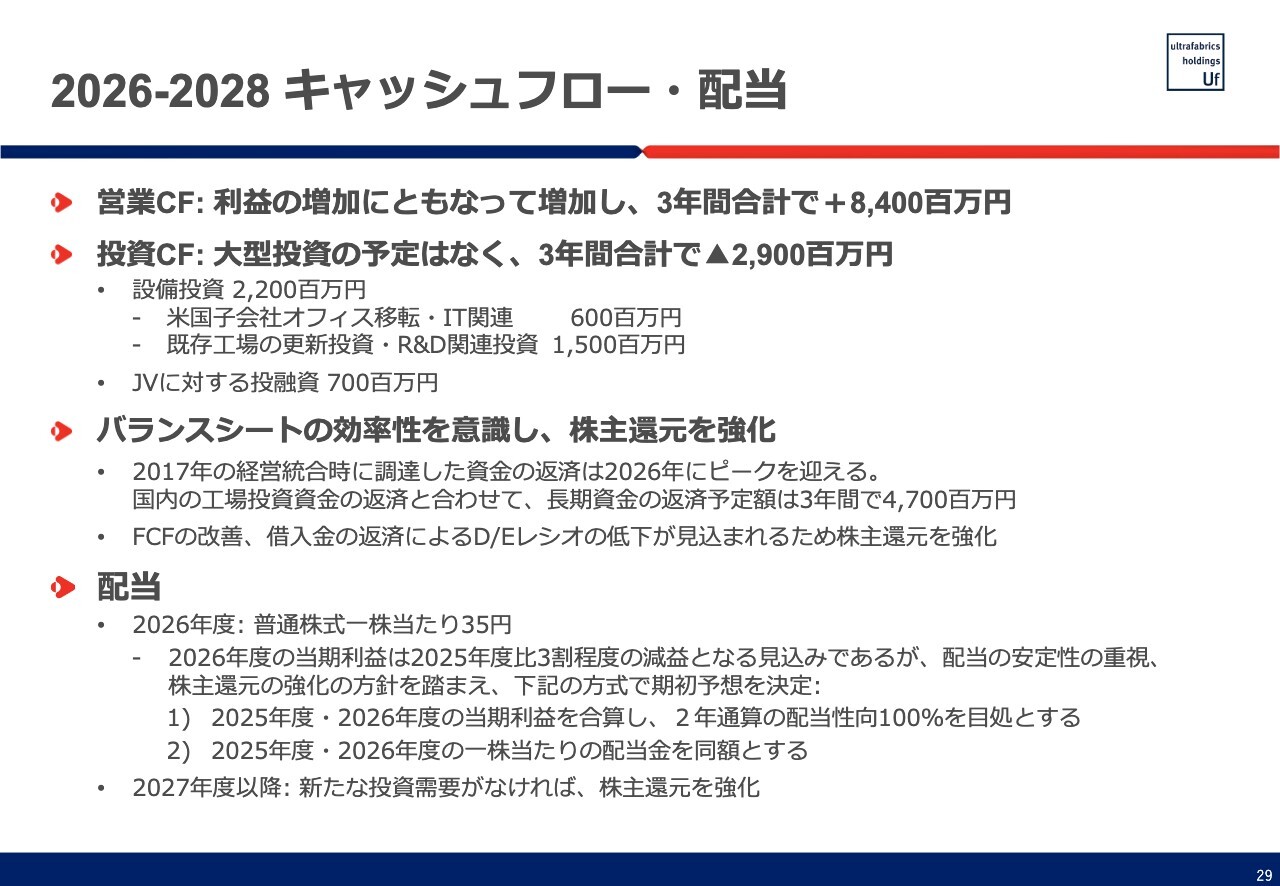

2026-2028 キャッシュフロー・配当

キャッシュ・フロー全体について、営業キャッシュ・フローは3年間合計で84億円、投資に関しては29億円を予定しています。結果として、借入金の返済が進む中で、バランスシートの効率性を意識しつつ、株主還元の強化を検討していきます。

今年度、2026年度の配当については、2025年度決算の箇所でご説明したとおりです。1株当たり35円を計画していますが、2027年度以降、事業計画が順調に進み新たな投資需要がなければ、株主還元を強化していきたいと考えています。

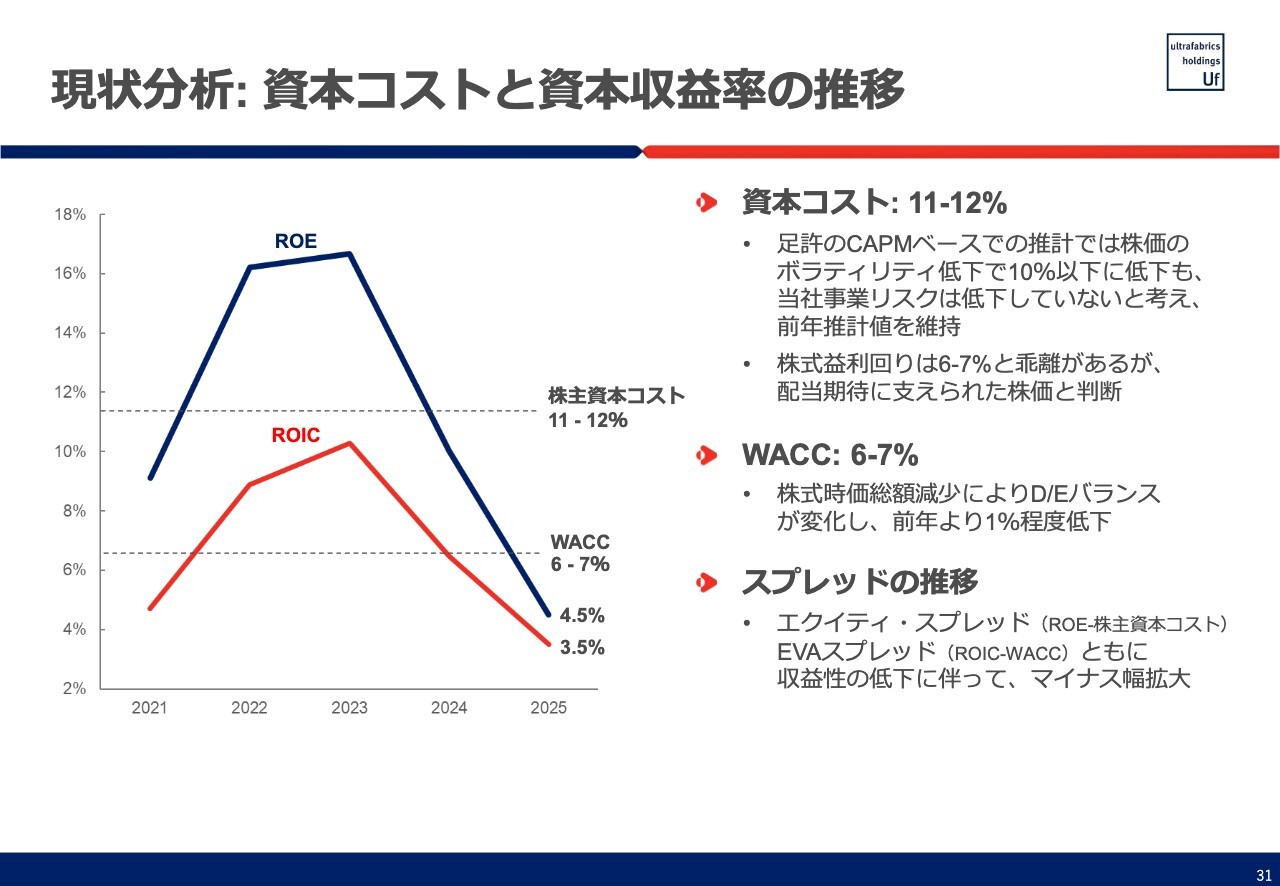

現状分析 : 資本コストと資本収益率の推移

最後に、資本コストや株価を意識した経営の実現に向けた対応についてです。

現状、数字としてはあまりよいものではなく、ROEやROICが非常に低い水準にある状況です。

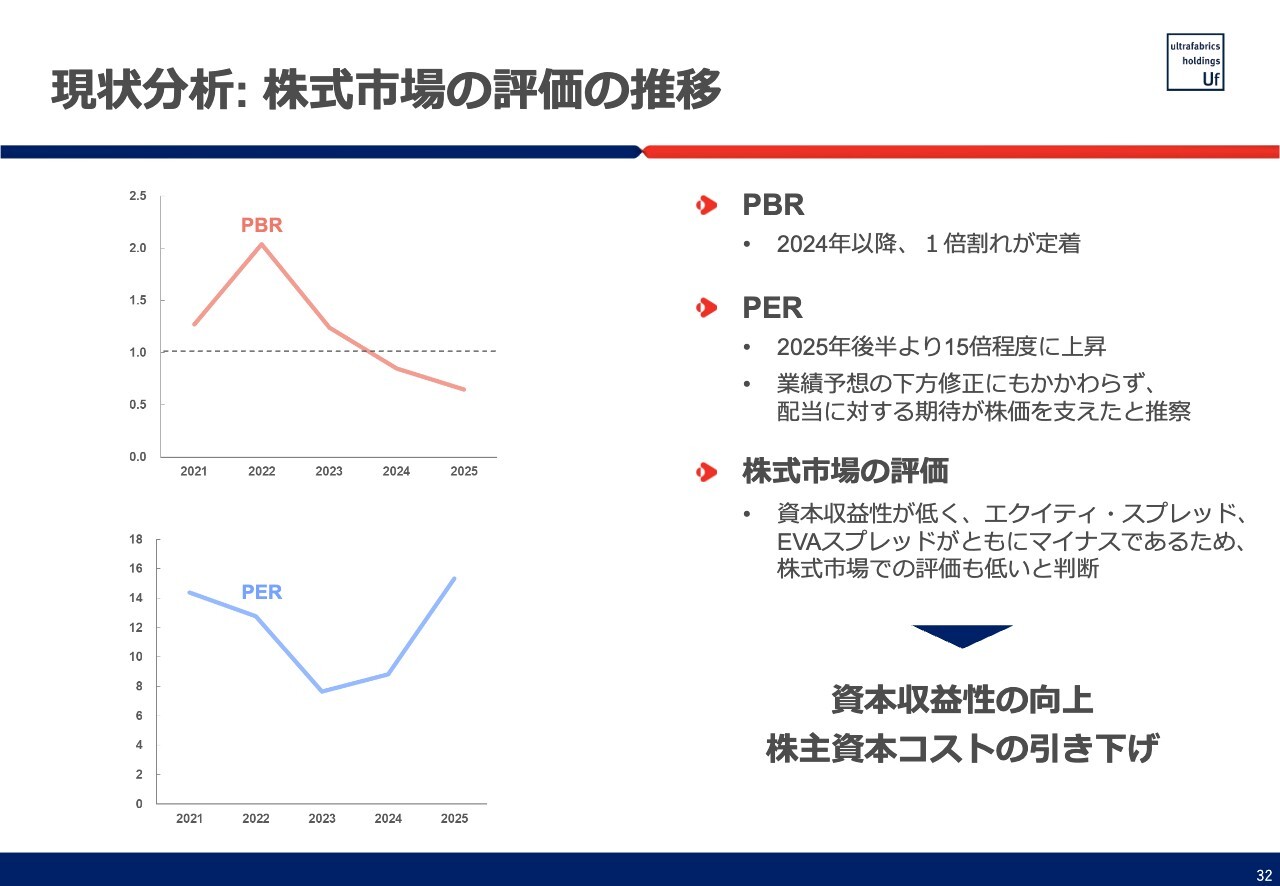

現状分析 : 株式市場の評価の推移

株式市場における当社の評価については、残念ながらPBRの1倍割れが定着していますが、PERは若干上昇しています。業績は下方修正となりましたが、配当に対する期待が株価の下支え要因になったと考えています。こうした評価は、今後も大切にしていきたいと思います。

ただし、現状の評価軸は褒められるものではありません。これからは収益性を改善しつつ資本収益性を向上させ、株主資本コストの引き下げを同時に図っていきたいと考えています。

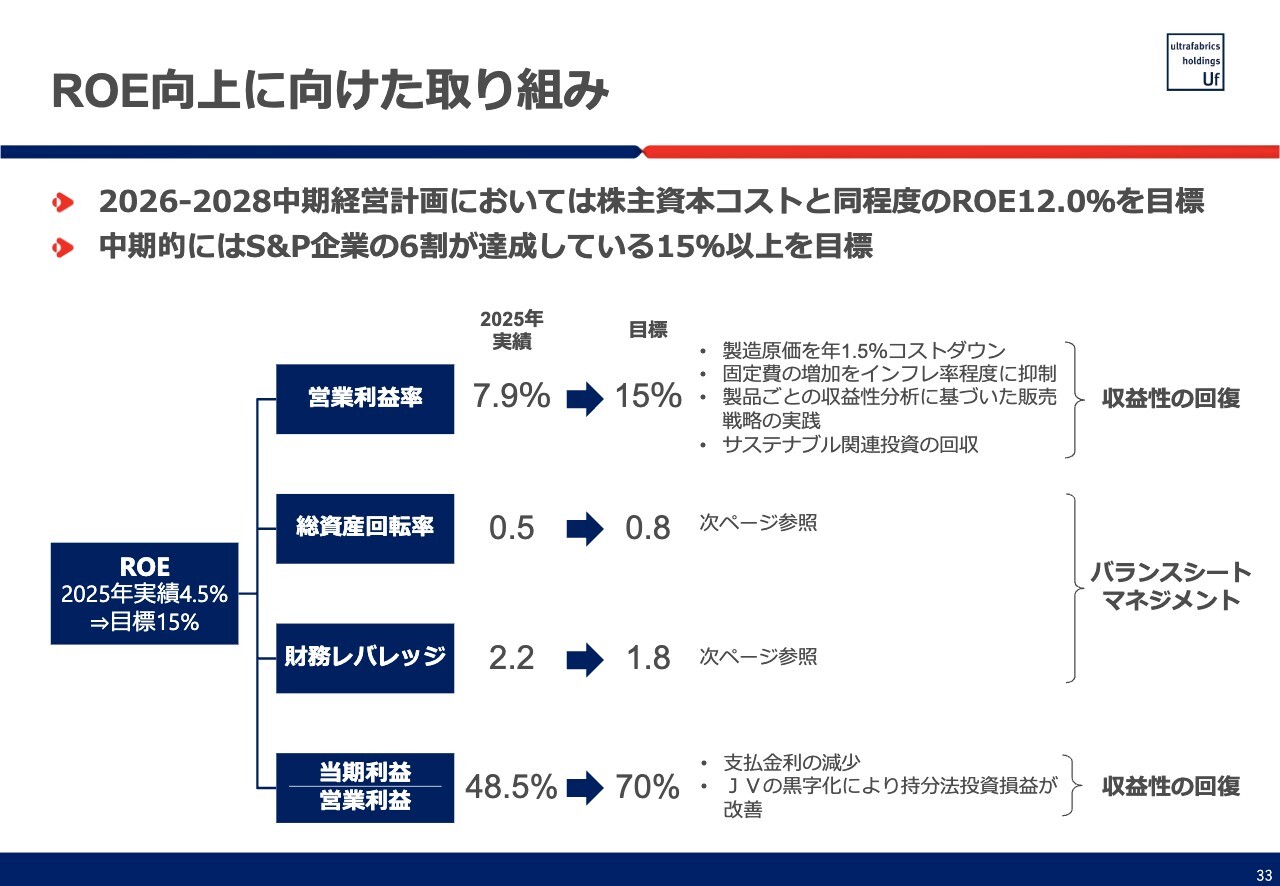

ROE向上に向けた取り組み

ROEの目標は15パーセントであり、これを当面の目標としています。2028年には12パーセントを目標としていますが、最も重要な要素は営業利益率の向上であり、15パーセントを目指していきます。

2023年度には16.8パーセントを達成しているため、この2023年度の水準まで収益性を早期に回復させることが最大の課題と考えています。

また、在庫については、総資産回転率を向上させることを目指しています。財務レバレッジについては、現状よりも低下させる方向にあります。これらのバランスシートマネジメントについても取り組んでいきたいと考えています。

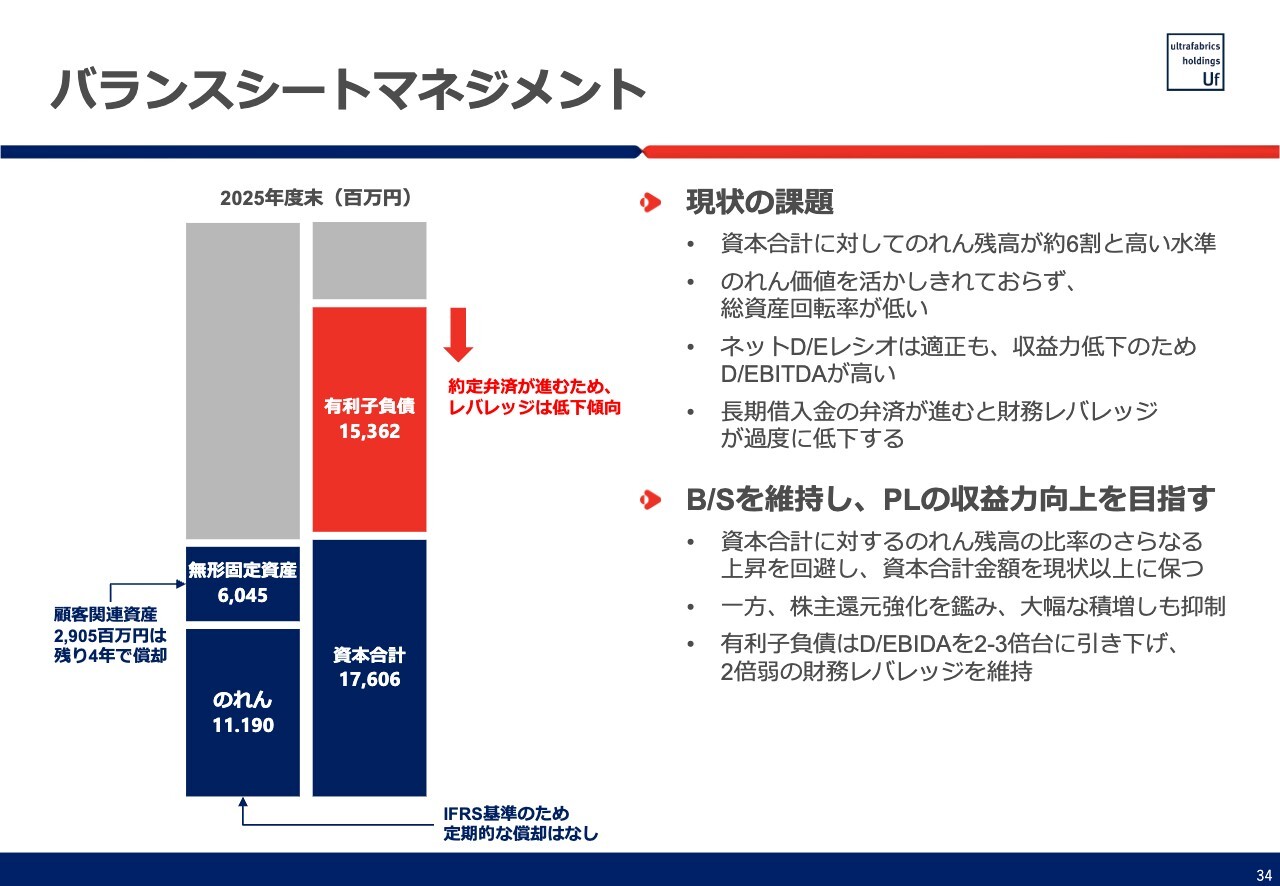

バランスシートマネジメント

バランスシートに関しては、2025年度末時点で資本が176億円、借入金が154億円となっています。それに対し、償却しないのれんが112億円、無形固定資産が60億円であり、このうち顧客関連資産の29億円は、今後4年間で償却する予定です。

無形固定資産やのれんに対して十分な資本の額を維持する必要はあるものの、資本が過度に増加することないよう適切にコントロールしていきます。

一方で、有利子負債については、D/EBITDA倍率を多くの企業が目標値としている2倍から3倍程度にまずは持っていこうと考えています。

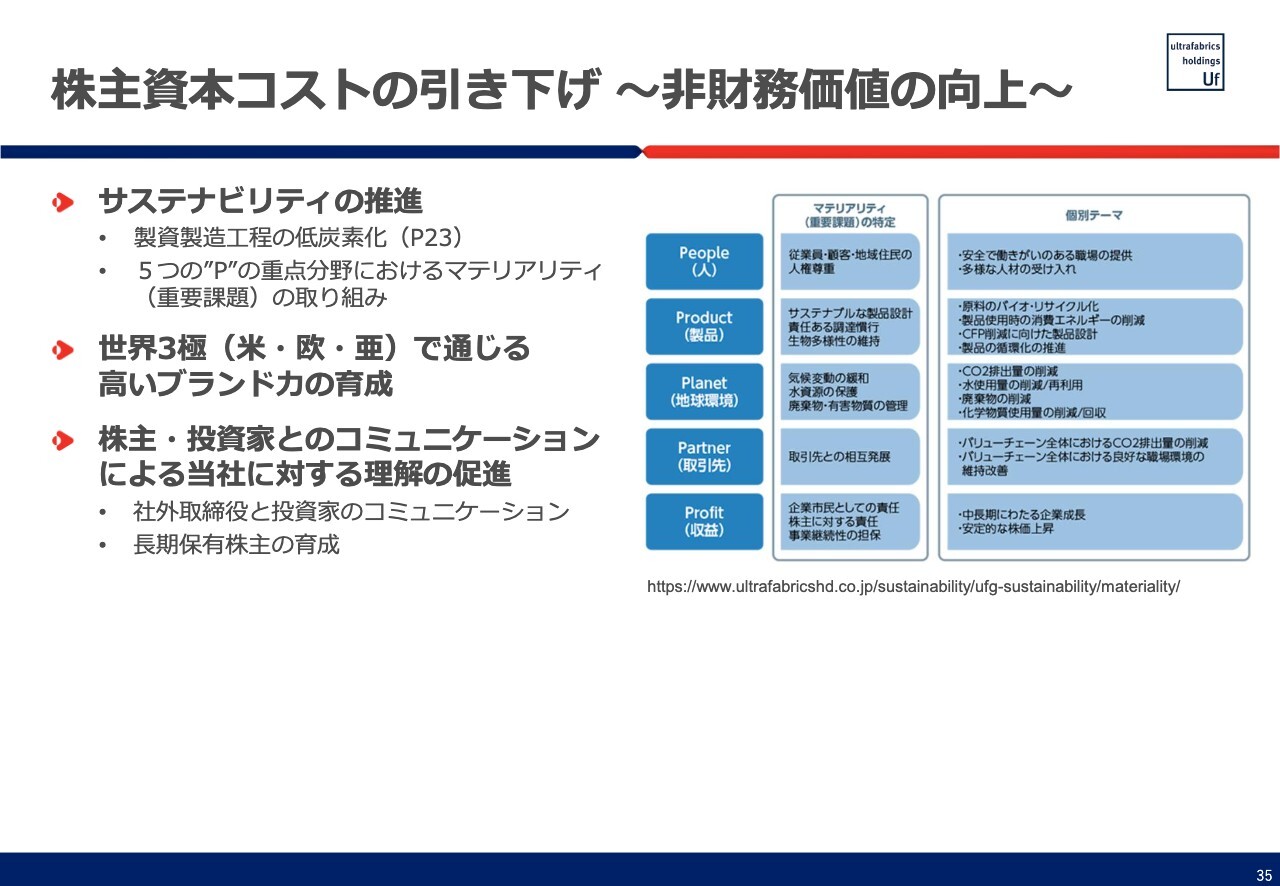

株主資本コストの引き下げ 〜非財務価値の向上〜

株主資本コストの引き下げについては、投資家や株主のみなさまから、当社のビジネスが非常に見えにくく、理解しにくいという指摘がありました。こうした中で、ボラティリティが高い状態が長期間続いていました。

しかしながら、非財務価値の向上を図り、株主資本コストを下げるため、サステナビリティを推進するとともに、従前からお伝えしている5つの“P”への取り組みを強化していきます。

地域によりグローバルなかたちで分散を進めることに加えて、株主や投資家のみなさまとのコミュニケーションを強化し、理解の促進を図っていきたいと考えています。

私からの報告は以上です。

質疑応答:主要顧客モデルの生産停止による影響について

質問者:今期、現在進行期のネガティブ要因として、主要なお客さまの一部モデルの生産停止の影響が挙げられています。可能な範囲で詳細をお話しいただけますでしょうか?

吉村:顧客に関する情報については、お客さまとのお約束もあり、あまり詳細にはお伝えできません。車の生産終了には、計画的に決まる場合と販売不振による打ち切りとなるケースがありますが、今回については既存モデルの生産終了通知を昨年受けたことを反映した結果です。

主力の車種ではないため大きな影響はありませんが、少なからず影響があるため、それを数字に織り込んでいます。

質疑応答:2027年業績見通しと新規プログラム獲得におけるEVの影響について

質問者:来期2027年の業績見通しについて、スライドの26ページで「新規プログラム獲得により自動車用が牽引役になる」と書かれています。これは私が今回初めて説明会に参加したため、承知していない部分があるかもしれませんが、対象車両はEVなのでしょうか、それともICE(燃料機関搭載車)なのでしょうか?

また、もし対象がEVの場合、お客さま都合による減産リスクについてどのように織り込んでいるのでしょうか。この点についてご説明いただけますでしょうか?

吉村:まず、対象車両についてはEVになります。お客さまから提示された生産計画は、必ずしも過大な計画ではありません。さらに、当社ではその生産計画をそのまま事業計画に反映するのではなく、独自の判断で若干割り引いたかたちで取り入れています。そのため、現在の数字は合理的な範囲にあると考えています。

当社にとってより大きな課題は、このようなプログラムを獲得する過程において、いくつか技術的な課題が残っている点です。これらの課題を解決する必要がありますが、経営としては、技術陣がこれらを克服し、2027年から2028年にかけて売上を計上できるプログラムを獲得できると見込んでいます。そのことを前提に数字を織り込んでいます。

また、ご質問に端的にお答えすると、自動車販売全体がやや伸び悩む傾向は、当社の見込みに反映されているとご理解いただければ幸いです。

質疑応答:来期以降の株主還元強化の方針について

質問者:来期以降の株主還元強化についてうかがいます。財務余力のお話もいただいていますし、来期には大幅な最終増益を予想されているとのことから、増配が妥当かと思います。何を基準に、どのような方針で配当額を決定されるのか、ご教示いただけますでしょうか?

吉村:昨年度および今年度に関しては、2年間で配当性向をほぼ100パーセントにするという方針を掲げています。この考え方が今後の1つの基準となると考えています。

そこに影響を与える要因として、翌年度以降の業績見通しや、現時点で見込んでいない投資の必要があり、そのために新規の借り入れが必要になる場合などです。ただし、私の考えでは、その可能性は低いと見ています。

仮に借入の増加が発生した場合には、それに見合った資本を維持する必要があると考えますが、現在のところそのような予定はありません。

2027年度以降の考え方として、配当性向100パーセントが1つの基準になると思います。ただ、配当額が大きくなった場合には、その還元方法をすべて配当に充てるのではなく、自社株買いを含めた方法について検討する必要があると考えています。

質疑応答:売上計画の妥当性と家具用製品の成長見通しについて

質問者:今期の売上計画について、毎年、下方修正が多く見受けられますが、今年の売上見通しについても、少し楽観的ではないかと感じています。

具体的には、自動車関連は減少する見通しとのことで理解していますし、航空機関連は伸びているため理解できます。一方で、家具用が14パーセントほど増加するという予測については、少し疑問があります。先ほどのご説明では、マーケット環境があまり良くないとのお話でしたが、その中でこれほどの伸びを期待できるのでしょうか。

また、今年の上期と下期の売上を全社ベースで見ると、上期がかなり強い印象を受けます。このことから、家具関連の売上は上期に大きく増加するという見方をされているのではないかと感じますが、この予測も楽観的ではないかと懸念しています。

特に、第1四半期の結果が出た際、大幅な下振れとなる可能性があるのではないかと思います。こちらについてご見解をお聞かせください。

吉村:厳しいご指摘、ありがとうございます。詳細については経営企画部長の髙野からご説明します。まず1つ言えるのは、追加関税分を価格転嫁した値上げの影響です。

価格転嫁ができるのは、基本的にカタログ販売をしている製品です。我々が値段を決められるものを中心としており、家具およびキャンピングカーの一部のカタログ製品が該当します。そのため、値上げの影響はこれらの製品の売上に反映されています。

髙野美香氏(以下、髙野):売上についてですが、通期は216億円で、上期は109億円と、ほぼ半分に分かれています。特に上期・下期でどちらかが強いという意図は込められていません。

利益についてですが、若干テクニカルな要因があります。前期末の為替レートは156円ほどでしたが、今年度は150円を前提としています。そのため、従来からお伝えしているように、円高が進行することで一定のデメリットが生じる状況です。上期に想定為替レートまで円高が進むシナリオで予想を作成しているため、上期の利益が少なくなっています。上下で何か大きな差異があるという特に強いメッセージが込められているわけではありません。

質問者:昨年度下期から、確かに家具用の売上は水準が上がっていて、基本的にこれは関税に起因する値上げが昨年度下期からも始まっているという認識でよろしいですか?

吉村:昨年度の下期からサーチャージというかたちで追加関税分の費用をいただき、今年から値上げというかたちにしています。

質問者:わかりました。そうすると、昨年度下期と比べて今年度は数量的にも伸びが見込まれているのでしょうか?

吉村:見込んでいます。

質問者:そこも見込んでいて、ただ値上げの効果のほうが大きいということでよろしいですか?

吉村:値上げ効果より数量増効果の方が大きいです。マクロ経済環境に関して申し上げると、マーケットそのものが大きく成長していくという前提ではなく、既存の分野はそれほど大きく伸びないと考えています。しかし、新しい分野や新しいチャンネルの販売を強化して、増加を目指していこうというのが主な戦略です。

これは新しい分野やチャンネルであるため、目論見通りにいくかどうかは不確実ですが、達成できるように努力していくしかないと思います。

質疑応答:今期の利益横ばいの要因とコスト削減の見通しについて

質問者:今期の計画では利益が横ばいで売上が増加しているため、利益率が悪化する前提になっています。その増減益についての分析や見解を教えていただけますか?

値上げ効果が反映されているかもしれませんが、コストも上昇しているならプラスマイナスゼロの状況と言えるかもしれません。営業利益は横ばいとなっていますが、この増減益についての考え方をお聞かせください。

髙野:今期の増収分の一部には、前下期からサーチャージとしていただいた追加関税分が一巡する影響が含まれています。加えて、原材料費やその他の諸コストの上昇により、残念ながら営業利益は横ばいであると考えています。

質問者:アウトソーシングの増加によってもコストが膨らんでいるようですが、今年以降、負担が軽くなる可能性はあるのでしょうか? また、赤字にはなっていませんが、このような収益状況の中で、コスト削減を進める場合、例えば米国の人件費などはどう影響するのでしょうか? 今年、それらの効果があまり見られないという可能性はありますか?

吉村:コストについては、アウトソーシングや米国サイドのコストも含め、削減可能な部分は削減していきます。ただし、少なくとも現時点では、来年度以降に売上が増加し、それに伴って利益が拡大するシナリオを事業計画として予想しています。その実現のために今年については必要な体制を維持していきたいと考えています。

ただし、このシナリオが崩れる場合には、コスト削減については必要性を考えるべき課題だと思っています。当社の場合、基本的に人員に関する削減は検討していません。代わりに、例えばマーケティング費用や試験費用など、販管費の中でも特に割合の大きい項目について検討することになります。

具体的に試験費用の例を挙げると、開発のスピードを向上させるためには試験の数を増やす必要があります。そのため費用対効果を見ながら適切にコントロールし、コストを削減する方法を検討していく想定です。仮に今年のシナリオに変更が生じれば、来年度以降の体制のあり方も併せて再考していく必要があると考えています。

質疑応答:全体の売上高と営業利益率の見通しについて

髙野:「現時点での社長がお考えになる全体の売上高と、売上に対する営業利益率はどの程度ですか? 利益率の低下が目につきますが、経営統合初期にあったような1桁前半まで落ち込むリスクもあるとお考えでしょうか?」というご質問です。

吉村:営業利益率については、当面の目標として15パーセントを掲げており、過去2023年には16.8パーセントを達成しました。そのため、引き続きこの目標を目指していきます。

正直に申し上げて、営業利益率が10パーセントを切るというのは、高付加価値製品を販売する当社のビジネスモデルの観点からすれば物足りない水準だと考えています。

現在ご覧いただいているスライドにあるように、売上総利益率を見ると昨年度は45パーセントであり、今後も44パーセント前後で推移すると見込まれています。非常に単純な計算で言えば、販管費を売上の30パーセントに抑えれば、10パーセント以上の営業利益率を確保することは可能です。

しかし、それが現在の経営方針と一致するかと言われると、そうではありません。私たちは今、生産体制や販売体制を整え直し、2028年度までの売上目標を達成するための基盤作りを進めています。今年は、その体制を維持することに力を注ぐ方針です。

その結果、短期的には営業利益率が10パーセントを下回る水準で着地する見込みです。ただし、売上が増加すれば、再び10パーセントを超えることを見込んでいます。一方で、売上が伸び悩むような状況であれば、コスト削減策をもう少し検討する必要が生じるかもしれないと考えています。

ただし、コスト削減を進めると、それが販売活動に影響を及ぼし、将来的な売上の伸びが鈍化する可能性があります。そのため、現時点ではそのような経営方針を取る予定はありません。