2025年5月13日に発表された、森永製菓株式会社2025年3月期決算説明の内容を書き起こしでお伝えします。

2025年3月期決算説明

森信也氏:4月から森永製菓株式会社代表取締役社長COOを務めている森です。本日はお忙しい中、2025年3月期決算説明会にご参加いただき、ありがとうございます。

これまでの経験と知識を最大限に活かし、会社の発展と成長に全力を尽くすことで、ステークホルダーのみなさま方の期待に応えていきたいと思います。今後、アナリスト、投資家のみなさまと対話をさせていただく機会も多くなると思います。前社長の太田の時と同様、引き続きご支援のほど、よろしくお願いします。

社長就任メッセージ

決算概要のご説明の前に、私の経営に対する考え方についてスライドにまとめていますので、ご説明します。

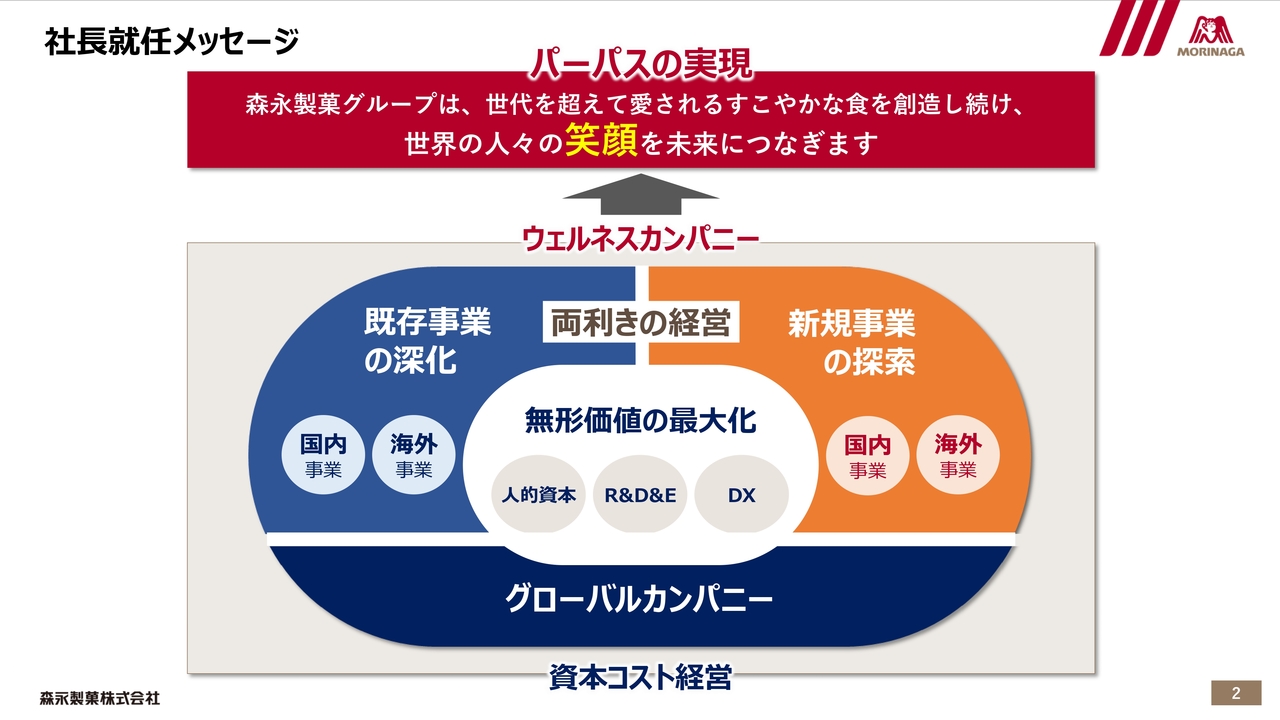

私は、2019年6月に前任の太田が社長に就任した年に取締役に就任し、約6年間ともに経営に携わってきました。よって、経営の根幹となる企業理念は変えることなく、引き続きパーパス経営を推進していきます。その上で、私が推進する経営方針のポイントを3つ挙げます。

1点目は、スライド中央に示した「無形価値の最大化」です。無形価値の代表として「人的資本」「R&D&E」「DX」を挙げていますが、弊社は126年の歴史の中で培われてきたさまざまな無形資産、ブランドやノウハウ等の強みを有しています。

特に「人的資本」は、弊社従業員の意識調査において、調査会社から他社よりも非常にエンゲージメントスコアが高いというコメントをいただいています。このように、一体感のある風土が当社の強みとなり、これによってレジリエンス力の源になっていると考えています。

「R&D&E」と示しましたが、「E」は「Engineering」の「E」です。研究所で開発した試作品や技術を、商業ベースでも再現性高く、低コストで安心安全に実現します。このような量産化技術のノウハウが、当社のコアコンピタンスの1つだと考えています。

「DX」は、どの企業も取り組んでいることから、企業間競争力に大きく影響します。私は直前まで研究所を担当していましたが、研究所では「DX」がこれからの研究開発の命運を分けると認識し、「DX」に力を入れてきました。研究所に限らず、全社で「DX」をスピーディに活用していくことが、競争に打ち勝つために絶対に必要であると考えていました。

このような経営基盤となる無形価値を最大化することにより、みなさまに未来への期待値を高く持っていただけるような会社にしていきたいと思っています。

2点目は、私の経営戦略の基本的な考え方である「両利きの経営」です。私はマーケティングや事業経験として、まだ新規事業の段階にあった健康事業、通販事業に携わってきました。現在、これらの事業が重点領域に位置付けられています。中長期視点で会社に貢献する新規事業開発には強い思いを持って臨みたいと思っています。

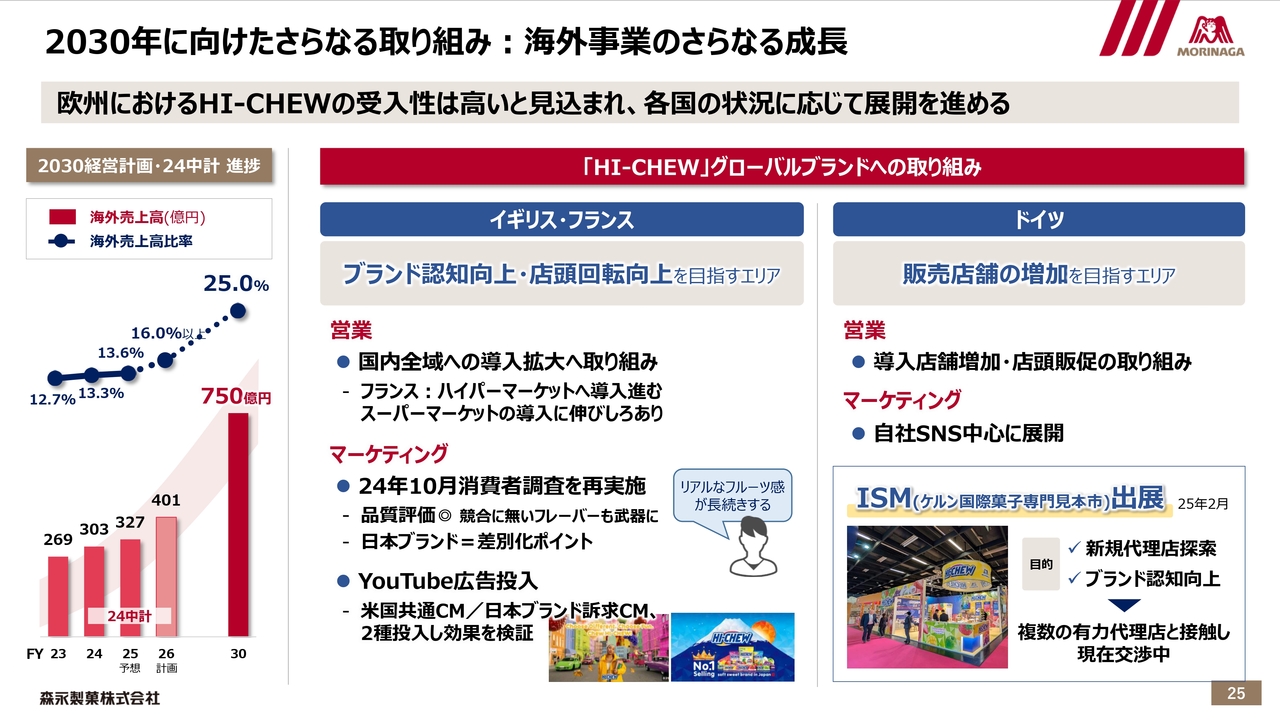

3点目は「グローバルカンパニー」です。現在、「HI-CHEW」を起点に海外での売上が約300億円、全社売上の13パーセントを占めています。6年後の2030年には、海外の売上を750億円、全社売上の25パーセントまで拡大する計画です。

最近のインバウンドのお客さまの消費行動を見ていると、「HI-CHEW」に限らず、当社の商品の海外での潜在能力を強く感じます。簡単な目標ではありませんが、2030年の目標達成に向けてしっかりと取り組んでいきたいと思っています。

このようなことに取り組み、資本コスト経営をしっかりと意識しながら、2030ビジョンであるウェルネスカンパニーに生まれ変わります。そして、究極の企業目標であるパーパスの実現を果たしていきたいと考えています。

2025年3月期実績

前期の実績、2026年3月期の業績予想、2024中期経営計画の進捗と見通しについてご説明します。

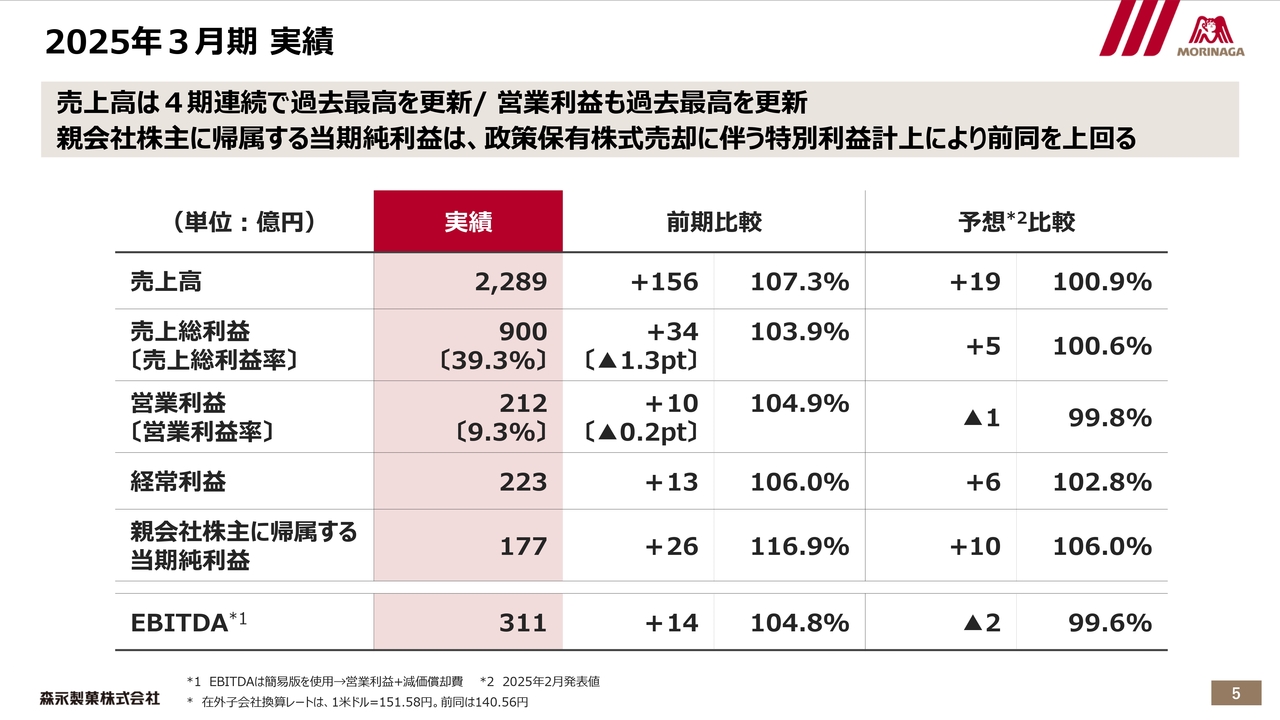

2025年3月期の実績です。売上高は2,289億円、前年比プラス156億円、107.3パーセントの伸長となりました。4年連続で過去最高を記録しています。営業利益は212億円、前年比プラス10億円で、これも過去最高を記録しています。以前の過去最高はコロナ禍前の2019年でしたが、それを更新したということになります。

当期純利益は、政策保有株の売却益等も含めて前年比プラス26億円の177億円となっています。EBITDAは311億円で、初めて300億円を超えて過去最高を更新しています。

2025年3月期 実績:営業利益増減要因

営業利益の増減要因です。スライドは、ウォーターフォールチャートで示しています。為替を含めた原材料関係等の影響、特にカカオ関連が非常に高騰し、78億7,000万円のマイナスとなりました。期首の予想を30億円上回る大幅な上昇でした。

一方で、菓子食品事業、冷菓事業を中心とした売上高の増益と機動的な価格改定、その他事業に含まれる森永商事の貢献により、トータルで約10億円の増益になりました。

2025年3月期 実績:事業別サマリー

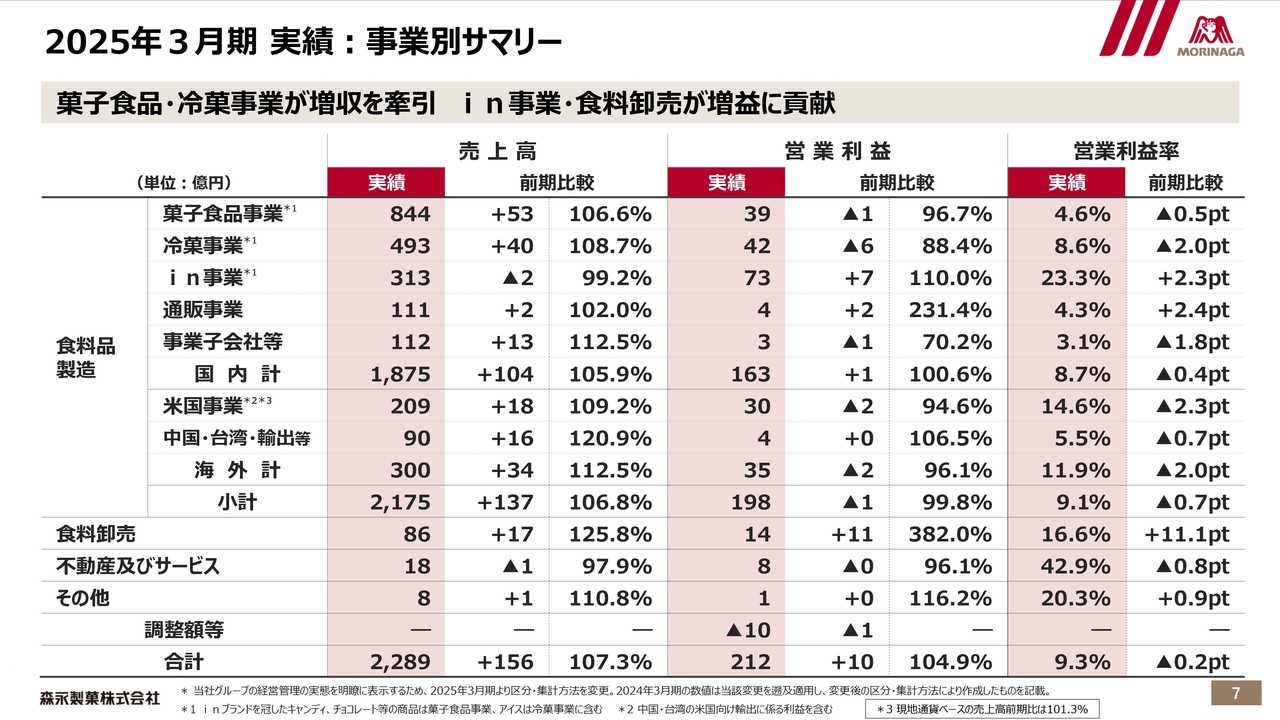

事業別サマリーです。売上は、菓子食品事業、冷菓事業、海外事業が牽引しました。営業利益は、増収であった菓子食品事業、冷菓事業で原材料高騰の影響が大変大きく、減益となっています。

減収であったin事業については、プロダクトミックスと、販売費を非常に効率的に使えたということで、増益となっています。先ほどお伝えした森永商事の食料卸売が増収増益に貢献しています。

国内市場のトピックス【菓子】

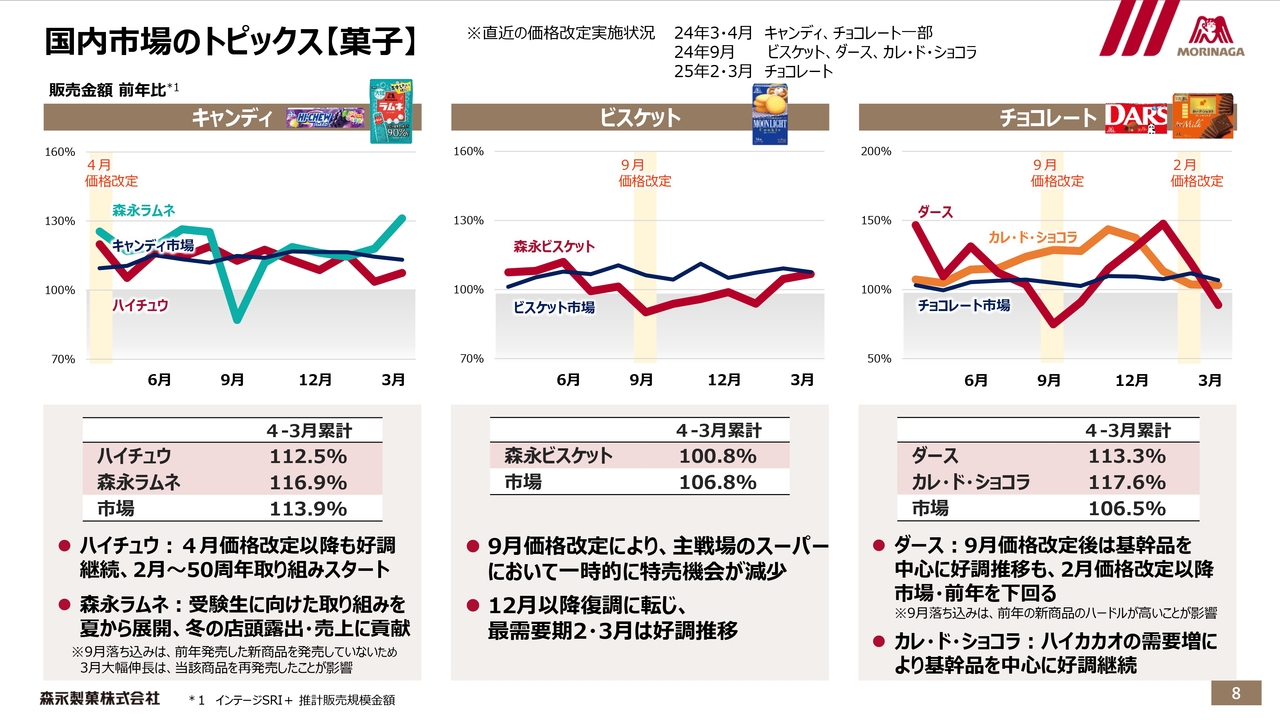

国内・海外市場のトピックスです。スライドは、前期の四半期ごとの前期比グラフです。価格改定の影響も含めてご説明します。

キャンディについては、グミが市場を大いに牽引したということもあり、113.9パーセントと大きく成長しました。その中でも、当社の「HI-CHEW」「森永ラムネ」は、4月の価格改定以降も好調に推移しました。

直近では、「HI-CHEW」は2月以降、50周年の取り組みがスタートして少し再上昇しています。「森永ラムネ」も再発売した「生ラムネ玉」が、大きく貢献して上昇している状況です。

ビスケットについては、9月の価格改定によって苦戦しましたが、12月以降復調に転じて、最需要期の2月、3月は好調に推移しています。

チョコレートについては、市場全体が堅調に推移する中でも、当社の「ダース」「カレ・ド・ショコラ」は、市場を超える伸長となっています。9月の価格改定後も、基幹品を中心に好調に推移しています。2月の2度目の価格改定時にはいったん市場を下回りましたが、4月のSRIデータを見てみると再上昇している状況です。

国内市場のトピックス【冷菓】

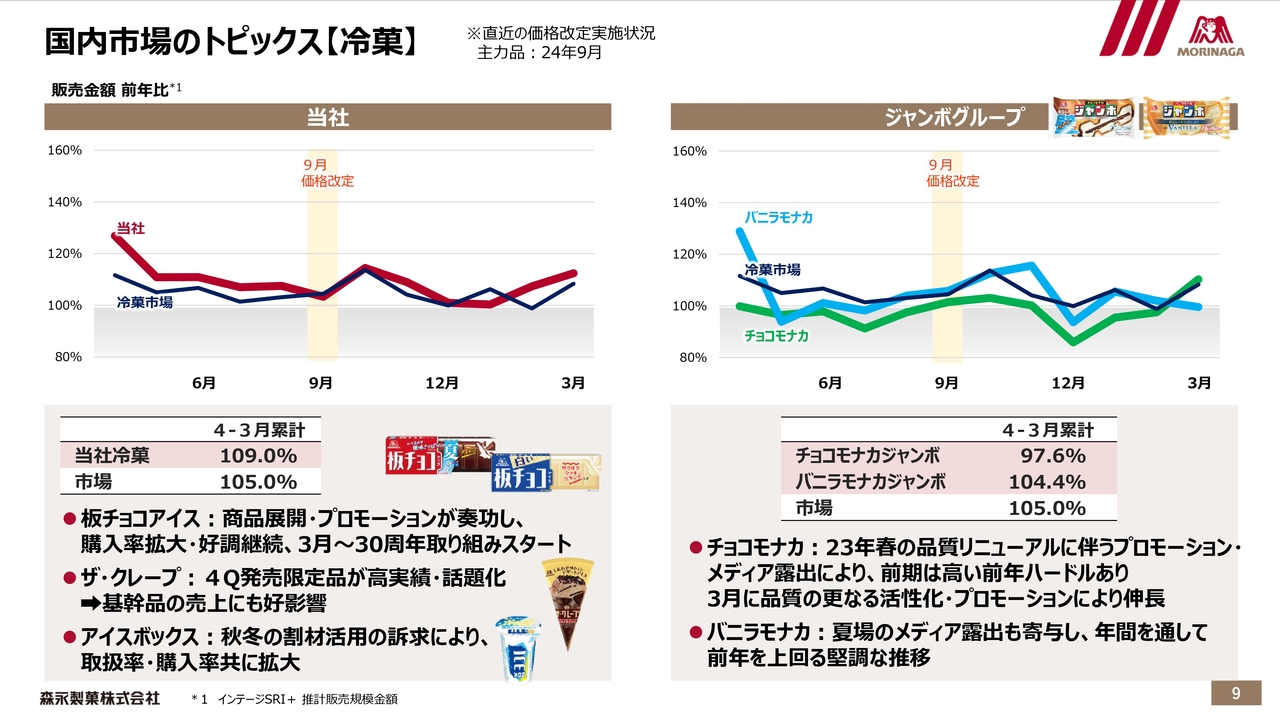

冷菓です。冷菓も市場が非常に好調でしたが、それを上回るかたちで伸長しました。特に、「板チョコアイス」「ザ・クレープ」「アイスボックス」は市場を大きく上回る伸長を示しています。

一方で、スライド右側の「チョコモナカジャンボ」は、前年の実績が非常に大きかったということと、価格改定の影響もあって苦戦しました。ただし、3月に品質のさらなる活性化とプロモーションを実施したことで、直近では伸長しています。

「チョコモナカジャンボ」は、SRIデータ上では前年割れですが、出荷データでは101パーセントと前年を超えました。「バニラモナカジャンボ」は価格改定後も含めて、年間を通して前年を上回る堅調な推移となりました。

国内・米国市場のトピックス

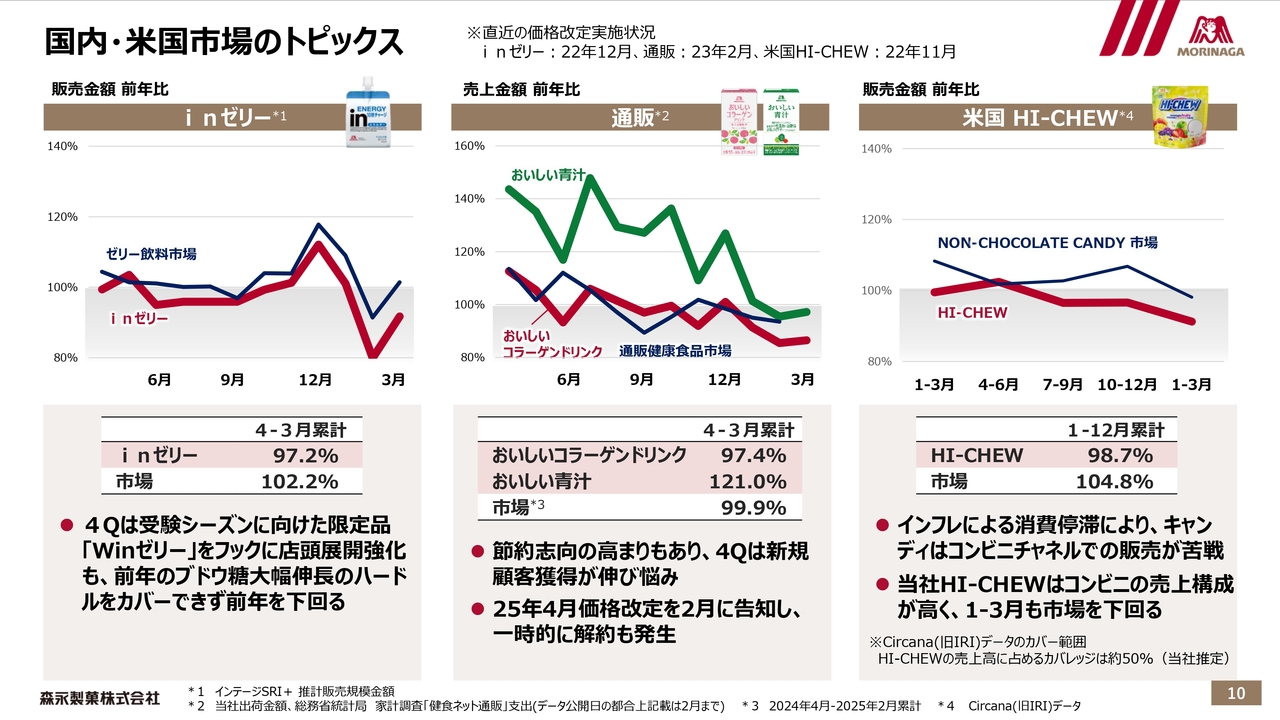

「inゼリー」は、SRIデータ上では前年割れですが、出荷ベースではわずかながら100パーセントを超えています。苦戦の原因については、後ほど解説します。

通販は、第2の柱候補である「おいしい青汁」は好調に推移していますが、主力の「おいしいコラーゲンドリンク」が前年の実績に届きませんでした。

米国「HI-CHEW」も、Circanaデータ値という米国のSRIデータのようなものでは、前年割れとなっていますが、出荷ベースでは現地の通貨ベースで101パーセント強と前年を上回っています。こちらの苦戦の理由も、後ほど解説します。

経営環境の認識

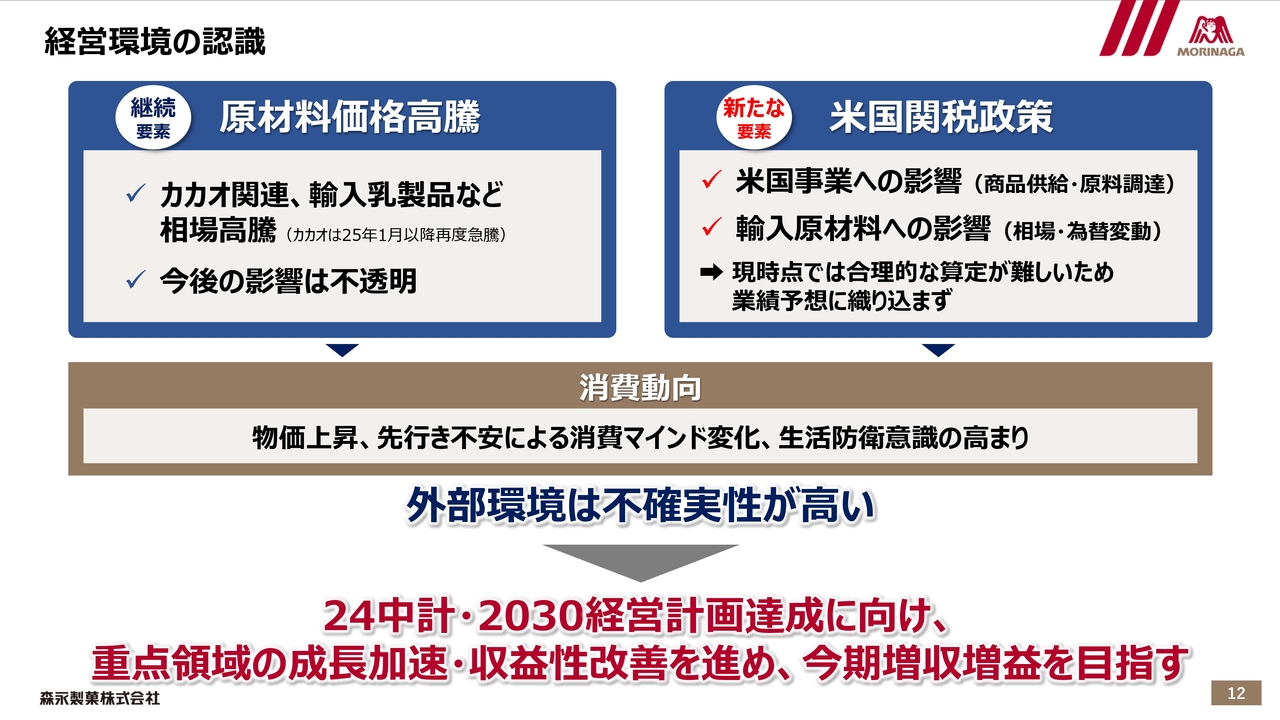

2026年3月期の業績予想です。まず、経営環境の認識です。原材料価格は、カカオ関連や海外の乳製品の相場が高騰しており、今後の影響は不透明ですが、ある程度高止まりするだろうと見通しています。

米国の関税問題については、昨日もいろいろな動きがあったような状況です。そのまま関税が実施される場合、当社の米国向けに輸出する商品に関税がかかることと、米国での製造でも原材料を一部輸入していますので、その部分にかかる関税によりマイナスになると思われます。

一方で、国内への輸入原料では、相場や為替の変動がプラスに働く可能性もあると思います。いずれにせよ、現時点で政策自体の不確実要素が極めて強いため、合理的な算定が難しいと考え、今回の業績予想には織り込んでいません。

これら2つの要因から、消費マインドがどのように動くかが気になるところです。状況によっては、下振れ要因に強く働くこともあるかもしれませんが、当社はレジリエンス力の非常に強い会社だと思っています。どのような状況に対しても、今期の増収増益を達成できるよう、臨機応変に対応していきたいと思います。

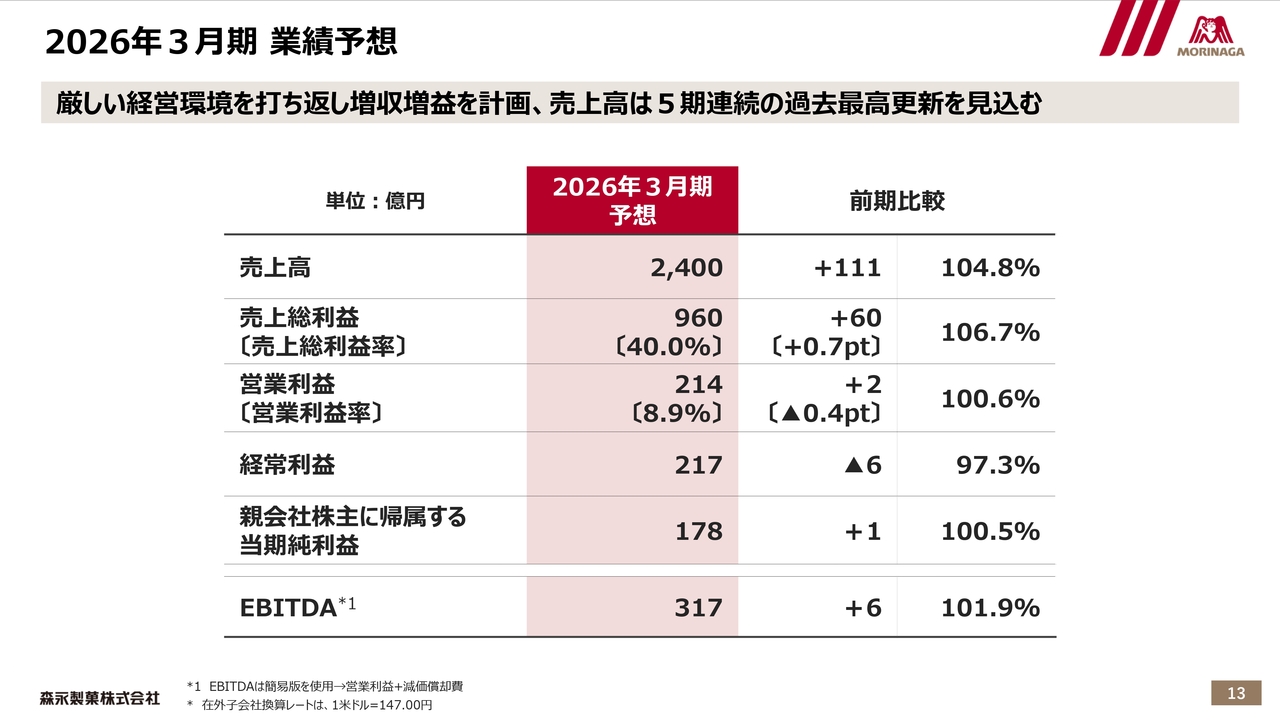

2026年3月期 業績予想

2026年3月期の業績予想です。売上高は2,400億円、前年比プラス111億円、104.8パーセントです。5期連続の過去最高を見込みます。営業利益は214億円で過去最高、EBITDAも317億円で過去最高を見込んでいます。

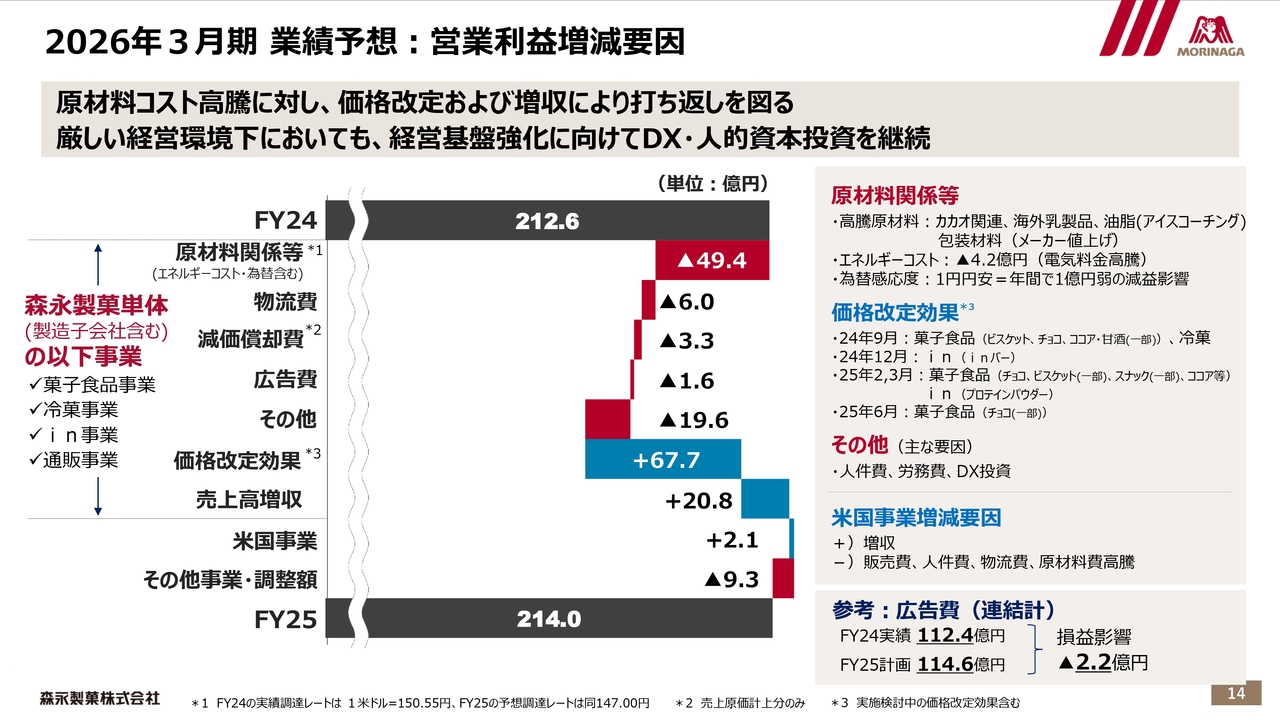

2026年3月期 業績予想:営業利益増減要因

スライドは、営業利益増減要のウォーターフォールチャートです。原材料関係等は、引き続きカカオ関連と海外乳製品の高騰により、今期は約50億円のマイナスと見込んでいます。為替は、前期の150.55円に対して、今期は147円と若干の円高で見込んでいます。

原材料関係等が非常に厳しいのですが、その他の19億6,000万円のマイナスは、人件費あるいはDX投資といった無形資産投資です。これに関しては、中長期成長の必要性を鑑み、意志をもって増加させていきます。

その他事業・調整額としてマイナス9億3,000万円とありますが、ヨーロッパの「HI-CHEW」、国内のパセノール事業など、国内外の将来に向けた新規事業関連の投資として増額しています。

これまで以上に踏み込んだ価格改定、売上高増収によって、それらを打ち返して増益を確保するという考え方です。

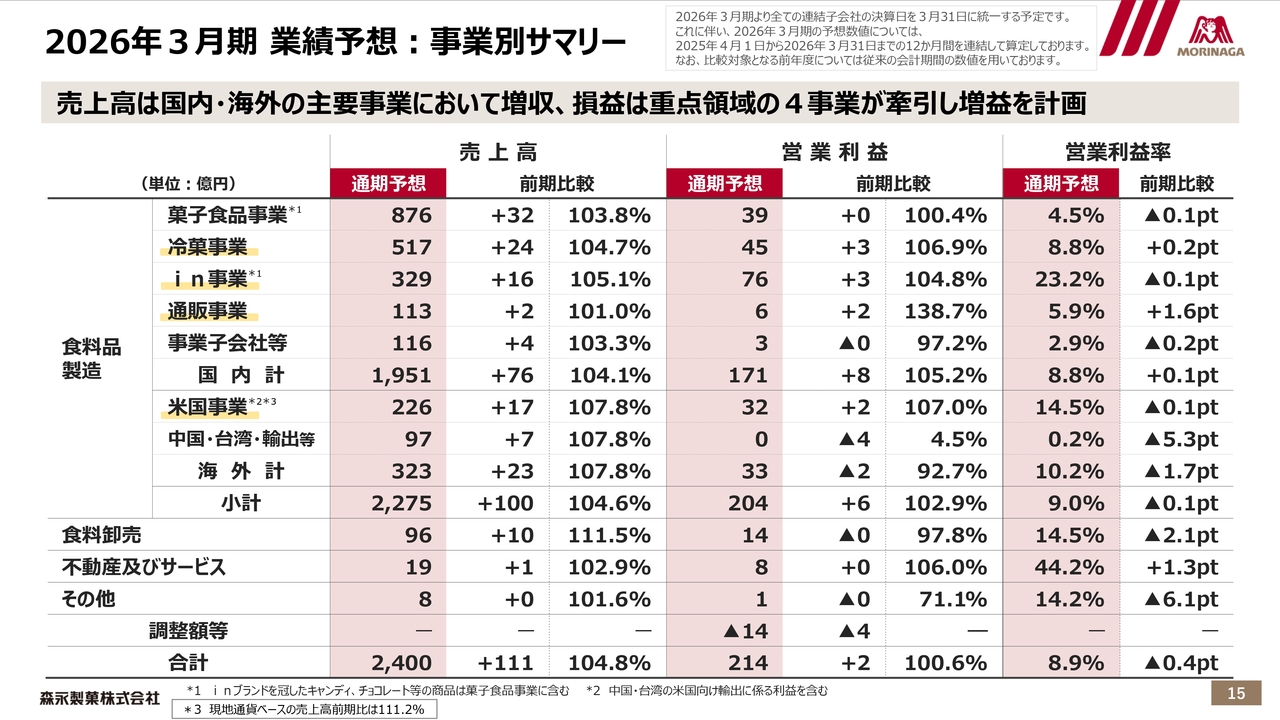

2026年3月期 業績予想:事業別サマリー

事業別サマリーです。前提として、2026年3月期より、すべての連結子会社の決算日を3月31日に統一する予定です。売上高については、冷菓事業、in事業、米国事業、このような重点領域で高い成長を目指していきます。

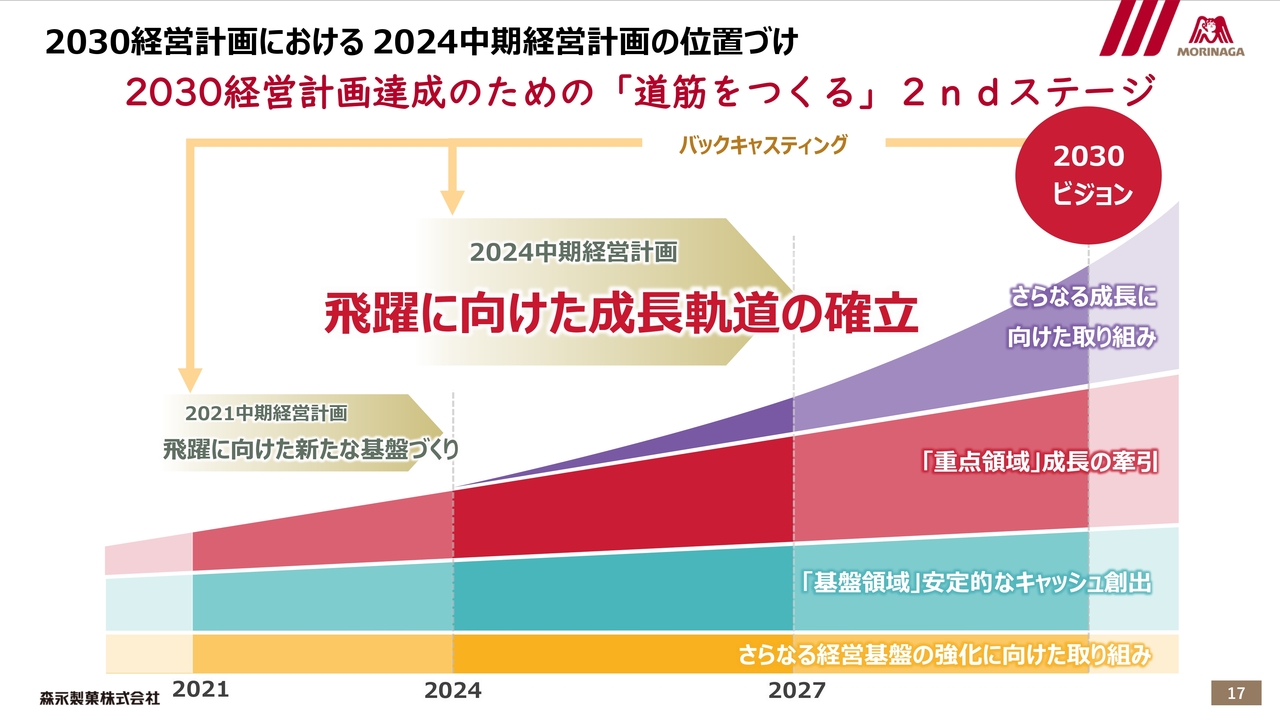

2030経営計画における2024中期経営計画の位置づけ

中期経営計画の進捗と見通しです。2030ビジョンでは、今期は売上高3,000億円、営業利益率12パーセント以上を目標としています。まさに中間点となり、成長軌道を確立するという2024中期経営計画の中間点にもなります。2030ビジョンの目標を意識しながら、2024中期経営計画達成に向けて取り組んでいきます。

2024中期経営計画 経営目標・重要経営指標の進捗

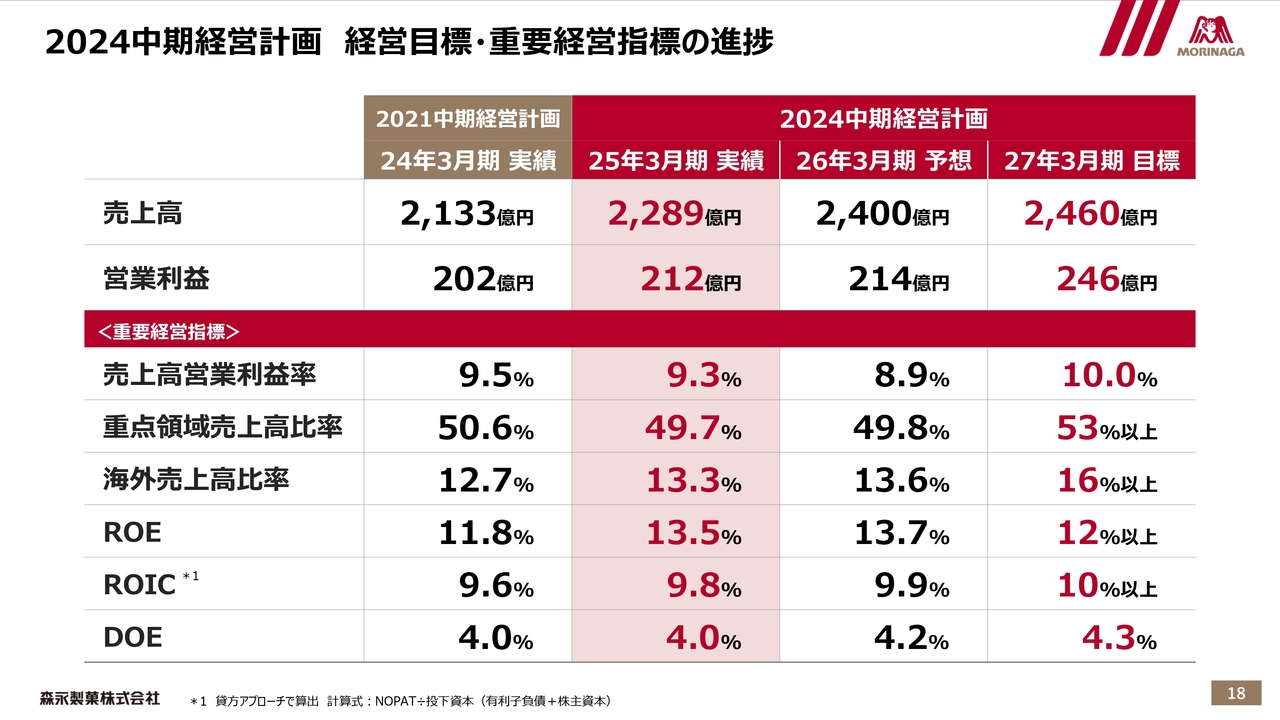

2024中期経営計画の経営目標と重要経営指標について、前期の実績、今期の予想、2024中期経営計画最終年度の目標を横に並べて記載しています。

初年度については、期首の計画を大幅に上回るコスト高騰の中でも、中長期成長を見据えた無形投資を継続し、トップラインの成長と増益を実現できたということに対しては手応えを感じています。

ROE、ROIC、DOEといった指標については、2024中期経営計画の目標達成に向けて、資本コストをしっかりと意識した経営が推進できています。財務戦略として、政策保有株の売却や自己株式の取得を実行し、ROEが中期経営計画目標を上回る水準であることは、経営の意志の表れと捉えていただければと思います。

一方で、事業ポートフォリオの転換を見据える中で、重点領域の売上高比率が低下していることについては大きな課題として捉えています。収益性の高いin事業、グローバル戦略の要である米国事業を中心に、あらためて成長軌道を確立していく必要があります。

2024中期経営計画最終年度の営業利益にギャップが感じられると思います。中期経営計画策定時の前提から、いろいろなことが変化しています。その変化点を踏まえて、あらためて目標達成に向けた道筋を描いているところです。

中でも、カカオ高騰の影響を強く受けた菓子食品事業の営業利益低下には、危機感を持っています。しかし、価格改定やコストダウンにより、収益性は改善しました。

キャンディシフトによるカテゴリポートフォリオの転換、アセットライトによる投下資本効率の改善と、事業全体をマネジメントしていくことで、スピードを持って収益力を上げていきたいと考えています。

目まぐるしい環境変化の中で、すべてにおいて精緻なプランを組むことには難しさもありますが、これまでの経験から全社、そして各事業における対応力は着実に高められています。

まずは、当期の計画を確実に遂行することが重要です。それらをクリアしていくことによって、来期以降の持続的な成長力と収益力向上につなげ、中期経営計画目標の利益水準へのシナリオを示せるように進めていきたいと考えています。

ROICマネジメントの進捗

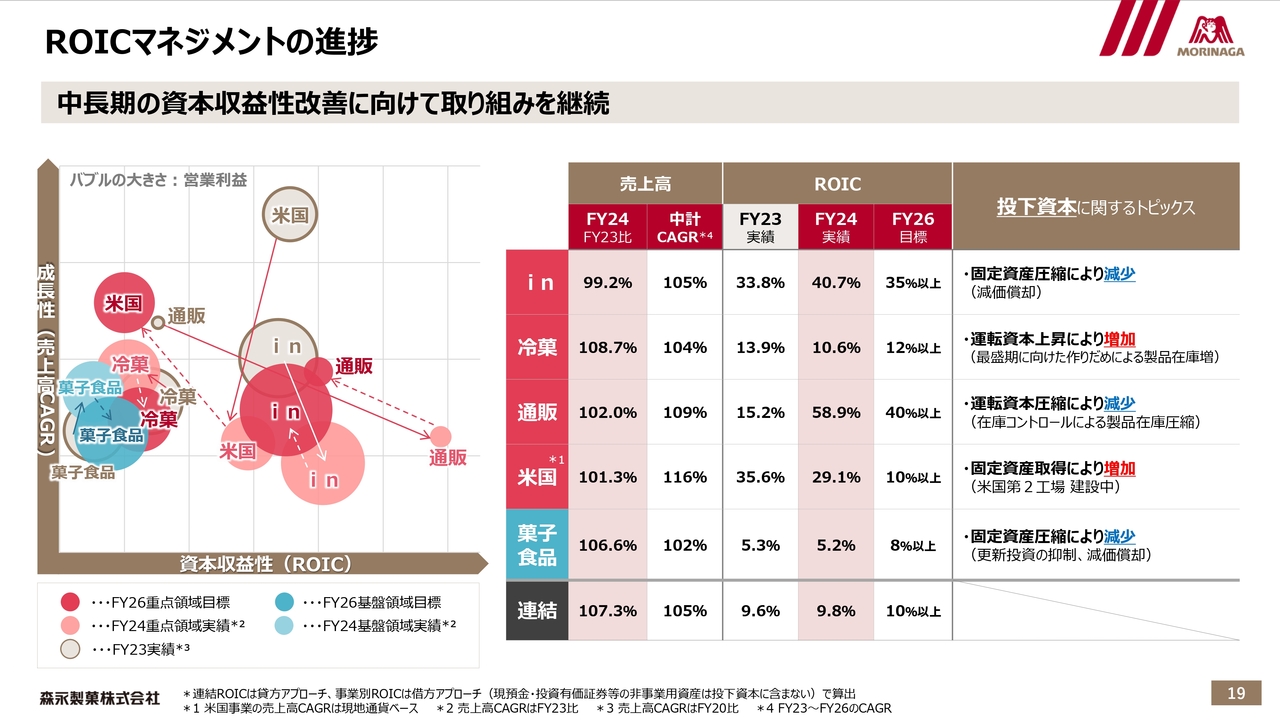

ROICマネジメントの進捗です。前期、2024中期経営計画発表にあたり、ROICの全社連結、主要事業別の数値を初めて発表し、あわせて事業別ポートフォリオ上の考え方や方向性に関しても具体的に示しました。

この1年間、社内でもROIC経営の意識を高める取り組みを推進しています。各事業責任者が資本効率を高めるため、特に資本投下に対する意識が非常に高まっていると感じています。

スライド左側のグラフは、縦軸が成長性、横軸が資本収益性のROICになります。右側の表には、2024年度の実績、2026年度の売上高・ROICの目標を記載しています。

重点領域の各事業は、投資を着実に行い、成長を加速させていきます。冷菓事業の成長性は、中期経営計画目標のCAGRを上回っており、さらなる成長が期待できます。

米国事業のROICが低下するのは、米国第2工場の大型投資によるものです。2024中期経営計画では、一時的にROICの数値が大きく低下しますが、投資をその後の成長につなげ、成長性、資本収益性ともに高めていけると確信しています。

基盤領域の菓子食品事業は、資本収益性を高めていく計画です。前期は原材料が大きく高騰し、利益を非常に圧迫しました。しかし、その中でもROICが前年並みの水準を維持できているということは、ROICマネジメントに基づく投下資本効率の改善によるものと思っています。

2026年度に向け、さらに収益を改善することで目標達成を目指していきます。

重点領域 in事業

主要事業における2025年度の考え方についてご説明します。

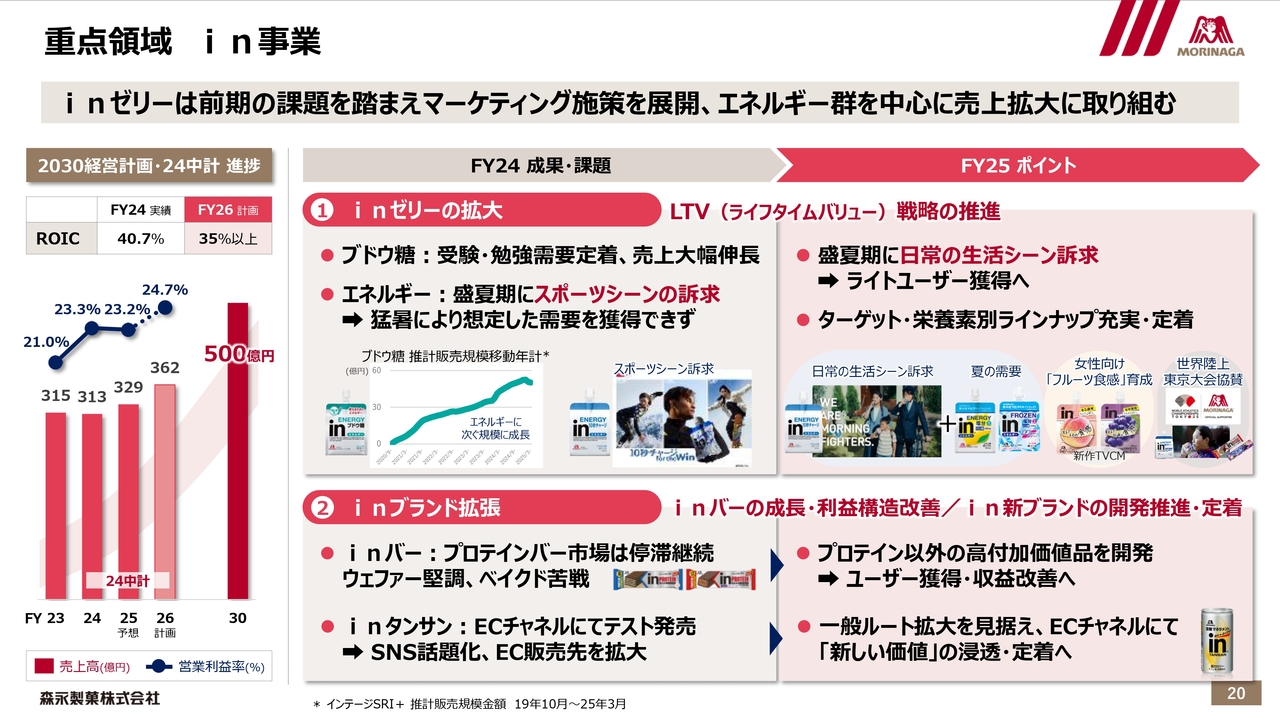

in事業です。前期は「inゼリー」が前年を若干上回りましたが、「inバー」および粉末プロテインが苦戦し、トータルでは前年をわずかに下回りました。

「inゼリー」は、「inゼリー エネルギー ブドウ糖」が大変伸長したにもかかわらず、全体としては伸長できませんでした。その理由については、大きく2つあると考えています。

1つ目は、前期の暑さです。猛暑あるいは酷暑と言えるような暑さとなったことで、各種スポーツ大会が中止されるなど外出機会が抑制され、ゼリー飲料の市場自体が減退しました。当社では、パリオリンピックをフックとしたスポーツ機運の高まりを想定し、夏前にかけてスポーツ軸でのPRを強化しましたが、これがミスマッチとなりました。

今期は同様のことを想定し、夏場における訴求を、スポーツシーンから日常の生活支援に変更します。加えて、従来控えていた盛夏期におけるプロモーションも実施することで、ライトユーザーを獲得し広げていきたいと思っています。

2つ目です。前期は「inゼリー エネルギー ブドウ糖」が非常に好調だったため、「inゼリー エネルギー ブドウ糖」の製造を優先した結果、製造ラインの兼ね合いにより、「inゼリー エネルギー レモン」を早期終売するという対応を取りました。

さらに、「inゼリー エネルギー ブドウ糖」も、7月からお盆にかけては休売も検討するレベルで需給が逼迫したため、最盛期の夏場において「inゼリー」全体を積極的に提案できなかったという状況がありました。

今期は、「inゼリー エネルギー ブドウ糖」の生産体制を整えています。また、「inゼリー エネルギー レモン」も、5月の発売から例年より長い9月頃にかけた展開を行う計画です。エネルギー群を中心に、売上の拡大に取り組んでいきます。

重点領域 冷菓事業

冷菓事業です。ジャンボグループの「チョコモナカジャンボ」は、前年の品質変更をフックとしたPR強化の反動、およびメディア露出の影響もあり苦戦しましたが、品質リニューアル後の3月以降は好調に推移しています。

3月にリニューアルした「チョコの壁」は、コーティングチョコレートに食物繊維を配合することで、鮮度マーケティングをさらに進化させました。今期も、インバウンドの取り組みの継続とともに、夏場のメディア露出および話題喚起による需要獲得で、さらなる拡大を目指していきます。

「板チョコアイス」「ザ・クレープ」は、前期はいずれも品質訴求や期間限定品を通じ、取り扱い率・購入率ともに拡大し、大きく成長しました。今期の「板チョコアイス」は、発売30周年の取り組みを通じた話題喚起により、新たな需要獲得を目指します。「ザ・クレープ」は品質訴求を強化し、認知率・購入率向上に取り組んでいきます。

重点領域 通販事業

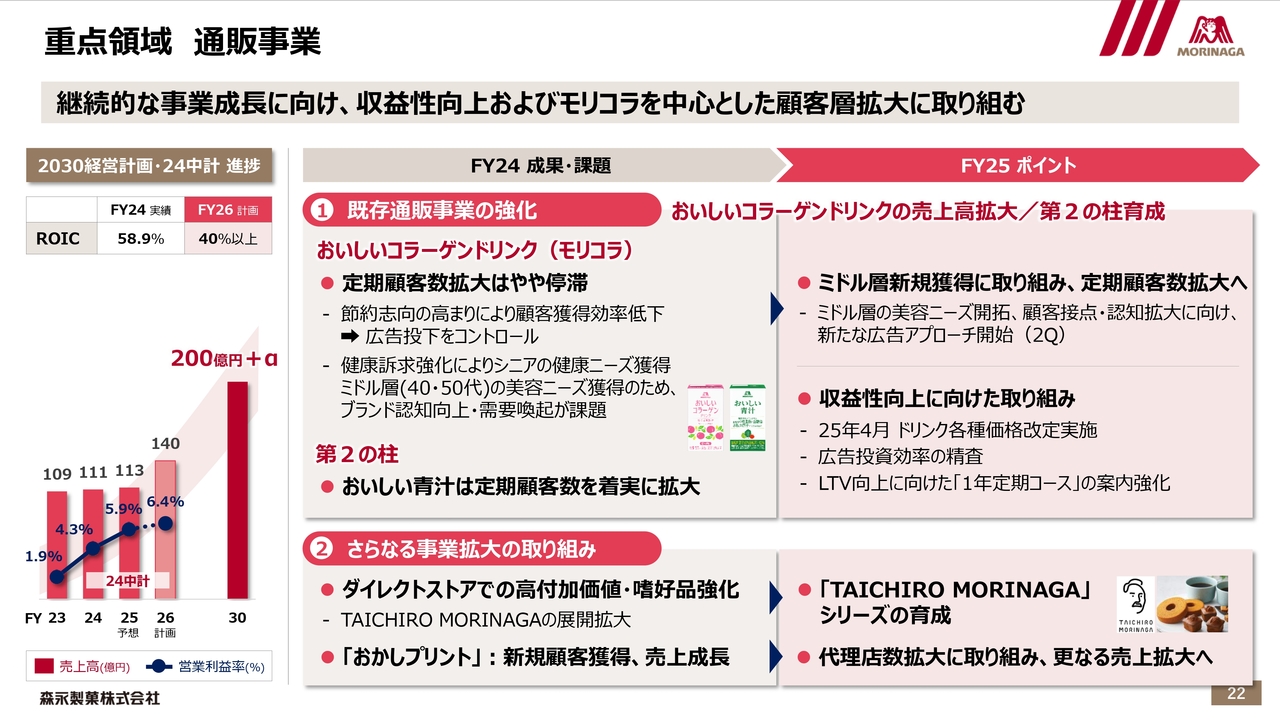

通販事業です。今後の消費傾向は、おそらくパーソナル化へと浸透していくことが考えられます。お客さまとダイレクトにつながるOne to One事業として、通販事業のビジネスモデルの仕組みやノウハウを高めていくことは、当社の将来にとって非常に重要であると考えています。

そうした中、主力の「おいしいコラーゲンドリンク」は、前期は紅麹問題、後期には消費者の節約志向が非常に高まった影響を受け、新規獲得効率が低下しました。加えて、今期4月に価格改定を行い、事前告知を約2ヶ月前に行いました。これにより、一時的に定期解約が増えたという影響もあり、非常に苦戦しました。

このような状況から、広告投資をコントロールし、利益の刈り取りを優先しました。年間では売上は前期比割れとなりましたが、収益性は改善しています。

今期の「おいしいコラーゲンドリンク」に関しては、これまではシニア層の獲得を優先してきましたが、これまで獲得できていないミドル層の獲得にチャレンジをする計画です。ミドル層へアプローチする新たな新規獲得手法については、前半のうちにいろいろと検証し、後半には再度成長軌道に乗せ、価格改定効果も併せて、通年では増収増益を見込んでいます。

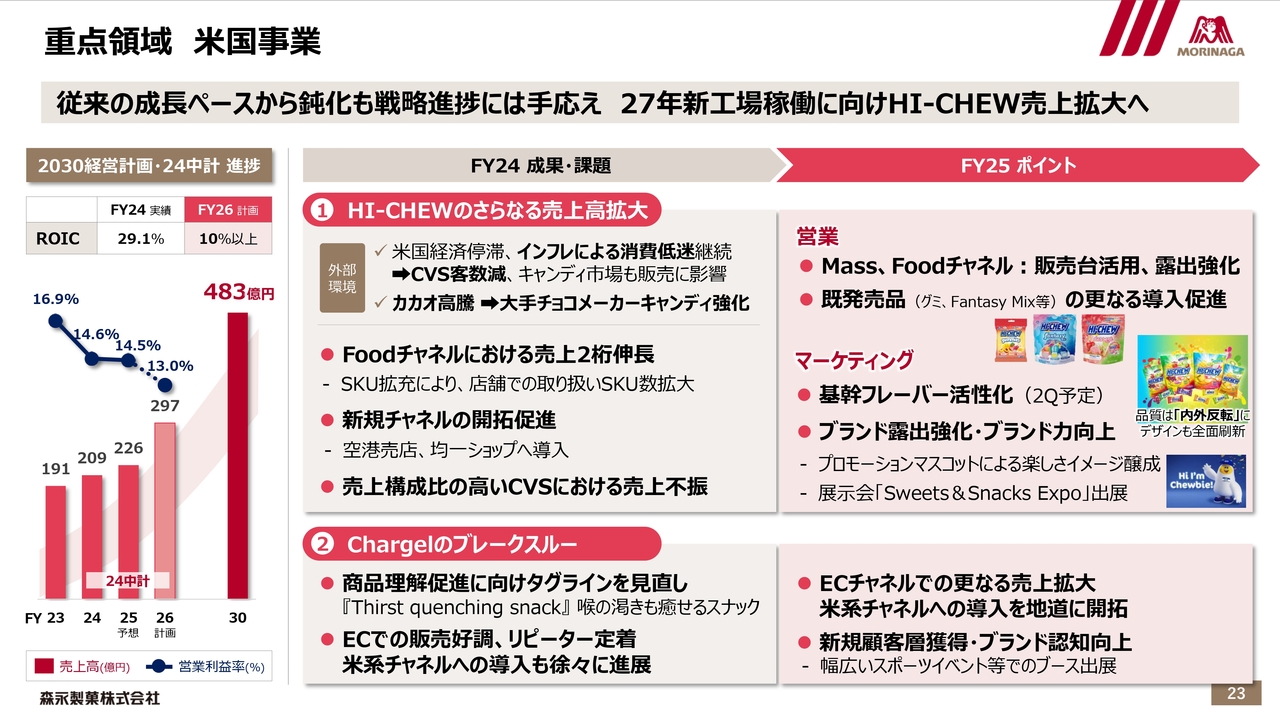

重点領域 米国事業

米国事業です。米国の「HI-CHEW」は、インフレによる消費減退の影響を大きく受け、来店数が減少しているコンビニチャネルの比率が高いため、苦戦しました。コンビニチャネルでは、特に安価なPB商品の導入や、カカオ高騰により大手チョコレートメーカーがキャンディを強化した影響もあり、競争状況が非常に厳しい状況でした。

そのような厳しい環境の中でも、Foodチャネルでは店舗での取り扱いSKUを拡大し、売上は2桁伸長しています。また、空港売店や均一ショップ等への導入といった新規チャネルの開拓も促進し、前期比では増収を実現できました。

2025年度のポイントを3つ挙げます。1つ目は、これまで製造キャパシティの問題から抑制してきたMassチャネル・Foodチャネルでの販促活動を強化していきます。2027年度初めには米国第2工場が稼働するため、そこに向けて売上拡大のアクセルを踏んでいきます。

2つ目は、基幹フレーバーの品質活性化です。こちらは、第2四半期を予定しています。米国の「Sweets & Snacks Expo」という展示会で発表していますが、二重構造になっている「HI-CHEW」の内側と外側を逆転させるという品質変更になります。色のついた味の強い部分を、外側に持ってきます。

日本では10年前に品質変更を実施しましたが、その時には品質変更をした後に大きく伸長しました。そのため、米国でも非常に期待が持てると思っています。

3つ目です。さまざまな包装形態や容量違いの提供、あるいはOEMの製造によるグミやピローレスのバイツ等の「HI-CHEW」エクステンション等によるSKU拡大により、顧客拡大に取り組みながら、徐々に売上を拡大していこうと考えています。「HI-CHEW」は、認知率・取り扱い率ともに競合商品に対して伸びしろがあるため、まだ拡大できると自信を持っています。

「Chargel」は、この2年半から3年の間にいろいろな試行錯誤をしてきています。スライドには、新たなタグライン、コンセプトを記載しています。「Thirst quenching snack」(喉の渇きも癒せるスナック)というコンセプトにたどり着きました。

こちらは、米国の担当者も非常に手応えを感じているコンセプトで、今後はこのコンセプトに沿ってマーケティング、売り場提案等をしていきます。直近では、ECの売上が大きく伸長しており、リピーターが非常に増えているということです。

「Chargel」のようなまったく新しい商品の場合、重要なことは、面の拡大よりリピートに結びつく品質やコンセプトの見極めであると思っています。このECのデータは、可能性を感じさせてくれると思っています。ECの成功例を米系チャネルに広げていくことで、着実に市場に浸透させていけると思っています。

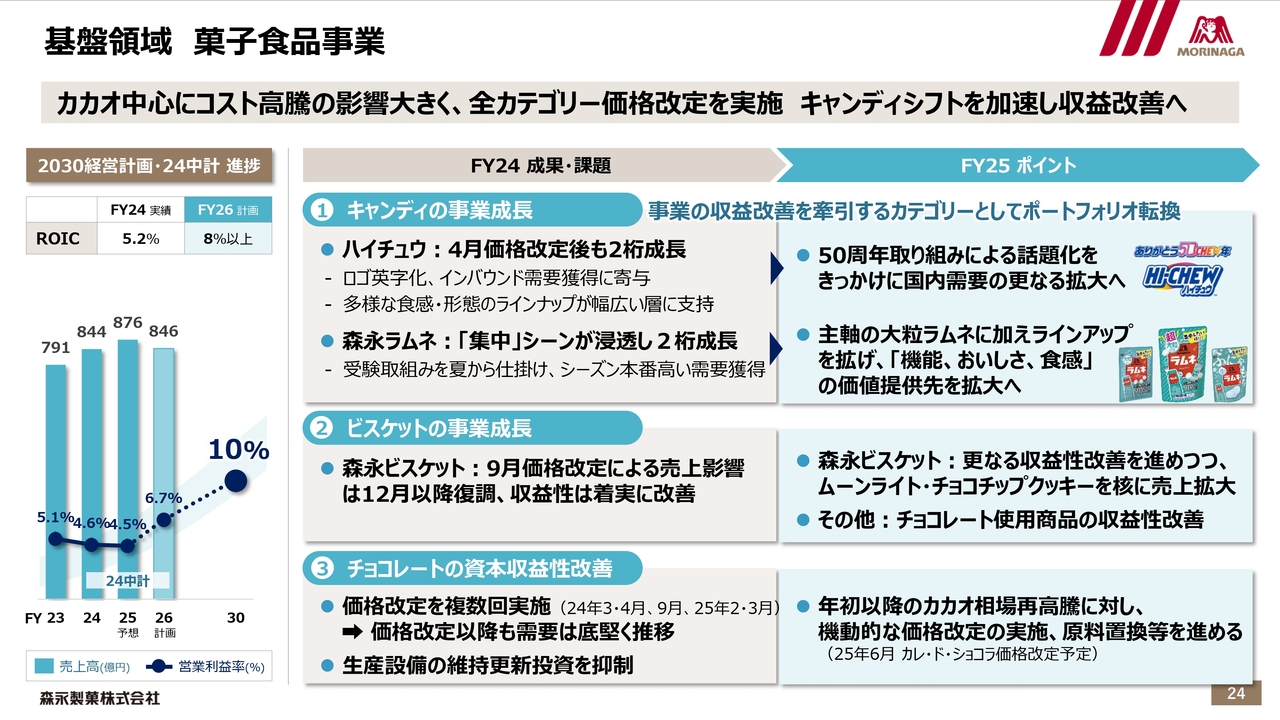

基盤領域 菓子食品事業

菓子食品事業です。前期は、事業全体として価格改定を乗り越えて増収を継続しましたが、カカオ高騰の影響により、収益性の低下が課題となっています。今期も、引き続きカカオ高騰の影響を受けますが、価格改定による打ち返しとキャンディシフトの加速によって、2026年度からの収益性改善の基盤を確実に構築していきます。

特に、シェア・成長性・収益性の高いキャンディカテゴリの成長によるポートフォリオ転換は、菓子食品事業の収益性改善への大きなポイントになると思っています。

キャンディについては、「HI-CHEW」ブランドは前期にブランドロゴを変更し、インバウンド需要を着実に獲得しました。「森永ラムネ」は、断続的に受験生へのPRを実施し、「ラムネ=集中=受験」という訴求をしっかりと定着させていっています。

今期、「HI-CHEW」は、50周年の取り組みによる話題化をきっかけに、国内需要のさらなる拡大へ向けて取り組みます。「森永ラムネは、「大粒ラムネ」に加えてラインナップを広げ、「機能、おいしさ、食感」の価値提供先を拡大していきます。両ブランドのトップラインの創出に注力していきます。

「森永ビスケット」は、前期9月の価格改定で店頭露出機会が減少し苦戦しましたが、第4四半期には回復し、通年で増収を確保しています。今期は、主力品を中心とした売上拡大、特にチョコレート使用商品の収益性改善等、バランスを意識して取り組んでいきます。

チョコレートは、前期は「カレ・ド・ショコラ」「ダース」ともに、期中2回の価格改定後も好調に推移しています。今期は、カカオ高騰に対する打ち返しとして、従来以上に踏み込んだ価格改定や原料置換の検討等によるコストダウンを予定し、収益性を改善していくつもりです。

2030年に向けたさらなる取り組み:海外事業のさらなる成長

2030年に向けた取り組みとして、欧州の「HI-CHEW」についてご紹介します。先行しているイギリス・フランスともに、認知率は米国よりまだ低いため、今後のプロモーション展開によっては伸びしろは非常に大きいと思っています。

消費者調査を実施した結果、「リアルなフルーツ感が長続きする」と評価されました。これは米国の消費者とまったく同じ評価であり、あらためて米国と同様の消費拡大が期待できると感じています。

日本ブランドであることが差別化ポイントになるという調査結果もありました。ヨーロッパでは日本文化が評価されますので、日本生まれの訴求ということに新たな可能性を感じています。スライド中央下部に富士山の絵を掲載していますが、このようなかたちで日本生まれの訴求や広告テストを行っていきます。

国が多岐にわたるヨーロッパですので、販売代理店の選択が非常に重要になります。ISM(ケルン国際菓子専門見本市)に出展し、複数の有力代理店と接触することで、今後の国ごとの取り扱い代理店を決定し進めていきます。

経営基盤 R&D戦略

経営基盤のうち、メーカーとして非常に重要なR&D戦略についてご説明します。

私は、直近までR&Dを担当していました。「両利きの経営」ならぬ「両利きの技術戦略」として、既存技術をさらに進化させていくこと、および未来に向けた新価値創出を実現すること、この両方をバランスよく推進するマネジメントを遂行してきました。

スライド左側に示した3大技術は、「HI-CHEW」「チョコモナカジャンボ/バニラモナカジャンボ」「inゼリー」といった当社の経営を支える3大ブランドの基幹技術であり、この3つの技術は「競合に絶対負けない」「常に進化し、先頭を走れ」と言い続けてきた技術です。

スライド右側には、新しい技術開発の例を示しました。2030ビジョンであるウェルネスカンパニーに生まれ変わることを意識し、推進しているものです。

特に感性科学研究では、新しい研究分野として、お菓子やアイスクリームが提供する物の価値だけではなく、なぜ食べたら幸せな気持ちになるのかという心の健康価値など、心理学にまで踏み込んだ研究も開始しています。こうした研究の成果は、より幸せに感じる食感を解明することによる品質価値向上、あるいはマーケティングでのコミュニケーション手段として活用できます。

最近では、「チョコモナカジャンボ」を食べた時に生じる喫食音が、他のモナカアイスと比較して心地よい気分にさせるという研究成果を導き出して学会で発表しています。イベント時にはお客さまに体験してもらっています。

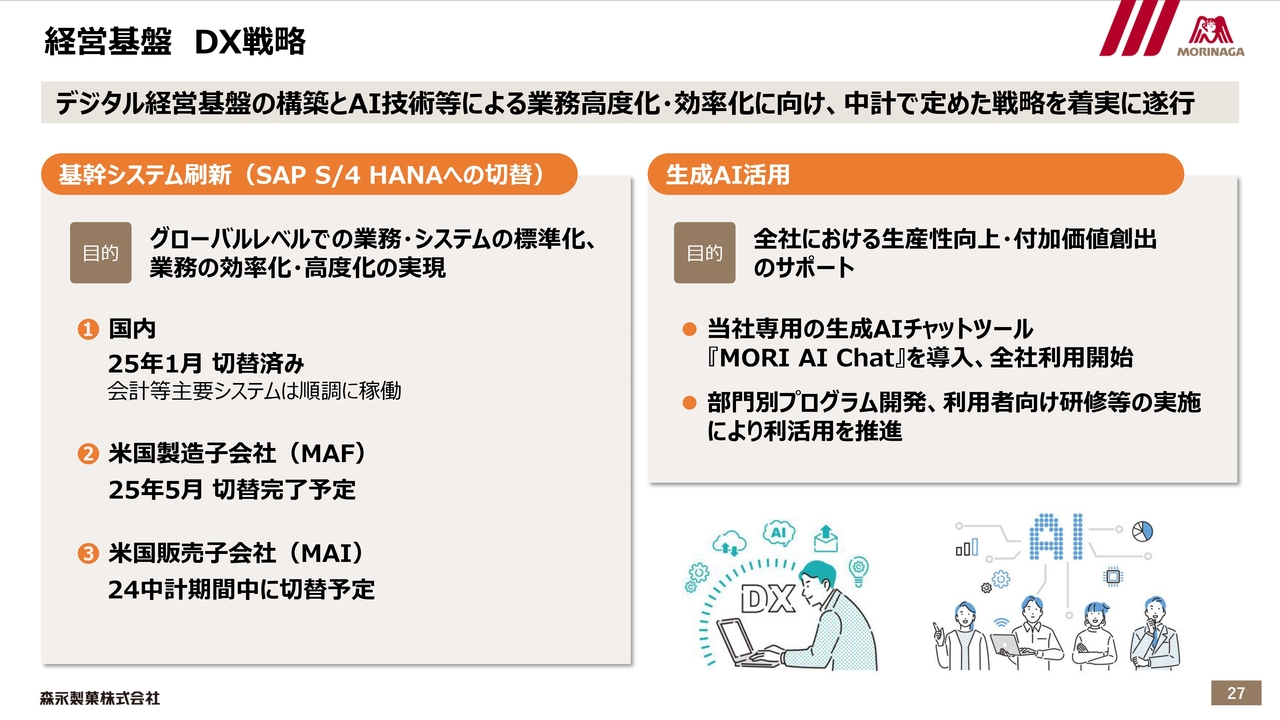

経営基盤 DX戦略

今後、ますます重要度が高まるDXについてご説明します。DX戦略の取り組みは、企業間の競争力に大きく影響します。

スライド左側は、基幹システム刷新について示しています。2025年1月に国内切替を行いました。入念な準備と万全な体制のもと、事業活動の支障がないかたちで切り替えることに成功しました。2025年5月には、米国の製造子会社も切り替え完了を予定しています。随時、グローバルレベルでの業務・システムの標準化、業務の効率化・高度化を実現していきます。

スライド右側は、生成AI活用です。当社では、専用の生成AIチャットツール「MORI AI Chat」を導入し、全社利用を開始しています。全社における生産性向上、付加価値創出のサポートツールとして、全社ITリテラシーを高めながら活用を推進していきます。

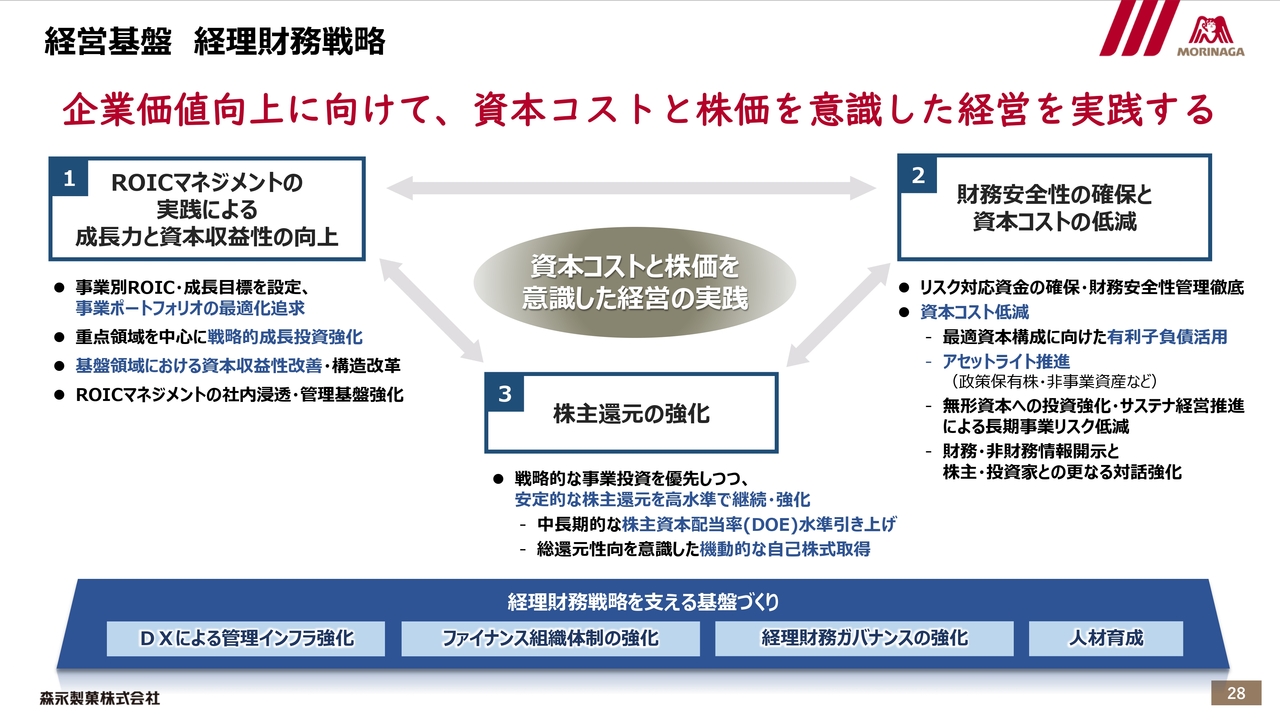

経営基盤 経理財務戦略

経理財務戦略です。スライドには、資本コストと株価を意識した経営として3つの戦略を示しています。記載した考え方に沿って、着実に実践していきます。

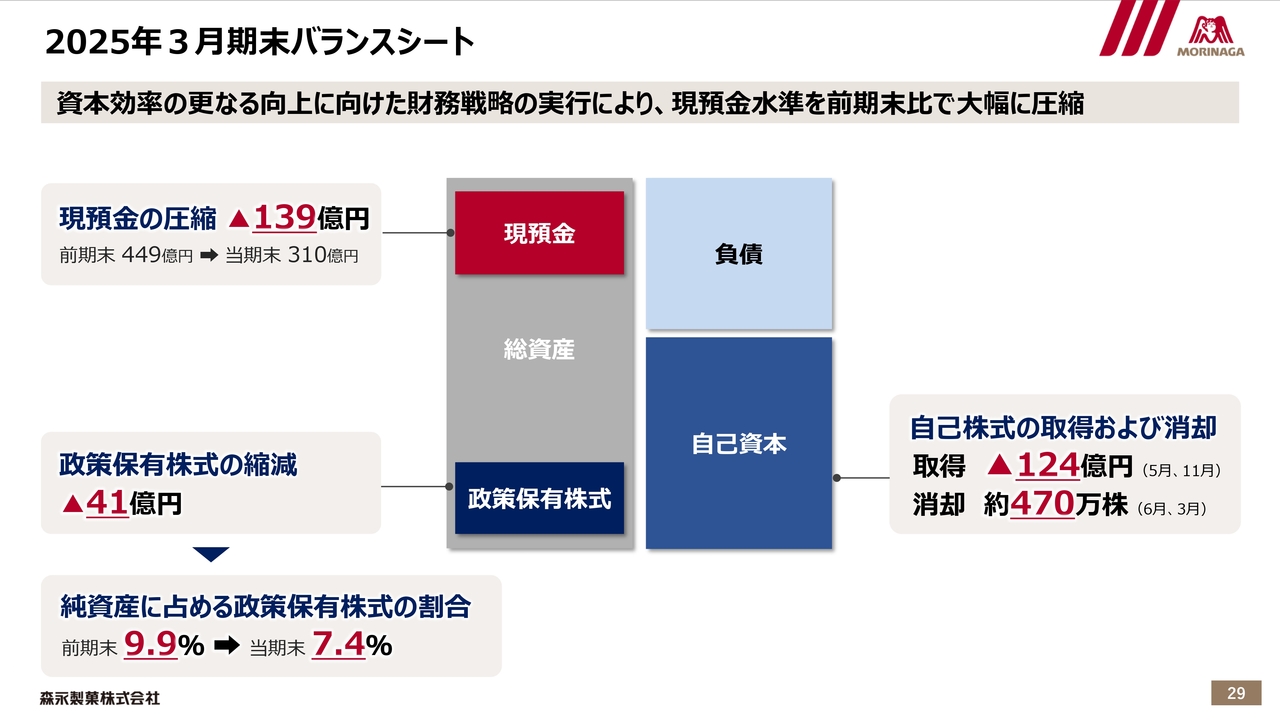

2025年3月期末バランスシート

2025年3月期末のバランスシートです。現預金水準を前期末比で大幅に圧縮し、政策保有株も縮減しています。自己株式の取得および償却と合わせて資本を圧縮し、資本効率のさらなる向上を図っています。

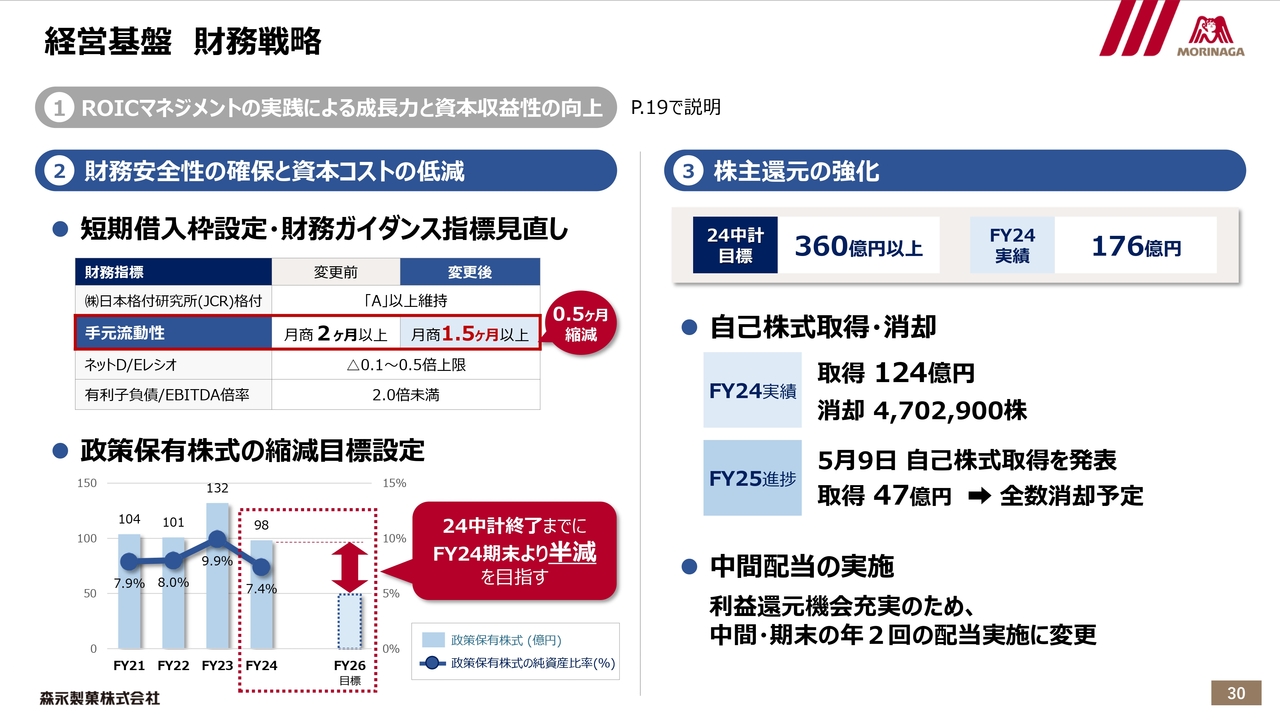

経営基盤 財務戦略

財務戦略としては、今期より手元流動性水準を機動的に調整できる短期借入枠を主要取引銀行にて設定しました。その上で、手元流動性水準のガイダンスを月商の2ヶ月以上から1.5ヶ月以上へ変更し、さらなる資本効率の向上を図ります。

政策保有株式については、新たに2024中期経営計画終了までに、現時点と比較して保有を半減させる目標を設定し、株主資本コスト低減を推進します。

株主還元については、2024中期経営計画で総額360億円以上という目標を掲げましたが、2024年度は株主配当および自己株取得の2つで176億円を実施しています。

今期も5月9日に自己株取得を発表し、本日47億円の取得を完了しています。2026年3月期の配当総額は53億円を計画しており、2024中期経営計画目標に向けて、着実に株主還元を強化していきます。また、中間配当も導入し、当社株式への投資魅力を高め、より多くの方々に中期的に保有いただき、当社に対するご理解を深めていただきたいと思っています。

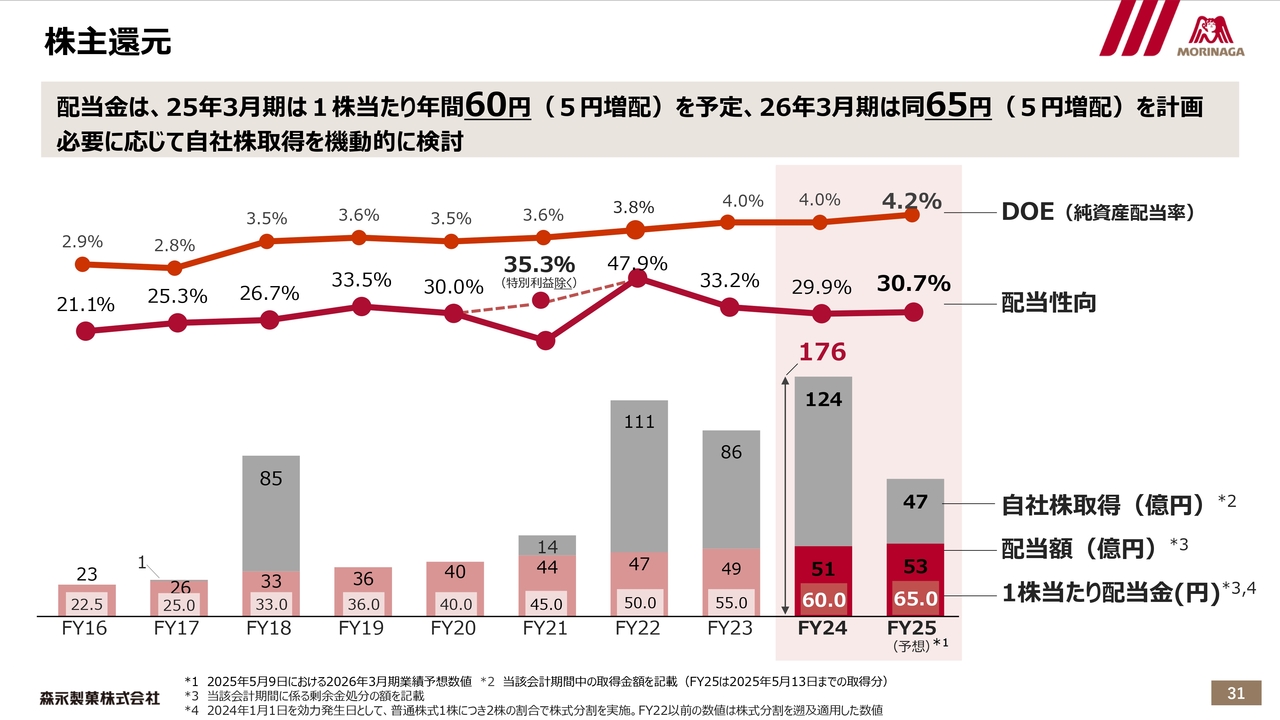

株主還元

株主還元の推移を示しています。配当金は、2025年3月期で1株当たり年間60円、5円増配を予定しています。2026年3月期は、さらに5円増配を計画しています。必要に応じて、自社株取得を機動的に検討していきます。

2024年度の増配で、10期連続の増配となります。株主還元にあたっては、安定的なキャッシュ創出には自信を持っています。基本方針に基づいて、期末のバランスシートの状況を想定した中で、DOEの水準を中長期的に引き上げていくことを目指していきます。

以上で、私からのご説明は終了します。ありがとうございました。

質疑応答(要旨)①

Q:株価についてです。ROEが向上してもバリュエーションが低下しており、株価が弱いと感じています。原材料価格の高騰を打ち返し投資も行いながら利益水準を維持してはいますが、投資と成長が両立できていない印象です。御社は、成長の目線をどこに持ち、事業価値を高めていこうとされているのか、現状の株価に対する評価と併せて教えてください。

A:株価については、上げていきたいと考えています。現状、PBRは1.6倍程度あり、ROEは向上してきていますが、PERが低調であると捉えています。資本市場のみなさまにとって、今後の成長への期待感が少し弱いのではと感じており、既存事業の深化と新規事業の探索をしっかり取り組んでいくことが必要だと考えています。

新規事業の探索については、新たな事業をいかに生み出すかということに加え、海外事業がポイントになると考えています。海外事業をしっかり成長させることにより、資本市場のみなさまの未来への期待値を高め、株価に反映できればと思っています。

24中計において有形投資を約400億円、無形投資を約60億円計画しており、前期は計画に沿って投資を実行しています。その中で、DX等の経営基盤強化の投資に加え、新規事業への投資も増やしています。

また、海外事業については、昨年発表した米国の第2工場の建設も着実に進めていますが、まだ成長段階であるため、足元では売上高を伸ばしても営業利益は前年から変わらない、もしくはマイナスとなるような計画としており、中期的にもさらなる投資を検討していく必要があると考えています。

キャッシュアロケーションを配慮しながら、成長に向けた投資をしっかり行い、実績を出していきたいと思っています。

質疑応答(要旨)②

Q:投資がずっと先行しているような印象があります。来期は24中計の最終年度となりますが、営業利益の目標(246億円)を下げていないという認識をしてよろしいでしょうか? つまり、来期以降、一定程度の投資回収期に入っていくという理解をしてよいのか、確認させてください。

A:24中計の目標については、現時点では営業利益246億円達成に向けて取り組んでいくという考えであり、組み立てはできています。事業環境は非常に厳しく不確実性が高い状況ではありますが、しっかり対応していきたいと考えています。

質疑応答(要旨)③

Q:4月よりCEOとCOOに体制を分けたことについてです。これまで御社の経営は執行寄りであったと感じますが、今回の変更により、より全体戦略を考えることができるような体制になるのではと感じています。例えば、海外展開の長期的な戦略や、事業ポートフォリオの考え方等、打ち手が広がるのではないかと思いますが、御社としてはどのように考えているか教えてください。

A:今回のCEO、COO体制への変更の目的は、コーポレートガバナンスを強化していくこと、加えて2030経営計画の達成にあります。CEOは広い視野で経営全体を見渡し、COOはこれまで以上にスピーディに事業執行に取り組む体制となります。

具体的には、CEOの太田は、取締役会の議長として全社における経営の意思決定を行い、それ以外の経営会議や常設委員会のような執行に関する部分は、すべてCOOである私が責任を担っていくという棲み分けとなります。

ただ、2人で協働していくことが重要であると考えており、大型のM&Aや投資等、今後海外において大型投資をしていく場合においても、CEOとCOOが協働しながら経営判断をしていきます。これまで以上に経営判断のスピードを上げていく必要があると捉えています。

質疑応答(要旨)④

Q:海外事業への投資に対する考え方を確認させてください。海外における大型投資という話が質疑応答の中でありましたが、米国における投資ではなく、今後の成長に向けて取り組みを進めている欧州において、積極的に投資を実行していくということでしょうか?

A:昨年米国の第2工場建設の投資を発表したように、当面は米国が中心になると思います。ただ、2030経営計画達成に向けては、欧州とそれ以外の国々の開拓が重要となります。これらの地域では、「HI-CHEW」や「inゼリー」がだんだんと売れるようになってきており、米国に限らず、これらの地域においてもしっかり投資を行っていきたいと考えています。

ただ、資源には限りがありますので、当然優先順位をつけます。海外戦略は、現在、さまざまな要素を検証しながら、思い切った投資ができる可能性を見極めています。

質疑応答(要旨)⑤

Q:今後の成長性に対する資本市場の期待感、評価が低い要因は、現在の御社は、成長に向けた施策の説明はありますが、成長性の確からしさを事業構造や仕組みの観点から説明できていないことにあると思います。

特に「inゼリー」と「HI-CHEW」、この2つのブランドが国内外でしっかりとブランドエクイティを高め、成長していくことが御社の企業価値にとって非常に重要だと考えます。

「inゼリー」は、今後、より一層日常の生活シーンに浸透させ成長していくために、フレーバー展開等の単発の施策ではなく、構造的にどのように強化していくのかを教えてください。

「HI-CHEW」は、現在の米国における課題解決ができなくては、我々資本市場は欧州の成長に対して確信を持つことができません。おそらく同様の課題が出てくると思います。例えば、米国における新規チャネル開拓のために、組織体制や仕組みをどのように強化されているのか等、説明いただければと思います。

A:組織体制について詳しいことはお伝えできませんが、重点領域の事業に対して資源配分を積極的にシフトしているということはあります。

その中で、「inゼリー」は、LTV戦略を掲げており、生まれてから年を重ねるまで、生涯のさまざまなライフステージにおいて、「inゼリー」の価値を提供していけるように取り組んでいます。

「inゼリー」はゼリー飲料のトップブランドであるため、市場をさらに拡大していく役割も担っています。例えば、現在は、子どもや女性の開拓に力を入れており、成果も着実に出てきています。また、シニアや乳幼児等の層に向けて、どのようなゼリー飲料を提供すれば価値を感じていただけるか、テスト発売や研究開発等をさまざま進めています。このような取り組みを通して、「inゼリー」は今後も成長できると考えています。

米国における「HI-CHEW」は、これまでの急激な成長は、コロナ禍における在宅需要の高まりや価格改定等の影響もありました。これらの要素が直近ではなくなってきている中、これからが本当の勝負になると感じています。

シェアはまだ1.2パーセント程度(Circanaデータ)であり、取扱率や認知率も競合のトップブランドと比べてまだ伸ばす余地がありますが、厳しい環境下でも成長していくために、今期より海外事業を担当する役員の体制を変更しています。

取締役の松永は、前期まで海外事業本部の担当役員でしたが、今期より海外事業本部長を兼務しています。また、米国総代表の河辺を役員待遇へ昇格しています。米国をはじめとする海外現地法人と経営が常に直結して、投資等の経営判断をスピーディに行っていけるような体制を整えていますので、期待していただきたいと思います。

質疑応答(要旨)⑥

Q:ウェルネスカンパニーを目指していくということについて、御社の掲げるウェルネスは多義的であり、心と体にとってのおいしさや楽しさも含めた健康であることは十分理解していますが、健康機能という観点で、機能性素材を多く保有されている森永乳業との事業提携や協業等の考えはお持ちでしょうか?

御社のおいしさや楽しさといった要素と健康機能を掛け合わせることで、提供価値に広がりができると思います。森社長の体制下で、R&Dの領域で取り組みを拡大していく可能性等があるか、教えてください。

A:役員としてR&D部門を6年ほど担当する中で、森永乳業の強みと当社の強みはそれぞれにあると感じており、それを融合することは非常に効果的であるという思いは持っています。これまでも研究所同士の交流は行っており、数年前からは研究員同士の留学制度も始めています。

当社研究所のコンセプトは「共創」であり、さまざまな外部機関や企業の強みを掛け合わせることにより新たな価値を創出していこうと取り組んでいます。森永乳業とは近い関係でもあるため、相乗効果を出せるよう共創に取り組んでいると認識いただければと思います。

質疑応答(要旨)⑦

Q:菓子食品事業のROICについて、2024年3月期は5.3パーセント、2025年3月期は5.2パーセントであり、24中計目標8.0パーセント(2027年3月期)とは大きな乖離がある印象です。原材料価格高騰の影響もあるとは思いますが、外部からはアセットライトが進んでいるように見えづらく、ROIC改善に向けたお考えをうかがわせてください。

A:ROIC改善に向けて、今期はさまざまな踏み込みをしていきます。まず、収益性の面では価格改定は従来以上の打ち返しを計画しています。また、コストダウンの観点では研究を重ねてきた原料置換について、今期以降はより実効性が見込める状況です。

菓子事業全体を考える上では、キャンディシフトも重要です。収益性が非常に高く、ソフトキャンディやラムネは当社がトップシェアのカテゴリであるため、強みを活かしてさらに成長を加速させることで、菓子食品事業の中でのポートフォリオ転換を進めていきます。

アセットライトについては、営業利益率が前期比マイナス0.5ポイントである中、ROICはほぼ前年並みを維持できたことからも更新投資の精査などの効果は出ていると捉えています。会社全体でのROIC意識は高まってきており、今後に向けて設備に関しても踏み込んでさまざまな検討をしています。

すべての製造ラインの状態が見える化されているため、いかに効率性を高めるか数値化して考えられるようになってきています。ここから2年間でROIC8パーセントまで引き上げるというのは高い目標ですが、しっかりと取り組んでいきたいと考えています。

質疑応答(要旨)⑧

Q:設備について検討されていることは理解していますが、やはり何かをやめるといった踏み込んだ対応をしない限り、菓子食品事業の営業利益率、ROICは厳しくなってくると思いますが、そのあたりの考え方はいかがでしょうか?

A:現時点で明言はできませんが、常にそのような目線も置きながら、経営と執行との間で議論を重ねています。

質疑応答(要旨)⑨

Q:米国事業(HI-CHEW)について、今期の売上高は現地通貨ベースでプラス11パーセント(前期比)の計画ですが、足元の状況を踏まえるとかなり挑戦的な印象です。どのようにして成長を実現させていくのか、考え方や背景を教えてください。

A:今期のポイントは3つあり、1つ目は販促の強化です。従来は製造キャパシティを考慮するがゆえにMassチャネルやFoodチャネルでの販促にあまり踏み込めていませんでした。足元で成長が鈍化したこともあり、米国第2工場稼働(2027年1月予定)までの期間にも一定程度の製造余力があります。第2工場稼働後のさらなる加速を見据えながら、今まで以上にしっかりと販促施策を展開することによって、伸びしろの大きいチャネルを攻めていきます。

2つ目は基幹商品の活性化です。日本では2013年に「ハイチュウ」の内外転換をしていますが、転換前の3年間のCAGRは約98パーセントと苦戦傾向であったのに対し、転換後の3年間のCAGRは約105パーセントと伸長しました。実際にお客さまの評判も非常に高かったということもありますので、米国においても十分に期待できると考えています。

3つ目は「HI-CHEW」のエクステンションです。新商品を発売しても展開拡大には時間がかかるという側面もありますが、例えば昨年発売した「HI-CHEW Gummies(グミ)」は導入店舗での回転率が高いというデータもあります。供給能力を確保し、取扱率の向上を着実に進めていくことで、しっかりと売上高を上乗せしていけると考えています。

※質疑応答部分は、企業提供の要旨になります。