10月8日~11日にかけて「ブックビルディング」が行われ、買いたい人はどれだけ買いたいか申告することを求められます。

需要が多いほど売出価格(IPO価格)は上がることになります。

今のところの想定売出価格は1,100円となっていますが、おそらくこれよりも上がるのではないかと私は考えています。

IPO価格が上がると利回り自体は下がることになり、1,333円より高くなると配当利回りは3%を下回ります。

そうなると、配当に対して割高感が出てきます。

1,100円で買えたらかなり割安感がありますが、人気化して価格が上がれば上がるほど旨みが少なくなってくる点には注意が必要です。

ブックビルディングが行われ、需要が予定募集株数を超えた場合は抽選となりますが、仮に抽選にならず全員買える(=人気が無い)ということになると、上場後に株価が下がる可能性もあります。

そうなった場合は逆に割安で利回りも高く買えたということにもなり、一長一短があります。

基本的には事業内容に問題は無く、人気もあると思われるので心配はいらないと思われます。

申し込んで当選した場合は持っておけば良いかと思いますが、一方で配当利回り3.●%以上のリターンを期待できる銘柄でもないので、買って持ち続けても3%程度のリターンが受け取れるくらいの話です。

もし人気化して価格が上がるようなら売るという選択肢もある銘柄にも見えます。

ご自身の投資基準に沿って考えてください。

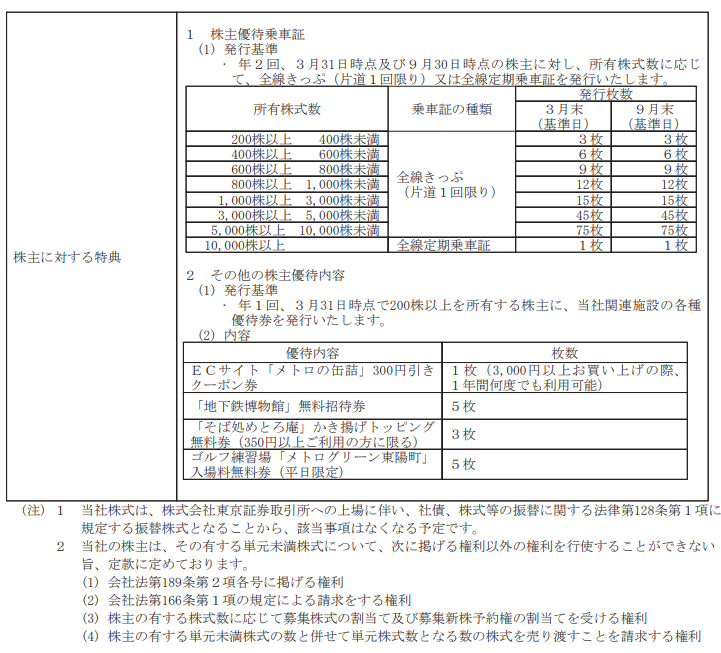

優待

優待に関しては、全線きっぷや全線定期乗車券(10,000株以上)があったりして、鉄道に乗るのが好きな人にとっては面白いものもあります。

リスク

鉄道事業に関するリスクはほとんど無い会社ですが、災害リスクは避けられません。

東京メトロに限らず、土地に結びついている企業すべてに言えることですが、震災があった時には大きなダメージを受けてしまいます。

コロナの時は一時的に売上が減るだけでその後にはそこまで影響は無かったですが、震災だと設備が壊れてしまうので新しく設備を作る必要があり、その減価償却で利益が減り、財務的に圧迫されてしまいます。

地下なので、地震の影響も地上よりは少なく、台風の影響もほとんど受けないので、JR東日本などに比べて災害リスクは低いと思いますが、狭い地域に固まっているということは大きなリスクとなります。

そのリスクに対して3.●%のリターンで見合っているのかというところも考えるべきところだと思います。