日本のリートの現状

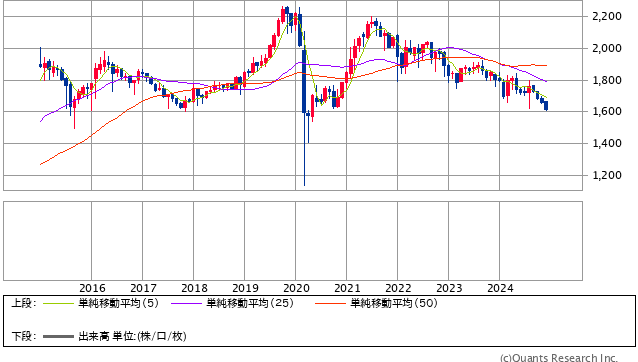

REIT指数の推移を見てみましょう。

東証REIT 月足(SBI証券提供)

2020年初のコロナ感染拡大で大きく下落したREIT指数は、2021年に回復。しかし、そこをピークに24年12月まで緩やかに下落しています。

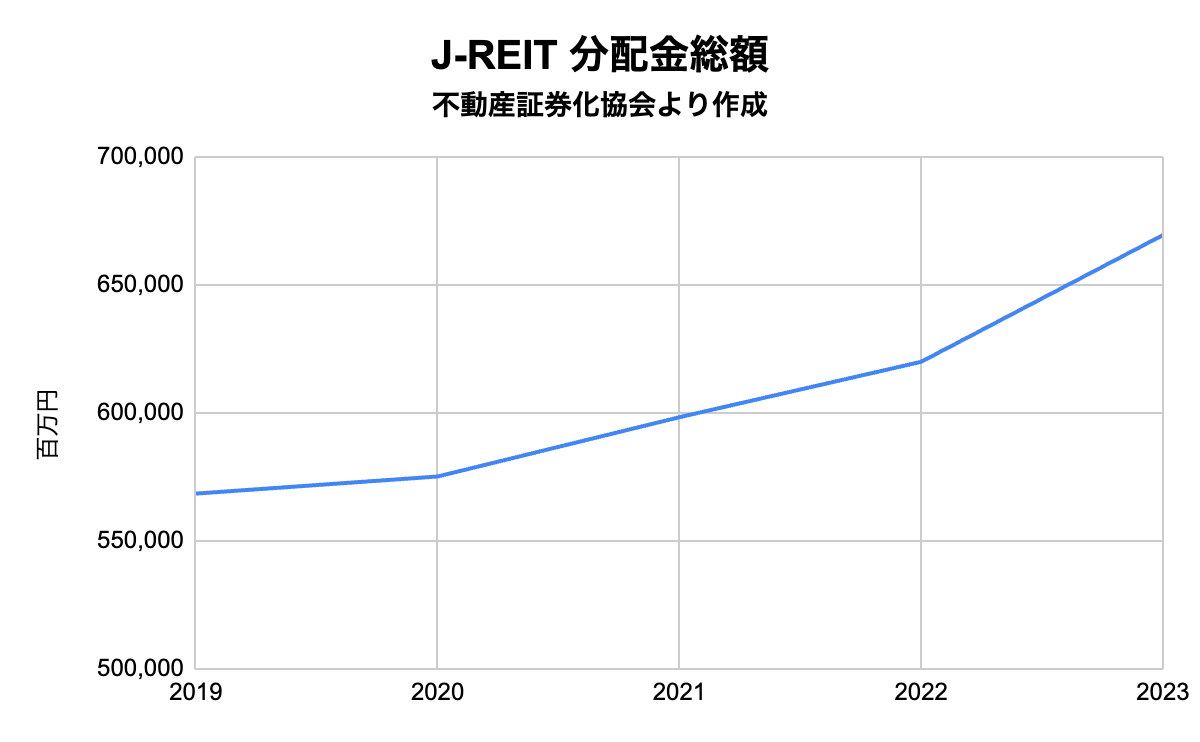

では、業績が悪いのかというと、そうではありません。分配金の総額は上昇しており、利益の90%を分配するという仕組みを踏まえると、投資法人の収益性は(個々の銘柄に差があるものの)基本的には安定しているといえます。

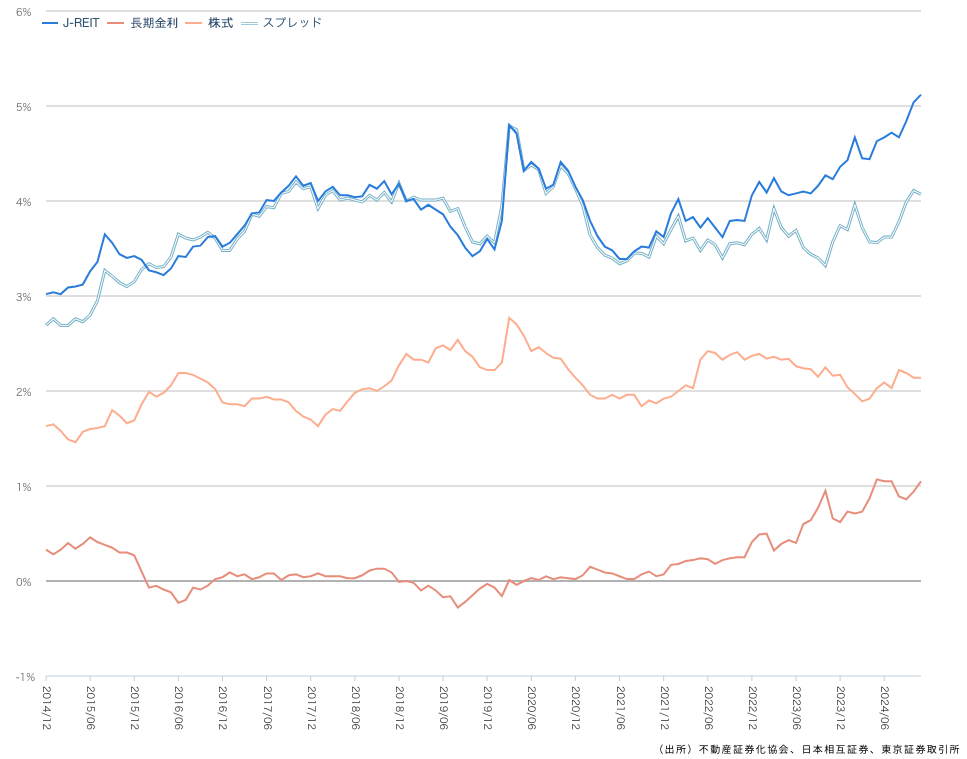

一方で、分配金の総額が増えているにもかかわらず指数は下落しており、結果として分配金利回りは現在約5%と高水準で推移しています。

出典:不動産証券化協会

※J-REITの平均予想分配金利回り、長期金利(10年国債利回り)、株式の平均配当利回り、スプレッド(J-REITの平均分配金利回りと長期金利の差)の直近10年間の推移を表示

そしてREITの割安性を判断する指標としてNAV倍率があります。これは時価ベースの純資産を基準とし、時価総額の割安性の判断に使われる指標です。

計算方法は以下のスライドをご覧ください。

REIT全体のNAV倍率の推移を見ると、21年から1倍を下回る水準で推移しています。

出典:不動産証券化協会

これは、保有資産価値に対してREIT価格が割安である(期待が小さい)ことを示しています。

NAV倍率がJ-REIT指数と同じような動きをしていることから、保有資産の価値そのものに大きな変動はなく、資産価値の下落が起きているとは考えにくいです。

これらの点を踏まえると、市場環境は決して悪くないといえます。

業績が安定し、分配金利回りも高水準で推移しているため、投資家にとって割安な投資機会が存在している可能性があります。

しかし、指数の下落には投資家心理や金利動向が影響を及ぼしている点に注意が必要です。

ここからは、REIT指数が下落する理由を考えてみます。

Next: 今後はどう動く?REIT指数が下落した理由