REIT指数が下落する理由

なぜREIT指数が下落するのでしょうか?以下の3つの要因が考えられます。

- 金利動向

- オフィス空室率

- 投資家の受給

<要因その1:金利動向>

J-REIT指数の下落には、国内の金利動向の先高観と、それに伴う投資家心理の影響が大きく関与していると考えられます。

データに基づいて考えると、J-REITの借入金の約90%は固定金利で調達され、平均調達期間も7年と長期であるため、金利上昇の影響が当面収益に大きく影響する可能性は低いといえます。

それでも、金利上昇が不動産市場全体に与える悪影響は無視できません。

金利が上昇すると、不動産投資に必要な資金調達コストが増加します。

その結果、投資家はより高い収益性を求めるようになり、収益性が十分でない物件への投資意欲が減少します。この動きは、不動産価格の下落を引き起こす可能性があります。

不動産価格の下落は、REITの時価資産価値(NAV)の減少を招き、REIT価格にも下落圧力を与えます。また、不動産を担保にした借入れの担保価値が低下することで、新たな投資を支える資金調達が難しくなるリスクも生じます。

一方で、金利上昇が経済成長や物価上昇を伴う場合、不動産の賃料収入が増加し、収益性の改善が期待される可能性もあります。

しかし、こうした「良い金利高」のシナリオだけでなく、経済が停滞したまま金利が上昇する「悪い金利高」のリスクにも注意が必要です。この場合、不動産需要が低迷し、不動産価格やREIT市場に深刻な下落圧力がかかる可能性が高まります。

こういった懸念点があることから、金利リスクを意識した投資家の売りが進み、それがREITの下落を引き起こしている可能性が考えられます。特に、将来の金利上昇がどのような形で市場に影響を与えるかが明確ではない中、投資家心理が不安定になっていることが、現在のREIT市場の動向に反映されているといえるでしょう。

<要因その2:オフィス空室率>

オフィス市場の需給もREIT指数に影響を与える要因として挙げられます。

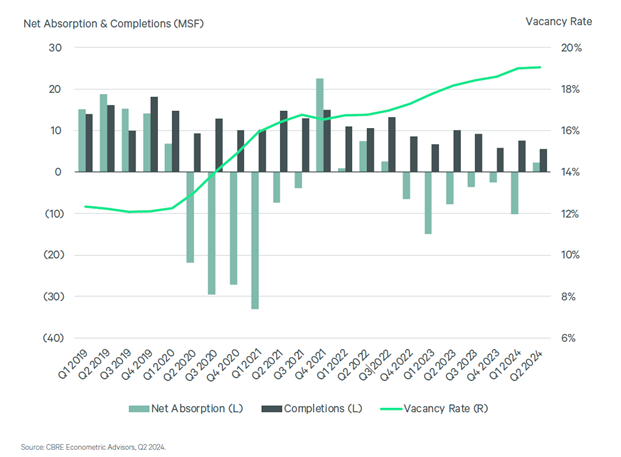

米国では、コロナ禍以降オフィス空室率が高止まりしており、これが経済全体にリスクを与えると懸念されています。

出典:REDAC

緑の折れ線グラフVacancy Rate(右軸)が空室率を示しており、コロナ禍以降空室率が上昇し続けているのです。

一方、日本では事情が異なります。最新のデータによると、空室率は4%台まで改善しており、供給過剰とされる5%を下回っています。

※参考:都心オフィス空室率、供給過剰水準下回る 3年7カ月ぶり – 日本経済新聞(2024年9月12日配信)

あなたも実感があるかもしれませんが、出社回帰の動きが出ていることもあり、日本のオフィス市場は基本的には好調です。

したがって、オフィス空室率の動向がJ-REIT指数の下落要因となっている可能性は低いと考えられます。