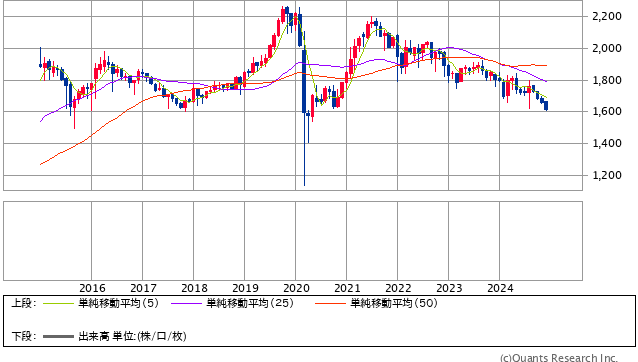

今回は下落が続くREITについて解説します。東証REIT指数が冴えません。2021年に2,200円を記録した後、24年12月現在は約1,600円となり、約30%下落しています。今回はREITの仕組みや市場の特徴、市場環境を詳細に分析し、今REITを買っても良いのかを考えていきます。(『 バリュー株投資家の見方|つばめ投資顧問 バリュー株投資家の見方|つばめ投資顧問 』佐々木悠)

プロフィール:佐々木悠(ささき はるか)

1996年、宮城県生まれ。東北学院高校、東京理科大学経営学部卒業。協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。前職では投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。2022年につばめ投資顧問へ入社。

REITの仕組みとは?

東証REIT 月足(SBI証券提供)

まずREITとは、不動産に投資する仕組みのことです。

“Real Estate Investment Trust”の略で、これにならい日本では”J-REIT”と呼ばれています。不動産投資信託として、投資家から集めた資金でオフィスビルや商業施設、マンションなどの不動産を購入し、その賃貸収入や売買益を分配する仕組みです。

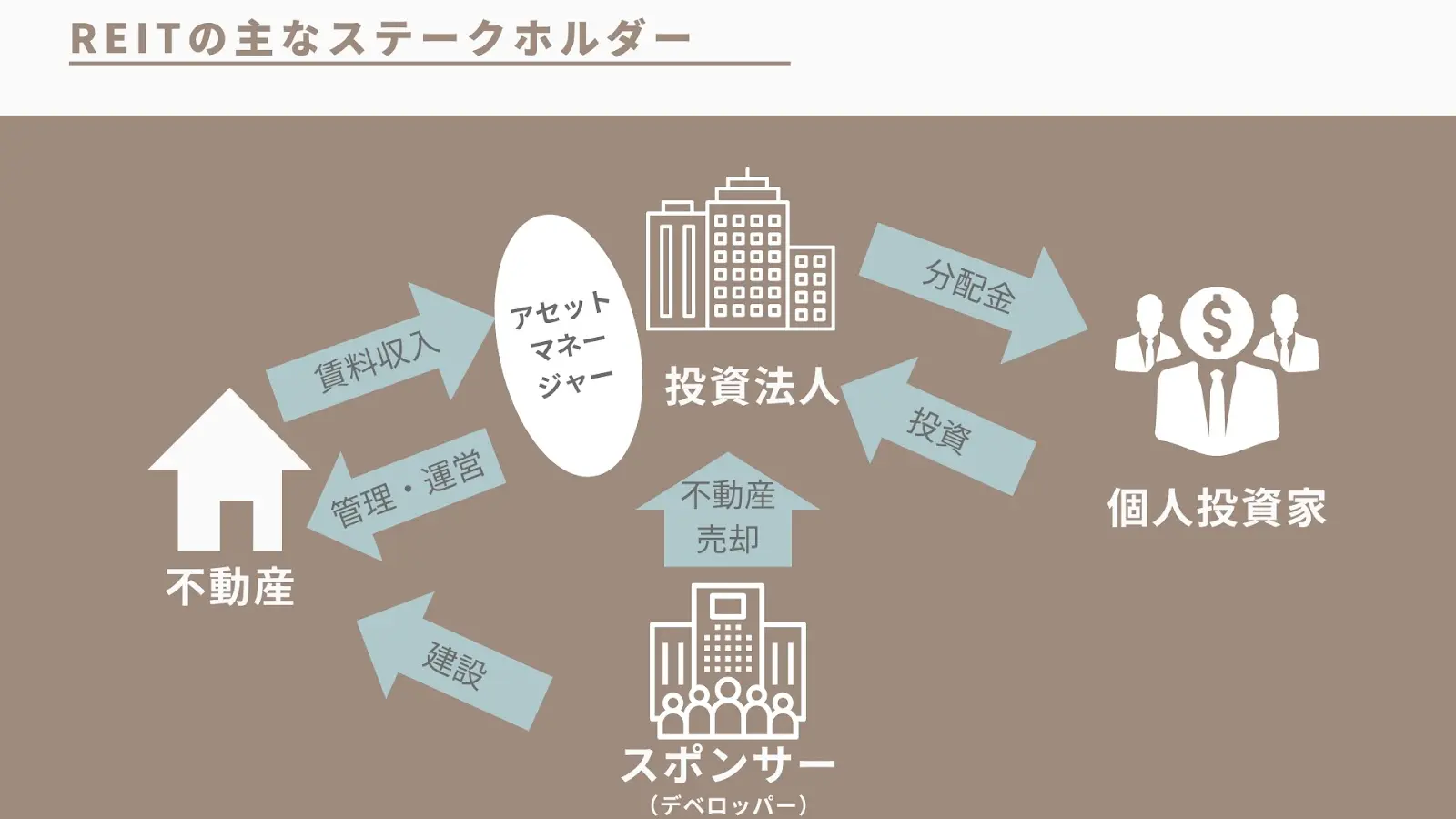

REITには以下のような関係者が関わります。

しかし、投資法人自体は、資金を集めるための器のような存在です。

実際の管理運営を担当しているのがアセットマネージャーと呼ばれる不動産投資顧問会社です。投資する物件の選定、取得価格の決定、取得した物件の運営方針や管理方針などを行います。

そして、不動産の賃料収入で得た収入から修繕費や管理費などの各種コストを差し引いた利益のうち、約90%を投資家へ分配します。

株主還元に積極的と言えますが、この理由は利益の90%を分配すると法人税がかからないためです。この特徴があるからこそ、REITは高配当(分配)の投資先として有名なのです。

なお、この投資法人は自ら不動産を開発することができません。

したがって投資先不動産を調達するには、どこかから購入しなくてはいけないのですが、それを担うのがスポンサーです。このスポンサーとなる不動産会社、金融機関、商社などが保有する不動産を、投資法人が購入するのです。

REITに投資するには、投資法人のスポンサーはどこなのかを理解する必要があります。

ちなみに、時価総額トップの日本ビルファンド投資法人(8951)は三井不動産と住友生命など、二番手のジャパンリアルエステイト投資法人(8952)は三菱地所・三井物産などがスポンサーです。

これがREITに関わる主な関係者です。

次は日本のリート市場を分析します!

日本のREIT市場の特徴は?

日本のREIT市場には、現在約60銘柄が上場しています。これらを対象とした「東証J-REIT指数」は、各銘柄の時価総額に応じて指数に反映される時価総額加重型で計算されています。

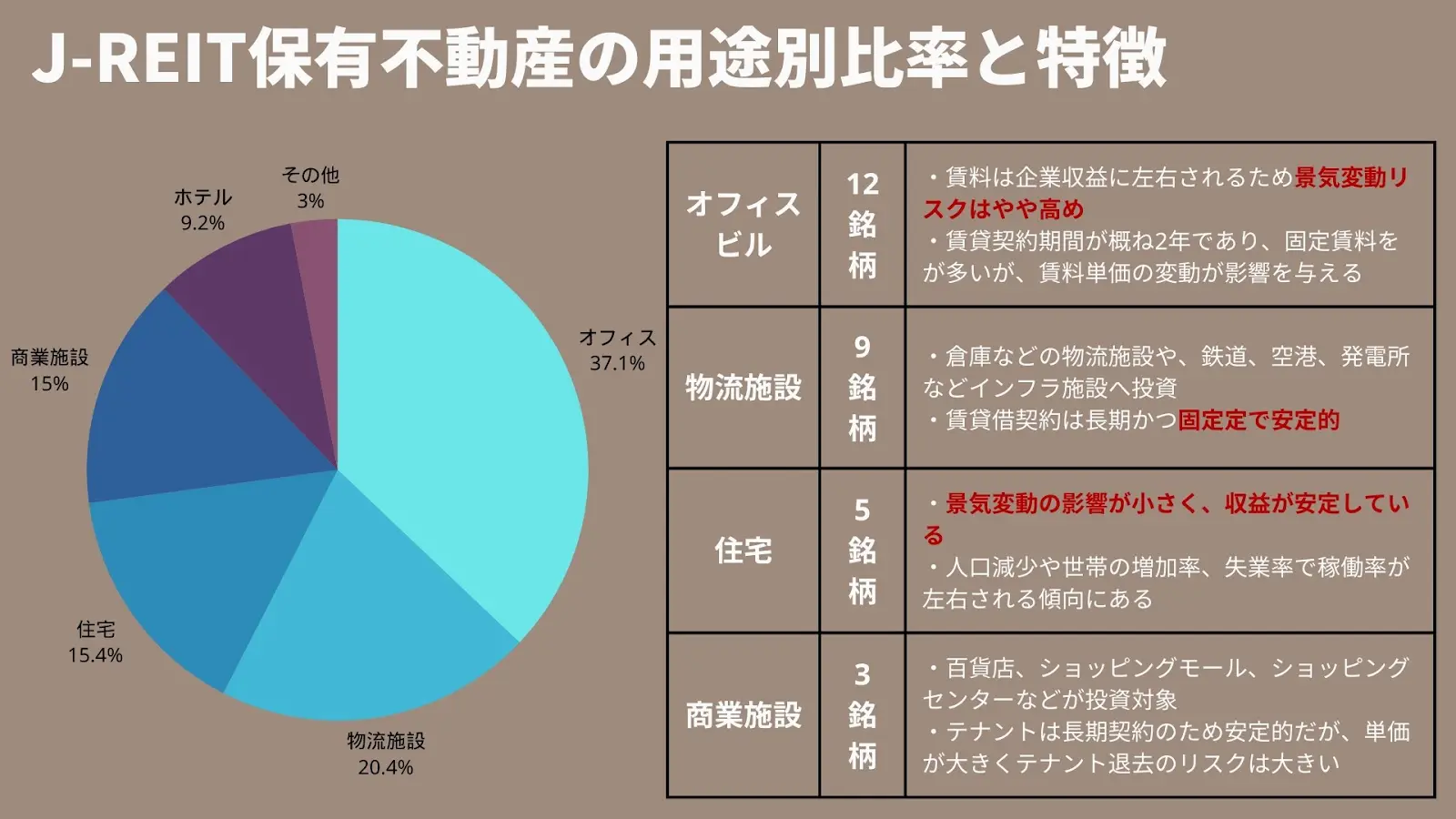

REIT全体の保有不動産の用途別保有価額を見ると、特にオフィスビルの割合が高いことが特徴です。

それぞれの用途ごとの代表的な特徴と銘柄を以下にまとめました。(時価総額は24年12月19日現在)

- オフィスビル: 景気変動の影響を受けやすい。

代表銘柄: 日本ビルファンド投資法人(10,444億円、スポンサー: 三井不動産) - 物流施設: 倉庫や配送センターなどが投資対象。

代表銘柄: プロロジスリート投資法人(6,279億円、スポンサー: プロロジスグループ) - 住宅: 賃貸住宅を対象とし、安定した需要が期待される。

代表銘柄: アドバンス・レジデンス投資法人(4,097億円、スポンサー: 伊藤忠商事) - 商業施設: ショッピングモールなどを投資対象。

代表銘柄: イオンリート投資法人(2,612億円、スポンサー: イオン) - ホテル: リゾートホテルや旅館物件を対象。景気変動リスクを受けやすい。

代表銘柄: インヴィシブル投資法人(4,985億円、スポンサー:外資系運用会社フォートレス・インベストメント・グループ )

なお、REITは投資対象の不動産に応じて以下のように分類されます。

- 単一用途特化型: 特定の用途に特化する。上記のものは全て特化型

- 複合型: 2つの用途を組み合わせたもの。(産業ファンド投資法人など。物流+空港やデータセンターなどの産業不動産へ投資)

- 総合型: 3つ以上の用途、または用途を限定しないもの。(野村不動産マスターファンド投資法人など)

日本のREIT市場は、特にオフィスREITの割合が高い点が特徴です。そのため、景気変動の影響を受けやすい市場構造になっています。このような市場構造を理解した上で、日本のREIT市場の現状をさらに詳しく見ていきます。

Next: なぜ低迷?日本リートの現状