2月22日、日経平均株価は終値で3万9,098円68銭をつけ、史上最高値を約34年ぶりに更新しました。かなり急な上昇なので、上がりすぎなのではないか、暴落があるのではないかと思っている人も多いのではないでしょうか。今回は、データを用いながら、この上昇の要因と妥当性について解説し、私たちは日本株とどう向き合うべきかについて考えてみたいと思います。(『 バリュー株投資家の見方|つばめ投資顧問 バリュー株投資家の見方|つばめ投資顧問 』栫井駿介)

株式投資アドバイザー、証券アナリスト。1986年、鹿児島県生まれ。県立鶴丸高校、東京大学経済学部卒業。大手証券会社にて投資銀行業務に従事した後、2016年に独立しつばめ投資顧問設立。2011年、証券アナリスト第2次レベル試験合格。2015年、大前研一氏が主宰するBOND-BBTプログラムにてMBA取得。

日経平均は割高?

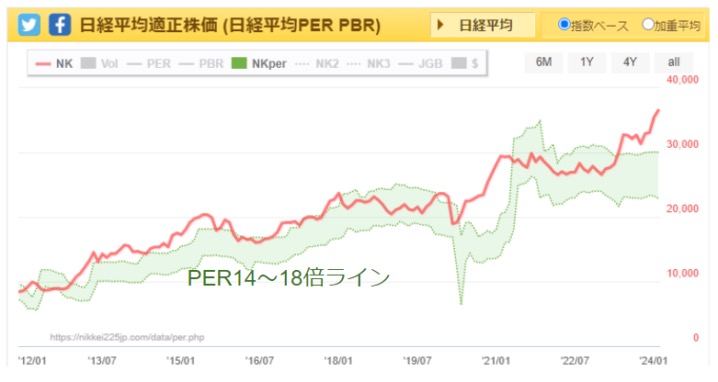

株価が割高かどうか判断するときに、最もシンプルな指標がPERです。PERの平均は一般的に15倍程度と言われていて、日経平均にも適用できる水準です。

出典:StockBrain

過去のグラフを見ると、だいたい14~18倍の範囲に収まっています。日経平均株価も上がってきていますが、同時にPERの基準も上がってきています(利益が増えている)。

しかし、PER20倍を超えると日経平均が折り返す傾向があり、今の日経平均はほぼ20倍というところで、このあたりで調整が入って妥当だと思われます。

今、日本株を買っているのは外国人が主で、ダウ平均のPERが約25倍なので、日経平均の20倍は相対的に割安に見えて買われている状況です。

また、PBR1倍割れを解消する施策を示した企業が買われている傾向もあります。

そもそも、PER14~18倍という基準が割安だったのではないかという見方もあり、この基準が引き上がる可能性も十分に考えられます。

昔と今の日経平均の違い

もっと視野を広げるために、過去の日経平均株価を見てみたいと思います。

出典:IG証券

これが1950年からの日経平均株価の推移です。

過去最高値が1989年で、その後の山一證券の自主廃業やリーマンショックなどによる長い低迷期からようやく上がってきたところです。

過去最高値を更新していた時はPERが60倍もあり、PERは15倍くらいが妥当、アメリカ株でも25倍という水準に比べると、明らかに割高で、まさにバブルだったのです。株価は利益についてくるもので、その利益に対して60倍もあったということは、株価が下がって当然と言えます。

一方で、今の日経平均は過去最高値に近づいているもののなおPERは20倍で、利益が当時の3倍ということになり、ある程度は実力で上がってきたと言えるでしょう(※編注:原稿執筆時点2024年2月21日。翌22日には史上最高値を更新しています)。

出典:株式マーケットデータ

EPSは2004年頃から3倍くらいになっていて、日経平均も同じ期間で3倍くらいになっているので今の株価に妥当感があります。

1989年に過去最高値を更新した時の日経平均株価と今の日経平均とでは、構成や意味合いがかなり異なります。

日経平均株価は1949年に作られて、当時の大企業227銘柄(のち225銘柄に)が指数に入れられました。この225銘柄が、2000年頃までは倒産や合併などを除いて、ほとんど入れ替えが行われませんでした。

つまり、1989年の過去最高値の時は、昔からある企業で、新しい企業に比べて成長力の乏しい企業のみの構成でPER60倍ということであり、やはり割高だったと言えます。

その後、銘柄の入れ替えが行われるようになりましたが、2000年頃に一気に30銘柄ほど入れ替えがあり、当時混乱が生じました。これによって、2000年以前と以降では、指数としての連続性が失われてしまったのです。

新しい元気な企業を日経平均に組み込むようになったことが、2000年以降の上昇の背景にはあります。

Next: 半導体銘柄の業績次第?日経平均は“歪な指数”……