2025年12月4日に発表された、株式会社ナルネットコミュニケーションズ2026年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

目次

鈴木隆志氏(以下、鈴木):代表取締役社長の鈴木隆志です。2026年3月期第2四半期決算説明会にお集まりいただき、誠にありがとうございます。

本日は目次に沿って、まず会社概要を私からご説明します。次に業績概要および業績予想について、常務取締役の東村大介からご説明します。その後、成長戦略について再び私からご説明します。

会社概要

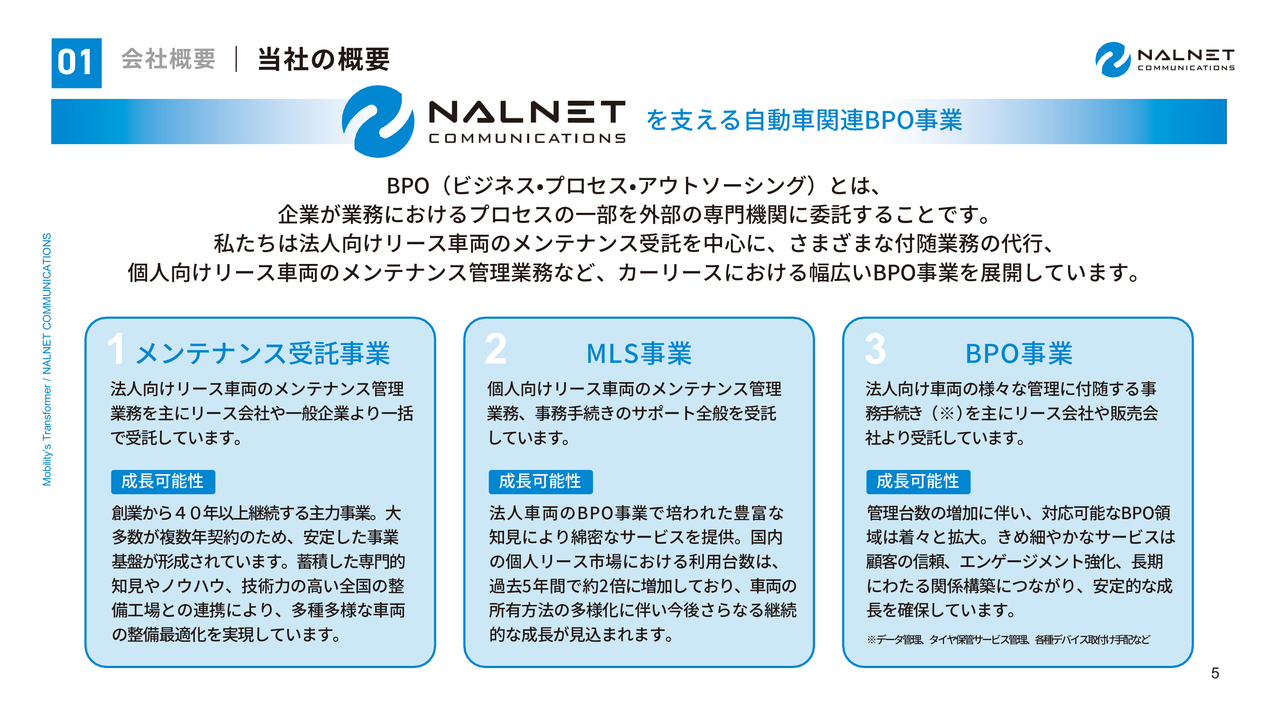

当社は、1978年に当時注目を集めていたオートリース事業を祖業としてスタートしました。

契約の増加に伴い、車両管理にかかる資金負担が事業拡大における課題となった際、当社はメンテナンス管理を専門とするBPO事業へと大きく転換しました。

取引先である金融機関が立ち上げたオートリース事業のメンテナンス管理業務の受託を発端に、現在のビジネス・プロセス・アウトソーシング、つまりBPOが事業の基盤となりました。

当社の概要

その後は、法人向けリース車両のメンテナンス受託を主力事業としつつ、昨今の「所有から利用へ」という志向の変化に対応し、MLS事業に分類される、個人向けリース車両のメンテナンス管理も大幅に増加しています。

また、車両の管理だけでなく、モビリティに関わるさまざまな企業から管理業務をご依頼いただくまでに領域を広げています。

当社の強み

当社の強みは、長年の取引で構築してきた顧客基盤による安定的なストック型ビジネスモデルです。リース期間満了後も、再契約や車両の入れ替えで新契約となることが多く、中長期にわたり安定収益の土台となっています。

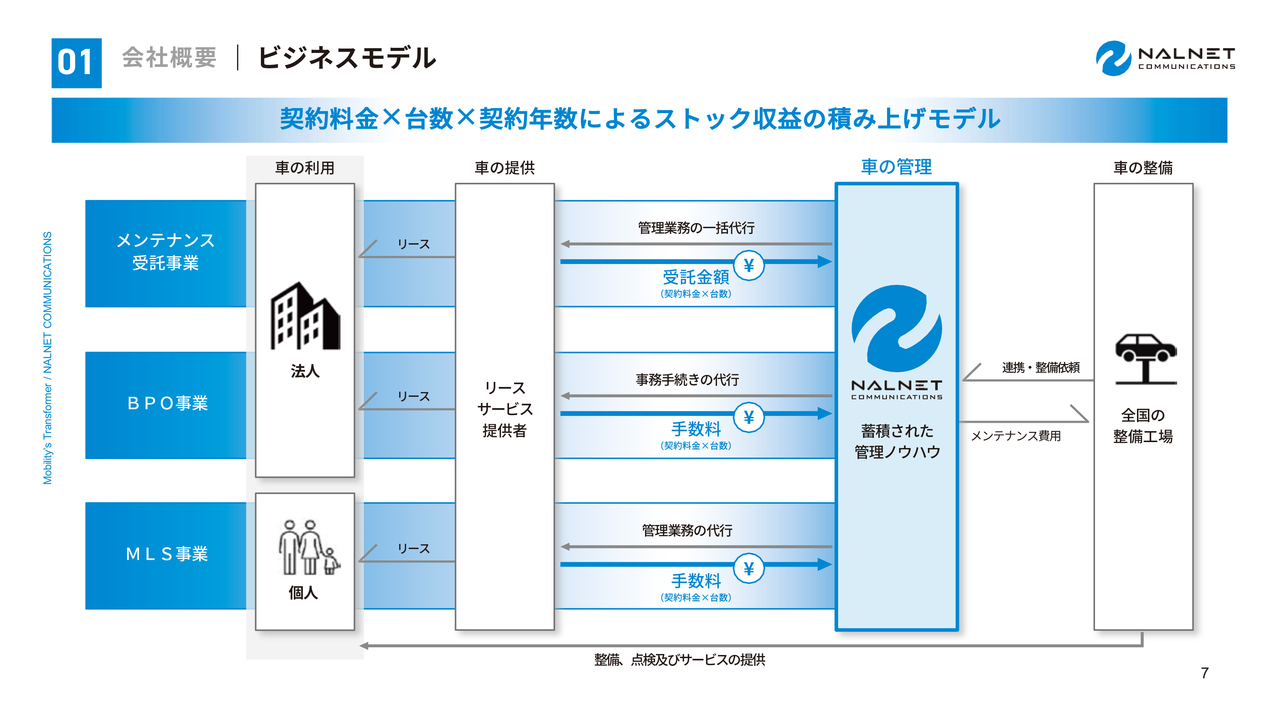

ビジネスモデル

これを支えているのが、全国1万3,528ヶ所にのぼる自動車整備工場ネットワークです。モビリティのインフラを支えるハブとして機能すべく、事業を推進しています。

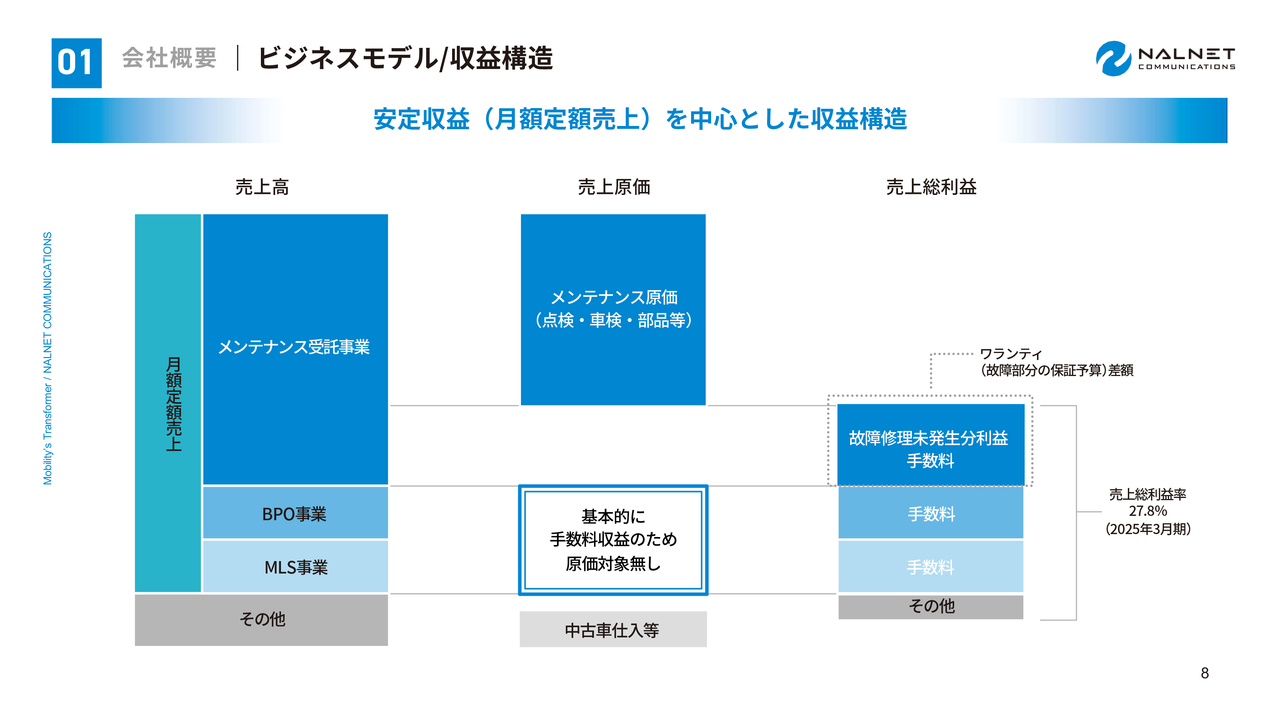

ビジネスモデル/収益構造

主力事業であるメンテナンス受託事業では、主に月額でいただくメンテナンス管理料の総和が売上高となります。管理期間中に発生する車検などのメンテナンス費用や、タイヤやオイルなどの消耗品の費用が原価となり、最終的な差額が利益となります。

昨今の物価高騰は特に原価部分に影響を与えていますが、当社ではメンテナンス受託価格の適正化や、DX化などによる社内業務の効率化を積極的に進めており、収益性の改善を着実に実現しています。

2026年3月期第2四半期 業績サマリー

東村大介氏(以下、東村):常務取締役の東村大介です。2026年3月期第2四半期の業績概要についてご説明します。

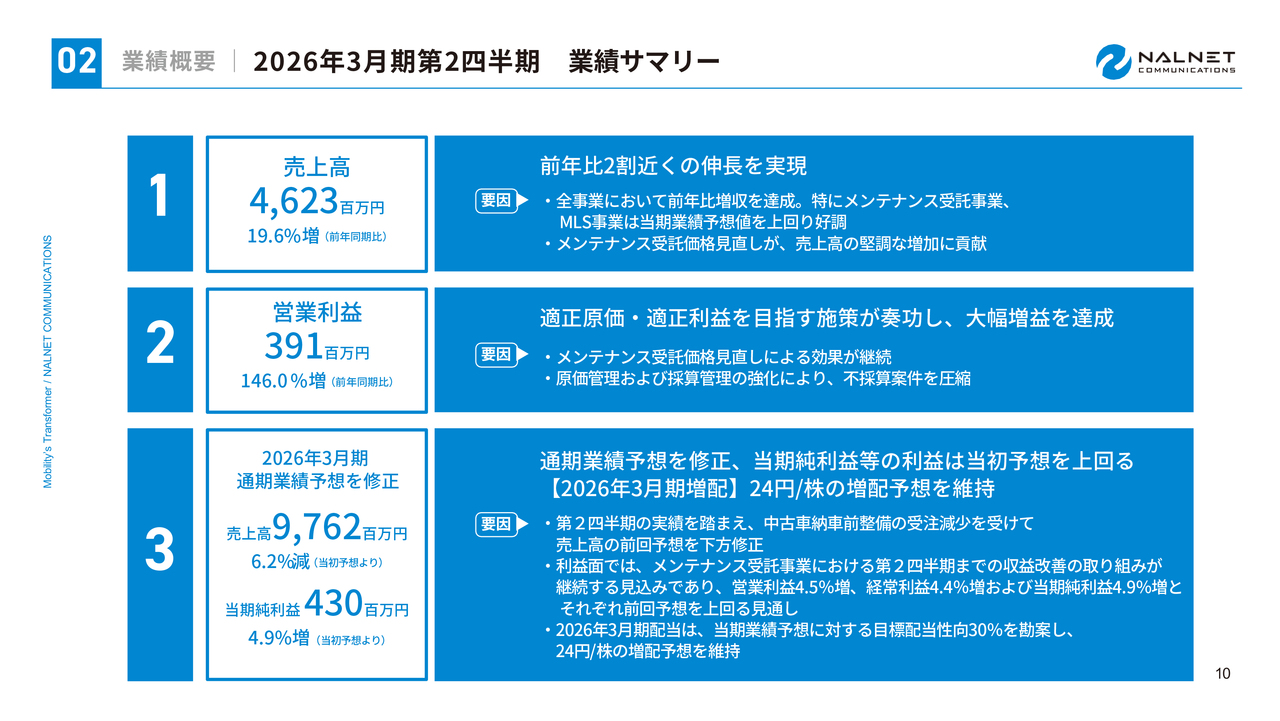

まず、第2四半期決算サマリーです。売上高は前年同期比19.6パーセント増の46億2,300万円となり、全事業で前年同期比増収となりました。

特に、既存取引先から堅調に受託を獲得できている主力のメンテナンス受託事業や、市場拡大が続いているMLS事業は、予想値を上回るペースで好調に推移し、一部BPO事業における計画未達分を補いながら、全体の増収を牽引しました。

営業利益は前年同期比146パーセント増の3億9,100万円と大幅な増益となりました。適正原価・適正利益を目指す施策が奏功しており、具体的には、昨年来インフレ環境下で取り組んできたメンテナンス受託価格の見直しの効果が継続していること、加えて社内における原価管理や採算管理を強化し、不採算案件の積極的な圧縮等を進めました。

これらが整備原価の抑制に寄与し、大幅な利益率の向上と増益につながりました。

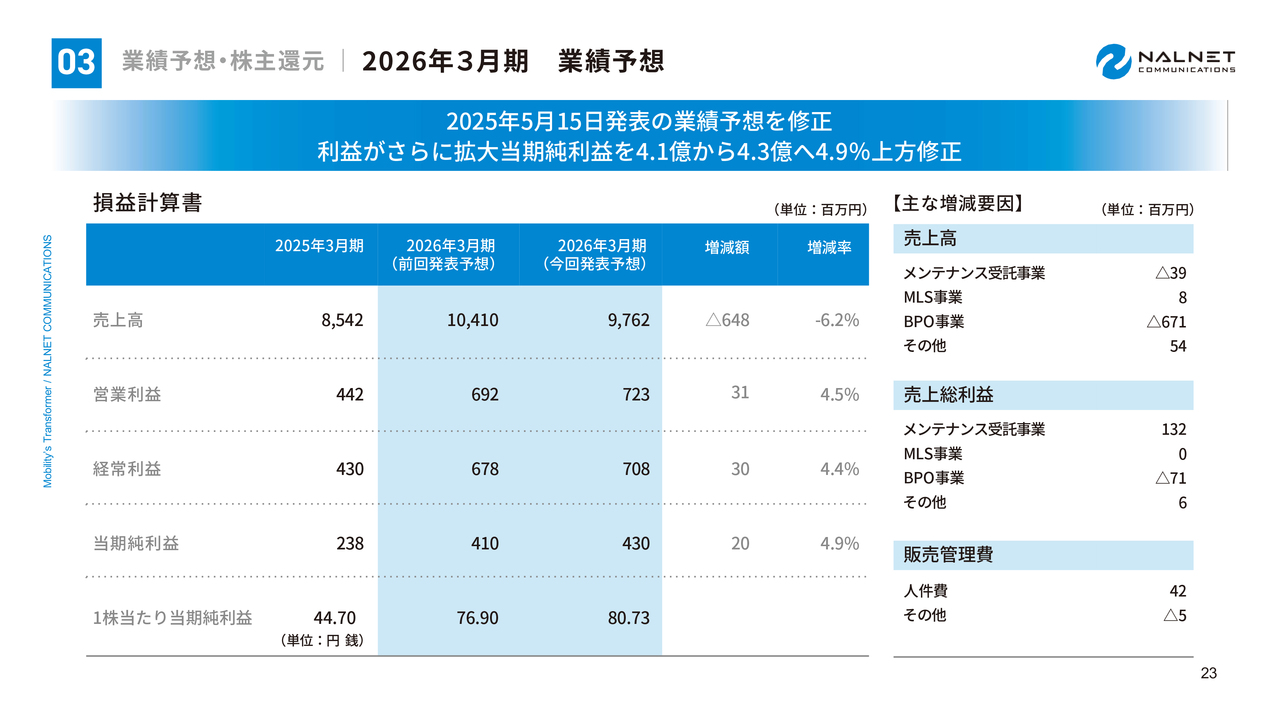

続いて、2026年3月期の通期業績予想についてです。売上高は、主にBPO事業における中古車納車前整備の受注遅れの影響を受け、前回予想より6.2パーセントの減少を見込んでいます。

一方で、利益面は前回予想を上回る見込みです。先ほど触れた、適正原価・適正利益の取り組みによる効果が継続していることから、営業利益は4.5パーセント増、経常利益は4.4パーセント増、当期純利益は4.9パーセント増と、それぞれ上方修正しました。

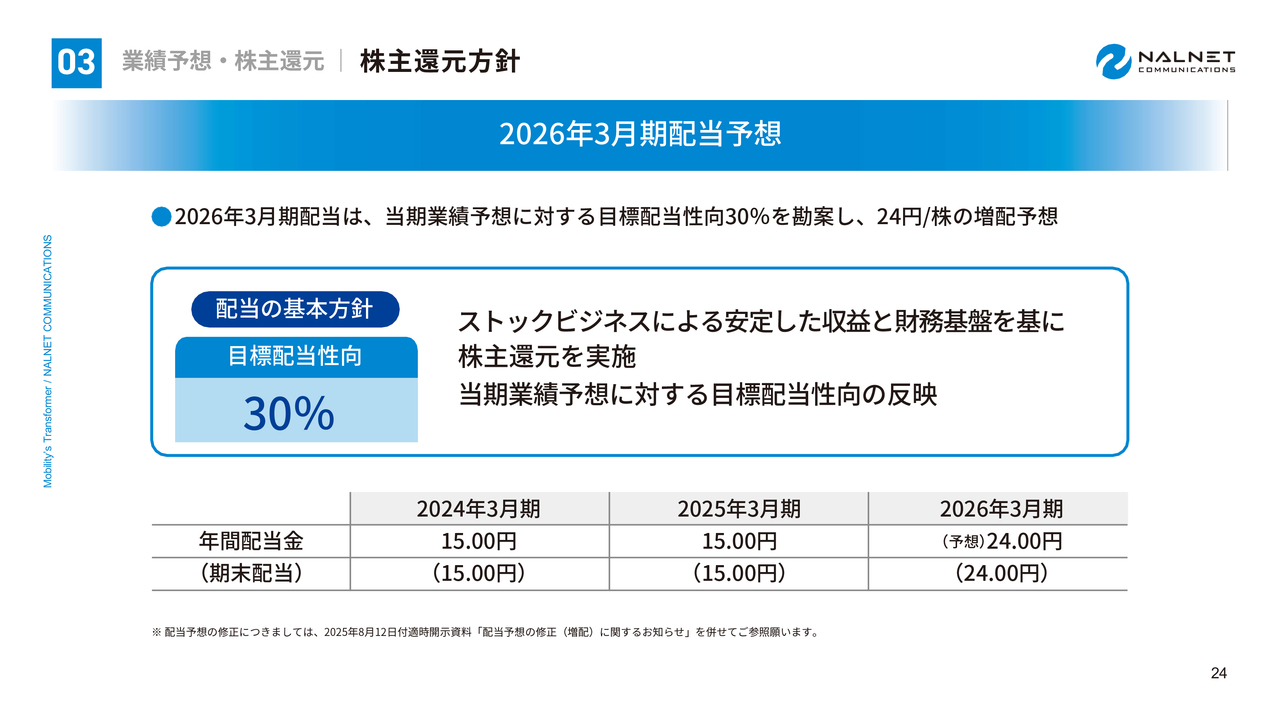

また、今期の配当については、当期業績予想に対する目標配当性向30パーセントを勘案し、24円の増配予想を維持します。

2026年3月期第2四半期 業績概要

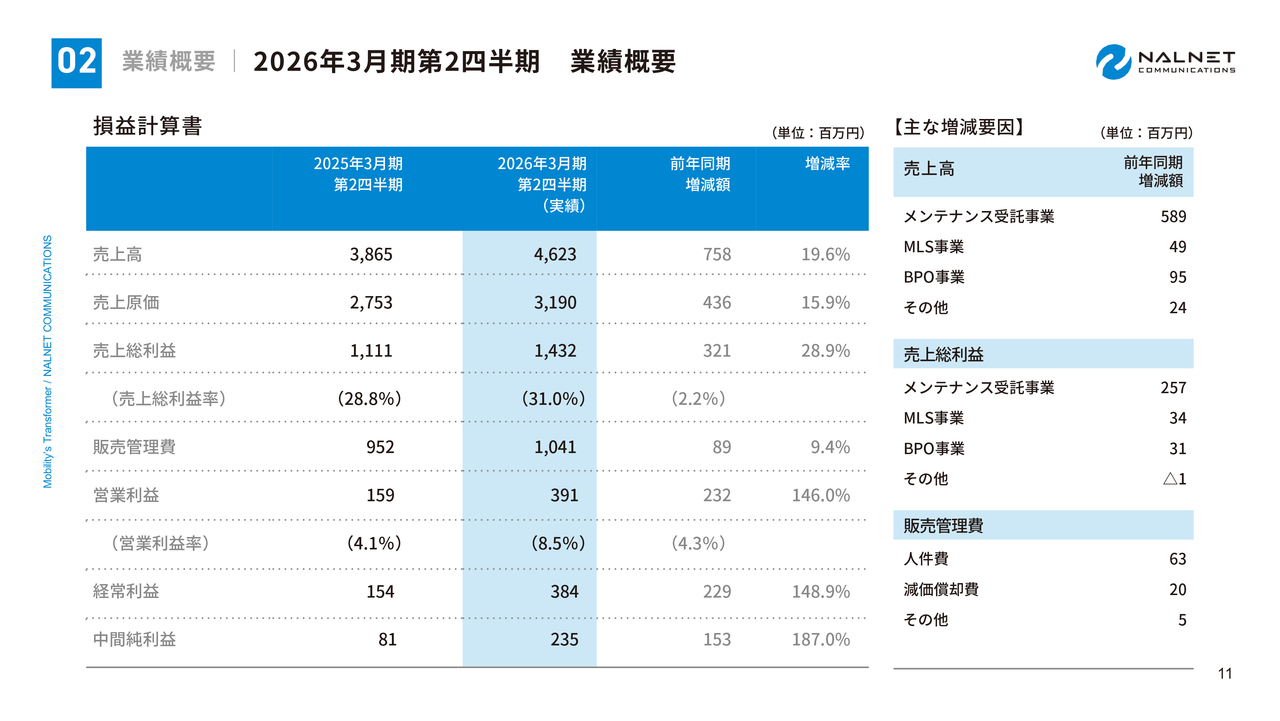

業績概要の詳細についてご説明します。売上高はすべての事業区分において前年同期比で増加となりました。

売上高の増加に伴い、売上原価も前年同期比で増加しましたが、増加率が抑制されたこともあり、売上総利益は前年同期比で3億2,100万円増加しました。また、売上総利益率は前年の28.8パーセントから31パーセントへと2.2ポイント改善しています。

販売管理費は人件費を含めて前年同期比で増加となっていますが、営業利益以下の段階利益については前年同期比で増加しています。

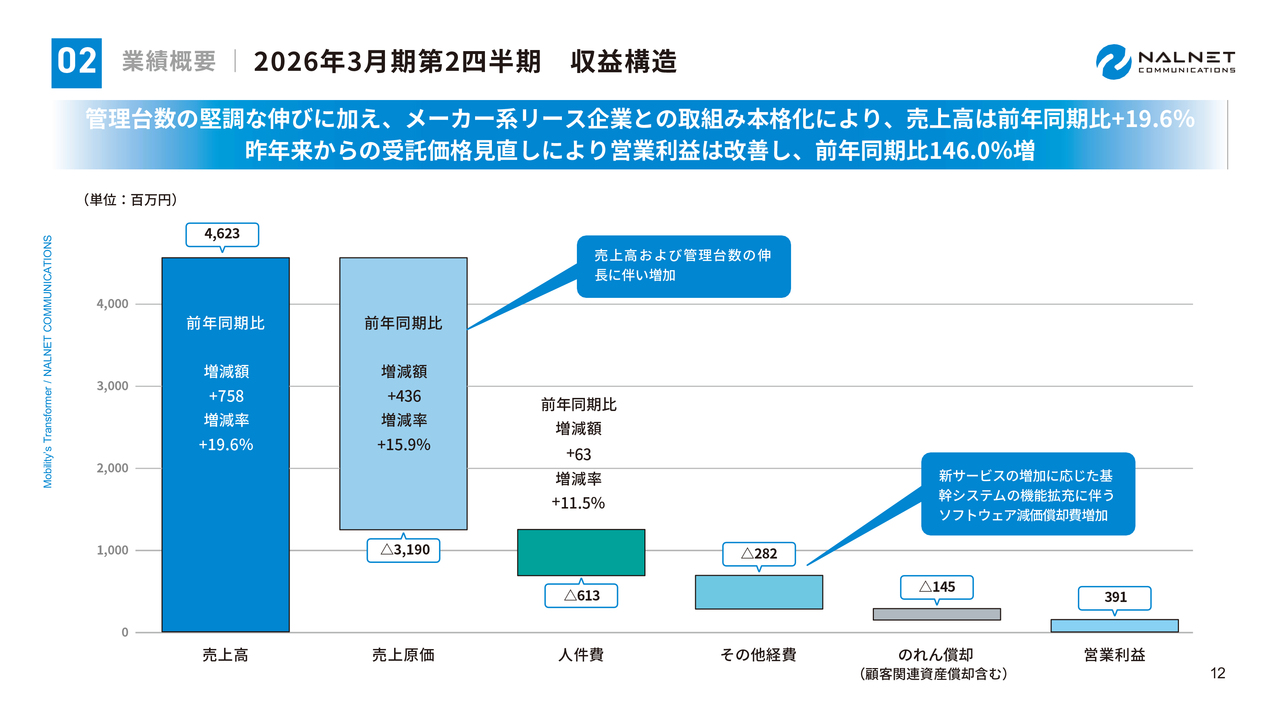

2026年3月期第2四半期 収益構造

先ほどご説明した収益構造のウォーターフォールチャートです。前年同期比の売上高の増加率に対して原価の増加率が抑制されたこともあり、営業利益率は前年の4.1パーセントから8.5パーセントへと改善しました。

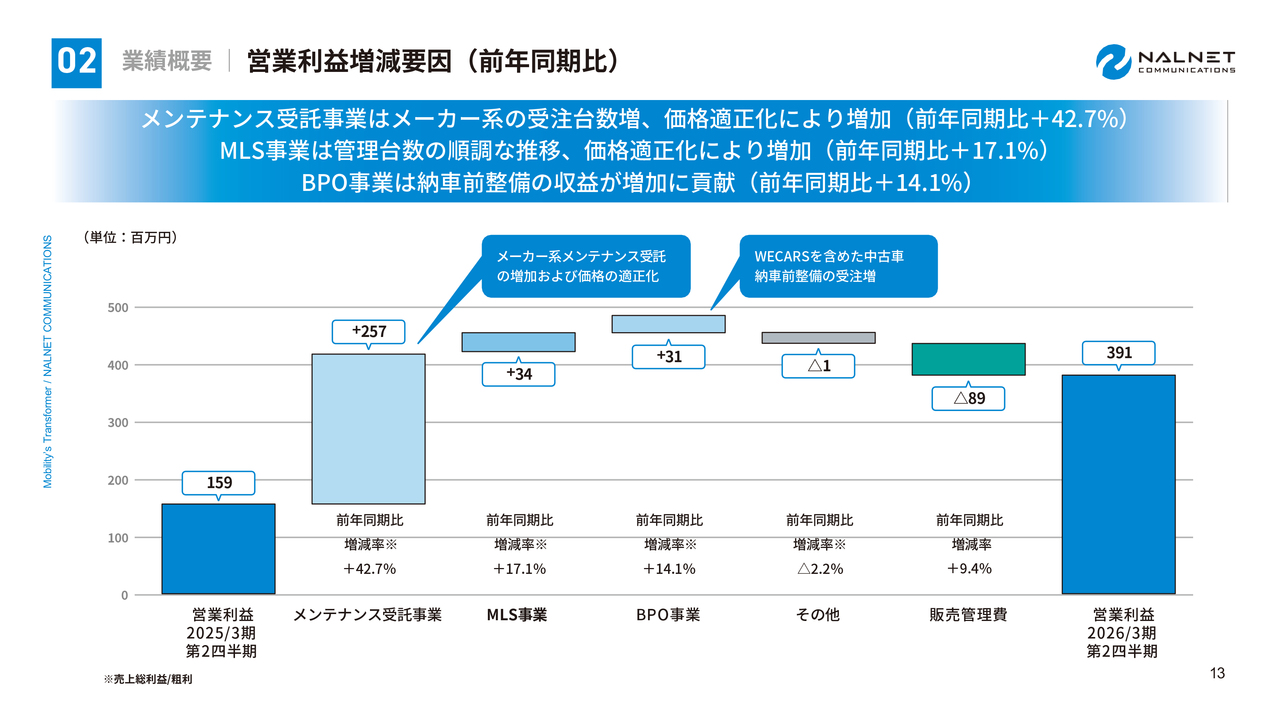

営業利益増減要因(前年同期比)

営業利益増減要因の前年同期比のウォーターフォールチャートです。メンテナンス受託事業は、既存取引先からの安定的な受注に加え、新たにメーカー系リース会社からの台数増加や、これまで取り組んできた価格適正化の効果が表れたことで、前年同期比で2億5,700万円の利益増となりました。

MLS事業は、想定台数に対する遅れがあるものの、価格見直し効果により前年比で利益が増加しました。

BPO事業は、昨年後半から開始されたWECARS向けの中古車納車前整備の受注が想定より遅れてはいるものの、前年比では収益増加に貢献しました。その結果、営業利益は前年の1億5,900万円から3億9,100万円へと2億3,200万円増加しました。

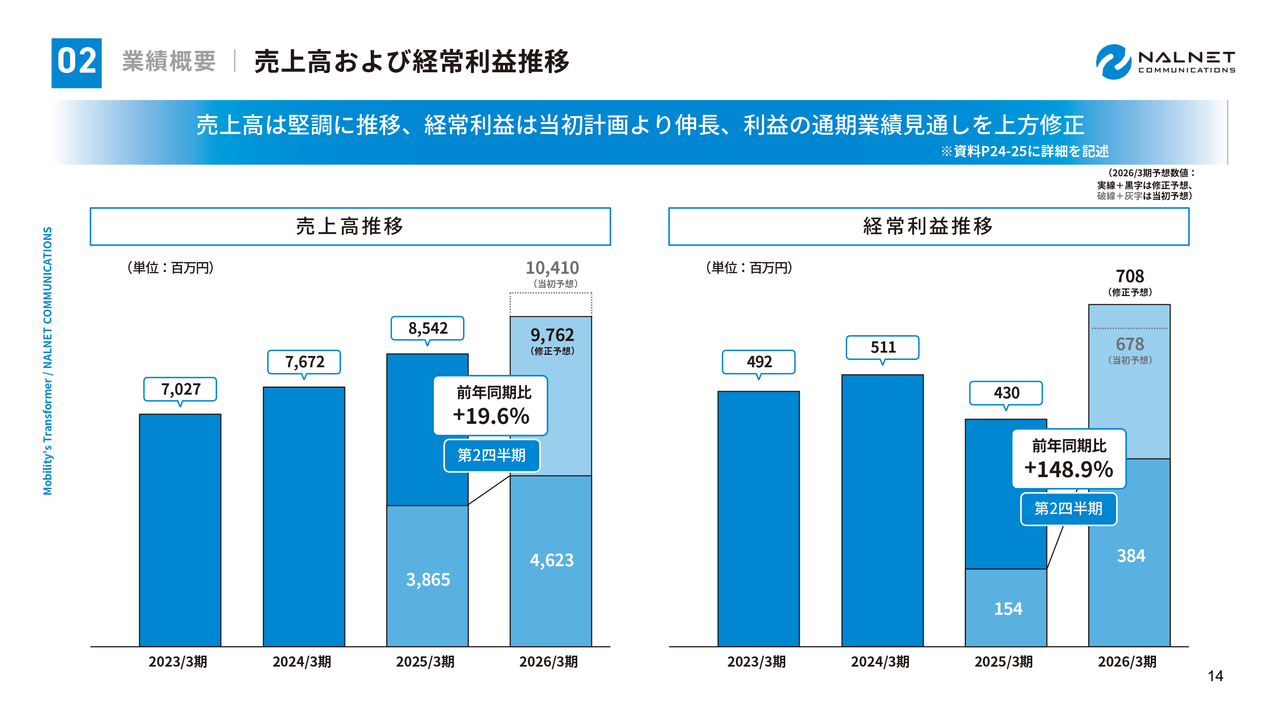

売上高および経常利益推移

売上高および経常利益の4ヶ年推移です。売上高は順調に増加しています。当年度は利益率の改善に重点的に取り組んでいることもあり、当初見込みの104億1,000万円から97億6,200万円へ修正しています。

経常利益は、昨年度は価格適正化よりも原価増が先行したこともあり減益となりましたが、当年度はその効果が表れ始め増益となり、当初予測を上方修正しました。

業績予測の修正については、後ほど改めてご説明します。

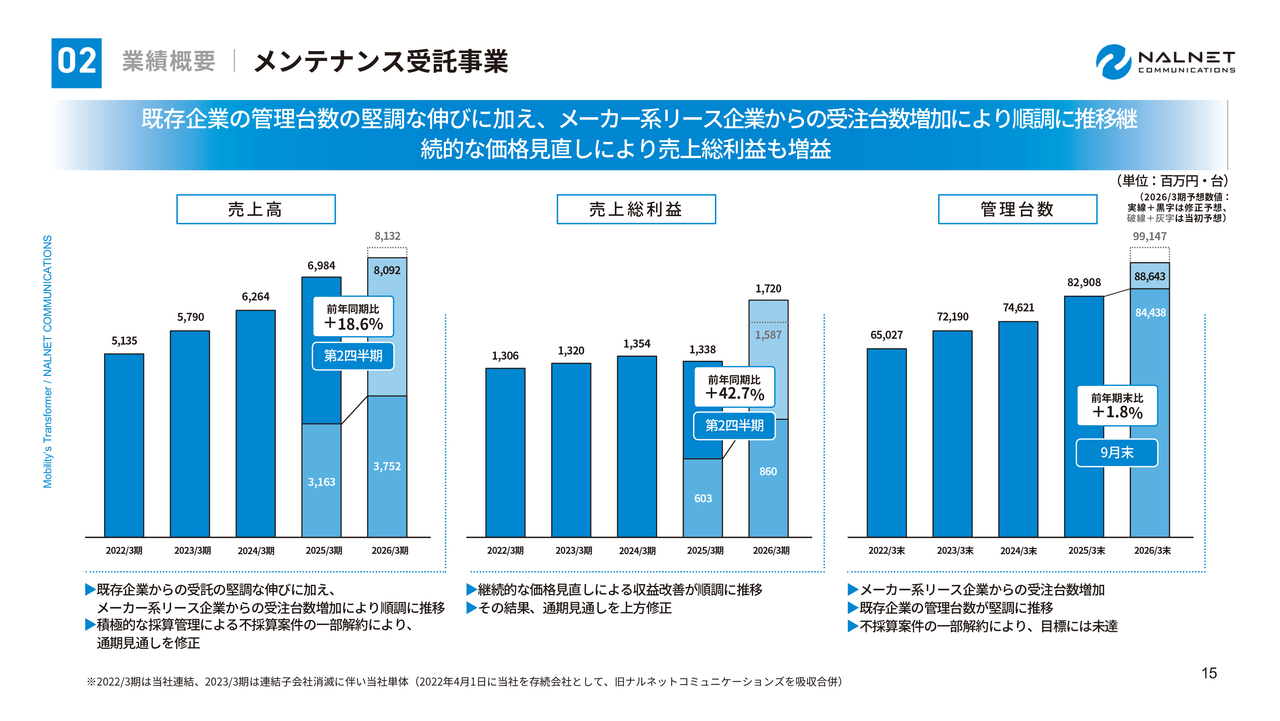

メンテナンス受託事業

各事業区分別にご説明します。メンテナンス受託事業については、売上高が前年同期比18.6パーセント増の37億5,200万円、売上総利益が前年同期比42.7パーセント増の8億6,000万円となりました。

既存企業からの受託が堅調に伸びていることに加え、メーカー系リース企業からの受注台数が増加したことで、順調に推移しています。また、このインフレ基調の中で、これまで継続的に適正価格への見直しを進めてきており、対象契約の入れ替えなどが進んできたことも利益改善の要因となりました。

一方で、不採算案件等への対応や、一部取引先による想定管理台数に対する増加の遅れが発生しています。ストックビジネスモデルのため、積上台数への影響も出ることから、見込台数の修正を行っています。

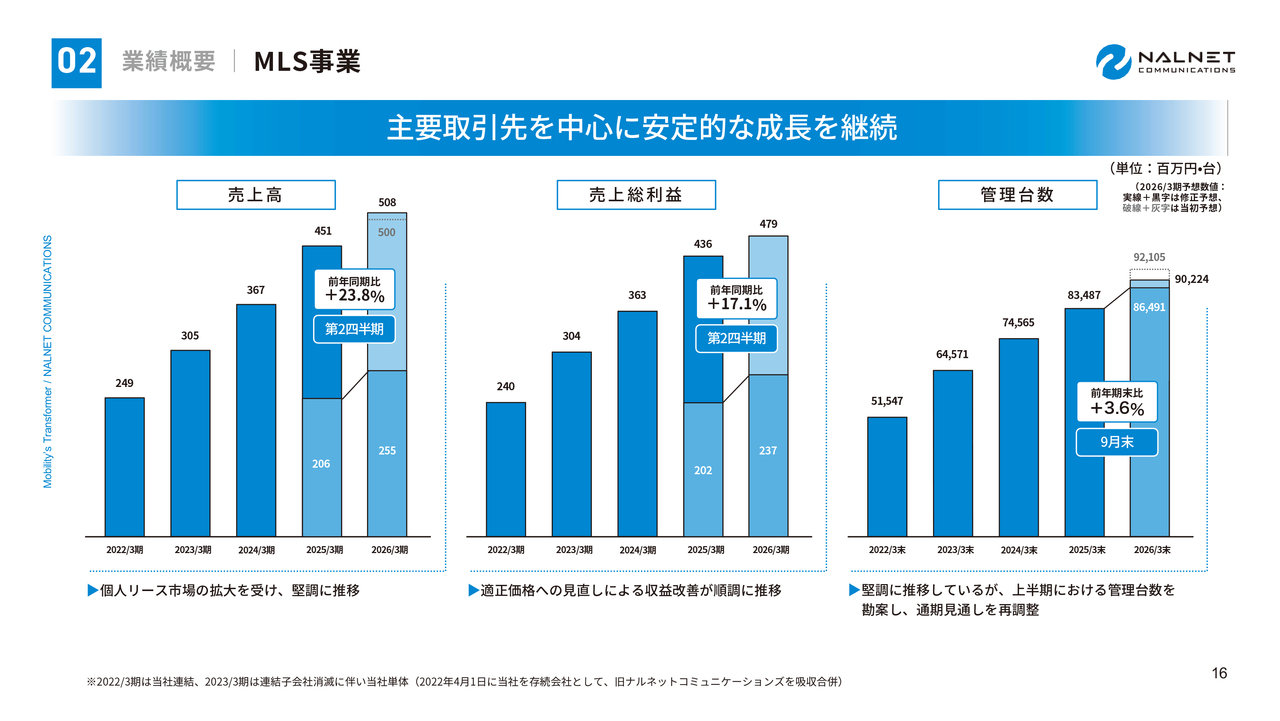

MLS事業

個人マイカーリース向けサービスであるMLS事業については、市場の拡大を追い風に堅調に推移しており、売上高・売上総利益ともに前年同期比で2桁増の成長を続けています。

また、MLS事業の管理台数については、5年前の事業取り組み開始の際は新規増加分が中心でしたが、リース契約期間の5年が経過し、今後は入れ替えなどが中心となる見込みです。そのため、純増率の鈍化が想定されます。

しかしながら、マーケットの拡大と管理会社としての参入障壁の高さもあり、見込台数の修正はしていますが、今後の成長は維持できると考えています。

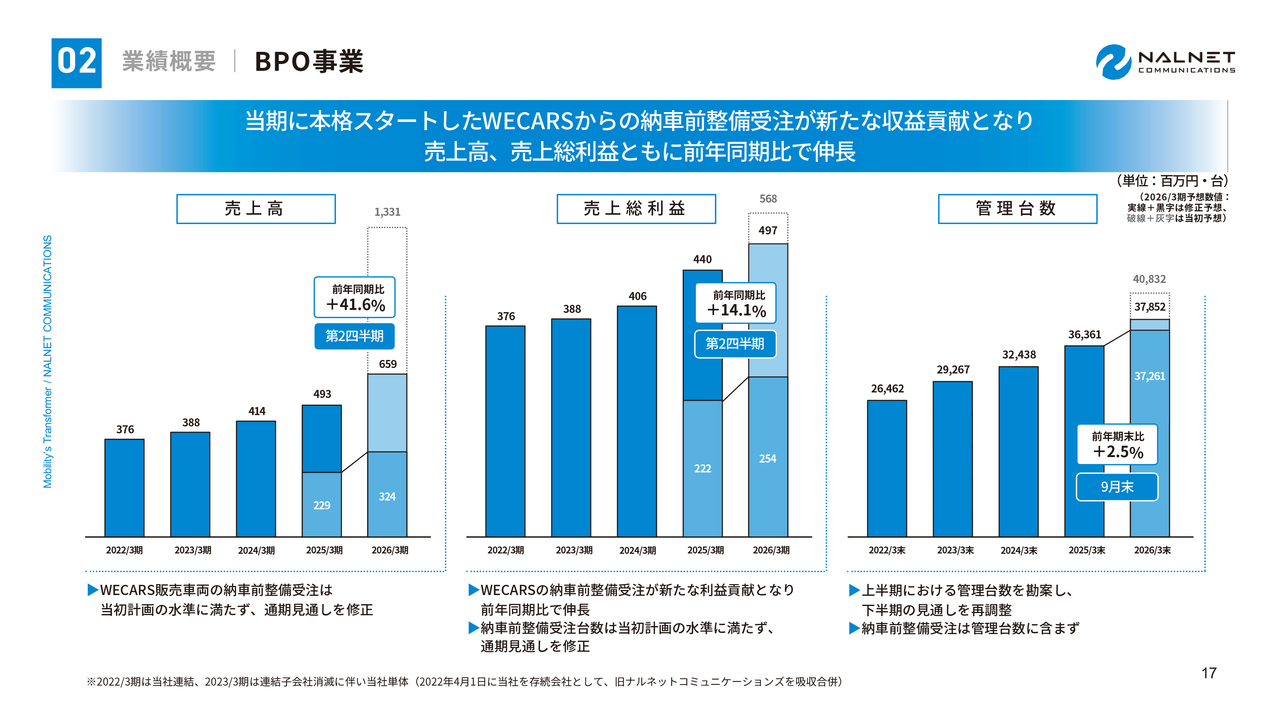

BPO事業

BPO事業については、今期より本格始動したWECARSの納車前整備受注が寄与し、売上高は前年同期比41.6パーセント増と大きく伸長し、売上総利益も14.1パーセント増加しました。当初計画に対して受注台数は届きませんでしたが、新たな収益の柱として成長を始めています。

なお、管理台数にはWECARSの納車前整備車両の台数は含まれていません。

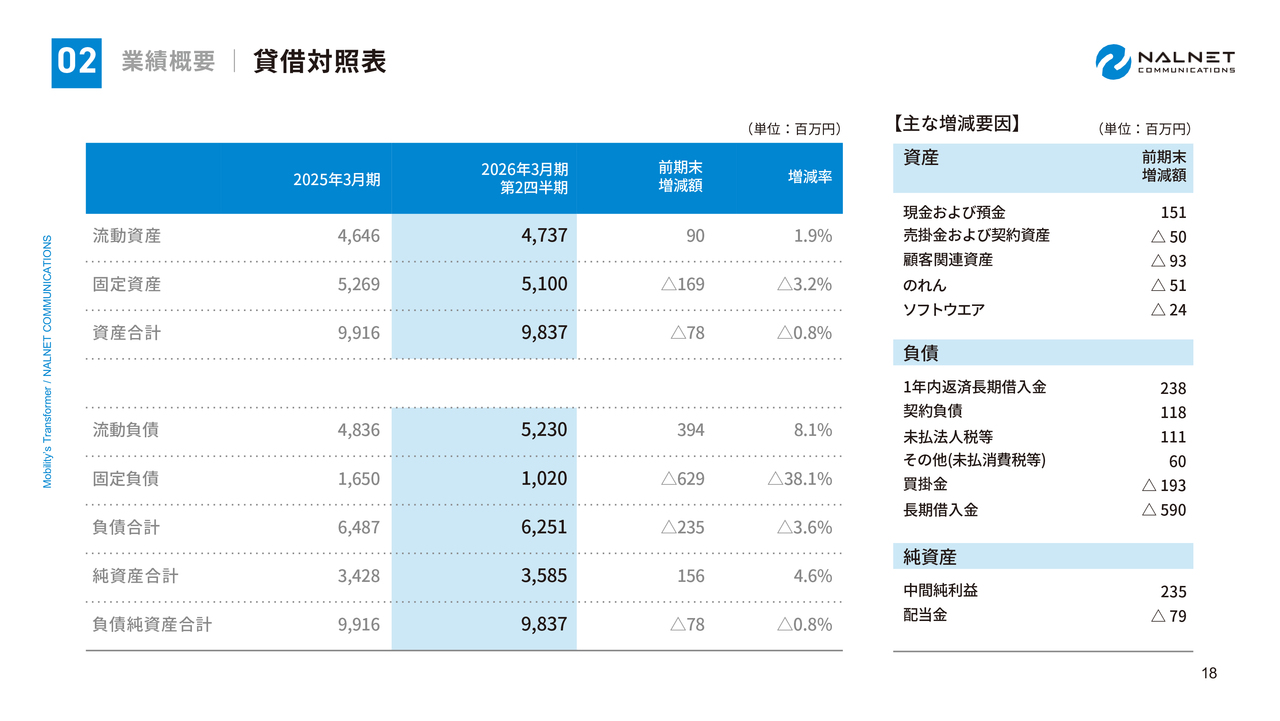

貸借対照表

貸借対照表です。金利上昇局面でもあるため、6月に長期借入金の一部繰り上げ返済を行いました。また、ソフトウェアやのれんおよび顧客関連資産の定額償却、配当金の支払いが主な動きとなっています。

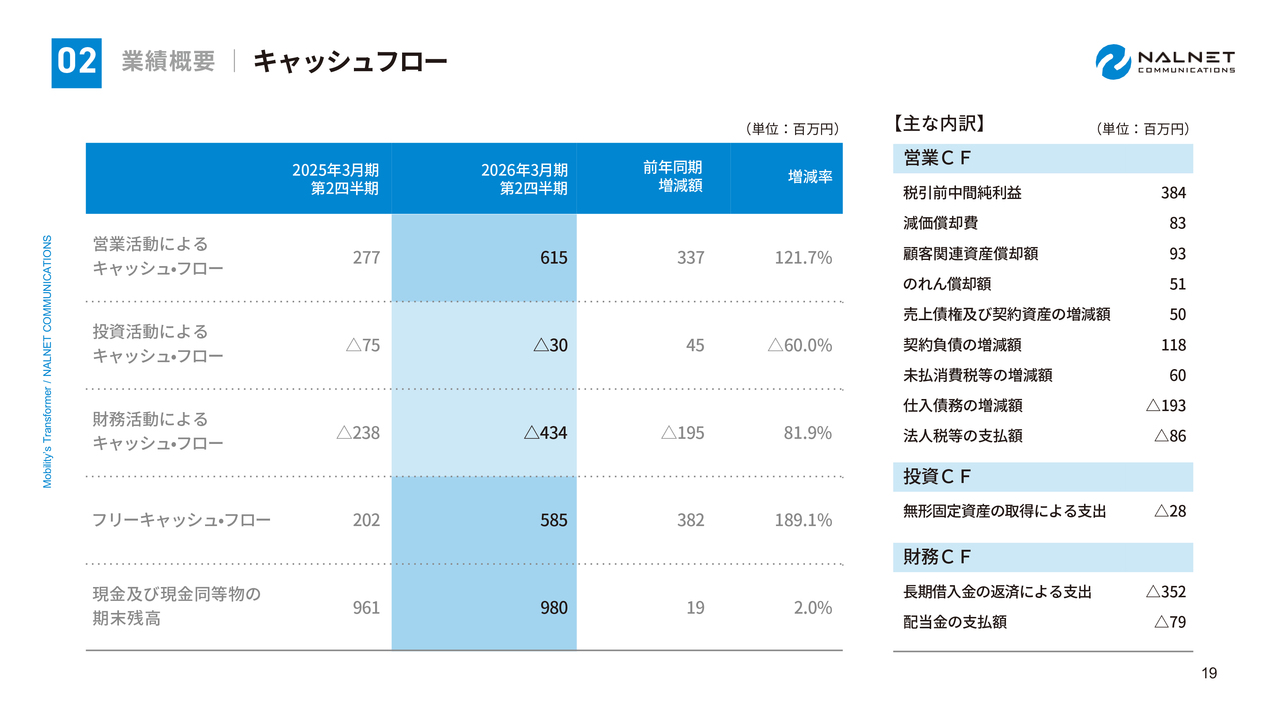

キャッシュフロー

キャッシュフロー計算書です。先ほどの貸借対照表と同様の内容ですが、特に財務キャッシュフローにおける長期借入金の返済と配当金の支払いが主な動きとなります。

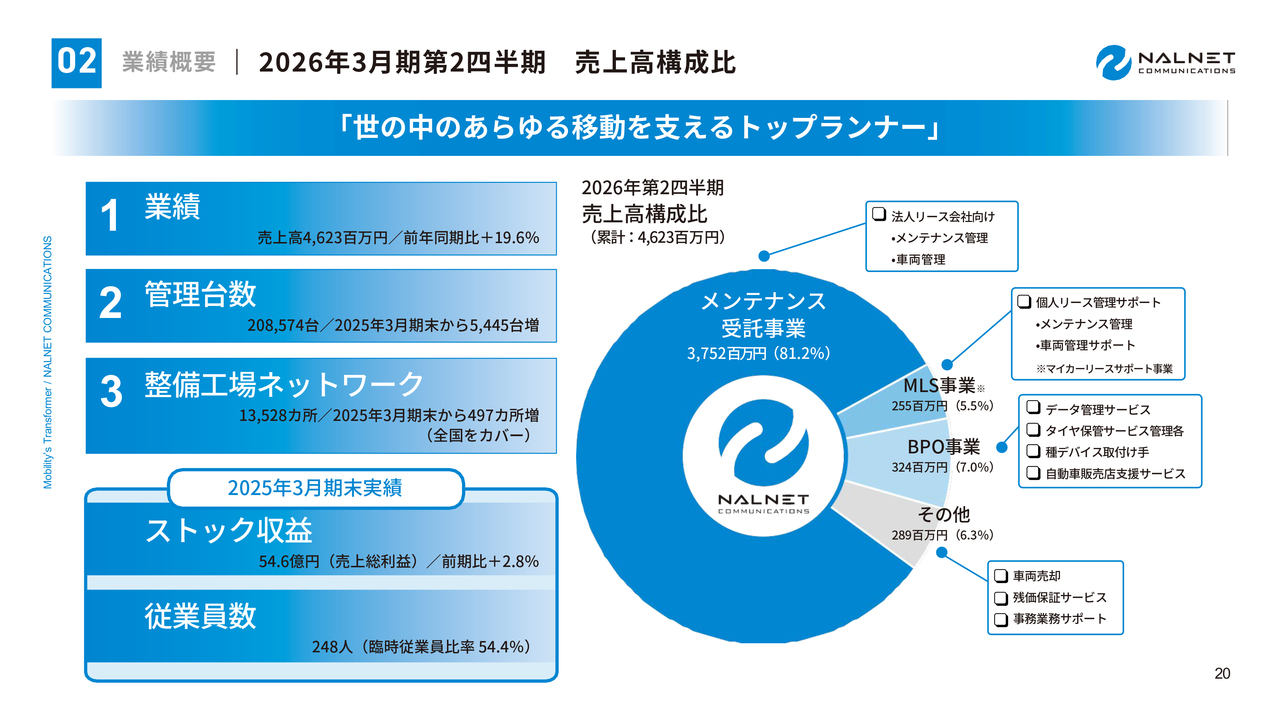

2026年3月期第2四半期 売上高構成比

当社事業において、メンテナンス受託事業の売上は全体の約80パーセント強を占める主力事業です。そのため、インフレ基調における収益率低下の影響が大きかったこともあり、優先的に改善策を進めてきました。

おかげさまで収益率の改善が表れてきましたが、一方でリース契約期間満了に伴う価格見直しに時間がかかるという課題があります。

売上高の構成比は記載のとおりですが、売上総利益の構成比はメンテナンス受託事業で60パーセント、MLS事業で16パーセント強、BPO事業で18パーセントとなっており、事業ポートフォリオの再考も必要だと考えています。

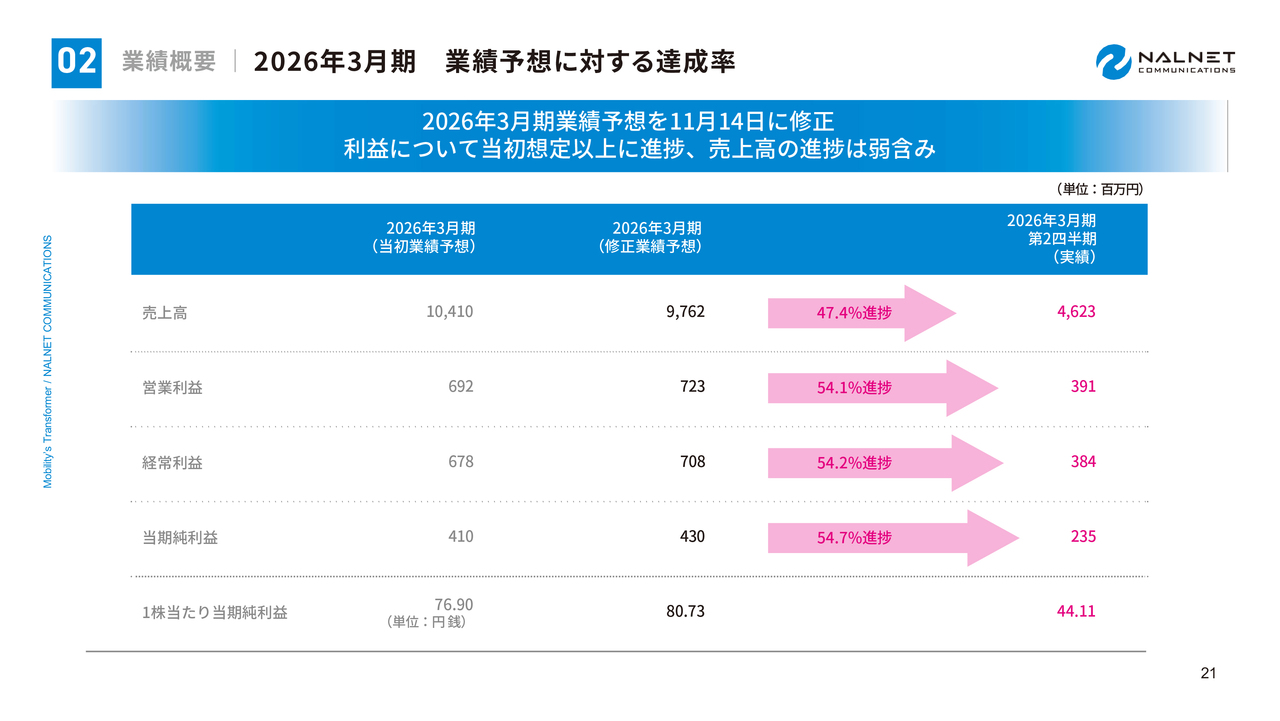

2026年3月期 業績予想に対する達成率

業績予想に対する進捗率です。11月14日に開示した予想値が、スライド中央の黒太字で示されています。売上高は、修正予想に対して第2四半期時点で47.4パーセントの進捗率となっています。

もともと計画自体が上期と下期で45対55程度の比重となっており、事業の性質上、下期は事業ボリュームが増加する時期でもあります。このため、管理品質を高めて取り組んでいきます。また、営業利益以下の段階利益の進捗率は、54パーセントを超えています。

2026年3月期 業績予想

当期の業績予想についてご説明します。先ほどご説明したとおり、11月14日付で業績予想の修正を開示しています。

主に、BPO事業領域における販売中古車の納車前整備が当初の想定より遅れていることもあり、売上高を下方修正しました。併せて、メンテナンス受託事業とMLS事業についても、ストック型ビジネスであることを考慮し、上期の進捗に合わせて年度見込みの数値を調整しています。

利益面では、BPO事業における遅れがあるものの、それに伴う原価の減少や、なによりもメンテナンス管理事業におけるメーカー系レンタリース会社からの順調な受注、ならびに価格見直しによる収益改善が進んだことにより、段階利益以下を上方修正しました。

株主還元方針

株主還元については、当社方針である目標配当性向30パーセントを維持し、年間配当金は24円を維持します。

経営理念

鈴木:当社の将来に向けた成長戦略についてご説明します。

当社は2020年に「Mobility’s Transformer」を経営理念として掲げ、自動車利用に関連する煩雑な実務からお客さまを解放し、よりシンプルで心地よいカーライフを提供するべく邁進してきました。

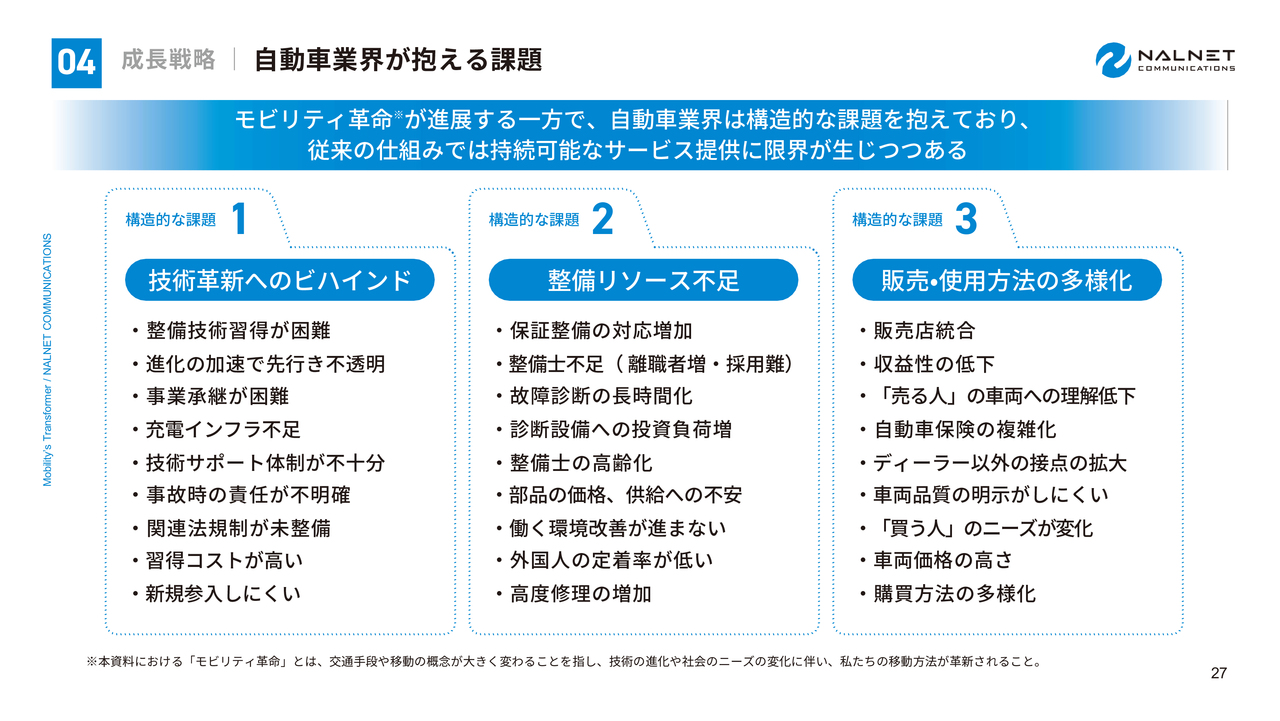

自動車業界が抱える課題

近年のモビリティ業界は、目覚ましい技術革新に加え、「所有から利用へ」といったユーザーの価値観の変化など、100年に一度ともいわれる大変革期を迎えています。

モビリティ業界では、自動運転やEV化といった目覚ましい技術革新が進む一方で、高度な整備への対応や整備士不足といった構造的課題が顕在化しています。

当社の強み

私たちは、こうした業界の課題に対し、長年培ってきた安定的なストック型収益モデルを基盤とし、全国の自動車整備工場ネットワークや外部パートナーとの密なコミュニケーション、再現性の高いメンテナンス管理サービスといった当社の強みを、モビリティ業界全体の課題を解決する受け皿として機能させていきます。

当社が新化を目指す姿

このような環境下において、私たちナルネットコミュニケーションズは、2025年3月期決算を機に、新たに目指す姿として「移動を止めない 安心を創造する モビリティ・インフラカンパニー」を定義しました。

当社は、長らく自動車リース業界でビジネスを展開し、人と人とのコミュニケーション、そしてデータを駆使したソリューションなど、アナログからデジタルまで多くの知見を蓄積してきました。

今後はその知見を積極的に活用し、モビリティマーケット全体が抱える課題を解決していく「モビリティ・インフラ」としての役割を担っていきます。

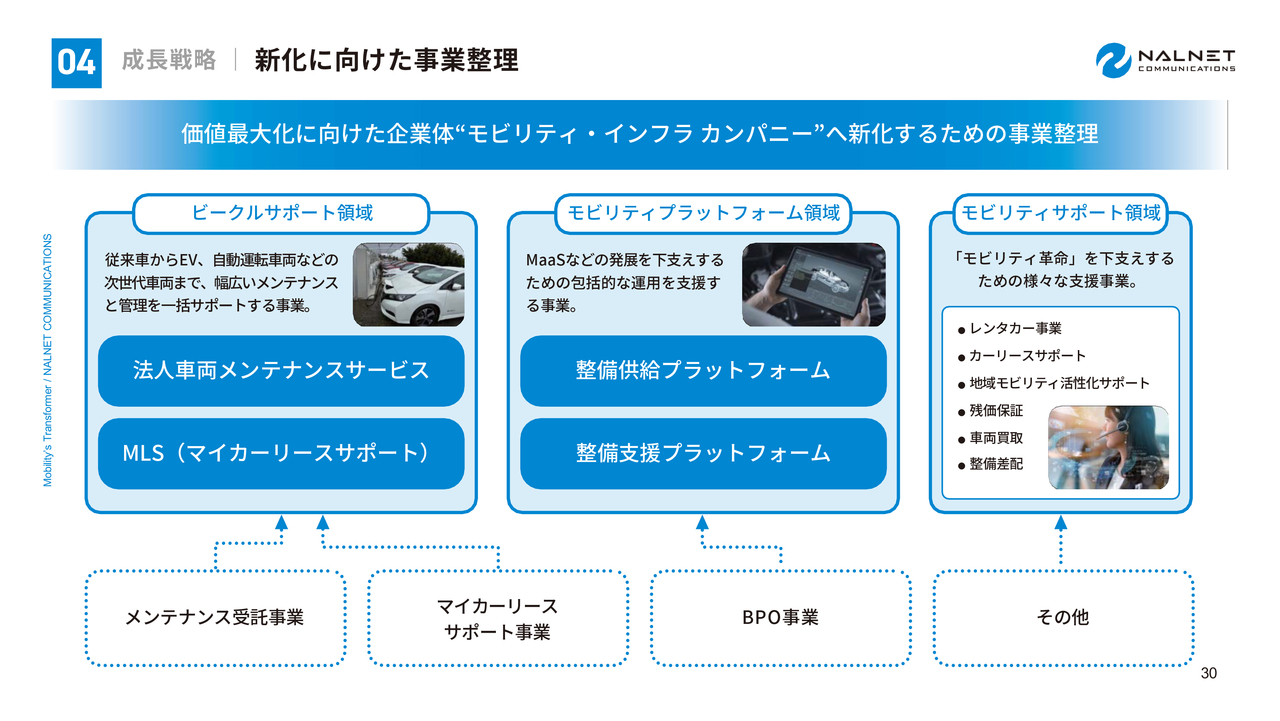

新化に向けた事業整理

この新たなビジョンを実現するために、事業領域を整理し、新たな成長戦略を掲げています。

事業は3つの領域に分類しています。車両そのものの管理を行う「ビークルサポート領域」、自動車整備の運用を支援する「モビリティプラットフォーム領域」、これらを支えるさまざまな周辺サービスを実施する「モビリティサポート領域」です。

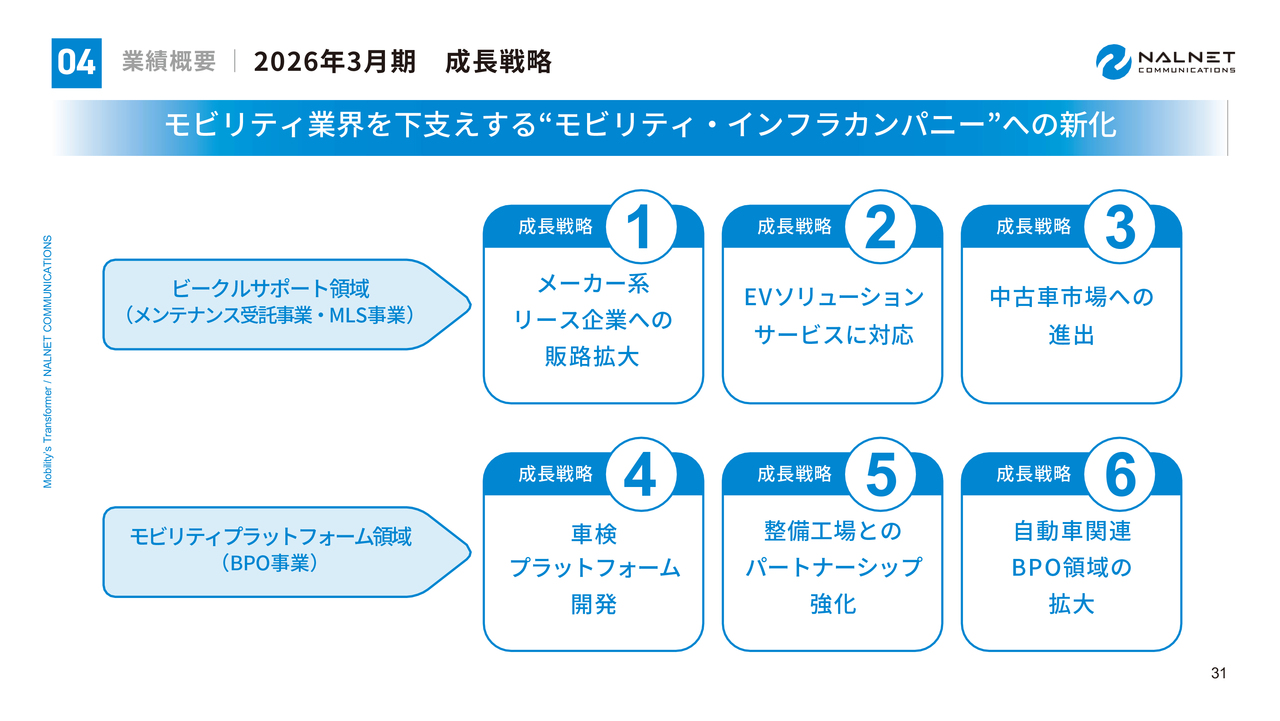

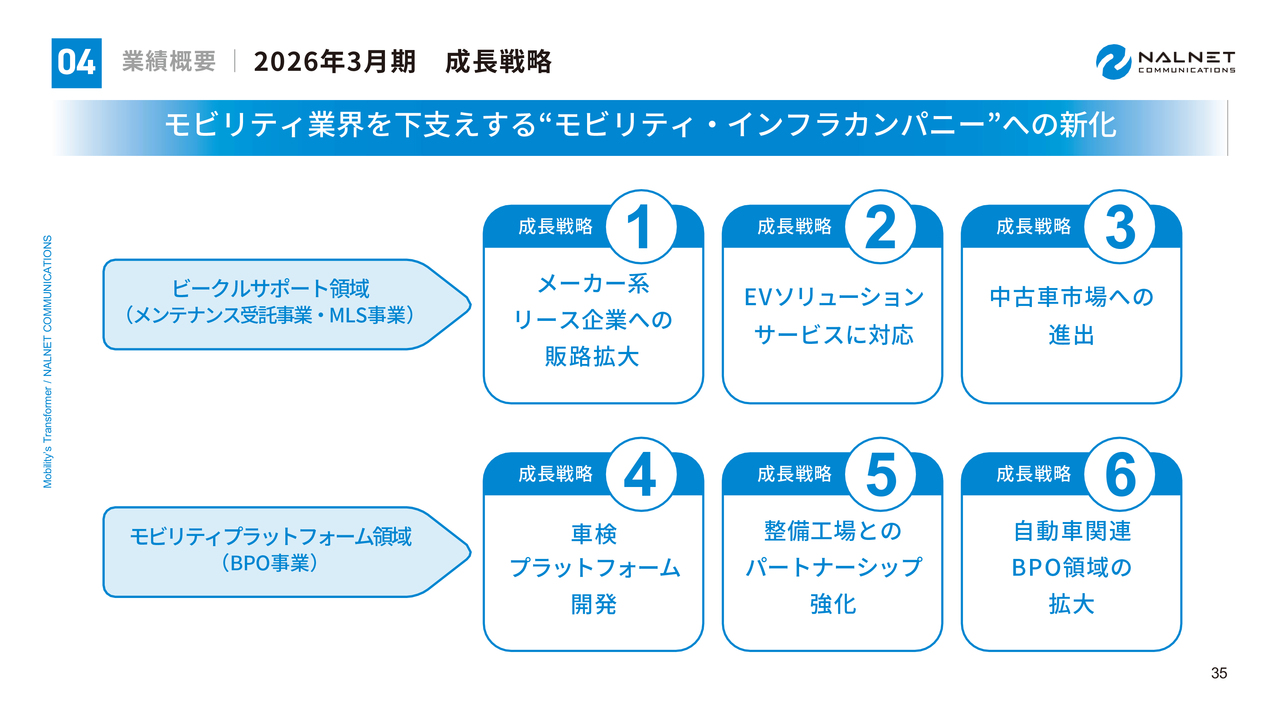

2026年3月期 成長戦略

3領域のうち、ビークルサポート領域とモビリティプラットフォーム領域においては、スライドに示している6つの成長戦略を掲げ、事業を推進していきます。

2026年3月期第2四半期は、この中でも特に、メーカー系リース企業への販路拡大と、新規事業である車検プラットフォーム開発において大きな進展がありました。

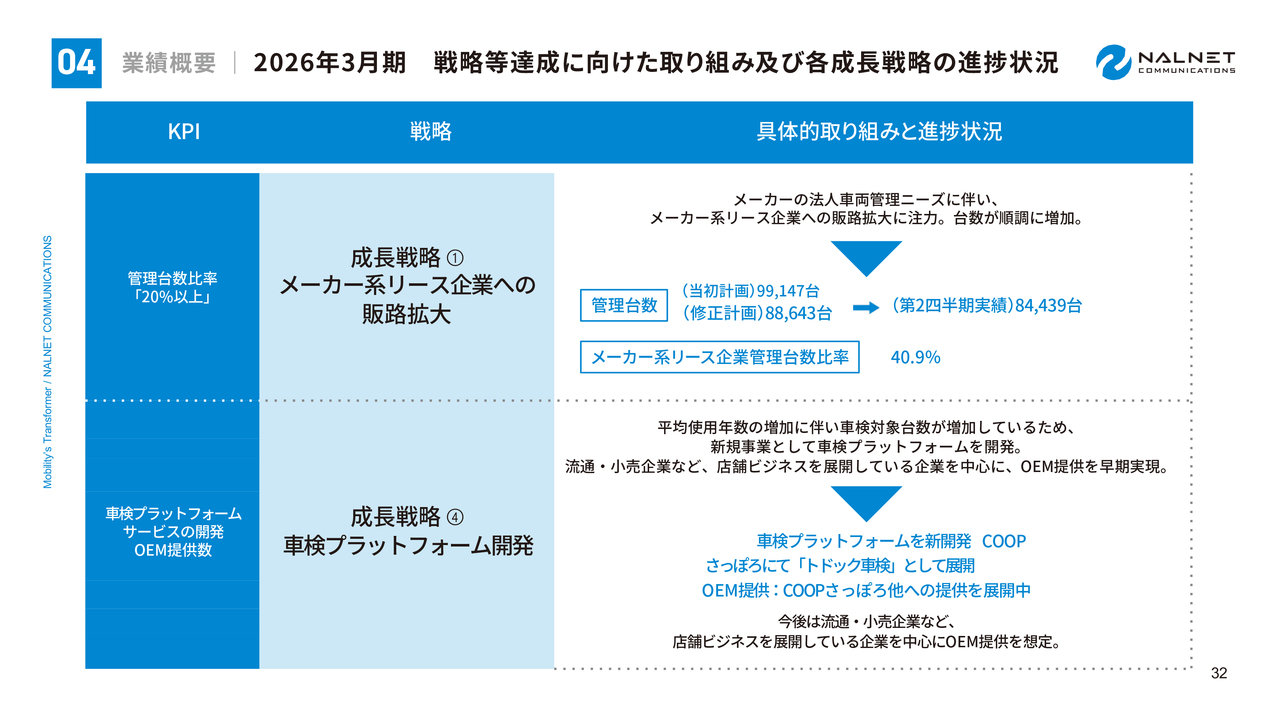

2026年3月期 戦略等達成に向けた取り組み及び各成長戦略の進捗状況

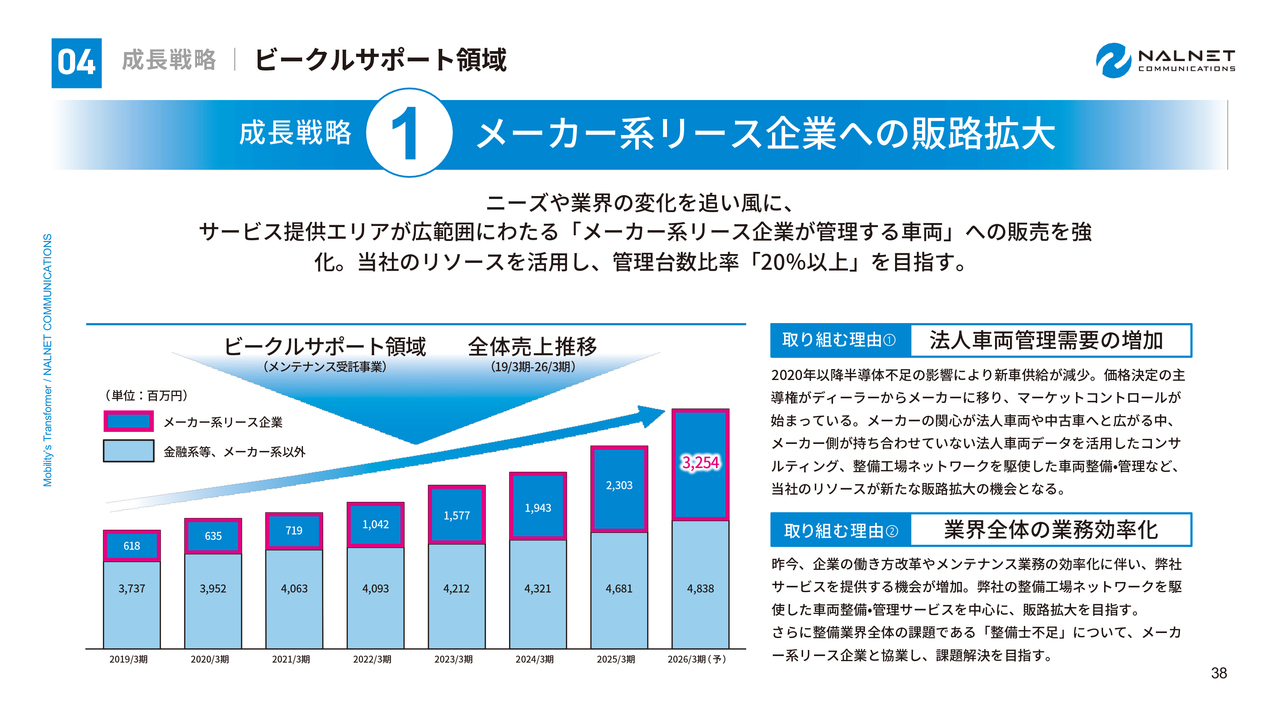

まず、メーカー系リース企業への販路拡大についてですが、KPIとして掲げている管理台数比率20パーセント以上に対し、現在は40.9パーセントを達成しています。

現在、法人向け車両取引の多くは、金融系をはじめとするオートリース企業を経由しています。そのため、法人向け車両のメンテナンスに関する情報は自動車メーカーに入りにくい側面があります。

一方で昨今、新車供給の減少や、車両寿命の長期化に伴い、メーカーの関心は法人車両の維持管理業務へと拡大しています。

当社では、ある自動車メーカーと3年強のワーキングで連携し、本年2月から同メーカーと共に地域のディーラーと連携して法人向け車両のメンテナンス管理を受託しています。

法人車両の整備データを自動車メーカーが取得しやすい仕組みを構築するとともに、受託した車両の整備を当社の整備工場ネットワークを駆使して充実させることが可能になっています。

今後も取り組みをさらに強化し、メーカー系リース企業の管理台数の増加を目指していきます。

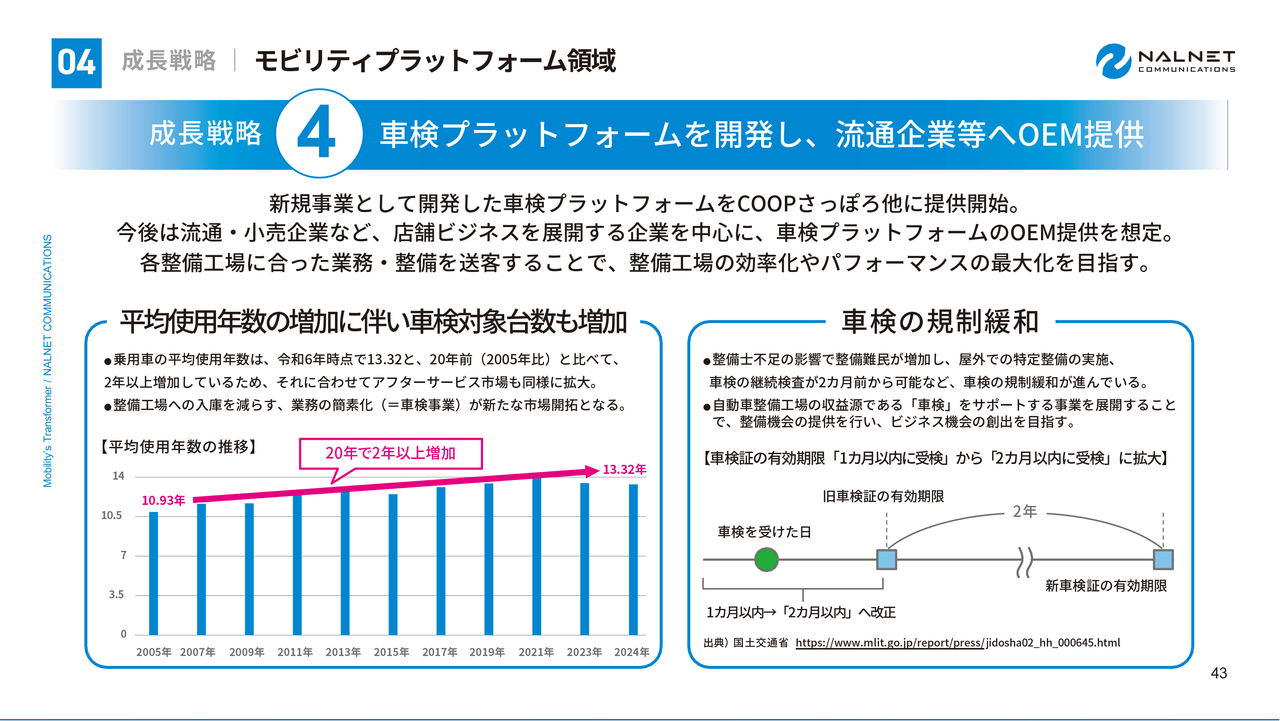

革新的・車検プラットフォームを開発し、「COOPさっぽろ」他へ提供

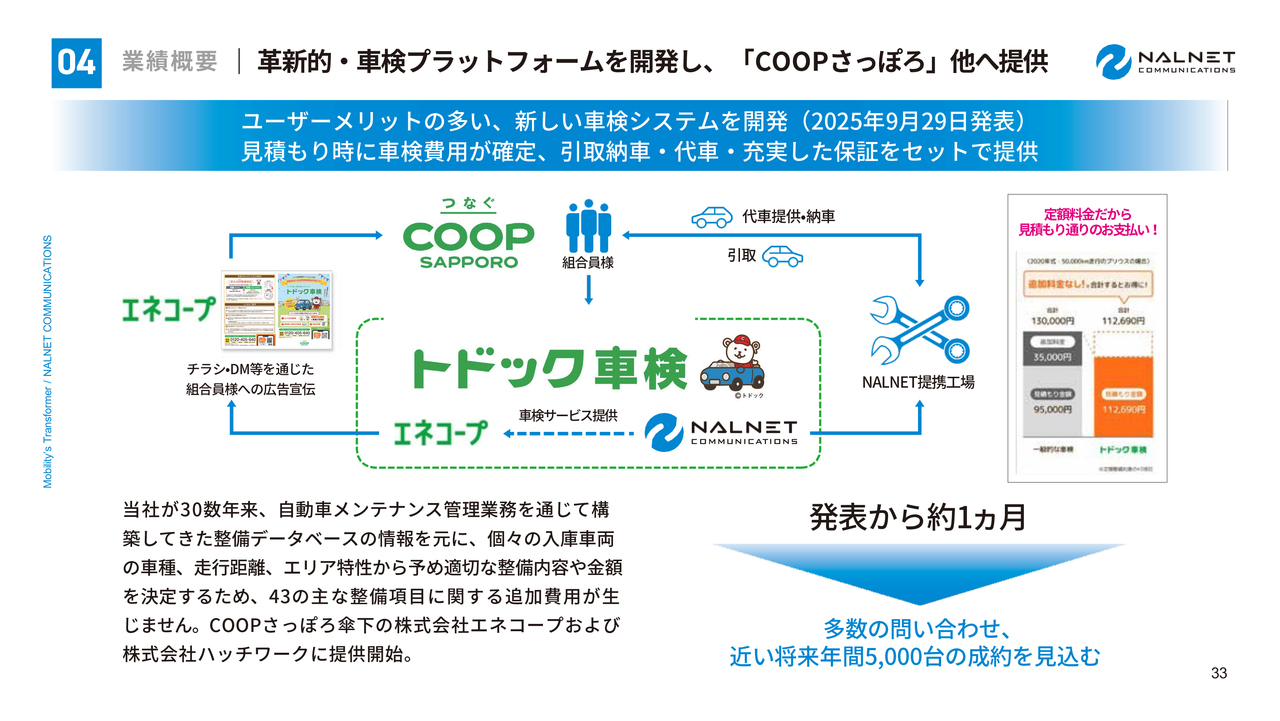

次に、画期的な車検プラットフォームの開発についてご説明します。自動車の使用年数が延びる中、ユーザーにとって車検は「手続きが面倒」「費用がわかりにくい」といった心理的ハードルが高いものでもあります。

この課題を解決するため、当社では長年蓄積した整備データや整備網を活用し、新たな車検プラットフォームを構築しました。2025年9月にはコープさっぽろと提携し、同社傘下のエネコープおよびハッチ・ワークに提供を開始しています。

当社の車検プラットフォームを活用した「トドック車検」は、コープさっぽろの組合員のニーズに基づいた充実したサービスとなっています。

一般的に車検費用は、自動車の点検後に整備内容に応じて決定されるため、車両を工場に持ち込んで初めて総費用がわかるのが通例です。

しかし、当社の車検プラットフォームでは、車両の年式や型式、走行距離に基づいて整備費を予測し、Web上での見積もり段階で総費用を確定できる点が特徴です。当社の提携整備工場を通じて、高品質でコストパフォーマンスに優れた整備サービスを受けることができます。

納車・引取の代行や代車の提供もプログラムに加えることが可能で、「トドック車検」には導入していただいています。

この画期的な車検サービスは、人々の生活に欠かせない自動車のユーザー負担を大きく低減できるもので、リリース以降、多数の問い合わせをいただいています。今後も流通・小売企業など、広範囲な顧客基盤を持つ企業への横展開を加速し、新たな収益軸として確立していきます。

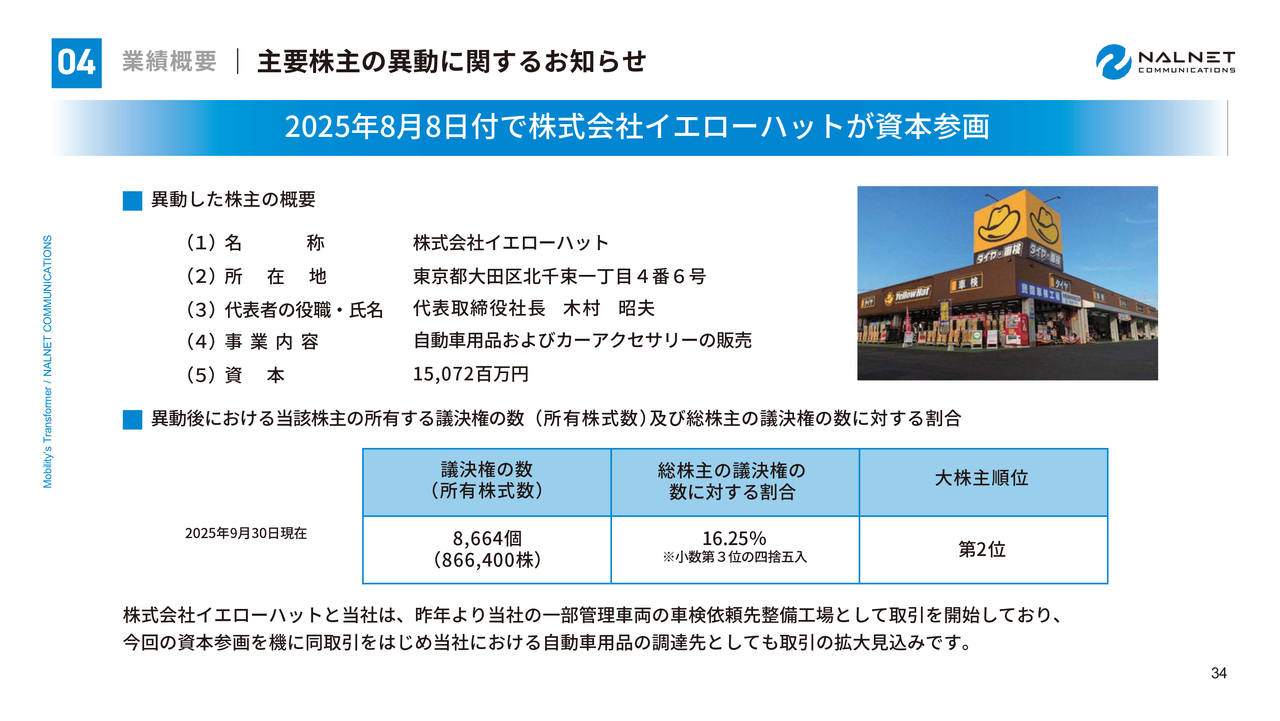

主要株主の異動に関するお知らせ

今期の大きなトピックスの1つであるイエローハットの資本参画についてご説明します。

2025年8月8日付で、カー用品販売大手であるイエローハットが新たな主要株主となりました。当社は昨年より一部管理車両の車検整備において同社と取引実績があり、今回の資本参画は既存のパートナーシップをさらに発展させるものです。

当社は、タイヤをはじめとした自動車用品の強力な調達力を持つイエローハットと連携することで、整備原価の効率化を図ることができます。また、当社の安定した法人車両のメンテナンス需要をイエローハットの店舗ネットワークへ送客することで、同社の店舗稼働率や収益向上にも貢献できると考えています。

今後も両社の強みを掛け合わせることで、事業運営において高いシナジーを発揮していきます。

2026年3月期 成長戦略

あらためて、ビークルサポート領域とモビリティプラットフォーム領域における6つの成長戦略について、具体的な取り組みをご説明します。

ビークルサポート領域

まず、当社の主力事業である法人向けのメンテナンス受託、個人向けのマイカーリースサポートを含む、ビークルサポート領域についてご説明します。

ビークルサポート領域

この領域では、従来のエンジン車から次世代車両までを含む、幅広いメンテナンスと管理を一括でサポートします。

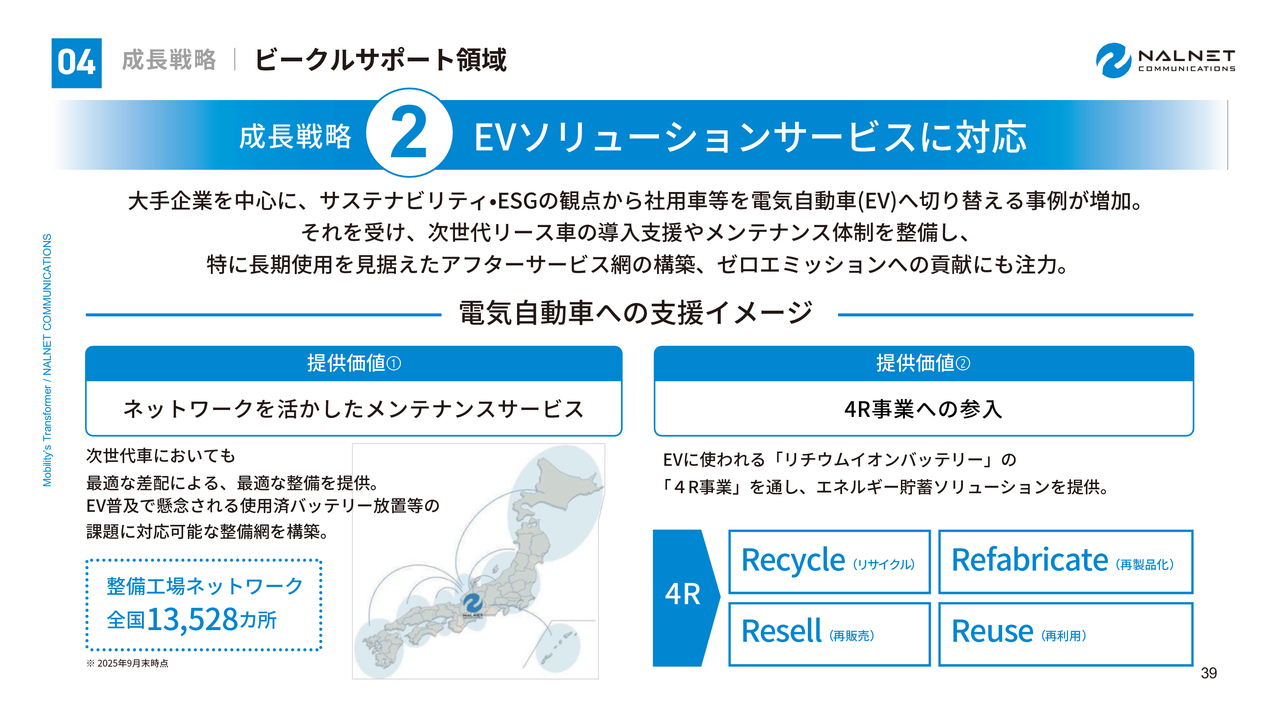

今後の成長戦略として、自動車メーカー系リース企業への販路拡大、EVソリューションサービスへの対応、中古車市場への進出を設定しています。

ビークルサポート領域

1つ目の戦略は、自動車メーカー系リース企業への販路拡大です。先に述べたように、現在積極的に展開している戦略です。法人向け車両のメンテナンス情報を持たないメーカー系リース企業に対し、当社のノウハウや整備工場ネットワークを提供することで、さらなる販路拡大を目指していきます。

ビークルサポート領域

2つ目の戦略は、EVソリューションサービスへの対応です。EVシフトについては、グローバル市場では成長ペースが落ち着きつつありますが、国内では大手企業によるESG観点での積極的な導入が進んでいます。そのため、EV整備の新技術や管理ノウハウに関するご相談は増加傾向にあります。

さらに、現在市場で注目されているのが、コストを抑えられる中古EVです。私たちは今後、この分野にも本格的に参入し、リースアップ車などの中古EVを適切に整備し、維持・管理することで、市場への再流通を担う取り組みを推進していきます。

ビークルサポート領域

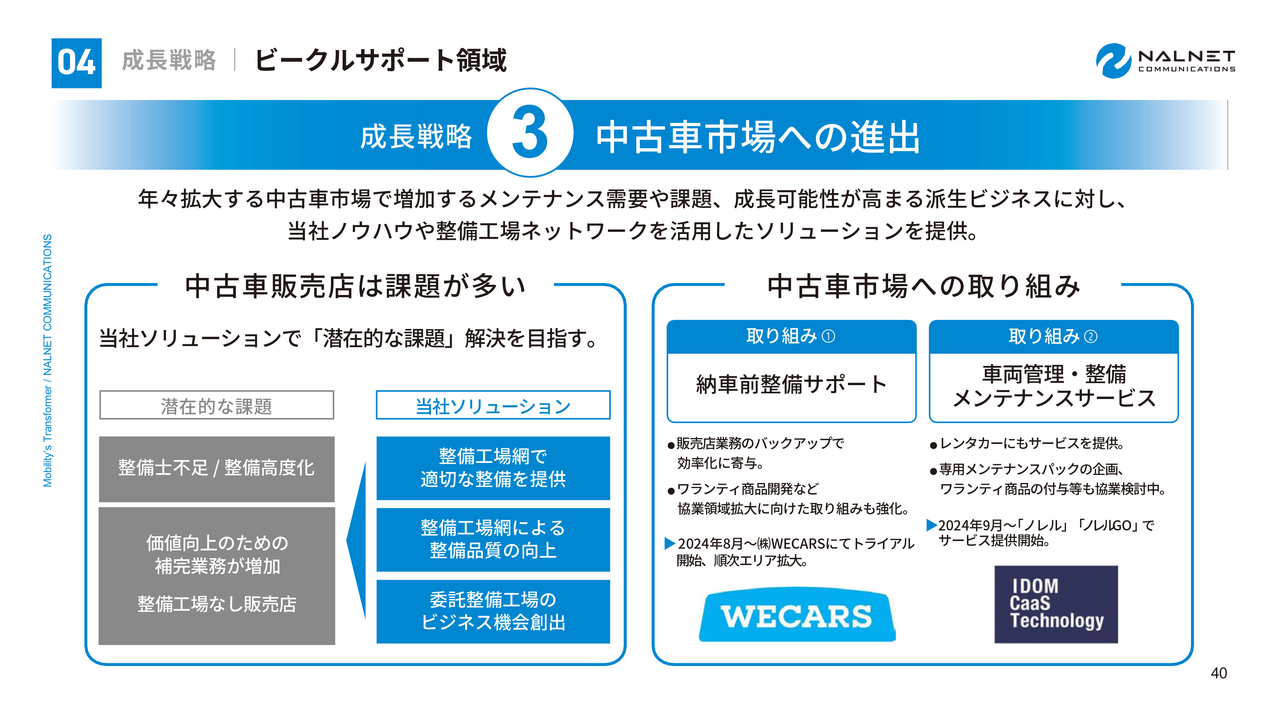

3つ目の戦略は、中古車市場への進出です。市場規模が拡大し、中古車メンテナンスの需要が高まる一方で、整備品質のばらつきや整備士不足といった課題が山積しています。当社は長年培ってきたメンテナンスのノウハウを活用し、中古車マーケットの信頼感を高めていきます。

今期より、業務提携を結ぶWECARSの中古車商品化に際する「納車前整備サポート」が本格的にスタートしました。また、IDOM CaaS Technologyのレンタカーを対象とした車両管理やメンテナンスを行う「ノレル」「ノレルGO」へのサービス提供も継続し、実績を積み重ねています。

モビリティプラットフォーム領域

法人向け車両のさまざまな管理手続きの受託や整備関連サービス、整備工場の販売支援といった、MaaSの進展を根底から支える、モビリティプラットフォーム領域についてご説明します。

モビリティプラットフォームとは、利用者と供給者、整備工場を最適に差配するネットワークを意味します。当社は、多様化するモビリティ社会において、あらゆるプレイヤー間の最適な連携を可能とするプラットフォームを構築し、提供します。

モビリティプラットフォーム領域

この領域では、車検プラットフォーム開発、整備工場とのパートナーシップ強化、自動車関連BPO領域の拡大を設定しています。

モビリティプラットフォーム領域

4つ目の戦略は、車検プラットフォームの開発です。こちらは先に述べたように、2025年9月に新しい車検プラットフォームを開発し、コープさっぽろの「トドック車検」へ提供しました。今後はさらなる横展開を目指していきます。

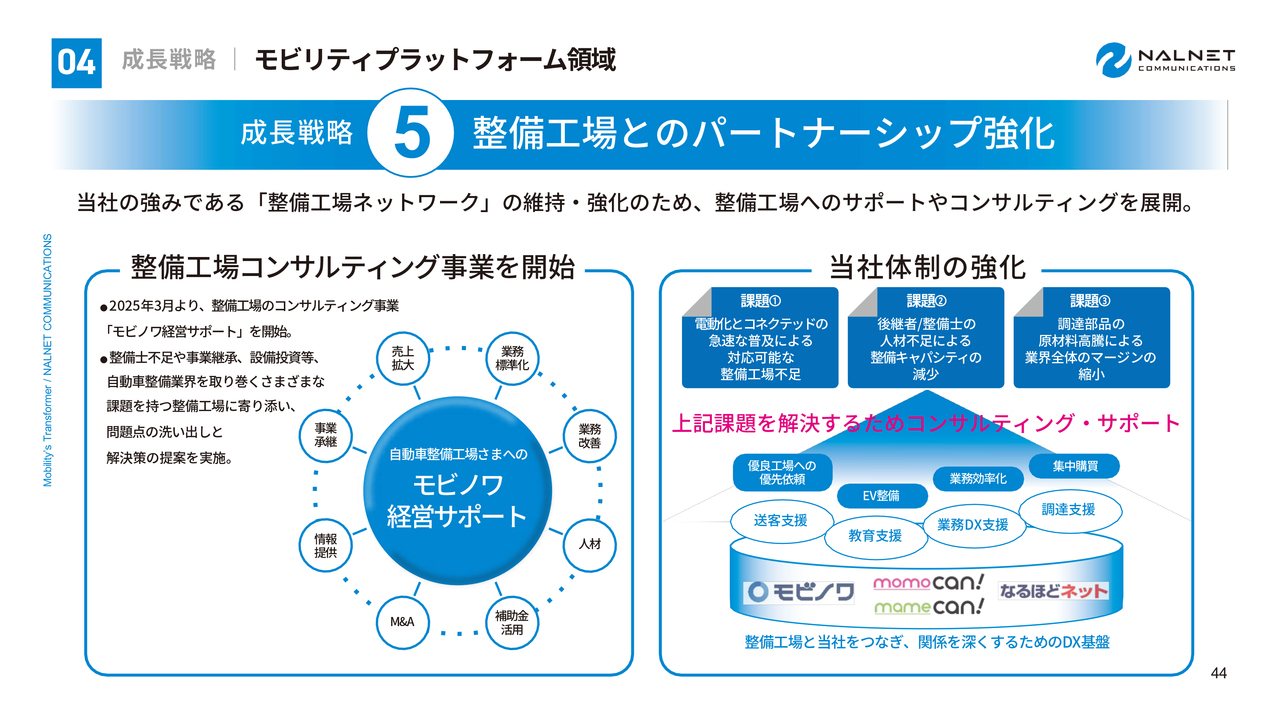

モビリティプラットフォーム領域

5つ目の戦略は、全国1万3,528ヶ所の提携整備工場とのパートナーシップ強化です。当社の大きな強みである整備工場には、さまざまな経営課題があります。私たちはそれらに対し、コンサルティング事業「モビノワ経営サポート」を提供しています。

さらに、自動車アフターマーケットの情報を共有するソーシャルメディア「モビノワ」、ITプラットフォーム「mameCan」、および「momoCan」を活用したDX化の推進により、提携整備工場の収益力やサービス品質を向上させ、モビリティ・インフラとしての基盤をより強固なものにしていきます。

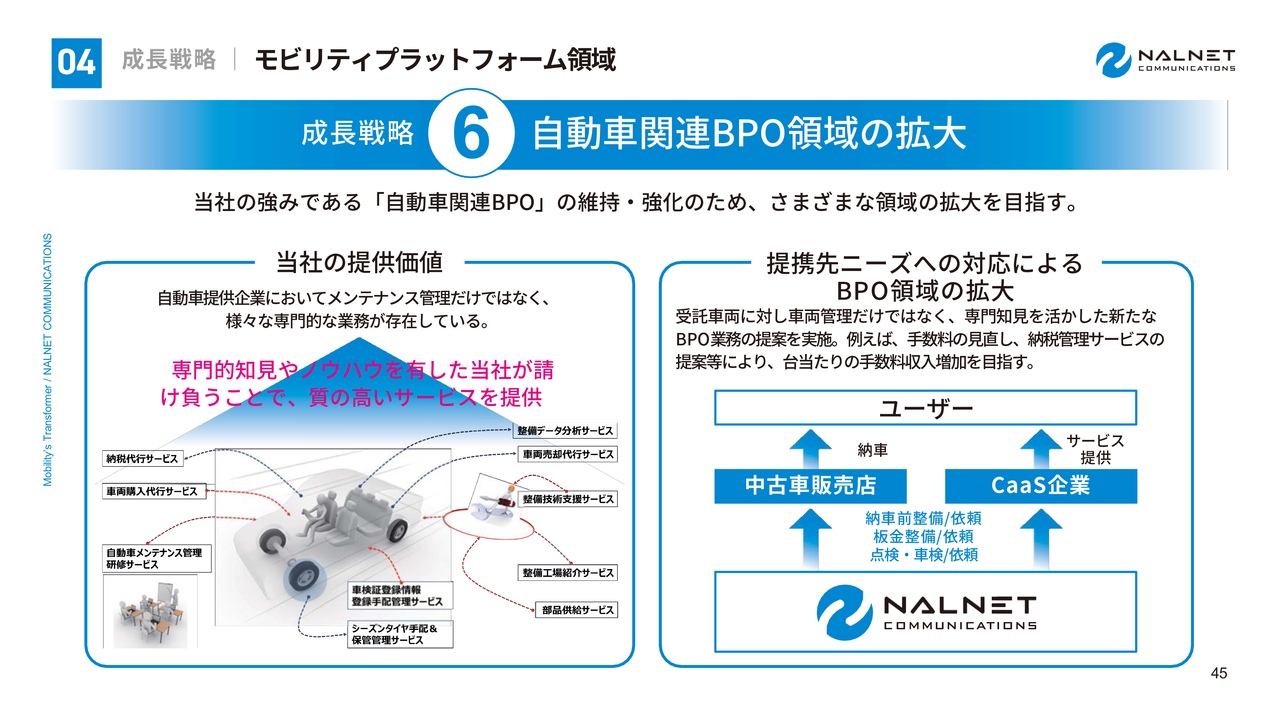

モビリティプラットフォーム領域

最後の6つ目の成長戦略は、自動車関連BPO領域の拡大です。この領域は元来、当社にとって最大の強みであり、収益拡大の鍵となります。提携先のニーズを深く汲み取り、自動車関連のさまざまな専門業務の支援や提案を通じて、さらなる事業拡大を目指していきます。

特に昨今は、モビリティ産業に新たに参入する企業が多様化しています。こうした企業がより価値の高いサービスを生み出すために、当社のBPOサービスを柔軟に活用していただける体制を整えています。

具体的には、カーシェアリング、Eコマース、中古車販売、海外自動車メーカーの日本展開など、さまざまなビジネスに対して、コールセンター業務、カスタマーセンター業務、データ入力業務、部品管理、店舗網拡大、人員補強といった事業の立ち上げ・運営に必要な多彩な機能を提供し、事業成長を支援していきます。

当社が新化を目指す姿

「移動を止めない 安心を創造する」ナルネットコミュニケーションズは、リース会社とのビジネスを通じて、長年にわたり自動車メンテナンス管理の経験とデータを蓄積してきました。技術の進化やユーザーの多様化が加速する現在、当社はこの確かな経験とノウハウを幅広く展開し、多岐にわたるモビリティ市場を支援しています。

どのような時も安定したモビリティの自由を誰もが享受できる世界、私たちはその未来を支える「モビリティ・インフラカンパニー」としての役割を果たすべく、さらに邁進していきます。

2026年3月期第2四半期決算についてのご説明は以上です。ご清聴ありがとうございました。

質疑応答:整備業界の課題と自動車メーカー系リース会社の役割について

司会者:「メーカー系リース企業との取り組みについては、まだ伸びる余地はありますか?」というご質問です。

鈴木:整備業界の状況については、車両の電子技術が高度化していることに伴い、それに対応する工場の設備投資が必要となっています。また、整備士が不足していることは他業界と同様、深刻な課題です。

さらに、法人車両については使用方法が多岐にわたるため、それらを管理するための整備データが非常に重要となります。

このような2点から、当社の自動車メーカー系リース会社への役割は、今後も十分に存在すると考えています。

そのため、整備データを自動車メーカーが取得しやすい仕組みの提供や、当社が保有する1万3,000社を超える工場の整備ネットワークを活用し、ディーラーを中心にきちんとサポートを行える体制を提供していきます。このように、当社の役割は今後さらに拡大していくと考えています。

質疑応答:イエローハットとの協業と取引拡大について

司会者:「イエローハットの株主参画について、今後、事業面における協業や、収益への寄与が見込まれるのか、それとも資本関係にとどまるのか、ご説明をお願いします」というご質問です。

鈴木:イエローハットとは、すでに昨年より一部業務での協業を開始しています。

主にMLS関連の個人向け車両の整備工場としての委託先となっています。このたび、イエローハットから当社株式の取得を機に、さらなる連携強化と取引拡大について協議を進めることで合意しました。現時点では、当社の整備コストが上昇している状況下で、特にタイヤ関連のコスト抑制を目的に、イエローハットとの協業により仕入コストの安定化に取り組む方針です。

加えて、受注が増加しているマイカーリースの車検・整備などにおいて、整備工場としてのサポートを得られる点も大きな強みとなることから、こうした面での連携も強化していく計画です。

さらに、協業を進める中で、両社の強みを活かした新たな整備事業や自動車関連事業、新商品の開発にも取り組みたいと考えています。

質疑応答:業績の修正要因について

司会者:「利益は上方修正となっていますが、売上高や管理台数が事業区分によっては下方修正となっているように見受けられます。このあたりについて、もう少し詳しく教えてください」というご質問です。

東村:資料にも記載しているように、昨年は採算性の改善、特にインフレ環境下での継続的な採算性の見直しに重点的に取り組みました。また、今期より取組み開始となったメーカー系リース会社からの台数増が想定より遅延した点や、全体的な価格見直しによる影響で、従来順調だった台数増がやや鈍化するという課題も認識しています。

収益維持のための単なる値上げにとどまらず、受託内容や契約内容の見直しなども行った結果、既存の取引先の多くで管理台数が前年比では安定的に増加しています。当社はストック型ビジネスであるため、成長スピードに関してさまざまなご意見をいただいていることを承知していますが、安定的な成長も当社の強みの1つとしてご理解いただければ幸いです。

質疑応答:WECARSとのアライアンスと中古車販売の現状について

司会者:「BPO事業におけるWECARSからの受注が、当初想定を下回った具体的な理由について教えてください。また、これらの遅れ、乖離が一時的なものなのか、それとも構造的な見直しが必要と判断しているのか、お考えをお聞かせください」というご質問です。

東村:WECARSとのアライアンスについては、昨年の提携を受けて、実際には今年前半から販売中古車の納車前整備業務のテスト運用を開始し、今期から本格的に取り組んでいます。中古車市場は活況である一方、同社店舗ごとにおける販売進捗にばらつきがあり、その影響で当社への受注も当初想定より遅れています。

中古車販売は例年、年末から年度末の3月にかけて伸びる傾向があるため、上期に遅れが生じていますが、今後の回復を視野に入れた取り組みを行っています。当社からも店舗を訪問し、状況確認やコミュニケーションを通じて、委託しやすい関係構築に努めています。このような経緯から、今回の遅れは構造的な課題ではなく、一時的要因と捉えています。

質疑応答:中期経営計画について

司会者:「中期経営計画を出す予定はありますか? 来期以降の売上・営業利益の成長目標を教えていただけますか?」というご質問です。

東村:当社はこれまで、オートリース業界向けのメンテナンス受託事業をはじめBPOビジネスを中心に展開してきました。これらで蓄積したノウハウを活かし、モビリティマーケット全般の課題解決に向けて取り組んでおり、各種ソリューションサービスの提供にも積極的に取り組んでいます。

現在、モビリティ関連のプレイヤーが多様化しており、さまざまな企業と連携することで、安全で安心して移動できる社会インフラの構築に貢献していきたいと考えています。また、従来のオートリース会社向けBPOビジネスに加え、新事業への取り組みを見据えた転換期でもあることから、中期経営計画については、社内において積極的に議論を進めています。

ただし、開示には社内での合議などが必要なため、定量面を含めたストーリーが固まった段階で開示を検討していく方針です。

鈴木:補足すると、今回は利益を重視した結果、台数面で一部遅れが生じています。しかし、値上げや不採算契約の見直し、中核事業であるメンテナンス受託事業において、今後の法人車両管理の方針を検討する必要があるためです。

今年度は整備業界の課題やお客さまの車の使い方の変化、自動車の構造的な変化などに重点を置き、私たちの方針を定めています。それを各関係先に提案し、ご理解を深めていただくことで、事業拡大につながる取り組みを行っています。

また、単にご理解いただくだけでなく、未来に向けて関連するすべての方や企業のみなさまと取り組んでいく必要があるため、一定の時間を要しているのが現状です。しかし、今後は整備する方、車を使う方、車を提供する方がそれぞれ課題を解決した後、安心・安全に車を提供できる環境につなげたいと考えています。

そのような意味で、当社はこれまで車を提供する方々や企業にソリューションサービスを提供してきました。今後は、車にかかわるすべての方々に対し、より幅広いソリューションを提供することを目指しています。この議論を進め、内容が固まり次第、中期経営計画としてみなさまにご説明したいと考えています。