今回は、あおぞら銀行<8304>とそれに関わる米国不動産の状況について解説します。あおぞら銀行は高配当株として知られていました。直近で配当利回りが約6%で、四半期ごとに配当を出すということで、インカムゲインを求める人にとっては良い投資対象とされてきていました。「銀行」ということで、安心感も持たれていたかもしれません。しかし、今回の決算で、黒字予想から急に反転、赤字となりました。これを受けて、下半期の配当が無配となり、当初想定していた配当が半分になってしまいました。なぜあおぞら銀行はこのような状況になってしまったのでしょうか。(『 バリュー株投資家の見方|つばめ投資顧問 バリュー株投資家の見方|つばめ投資顧問 』栫井駿介)

株式投資アドバイザー、証券アナリスト。1986年、鹿児島県生まれ。県立鶴丸高校、東京大学経済学部卒業。大手証券会社にて投資銀行業務に従事した後、2016年に独立しつばめ投資顧問設立。2011年、証券アナリスト第2次レベル試験合格。2015年、大前研一氏が主宰するBOND-BBTプログラムにてMBA取得。

突然の赤字!配当も半分に

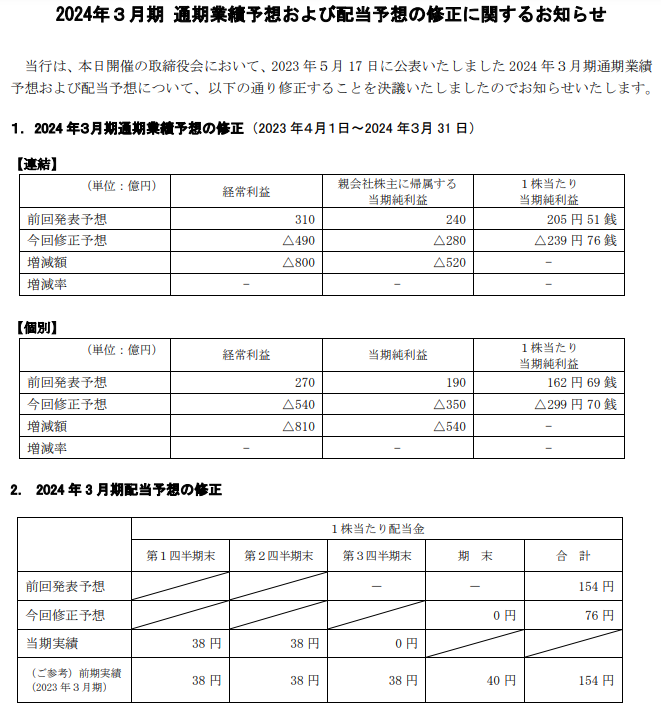

第3四半期決算で、あおぞら銀行からプレスリリースが出されました。

元々、当期純利益240億円を予想していたものが、一転、280億円の赤字となり、さらに配当も修正され、年間154円の配当を四半期ごとに38円ずつとなるはずが、第3・第4四半期の配当が0円となりました。

当初の予想通り、年間154円の配当があるのであれば、当時の株価からすると配当利回りは約5%となり、高配当株として持っていた人も少なくないのではないかと思います。

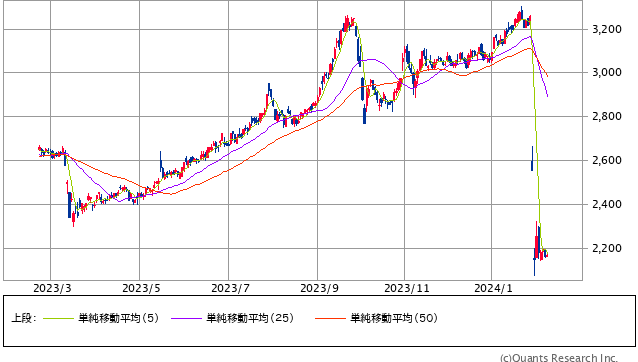

しかし、今回の修正で配当が半分になり、株価も急落し、2日間で3割も下がることとなりました。

あおぞら銀行<8304> 日足(SBI証券提供)

なぜ急に赤字に転落するような事態となってしまったのでしょうか。

「銀行」というと、手堅いビジネスというイメージですが、確かに根本としては手堅いものです。

多くの人々から預金を預かり、それを企業などに貸し出したり債券を購入することで収入を得るビジネスです。

ここで重要になるのが、貸したお金がちゃんと返ってくるかということです。

この部分が、外部からはかなり見えずらいものとなっていて、細かく見ればどの業種に貸しているかくらいは分かりますが、どの企業に貸しているかというところまでは分からず、ブラックボックスとなっています。

あおぞら銀行は元々「日債銀」といって、エリートが行くような銀行で、企業への貸し出しなどを行っていました。

しかし、金融バブル崩壊後の金融危機にもまれ、破産してしまいます。

その後、外資系の銀行の傘下に入り、「あおぞら銀行」と名前を変えました。

このような経緯もあり、以前のように大企業に貸し出すというビジネスモデルでは成り立たなくなってしまいました。

地銀のように地元企業に貸し出すということもできず、ビジネスとしてはリスクを取らざるを得なくなりました。

資金を調達するのも大変で、あおぞら銀行の預金金利が高めなのは、そうしないと資金を集めるのが難しいからです。

地銀のような地盤も無く、メガバンクのような信用も無く、高金利で資金を調達しているのでさらに高い利回りのものに貸し出す必要があるという状況でした。

米国不動産の問題

こういった事情から、あおぞら銀行は不動産などいろいろなところに貸し出しを行っていて、その一つが米国不動産でした。

あおぞら銀行が発表した業績予想の修正の理由として、「米国オフィス向け不動産ノンリコースローンの追加引当」とされています。

「引当」とは…

実際に損失が発生する前に、倒産の可能性を考慮して事前に損失を計上しておいて、(会計的に)急激に危機に陥ることを防ぎます。

アメリカの不動産が実際に債務不履行に陥っているわけではありませんが、アメリカではコロナ禍以降リモートワークが進み、オフィスに人が戻らず、不動産のオーナーにとっては賃料も入らず苦しい状況です。

不動産を買う時には多くの場合借金をすることになり、その借金が銀行の貸付にあたるわけですが、その借り換えのピークが2025年と言われていて、賃料が入ってこず、売っても不動産価格が下落していて借金の全額は返せず、貸し倒れとなってしまいます。

この可能性が高いということで、引当金を追加で積んだということです。

引当金は費用項目となるので、その分が利益を超えて赤字となってしまいました。

債券の問題

修正の理由としてもう1つ挙げられていて、それが「有価証券ポートフォリオの再構築の加速」とあります。

1年ほど前にアメリカの銀行が相次いで破綻したことがありました。

米国の金利が上がり、債券価格が下がったことによって、国債を多く買っていた銀行の財務状況が傷み、そのことが明るみになったことで取り付け騒ぎが起こったからです。

あおぞら銀行もそこまで多くはないものの外国債券を持っていて、含み損がたまっていました。

その含み損を処理する必要に迫られ、売却を開始し、実現損として損失を計上しました。

このようにして、あおぞら銀行は赤字に転落し、株価は大暴落しました。

Next: ほかは大丈夫か?銀行への投資は難しい