2023年5月30日に開催された、ジーエルサイエンス株式会社2023年3月期オンライン決算説明会の内容を書き起こしでお伝えします。

総括

長見善博氏:みなさま、こんにちは。ジーエルサイエンス株式会社の長見と申します。本日は大変お忙しい中、当社の2023年3月期決算説明会にご参加いただきまして、誠にありがとうございます。それでは、資料に基づいてご説明させていただきます。

2023年3月期決算の総括です。

売上高は8年連続で過去最高となり、営業利益・当期純利益は3年連続で過去最高額を更新しました。当社の事業は、分析機器事業、半導体事業、自動認識事業の3つのセグメントから構成されています。

分析機器事業は、国内・海外、および製品種別の装置・消耗品、すべてにおいて増収増益となり、売上高・営業利益ともに過去最高額を更新しました。

半導体事業は、生産能力を最大限拡大し、過去最高レベルの需要に対応しました。その結果、売上高・営業利益ともに過去最高額を更新しました。

自動認識事業は、電子部品不足の影響により市場流通品の調達が増加し利益を圧迫しましたが、売上高は過去最高となりました。しかし、営業利益については残念ながら前期を下回りました。

目次

本日ご説明する内容です。2023年3月期決算の概要に続き、2024年3月期通期業績見通しについてご説明します。

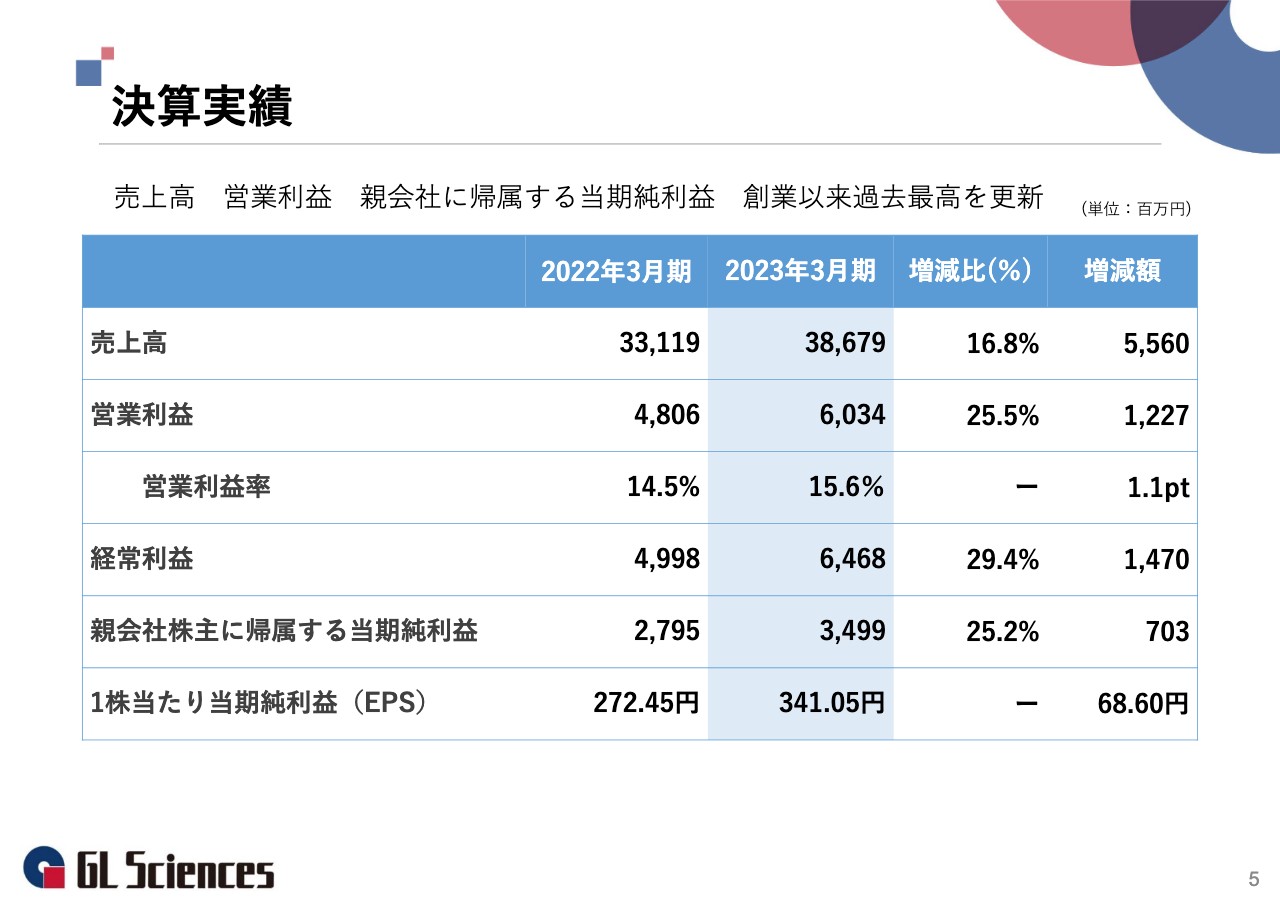

決算実績

連結決算の概要についてです。

当期の売上高は、特に半導体事業の旺盛な受注により、前期比16.8パーセント増の386億7,900万円となりました。

営業利益は営業レバレッジの影響により、売上高の増加率を上回る前期比25.5パーセント増の60億3,400万円となりました。経常利益は前期比29.4パーセント増の64億6,800万円、親会社株主に帰属する当期純利益は前期比25.2パーセント増の34億9,900万円となりました。

2022年10月31日に業績予想の修正に関するお知らせを発表しましたが、修正後の見込みを上回る結果となりました。

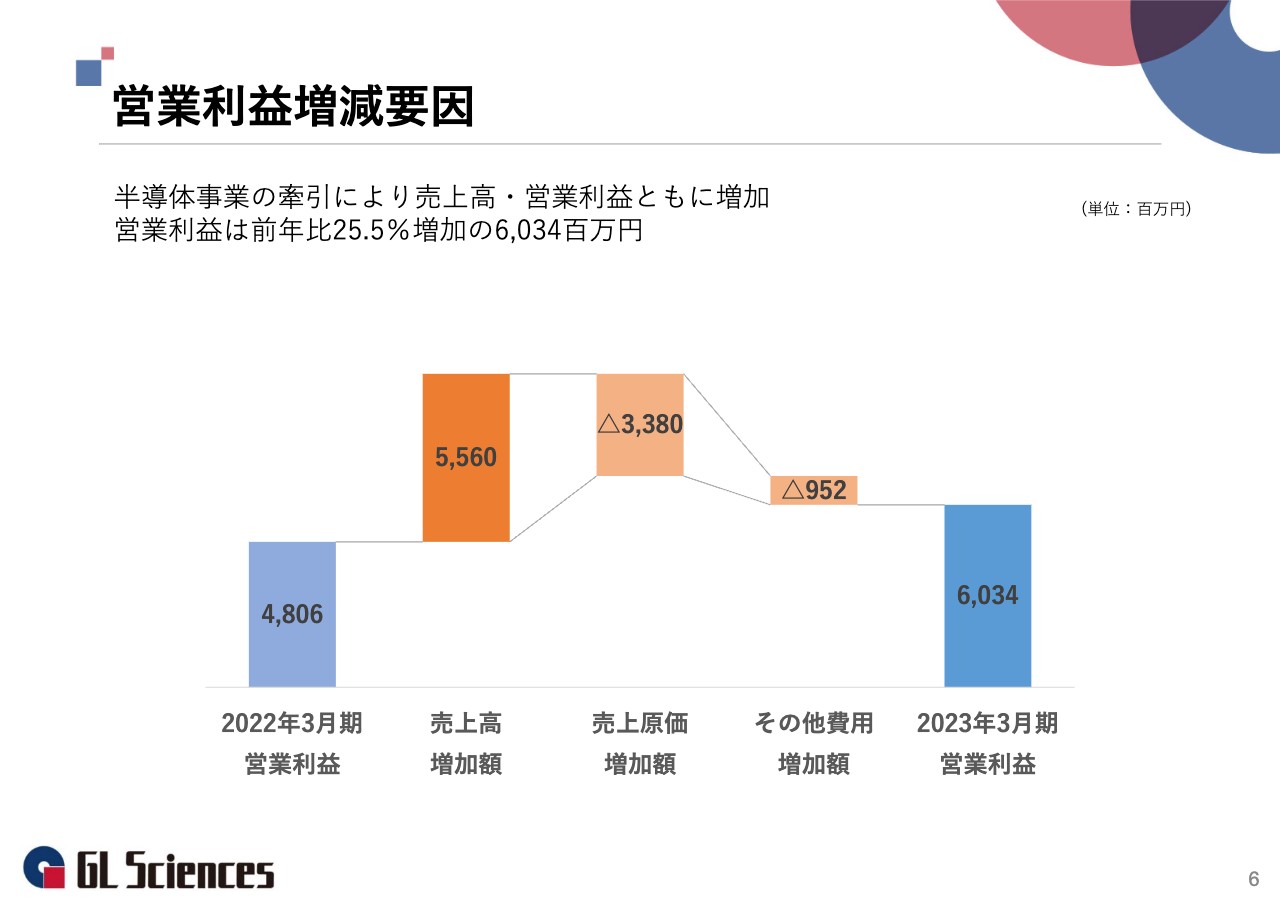

営業利益増減要因

営業利益の主な増減要因についてご説明します。

当期は増収効果により、売上高が55億6,000万円増加しました。原価率は増産効果により改善しましたが、為替の影響や部材調達の問題等により、売上原価増加額は33億8,000万円となりました。

その他費用の増加額の9億5,200万円については、コロナ禍収束を背景とした営業活動活発化に伴う旅費交通費などの経費の増加が要因として挙げられます。こちらの差し引きで営業利益は60億3,400万円の着地となりました。全体で12億2,700万円の増益となります。

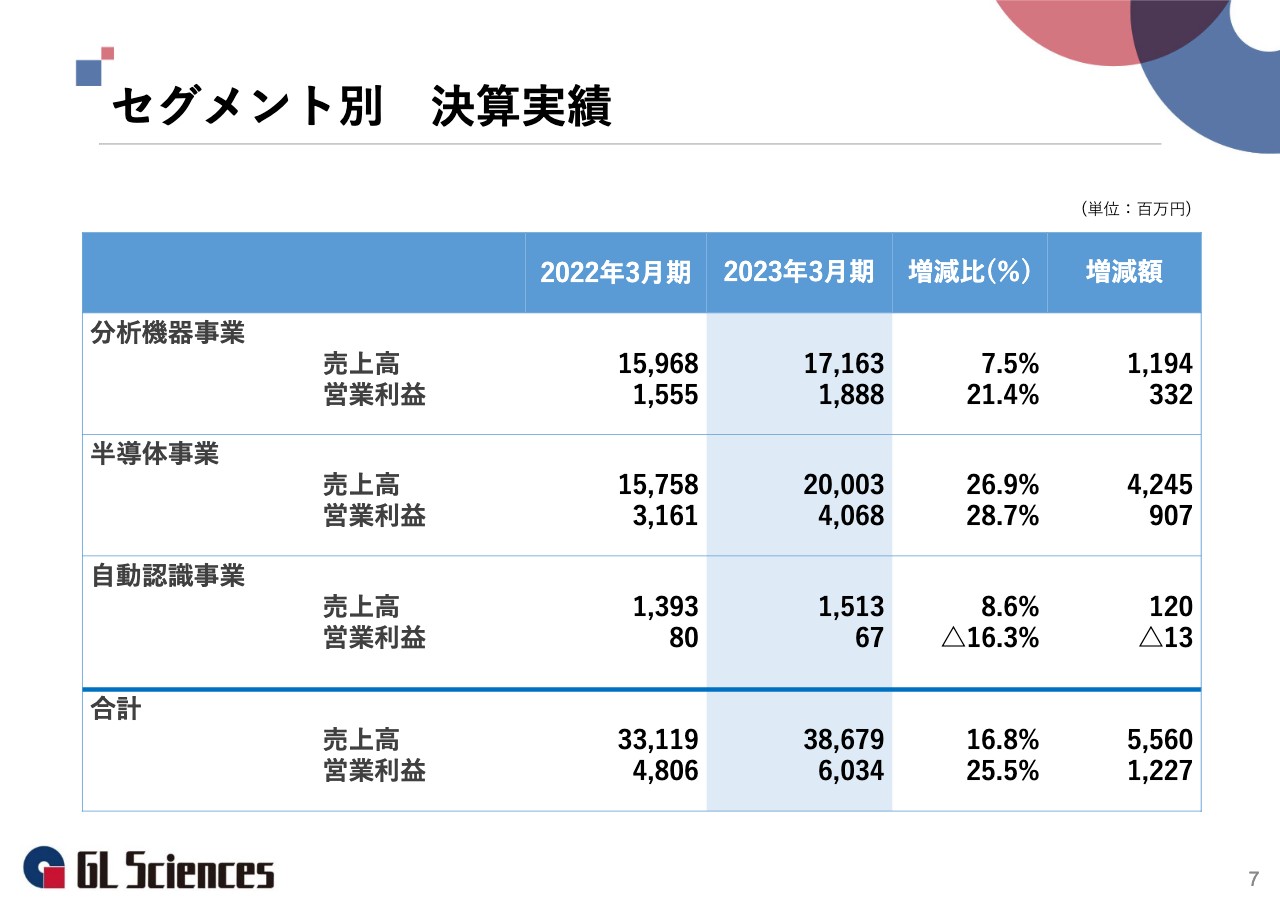

セグメント別 決算実績

セグメント別決算実績です。

分析機器事業は、国内および海外における増収により、売上高は前期比7.5パーセント増の171億6,300万円となりました。また、増収効果により、営業利益は前期比21.4パーセント増の18億8,800万円となり、増収増益で着地しました。

半導体事業は、豊富な受注残高と工場の高稼働に伴う量産効果により、売上高は前期比26.9パーセント増の200億300万円となりました。また、増収効果により、営業利益は前期比28.7パーセント増の40億6,800万円と、大幅な増収増益となりました。

自動認識事業は、入退室システムや医療関連装置へのモジュールの組み込みが堅調に推移し、売上高は前期比8.6パーセント増の15億1,300万円となりました。しかし、電子部品不足への対応として市場流通品を多く活用したため、営業利益は前期比16.3パーセント減の6,700万円と、増収減益となりました。

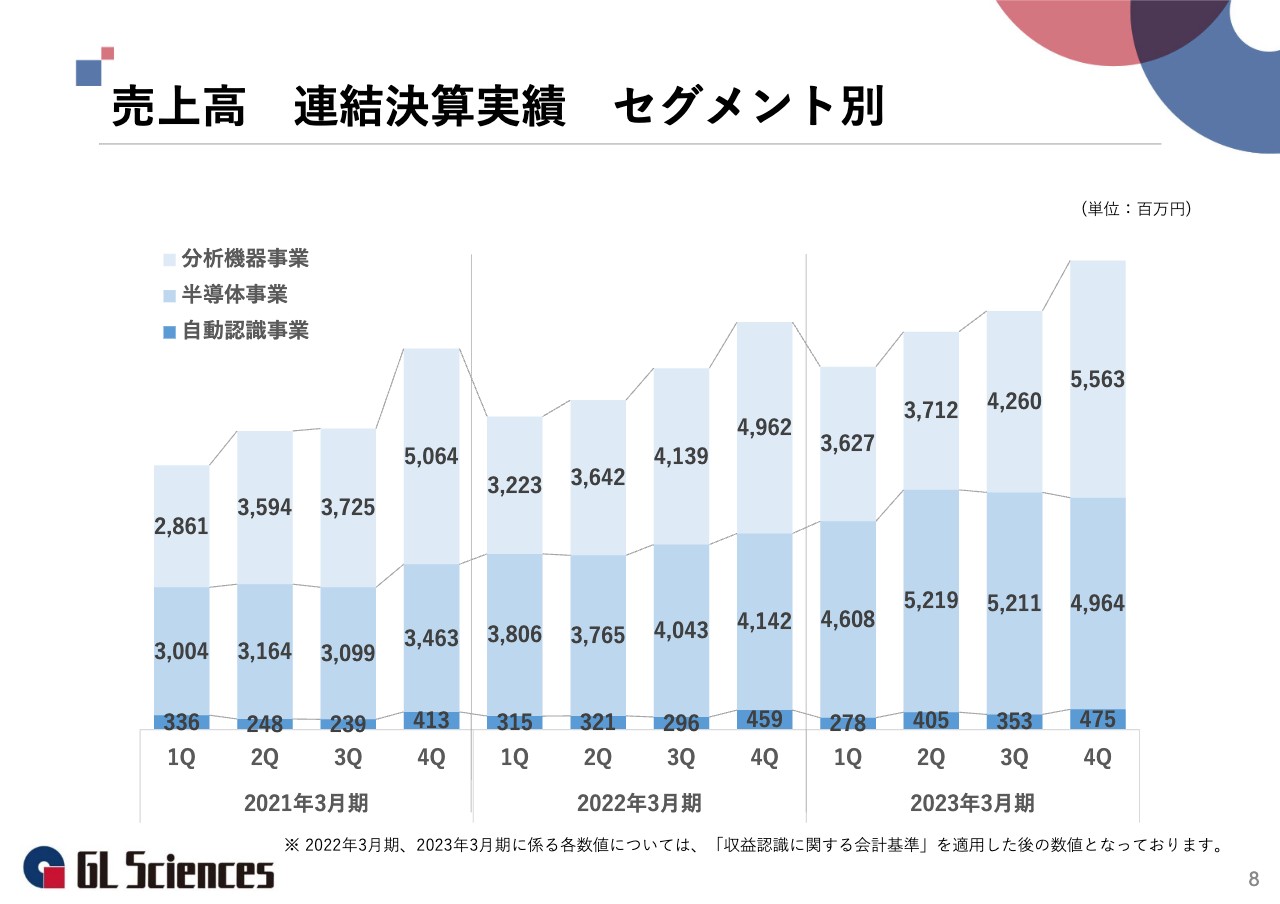

売上高 連結決算実績 セグメント別

スライドの棒グラフは過去3年間における四半期別、セグメント別売上高推移を示しています。

当社グループにおける第4四半期の売上高は、前期比約15パーセント増と好調に推移しています。

分析機器事業は、理化学機器の消耗品をメインに、開発、製造、販売を行っています。そのため、予算消化の影響などにより消耗品の受注が特に好調な第4四半期は好業績となる季節性があります。

一方で半導体事業は季節性があまりなく、受注状況と生産能力に伴い売上高が増加しています。2023年3月期第4四半期の売上高の減少傾向は、主に市場悪化に伴う影響によるものです。

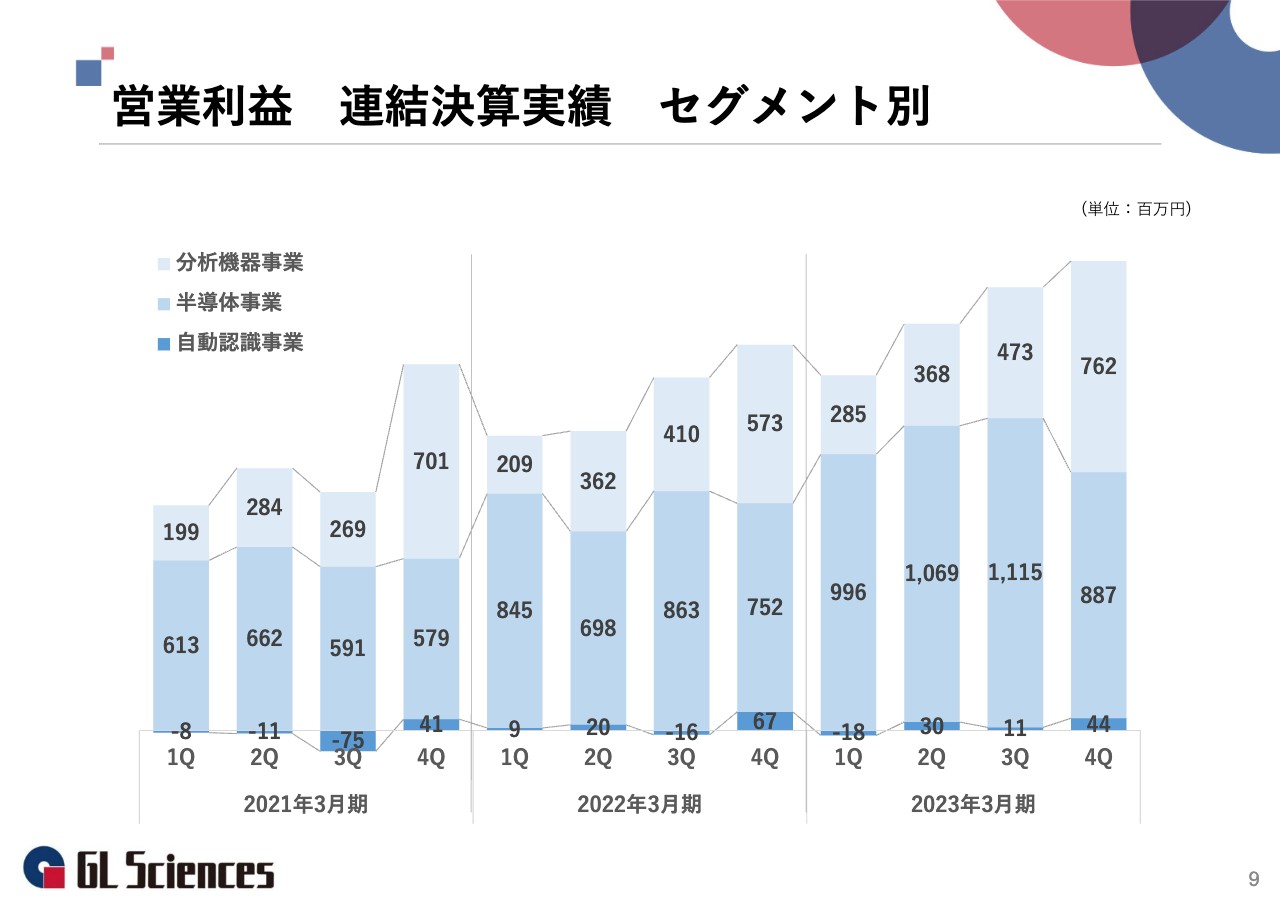

営業利益 連結決算実績 セグメント別

スライドの棒グラフは過去3年間における四半期別、セグメント別営業利益推移を示しています。

分析機器事業は、売上高の推移と同様に第4四半期は好業績となる季節性があります。また、第4四半期は特に営業利益率の高い消耗品が伸びるため、売上高の伸び率以上に営業利益が伸びる傾向にあります。

半導体事業は、半導体業界の市場悪化の影響と原材料費やエネルギーコストの増加により、第4四半期の営業利益は減少傾向にあります。

セグメント概要

当社グループの2023年3月期におけるセグメント別売上高割合です。

分析機器事業は44.4パーセント、半導体事業は51.7パーセント、自動認識事業は3.9パーセントとなりました。

分析機器事業 実績

分析機器事業の実績です。2023年3月期の売上高は、前期比7.5パーセント増の171億6,300万円、営業利益は前期比21.4パーセント増の18億8,800万円、営業利益率は前期比1.3ポイント増の11パーセントとなりました。

全体として世界的な半導体不足や部材供給不足に悩みましたが、影響を最小限に抑え、売上高・営業利益ともに過去最高を更新しました。分野別では、化学工業、大学官公庁、製薬、食品、環境など、すべての分野で好調となり、特に化学工業が好調でした。

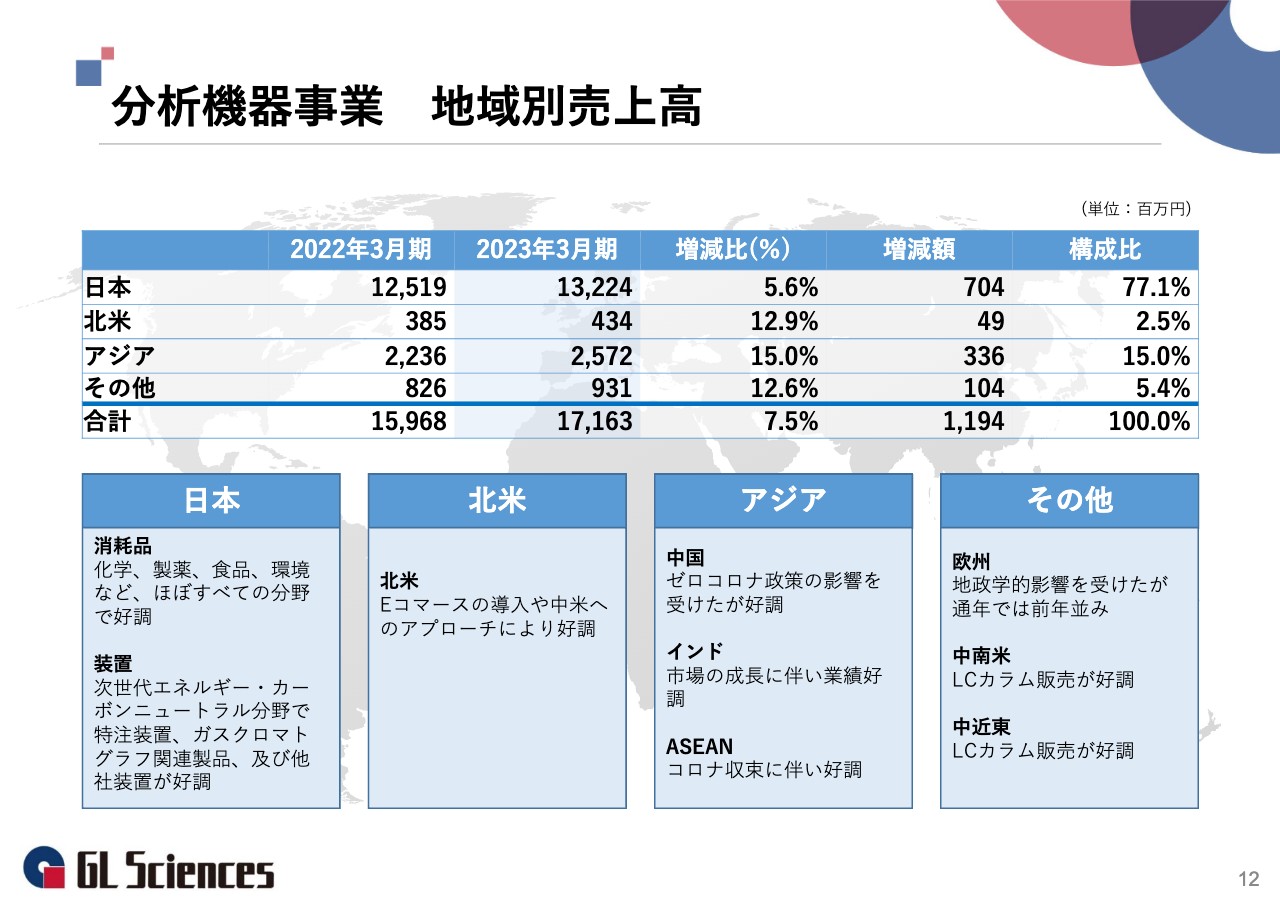

分析機器事業 地域別売上高

分析機器事業における地域別売上高の状況です。国内売上高における消耗品は、ほぼすべての分野で増収となりました。特に試料調製用消耗品関連のモデルチェンジに伴う従来品のまとめ買い、装置販売増に伴う関連消耗品の増加、資源価格高騰による原材料上昇を販売価格に転嫁した値上げ効果が牽引しました。

装置では、部材不足の影響を受けましたが、特に次世代エネルギー・カーボンニュートラル分野における特注装置、ガスクロマトグラフ関連製品の好調が牽引し、増収となりました。

海外の地域別売上高は、いずれも前年同期比で増収となりました。中国ではロックダウンやゼロコロナ政策の影響を受けていたため心配していましたが、主力製品が牽引し、増収となりました。

インドや北米、欧州なども飛躍的な伸びは見られませんでしたが、着実に成長しました。また、絶対的な数字は大きくありませんが、中近東やアフリカが好調でした。

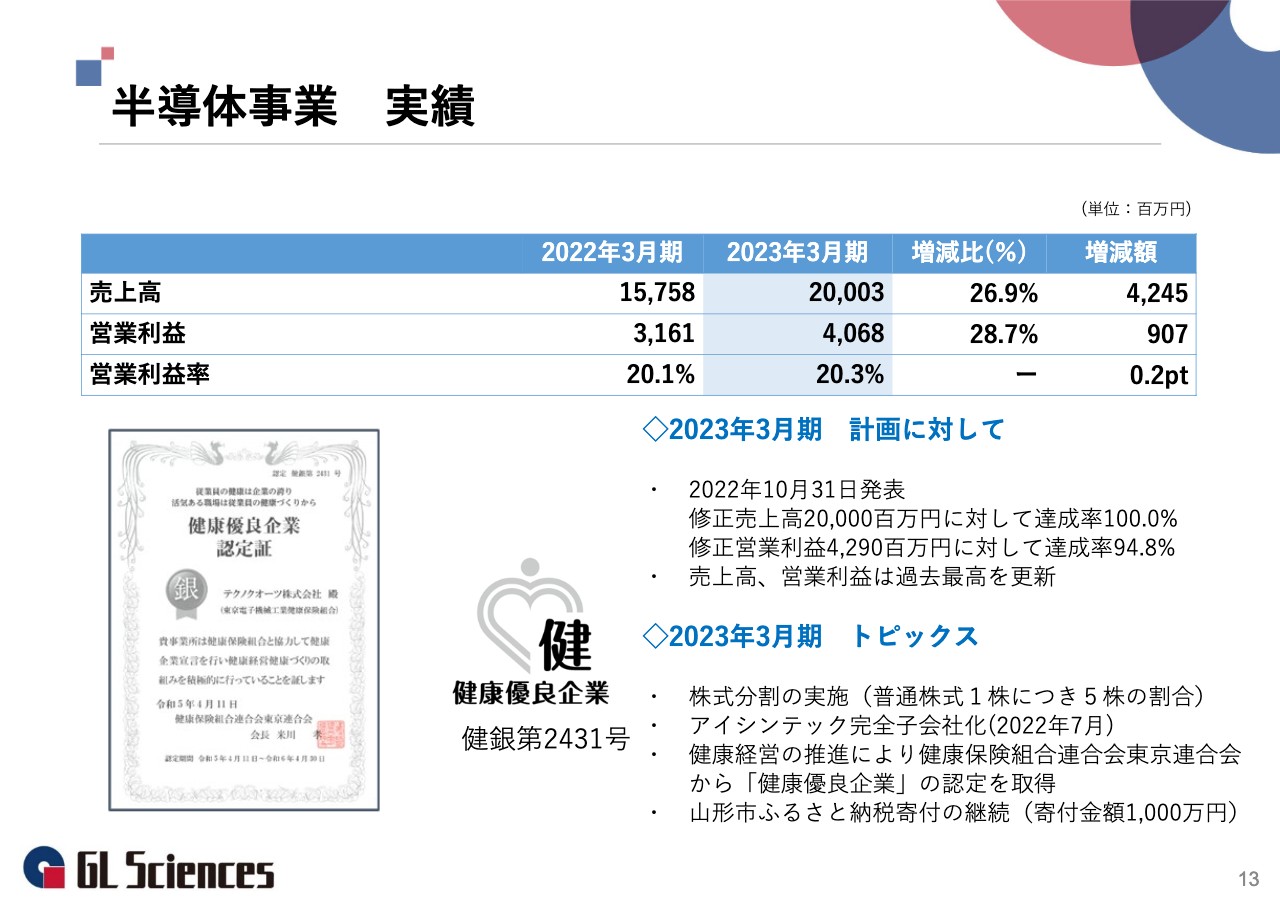

半導体事業 実績

半導体事業の実績です。

※ 半導体事業の内容詳細については、半導体事業HPにアップロードしています。こちらより決算説明資料をご覧ください。

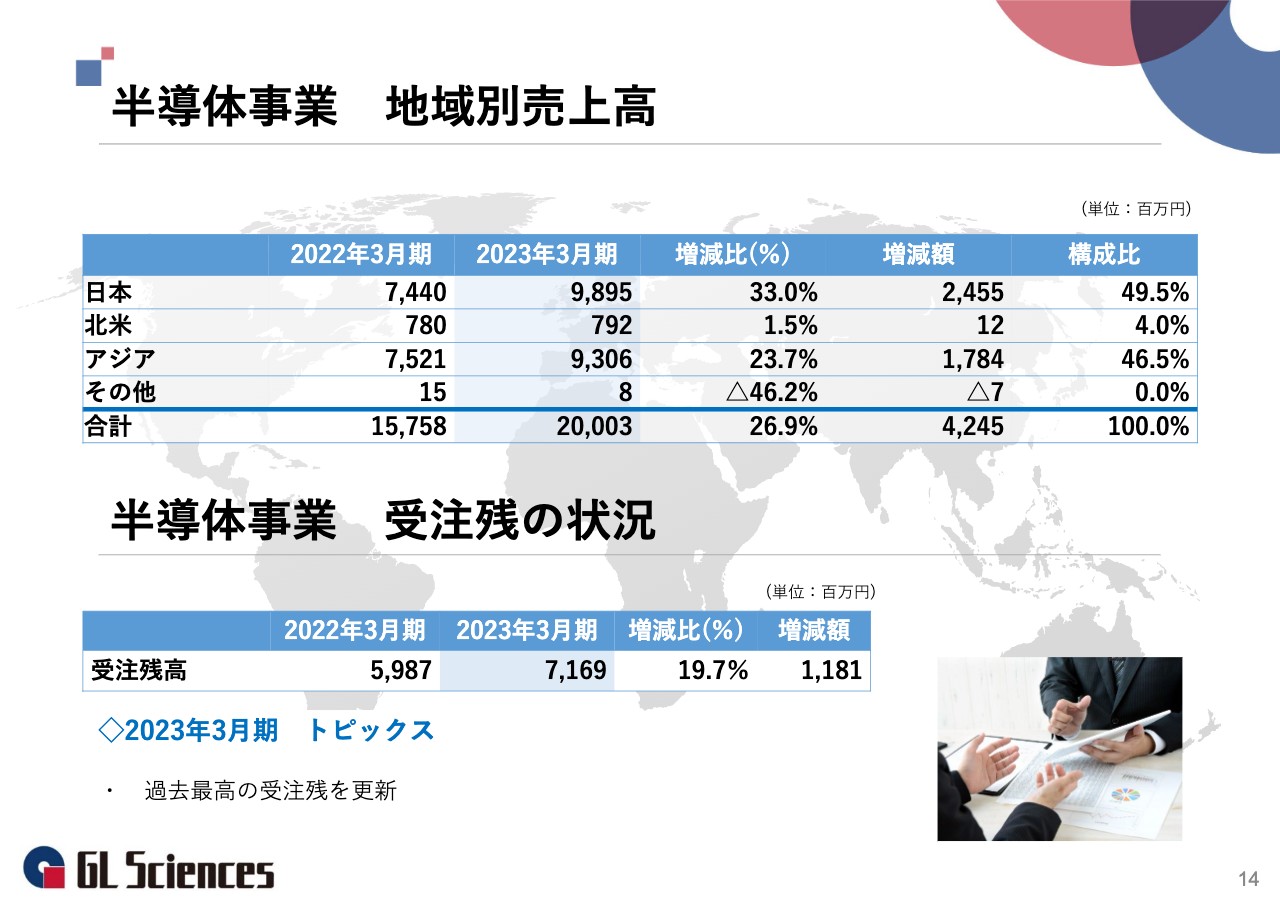

半導体事業 地域別売上高

半導体事業の地域別売上高、受注残の状況です。

※ 半導体事業の内容詳細については、半導体事業HPにアップロードしています。こちらより決算説明資料をご覧ください。

自動認識事業 実績

自動認識事業の実績です。2023年3月期の売上高は、前期比8.6パーセント増の15億1,300万円、営業利益は前期比16.3パーセント減の6,700万円、営業利益率は前期比1.3ポイント減の4.5パーセントとなりました。

入退室システムや医療関連装置へのモジュールの組み込みが堅調に推移し、売上高は前年同期を上回りました。

しかし、電子部品不足への対応として市場流通品を多く活用したことから、営業利益は前年同期を下回りました。お客さまのご希望の納期に対応できた点に関しては、多くの評価をいただきました。

2023年3月期のトピックスとしては、機械式駐車場の不測の事故から人命や資産を保護するための異常な傾きを検出する装置であるパレット傾きセンサの量産試作や、100万点に及ぶ建築仮設資材の入出庫・在庫管理にあたり、防護ネットのRFID(Radio Frequency Identification)管理に参画しました。

また、当社が制御モジュールを開発したスマホ連動による遠隔地かぎ管理庫「カギ番人smart」の発売も開始しました。

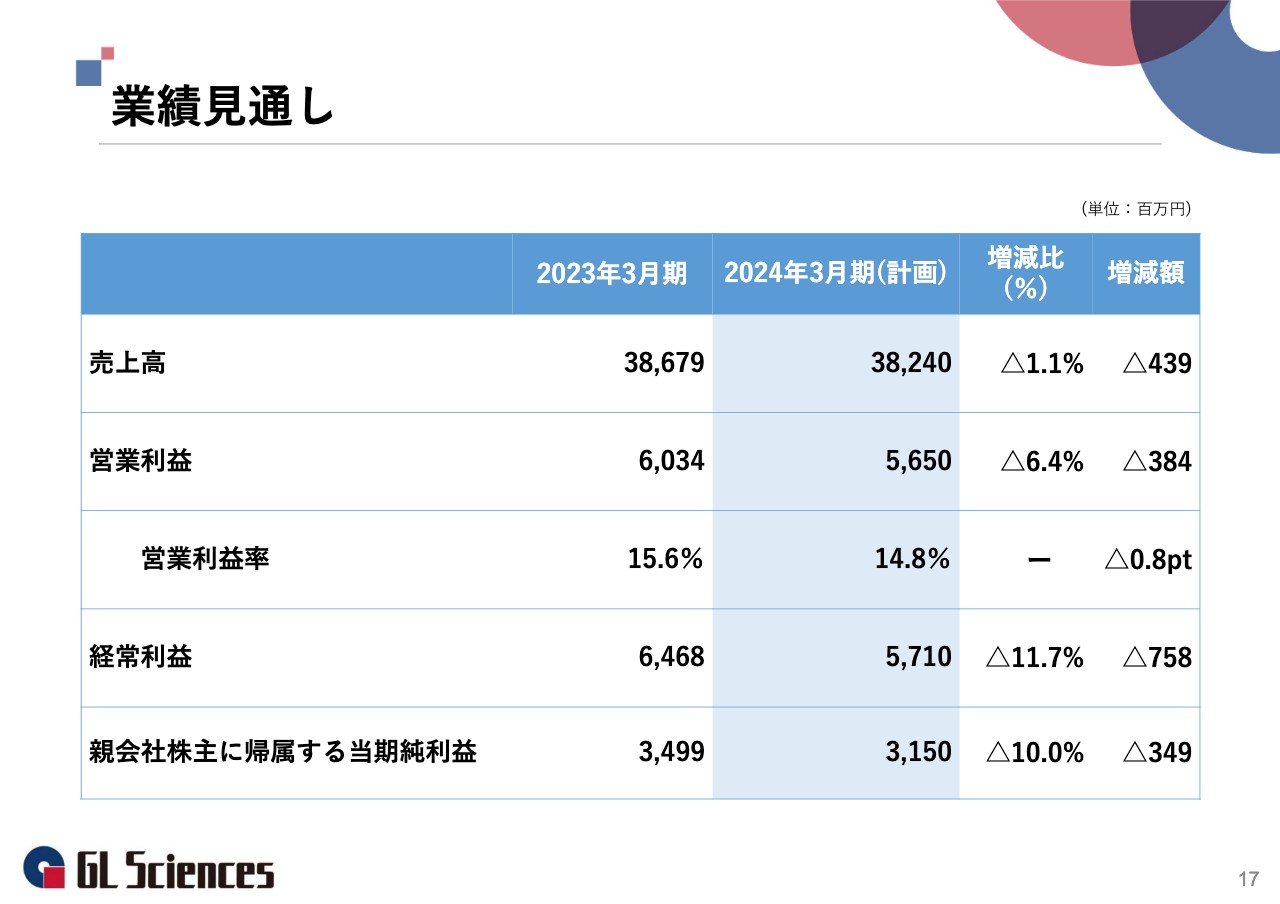

業績見通し

連結の業績見通しです。2024年3月期の売上高は、前期比1.1パーセント減の382億4,000万円、営業利益は前期比6.4パーセント減の56億5,000万円、経常利益は前期比11.7パーセント減の57億1,000万円、親会社株主に帰属する当期純利益は前期比10パーセント減の31億5,000万円と見込んでいます。

半導体市場が調整局面に入っており、停滞感が見られるため、減収減益の計画となっています。しかし、市場回復を見据えた各メーカーの先行的な投資活動は継続傾向にあります。世界各地で半導体に対する政府援助を伴う計画が進められるなど、今後とも半導体市場は底堅い潜在需要を背景に、着実な拡大が見込まれています。

そのため、今後の中長期的な成長は拡大するとの見通しは変えていません。

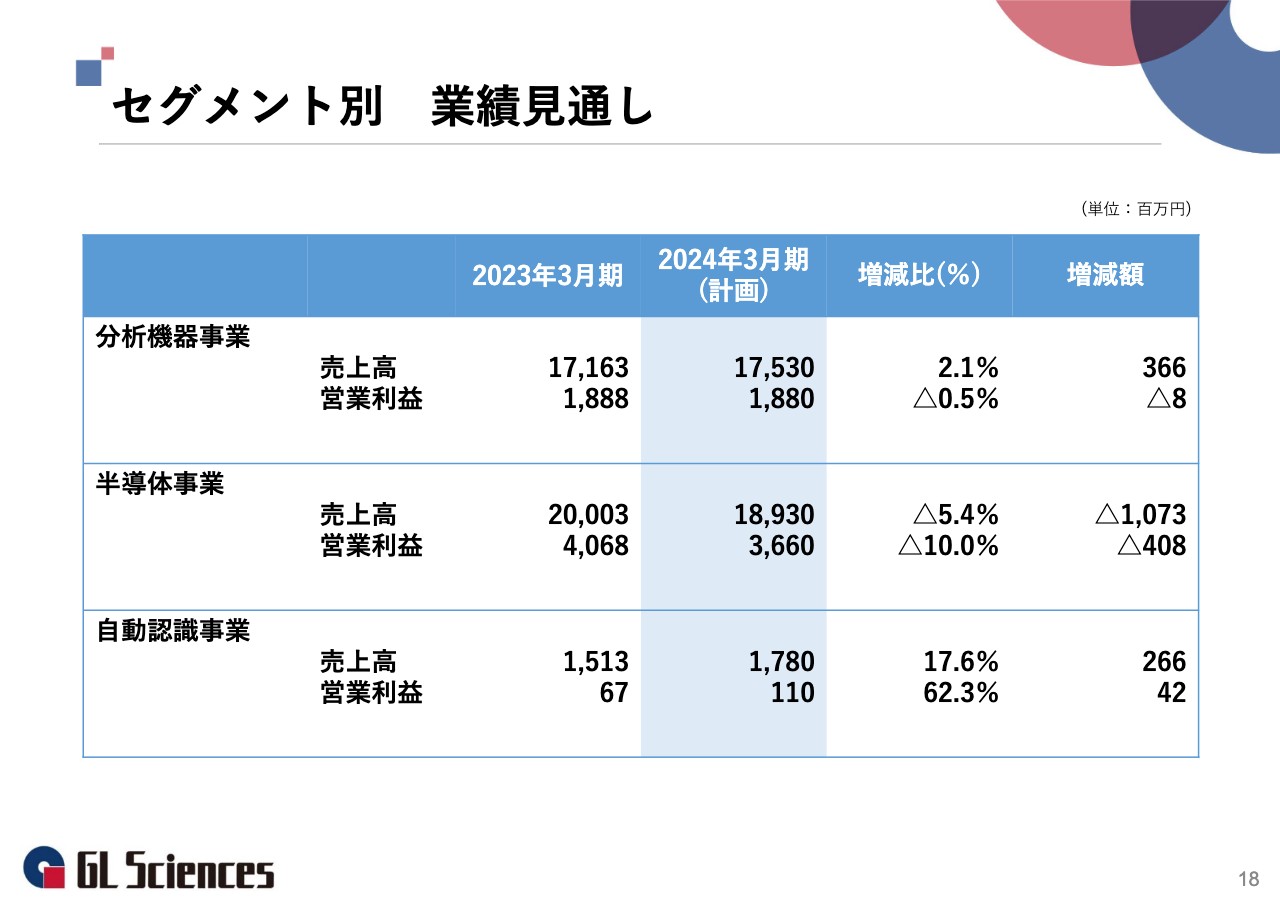

セグメント別 業績見通し

セグメント別の業績見通しです。

分析機器事業は今後も安定成長が見込まれることから、売上高は前期比2.1パーセント増の175億3,000万円としています。営業利益は引き続き部材調達や為替の影響をある程度加味し、前期比0.5パーセント減の18億8,000万円の見通しです。

半導体事業は2022年後半に始まった市場悪化の影響が継続する見込みのため、売上高は前期比5.4パーセント減の189億3,000万円、営業利益は前期比10パーセント減の36億6,000万円の見通しです。

自動認識事業は売上高の安定的向上と利益率の改善を目指していきます。売上高は前期比17.6パーセント増の17億8,000万円、営業利益は前期比62.3パーセント増の1億1,000万円の見通しです。

分析機器事業 見通し

分析機器事業の見通しです。分析機器事業の市場は安定しており、世界的な成長率は5パーセント前後と見ています。当社は売上構成上、日本国内を中心とした消耗品が主体のため、市場と同様の伸びは難しいと考えられますが、リカーリングが効く分、安定して徐々に成長していくと考えられます。

なお、為替の影響や部材の調達不安の影響は、引き続き注視する必要があると考えています。今期は製造、技術、開発を推進し品質の安定化を図るとともに、効率化とコスト削減を目指します。

また、M&Aや業務提携、新規事業の探査など、持続的成長のために戦略的投資を行います。

今期が現中期経営計画の最終年度となります。中期経営計画の戦略を継続し、計画達成に向けて取り組んでいきたいと思います。

半導体事業 見通し

半導体事業の見通しです。

※ 半導体事業の内容詳細については、半導体事業HPにアップロードしています。こちらより決算説明資料をご覧ください。

自動認識事業 見通し

自動認識事業の見通しです。マイナンバーカードなどの特殊カードに対応する、確定申告などに利用できる卓上リーダ、入室管理用の壁付けのリーダを製品化しています。

また、大手交通系機器メーカー用のカードリーダの量産を開始し、セキュアマイコン搭載製品が量産対応に向けて準備中となります。

公共分野やインフラ市場に対するモジュール系製品と完成系製品の開発を推進し、さらなる顧客信頼と新規用途獲得を目指します。

今期も市場対応を柔軟に行うことで、市場での高い優位性を訴求し、ソリューション分野の事業領域拡大に取り組んでいきます。

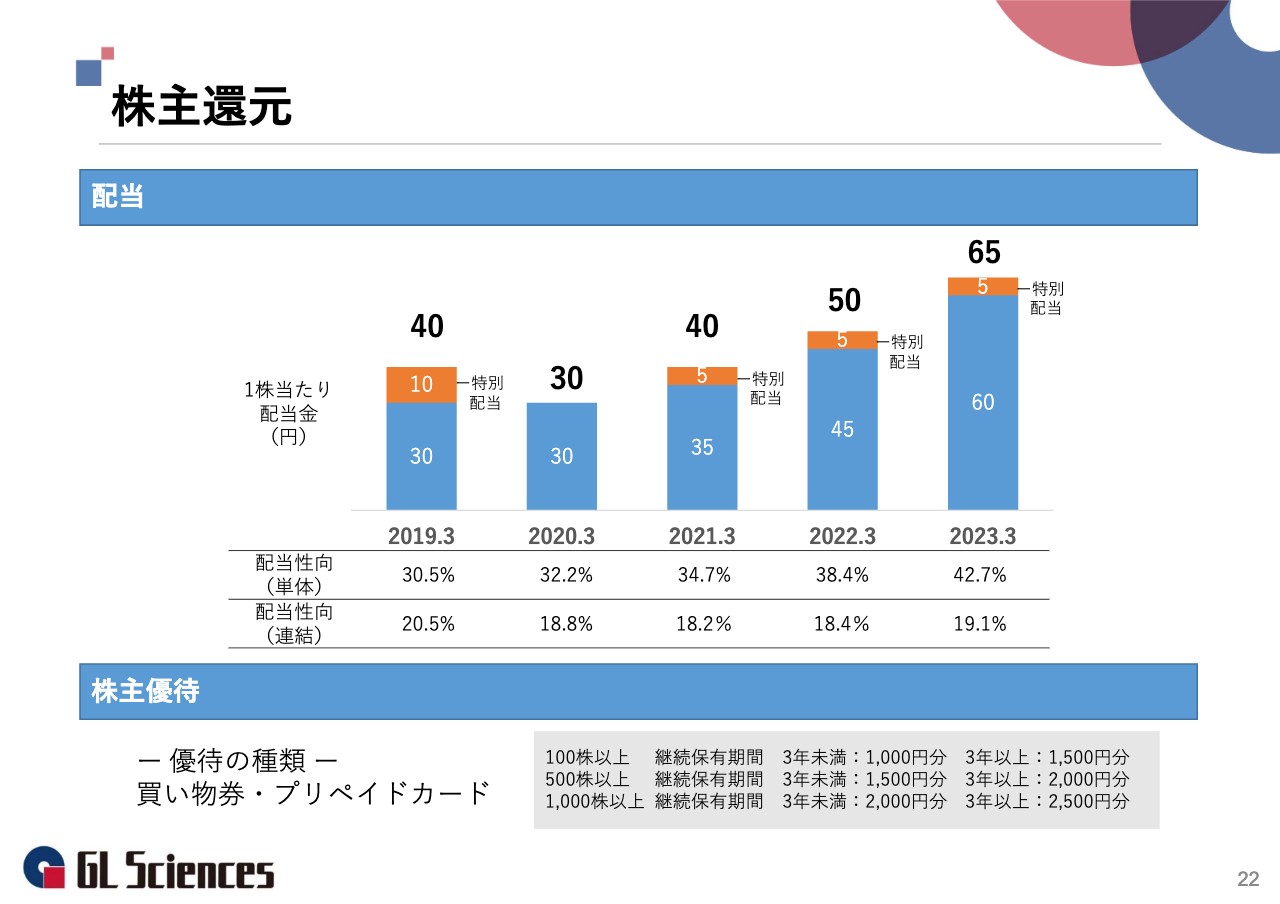

株主還元

株主還元です。当社は創業以来、経営理念の中で「利益は株主・社員・社会に公平に分配する」とうたっており、株主のみなさまにも積極的、継続的に株主還元を行いたいと考えています。

また、会社の維持・発展のため、一部を内部留保とすることは極めて重要であり、会社の財務内容を充実させることは、最大の社会性を意味すると考えています。

このような観点から、利益分配については今後の事業拡大に向けた内部資金の確保と、株主各位への長期にわたる安定的な配当を念頭に、財務状況・利益水準・配当性向などを総合的に勘案して実施することとしています。

2023年3月期の配当金は5円の特別配当を含む65円とします。

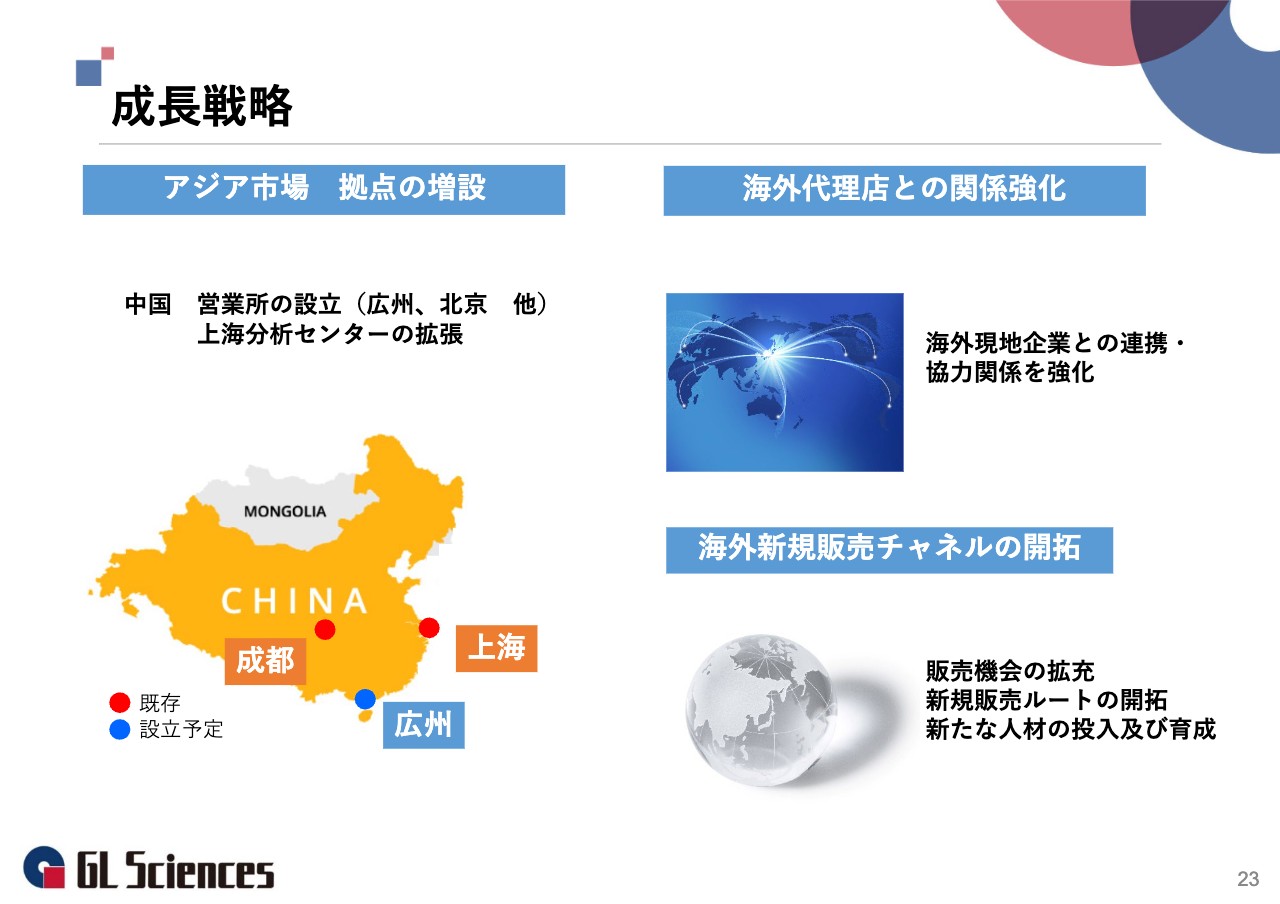

成長戦略

成長戦略についてです。1つ目の成長戦略として、海外販売に注力していきます。中国においては、中国独自のアプリケーション増加による販売増加を狙い、上海分析センターの拡張を行います。

また、昨年の計画で広州に営業所を設立する予定でしたが、コロナ禍の影響により設立が叶いませんでした。今期はあらためて広州営業所の設立を目指します。引き続き、営業拠点の拡張を進め、それに伴い人員を増加していく計画です。

海外売上高の増加施策として、海外代理店との一層の関係強化や、海外新規販売チャネルのさらなる開拓を行っていきます。

当社が海外で販売している主な製品は、B to Bがメインの技術的フォローが必要な製品となります。海外の各地、地場で求められる技術的フォローや販売コンテンツを手堅くし、売上増加を目指します。

当社は海外ではまだ知名度が低いため、新規販売ルート開拓も並行して進めていきます。数値としてはまだ少ないものの、中南米や中近東など、新規開拓により売上高が徐々に増加している地域もあります。新たなチャネルを開拓することで、さらなる成長を目指します。

成長戦略

2つ目の成長戦略として、LC充填カラムの販売を強化していきます。当社主力製品であるLC充填カラムは、原料の合成から修飾、製品製造、検査まで、日本国内において一括管理体制を取っています。生産性の向上や安定したカラムの製造、徹底した製品管理を目指し、開発体制・製造体制・販売体制を整え、マーケットの拡張により増収増益を図ります。

また、協力会社との戦略的投資による業務提携を促進し、製品販売戦略としてさらなる新製品開発にも積極的に取り組んでいきます。

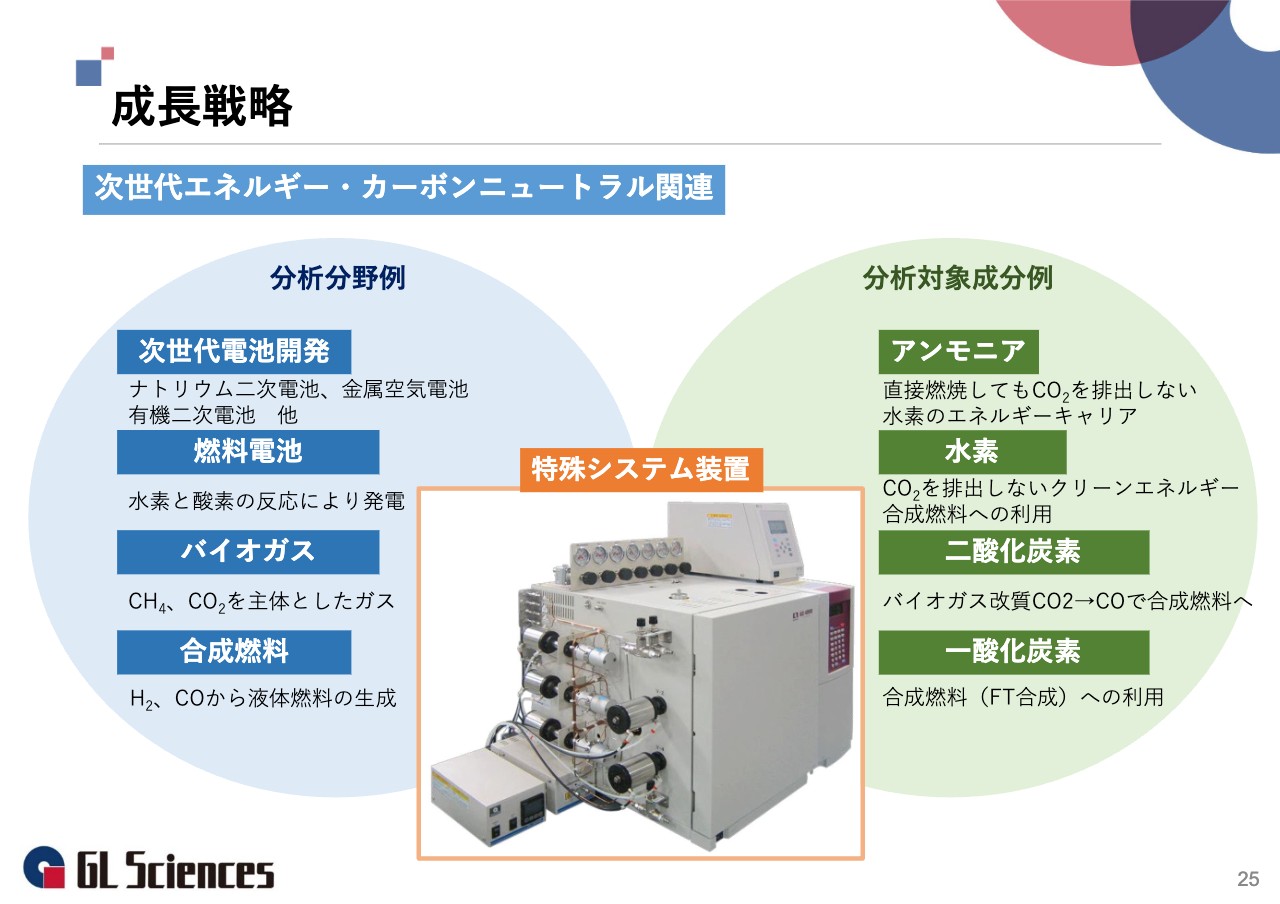

成長戦略

3つ目の成長戦略として、次世代エネルギー・カーボンニュートラル関連製品の販売強化を進めていきます。当社のシステム関連製品は、お客さまのご要望に応じてカスタマイズされた特注装置を標準化しています。

具体的には、燃料電池車のISO規格に沿ったトータルハイドロカーボンや、ギ酸・ホルムアルデヒドの測定、発電用燃料電池規格への転用、水素・窒素・アンモニア分析、反応ガス評価、FT合成ガス、アンモニア合成、バイオガス改質の評価などを目的とした装置です。

次世代電池開発・燃料電池・バイオガス・合成燃料などの分野での拡販を目指します。

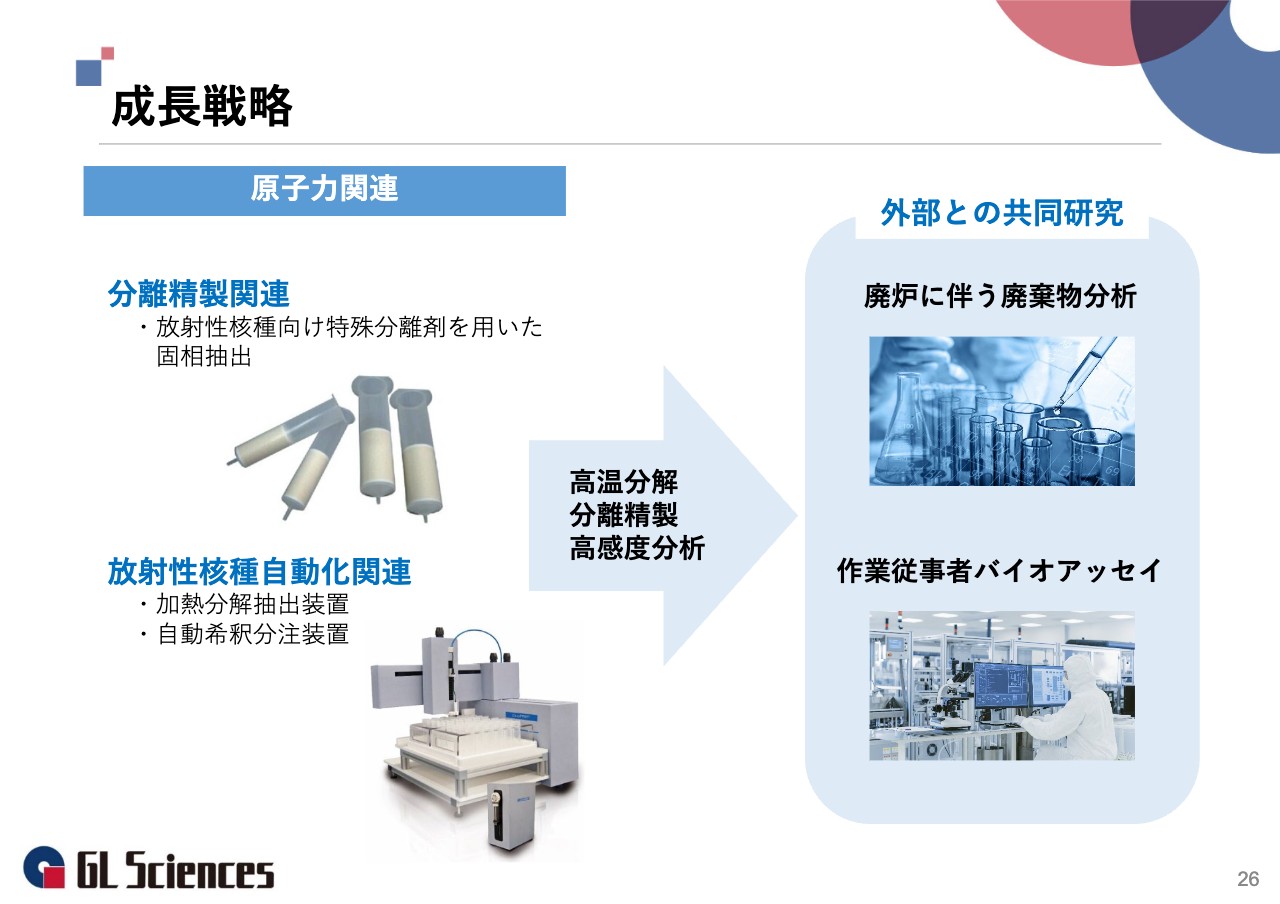

成長戦略

4つ目の成長戦略として、原子力関連に注力していきます。当社では、核燃料施設における放射性元素の分離精製製品や、自動抽出装置、自動希釈分注装置の提供を行っています。

また、外部との共同研究により、原子力発電所の廃炉に伴う瓦礫等に残存する微量放射性核種の分離分析法と自動化手法の技術提供を行っています。

さらに、生体試料中の微量元素分析方法についての治験を提供し、内部被曝モニターのバイオアッセイの技術向上に向けて取り組んでいます。

2023年3月期の決算説明は以上となります。ご清聴ありがとうございました。