2023年12月4日に発表された、萩原電気ホールディングス株式会社2024年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

ハイライト

木村守孝氏(以下、木村):みなさま、こんにちは。あらためまして、萩原電気ホールディングス、代表取締役社長の木村です。

これより当社の2024年3月期第2四半期決算の概要と今期の見通しについて、ご説明させていただきます。

こちらは本日のハイライトになります。第2四半期は、売上高、営業利益、経常利益、純利益とも、過去最高を更新させていただきました。また、通期予想についても上方修正をいたしております。後ほどご説明させていただきます。

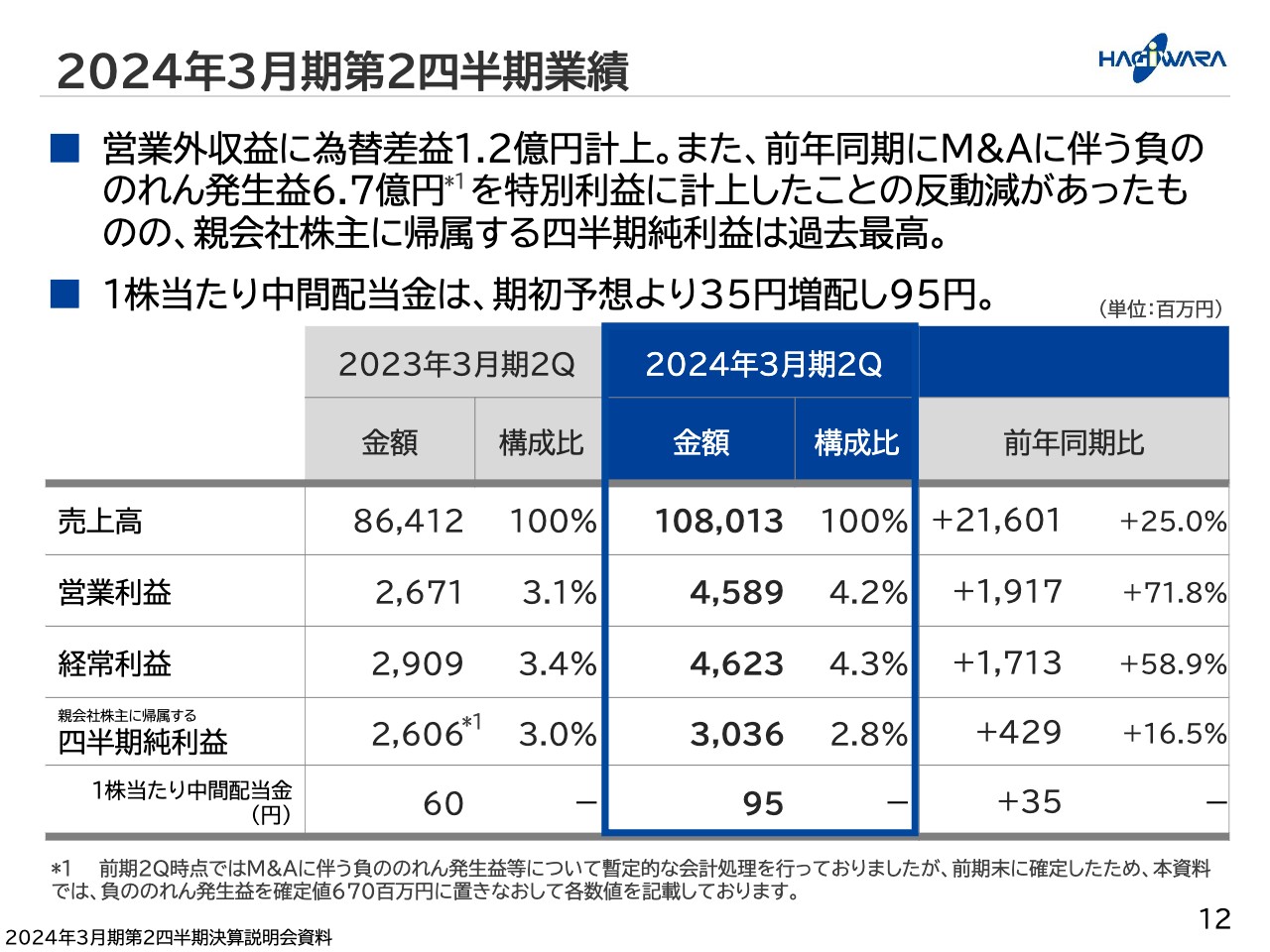

2024年3月期第2四半期業績

それでは、第2四半期決算のご説明に移ります。

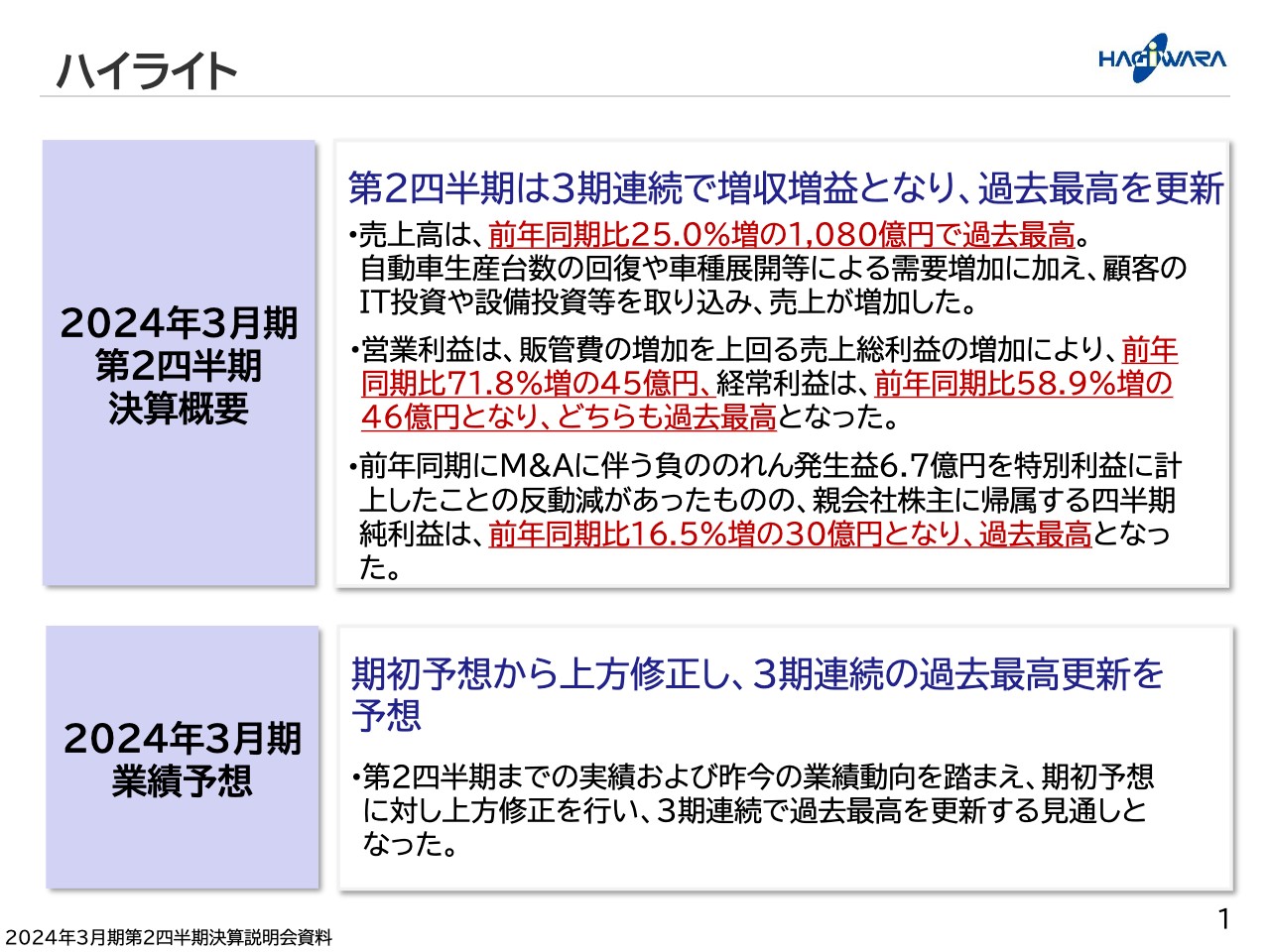

売上高は1,080億円、前期比で25パーセント増加。営業利益は45億8,900万円で、前期比71.8パーセント増加、経常利益は46億2,300万円で、前期比58.9パーセント増加、四半期純利益は30億3,600万円で、前期比16.5パーセント増加となりました。

売上、利益ともに2桁増であり、売上高、営業利益、経常利益、四半期純利益のすべてにおいて、過去最高の業績となりました。

売上高の増加要因

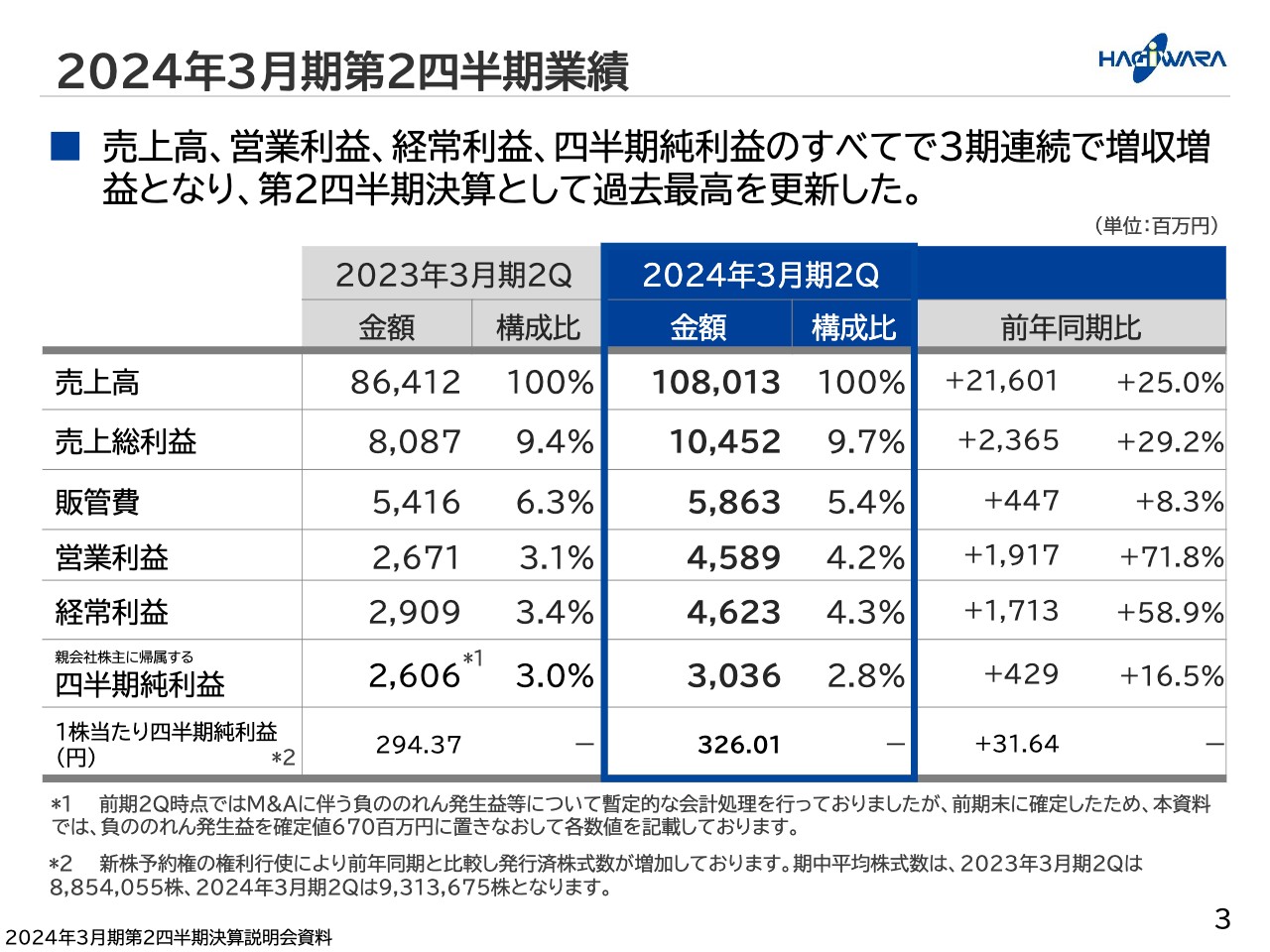

売上高は、前期と比較して216億円の増加となっております。これは、デバイス事業の国内を中心とした売上増加が大きく寄与しております。

売上増加の一番の要因は、半導体不足が緩和されたことで、当社の主要顧客である自動車産業のお客さまの生産が非常に好調だったことです。自動車生産台数が回復したことに加えて、電動化の進展の中で、採用品の車種展開や新規採用品の立ち上げなどがあり、売上は前期を上回り推移いたしました。

ソリューション事業においても、自動車産業の顧客の積極的な投資姿勢が当社の売上増加につながりました。

営業利益の増減要因

次に、営業利益は、前期と比較して19億円増加となりました。売上増加に伴い、売上総利益が約17億6,000万円増加したことに加え、為替変動や特殊要因による利益が6億円ほど発生いたしました。

販管費は4億4,000万円増加しております。売上増加に伴う流動費は増加したものの、商流移管で支払いが発生する移管補償金が減少するなどもあり、上昇率は抑えることができております。

結果として、営業利益は前期比71.8パーセント増加の45億8,900万円となりました。営業利益率は1.1ポイント上昇し、4.2パーセントとなりました。

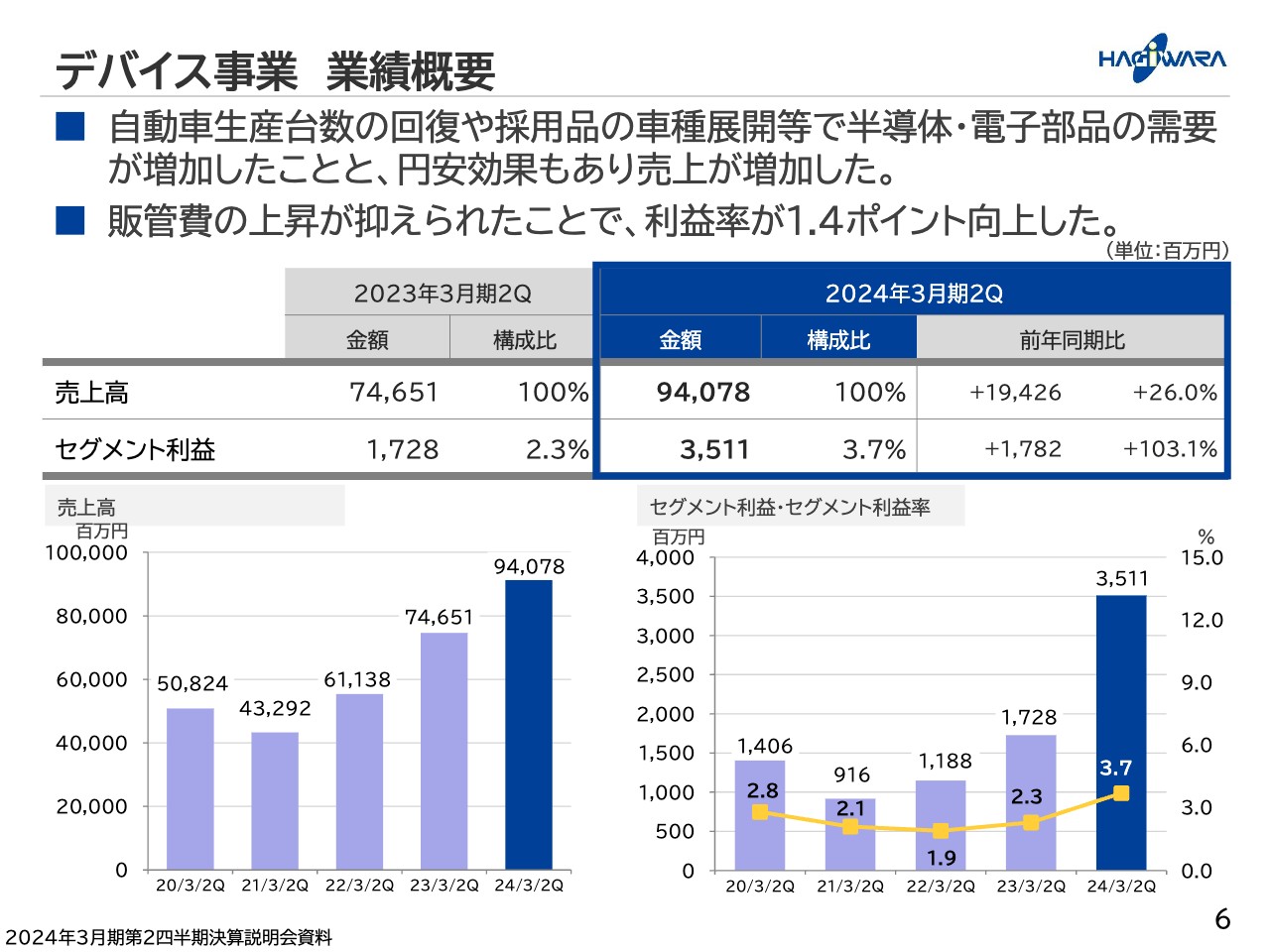

デバイス事業 業績概要

それでは、事業別の業績についてご説明させていただきます。デバイス事業の売上高は940億7,800万円で、前期比26パーセント増加、セグメント利益は35億1,100万円で、前期比103.1パーセント増加となりました。

先ほどもご説明させていただきましたが、売上は、自動車生産台数が回復したことに加え、電動化の進展の中で採用品の車種展開や新規採用品の立ち上げなどがあり、また円安効果などで前期比較で194億円伸びております。

ここ数年の半導体不足という状態は緩和されつつあり、逼迫した在庫状況であった製品についても、円滑な供給に向け、適正在庫化が進んでおります。

経費面では、売上と連動し人件費などが増加しましたが、商流移管に伴う移管補償金の支払いが前期比較で1.7億円減少するなど、上昇率は抑えることができております。

セグメント利益率は1.4ポイント向上し、営業利益を約17億円伸ばすことができました。

デバイス事業 得意先別売上高前期比較

デバイス事業の売上について、少し分解してご説明させていただきます。こちらは得意先別の売上です。

国内では、自動車生産台数の回復もあり、主要顧客への販売が好調に推移しております。また、生産回復による増加だけではなく、採用品の車種展開や新規採用品の立ち上げなどでも売上を伸ばしました。ADASや電動化関連でSoCなどの半導体や電子部品の売上が好調だったほか、液晶製品なども好調に推移いたしました。

デバイス事業 エリア別売上高前期比較

続いて、こちらはデバイス事業におけるエリア別の売上となります。

国内は前期比33.3パーセント増と大きく伸びており、海外トータルでも前期比で8.5パーセント伸ばしております。

顧客のグローバルでの生産戦略の変化などもあり、当社のシンガポールと中国事業所の売上が前期に対し1割程度減少しております。一方で、シンガポールと中国を除くアジア圏の売上や北米、欧州の売上は2桁増となっており、エリア別にまだらな状況でございました。

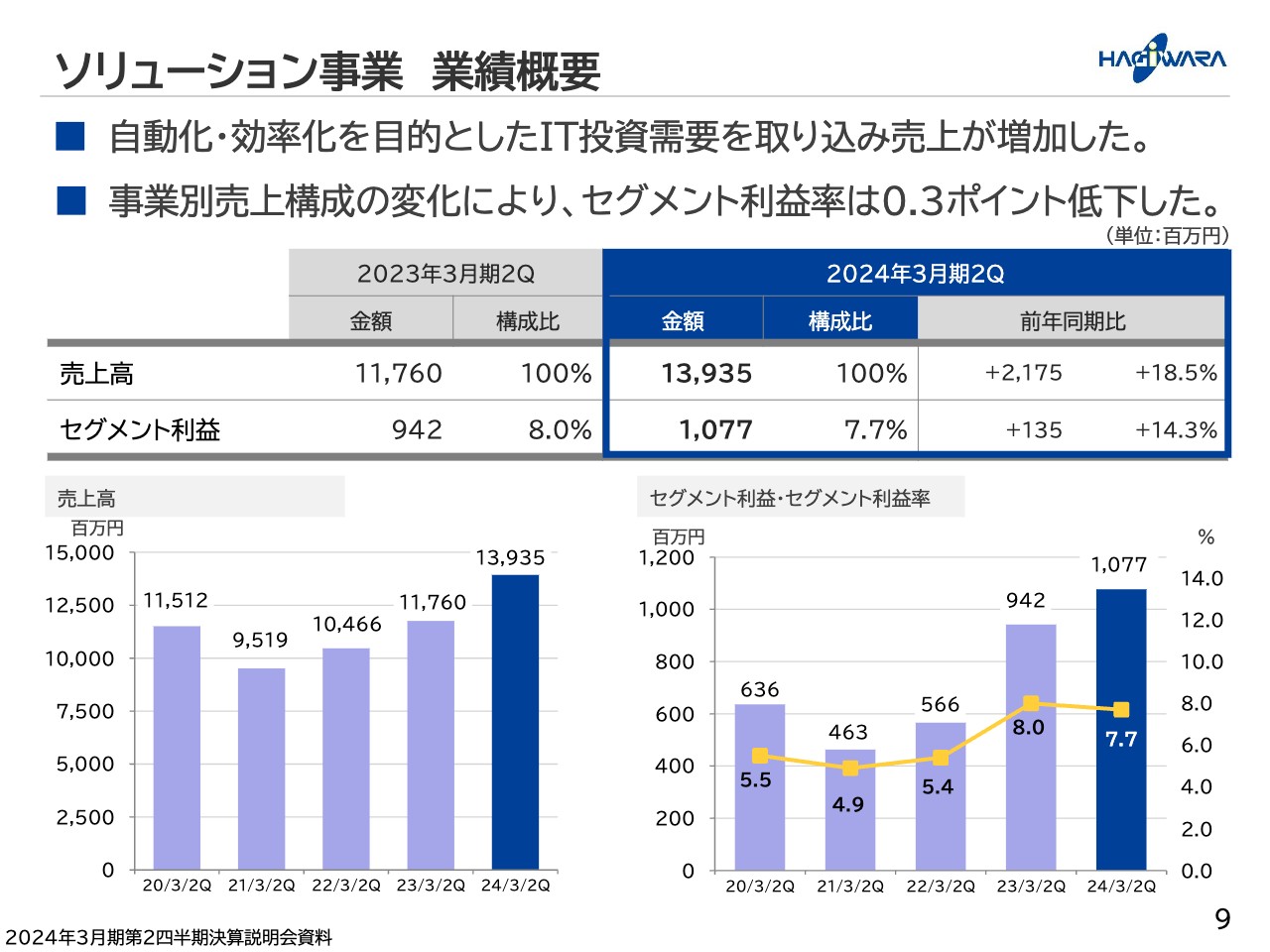

ソリューション事業 業績概要

続きまして、ソリューション事業の業績をご説明いたします。売上高は139億3,500万円で、前期比18.5パーセント増加、セグメント利益は10億7,700万円で、前期比14.3パーセント増加となりました。

ソリューション事業は、自動車産業の顧客の投資需要を取り込み、売上は前期に対し21億円増加しました。利益率は0.3ポイント下がったものの、利益高は1億3,500万円増加しております。

ソリューション事業 事業別売上高前期比較

ソリューション事業の売上について、少し分解してご説明させていただきます。まずは事業別の売上状況です。

ソリューション事業は、システムソリューション、組込、FAソリューションの3つの領域で構成しておりますが、萩原エンジニアリングの子会社化による売上寄与があったFAソリューションを除くと、システムソリューション領域の売上増加が特徴的でした。

一時的に設備投資を抑制する動きが見られましたが、DX推進やセキュリティ強化といった切り口での投資意欲は、自動車産業のお客さまに限らず非常に高い状況にございました。

一方、組込の領域では、顧客ごとにまだらな状況ではございましたが、好調だった前年の数値を維持している状況です。

FAソリューションは、昨年9月末に子会社化した萩原エンジニアリングの売上4.4億円が純増となっております。また、その影響を除いた場合も、前年に対し売上は増加をしております。

システムソリューション領域が大きく売上を伸ばし、3領域の売上構成比率が変化したことで、ソリューション事業の利益率が0.3ポイント低下をしております。

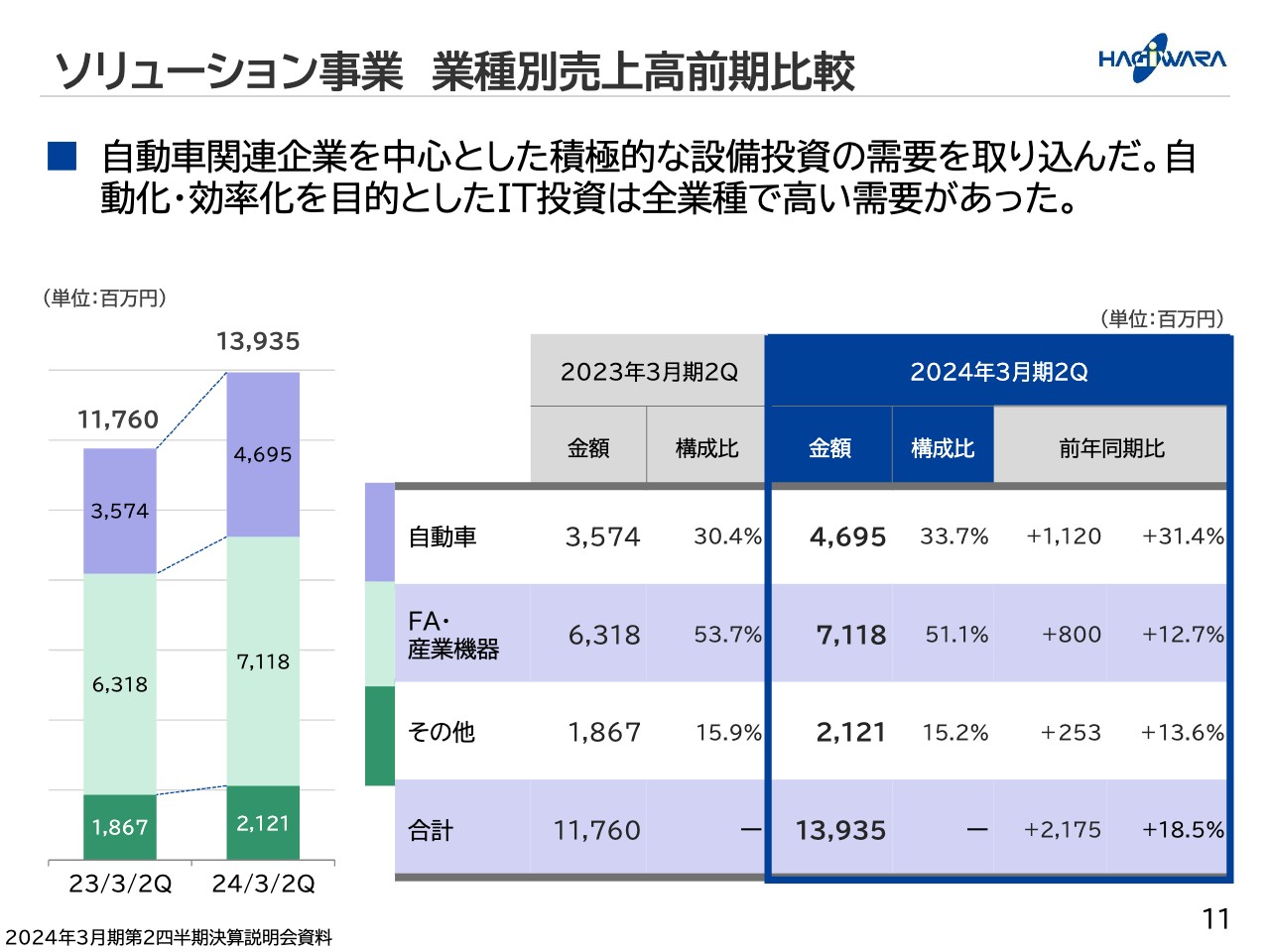

ソリューション事業 業種別売上高前期比較

続きまして、お客さまの業種別売上の前期比較となります。

どの業種の顧客においても、システム領域における投資意欲は非常に旺盛であり、自動車産業、産業機器産業、すべて前期を上回っております。

自動車産業の顧客では、システム投資需要に加え、電動化の進展に伴う設備投資需要も活況であり、ソリューション事業の売上を牽引しました。

2024年3月期第2四半期業績

以上のような各事業の状況に加え、為替差益1.2億円を営業外収益に計上し、経常利益は46億2,300万円となり、前期比58.9パーセント増加いたしました。

また、前年同期には萩原エンジニアリングの子会社化に伴い、負ののれん発生益を特別利益に計上しており、今期はその反動減がございましたが、四半期純利益は30億3,600万円で前期を上回りました。

補足として、この負ののれん発生益の金額ですが、前期は9月末時点で暫定値として8.8億円を計上しており、年度末に確定値として6.7億円に修正しております。本資料に記載している前期の四半期純利益は、確定値6.7億円に置き換えた数値にて記載をしております。

中間配当は、好調な業績を受け、期初予想から35円増配し、一株当たり95円とさせていただきました。

以上が第2四半期の決算の概要でございます。

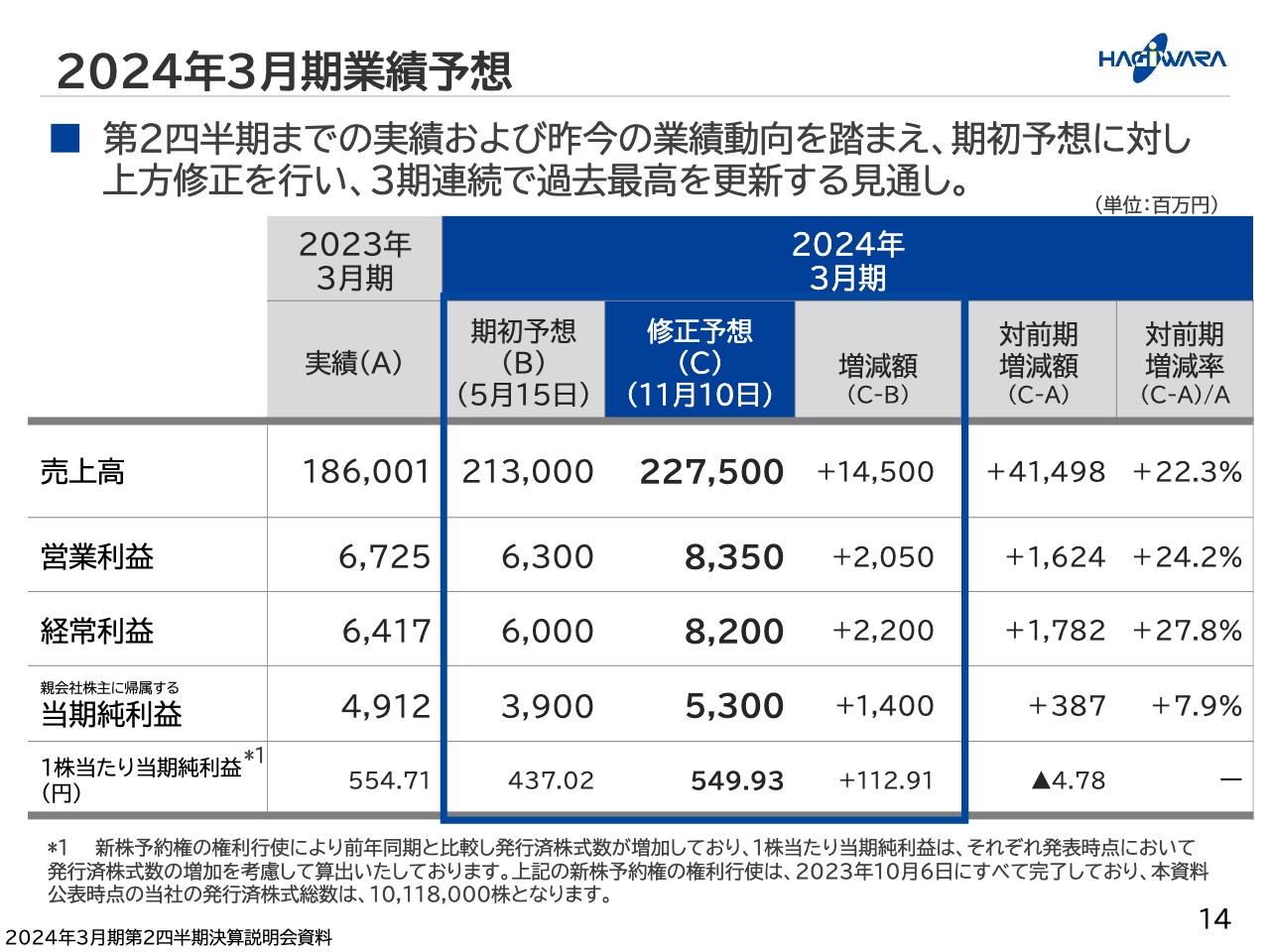

2024年3月期業績予想

続きまして、2024年3月期通期の見通しをご説明いたします。

第2四半期までの業績と昨今の動向を踏まえまして、決算発表同日の11月10日に通期業績予想を上方修正いたしました。通期売上2,275億円、営業利益83億5,000万円、経常利益82億円、当期純利益53億円を計画しております。

下期以降は、デバイス事業を中心に引き続き好調な売上成長を見込んでおります。ソリューション事業においては、自動車産業での電動化領域に関する投資は引き続き活況な一方で、対中国の影響や一部顧客の市場の変化による投資抑制がはたらく懸念があると見ております。

売上と利益は、上期同様、デバイス事業、ソリューション事業ともに増加を見込んでおります。

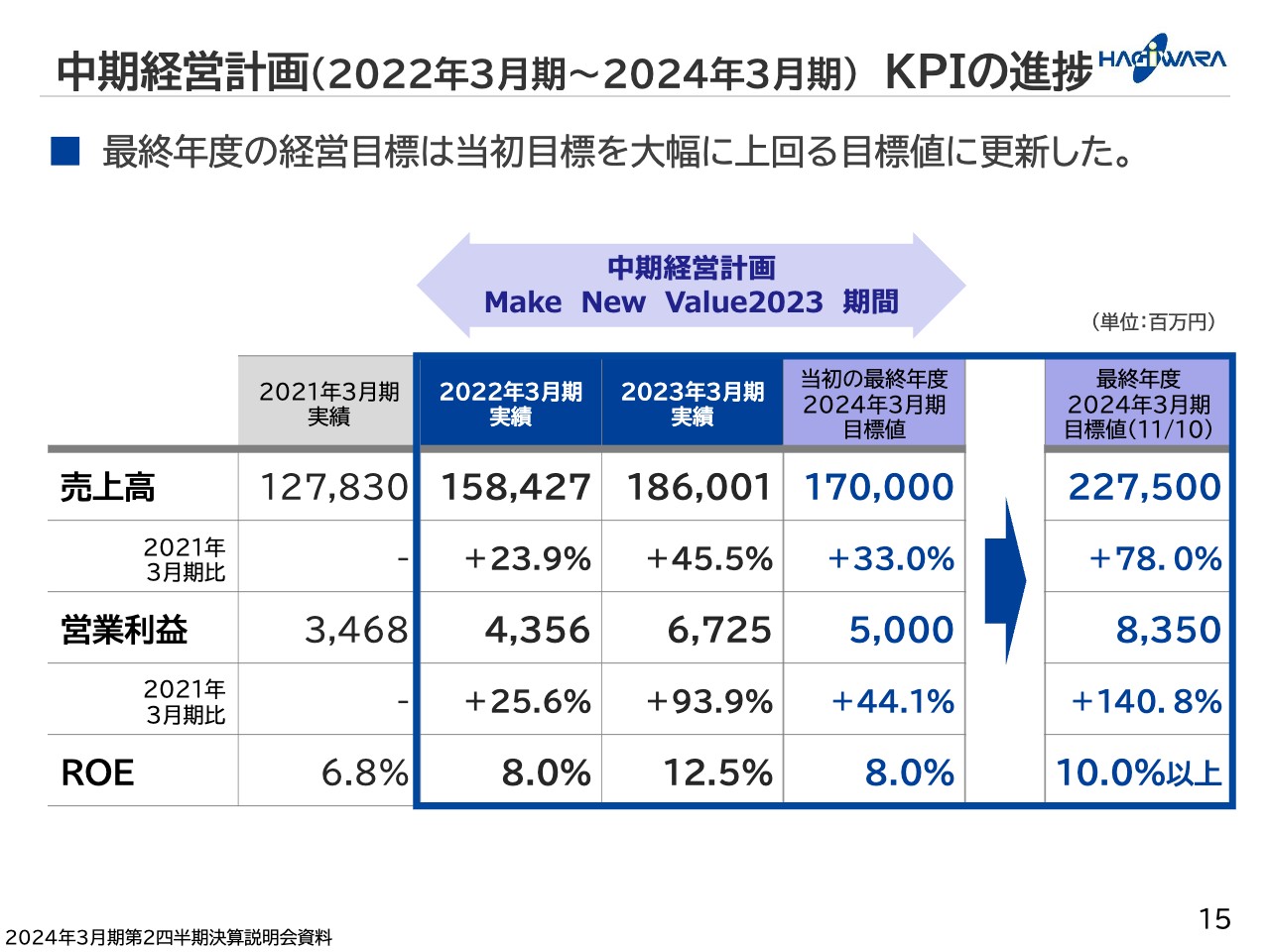

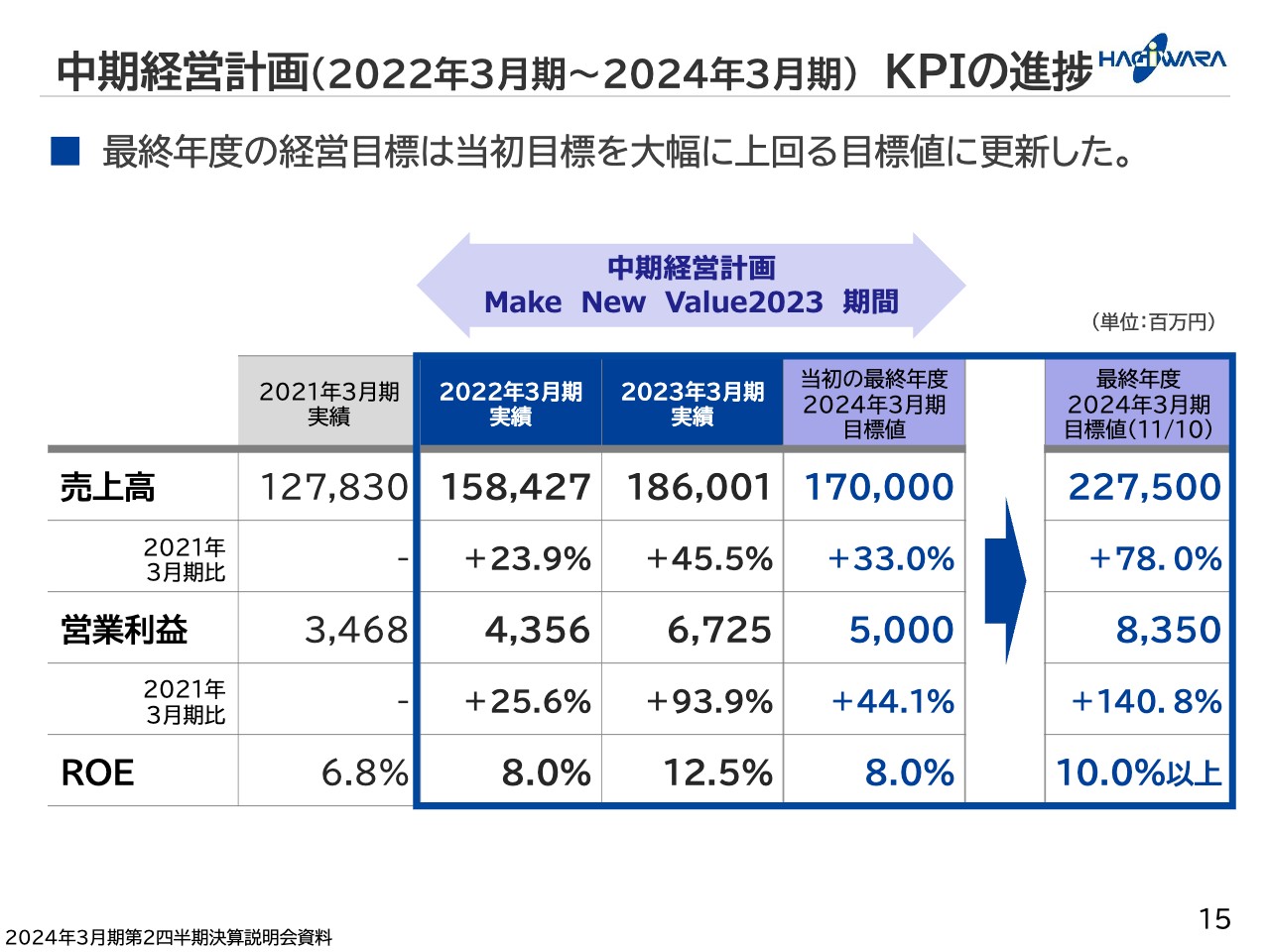

中期経営計画(2022年3月期〜2024年3月期) KPIの進捗

通期の見通し変更に伴い、中期経営計画の計数目標を11月10日に更新いたしております。また、ROEは10パーセント以上を目標にしております。

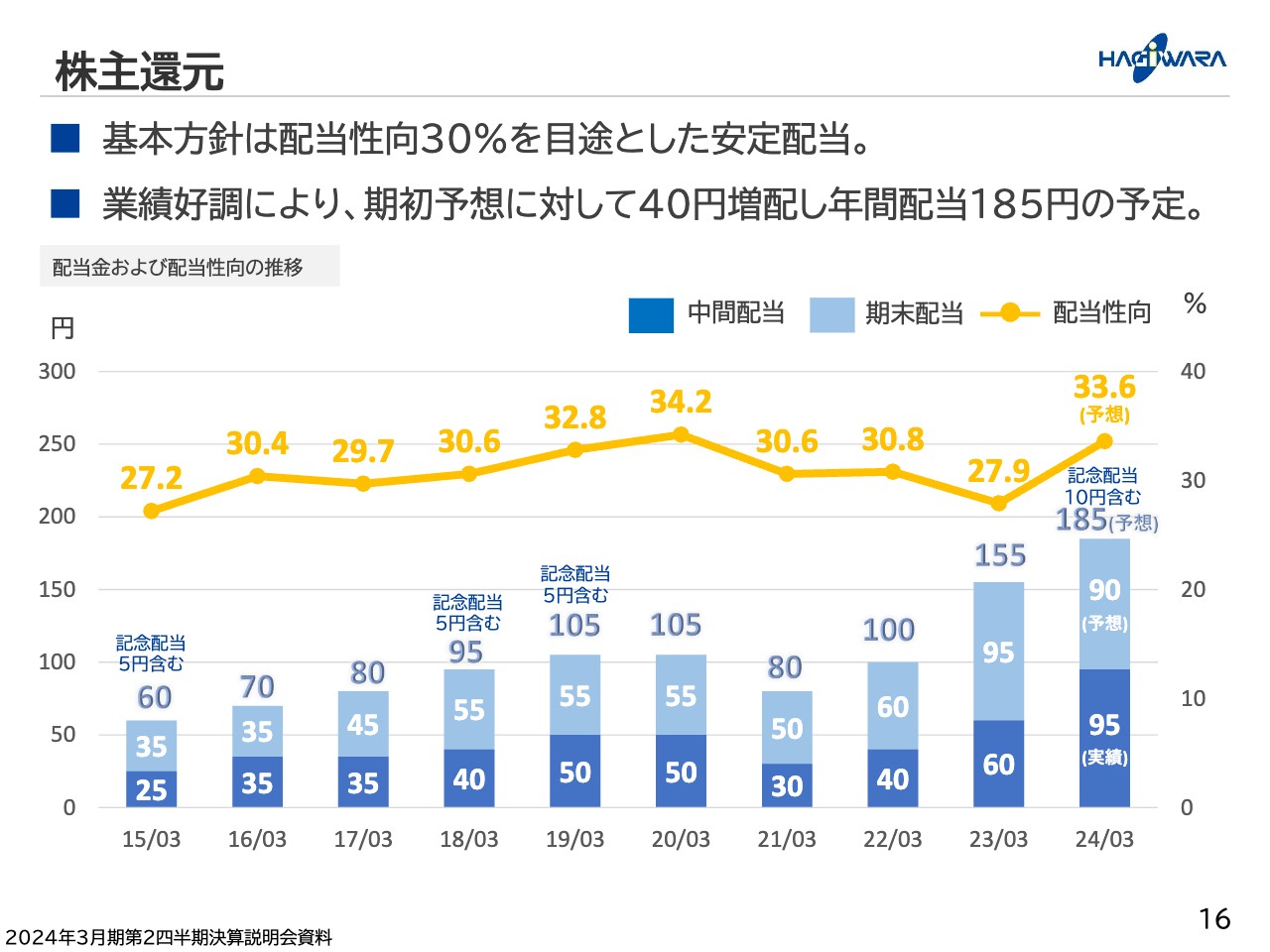

株主還元

また、年間配当についても、期初予想から上方修正をいたしました。

中間配当の増配に加え、期末配当予想を90円とし、年間配当予想は期初予想に対し40円増配の185円を予定しております。

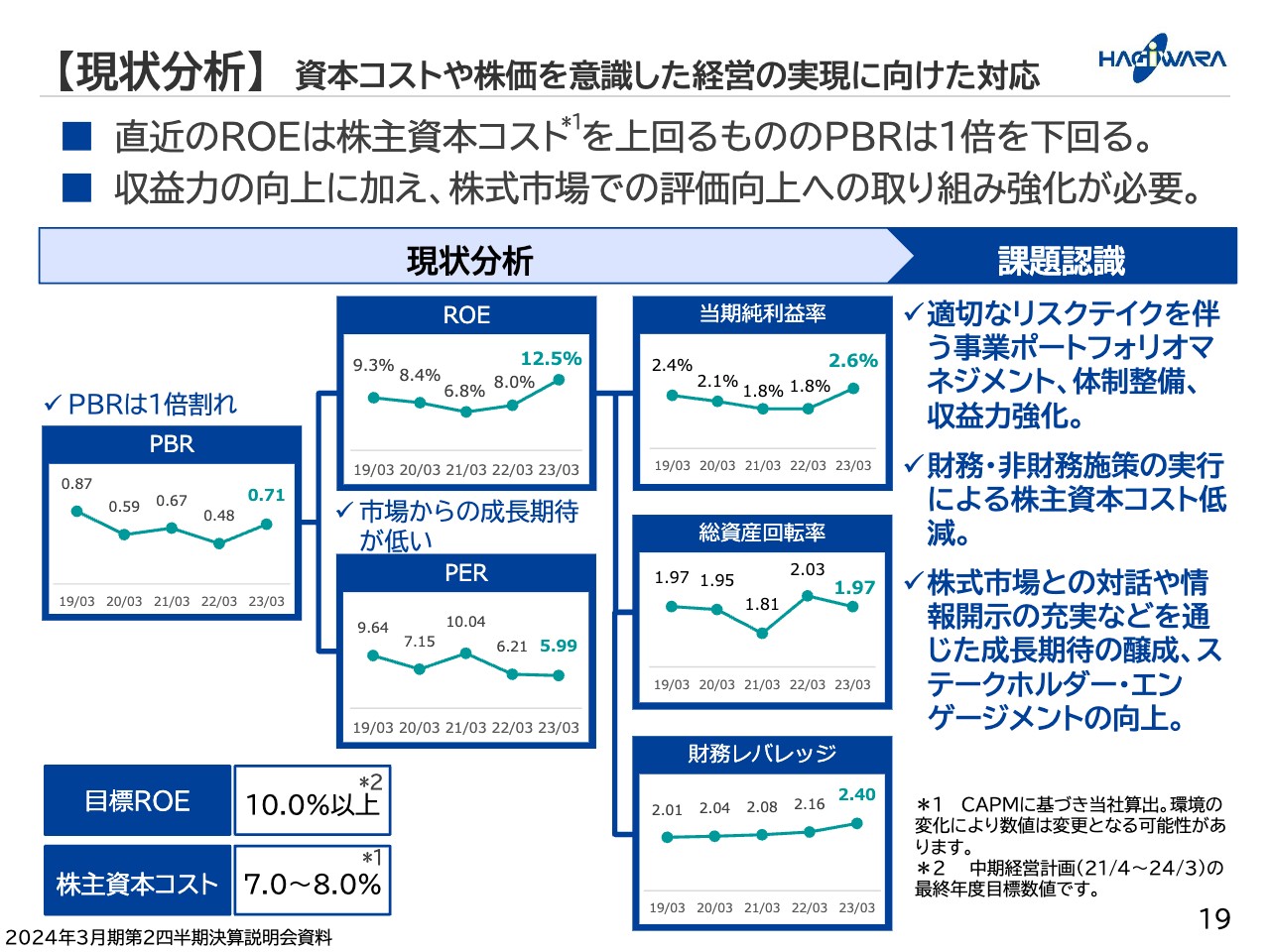

【現状分析】資本コストや株価を意識した経営の実現に向けた対応

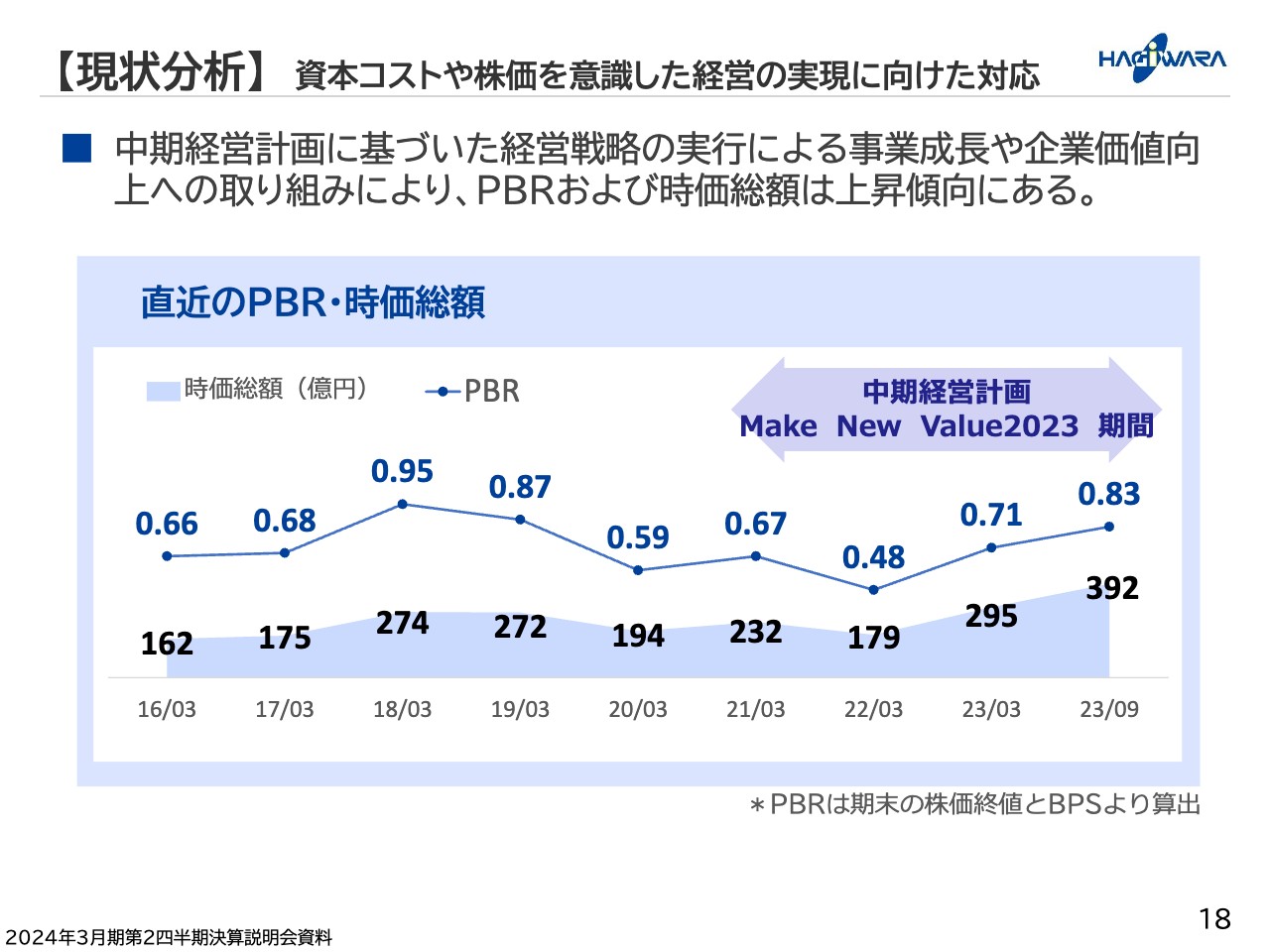

それでは次に、資本コストや株価を意識した経営の実現に向けた対応について、当社の状況をご説明いたします。

資本コストや株価を意識した経営の実現に向けた対応については、「現状分析」「計画策定・開示」「取組みの実行」の一連の対応を継続し、その進捗状況について検証し、開示する旨が東京証券取引所より求められています。本件については、当社では、持続的な成長と中長期的な企業価値の向上に向けた取り組みを加速するべく、現在、経営陣による議論を重ねております。

本日は、当社の現状分析についてお話しさせていただきます。

こちらは2016年3月期以降の当社PBRと時価総額の推移です。一時はコロナ禍における事業環境の見通しの不安感もあり、PBR0.5倍前後で推移する時期があったものの、現中期経営計画の経営戦略を実行する中で着実な事業成長を遂げたことと、SDGs経営の推進による企業価値向上への取り組みを評価いただいたことなどにより株価が上昇し、PBRと時価総額がそれぞれ高まってまいりました。

【現状分析】資本コストや株価を意識した経営の実現に向けた対応

ROEについては、直近では株主資本コストを上回って推移しております。年初からの株価上昇もあり、PBRは1倍に近づいてはいるものの、今後1倍を上回り安定的に推移するためには、事業ポートフォリオマネジメントの実行と収益力向上、株主資本コストの低減、株式市場における成長期待の醸成が課題であると認識いたしております。

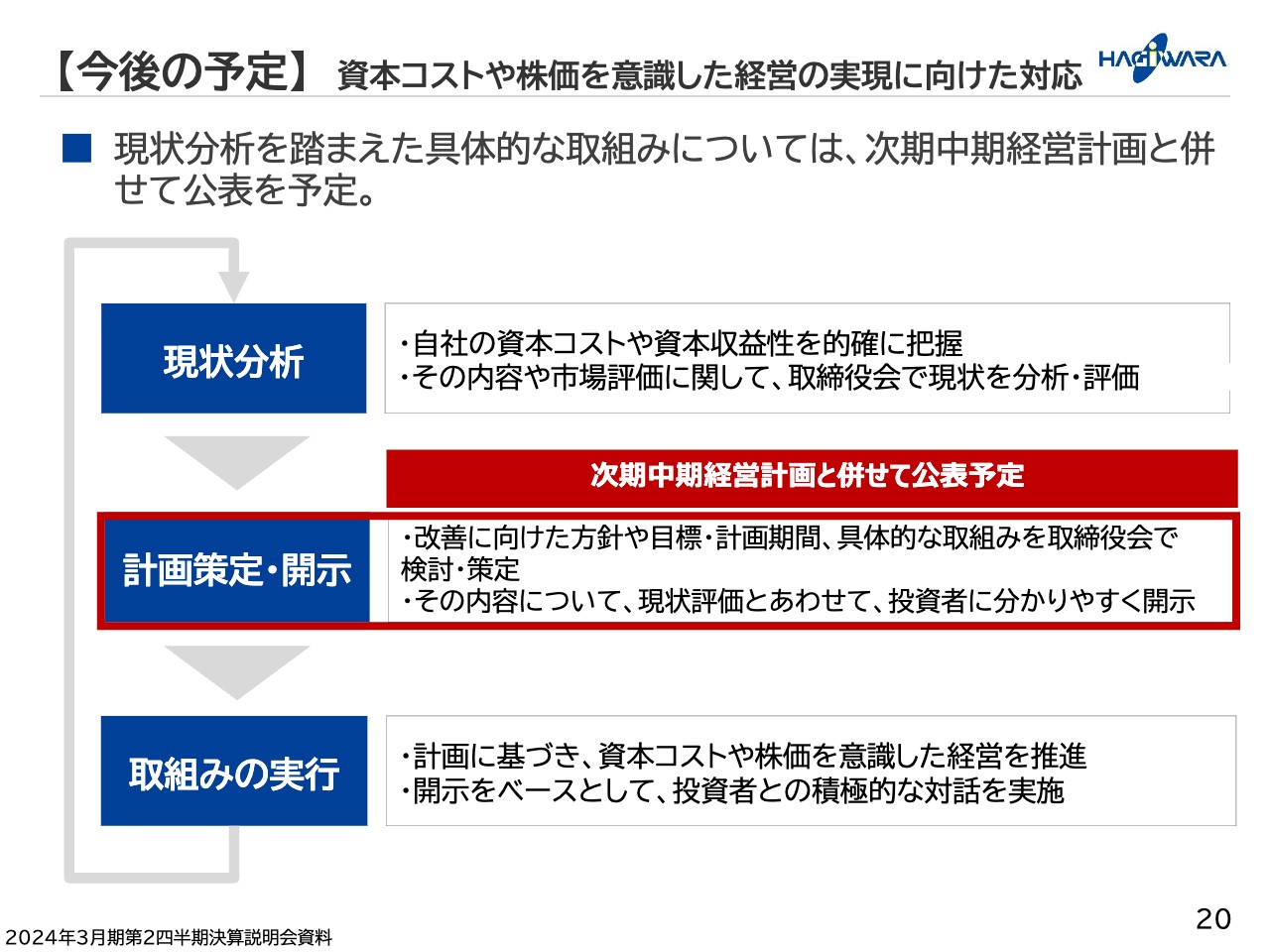

【今後の予定】資本コストや株価を意識した経営の実現に向けた対応

以上の現状分析を踏まえた具体的な計画については、引き続き取締役会で議論を進めてまいります。資本コストや株価に対するアプローチは、中長期の事業戦略と一体化した取り組みとなりますので、次期中期経営計画を公表するタイミングであわせてご説明させていただく予定となります。

以上で、資本コストや株価を意識した経営の実現に向けた対応に関する当社の状況についてご案内させていただきました。

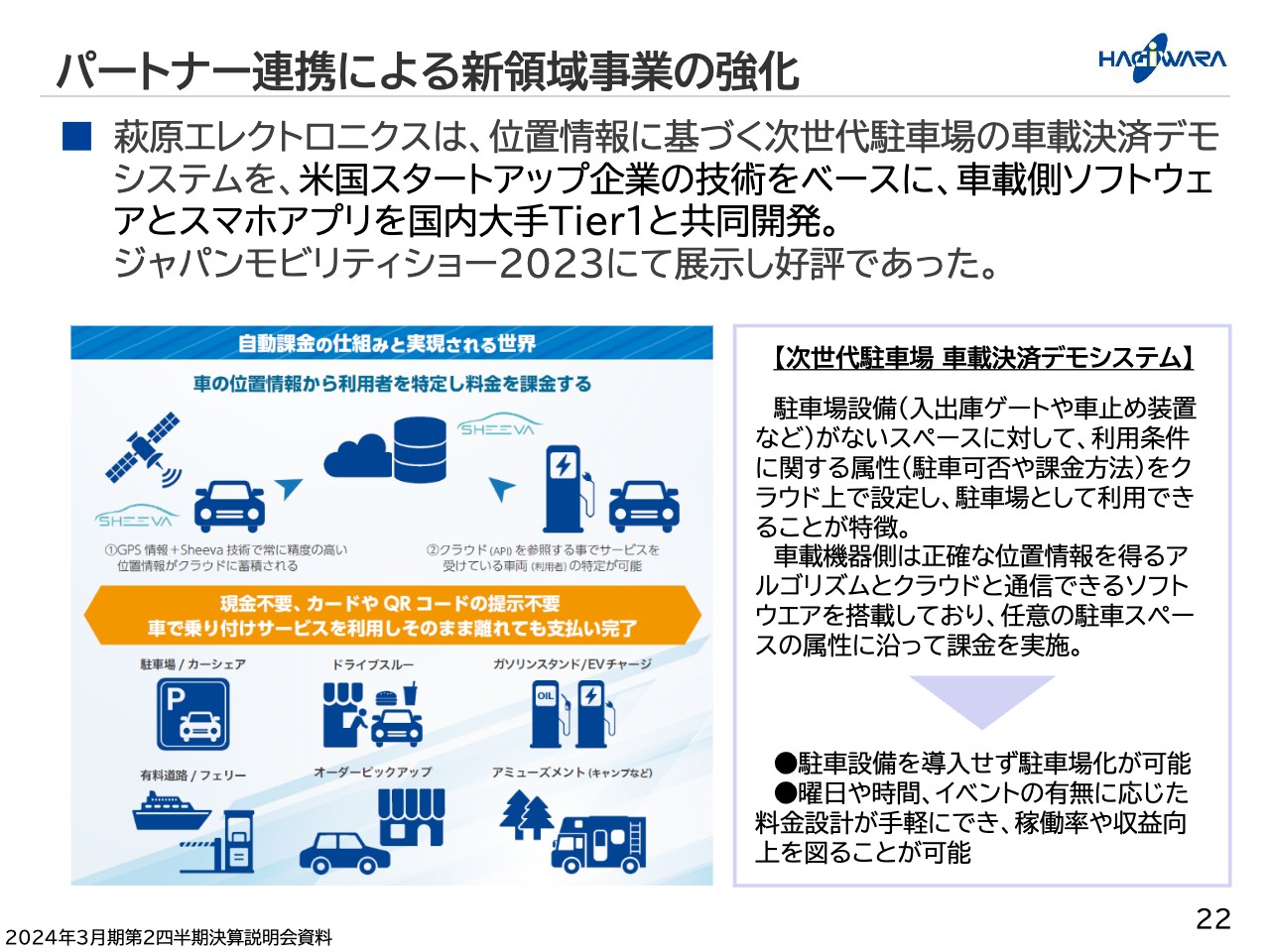

パートナー連携による新領域事業の強化

それでは最後に、最近のトピックスについて簡単にお話しさせていただきます。

まずは、パートナー連携による事業会社の新領域へのアプローチ強化についてご紹介いたします。

デバイス事業を展開する萩原エレクトロニクスは、2021年に出資した米国スタートアップのSheeva.AI社とともに、スマートで快適なカーライフを実現するための車載決済市場の開拓に取り組んでおります。

世界の車載決済市場は2032年までに200億ドル規模まで拡大すると予測されており、萩原エレクトロニクスでは技術検証と利便性の体感を目的としたデモシステムの開発を、国内大手Tier1の力を得て実施いたしました。

この車載決済システムは高精度な位置情報を活用したシステムであり、駐車場設備がないスペースに対して、駐車可否や課金方法などをクラウド上で設定することで駐車場として利用できることが特徴です。

先日開催されたジャパンモビリティショーでも、萩原エレクトロニクスの展示ブースにて、このデモシステムをご紹介しましたが、自動車メーカーさま、Tier1さまだけでなく、シェアカー事業者さま、エネルギー事業者さまなど、多様な業種の企業さまから良好な反応を得ることができました。

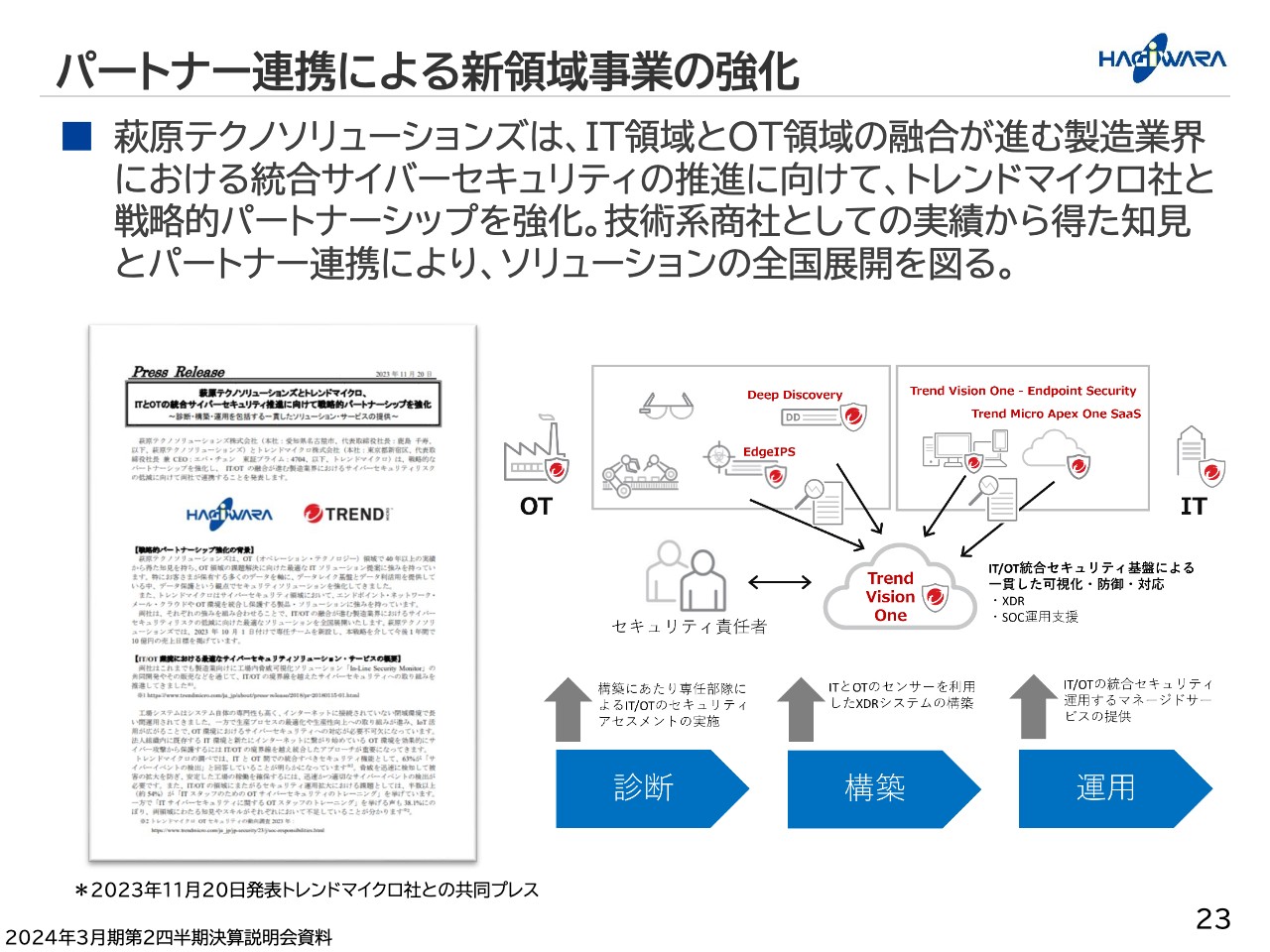

パートナー連携による新領域事業の強化

続いて、ソリューション事業を展開する萩原テクノソリューションズのセキュリティ事業強化の事例をご案内いたします。

近年、高度化するサイバーセキュリティ脅威への対策が重要な経営課題の1つとなっておりますが、製造業のお客さまにおいても、IoTやAIなどの技術活用が進む中で、その必要性が高まっております。

萩原テクノソリューションズは、OT領域での40年以上の実績から得た知見を持っており、OT領域の課題解決に向けた最適なITソリューション提案に強みを持っております。特に、お客さまが保有する多くのデータを軸に、データレイク基盤とデータ利活用提携をしている中、データ保護という観点でセキュリティソリューションを強化してまいりました。

一方、トレンドマイクロ社は、サイバーセキュリティ領域において、エンドポイント、ネットワーク、メール、クラウドや、OT環境を統合し保護する製品、ソリューションに強みを持っています。

それぞれの強みを組み合わせることで、ITとOTの融合が進む製造業界におけるサイバーセキュリティリスクの低減に向けた最適なソリューションを提案できると考えております。萩原テクノソリューションズでは、これまで東海エリアを中心にビジネスを展開してまいりましたが、本パートナーシップの強化を機に、各地に根付いたSIerとの連携をさらに強化し、今後対象エリアを全国に広げてまいります。

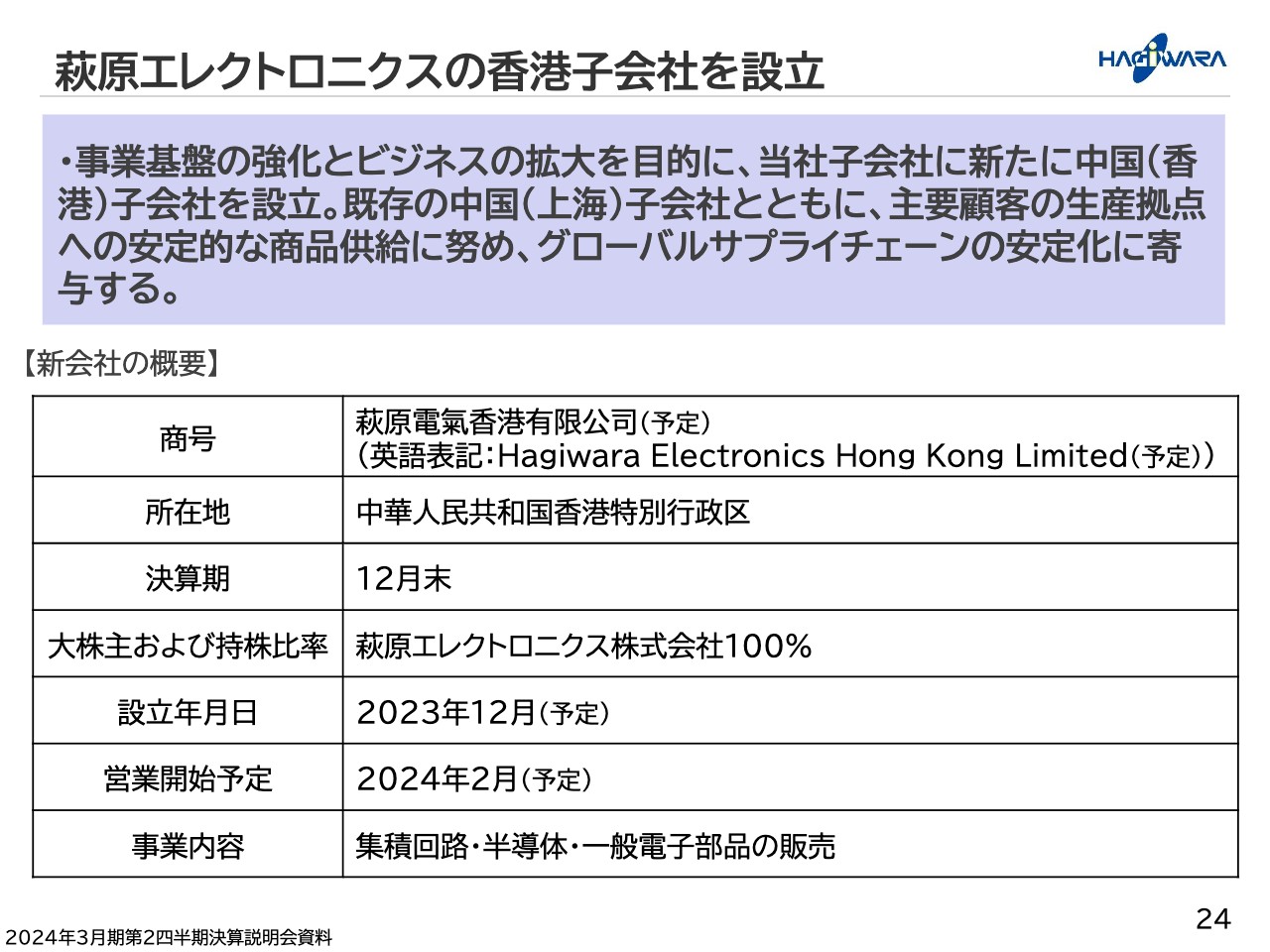

萩原エレクトロニクスの香港子会社を設立

次に、萩原エレクトロニクスの海外子会社設立についてご説明させていただきます。

当社グループは、中期経営計画において、グローバルビジネスの拡大を重要な戦略の1つに位置付けております。

現在、萩原エレクトロニクスの海外子会社として、北米、欧州、中国、韓国、タイ、シンガポール、インドに海外法人を設立しております。

中国には、2006年に上海に現地法人を設立しており、主要顧客の生産拠点に対し安定的な商品供給と技術開発のサポートに努めてまいりましたが、さらなる事業基盤の強化とビジネスの拡大を目的に、新たに香港に新会社を設立することといたしました。

当面は上海子会社と両輪で、主要顧客の生産拠点への商品供給をメイン事業とし展開する予定です。

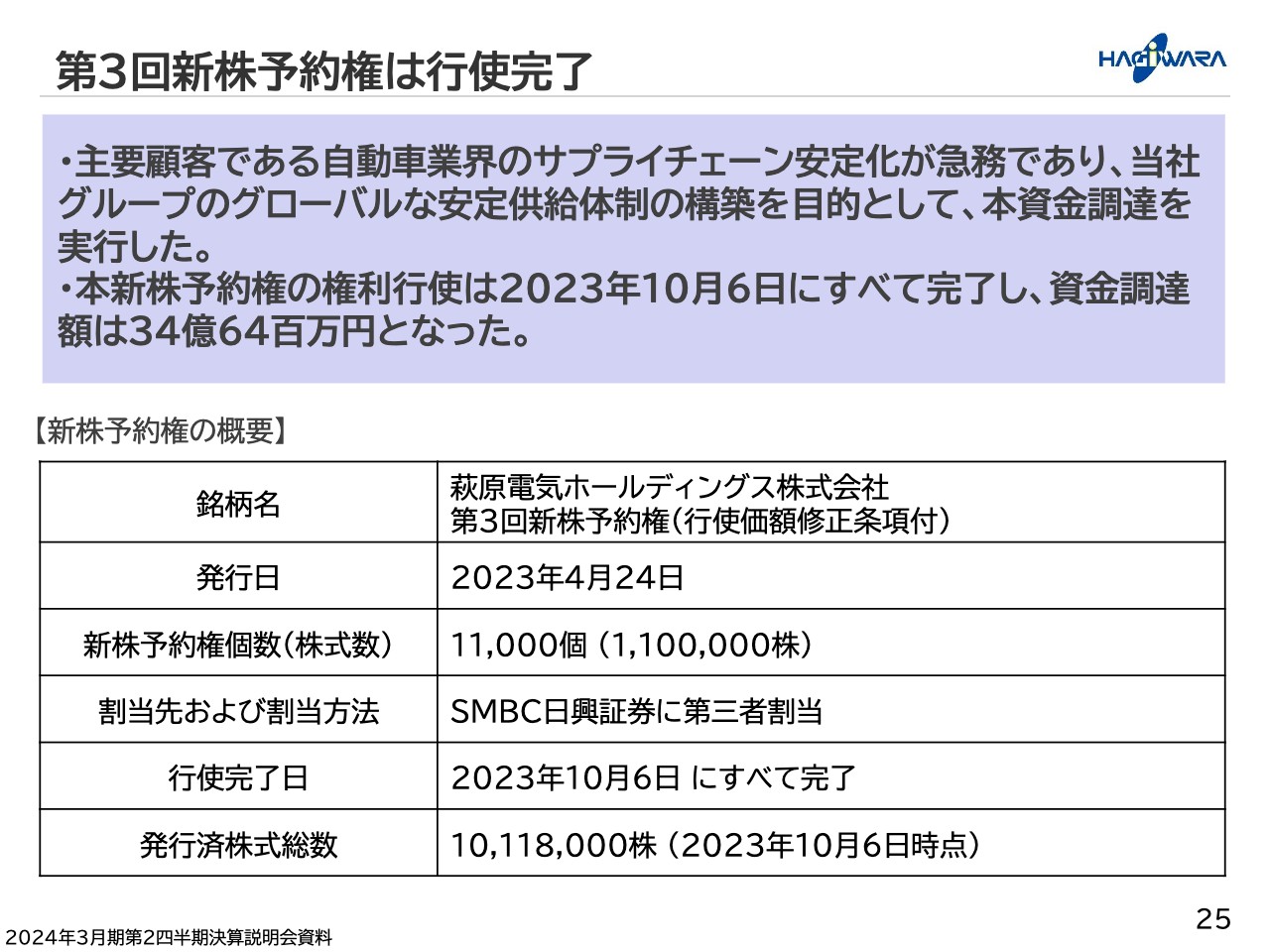

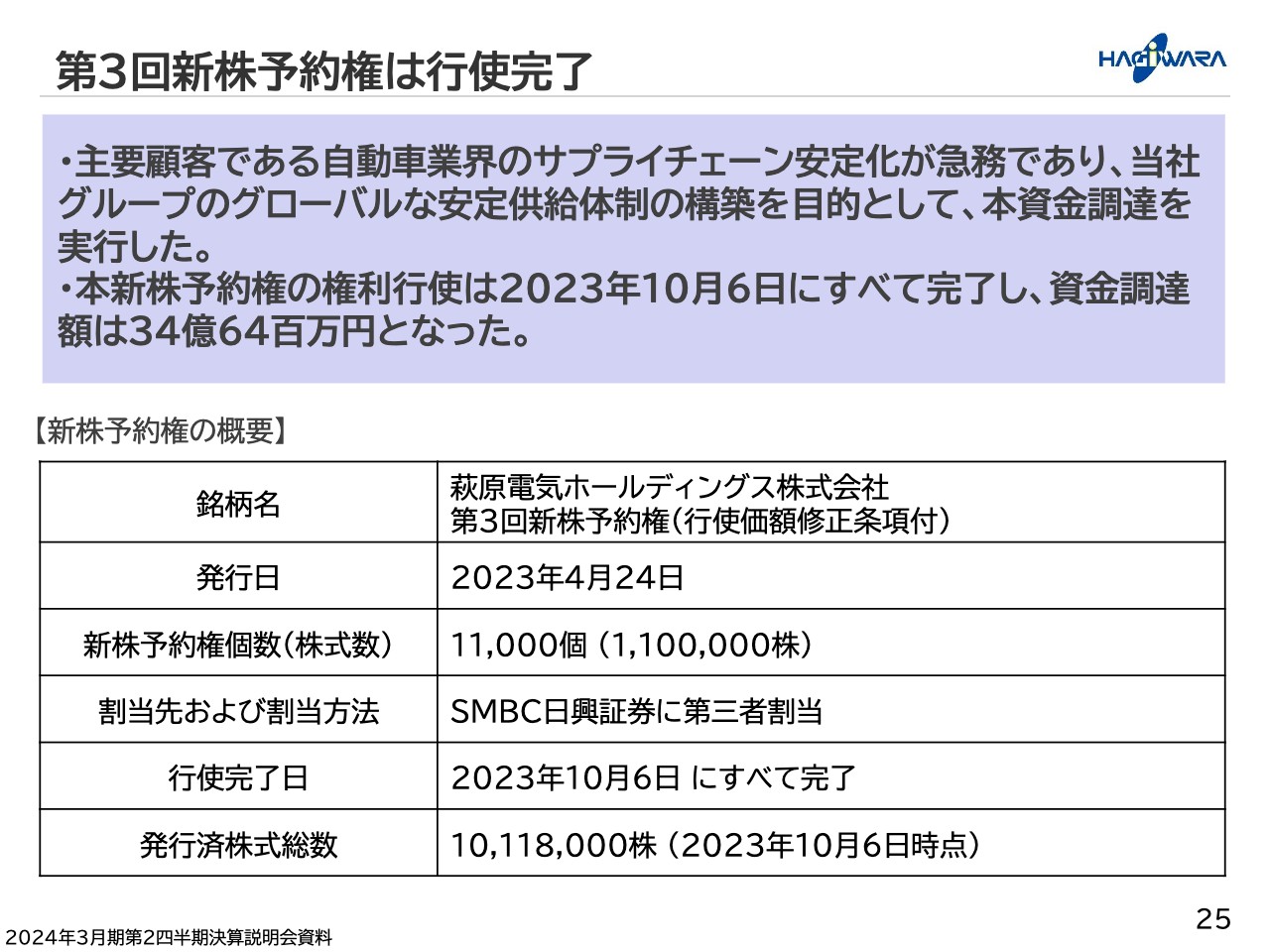

第3回新株予約権は行使完了

最後に、今年4月24日発行した第三者割当による第3回新株予約権の行使が完了した旨をお伝えさせていただきます。

本資金調達は、当社のグローバルな安定供給体制の構築を目的としたものであり、本年10月6日にすべて権利行使が完了し、34億6,400万円を調達したことをお知らせいたします。

創造と挑戦 先進エレクトロニクスで未来を創造するソリューションデザインカンパニー

以上で、本日の説明を終了させていただきます。

引き続き、中期経営計画に沿った施策に着実に取り組み、価値創造企業として持続的な成長を目指してまいります。本日はご清聴いただき、誠にありがとうございました。

質疑応答:上期業績の要因について

質問者:上期は非常に好調で、業績としては想定より良かったと理解しています。そのような中で要因として何が良かったのでしょうか? 併せて、第1四半期から第2四半期にかけては、実はちょっと利益率が悪化しているところを心配しているのですが、そのあたりについてもコメントいただければと思います。

木村:第1四半期と第2四半期との差については、説明資料の5ページ目に記載していますが、スポット的な利益が発生しており、第1四半期で金額として寄与した部分が非常に大きかったです。

全体的な数字として良かった部分は、生産台数だけではなく、特に既存品の車種展開が多くなったことです。要するに、シェア率が高まった製品群が非常に多くあったことが挙げられます。

質問者:そうすると、どちらかというと第2四半期のほうが今の実力値に近いのでしょうか?

木村:そうですね、実力値に近いと言えば、第2四半期のほうが近しいと理解しています。

質疑応答:下期の業績について

質問者:先ほどと同じような質問なのですが、通期と言いますか、下期にかけての考え方について教えてください。

上期から下期にかけて、売上としては増える予定になっていると思うのですが、デバイスあるいはソリューションについて教えてください。ソリューションに関してはやや懸念があるというお話もありましたが、そのあたりをどのように見ているのか、もう少し詳しくお聞きしたいです。

併せて、上期から下期にかけて減益予想になっていますが、これは第1四半期が良すぎたという点を単純に差し引いたため、このような予想になっているでしょうか? それでも少し慎重な印象はありますが、売上が増える予定ですので、そのあたりについて、何か下期に懸念すべきこと、あるいは利益率が悪化するような懸念事項があるのかどうかについても教えてください。

木村 :まず、1つ目の下期の大きな見通しについては、我々の生産台数に由来する部分は、上期と同じように安定的に展開すると見込んでいます。加えて、下期は新しい車種展開がさらに伸びていくのではないかとは見込んでおり、生産台数以上の伸びがあるのではないかと見込んでいます。

利益予想についてですが、下期は先ほどお話ししたようなスポット的な利益要素を見込んでいません。前期の下期もスポット利益が出ているため、その反動で減益状態になる見立てでいます。

質問者:少し細かくおうかがいします。第2四半期だけで言うと21億円の営業利益が出ていると思います。売上が増えるわけですので、下期の6ヶ月間で37億円というのが、やや慎重に見えました。費用まわりで何かあるのか、保守的に上方修正したのに、さらに今度は下方修正するといったことは嫌でしょうから、単純に見込める部分だけ見込んだのか、そのあたりについて何かありますか?

木村:若干見込める部分を見込んでと言いますか、リスクを見ながら利益予想を立てている部分はあります。

質疑応答:中期経営計画に対する成長要因、次期計画への展望について

質問者:15ページの中期経営計画の状況について、この3年間は非常に難しい経営環境だったと思うのですが、ご立派にと言いますか、すでにかなり過達で着地できそうな情勢まで来ていることが見てとれます。

この3年間は、単純に自動車生産が想定以上に良かったという話ではないと思います。先ほどからお話にも出ているとおり、車種でのシェア展開ができたなど、御社が努力された部分もかなり含まれていると思います。そのあたりについて、何が一番良かったのかご解説いただきたいです。

併せて、次期以降も新たな成長を目指されると思うのですが、そこでキーとなるポイントについておうかがいしたいです。もちろん、定量的なことは結構です。定性的な面で、これまでの3年間で良くなったことが次の3年間にもつながるのかどうか、あるいは、「たまたまこの3年間が良かったんですよ」というお話になるのか、そのあたりについてもコメントいただければと思います。

木村 :まず、直近3年間のコロナ禍など苦しい状況の中における、当社の実際の推移についてです。確かに、デリバリー等も非常に苦しい状態ではありました。そのような中での生産の減少は、実際に我々の主要顧客の減少比率が他社と比べてどうだったかというところも影響しているかと思います。

ぜひご理解いただければと思うのですが、生産台数以上に売上が成長した部分に関しては、戦略的にと言いますか、これからの車における半導体デバイス、電子部品がどのような領域で高度化するのか、どのような領域でもっとIT化されるのかという点を狙って戦略を立てた部分が、成果に表れた結果だと考えています。

利益率の向上に関しては、特にソリューション事業において、ハードウェアビジネスからソフトウェアビジネスへ事業構造の転換が少しずつ着実に進んできていることが寄与していると思っています。

非常に苦しい中でも、そのような部分がトップラインとしての伸びと利益率の確保に、結果としてつながった3年間だったと思います。

2つ目のご質問については、次期以降は、特に新規の中期経営計画が進むことになりますが、売上の拡大はもとより、いかに資本効率を上げていくのか、PLで言えばいかに営業利益率を上げていくのかについて考えています。稼ぐ力をどのようにして作るのかといった部分にかなりフォーカスして、さらに強く、資本効率の良い体質に持っていきたいと考えています。

質問者:ありがとうございます。1点だけ補足でおうかがいしたいのですが、今のお話ですと利益率を上げていきたいというお考えだと思うのですが、御社は割と顧客が決まっていると言いますか、ウエートが高いお客さんがいらっしゃいます。仕入れ先も、ある程度ウエートが高い会社がいるといった状況の中で、利益率を上げることは可能なのでしょうか?

木村:まず、デバイス単体の同じような製品で利益率を上げるとなると、これはなかなか難しいところです。ただし、製品が複雑化していく中では、そのデバイスを販売させていただく上で必要不可欠なエンジニアリングサポートの部分が必要になってきています。エンジニアリングサービスをいかにお客さまに提供していくかが、実は着実に利益率を向上させる要素になっているのです。

また、もう1つ考えなければいけないのは、ソリューション事業とのシナジー効果、シナジーな技術をどのようにしてお客さまに価値として提供できるかです。車の開発プロセスだけで言っても、こういった部分はあり、付加価値の向上につながると思ってます。

加えて、萩原エンジニアリングなどの既存顧客との連携や、パートナー協業などによる新しい顧客層をいかに開拓するかについては、もっと積極的に取り組んでいきたいと考えています。

回答者:ありがとうございます。次期中計で、より具体化していただけることを楽しみにしています。

質疑応答:国別の販売状況について

質問者:国別の販売状況で、シンガポールと中国が10パーセントマイナスだったというお話をうかがいました。これはお客さんの生産戦略、調達戦略が中期的に変わってるものを示しているのか、もしくはたまたまなのか、どのように考えたらよろしいのでしょうか?

木村:結論から先にお伝えしますと、大きな戦略上の変化による現象とは認識していません。例えば、前期比較でお話しした際の、調達としてのボリュームの変化、ある意味ちょっと過剰に確保されたですとか、そういった部分の変化でございます。大きく戦略的な変化に伴って考えなきゃいけないことは、ちょっと少ないかなとは認識しております。以上です。

質問者:いわゆるチャイナエスケープのような話とは異なるということですね。

木村:我々のこの数字に関しては、そのような部分ではありません。

質疑応答:移管補償金について

質問者:移管補償金が減ったというお話がありました。これもトレンドとして減り始めるのでしょうか? 上期で1.7億円というお話でしたが、通期ではどのくらいと見ているのかなどについて教えてください。

木村:トレンドとしては、減少方向のトレンドとご理解いただいて結構だと思います。さらに、出荷数量に依存する部分がありますので、去年より出荷数量が倍増したとなると、移管補償金の金額自体はそれに伴って増えます。絶対と言われると難しいのですが、トレンドとしては減少していくと理解していただいて結構です。

質問者:なるほど。この点も含めて全社としての利益率は上がっていく方向で、良いサポートをしてくれると考えてよろしいでしょうか?

木村:はい、そう考えております。

質疑応答:新株予約権について

質問者:第3回新株予約権について質問です。そもそも他の資金調達方法はなかったのかと、他の方法と比べてなぜこのようなかたちを選んだのか教えてください。また、10月で権利行使がすべて完了しましたが、概ね見通しどおりだったのでしょうか?

加えて、今回が第3回ということは、第4回もいつか実施するのかについても教えてください。

平川佳弘氏:資金調達の手法としましては、やはり複数の方法がある中で、当社のさまざまな見通しおよび市場の状況等を総合的に勘案して、調達をしたというのが事実です。

資金調達の方法としては、資本構成を考えながら、例えば成長戦略を描く中で、公募増資等も含めて幅広に検討していきたいと考えています。ただし、第4回があるかについては、こちらからすぐお答えできません。

質疑応答:アメリカでのハイブリッド車の人気再燃について

質問者:日本も同じだと思いますが、アメリカではハイブリッド車の売れ行きが好調で、生産がまったく間に合わないと聞いています。実際に、国内生産も相当活発なようです。

EVがブームだったのですが、流行り廃りがあり、リバーサルと言うのか揺り戻しと言うのか、「やっぱりハイブリッドが良いんじゃないか」という時代が再び来ているのではないかということを聞いています。

これはトヨタに聞かないといけない話だと思うのですが、半導体の供給サイドとして、このような状況をどのようにご覧になっているのでしょうか?

木村:当社での分析はまだできてない状態ですので、世の中の一般的な機運、もしくはトヨタさまを含めたお客さまとの会話状況の中から、当社としてもそのように認識しているという程度にとどまります。

質疑応答:中期経営計画における次世代自動車の数量変更の可能性について

質問者:中期経営計画では、例えばハイブリッド、EV、燃料電池というような項目で出てくると思いますが、これから3年で想定される構成率を考えると、そこは今のところあまり変更はないのでしょうか?

トヨタさんもEVや燃料電池に関する発表をされていますが、大きな変化は今の段階ではないということでしょうか?

木村:我々の主要顧客であるトヨタさまをベースにした生産ミックス、生産の種類として、いわゆるエンジン車、ハイブリッド、EVをどのようなかたちで挙げるかは、トヨタさまの発表での数字で想定を置いています。

当社の次期中期経営計画に絡めた意味では、例えばトヨタさまがEVの投入モデルや販売計画をオフィシャルにアナウンスされています。そういった部分では、EVに採用される製品、部品、新しく採用されている部品がありますので、細かく言えば、当社としてはこのようなものが中期経営計画の数量へ実際に反映されていくと思います。

テクノソリューションズなどで言えば、EVに伴う生産設備や生産ラインの変更、それに伴う生産設備投資に対する受注案件もポテンシャルとしてありますし、現状そういったものを獲得していきたいという意欲もありますので、そういったものが数字に反映されていくという意味で、変化はあります。

質疑応答:AI(人工知能)の活用について

質問者:ハイブリッド、EV、燃料電池など、これは半導体の成長分野と見まして、かなり期待していたのですが、ここ半年ぐらいで、AI(人工知能)が急速に台頭した印象を受けています。

世界的に、半導体メーカーはどうもEVは手間もコストもかかるから、儲かってはいるものの、どこまで儲かるかわからないため、AIのほうが良いのではないかということで、今は方向を大きく変えてきているのではないかと思ってるんですが、御社はどのように見ておられるのでしょうか? 漠然とした質問かもしれませんが、その辺りについてうかがいたいと思います。

木村:まず、車におけるAIが半導体へどのように影響するのかという部分については、当社としても未知数で、なかなか具体的あるいは明快な評価、分析をお答えするのは、まだ難しいと考えています。

ただし、当社も車以外の部分でビジネスをさせていただいています。そのような部分においては、AIの活用という機運は確実に高まっていますので、半導体という部分でのAIというよりも、AIを活用したシステムやソリューションとしてどういったことが提供できるかについて、常に分析したり、お客さまと会話したりという活動をしていますので、意識としてはかなりあります。

ご質問にあったような、半導体をAIとを関連づけた分析については、今この場でご回答できかねますので、ご容赦いただきたいと思います。