損保・銀行事業の現状と課題

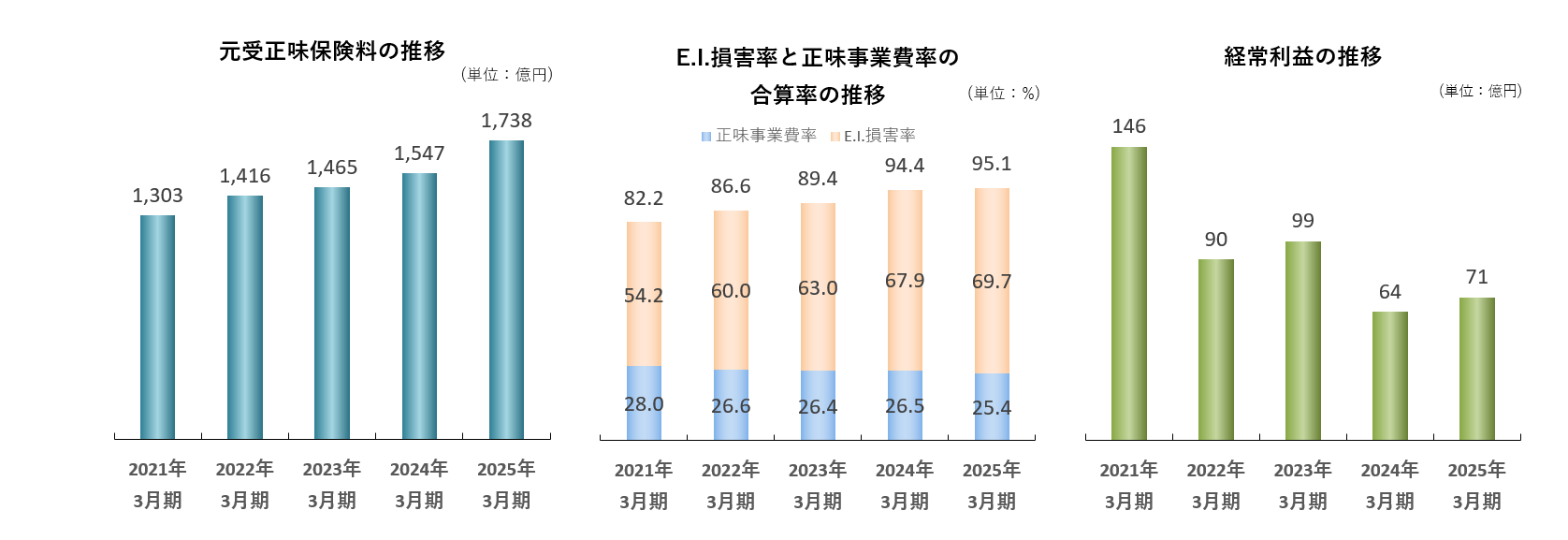

<ソニー損保(損害保険事業)>

ソニー損保は、人を介さずにネットなどで契約するダイレクト自動車保険市場でトップのシェアを獲得しています。

- 課題

- 成長余地

ダイレクト型は保険料の安さが重視されるため、利益率は必ずしも高くないという側面があります。現在、損害率(保険金支払い額)の上昇により、一時的に利益が伸び悩んでいます。

日本におけるダイレクト自動車保険が市場全体に占める割合は、米国や英国に比べてまだ低く、成長余地は大きいと考えられます。

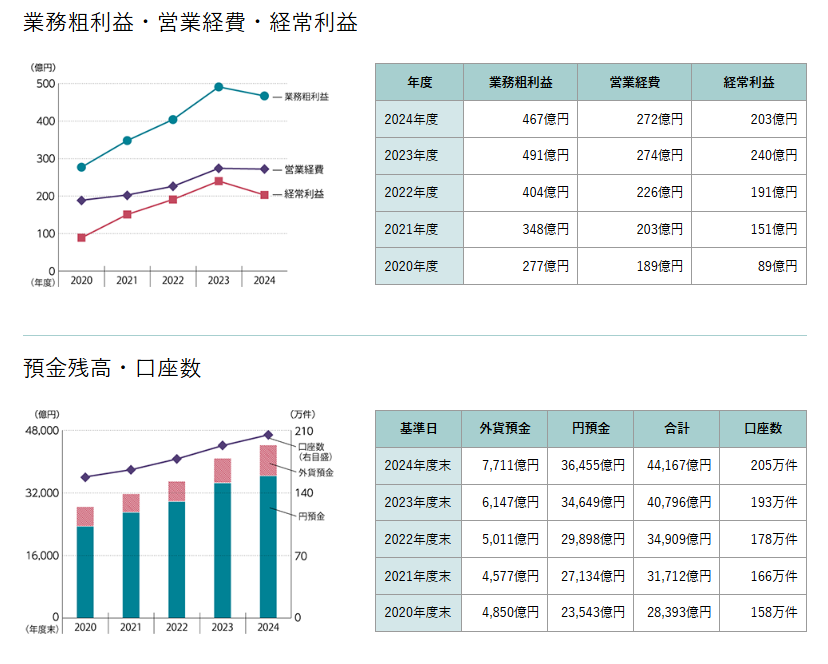

<ソニー銀行(インターネット銀行)>

ソニー銀行の経常利益は2023年までは順調に伸びていましたが、最近は一時的に減少しています。これもまた、金利の上昇が大きく影響しています。

- ネット銀行特有の課題:銀行は預金者から資金を調達し、貸し出しや運用で利益(リザヤ)を得ます。ソニー銀行の貸出先の多くは住宅ローンですが、ネット銀行は低金利競争を行ってきたため、預金金利が上昇すると、貸出金利との利ザヤが縮小してしまいます。金利を上げすぎると、低金利を求めてきた顧客が他行に移る(チェンジされる)懸念があるため、金利を上げにくいという問題があります。

預金残高や口座数は増加しており、外部環境に左右されつつも成長は続いています。

投資判断:堅実さと魅力的な株主還元策

これまでの分析から、ソニーフィナンシャルは「堅実」という言葉が最も似合う企業です。特別なことはしませんが、ソニーブランドを活かし、従来の金融機関とは少しずらした工夫をしながら、着実に事業を拡大しています。

成長性には限界があるため、投資判断の焦点は株主還元、特に配当に移ります。

<実質配当利回りは4%超えの可能性>

配当利回り2.18%は、実は今期末(2026年3月末)の予想配当をベースとした半期分の利回りです。本来、配当は中間と期末の年2回支払われる予定です。

したがって、来年度(2026年度)を想定した場合、実質的な利回りは単純に倍と考えて良いでしょう。利回り4.3%台は、非常に魅力的な水準と言えます。