2022年1月18日に行われた、株式会社サーバーワークス2022年2月期第3四半期決算説明会の内容を書き起こしでお伝えします。

2022年2月期 Q3 トピックス

大石良氏:みなさま、おはようございます。サーバーワークスの大石でございます。本日は、私から第3四半期の決算について、資料を使ってご説明させていただきたいと思います。

まず、第3四半期のトピックスです。1つ目は、「ファイルサーバー移行サービス」「AWSアプリケーション開発サービス」などを連続リリースしました。私どもは従来、インフラを非常に得意としていましたが、AWSの利用範囲が非常に広がっている中で、「アプリケーションにより近い領域でもAWSを組み合わせて提供してほしい」というニーズが高まっています。このようなお客さまのニーズに対応するサービスを連続でリリースしています。

2つ目は、AWSの「Top 2021 AWS Partner Ambassadors」で、当社の佐竹というエンジニアが表彰されました。AWSのコミュニティに非常に貢献したエンジニアということで、情報発信や能力が非常に高く評価されたということです。

また、第3四半期のトピックスではないためスライドに記載していませんが、今月11日に東京証券取引所から発表されたとおり、サーバーワークスはこの4月に東証一部からプライム市場へ移行することを発表しました。

これもひとえに株主や投資家のみなさまのご支援のおかげであると深く感謝しています。この場をお借りして、あらためて厚く御礼申し上げます。

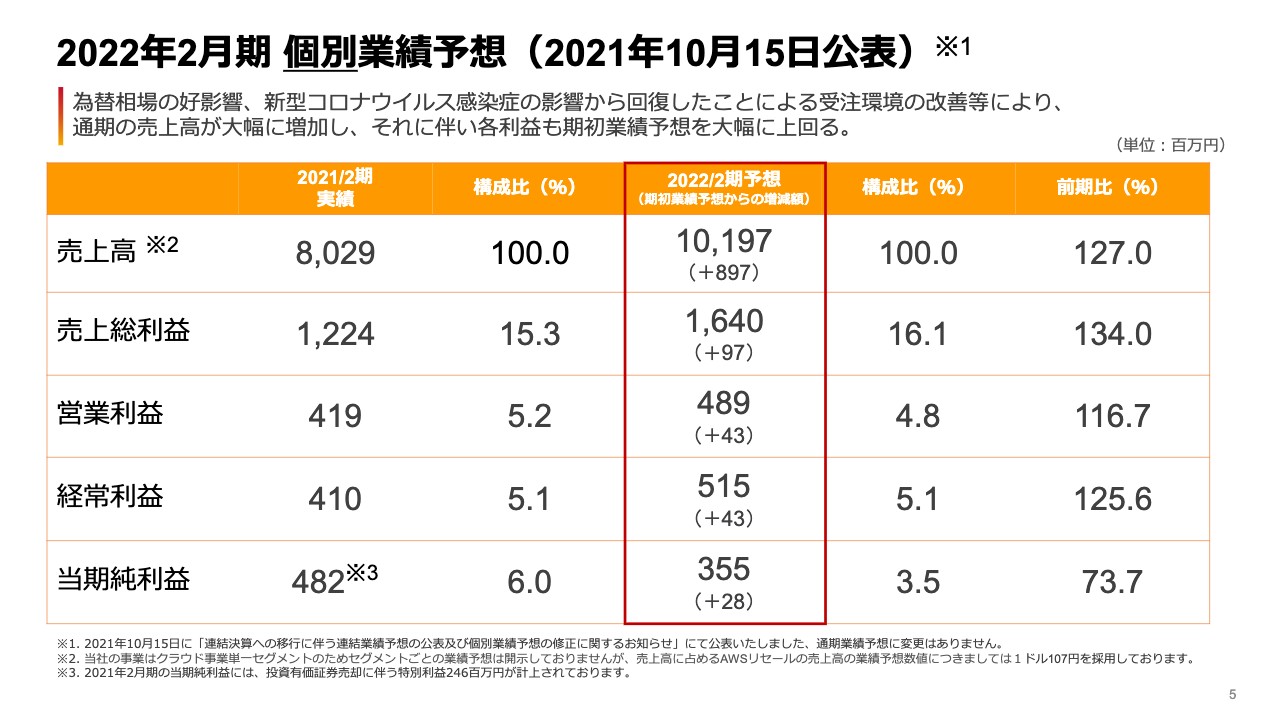

2022年2月期 個別業績予想(2021年10月15日公表)

第3四半期の内容についてご説明します。まず、業績予想のおさらいです。スライドは、昨年10月15日に修正発表を行った個別と連結の業績予想です。

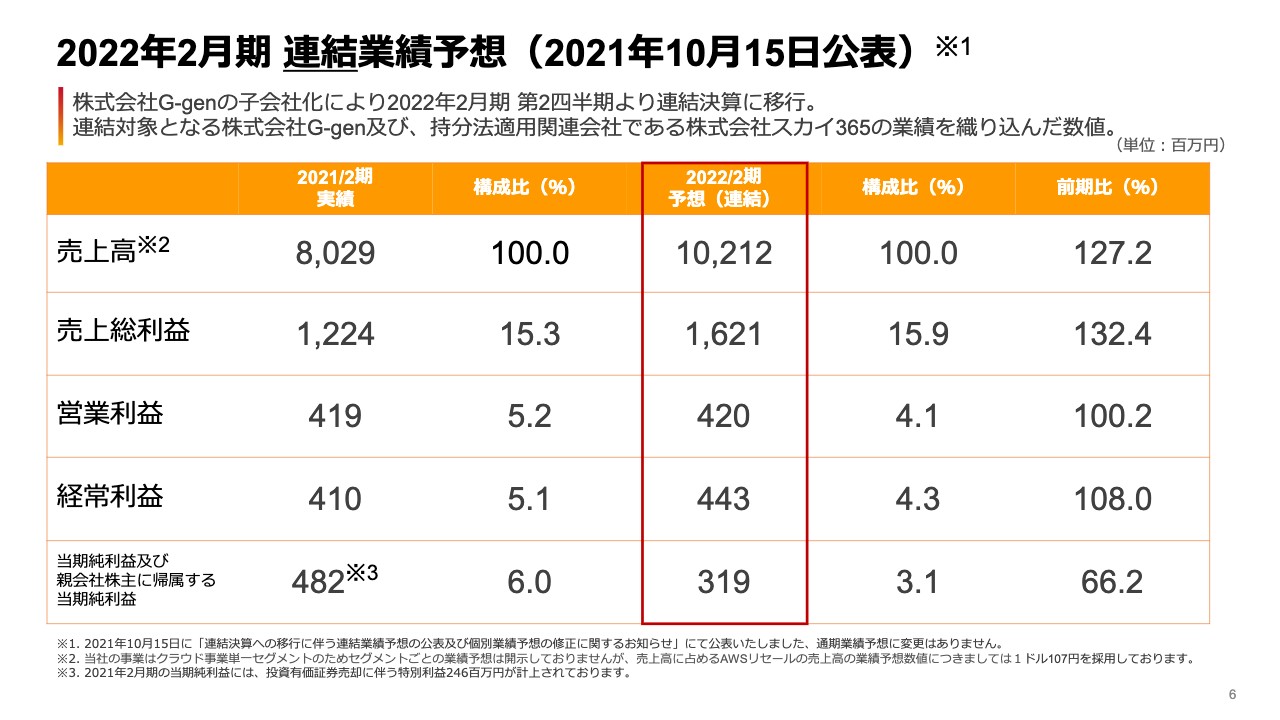

2022年2月期 連結業績予想(2021年10月15日公表)

連結については、売上高が102億1,200万円、経常利益が4億4,300万円という予想となっており、期初からの予想と比べると経常利益がやや落ちる予想です。G-genというGoogle Cloudの子会社を新たに設立することとなったため、連結決算に移行します。その結果、新設の会社のコストが多少増加するため、経常利益がやや減少するというガイダンスを出しました。

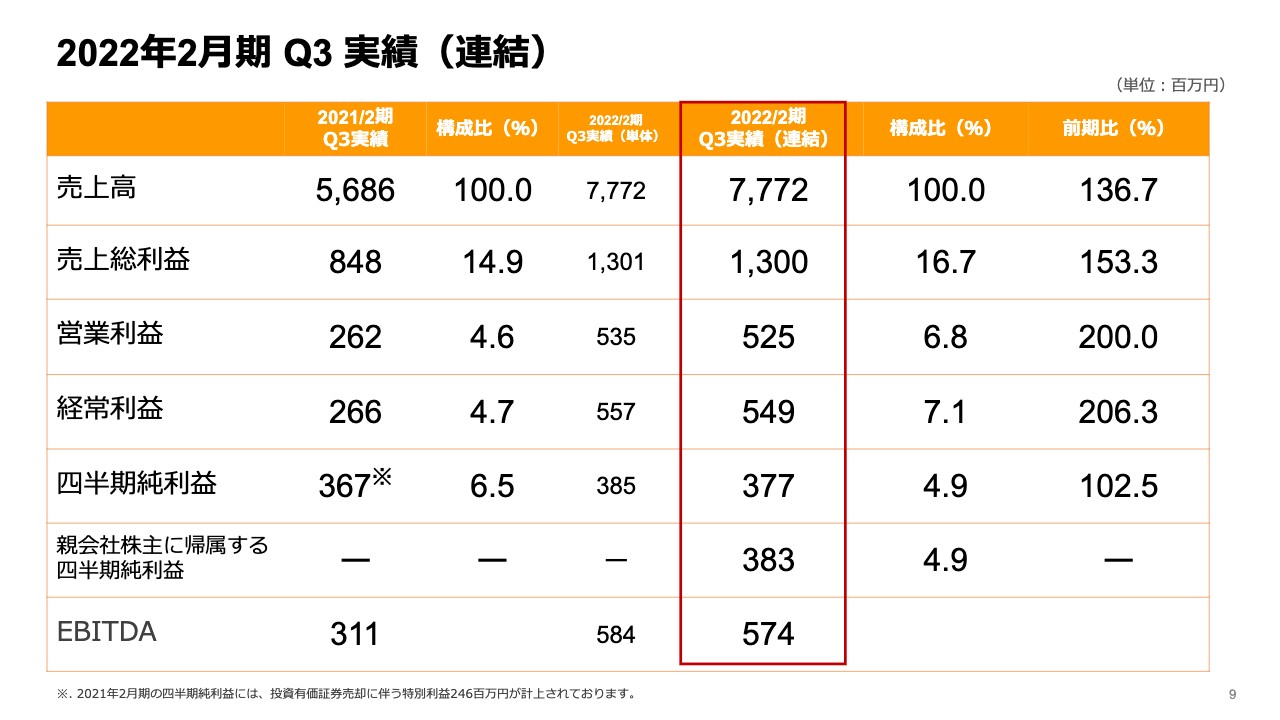

2022年2月期 Q3 実績(連結)

それに対する第3四半期の実際の数字です。売上高は77億7,200万円、前年同期比136.7パーセントとなりました。営業利益は5億2,500万円、前年同期比200パーセントと、こちらも前期を大幅に上回る結果で着地しています。経常利益も5億4,900万円と、すでに予想を上回る成績で第3四半期を終えることができています。

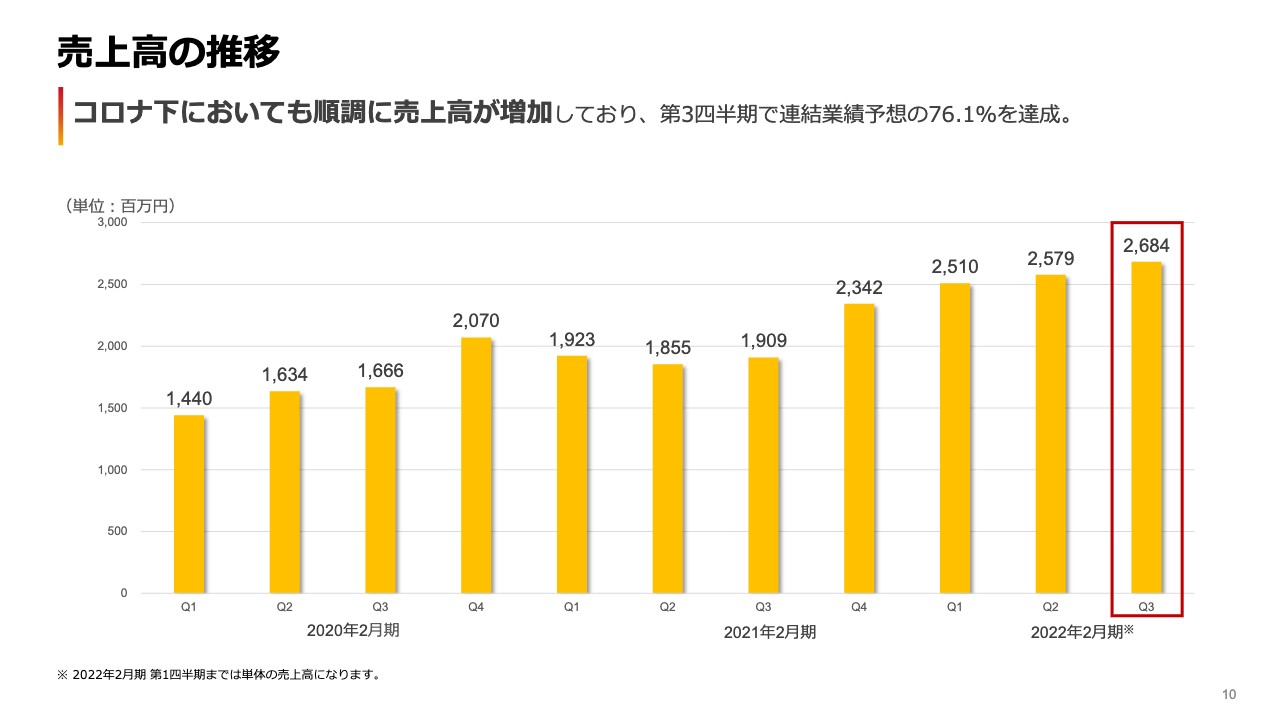

売上高の推移

売上高の増加について、四半期ごとの数字をスライドでご覧ください。かねてより当社は、第1四半期、第2四半期、第3四半期と売上が少しずつ上がっていき、第4四半期に「RI」と呼ばれるオプション製品の購入で数字が少し膨らみ、その反動で第1四半期がへこむということを繰り返していたのですが、今年度は第4四半期から第1四半期のへこみがなく、かつ、第1四半期、第2四半期,第3四半期と順調にきており、新型コロナウイルスの影響から回復の傾向が見てとれるのではないかと考えています。

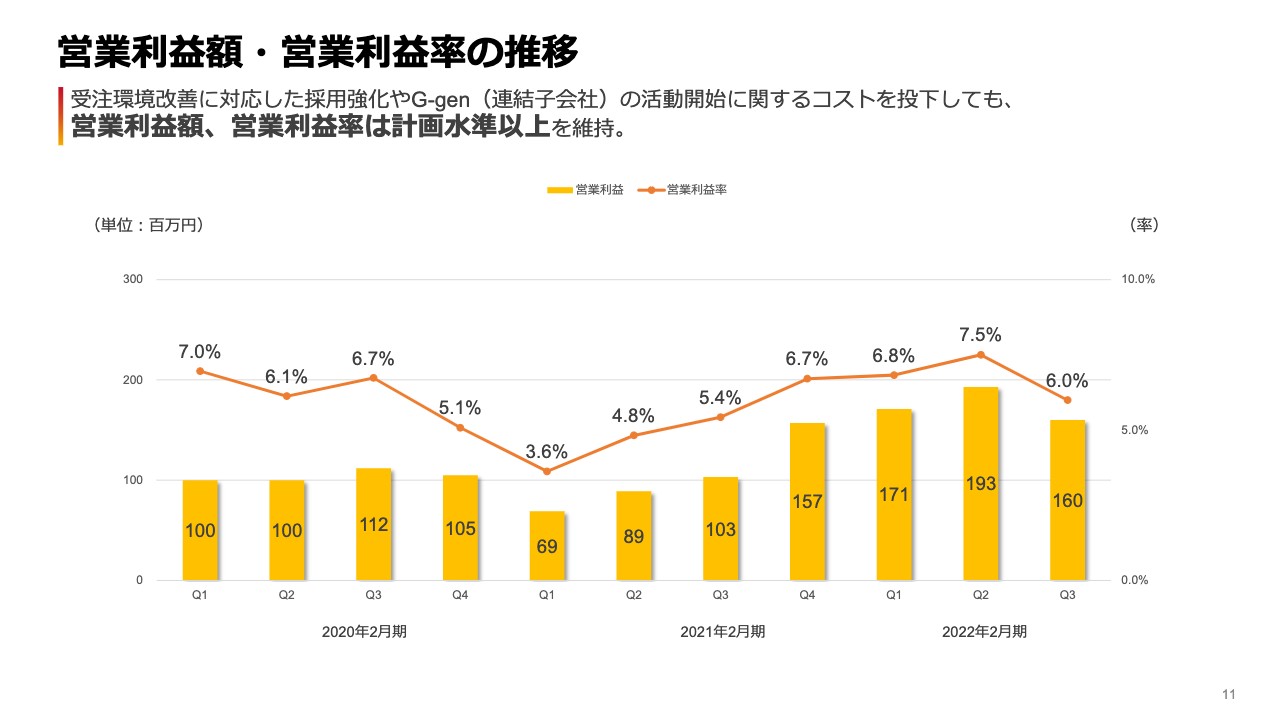

営業利益額・営業利益率の推移

営業利益額・営業利益率の推移はスライドに記載のとおりです。第3四半期は冒頭でもご説明したとおり、連結子会社の活動開始に伴いコストが多少増加しています。その結果、利益率は減少していますが、これは計画どおりの数字で、むしろ将来の成長のために健全な投資を続けられていると理解しています。

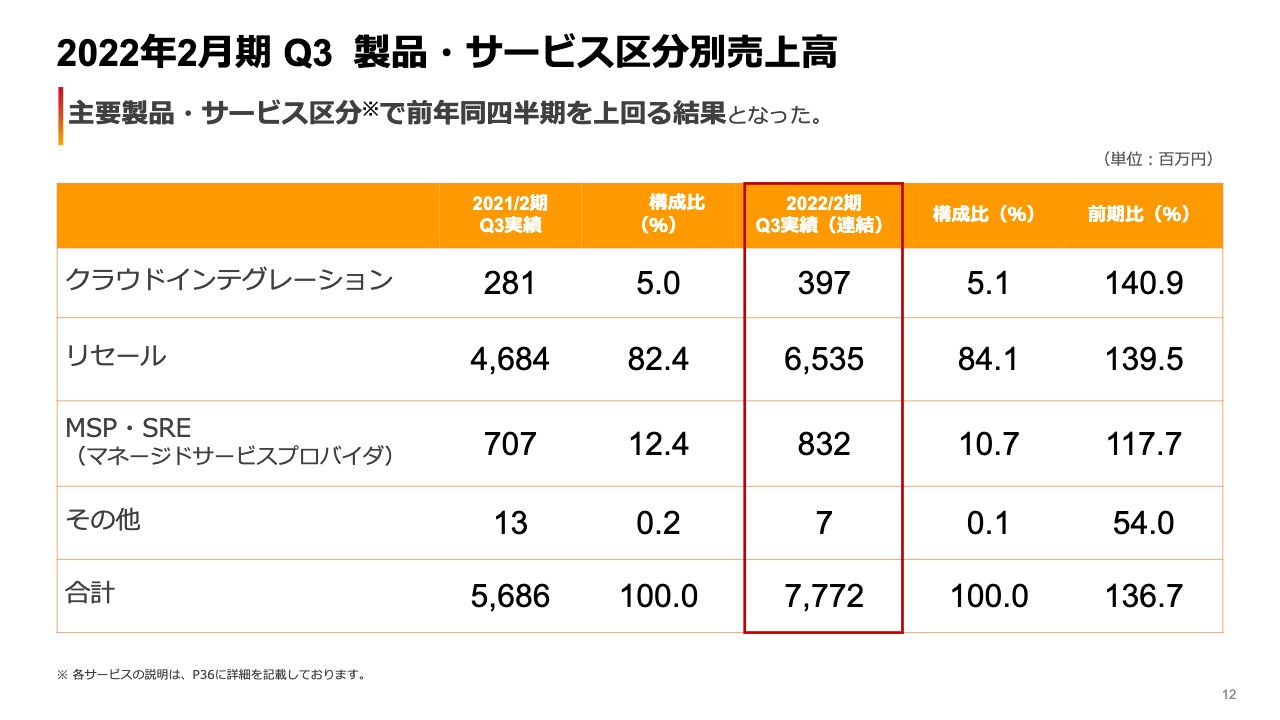

2022年2月期 Q3 製品・サービス区分別売上高

製品・サービス別の売上高の区分です。スライドに記載しているとおり、クラウドインテグレーションとリセールは約140パーセントの成長を続けています。いずれのセクションでも高い成長を維持できていると考えています。

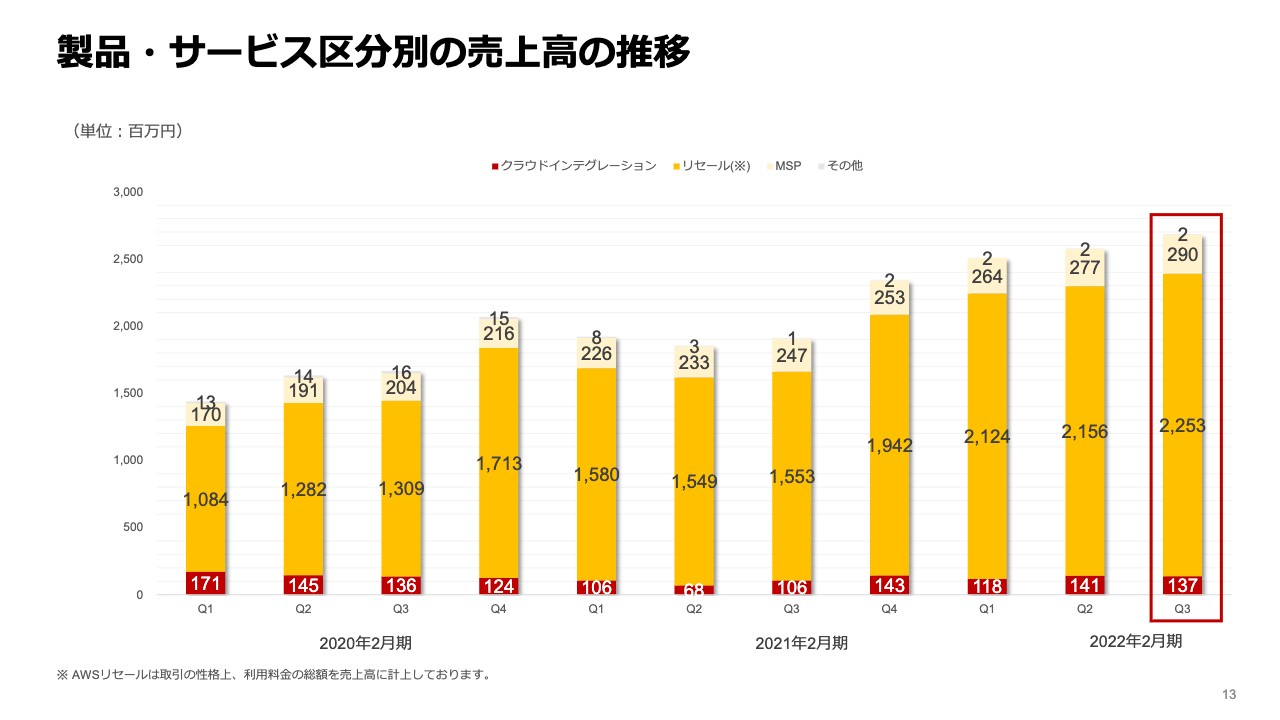

製品・サービス区分別の売上高の推移

先ほどご説明したサービス区分別の売上を四半期ごとに分解したのが、こちらのスライドです。1番下のクラウドインテグレーションが底堅く推移し、その結果として、リセールとMSPも順調につながっていると考えています。

今後もクラウドインテグレーションを通じて新規の案件開拓を行い、それがリセールとMSPにつながっていく構造自体は健全に維持できるのではないかと理解しています。

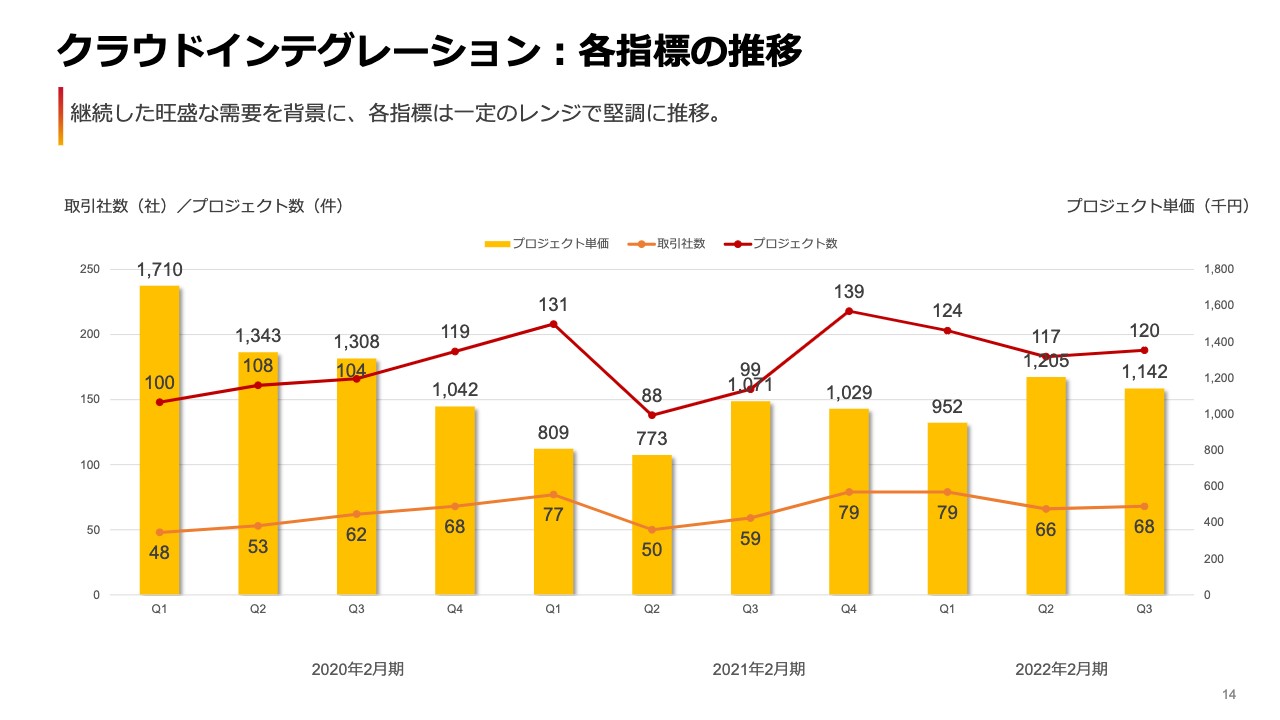

クラウドインテグレーション:各指標の推移

スライドに記載の表は、クラウドインテグレーションの各指標の推移です。プロジェクト単価とプロジェクト数のどちらも、前四半期と同等程度の水準で推移していることが見てとれると思います。

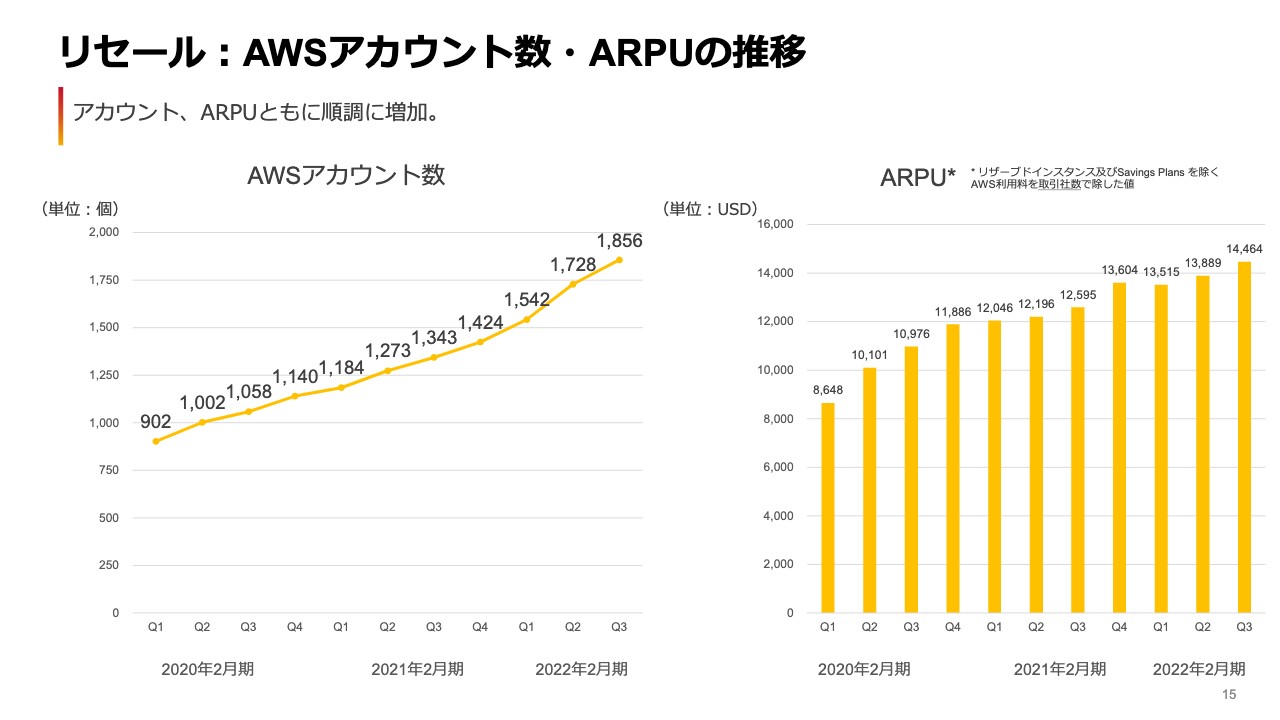

リセール:AWSアカウント数・ARPUの推移

AWSアカウント数と単価の推移です。AWSアカウント数も単価も順調に推移しているのがご覧いただけると思います。

リセール:AWS利用料、リザーブドインスタンス・Saving Plans

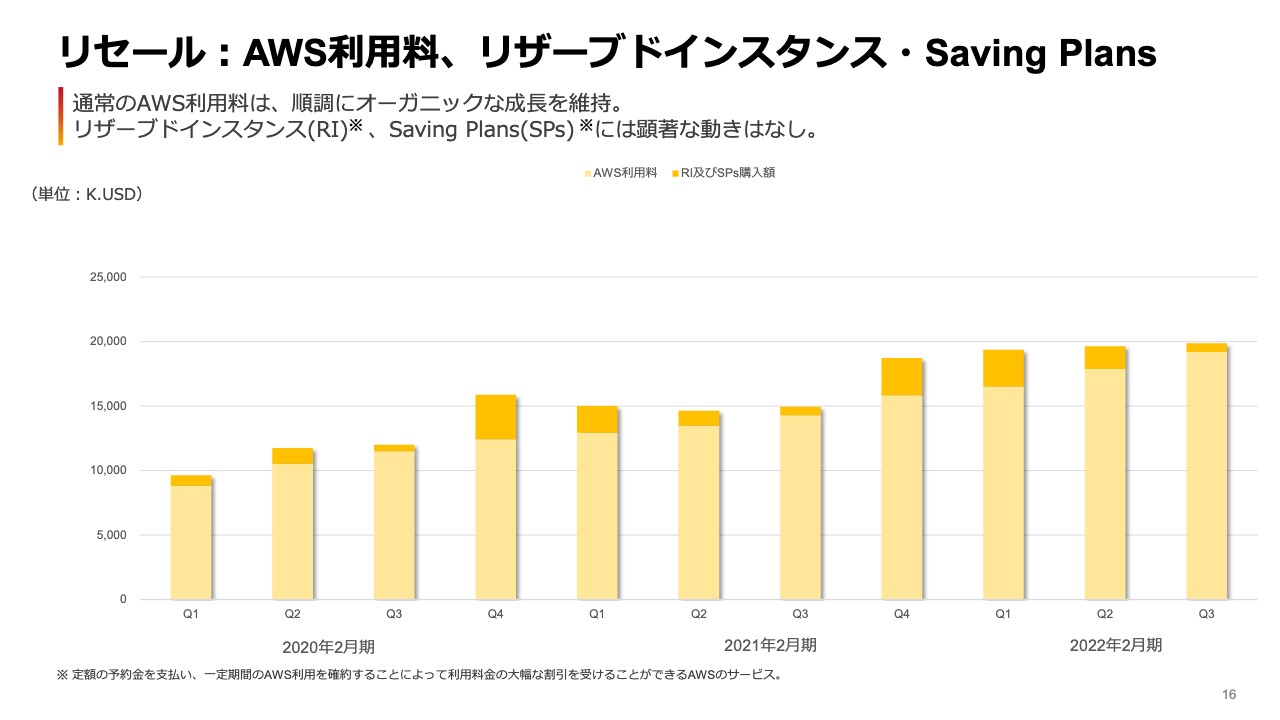

先ほどご覧いただいた決算の数字は、特にリセールの部分に関して為替の影響を受けています。そちらに対して、こちらのチャートが為替の影響を受けていない、ドルベースでの実際のAWS利用料の推移です。

こちらのチャートが順調に右肩上がりになっていることが決定的に重要だと私たちは理解しています。表に薄い黄色で示した部分が純粋なAWS利用料で、濃い黄色の部分がRIやSPsと呼ばれるオプション製品の購入額です。これを購入をすることによって、将来のAWSの利用単価を安くするというオプションの購入です。

第3四半期はたまたまこのオプションの購入が少なかったのですが、薄い黄色で示した部分の純粋なAWS利用料が順調に伸びており、健全な成長という観点でまったく申し分ないと考えています。

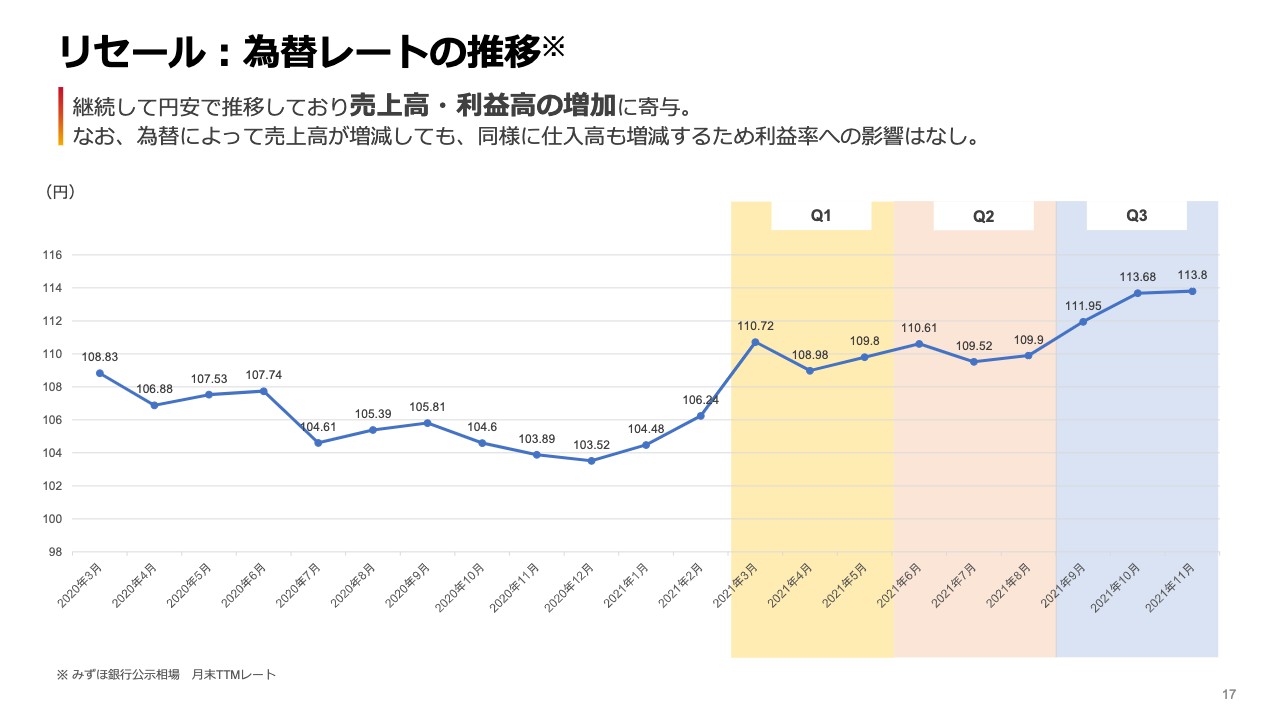

リセール:為替レートの推移

為替レートの推移です。ご存じのとおり、少し円安が続き、その分リセールの金額が少し上振れる状況になっています。一方で仕入れもその分増えるため、私どもの売上高は増えますが、利益水準はほぼ影響がないことをご参考までにご覧ください。

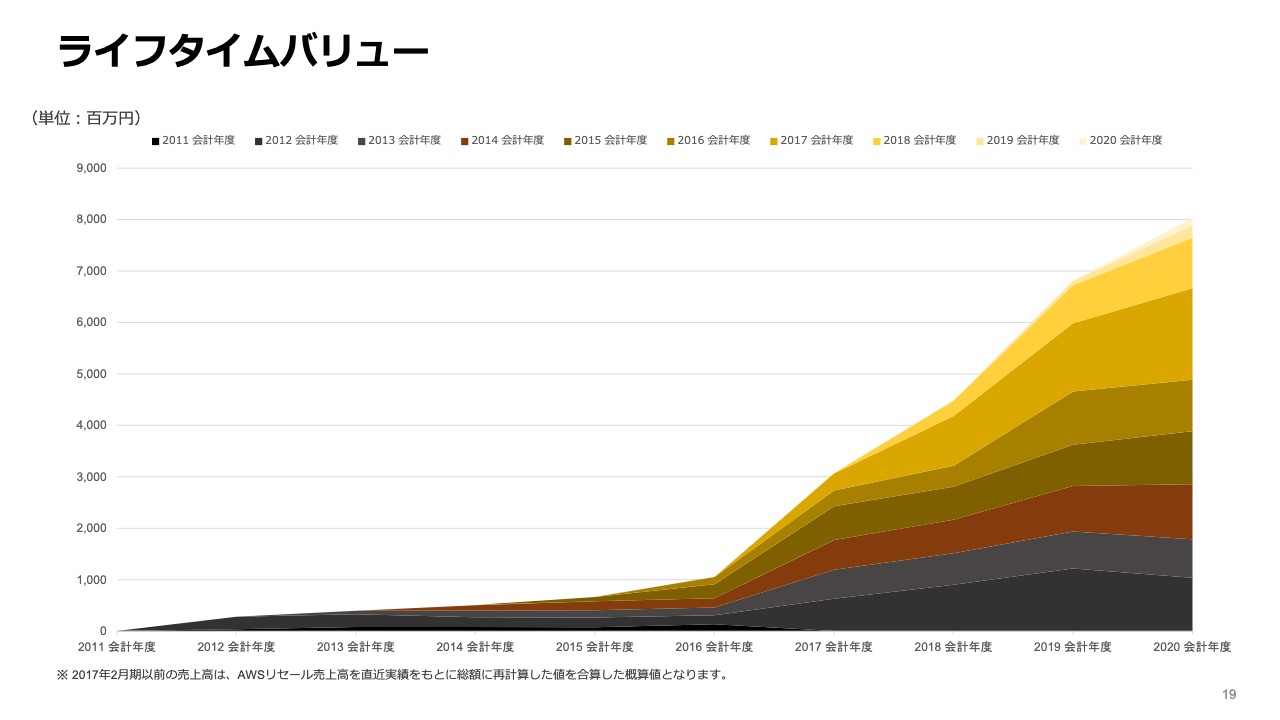

ライフタイムバリュー

ライフタイムバリューのチャートです。地層のように、どの年度にご契約いただいたお客さまも少しずつ私どもへの支払いを増やしてくださり、結果として健全な成長が今も維持できていることが見て取れます。

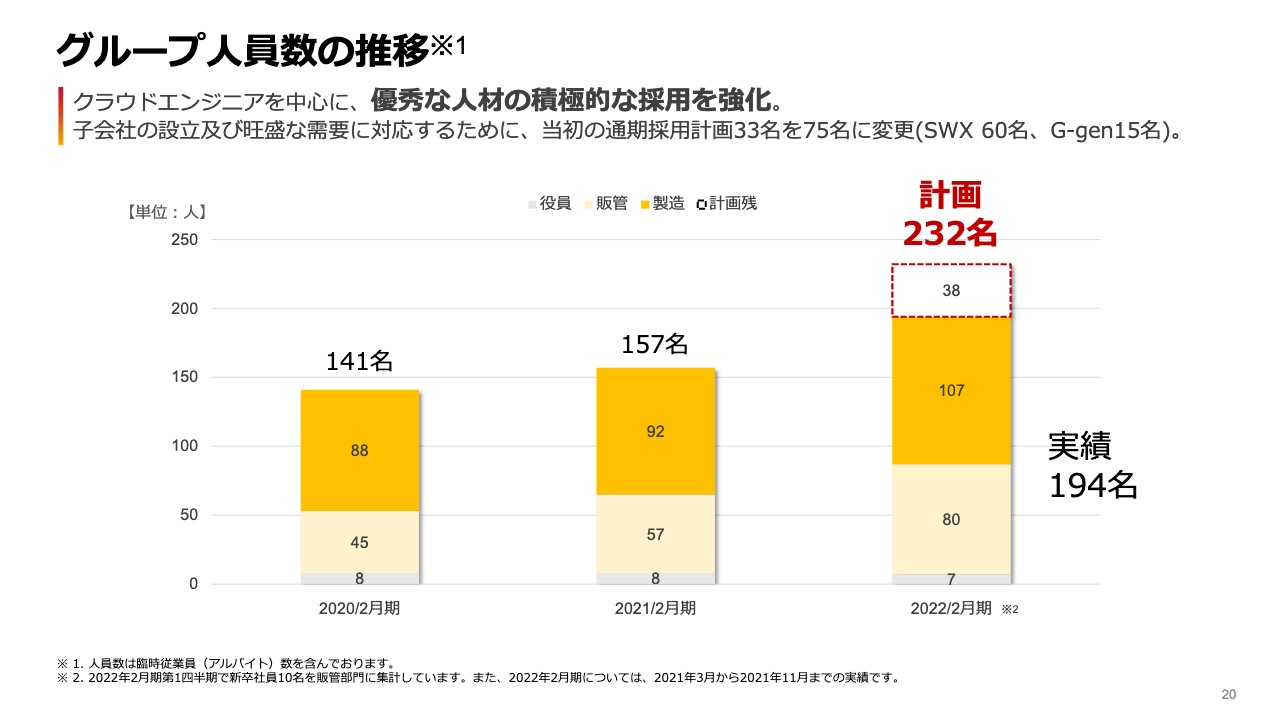

グループ人員数の推移

私どもの成長を維持するために必要な人員数の計画と推移です。昨年はコロナ禍で少し採用計画を手控えていましたが、今期は一気にアクセルを踏み、当初計画33名の採用に対して75名の採用と、大幅に計画を増加させています。194名まで採用が進んでおり、今のところ採用計画も順調に推移しています。

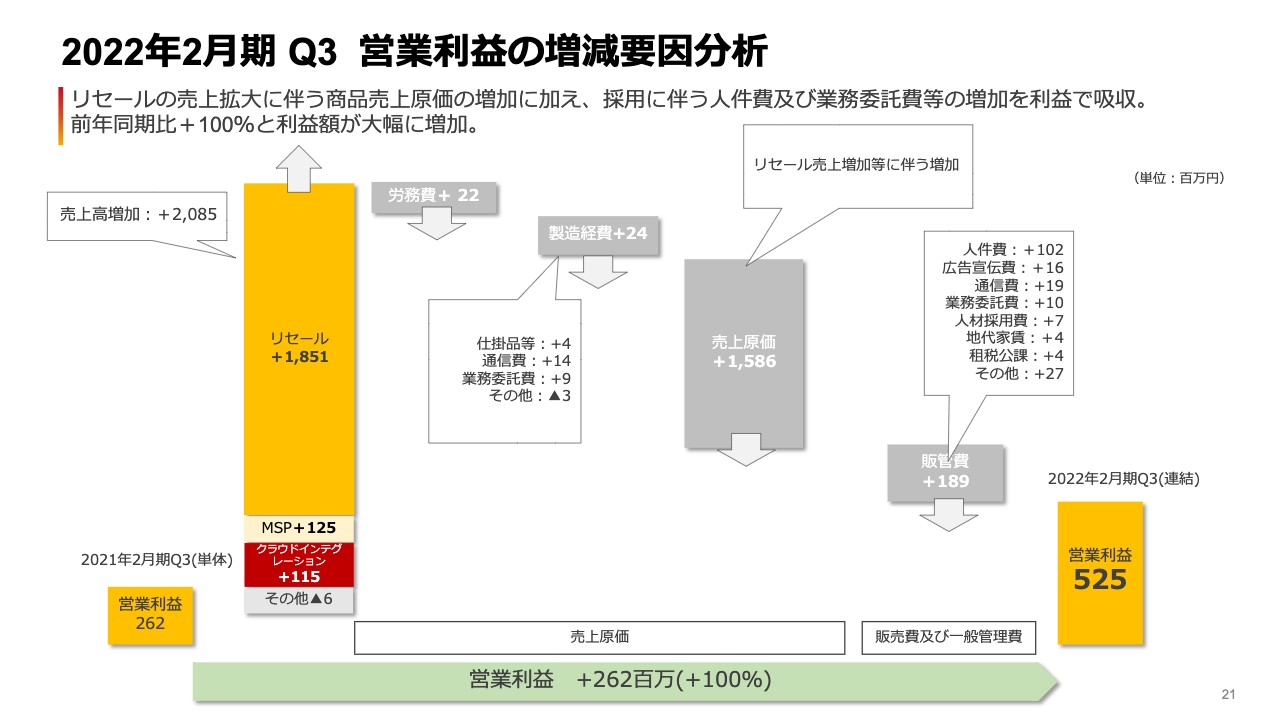

2022年2月期 Q3 営業利益の増減要因分析

このチャートは営業利益の増減の細かい分析です。必要な方はぜひご参考にしてください。

成長戦略:大規模マイグレーション(移行)プロジェクトの獲得

最後に成長戦略です。今までと変わらず、今後も大きなマイグレーションがどんどん出てくると思います。

成長戦略:クラウドを活用した新しいサービスの提供

このようなプロジェクト、マイグレーションに必要なピースをお持ちのパートナーと組んで展開していくこと、そしてクラウドを活用した新しいサービス、特に「Amazon Connect」のような次世代型コンタクトセンターをAWSクラウドを使って実現するような案件の進行に今後も力を入れていきたいと思います。

成長戦略:Google Cloud への本格的参入

加えて、第2四半期から開始したGoogle Cloudへの本格参入では、AWSだけでは完結できない領域も、Google Cloudをうまく組み合わせることにより、広がっていくCloud需要をしっかりとらえていく戦略で、マーケットで高い成長を維持していく計画です。

私からの説明は以上です。ご清聴どうもありがとうございました。