2022年11月18日に発表された、トレックス・セミコンダクター株式会社2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

目次

芝宮孝司氏(以下、芝宮):みなさま、こんにちは。トレックス・セミコンダクター株式会社、代表取締役社長執行役員の芝宮でございます。本日は大変お忙しい中、トレックス・セミコンダクター2023年3月期第2四半期の決算説明会にご参加いただき、誠にありがとうございます。

本日のアジェンダです。スライドに記載の4項目に沿ってご説明します。

サマリー

まず、2023年3月期第2四半期の業績について、サマリーからご説明します。トレックスは欧州・北米が好調で、円安も寄与し増収増益、上場来最高益となりました。フェニテックは産業機器が好調で、円安も寄与し増収増益、子会社化以降、上期としては最高益となっています。

2023年3月期の業績予想に関しては、下期の半導体市況の見通しが不透明なことから、期初の予想から変更していません。

2023年3月期 第2四半期業績概要(連結)

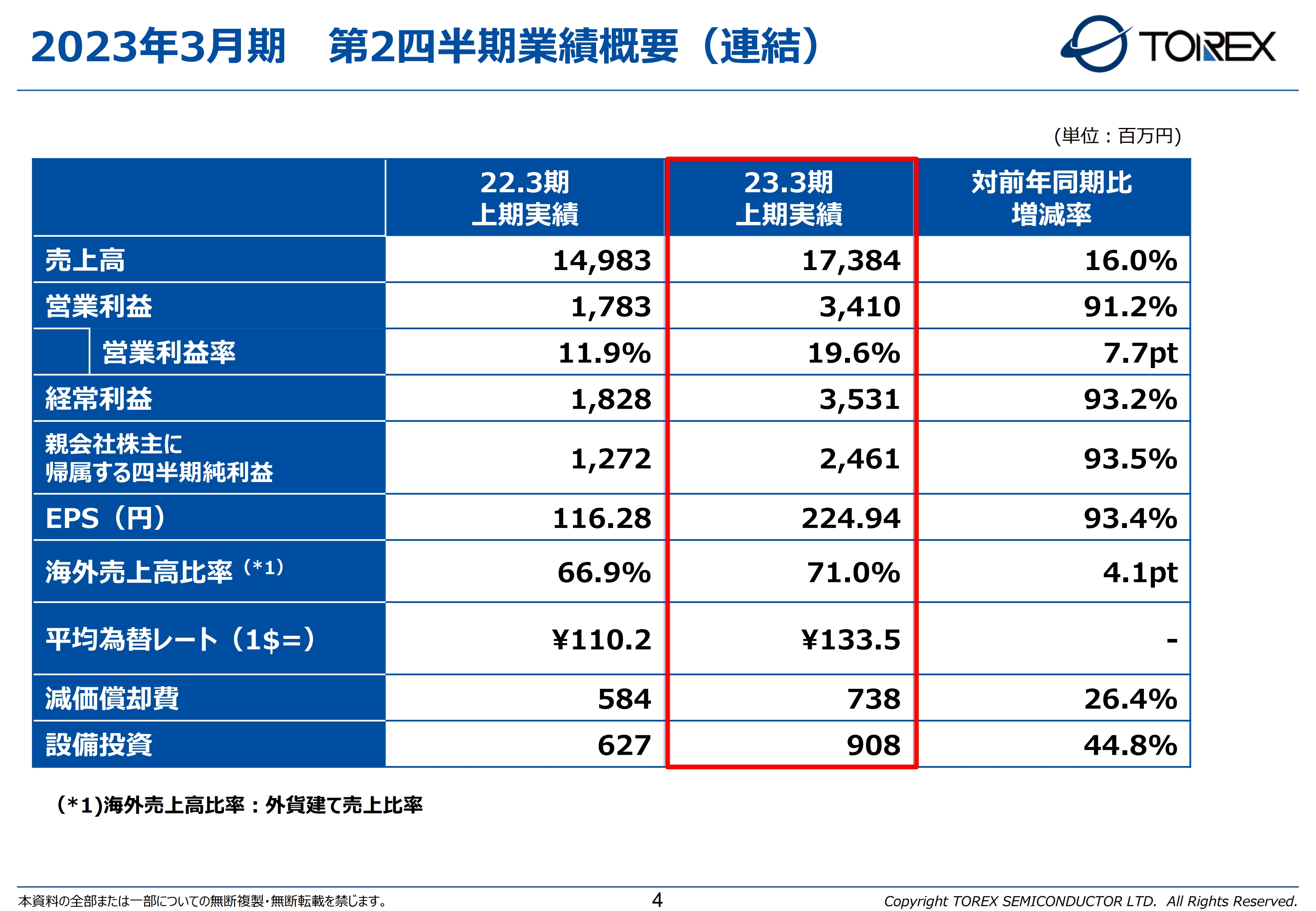

第2四半期業績の概要です。売上高は前年同期比16パーセント増の173億8,400万円、営業利益は前年同期比91.2パーセント増の34億1,000万円となりました。その結果、営業利益率は前年同期比7.7ポイント上昇し、19.6パーセントとなっています。

経常利益は、前年同期比93.2パーセント増の35億3,100万円です。親会社株主に帰属する純利益は、前年同期比93.5パーセント増の24億6,100万円となりました。1株あたりの純利益は、前年同期比93.4パーセント増の224.94円となっています。

海外売上高比率は前年同期比4.1ポイント上昇し、71パーセントとなりました。今上期の平均為替レートは1ドル133.5円です。減価償却費・設備投資についてはスライドをご覧のとおりです。

2023年3月期 第2四半期業績 売上高

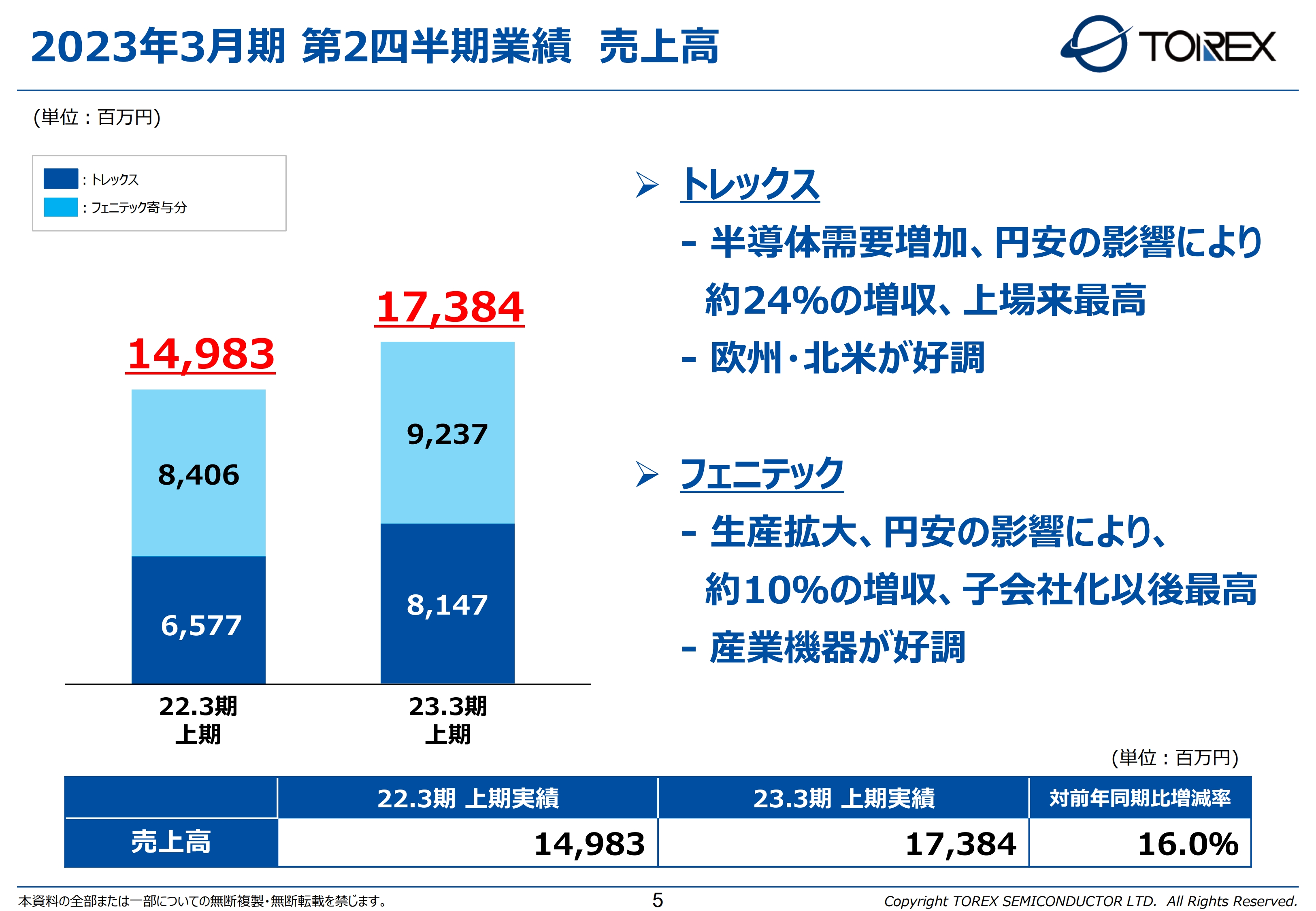

売上高です。トレックスは半導体需要の増加と円安の影響により、前年同期比約24パーセント増収の81億4,700万円と上場来最高額で、特に欧州・北米が好調でした。

フェニテックも生産の拡大と円安の影響により、前年同期比約10パーセントの増収となりました。子会社化以降最高の売上高で、特に産業機器が好調でした。結果として、グループの売上高は、前年同期比16パーセント増の173億8,400万円となりました。

2023年3月期 第2四半期業績 営業利益

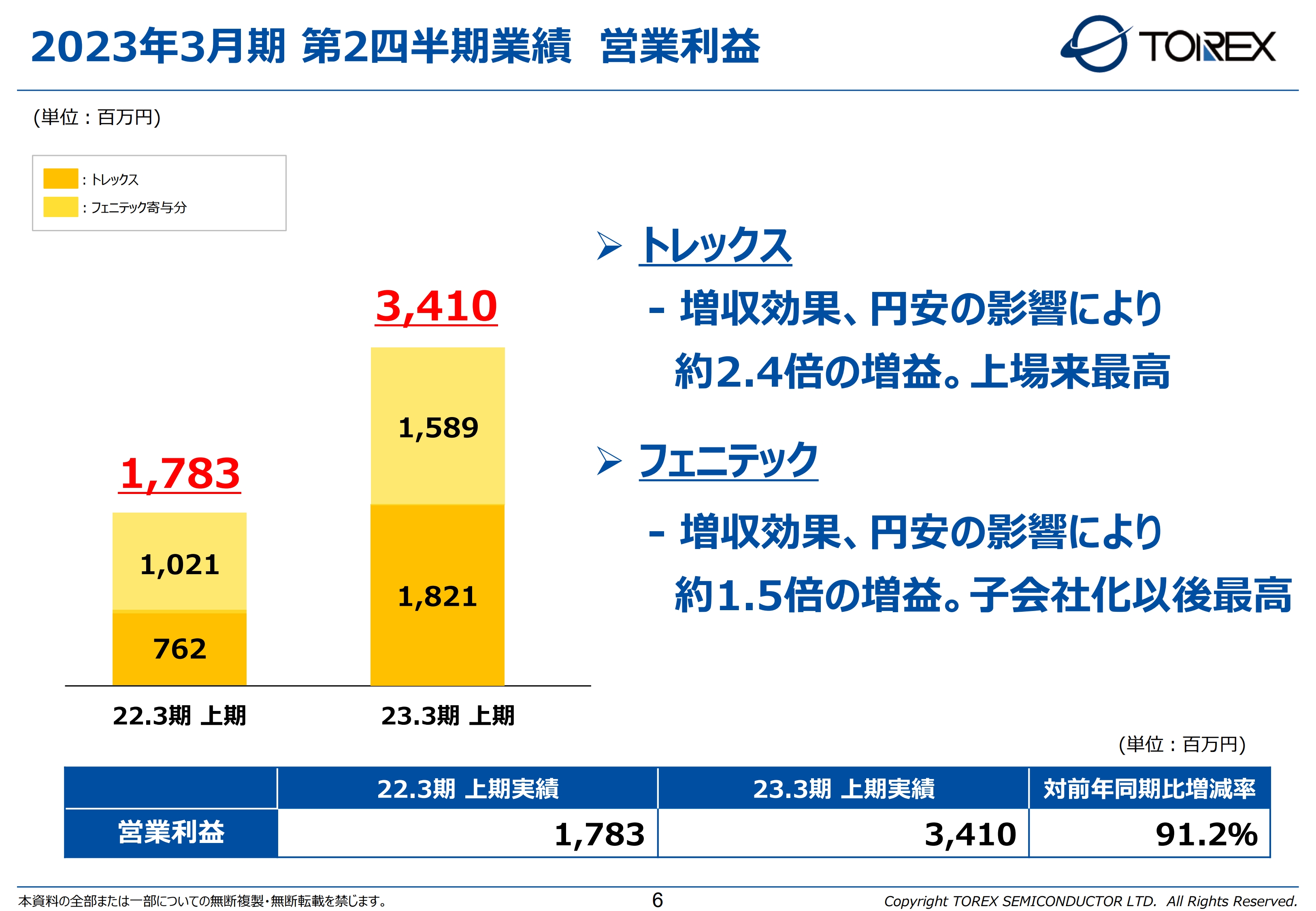

営業利益です。トレックスは増収効果と円安の影響により、前年同期比約2.4倍の増益で、上場来最高益となりました。フェニテックも増収効果と円安の影響により、前年同期比約1.5倍の増益で、子会社化以降最高益となっています。結果として、営業利益は前年同期比91.2パーセント増の34億1,000万円となりました。

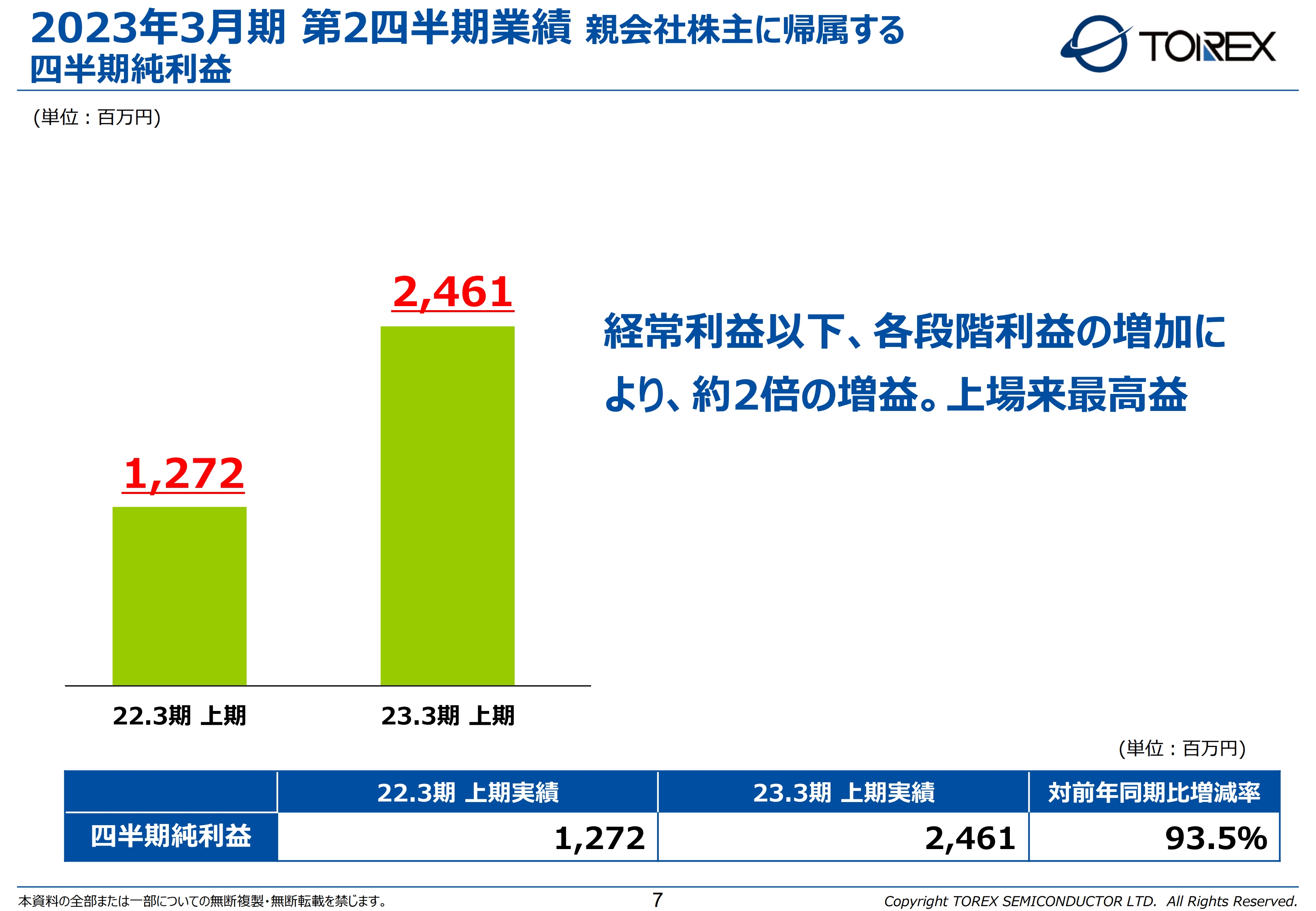

2023年3月期 第2四半期業績 親会社株主に帰属する四半期純利益

親会社株主に帰属する四半期純利益は、経常利益以下の各段階利益の増加により前年同期比約2倍の93.5パーセント増の24億6,100万円と、上場来最高益となりました。

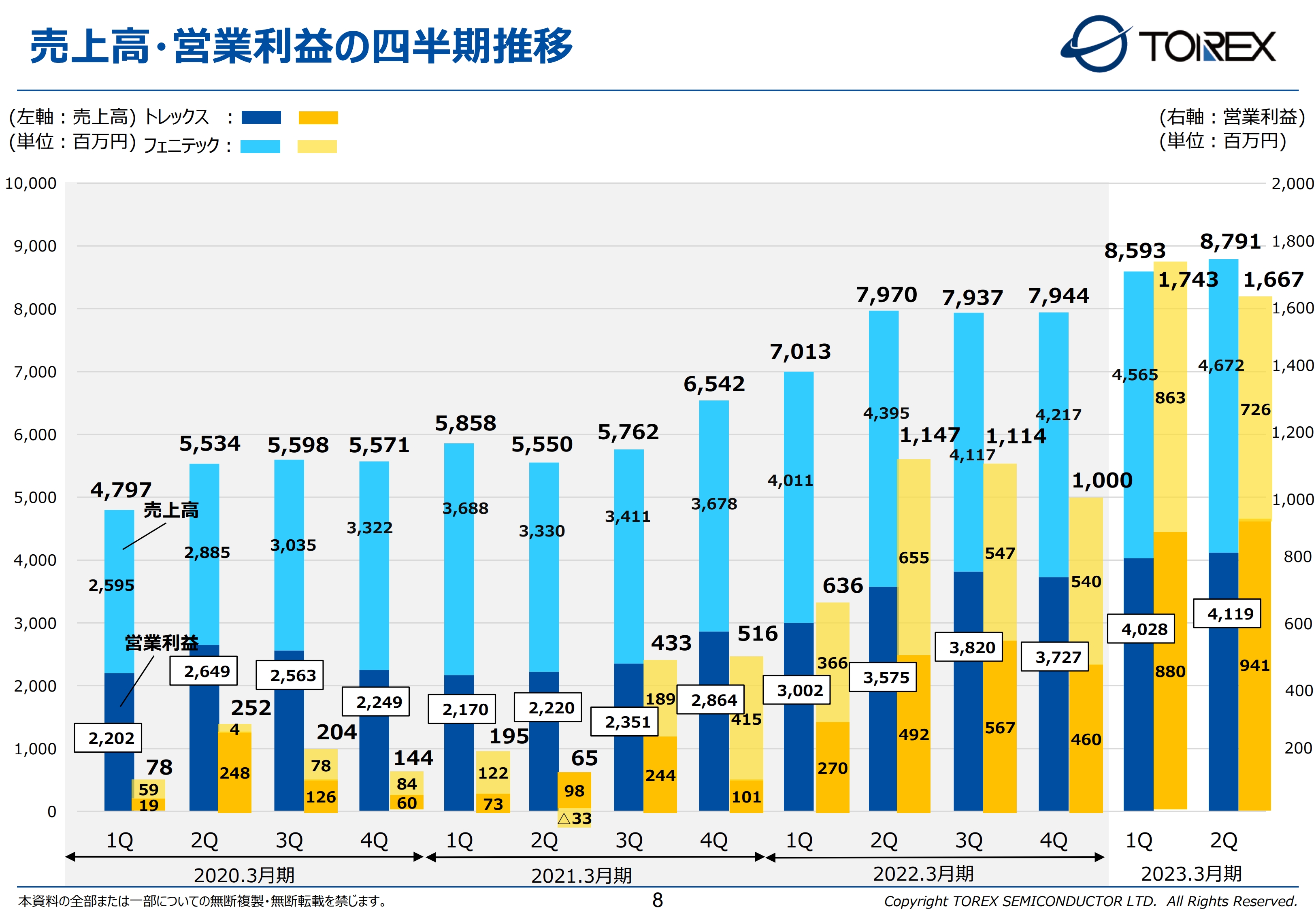

売上高・営業利益の四半期推移

スライドは、売上高と営業利益の四半期ごとの推移を3年半のレンジで並べているグラフです。基本的に少し凸凹はありますが、右肩上がりで順調に上昇していると思います。

2023年3月期第2四半期は、四半期の売上高として過去最高の87億9,100万円となりました。トレックスの売上高は41億1,900万円、営業利益は9億4,100万円と、四半期で最高額となりました。

フェニテックの売上高は46億7,200万円と第1四半期よりもプラスになっていますが、残念ながら営業利益は前四半期比で1億3,000万円ほど下がっています。これは電力代や生産に伴うコストの上昇による営業利益率の低下が要因と判断しています。

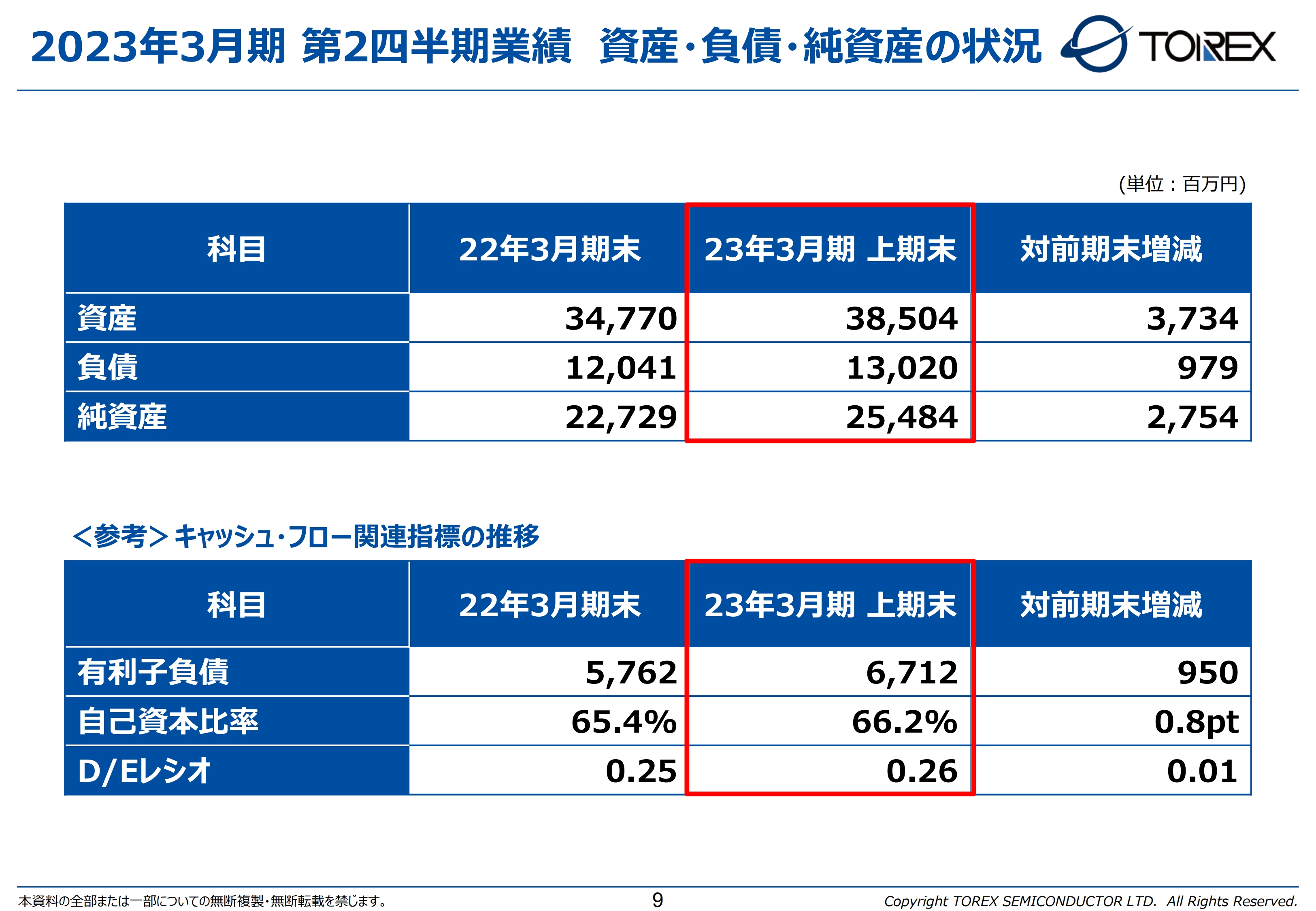

2023年3月期 第2四半期業績 資産・負債・純資産の状況

資産・負債・純資産の状況です。資産は前期末に対して37億3,400万円増の385億400万円、負債は前期末比9億7,900万円増の130億2,000万円です。したがって、純資産は前期末比27億5,400万円増の254億8,400万円となっています。

有利子負債は前期末比9億5,000万円増の67億1,200万円で、自己資本比率は前期末比0.8ポイント増の66.2パーセントとなりました。

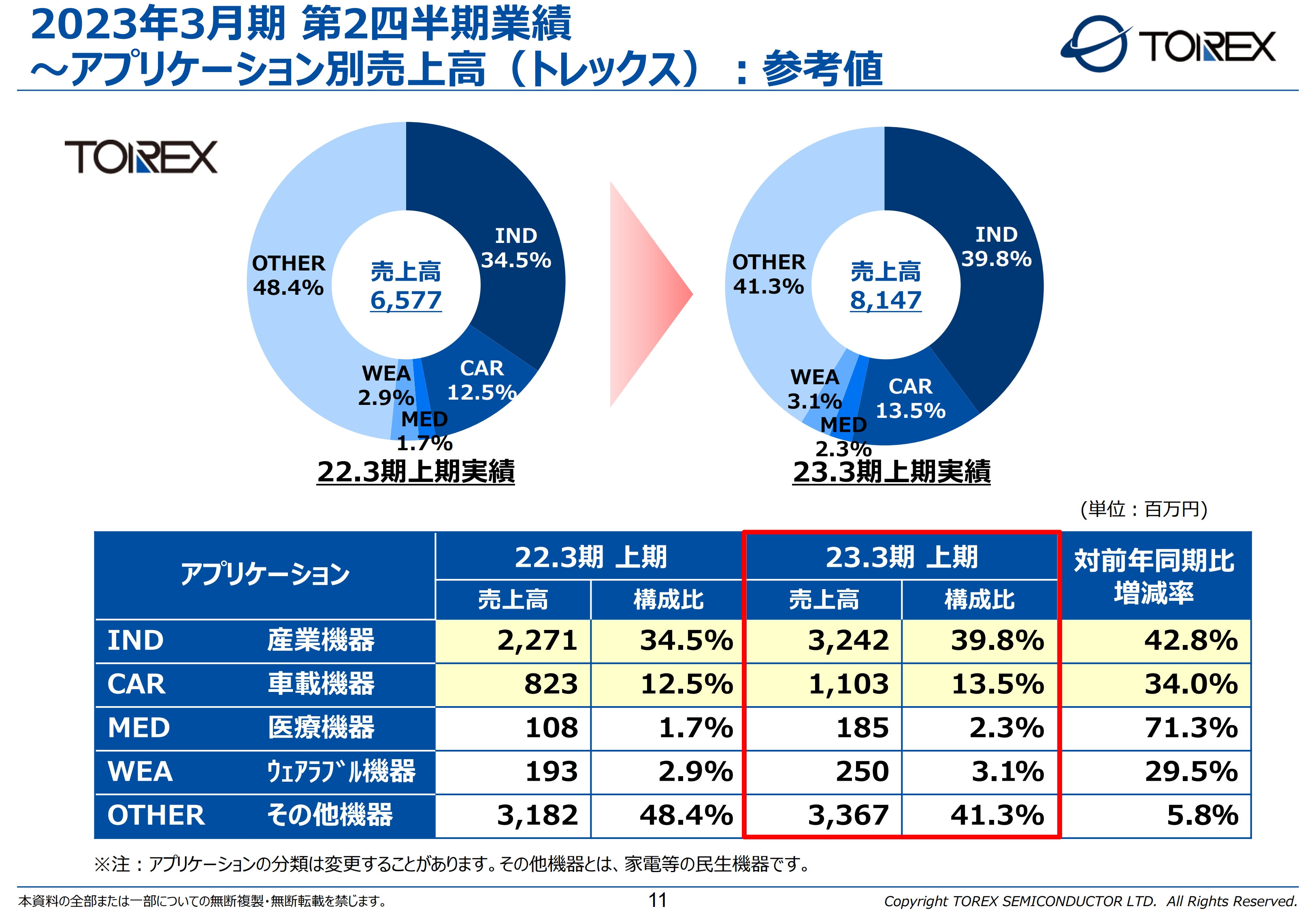

2023年3月期 第2四半期業績~アプリケーション別売上高(トレックス):参考値

上期におけるトレックスとフェニテックの単体の状況について、ご説明します。まず、トレックスのアプリケーションごとの売上高の推移です。トレックスが注力している産業機器は前年同期比42.8パーセント増で、全体構成比も約40パーセントまで上昇しています。

車載機器は前年同期比34パーセント増で、全体構成比は13.5パーセントとなりました。医療機器は全体量としては少ないですが、前年同期比71.3パーセント増で、全体構成比は2.3パーセントとなっています。

これに加え、IoTのウェアラブル機器を加えた4分野がグループが注力しているアプリケーションですが、全体構成比は約6割を占めるレベルまで上昇しました。今後もこの4分野について、お客さまや市場から見て価値ある製品をタイムリーに市場に投入し、事業の拡大・シェアの拡大を図っていきたいと考えています。

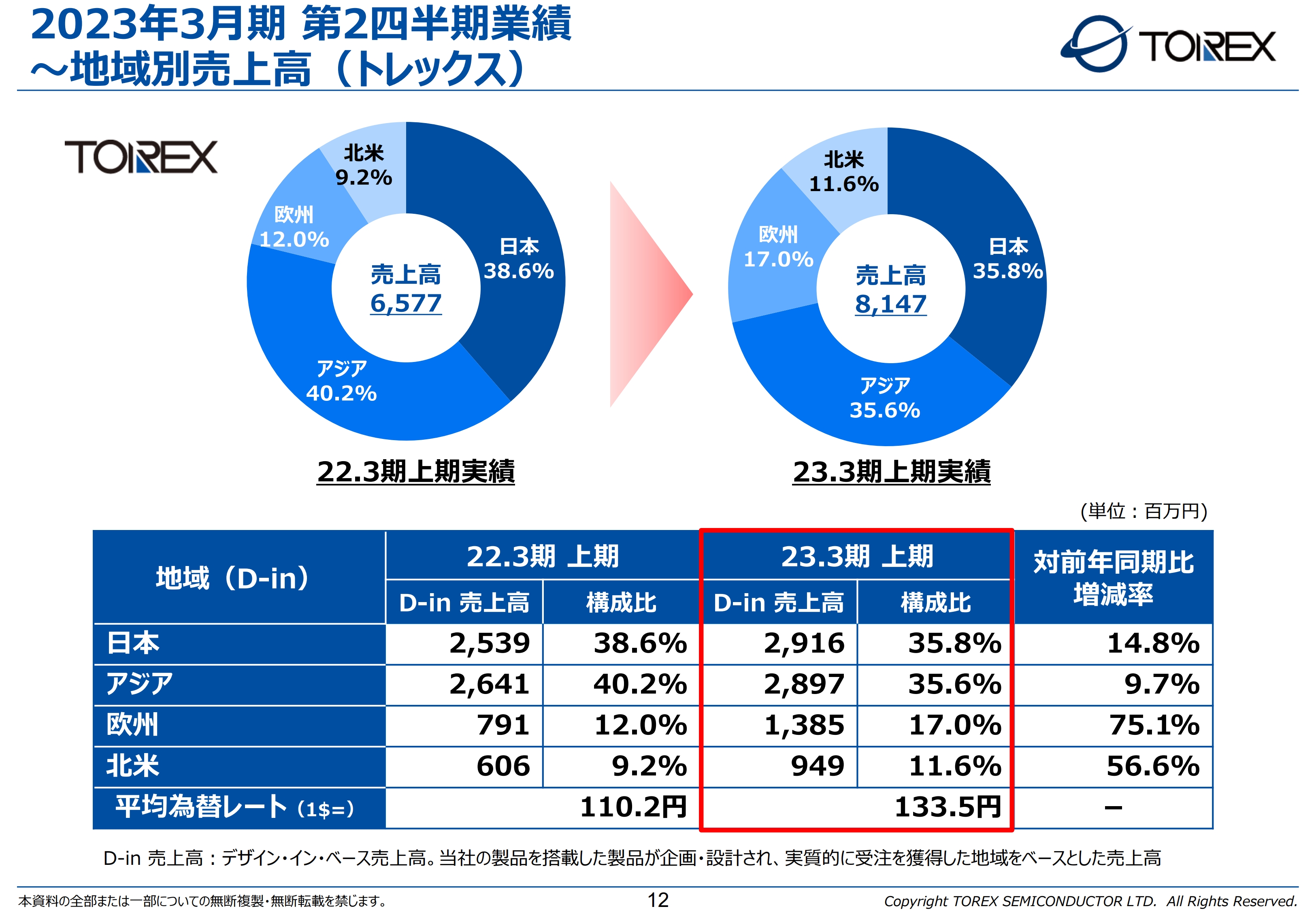

2023年3月期 第2四半期業績~地域別売上高(トレックス)

トレックスの地域別の売上高の推移です。アジアは前年同期比9.7パーセント増と、伸び率が低くなっています。円安影響を考えると、中国市場はすでにマイナス成長となっています。要因としては、みなさまもご存知のとおり、ゼロコロナ政策によるロックダウンや電力不足などで、中国経済が下振れとなっていることが挙げられます。

このような状況により中国が伸び悩んでいますが、欧米市場は円安の後押しもあり、非常に高い伸びを実現しています。国内においても半期で過去最高の売上高を達成しており、ようやく30億円に近いレベルまで伸長しました。

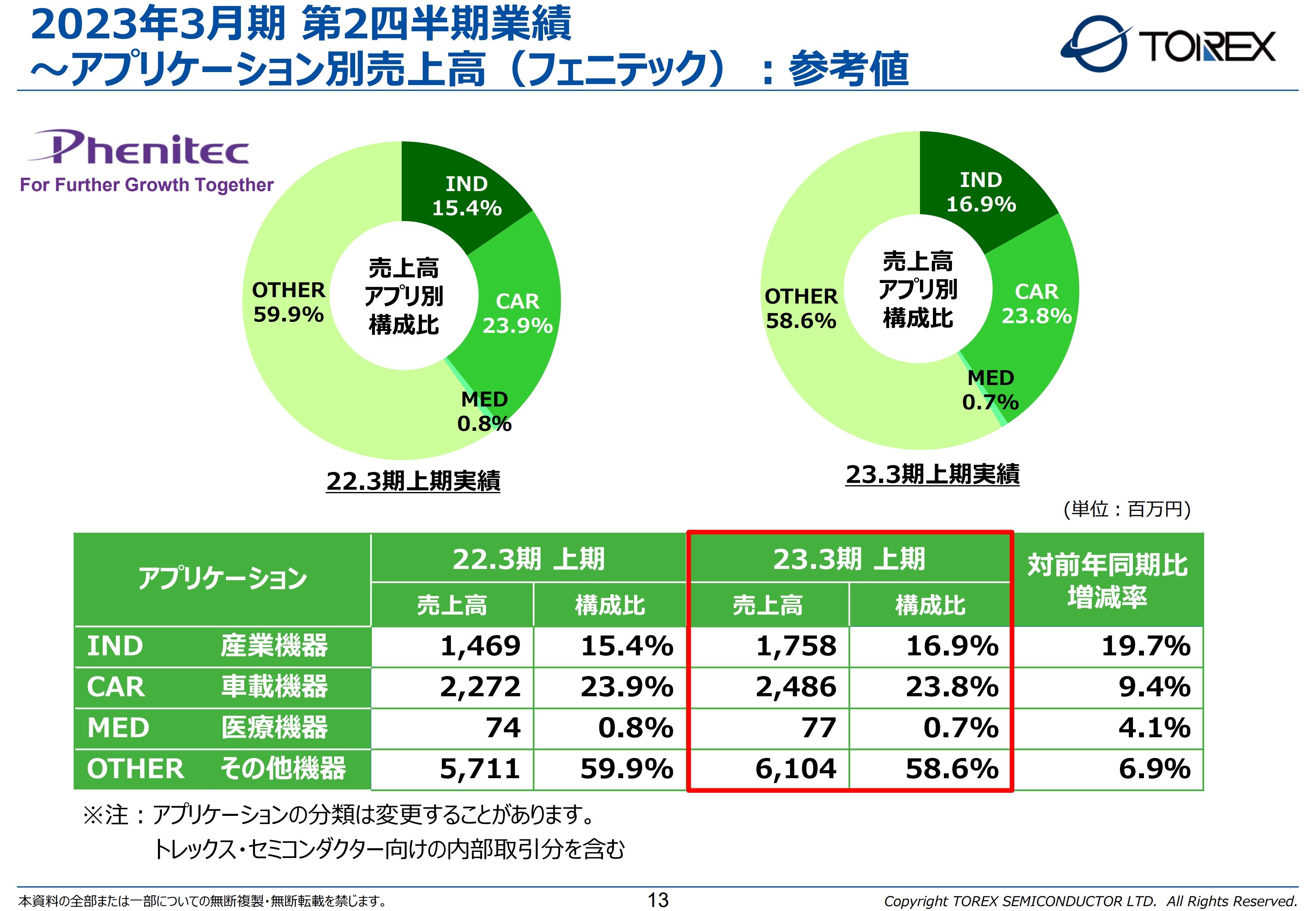

2023年3月期 第2四半期業績~アプリケーション別売上高(フェニテック):参考値

フェニテックのアプリケーションごとの売上高の推移です。フェニテックはファウンドリ事業ですので、お客さまからすべての製品に対してアプリケーションを開示していただけるわけではありません。そのため、不明なものはその他機器に入れていますが、その他機器の比率が非常に高くなっています。

ただし、お伝えしたとおり、産業機器の伸長が売上を大きく伸ばしたと考えています。

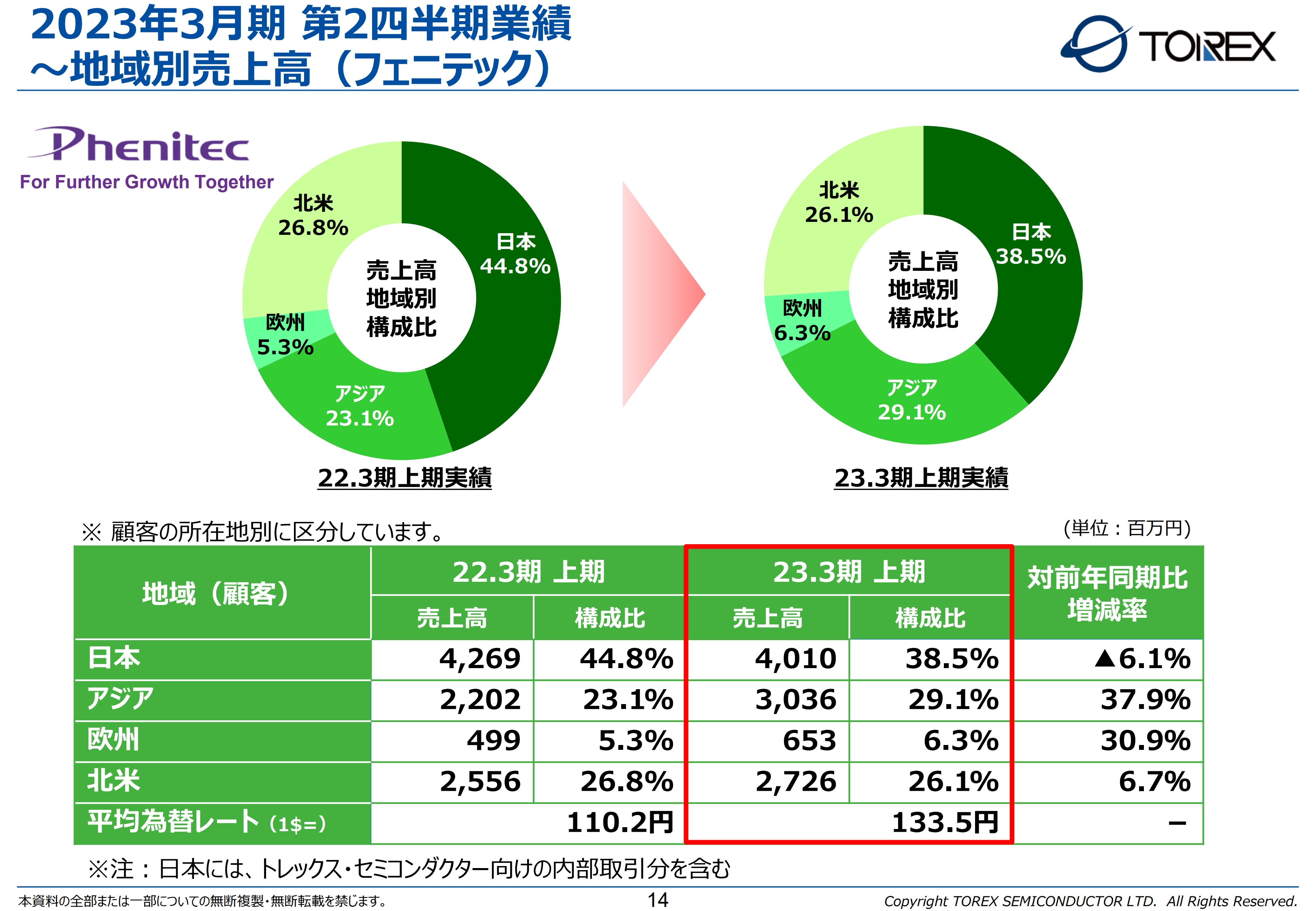

2023年3月期 第2四半期業績~地域別売上高(フェニテック)

フェニテックの販売エリアごとの売上高の推移です。前年同期比で見ると、アジア・欧州の伸びが大きいのですが、過去から見ると、日本や北米の市場は引き続き好調を維持している状況です。

2023年3月期 業績予想 P/L概要及び主要指標

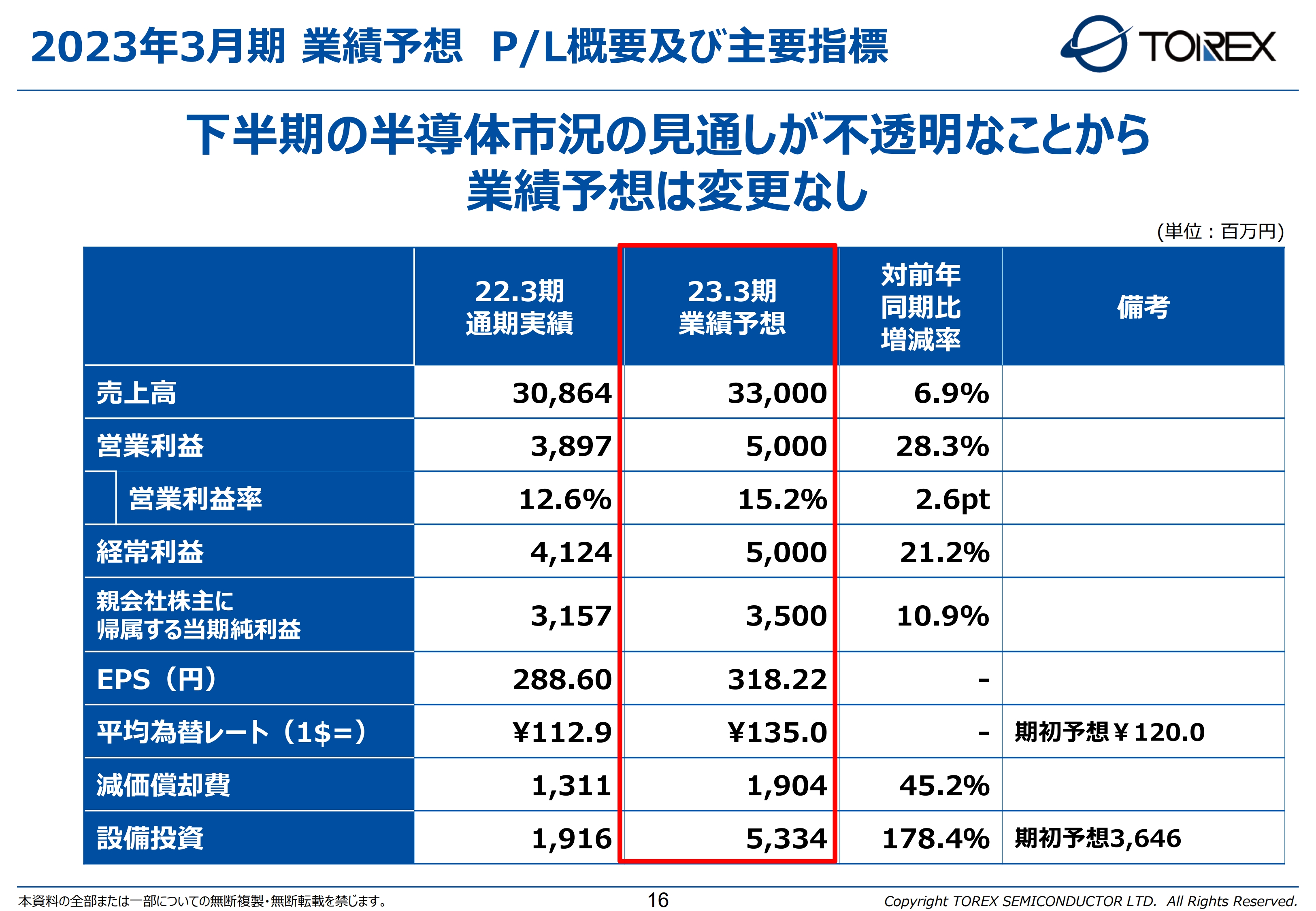

2023年3月期の業績予想です。下半期の半導体市況の見通しが不透明なことから、業績予想は変更していません。

したがって、売上高は前年同期比6.9パーセント増の330億円、営業利益は前年同期比28.3パーセント増の50億円、営業利益率は前年同期比2.6ポイント増の15.2パーセント、経常利益は前年同期比21.2パーセント増の50億円、親会社株主に帰属する当期純利益は前年同期比10.9パーセント増の35億円を予想しています。平均為替レートは上期の状況を踏まえ、1ドル135円で設定しています。

スライドの表について、前回の決算説明資料と変更した点があります。設備投資について、前回は36億4,600万円の計画でしたが、今回は16億8,800億円増の53億3,400万円を計画しています。

後ほどトピックスでご説明しますが、追加投資については、海外ファウンドリ会社とファブレスのトレックスが協業し、今後トレックスが注力する車載機器・産業機器などに対応した中高耐圧、大電流、高温動作などの高機能な製品を安定して長期に生産する体制を構築するためのものとなっています。

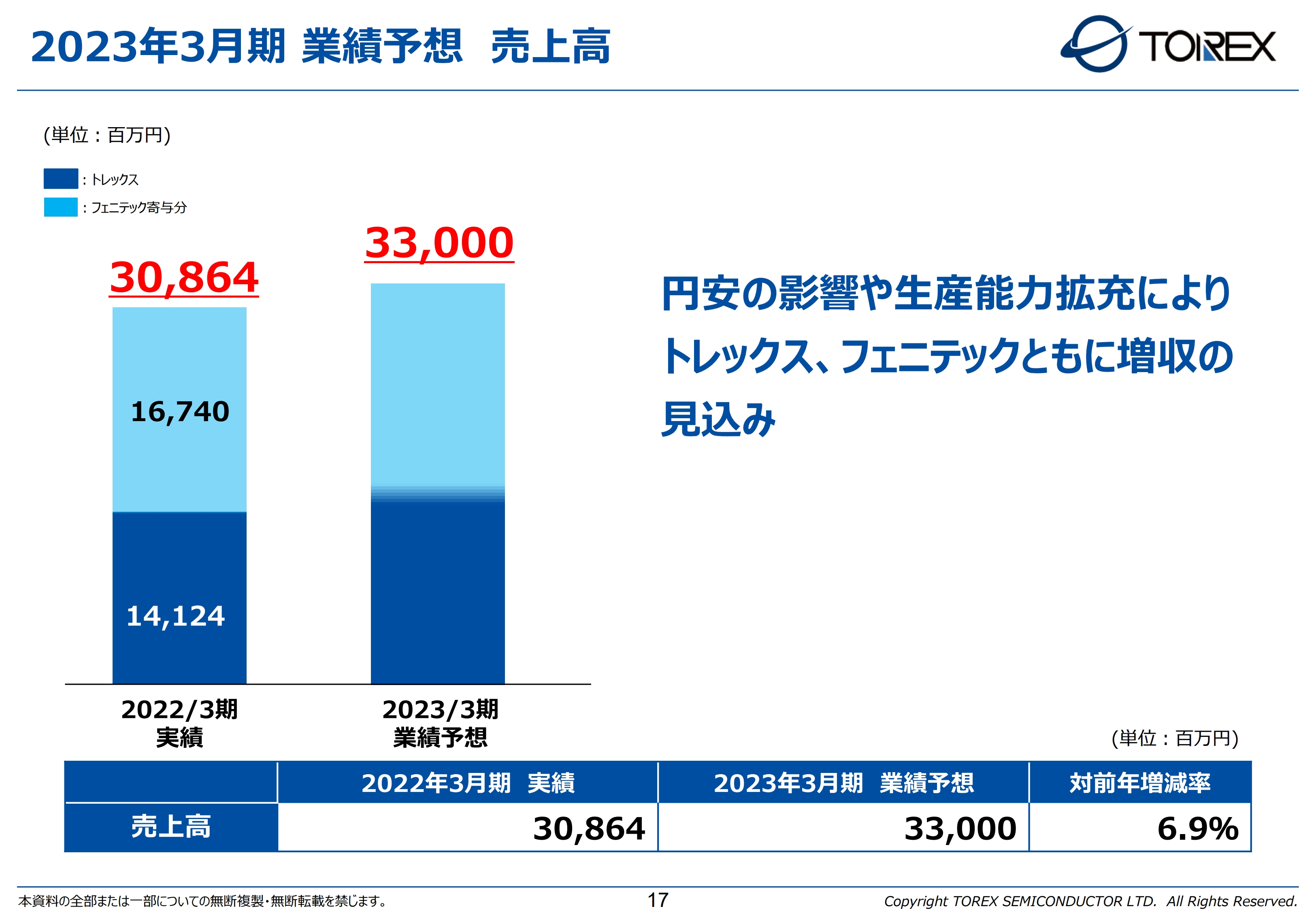

2023年3月期 業績予想 売上高

売上高は円安の影響や生産能力拡充により、トレックス・フェニテックともに増収の見込みです。上期までの実績・進捗に鑑みて上期と比較すると、下期の市場や需要状況は厳しくなると想定しています。

これは、世界的なインフレ進行に伴う金融引き締めやロシアによるウクライナ侵攻の長期化、中国のゼロコロナ政策による延長やIT企業への締め付けなど、中国市場の減速が大きな要因と考えています。

また、このような市場環境の下、特にコンシューマ市場では在庫調整などの動きも強まっていると見ています。

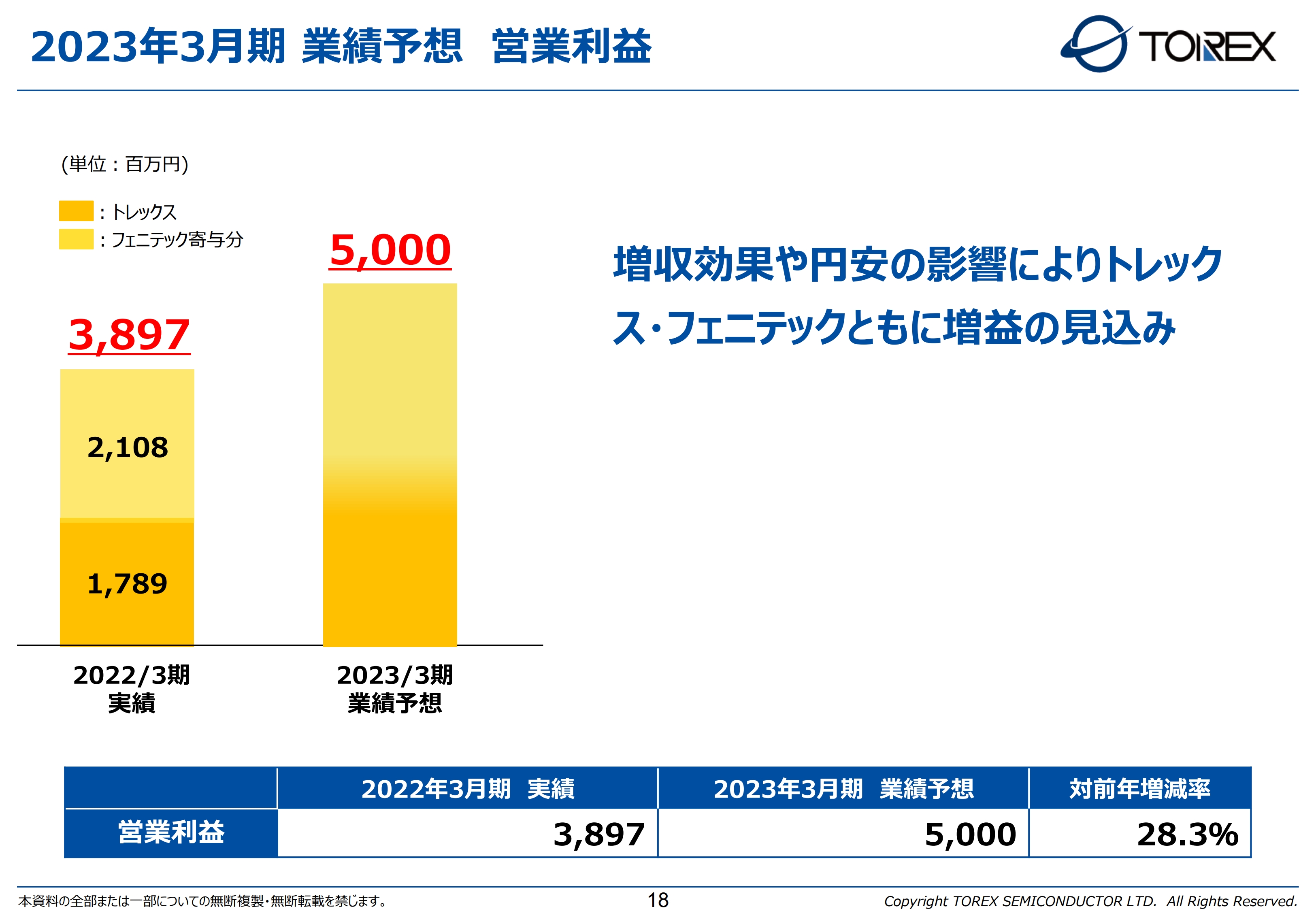

2023年3月期 業績予想 営業利益

営業利益は、増収効果や円安の影響により、トレックス・フェニテックともに増益の見込みです。当初開示どおり、トレックスグループとしての今期の営業利益は、前年同期比28.3パーセント増の50億円を見込んでいます。これは市場環境の変化により、前期より進めている5ヶ年の中期事業計画の最終年度を大きく超えるよい内容となっています。

しかし、下期は需要の減速に加え、電気料金の高騰や生産に伴うコストの上昇がありますので、原価がアップすることにより営業利益率を押し下げる状況も考えられます。

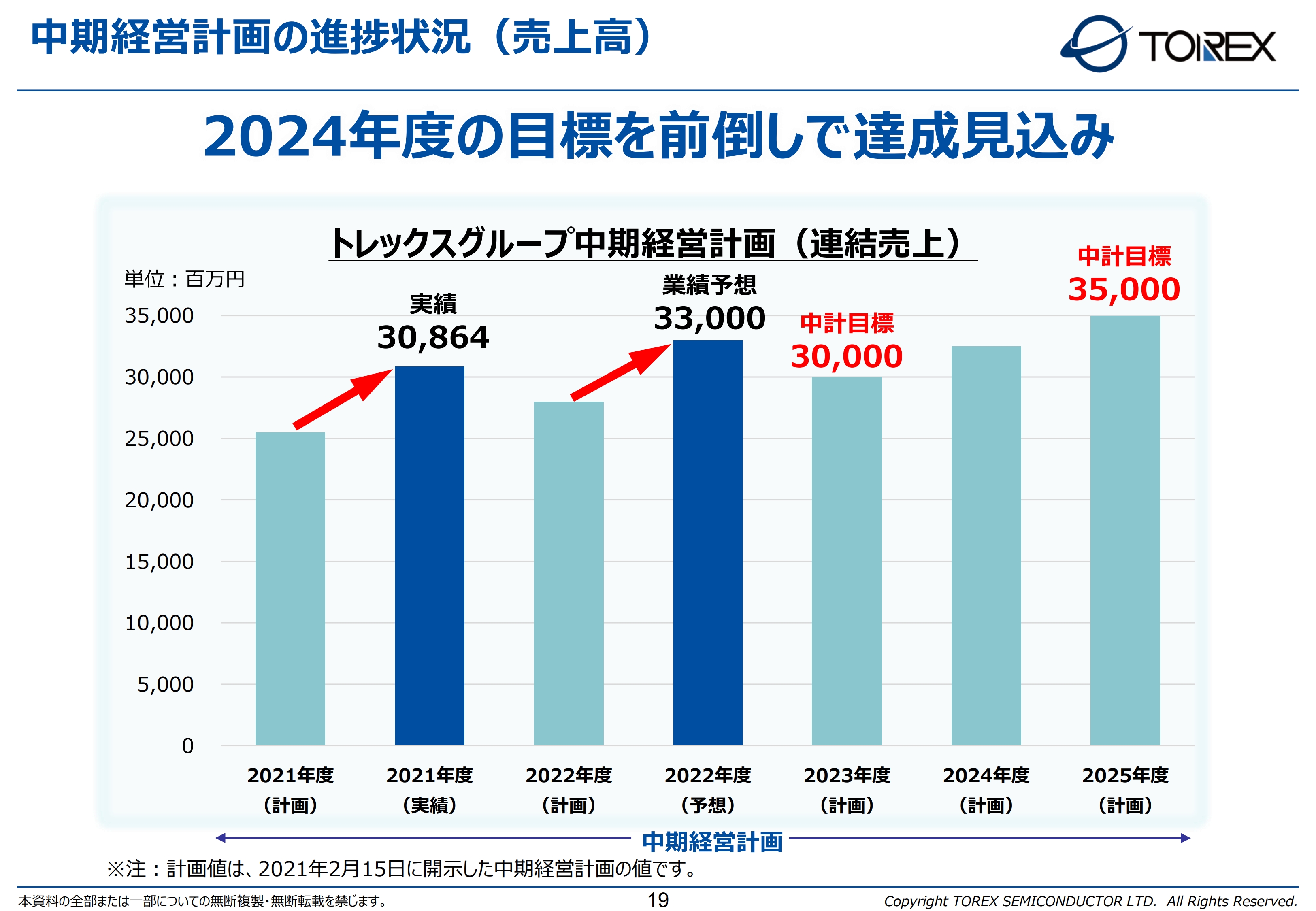

中期経営計画の進捗状況(売上高)

中期経営計画の進捗状況です。売上高は330億円の予想で、2024年度の目標を2年前倒しで達成する見込みです。

2030年には半導体の需要が現在の2倍くらいまで成長すると見込まれる中、半導体市場でも伸びる市場といわれているトレックスのアナログの半導体やフェニテックのパワーデバイスなど、トレックスが引き続き注力する車載機器・産業機器・医療機器・IoT分野に向けて、価値ある製品をタイムリーに安定して供給する体制をさらに構築していきたいと考えています。

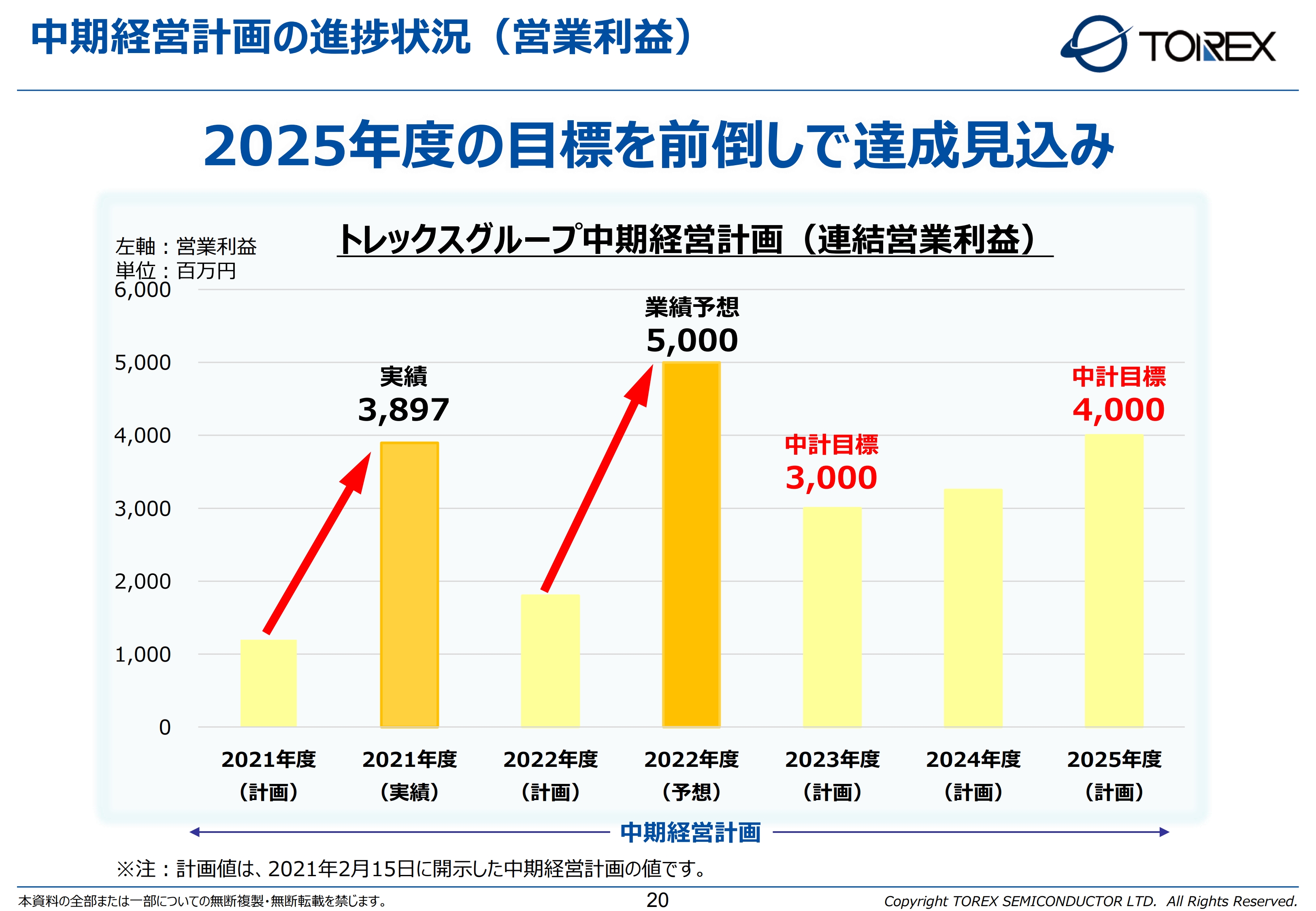

中期経営計画の進捗状況(営業利益)

中期経営計画における営業利益の目標です。今期は営業利益50億円を想定していますので、2025年の目標を超え、前倒しで達成できる見込みです。これにより得られる先行利益を有効に活用し、さらなる市場拡大に対応したトレックスグループの成長を担う生産体制の構築を、前倒しで進めていきたいと考えています。

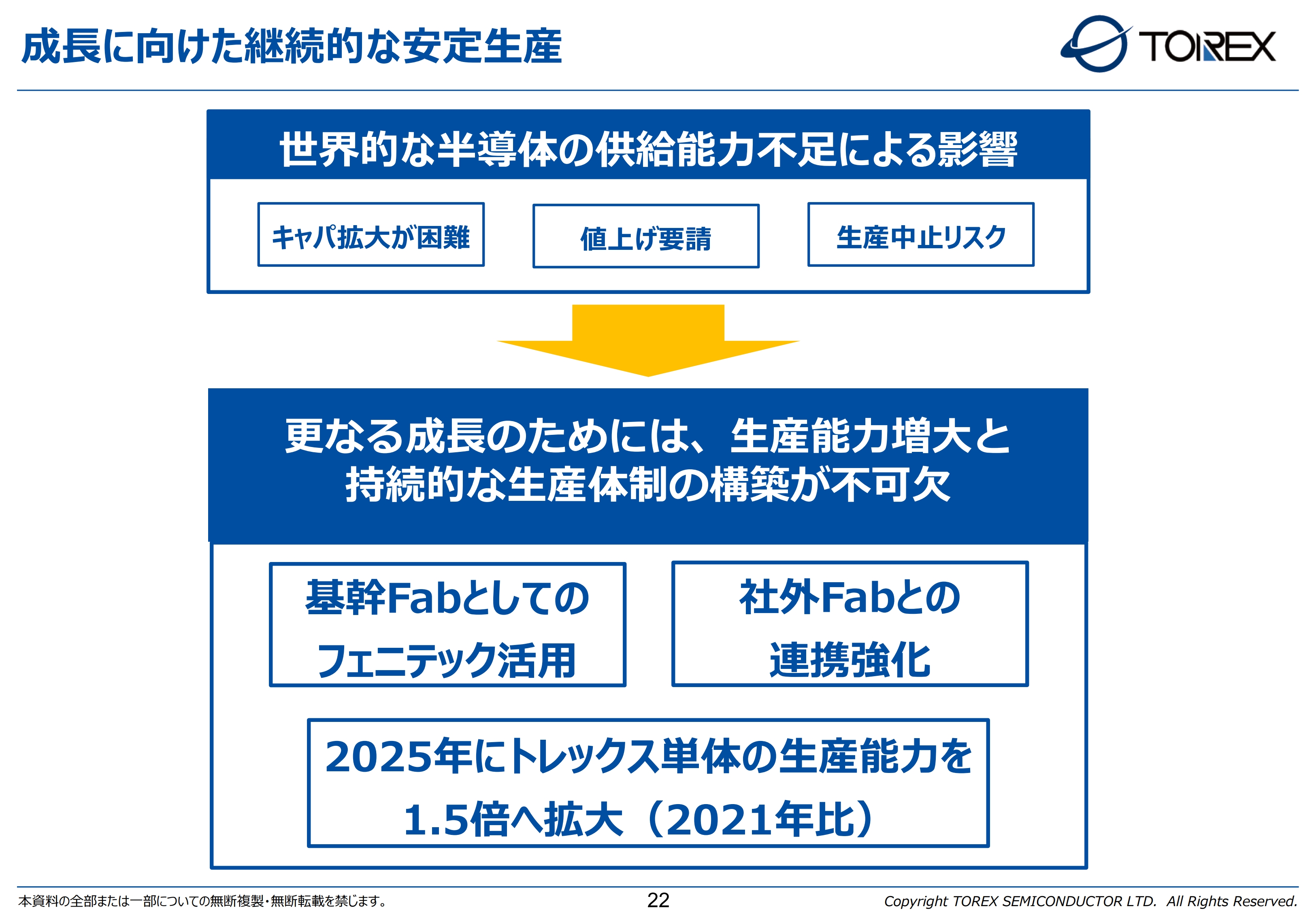

成長に向けた継続的な安定生産

トピックスをご説明します。スライドは、半年前の2022年3月期末の決算説明会ですでにご説明しているものですが、昨年度はファブレスのトレックスの弱みを痛感しました。

世界的な半導体供給不足によりキャパシティ拡大が困難で、製品については求めている数を作っていただけなかったり、ウエハー価格の上昇や値上げ要請、生産会社の方針変更による生産中止など、我々のリスクを大きく感じる年となりました。

その状況を踏まえ、さらなる成長のためにはファブレスのトレックスとして生産能力の拡大と持続的な生産体制の構築が不可欠であると判断し、「基幹Fabとしてのフェニテックの活用」「社外Fabとの連携強化」を進めてきました。

これらを完成させることにより、2025年におけるトレックス単体の生産能力を2021年比で約1.5倍に拡大したいということで、このスキームを進めてきた次第です。

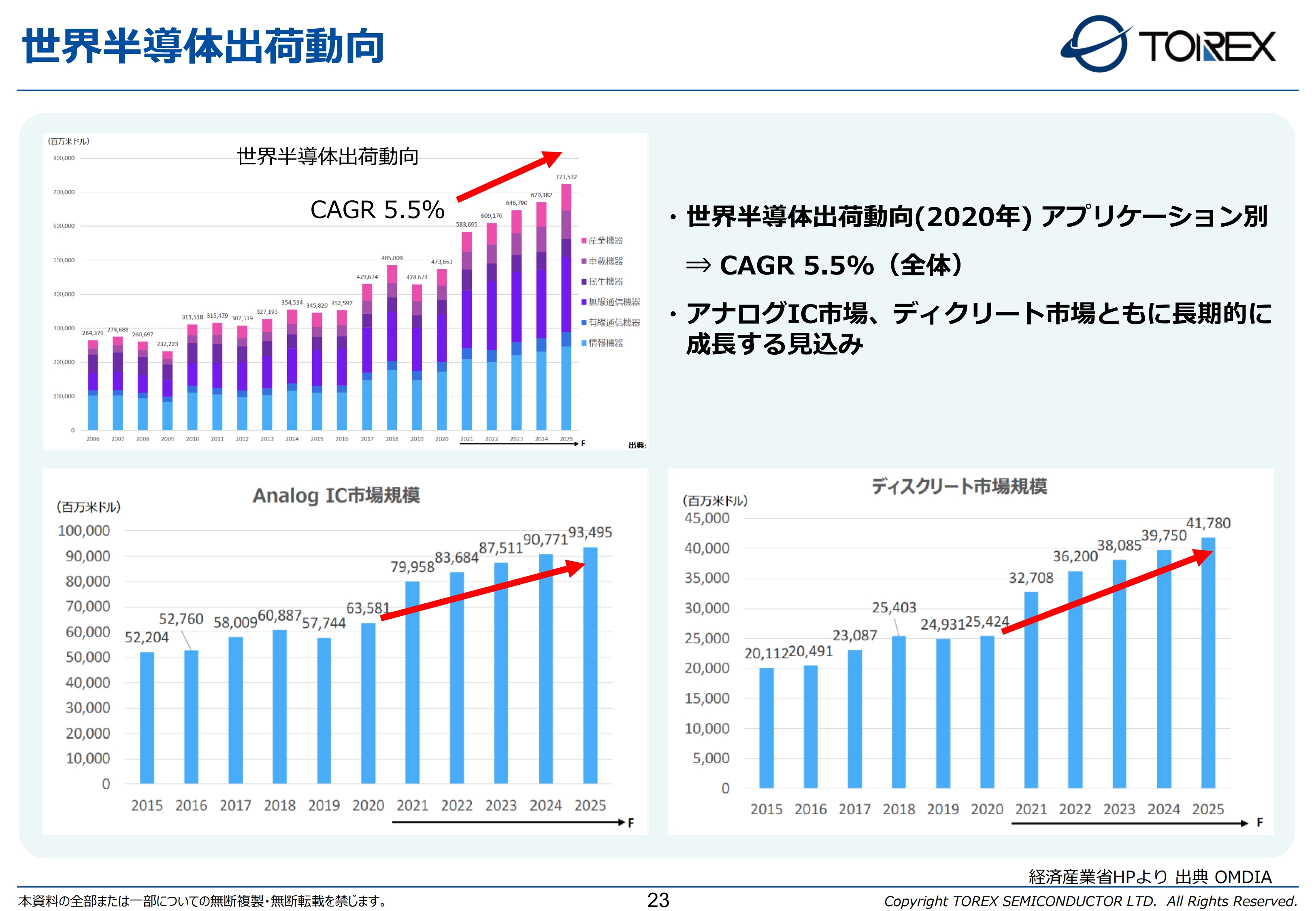

世界半導体出荷動向

これらの計画を進めてきた背景や理由についてご説明します。今後、半導体市場は5年、10年で伸び続ける市場だと考えています。2030年には現在の市場規模から倍増するのではないかと言われており、為替変動にもよりますが、100兆円レベルの市場に拡大するとも言われています。

その伸びを牽引するのが、トレックスが専業しているアナログのICやフェニテックのパワーデバイスだと考えています。この伸びていく市場の中で、さらに伸びる製品群を担っている我々グループは、市場の成長に対応できる生産能力の拡大を図っていく必要があると考えています。

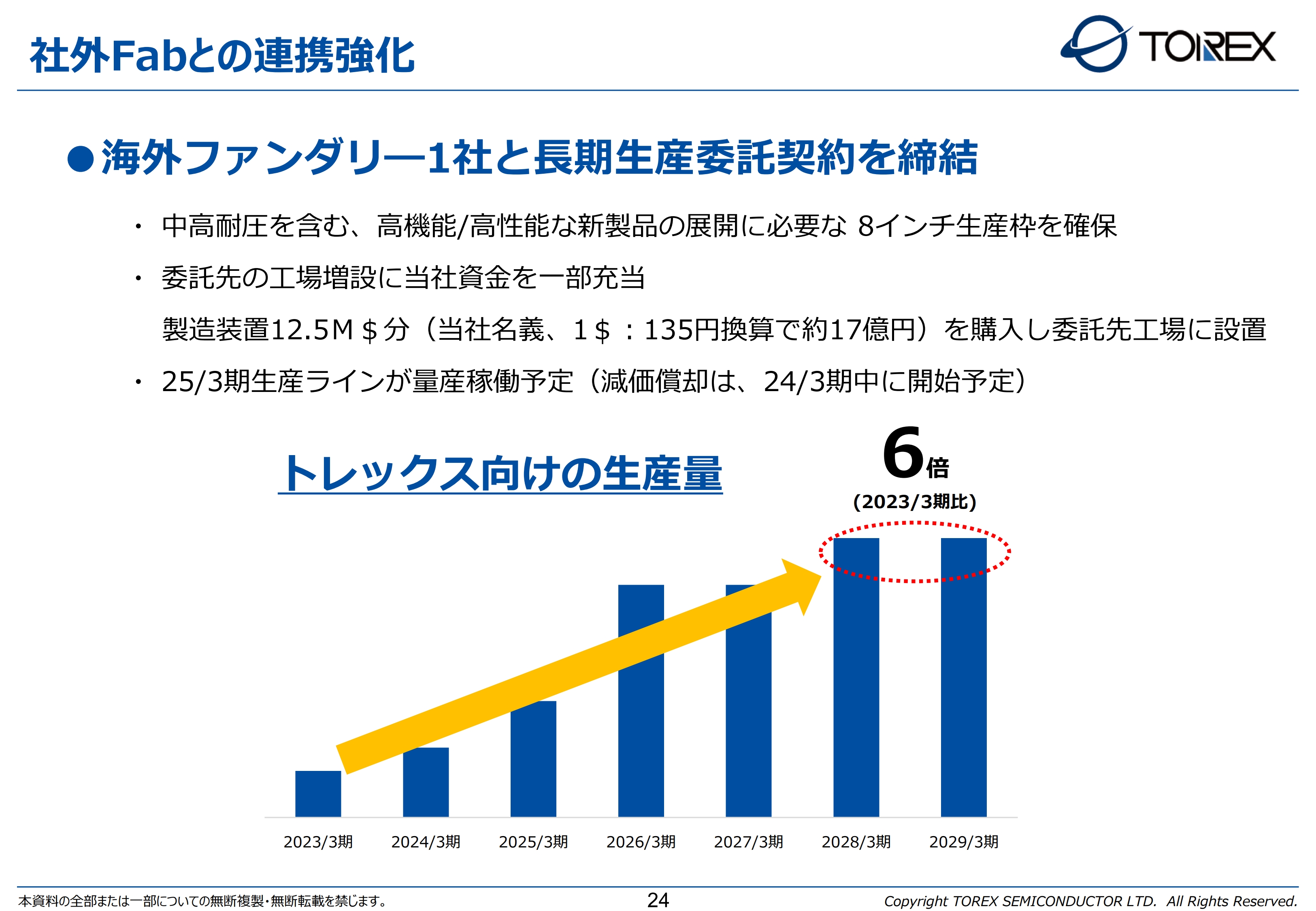

社外Fabとの連携強化

そのため、まずは「社外Fabとの連携強化」ということで、正式な数字がきちんと見えましたので、16億8,800万円の追加投資を発表させていただき、推進していきます。

この海外ファウンドリはすでに複数の工場を保有しており、我々が欲しいと思う中高耐圧などの高機能製品を十分に生産できる会社で、2025年に向けて新しい工場を建設しています。その工場の一部について、ファブレスのトレックスとファウンドリ会社で我々が生産したい枚数に見合ったラインを共同で保有するスキームを組み、長期で安定して生産できる契約を結びました。

先月、私もその工場を訪問させていただき、我々が購入した設備が工場に設置されていることを確認し、先方の会長と長期の生産安定契約についての調印式を問題なく行いました。

このようなかたちでファウンドリ会社と長期の連携を図っていきながら、トレックスの生産枚数を現在の6倍まで引き上げるスキームを組み、進めています。

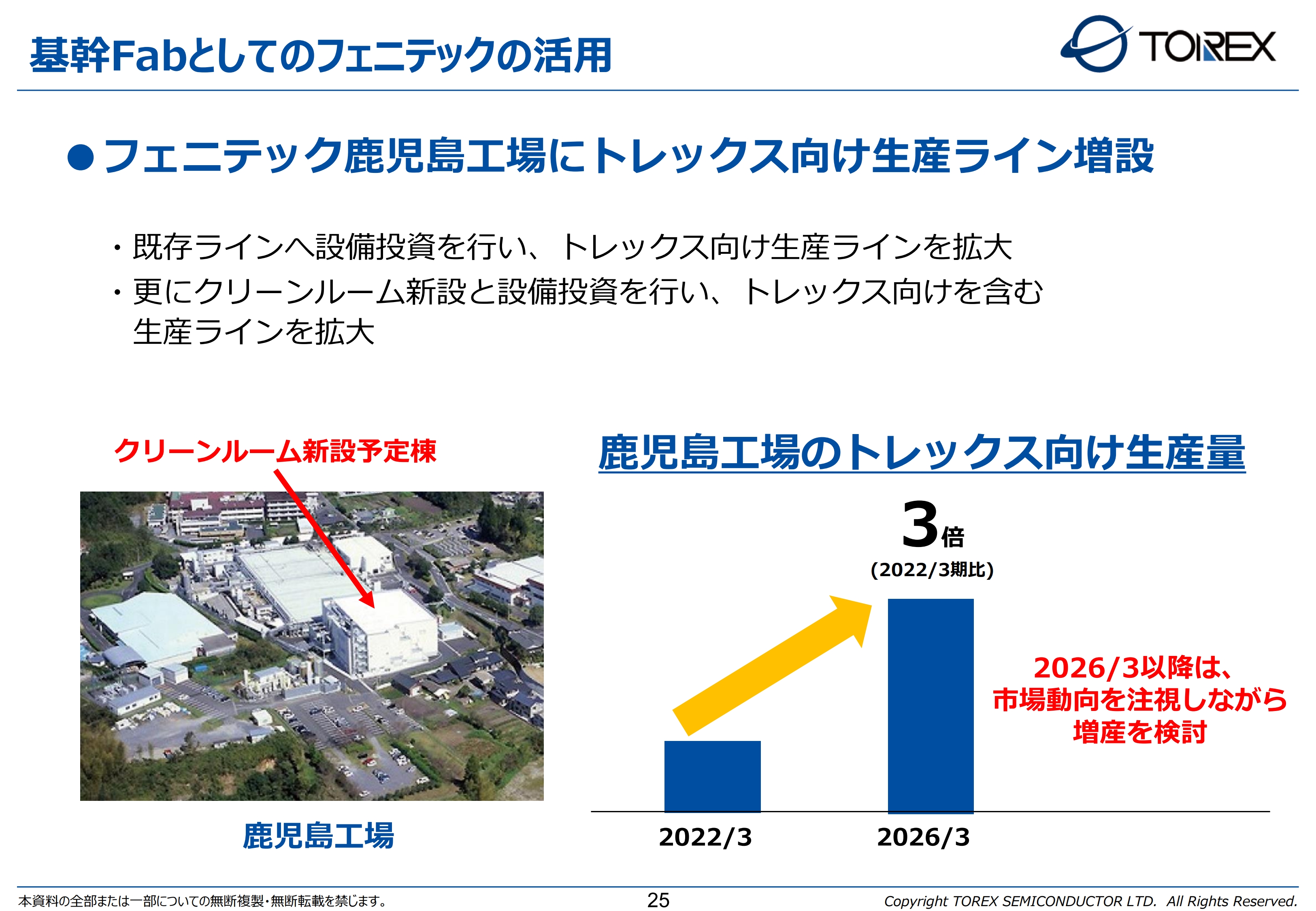

基幹Fabとしてのフェニテックの活用

「基幹Fabとしてのフェニテックの活用」として、特にフェニテック鹿児島工場を活用するスキームについてご説明します。

こちらは現在進行中ですので、はっきりとした数字が見えた時点でお伝えしますが、トレックスから見て鹿児島工場を基幹Fabにするかたちですが、フェニテックから見れば、トレックスはファウンドリ先の1つとなります。

鹿児島工場全体の生産量で見れば、トレックスの占めるシェアはさほど大きいレベルではありませんので、あくまでもトレックスから見た時に鹿児島工場を基幹Fabにするかたちで、既存のラインへの設備投資やトレックス向けの生産ラインを拡大していくことを計画しています。

さらに、クリーンルームの新設と設備投資を行い、トレックス向けの製品及び生産ラインを拡大していきます。

これにより、2026年3月期における鹿児島工場のトレックス向け生産数量を、2020年3月期と比べて3倍に増やしたいと考えています。場合によっては、さらに増産できるように、投資も含めて検討していきたいと思います。

このような「成長に向けた継続的な安定生産の体制の構築」を、前期から開示して進めてきましたが、今期は社外Fabとの連携を前倒しで決定し、来期に向けて、フェニテックの鹿児島工場をトレックスの基幹Fabとしていく方針です。

これらの実現には大きな投資が必要になりますし、現在の中期経営計画ではそれらに対する投資を加味した目指す姿を示せていませんので、半年後の2023年3月期決算説明会では、中期目標の見直しも含めたトレックスグループが目指す姿を発表したいと考えています。

トレックス製品の受賞歴

トレックス製品の受賞歴について、トピックスをご説明します。2022年度の「超モノづくり部品大賞」において、「電気・電子部品賞」を受賞しました。

トレックスは、すべての製品に「小型・省電力」という強みがあり、2020年度には、半導体で珍しく「省エネ大賞」という賞をいただいています。このような賞をいただくことにより、我々の技術に対するアピールを示すことができています。

今回受賞したのは「XC8110/8111シリーズ」で、我々が「ロードスイッチIC」と呼んでいる製品群です。別名「理想ダイオード」とも呼ばれる製品で、いろいろな電子機器の電源ラインの保護として使われる半導体製品です。

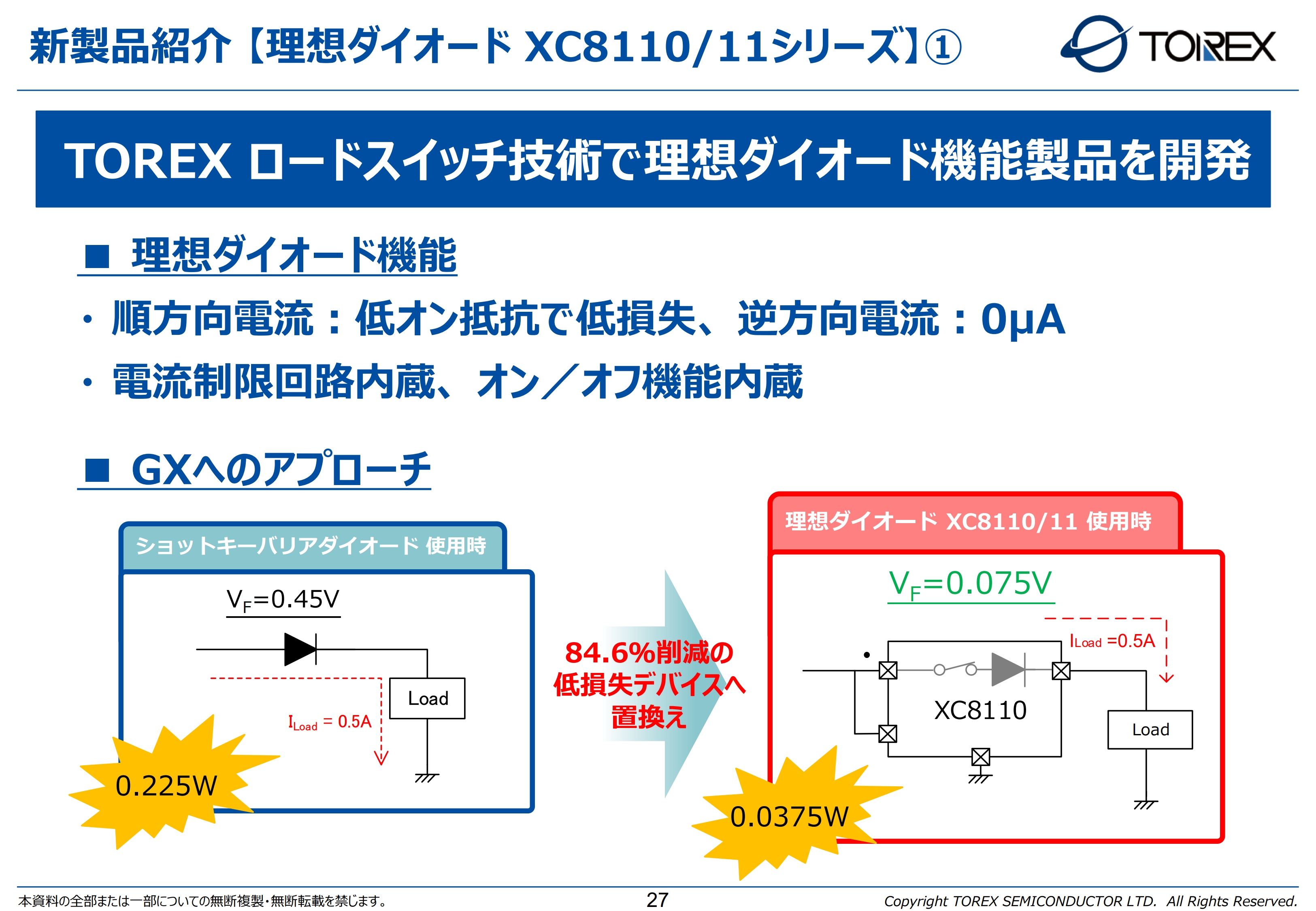

新製品紹介 【理想ダイオード XC8110/11シリーズ】①

「理想ダイオード XC8110/11シリーズ」のスペックについて、少しご説明します。ロードスイッチ技術は通常、安易に保護回路を電源ラインに組む場合、ダイオードを電源ラインに入れることが多いです。

しかし、ダイオードを使用すると、スライド左側の図のように0.45ボルトほどの電圧降下が起こってしまいます。さらに抵抗成分もありますので、これだけの電圧降下が起こると、そこに流れる電流によって、0.225ワットの電力が熱として失われるかたちになります。そのため、電流が多ければ多いほど、必ず失う電力量も大きくなってしまうという特性があります。

それに対して理想ダイオードは、0.45ボルトのところが0.075ボルトと、抵抗成分や電圧を非常に少なくできるため、単純計算で84.6パーセントの削減になります。

また、電流が1アンペアを超えたらスイッチをオフにする、500ミリアンペアでオフにするなど、過電流の保護回路を入れています。さらに「サーマルシャットダウン」と呼ばれる、温度が急激に高くなった時に自動でオフになる機能も加えています。

こちらの製品は、非常にさまざまな電子機器の電源ラインに使われるため、今後は高耐圧、大電流も含めてラインアップ化及びシリーズ化して、いろいろな電子機器にご採用いただけるような活動をしていきたいと考えています。

新製品紹介 【理想ダイオード XC8110/11シリーズ】②

スライド右上の写真が、我々の製品パッケージです。一番右側の「SBD(ショットキーバリアダイオード)」と記載されているものが普通のダイオードで、その左側にある3つの半導体が我々の製品です。

あえて普通のダイオードと同じような形状や大きさにしている製品もあれば、一番左側の一番小さい製品のように、8分の1から10分の1くらいの面積で同じ機能を持つ小型化が実現できています。

このようにお客さまの使い勝手を考え、さまざまなアプリケーションにおいて、ラインアップを数多くご用意しています。

また、こちらは計算上のお話になりますが、この製品はいろいろな電子機器の電源ラインを保護する用途がありますので、あらゆる電子機器に使われています。スライド右下にも記載しているように、今年のIoTデバイスの出荷台数の予測は約348億台と言われています。例えば、これらのIoTデバイス1機器につき、我々の理想ダイオードを1ライン使っていただくと仮定すると、単純に1個で0.1875ワット削減できますので、これに348億台分をかけると最低でも6,525メガワットの消費電力が削減できる計算になります。

1個1個の消費電力の削減量は非常に少ないのですが、多くの電子機器に使われることによって、我々の製品を通して、脱炭素社会の実現やカーボンニュートラルの実現に貢献していきたいと考えています。

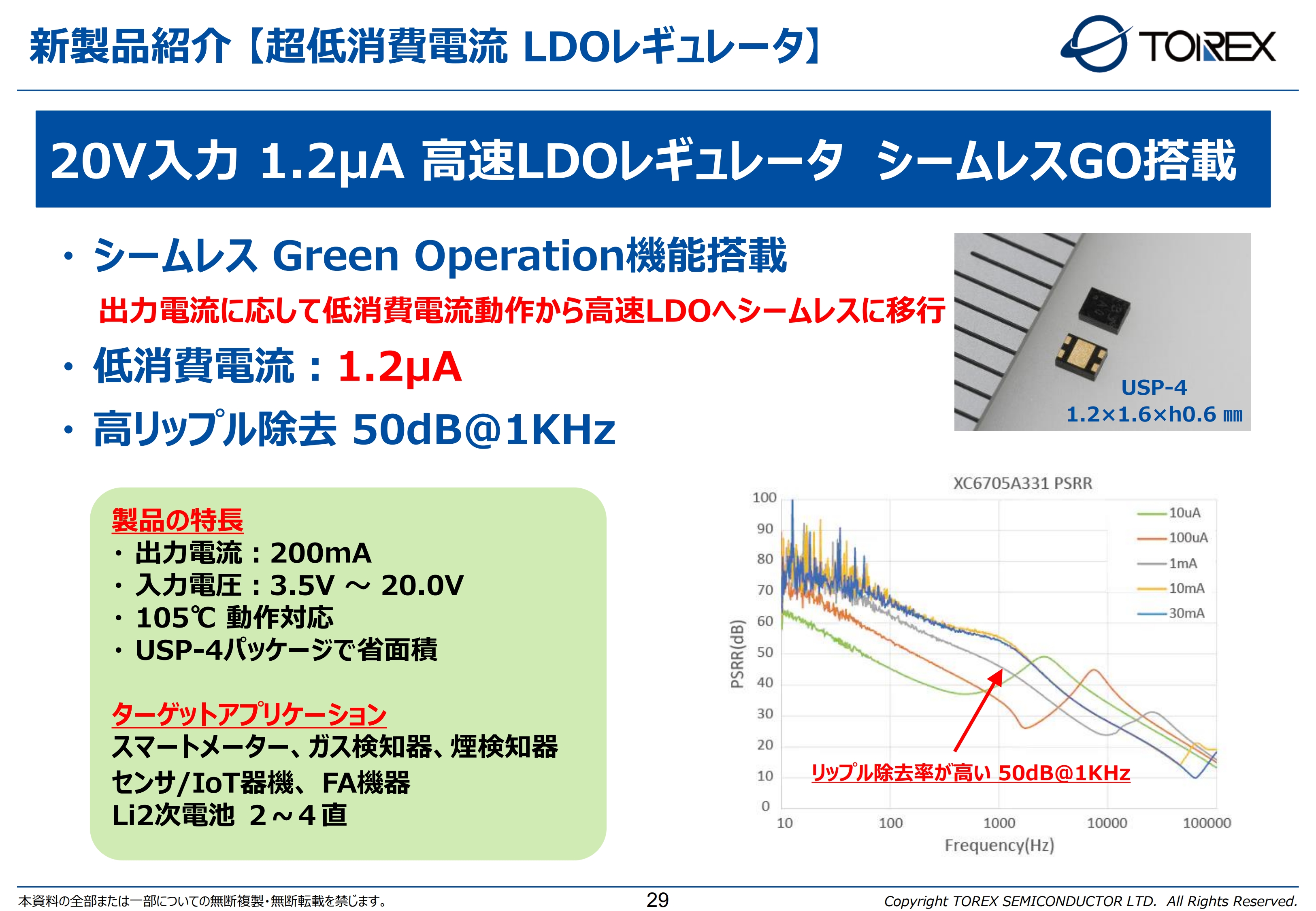

新製品紹介 【超低消費電流 LDOレギュレータ】

もう1つ、特徴のある製品をご紹介します。こちらは20ボルトの入力、1.2マイクロアンペアで高速に動くLDOです。

GO(Green Operation)機能が付いていますので、動く時と休んでいる時の消費電力を自分で制御することができます。休んでいる時は極力、消費電力を使わない機能へ切り替える機能が付いており、スライドでは「シームレス」と記載していますが、その切り替えを自然にかつスムーズに、また高速から低速に移行できる半導体です。

また、このLDOは、1.2マイクロアンペアというかなり低い消費電力で、50デシベルという高リップルの除去を実現できます。

アナログ半導体の技術において、基本的には高リップル除去率を得ようとすると、どうしても消費電力が増えてしまいます。通常この点はトレードオフの特性になってしまいますが、我々はいかに少ない消費電力で高リップル除去率を実現できるかということで、回路技術やアナログ半導体の技術をどんどん積み上げていきました。その結果、このようなおもしろい製品を実現しているという状況です。

こちらはアプリケーションになりますが、常に動いている製品というより、動く時だけ速く動き、休んでいる時はとにかく電力を消費しないというスマートメーター等の製品に最適です。

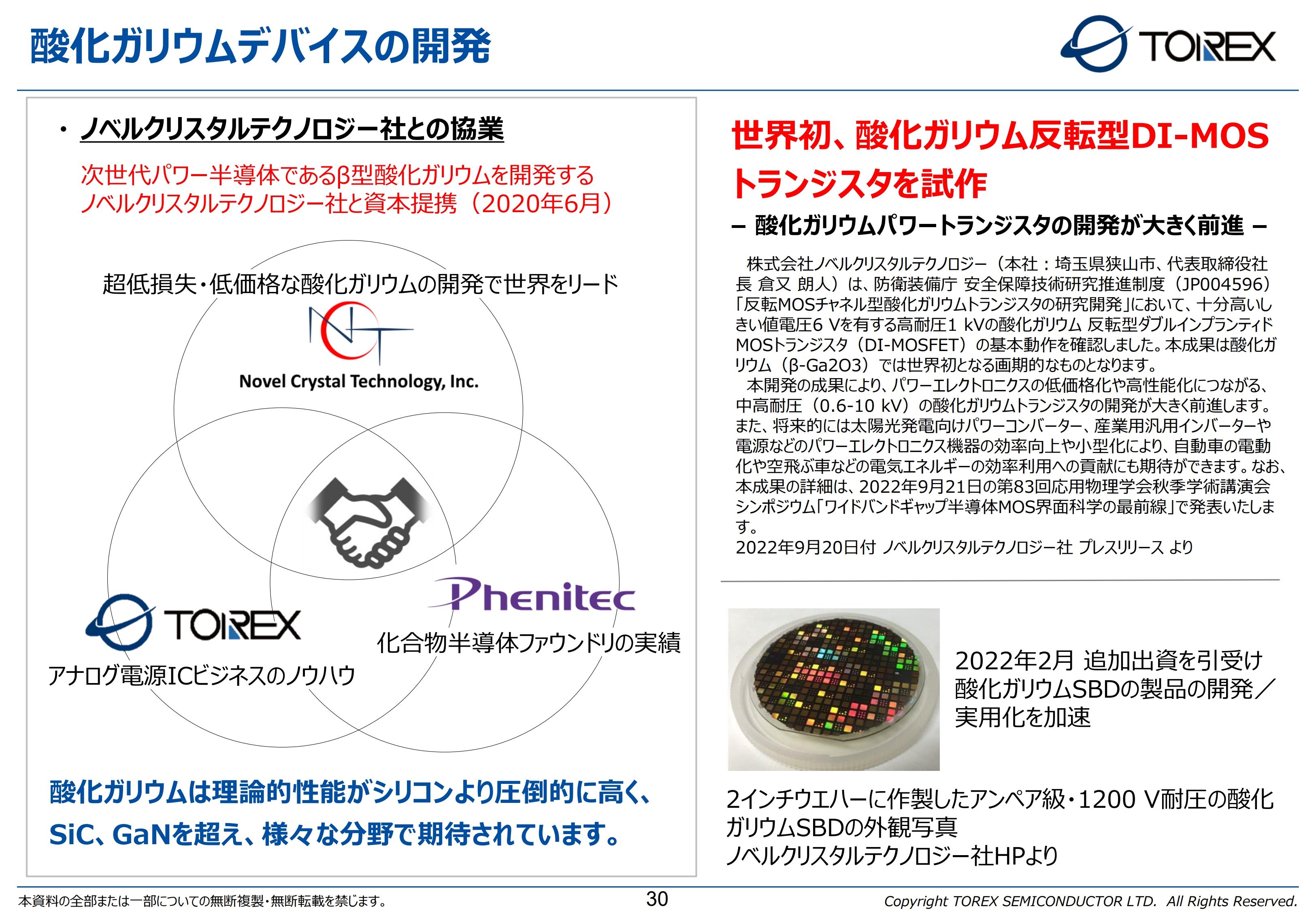

酸化ガリウムデバイスの開発

酸化ガリウムデバイスの開発についてご説明します。こちらは毎回トピックスに挙げていますが、トレックスとフェニテックとノベルクリスタルテクノロジーとの協業で行っています。

スライド右下の記載のとおり、2022年2月に追加出資を引受け、酸化ガリウムSBDの製品の開発と実用化を加速しており、開発は着実に進んでいます。

この後、石井よりフェニテックのトピックスについてご説明しますが、フェニテックはパワーデバイスの開発を強化しており、複数のフェニテックオリジナルの製品をODMで供給しています。

その顧客の1社として、トレックスも独自のパッケージ技術を加味しながら、この酸化ガリウムデバイス同様に、パワーデバイス事業への強化を進めていきたいと考えています。

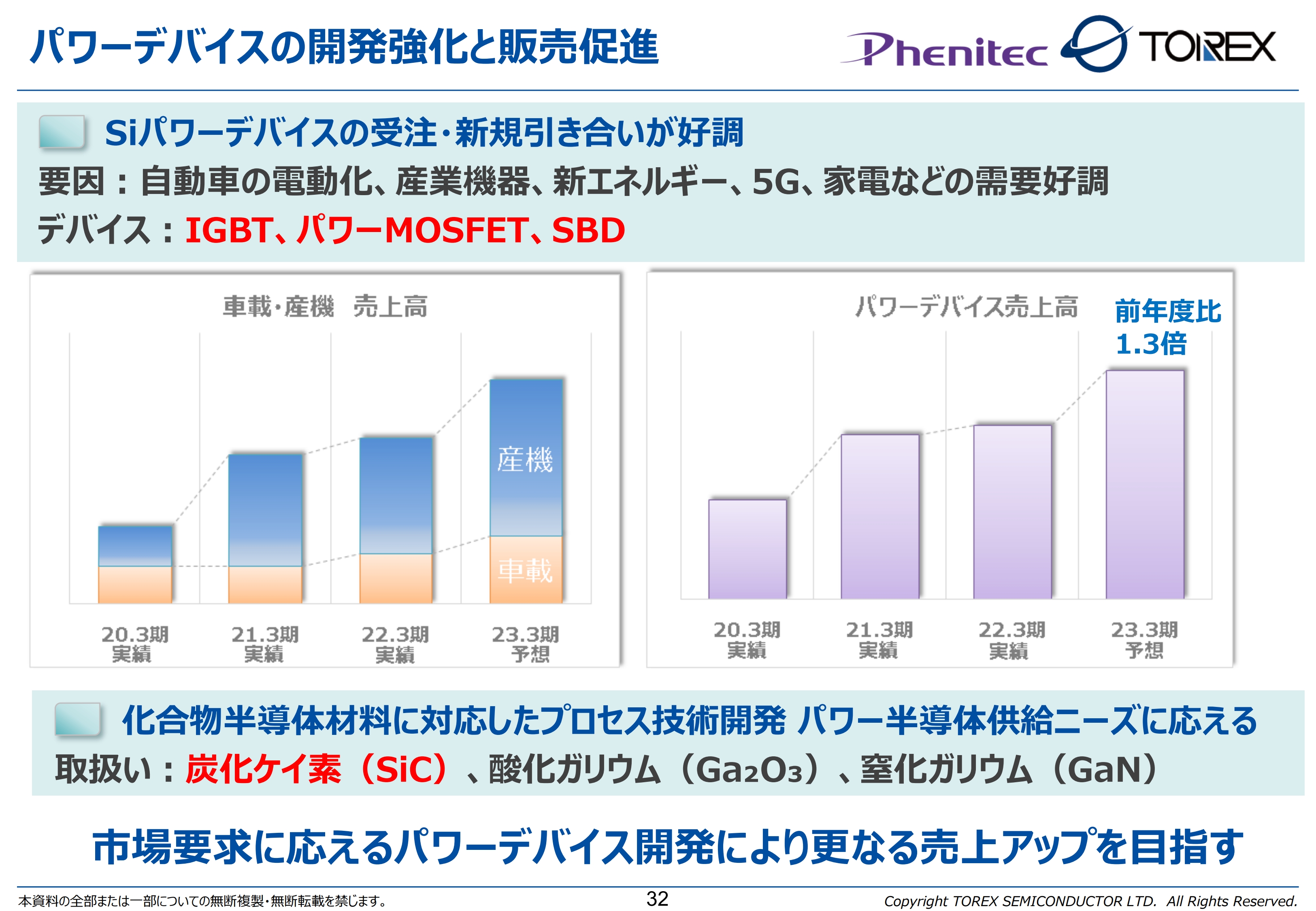

パワーデバイスの開発強化と販売促進

石井弘幸氏:フェニテックセミコンダクターの概要についてご説明します。最初に、パワーデバイスの開発についてです。

シリコンを材料としたパワーデバイスについては、自動車の電動化や産業機器、新エネルギー、5G、家電などの需要が好調となりました。スライド左側のグラフはパワーデバイスを含む車載機器・産業機器の売上高を記載したものですが、2023年3月期は、車載機器・産業機器ともに売上高は増加する見込みです。

スライド右側のグラフは、IGBT、パワーMOSFET、SBDなどのパワーデバイスに対する売上高の見込みです。2023年3月期は、前期比1.3倍の売上高を見込んでいます。

その他、次世代のパワーデバイス材料として期待されている化合物半導体について、当社では炭化ケイ素(SiC)、酸化ガリウム(Ga2O3)、窒化ガリウム(GaN)を取り扱っています。SiCは自社開発品もあり、酸化ガリウムは、先ほどご説明したとおりノベルクリスタルテクノロジーと協業開発を行っています。

これらの化合物半導体材料を用いて、市場の要望に応えられる製品を開発することにより、売上及び収益アップにつなげていきたいと考えています。

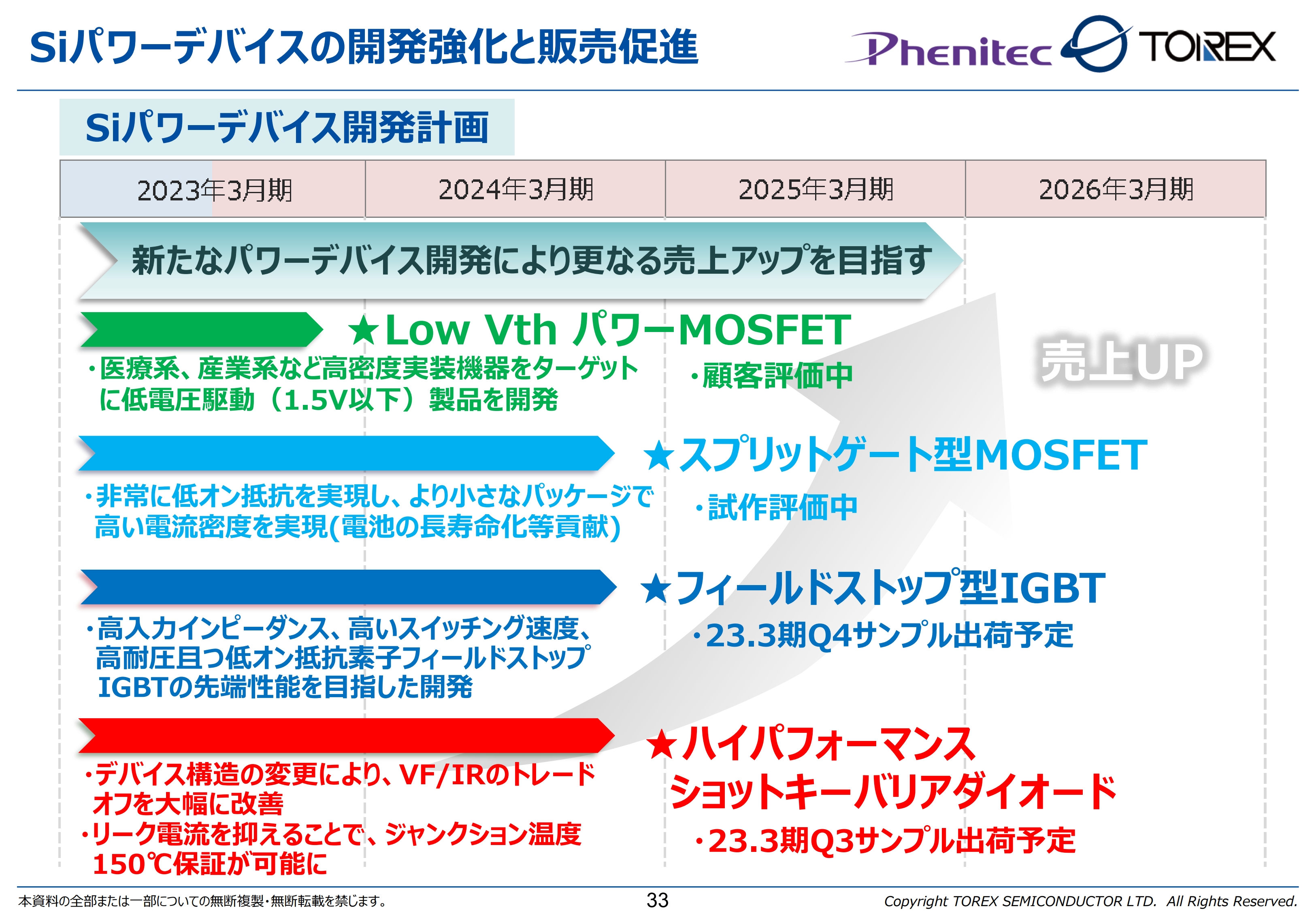

Siパワーデバイスの開発強化と販売促進

次に、シリコンを材料にした4つのパワーデバイスについてご説明します。

1つ目は、駆動電圧が低いLow VthのパワーMOSFETです。通常の駆動電圧は2.5ボルトから4.5ボルトくらいの範囲で使用されることが多いですが、医療系や産業系などの高密度な実装機器をターゲットにした、1.5ボルト以下の低電圧で駆動できる製品の開発を行っています。20ボルト/2アンペア品、60ボルト/2アンペア品を先行して、2023年3月期の量産を目標に、現在は最終的な顧客評価をお願いしているところです。

2つ目は、スプリットゲート型のMOSFETです。従来のMOSFETに比べ、非常にオン抵抗が低く、小さなパッケージで、より高い電流密度を実現できる構造です。用途としては、電池の長寿命化などに貢献します。2024年3月期の量産を目標に、試作評価を進めています。

3つ目は、フィールドストップ型IGBTです。高入力のインピーダンス、高いスイッチング速度、高耐圧かつ低オン抵抗の構造を持つフィールドストップ型のIGBTにおいて、最先端の性能を目指して開発に取り組んでいます。2023年3月期第4四半期にサンプルを出荷し、2024年3月期には量産を目指しています。当社はパワーモジュール向けにウェハー状態で出荷できることが特徴で、モジュールの仕様に合わせてシリーズ展開を行うことが可能です。

4つ目は、ハイパフォーマンスのショットキーバリアダイオードです。順方向電圧のVFと逆方向であるリーク電流のIRはトレードオフの関係にありますが、デバイス構造を変えることにより大幅に改善しました。従来のショットキーバリアダイオードは高温で特性を出すことは難しい部分がありましたが、リーク電流を抑えることにより、ジャンクション温度が150℃でも動作が可能になる製品を開発しています。2023年3月期第4四半期よりサンプル出荷を計画しています。

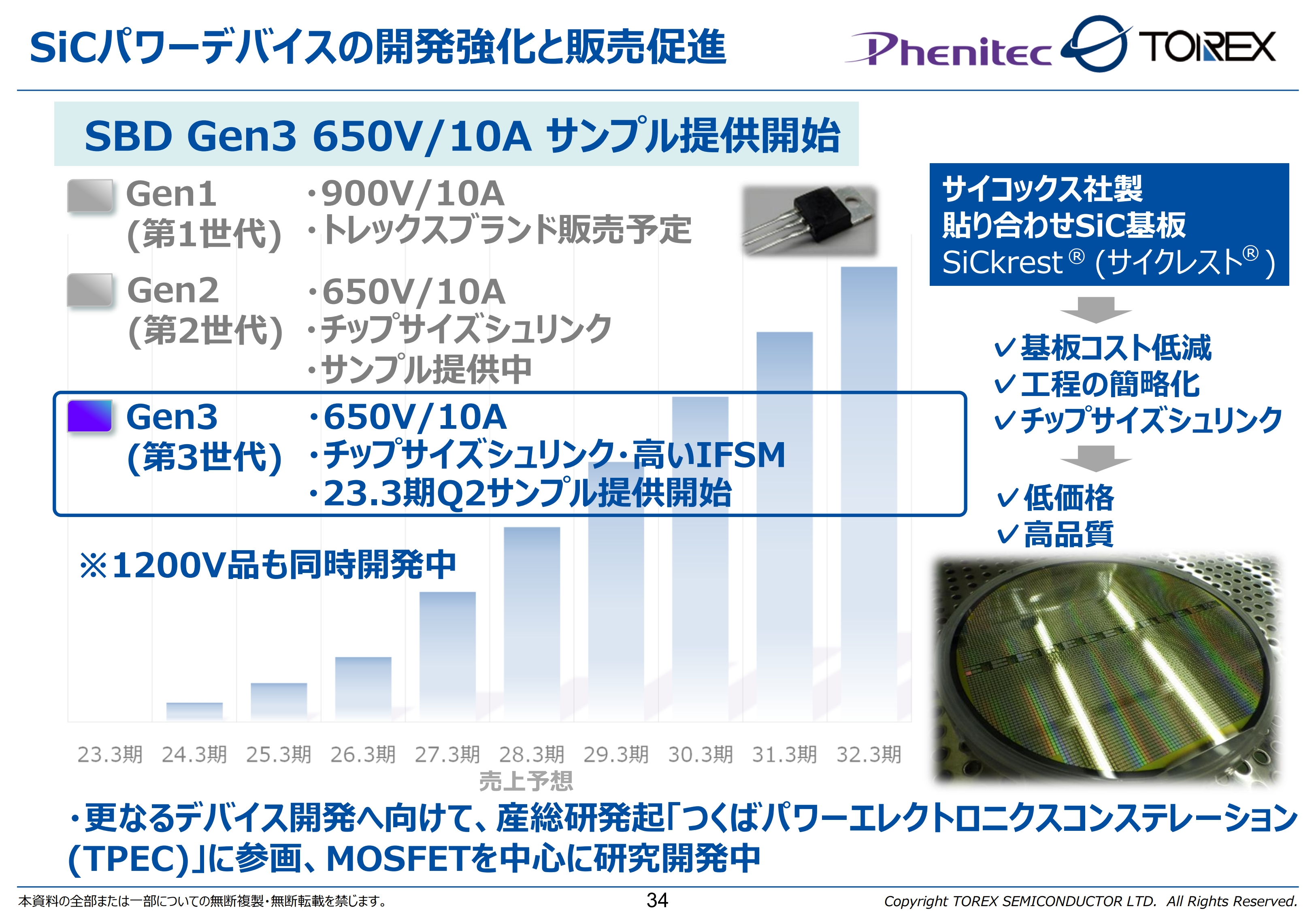

SiCパワーデバイスの開発強化と販売促進

SiCパワーデバイスについてご説明します。こちらは、鹿児島工場の6インチラインを使って量産を目指しています。

第1世代の900ボルト/10アンペア品をパッケージ品として、トレックスブランドでの販売を予定しています。また、第1世代に比べチップをシュリンクした第2世代については、今年5月から650ボルト/10アンペア品のサンプル提供を行っています。

第3世代については、第2世代同様にチップシュリンクをするとともに、第2世代に比べ順方向のサージ電圧に対してより高い耐性のある製品を開発しており、今年9月よりサンプルの提供を行っています。また1,200ボルト品についても、同時に開発を進めています。

当社オリジナル品の開発については、スライド右側に記載のとおり、サイコックス製の貼り合わせSiC基板「SiCkrest(サイクレスト)」を採用することによって、基板コストの低減や工程の簡略化、チップサイズのシュリンクが可能となり、低価格化及び高品質化を実現しました。また、つくばパワーエレクトロニクスコンステレーション(TPEC)に参加することによって、MOSFETを中心にしたデバイスの開発を継続して実行しています。

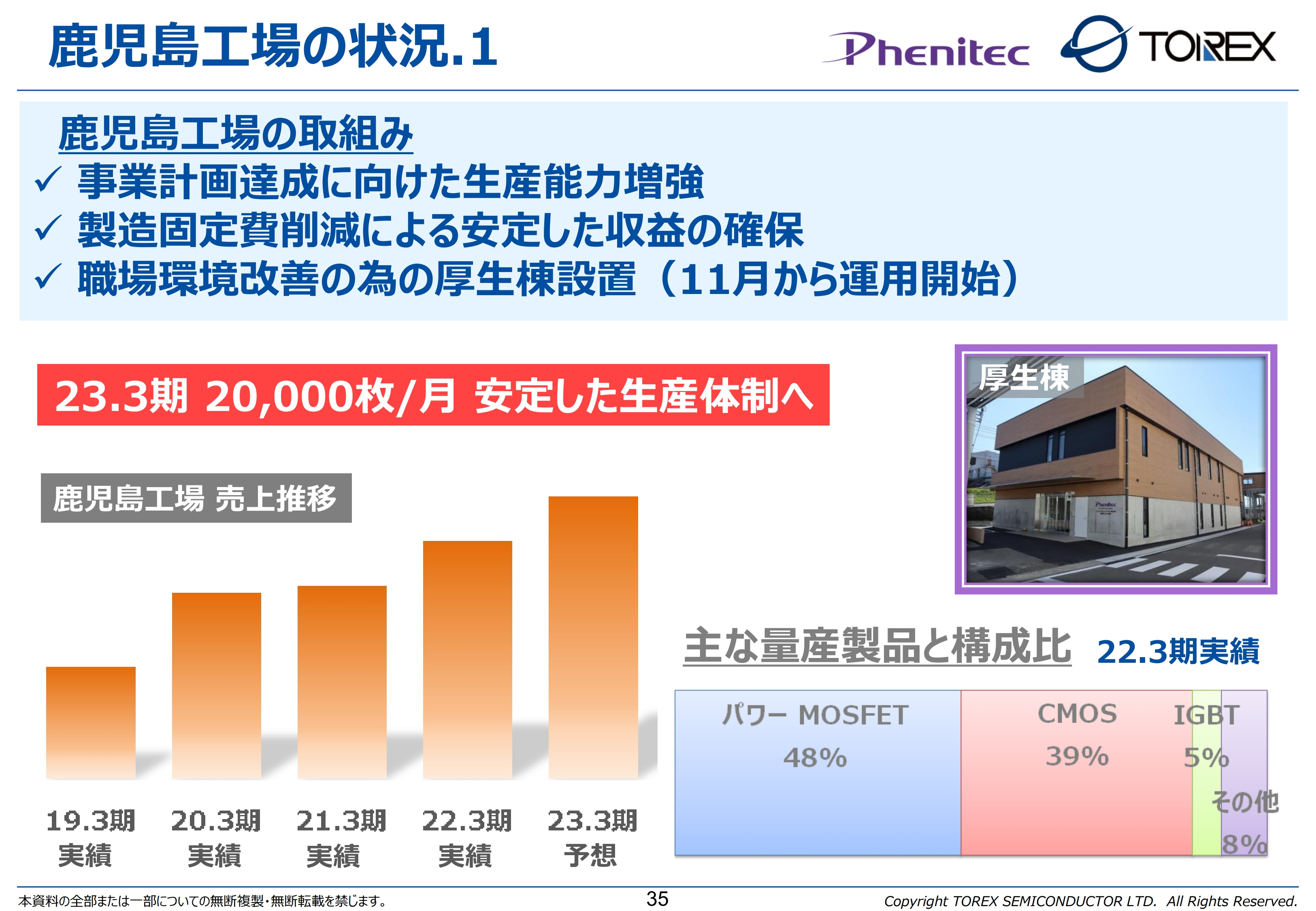

鹿児島工場の状況.1

鹿児島工場の状況についてご説明します。継続して生産能力を増強するとともに、固定費を削減し、安定的な収益の確保を目指しています。

スライド左下の棒グラフのように、右肩上がりで生産能力の増強を継続しており、2023年3月期には、月あたり2万枚の生産能力に増強する予定です。また、スライド右下のグラフは主な量産製品と構成比を示しており、多い順にパワーMOSFET、CMOS、IGBT、その他となっています。

生産能力の増強に伴い、社員数も非常に増えてきています。職場環境を改善するために、食堂、研修室などを備えた厚生棟を新築し、11月11日から活用を始めています。

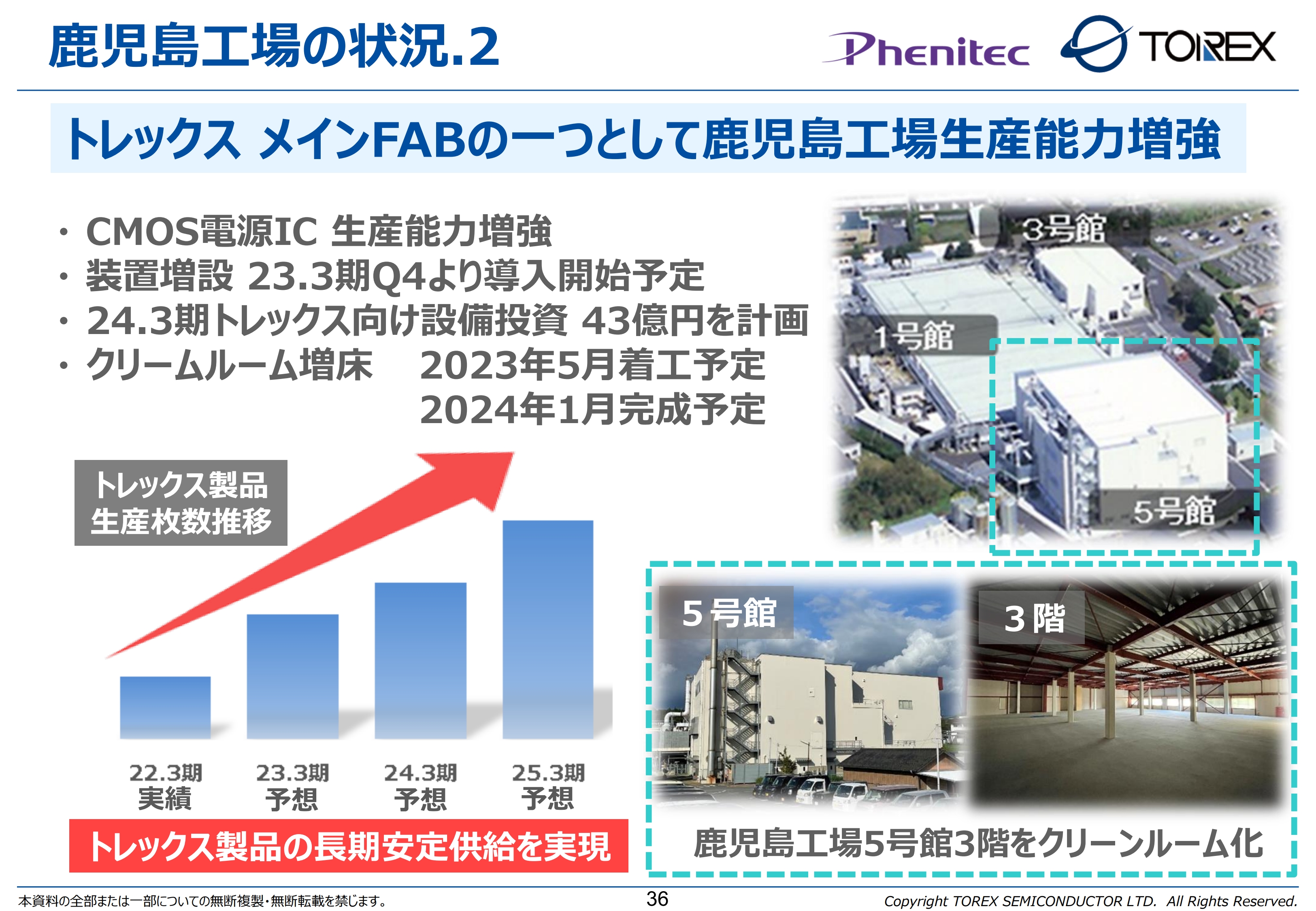

鹿児島工場の状況.2

先ほど芝宮よりお伝えしたとおり、今後はトレックスのメインFabの1つとして、鹿児島工場の生産能力の増強を進めていきます。ターゲット製品は、CMOSの電源ICを計画しています。

2024年3月期には、トレックス向けの設備投資として43億円を計画しています。それに先立ち、2023年3月期第4四半期より一部の装置を導入開始予定です。

またクリーンルームが不足するため、スライド右下に記載のとおり、現在使用していない5号館の3階をクリーンルーム化します。2023年5月に着工し、2024年1月に完成予定です。完成し次第、装置を導入して立ち上げ、量産に寄与していきたいと思っています。

このように、鹿児島工場でのトレックス向け生産ラインを拡大することで、2025年3月期には現在と比較して3倍の生産量を目指しています。

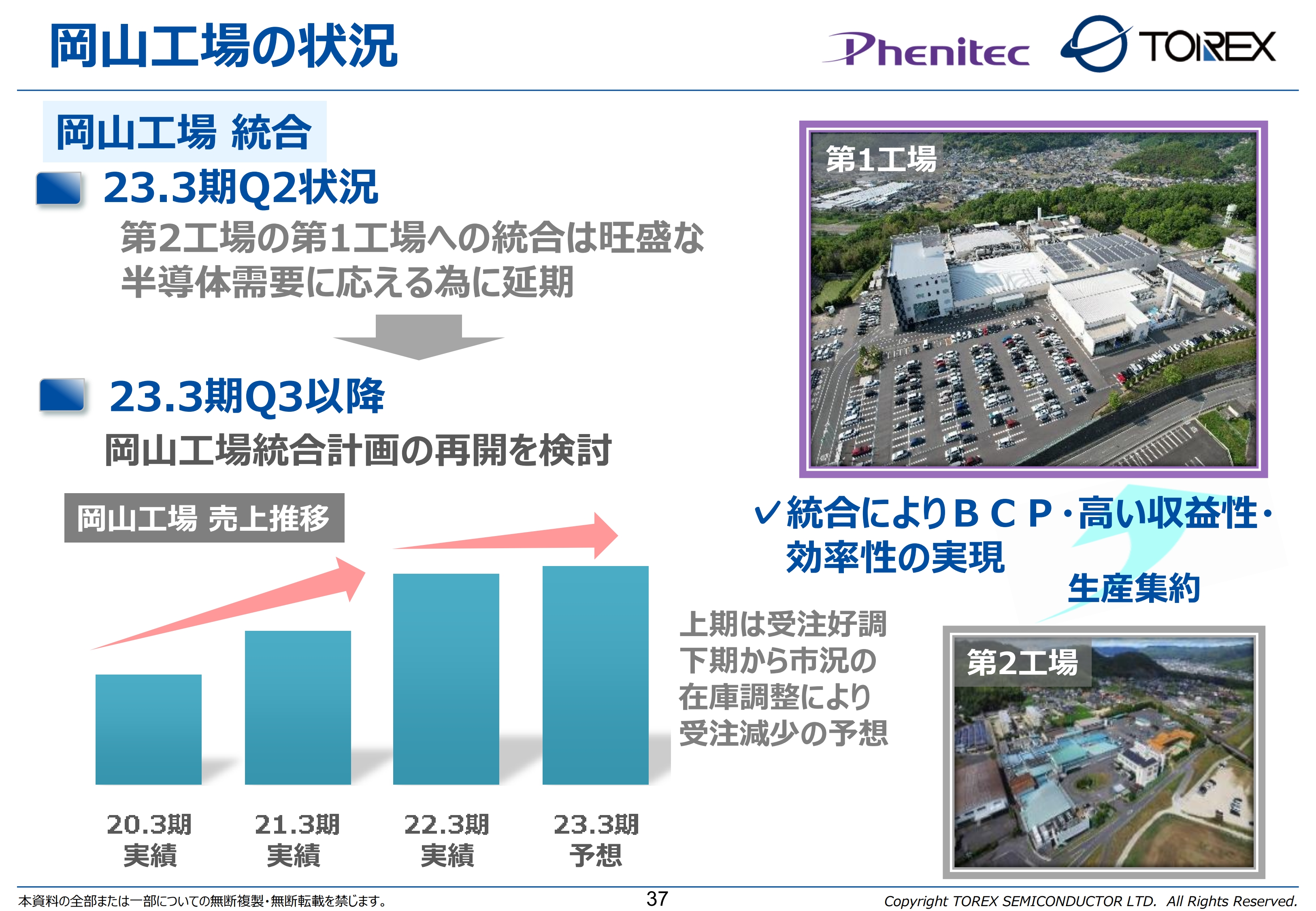

岡山工場の状況

岡山工場の状況についてご説明します。2018年3月期より進めていた岡山第2工場の第1工場への統合ですが、旺盛な半導体需要のため、生産能力以上の受注をいただく状況が継続しており、延期していました。しかし現在は落ち着いてきているため、第3四半期以降は、当初計画していた岡山工場統合計画の再開を検討しています。統合により「BCP・高い収益性・効率性の実現」を目指しています。

以上で、フェニテックセミコンダクターのご説明を終了します。

配当方針

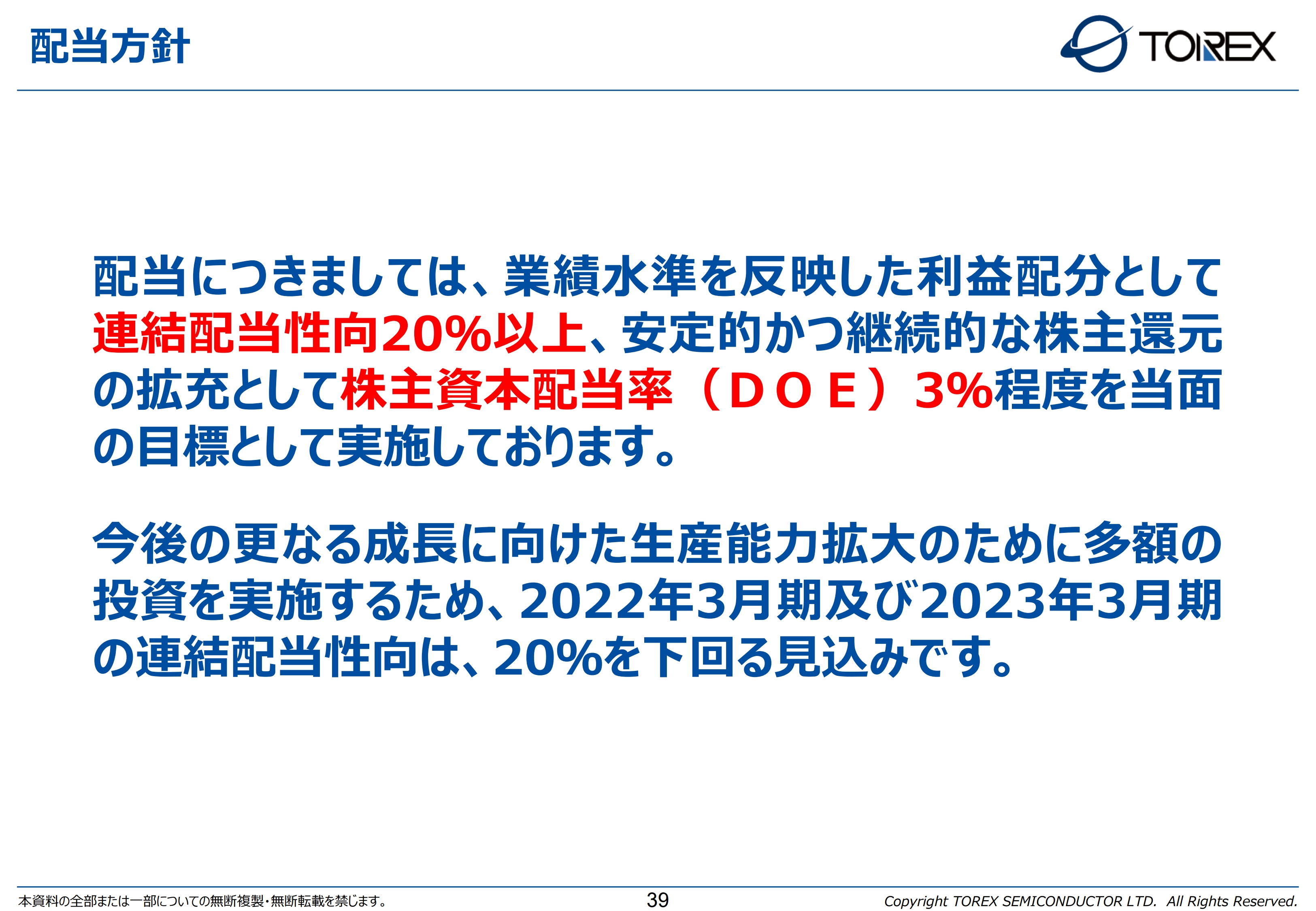

芝宮:株主還元についてご説明します。まずは配当方針です。配当については、業績水準を反映した利益配分として、連結配当性向20パーセント以上、安定的かつ継続的な株主還元の拡充として、株主資本配当率(DOE)3パーセント程度を当面の目標として実施しています。

今後のさらなる成長に向けた生産能力拡大に向けて多額の投資を実施しますので、2022年3月期及び2023年3月期の連結配当性向は20パーセントを下回る見込みです。

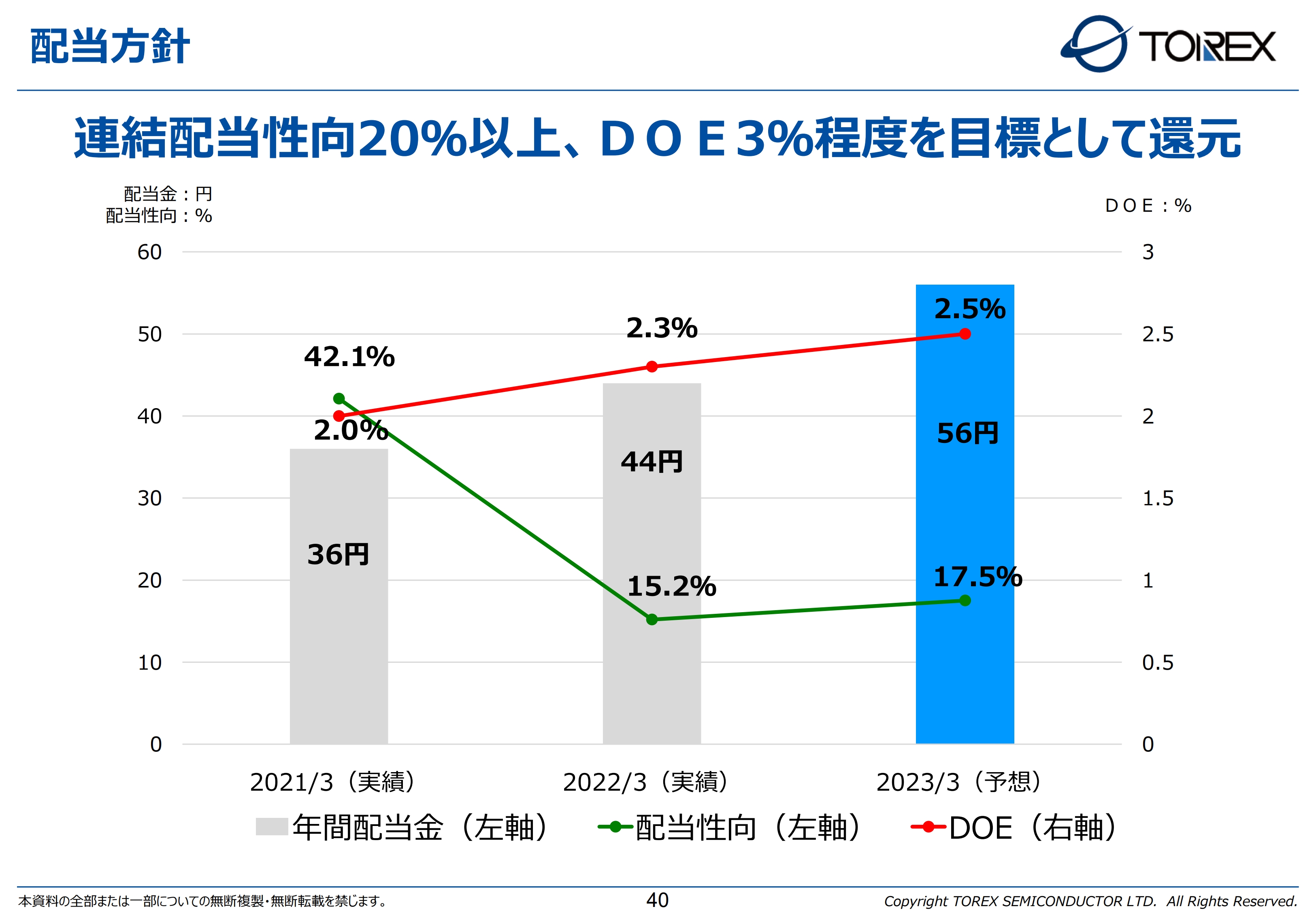

配当方針

スライドに記載のとおり、2023年3月期の配当予想は、前年よりも12円増配の56円を予定しています。それにより連結配当性向は17.5パーセント、DOEは2.5パーセントを想定しています。

以上をもちまして、トレックス・セミコンダクターの決算説明会を終了させていただきます。ありがとうございました。