ウォーレン・バフェットも警鐘。格下げの背景に様々な「懸念」

なぜ格下げが行われるのか、その背後にある要因について説明します。

まず、米国債が格下げされた背景には、米国連邦準備制度理事会(FRB)が金利を引き上げたことがあります。

この金利の引き上げにより、既存の債券の価格が下落する傾向があります。

つまり、FRBが金利を引き上げると、すでに発行された債券の価格は下がる可能性が高まります。

そして、今回破綻した3つの銀行は、大量の米国債を保有していましたが、金利の上昇により、これらの債券の実質的な含み損を抱えることとなりました。

含み損を抱えていることで預金者に不安が広がり、預金を引き出そうとすると、銀行は現金を用意するために債券を売却する必要が出てきて、含み損を実現損として計上しなければならなくなりました。

このため、銀行の資本が圧迫され、経営が困難になり、最終的には破綻に至ったということです。

さらに、3つの銀行の破綻により、預金調達コストが上昇しました。

預金者は、銀行の信用力が低下し潰れる可能性があると感じると預金を引き出そうとします。

預金をつなぎとめるために銀行は預金者に支払う金利を上げざるを得なくなり、これが損益計算書を圧迫しています。

また、商業用不動産市場における危機も懸念材料として挙げられます。

特に、アメリカの一部の地域では、オフィスビルの空室率が高まっており、これにより不動産のオーナーが収益を上げられなくなる可能性があります。

銀行はこれらの不動産会社に融資を行っており、不動産会社が経営に行き詰まると、不良債権となってしまう可能性があります。

マクロ経済の観点から言及すると、景気後退の兆候も見られます。

景気後退が進むと、企業の破綻が増加し、これにより銀行の財務が悪化します。

また、不動産市場や製造業などの経済指標も悪化しており、景気後退のリスクが高まっています。

これらの要因が、米国の銀行の格下げに寄与していると考えられます。

ただし、日本の銀行については、米国とは状況が異なり、心配する必要はないと私は思っています。

このような状況を、ウォーレン・バフェットも警鐘を鳴らしていました。

実は、彼が日本に来た際に、米国の銀行破綻がまだ終わっていない可能性を指摘しているのです。

この発言は、シリコンバレー銀行が破綻した後に行われましたが、その影響はまだ続いているということです。

当初、アメリカ当局の介入で一時的に収束しましたが、今も米国債の価格は下がり、預金調達コストは上昇しています。

ウォーレン・バフェットは金融機関について造詣があり、過去に金融機関を経営したこともありました。

そのため、この発言はかなり的確だと思われます。

状況が変わっていない限り、この危険性は消えないでしょう。

また、今回の日経の記事には興味深いことが書かれており、その中で東洋大学の野崎教授が、格付けが持つ下方スパイラルの特性について言及しています。

格付け機関はリスクに対して敏感であり、経営リスクが浮上すると早めに格付けを下げる傾向があるため、自己実現的な経営危機を引き起こす可能性があると指摘しています。

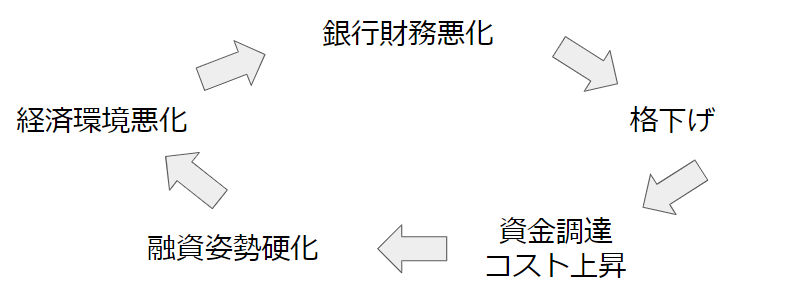

銀行の財務が悪化すると上図のような負のスパイラルに陥ることが懸念されます。

リーマン・ショックはまさにこの流れで、発端はサブプライムローンでした。

金融機関の健全性は経済全体にとって極めて重要であり、その財務が悪化し信用が失われると(信用収縮)連鎖的な影響が及ぶ可能性があります。

株価は上昇していても、危機は常に潜んでいるということを頭に入れておく必要があります。