2024年5月15日に発表された、株式会社unerry2024年6月期第3四半期オンライン決算説明の内容を書き起こしでお伝えします。

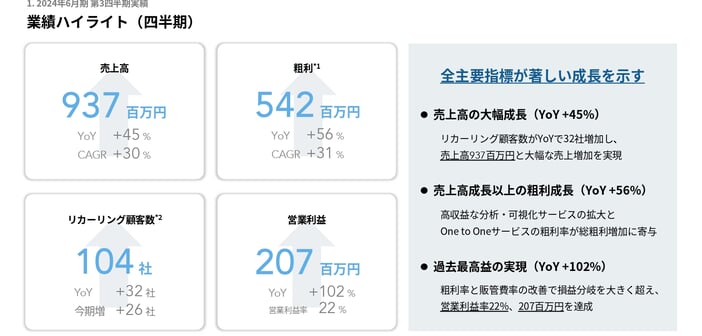

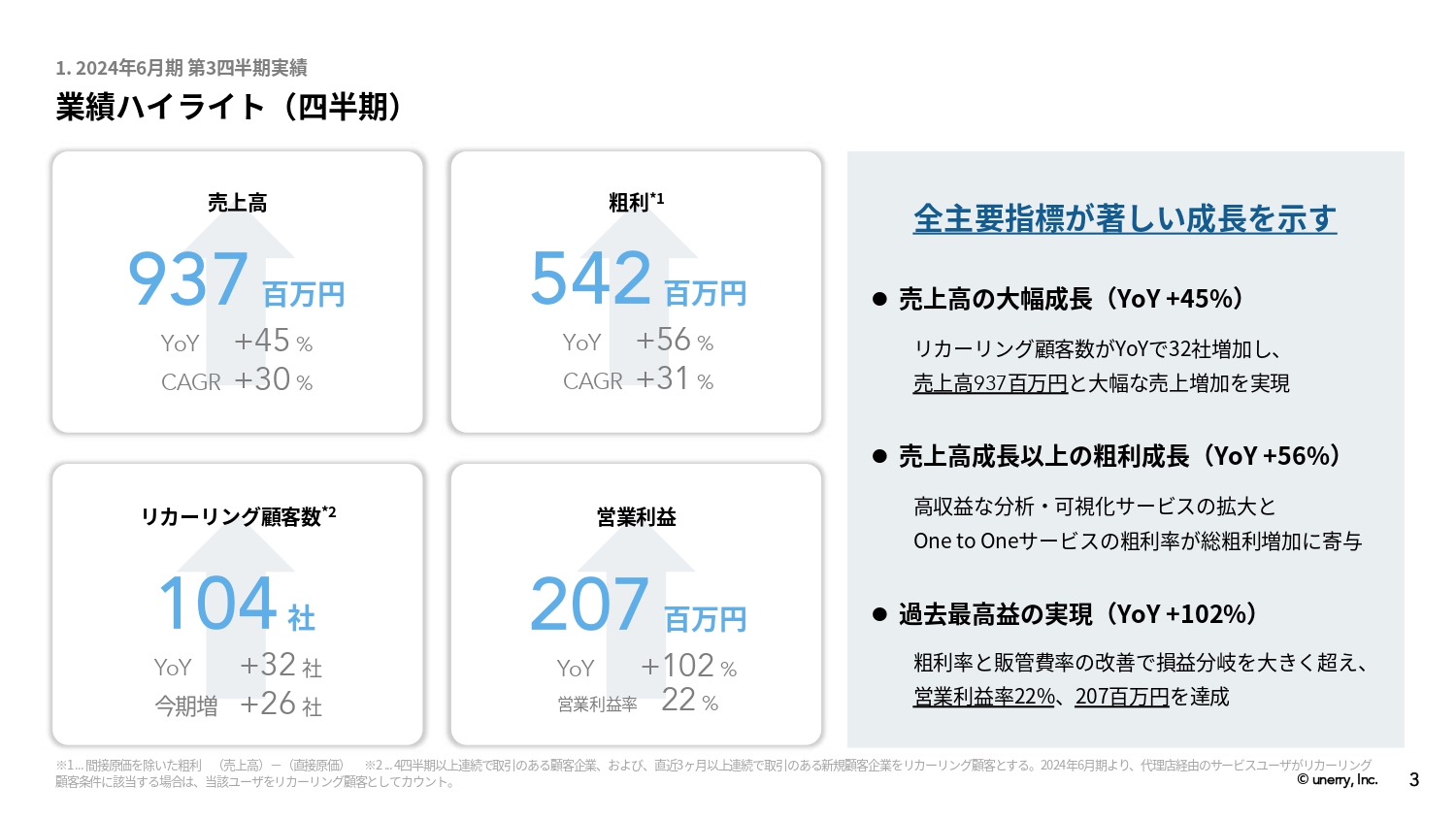

業績ハイライト(四半期)

斎藤泰志氏(以下、斎藤):本日はお集まりいただき、誠にありがとうございます。株式会社unerry2024年6月期第3四半期決算説明会を開催します。本説明会は代表取締役社長CEO内山と、取締役CFO斎藤よりご説明します。

内山英俊氏(以下、内山):これより決算説明を開始します。2024年6月期第3四半期の実績についてです。今回、第3四半期の実績として非常に力強い数字が出ています。その詳細について、CFOの斎藤からご説明します。

斎藤:第3四半期の業績ハイライトです。第3四半期の結果として、全主要指標が著しい成長を示しています。売上高においては、前年同期比でプラス45パーセントとなる9億3,700万円、粗利はプラス56パーセントとなる5億4,200万円、営業利益はプラス102パーセントとなる2億700万円となりました。

業績ハイライト(累計)

第3四半期の累計ハイライトです。こちらも大幅に進捗しています。累計売上高は前年同期比でプラス31パーセントの20億8,500万円です。こちらは通期の予想に対して、進捗率でいうと72パーセントとなっています。

累計粗利はプラス37パーセントの10億5,800万円、累計営業利益においては、プラス162パーセントの1億7,300万円となり、通期予想を超過する148パーセントの進捗率となりました。

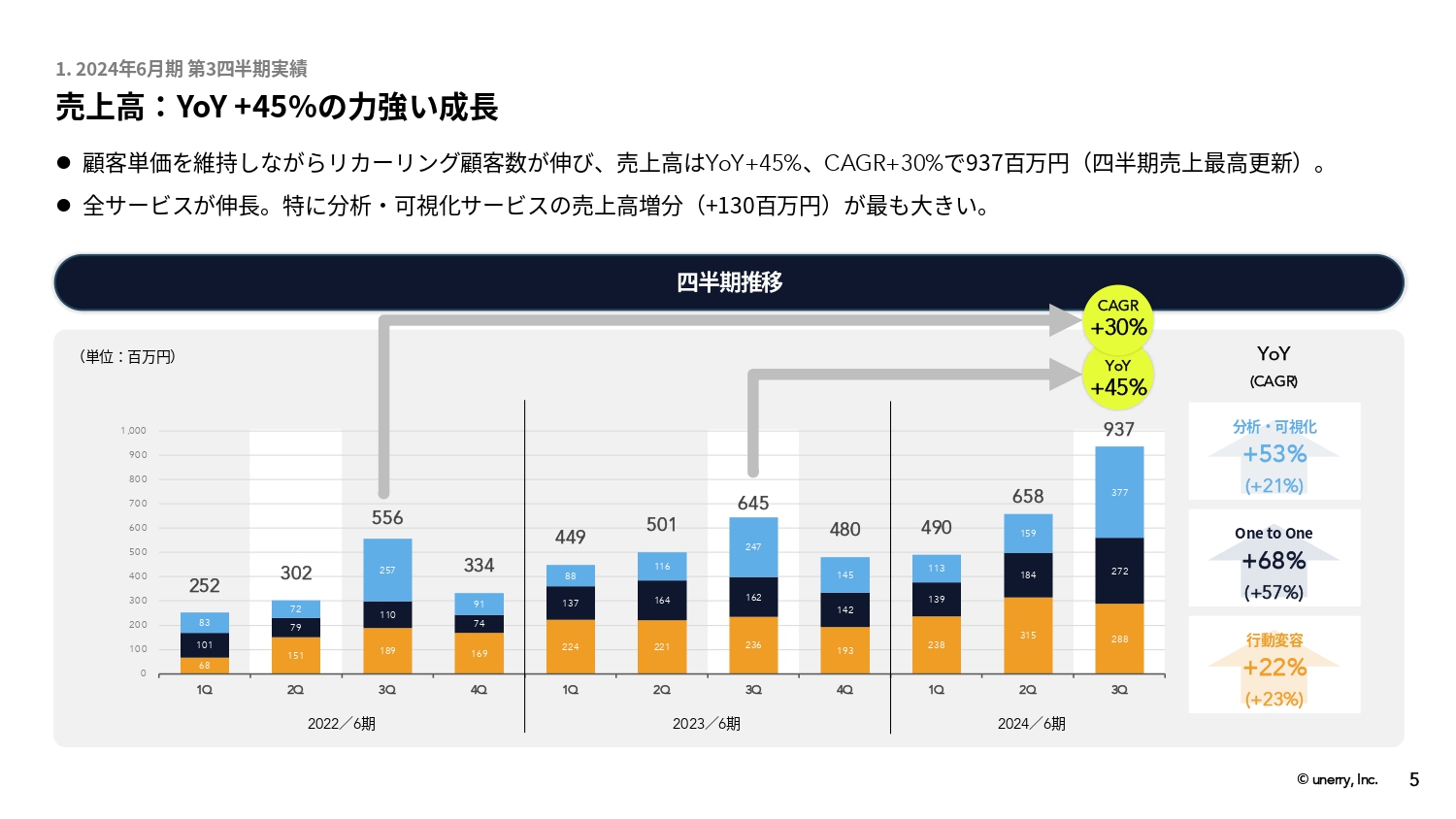

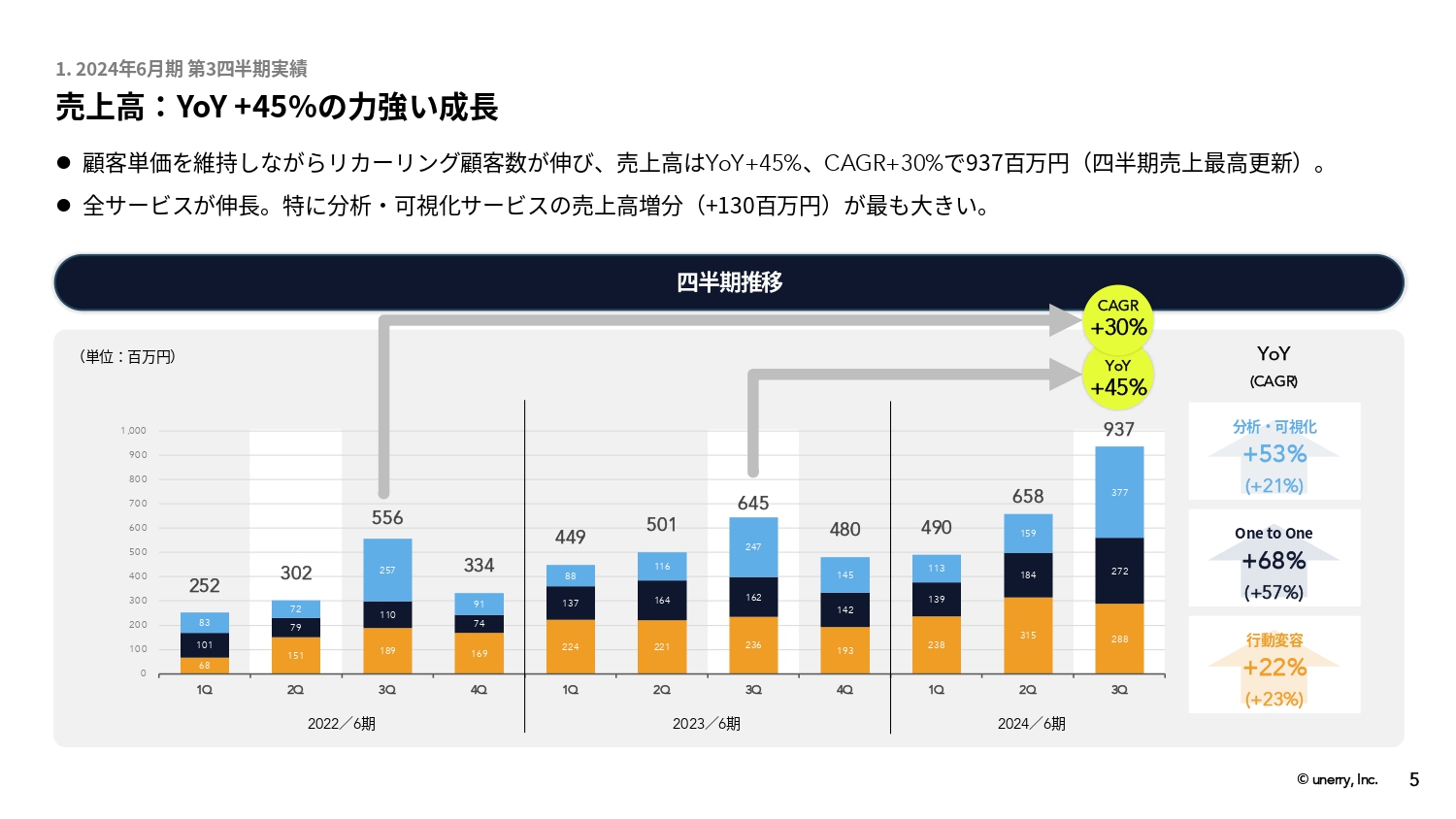

売上⾼:YoY +45%の⼒強い成⻑

ここから詳細を見ていきます。まずは売上高です。前年同期比でプラス45パーセントの9億3,700万円となりました。サービス別に見ると、「分析・可視化サービス」がプラス53パーセント、「One to Oneサービス」がプラス68パーセントと大きく成長を牽引しています。

背景としては、リテールDX事業の堅調な推移とともに、今期はスマートシティ事業が大幅に伸びたことが主な成長の要因となっています。

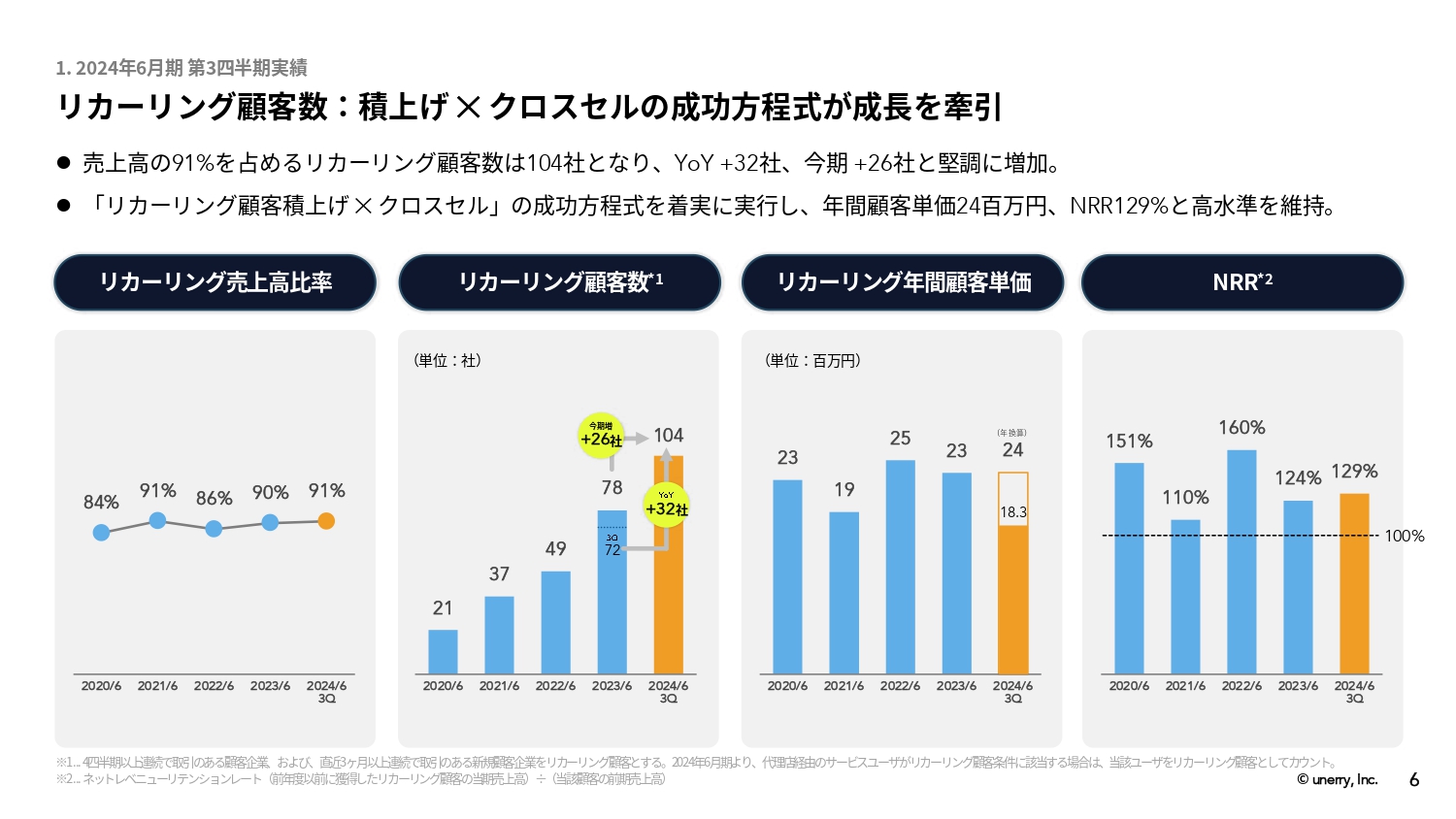

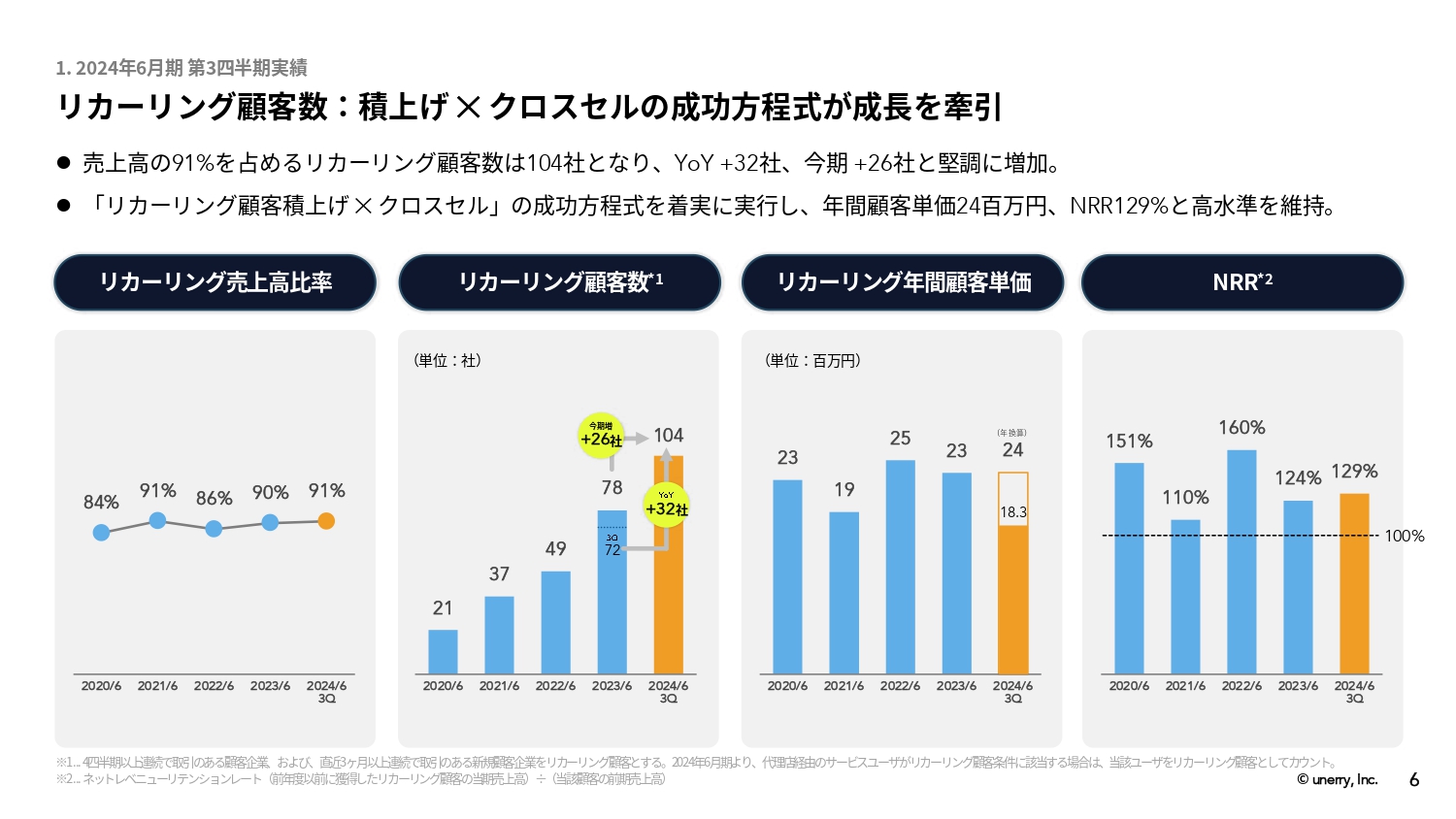

リカーリング顧客数:積上げ ✕ クロスセルの成功⽅程式が成⻑を牽引

リカーリング顧客数についてです。売上高の91パーセントを占めるリカーリング顧客数は104社と、前年同期比でプラス32社、今期でプラス26社と順調に増加しています。リカーリング顧客数の増加とともに顧客単価も高水準を維持しており、既存のリカーリング顧客の売上も、NRR129パーセントと大きく伸びています。

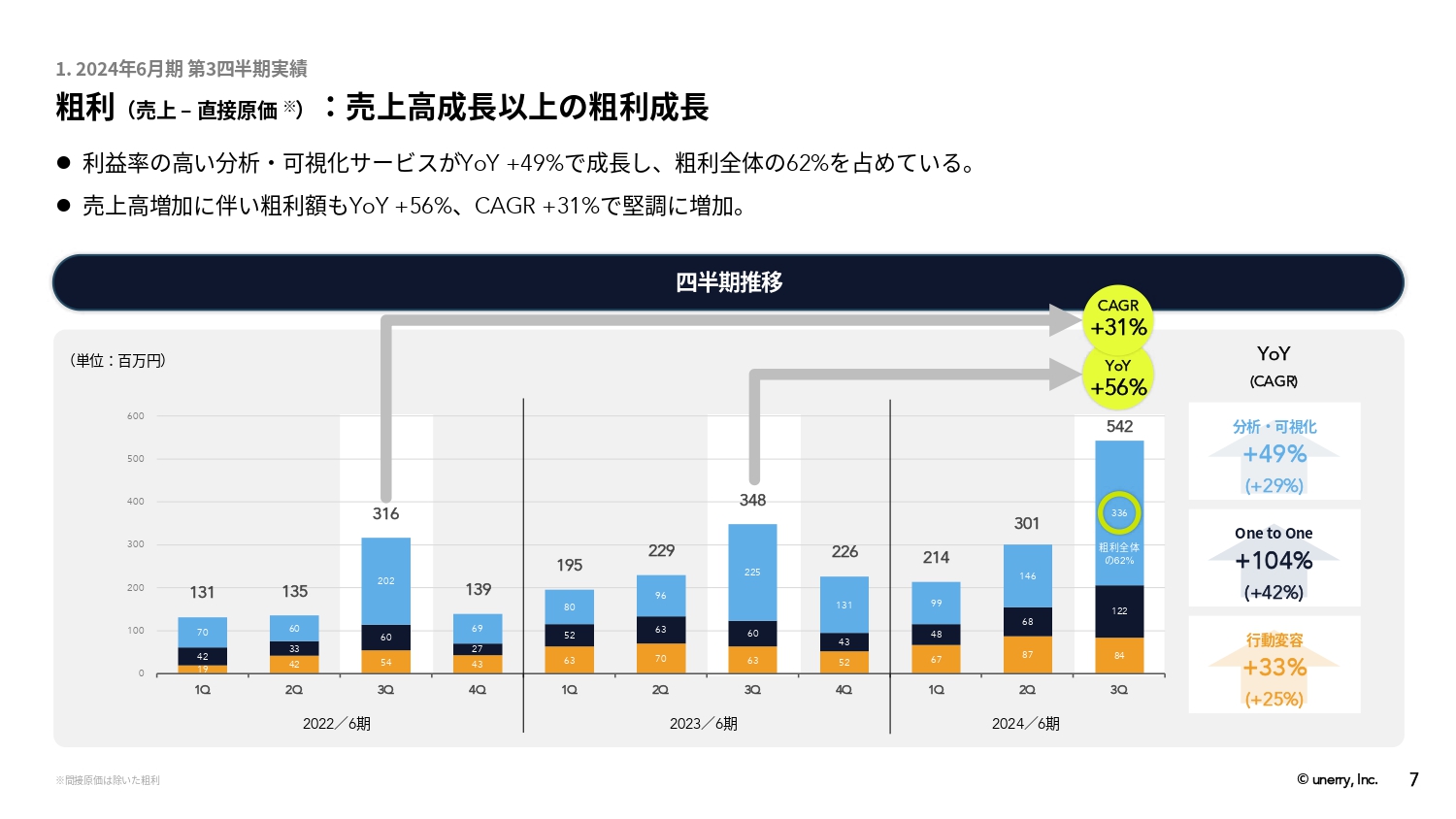

粗利(売上 ‒ 直接原価):売上⾼成⻑以上の粗利成⻑

売上から直接原価を引いた粗利についてです。粗利は前年同期比でプラス56パーセントと、売上を上回る伸びを示しており、5億4,200万円となりました。「分析・可視化サービス」がプラス49パーセント、「One to Oneサービス」がプラス104パーセント、こちらの2つのサービスが大きく伸びています。

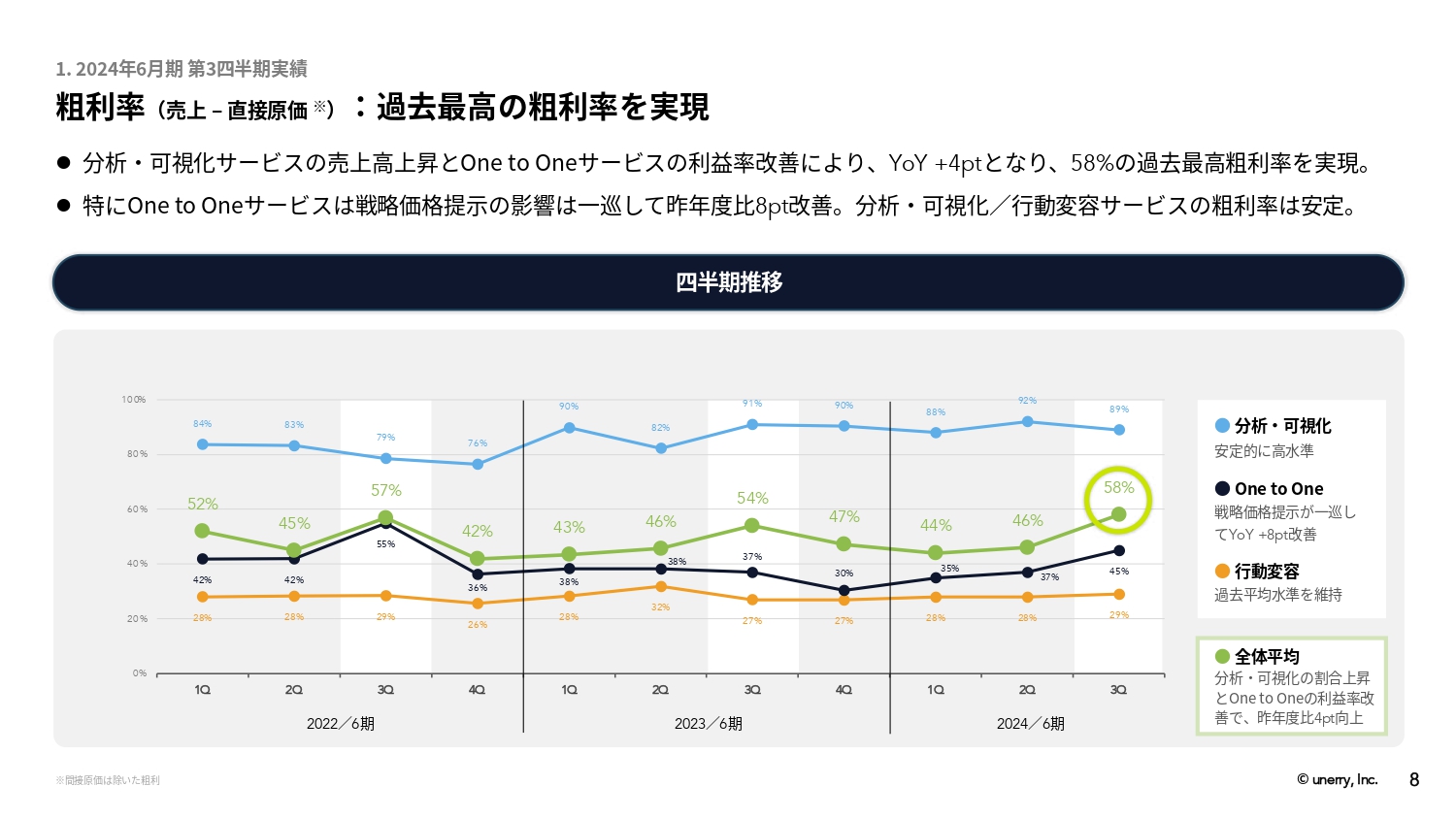

粗利率(売上 ‒ 直接原価):過去最⾼の粗利率を実現

粗利率についてです。「分析・可視化サービス」は、引き続き高い水準を維持しています。今回「One to Oneサービス」においては、前期の戦略価格提示が一巡した影響もあり、前年同期比でいうと8ポイント改善しています。

その結果、全体の平均としては58パーセントとなり、前年同期比で4ポイント上昇しました。

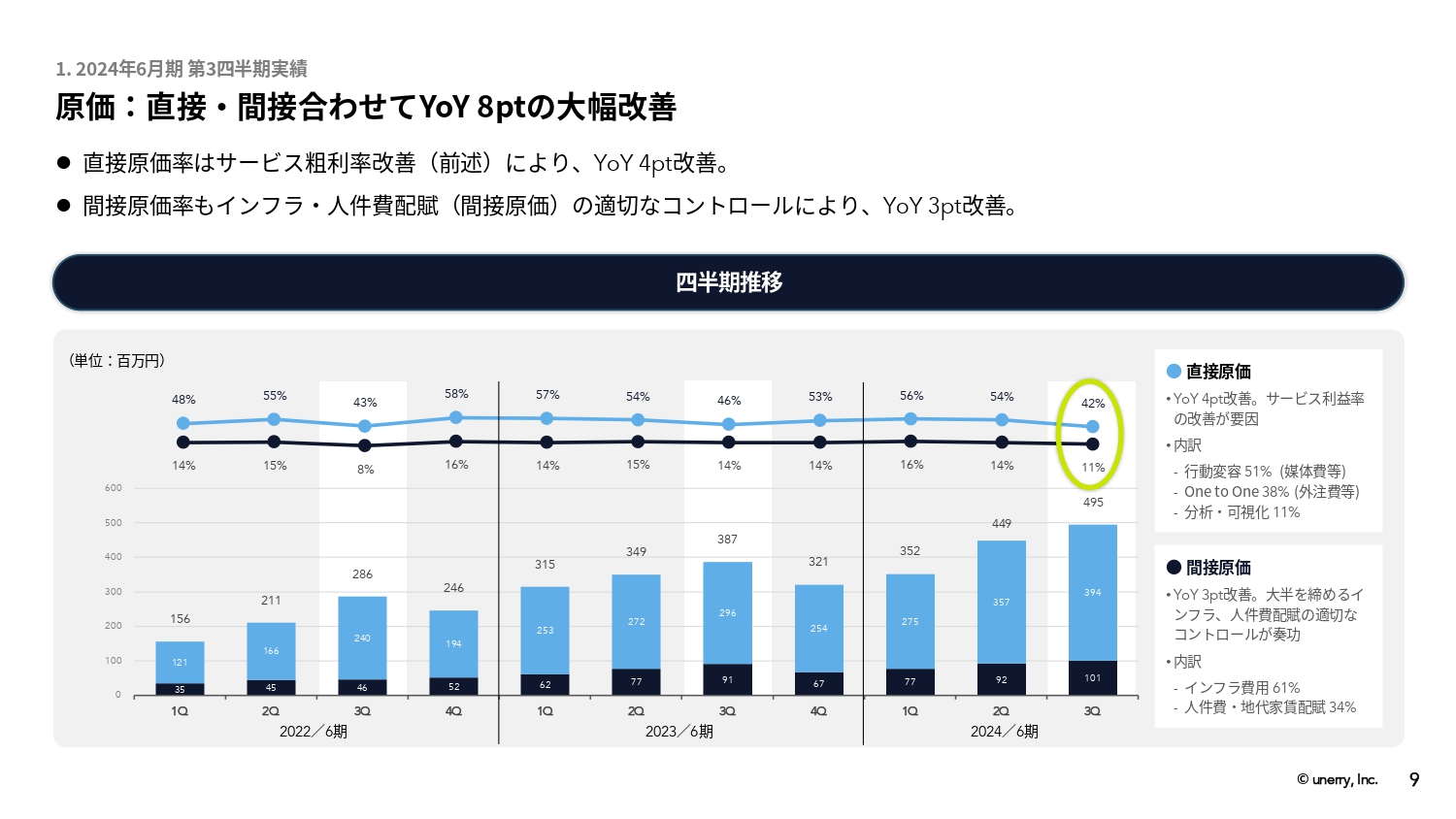

原価:直接‧間接合わせてYoY 8ptの⼤幅改善

原価についてです。直接原価率は、先ほどの粗利率の裏返しになりますが、前年同期比で4ポイント改善しています。間接原価率においても前年同期比でプラス3ポイント改善しています。

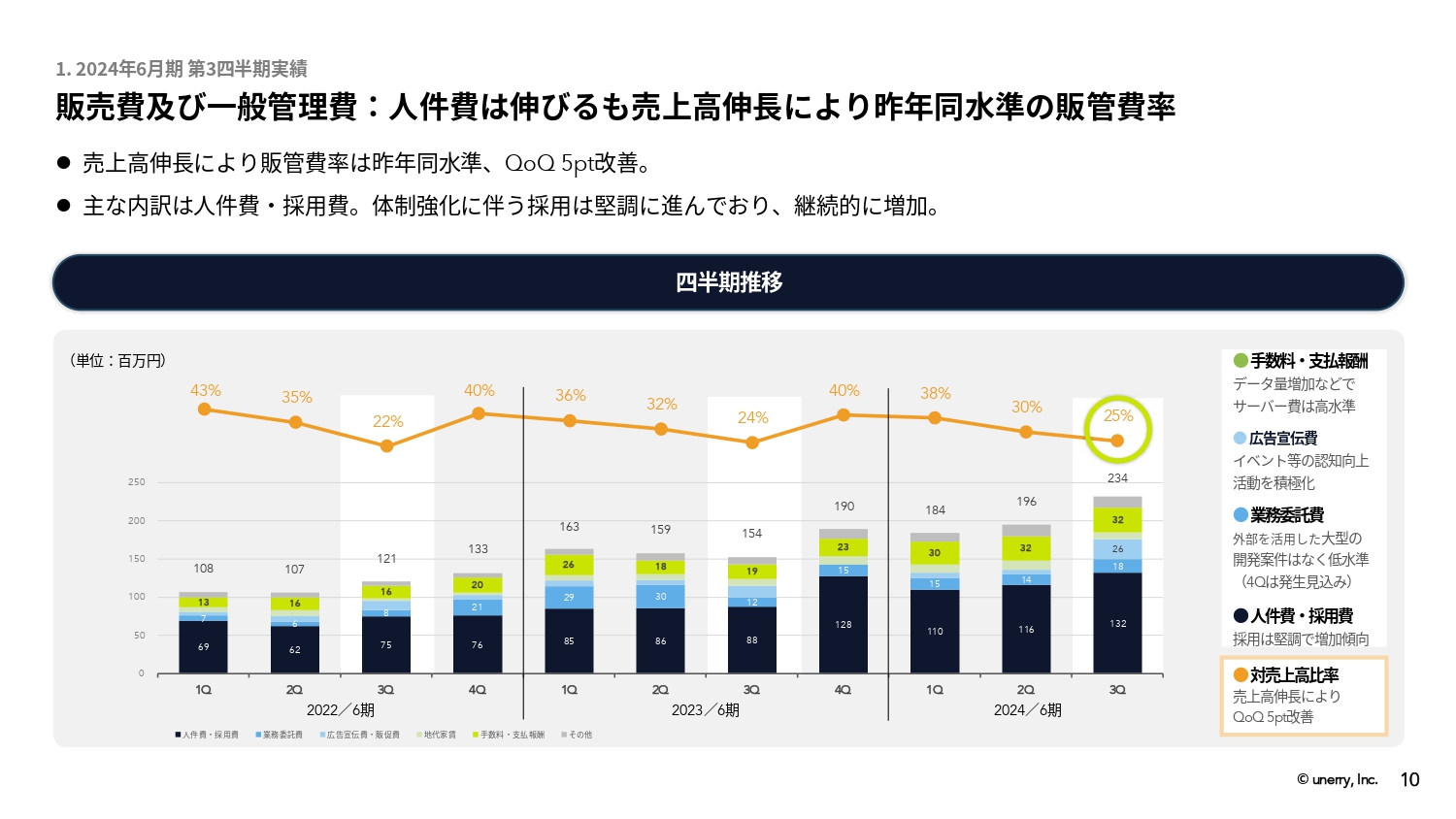

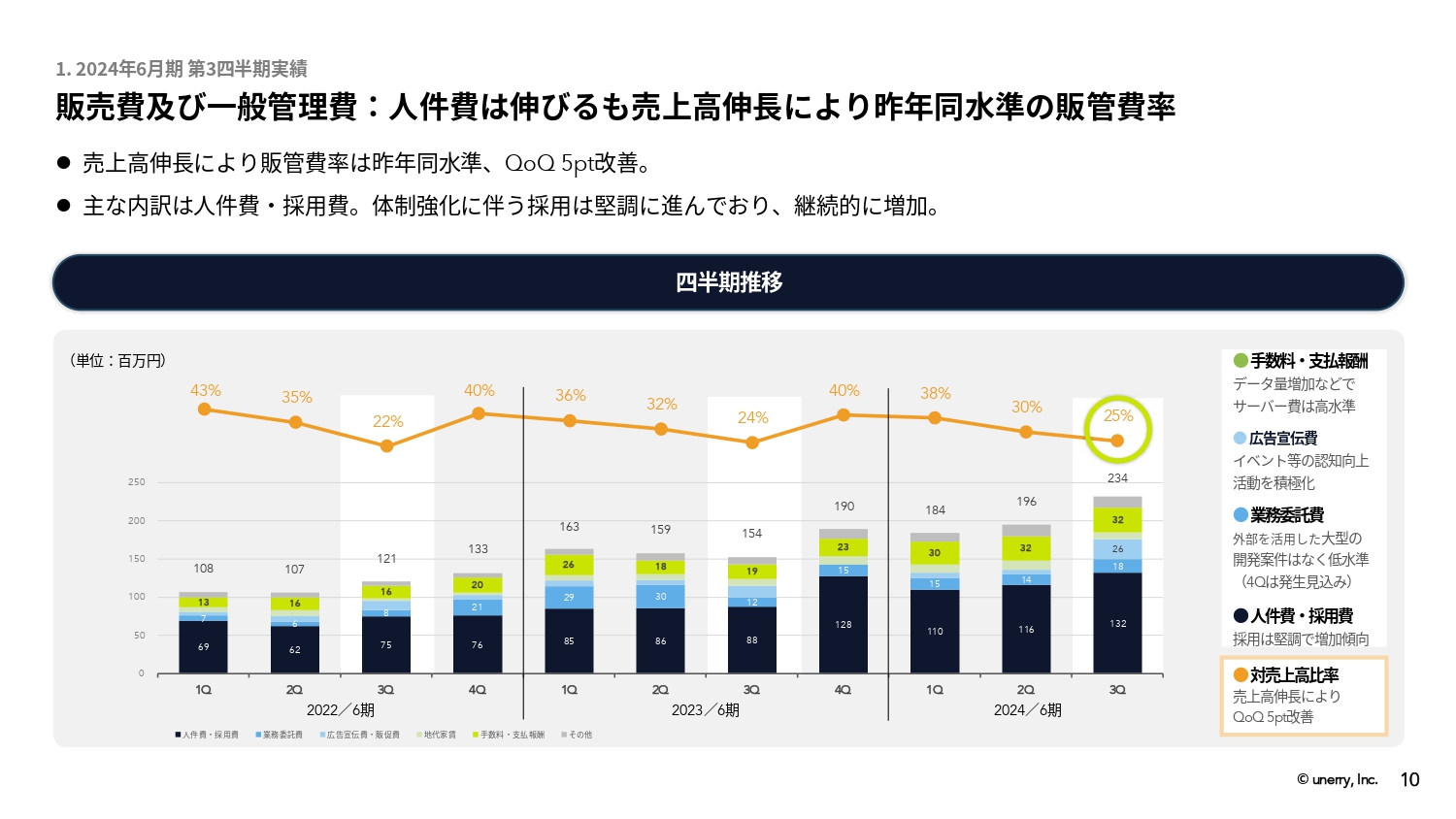

販売費及び⼀般管理費:⼈件費は伸びるも売上⾼伸⻑により昨年同⽔準の販管費率

販管費および一般管理費についてです。第3四半期においては、人件費および採用費が大きく増えています。また、第3四半期において、イベント等の認知向上活動を積極化しており、費用が増えています。

全体としては2億3,400万円と増えていますが、売上がそれ以上に伸びているため、販管費率としては25パーセントとなりました。

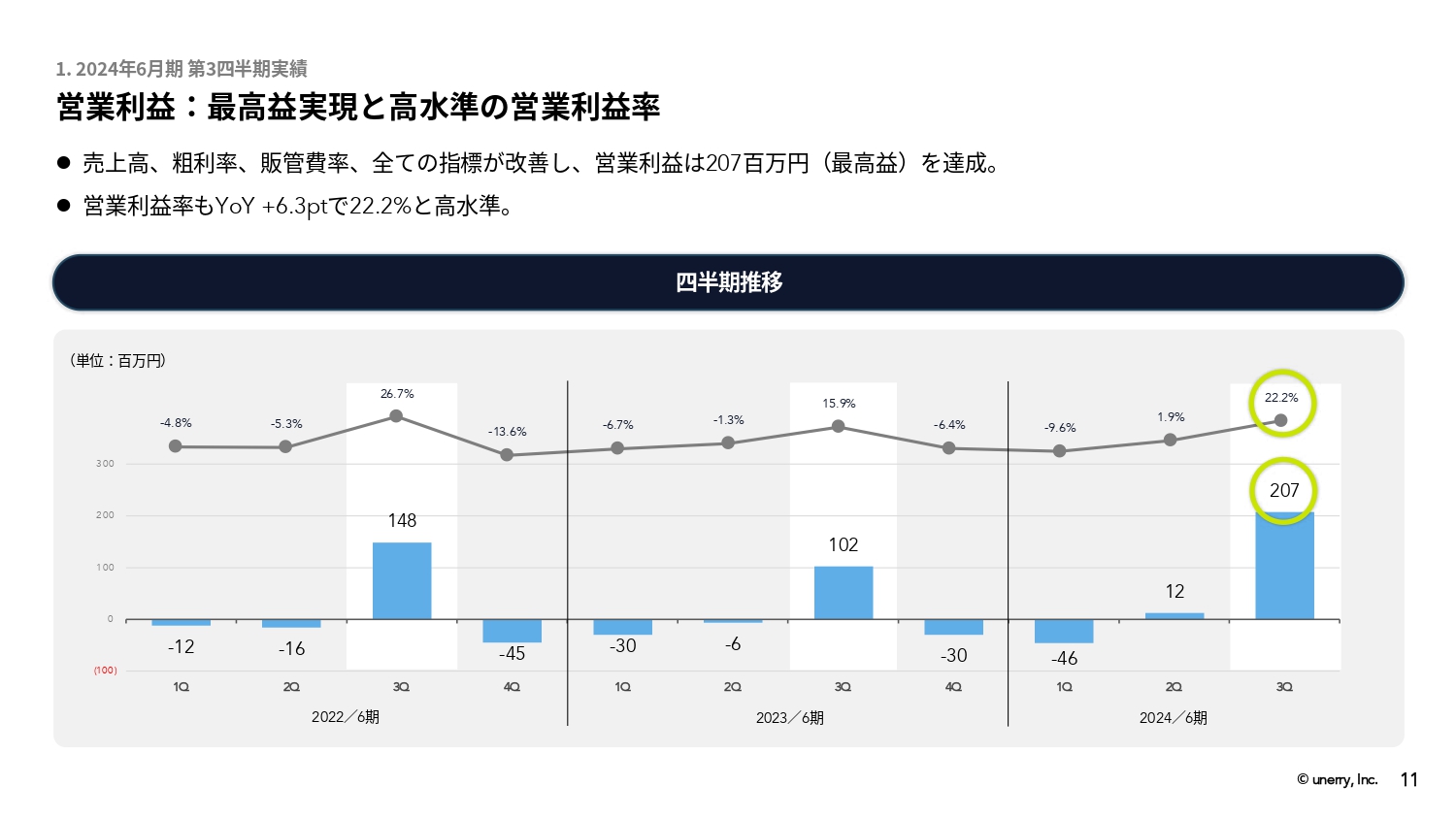

営業利益:最⾼益実現と⾼⽔準の営業利益率

その結果、営業利益率は前年同期比で22.2パーセントの2億700万円となり、過去最高益を達成しました。

通期業績予想に対する進捗率

通期業績予想に対する進捗率についてです。スライドをご覧のとおり、売上高については72パーセントで、営業利益以降、利益については通期の予想を超過する水準となっています。

以上、第3四半期の実績をお伝えしました。

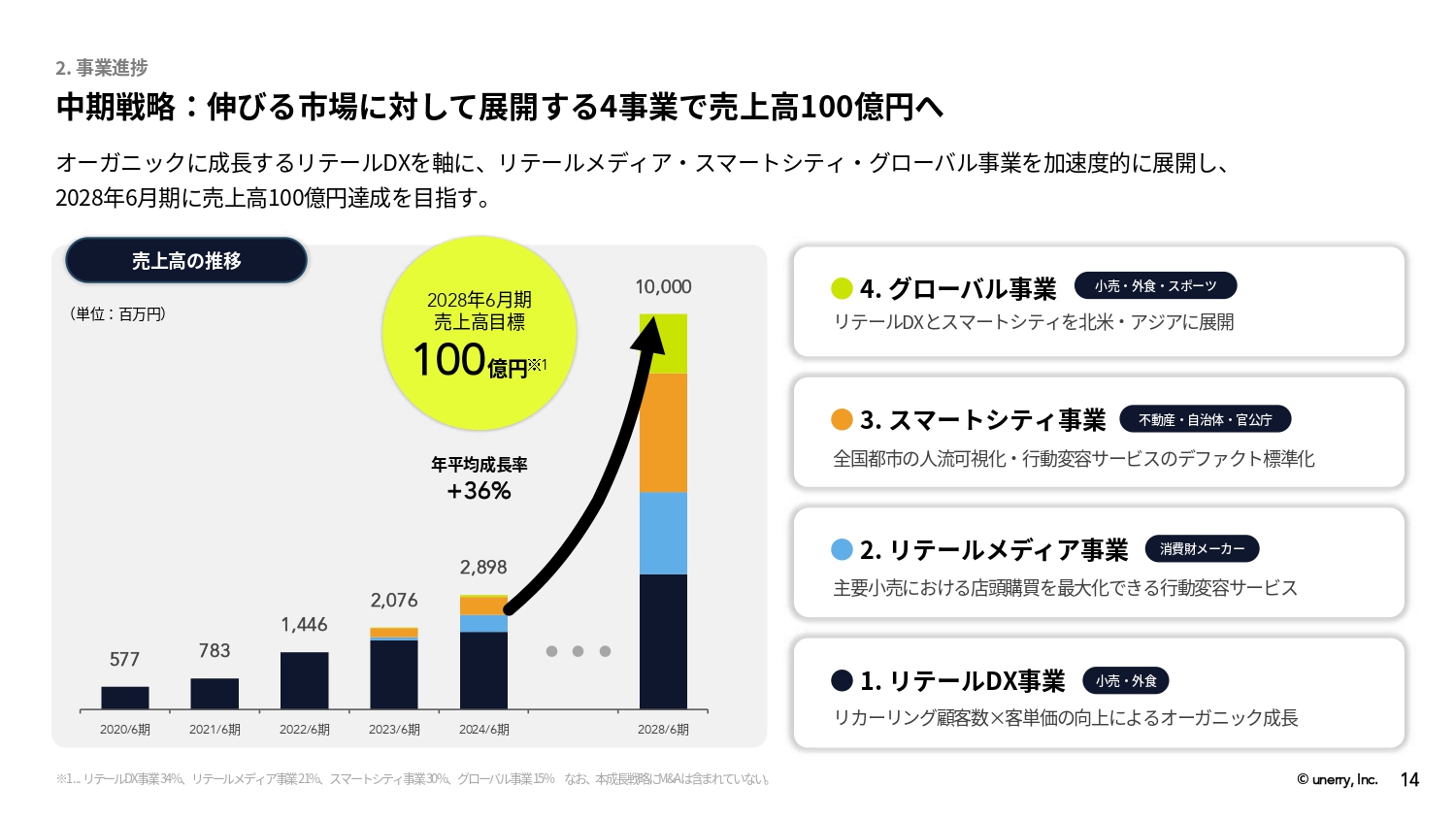

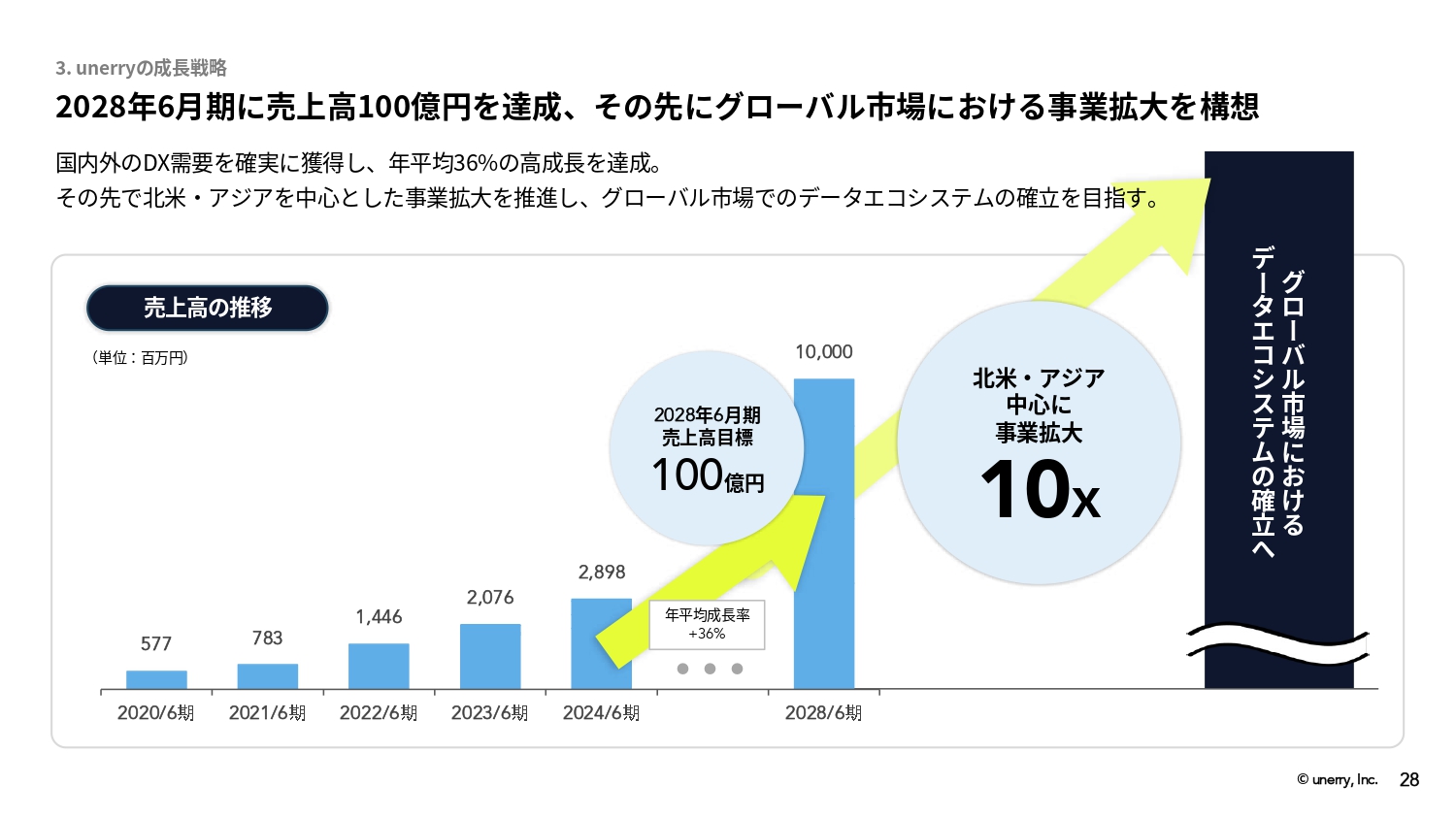

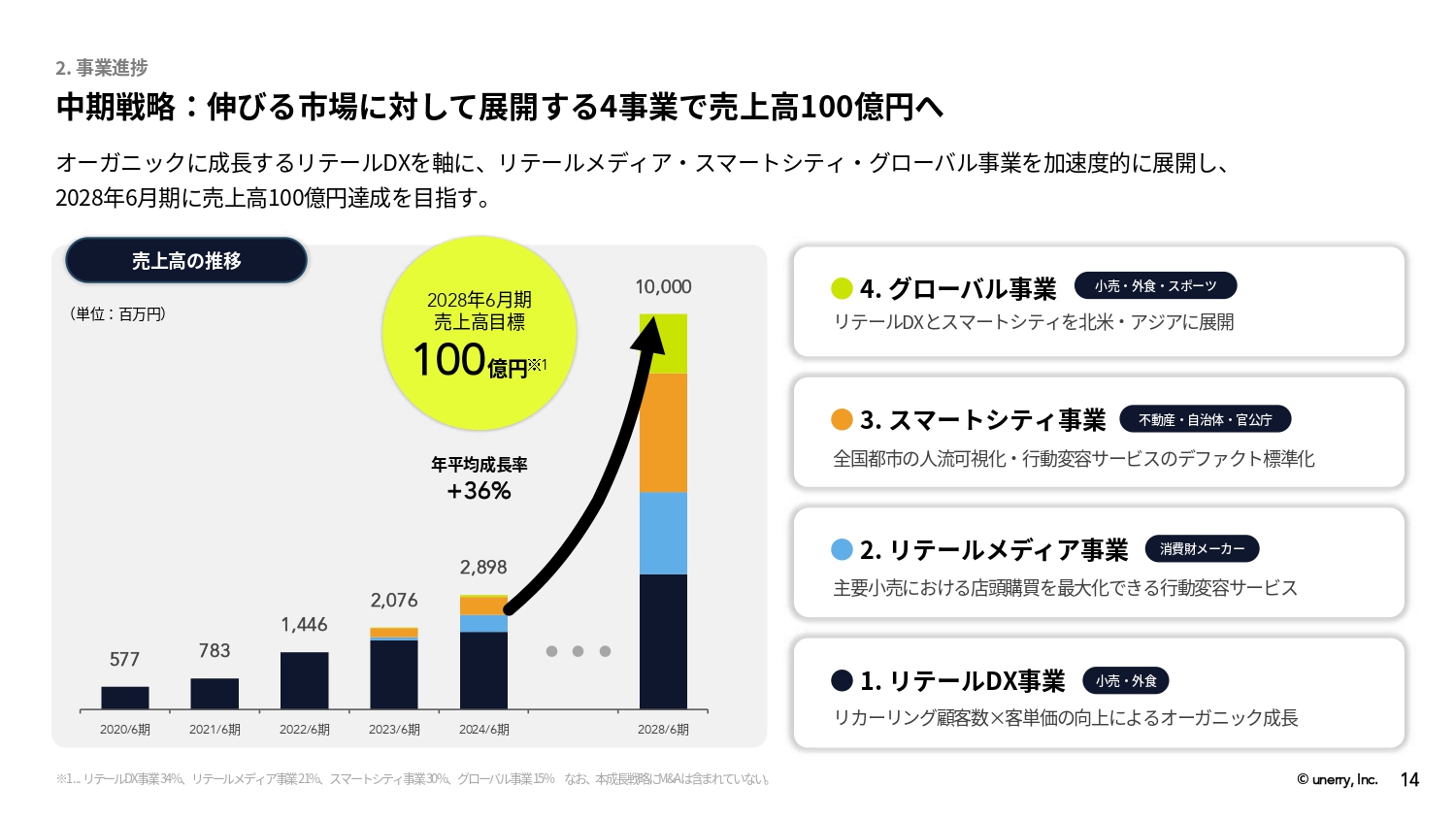

中期戦略:伸びる市場に対して展開する4事業で売上⾼100億円へ

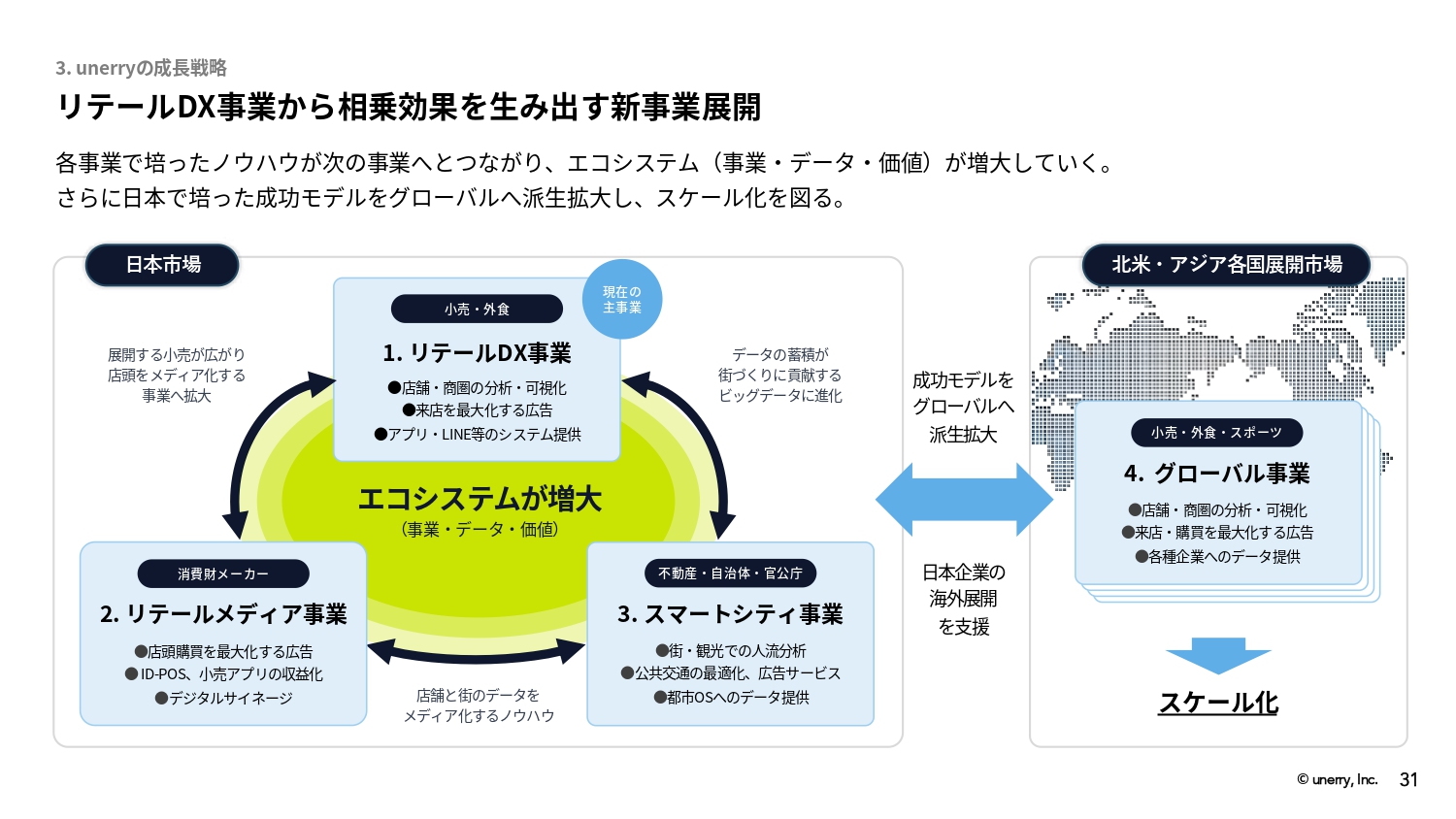

内山:事業進捗の中期戦略についてです。前提として、我々の事業の中期戦略は4階構造となっています。1階目がリテールDX事業として、小売・外食向けのサービス提供、2階目がリテールメディア事業として、消費財メーカー向けです。3階目がスマートシティ事業として、不動産・自治体・官公庁向けです。4階目がそのノウハウをグローバル事業の小売・外食・スポーツに適用する事業です。

これから年平均成長率36パーセントで成長し、2028年6月期に売上高100億円の達成を目指しております。

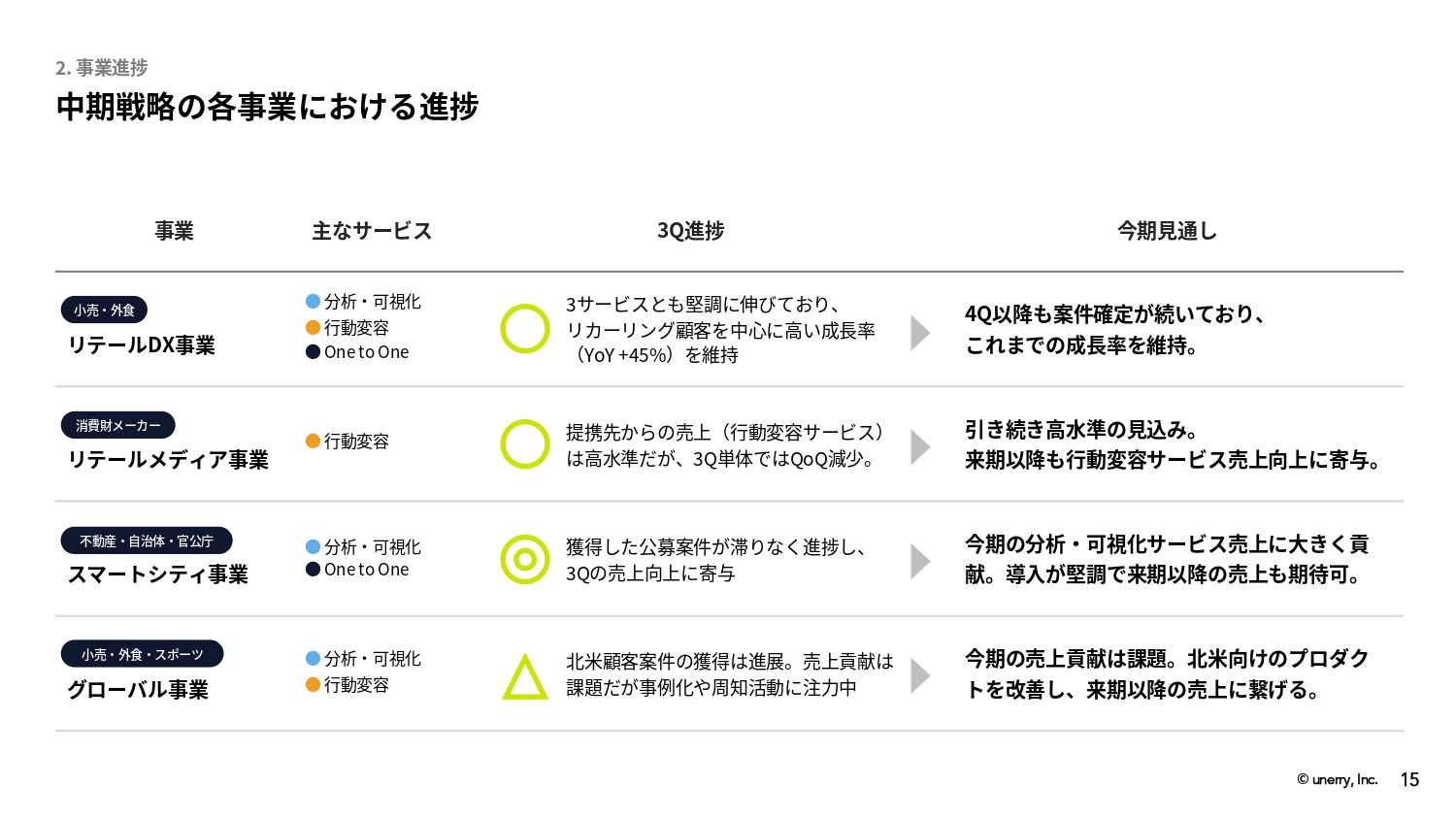

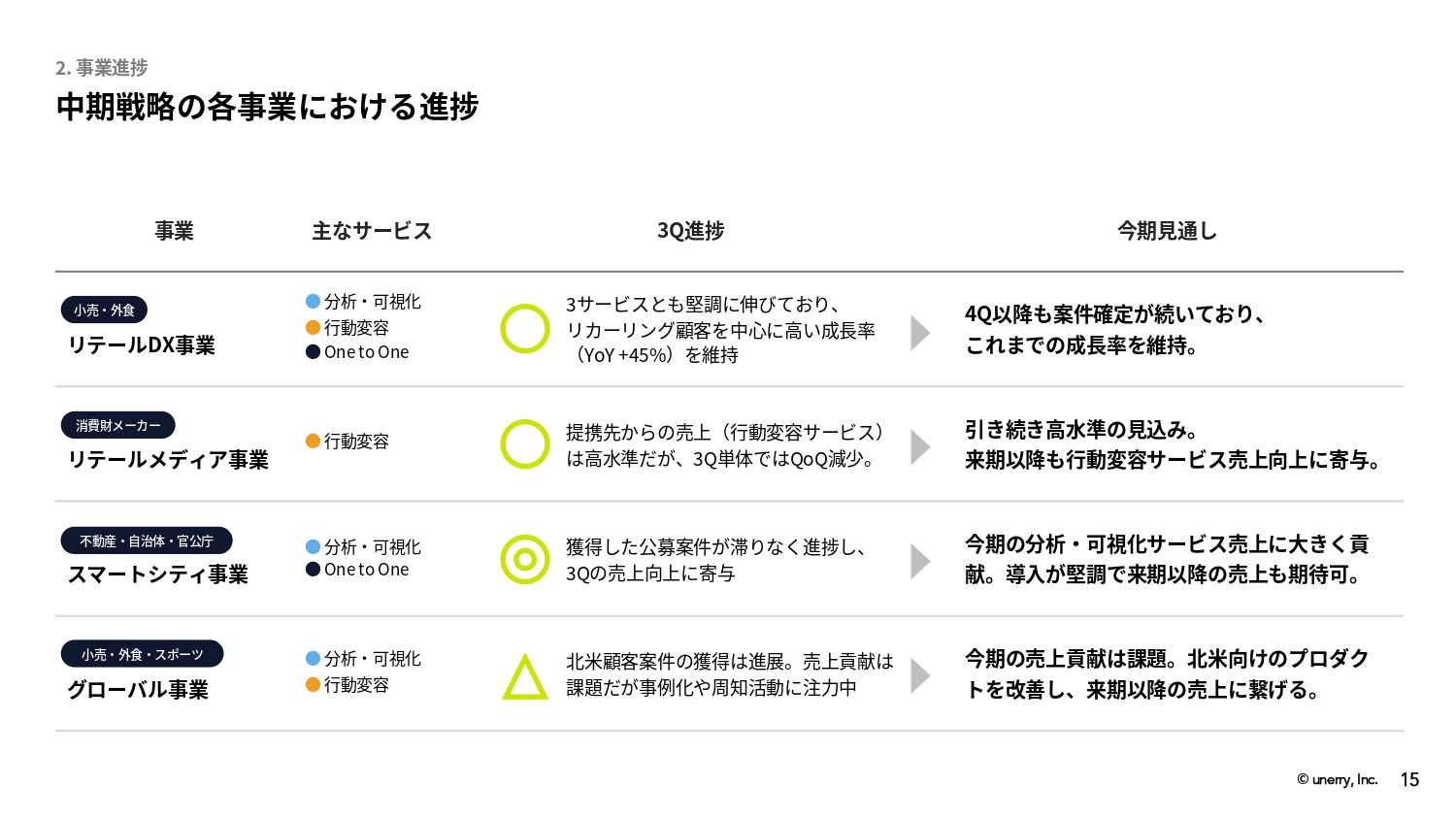

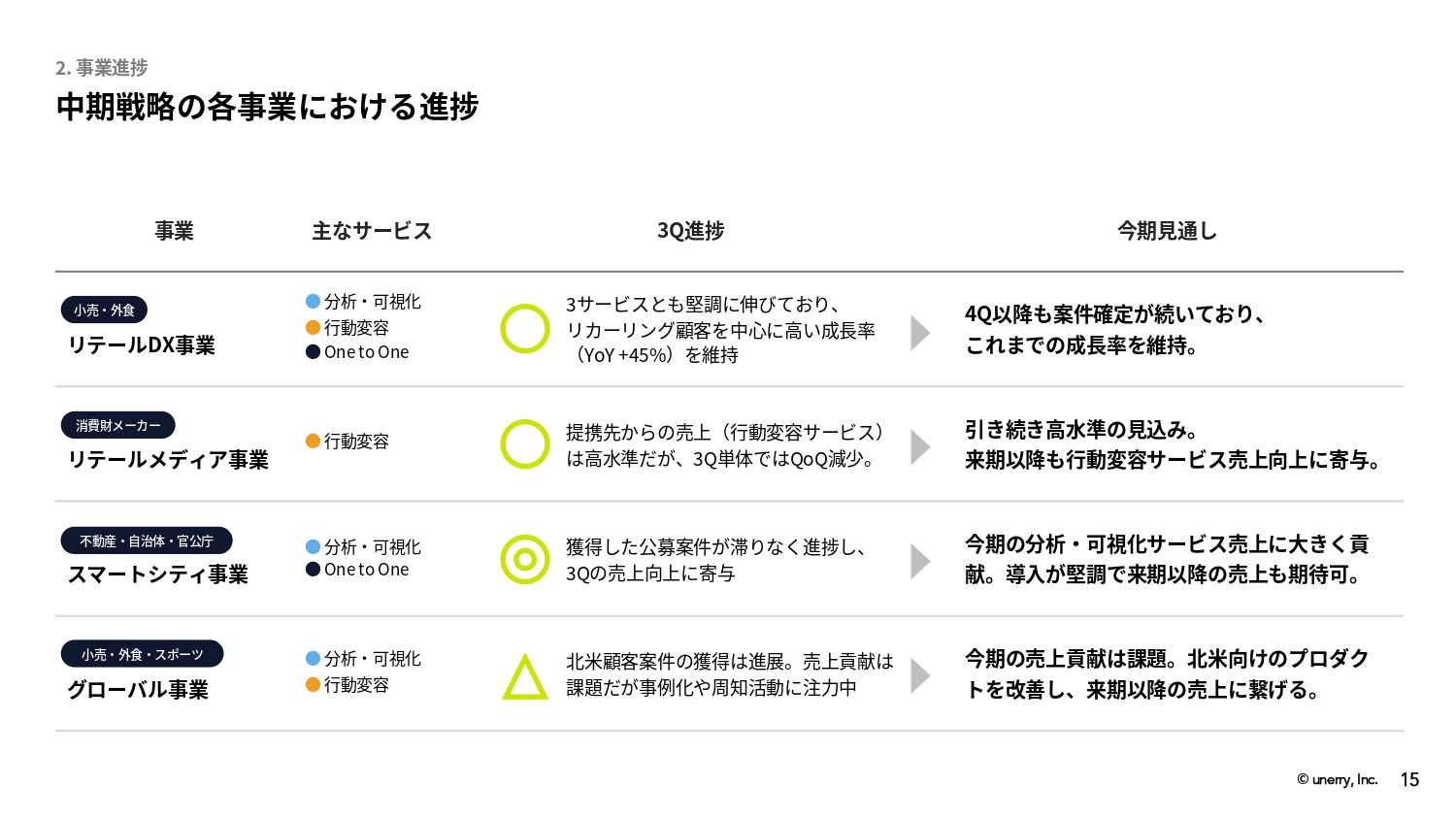

中期戦略の各事業における進捗

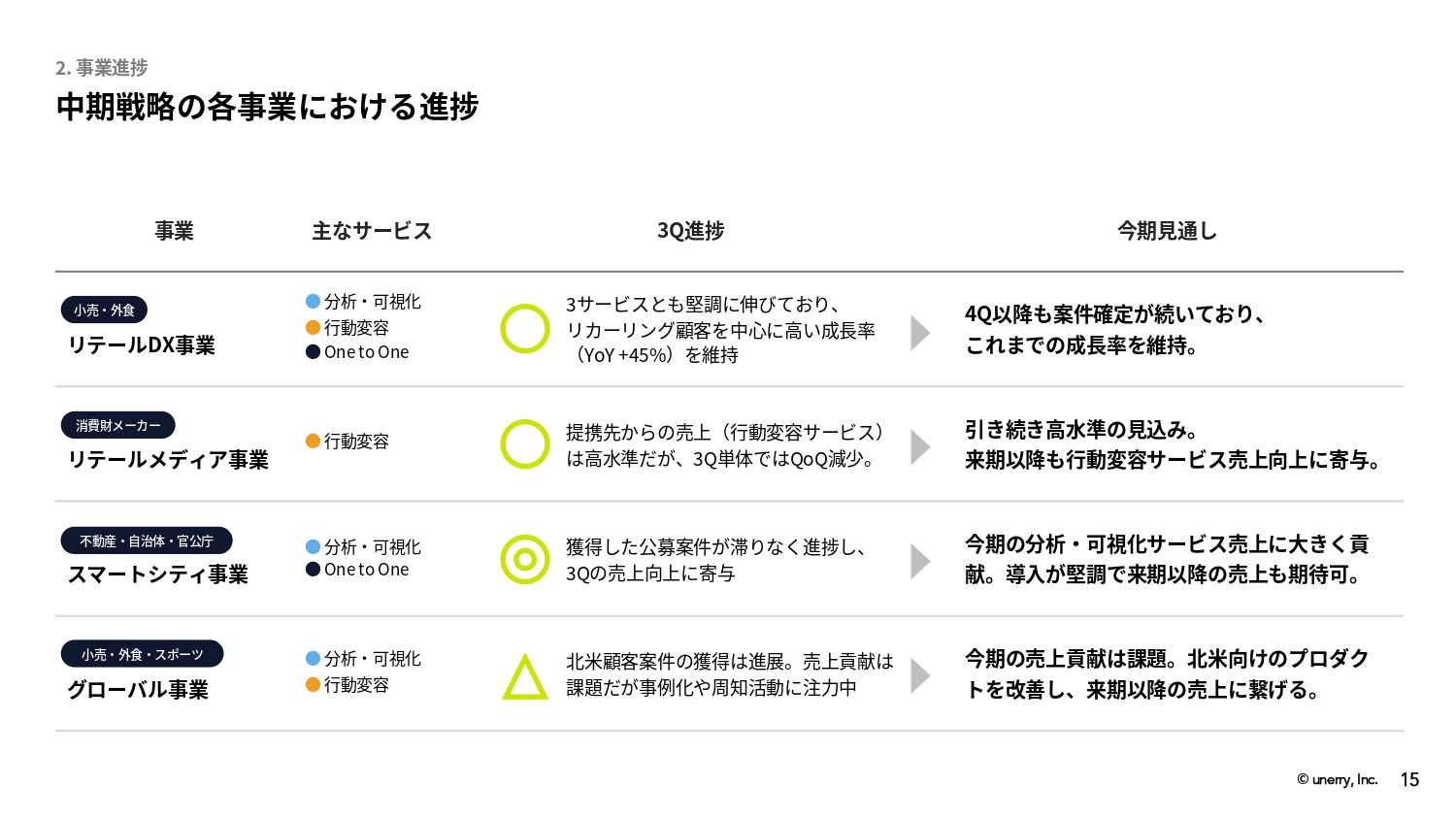

各事業の進捗についてです。1番目のリテールDX事業は、主に「分析・可視化」「行動変容」「One to One」の3つのサービスに影響します。第3四半期の進捗として、3つのサービスすべてが堅調に伸びており、リカーリング顧客を中心に高い成長率を維持できています。今後の見込みとしても、第4四半期以降も案件確定が続いており、これまでの成長率を維持できる見込みです。

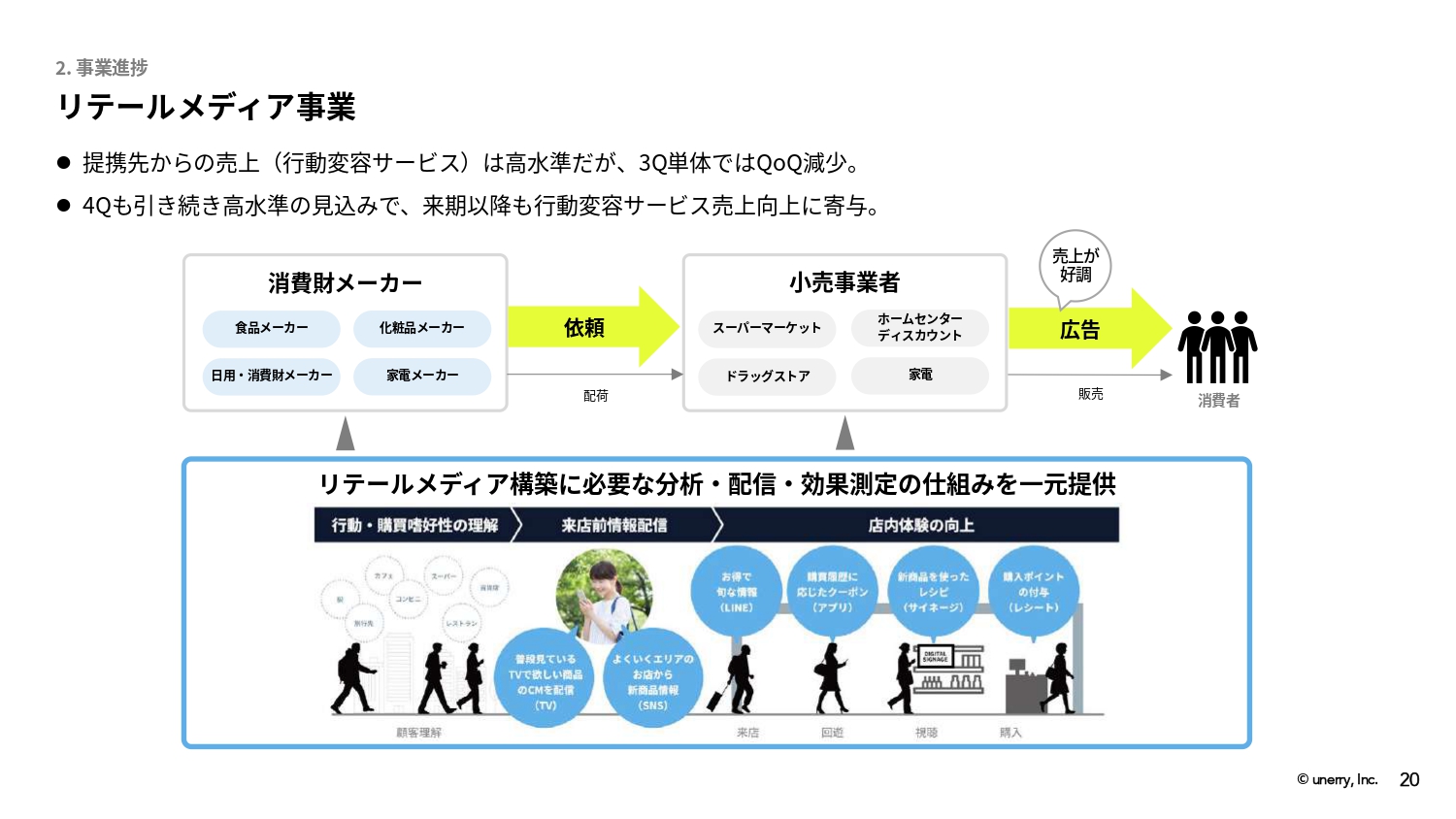

2番目のリテールメディア事業は消費財メーカー向けとなり、主に「行動変容サービス」に影響します。提携先の企業さまからの売上が高水準を維持しており、第3四半期単体では第2四半期よりも若干減少しているものの、昨対で比べると大きく増えています。これも引き続き高水準の見込みで、来期以降も行動変容サービスの売上向上に寄与するものになります。

3番目のスマートシティ事業は、不動産・自治体・官公庁向けになります。主には「分析・可視化サービス」と、一部「One to Oneサービス」になります。この事業が非常に順調であり、第3四半期は獲得した公募案件が滞りなく進捗し、売上向上に大きく寄与しました。

今後の見通しにおいても、今期の「分析・可視化サービス」の売上に、しっかりと第4四半期も貢献すると見込んでいます。導入が非常に堅調であるため、来期以降の売上も期待できると考えています。

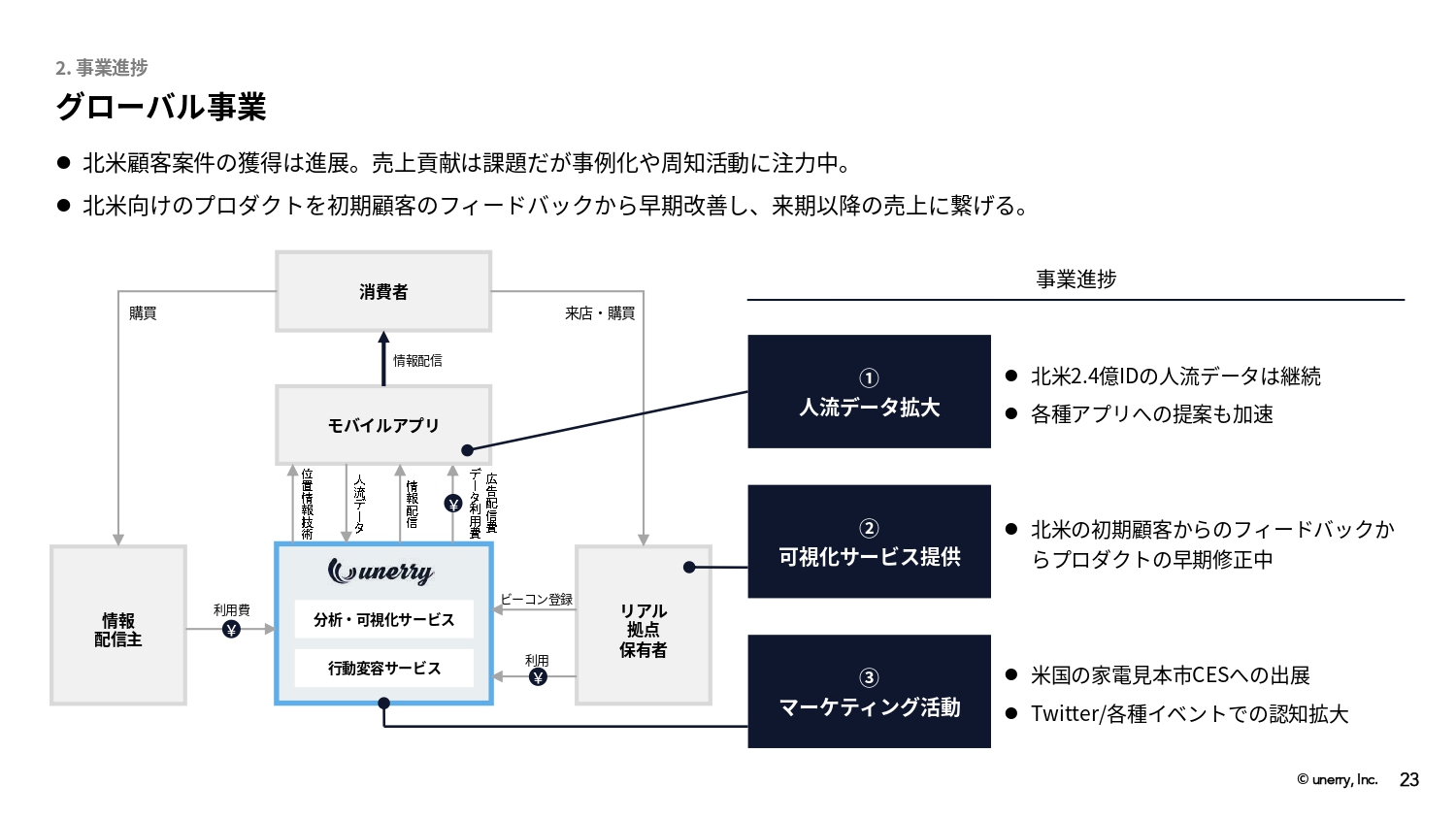

4番目のグローバル事業は、特に北米を中心に、顧客および案件の獲得が進展しています。売上の額そのものは非常に大きな課題を感じていますが、事例化や周知活動に注力していきます。したがって今期の見通しとしても、売上貢献は課題があるものの、北米向けのプロダクトをしっかりと改善し、来期以降の売上につなげていきたいと考えています。

リテールDX事業

それぞれの事業における主要なニュースをお伝えします。リテールDX事業において、「分析・可視化サービス」「行動変容サービス」「One to Oneサービス」は、全サービスとも非常に堅調に伸びており、リカーリング顧客を中心に高い成長率を維持できる見込みです。

リテールDX事業:テレビ視聴を計測する画期的ソリューションの提供を開始

ニュースの1つ目として、テレビ視聴を計測する画期的なソリューションの提供を開始しています。株式会社トライアルホールディングスのグループ会社である株式会社SalesPlus、株式会社電通、unerryの3社でリリースを出しています。

テレビを視聴した人が来店し、「どの商品を買ったのか」「そのうち新規が何パーセントなのか」というかたちで、今までは計測することができなかった、非常に難しかったテレビの視聴そのものも、unerryのデータで可視化できるようになったというすばらしいソリューションです。大変多くの引き合いをいただいています。

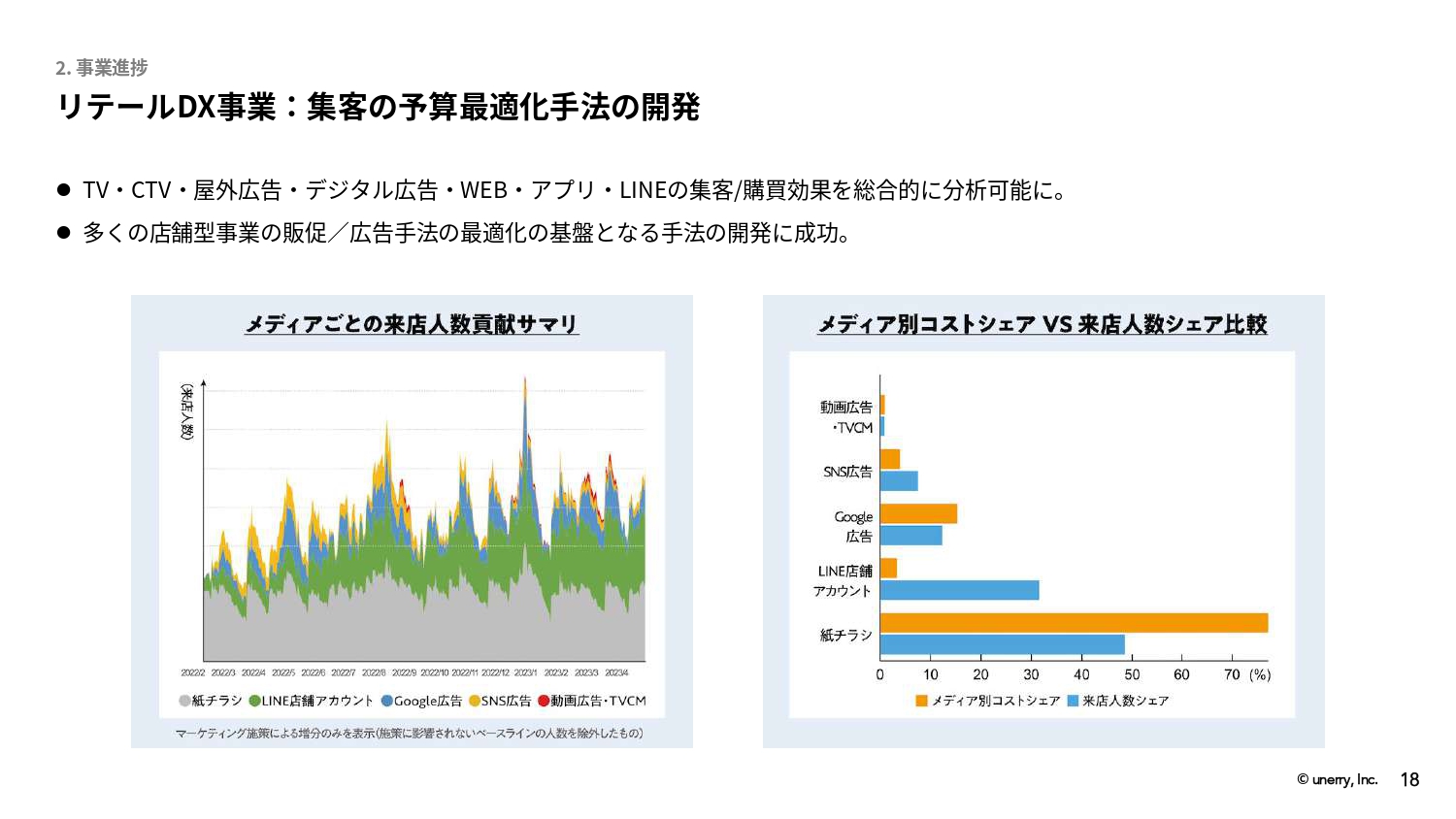

リテールDX事業:集客の予算最適化⼿法の開発

また今まで店舗の集客そのものの可視化も難しかったのですが、集客の予算最適化手法の開発に成功しています。ある小売業の事例で、紙チラシ、LINE広告、テレビ等、さまざまな手法の中から、どの手法で何人来たのかが分かります。

さらにスライド右側には、それぞれの手法のコストパフォーマンスがどのぐらい良いかなど、総合的な分析が可能となっています。

この手法は多くの店舗型事業の販促や、広告手法の最適化に非常に重要な技術になるため、ぜひご期待いただければと思います。

リテールDX事業:Google Cloud Marketplaceでの提供開始

我々のサービスが「Google Cloud Marketplace」でも購入できるようになりました。Google Cloudをご利用の企業様は、まるでスマートフォンで新しいアプリをダウンロードするかのような形式で、我々のサービスの利用を開始できるようになります。当サービスは新規顧客や既存顧客のクロスセルに、大きく寄与すると考えています。

リテールメディア事業

リテールメディア事業についてです。提携先からの売上が非常に高水準で、来期以降もしっかりと「行動変容サービス」の売上向上に寄与していく予定です。

リテールメディアについて簡単に説明しますと、小売事業者のDXが進むと、来店した人に最も近いかたちで、例えば店頭でのデジタルサイネージやアプリ等を通してピンポイントに情報を配信することができるようになっているものです。サービスを導入するお客さまは、消費財メーカーです。

unerryでは、小売事業者そのものが、リテールメディアをご提供するために必要な分析や広告配信、効果計測などの仕組みを一元的にご提供しています。

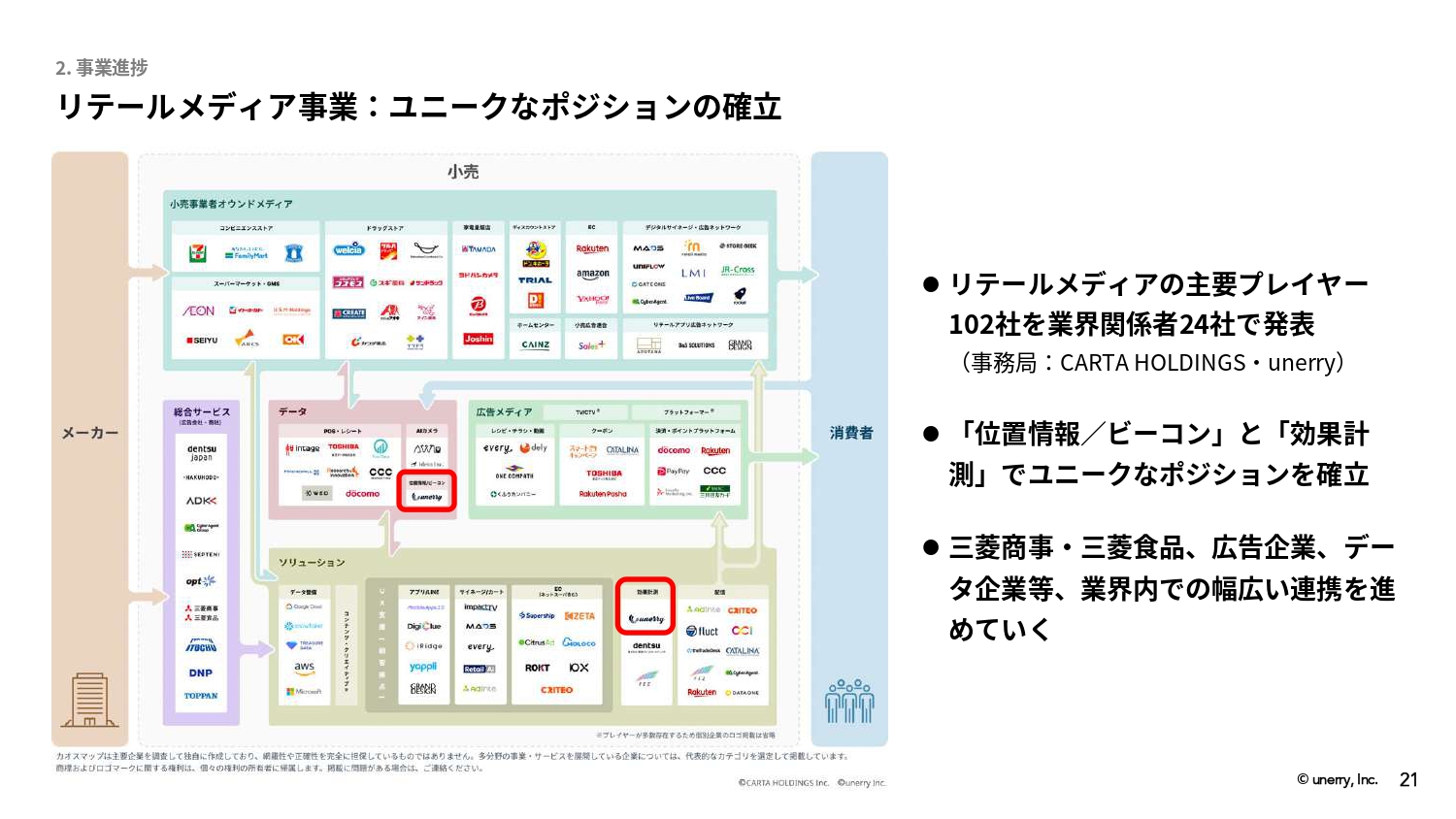

リテールメディア事業:ユニークなポジションの確⽴

実際にリテールメディア事業において、「リテールメディアカオスマップ2024年版」というものを公開しました。こちらはリテールメディアの主要プレイヤー102社を発表しているもので、業界屈指の最前線企業である24社と一緒にプロジェクトを組み、CARTA HOLDINGSとunerryが事務局を務めて発表しました。

この中におけるunerryの位置づけは、スライド中央の「データ」の部分で「位置情報/ビーコン」というジャンルの唯一のプレーヤーであり、右下のソリューションの「効果計測」において、有力なプレーヤーとなっています。非常にユニークなポジションが確立できていると思っています。

我々は三菱商事株式会社さまや三菱食品株式会社さま(以下、三菱食品)をはじめとして、広告事業者、データ企業、ソリューション事業者、小売事業者など、ありとあらゆる企業と幅広い事業連携ができるユニークなポジションにいます。リテールメディアにおいても、我々がご提供できる価値は非常に広いのではないかと思っています。

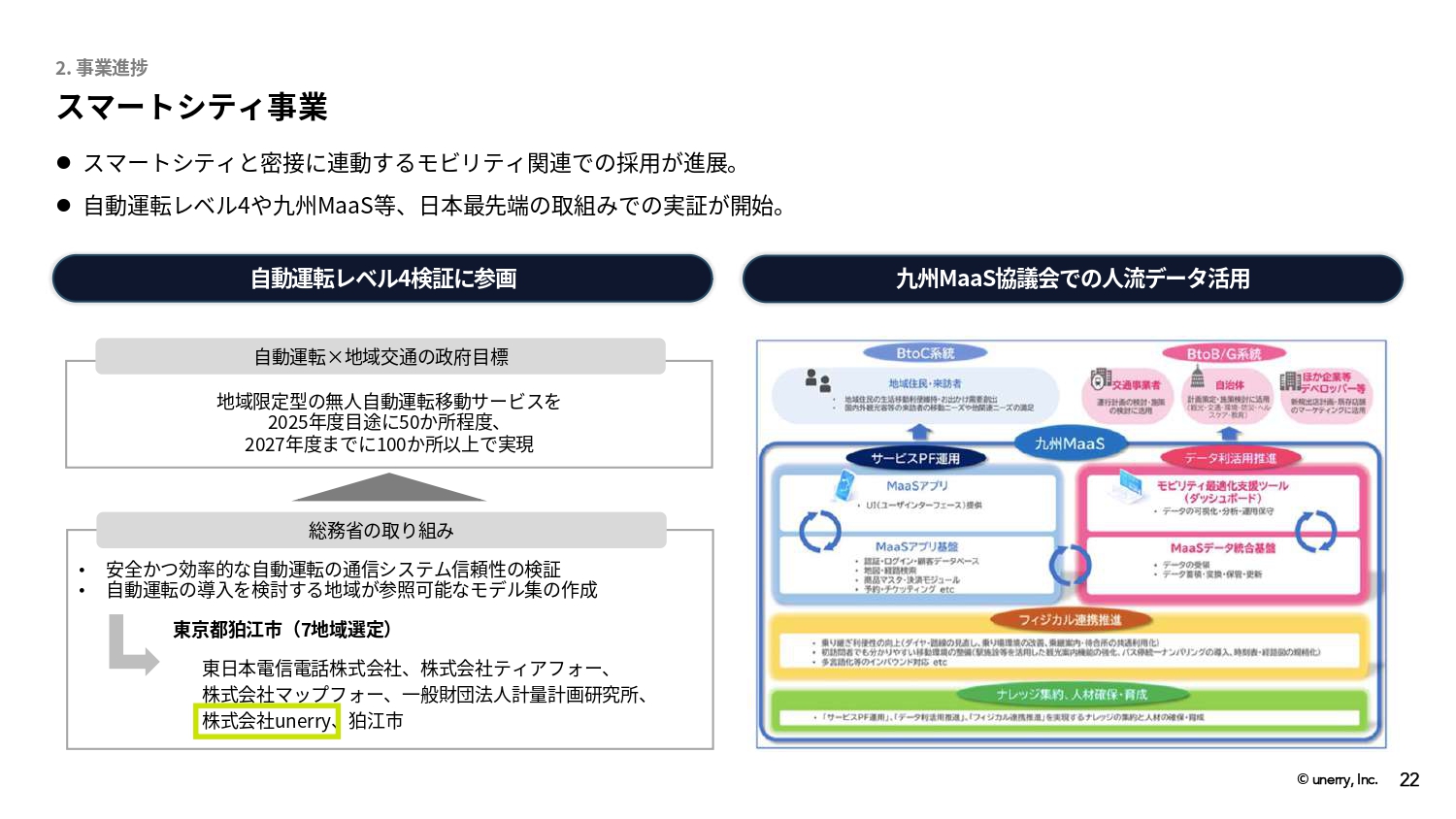

スマートシティ事業

スマートシティ事業についてです。スマートシティ事業は非常に大きく発展しており、ニュースとしては、モビリティ関連が進展しました。スライド左側に記載のとおり、自動運転のレベル4検証に参画します。

自動運転が発達すると、レベルがどんどん上がります。現在はレベル2程度ですが、レベル3、レベル4になっていくための政府目標として、「地域限定型の無人自動運転移動サービス」を2025年に50ヶ所、2027年に100ヶ所の実現を目標としています。

いくつかの地域が設定されていますが、その人流データ等を提供する事業者としてunerryが選定されています。

スライド右側は、九州MaaS協議会での⼈流データ活⽤についてです。MaaSとは「Mobility as a Service」の略で、みなさまがスマホアプリなどを通じて簡単に移動できるものをMaaSと言います。いろいろな企業がいる中で、人流データを提供する唯一のプレーヤーとして、unerryが選定されています。

このように日本最先端の取り組みでの実証で、我々のデータが使われるところまで発展が進んできています。

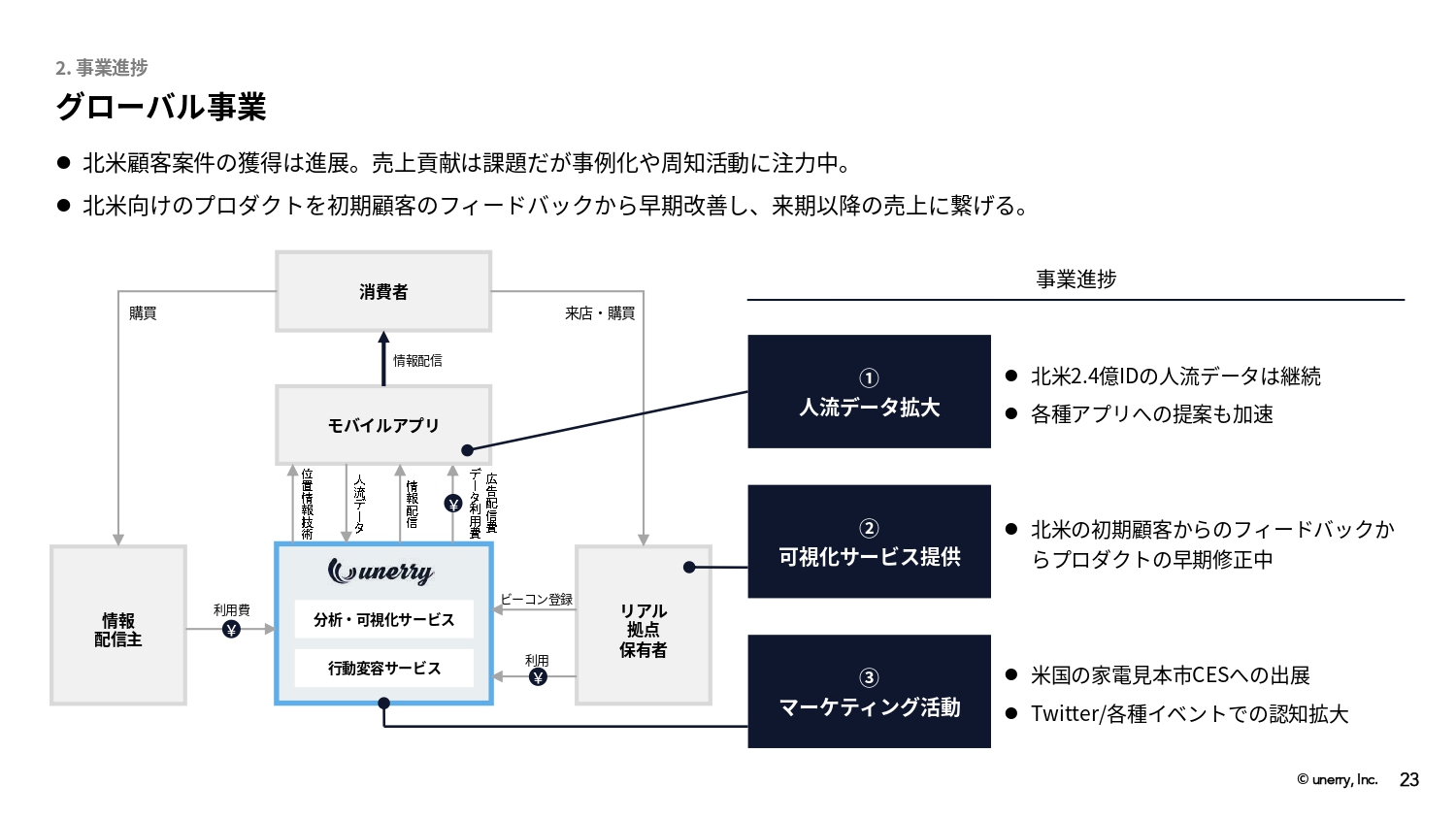

グローバル事業

グローバル事業についてです。北米の顧客および案件の獲得は進展しているものの、売上貢献の額という意味合いではまだ課題があります。

スライド右側に記載の事業進捗では、「人流データ拡大」は、引き続き2億4,000万IDが使える状態にあります。「可視化サービス」は、特に北米を中心に我々のプロダクトを提供開始していますが、初期顧客からのフィードバックをしっかりと頂戴し、プロダクトそのものをどんどん修正しています。

お客さまの事例等を通じてマーケティング活動を行い、米国家電見本市CESへの出展や、Twitter(X)や各種SNS、イベントなどでしっかりと認知を拡大していきたいと考えています。それにより、来期以降の売上につなげていきます。

以上が事業進捗です。成長戦略および競争優位性については、今まで何度か触れてきたので簡単にご説明すると同時に、事前にご質問をいただいているところはしっかりと触れたいと思います。

ミッション・ビジョン

unerryとは「“グローバルリーダーを目指す”リアルとデジタルを融合させたデータエコシステムカンパニー」です。ミッションは「心地よい未来を、データをつくる。」ビジョンは「unerry, everywhere」を掲げています。

「どんな店舗や街に行っても、どんな情報に触れていても、unerryの行動データが活用された『環境知能』が実装されている」というのが、我々の目指す姿です。

会社概要

unerryは2015年に創業し、2022年に東京証券取引所グロース市場に上場しました。私はもともとアメリカでコンピューターを研究していたため、現在データカンパニーを創業しています。スライド右側に記載しているマネジメントメンバーも、非常にパワフルなメンバーが揃っていると自負しています。

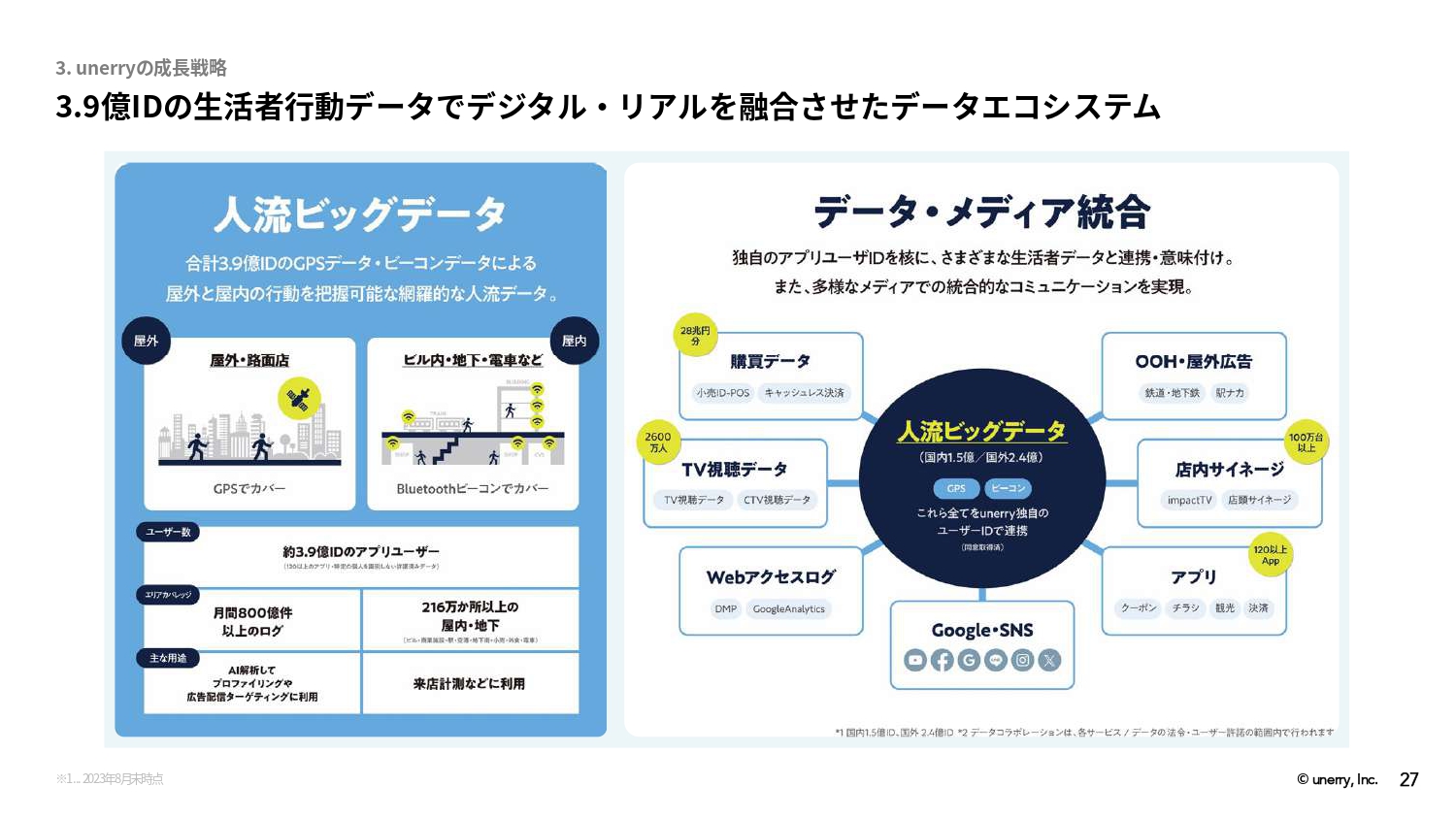

3.9億IDの⽣活者⾏動データでデジタル・リアルを融合させたデータエコシステム

成長戦略の一番の基盤として、unerryは3.9億IDの生活者行動ビッグデータを保有しており、リアルとデジタルの世界を融合させていくことを企図しています。特にその中で一番のデータであるのが、スライド左側に示した人流ビッグデータになります。

屋外はGPS、屋内ではBluetoothのセンサーで捉え、3.9億ID、月間で800億件以上のビッグデータが溜まっています。人流ビッグデータとは、スマートフォンのIDに基づくものになるため、そのIDをいろいろなデータと連携することもできます。

購買データ、テレビの視聴データ、Webデータ、SNS、アプリ、店内のデジタルサイネージ、屋外看板、いろいろなものと連携ができることも大きな特徴です。リアルとデジタルを融合させたデータエコシステムを構築しています。

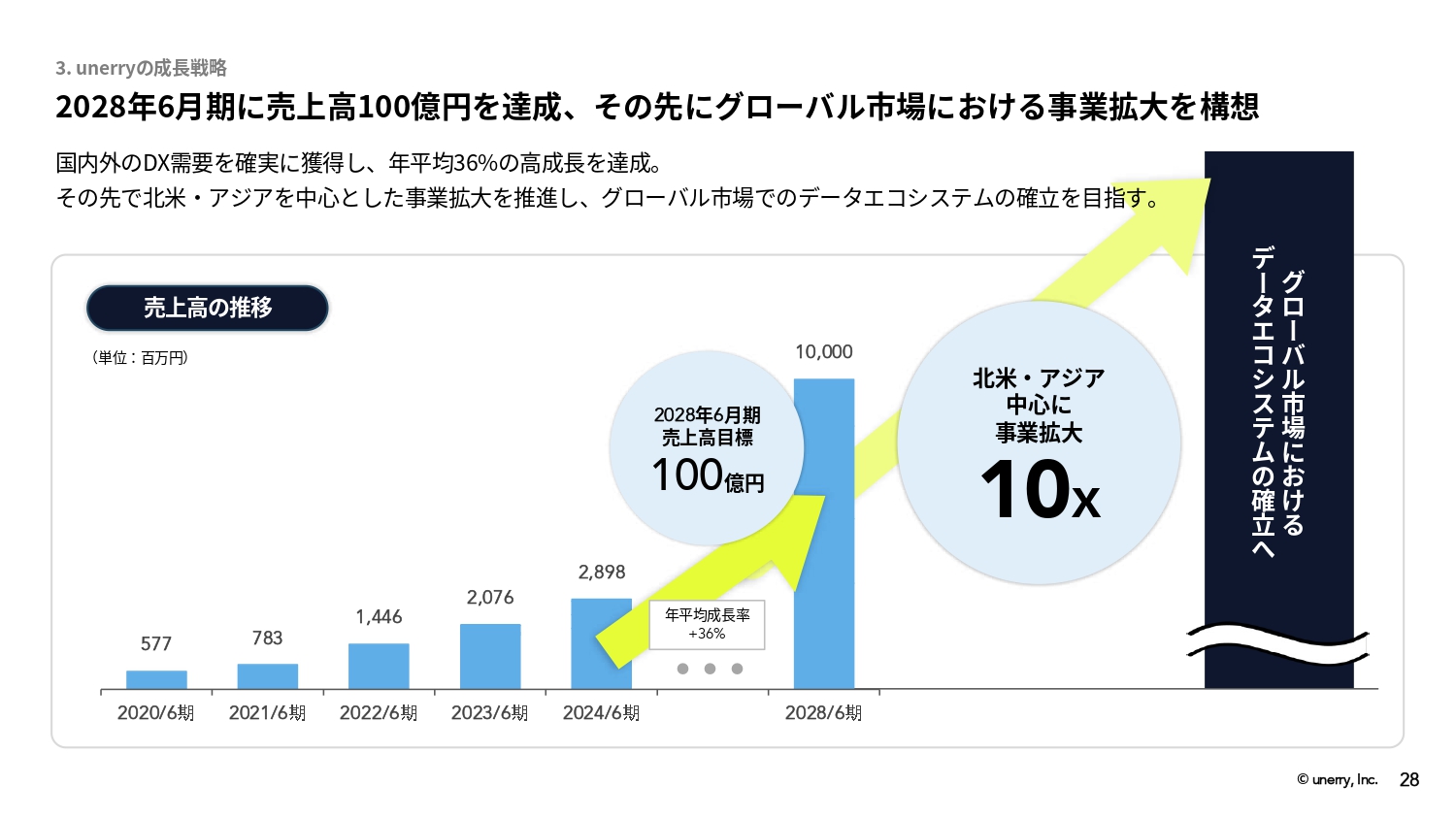

2028年6⽉期に売上⾼100億円を達成、その先にグローバル市場における事業拡⼤を構想

データ基盤をしっかりと使うことによって、年平均成長率36パーセントを達成し、2028年6月期には売上高目標100億円、そしてグローバル市場へスケールし「10x」を狙っています。

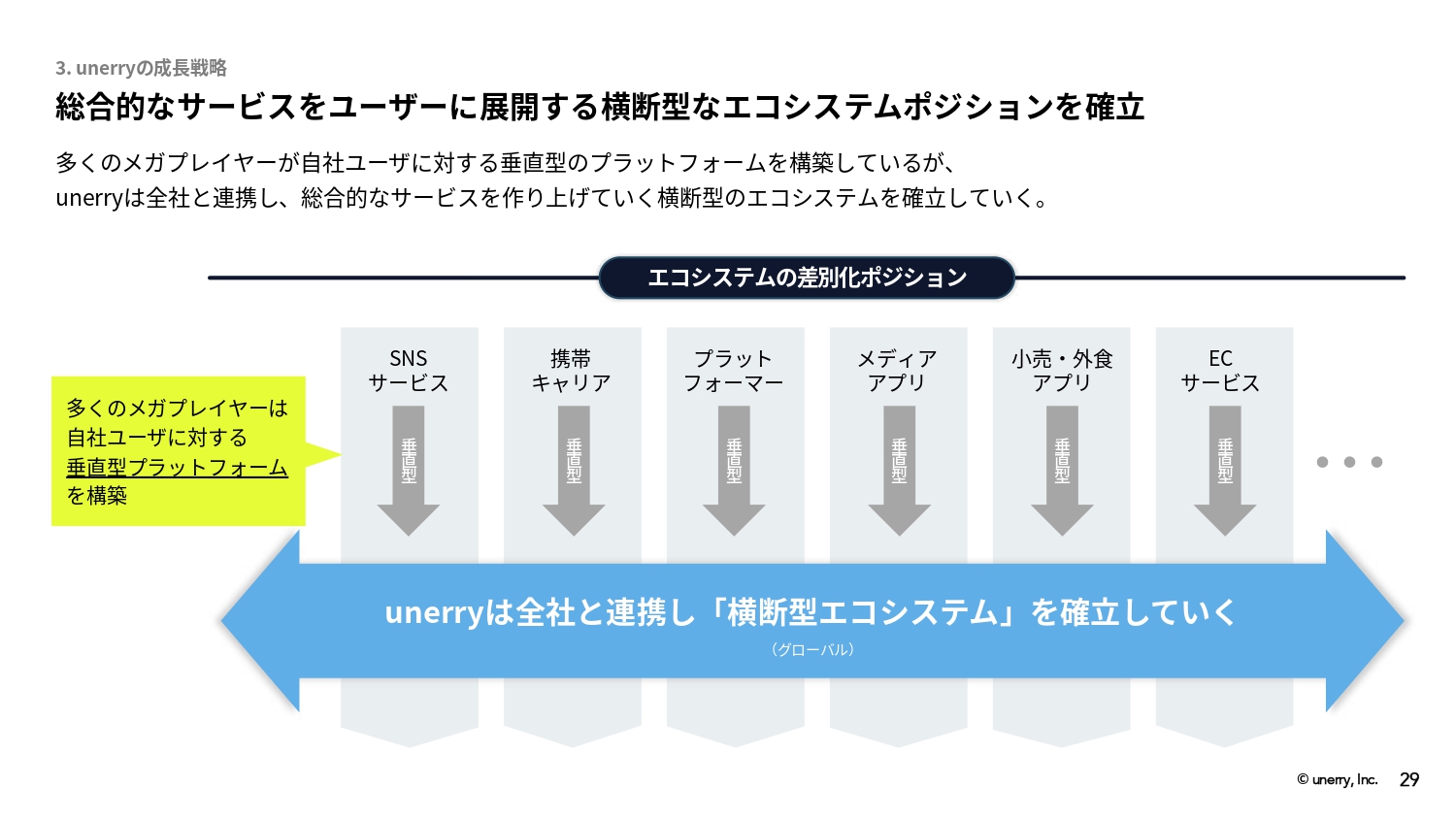

総合的なサービスをユーザーに展開する横断型なエコシステムポジションを確⽴

我々は、さまざまな企業と横断型のエコシステムを作ることができると考えています。多くのメガプレイヤー、例えばSNSやアプリのプレイヤー、携帯キャリア等は、自社のお客さまに対する垂直型のプラットフォームを作っていくのに対し、unerryはスマートフォンのIDに基づくデータエコシステムになります。

さまざまな企業と連携できるところが我々のユニークなポジションであり、グローバルの1つのレイヤーでしっかりとシェアNo.1を取れると考えています。

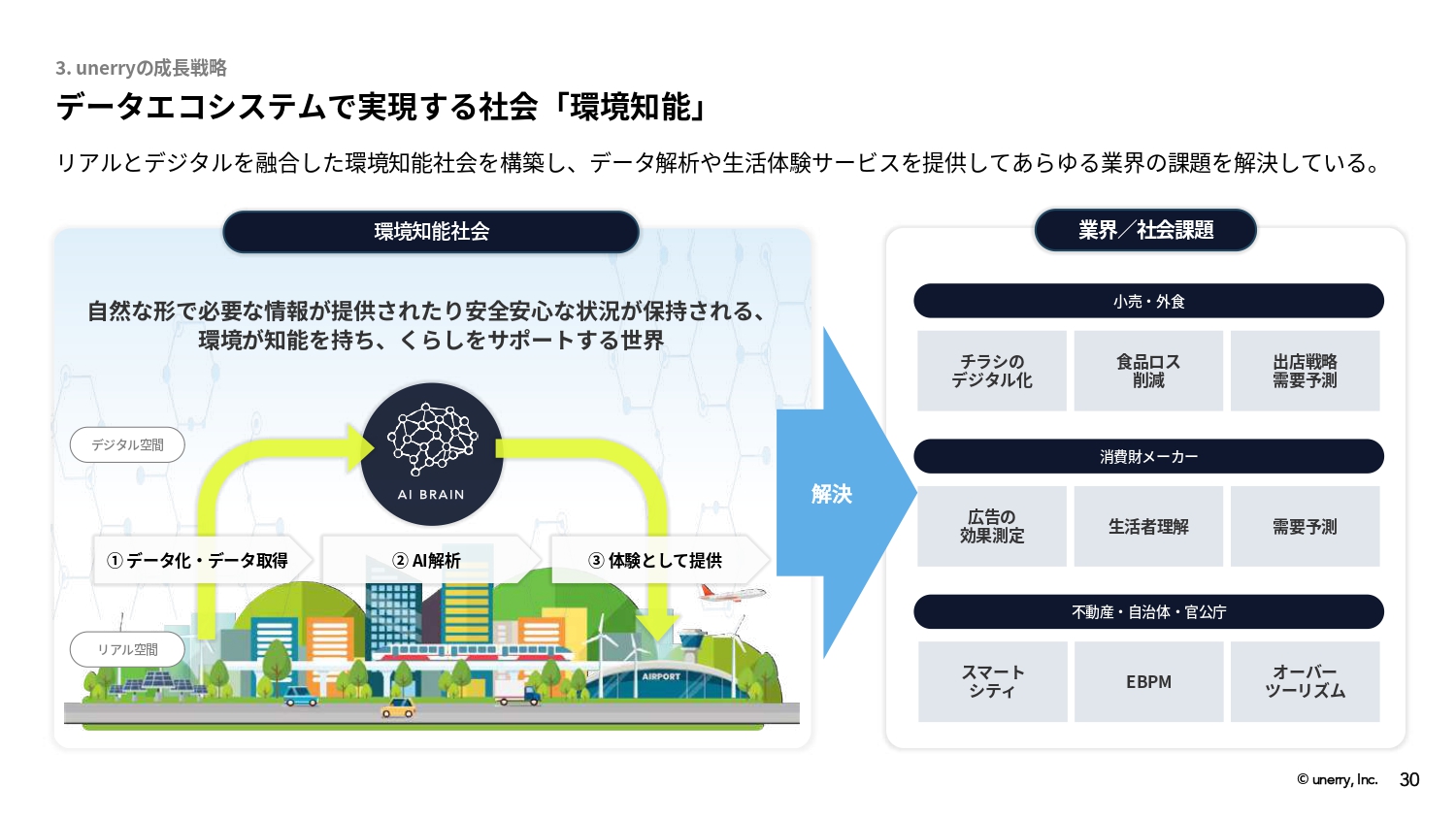

データエコシステムで実現する社会「環境知能」

自然なかたちで必要な情報が提供されたり、安全安心な状況が保持される社会、これを我々は「環境が賢くなる」という意味合いを込めて「環境知能」という言葉を定義しています。小売・外食、消費財メーカー、不動産・自治体・官公庁などの方々にご利用いただいています。

リテールDX事業から相乗効果を⽣み出す新事業展開

リテールDX事業、リテールメディア事業、スマートシティ事業という3つの事業は、非常に関連性が高く、いずれかを導入していただくと、どんどんお客さまが増えるというエコシステムが拡大していきます。その中における成功事例をグローバルに適用していくこと、さらにスケール化していくことが、我々の事業展開です。

unerryが歩んでいく市場は、今後⾶躍的成⻑が⾒込まれる

リテールDX市場、リテールメディア市場、スマートシティ市場という3つのマーケットは、国内市場も海外市場も非常に大きなものです。大きく成長する市場のど真ん中にunerryが位置づけられているとご理解ください。

しかし現状の正社員数は68名で、日本中そしてグローバルのお客さまにサービスを全部直接営業し提供するというのは、難しいと考えています。

パートナーとの共創による営業戦略

そのため重要になるのは、パートナー戦略です。各業界のトッププレイヤーとパートナーシップを結ばせていただくことにより、顧客企業に対してスムーズなサービス展開ができるような仕組みを整えています。

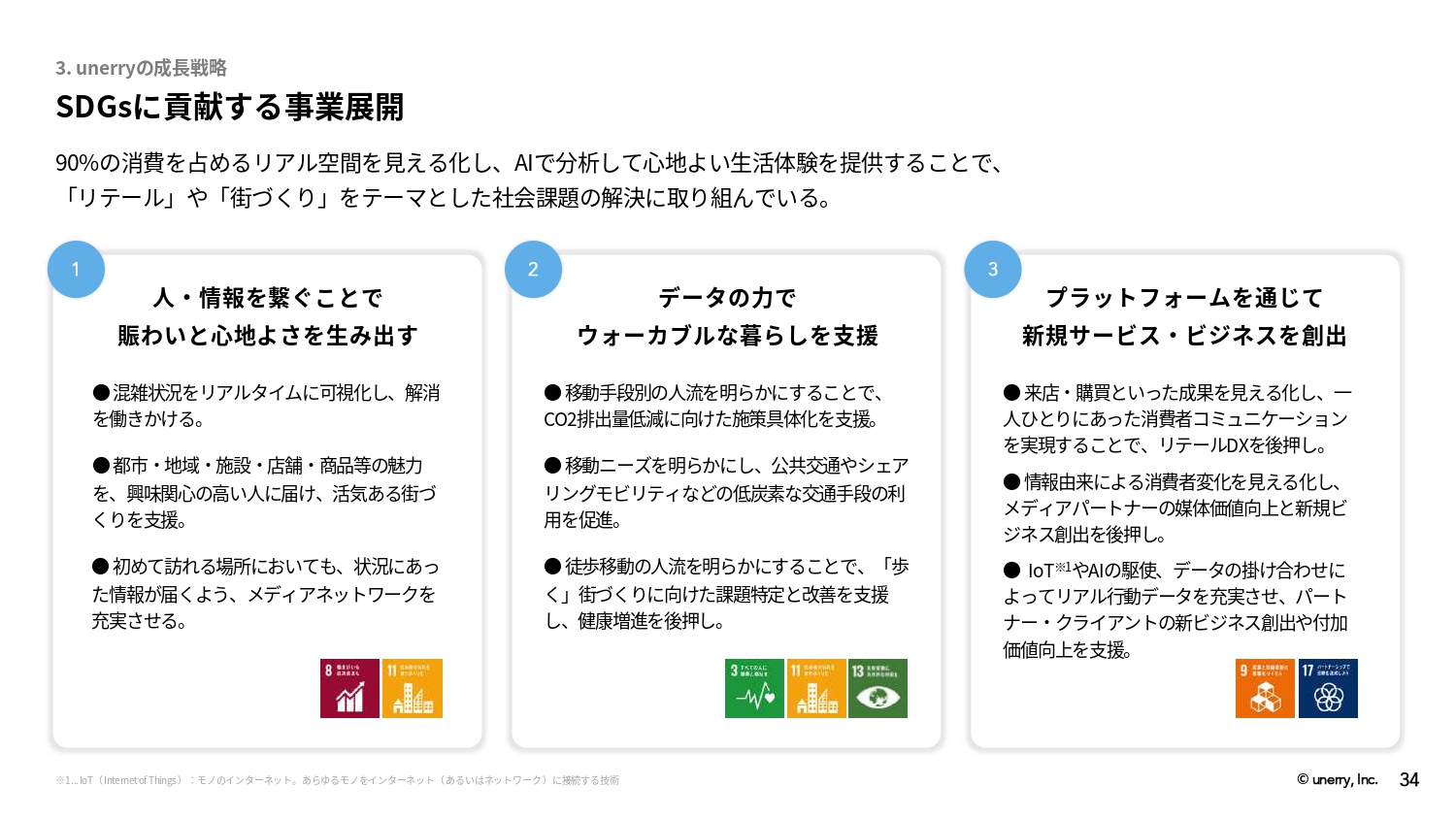

SDGsに貢献する事業展開

さらに収益事業だけではなく、SDGsに貢献するものとして、例えば混雑の可視化やCO2の削減など、あらゆるSDGsテーマに我々のデータが活用されている状況です。

以上、成長戦略についてご説明しました。引き続き、特徴と競争優位性について、いくつかご質問をいただいているため、併せて回答していきます。

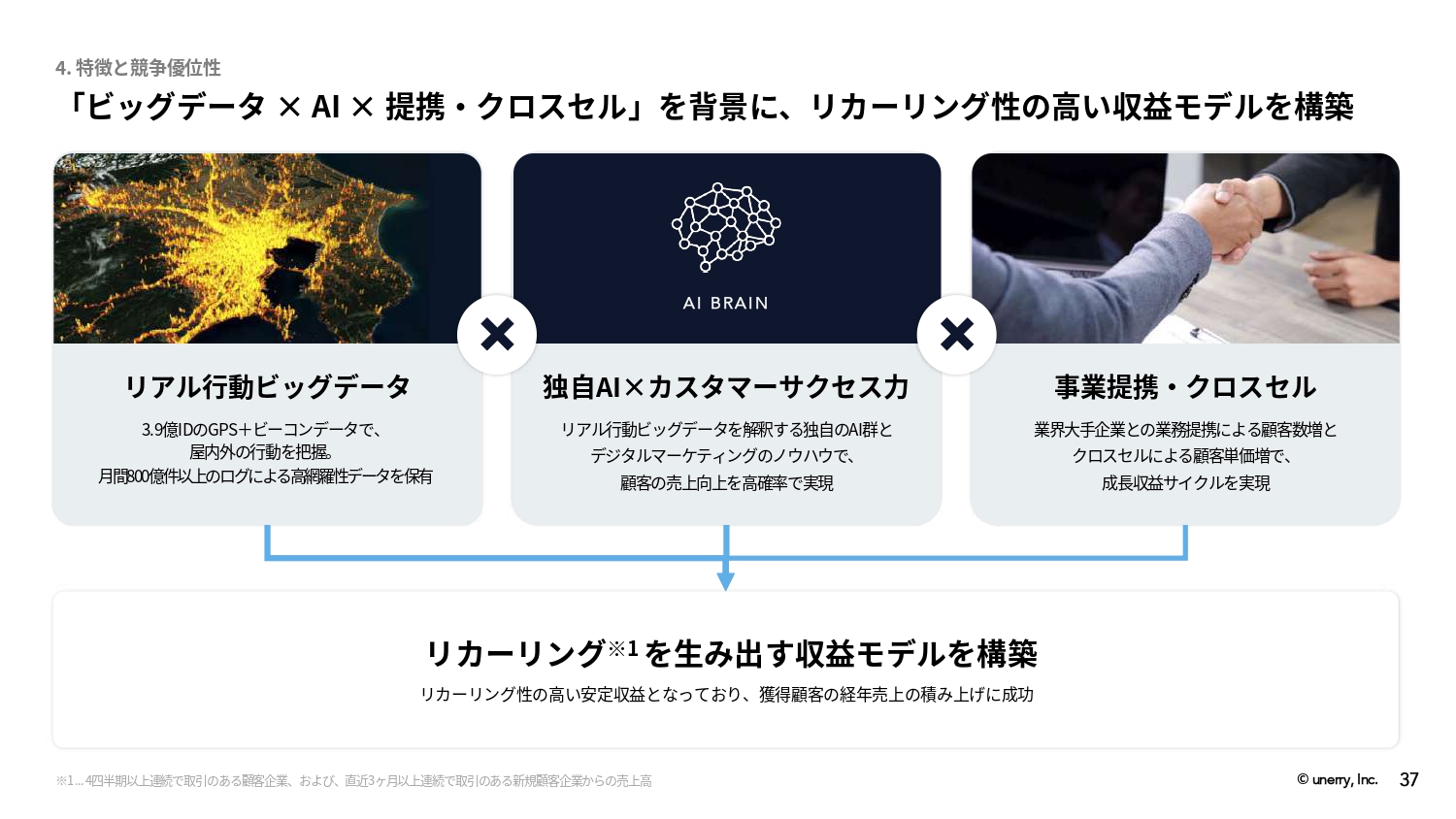

「ビッグデータ × AI × 提携‧クロスセル」を背景に、リカーリング性の⾼い収益モデルを構築

我々の特徴と競争優位性の4点です。「リアル⾏動ビッグデータ」「独⾃AI×カスタマーサクセス⼒」「事業提携・クロスセル」「リカーリングを⽣み出す収益モデルを構築」の4点です。

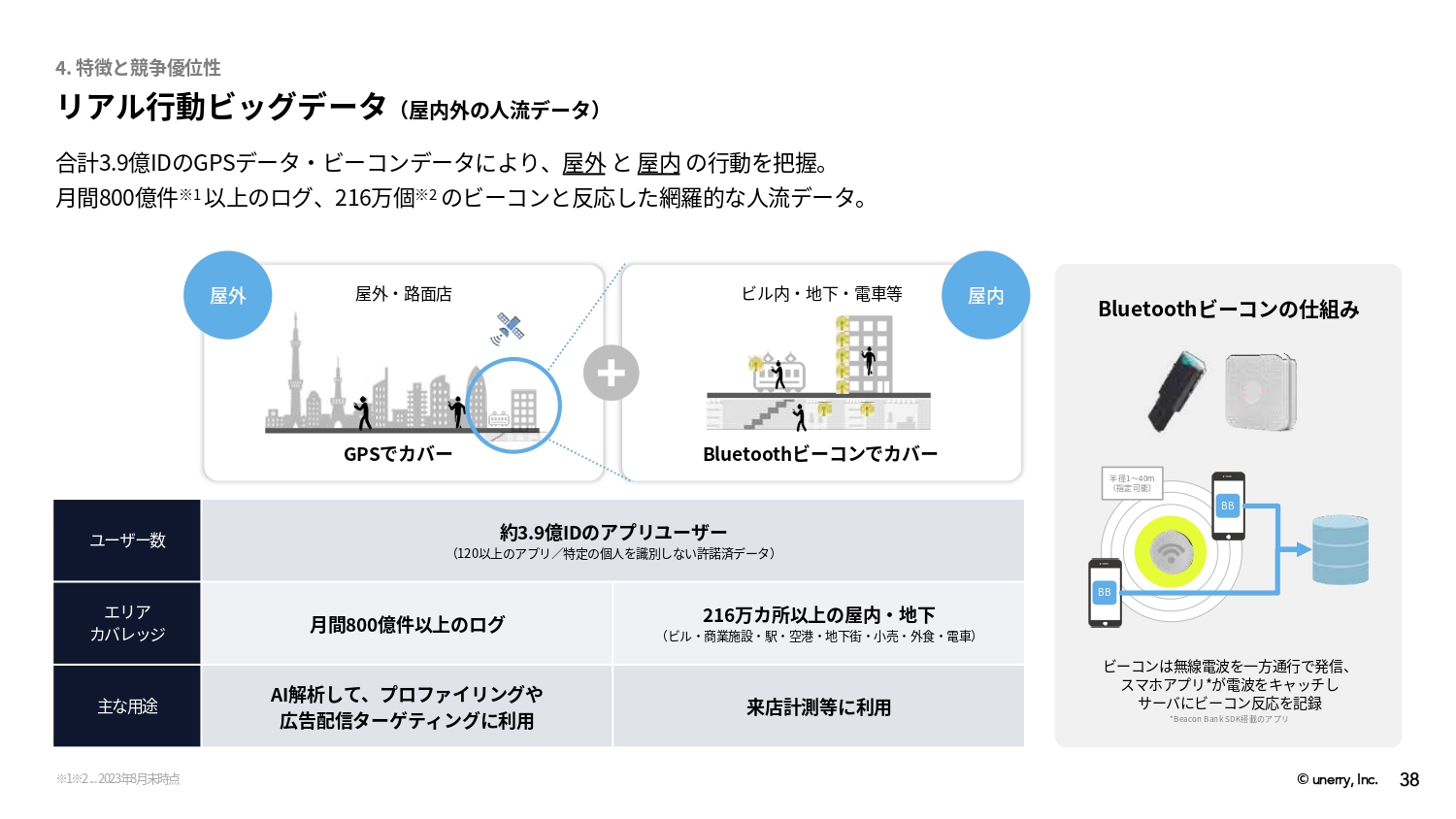

リアル⾏動ビッグデータ(屋内外の⼈流データ)

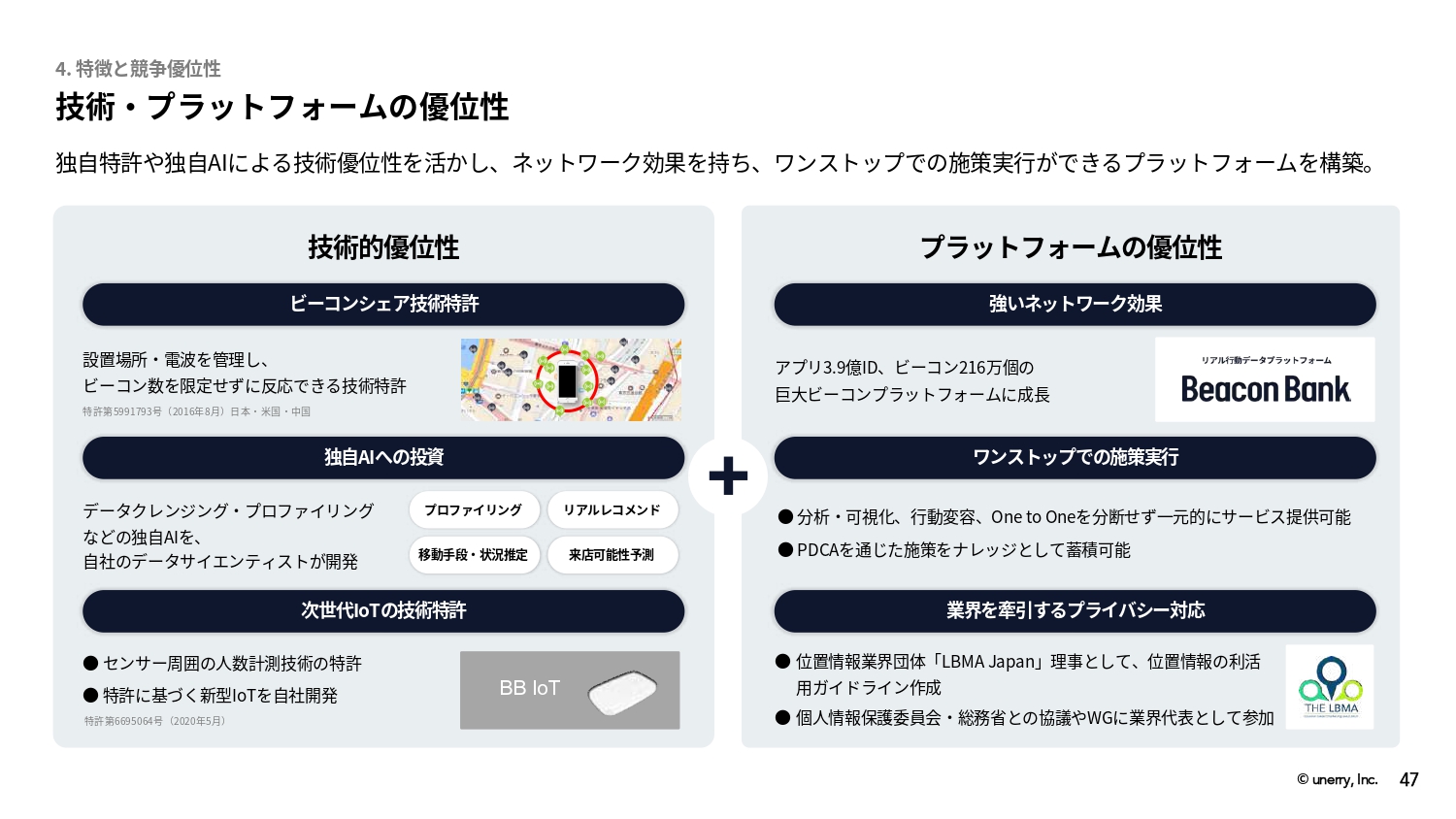

特に「リアル⾏動ビッグデータ」に強みがあります。先述のとおり、3.9億IDに基づく人流データを保有しています。月間800億件以上溜まっているビッグデータがあり、屋内ではビーコンと呼ばれるBluetoothのセンサーと連携できるようになっています。Bluetoothのセンサーは現状216万ヶ所以上設置しています。

リアル⾏動ビッグデータ(ビーコンプラットフォームの技術特許)

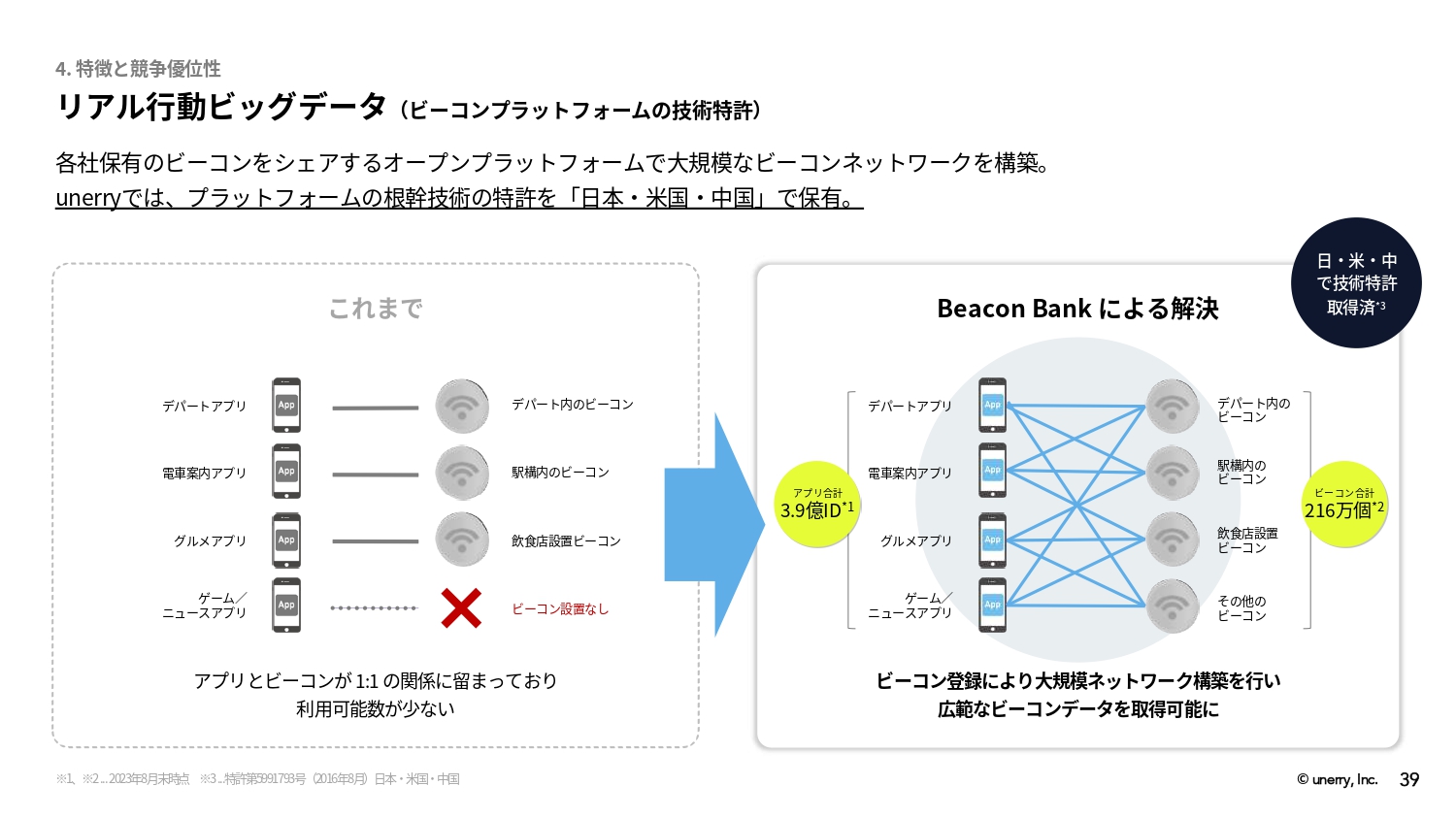

Bluetoothのセンサーを216万ヶ所以上に設置するのは、非常に難しいことです。unerryが創業される前からビーコンという技術はありましたが、主な使い方としては、みなさま自社でアプリを作って、それと連動するビーコンを自社に設置していました。

ビーコンは技術的には汎用的な規格であることに注目し、設置されているビーコンをunerryにご登録いただくだけで、いろいろなアプリと反応できるという、アプリとビーコンのプラットフォームを作ったところが、我々の技術優位性の1つになります。

その根幹技術において特許を取っています。日本・米国・中国の特許を取得しているため、主要マーケットで同様のビジネスを作れるのはunerryだけであることが、技術的な特徴です。

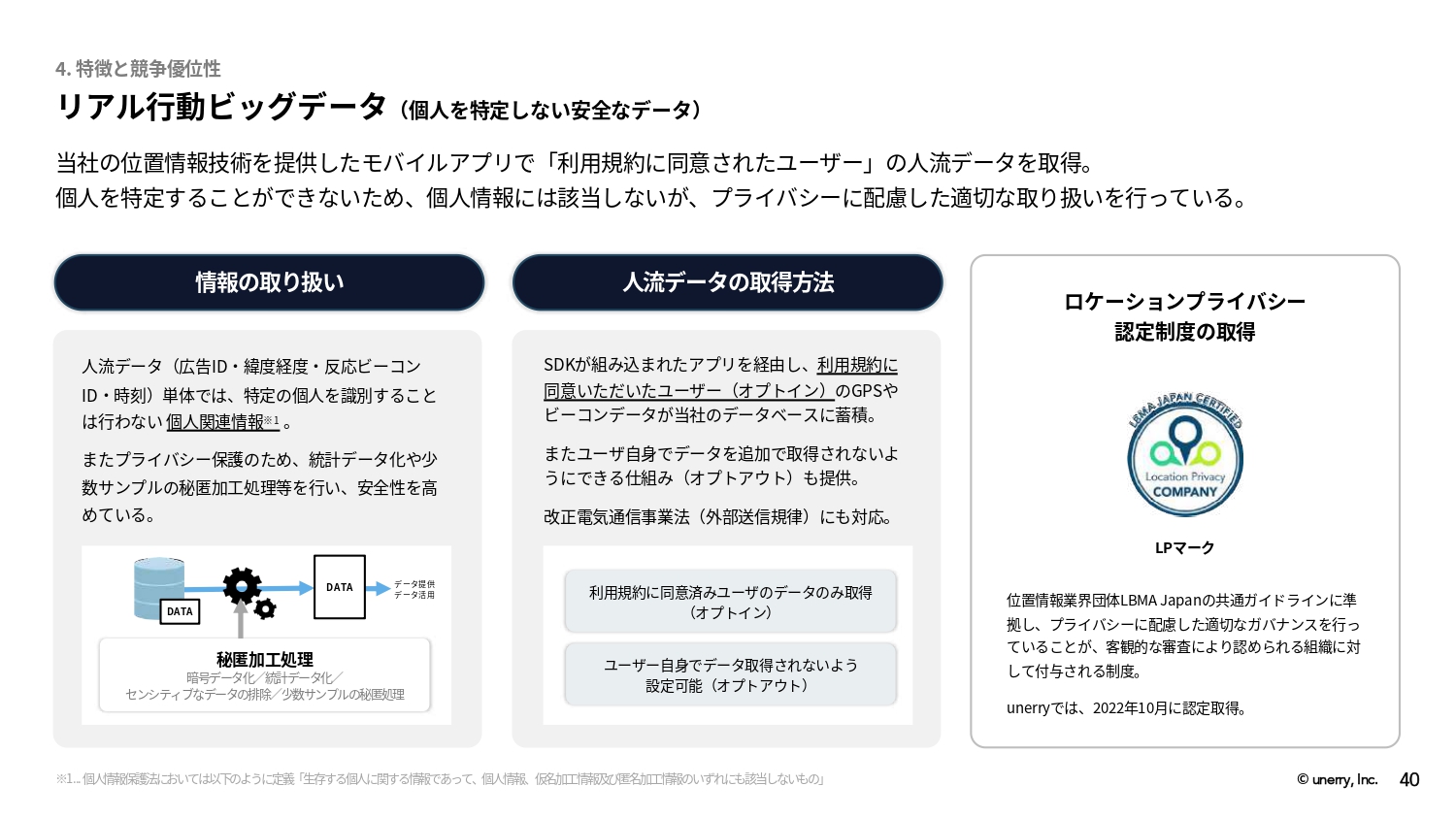

事前にいただいたご質問と併せて、くわしくご説明します。人流データや情報は、日本の法体系においては個人情報ではなく、「個人関連情報」と呼ばれるものになります。個人情報ではないものの、プライバシー性が高いデータにあたります。

したがって、unerryにおいては人流データを取得する時に、アプリ会社さまに我々の技術をご提供しますが、プライバシーポリシーに「株式会社unerryにこのような目的でこのような項目を、このような条件で取る」と明記されています。こちらを承諾していただいたものが、データとしてunerryに溜まっていきます。

リアル⾏動ビッグデータ(個⼈を特定しない安全なデータ)

「プライバシーポリシーの同意においては、GDPR(EU一般データ保護規則)のガイドラインと齟齬が出ることはありますか?」というご質問をいただいています。

原則、我々はGDPRのガイドラインとほぼ同じ方法を取っています。個人情報対象のGDPRにおいては「『どのような目的で、誰に情報提供しているか』に対して同意を取ること」と記載されています。unerryのデータ取得方法はそれと同様の手法だとお考え下さい。

結果ではありますが、業界団体からもロケーションプライバシーマーク認定制度を取得しています。

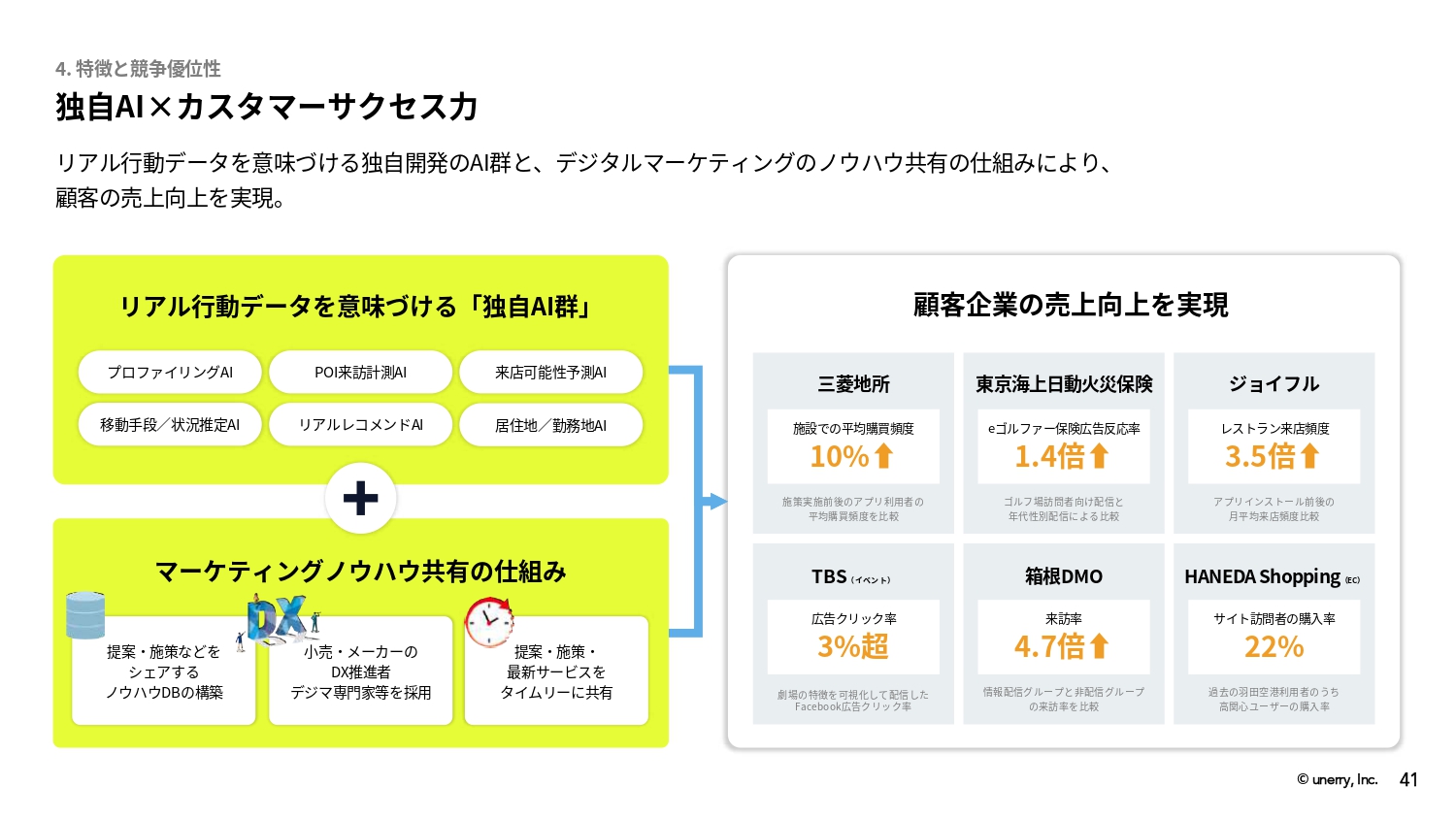

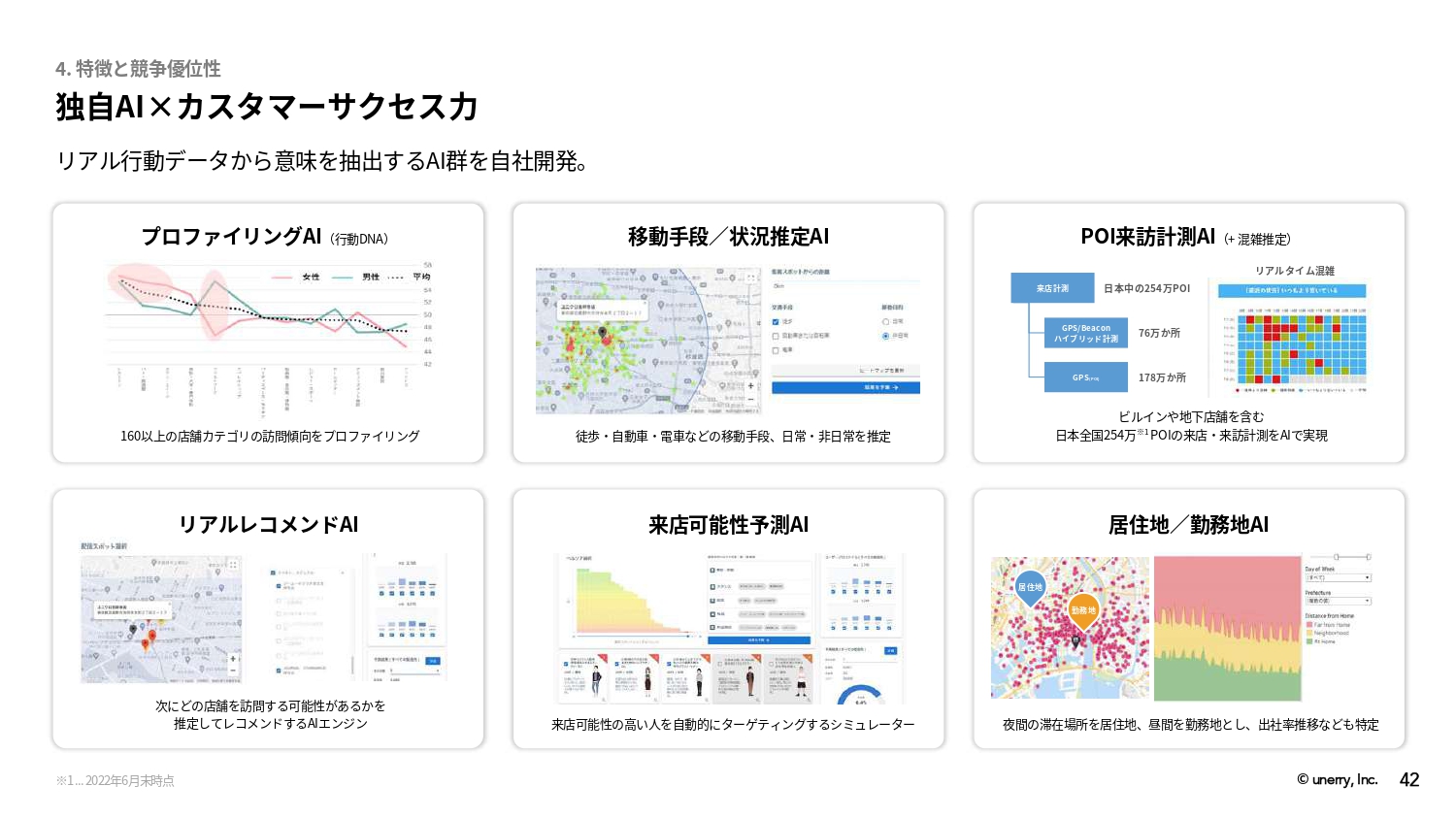

独⾃AI×カスタマーサクセス⼒

「独⾃AI×カスタマーサクセス⼒」についてです。AIと人の掛け合わせによって、顧客企業の売上向上をしっかりと実現しています。

独自AI×カスタマーサクセス力

AIといっても、さまざまなAIがあります。こちらについては「今どのようなことに取り組んでいますか? 今後の方針を教えてください」というご質問をいただいています。

生成AIは非常にユニークな技術ですが、データを取り込むことが必要になります。unerryは日本屈指のデータ保有者であり、生成AIと非常に親和性が高いです。

例えば「ショッパーみえーる」において生成AIを活用することで、さまざまな切り口のものを生成AIが自動的にピックアップし、お客さまに伝えることができるといったことが考えられます。

ニュースがありましたらあらためてご報告しますが、生成AIにおいてもGoogle Cloudと強いパートナーシップを結んでいますので、他の事業者に比べて優位性のある取り組みとなっています。

事業提携・クロスセル

事業提携・クロスセルについてです。スライドに記載のとおり、いろいろな企業と連携していることに加え、3つのサービスのいずれを契約していただいても、しっかりとクロスセルできるマルチプロダクト戦略をとっています。

事業提携・クロスセル(① 顧客数の増加)

第3四半期におけるリカーリング顧客数は104社です。

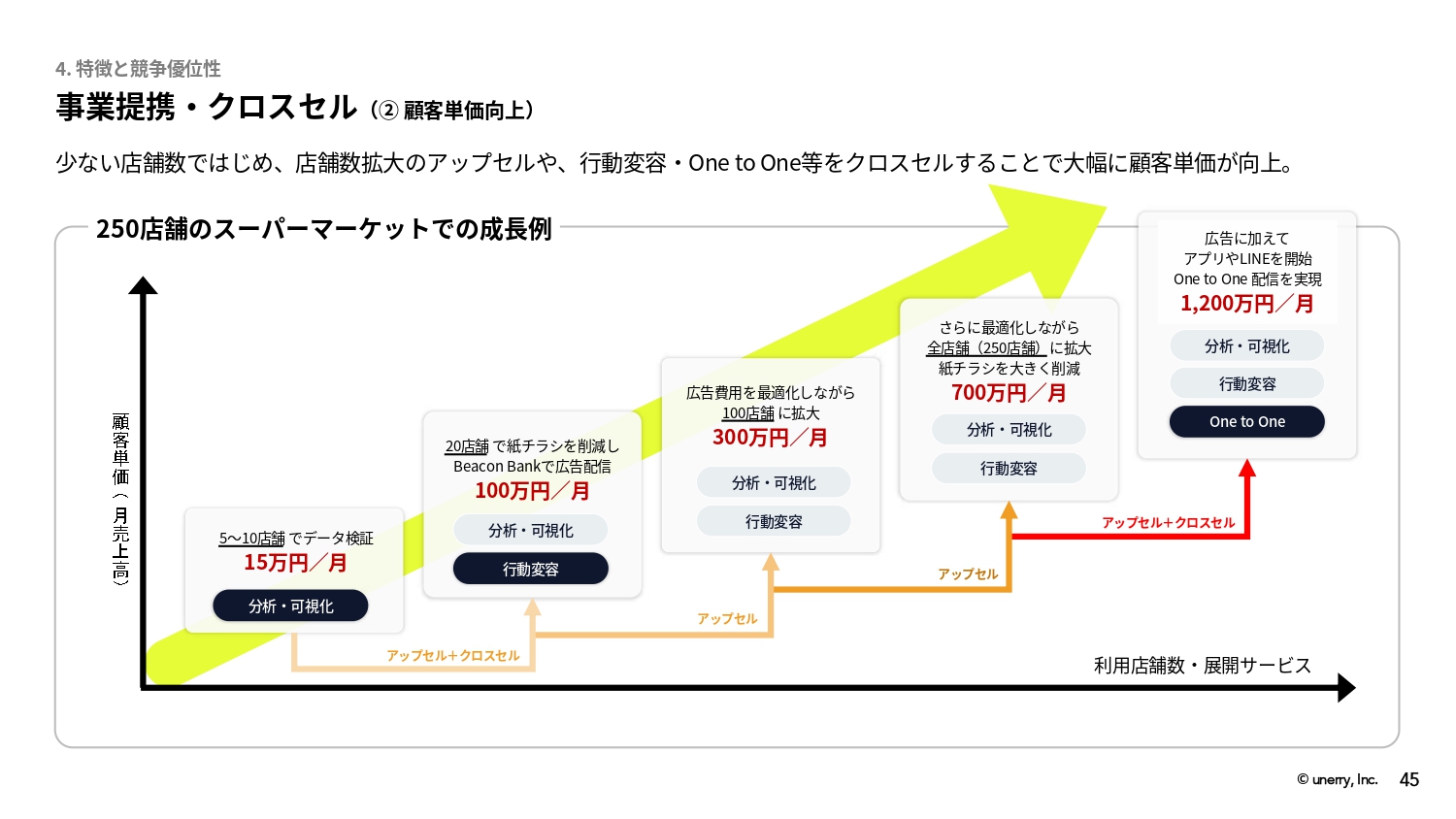

事業提携・クロスセル(② 顧客単価向上)

スライドは、顧客単価向上の例として毎回ご説明している内容です。5店舗から10店舗で「分析・可視化サービス」を月額15万円で使っていただいたお客さまが、「『行動変容サービス』も使おう」ということで20店舗で月額100万円でご利用いただくようになり、それを100店舗、250店舗と拡大していくと、アップセルでどんどん顧客単価が上がっていきます。

そこまで拡大すると、「『One to Oneサービス』もしっかり使おう」ということで、さらにクロスセルして顧客単価が上がっていくという特徴があります。これが、1年半から2年ほどをかけて顧客単価がどんどん上がっていく事業モデルになっています。

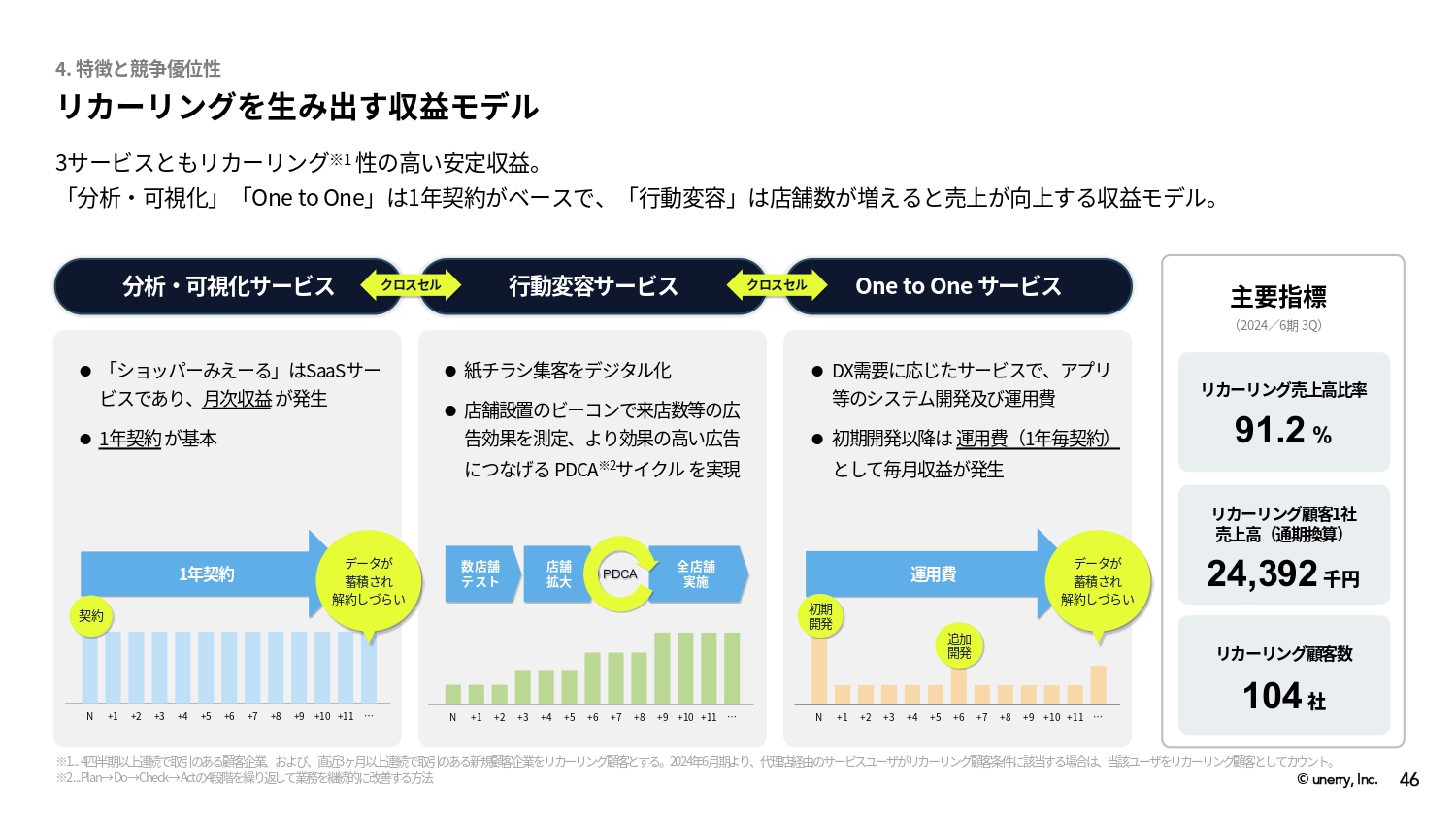

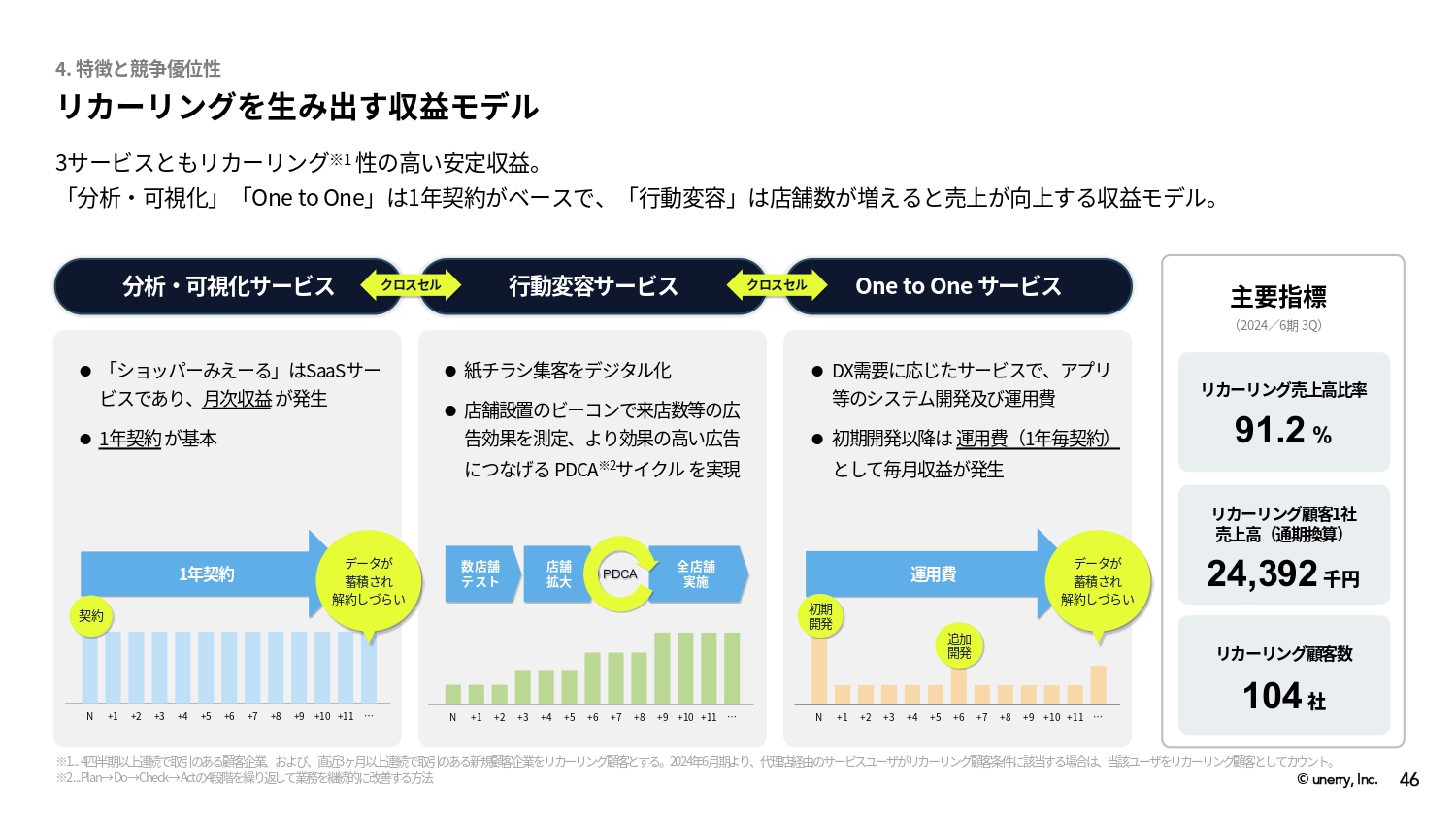

リカーリングを生み出す収益モデル

「分析・可視化サービス」「行動変容サービス」「One to Oneサービス」は、すべてリカーリング性が非常に高い事業です。リカーリング売上高比率は91.2パーセント、リカーリング顧客1社の売上高は平均2,439万2,000円と、非常に高い顧客単価を実現しています。

技術・プラットフォームの優位性

技術・プラットフォームの優位性は、スライドに記載のとおりです。

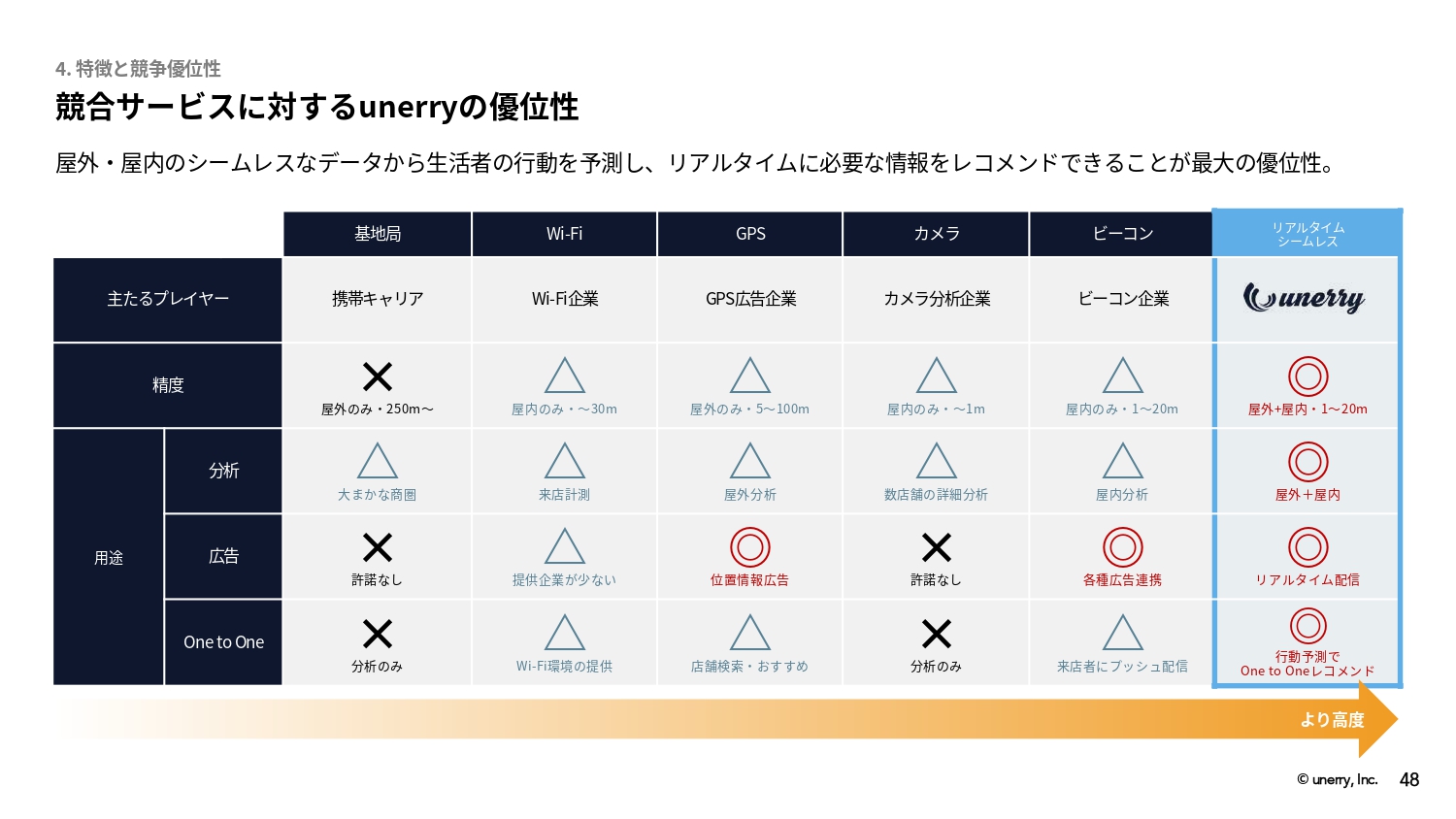

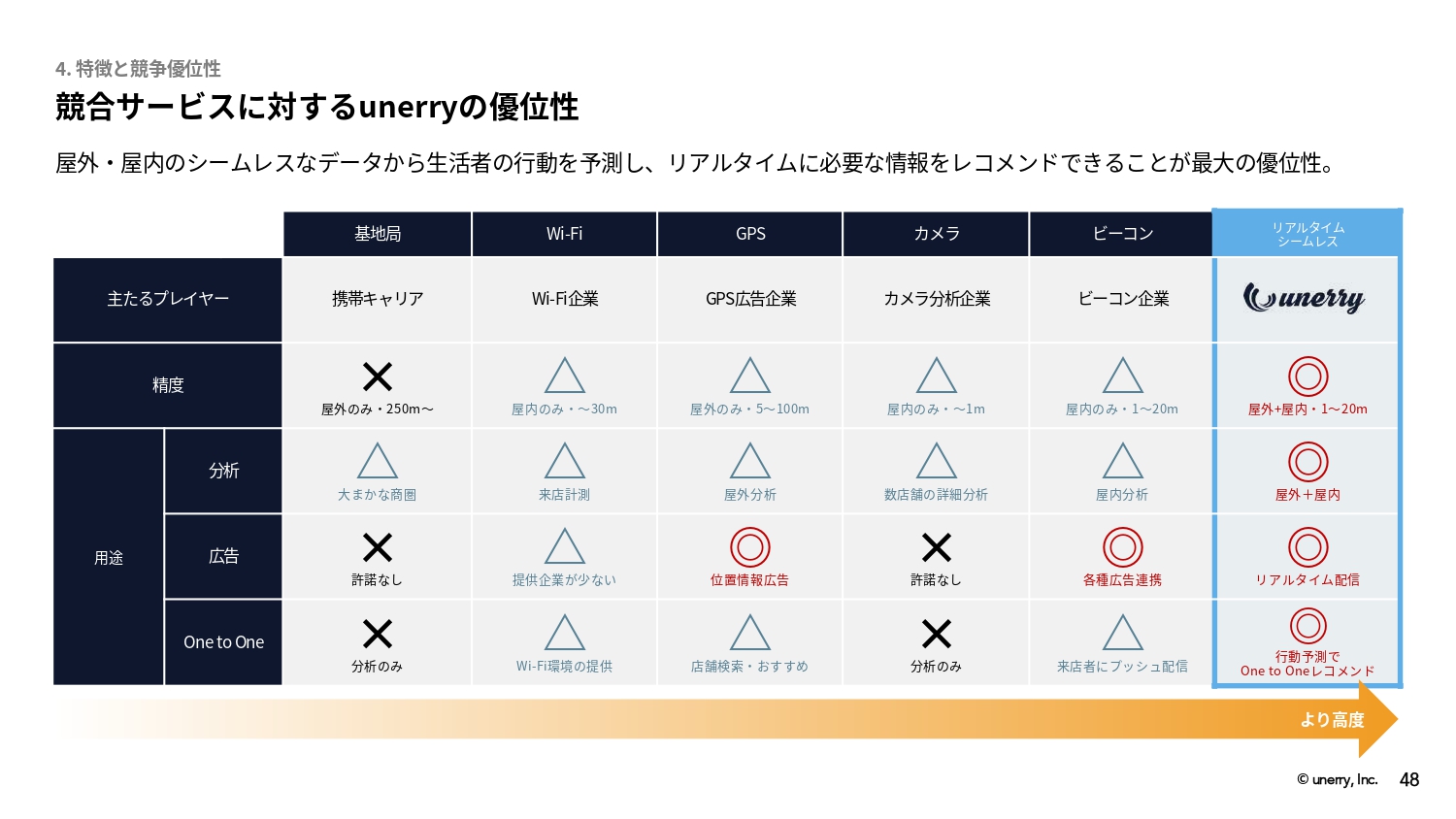

競合サービスに対するunerryの優位性

「競合との違いについて教えてください」というご質問をいただいています。特に人流データは、携帯キャリアが従前から提供しているデータになるかと思います。

携帯キャリアの場合は、基地局からデータを取得することが一般的です。そのため精度があまり高くなく、「250メートルから500メートルのメッシュの中に何人がいる」というデータを出せるのが携帯キャリアです。さらに、分析はできますが、広告などには使えません。

一方で、スライド右端に記載のとおり、unerryにおいては精度が非常に高く、しっかりと同意もいただいているため、分析にも広告にも、One to Oneにも使っていただけることが特徴です。この点が優位性となっています。

私からのご説明は以上です。

質疑応答:今後の費用面について

斎藤:「今回、かなり費用面が抑制されているような資料でしたが、今後も同水準の支出を想定されていますか?」というご質問です。

事業の拡大に伴い、販管費の中でも特に採用費や人件費が増えていく想定です。ただし、それ以上に売上が成長していきますので、全体の費用の比率としては下がっていくだろうと見ています。

質疑応答:本社移転費用の計上について

斎藤:「先日開示された本社移転の費用は、第3四半期に計上されていますか?」というご質問です。

4月1日から新しいオフィスに移っており、第3四半期に移転費用のほとんどは計上が完了しています。シェアオフィス間の移転であるため、それほど大きな費用は発生していません。

質疑応答:リカーリング顧客の割合と伸び率について

斎藤:「売上高と利益に占めるリカーリング顧客の割合と伸び率を教えてください」というご質問です。

リカーリング売上高比率に関しては、先ほどお伝えしたとおり、91パーセントとなっています。利益においてもおおむね同水準の割合です。

伸び率については、リカーリング売上は全体の売上高の9割を占めていますので、全体の売上の成長率とほぼ同じです。この第3四半期は、プラス34.4パーセントとなりました。

質疑応答:来期以降の利益の見込みについて

斎藤:「来期以降の利益はしっかりと出していける見込みですか?」というご質問です。

売上成長率が固定費の増加率を上回っていますので、成長とともに利益率が高まっていくという収益構造が確立できています。

今後のさらなる成長に向けて一定の投資を行っていきますが、成長投資を差し引いても、利益をきちんと増やしていきたいと考えています。

質疑応答:コロナ禍前と比較した第3四半期の偏重の程度について

内山:「今期とコロナ禍前を比較した場合に、第3四半期の偏重の程度に差はありますか?」というご質問です。

昨年にコロナ禍が明け、今期は特に第3四半期は「行動変容サービス」がもう少し伸びると見込んでいました。

ただ、実際には「行動変容サービス」より「分析・可視化サービス」や「One to Oneサービス」の伸びのほうが強かったため、昨年以前と今年を比較してもあまり変わっていません。

このようにマーケットの環境が変化しつつも、3つのサービスのいずれかでしっかりとご契約いただいていることは、我々のマルチプロダクト戦略が市場に非常にマッチしている表れと考えています。引き続き、市場環境が変化しても3つのサービスのどれかを買っていただけることを目指していきたいと思います。

質疑応答:足元の動向について

内山:「足元の動向はいかがでしょうか?」というご質問です。

足元は非常に強く、リテールDX事業、リテールメディア事業、スマートシティ事業も非常に堅調に進んでいます。来期以降においても、強い追い風が吹いているとご理解いただければと思います。

質疑応答:直近の採用状況について

斎藤:「直近の採用状況について教えてください」というご質問です。

第3四半期末時点における従業員数は68名です。顧客開拓やデータ分析等の事業の中核を担う人材の採用は進んでいますが、第3四半期末においてマイナス4名の遅れとなっています。

第4四半期では採用が予定以上に進んでいますので、期末においてはほぼ想定どおりの増員を見込んでいます。

質疑応答:1人当たりの生産性向上への取り組みについて

斎藤:「人的資本経営戦略として言及されていた1人当たりの生産性向上は順調ですか? 具体的な取り組み等があれば教えてください」というご質問です。

従業員1人当たりの生産性は、1人当たりの売上高が順調に増加しているため、同様に向上していると言えると考えています。

具体的な取り組みとしては、「事業計画及び成長可能性に関する事項」という資料に記載のとおり、新入社員に対するオンボーディングの強化や、資格取得⽀援制度を導入し社員のプロフェッショナル化を支援したり、さまざまな国籍のグローバル人材採用を進めています。

さらに、社員同士が感謝を伝え合うような「Unipos(ユニポス)」というサービスを活用するなど、社員一丸となって取り組んでいます。

質疑応答:強みとポジショニングについて

内山:「国土交通省の『人流データ利活用事業集』に掲載されましたが、unerryの強みやポジショニングを教えてください」というご質問です。

先ほど携帯キャリアとの比較をお伝えしましたが、以前は人流データと言えば、主に携帯キャリアのデータが使われていました。そこにunerryのような事業者が出てきて、非常に精度が高く、分析だけではなく、広告やOne to Oneにも使えるユニークなデータであると評価していただいています。

したがって、今回スマートシティ事業の進捗がとても良かったことも、このようなかたちで認めていただき、事例集にも掲載され、多くの地域で採用していただいた結果だと考えています。

質疑応答:スマートシティ事業の今期の受注件数や売上規模について

斎藤:「スマートシティ事業における今期の受注件数や売上規模を教えてください」というご質問です。

現状、第3四半期において事業別の詳細は開示していませんが、大まかにお伝えすると、スマートシティ事業は前年の2倍以上成長しています。具体的な売上等の数字に関しては、通期の開示でお示ししたいと思います。

質疑応答:アジアの売上の見通しと今後の海外展開について

斎藤:「北米と比較すると、アジアの売上が見えにくい印象です。アジアの売上の見通しと、今後の海外展開について教えてください」というご質問です。

現在グローバル事業においては、北米ビジネスの開拓に経営資源を注力しています。その結果、顧客開拓、営業案件の獲得に成功しています。

今後も、市場規模が大きく、成長性が期待できる北米ビジネスに経営資源を集中していく計画です。アジアにおいては、パートナー企業との協業を軸とした顧客開拓と、進出している日系企業等へのサービス展開を中心に行っていく予定です。

質疑応答:GDPRのガイドラインの準拠状況について

内山:「GDPRのガイドラインの準拠状況を教えてください」というご質問です。

先ほどご説明したとおり、我々はGDPRのガイドラインに準拠したかたちでデータを取得しています。

質疑応答:現在の株価について

内山:「現在の株価を経営者としてどのように判断していますか? 株価低迷の原因をどのように捉えていますか?」というご質問です。

我々の現状の成長性とポテンシャル等を考えると、満足のいく水準感ではないというのが率直な感想です。

今後しっかりと業績を出していくことに加え、株主のみなさまに情報提供を十分に行うことにより、長期的な株価の形成に寄与していきたいと考えています。

質疑応答:M&Aについて

斎藤:「今後、M&A等は行っていく予定ですか?」というご質問です。

unerryは、上場してまもなく2年になります。現状では安定した利益が出せるようになっており、企業ステージとしては一段上がったと認識しています。

今後のさらなる成長に向けて、獲得した利益の一部を成長投資に振り向けていく方針であり、その投資の選択肢の1つにM&Aも含まれています。

質疑応答:競合他社の数について

内山:「競合他社の数は増えていますか?」というご質問です。

現時点においては、競合というよりは協業している会社が増えていると考えています。私が理事を務めている業界団体として、一般社団法人LBMA Japan(ロケーション・ベースド・マーケティング・アソシエーション・ジャパン)があります。もともと十数社で始めた業界団体ですが、今は70社以上も集まっています。

位置情報を使った業界団体ですので、ある意味では競合が増えたと捉えられるかと思いますが、その分、市場が増えています。さらに、その中でゼロから作って上場した企業はunerryだけです。業界団体に所属している多くの企業とunerryが連携し、ともに大きな市場を作るというポジションで取り組んでいます。

したがって、関連する企業は増えていますが、協業している企業が増えたとご理解いただければ幸いです。

質疑応答:競合他社との差別化について

内山:「競合他社との差別化はありますか?」というご質問です。

先ほどの回答と重複しますが、携帯キャリアのようにメッシュが粗いデータではなく、高精度で、広告、分析、One to Oneにもしっかり使えるデータであることが我々の特徴です。

質疑応答:期ズレの発生について

斎藤:「売上原価で今後の決算に影響を及ぼしそうな一過性の期ズレの発生がありましたら教えてください」というご質問です。

現時点において、期ズレ等の発生は見込んでいません。

質疑応答:継続性の高いデータの「分析・可視化サービス」の割合について

内山:「スマートシティ事業の売上の継続性について、データの『分析・可視化サービス』が多いとのことですが、サブスクのような継続性の高いデータの『分析・可視化サービス』の割合を教えてください」というご質問です。

スマートシティ事業におけるデータの「分析・可視化サービス」については、年間の公募を通じて、今期は1回の分析を行った場合を想定します。

当社では、手作業で分析しなくても自動的にデータが更新され、ツールでデータが見られるような「ダッシュボードサービス」を提供しています。そこまでをしっかり行い、継続的な売上につなげていくことを狙っています。

1回の分析から「ダッシュボードサービス」へと続いていくものですので、現状の割合はお伝えできませんが、来期以降もしっかりと続くようなビジネスモデルを狙っているとご理解ください。

質疑応答:北米における売上貢献の課題について

内山:「北米における売上貢献に課題があるとは、どのような意味でしょうか?」というご質問です。

グローバル事業の売上として、2028年6月期には一定の割合を占めていく想定ですが、2024年6月期においては、目に見えるかたちで大きな売上とはなっていないことが課題となっています。

ただし、特に北米を中心に優良なお客さまが出てきており、非常に良いプロジェクトが進んでいます。これを事例化し、マーケティング活動をしっかり行うことにより、北米における大きな取り組みにしていきたいと考えています。

質疑応答:日本と北米の顧客ニーズの違いについて

内山:「北米のサービスについて、『初期顧客の反応を見てチューニングする』とのことですが、日米の顧客ニーズの違いについて気づいた点があれば教えてください」というご質問です。

日本と北米において、いくつかの観点で違いがあります。1点目は、例えばアメリカの場合、小売事業者の中に非常に強い事業者がいることがあります。Walmart社のように、市場シェアの約9割を占めている事業者もあります。日本にはそこまで大きな事業者はいません。

アメリカは寡占化されている市場であるのに対し、日本はかなりばらついている市場であるというのがまず大きな点です。我々はその9割のところにいきなり入るというよりは、周辺のところからしっかりと事例を作り、本丸に入っていくことを北米で狙っています。

2点目は、アメリカの場合はスポーツビジネスが日本に比べて圧倒的に大きいということです。もちろん日本でもスタジアムの分析等を行っていますが、やはりアメリカのスポーツビジネスは非常に大きく、データとの親和性が非常に高いです。アメリカでは、スポーツビジネスでも我々の価値をしっかりと提供していきたいと考えています。

質疑応答:事業の分類について

内山:「事業が4つありますが、顧客属性により分類しているのでしょうか? その場合、KPIを表記していただきたいです」というご質問です。

顧客属性というより、業界の違いだとお考えください。サービスとしては、「分析・可視化サービス」「行動変容サービス」「One to Oneサービス」があります。それぞれ業界によって提供しているサービスが若干異なりますが、大きく分けると3つのサービスがあるとご理解ください。

最初にお伝えしましたが、今後は通期の発表において、売上高をそれぞれの事業ごとに公表させていただく予定ですので、第4四半期の結果をお持ちいただければ幸いです。

質疑応答:通期業績予想の達成について

内山:「通期業績予想の売上高は28億9,800万円ですが、この予想値を達成するには第4四半期で8億円の売上高が必要です。今までの推移を見る限り、この予想値の達成は難しいと思いますが、この点についてご説明をお願いします」というご質問です。

現時点において、我々は非常に強い追い風を受けたことに加え、リカーリング顧客の顧客単価が非常に高い水準でサービスを提供できています。したがって、今期の売上高と利益について、自信を持って業績予想を達成できると現状では考えています。

特に、利益水準は現状においても超過している状況ですので、この達成は楽観的な水準にあると考えているところです。

質疑応答:今後の第3四半期の偏重について

内山:「第3四半期の偏重は、今後も今期と同程度になる見込みですか?」というご質問です。

第3四半期の偏重は経営課題と考えており、できるだけ平準化する努力を行っています。ただし、お客さまの予算執行サイクルや、スマートシティ事業でどうしても3月請求が多くなることから、やはり今後も偏重は同程度になる見込みです。

質疑応答:業務の自動化による効率改善について

内山:「生産性に関して、業務の自動化による効率改善はありますか? 売上と切り離した、作業効率に着目した改善について教えてください」というご質問です。

業務の自動化や現状の業務プロセス改善等の活動は、かなり日常的に行われています。特に業務の自動化の対象としては、「行動変容サービス」の広告配信に伴う業務のプロセス、そして分析業務そのものの効率化があります。できるだけ自動的にその仕組みが回るような取り組みを行っています。

生産性指標について、社内ではさまざまなKPIで見ています。我々はマネージャーをVPと呼んでいますが、VPがそれぞれの生産性指標をかなり細かく見ており、毎月目に見えるかたちで改善しているところです。したがって、少人数でもしっかりと売上を支えられるような体制ができていると考えています。

質疑応答:機関投資家向けの質疑応答の内容について

内山:「昨年の第3四半期あたりから株価が低迷し、出来高が減っているように思います。機関投資家向けの質疑応答があったようですが、以前と比べていかがでしょうか? どのような質疑応答がありましたか?」というご質問です。

機関投資家向けの質疑応答としては、やはり数字のところが中心だったかと思いますので、しっかりと業績を出していきます。さらに、その裏付けとなるポテンシャルがどれくらいあるのかを見ていただいているのではないかと考えています。

現状の株価水準と出来高については、私も非常に強い課題を感じているところです。投資家のみなさまに対してしっかりコミュニケーションをとることにより、注目していただけるよう努めることで、出来高を増やし、株価の形成に寄与していきたいと考えています。

質疑応答:スマートシティ事業の売上における偏重について

内山:「第2四半期の決算説明資料の14ページに『獲得した公募案件の売上の多くが第3四半期に計上⾒込み(3月末請求)』とありますが、スマートシティ事業の売上について、季節の偏重状況を教えてください」というご質問です。

スマートシティ事業は国や自治体との契約が非常に多く、「ダッシュボードサービス」を毎月ご覧いただいていますが、請求は3月になるというのが国や自治体の予算執行サイクルです。したがって、サービスは通年で提供していますが、売上としては第3四半期に立つことが特徴となっています。

質疑応答:第4四半期、売上高8億円の確度について

内山:「第4四半期の売上高8億円のハードルは高そうですが、達成の確度は高いとお考えですか? また、どのようなバランスになりますか?」というご質問です。

申し上げたとおり、第4四半期の8億円という目標について、我々は自信をもって第4四半期を迎えており、しっかりと業績達成に向けて努力していきたいと思っています。

利益水準においては、さらなる超過達成となっており、非常に楽観的な水準にあると考えています。しっかり自信を持って第4四半期に臨んでいるとご理解ください。

質疑応答:今後の売上の内訳について

内山:「売上の内訳については、どのようなバランスになりますか?」というご質問です。

やはり「行動変容サービス」が増えてくると思っていますが、「分析・可視化サービス」「One to Oneサービス」も、それぞれしっかりと成長した内容になるのではないかと考えています。

質疑応答:グローバル事業の改善点について

内山:「グローバル事業の改善ポイントについても教えてください」というご質問です。

日本で見るデータとアメリカで見るデータは違うところがあります。例えば、日本では住んでいる人の属性が、町丁目ごとに大きな違いがあるとはあまり考えられないのですが、アメリカでは、どこの街に住んでいるのかによって、所得など住んでいる人の属性が大きく違うという特徴があります。

したがって、アメリカでは「どこに住んでいるのか?」ということは、非常に重要な指標になってきます。日本で「どこの地域か?」というと、「だいたいこの地域に住んでいる人が、おおむねうちの店に来てくれているね」というような分析になりますが、アメリカではかなり厳密に見ていくという違いがあります。

このような国ごとのデータの見方や優先順位等の違いに沿って、我々が提供するプロダクトを改善しています。毎週改善するような頻度で、プロセスを回しています。

質疑応答:テレビ視聴者数のカウント方法について

内山:「テレビを見た人は、どのようにカウントされるのでしょうか?」というご質問です。

少し技術的な内容になりますが、今みなさまのテレビは、だいたいインターネットにつながっていると思います。

例えば電通の仕組みにおいては、テレビにつながっているIPアドレスと、同じWi-Fiにつながっている携帯端末を総合的に見て、「このスマートフォンのIDは、このテレビ番組を見たのではないか」ということを、推定している事業者がいます。

そのような方々と連携して、テレビのパネルデータとunerryの人流データを組み合わせることで、「このテレビ番組を見た人がこのお店に行った」ということがわかる仕組みを整えています。重複しているIDから、統計的にカウントしていきます。当然、個人を特定することはありません。

海外の競合事業者については、Placer.ai社、Radar社といった企業を主な競合事業者と考えています。それぞれ非常に強いプレイヤーではありますが、Placer.ai社は分析のみ、Radar社はOne to Oneのみを手掛けています。我々は、逆にマルチプロダクトで臨んでいくという点で大きな違いがあるため、勝てる見込みが強いと考えています。

質疑応答:株主への情報提供における目標について

内山:「株主に対する情報提供の具体的目標を開示してください」というご質問です。

年度を通じては業績予想を、また通期の第4四半期の決算説明においては各事業のKPIをお示ししていきたいと考えています。

unerryという会社は、四半期ごとに見ていただくよりも、通期で見ていただくことが重要な会社だと考えています。したがって、四半期ごとにKPIを設定させていただき、それをしっかり開示していくことが我々の前提になります。

中期経営計画で、リテールDX事業、リテールメディア事業、スマートシティ事業、グローバル事業と、この4つを掲げています。「それぞれの売上がどう変異しているのか?」「その要因は何なのか?」についてしっかりと開示していきたいと考えています。

質疑応答:リテール顧客の単位について

内山:「リテール顧客の売上については、店舗単位、会社単位のどちらでしょうか? そして店舗数が増えるほど売上が伸びるのでしょうか?」というご質問です。

複雑なものになりますが、「ショッパーみえーる」のような、データをWebサイトにアクセスしたら見られるようなサービスにおいては、「店舗単位」というよりは「地域単位」というほうが正しいです。見る地域が広がると請求金額が増えるということになります。

一方で「行動変容サービス」になると、これは「1店舗当たり、いくらぐらいの予算を使えるか」というものになります。したがって、「店舗数が増えれば増えるほど売上が上がる」というものになります。したがって、店舗単位と地域単位、一部は会社単位と、サービスによって分かれているとご理解ください。

質疑応答:第4四半期の進捗について

内山:「このままいくと、第4四半期は28パーセントの進捗をしなければいけないと思います。非常にチャレンジングに映るのですが、どうお考えでしょうか?」というご質問です。

先ほどの回答の繰り返しになりますが、8億円の体制については、自信を持ってこの第4四半期に臨んでいますので、そのようにご理解いただければと思います。さらに利益水準においては、楽観的水準とお伝えさせていただいています。

質疑応答:36パーセントの年平均成長率について

内山:「2028年6⽉期の売上高目標100億円は、オーガニックの成長ということですが、グローバル展開の成長スピードとしてはどうでしょうか? 変化が早い北米で、類似サービスが誕生する可能性はないのでしょうか?」というご質問です。

我々は、年平均36パーセント成長というものを考えるにあたっては、これが高いか低いかというのは、いろいろなご意見があると理解をしています。しかし、36パーセントの成長をしていこうと思うと、社員の成長も20パーセントから30パーセントで増やしていかなければいけません。

私はunerryという会社を作ってきて、非常に優秀で前向きな社員が多いと自負していますが、20パーセント、30パーセントではなくて、さらに50パーセント、70パーセントと増えていくようなことになると、会社の文化や組織を作ることが難しくなり、逆に組織が大きく壊れるということを懸念しています。

適度な成長のカーブがあると考えており、諸々を考えると中長期は36パーセント、今期は40パーセントだと見ています。

したがって、「現状36パーセント成長を目指していますが、それではスピードとして北米において、他から抜かれるのではないか?」というご質問については、懸念として理解できます。

北米の事業展開においては、どれだけ強いパートナーと組めるのかが重要だと思います。現状では、GroundLevel Insights社に出資していますが、この創業者は、北米における人流データの大元であるGLIの、非常に大きな業界団体の会長も務めている方です。その方を中心として、北米の人流データの会社に類するような会社との提携をしっかりと図っていきたいと考えています。

質疑応答:ビーコン数の修正時期ついて

内山:「INFORICHの『ChargeSPOT』が急拡大しており、ビーコン数が横ばいなのですが、まだ反映されていないのでしょうか?」というご質問です。

ビーコンの設置数や人流データのID数の開示については、年1回ほどの修正です。次回は第4四半期あたりに修正する予定です。

質疑応答:アメリカのスマートシティ事業展開の可能性について

内山:「アメリカのスマートシティ事業展開の可能性について、手応えはあるのでしょうか?」というご質問です。

答えは「イエス」です。私自身も北米に何回も行っており、グローバル事業の責任者であるグローバルチームも、「unerryのようなデータを見たことがない」「unerryのデータは非常に有益である」というコメントを毎回いただきます。加えて、実際に導入もしていただいています。

また昨年9月、10月から始めたサービスが、実際にお客さまからの受注に至っているという点を考えると、手応えはあると考えています。

一方で、先ほど申し上げた売上については、そのスケール感や事業展開のスピードにおいてまだ課題を感じているため、その中でしっかりと改善していきたいと思っています。

質疑応答:円安の影響について

内山:「円安による影響はどの程度あるのでしょうか?」というご質問です。

円安のインパクトは、主にサーバー費用に該当します。ビーコンの費用も一部はありますが、非常に小さいです。サーバー費用そのものは、海外のサーバーであるGoogle Cloudを利用しており、ドルベースの請求になります。したがって、そこに円安の影響が出てきます。

しかし、会社の業績全体に影響を与えるほどの仕入れ価格にはなっていないため、円安は業績に大きく影響を与えるほどではないとご理解ください。本日時点で、すでに為替は百五十数円になっていますが、しっかりと業績は出ています。

質疑応答:北米でのビーコン設置方法について

内山:「日本では自動販売機や『ChargeSPOT』など、街中で見かけるものにビーコンが設置されていると認識していますが、北米ではビーコンはどのように設置しているのでしょうか?」というご質問です。

これは、unerryが設置するというよりは、誰かが設置したビーコンを使わせてもらうというのがunerryのモデルになります。北米でビーコンが設置されているかどうかは、特定のアプリをインストールするとだいたいわかりますが、実際に歩くと、北米にはビーコンが非常に多く設置されています。

一方で、それがまったく使われていないという問題もあります。したがってunerryは「まったく使われていないビーコンをうまく使っていこう」という提案をしています。そうすると「そんなこともできるんだね」という反応をされるお客さまが多いです。

北米においては、かなり一般的に自動ドアや店舗にも自動で設置されており、他にもおもしろい事例としては、電球のビーコン化も、特に北米では進んでいます。

質疑応答:個人投資家向けの勉強会参加の動機について

内山:「個人投資家向けの勉強会に、初めて参加されることに少し驚きました。参加の決め手は何だったのでしょうか?」というご質問です。

我々は、個人投資家を含め、投資家のみなさまにさまざまな手段で情報提供することが重要だと考えています。個人投資家のみなさまに直接説明させていただく機会は、そう多くはありません。いただいた機会に対して、丁寧に対応したいと考えているところです。

質疑応答:中期目標へ向かうための年次ごとの目標について

内山:「中期目標が、2028年6月期に売上高100億円ということですが、中期経営計画として年次レベルで具体的に可視化できませんか?」というご質問です。

現時点においては、2024年6月期と2028年6月期のみの数字を出していますが、平均すると36パーセントの成長になるため、おおむね計算していただければおわかりいただけるような成長カーブを描いていくとご理解ください。

今期が40パーセントで、平均が36パーセントになっていくということは、40パーセント、38パーセント、36パーセントというような成長になっていくとイメージいただければいいかと思います。

具体的な数字については、業績予想というかたちで、第4四半期末以降に出す予定です。

質疑応答:三菱食品との提携におけるデータ活用について

内山:「三菱食品とunerryでは『見た、来た、買った』というかたちで継続されており、人流データが必要なのはわかりますが、顧客側からすると『見た、買ったというだけで十分』というリスクはないのでしょうか?」というご質問です。

これは「『来た』というデータは要らなくなるのではないか?」というご質問ですが、unerryは「来た」ということだけを計測しているのではなくて、「我々のデータを活用して『見た』かどうか」「我々のデータを活用して『来た』かどうか」「我々のデータで『買った』かどうか」まで含めて全部計測しています。

したがって、仮に「『見た』『買った』ということだけで、『来た』がいりません」と言われたとしても、結局我々のデータを活用して「見たか?」さらに「買ったか?」ということまでの計測をしています。その結果、いろいろなかたちで見直しはあると思いますが、unerryのデータが使われていくことに変わりがないという構造になっています。

質疑応答:アメリカのスマートシティ事業の請求時期について

内山:「アメリカのスマートシティ事業が展開できたとして、実際の請求タイミングはいつになるでしょうか? 12月末と想像していますがいかがでしょうか?」というご質問です。

アメリカのスマートシティ事業そのものについては、我々が現状提供しているものではありませんが、特にアメリカの場合は、月次の支払いのほうが一般的だと思います。日本のように3月末に一括というようなかたちは、比較的少ないのではないかと考えています。

質疑応答:北米におけるビーコン未利用の理由について

内山:「北米でかなりの数がビーコンが設置されているにもかかわらず、利用されていない理由は何かあるのでしょうか? 設置はどのような企業が多いのでしょうか?」というご質問です。

まず、設置数が多い企業は小売店、そしてスポーツビジネスが多いです。なぜ利用されていないのかについては、実は日本とまったく同じです。日本もビーコンを設置したものの、「まったく使っていません」という事業者が非常に多いです。

なぜなら、自社でビーコンを使うためには、どうしてもモバイルアプリが必要だからです。したがって、モバイルアプリを開発し、自社にビーコンを引くことになりますが、ここまで作り上げたところで、今度はアプリを多くの方にインストールしてもらわなければいけません。多くのアプリ広告を回さなければいけません。「これができるまで何年かかるだろうか?」ということが、日本市場でもずっと行われていました。

そこにunerryが創業して、「ビーコンがあるなら登録してください。すでに我々のアプリは3.9億IDもあります」というのは、即効性があるご提案になります。加えて、そのような特許を取っているのは、日本・米国・中国でunerryしかありません。そのため、このような技術を提供しているというのは、非常にマッチするビジネスです。

したがって、北米だけではなく、もともと日本にもあったビーコンがなぜ使われていないかについては「unerryのような事業者がいないから」というのが私の回答です。

質疑応答:株価の底上げ戦略について

内山:「現状の時価総額では、機関投資家が積極的に買いづらい状況かと思います。株価の底上げ戦略として、業績を上げる以外に取り組んでいることは何かありますでしょうか?」というご質問です。

我々が発行体として、株価そのものを底上げするために直接的にできることはありませんが、機関投資家のみなさまに対してIR活動をしっかり行い、1on1でご説明させていただくことが、まず基本になると思っています。

加えて、業績を上げることがやはり一番だと考えています。「業績を上げる以外に取り組んでいることはありますか?」というご質問ですが、現状の時価総額というよりは、むしろ取引高がメインだと思っています。投資家のみなさまは、第3四半期に売上が偏重していることを様子見して、買いづらいという要素もあるのではないかと思っています。

したがって、今期に確実に業績を出して、「unerryという会社は、年度を通じて見ていただく必要がある」ということを、ぜひご理解いただきたいと思います。

かつ機関投資家のみなさまとしっかりコミュニケーションをとり、「年度を通じた成長が、これから36パーセントで続く会社なんだ」という期待形成をしっかりと図っていきたいと考えているところです。

質疑応答:ビーコン特許の有効期限について

内山:「ビーコン特許の有効期限はいつ切れますか?」というご質問です。

これは20年間です。したがって、現状では2036年にまず切れることになりますが、当面は継続しています。

質疑応答:プライム市場への変更予定について

内山:「上場以来、説明会にほとんど参加しています。ようやく安定した売上・利益が軌道に乗ってきて、真のグロース企業になってきたと感じます。プライム市場への変更などは考えていますか?」というご質問です。

我々がしっかりと時価総額と取引高を形成できた先に、プライム市場に類するところへの道筋は、ぜひ検討していきたいと考えています。

そのためには、時価総額と出来高をしっかりと作っていき、機関投資家のみなさまの保有も増やし、それから個人投資家のみなさまからの注目も着実に増やすということを、これからもしっかりと取り組みたいと考えています。

質疑応答:出来高について

内山:「出来高が少ないというご指摘を、紹介した人から受けています」というコメントです。

出来高については、我々も直接操作できるものではありませんが、しっかりと情報提供を増やしていくことによって、改善を図っていきたいと思っています。

質疑応答:投資家からの評価について

内山:「投資家から、なぜ評価されないと思いますか?」というご質問です。

いろいろな観点があると思っていますが、まず現状の収益水準から考えた時のPERという観点では、一定のご評価をいただいていると考えています。

評価されていないポイントとしては、出来高ではないかと思っています。現在、我々の浮動株において、多くの株式が機関投資家の方々に保有されている状況で、実際に世の中に出ている株式の数が非常に少ないです。そのような問題が、特に出来高においてはあるのではないかと考えています。

第2四半期が終わった後に、いったん保有している株式を放出しましたが、それでもまだまだ浮動株そのものが少なく、売買に至っていないという問題があると考えています。

しっかりとIRをして、今保有している方も買いたい方も、unerryという板をもう少し厚くしていく取り組みがあらためて必要であり、その点において、再評価をしていただく必要があると考えているところです。

質疑応答:社長の株価評価について

内山:「内山社長はふだん、株価推移や出来高などを確認されているのでしょうか?」というご質問です。

私が株価や出来高を毎日見て、一喜一憂しているわけではありません。ただ、株価というものは非常に重要な指標だと考えており、IR担当や社員の中には毎日チェックしているものもいます。

私はその報告を受けて、しっかり対策をとっていくという立場です。現状の出来高と株価の推移に対して、さまざまな方からアドバイスをいただき、IR活動に反映していきたいと考えています。

内山氏からのご挨拶

内山:どの街に行ってもどの店に行っても、実はunerryのデータが自然と使われていて、みなさまの生活が良くなったり、買い物が楽しくなったりする「unerry, everywhere」というビジョンを、我々は推進しています。これによって、大きく成長していきたいと思っていますので、今後とも応援のほど、どうぞよろしくお願いします。