2022年11月22日に発表された、ユニチカ株式会社2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

決算のポイント

上埜修司氏:ユニチカの社長を務めます、上埜と申します。お忙しい中ご参加いただき、誠にありがとうございます。本日は、2023年3月期第2四半期決算についてご報告、ご説明します。

はじめに、今回の決算のポイントをご説明します。当第2四半期は、価格改定と高付加価値品の販売が伸びたことにより、連結売上高は前年同期比36億円の増収となりました。しかし、価格改定を上回る原燃料価格や輸送コストの高騰の影響が大きく、営業利益は前年同期比19億円の減益となりました。

一方、営業外では、円安ドル高の進行に伴い、外貨建資産の評価益を為替差益として28億円計上したことにより、経常利益および四半期純利益は、前年同期比で増益となりました。

通期の業績予想について、第2四半期の業績を踏まえ、5月に公表した業績予想から修正しています。現状の円安ドル高傾向や原燃料価格の高騰は、第3四半期以降も続くと見込んでいます。引き続きコストダウンや価格改定に取り組みますが、当初の予想よりも営業利益が下振れる見込みとなりました。

なお、第2四半期に計上した為替差益は、通期でも残ると見込んでおり、経常利益、当期純利益は、5月の予想から上方修正しています。

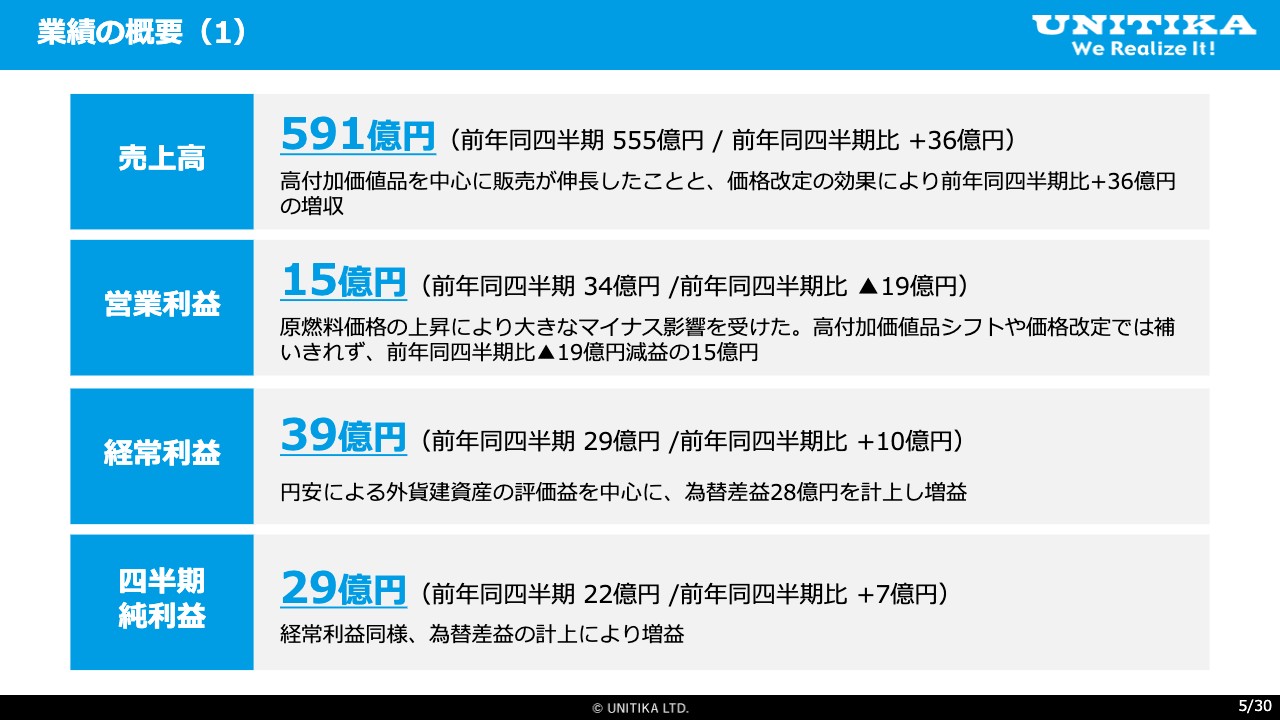

業績の概要(1)

2023年3月期第2四半期の連結決算について、あらためてご説明します。売上高は、前年同期比36億円増加の591億円、営業利益は、前年同期比19億円減少の15億円となりました。経常利益は、為替差益を計上したことで、前年同期比10億円の増加で39億円、四半期純利益は、前年同期比7億円の増加で29億円となっています。

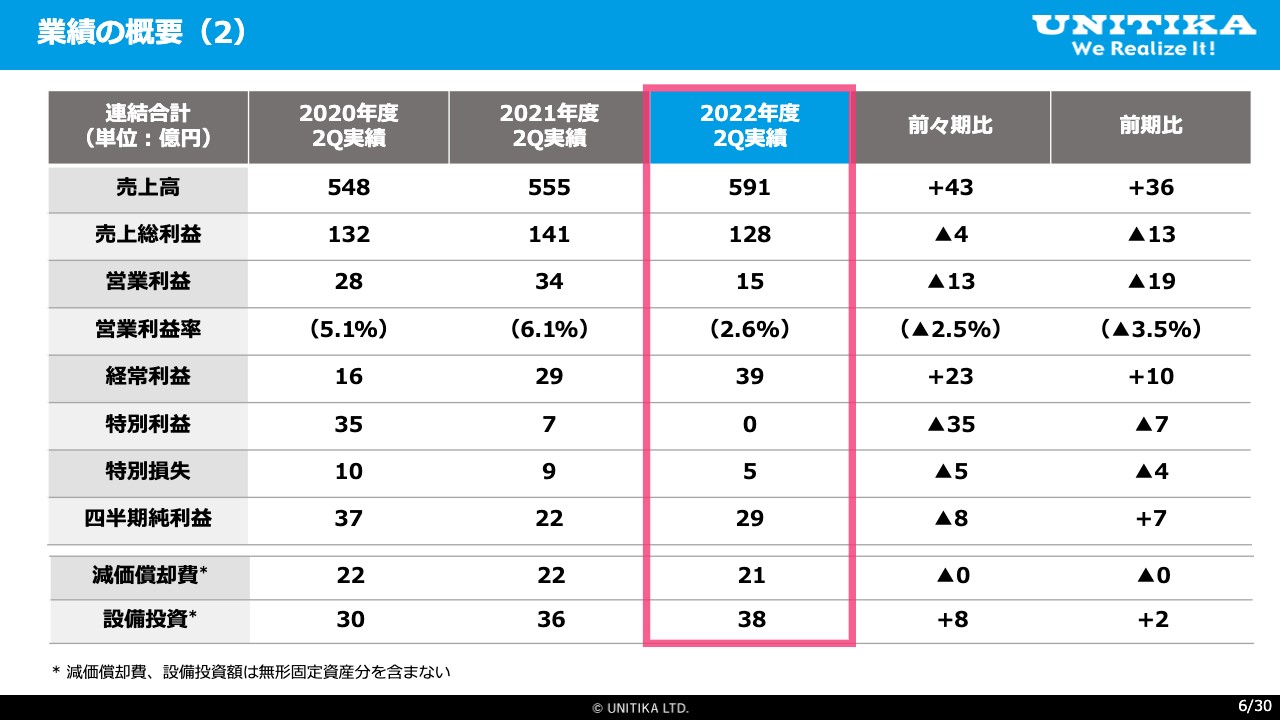

業績の概要(2)

スライドは昨年および一昨年の同期と比較した損益計算書です。昨年あるいは一昨年と比較しても、営業利益率が大幅に低下しており、大変厳しい結果と受け止めています。主に原燃料価格の高騰が原因と考えていますが、引き続き、コストダウンや価格改定による収益の改善に取り組んでいきます。

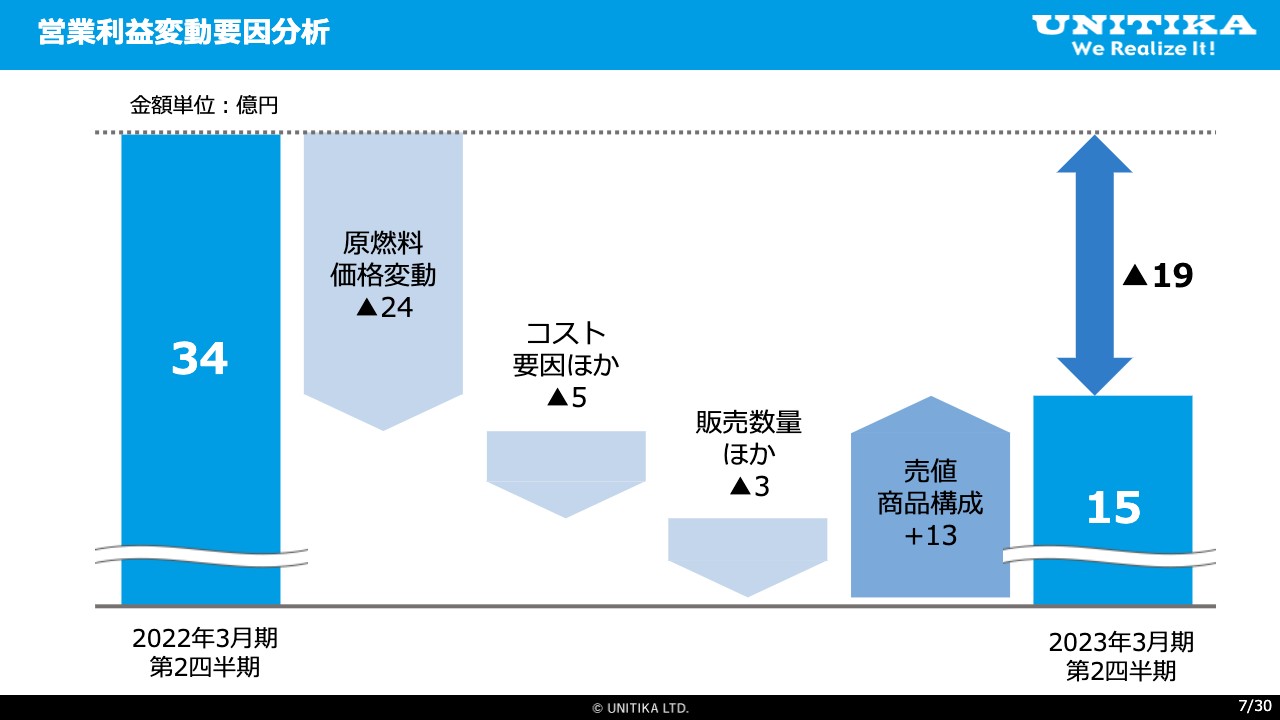

営業利益変動要因分析

営業利益の変動要因についてご説明します。前年同期の営業利益34億円に対し、今期は原燃料価格の高騰により、24億円減少の影響を受けました。この中の約6割が原料価格、約4割が燃料費の高騰によるものと試算しています。この燃料費の影響が、第1四半期より第2四半期と、時間の経過とともに大きくなっています。

コスト要因における5億円減少の影響には、物流費の高騰や、主に繊維セグメントで大きく影響が出ている円安による調達コストの上昇が含まれます。

販売数量については、自動車の生産減や中国でのロックダウンなどにより販売が減少した影響を受け、3億円減少しました。これらのマイナス影響に対し、価格改定と高付加価値品へのシフトに伴うプラス影響が13億円ありました。これらを総合して、営業利益は前年同期比19億円減少の15億円となりました。

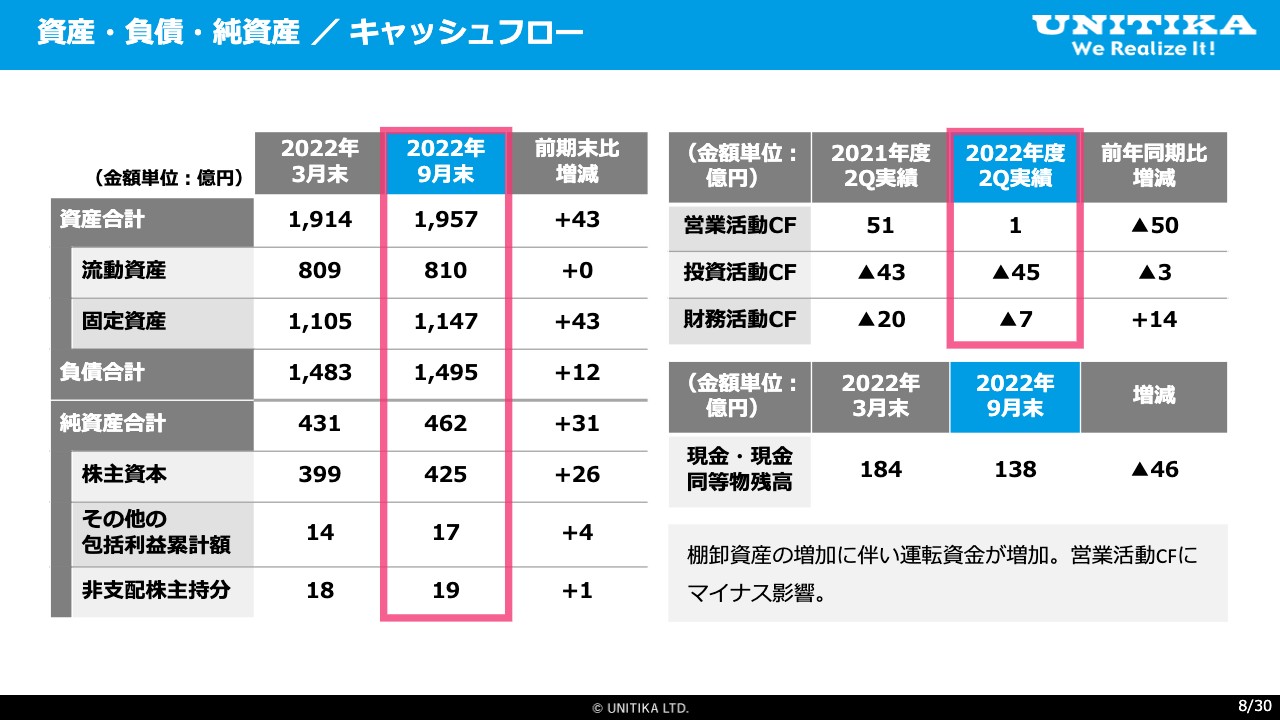

資産・負債・純資産 / キャッシュフロー

スライド右側のキャッシュフローの状況をご覧ください。営業活動によるキャッシュフローですが、主に棚卸資産の増加と、低位の営業利益によるマイナス影響を受けました。その結果、営業活動によるキャッシュフローが前年同期比で大幅に悪化する厳しい結果となりました。

なお、棚卸資産の増加の大部分は原燃料高騰による価格の上昇が背景となっています。キャッシュフローの管理は、引き続きしっかりと取り組んでいきます。

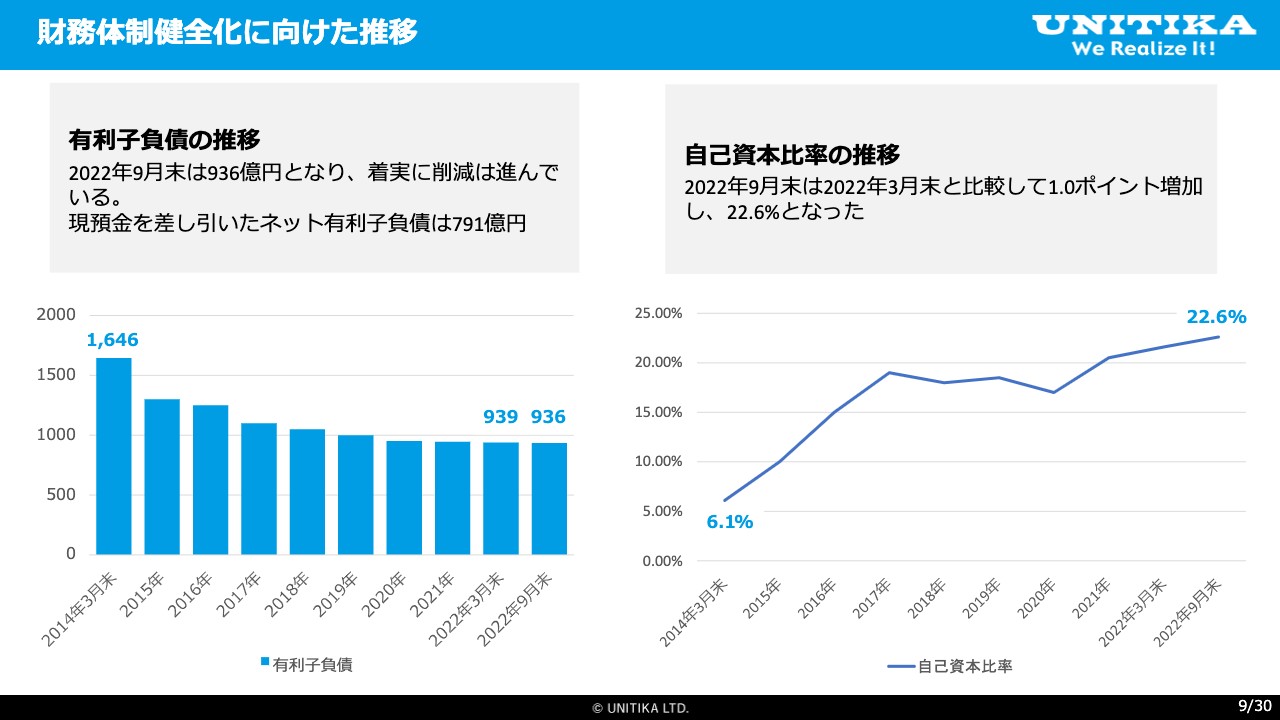

財務体制健全化に向けた推移

有利子負債と自己資本比率の推移についてです。スライド右側の折れ線グラフが自己資本比率を表しています。2022年9月末は、3月末に比べて1.0ポイント改善し、22.6パーセントになっています。

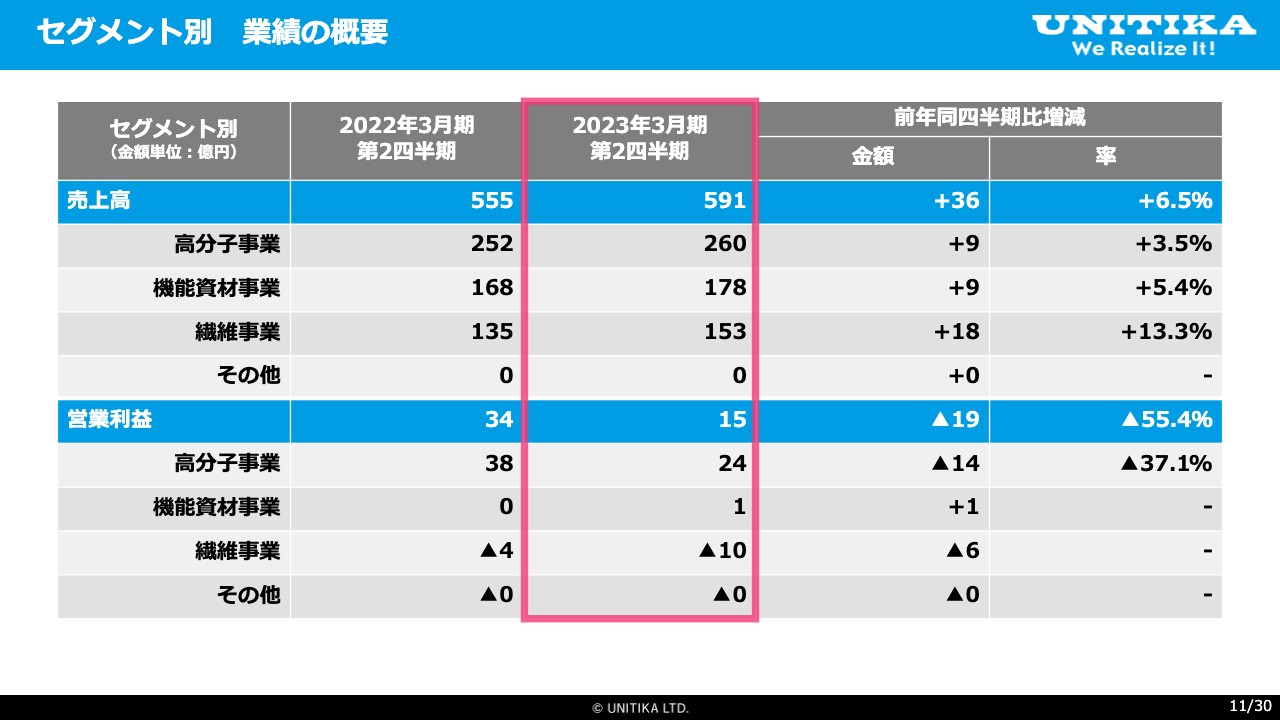

セグメント別 業績の概要

セグメント別の状況について詳しくご説明します。ご覧のとおり、3つのセグメントすべてにおいて、売上高は増収となっています。営業利益は、機能資材事業セグメントは増益、その他の2つのセグメントは減益となりました。

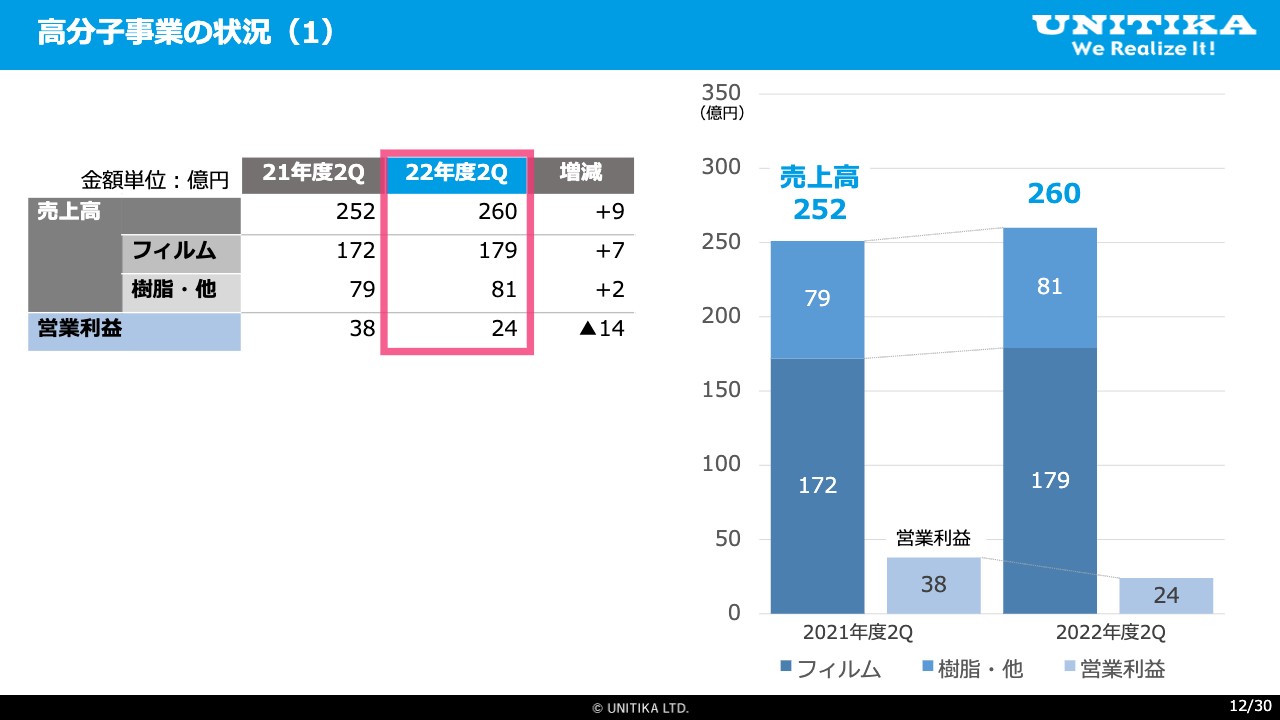

高分子事業の状況(1)

各セグメントの状況について詳細をご説明します。高分子事業では、フィルムと樹脂ともに増収となりましたが、営業利益は前年同期比14億円減少と、大幅な減益に終わりました。

原燃料高が背景にあり、原燃料価格のマイナス影響の大部分はこの高分子事業が受けています。どちらの事業も価格改定はある程度実施できていますが、原燃料の高騰が価格改定を上回るペースで進んだことで、営業利益が減益となりました。

高分子事業の状況(2)

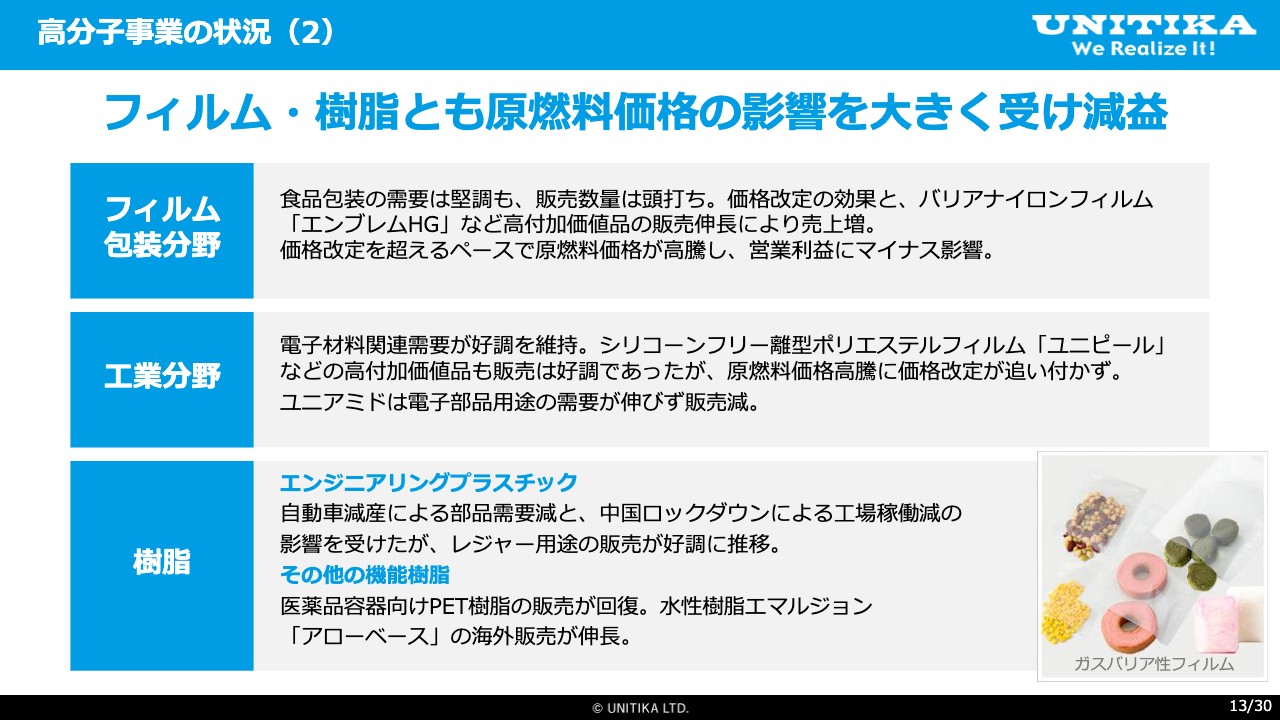

各事業の概況についてご説明します。包装フィルム分野は、食品包装の需要は堅調でしたが、販売数量は前年から若干減少しました。価格改定の効果と、「エンブレムHG」などの高付加価値品の販売増はありましたが、原燃料価格の高騰が営業利益を押し下げました。

工業用フィルムは、電子材料関連需要が引き続き好調でした。シリコーンフリー離型ポリエステルフィルム「ユニピール」などの高付加価値品の販売が伸長しましたが、こちらも価格改定が追い付きませんでした。以上により、フィルム事業全体では増収減益となりました。

樹脂事業の状況について、エンジニアリングプラスチックは、自動車部品用途の需要減や中国のロックダウンの影響により、お客さまにおいて工場の稼働が減少し、販売が伸びませんでした。一方で、アウトドアやレジャー関連用途の販売が好調でした。

その他の機能樹脂は、回復が遅れていた医薬品容器向けPET樹脂の販売が回復し、水性樹脂エマルジョン「アローベース」の海外での販売が伸長しました。樹脂事業においても、原燃料価格高騰の影響は大きく、価格改定が追い付きませんでした。以上により、樹脂事業全体では増収減益でした。

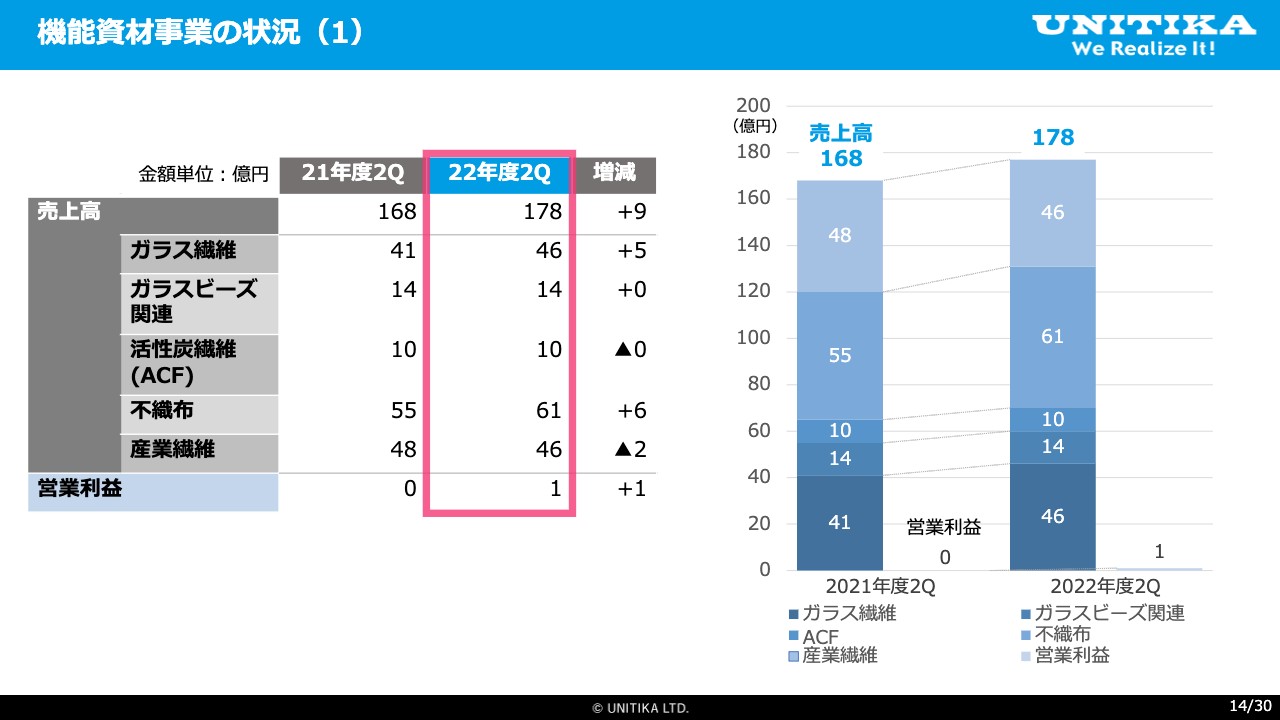

機能資材事業の状況(1)

機能資材事業セグメントについてご説明します。5つの事業から成り立ち、それぞれの事業や用途分野によって凹凸があります。今期は、ガラス繊維と不織布が増収、ガラスビーズと活性炭繊維は横ばい、産業繊維が減収となりました。

営業利益は、ガラス繊維事業が電子材料を中心に販売を伸ばした効果が大きく、前年同期比で1億円の増加となっています。

機能資材事業の状況(2)- 01(ガラス繊維・ガラスビーズ・活性炭繊維)

当社のガラス繊維事業には、各種産業分野で使用される産業資材分野と、半導体や電子基板で使用される電子材料分野があります。今期はどちらの分野も順調な販売状況でした。電子材料分野では、超薄クロス、低熱膨張クロスなどの高付加価値品の販売が伸長しました。

ガラスビーズ事業について、道路用途では豪雨災害の影響、反射材用途では欧州の市況悪化の影響を受けました。工業用途はブラスト用途をはじめ、各用途で堅調に推移しました。

活性炭繊維事業は、主力の浄水器用途は順調でしたが、自動車用途は、ユーザー側で工場の稼働が減少し、販売が減少しました。

機能資材事業の状況(2)- 02(不織布・産業繊維)

不織布事業について、自動車用途は他の事業と同様に苦戦しましたが、スキンケア用途が、人流の回復と、猛暑・早期梅雨明けという気候要因により販売が回復しました。また、海外子会社のタスコでは、価格改定の効果が発現して収益が改善しました。

産業繊維事業では、ポリエステル短繊維は国内、輸出とも販売が減少する結果となりました。また、ポリエステル高強力糸は、建築土木用途で緩やかに回復しましたが、その他の用途での苦戦が響きました。

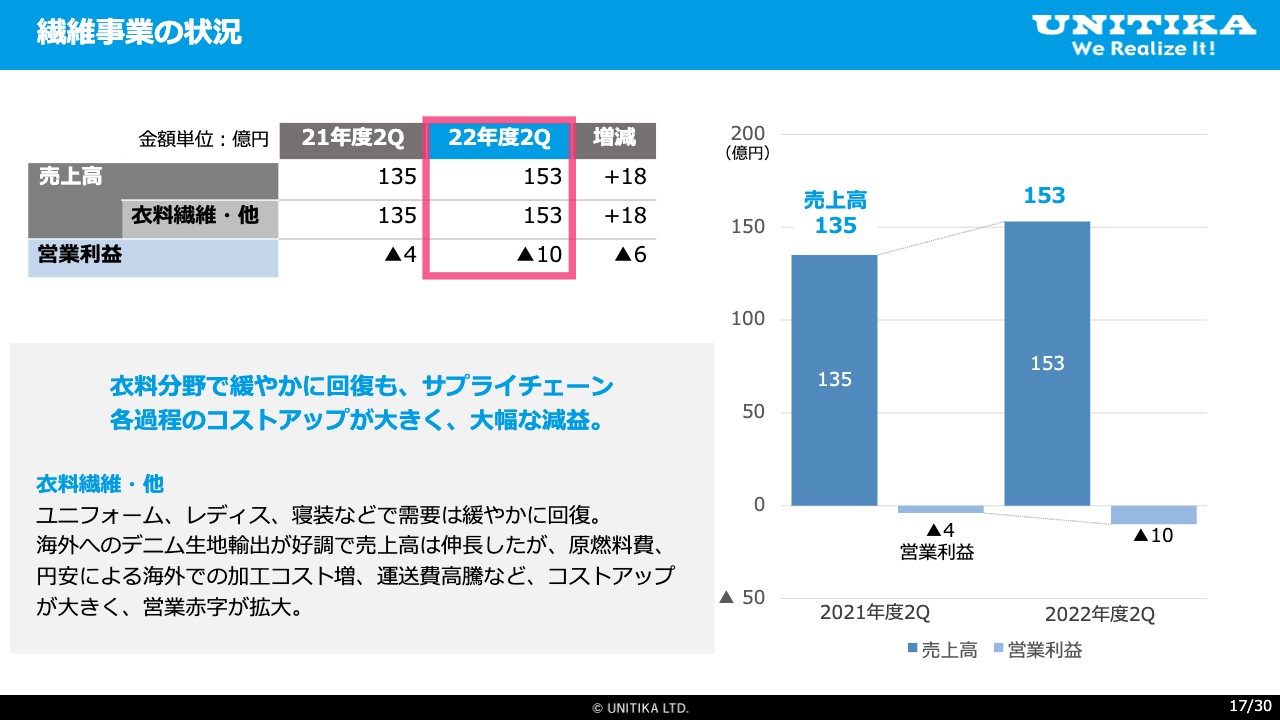

繊維事業の状況

繊維事業セグメントについてご説明します。衣料繊維事業では、ユニフォームやレディース衣料、寝装分野などで需要が緩やかに回復しました。また、海外へのデニム生地輸出が好調で、増収に貢献しましたが、原燃料費高騰に加え、円安に伴う海外での加工コストなど、サプライチェーンの各過程での大きなコストアップ影響を受け、前年同期比で6億円減少と、大幅な減益、赤字拡大という結果になりました。以上が2023年3月期第2四半期の決算説明です。

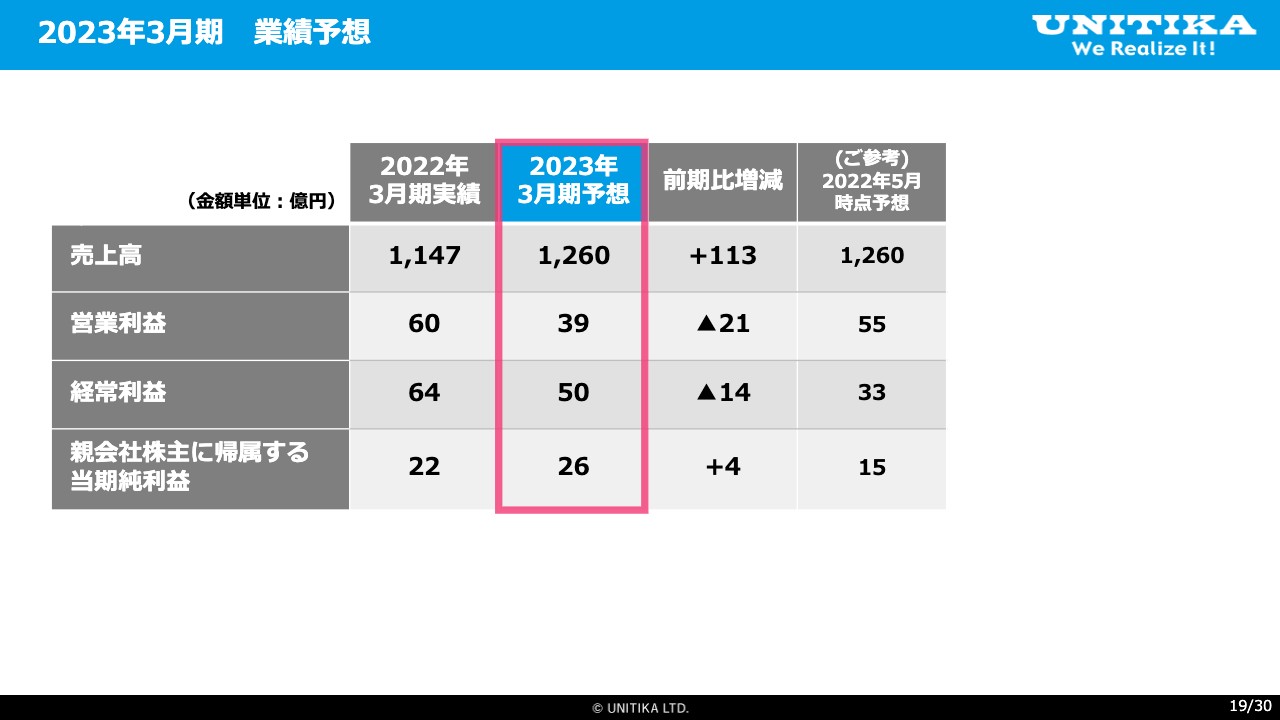

2023年3月期 業績予想

ここからは、通期の業績予想についてご説明します。第2四半期の業績を踏まえ、本年5月に公表した業績予想から修正しています。売上高の修正はありませんが、営業利益は55億円から引き下げ、39億円の予想としています。経常利益は50億円、当期純利益は26億円と、それぞれ前回の予想から上方修正しています。

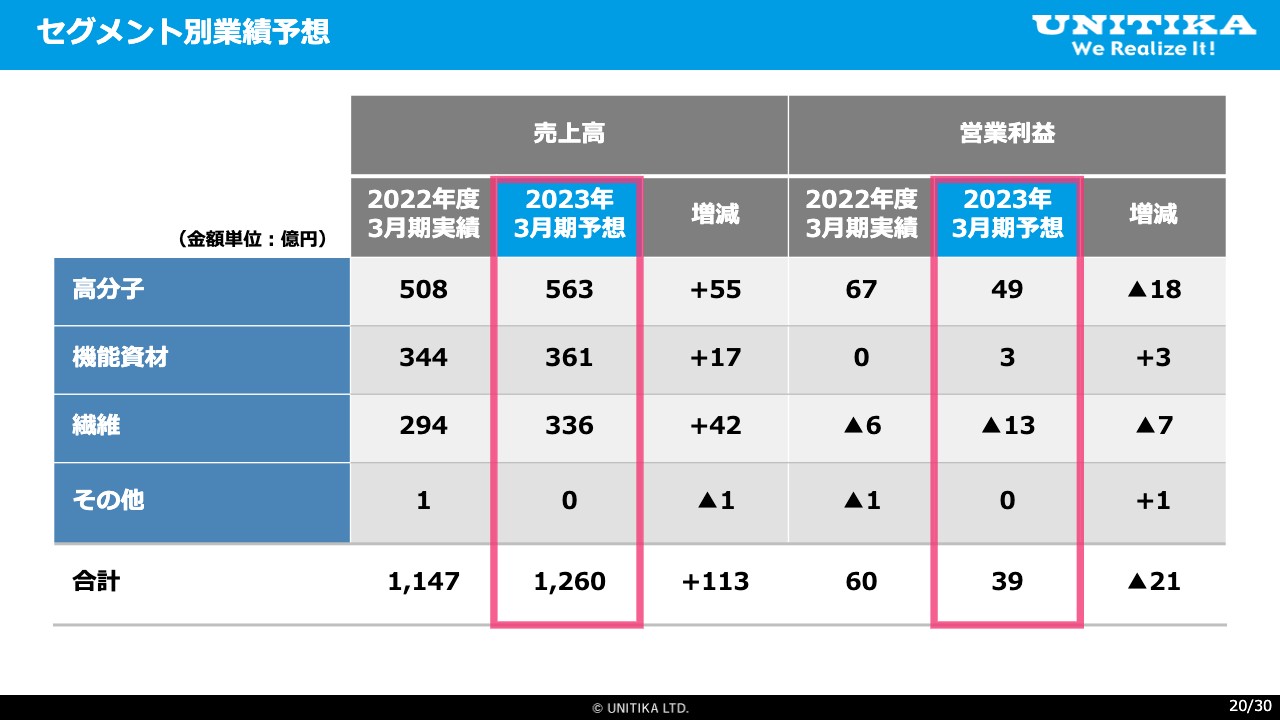

セグメント別業績予想

セグメント別の業績予想です。各セグメントの傾向は第2四半期までと同様で、高分子事業と繊維事業の両セグメントは減益、機能資材事業セグメントは増益の予想です。

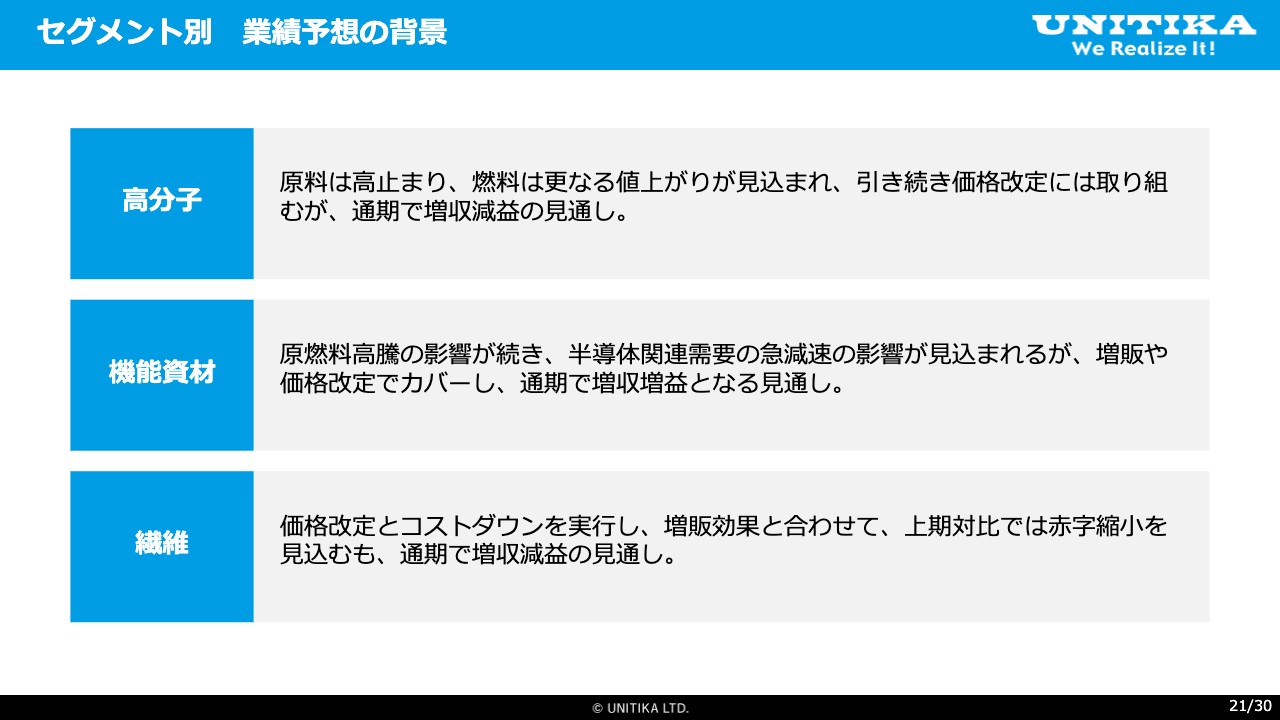

セグメント別 業績予想の背景

高分子事業は、引き続き価格改定に取り組みますが、原燃料価格、とりわけ燃料費の高騰が下期の収益に影響すると見込まれており、通期で増収減益になる見込みです。機能資材事業は、半導体関連の市況が足元で急速に冷え込んでいるのが懸念材料ですが、各事業で引き続き価格改定とコストダウンに取り組み、通期で増収増益となる見込みです。

繊維事業は、遅れている価格改定に引き続き取り組みながらコストダウンを実行し、上期と比較すると収益は改善される見込みですが、通期では増収減益となる見込みです。通期の業績予想についてのご説明は以上です。

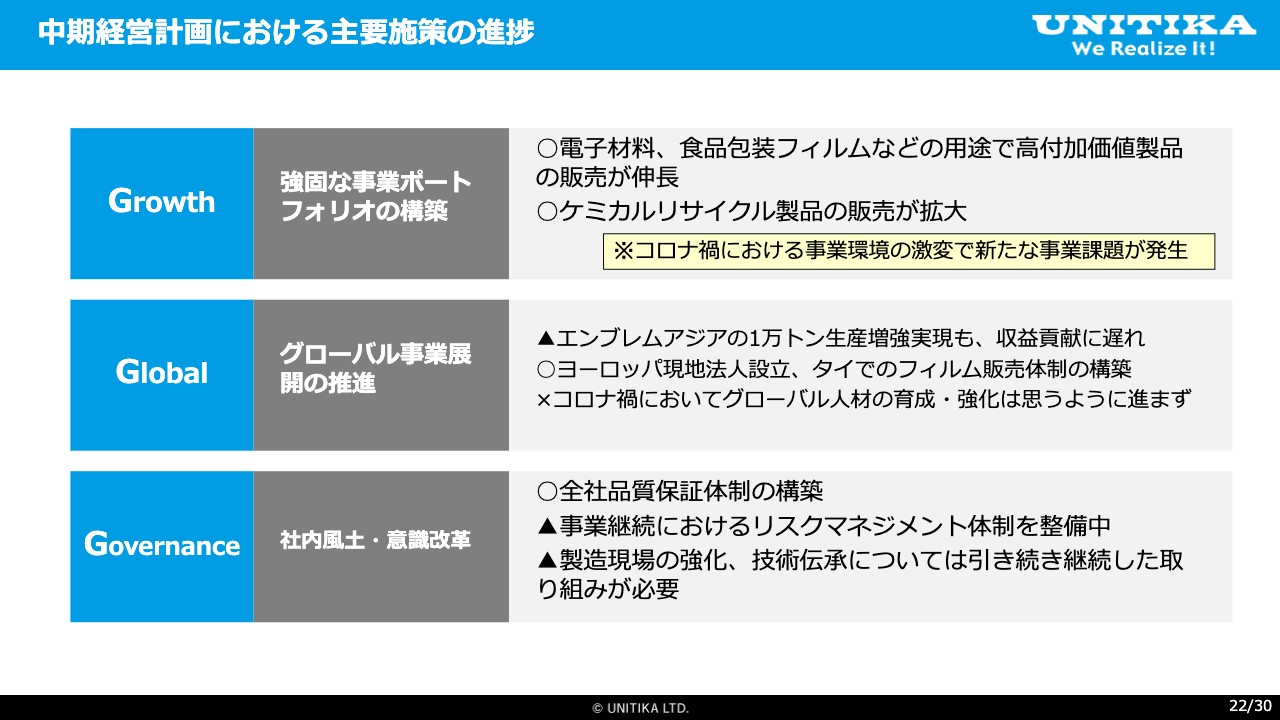

中期経営計画における主要施策の進捗

当社は今年度、中期経営計画「G‐STEP30 1st」の最終年度を迎えています。ここでは、中期経営計画における主要施策の進捗状況について、簡単にご説明したいと思います。

3つのGの1つ目、「強固な事業ポートフォリオの構築」では、電子材料や食品包装フィルム向けに、新たな高付加価値品の販売を進めることができました。また、環境に配慮した製品に関しては、ケミカルリサイクル技術を応用した製品を新たに市場に投入し、販売数量を拡大しています。

その一方で、コロナ禍において事業環境が激変し、新たな事業課題が発生しています。事業ポートフォリオの構築には、引き続き十分に取り組んでいきます。

2つ目の「グローバル事業展開の推進」では、大きな課題であったインドネシアでのナイロンフィルム生産設備の導入は、新型コロナウイルスの影響で工事が大幅に遅れましたが、本年8月に商業運転を開始しています。しかしながら、中期経営計画期間内の収益への貢献には間に合いませんでした。

ただし、販売体制に関しては、ヨーロッパ現地法人の設立やタイでのフィルム販売体制の構築を行い、生産能力の拡大と並行して、販売を拡大できるような体制を整えました。少しでも早く増産効果が現れるように、拡販活動を進めていきます。

課題として残ったのが、グローバル人材の育成です。国をまたいだ移動に厳しい制限が課せられた状態では、現地で活動しながら経験を積むという施策がうまく機能せず、次期中期経営計画へ課題を残しています。

3つ目の「社内風土・意識改革」では、ものづくりへの原点回帰ということで、品質保証体制の確立、リスクマネジメント体制の再構築、製造現場の強化を施策に掲げていました。

品質保証体制の構築については、過去の不適切事案を踏まえ、二度と発生させないという思いのもと、体制の強化と意識改革、教育の強化を進めました。リスクマネジメント体制の再構築、製造現場の強化については、一朝一夕には効果が出ないこともあり、今後も引き続き取り組みを継続していきます。

サステナビリティへの取り組み(優先課題)(1)

最後になりますが、サステナビリティへの取り組みの状況についてご紹介します。当社では、8つの優先課題とそれに対するKPIを策定し、この度、10月に発行した統合報告書で公表しました。

8つの優先課題のうち、事業に関する優先課題が、スライドにお示ししている「安全で安心な暮らしの実現」「便利で快適な暮らしの実現」「環境と共生する暮らしの実現」の3つです。

この3つの「暮らしの実現」に貢献する素材や商材、もう少し具体的に言いますと、より付加価値の高い高機能素材や新規開発商品などが該当しますが、これらの売上高を2030年に、2019年度比で2.6倍に伸ばすことを目標にしています。

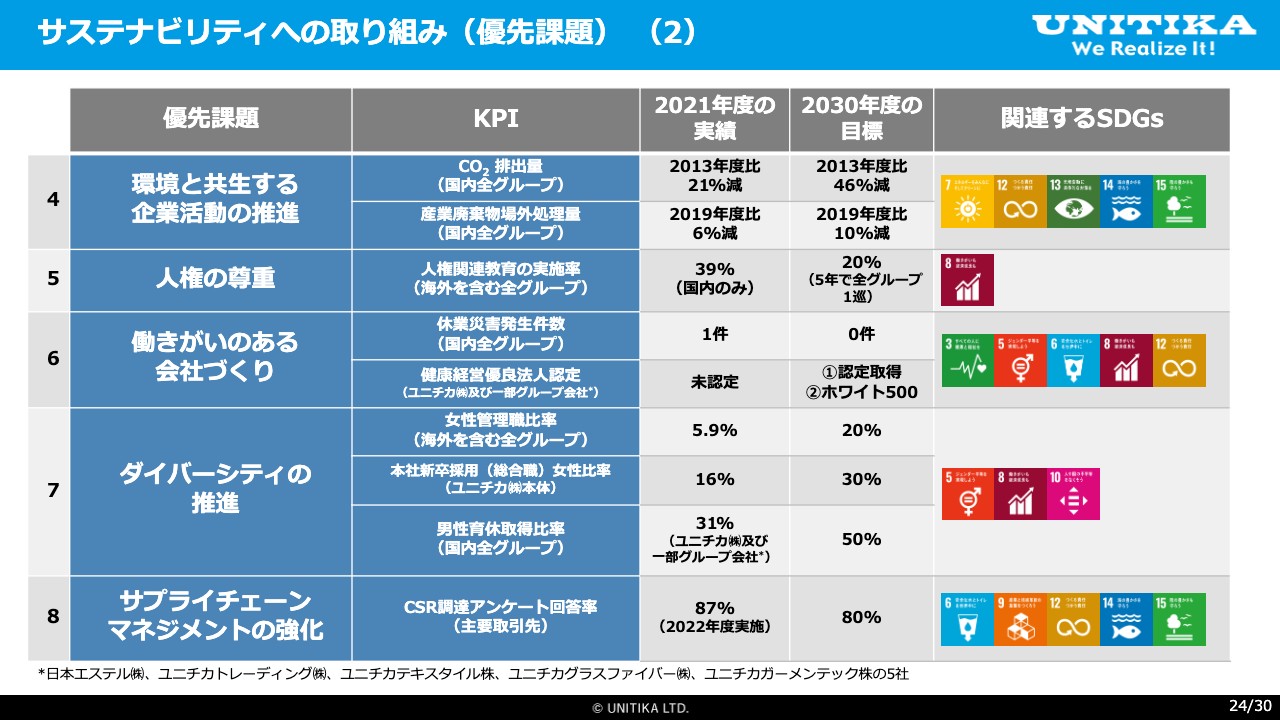

サステナビリティへの取り組み(優先課題) (2)

企業活動に関する優先課題については、当社グループの現状を踏まえ、今後の企業活動に求められる課題を挙げています。詳しくは、当社ホームページで公開している統合報告書をぜひご参照ください。本日のご説明は以上となります。ご清聴ありがとうございました。