2021年3月16日に行われた、ケネディクス・レジデンシャル・ネクスト投資法人2021年1月期決算説明会の内容を書き起こしでお伝えします。

1. 運用ハイライトと今後の運用方針 運用ハイライト

佐藤啓介氏:ケネディクス不動産投資顧問の佐藤でございます。平素は、ケネディクス・レジデンシャル・ネクスト投資法人の運営にご協力いただきまして、誠にありがとうございます。あらためて御礼申し上げます。

それでは、ケネディクス・レジデンシャル・ネクスト投資法人、KDRの2021年1月期、第18期の決算の概要について説明いたします。4ページをご覧ください。4ページは、運営状況のハイライトです。左側が、ポートフォリオの76パーセントを占める居住用施設です。

昨年は、新型コロナウイルスの影響により、東京経済圏で新規契約が減少したことから稼働率が低下しましたが、2021年に入り、新規契約数が増加。稼働率はすでに底を打っており、2月末時点では東京経済圏で96.2パーセント、ポートフォリオ全体では95.9パーセントに回復しています。2月、3月の繁忙期は、例年と同じような動きとなっており、稼働率は今後回復を見込んでいます。

下段の新規賃料ですが、2021年1月期は、稼働率の低下から賃料上昇のペースは鈍化したものの、引き続き増加基調が続いています。更新賃料も増加が続いています。

中央がヘルスケア施設です。施設は、オペレーターに長期固定賃料の契約で賃貸されており、投資法人の収益は安定しています。エンドテナントの入居率は、コロナ禍においても安定しており、オペレーターの収支も安定しています。

右側が宿泊施設ですが、保有する2物件は、オペレーターである株式会社リブ・マックスに固定賃料で賃貸されています。前回の緊急事態宣言時に、昨年の5月から7月までの賃料を一部減額し、減額した分を11月以降分割して支払ってもらうという対応を取りましたが、稼働率はコロナ前の水準まで回復しており、賃料は取り決めどおり支払われております。

1. 運用ハイライトと今後の運用方針 ポートフォリオ

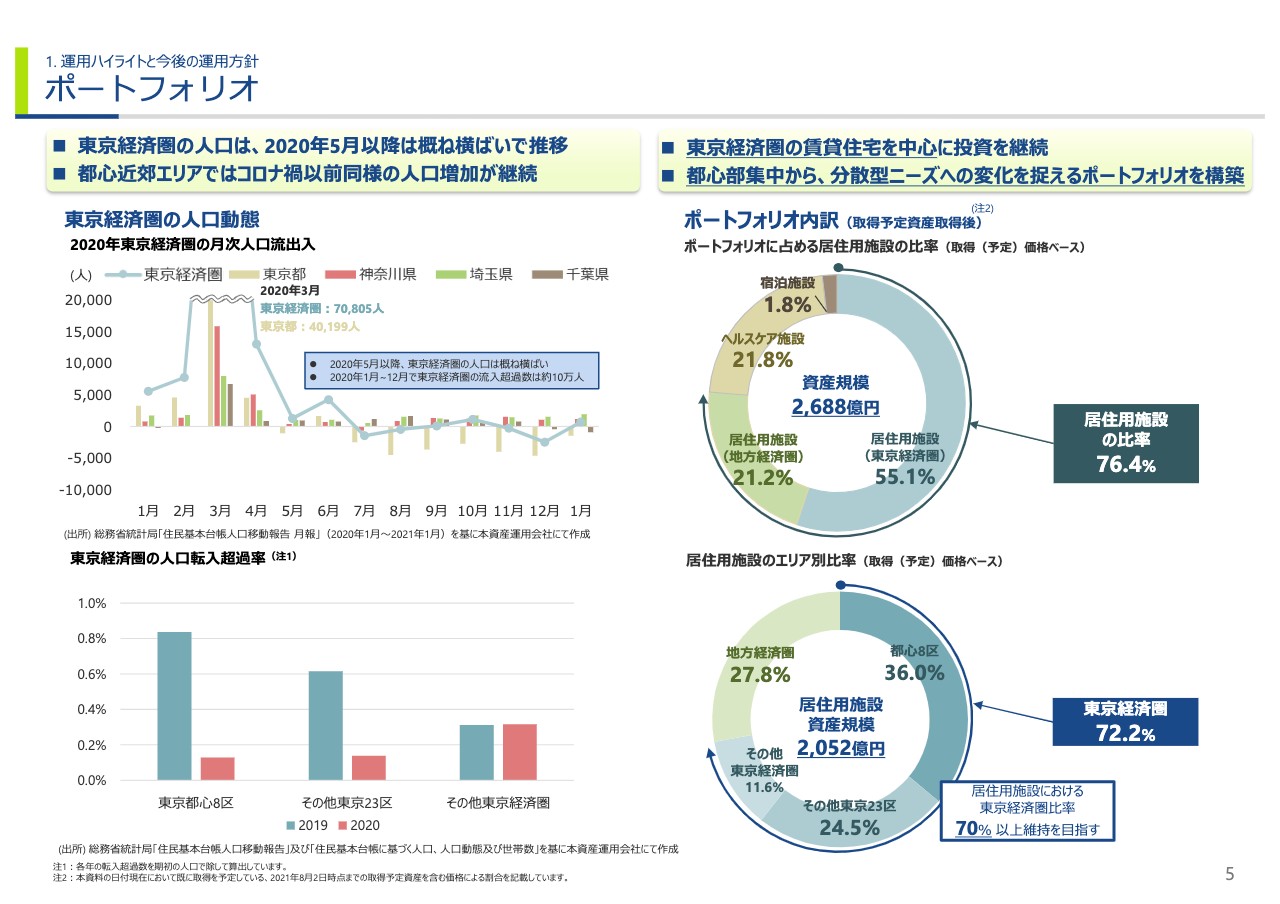

続いて、5ページをご覧ください。左上のグラフのとおり、昨年の7月以降、東京都では東京からの転出者が東京への転入者を上回る転出超過の状態が続いています。東京からの転出者の多くが、周辺の千葉、埼玉、神奈川県に移動しており、東京周辺の3県では転入超過数が増加しています。

東京経済圏、1都3県で見ると、人口の流出入は概ね均衡しています。このような人口動態の変化はテレワークの影響が大きく、テレワークの導入により、都心に通勤する回数が少なくなり、都心部での住宅需要が減少し、首都圏郊外での住宅需要が増加しています。

右上のグラフは、KDRのポートフォリオの内訳ですが、東京経済圏の居住用施設の割合を増やすという従来からの方針に変更はありません。前回の決算発表時の52.9パーセントから、今回55.1パーセントに増加しています。

下段は、居住用施設における地域別の内訳ですが、東京経済圏の割合は、前回の69.9パーセントから72.2パーセントまで拡大しましたが、都心部の割合が低下し、都心以外の比率が上昇と、よりバランスが取れたポートフォリオとなっています。これは、人口動態の変化に従い、取得方針を若干軌道修正し、首都圏郊外を含めた都心部以外での物件取得に力を入れた結果です。

1. 運用ハイライトと今後の運用方針 公募増資による新規資産の取得

6ページは、2月に実施した公募増資の概要です。J-REIT初となる、特に周知性の高い企業に適用される特例を活用し、短縮日程での公募増資により、約74億円を調達しました。

下段の記載のとおり、2月15日の発行決議から3営業日目にプライシングするという短縮日程で、マーケット変動リスクを回避しながらも十分な需要を獲得することに成功しました。公募増資前後で、記載の賃貸住宅9物件、ヘルスケア施設2物件、合計11物件、194億円を取得しています。

取得物件には3つ特徴があります。1つ目は、賃貸住宅はいずれも東京経済圏の物件ですが、右側の4物件は千葉県の市川市、神奈川県の藤沢市、横浜市、川崎市と、首都圏郊外の物件です。これは、テレワークの浸透による郊外での住宅需要の増加を予想して、首都圏郊外での物件対策に力を入れた結果です。

2つ目の特徴は、取得ルートです。マーケットでの第三者からの物件取得に加え、スポンサー関連、三井住友ファイナンス&リース、外部サポート会社からの物件取得と、多様な取得ルートから物件取得を行っています。

3つ目の特徴は、新築物件が多く、7物件あることです。平均築年数低下によるポートフォリオのクオリティー向上が見込める一方で、リーシングリスクが懸念されますが、マスターリース会社を活用するなど、リーシングリスクにも配慮しています。

上段左の2物件、「八丁堀」と「中板橋」は昨年9月末に取得していますが、「中板橋」で大口のテナントを確保するなど、申込みベースで稼働率は62.4パーセント、87.2パーセントと、リーシングは順調に進捗しています。

左から3番目の「池袋ウエスト」、一番右の「川崎」は、マスターリース会社の活用により安定収益が見込める物件です。左から4番目の「蒲田南II」は、昨年3月に取得し安定稼働している「KDXレジデンス蒲田南」に隣接する物件であり、運用会社でマーケットを熟知していることから、5月に取得後、運用会社でリースアップを行います。

5番目の「上石神井Ⅱ」は、現在ケネディクスグループが運営するファンドで運用されており、リースアップが完了したあとの8月に取得を予定しています。テレワークにより在宅時間が長くなったことで、広めの住宅を求めるニーズが高まっており、1LDK中心の本物件も、リーシングは順調に進捗しています。

下段のヘルスケア施設2物件は、いずれも業界大手のオペレーターであるベネッセスタイルケアが運営する物件です。「グランダ」ブランドは同社の高級老人ホームの名称で、両物件ともより安定性が高いハイエンド向けの老人ホームです。

1. 運用ハイライトと今後の運用方針 戦略的な物件売却を伴う、安定的な分配金マネジメント

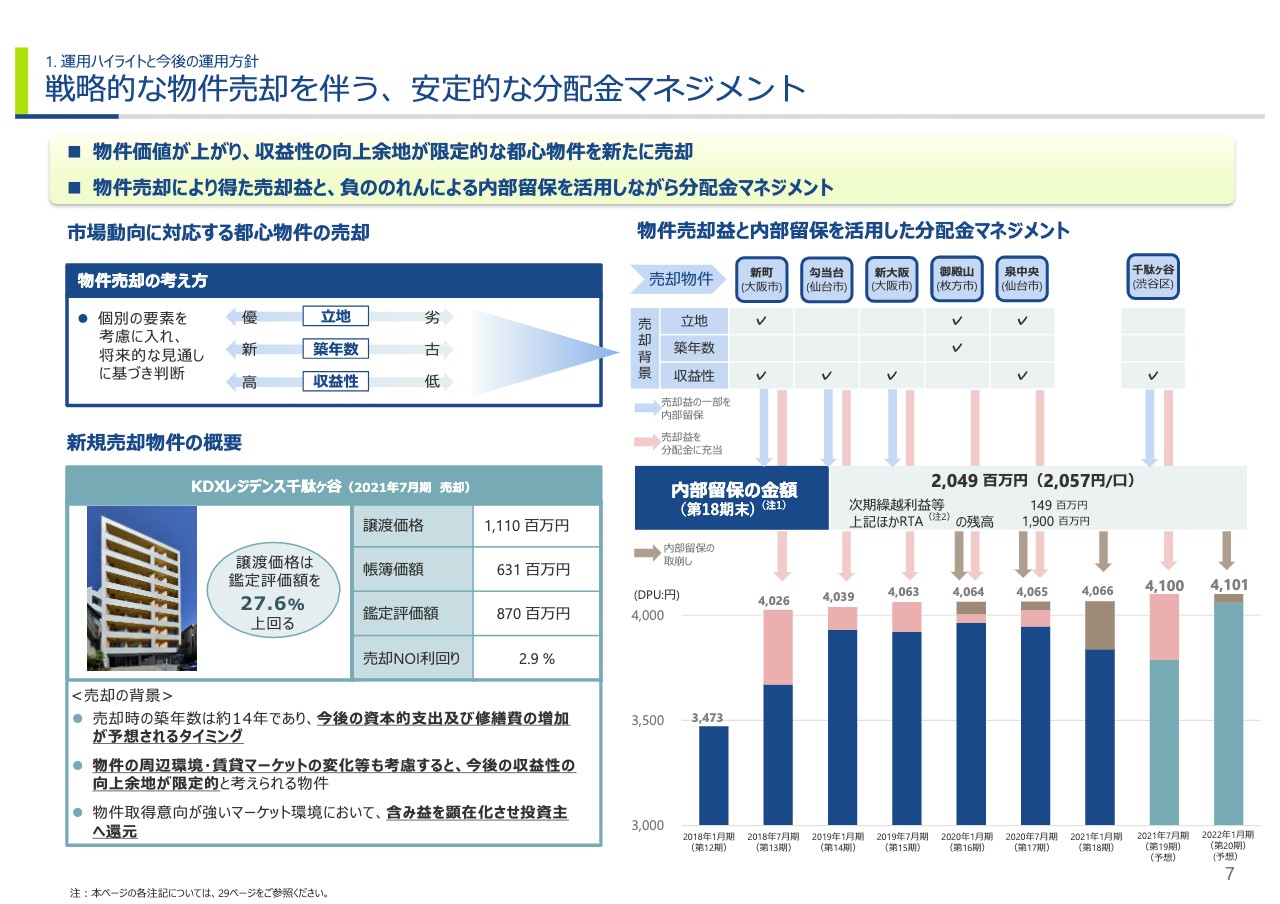

7ページで、物件売却と分配金マネジメントについて説明します。物件売却にあたっては、立地、築年数、収益性の見通し等を考慮して判断しています。これまでは、大阪、仙台といった地方都市の物件を売却しましたが、今回は東京都心の「KDXレジデンス千駄ヶ谷」を売却しました。

売却理由は記載のとおりで、竣工後14年が経過しており、今後大規模修繕の必要があること、都心部の賃貸マーケットの鈍化により、収益性の向上余地が限定的となった一方、都心部の住宅は低い利回りで取り引きされていることから、含み益を顕在化させ、投資主に還元するためです。

売却価格は鑑定価格を約28パーセント上回り、4億円を超える売却益を計上する予定です。売却益の大部分は分配金として投資主に還元し、一部を内部留保します。

本投資法人では、売却益および内部留保を活用した分配金マネジメントを行っています。2018年7月期から2020年7月にかけては、右下のグラフ、赤色部分の物件売却益と茶色の内部留保の取崩により、分配金を増加させています。

2021年1月期の1口当たり分配金は、内部留保の取崩により4,066円、2021年7月期は「KDXレジデンス千駄ヶ谷」の売却益により4,100円、2022年1月期は公募増資の効果と内部留保の取崩により、1口あたり分配金は4,101円と、着実に1口当たり分配金を増加させています。今後も、継続的な分配金の成長を目指します。

内部留保の残高は、上部に記載のとおり20億円超となっています。収益が想定から下振れた場合には、この内部留保を活用し、予定どおりの分配金をお支払いする方針です。

1. 運用ハイライトと今後の運用方針 分配金の成長 -一時的要因を除く1口当たり分配金-

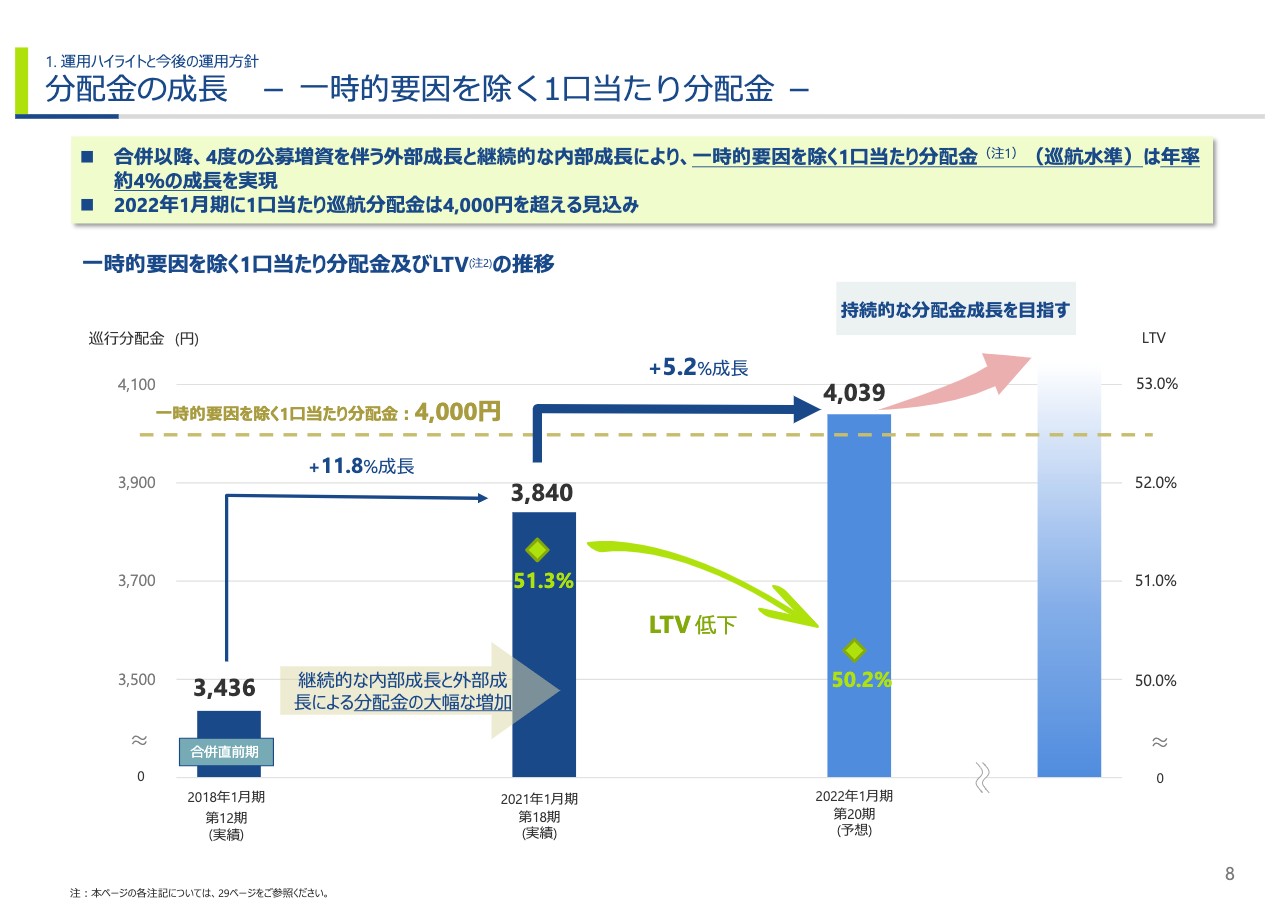

1口当たり分配金の巡航水準は、8ページをご覧ください。物件売却益などの特殊要因を除いた巡航DPUは、中央付近の2021年1月期で3,840円ですが、2022年1月期は4,039円となり、5.2パーセントの成長となります。かねてより目標としている4,000円に到達します。巡航DPUについては、過去年率4パーセント程度で成長していますが、今後も年率3パーセント以上の成長を目標にします。

1. 運用ハイライトと今後の運用方針 更なる成長に向けて

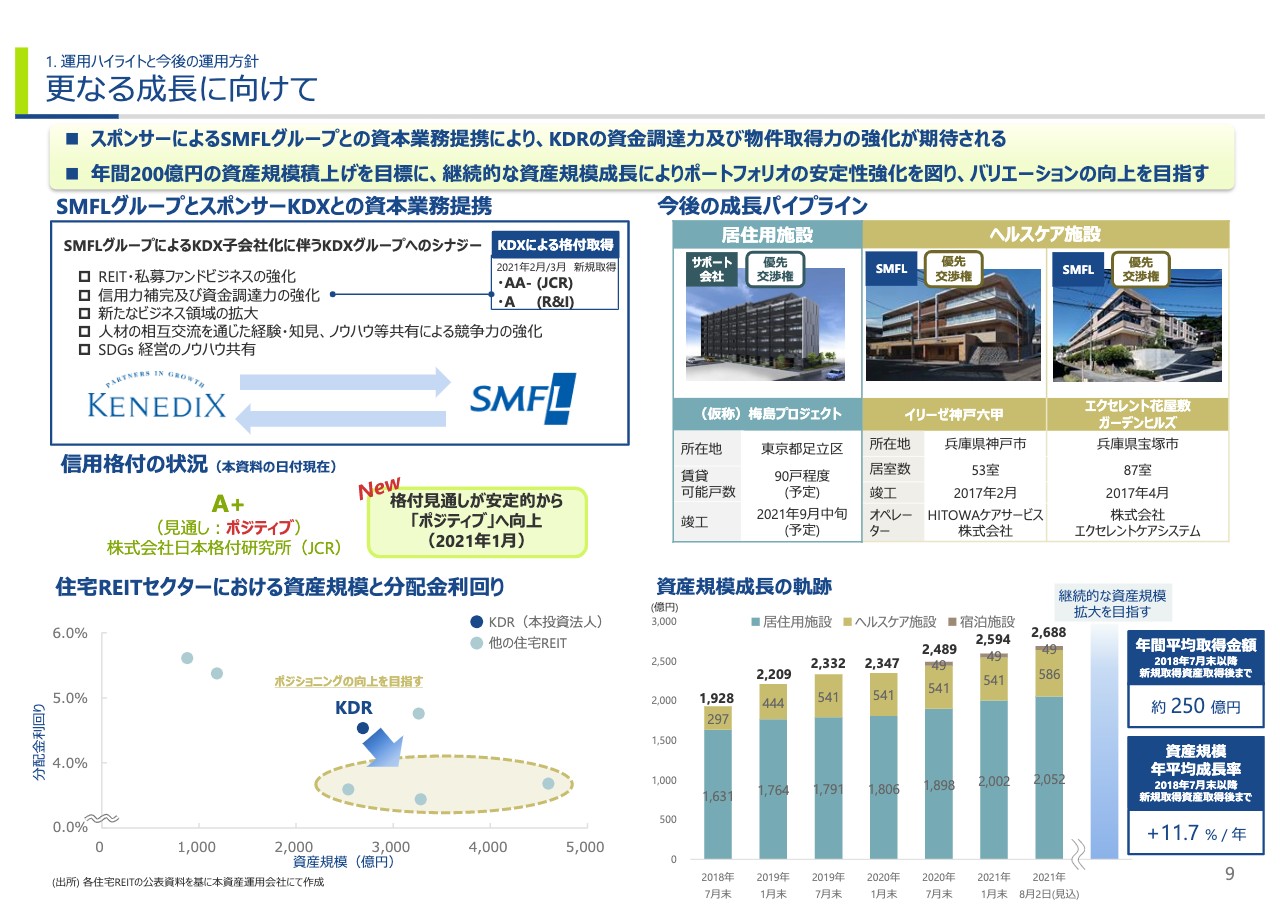

続いて、9ページで今後の成長について説明します。三井住友ファイナンス&リース株式会社、以下SMFLと言います。SMFLグループが、スポンサーであるケネディクスの親会社となり、SMFLグループとケネディクスとの間で資本業務提携がなされています。この資本業務提携は、本投資法人にとってもさまざまなプラスの効果をもたらします。

まず、ケネディクスが「AA-」の格付を取得しましたが、本投資法人の格付の見通しも安定的から「ポジティブ」に変更されました。かねてより目標としている「AA-」への格上げに向け、大きく前進しました。

借入金利の削減ではすでに効果が出始めていますが、早期の「AA-」への格上げ、継続的な外部成長により、さらなる財務コストおよび資本コストの低下を目指します。

右上に記載のとおり、本投資法人には3物件、50億円程度のパイプラインがあり、これら以外にも取得交渉中の物件もあります。これまで同様、年間200億円以上の新規投資の継続を目標としています。

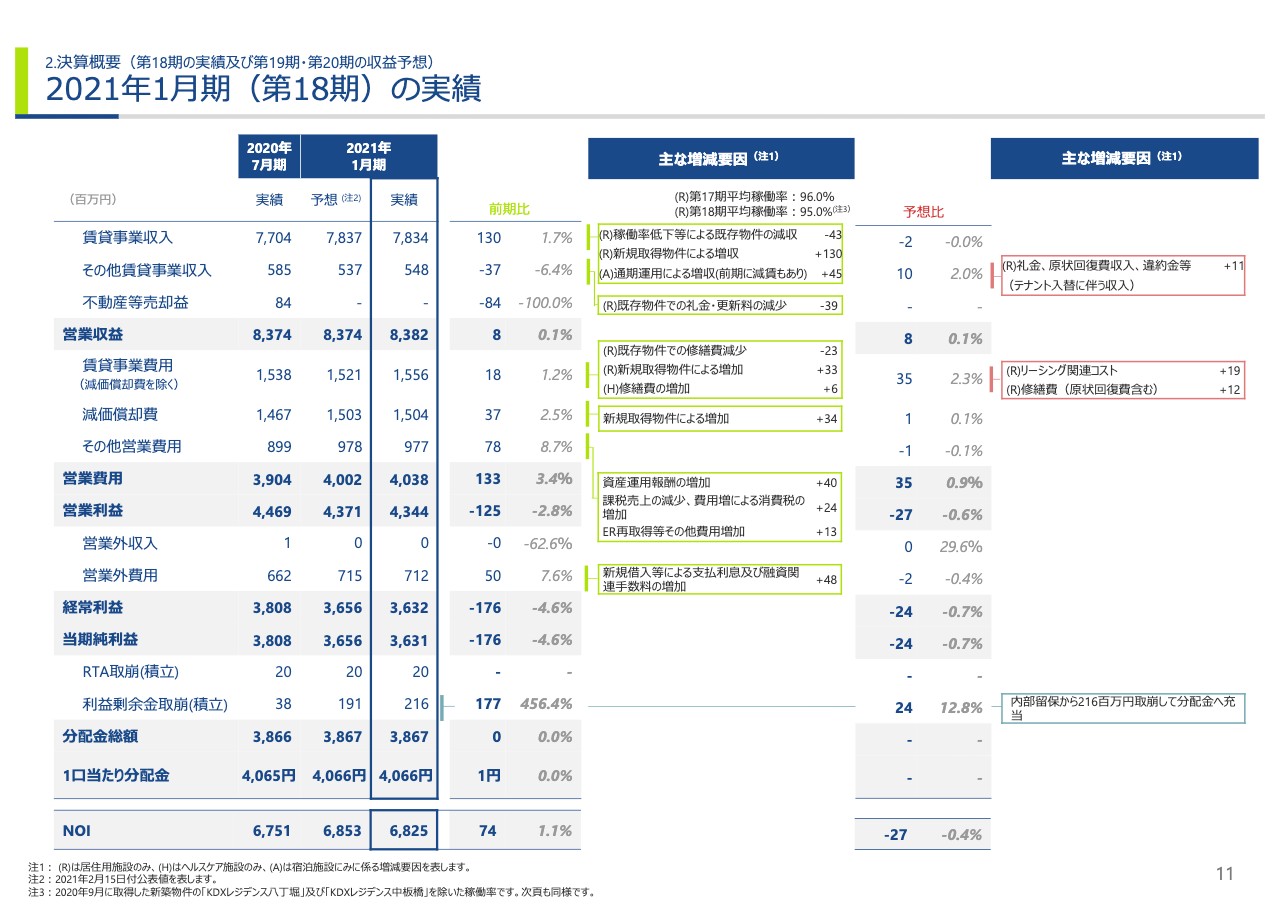

2.決算概要(第18期の実績及び第19期・第20期の収益予想) 2021年1月期(第18期)の実績

続いて、2021年1月期の決算についてご説明いたします。11ページをご覧ください。左から2020年7月期の実績、2021年1月期の予想、実績となります。まず、賃貸事業収入ですが、前期比1億3,000万円増の78億3,400万円となりました。前期からの増減要因は、中央のボックスをご覧ください。平均稼働率は95.0パーセントと前期から低下し、既存物件で減収となりましたが、物件取得により増収となりました。

季節的な要因、新規契約数の減少で、その他賃貸事業収入が減少、物件売却益の剥落により、営業収益は前期比800万円増の83億8,200万円となりました。物件取得に伴い営業費用が増加し、営業利益は1億2,500万円、当期純利益は1億7,600万円、前期から減益となりました。減益の主な要因は、新型コロナウイルスの影響による稼働率の低下と、物件売却益の剥落によるものです。

内部留保の2億1,600万円の取崩を行い、1口当たり分配金は予定どおりの4,066円となります。予想からの増減については、右側のピンク色のボックスをご覧ください。2月の公募増資の際に発表した、昨年12月までの実績を反映させた予想との比較になります。1月に想定を上回る新規契約を獲得できたことから、礼金収入等が増加しましたが、新規契約の増加に伴いリーシングコストが増加し、当期純利益は予想から2,400万円の減少となりました。

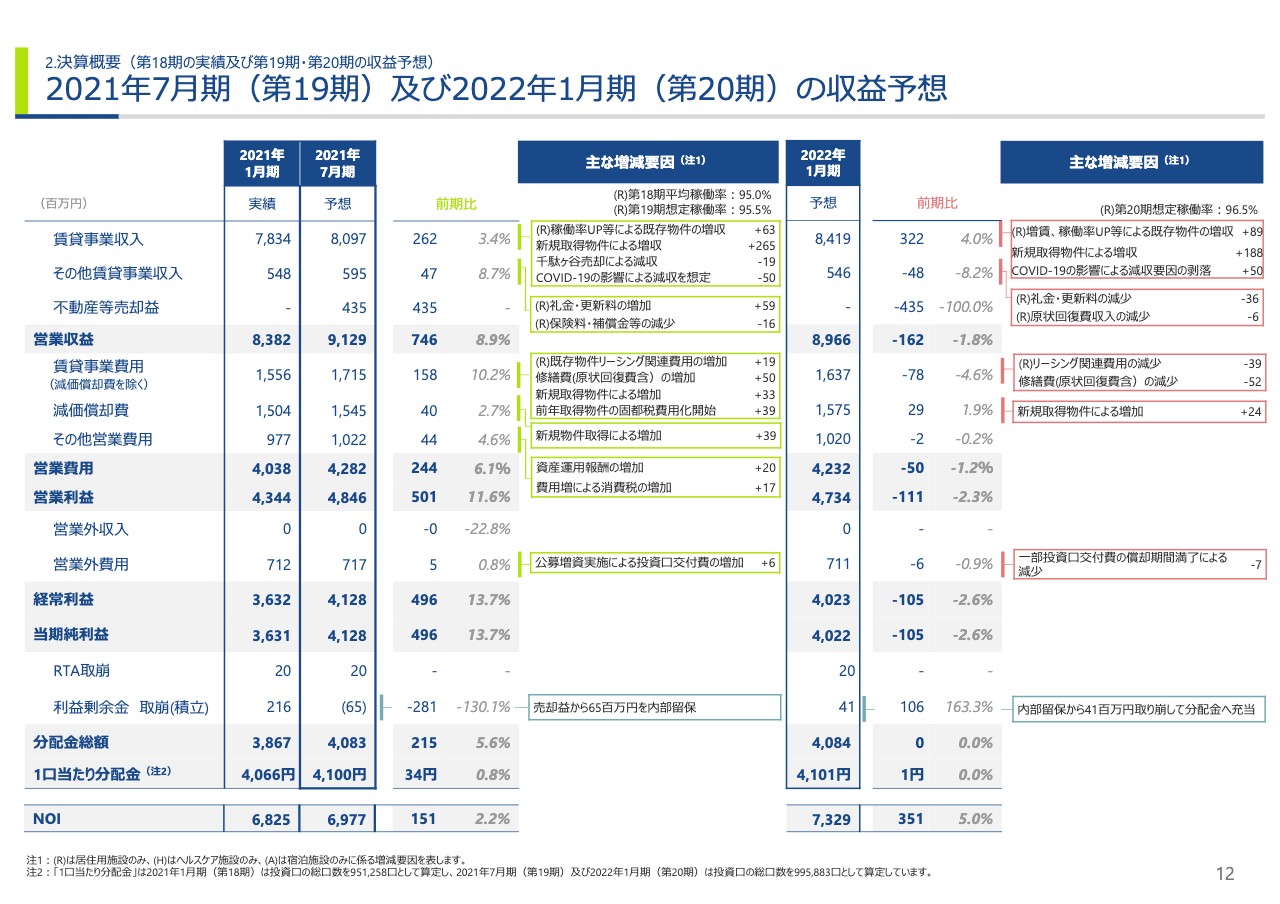

2.決算概要(第18期の実績及び第19期・第20期の収益予想) 2021年7月期(第19期)及び2022年1月期(第20期)の収益予想

12ページが業績予想となります。ページ左側が、2021年7月期の業績予想と増減要因です。賃貸事業収入ですが、住宅の想定稼働率は95.5パーセントを想定しており、既存物件で増収、新規物件取得による増収も見込んでいます。特に個別の事案を想定していることではありませんが、新型コロナウイルスの影響による減収想定として5,000万円を見込んでおり、賃貸事業収入は前期比2億6,200万円増の80億9,700万円を見込んでいます。

新規契約の増加と季節的な要因で、その他賃貸事業収入が増加、「KDXレジデンス千駄ヶ谷」の売却益により、営業収益は前期比7億4,600万円増を見込んでいます。

費用面では、物件取得に伴う賃貸事業費用の増加、資産運用報酬の増加等により、営業費用は前期比2億4,400万円の増加となり、営業利益は前期比5億100万円の増加、当期純利益は前期比4億9,600万円増を見込んでいます。

「KDXレジデンス千駄ヶ谷」の売却で、想定を大幅に上回る売却益が発生したため、税金が発生しない範囲で6,500万円の内部留保を行い、1口当たり分配金は前期比34円増の4,100円を予定しています。

続いて、ページ右側、2022年1月期の業績予想を説明します。賃貸事業収入は、公募増資による物件取得、稼働率の上昇などにより前期比3億2,200万円増を見込んでいますが、物件売却益の剥落により、営業収益は前期比1億6,200万円減の89億6,600万円を見込んでいます。

季節的な要因でリーシング費用が減少し、営業利益は前期比1億1,100万円減、当期純利益は前期比1億500万円減を見込んでいます。

1口当たり分配金は、内部留保4,100万円の取崩により、前期比1円増の4,101円を予定しています。

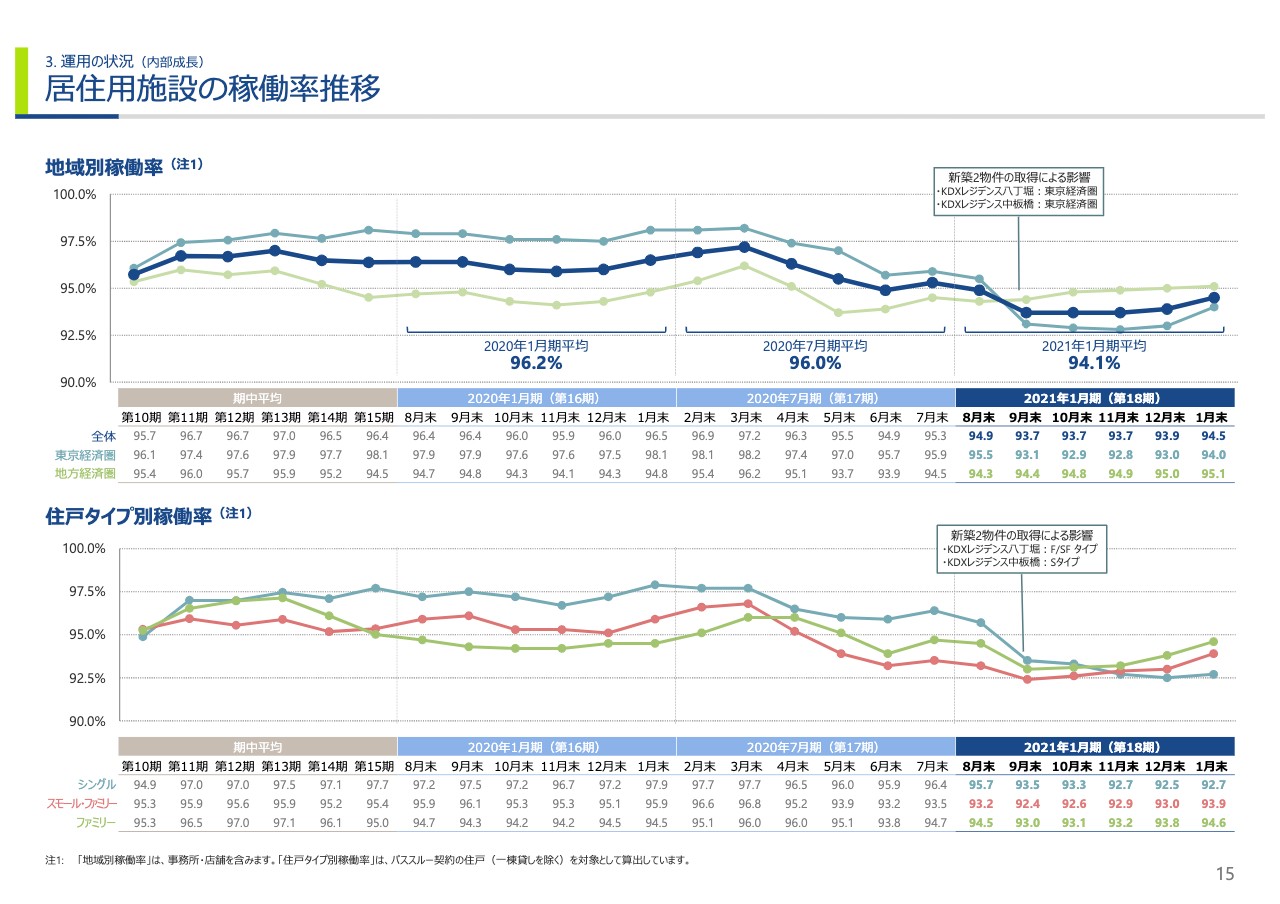

3. 運用の状況(内部成長) 居住用施設の稼働率推移

続いて、15ページ以降で物件の運営状況について説明します。15ページは、居住用施設の稼働状況です。2021年1月期の平均稼働率は94.1パーセントとなりました。9月に取得した新築の「KDXレジデンス八丁堀」「KDXレジデンス中板橋」の影響が大きく、この2物件を除いた2021年1月期の平均稼働率は95.0パーセントと、前の期からは1ポイント低い水準となりました。

ポートフォリオ全体の稼働率は、昨年11月の93.7パーセントをボトムに、1月末で94.5パーセント、2月末は95.1パーセントと、順調に回復しています。下段にタイプ別の稼働率を記載していますが、シングルタイプの稼働率の低下、回復の遅れが目立ちます。これは、テレワークの影響などにより、広めの部屋を求める需要が増加しており、シングルタイプが苦戦していることによるものです。

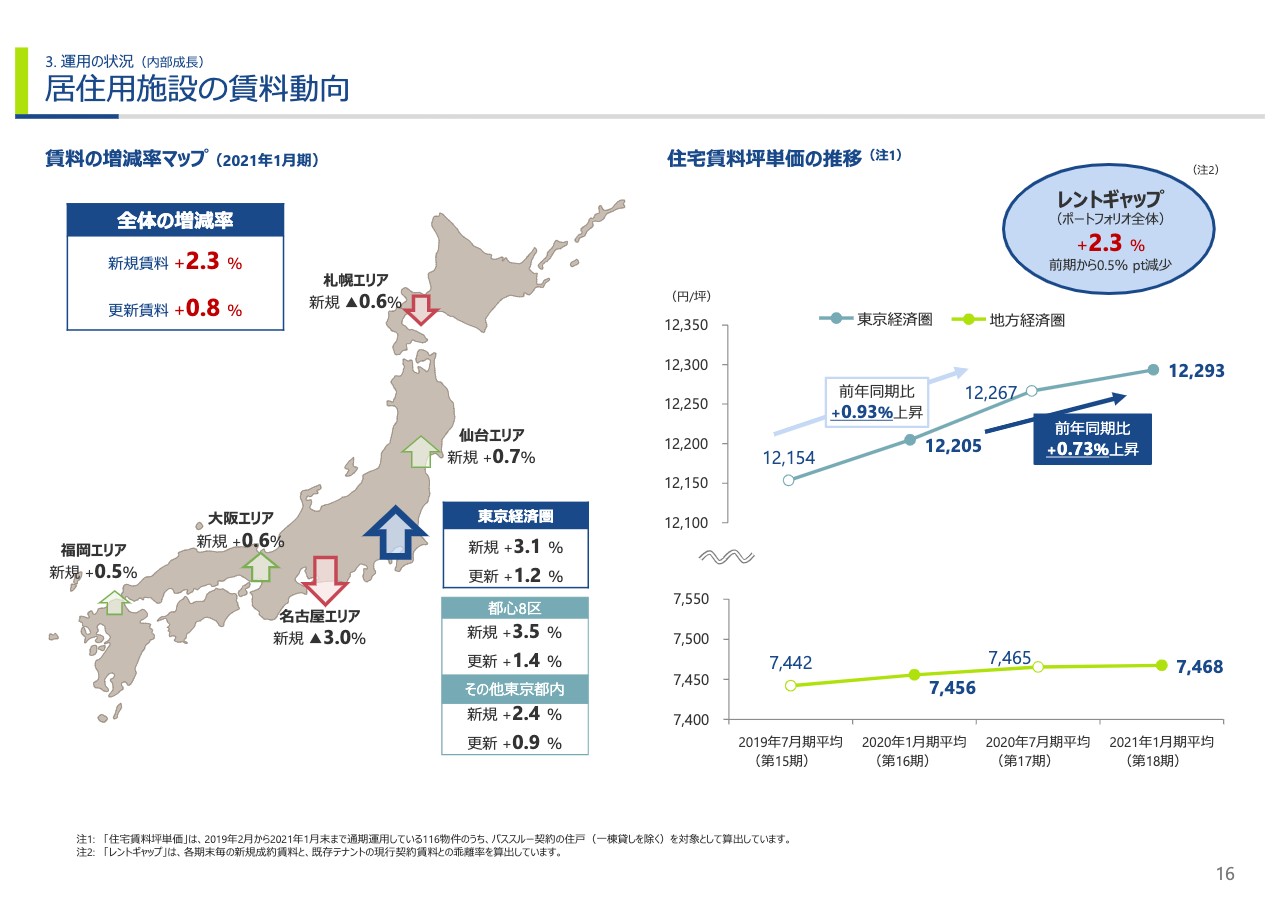

3. 運用の状況(内部成長) 居住用施設の賃料動向

16ページをご覧ください。2021年1月期における住宅ポートフォリオの賃料増減率は、新規賃料が前期から1.7ポイント減の2.3パーセント、更新時が0.2ポイント増の0.8パーセントの上昇となりました。

ページ右上のレントギャップですが、新規賃料が伸び悩んだことから、前期から0.5ポイント縮小の2.3パーセントとなりました。主にシングルタイプの新規賃料の伸び悩みによるものです。

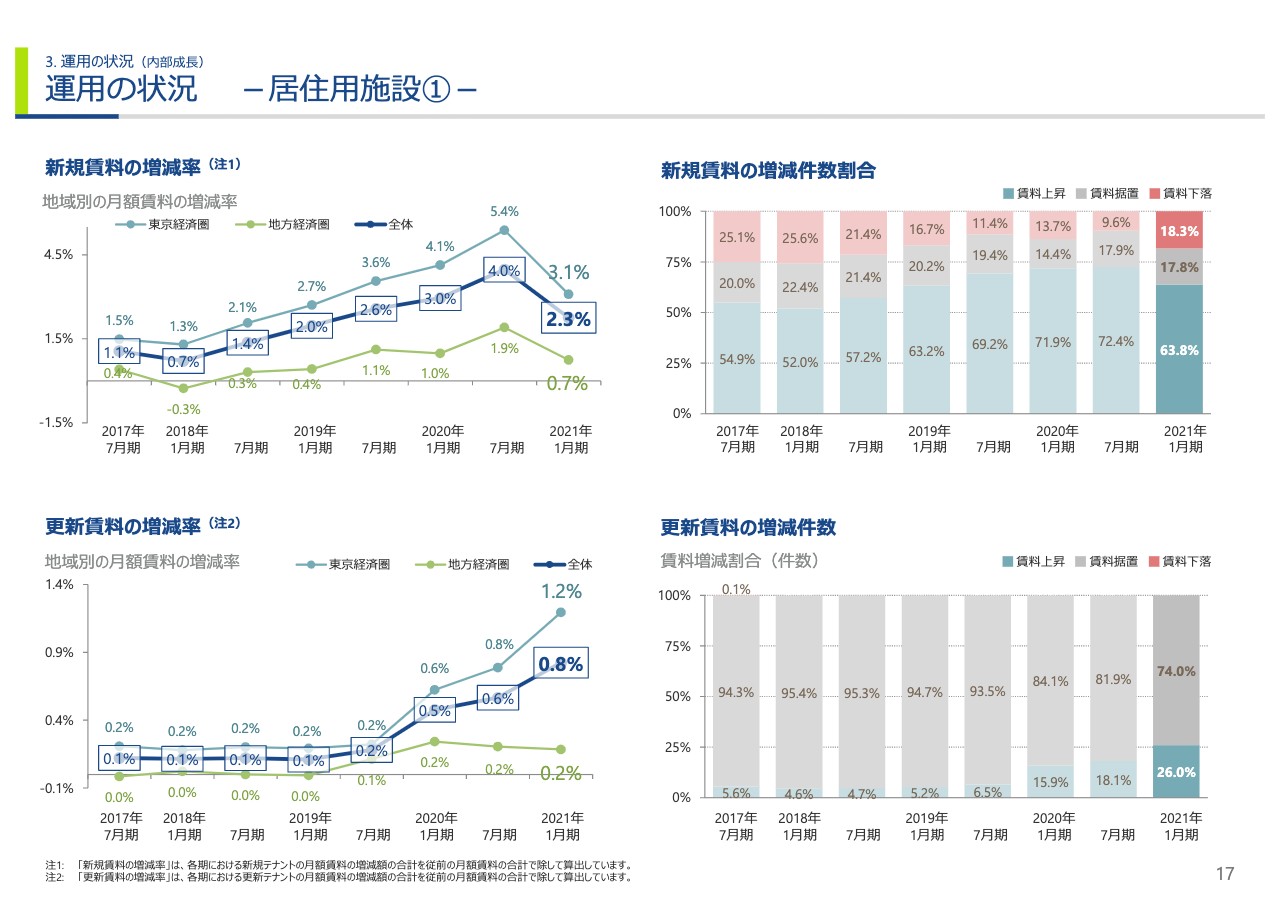

3. 運用の状況(内部成長) 運用の状況 -居住用施設①-

17ページは、左が新規契約時および契約更新時の賃料増減率の推移、右はそれぞれの増減件数割合の推移です。稼働率の低下により、2021年1月期の賃料増加率はスローダウンしましたが、冒頭申し上げたとおり稼働率は改善傾向にありますので、来期以降賃料上昇のペースも回復すると予想しています。

契約更新時の賃料上昇率は0.8パーセントの伸びとなりました。契約更新時の賃料減額はありません。更新テナントの26パーセントで賃料上昇となりました。新規賃料で3パーセント程度の成長、それから契約更新時の賃料増額により、内部成長で年率1から1.5パーセントの巡航DPUの成長を目指します。

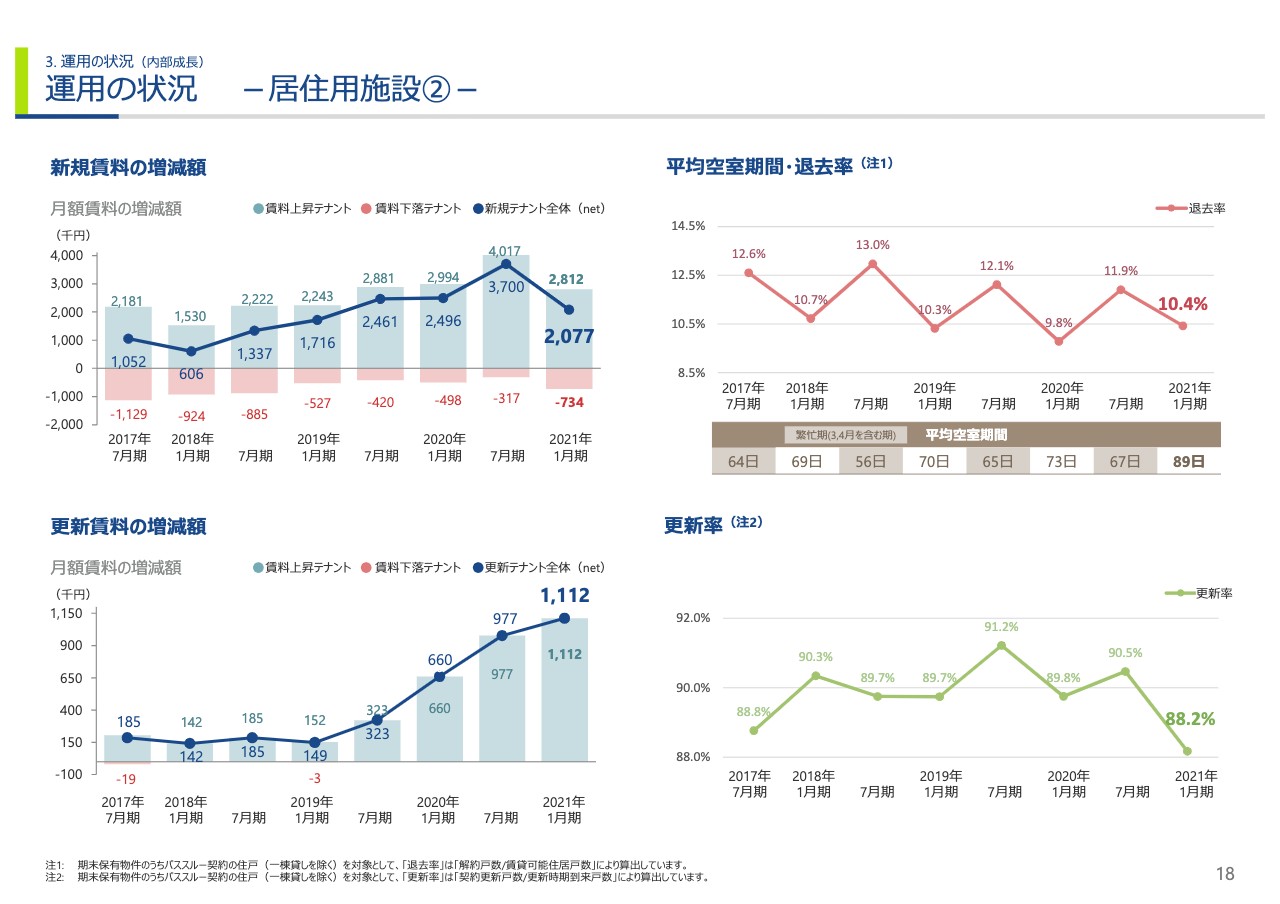

3. 運用の状況(内部成長) 運用の状況 -居住用施設②-

18ページ左側のグラフは、新規契約時、契約更新時の月額賃料の増加額を表しています。今期は、新規で約210万円、更新で約110万円、合計で320万円の純増となりました。1期当たり約1,900万円、年間で3,800万円の増収効果となります。右上が退去率のグラフとなりますが、前年同期より0.6ポイント大きい10.4パーセントとなりました。

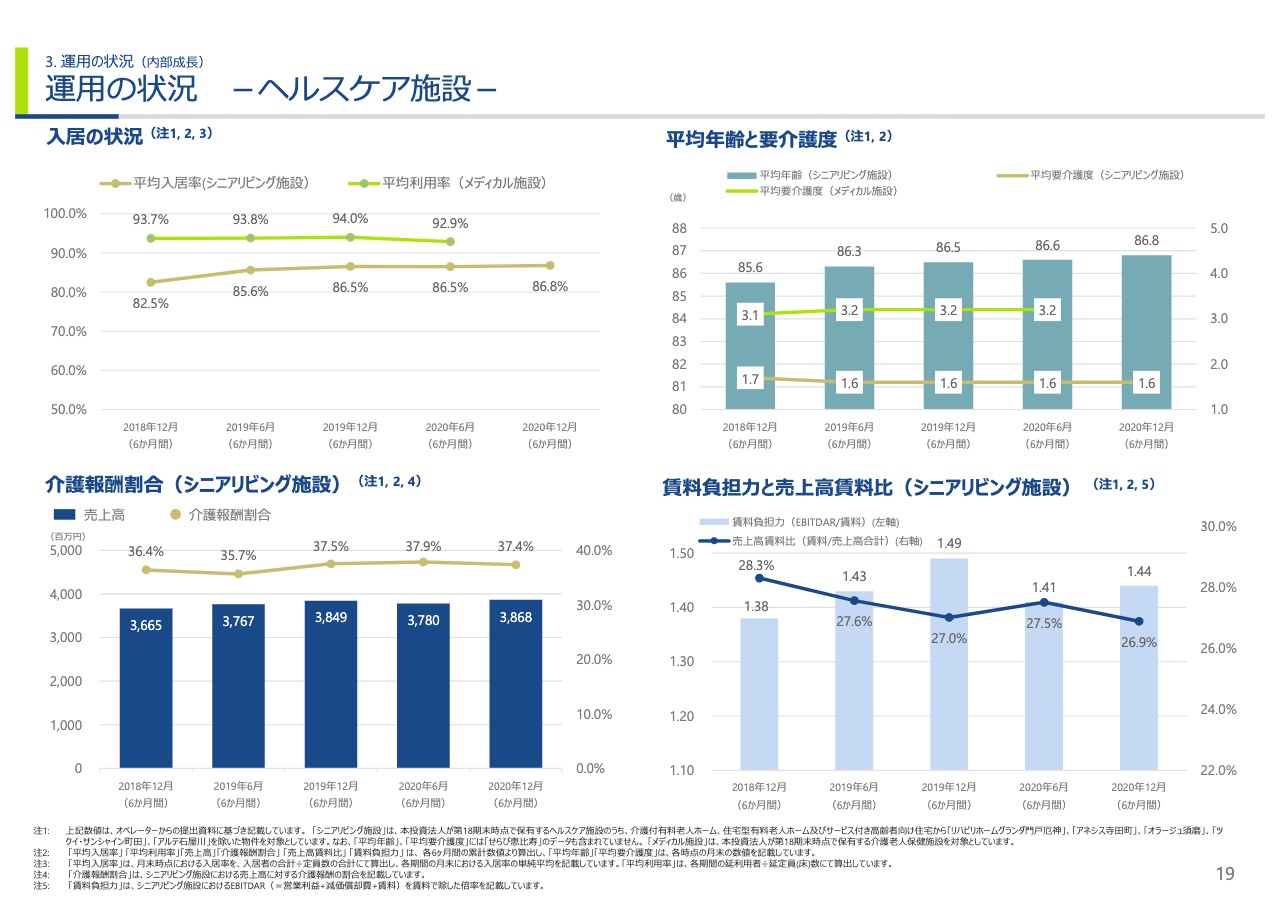

3. 運用の状況(内部成長) 運用の状況 -ヘルスケア施設-

19ページは、ヘルスケア施設の運営状況です。コロナ禍においても、施設の運営は安定しており、オペレーターの収支も引き続き安定した運営ができています。

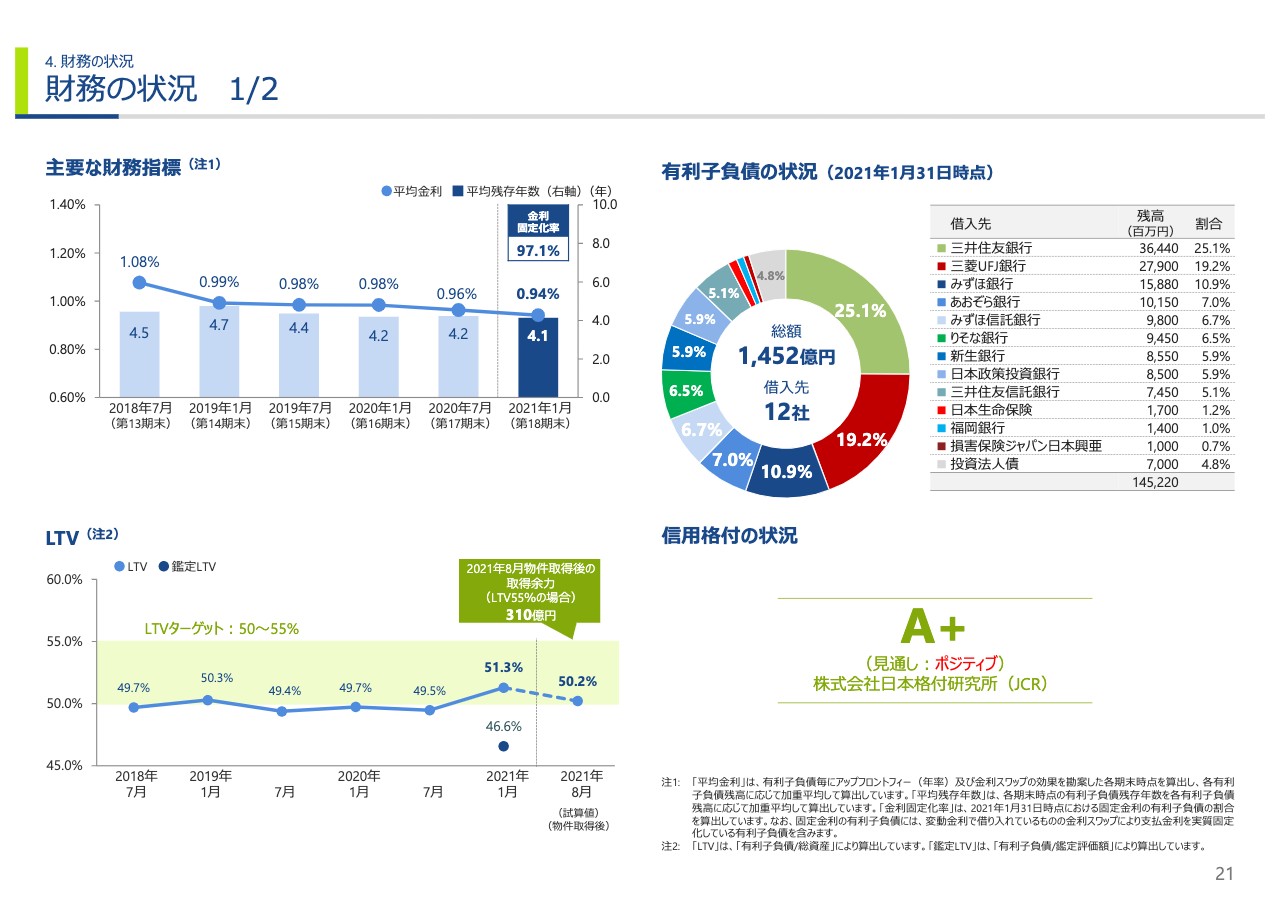

4. 財務の状況 財務の状況 1/2

21ページ以降で、財務の状況についてご説明いたします。平均借入残存年数は4.1年となり、平均金利は0.94パーセントに低下しました。早期に「AA-」への格上げを実現することで、さらなる財務コスト削減を目指します。

総資産有利子負債比率、LTVは、公募増資により8月見込みで50.2パーセントと、巡航水準である50から55パーセントの中でも低めの水準となります。

5. サステナビリティ サステナビリティ① – 環境 (Environment) への取組み –

25ページから27ページにかけては、ESG関連の取組みを記載しています。25ページの右側、GRESBについては、継続した取組みにより、昨年「2 star」から「3 star」に評価が上がりました。KDR、ケネディクスグループともに、今後もESGに積極的に取り組んでいく方針です。以上で、説明を終わらせていただきます。ご清聴ありがとうございました。