2021年5月11日に行われた、株式会社トプコン2021年3月期決算説明会の内容を書き起こしでお伝えします。

目次

平野聡氏:みなさま、こんにちは。あらためまして、本日はお時間を頂戴しましてありがとうございます。

それでは、2021年3月期決算説明会を開始します。2021年3月期の決算報告、2022年3月期の通期見通し、トピックス、まとめの順でご報告します。

FY2020 決算概要①

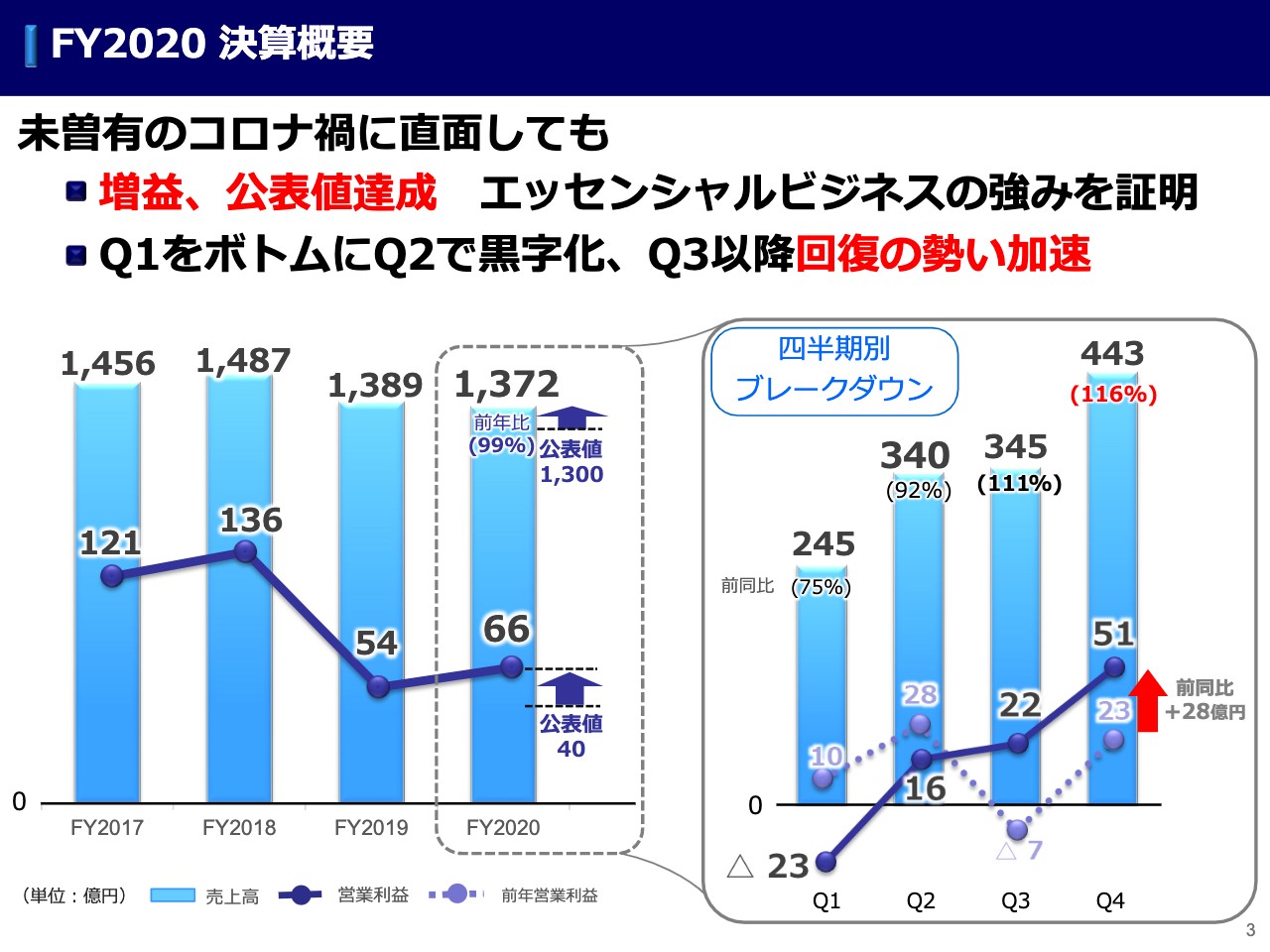

決算概要です。1年前の決算時は未曾有の新型コロナウイルスに直面、先行きがどうなるのかと大変不安に思っていた時期でした。その後、日を重ねるごとにかなり改善し、回復の基調が見えてきたことはすでにご報告の通りです。

最終的にその好調を維持して着地、未曾有のコロナ禍に直面しても増益となりました。2019年度の営業利益は54億円でしたが、2020年度は公表値40億円に対して66億円となりました。結果、エッセンシャルビジネスの強みを証明できたと言えます。売上は前年比99%でほぼ横ばいでした。

右のグラフの通り第1四半期の売上は大きく落ち込みました。4月がボトムで前同比約60%まで落ち込みましたが、日を重ねるにつれて徐々に改善し第1四半期は75%、その後は第2四半期92%、第3四半期111%、第4四半期116%と売上を回復、営業利益も回復の勢いを加速しました。

FY2020 決算概要②

未曾有のコロナ禍に直面しても財務基盤を改善できました。営業キャッシュフローで194億円を創出、2019年度と比較し115億円の改善となりました。

最も寄与したのは在庫削減です。未曾有の新型コロナウイルスに直面した当時、資金繰りを心配しましたが、最終的にはこのようにキャッシュを大きく創出できる状態になり、大変喜ばしい報告ができました。

FY2020 実績

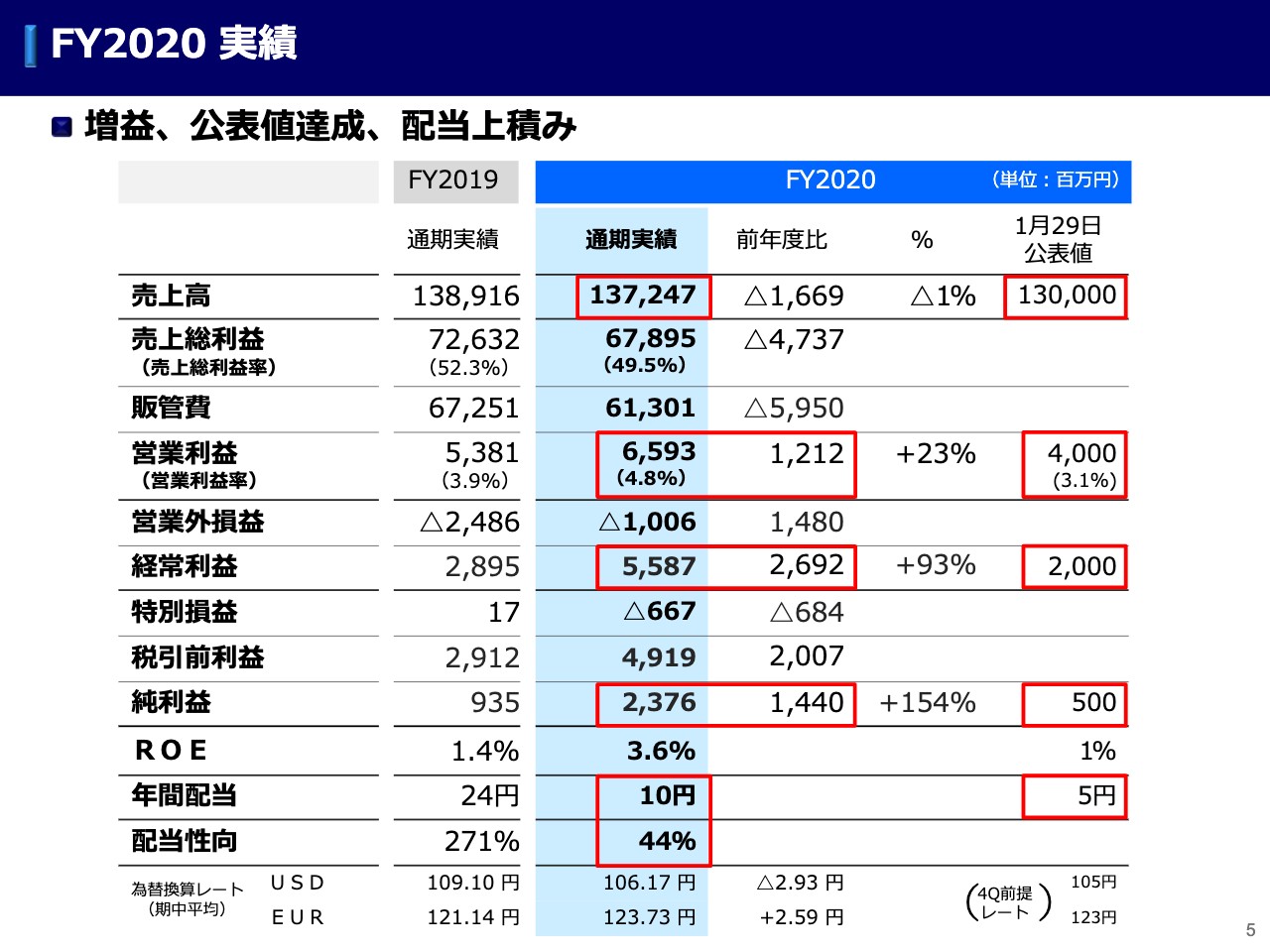

計数編です。経常利益は公表値20億円に対して55億8,700万円と大幅に改善、純利益も5億円から24億円とほぼ5倍の純利益を計上できました。これを踏まえて、年間配当を5円から10円に上積みする予定です。

FY2020 事業別実績

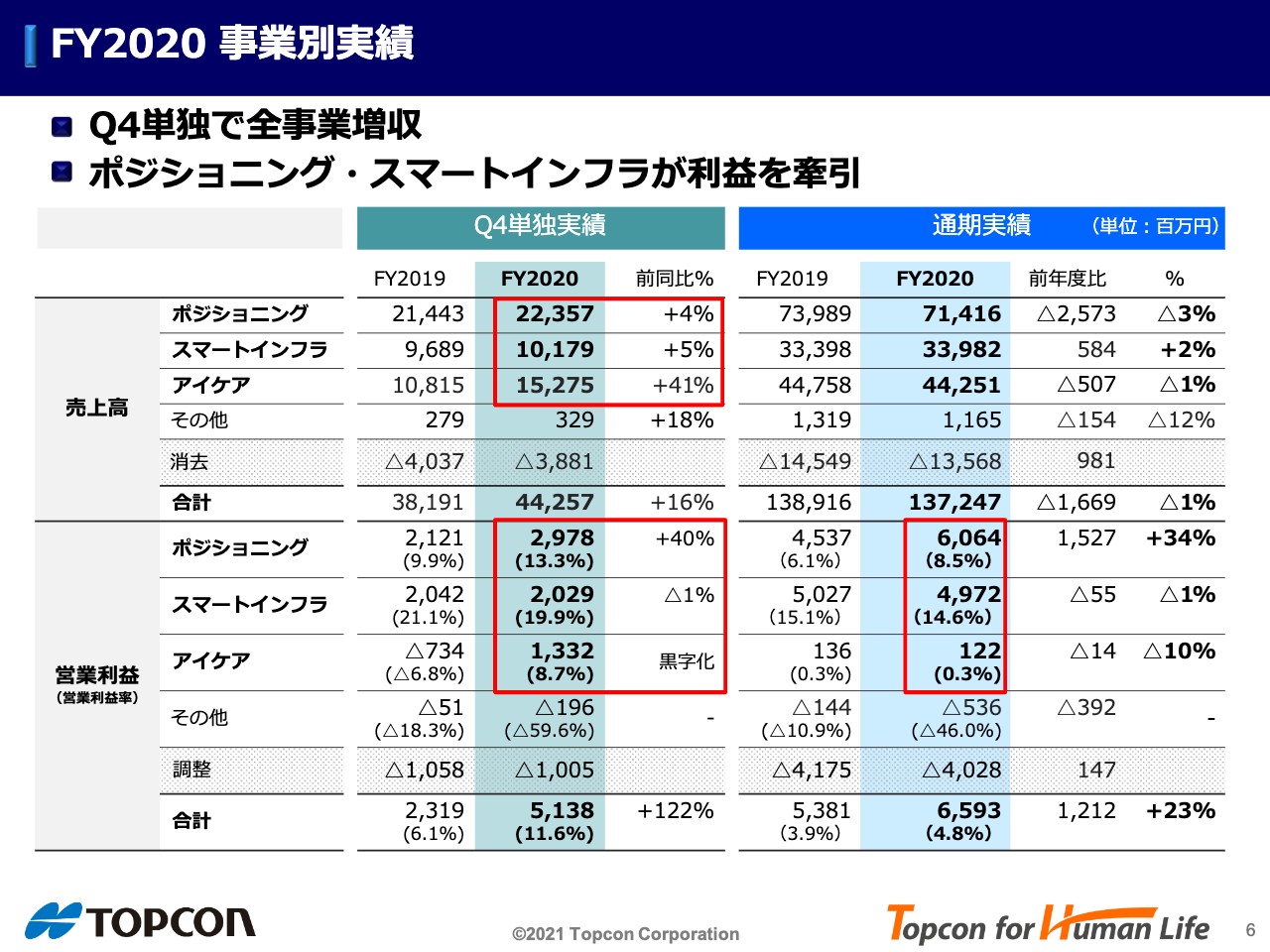

こちらは計数編の事業別です。第4四半期単体で全事業増収でした。ポジショニング、スマートインフラが利益を牽引しましたが、事業別の詳細については後程ご説明します。

FY2020 増減益分析(営業利益ベース:前年度比)

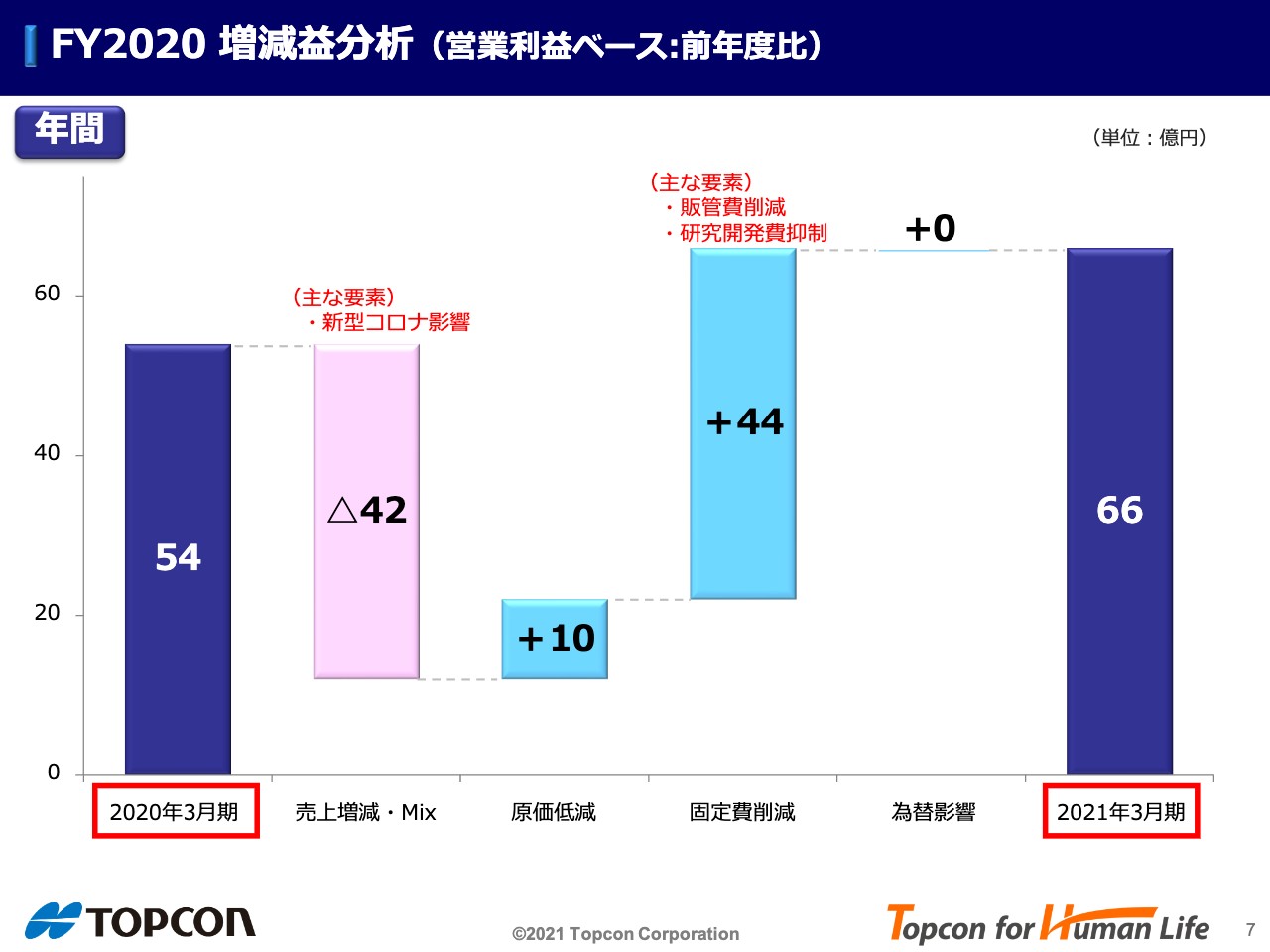

次に増減益分析です。2020年3月期の営業利益54億円に対し、新型コロナウイルスの影響で売上減少による利益減が△42億円でした。また、原価低減が+10億円、販管費・研究開発費の抑制等で+44億円、結果、2021年3月期は66億円で着地しました。

ただし、年間の増減益で見ると売上の減少による利益の減少を経費の圧縮によってカバーして作り上げた利益のように見え、実態を表していません。したがって、今回は次のスライドで上期・下期に分けて説明します。

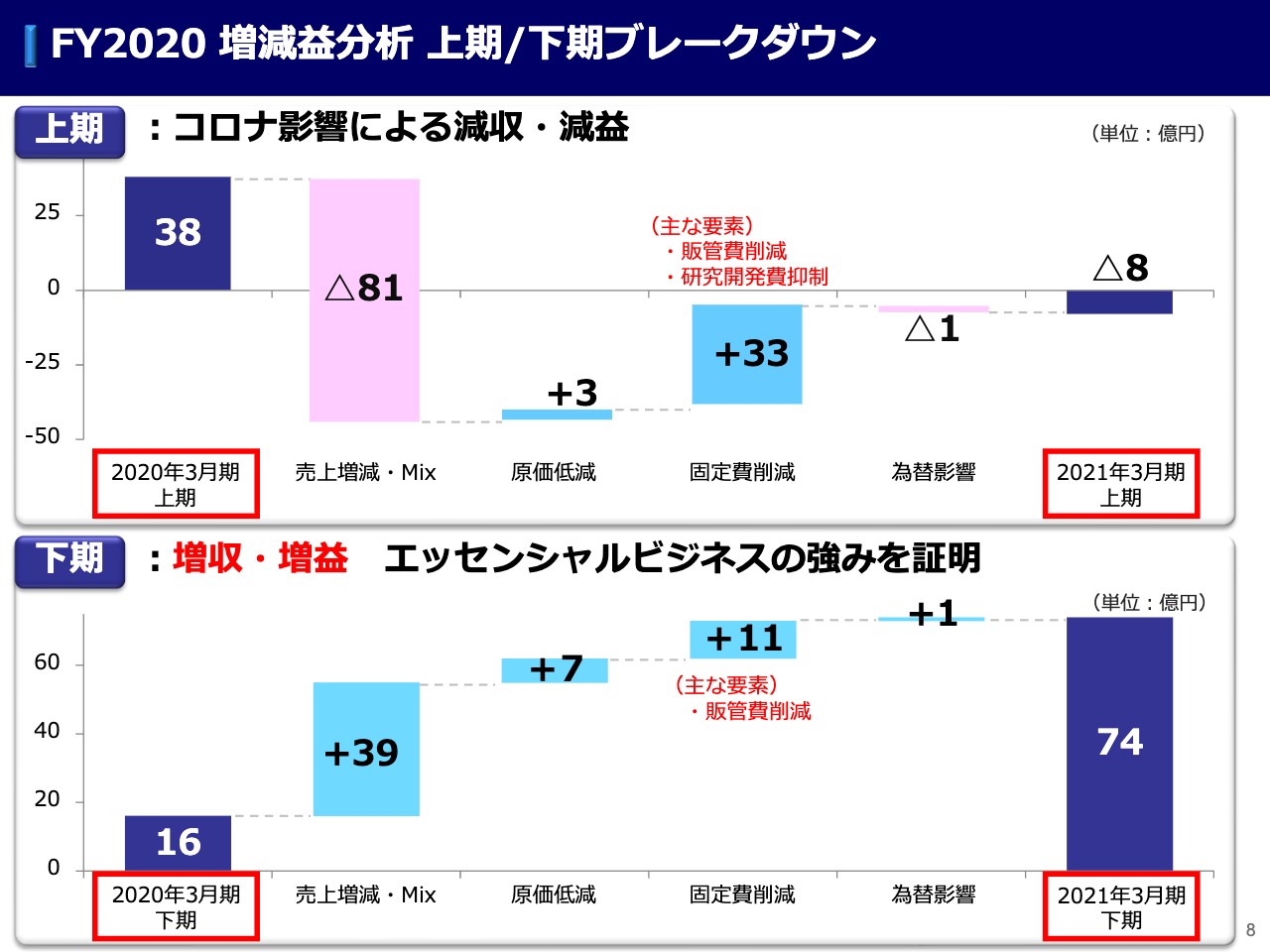

FY2020 増減益分析 上期/下期ブレークダウン

上期は、2020年3月期上期の営業利益38億円に対し、売上減少による利益の減少△81億円に対し、原価低減+3億円、固定費削減+33億円、為替影響△1億円で、2021年3月期上期は8億円の赤字でした。

下期は、2020年3月期下期の営業利益16億円に対し、増収による利益の増加により+39億円、原価低減で+7億円、固定費削減は出張費等々の減少により販管費が減少し+11億円、為替影響+1億円で2021年3月期下期の営業利益は74億円に飛躍しました。

上期は新型コロナウイルスの影響を大きく受けて売上が減少したものの、下期に入り売上は前同比プラスに転じ大幅な増益となり、通期で増益を達成しました。

I−2.事業別の状況

次に事業別の状況を説明いたします。

事業別の状況 【ポジショニング】

ポジショニング事業です。通期は減収も大幅増益、営業利益は61億円、前年度比で34%増益となりました。

売上高と営業利益をグラフで四半期別にブレークダウンしておりますが、第1四半期で売上高が前同比79%まで大きく落ち込みましたが、その後、94%(第2四半期)、110%(第3四半期)、104%(第4四半期)と回復基調です。

全般的には、エッセンシャルビジネスの強みを証明、欧米市場での堅確な需要により第2四半期以降挽回、通期で売上は若干減少も、経費抑制効果などで大幅増益を達成しました。

ICT自動化施工のアフターマーケットは、第3四半期に前年比でプラス転換後堅調を持続、OEMは第3四半期以降に大幅改善、通期で前年並みまで回復しました。

IT農業のアフターマーケットは、穀物価格の上昇を背景とした農家の投資意欲回復により大幅増収、OEMは前年度並みまでには至りませんでしたが、第3四半期以降回復基調です。

測量・レーザーについては、新型コロナウイルスにより、日本でも都心から地方や避暑地に移住する動きがありますが、欧米ではこのような需要が顕著に多くなっています。測量機とレーザー機器は住宅建設に使用される機器なので、新しい住宅の需要増加に伴い非常に販売が伸長しています。

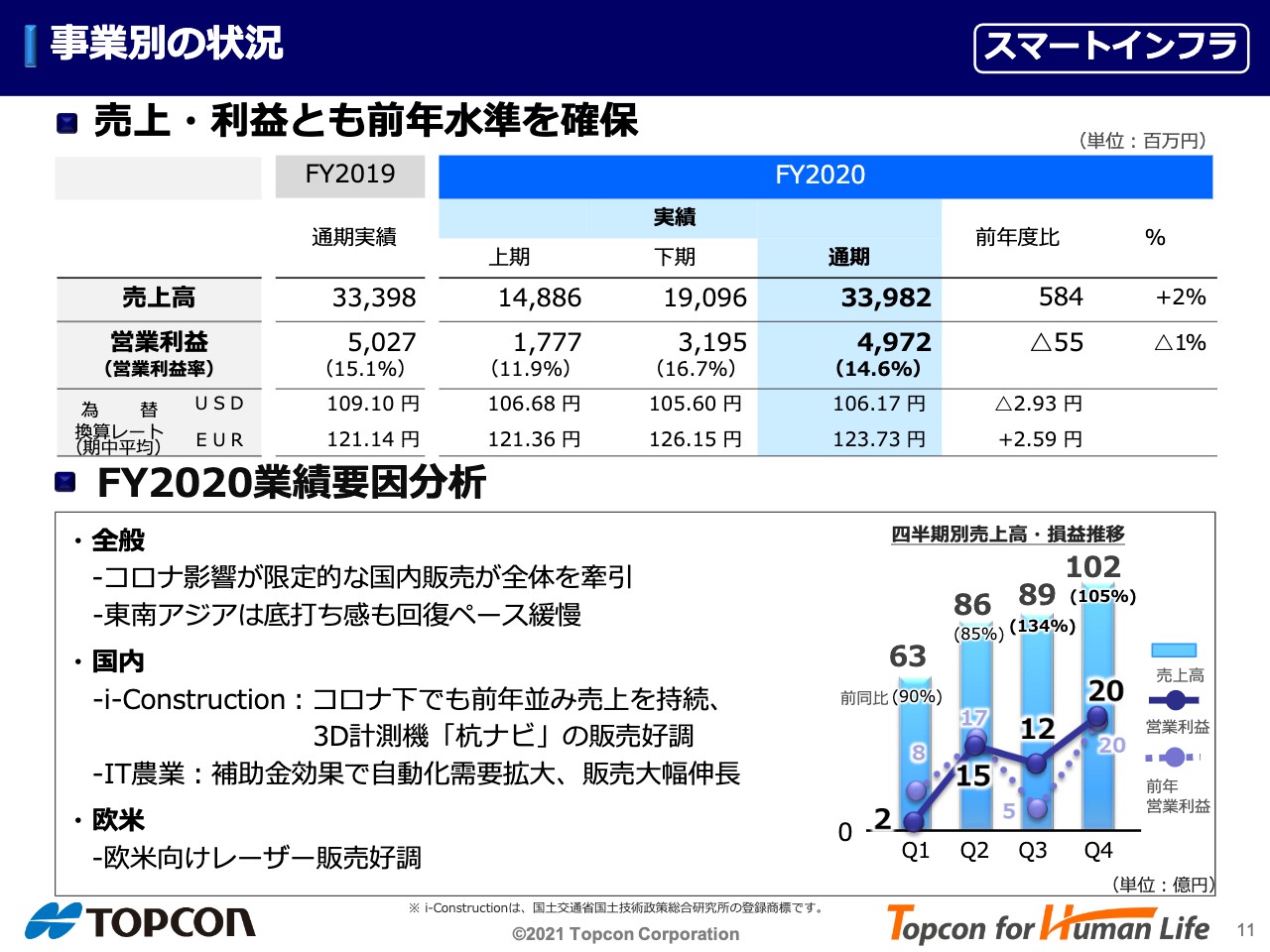

事業別の状況 【スマートインフラ】

スマートインフラ事業です。売上高、営業利益ともに前年水準を確保しています。コロナ禍においても、売上高も営業利益も前年度とほぼ同水準、営業利益率は事業別で最も高い14.6%でした。

四半期別グラフが示す通り、売上高は第1四半期、第2四半期に落ち込みましたが、営業利益は前年度と同水準でした。第3四半期で大きく伸長し、第4四半期も堅調に推移、新型コロナウイルスの影響が限定的な国内販売を中心に根強い需要を取り込み、このような安定した結果となりました。

一方で、東南アジアは大変景気が悪く、回復基調にあるものの緩慢です。東南アジアの業績低迷を国内、欧米の需要でカバーしました。

国内ではi-Constructionが引き続き根強い需要があり、当社の新製品をタイムリーに投入できたことも功を奏し、販売が好調でした。

IT農業は高齢化に直面している農家を支えるために政府の補助金が出ていますが、それと自動化需要が重なり需要が拡大、販売伸長につながりました。

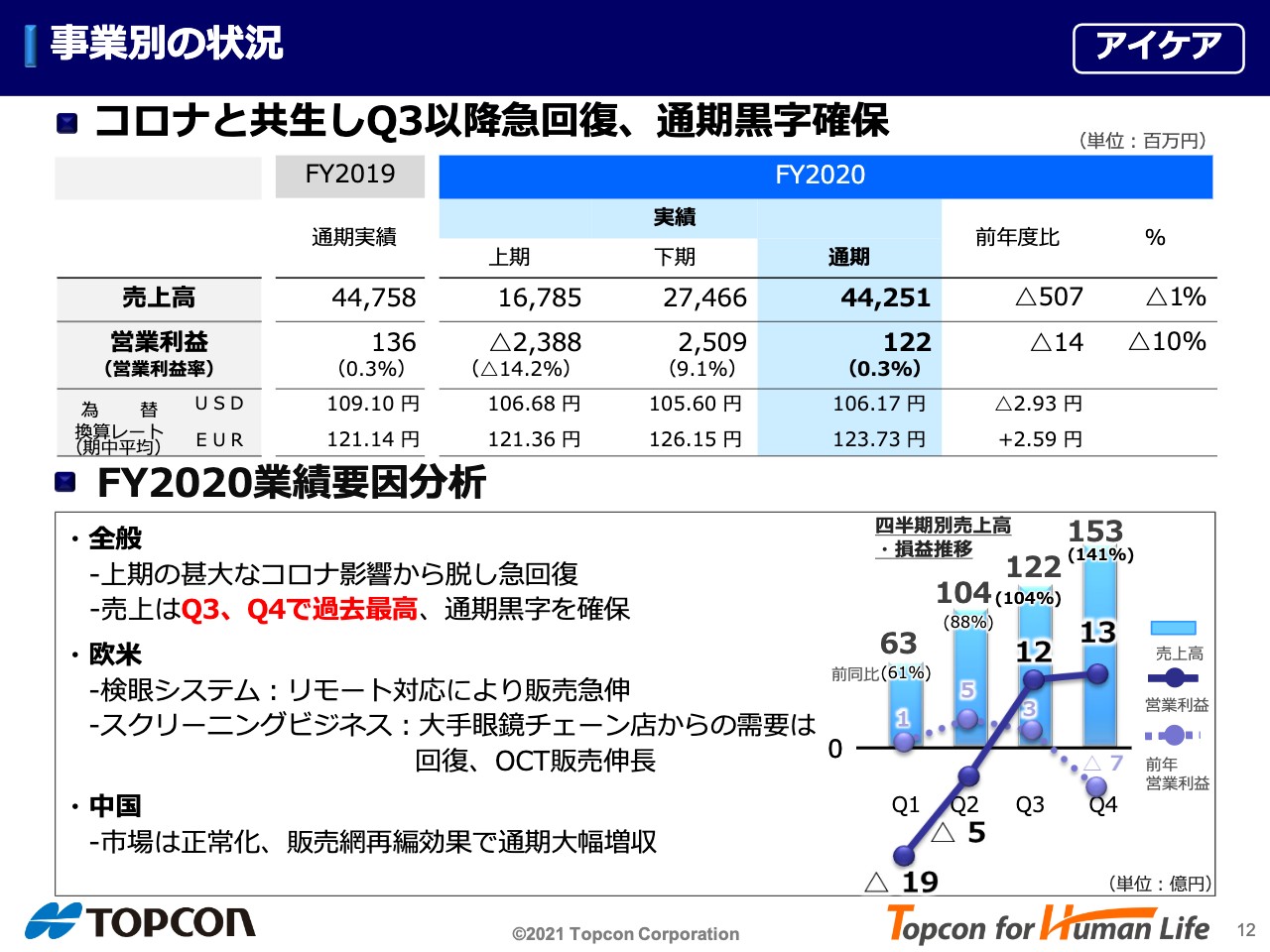

事業別の状況 【アイケア】

アイケア事業は新型コロナウイルスの影響を最も受けましたが、第3四半期以降に急回復、通期黒字を確保できました。

四半期別グラフが示す通り、第1四半期の売上高は4月がボトムで5月、6月と回復しましたが、四半期では前同比61%、営業利益は19億円の赤字でした。第2四半期は売上高は88%と回復傾向になりましたが、それでも5億円の赤字でした。

第3四半期、第4四半期の売上高は104%、141%で、過去最高の売上高にまで回復、営業利益もそれぞれ12億円、13億円を計上、上期の赤字を解消するかたちで、なんとか黒字を確保できました。

具体的には、欧米市場では検眼システムの販売がリモート対応により急伸、スクリーニングビジネスでは大手眼鏡チェーン店からの需要が回復、OCTの販売が伸長しました。

中国は早々に市場が正常化し、当社が行っている販売網再編効果により通期で大幅増収となりました。

Ⅱ−1.第三次中期経営計画への影響

次に、今期の通期見通しです。第三次中期経営計画への影響、今期の通期見通し、事業別注力事項の順にお話しします。

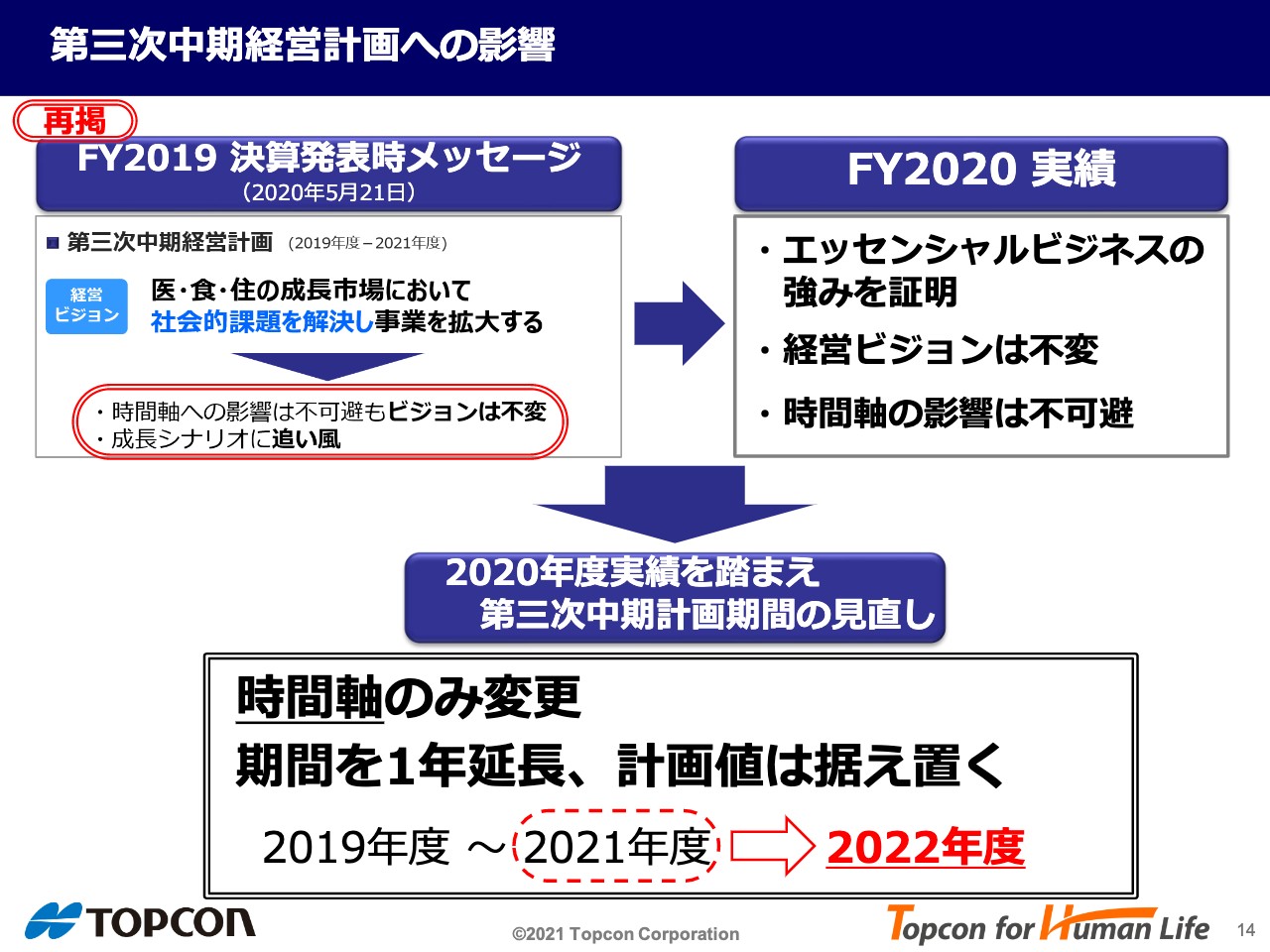

第三次中期経営計画への影響

2021年度は第三次中期経営計画の最終年度とお話していました。一方で、昨年5月21日に報告した当時の資料を再掲していますが、そこでは、中期経営計画の経営ビジョンは不変、ただし時間軸への影響は不可避と説明しました。

「結果的に「経営ビジョンは不変」という点は、エッセンシャルビジネスの強みにより証明されたのではないかと考えていますが、時間軸の影響が免れないことが実績からも言えると思います。

したがって、本来ならば第三次中期経営計画は今年度が最終年度となるのですが、2020年度がコロナ禍に直面しながらも増益を達成、経営ビジョンが変わらずに時間軸にのみ影響が及んだのであれば、1年延長してこの掲げている第三次中期経営計画を全うしたいと考えます。つまり、時間軸のみ変更して期間を1年延長、計画値は据え置いて2022年度の目標値といたします。

Ⅱ−2.2022年3月期 通期見通し

通期の見通しをお話しします。

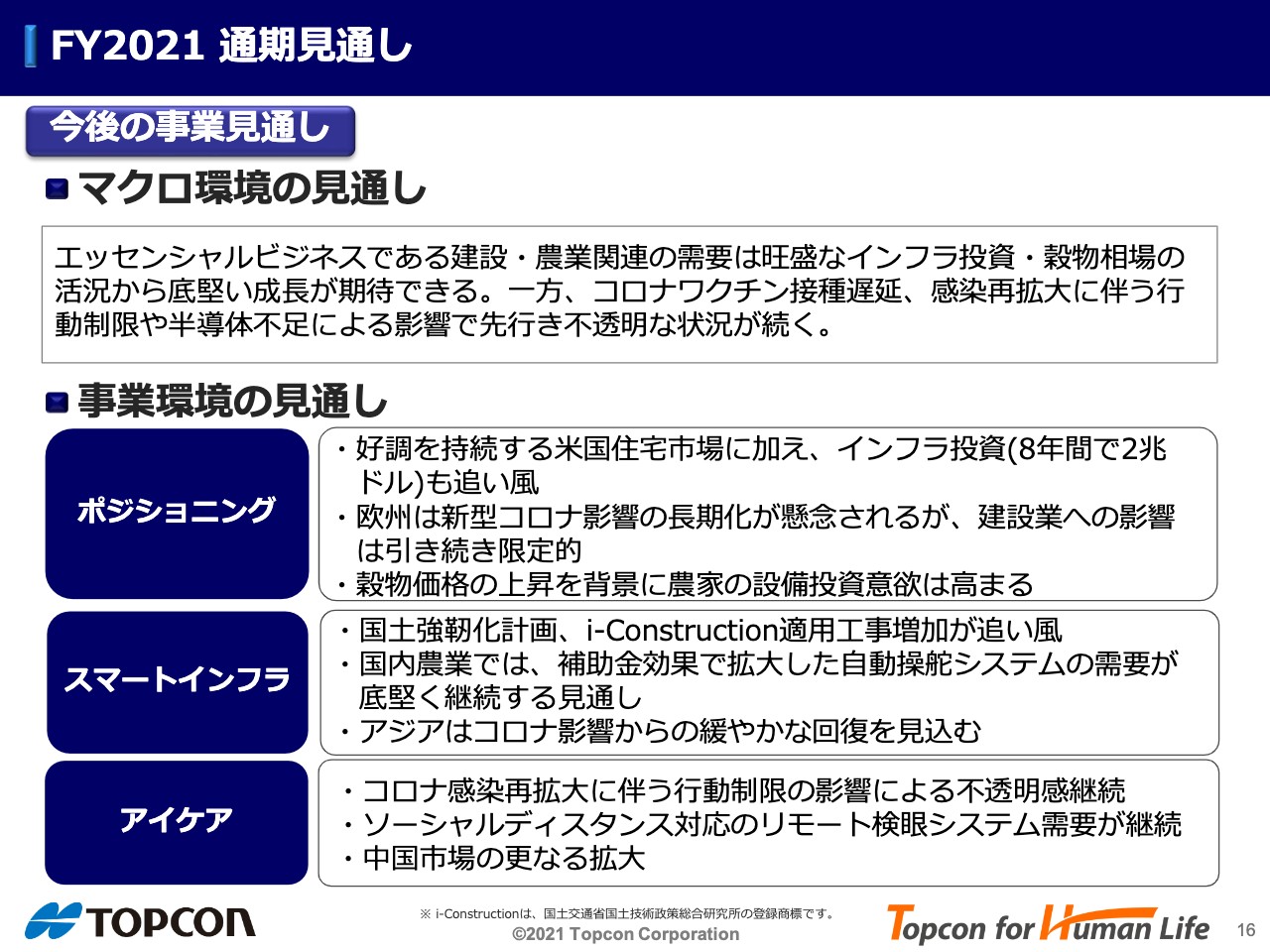

FY2021 通期見通し①

まずマクロ環境の見通しですが、エッセンシャルビジネスである建設・農業関連の需要は、旺盛なインフラ投資・穀物相場の活況から底堅い成長が期待できます。一方、特に日本やアジアで新型コロナウイルスのワクチン接種が遅延しており、感染再拡大に伴う行動制限が懸念されます。加えて、半導体不足による影響もあり先行き不透明な状況が続きます。

事業の見通しですが、ポジショニングは好調な米国住宅市場に加え、インフラ投資(8年間で2兆ドル)が追い風です。欧州においては、新型コロナウイルスの影響の長期化が懸念されていますが、建設業への影響は引き続き限定的と考えます。また、穀物価格の上昇を背景に、農家の設備投資意欲は高まるとみています。

スマートインフラ事業は、日本の国土強靱化計画、i-Construction適用工事増加が追い風と考えます。国内農業では、補助金効果で拡大した自動操舵システムの需要が底堅く継続するとみています。アジアにおいては緩慢な動きをしていますが、新型コロナウイルス影響からの緩やかな回復は見込めるものと考えます。

アイケア事業は新型コロナウイルス感染再拡大に伴う行動制限の影響により、不透明感はまだ継続しています。一方で、ソーシャルディスタンス対応のリモート検眼システムの需要が継続しています。また、中国市場のさらなる拡大に期待しています。

FY2021 通期見通し②

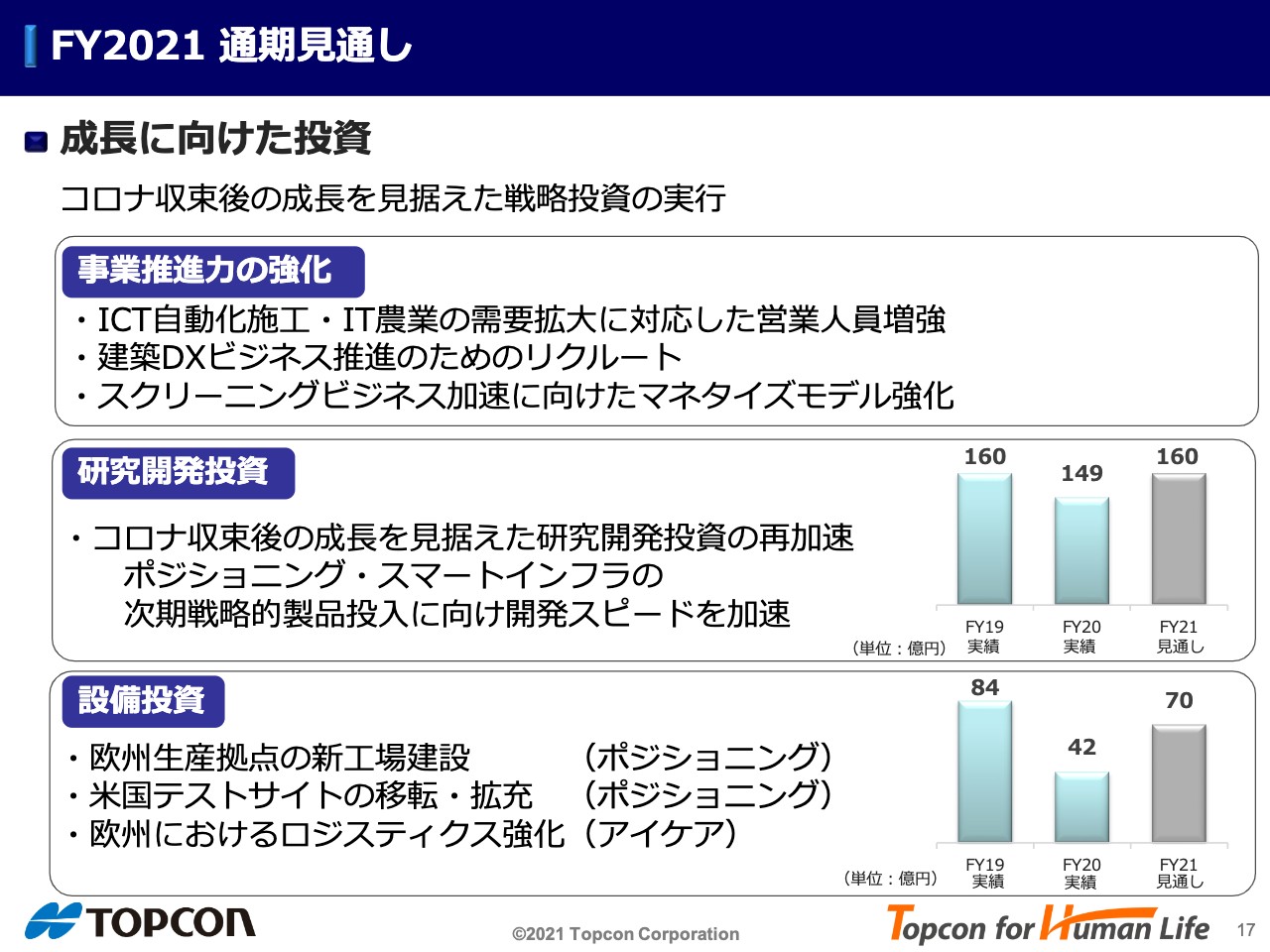

開発投資については、取捨選択はしましたがある程度抑制せずに継続しました。昨年度は海外出張もできず、新たな事業活動が何もできない状態でした。

今年度は投資を積極的に進め、1年延ばした計数目標を達成するためにも、今年度は売上高の伸長とともに大きな投資も実行していきます。

事業推進力の強化については、ICT自動化施工・農業の需要拡大に対応した営業人員の増強を行います。需要拡大の一方で販売員が不足する状態が顕著に現れてきたため、増強します。

また、建築DXビジネス推進を新たな事業の柱にしていきます。ここに精通した人材を積極的にリクルートします。さらに、アイケア事業では、スクリーニングビジネス加速に向けマネタイズモデルを強化します。

研究開発投資については、アイケア事業でソフトウェア開発等は継続していきますが、加えて、ポジショニング事業とスマートインフラ事業において開発投資を加速します。

設備投資については、ポジショニング事業はディスプレイを製造している欧州(ドイツ)生産拠点で需要に対する供給能力不足に対応するため今年度に新工場を建設します。

また、米国のテストサイトですが、新しい需要に応えるために移転し拡充します。加えて、欧州でアイケア事業のロジスティクスを強化して営業利益率の向上を目指します。

今年度は、売上高の伸長とともに様々な投資を積極的に行い、中期経営計画の最終年度とする2022年度の着地をいかに向上させていくかに注力していきます。

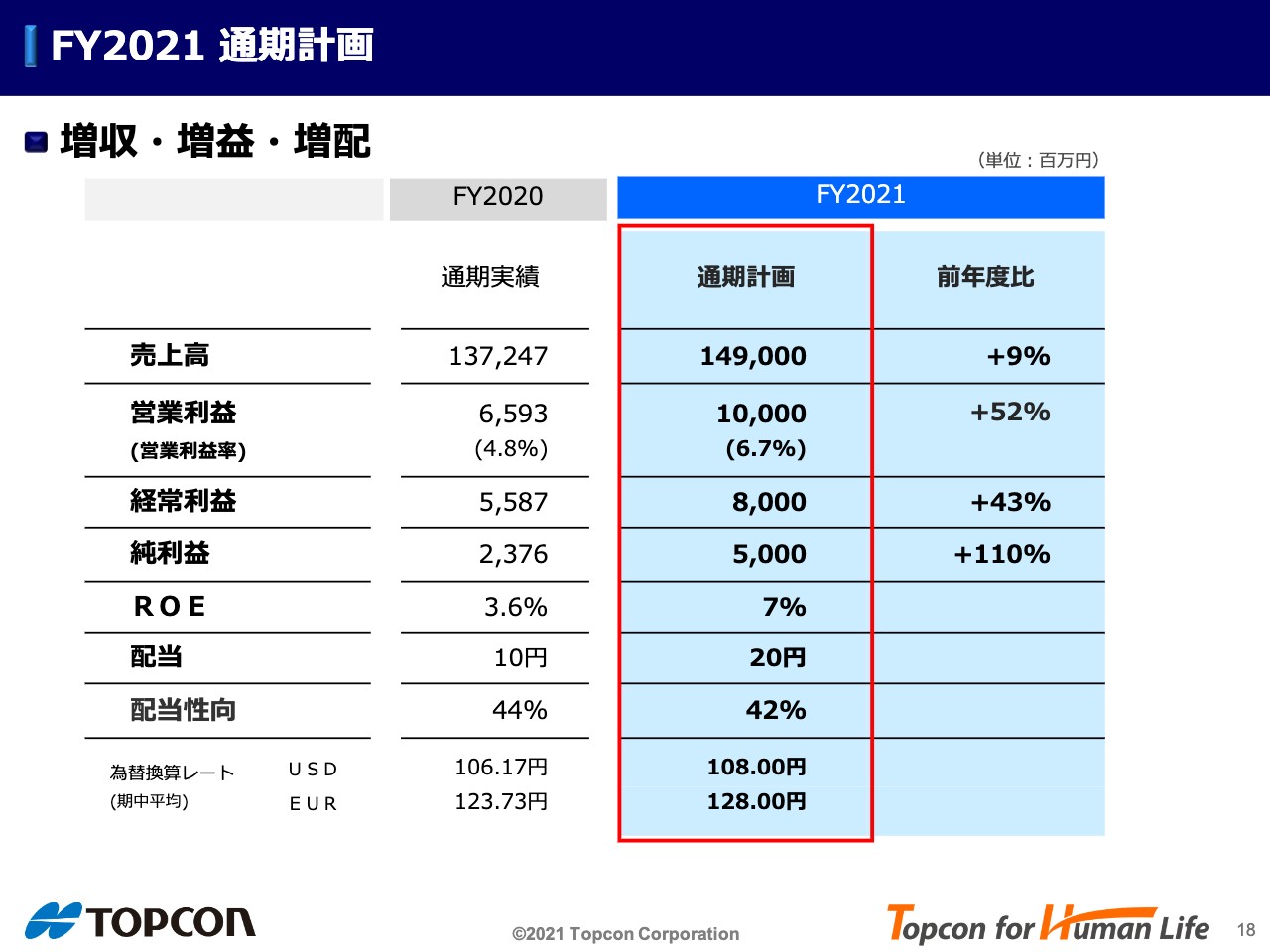

FY2021 通期計画

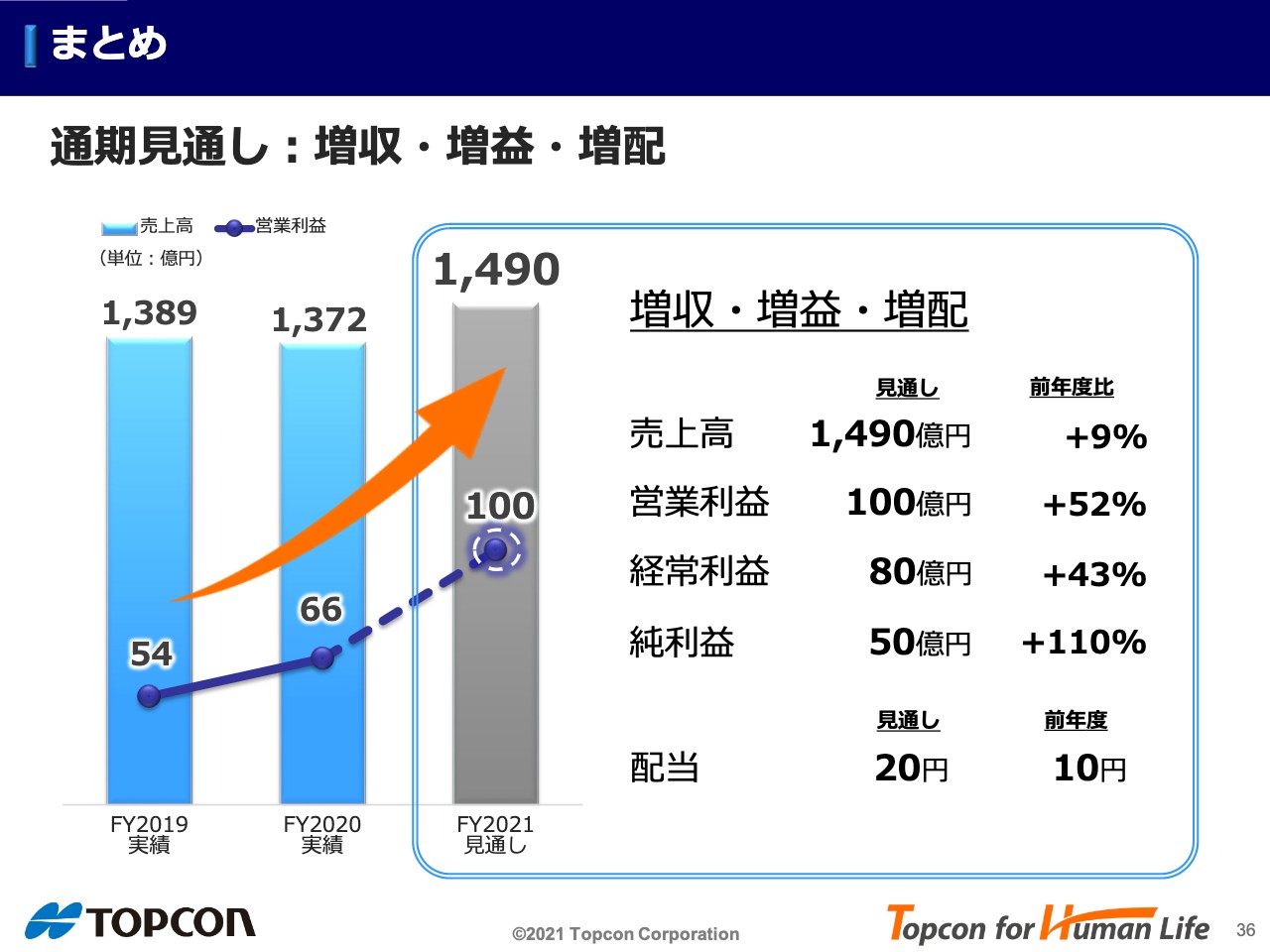

計数計画です。2021年度は売上高1,490億円、営業利益100億円、経常利益80億円、純利益50億円、 ROE 7%、配当を10円から20円に増配、配当性向42%、増収・増益・増配の計画です。

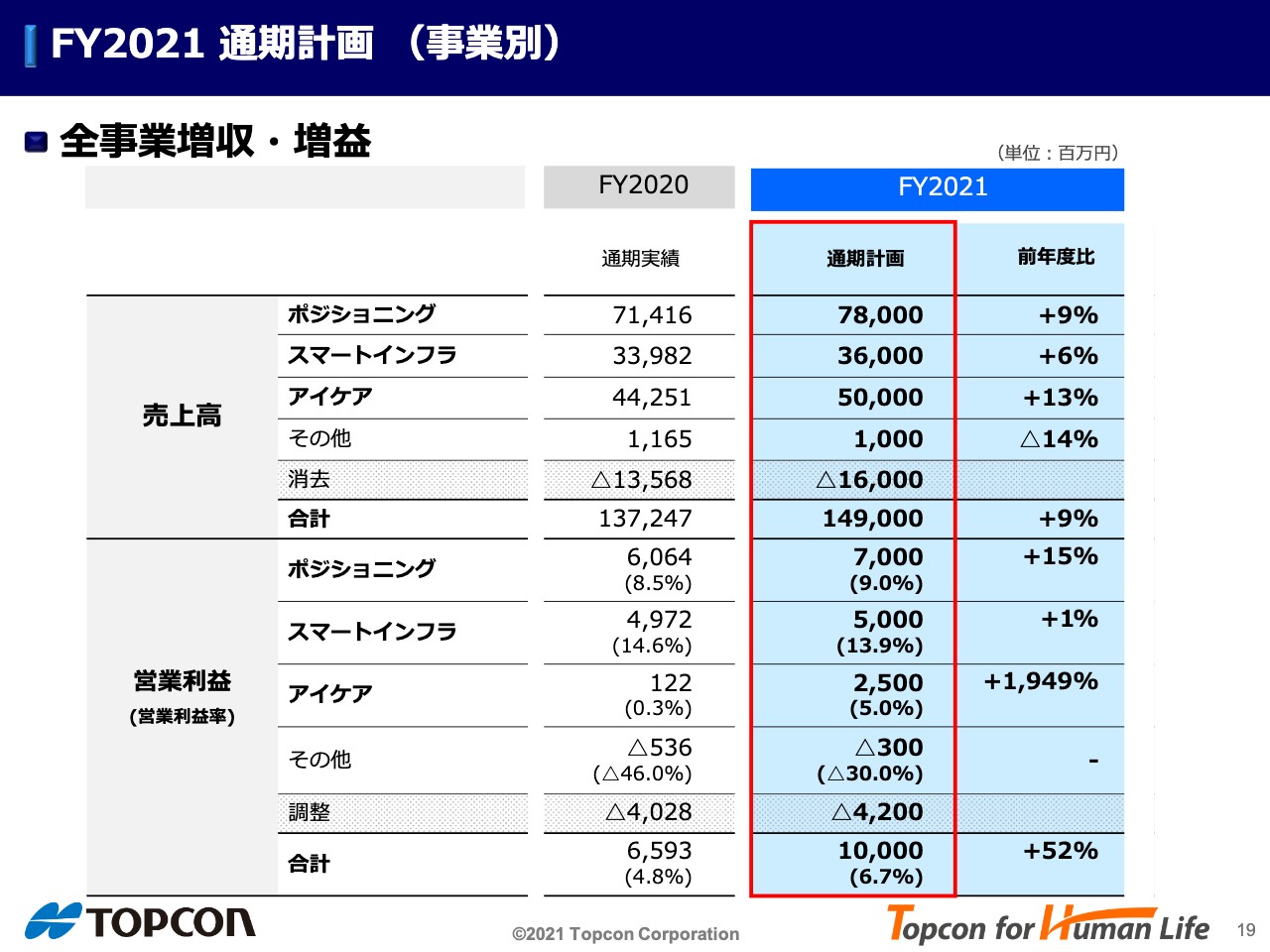

FY2021 通期計画(事業別)

こちらが事業別です。全事業で増収・増益の見通しです。

アイケア事業は営業利益1億2,200万円のから25億円と大幅な利益の改善を計画しています。第3四半期、第4四半期で売上高の拡大が見えてきたことから、達成可能な範囲と考えます。

FY2021 増減益分析(営業利益ベース:前年度比)

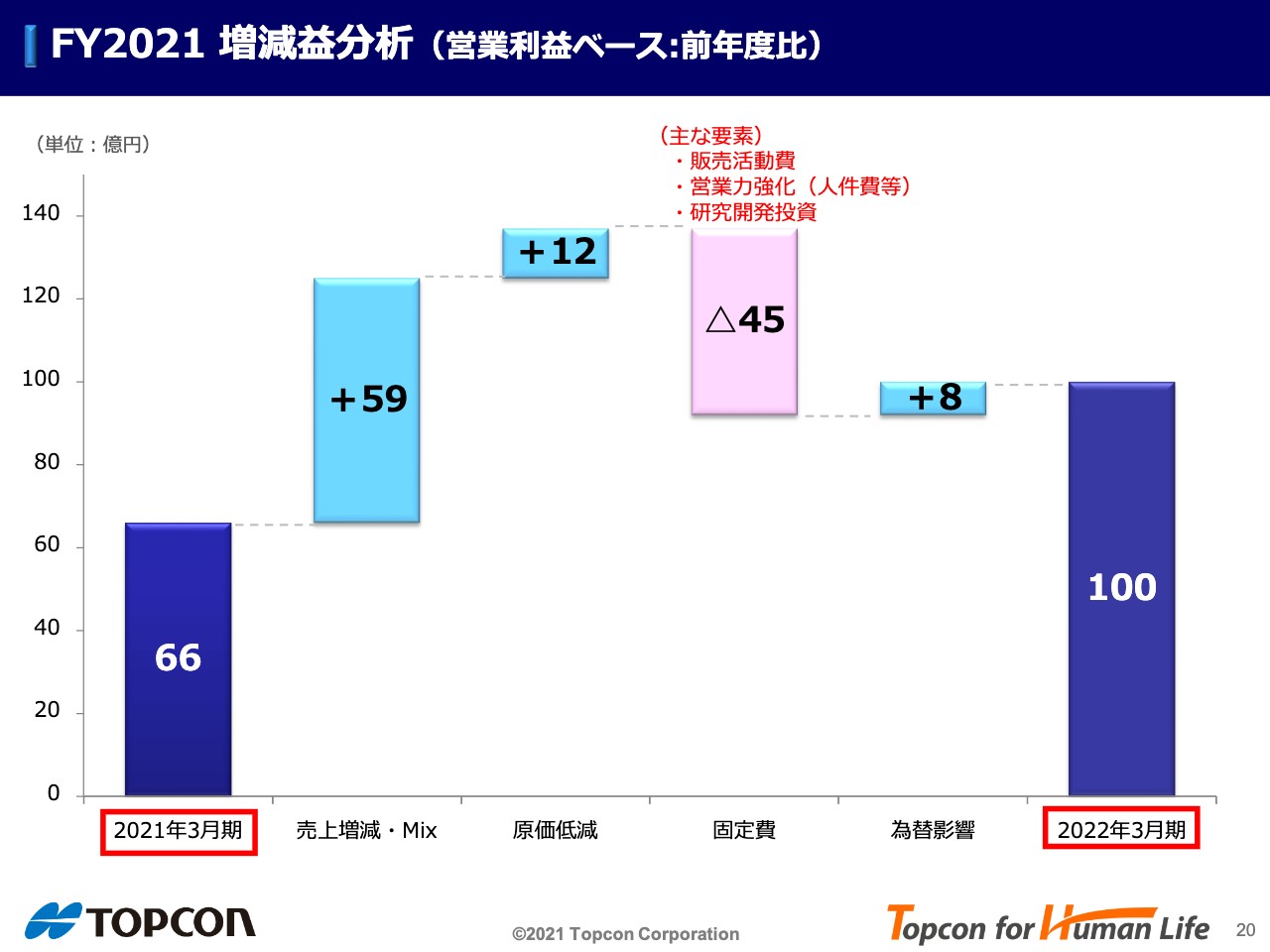

増減益分析です。

2021年3月期の営業利益66億円から2022年3月期100億円、+34億円の分析です。

売上高の増加+59億円、原価低減+12億円、固定費は営業力強化の為の人件費や研究開発投資で△45億円、為替影響+8億円で+34億円の見通しです。

Ⅱ−3.事業別注力事項

次に、通期見通しを達成するための注力事項についてご説明します。

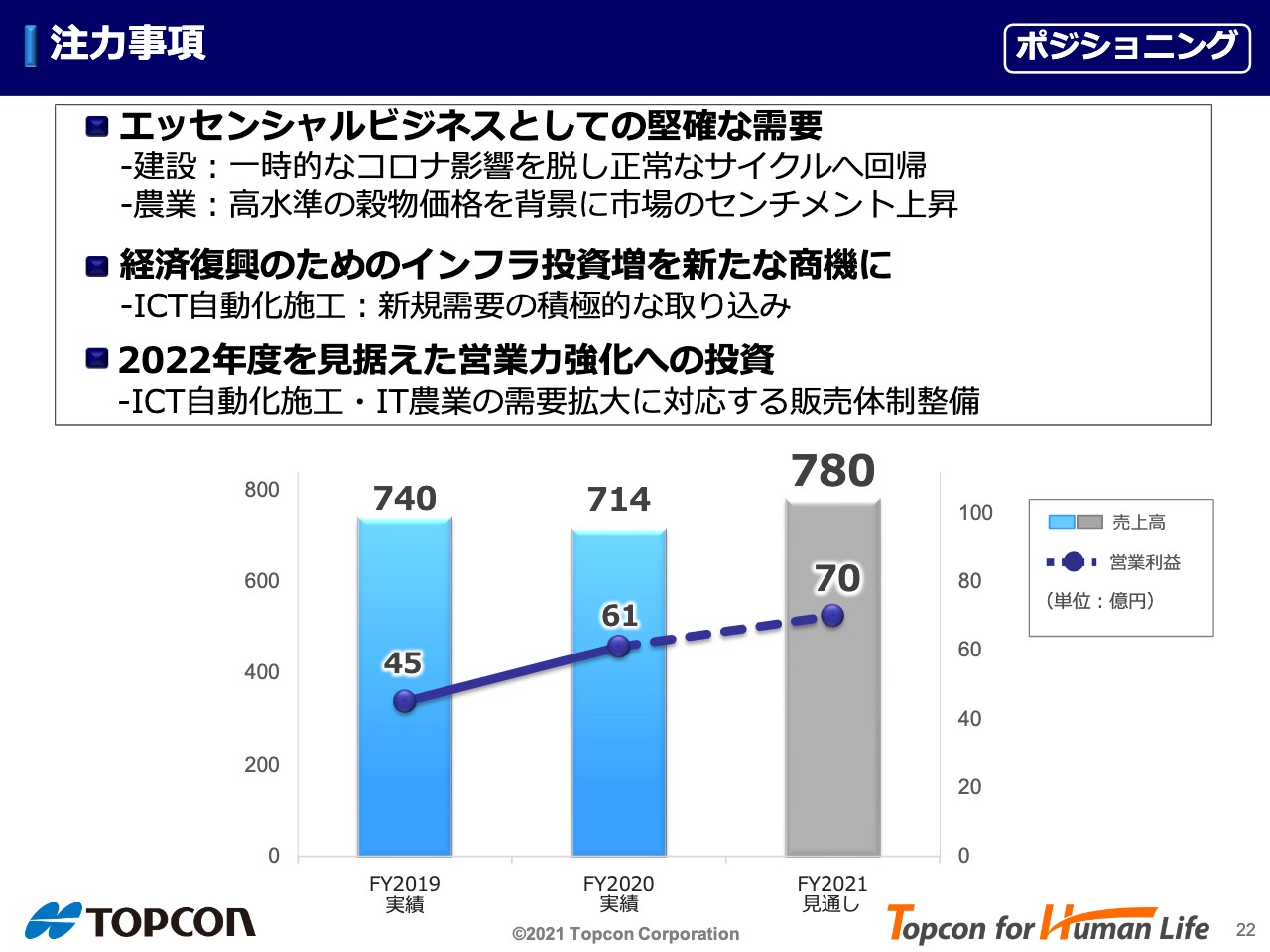

注力事項 【ポジショニング】

ポジショニング事業については、エッセンシャルビジネスとしての堅確な需要があります。また、経済復興のためのインフラ投資増を新たな商機にし、2022年度を見据えた営業力強化への投資を行います。

売上高780億円、営業利益70億円の見通しです。

エッセンシャルビジネスとしての堅調な需要 【ポジショニング】

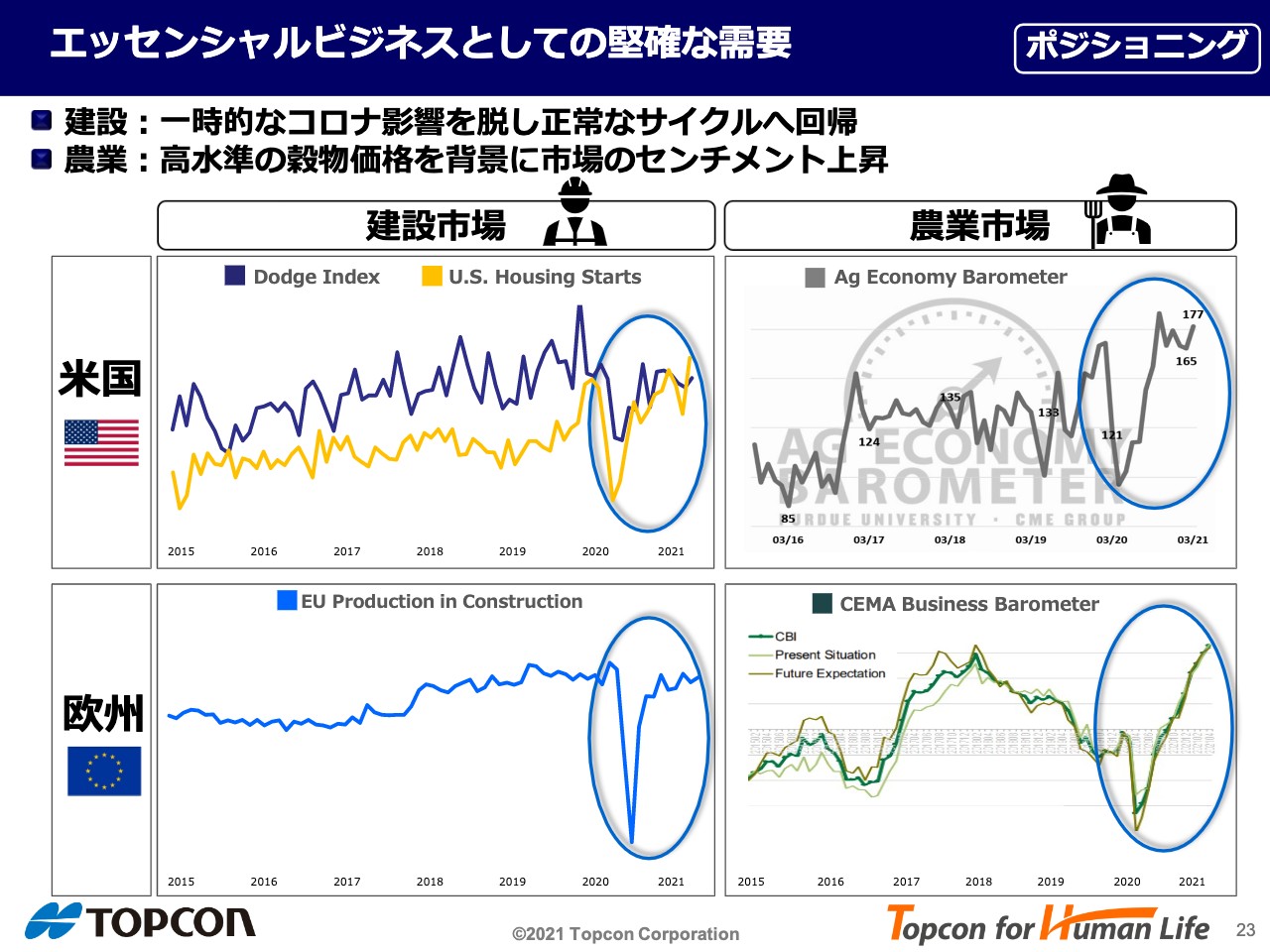

「エッセンシャルビジネスの堅確な需要」についてご説明します。建設は一時的な新型コロナウイルスの影響を脱し、正常なサイクルへ回帰しています。農業は高水準の穀物価格を背景に、市場のセンチメントが上昇しています。

建設市場については、一般的な指標ですが、米国はDodge Index、U.S. Housing Startsを、欧州はEU Production in Constructionをそれぞれ参照しています。どちらも新型コロナウイルスにより一旦下落したものが完全に回復しています。

農業市場についても、新型コロナウイルスの影響で一旦落ちたものが上昇傾向にあります。ここを背景に大きく伸長するのではないかと計画しています。

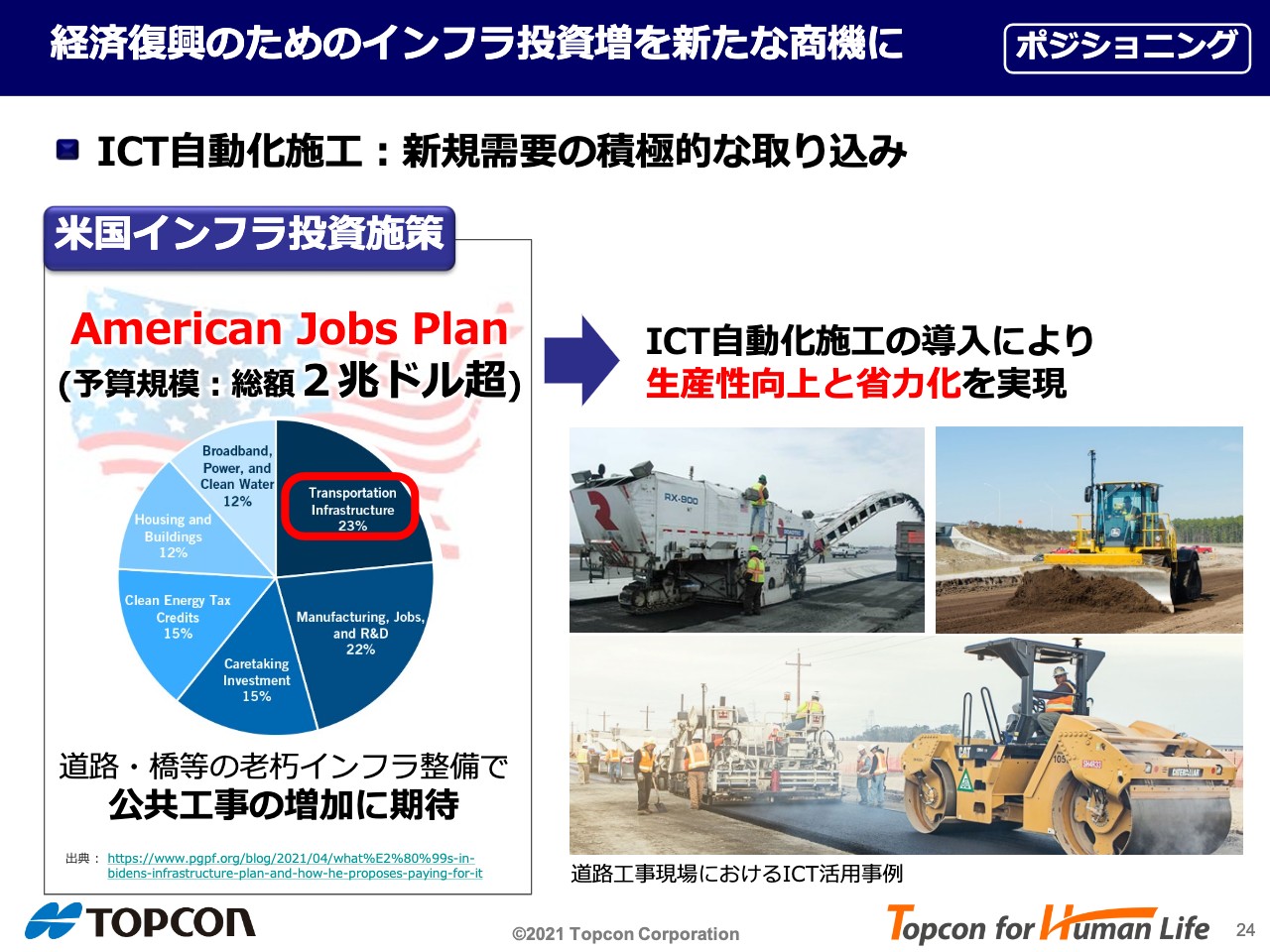

経済復興のためのインフラ投資増を新たな商機に 【ポジショニング】

「経済復興のためのインフラ投資増を新たな商機に」についてご説明します。アメリカでインフラ投資に対し大きな予算が組まれています。8年間で2兆ドル超の投資規模ですが、公共投資ですので、生産性向上と省力化において、当社のシステム製品が需要に完全に合致すると考えます。ICT自動化施工の導入により、この需要を取り込むことができるのではないかと考えています。

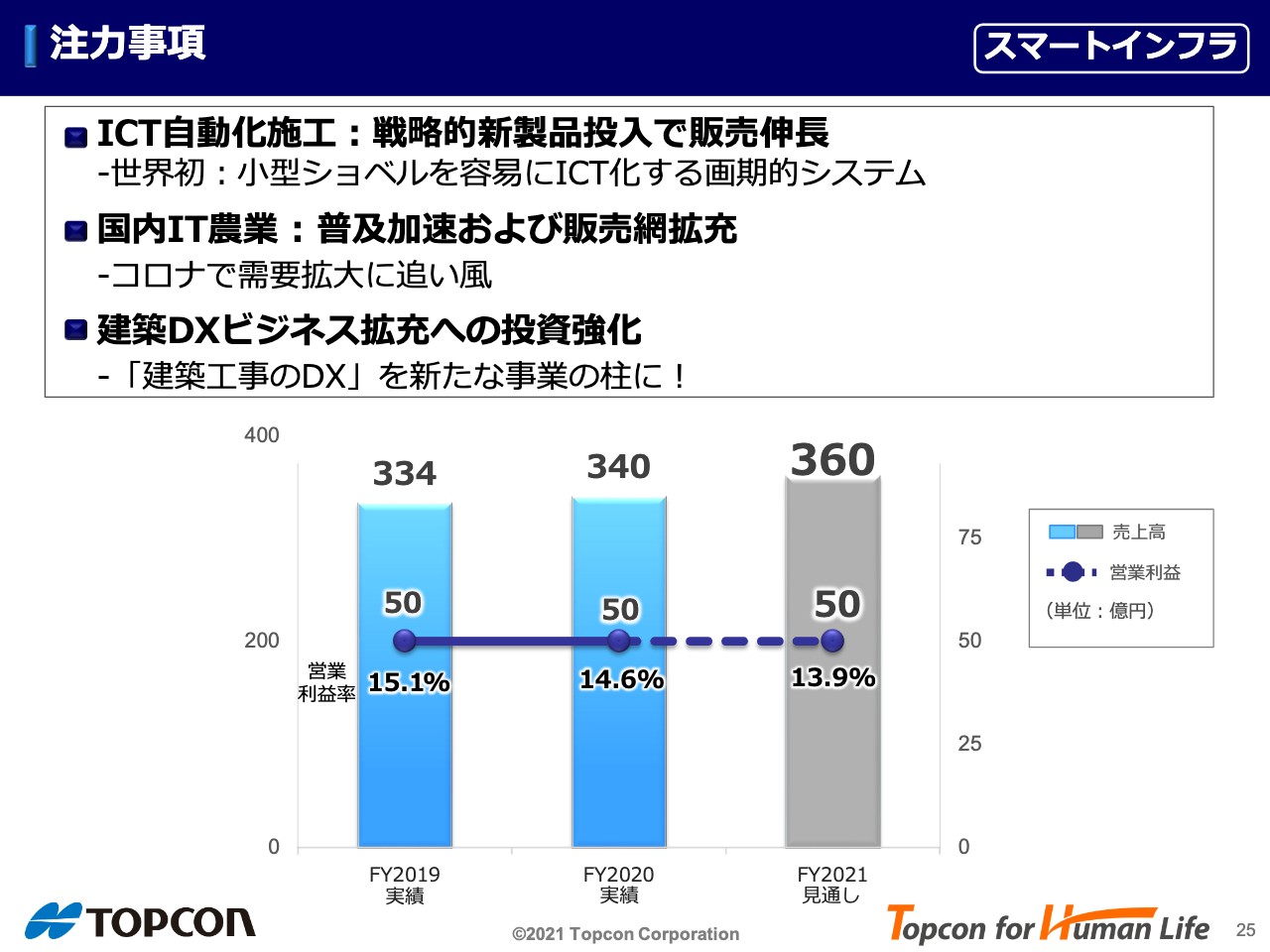

注力事項 【スマートインフラ】

スマートインフラ事業です。ICT自動化施工では、戦略的新製品投入で販売を伸長したいと考えます。国内IT農業では、普及加速および販売網拡充。投資の分野では、建築DXビジネス拡充への投資を強化します。

売上高360億円、営業利益50億円の見通しです。

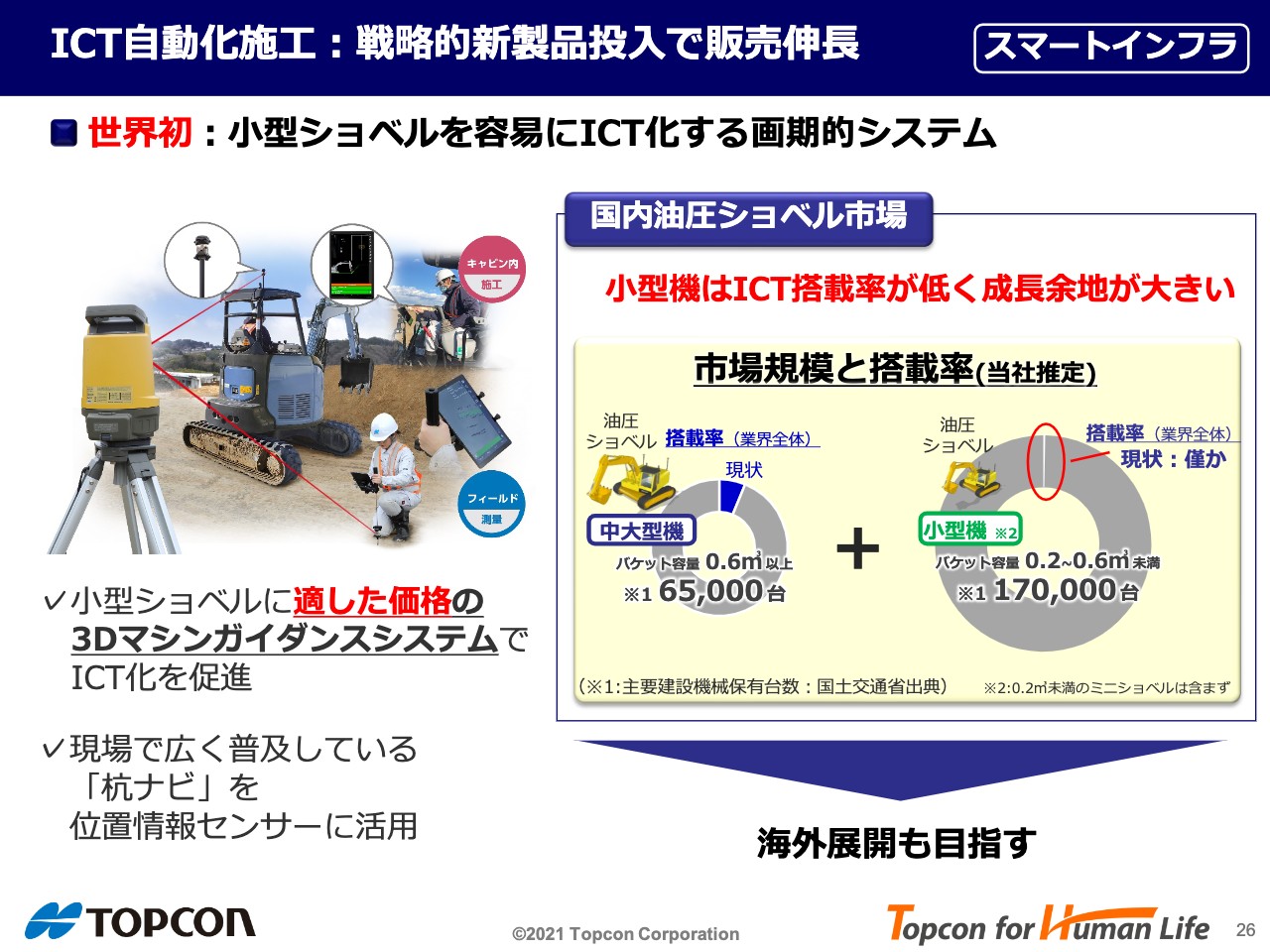

ICT自動化施工:戦略的新製品投入で販売伸長 【スマートインフラ】

「ICT自動化施工:戦略的新製品投入で販売伸長」についてご説明します。小型ショベルを容易にICT化する画期的なシステムを昨年末に投入、今年から本格的に販売開始し現在大変好評です。

どの程度の需要があるかご説明します。例えば、ICT自動化施工の油圧ショベルは従来中型・大型機をターゲットにしており、その市場規模はグラフが示す通り日本市場で6万5,000台程度です。現状、業界全体でのICT搭載率はまだ低く、伸長の余地はあります。小型機の市場規模は17万台、中大型機と比べ3倍の台数の一方で、ICT搭載率はゼロに近い状態です。

この小型機市場を狙った製品であり、手応えは十分です。まずは日本国内で普及させる活動に入り、将来は海外展開も目指します。

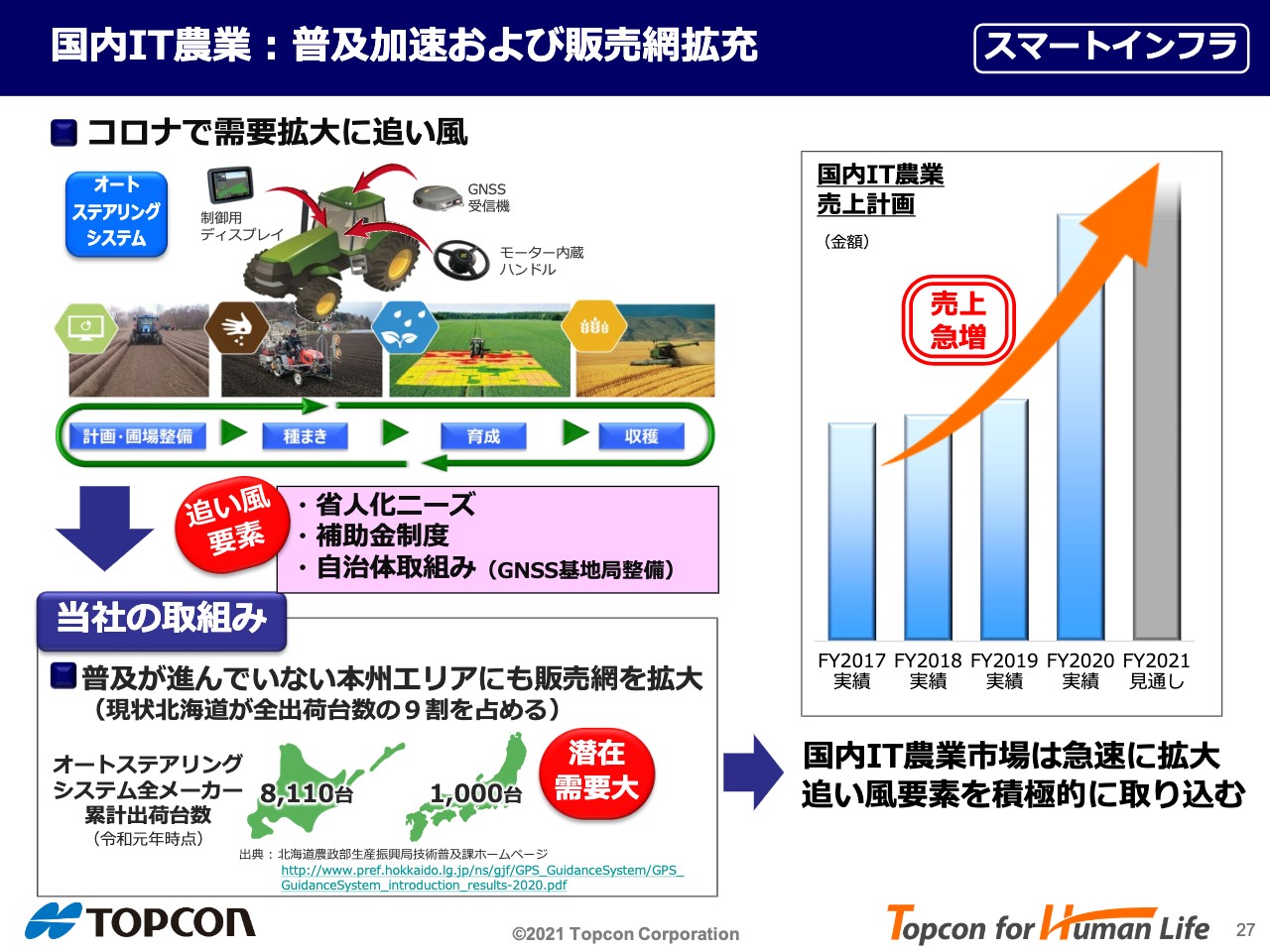

国内IT農業:普及加速および販売網拡充 【スマートインフラ】

IT農業の注力事項をご説明します。当社の自動操舵システムは、機種、メーカーを選ばず、後付けができます。また、用途に応じて取り外して様々な機種に使いまわしができるシステムです。

日本の市場は高齢化しており、省人化ニーズが高いことに加え、自治体も積極的に取り組んでおり、政府が補助金を出しています。グラフが示す通り2020年度の実績は前年に比べ飛躍的に伸長しました。これらの追い風要素を取り込み、更なる販売伸長を目指します。

建築DXビジネス拡充への投資強化 【スマートインフラ】

「『建築工事のDX』を新たな事業の柱に!」について説明します。CAD上で書かれているバーチャル設計図面のバーチャルな世界と、施工現場のリアルな世界を結ぶものが不足し溝があり、そこを当社のハードウェア、ソフトウェアによって結び、建設現場のデジタルツインを具現化したいと考えています。実際に現場でも使われ始めています。

需要がどの程度あるかというと、当社が既に取り組んでいる土木に比べ、建築の市場規模は約2倍あります。現在の主力事業であるICT自動化施工は土木向けですが、同様のソリューションを建築市場でも取り組む、それを「建築工事のDX」と位置付けています。我々はここに投資し、大きな事業に育てていきたいと考えます。

投資内容はもちろん開発関係もありますが、ビジネス推進人員の増強、建築向け製品のラインアップ強化と、様々な面での投資を行います。スマートインフラ事業の売上高の伸長を見込んでいる一方で営業利益が横ばいの理由はこの投資強化が一因です。

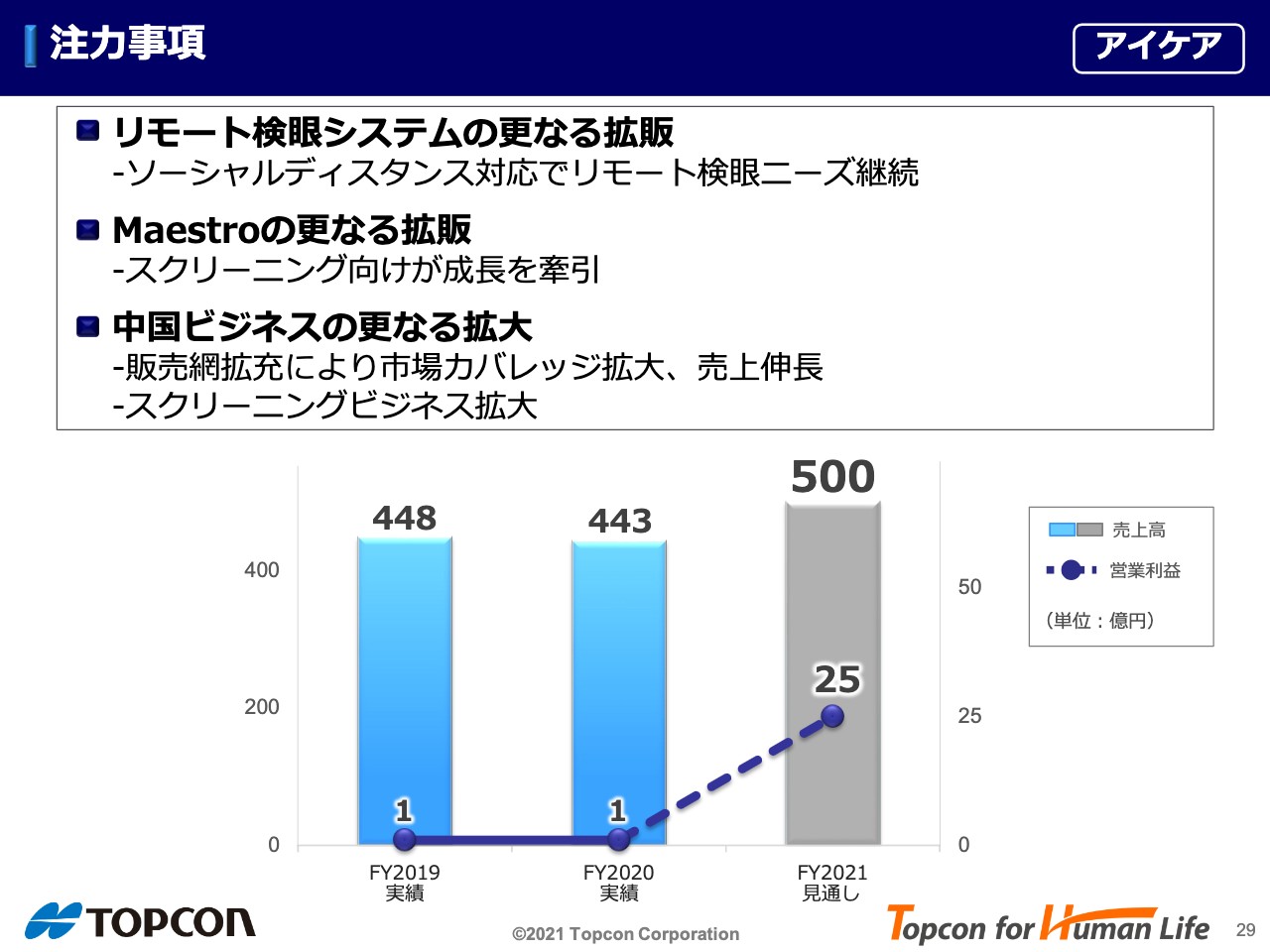

注力事項 【アイケア】

アイケア事業です。「リモート検眼システムの更なる拡販」「Maestroの更なる拡販」「中国ビジネスの更なる拡大」これらの施策で販売を伸長したいと考えます。

新型コロナウイルスの影響は残るとしても、売上高500億円、営業利益25億円と2020年度に対し大きく改善する見通しです。

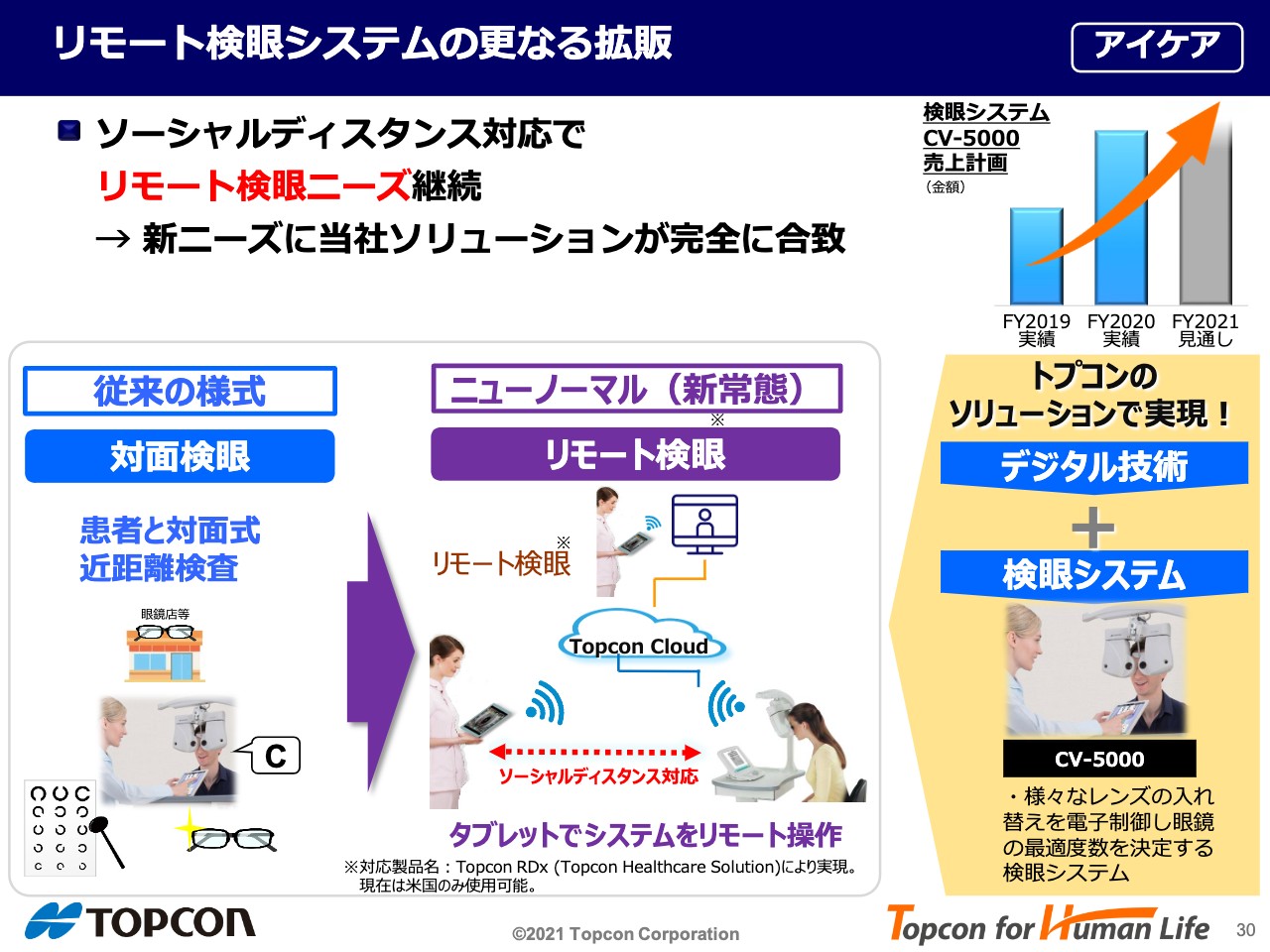

リモート検眼システムの更なる拡販 【アイケア】

「リモート検眼システムの更なる拡販」についてご説明します。

ソーシャルディスタンス対応によりリモート検眼ニーズが継続しています。この新ニーズに当社ソリューションが完全に合致しています。このリモート検眼システムは、コロナ禍にもかかわらずグラフが示す通り2020年度で大幅に伸長しました。

従来の検眼は対面式ですが、当社が提案しているのはリモート検眼で、店舗内で距離を離すソリューションと、ネットワーク環境を介して店舗外からリモート検眼システムを操作するものです。

欧米の眼鏡店では検眼士の有資格者がいることを義務付けられています。その人材が不足することで、眼鏡店を拡張できない、チェーン展開を広げられないという課題があります。それを我々は需要と捉えています。検眼士を一定の箇所に集約し、眼鏡店に検眼士がいなくても当社のリモートシステムを使って検眼を行うことで、眼鏡店の経営効率を上げることができます。

新たな試みですが、欧米を中心に評価を得ており、実績に結びついてきております。

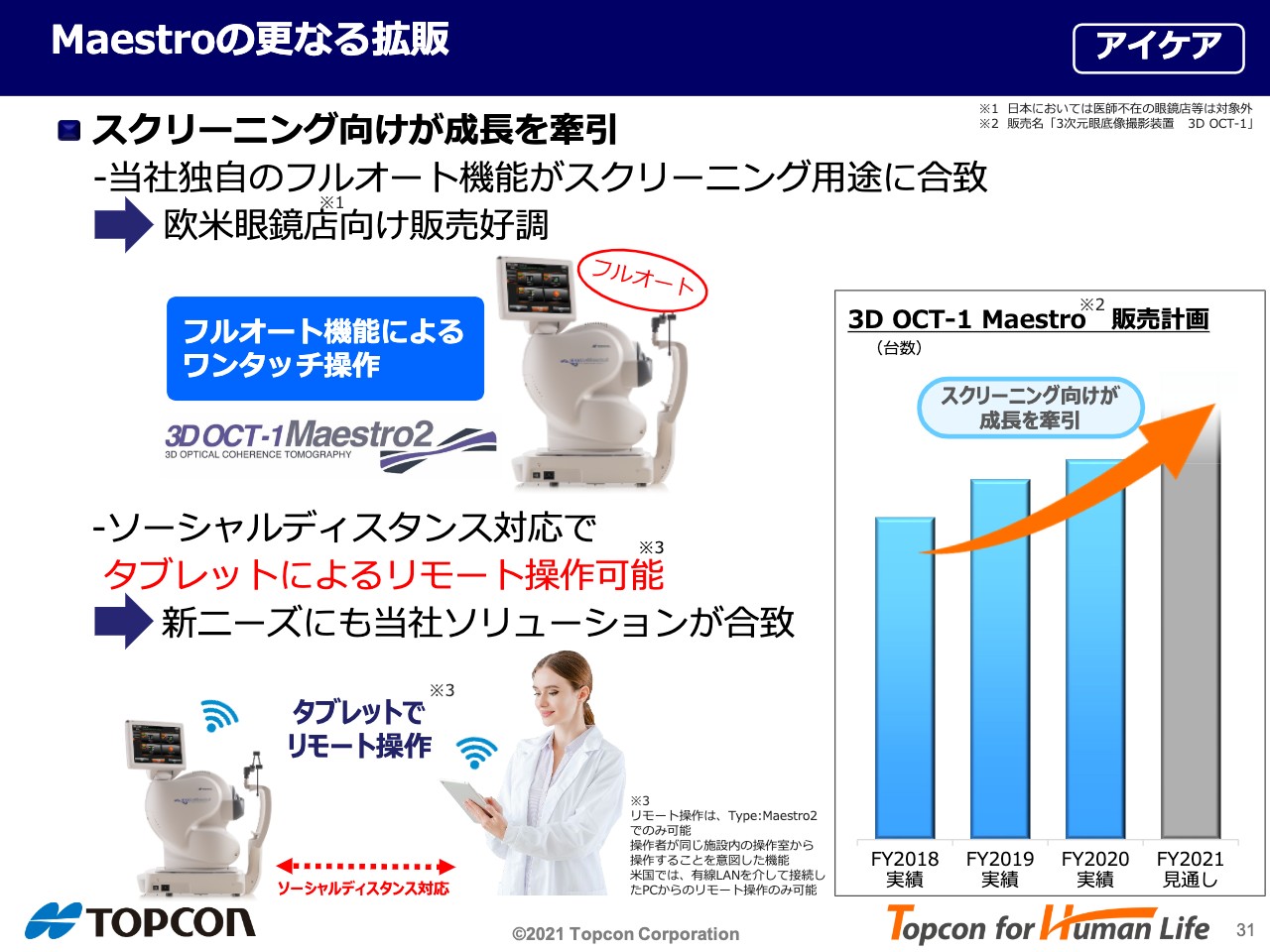

Maestroの更なる拡販 【アイケア】

「Maestroの更なる拡販」についてご説明します。

コロナ禍においても、Maestroの売上はグラフが示す通り2020年度で伸長しました。これは、フルオート機能がスクリーニング用途に合致しており、販売好調であることが成長を牽引しました。

タブレットでリモート操作できる機能も追加、ソーシャルディスタンス対応による新ニーズにも合致しています。

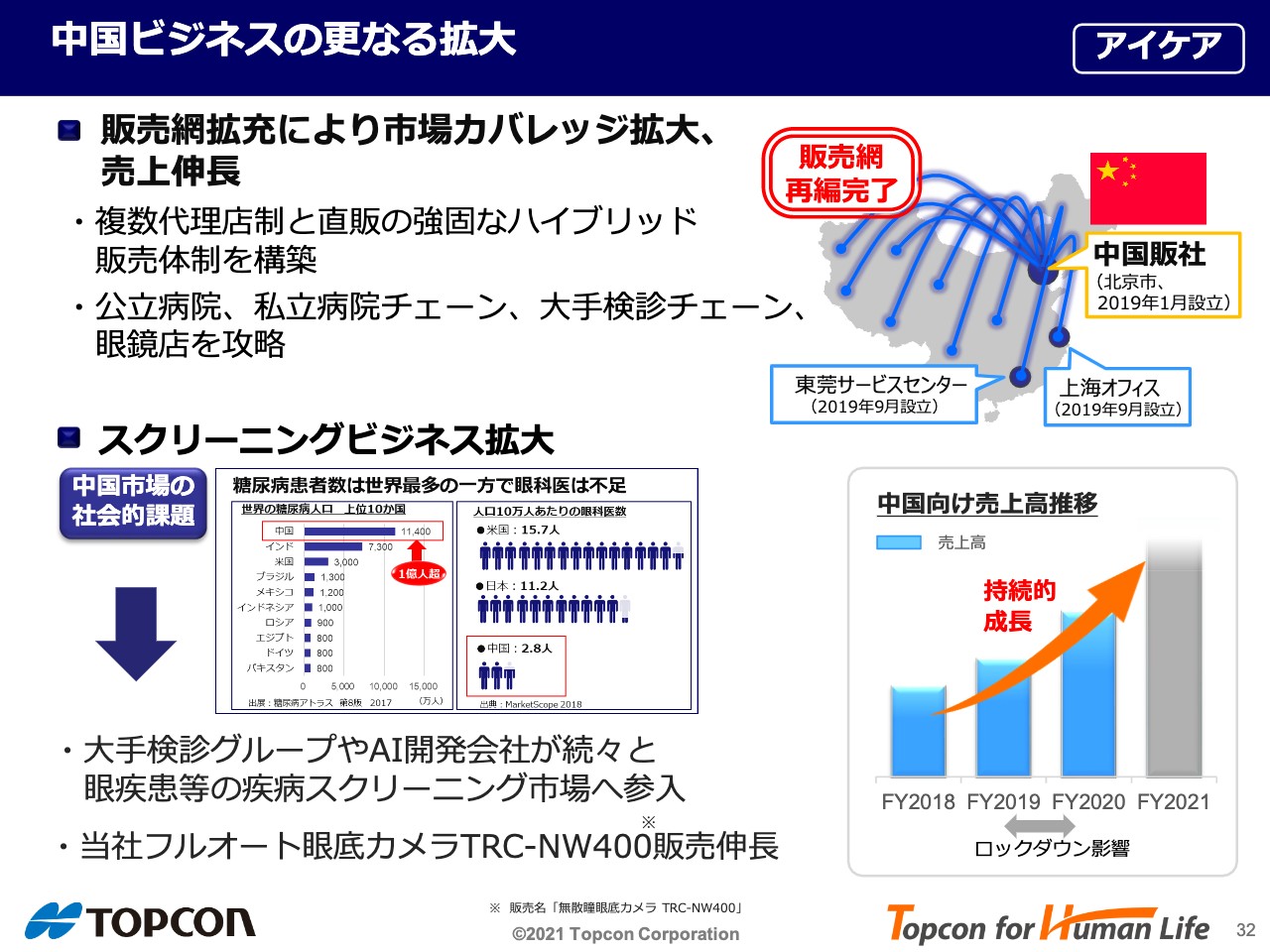

中国ビジネスの更なる拡大 【アイケア】

「中国ビジネスのさらなる拡大」についてご説明します。

2019年度に中国販社を設立、この2年間は、販売網の拡充に取り組んできましたが、新型コロナウイルスにより、去年の2月、3月で大きな落ち込みがありました。しかし、中国はいち早く市場が正常化し、グラフが示す通り2020年度は売上を大きく伸ばすことができました。

中国スクリーニング市場ですが、グラフの左側では中国で糖尿病患者数が非常に多いことを示しています。糖尿病の合併症の一つに、失明に至ることもある糖尿病網膜症があり、その早期発見が重要なのですが、その為の眼科医が不足していることを右側のグラフが示しています。中国の糖尿病人口は世界一であり、一方で、10万人あたりの眼科医は2.8人、日本の11.2人、米国の15.7人と比べても中国は眼科医が不足していることから、大型検診グループやAI開発会社が続々と眼疾患等の疾病スクリーニング市場へ参入してきています。

当社の「TRC-NW400」という眼底カメラが活用され、より大きな需要を取り込む販売網の拡充も相まって、大きな伸長につながっています。今年度も引き続き伸長を期待しています。

Ⅲ.トピックス

トピックスです。

SDGsへの取組み:CO2排出量削減への貢献

今回初めてSDGsに関するトピックスを紹介します。

当社がどの程度CO2排出量削減へ貢献しているか、試算致しました。

当社の建機・農機を自動化するシステムそのものがCO2排出量削減に貢献しています。スライド左側が建機、右側が農機についての説明になります。

建機は「全世界で年間60万トン削減」と推定します。算定根拠は、国土交通省の「建機の自動化により稼働時間を約3割低減」との出典に基づき、全世界のICT建機の推定稼働台数と当社推定シェアを乗じて算出しています。

農機は「全世界で年間50万トン削減」と推定します。算定根拠は、AEMの「農機の自動操舵システムにより稼働時間を約2割低減」との出典に基づき、全世界の農機の自動操舵システムの稼働台数と当社推定シェアを乗じて算出しています。

以前から説明しているように、当社の強みはベンダーニュートラルであり、既存の各社建機・農機を後付けで自動化できますので、自動化システムの普及が進めば進むほど、更なるCO2削減が期待できます。当社の建機・農機を自動化するシステムそのものでCO2排出量削減に貢献します。

Ⅳ.まとめ

最後に、まとめです。

まとめ

計数のまとめです。通期見通しは、売上高1,490億円、営業利益100億円、経常利益80億円、純利益50億円、配当20円、増収・増益・増配の見通しです。

以上、2021年3月期の決算報告、2022年3月期の通期見込みをご報告しました。ご視聴ありがとうございました。

質疑応答(要旨)①:全社共通事項

Q.中期経営計画数値目標 : 時間軸を1年ずらしても中計の考え方は踏襲するとの説明であったが、計数計画は22年度に従来の計画値である営業利益200億円を目指すという理解で良いか?

A.中計期間の1年延長については熟慮を重ねた上で今回の発表に至った。今年度の公表値、売上高1,500億円、営業利益100億円に対し、中計最終年度の計数計画は非常に高い目標であると認識している。エッセンシャルビジネスの強みが証明された昨年度の実績を見て成長に対する自信が高まった一方で、新型コロナウイルスの影響はまだゼロではない。これらの点を総合的に勘案し、現時点では最終年度の計数目標はそのまま踏襲するが、今年度公表値に対する進捗状況を確認しながら判断したい。

Q.2021年度固定費45億円の内訳 : 利益率も高く安定しているスマートインフラで久しぶりに投資の話を伺ったが、今年度の固定費45億円の内訳を事業別に教えてほしい。

A.2021年度の固定費45億円増加の内訳は以下の通り :

・セグメント内訳 : ポジショニングが約半分、残りがスマートインフラとアイケアの合計

・要素別内訳 : 営業力強化、事業推進力強化、R&Dで約半分、残りが2020年度に新型コロナウイルスの影響で発生しなかった出張費やマーケティング費用の合計

Q.経費水準の実績と見通し : 第4四半期の販管費は前年とほぼ同レベルで、販管費率も39%と低かったが、今後どの程度の水準になるか教えてほしい。コロナ影響で営業スタイルが変わっても売上・利益を確保できるビジネスモデルが構築できたと期待して良いか?

A.2020年度は新型コロナウイルスにより出張等の販売活動費が使えず、経費水準は通常とは大きく異なる状態であった。今年度は、このまま経費を大幅にセーブできる状態が続くとは考えていないが、一方、以前のような使い方をせずとも成り立つビジネスもあると考える。2021年度はそれ以外に、事業の成長を加速させるための戦略的投資関連の費用は増加する。

Q.上期・下期の利益バランス:2020年度下期の勢いを考えると、21年度上期も好調が持続すると予想できるが、上期・下期の利益バランスの方向感は?

上期・下期の内訳は非開示。方向感としては、通常であれば売上・利益ともに下期が上期を上回る傾向にあり、2021年度もその傾向が出ると考える。

質疑応答(要旨)②:ポジショニング・カンパニー/スマートインフラ事業

Q. ICT自動化施工における優位性 : 油圧ショベルの自動化は技術的なハードルが高いと理解しているが、御社の技術的な優位性、小型機対応で画期的という点についてもう少し詳しく教えてほしい。

A.小型ショベルを自動化するためには、ショベルの位置を正確に計測する必要がある。

この計測をGPSの代わりに3次元測量機である「杭ナビ」を使うところがこのシステムの特徴で、杭ナビの簡易な操作性、且つ既に測量用途で普及している製品であることから好評を博している。GPSは使用環境によって計測に制約を受けるケースがある、例えば、GPSシグナルや補正情報を受信しづらいなど車のカーナビのように、GPSを意識しなくても使えるものにはなっていないのが現状。これらの点を勘案し、簡単操作且つ広く普及している「杭ナビ」を位置情報センサーに活用したのが、この小型ショベル対応ICT自動化システムで、他社にない世界初の画期的なシステムと言える。

質疑応答(要旨)③:アイケア事業

Q.2021年度の成長手応え:成長ドライバーはリモート検眼システム、Maestroのスクリーニング用途の拡大、中国ビジネスと理解したが、今期の更なる成長にしっかりとした手応えを感じているか?

A.第1から第2四半期はロックダウンの影響で眼鏡店がクローズしていたが、第2四半期の後半から徐々に稼働を再開、眼科クリニックも稼働し始めた。まだ新型コロナウイルスの影響が残っている中ではあるが、事業の更なる成長に向け、しっかりとした手応えを感じている。これ以上新型コロナウイルスの影響が悪化するとは考えにくいので、アイケア事業の売上をコロナ前の水準に戻すことは難しくないと考える。

Q.中国事業について : 中国市場では現地検診センターやAI開発業者と協業して事業を進めているのか?地場メーカーとの競合はあるのか? スクリーニング立ち上げを御社が主導しても、中国地場メーカーが台頭してきて、主導権を奪われてしまうというリスクはあるのか?

A.中国AI企業の新規事業に対するスピードと推進力は目覚ましく、自社で開発するよりも彼らとの協業を選択している。スクリーニング事業に関しては当社が描いたシナリオが徐々に具現化し始めており、大きい市場になってきている。中国ではそれに伴い当社製品に類似した安価なものも出始めているのも事実。但し、スクリーニングに重要なのはデータの信頼性であり、元々眼科用途の当社製品をスクリーニング用途に展開することで高い信頼性を確保している。スクリーニング用途だけを狙い、安くてデータの信頼性がない製品にすべてのシェアを奪われる心配はしていない。また、スクリーニングによって早期発見した潜在的な患者が、眼科病院での精密検査の際、一元的にデータを活用出来る仕組みを作り、最終的に眼科病院で当社製品を使用いただくというビジネスモデルを考えている。

Q.アイケア見通し : 21年度の営業利益の増益率はかなり大きいが、達成確度については、かなり自信を持っているのか?

A.第3四半期、第4四半期の好調な業績は事実であり、まだ不確実な要素はあるものの、現状は大きな悪化要素も想定していないことから、この数字は達成可能な目標と考える。

Q.眼鏡店におけるブティックとチェーンの影響の差 : 他社情報によると、欧米では大手眼鏡チェーンの動きが鈍く、ブティック眼鏡店のほうが好調と聞いたが、御社のスクリーニングビジネスの場合、大手チェーンとブティック店向けで差は出てるのか?

A.当社は眼鏡チェーン店向けのスクリーニングビジネスで成果が出ており、チェーン店向けビジネスのほうが伸長している。スクリーニングはチェーン店にとっても新しいビジネスであり、その点からも他社との違いが出ているのかもしれない。

Q.アイケア第3・第4四半期業績比較 : 第4四半期実績は前四半期比較で売上が31億円の増収、営業利益は2億円の増益で好調が継続したが、増収幅に比べ増益幅が小さかった要因は?

A.第4四半期は北米、欧州、中国で売上が伸長、一方で売上増加に伴う経費増加もあり、営業利益にもその影響が出た。逆に第3四半期は上期からの流れで経費をかなり絞り込んでいたため、営業利益が若干高めに出ていた。

※質疑応答部分は、企業提供の要旨になります。