2024年9月14日にログミーFinance主催で行われた、第84回 個人投資家向けIRセミナーの第2部・住江織物株式会社の講演の内容を書き起こしでお伝えします。

SUMINOE GROUPの概要①

永田鉄平氏(以下、永田):住江織物株式会社、代表取締役社長の永田です。まず我々についてご説明します。

SUMINOE GROUPの本社所在地は大阪市中央区南船場で、心斎橋の御堂筋沿いにあります。創業は1883年(明治16年)で、今年で141年目となります。資本金は95億5,400万円で、東証プライムに上場しています。

タグラインは「あらゆる空間に、イノベーションを。」です。後ほどご説明しますが、我々は歴史的に日本初といわれる製品を作ってきた会社です。そしてこれからも「あらゆる空間に、イノベーションを。」起こしていこうと考えています。

我々の事業は、インテリア事業、自動車内装事業、車両内装事業、機能資材事業と大きく4つの事業で構成されています。

SUMINOE GROUPの概要②

永田:SUMINOE GROUPは、本社を含めた国内16社、海外7ヵ国13社、従業員約2,800人のグループです。スライドに示しているとおり、中国やタイ、インドネシア、インド、ベトナムといったアジア地域のほか、アメリカに2社、メキシコに1社、海外展開をしています。

SUMINOE GROUPの強み

永田:スライドには、SUMINOE GROUPの3つの強みを記載しています。

SUMINOE GROUPの強み

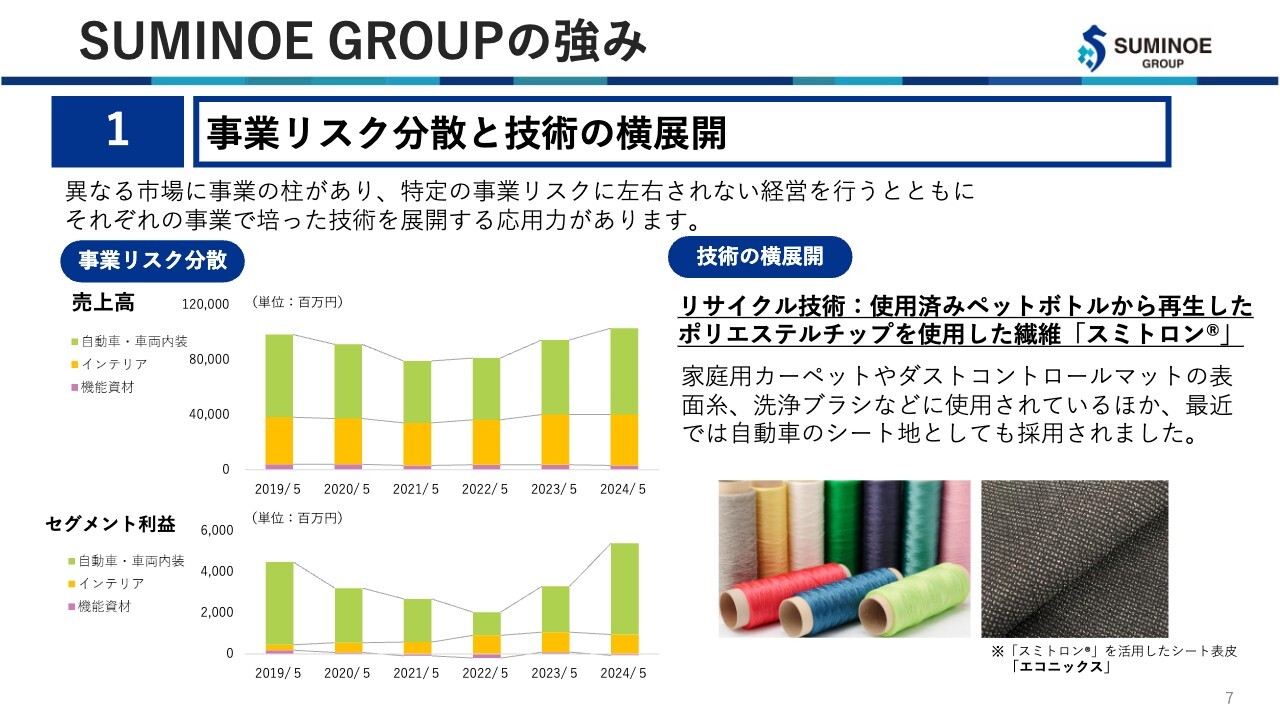

永田:まず1つ目の強みである「事業リスク分散と技術の横展開」についてご説明します。我々はインテリア事業、自動車内装事業、車両内装事業、機能資材事業と、市場の異なる事業で構成されています。そのためコロナ禍のように需要が低迷した時等も含め、それぞれが補完し合えるというリスク分散ができています。

スライドのグラフに示すとおり、新型コロナウイルスの影響が出た2020年5月期から売上高、利益ともに低下したものの、2023年5月期からほぼ回復に向かい、2024年5月期にはコロナ禍前を超える実績となりました。

我々は環境技術、特にリサイクルを得意としています。ペットボトルからポリエステルの糸を作り出す、タイルカーペットをリサイクルして再利用するなど、環境に関する技術に定評があります。

SUMINOE GROUPの強み

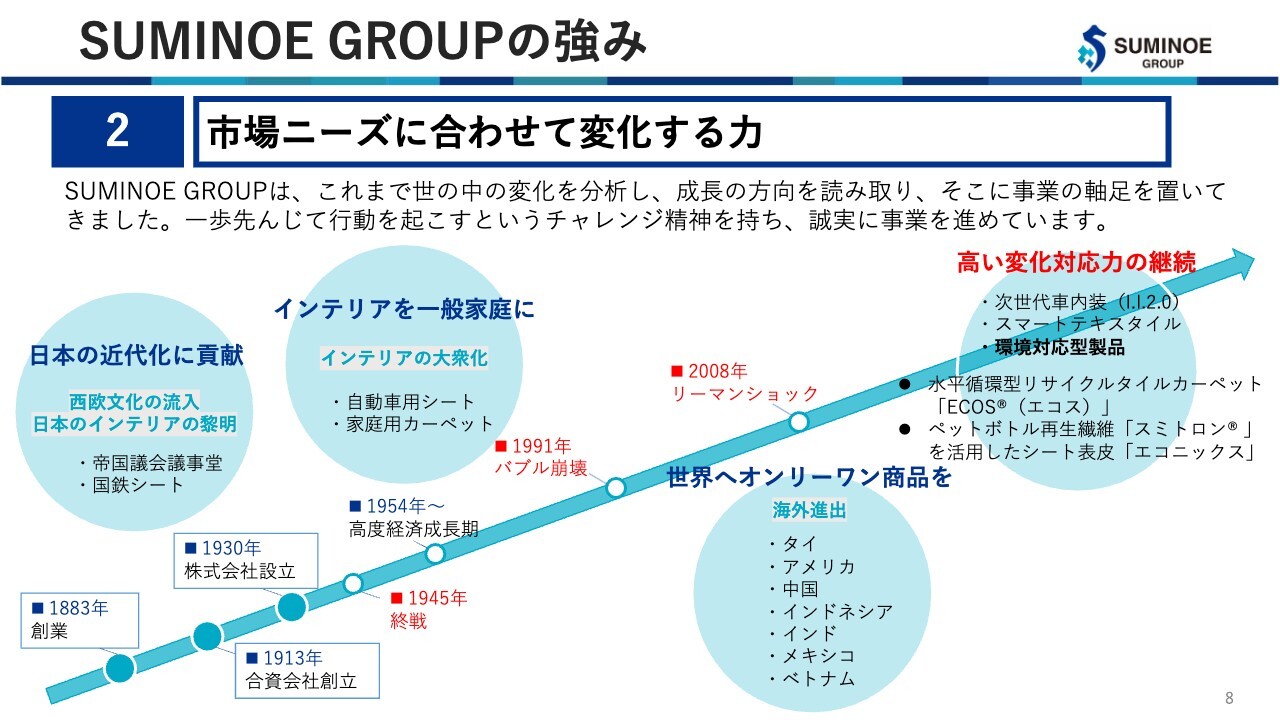

永田:2つ目の「市場ニーズに合わせて変化する力」についてご説明します。我々が創業した1883年はちょうど鹿鳴館ができた年であり、日本がまさに近代化して「西洋に追いついていこう」という時代でした。

それまで輸入に頼っていたじゅうたんやカーテン、鉄道のシート地などを国産化する国家的なプロジェクトがあり、それを最初に成し得たのが我々でした。日本で初めてじゅうたんを作り、日本で初めて鉄道の国産シートを作ったのが始まりです。その後、会社組織となりました。

戦前、戦後と、まだじゅうたんは高級品であり、なかなか一般家庭に手の届くものではありませんでした。しかし、1955年(昭和30年)以降、一般家庭の手が届くカーペット「タフトン」を我々が日本で初めて作り、量産化しました。

同時にインテリアだけではなく、自動車の天井やシート、フロアカーペットなどの内装材にも事業を伸ばしていきました。そして現在では大きく4つの事業を展開し、自動車を中心としたグローバル展開もしながら拡大してきました。グローバル展開と並行して、1990年代頃からは環境に配慮した製品への取り組みを始め、現在も続けています。

SUMINOE GROUPの強み

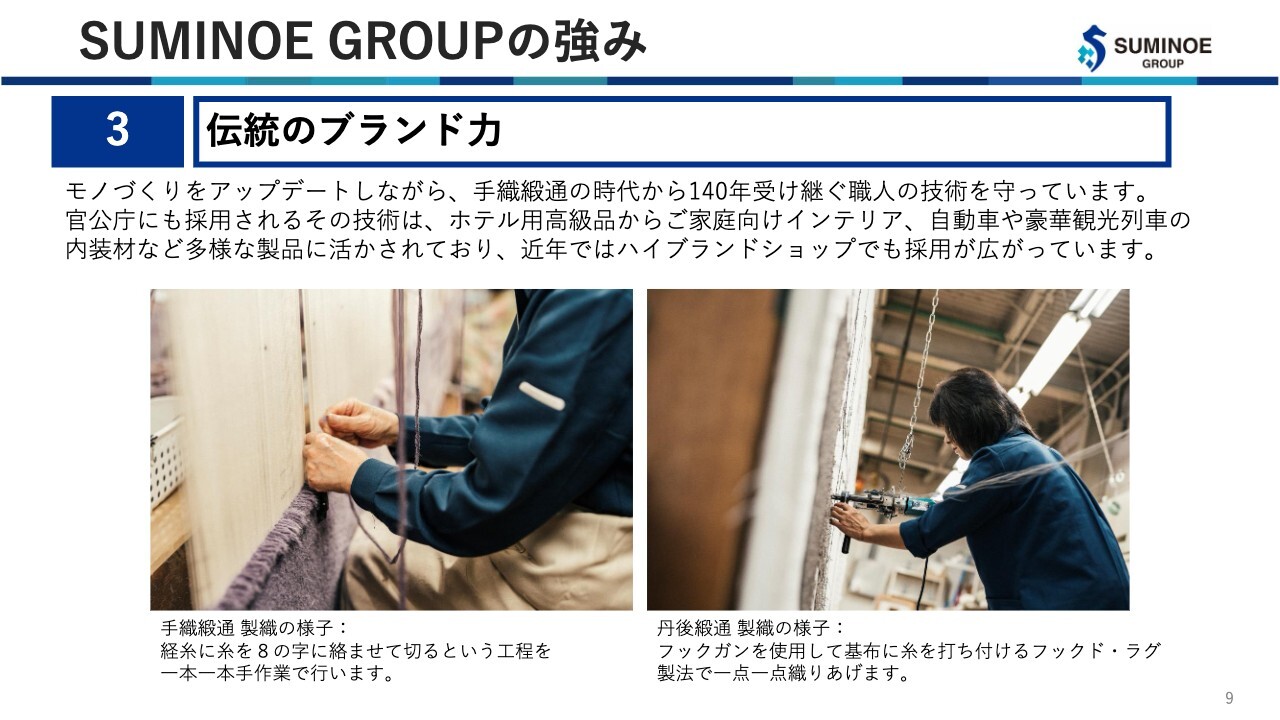

永田:3つ目の「伝統のブランド力」についてご説明します。我々は日本で初めてじゅうたんを作りましたが、現在も手で糸を結んでいく手織による古来の作り方も続けています。

例えば、迎賓館赤坂離宮の朝日の間や京都迎賓館に敷かれているもの、あるいは天皇陛下が海外の来賓をお招きする豊明殿にも、我々の手織の技術で1本1本結んだじゅうたんが使用されています。このような技術も、まだしっかりと続けています。

同じような技術をアレンジしているもので、舞台に吊られている緞帳(どんちょう)と呼ばれる幕があります。これも1本1本糸を結び付けていくつづれ織りという技術で作っています。日本では我々だけですが、1幅で33メートル幅のものも作れます。そのような緞帳もまだ作り続けており、手織の伝統技術もなくさずに受け継いでいます。

関本圭吾氏(以下、関本):御社はかなり多様な領域や国に展開されており、日本初のものも数多く作られてきました。どのような経緯でインテリアから自動車などの領域に発展したのでしょうか?

例えば、お客さまからの要望だったのか、あるいは御社内での研究開発の果てに展開されたのか、どのような経緯があったのかお聞かせください。

永田:創業者はもともと米穀商でしたが、常に「新しいものに取り組みたい」という想いを持っており、その当時の一番新しいものであったヨーロッパのじゅうたんに日本で初めて取り組みました。これはもう創業者の熱意のようなものです。

そこから、国が要求していた鉄道の国産シートも同じような技術で対応していくことになり、そこで会社の基盤ができました。

自動車の領域に進出したのは、まだトヨタ自動車も日産自動車も本格的に自動車を作っていない戦前のことです。当時フォード社などのアメリカの自動車メーカーは、日本に部品を持ってきてノックダウン方式で自動車を作っていました。

そこで、我々は当時内装材を手掛けている会社の中でも大きい会社でしたので、「供給してほしい」という要望があり、フロアのカーペットやシートを供給したことが自動車向けのスタートです。

そして戦後、トヨタや日産などがスタートした時に、我々もそれぞれに参画していったという経緯です。

関本:御社の強みとして、環境技術が選ばれている要因だというお話がありました。これはどのような技術なのでしょうか? どのような部分がお客さまに評価されているのでしょうか?

永田:我々は、1990年代には家具や壁紙、床材などから出てくるホルムアルデヒドが身体に悪影響を与えるシックハウス症候群への対策や、たばこの臭いなど生活する上で出てくるいろいろな臭いを消臭する技術を確立しました。そこで室内環境を快適にする流れのひとつとして、大きな技術革新を成し得たことで、消臭効果や耐久性、安全性の観点から評価されました。

もう1つ、当時から産業廃棄物がどんどん増えており、首都圏や関西では埋め立て地がなくなっていくような状況でした。

「産廃に区分されるタイルカーペットを生産し続ければ、いずれ駄目になってしまう」と考え、我々は新しいものを作るのが得意な会社でしたので、不要になったタイルカーペットを回収してリサイクルして、再び新品のタイルカーペットにしていくという、タイルカーペットを同一製品間で循環させる「ECOS Recycle System」を確立し、水平循環型リサイクルタイルカーペット「ECOS(エコス)」を発売しました。ECOSは、高い再生材比率などの優れた環境性能と経済性・意匠性を併せ持ったタイルカーペットとして、ご採用が増えてきています。

したがって、我々は1990年代に「健康」、「環境」などを開発のキーワードに決め、それを基にさまざまなことを考え出していきました。

関本:最近ようやくSDGsやESGが言われ始めてきた中で、御社では20年も前から取り組んできたわけですね。

SUMINOE GROUPの沿革

永田:SUMINOE GROUPのこれからについてご説明します。ここまでお話ししたとおり、我々は1883年から事業を拡大してきました。スライドに「CHANGE! 2024」と示しているとおり、今年12月2日からは漢字の住江織物株式会社から、アルファベットのSUMINOE株式会社への社名変更を決定しました。

これまでご説明してきたとおり、我々は伝統ある企業であり、長らく織物の技術を中心に事業を展開してきましたが、合成皮革や床材も含めて織物ではないものもたくさん扱っています。

現在は創業141年ですが、これから200年、250年と会社を継続して大きくしていくにあたり、「織物」という名前に縛られていては、開発のターゲットが偏ってしまう可能性があります。

織物技術はもちろん大事にしていきますが、社名からはなくすことを決めました。もともと業界では「住江」という名前はそれなりに定着しているため、「住江」は変えることなくアルファベットで表記し、グローバルに通用する名前に変えることを決定しました。

中長期経営目標「SUMINOE GROUP WAY」

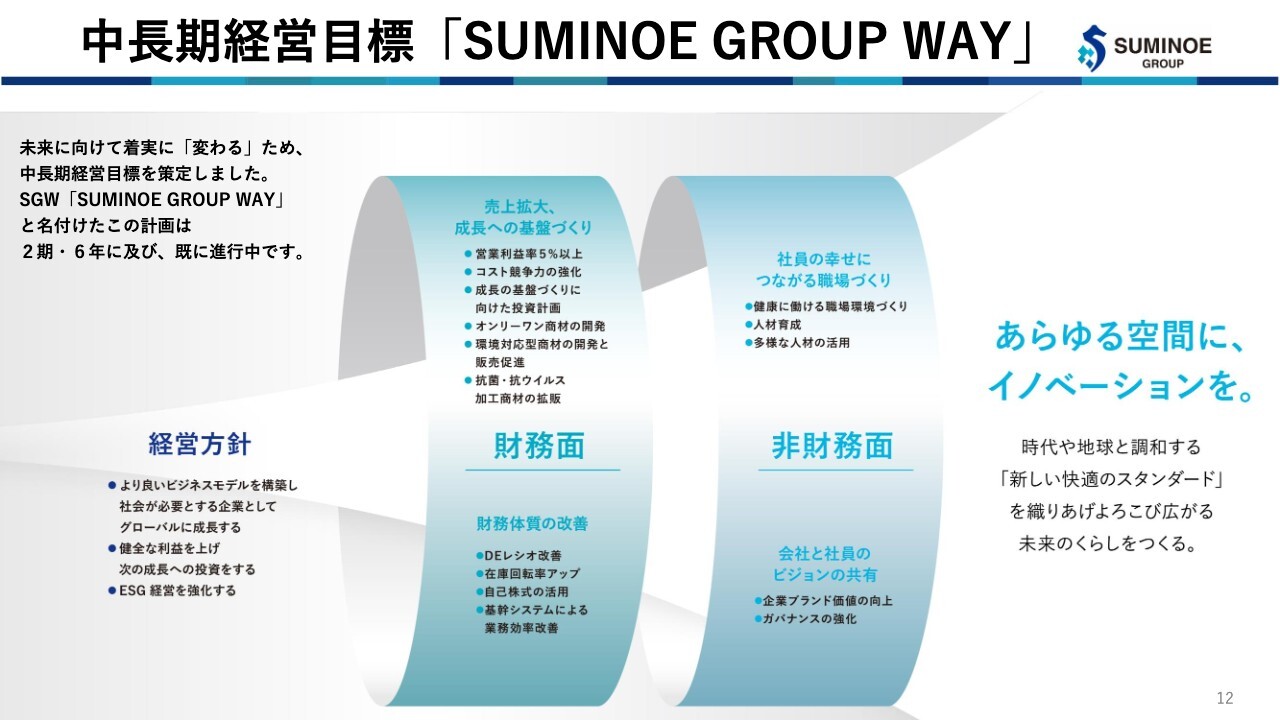

永田:我々は中長期経営目標「SUMINOE GROUP WAY(SGW)」を推進しています。こちらは2027年5月期までの6年間にわたる計画で、スライドに記載のとおり「売上拡大、成長への基盤づくり」として、財務面・非財務面を含めた取り組みを進めています。

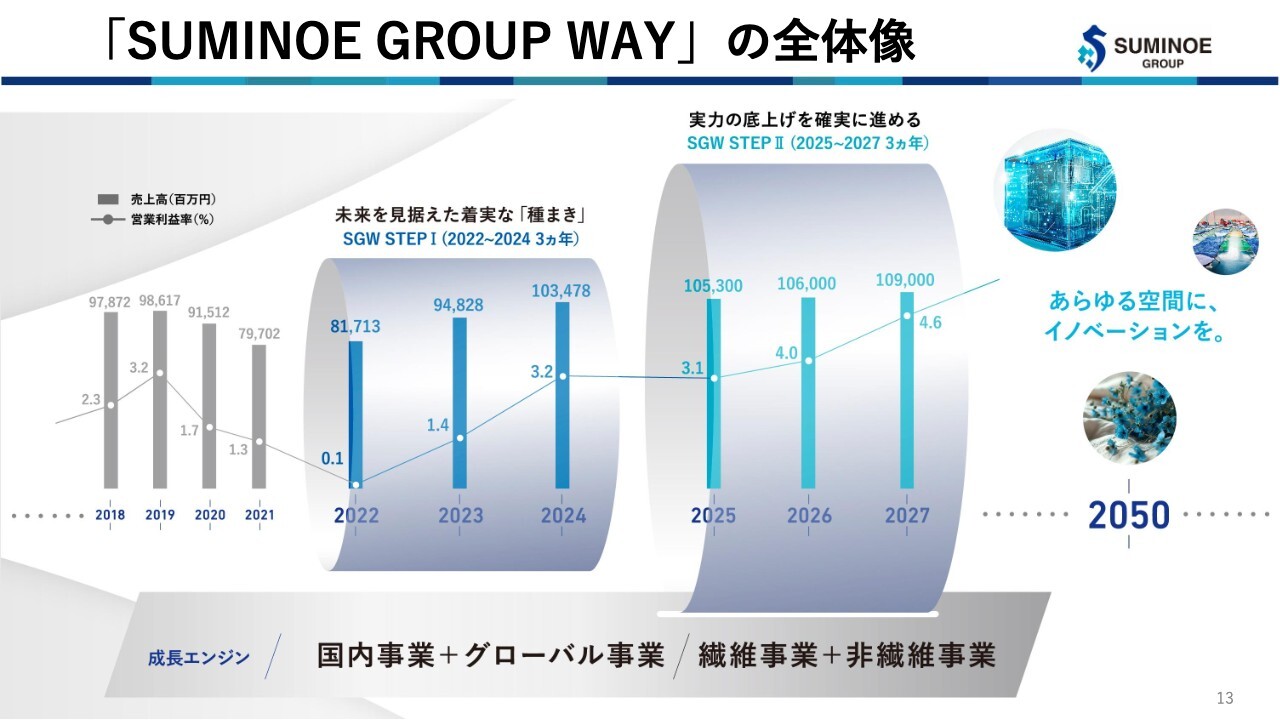

「SUMINOE GROUP WAY」の全体像

永田:スライドには数字的な面について記載しています。新型コロナウイルスの際には需要がなくなり、インテリア事業も苦戦し、ほかにも電子部品が入ってこなかったり、ロックダウンで中国の工場が動かなくなったりなど、自動車内装事業でもいろいろな影響を受けたことにより、売上も利益も大きく落としました。

そこで2022年から2027年までの6年間で、我々は売上高1,000億円を安定的に超え、営業利益50億円、営業利益率約5パーセントを目指すという、大きな中長期経営目標を立てました。

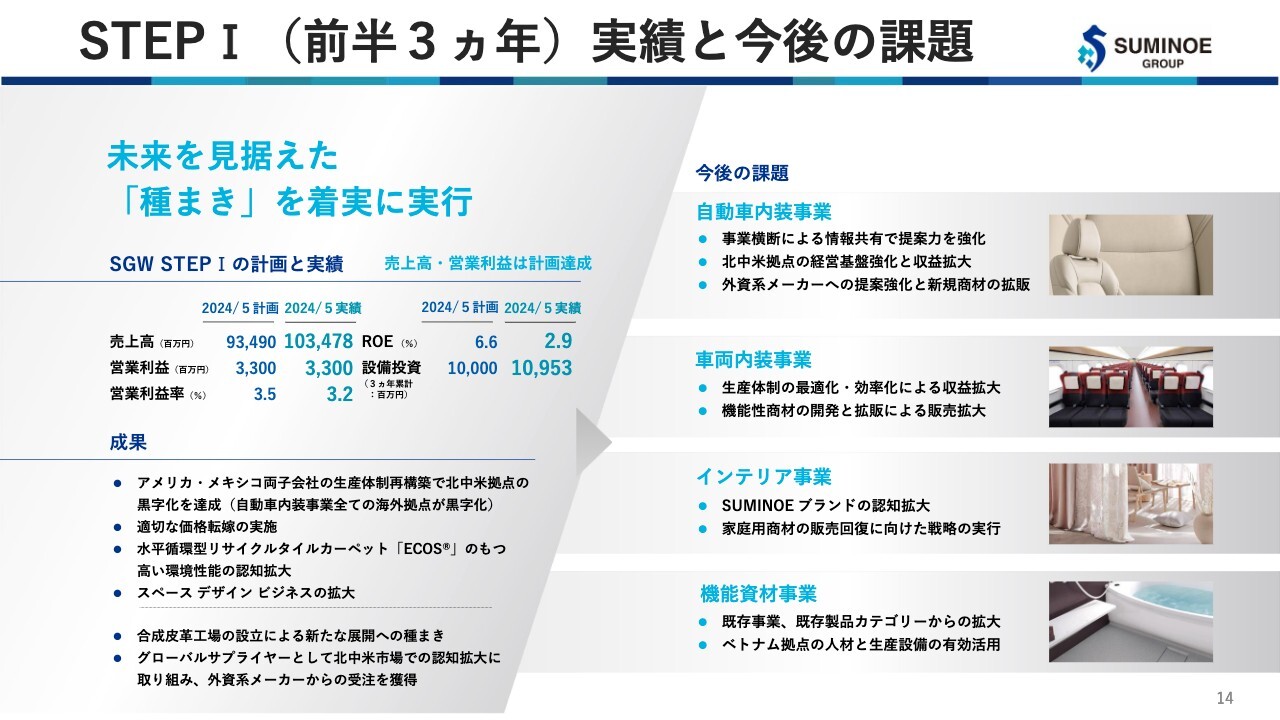

STEPⅠ(前半3ヵ年)実績と今後の課題

永田:2024年5月期で前半の3ヵ年である中長期経営目標STEPⅠが終わりました。ここではコロナ禍に苦しめられた中でも、未来を見据えた種まきを着実に実行しました。その間には、北米の子会社が長年の赤字でかなり苦しんでいましたが、立て直して黒字化しました。

同時に、今はメキシコに大きな投資をしています。合成皮革を作る設備を昨年から導入し、完成しました。またさらなる需要に対応するため、カーペットの製造装置も現在投資中です。このようにメキシコを中心に北中米の売上を伸ばしていくことが、我々の当面の課題となっています。このような今後の課題について、4つの事業それぞれで、これから取り組んでいこうと思っています。

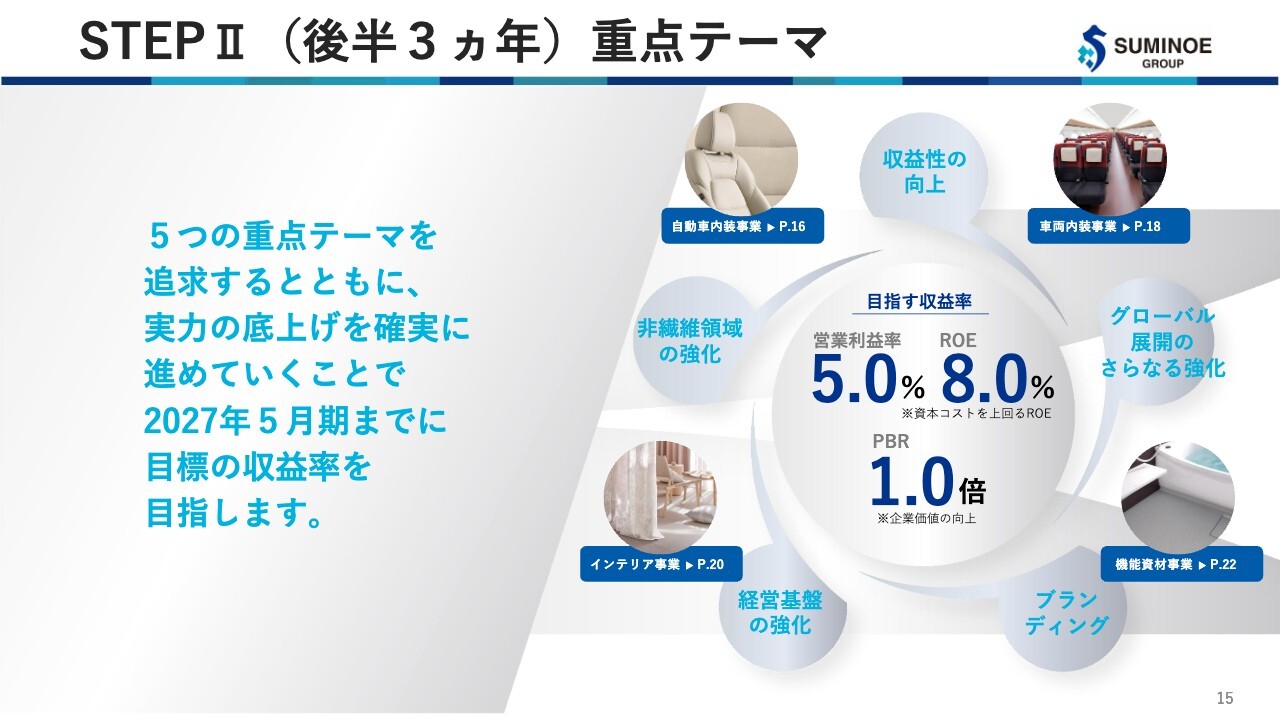

STEPⅡ(後半3ヵ年)重点テーマ

永田:STEPⅡの重点テーマです。数字的な目標は営業利益率5パーセント、ROE8パーセント、PBR1倍としています。現在のPBRは0.4倍から0.5倍という水準のため、これをなんとか1倍に持っていきたいと考えています。

ROEについては、過去のものの清算処理や新型コロナウイルスの影響などにより、最終利益が非常に低い水準となっていました。ここから徐々に拡大しながら、一般的なレベルである8パーセントには持っていきたいと思っています。

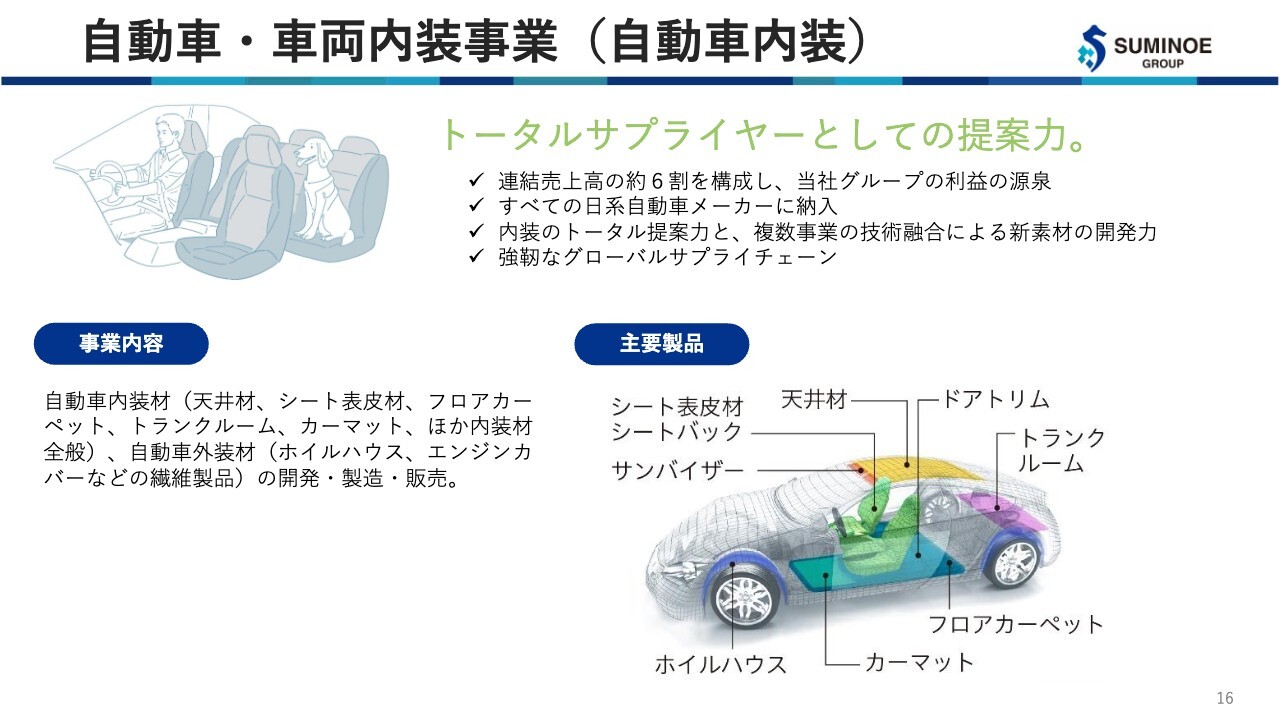

自動車・車両内装事業(自動車内装)

永田:自動車・車両内装事業セグメントについてご説明します。こちらは自動車と鉄道車両、バスといった、いわゆる乗り物系の内装材をまとめたセグメントです。

我々はトヨタ自動車をはじめとした日系の自動車メーカーすべてに、天井材やシート表皮材、フロアカーペット、カーマット、トランクルーム向けの内装材などを供給しています。

1社でこれだけの内装材すべてを供給できる会社は、我々しかありません。例えばシート表皮材のみ、天井材のみ、フロアカーペットのみを納める会社はあるものの、全部を納められる会社というのは我々だけで、世界的にも非常に稀有なメーカーであると思っています。

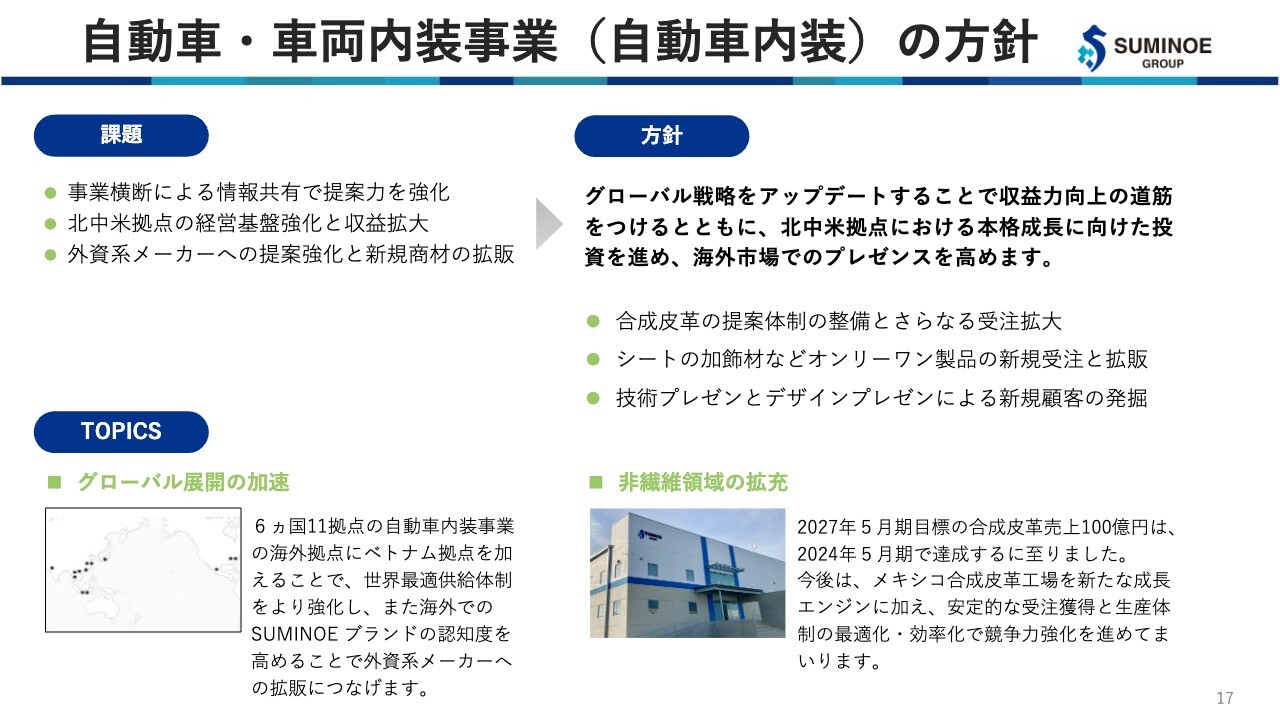

自動車・車両内装事業(自動車内装)の方針

永田:先ほどアメリカ・メキシコの拠点でこれから大きく伸ばしていきたいとお話ししましたが、特に今はメキシコにかなり投資しています。

一番投資に力を入れているのが合成皮革分野です。我々の売上が全体で約1,000億円である中で、合成皮革は現在100億円ぐらい売り上げるようになっています。ここの需要はまださらに伸びていく見通しです。

我々は初めて内製の合成皮革工場をメキシコに作りましたが、これから需要の動向を睨みながら、工場の増設も含め、150億円、200億円と売上を伸ばしていきたいと思っています。

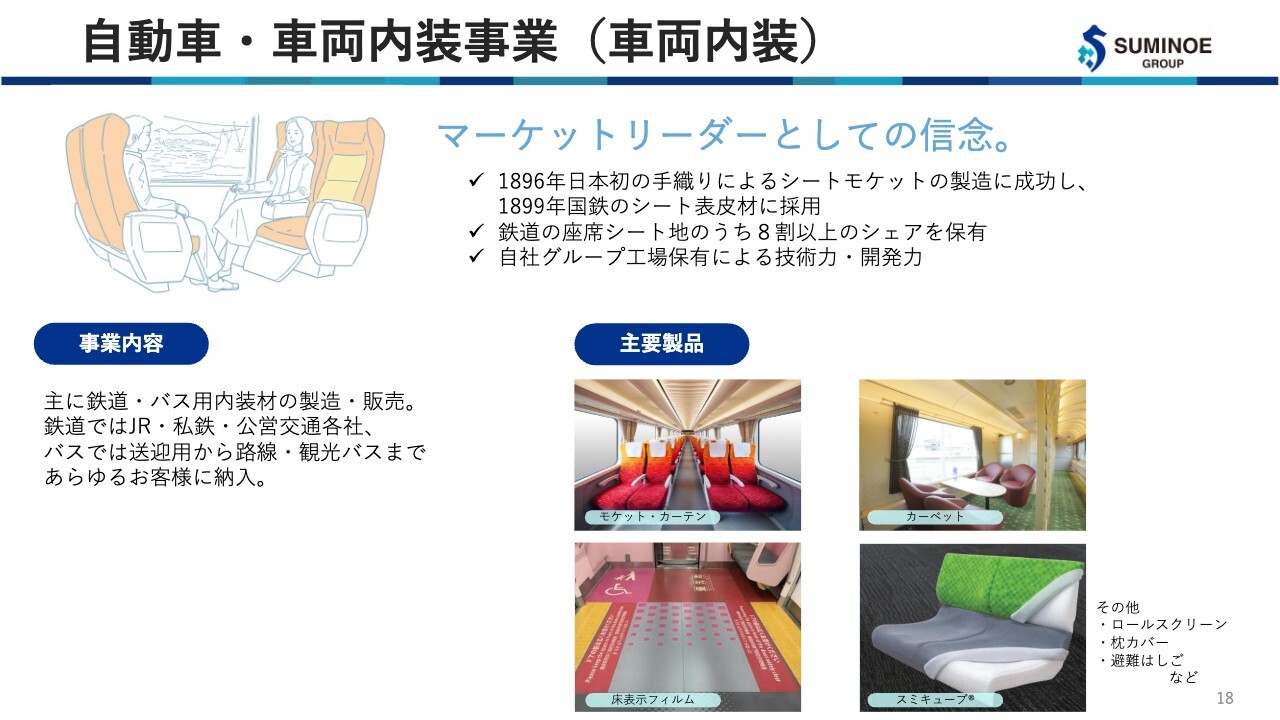

自動車・車両内装事業(車両内装)

永田:自動車・車両内装事業の中の車両内装とは、主に鉄道・バス用内装材です。スライド右側に主要製品の写真も掲載していますが、この中のモケットと言われているものを中心にシート地を納めています。特に新幹線や高級豪華列車などはカーペットも使いますので、そこにも我々のものを納めています。

右下に「スミキューブ」という、シートの下にあるクッション材も載せています。これはポリエステルの圧縮綿のようなものです。今までウレタンを使っていたシートのクッション材の代わりに、我々が「スミキューブ」を供給しています。

これも環境に関係するのですが、ウレタンは燃えた時に有毒ガスが出る素材です。20年ほど前に韓国の地下鉄で火災が起き、かなり大きな惨事になったことがありました。

それ以降、その素材周辺が若干見直されてきたところで、我々は燃えても有毒ガスが出ないポリエステルの綿でクッション材を作り出し、我々のシート地と一緒に供給していくことも行うようになりました。結果的に今では日本の鉄道の半分弱ぐらいが当社のシートクッション材「スミキューブ」に置き換わってきています。

同時に、我々のシート地はほぼ8割以上のシェアを保有しています。新幹線や山手線、そのほか東京で言えば東急や京急など、そのような各私鉄や地下鉄等のシート地には、ほぼ我々のものが使われています。バスはまだそこまでシェアがなく40パーセント程度かもしれませんが、同じような製品を提供しています。

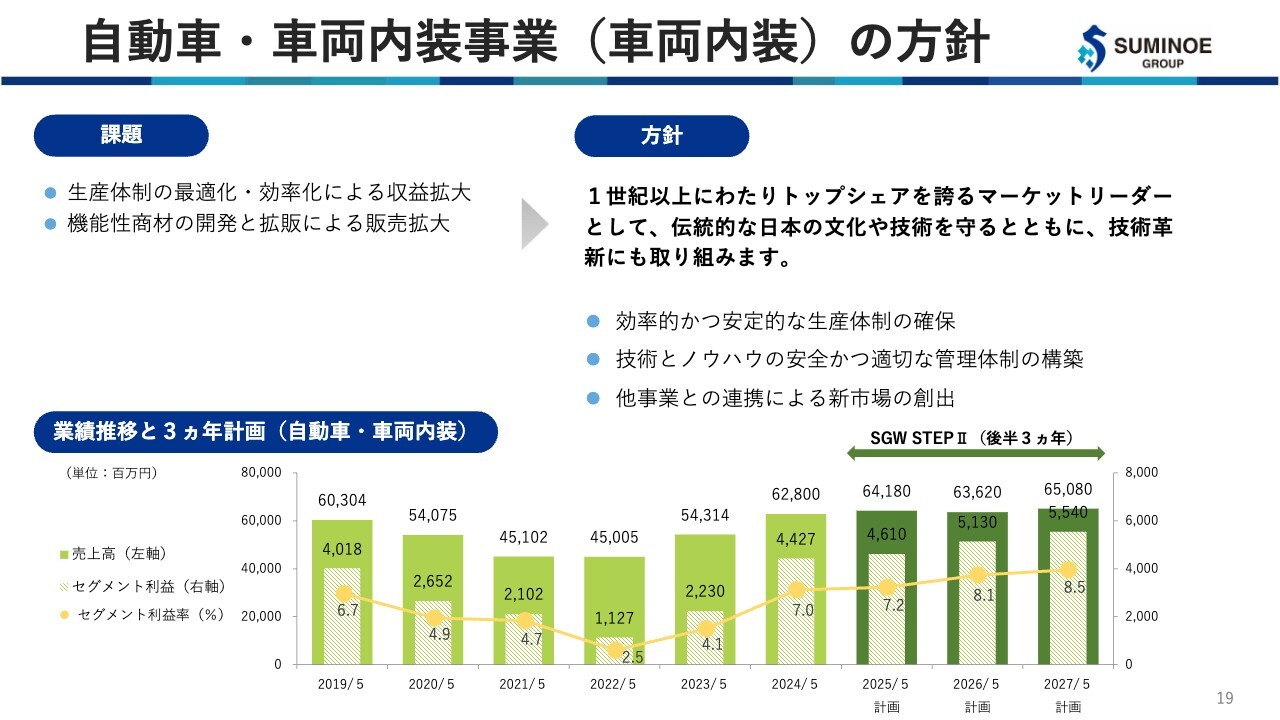

自動車・車両内装事業(車両内装)の方針

永田:その自動車・車両内装事業セグメントの業績推移をグラフにしました。先ほどの連結売上と同じようなかたちで、2020年5月期のコロナ禍の時期からやはり段階的に悪くなり、2023年5月期から立ち直ってきました。

2024年5月期で、売上高もセグメント利益もコロナ禍前を上回りました。これを踏まえ、中長期経営目標のSTEPⅡにあたるこれからの3年間で、さらに伸ばしていこうと考えています。セグメント利益率については、2024年5月期の7パーセントから、今後8.5パーセントぐらいまで上げていきます。

売上高はあまり上がっていないように見えるかもしれませんが、これについては後ほどご説明しますが、為替の影響があります。為替が超円安だった昨年ぐらいから、徐々に円高方向に向かうという推定を織り込んだものです。今も140円台になってきています。徐々に円高に向かう中で、売上を伸ばしていくという想定になっているため、数字的には伸びが弱く見えています。

関本:自動車・車両内装事業については、私の不勉強なのですが、御社が合成皮革事業を手掛けていることを私は存じ上げませんでした。

御社が合成皮革事業を始められてから、今日のような競争力を生み出してきた要因は、そもそもどのようなところにあるのでしょうか? 優位性や付加価値がどこにあるから、今お客さまから選ばれてきたのでしょうか? 基本的なところで恐縮ですが、ぜひこのあたりからうかがえればと思います。

永田:我々はもともと、アウトソーシングで合成皮革事業を始めました。当初は、我々が設計とデザインを手掛け、アウトソースで物を作って納める事業としてスタートしました。そこでは我々が持っているデザイン力とエンボスという技術を活用しています。

我々はずっと昔からエンボス技術を持っていました。ファブリックにも使われる技術ですが、プレスすることで革のシボなどのいろいろな柄を出したりする技術です。このエンボスを設計をしながらアウトソースで納めていきました。

これは自動車メーカーの要望に応えるかたちで進めたものです。まだ5年から6年ほどしか経っていないのですが、倍々で売上を伸ばし続け、100億円まで伸びてきたという流れです。

関本:2027年5月で計画していた売上100億円をかなり前倒しで達成できたのも、提供した製品がかなり好評だったことから、需要が生まれ、市場に強い商品になっていったということでしょうか?

永田:おっしゃるとおりです。

関本:ちなみに、これは他社のことになるためお話しいただくのが難しいかもしれませんが、自動車向けの合成皮革と聞いた時に、ウルトラファブリックス・ホールディングスなどがぱっと思い浮かぶのですが、競合にあたるイメージを持っていますか?

永田:ウルトラファブリックス・ホールディングスでは、日系の自動車メーカー向けは手掛けておらず、自動車以外に携わっています。外資の一部の自動車メーカーと事業を行っているため、競合になる部分もあると思いますが、今のところそこまで大きな競合ではありません。

関本:今の合成皮革のお客さまは、国内完成車メーカーがけっこう多いという理解ですが合っていますか?

永田:日系自動車メーカーとしては、今のところ2社が中心です。例えば、我々はまだ製造設備を持っていないため、「まだメーカーではない企業は駄目ですよ」という自動車メーカーもあります。そのようなメーカーに対しては、現在我々はメキシコに製造設備を持っていますので、これから参入していけると思っています。

関本:御社にはやはり、海外市場でのプレゼンスを高める戦略がありますが、今のお話はまさにそのようなところに当たるのでしょうか?

永田:メキシコに出したことによって、まもなく量産を開始しますが、やはり日系だけではなくアメリカの自動車メーカーからの引き合いもたくさんいただいており、ヨーロッパのメーカーとのお話も出始めています。

製造設備のキャパシティもあり、一度にすべてお受けするわけにもいきませんが、徐々に外資系メーカーも入ってくると思っています。

関本:まさにこのメキシコの合成皮革工場が非常に重要だということがわかりました。期末のご報告では「当初、6月量産開始予定だったところが少し遅れている」とお話があったのですが、3ヵ月ぐらい経って状況はどのように変わりましたか? なにかアップデートはありますか?

永田:本当は今年6月から量産を開始したいと考えていました。しかし、船便の問題のほか、設備の取り付けや配管の設置などでも遅れがあり、なかなか進められずにずれてしまいました。

今は設備が動き出しており、まずはすでに受注している自動車メーカーの注文への対応を進めています。今は日本や中国からアウトソースしたものを送っているのですが、それを我々のメキシコ工場で作ったものに置き換えるためにスペックを合わせる作業を開始しています。

半年遅れのこの2024年12月あるいは2025年の1月ぐらいから、その置き換え作業がスタートします。その間は輸入で補う予定です。

関本:メキシコで製造したものに問題ないことが確認できれば、年末か年明けくらいから本格稼働ということですね。

永田:おっしゃるとおりです。同時に、その設備を活かして、新たなメーカーの受注等も手掛けていきますので、中長期経営目標STEPⅡでは3年目にあたる2027年5月期周辺から売上に乗ってくると思います。

関本:もう1点、海外受注について質問です。先の通期決算説明会では、大手電気自動車メーカー向けのフロアカーペットの受注に関するお話がありましたが、こちらは自動車内装事業に当たりますか?

永田:自動車内装事業に含まれます。フロアカーペットと、トランクルームの中などに使うカーペットをアメリカの大手メーカーから受注しました。メーカーの名前は言えませんが、非常に成長力があり、今一番伸びている会社ですので、非常に大規模な受注になりました。それに伴い、追加で製造設備への投資を行いました。

関本:売上への貢献時期については、どのようなイメージでみていますか?

永田:予定では今年の年末ぐらいからです。そのため、2025年5月期への影響は少しだけで、2026年5月期からはフルに影響してくると思います。

関本:やはりこのように外資系の自動車メーカーでは、合成皮革もカーペットも拡大していく見通しですか?

永田:フロアカーペットに加えて、カーマットなどの製品もこれから非常に伸びていくと思います。

インテリア事業

永田:インテリア事業では、みなさまが知らないうちにどこかで踏んでいるような製品を扱っています。ホテルのロビーや客室、カーテンなど、どこかでご覧になっていると思います。

その他には、オフィスの床のカーペット、一般家庭のラグなども製造する、我々の祖業の延長線上のような事業です。

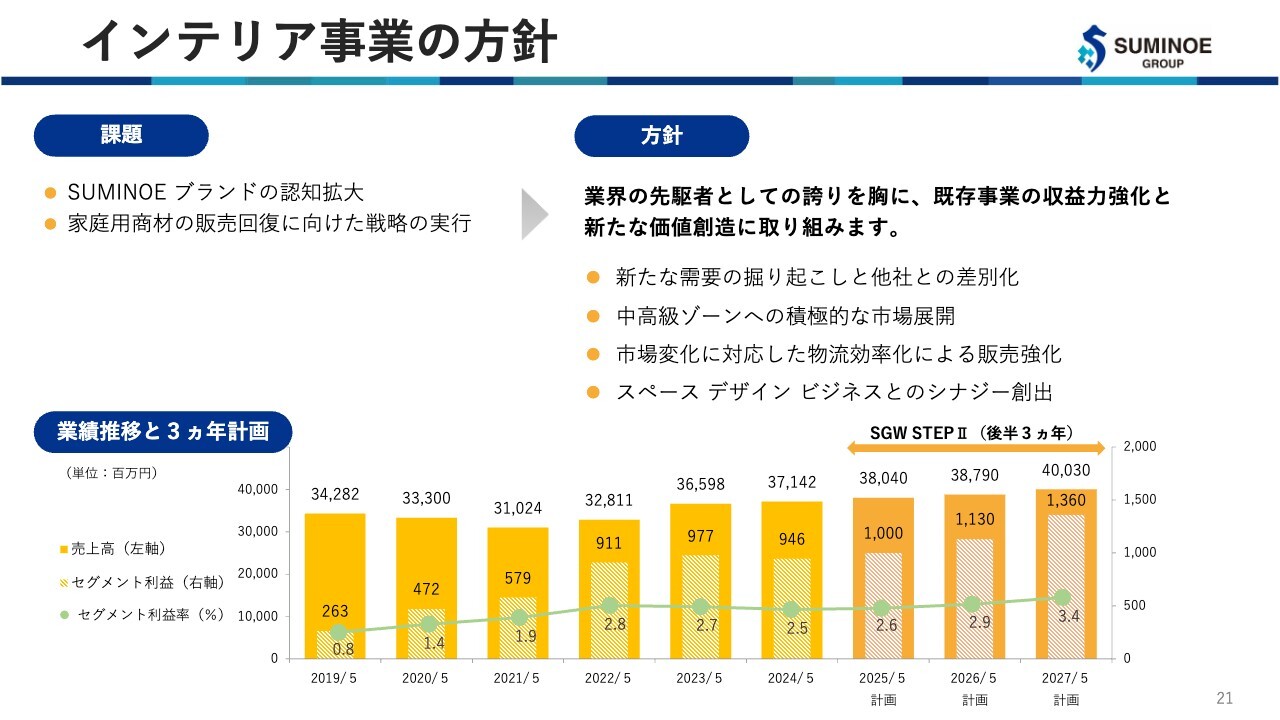

インテリア事業の方針

永田:インテリア事業では徐々に競争が厳しくなり、セグメント利益率が低かったのですが、ようやく3パーセント程度まで伸びてきました。

中長期経営目標STEPⅡとしてはセグメント利益率は全体で5パーセントですが、インテリア事業は保守的に3.4パーセントぐらいに設定しています。5パーセントを目標に拡大していきたいと考えています。

方針としては、どちらかと言えば我々が明治時代に作っていたような、富裕層向けの、本当に品質のよい中高級のグレードに焦点を当て、磨きをかけることでそのゾーンを拡大したいと思っています。

スライド右側の項目に「スペース デザイン ビジネス」とありますが、これは近年のM&Aでグループに入った会社を通して、空間全体を我々がデザイン設計し、家具も含めて納めていきます。

我々の床材も壁材なども含めてトータルで提案していく領域を作りましたので、そこでシナジーを出すことで事業を伸ばしていきたいと思っています。

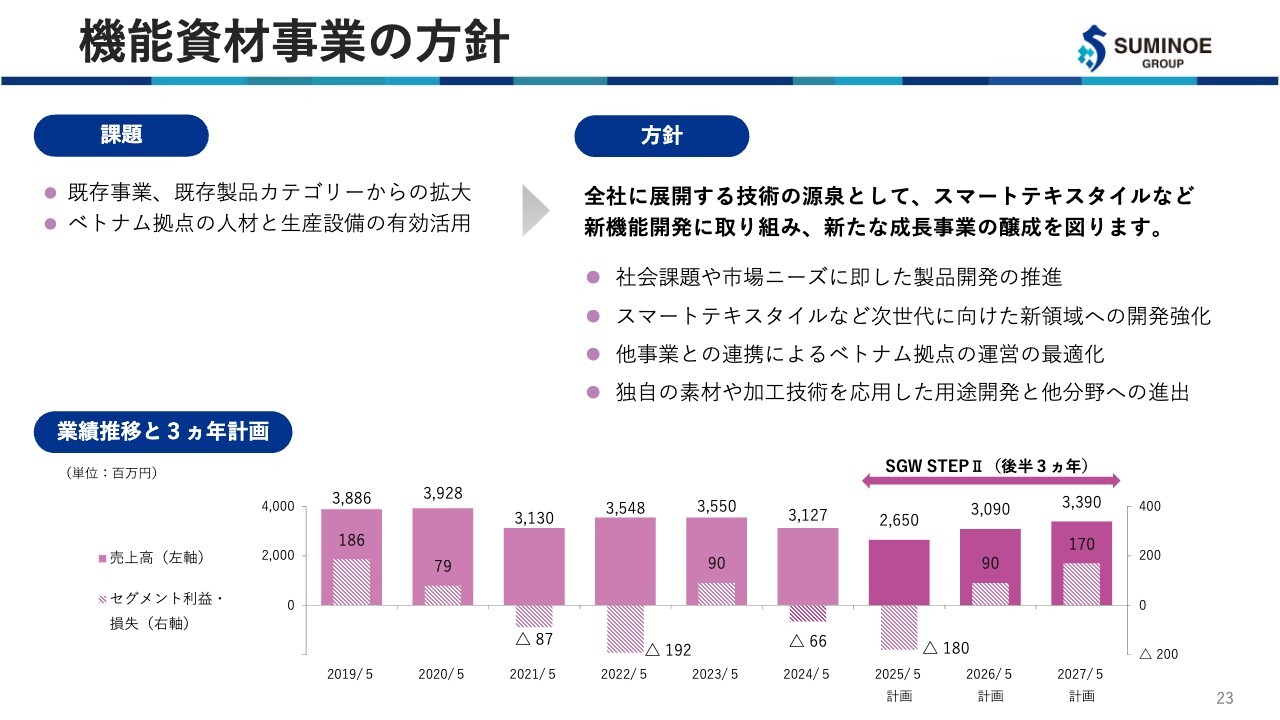

機能資材事業

永田:機能資材事業は一番小さな事業で、ホットカーペットのような家電製品が売上の4割から5割ぐらいあります。この分野は暖冬が続く中で、現在は非常に苦戦しています。

機能資材事業の方針

永田:その影響で、2024年5月期は赤字となり、2025年5月期も1億8,000万円ほどの赤字が出る見通しです。2024年5月期から2025年5月期にかけて伸び悩んでいる状況で、連結数値がほぼ横ばいになっているのは、主にこの部門が傷んでいる影響でもあります。

今はその建て直しを図っており、冬物の家電だけではないオールシーズンの家電など、まったく違う製品を作ろうとしています。

それ以外にも、例えば我々の消臭技術を応用した家電メーカーの空気清浄機の消臭フィルターや、冷蔵庫の中に入っているインナーフィルターのようなものを供給しています。そのような事業も含めて今もう一度拡大しようとしています。

関本:スライド右側の方針の3点目にはベトナム拠点への言及があります。具体的にはどのようなことを考えているのでしょうか?

永田:ベトナムには、ホットカーペットの製造設備がありますが、需要が減ってきています。それもすぐに立ち直るという感じもしないため、やはりそのまま設備を遊ばせていくわけにはいかないと判断しました。

我々としては、まだ伸びている自動車向けのカーペット材をベトナムの設備で作ろうと考えています。ベトナムの設備は自動車向けと同じような設備ですのでフロアカーペットも供給できますし、裁断して縫製するホットカーペットの技術でカーマットなども生産することができます。

このようなものをベトナムで一部生産することで、2025年5月期でベトナム工場自身は採算を改善できる見通しです。あとはベトナムでの機能資材事業が他のものをどれだけ伸ばしていくかにかかっていると思います。

関本:有効活用により、自動車内装事業は売上も利益も伸ばせるかもしれませんが、機能資材事業は他の製品も伸びてくるとうれしいということですね。

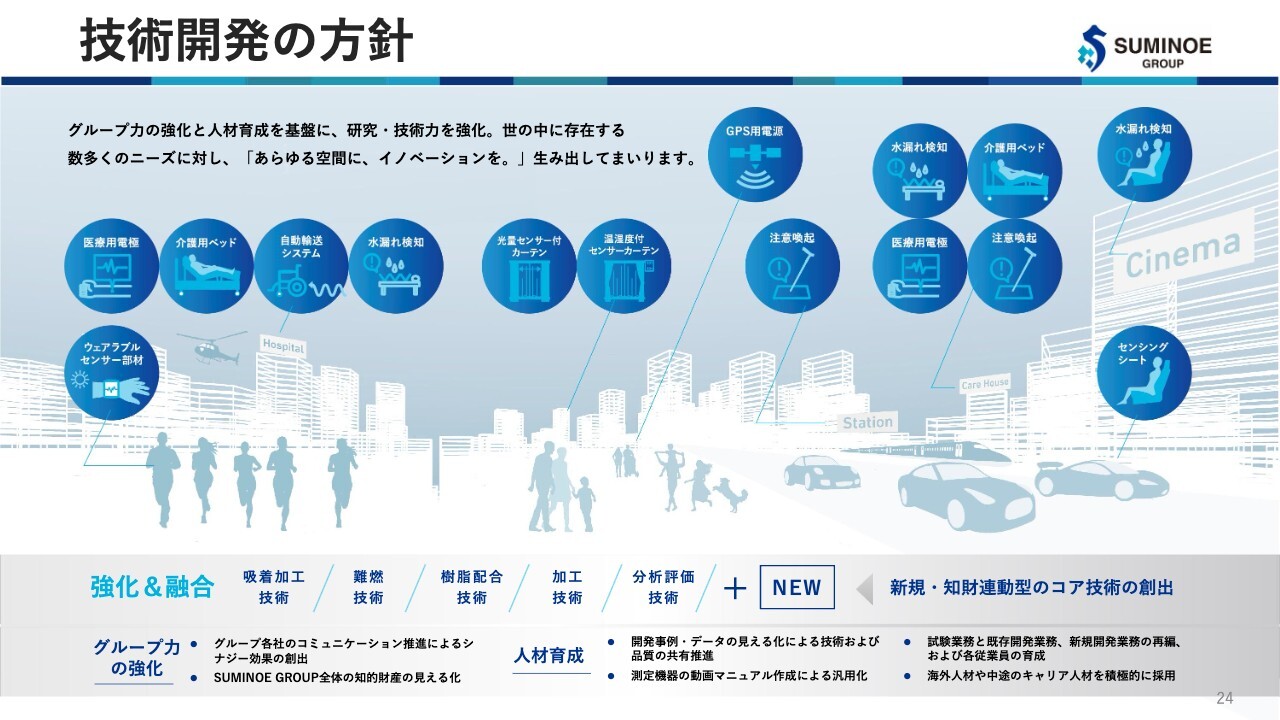

技術開発の方針

永田:技術開発の方針についてです。我々はいろいろな技術を持っています。例えば水漏れ検知とは、いわゆる導電繊維によってシートが濡れていることを感知できる技術です。そのような我々がすでに持っている基礎技術を応用し、これからさまざまなものを開発していこうと考えています。

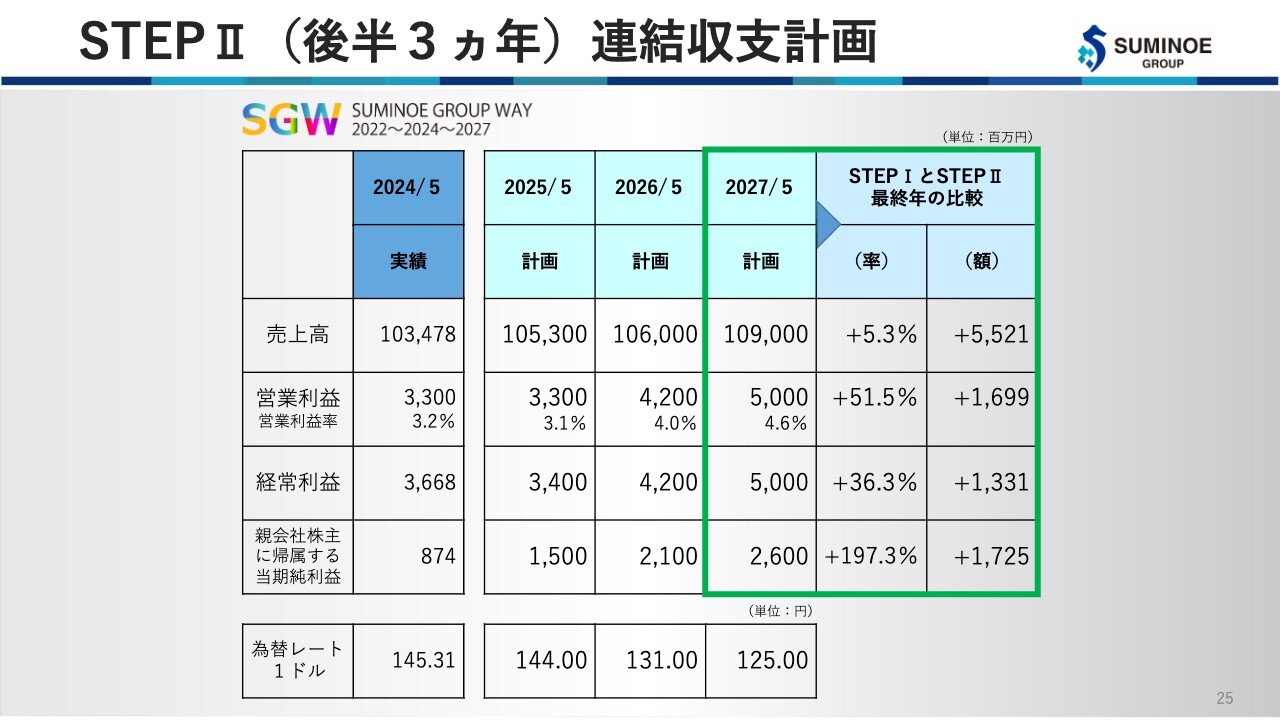

STEPⅡ(後半3ヵ年)連結収支計画

永田:中長期経営目標のSTEPⅡにあたる、これからの3年間の見通しです。

数字的にはスライドのとおり、売上高は2025年5月期は1,053億円、2026年5月期は1,060億円、2027年5月期は1,090億円を計画しています。これには為替の影響も加味されており、為替レートは表の下部記載したとおり、それぞれ144円、131円、125円と円高を想定しているため、若干売上の伸びは少なく見えます。

営業利益については、2025年5月期は33億円で足踏みしますが、2026年5月期は42億円、2027年5月期は50億円と成長を見込んでいます。営業利益率は、売上高が勝っているため、5パーセントには達していませんが、今後5パーセント以上を目指していきます。

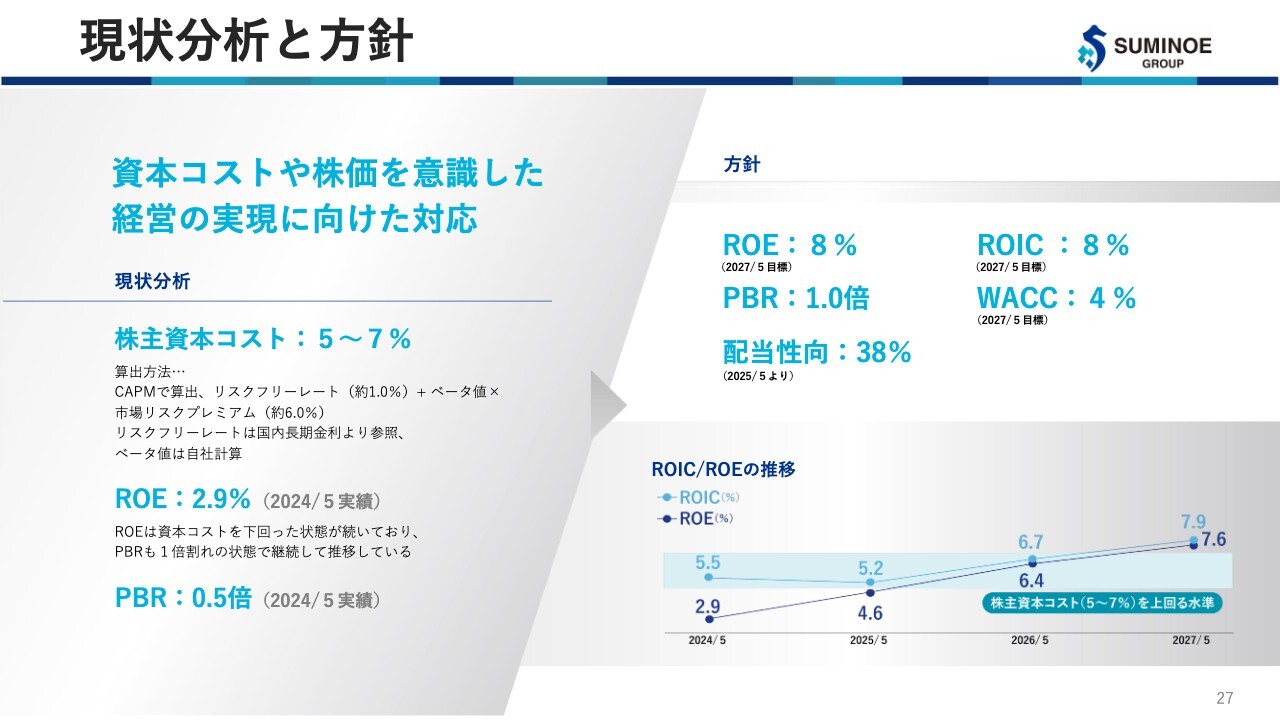

現状分析と方針

永田:現状分析と方針についてです。資本コストや株価を意識した経営に取り組んでいます。数値目標はスライドに記載のとおりです。

我々は株主資本コストを5パーセントから7パーセントと見積もっており、ROEは8パーセントを目標としています。

PBRは株価の影響を受けますので、従来の配当性向は約3分の1の33パーセントでしたが、2025年5月期から38パーセントと配当部分を伸ばす方針です。2024年5月期までは70円配当でしたが、この中長期経営目標STEPⅡの数値目標を達成できればちょうど倍の140円となります。ぜひ140円配当を実現できるよう、がんばりたいと思っています。

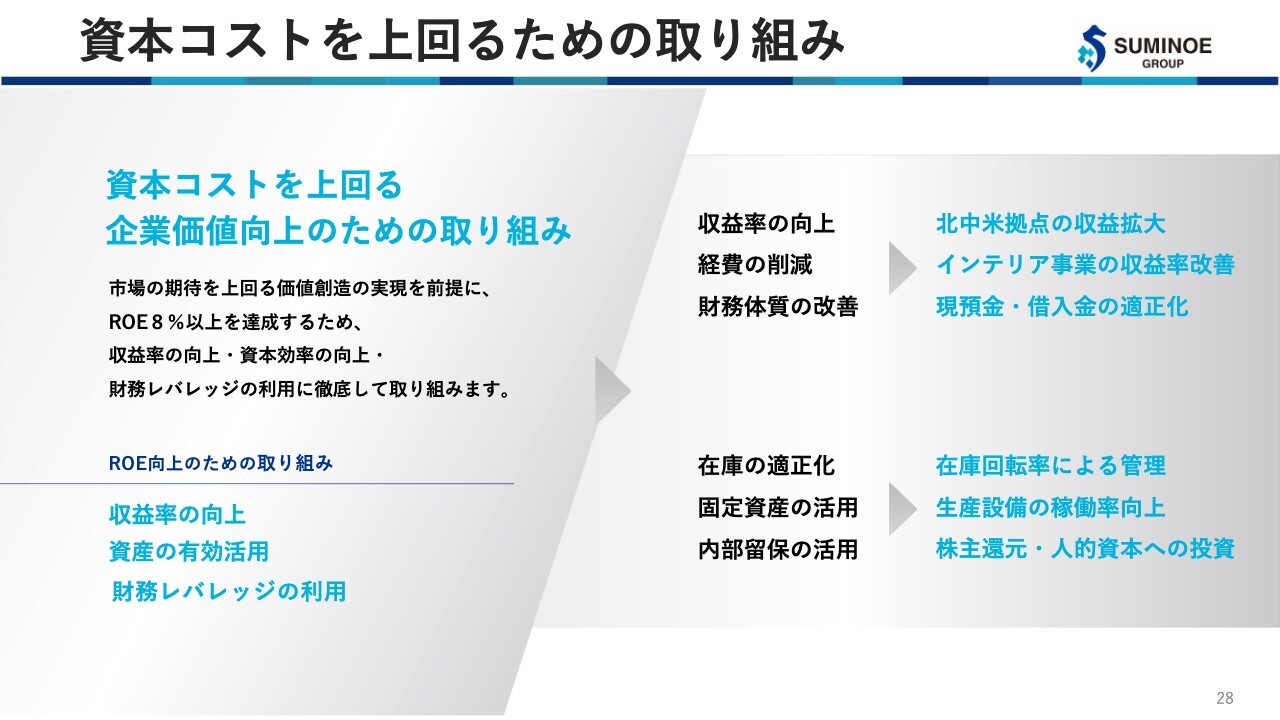

資本コストを上回るための取り組み

永田:数字達成に向けては、繰り返しになりますが、まずは北中米拠点の収益拡大が最重要課題だと考えています。我々の自動車内装事業のアジアの拠点はほとんどが合弁会社ですので、最終的な利益の半分弱が合弁会社側に流れることになります。

一方で北中米の会社は100パーセント独資ですので、ここで出た利益はすべて我々に入ります。したがって、北中米が伸びるほど我々の弱みであった最終利益の低さをカバーでき、ROEや今後の純資産の拡大も含めて貢献することができます。

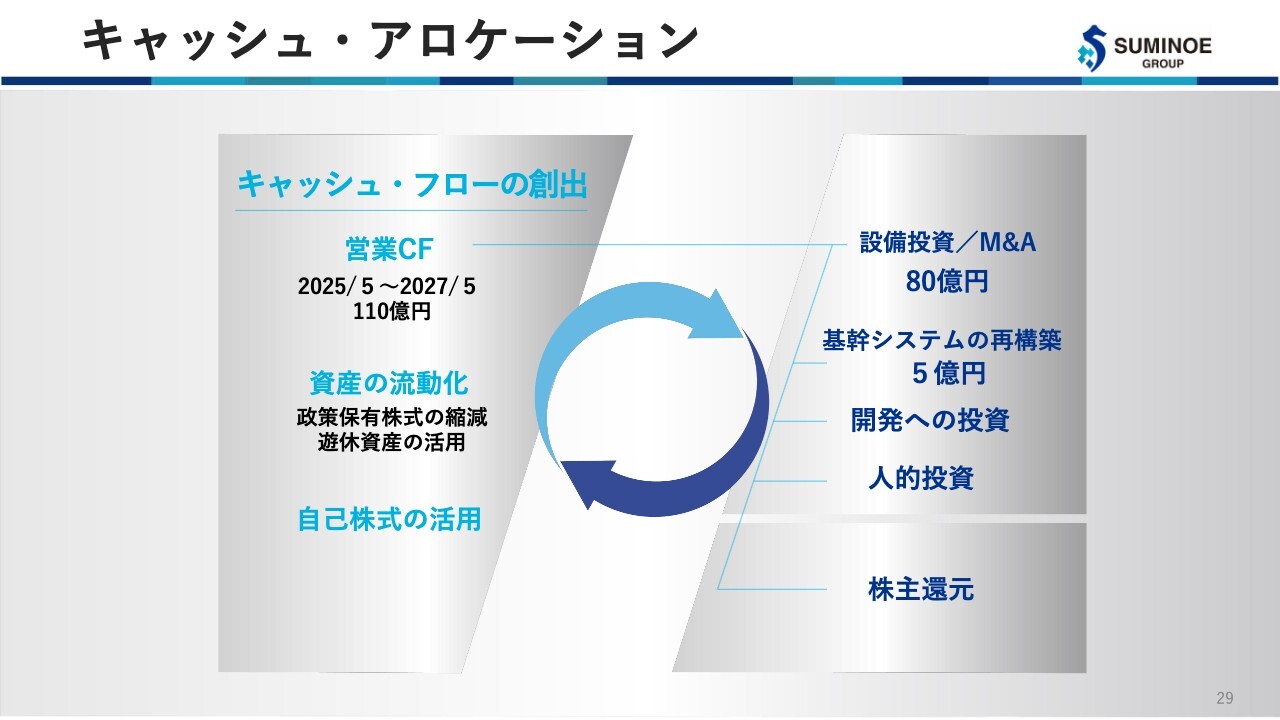

キャッシュ・アロケーション

永田:キャッシュ・アロケーションについてです。2025年5月期から2027年5月期までの3年間の営業キャッシュ・フローの110億円については、設備投資とM&Aに80億円、継続的に改修している基幹システムに5億円、それ以外を開発への投資、人材投資、株主還元などに使っていく考えです。

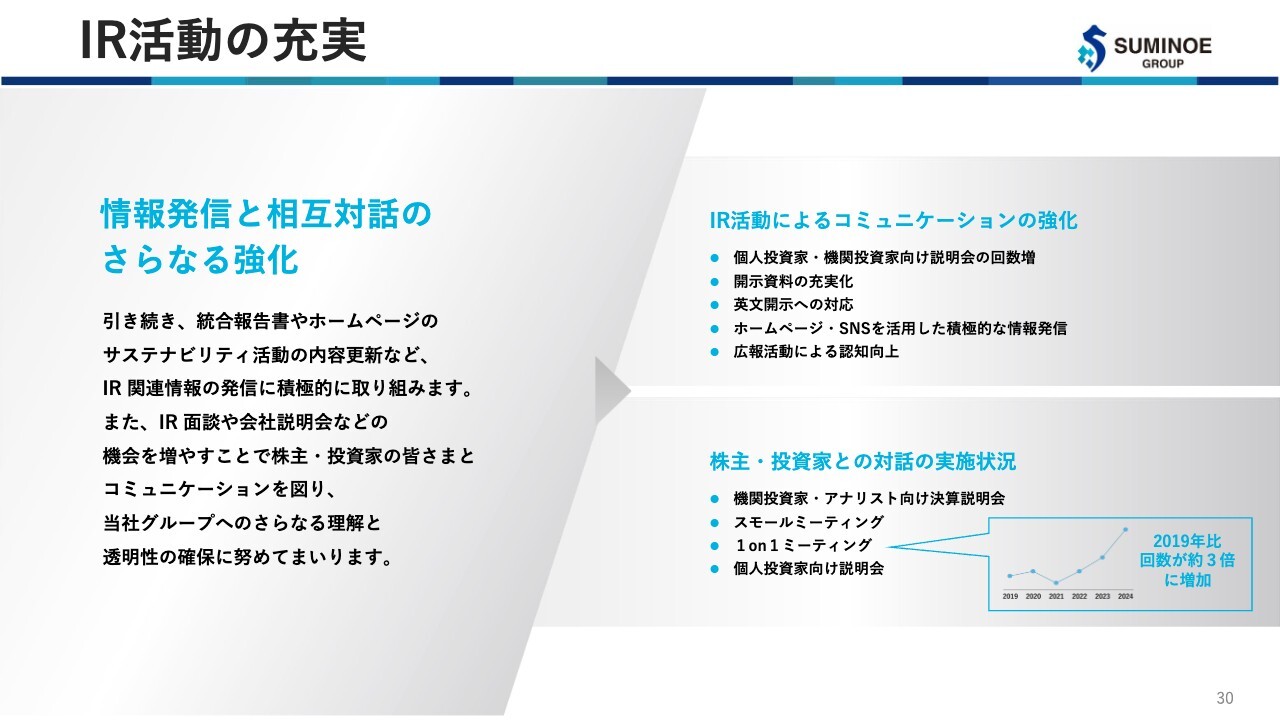

IR活動の充実

永田:IR活動についてです。従来から本日のような個人投資家向けのIR活動も行ってきましたが、さらに拡大していきたいと思っています。また、機関投資家からの認知度もまだ低いため、同様にミーティングの機会をできる限り多く持ち、知っていただけるようにしたいと思っています。

関本:1つ前のキャッシュ・アロケーションのスライドについてうかがいます。設備投資とM&Aで80億円とありましたが、これは主には設備投資でしょうか? M&Aについてはどのような企業やサイズ感をイメージされていますか?

永田:我々が今まで行ってきたM&Aには大規模のものはなく、大きくても20億円ほど、あとは数億円規模で、我々の持っていない領域を少しずつ増強する目的でのM&Aでした。どちらかというと設備投資が多いと思います。

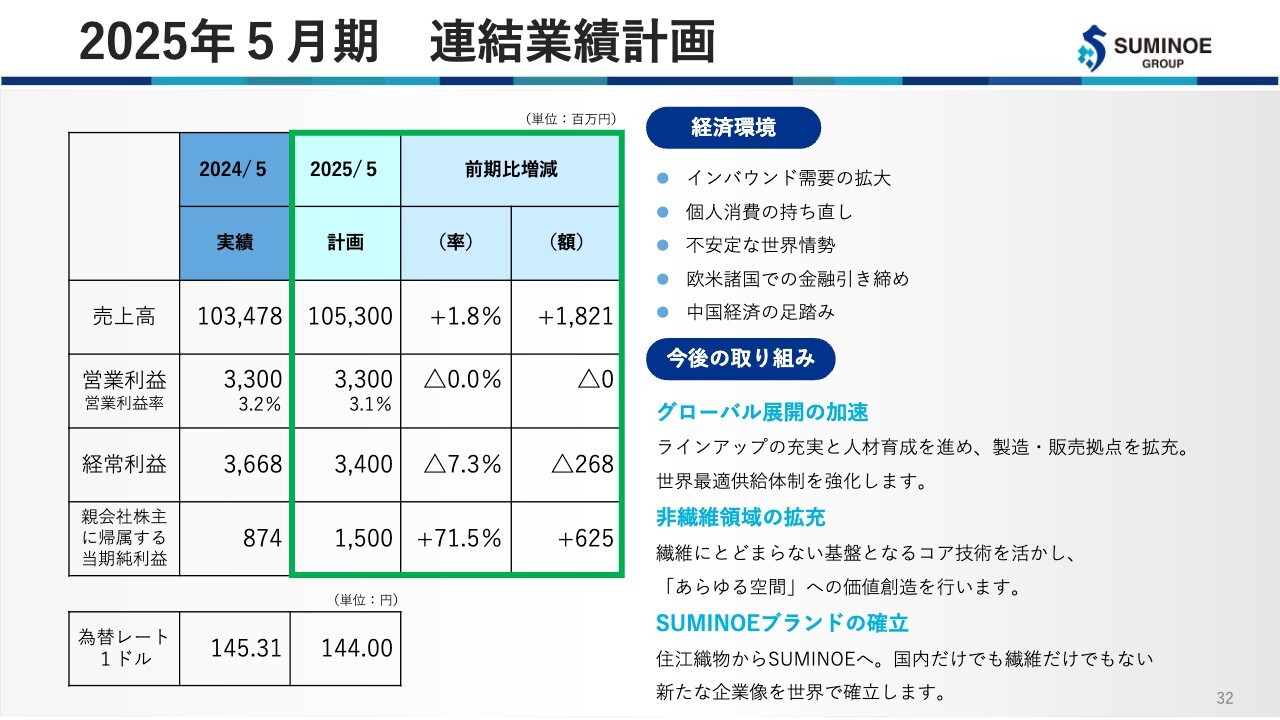

2025年5月期 連結業績計画

永田:2025年5月期の連結業績計画についてです。売上高は微増で、利益面では足踏みの数字です。ただし、2024年5月期に清算を終えた特損の影響が今後はなくなることから、最終利益としては15億円を見込んでいます。まだ低いのですが、とりあえずこのあたりの水準まで持ち直そうと思っています。

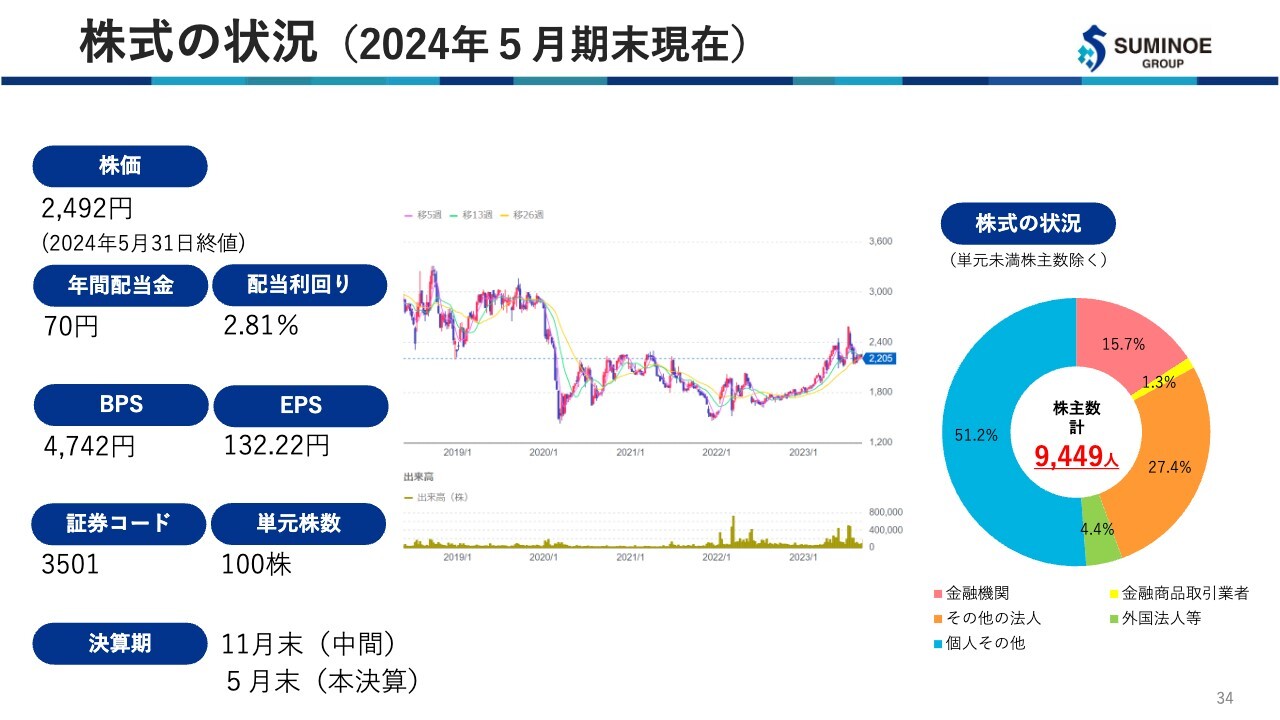

株式の状況(2024年5月期末現在)

永田:株式の状況です。2024年5月末の株価が2,492円となっており、今現在は非常に低くなっています。今年8月頭からの暴落以来、その影響からなかなか抜け出せず、2,000円台をうろうろしている状況です

我々の感覚では、今の業績水準であれば、2,500円から3,000円ぐらいになっているはずだと思うのですが、なかなかこの市場環境の中で伸びきれていません。

足元の株価ですと、配当利回りは4パーセント近くあります。株価のわりに年間配当金が非常に多いと感じるものの、逆に言えば株価が低いだけなのだと思います。

できるだけ配当性向についてもご理解いただきながら、後述する株主優待などでも個人投資家のみなさまにご注目いただきたいと思います。今がちょうどよいタイミングですので、ぜひご検討いただければと思います。

関本:先ほどの年間配当金140円を達成すると、配当利回りは7パーセントや8パーセントになるのですね。

永田:おっしゃるとおりです。しかし、株価は3,000円や4,000円まで上がってもらわなければと思います。

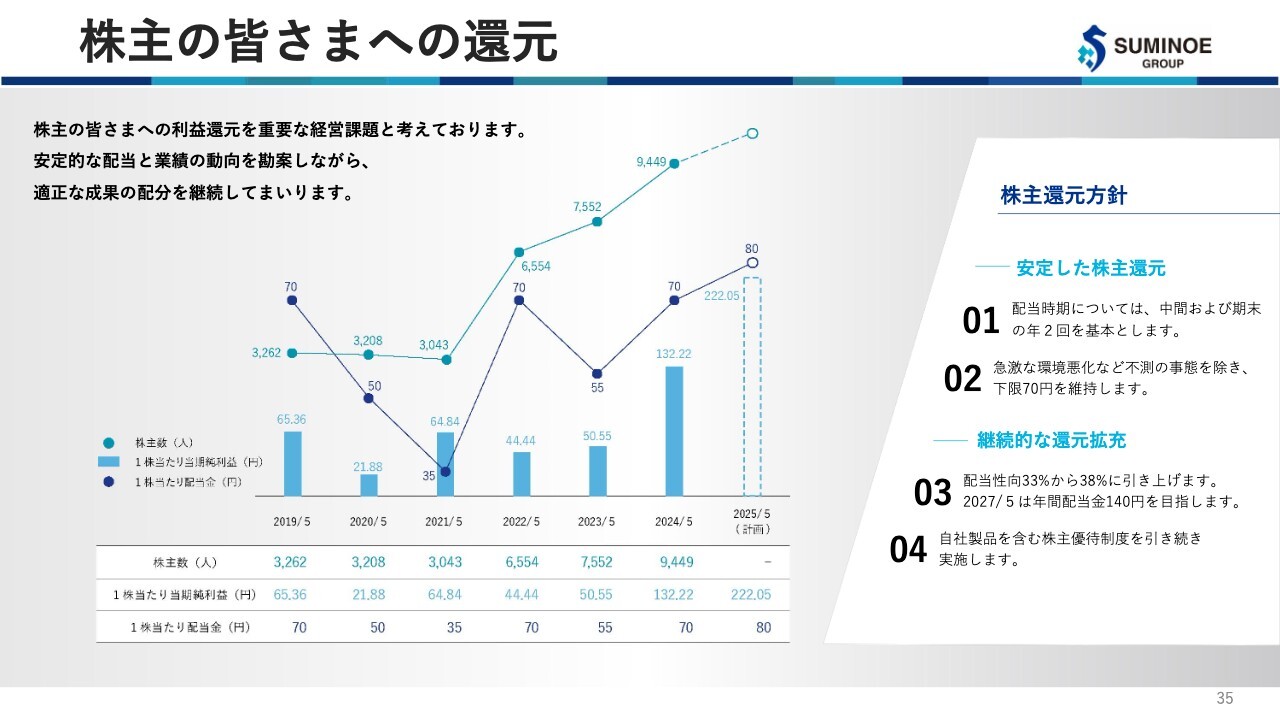

株主の皆さまへの還元

永田:コロナ禍では1株当たり配当金70円から、50円や35円に変更したことがありました。2024年5月期は70円に戻し、2025年5月期は80円としています。目標としては2027年5月期に140円を実現できるようにがんばりたいと思っています。

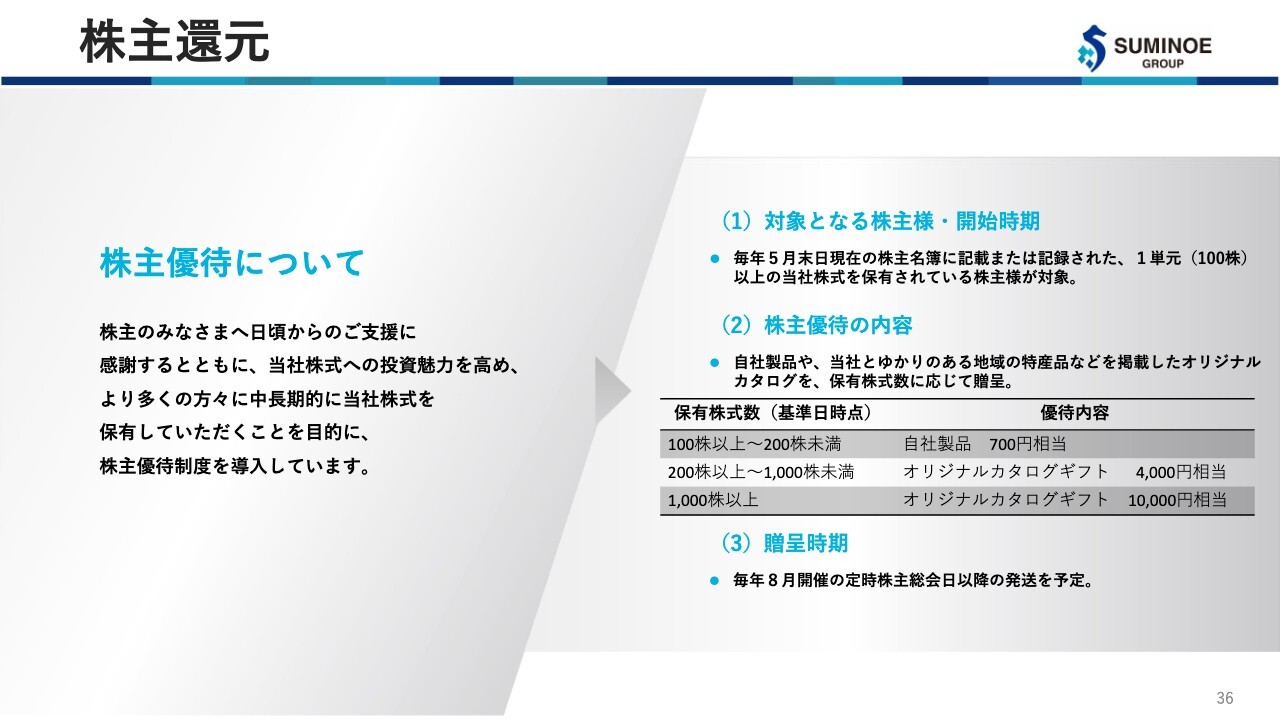

株主還元

永田:株主優待についてです。意外と我々の株主優待は好評で、保有株式数100株以上の方には、先ほどお話しした消臭技術を応用した家庭用消臭剤700円相当分をお渡ししています。

株主還元

永田:保有株式数200株以上1,000株未満の方には、4,000円相当のオリジナルカタログギフトをご用意しています。我々の製品のほか、お肉、牛タンシチューなどもあり好評です。

保有株式数1,000株以上の方には、オリジナルカタログギフト1万円相当をご用意しています。2023年5月期の株主優待商品では自社製品の玄関マットや、今非常に人気の猫や犬の顔をしたマットのほか、非常に今売れている製品などもありましたので、ぜひご検討していただければと思います。

質疑応答:中国市場の不況、部品メーカーの認証不正といった業界問題の影響について

関本:最近、日系自動車メーカーでは中国市場の生産削減が行われていたり、部品メーカーでは認証不正があったりと、業界的にけっこう大変なところもあるようにお見受けします。このような状況を御社はどのように見ていますか? また、なにか影響があれば教えてください。

永田:中国での日系自動車メーカーの苦戦は報じられているとおりで、我々の受注額も段階的に減っています。しかし、中長期経営目標STEPⅡにはそのような状況も織り込んで計画を立てていますので、今のところは想定どおりです。

不正問題などに関しては、新聞だけを見ていると工場が停止して大変な状況だと思われるかもしれません。しかし、生産削減については国内の需要にかかるものですので、意外と大規模の影響はなく、インパクト的には軽微です。グローバル的にはほぼ平常通りに動いていますので、報道などで感じるほど大変な事態にはなっていません。

質疑応答:自動運転に伴う車内装のラグジュアリー化による影響について

飯村美樹氏(以下、飯村):この先、もしも自動運転が進むと、車内装をよりラグジュアリーにする方向に向かう印象があります。御社にはどのような影響があるでしょうか? 御社はすでに来賓者向けのカーペットなども担当されているため、ラグジュアリーな印象を持っています。

永田:我々にとっては追い風になります。今、ちょうど社内でも、自動車部門とインテリア部門の合同でデザインの勉強会なども行っています。自動車のインテリアに、ホテル向けや家庭用のものを持ってくることなども考えられます。

車内で対面しながら座り、ゴージャスに過ごしたいと思えるような車になる可能性もありますので、そのようなことも各自動車メーカーに提案しているところです。

質疑応答:株主優待の方針について

飯村:「直近で株主優待を廃止する企業が増えています。御社の株主優待は自社製品も提供しているため、続けていただきたいと思っています。機関投資家からの『止めて配当を増やしてほしい』という声との板ばさみの状況は、どのようにお考えでしょうか?」というご質問です。

永田:機関投資家にとっては株主優待は余計なものかもしれません。しかし、我々はまだまだ個人投資家に増えていただきたいと思っています。株主優待には西陣の伝統を活かしたコインパースのようなものもありますので、自社製品や会社をさらに知っていただく意味でも継続したいと思っています。

関本:あのコインパースは私も欲しいなと思っているのですが、200株以上ということで、まだ手に入れられていません。株主優待に関するご質問は複数いただいており、「続けてほしい」という声も多くみられました。

質疑応答:為替の業績への影響について

関本:為替の中期的な目標に関してお聞きします。為替がかなり円高傾向で、2027年5月期では125円で計画しています。1円当たりどのくらいの動きになるかなど、為替感応度についてお聞かせいただけますか?

永田:ドルだけではなくペソや元もあるため、長期の見通しについては一概には言えないところがあります。だいたい1ドル1円では、売上高で2億円程度、営業利益で1,500万円程度とみていますので、それなりに影響はあります。

関本:もしも20円減った場合、影響としてはかなり大きいものですよね?

永田:おっしゃるとおりです。そのようなこともあり、あまり伸びていないように見えてしまうのだと思います。

質疑応答:PBR1倍の目標達成について

関本:そのほか、ご質問を多くいただいているのは、資本コストに関する部分です。PBR1倍が昨今話題になっている中で、中期経営計画最終年度の2027年5月期に向けて、やはりPBR1倍の達成を目指していくお考えですか?

永田:現在は先ほどお話ししたように株価が低位にとどまっており、申し上げることもはばかられるような状況です。しかし、PBR1倍とは株価4,500円ほど、あるいはその上くらいです。したがって、我々としては達成できない株価ではないと思っています。

これはPERを何倍で計算するかにもよります。我々のPERは今9倍や10倍ほどになっていますが、コロナ禍前はだいたい15倍ほどでした。したがって、PER12倍や13倍程度であれば十分達成できると思いますので、最終利益を確実に伸ばし、ぜひクリアしたいと思っています。

関本:やはり、現時点でどれほどキャッシュ・フローが優れているのか、成長性の部分が伝わってほしいところですね。

質疑応答:海外市場での合成皮革の扱いについて

関本:「海外では製品の原料成分を明確にすることを、かなり要求されるイメージがあります。実際はいかがでしょうか?」というご質問です。

永田:各自動車メーカー自身、もともとそのような成分に対して厳しいです。しかし、今扱っているものについて、欧州基準、米国基準、日本基準を含めても問題があるとは聞いていません。どちらかというと環境型で、「添加物をできるだけ自然由来にしたい」などのご要望に応えているところです。

質疑応答:メキシコ工場の完成が業績に与える影響について

関本:メキシコ工場ができることによって、どの程度キャパシティが増えるのでしょうか? 売上規模への影響はあるのでしょうか?

永田:メキシコ工場については新たに土地を取得し、その土地の半分程度に工場棟を1棟建てました。ここまでで約30億円の投資を行っていますが、フルキャパシティになればもう1棟建てられます。今の工場内に合皮の設備はもう1ライン入りますので、すべてを合皮にすると4ラインほど入るはずです。

したがって、どのようなランクの製品を扱うかにもよりますが、今の合皮の売上規模の倍増ほどまでは十分に対応できると思います。

関本:200億円以上になりますね。

永田:合皮にするかカーペットにするかなど、新しい工場をどのように活用するかはまだ決めていないため、わからない部分もあります。

関本:中国や日本でアウトソースしているものを内製に切り替えることになるのだと思います。収益性の変化はありますか?

永田:当然ながら工場部分としての利益の厚みが出るはずですので、収益的にはプラスになるだろうと思います。

関本:そのような影響を含めて、2027年5月期までに自動車・車両内装事業の利益率は8.5パーセントほどまで改善していくということですね。

永田氏からのご挨拶

永田:我々は創業140年を経ている相当な伝統企業です。しかし、非常に新しい取り組みを続けていますし、みなさまの周りの知らないところで、たくさん使われているものを扱っています。ぜひご注目いただければと思います。どうぞよろしくお願いします。