最近の急激な伸びは「ラッキー」が重なった結果

長期投資家にとっての問題は、この株価下落で割安な水準になったかどうかということです。同社の予想利益に対するPERはなお22倍と「やや高い」水準に見えます。これはもちろん成長性を加味しての評価です。

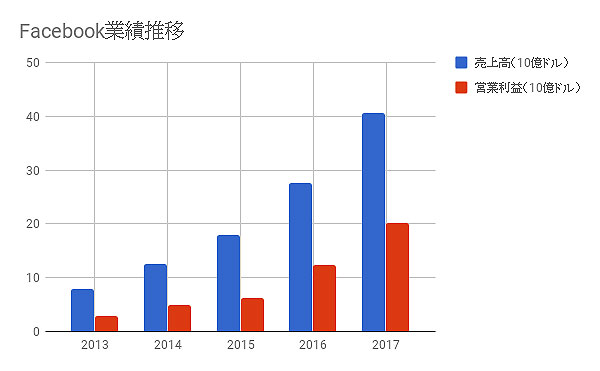

これまでの業績は順調に伸びています。5年間で売上高は5倍、営業利益は7倍になりました。売上高成長率は年平均で50%にのぼります。特にこの2年間の業績の伸びは驚異的です。

この成長がこのまま続くのであれば、十分割安に見えます。PERを年間成長率で割ったPEGレシオは0.5倍です。1倍を割れれば割安と言われるため、同じ成長性が見込めるなら指標面でも割安と言えます。

これまでの成長の要因は主に3つ挙げることができます。

- ユーザー数ピークからの収益化

- 出稿広告数の増加

- モバイル化による広告単価上昇

ユーザー数は創業以来世界的拡大を続け、月間アクティブユーザー数(MAU)は21億人にのぼります。とんでもないことですが、世界人口70億人に対する伸びしろはすでにほとんどありません。行き渡るところには行き渡ってから広告に力を入れたのがここ数年の動きです。2012年の上場を機に、蓄えた潜在力を売上として実現させてきたのです。

広告数の増加は、マクロ経済的なものです。近年のデジタル広告の伸びはめざましく、テレビ広告を追い抜きました。企業もテレビよりネットの方が費用対効果が高いと気づき始めのです。この傾向はまだ続くと思われますが、一方でその他のインターネットサービスとの競合もあり、絶対的に有利とも言えません。

モバイル化はこの2年間における業績拡大に大きく貢献した要因だと考えられます。モバイルで見た場合、画面に占める広告の比率が高くなるため、より広告が見られやすいと言われます。しかし、すでに広告収入の88%がモバイルだということなので、伸びしろは限定的です。ここ数年の伸びは「追い風参考」と言っていいかもしれません。

Next: 追い風はいつまでも続かない。ここからが正念場に