ショッピングセンターのイオンを中心に遊戯施設を運営する、イオンファンタジー<4242>。足元の業績が好調なこの銘柄に投資してよいのか、詳しく分析してみます。(『バリュー株投資家の見方|つばめ投資顧問』栫井駿介)

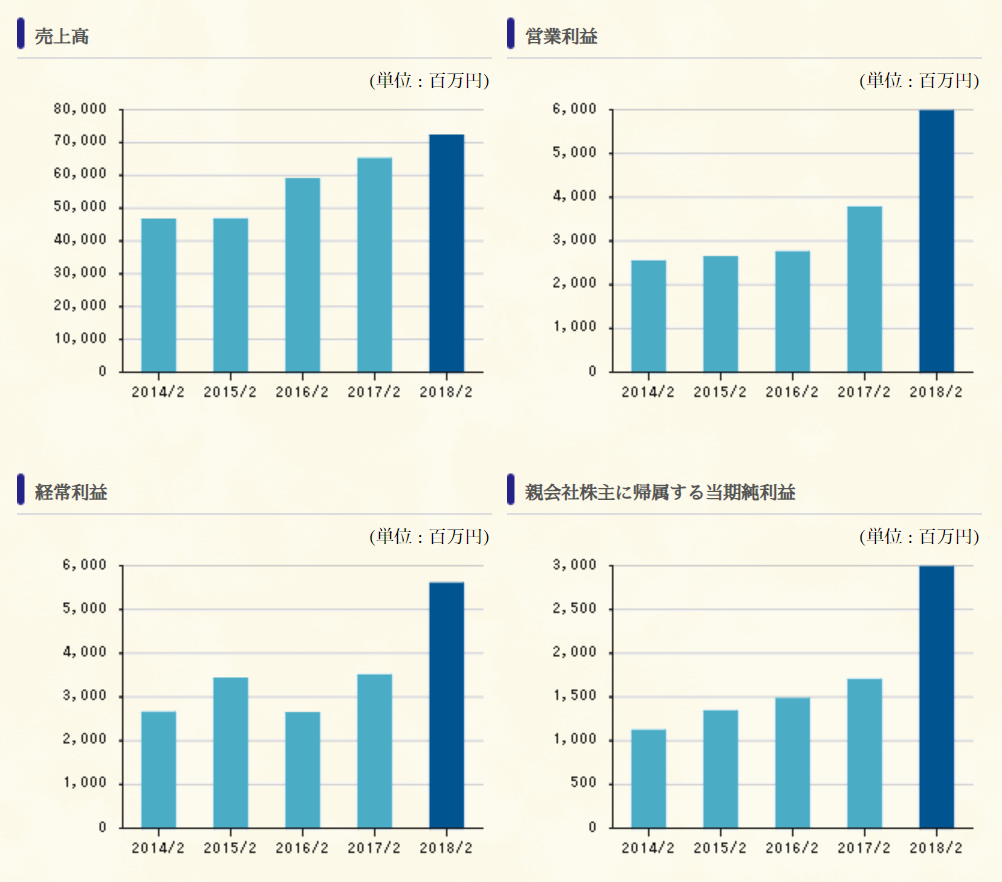

M&Aと海外進出の効果で、足元の業績は好調に推移

海外389店舗のうち、中国には200店舗を出店

イオンファンタジー<4343>は、イオンを中心とするショッピングセンターで子供向け遊戯施設を運営する会社。同業では最大手。親会社イオンの持分比率は65%、施設に占めるイオン内の比率は6割。

業績はここのところ好調。2015年にダイエー系の同業ファンフィールドを買収した効果や、海外進出の効果が表れている。

イオンファンタジーホームページ

海外については、特に中国への進出を加速している。国内459店舗、海外389店舗(うち中国200店舗)。

同社のビジネスは、ショッピングセンターを訪れた子供やその親に対して遊びを提供すること。収益の中心は、メダルゲームやクレーンゲームなどのプライズ部門。子供の遊び場が少なくなる中で、安全で楽しく遊べる場所には一定の需要が見込める。

余談だが、私の子供(1歳と3歳)もよく同社の幼児向け施設で遊ばせている。お金はかかるが、遊ばせやすく満足度は高い。

強みは国内最大の小売業を展開するイオングループに所属することだが、最近はイオン以外への進出も増えている。海外進出もその一環である。

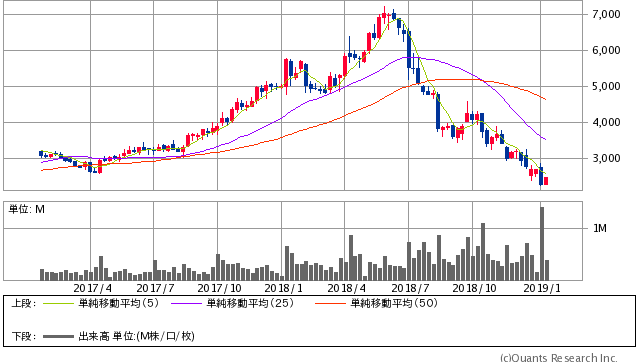

ここのところ好調な業績を続けてきたが、足元ではつまづきが見られる。2018年3-11月期は減益で、9-11月期に関しては赤字に転落した。一つの要因は、前年にヒットしたゲームの反動ということだが、私はそれだけではないと考える。

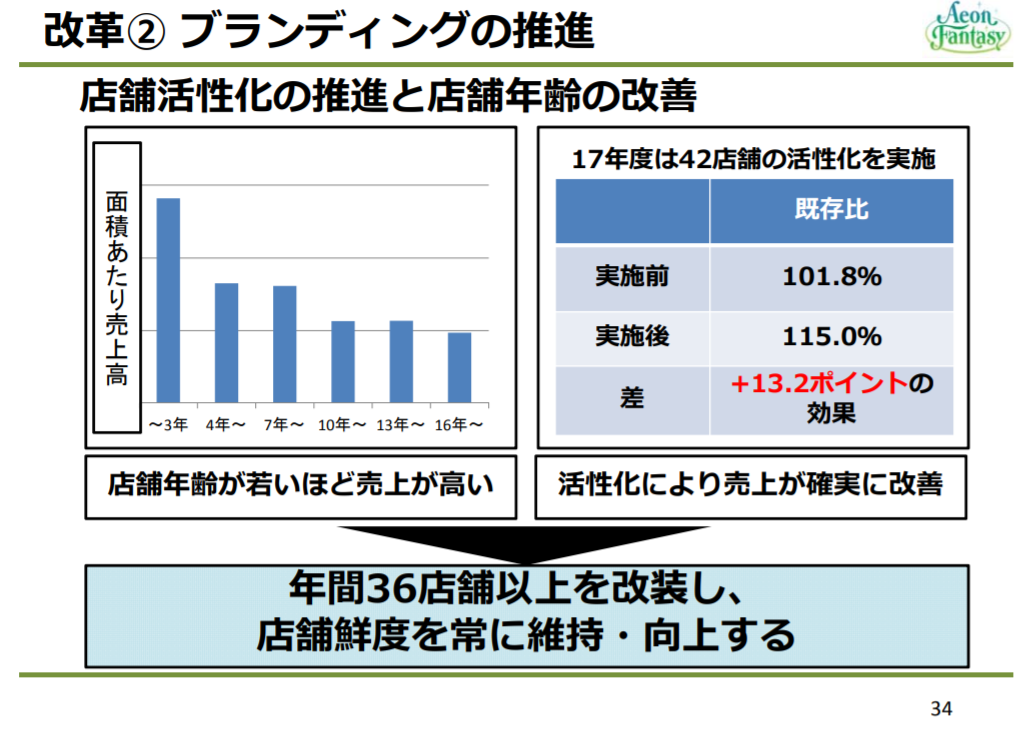

ジリジリ遠ざかる客足と改装費のいたちごっこ

このビジネスは、新しいうちは客の入りが良い。しかし、古くなると客足が離れてしまう。施設の減価償却が終わっていたとしても、家賃や人件費などの固定費が高く、収益性は悪化する。てこ入れのためには、施設をリニューアルしなければならず、金がかかる。

イオンファンタジー中期経営計画

また、競争環境も良好とは言えない。イオン内こそ安泰であるものの、誰でも真似できるビジネスであり、特に中国などでは儲かっているとなればすぐに模倣されてしまうだろう。

長期的には、ジリジリと遠ざかる客足と改装費のいたちごっことなり、収益性はあまり上がらないのではないか。営業利益率も1桁であり、少しのことで赤字転落もありうるビジネス。

株価が下がったとは言え、長期保有は見送ったほうが良いビジネスかもしれない。

イオンファンタジー<4343>月足(SBI証券提供)

image by: Hafiz Johari / Shutterstock.com

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

『バリュー株投資家の見方|つばめ投資顧問』(2019年1月11日号)より

※太字はMONEY VOICE編集部による

無料メルマガ好評配信中

バリュー株投資家の見方|つばめ投資顧問

[無料 ほぼ 平日刊]

【毎日少し賢くなる投資情報】長期投資の王道であるバリュー株投資家の視点から、ニュースの解説や銘柄分析、投資情報を発信します。<筆者紹介>栫井駿介(かこいしゅんすけ)。東京大学経済学部卒業、海外MBA修了。大手証券会社に勤務した後、つばめ投資顧問を設立。