2023年2月3日に発表された、GMOフィナンシャルホールディングス株式会社2022年12月期決算説明の内容を書き起こしでお伝えします。

FY2022|総括

石村富隆氏:みなさま、こんにちは。本日は弊社の決算説明会にお集まりいただき、ありがとうございます。さっそくですが、説明を開始させていただきます。

まずは決算概要についてです。2022年の総括としては、厳しい事業環境の中、第3四半期に銀行の特別損失、第4四半期にタイ証券事業で貸倒引当金繰入額を計上し、2022年の最終利益は前期比87.7パーセント減の12.1億円という結果になりました。

FXの収益性改善をはじめ、CFDの育成や暗号資産の利便性向上、新規事業の顧客基盤拡大など、持続的成長に向けた取り組みを着実に遂行しました。

各サービスの振り返りです。FXの収益は245億円と前年比23.2パーセント増の成長、CFDは88.3億円となり、こちらも前年比55パーセント増の成長となりました。海外事業は前年比73.9パーセント増ですが、冒頭にご説明したように、第4四半期に貸倒引当金の繰入を行っています。暗号資産は厳しいマーケット環境の中、前年比約70パーセント減の36.7億円という結果になっています。

新規事業に関しては、まだ具体的なKPI等の数値を開示していませんが、顧客基盤が拡大しています。一方で、収益拡大が今後の課題と考えています。

全体を通して、2022年は第3四半期、第4四半期に大きな損失計上があり、我々が今後対応していかなければならない部分が大きく露呈したかたちとなりました。結果として、前期に比べて大きく減益となっていますが、今期以降、この経験をしっかりと活かしながら、着実に利益を確保していきたいと考えています。

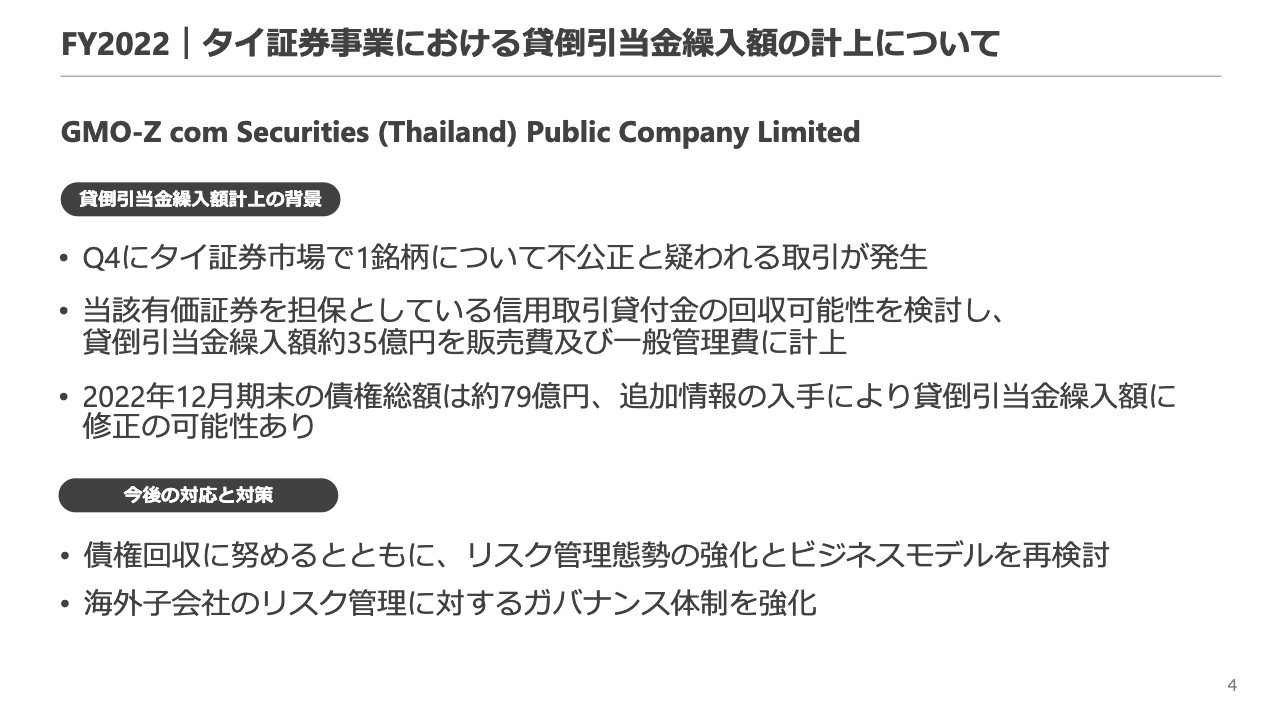

FY2022|タイ証券事業における貸倒引当金繰入額の計上について

タイ証券事業については直近の話になるため、詳しくご説明します。貸倒引当金繰入額の計上の背景として、第4四半期にタイ証券市場で、ある銘柄について不公正と疑われる取引が発生しました。当該有価証券を担保としている信用取引貸付金の回収可能性を検討し、貸倒引当金繰入額約35億円を販売費および一般販管費に計上しました。

この特定銘柄を担保に我々が貸し付けを行っていたのですが、担保価値が大きく毀損したことが繰入の背景となっています。2022年12月期末の債権総額は約79億円ですが、追加情報の入手により貸倒引当金繰入額に修正の可能性があります。

今後の対応としては、あらゆる手段をもって全力で債権回収に努めることと、リスク管理態勢の甘さが現時点においても確認できているため、リスク管理態勢の強化とビジネスモデルの再検討を考えています。

具体的には、もともと日本の証券業のコンプライアンス業務に長く従事していたコンプライアンス担当者をタイに派遣したり、私自身もタイの役員となったりすることなどでリスク管理態勢の強化を図りたいと考えています。回収の見通しとしては、法的手段を含めたあらゆる手段を検討しつつ、最大限回収できるよう鋭意対応しているところです。

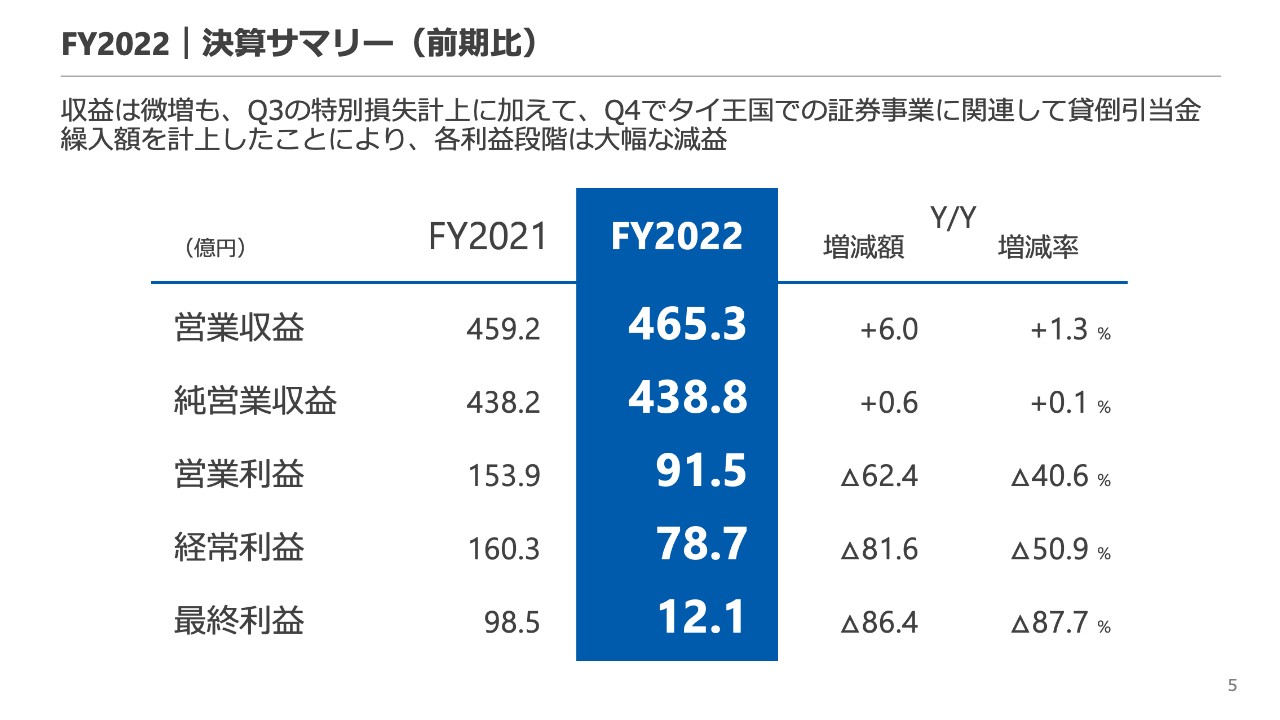

FY2022|決算サマリー(前期比)

決算サマリーです。スライドでは、2021年と2022年の差異を見ていただけると思います。営業収益は全体で6パーセント増、純営業収益も0.6パーセント増です。営業利益、経常利益、最終利益に関しては、先ほどご説明した第3四半期での減損やタイの件、暗号資産で不調なところもあったため大幅に減っています。

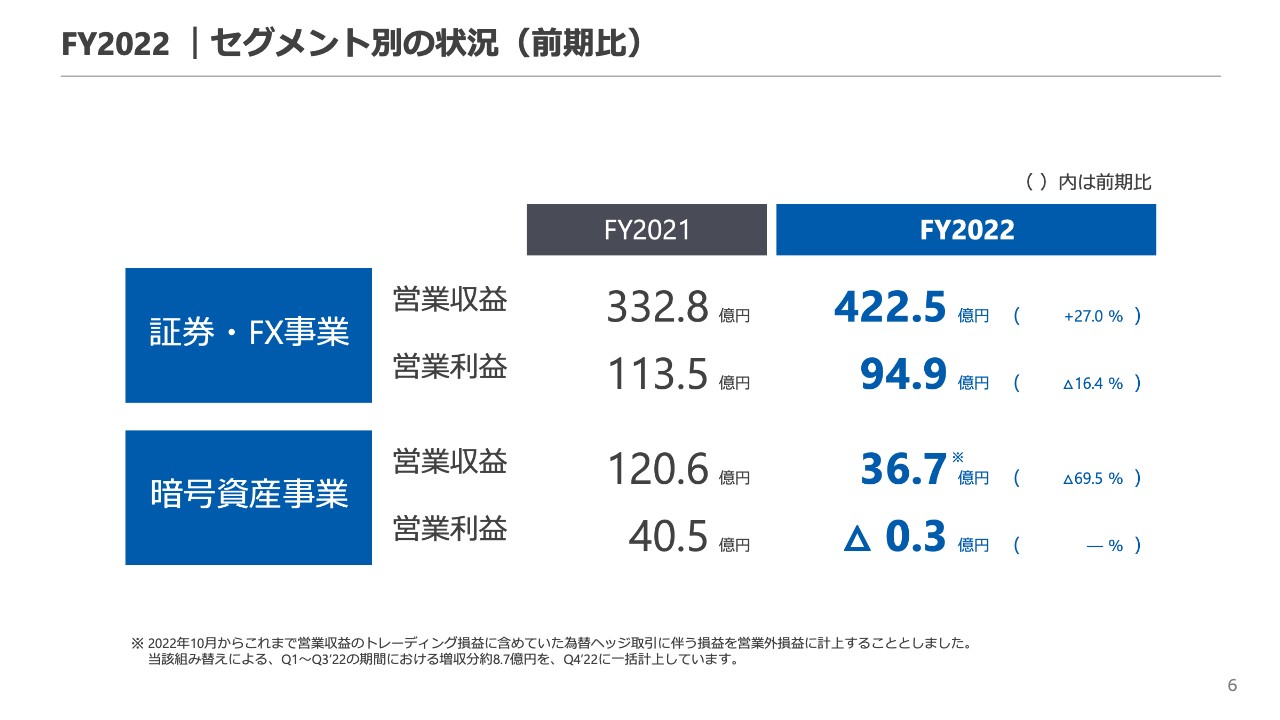

FY2022 |セグメント別の状況(前期比)

セグメント別の状況です。証券・FX事業はマーケットが活況だったこともあり(補足:コモディティ市場などの活況によるCFDの成長や2021年の外貨ex byGMOの連結子会社化が寄与)、営業収益は前年比27パーセント増の422.5億円となっています。営業利益はタイの件が含まれているため、約16パーセント減となっています。

暗号資産に関しては、取引量が大幅に減少し収益を確保することができなかったため、営業収益は前年比約7割減となり、営業利益はマイナスの着地になっています。

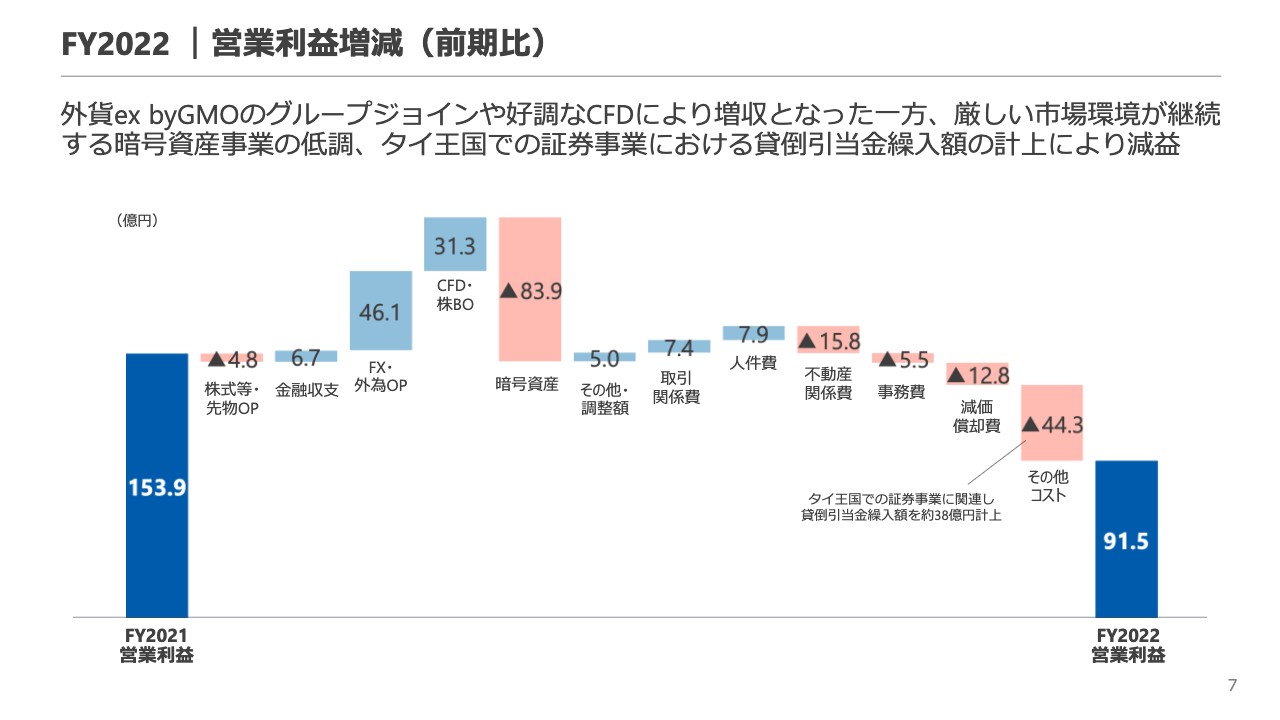

FY2022 |営業利益増減(前期比)

営業利益の増減に関してブレイクダウンすると、「外貨ex byGMO」のグループジョインや好調なCFDにより増収となった一方、暗号資産やタイの証券がマイナス要因となったことで、スライドに記載のとおりの着地となりました。

株主還元|配当および配当性向

配当は、第4四半期も配当なしで年間で21円となっています。第3四半期、第4四半期に損失計上などがあり、このようなかたちになりましたが、今期は第1四半期から収益がある程度想定どおりに積み上がっているため、前々期同様にしっかりと配当できるように取り組んでいきます。

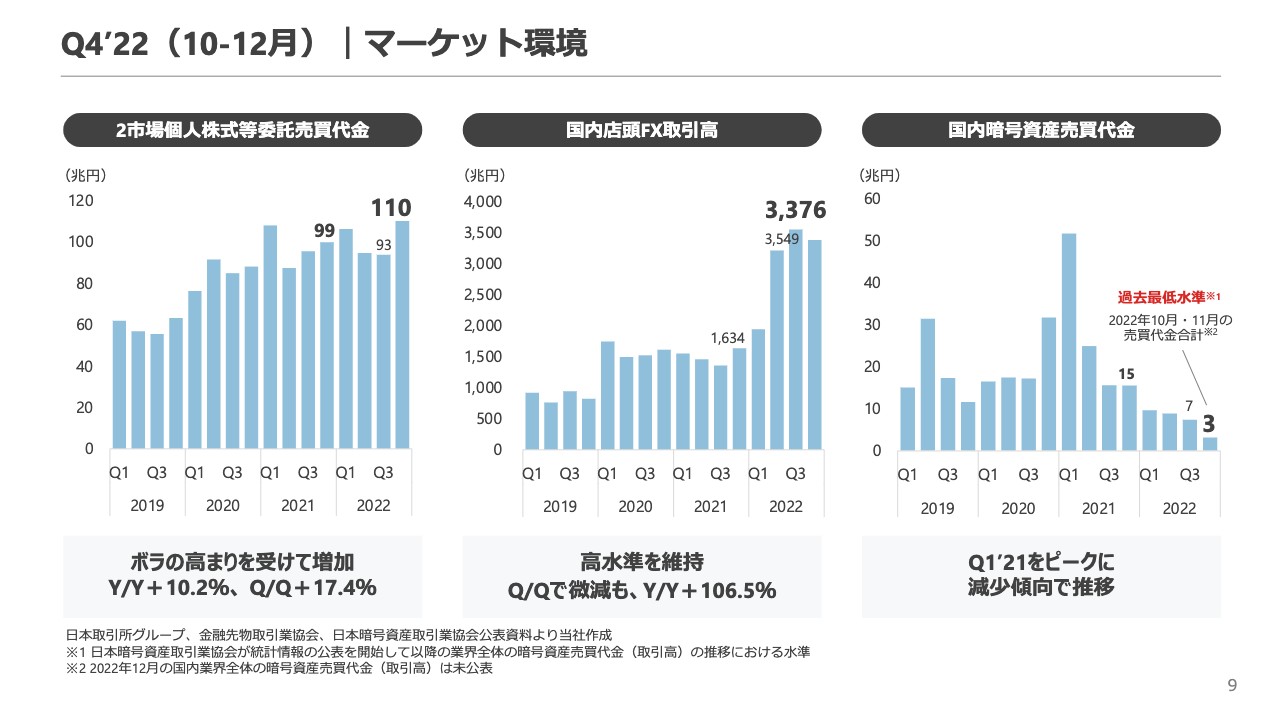

Q4’22(10-12月)|マーケット環境

スライドのグラフは、左から順に株式、店頭FX、暗号資産のマーケット環境について示したものです。株式に関してはそこまでの変化がなかったものと認識しています。店頭FXは、2022年はコロナ禍の影響や世界的に大きな金利の変動があったため、ボリュームが格段に増えています。暗号資産は、2022年は右肩下がりで取引量が減ってきています。

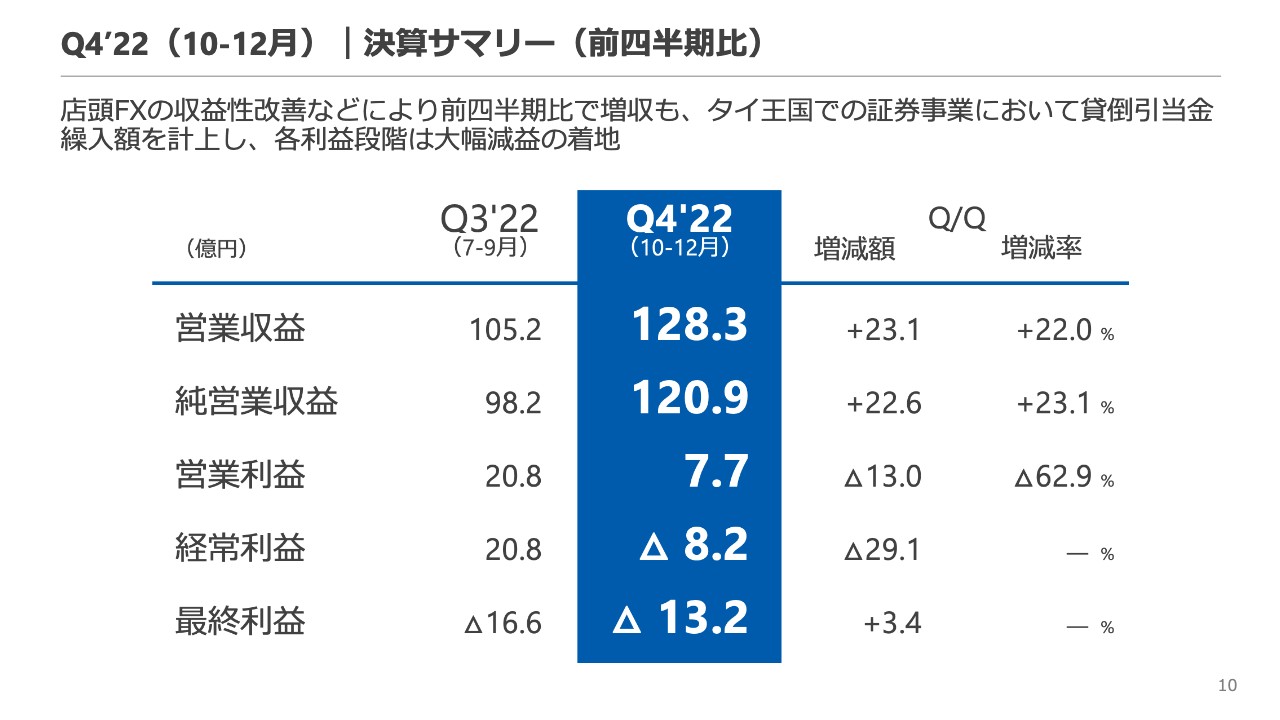

Q4’22(10-12月)|決算サマリー(前四半期比)

前四半期との比較です。営業利益の部分で、タイ証券事業のインパクトによりマイナスの着地となっています。

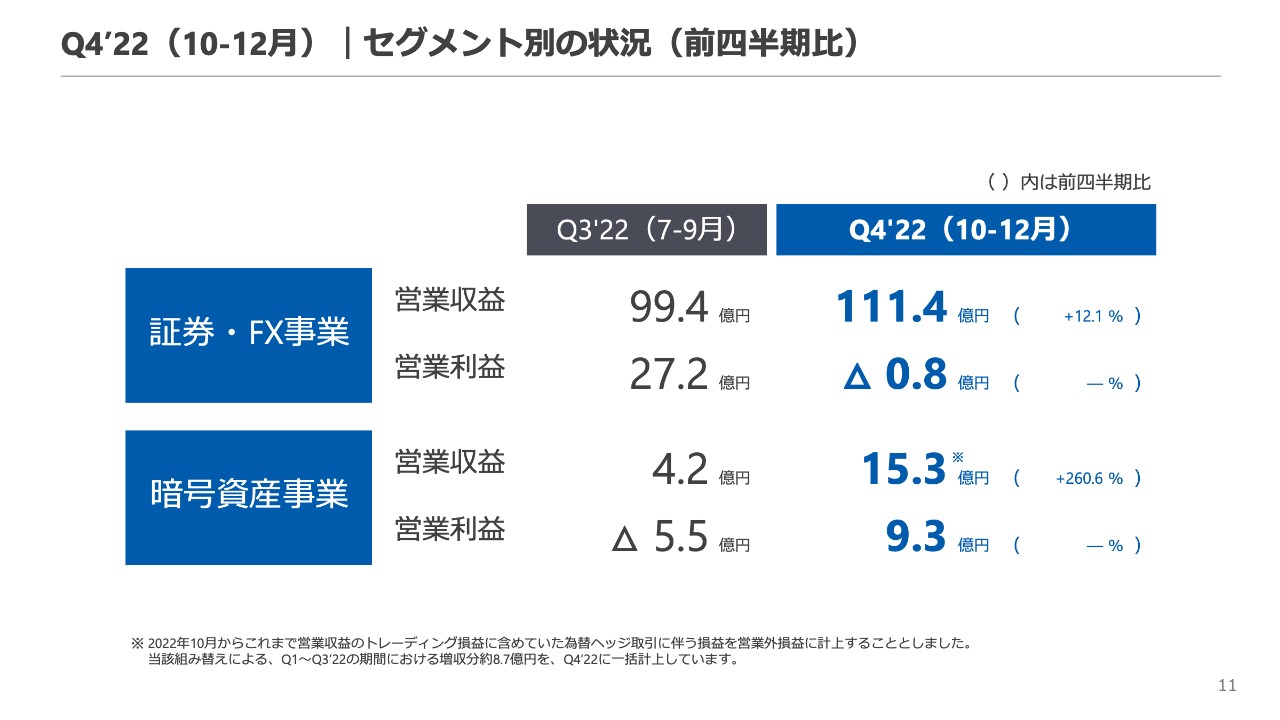

Q4’22(10-12月)|セグメント別の状況(前四半期比)

四半期ベースでの収支の比較です。営業収益に関しては、証券・FX事業でプラス12.1パーセントとなりました。第3四半期までFXでかなり苦戦しましたが、9月、10月あたりにこれまでの方法を抜本的に見直し、収益が確保できるかたちにしたことが数字に表れているかと思います。今期も引き続き、この水準を継続し、収益が確保できると考えています。

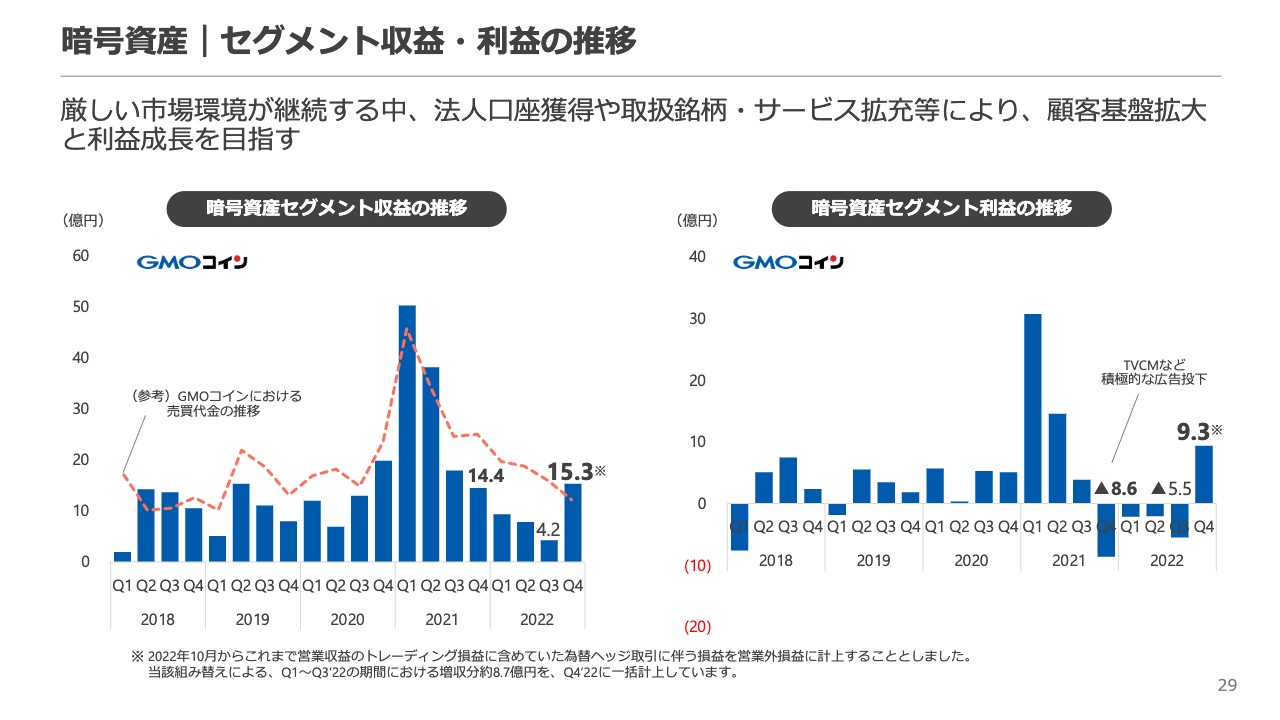

証券・FX事業の営業利益も同様にタイ証券事業の影響を受けています。暗号資産に関しては、第4四半期の営業収益は15.3億円、営業利益は9.3億円です。

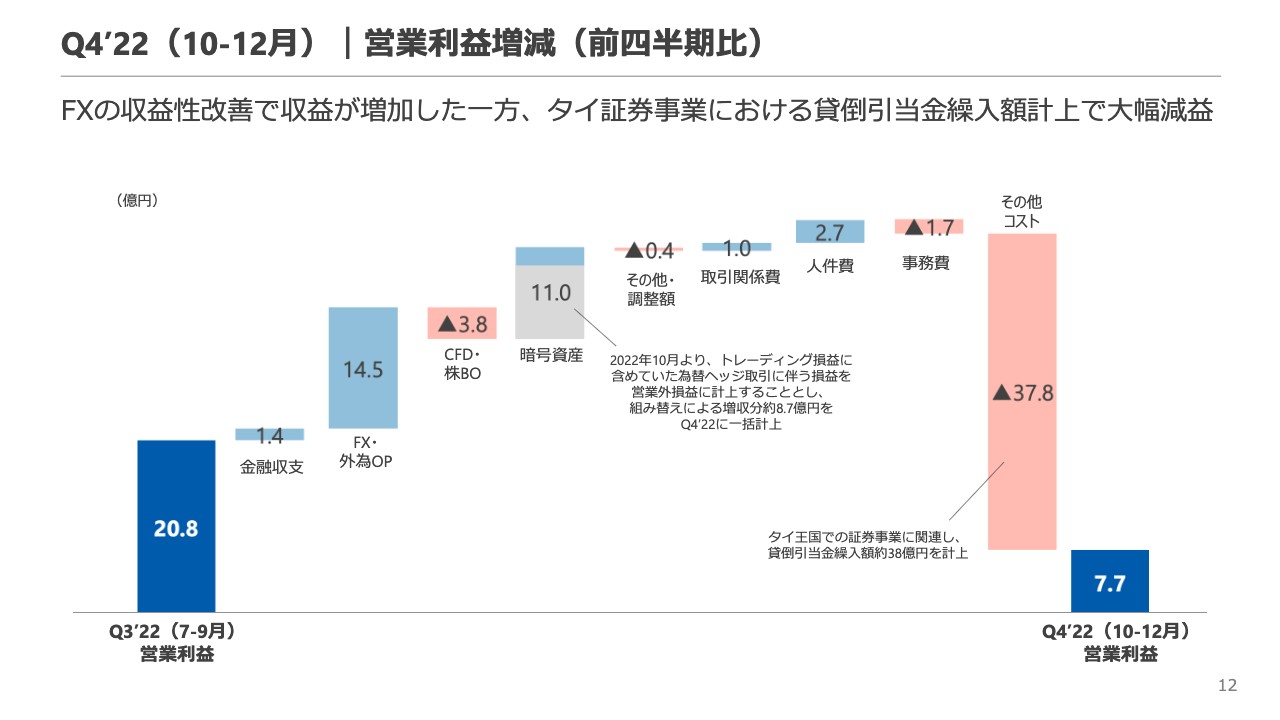

Q4’22(10-12月)|営業利益増減(前四半期比)

前四半期比で営業利益の増減を表したグラフです。タイ証券事業の件がマイナスとなっています。またFXでは、オペレーションの改善がプラス要因となり14.5億円の上積みができています。

暗号資産は2020年10月からこれまで、為替ヘッジ取引の損益をトレーディング損益に含めていましたが、事業の実態を正しく表現できていないということもあり、その部分を営業外損益に組み替えました。それにより、10月までの為替のトレーディング損益が営業外損益となったため、プラスになっています。

11億円のうち組み替えによる増収分である8.7億円を第4四半期に一括で計上したため、このような結果になります。

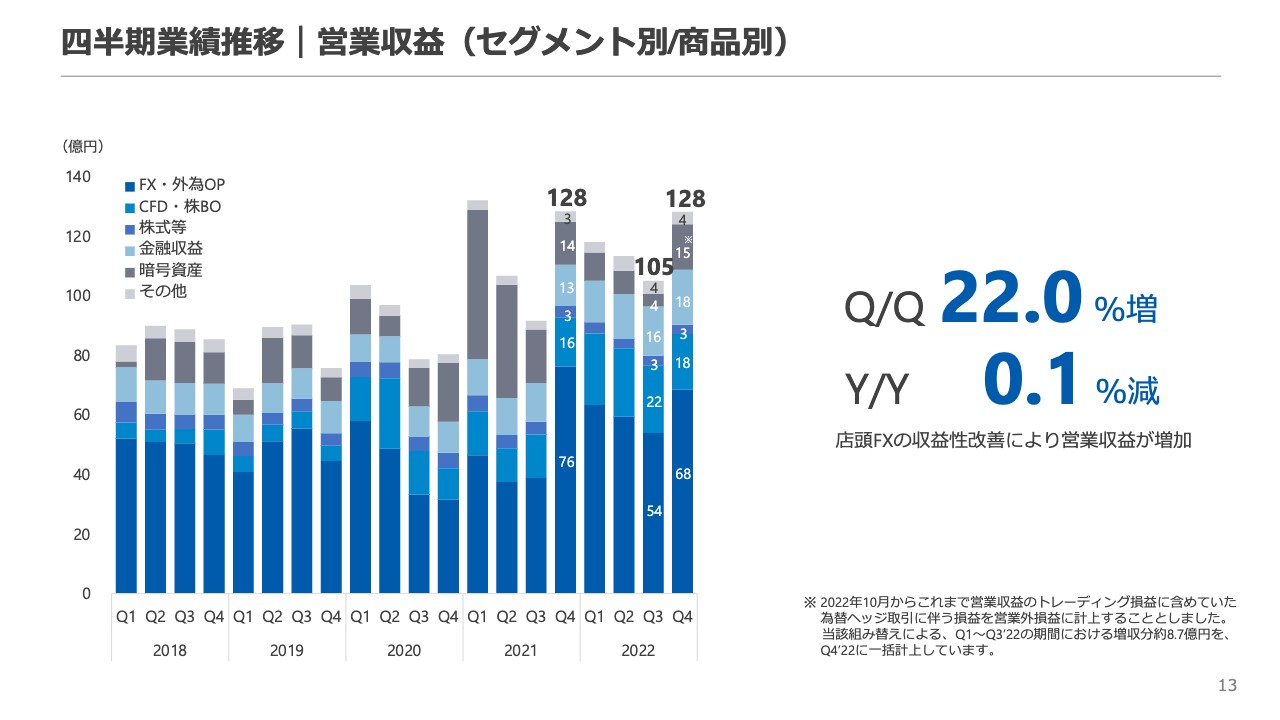

四半期業績推移|営業収益(セグメント別/商品別)

四半期ごとの営業収益の推移については、スライドのとおりです。

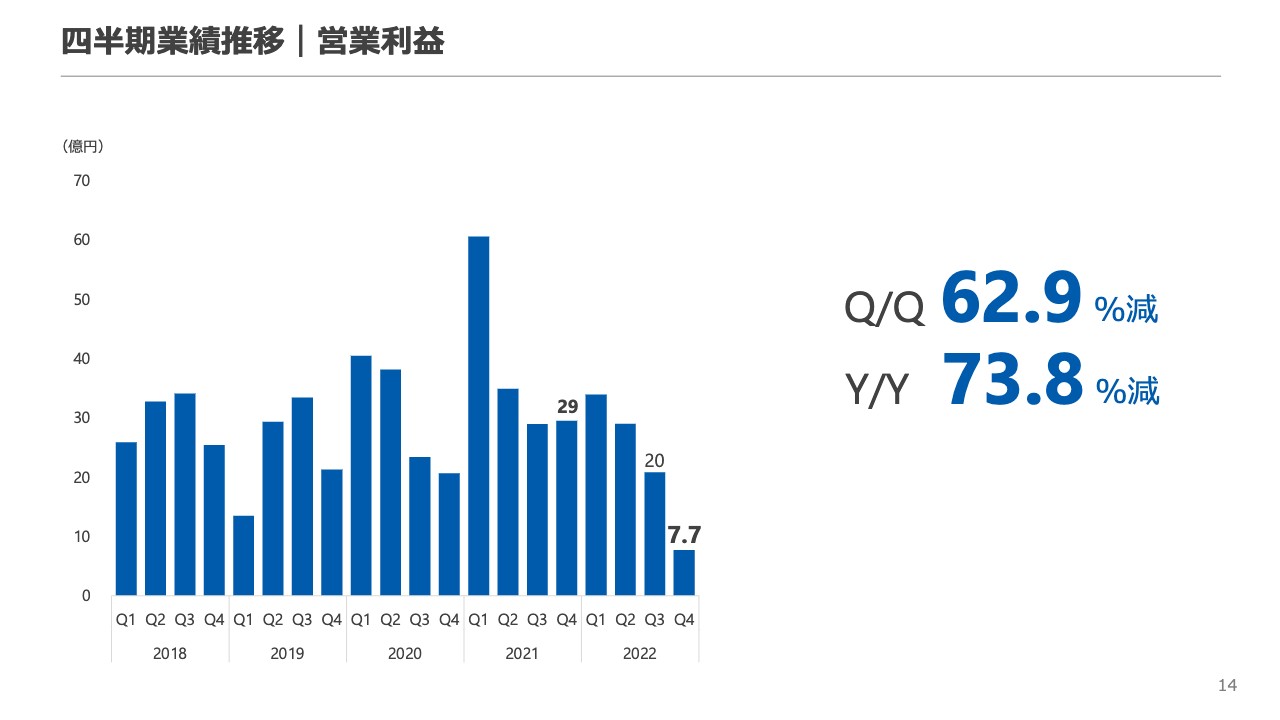

四半期業績推移|営業利益

四半期ごとの営業利益の推移については、このようなグラフとなっています。

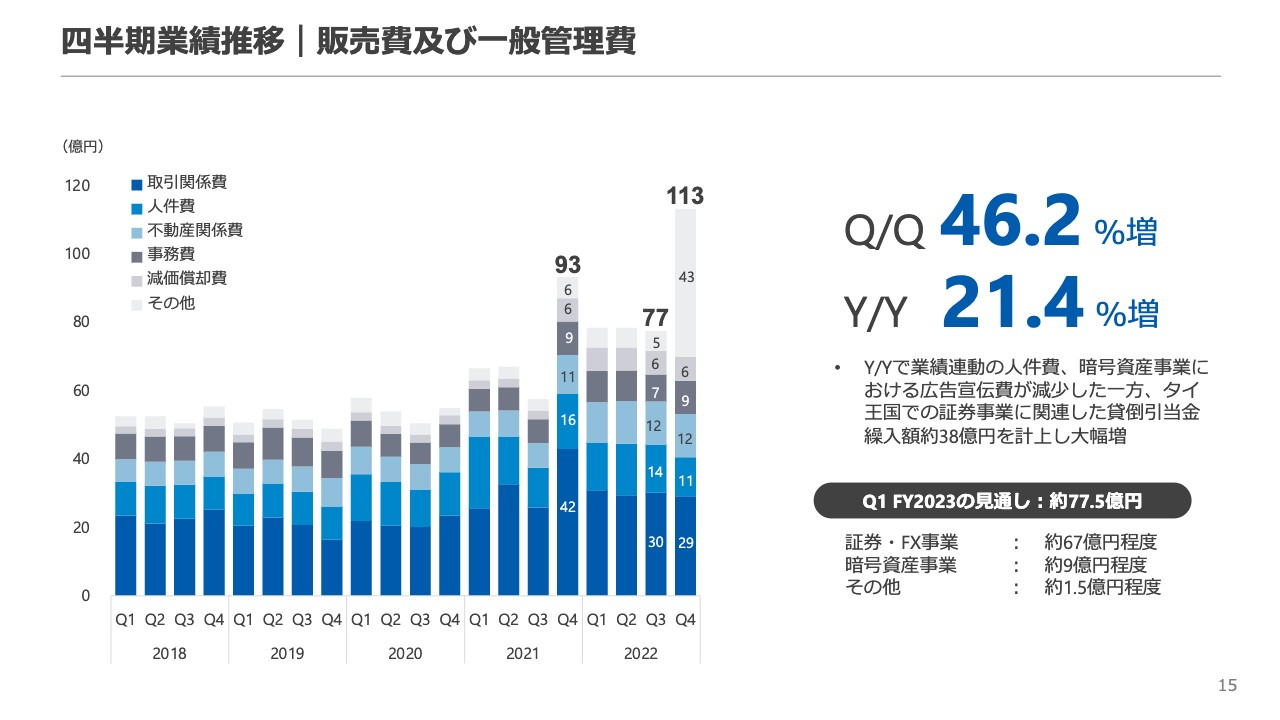

四半期業績推移|販売費及び一般管理費

販管費については、第4四半期に大きく43億円がのっています。ただし、このうちの約38億円が貸倒引当金繰入額ですので、そちらを除けば特に変化がないというかたちです。

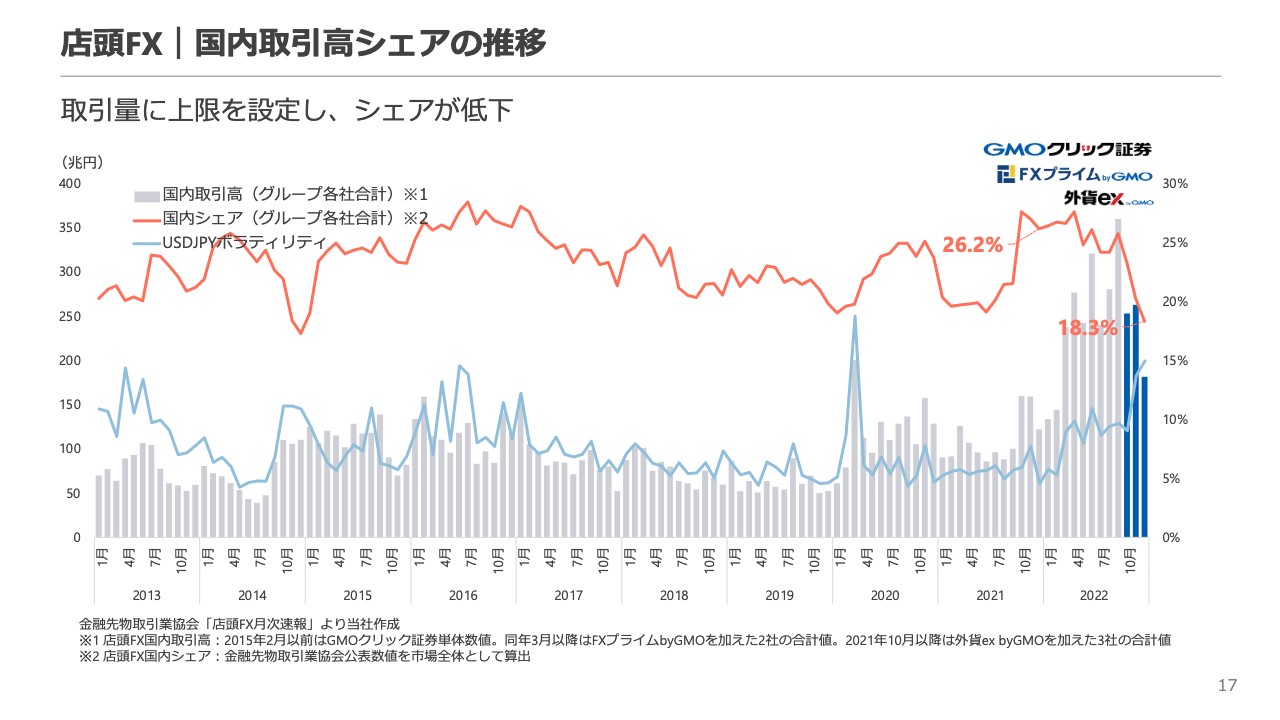

店頭FX|国内取引高シェアの推移

事業の状況についてです。我々の主力事業である店頭FXは、この12月まで国内の取引高シェアの推移はグラフに記載したとおりです。現在、グループ3社の全体で18.3パーセントとなっています。

以前の26.2パーセントからシェアを落としてはいますが、我々のヘッジやサービスの維持というところで、お客さまに対して取引上限を設け、適正な収益を確保できるような条件でサービスを継続しており、ボリュームは下がっているものの収益は上がっています。

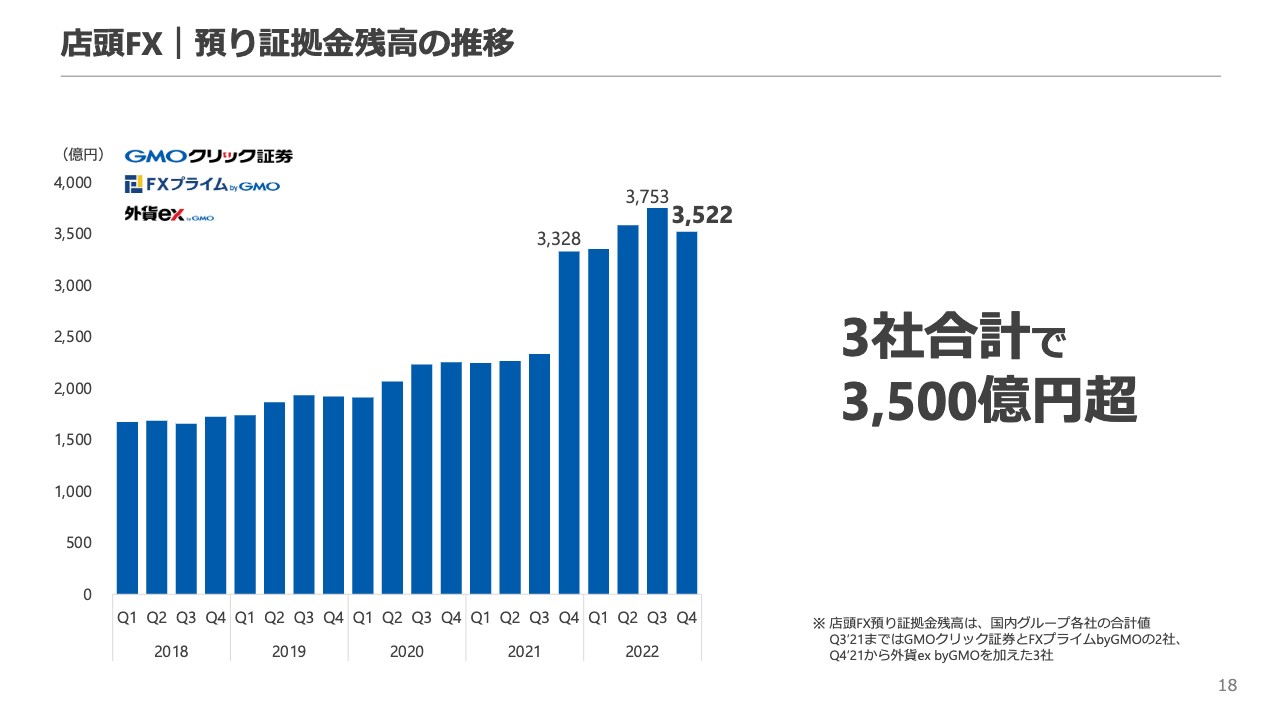

店頭FX|預り証拠金残高の推移

店頭FXの預り証拠金は、第4四半期で少し減少していますが、3社合計では3,500億円超となります。日銀の金利のポリシーの変更があった際に大きくマーケットが動いてこれまでの円安基調から円高基調に反転したところでロスカットが発生したことなどから、資産全体の評価が下がってしまったことが減少の要因です。

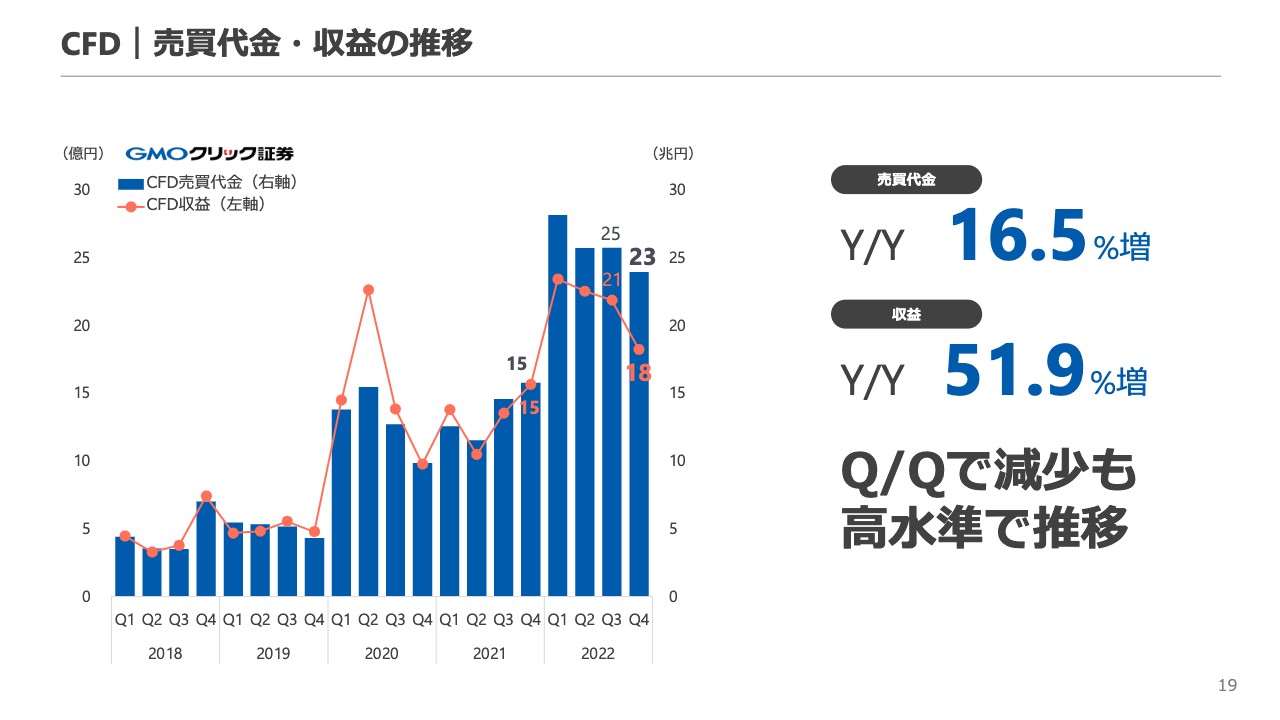

CFD|売買代金・収益の推移

CFDの売買代金についてです。不安定なマーケットの中で、特にコモディティやインデックス関係などのボラティリティが高いことを反映し、ボリュームも大きく増えています。そのため、収益も増えているというかたちです。

直近では、グラフにオレンジ色で示した収益が下がっていますが、取引ボリュームと連動し、ボラティリティが少し下がってきたことが要因となっています。そのため、収益としてはこのようなかたちになっています。

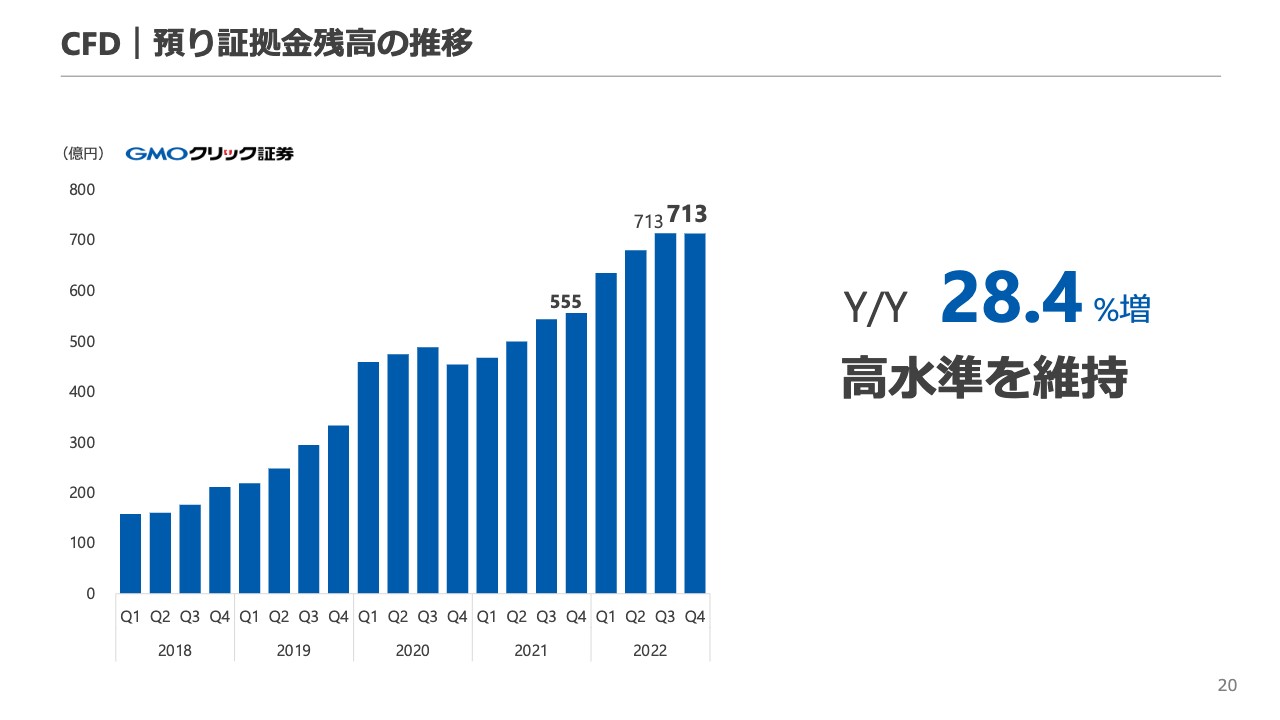

CFD|預り証拠金残高の推移

CFDの預り証拠金についてです。「GMOクリック証券」に関しては前年比28.4パーセント増となりました。2022年に為替が相当動きましたので、新規のお客さまの獲得や入金が多く、残高が増えています。

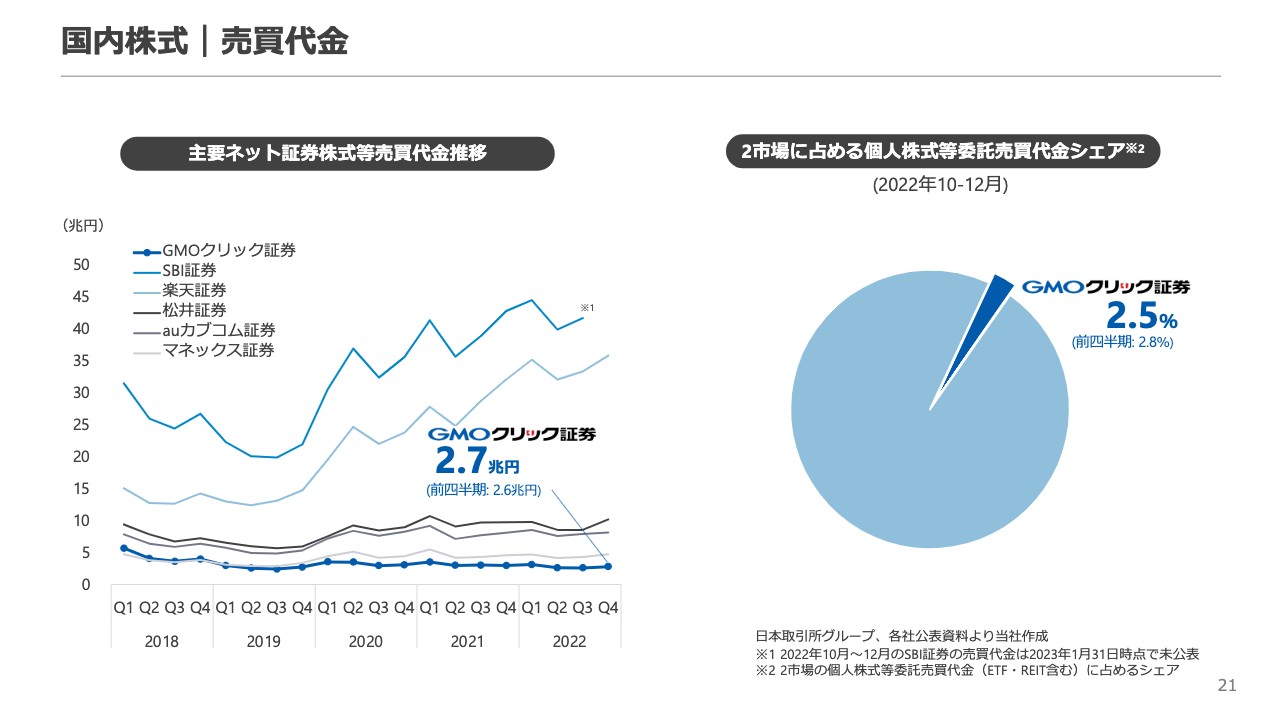

国内株式|売買代金

国内株式は、いつもどおり横ばいに推移しています。

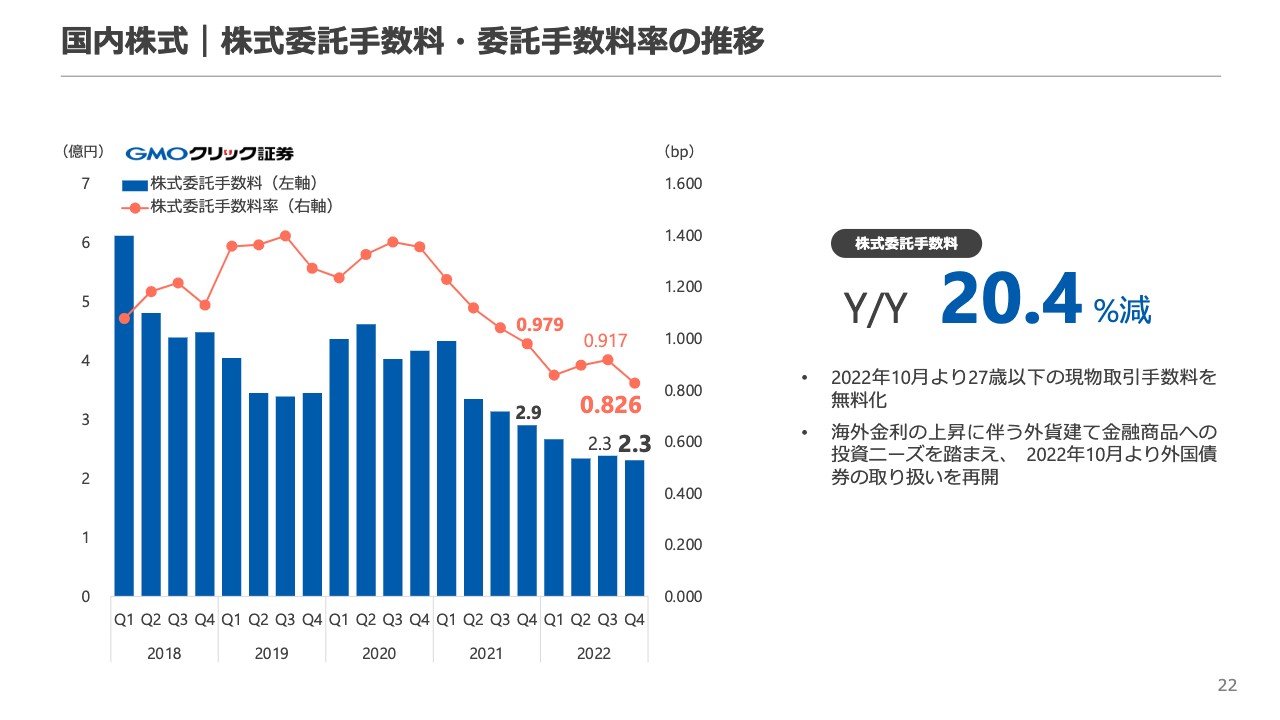

国内株式|株式委託手数料・委託手数料率の推移

株式の委託手数料も横ばいとなっています。長年なかなか手を打てず改善しきれていませんが、世の中で手数料が引き下げられたり無料になったりしている中で、特に現株に関しては、我々が戦っていくのは厳しく、勝負するべきではないと考えています。

別の部分で、これからのお客さまの層を獲得するという意味で、2022年10月から27歳以下の現物取引手数料を無料化し、若年層を獲得するための施策を行っています。また、海外金利の上昇で外貨建て商品の魅力が上がっていますので、そのあたりの投資ニーズを捉えて外国債券の取り扱いを再開しました。今後も、現株とは違うところで良いサービスを提供していくというポリシーで対応していきます。

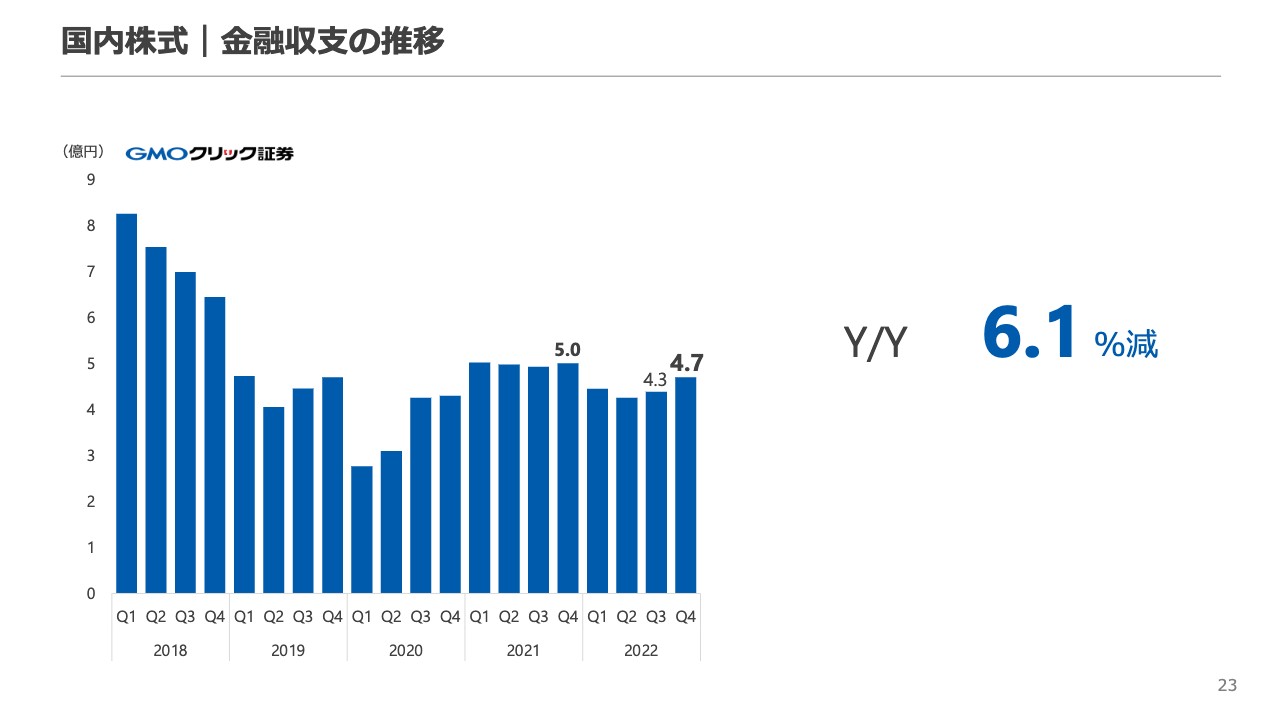

国内株式|金融収支の推移

金融収支の推移についても特に大きな変動はありません。

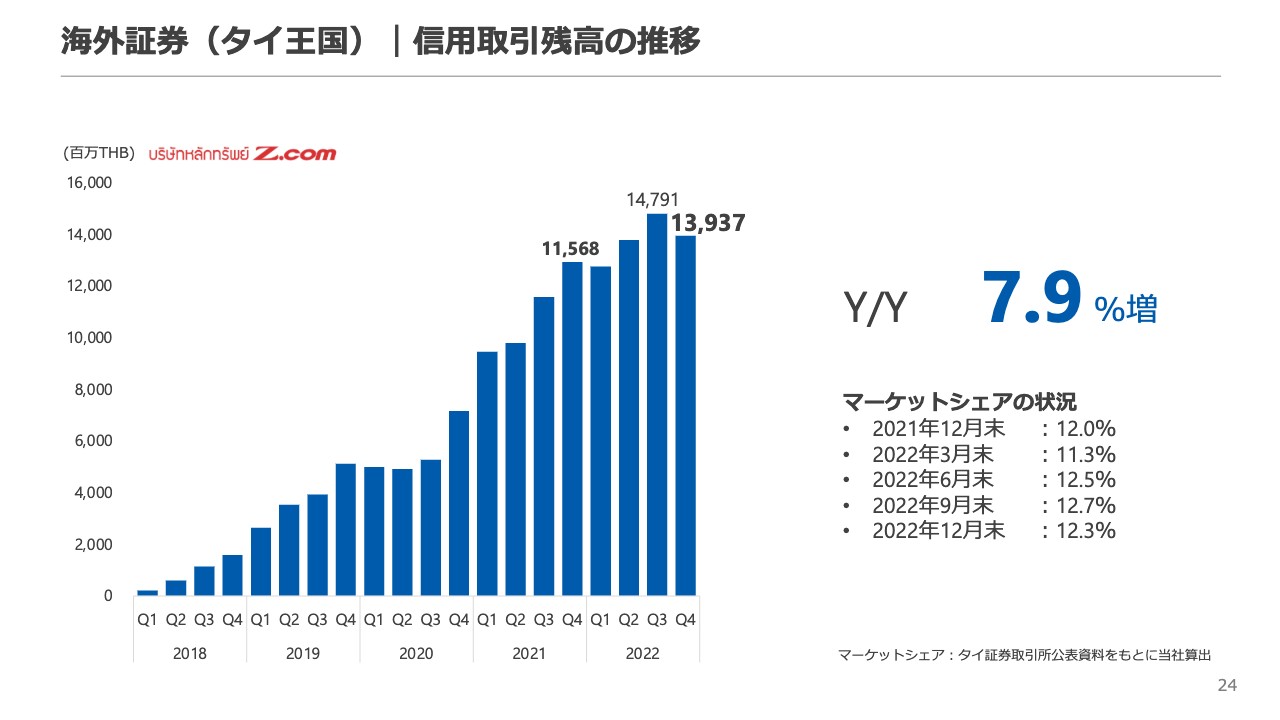

海外証券(タイ王国)|信用取引残高の推移

海外の証券事業における、タイの信用取引残高の推移です。スライドに記載したとおり第4四半期で前年比7.9パーセント増になっていますが、貸倒引当金繰入額を計上しています。

今期以降しっかり対応して、同様のことが起こらないようにすることと、現在は株を担保に資金を貸し付けるというビジネスモデル1本ですが、今後は他のビジネスも取り入れながらリスク分散を図り、収益を確保していく方針で対応しています。

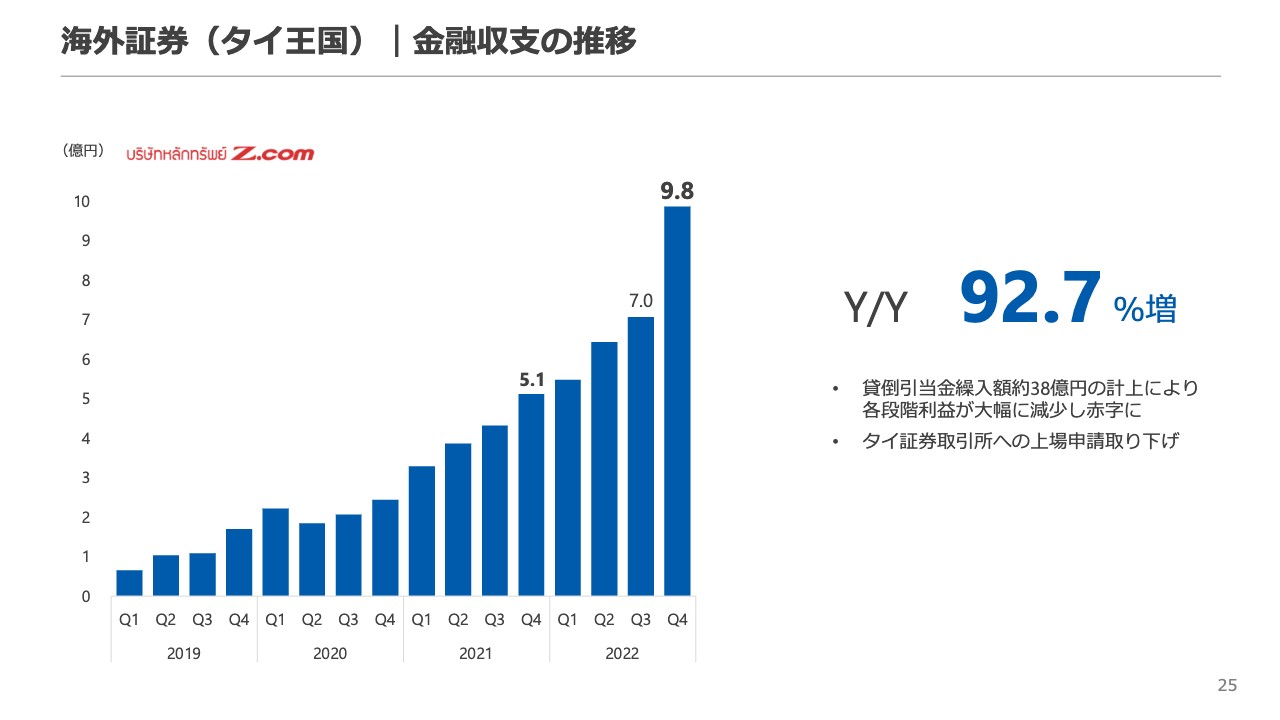

海外証券(タイ王国)|金融収支の推移

金融収支についてです。残高自体は大きく伸びているため、スライドのような収支の推移となっています。また、タイの証券取引所への上場申請をしていましたが、上場目前でこのようなことが起こったため、上場申請の取り下げを行っています。

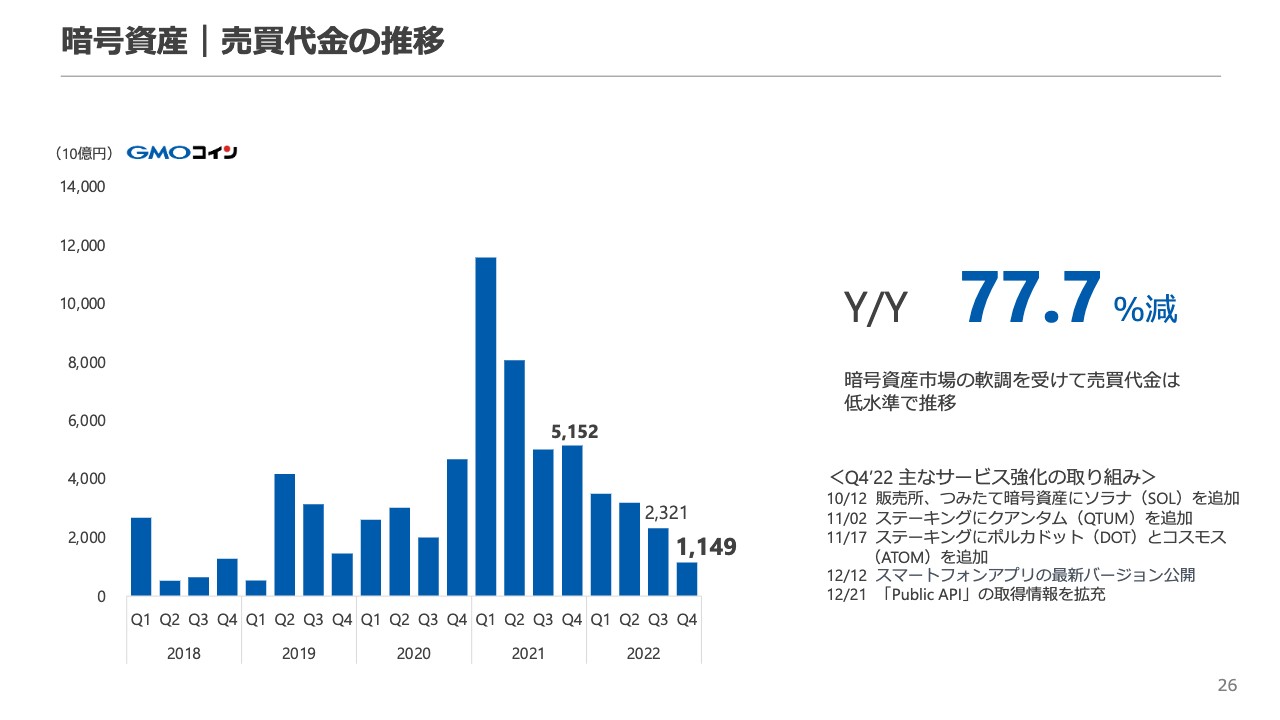

暗号資産|売買代金の推移

スライドに記載のとおり「GMOコイン」の売買代金は2021年の第1四半期をピークに右肩下がりとなっています。

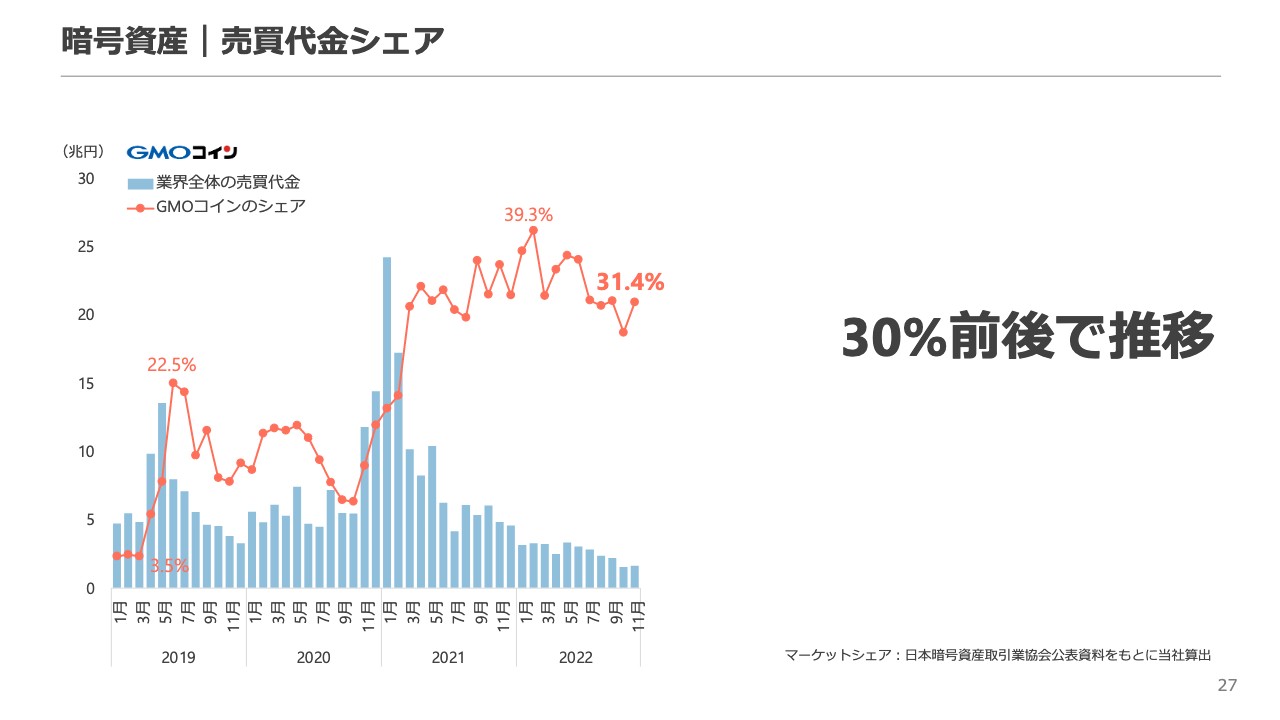

暗号資産|売買代金シェア

しかし「GMOコイン」は日本の暗号資産マーケットでは30パーセント前後のシェアを維持し、その数字は変わっていませんので、我々だけの売買代金が下がっているわけではなく、全体的に下がっている状況だと言えると思います。

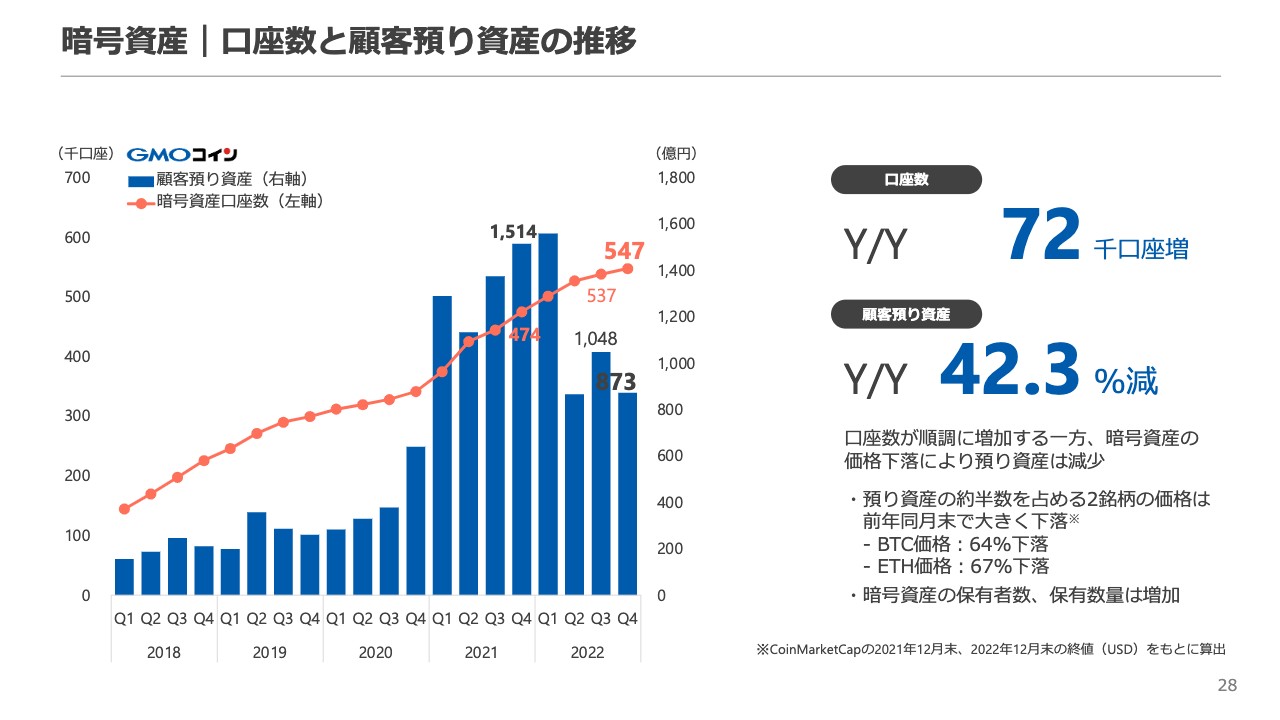

暗号資産|口座数と顧客預り資産の推移

今期末時点での口座数は54万件強で、預り資産は873億円となりました。

預り資産がかなり減っているように見えますが、2021年はビットコインの評価額が700万円台と高かった一方で、今年は200万円から300万円くらいの評価額で、ビットコインなどの暗号資産の預り数量はどちらかというと増えていますが、預り資産は評価額の下落を受けて下がっている状況となっています。

暗号資産|セグメント収益・利益の推移

暗号資産セグメントの収益、利益の推移です。2022年の第1四半期、第2四半期、第3四半期と減少しており、第4四半期では上がっています。第4四半期で会計科目の入れ替えがあったため、1年間でならして見ていただいたほうがよいと考えています。

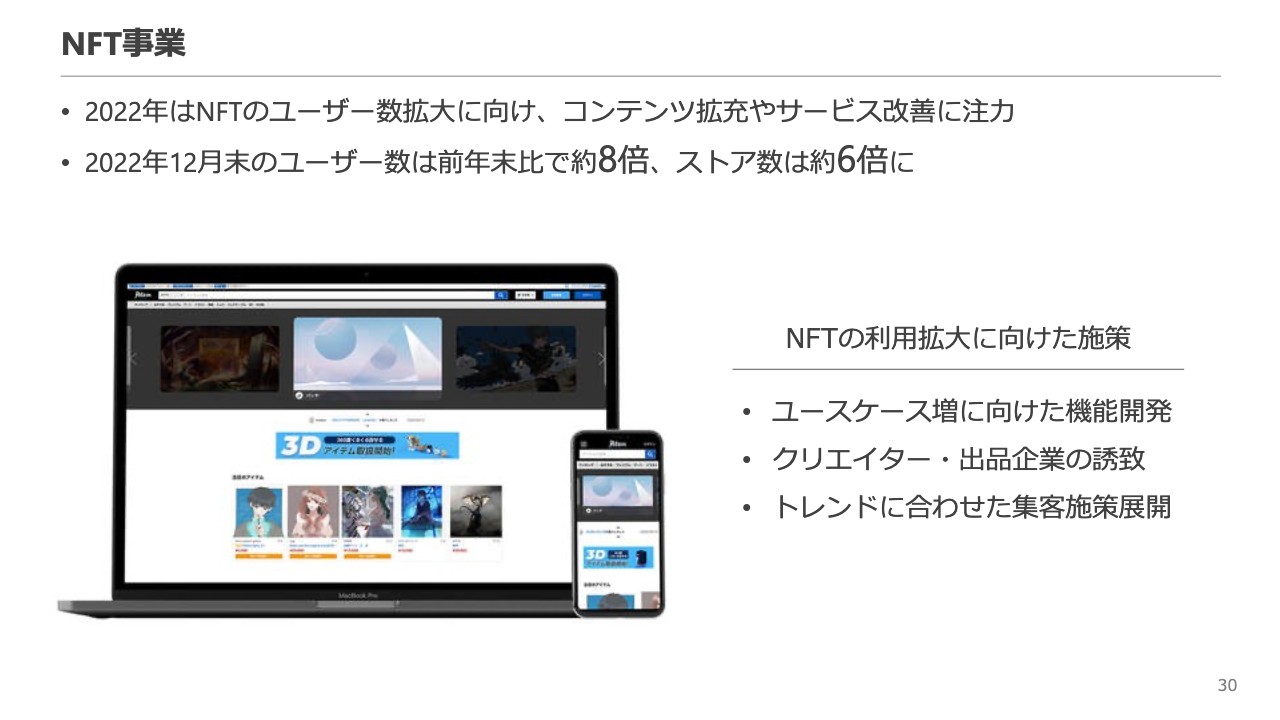

NFT事業

NFT事業についてです。2022年はユーザー数の拡大を目指し、コンテンツの拡充やサービス改善に注力しました。12月末のユーザー数は前年比で約8倍、ストア数は約6倍となりました。NFTの利用拡大に向けた施策としては、ユースケース数を増やすための機能開発、クリエイターや出品企業の誘致、トレンドに合わせた集客施策展開を考えています。

こちらも暗号資産マーケットの状況に連動している部分があり、NFT事業の顧客数は増えていますが、販売金額などが相当に落ち込んでいます。マーケットが回復するのを待つだけではなく、この間にしっかりとユーザーを獲得して、顧客基盤を拡大していくことに注力していきます。

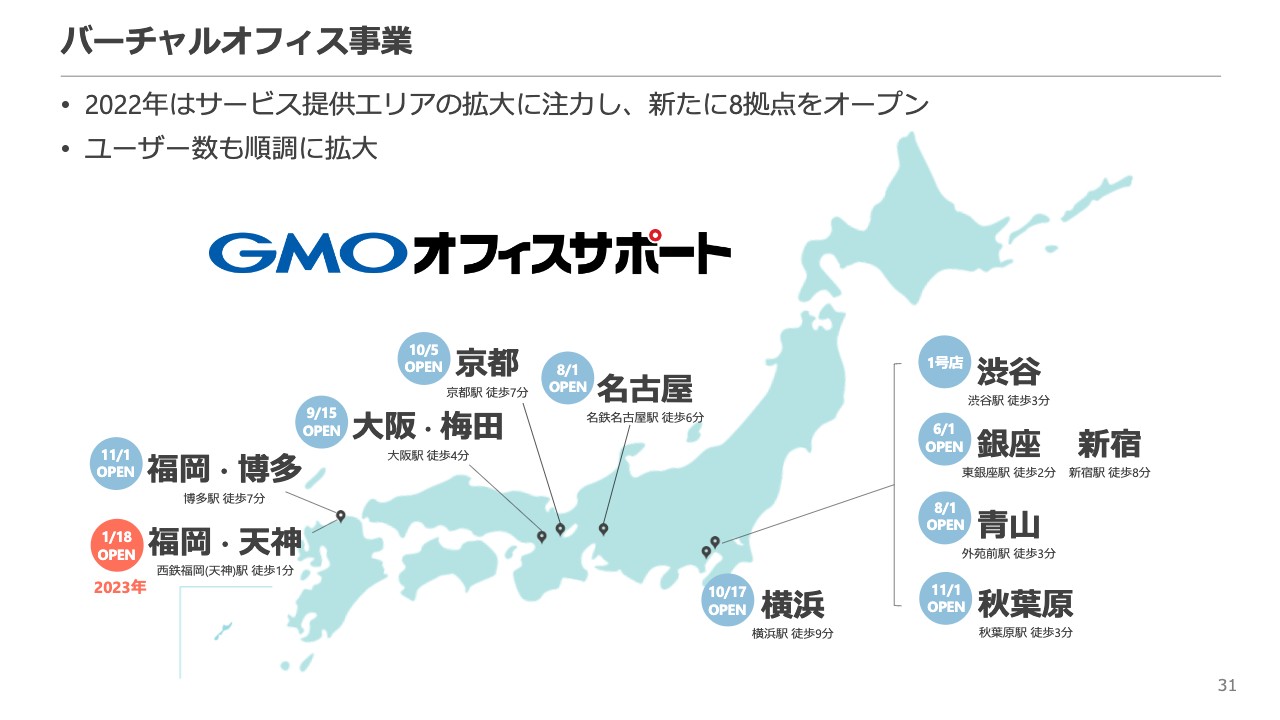

バーチャルオフィス事業

バーチャルオフィス事業に関しては、2022年にサービス提供エリアを拡大し新たに8拠点をオープンするなど、着実に増えています。これに伴い、ユーザー数も順調に拡大しています。

今後の展望|FY2023の方針

今後の展望についてです。方針としては「強いものをより強くする」、そしていつもと同じ内容で恐縮ですが「事業ポートフォリオの多角化」「組織力強化」の3つを掲げています。

「強いものをより強くする」については、FXの収益率が不安定だったため、前期の第4四半期ぐらいからすでに手を入れ始め、収益の安定化を図っています。今年も引き続き着実に収益を確保しながら、再度シェアを獲得する施策を打ち出していきたいと考えています。

「事業ポートフォリオの多角化」については、FXのみならず、ほかの新規事業においても利益をしっかり確保できる体制にしていきたいと考えています。

「組織力強化」については、今回タイでこのようなことが起こったこともあり、我々の現状をしっかりと見直しながら、ガバナンスやリスク管理態勢を強化していきます。

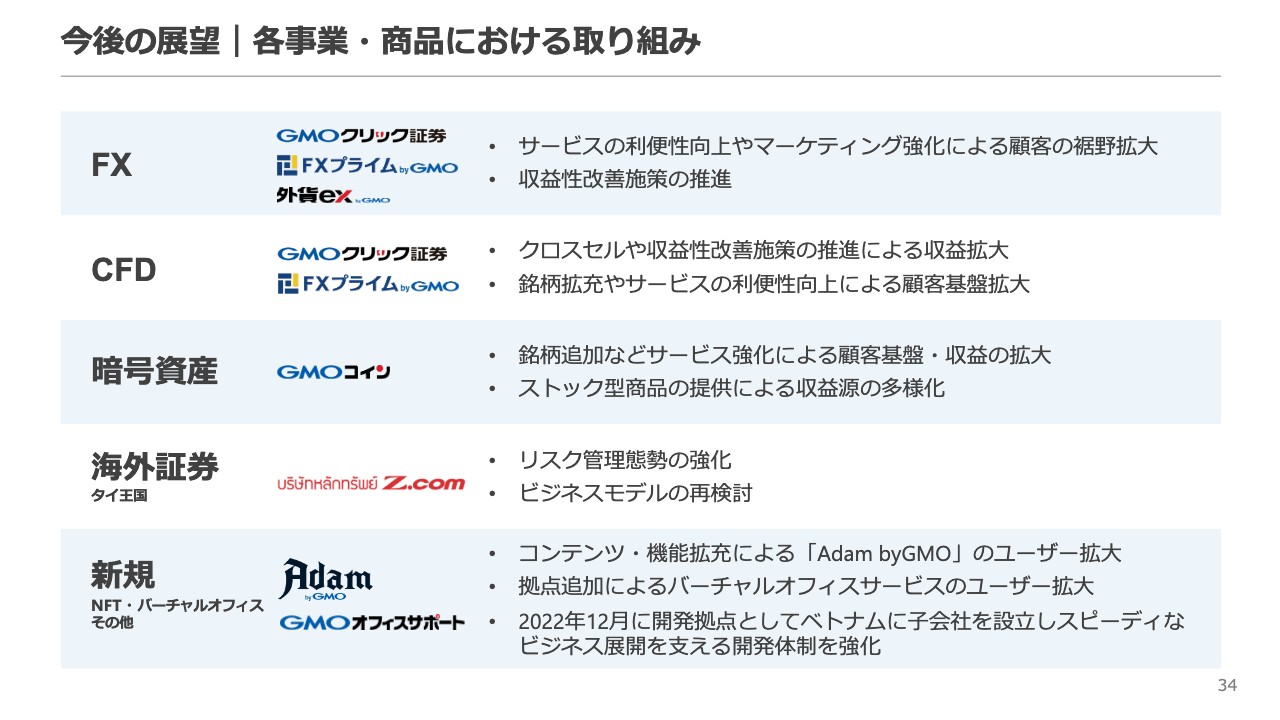

今後の展望|各事業・商品における取り組み

各サービスの今後の展望についてお話しします。FXに関しては、サービスの利便性向上とマーケティングの強化で顧客の裾野を広げ、収益性改善施策の推進をしていきます。

CFDはクロスセルでの増収を考えています。FXや株といった他の商品とのクロスセルや、反対にFXや株のお客さまにCFDの取引をしていただけるような施策を打って収益を拡大していきます。また、銘柄拡充では、数多くあるCFD銘柄の中で、お客さまのニーズに合わせてしっかりと応えられるような商品ラインナップを作っていきます。

暗号資産に関しては、銘柄の追加やサービス強化による顧客基盤の拡大を目指します。また、取引量が少なくても、しっかりと収益が上がるような、ストック型の商品を開発し提供していくことも考えています。

海外証券はタイ王国ですが、リスク管理態勢を強化しビジネスモデルを再検討している状態ですので、今後大きく転換をさせていく必要があると考えています。

新規事業については、まだまだ顧客基盤拡大のフェーズのため、ある程度はマーケティングに費用をかけながら注力していきたいと思います。

さらに、全体にかかわることとして、我々のサービスは、どの事業もインターネット上でのサービスですので、切っても切れない一番コアな部分に「開発」があります。この点にスピード感を出すため、2022年12月に開発拠点としてベトナムに子会社を設立しました。

各サービスのスピーディなビジネス展開を支えるための開発体制強化として、しっかりと力を入れてベトナムで開発リソースを確保し、さまざまな我々のプロダクトを強化しながら収益確保および収益拡大を図っていきたいと考えています。