当たり前ですが、皆さん“良い企業”を買いたいと思っているでしょう。しかし、実際に良い企業を選び出すことは簡単ではありません。日本には約4,000社の上場企業があり、良い企業もたくさんありますが、その中でどれが一番良いかを見極めるのは非常に難しいです。ところが、もっとシンプルに考えて、ダメな企業を避けることができればポートフォリオ全体のパフォーマンスをかさ上げできますし、何より大きな失敗をするリスクを抑えることができます。今回は、長期投資で“持ってはいけない企業”の見極め方についてお話したいと思います。(『 バリュー株投資家の見方|つばめ投資顧問 バリュー株投資家の見方|つばめ投資顧問 』栫井駿介)

株式投資アドバイザー、証券アナリスト。1986年、鹿児島県生まれ。県立鶴丸高校、東京大学経済学部卒業。大手証券会社にて投資銀行業務に従事した後、2016年に独立しつばめ投資顧問設立。2011年、証券アナリスト第2次レベル試験合格。2015年、大前研一氏が主宰するBOND-BBTプログラムにてMBA取得。

ダメな企業の「業績・財務」

銀行などが調査するように、自己資本比率や財務状況をつぶさに見てこの企業が安全かどうかという観点で見る財務分析はよくありますが、長期投資においてそれは企業分析の後半の方で見ればよいことです。

なぜなら、いくら安全でも業績がずっと横ばいの企業を買っても株価は伸びないからです。

配当目的なら株価は伸びなくても良いかもしれませんが、キャピタルゲインを見込む投資ではわざわざ業績が上がらない企業を持つ必要はないと思います。

あくまでプラスになる企業にだけ投資すればよいということになります。

<業績(売上・利益)が右肩下がり>

そう考えると、業績が横ばい、まして右肩下がりになっている企業に投資する必要はありません。

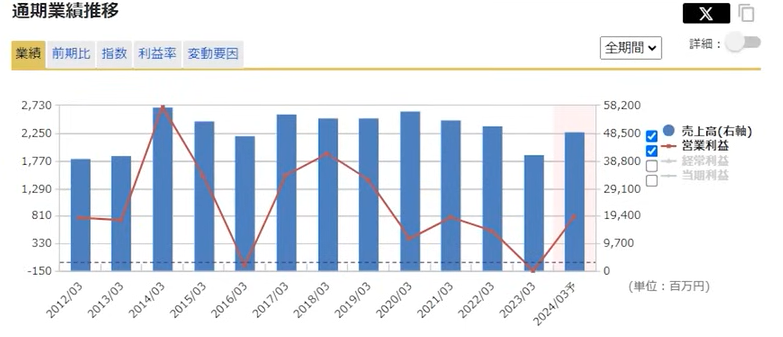

出典:マネックス証券

企業名は伏せますが、これはマネックス証券の銘柄スカウターを使用して業績の推移を表したものです。

売上高はジリ貧、売上高も上下動がありながらも全体的に見たら右肩下がりとなっています。

この業績のグラフを見た時点で、私はこの企業には投資しないと判断します。

まずはこのグラフがきれいに右肩上がりになっている企業に投資すればよいということになります。

もちろん、今がダメでもこれから復活するような企業も存在しますが、確率としてはやはり下がります。

一発逆転を狙うのではなく、確率の高いものを積み上げていくのがより確実な成功法となります。

過去から未来を予想することはできませんが、ある程度類推する材料にはなるというのが私の実感です。

これまで業績が下がっている企業とこれまで業績を伸ばしてきた企業のどちらが上手くいく確率が高いかといったら、これまでも業績を伸ばしてきた企業ということになります。

<利益は出ているが営業キャッシュ・フローは赤字>

過去は業績が伸びていなかった企業、あるいは最近上場したばかりの企業であっても、直近の3年間ですごく伸びているから良いのではないかという話もありますが、3年間くらいの伸びというものは正直あまりあてになりません。

たった3年程度の話ではそれが続いていく可能性はかなり低いです。

例えばある事業が急に調子が良かったという場合もありますし、もっと言えば、表面上の利益は出ていても実はお金は全く稼げていないというケースもあります。

それはキャッシュ・フローを見れば分かります。

損益計算書は、考え方によってある程度イジることができてしまいますが、それに対してキャッシュ・フローは実際のお金の流れなので変えることはできません。

損益計算書は「意見」、キャッシュ・フローは「事実」と言われるゆえんです。

いくら表面上の利益が出ていても、実際にお金が入ってきていないと意味がありません。

利益が出ていても、キャッシュ・フローはマイナスということも起こり得ます。

例えばアパレル販売店で、1着500円で仕入れた服を1,000円で販売するとします。

1着売れれば500円の利益となりますが、20着仕入れて10着が売れると、利益は5,000円になるものの、10着は在庫となり、この在庫が全く売れなかったら、損益計算書上は利益5,000円のまま、キャッシュ・フローは増えていないということになります。

つまり、損益計算書はプラスでも、営業キャッシュ・フローがマイナスの会社は儲かっていないことになります。

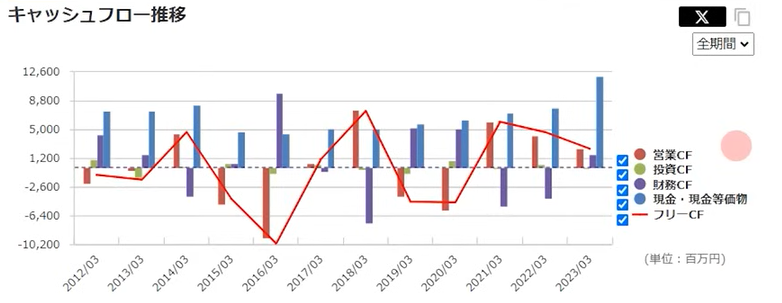

出典:マネックス証券

私たちは企業を見る上で、キャッシュ・フローを見る必要があり、上グラフの赤の棒グラフが下に潜っている、あるいは潜り続けている企業は危険性が高いと見た方が良いと思います。

例外として、金融やリースなどの業種はビジネスモデル的に営業キャッシュ・フローがマイナスになります。

逆のケースもあり、かつてのAmazonは利益の出ない企業として有名でしたが、一方で営業キャッシュ・フローは出ていて、入ってきたお金をサイトの構築や物流施設に投資していました。

目先の利益は出ていなくても、将来の価値を作るために投資をしていたことによって今の成長につながりました。

重要なことは利益ではなくキャッシュ・フローということになります。