損失を「計上」したワケ

金利が低いコロナ禍の時は債券価格が高いということで、ある意味“債券バブル”という状態でした。農林中金はその債券バブルの時に高値で債券を多く買い込んだことで、いま金利が上がって価格が下がり、損失を計上してしまっているところがあります。

ただ、債券には年限があり、最後まで持っていれば、金利は今の市場相場に比べて低かったとしても損が出ることはありません。

よって、償還があるまで持っているとしている債券に関しては基本的に損失を計上する必要はありません。

ところが今回農林中金は、最後まで持っていれば損は出ない債券を途中で売ってしまって、実現損として計上してしまうと言っています。

なぜこのようなことをしなければならないのでしょうか。

そこにも農林中金の特性が関わってきます。

農林中金が運用するお金は、人々がJAバンクに預けているお金であり、日本円ということになります。

それを海外で運用しようとすると、ドルに換えなければならず、為替ヘッジのためドルを借りる形になります。

ドルを借りる際の金利は市場金利に連動するので、金利が高くなっています。

一方で満期保有としている債券の利回りは例えば1%ほどで、借りる金利は5%くらいなので、5%で借りて1%で運用するという逆ザヤの状態となってしまいました。

逆ザヤの状態を続けるよりは、今のうちに処理して、債券の利回りも今は5~6%あるので、改めて債券を買えば逆ザヤ状態を解消できます。

こういう形で、ある意味“大鉈を振るった”というのが今の農林中金の状況かと思います。

普通のメガバンクであれば、海外にも銀行を持っていたりして、その預金から安く資金を調達できるのですが、日本円でしか資金を調達できないという農林中金の構造の特徴が、今回の損失の計上につながったということです。

したがって、これは農林中金独特の問題であって、銀行全体に波及するようなものではないと思われます。

増資の目的は?

気になることは、5,000億円の損失に対して1.2兆円もの資本増強をしなければならないのかという点です。

銀行の資本増強というのはやはり自己資本が足りないからということになります。

銀行には規制自己資本(バーゼルⅢ)があり、それよりも高い自己資本であれば良いということです。

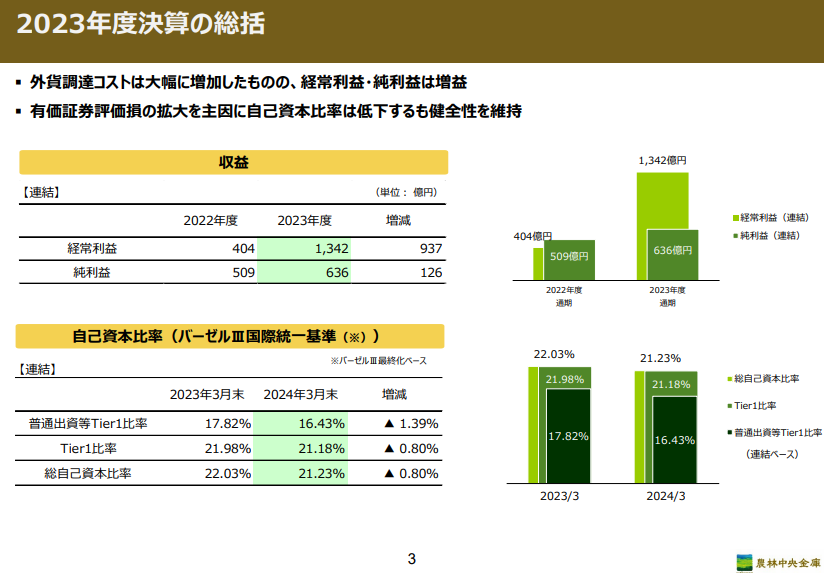

上図の「普通出資等Tier1比率」が最低限4.5%あればよいと言われているのですが、農林中金は16.43%もあります。

これはメガバンクよりも高い数字です。

含み損も反映されている数字なので、これから5,000億円の実現損を計上してもここから大きく下がることはありません。

自己資本比率に関してはまだ十分にあるという中で、なぜこれほど巨額な資本増強をしなければならないのでしょうか。

まだ表に出ていない損失リスクのあるものを抱えているのではないかという疑念も沸いてきます。

ただ、その疑念は不要と考えています。

農林中金の増資は、ポートフォリオを大きく変えようとしているのではないかと思えるからです。

今回の経験を通じて、偏った投資はリスクが大きいということを改めて認識したのではないかと思います。

そう考えると、これから増やしていくべき投資資産は株式の部分になるでしょう。

一般企業の自己資本比率はバランスシートの純資産の部分が全体の何%にあたるかという数字ですが、銀行の自己資本比率は特殊で、リスクの高い資産を持っていると自己資本比率が減っていく要因になります。

外債を含む債権のリスクはかなり低く計算されるもので、債券を多く持っている銀行は見かけ上の自己資本比率が高くなります。

農林中金がこれから株を買っていくのであれば、自己資本比率が一気に下がり、資本が必要になってしまうので、そうなる前に資本を確保しておいて、ポートフォリオの改革の柔軟性を増しておこうとしていると考えるのが自然だと思います。

一連の流れで考えると、外債を満期保有せずに損を出したことと、ポートフォリオ改革のために自己資本を増強したということは、割とまともな経営判断だと思えます。

Next: 日本の地銀という小さな問題にとどまらない可能性も