成長力がある企業で配当金をもらいながらじっくり投資をしたい誰もが、株価上昇による利益(キャピタルゲイン)と配当金による収入(インカムゲイン)の両方をもらえる銘柄はないかな?と考えるのではないでしょうか。今回は、成長が期待できる人材派遣の領域で予想配当利回りが高い企業の現状を解説します。今回取り上げるのは、メイテックグループホールディングス<9744>、キャリアデザインセンター<2410>の2社です。期待できる企業のポイントと、注意すべき点の両方を分析していきます。(『 バリュー株投資家の見方|つばめ投資顧問 バリュー株投資家の見方|つばめ投資顧問 』佐々木悠)

プロフィール:佐々木悠(ささき はるか)

1996年、宮城県生まれ。東北学院高校、東京理科大学経営学部卒業。協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。前職では投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。2022年につばめ投資顧問へ入社。

メイテックグループホールディングス<9744>

1つ目に紹介する企業が、技術者派遣サービス会社のメイテックグループホールディングス(以下、メイテック)です。

製造業の企画立案から設計、評価テストの実務を対象としたエンジニア派遣エンジニア特化型の職業紹介業を営んでいます。

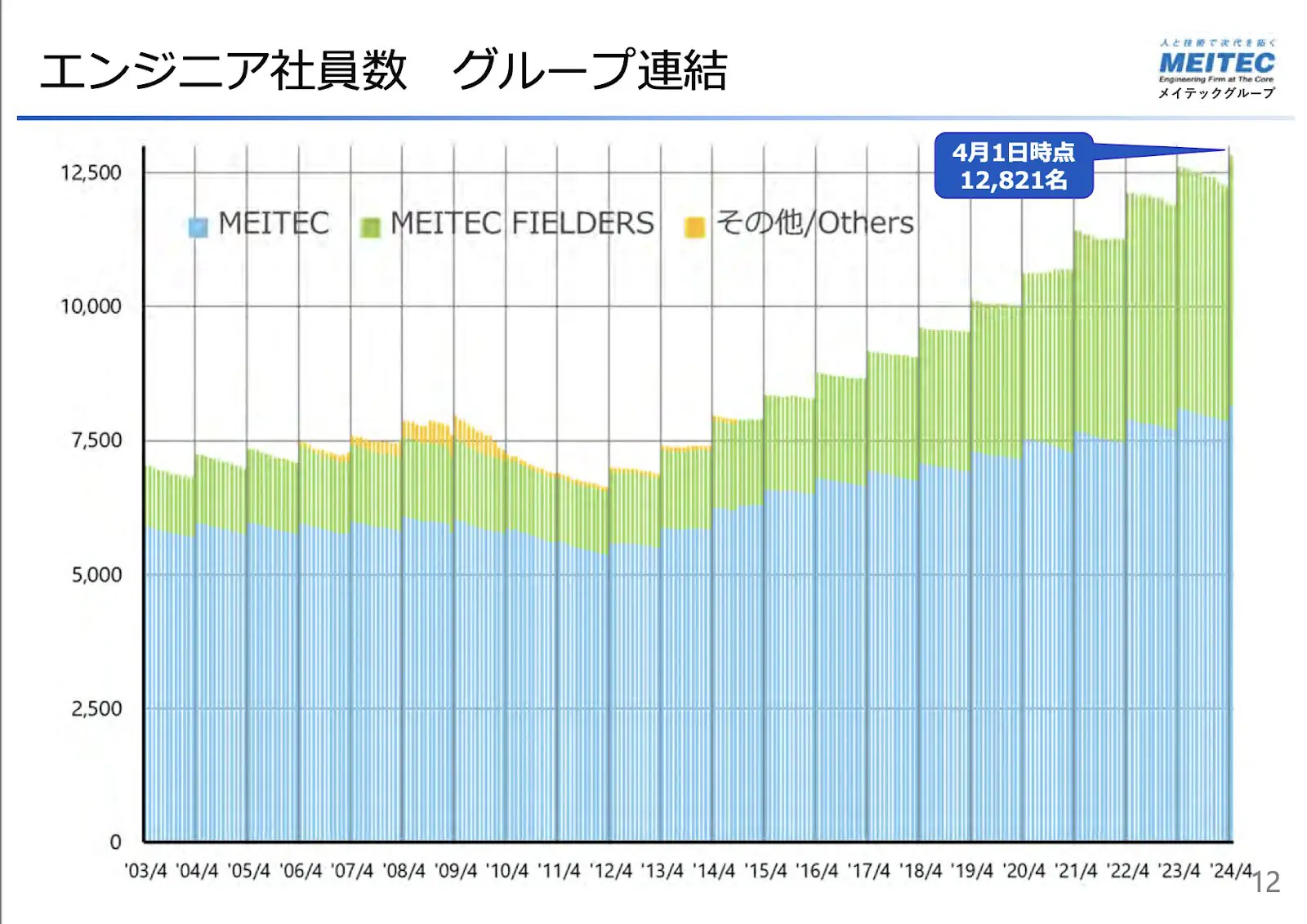

2024年7月に創立50周年となる歴史ある会社です。エンジニア派遣事業の成功は、優秀なエンジニアの数と、そのエンジニアへどれだけ働く場所を提供できるかにかかっています。メイテックのエンジニア社員数は中長期的に増加しています。

出典:決算説明資料

メイテックのエンジニアの主な働き先は、デンソーやソニー、三菱重工、ニコン、本田など国内大企業です。これら企業に派遣され、収益を得ています。最大の収益源は自動車業界売り上げの27.9%を占めています。その他産業用機器、電子機器、航空機、ロケット等の専門的なエンジニアの派遣を行っています。

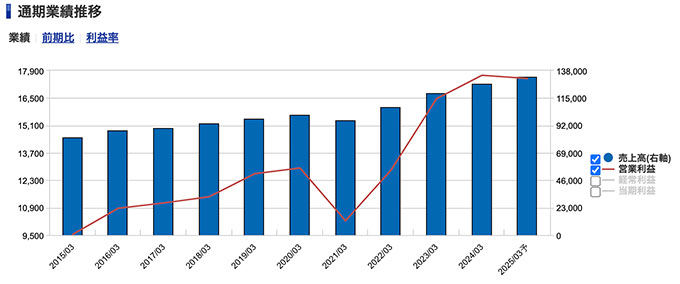

業績の推移を見てみましょう。

メイテックグループホールディングス<9744> 業績(SBI証券提供)

安定して成長しています。近年、ITなどの物のインターネット化が進んでいることに伴い、エンジニアの需要が高まっています。経済産業省の調査によると、機械工学系のエンジニアは今後も最も技術者が不足する分野だと言われています。今後も同社のビジネスの需要が高まることが予想できるでしょう。

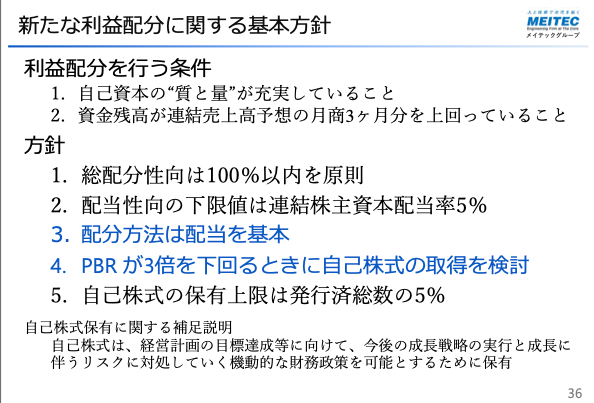

そしてメイテックの大きな特徴は、配当に非常に積極的であることです。配当に関する方針を見てみましょう。

出典:決算説明資料

配当の安定性の観点では、配当性向の下限値として連結株主資本配当率(DOE)5%としています。配当金の基準を利益と比べて変動が小さい株主資本としているため、配当の安定に繋がります。24年3月期基準のDOEは筆者の計算で、約18%です。(配当性向は71%)仮に何らかの理由で業績が悪化し、DOE5%の水準まで配当金が減配となった場合、24年3月114円だった配当金が、30円近くまで減少する可能性があります(減少率約75%)。

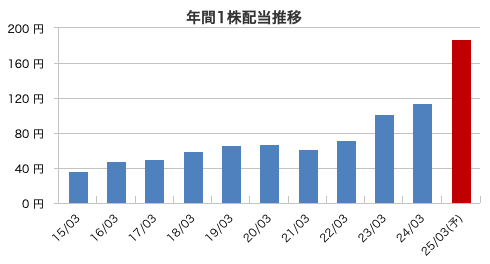

なお、25年3月期の1株あたり配当金は前年比+74円(前年比約65%増)の188円です。うち30円分は創立50周年の記念配当が含まれており、予想配当性向は120%です。しかしこの記念配当を考慮しない場合、配当性向が約100%となる見込みです。配当方針に基づいた積極的な株主還元です。

出典:マネックス証券

仮に株価下落が起きた場合は、自己株式の取得を行う姿勢を見せていますから、かなり株主還元や株価を重視している企業だと言えるでしょう。なお、資本の規模に比べ利益を稼いでおり、ROE26%と大変優れた数値です。

リーマンショック級の経済危機が訪れたり、コロナ禍などのイレギュラーな事態では減配が発生しました。しかし、基本的に市場の需要が高まる業界であり、配当に積極的な企業であるため、成長と配当の両方が期待できます。

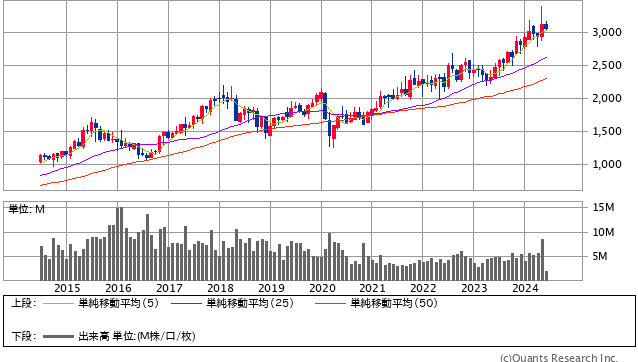

株価の推移を見てみましょう。

メイテックグループホールディングス<9744> 月足(SBI証券提供)

過去10年の平均PERは約19倍です。24年6月11日終値現在のPERも約19倍です。株価は上昇していますが、特段割高ではないと考えます。同日の配当利回りは6.14%、成長性と株主還元の両面から、魅力ある企業の1つだと考えています。なお、記念配当を除いた予想配当利回りは約5.1%です。一時的な要因を除いたとしても十分に高い配当利回りです。