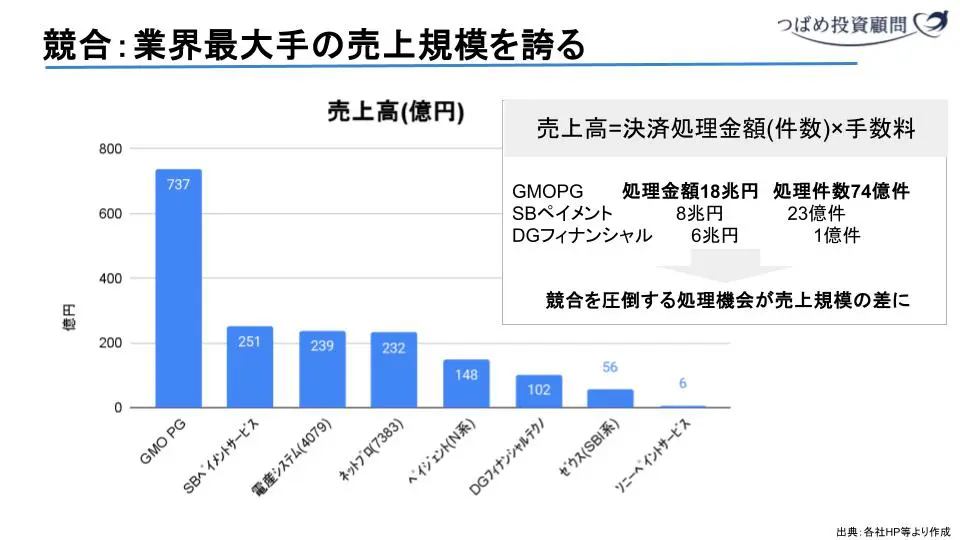

競合他社との比較と新規参入の難しさ

決済代行ビジネスの機能自体には、実は大きな差別化要因が少ないと言われています。

しかし、ソフトバンクグループのSBペイメントサービスやNTT系、SBI系の競合他社と比較すると、GMOPGの売上高は700億円と、競合の200億円台を圧倒しています。多くの競合が赤字を出していたり、営業利益の規模がGMOPGと大きく異なったりする現状があります。

各社HP等より作成

これは、このビジネスが「規模の経済」に大きく依存しているためです。ある程度のシステムを構築したとしても、それを収益化するためには莫大な処理件数と金額をこなす必要があり、ゼロから大手に対抗するポジションを築くのは非常に困難です。初期投資がかさむビジネスモデルであり、信頼性と実績が何よりも重要視されるため、新規参入の脅威は低いと言えるでしょう。

GMOPGの成長性とキャッシュレス市場の展望

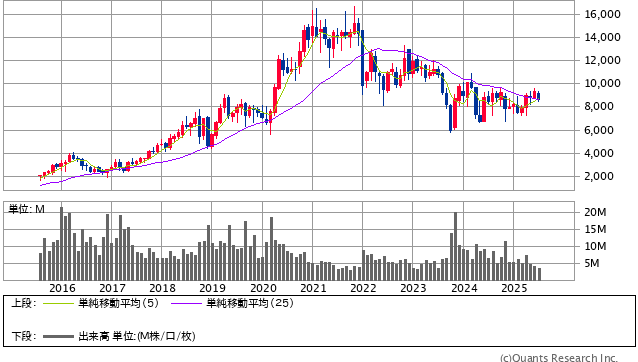

GMOPGは、このように非常に安定したビジネスを行っているため、過去10年間で売上高・営業利益ともに約26%という高い成長率を維持し、順調に成長を続けています。

では、今後の市場の成長性はどうでしょうか?

GMOペイメントゲートウェイ<3769> 月足(SBI証券提供)

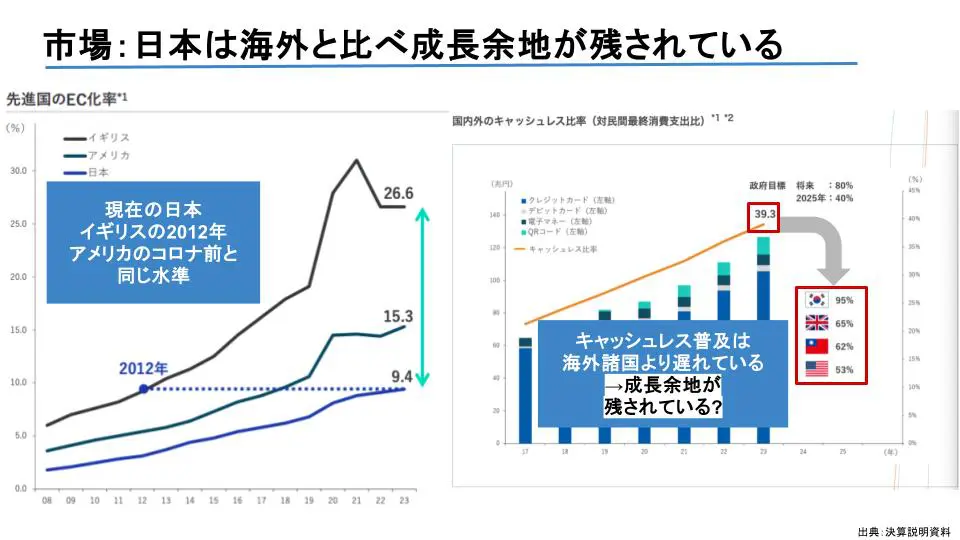

<EC化率の上昇余地>

2023年の日本のEC化率は約9%で、これはイギリスの2012年やアメリカのコロナ前と同じ水準です。先進国と比較してもまだ低い水準にあるため、今後EC化率が上昇すれば、オンライン決済に強いGMOPGにとっては大きな追い風となるでしょう。

<キャッシュレス比率の伸びしろ>

2023年の日本の民間最終消費支出におけるキャッシュレス比率(クレジットカード、デビットカード、電子マネー、QRコードを含む)は約40%です。一方、韓国では95%、イギリスでは65%といった数値が出ており、これを見ると日本にはまだまだキャッシュレス化の余地が残されていると考えられます。

<日本のキャッシュレス化の特殊性:銀行振込の影響>

ただし、注意すべき点もあります。

日本では、銀行振込が非常に普及しており、そのシステムも使いやすいです。もしこの銀行振込を含めると、日本のキャッシュレス比率は約20%上乗せされ、約60%にもなると言われています。他国(イギリスやアメリカ、台湾など)のデータにどこまで銀行振込が含まれているかは不明ですが、場合によってはすでに他国と同程度の水準に達している可能性もあります。

また、韓国が95%という非常に高いキャッシュレス比率を達成しているのは、過去のアジア通貨危機後に政府が脱税防止のため、所得控除などの政策でクレジットカード利用を積極的に後押しした背景があるからです。日本でも政府によるキャッシュレス推進の動きはありますが(2025年までに40%、将来的には80%を目標)、韓国のような強力な政府の後押しは今のところ見られないため、成長はより緩やかになるかもしれません。

<代替品の脅威への対応>

生体認証決済や後払い決済(BNPL)といった新しい決済手段も登場しています。GMOPGは元々オンライン決済に強みがあるため、これらの新しい決済手段にも柔軟に対応していくことで、引き続き成長を見込めるでしょう。

利用者は最終的に、実績と信頼のある既存の決済会社に委ねたいと考える傾向が強いため、GMOPGのポジションが大きく変わることはないと考えられます。

Next: GMOPGは買いか?長期投資のプロの判断は…