JTに大規模なのれん減損が起こりにくい理由

のれんの価値の判定には「ディスカウント・キャッシュ・フロー法」を用います。これは、将来想定されるキャッシュ・フローを現在価値に割り引いて足し上げるものです。

…と言っても難しいと思うので、要は買った事業が儲からなくなったら償却して損失を計上するということです。JTの場合は、損失額がマックス2兆円あることから、投資家が警戒しているのです。

すなわち、のれんの減損の兆候を見極めるには、買った事業が順調かそうでないかを判断する必要があります。

それでは、JTののれんがどこから発生しているのかと言うと、海外たばこ企業の買収です。中でも特に大きいのが、1999年の米RJRナビスコ(米国外事業)、2007年の英ギャラハー、2016年のアメリカンスピリットです。

すなわち、海外事業の状況が悪化していれば減損の可能性がありますし、そうでなければあまり心配する必要はありません。

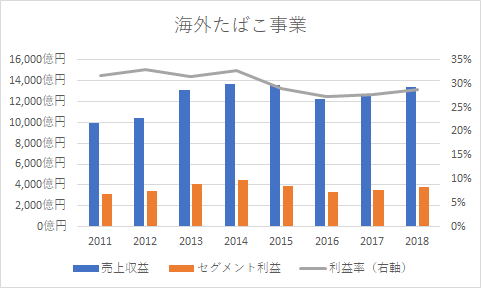

では、JTの海外事業の業績推移を見てみましょう。

大きく伸びているとは言えないものの、比較的安定した推移です。一時低下傾向にあった利益も、直近の3年は増加しています。

たばこ事業は世界的に見ても安定しています。良いかどうかは別にして中毒性があり、一度手にするとなかなか離れることができません。

先進国を中心に喫煙率は下がっていますが、その分値上げすることで相殺できます。ヘビースモーカーは、たとえ1箱1,000円になろうと吸い続けるのです。

非喫煙者にとっては、値上げで喫煙率が下がるのは歓迎できますし、値上げは増税と同時に行わることが多いので税収は減らず、政府にとってもありがたい話です。つまり、値上げは多くのステークホルダーに歓迎されるのです。

このようにして、たばこ事業の安定性は保たれ、大規模なのれん減損の可能性は低いと考えられるわけです。