2020年11月6日に行われた、いすゞ自動車株式会社2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

決算総括 21年3月期第2四半期実績

片山正則氏:取締役社長の片山でございます。私からは決算の概要並びに決算の総括についてお話させていただきます。後ほどCFOの中俣より、決算の詳細についてご説明させていただきます。

まず、前半期の結果です。台数的にはCV、LCV合わせて前年に対し28パーセント減の21万5,000台で終わっています。それから決算の実績ですが、売上高が22パーセント減の7,929億円、そして営業利益が76パーセント減の168億円、経常利益が77パーセント減の170億円、当期利益に関してはマイナス17億円という結果で終わっています。

この数字ですが、期初、5月末の決算発表の時に、今期の決算予想ということで売上高並びに営業利益を発表し、営業利益に関しては通期で500億円としました。その時には経常利益並びに当期利益に関しては未定ということでしたが、第1四半期で発表しています。

通期の計画500億円の内訳ですが、社内的には前半期が「ゼロ」、後半期において市場回復の結果として500億円ということで、通期500億円と想定して発表しています。それに対し、前半期の結果として約170億円程度のプラスであったということです。

この理由としては、主としてCV事業の保有の事業の安定、加えて昨年の年末にタイでピックアップトラックのフルモデルチェンジを行い、それの発売によって想定以上に前半期において新車効果が出たということもあり、計画に対して170億円程度の増益だったと考えています。

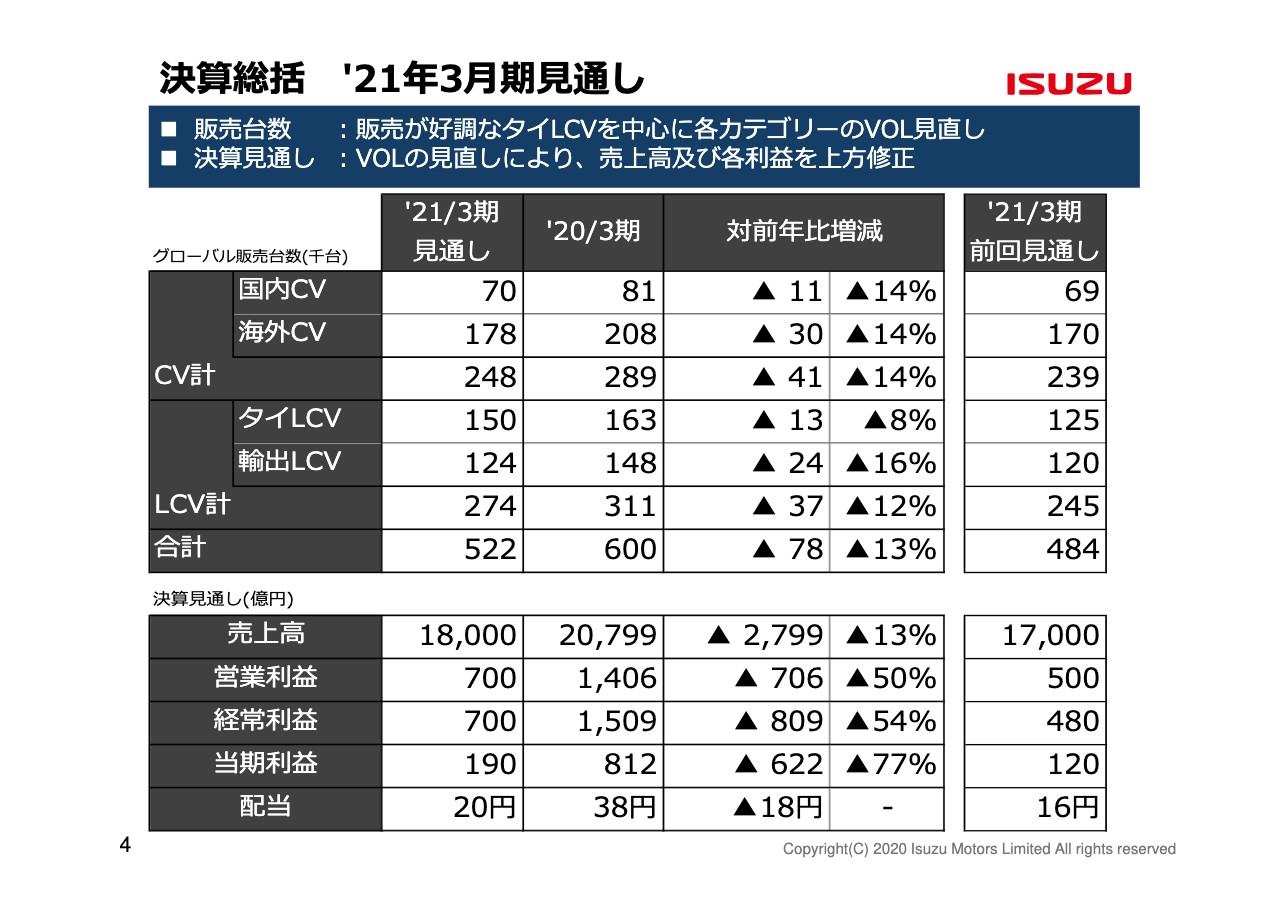

決算総括 21年3月期見通し

続いて通期の見通しです。まず台数ですが、CVとLCV合わせて、およそ13パーセント減の52万2,000台と現在見通しています。

後半期に関しては、期初の業績を発表した時の後半期の見立てが、およそ後半期において9割方回復するというものでした。それが現在もほぼ同じ状況で、前半後半合わせてマイナス13パーセントの52万2,000台ということです。

ただ、その後半の回復が我々の期初の見立てよりも少し遅れているということで、ボリュームが主として第4四半期のほうに集まってきており、操業的にはかなり難しい状況です。

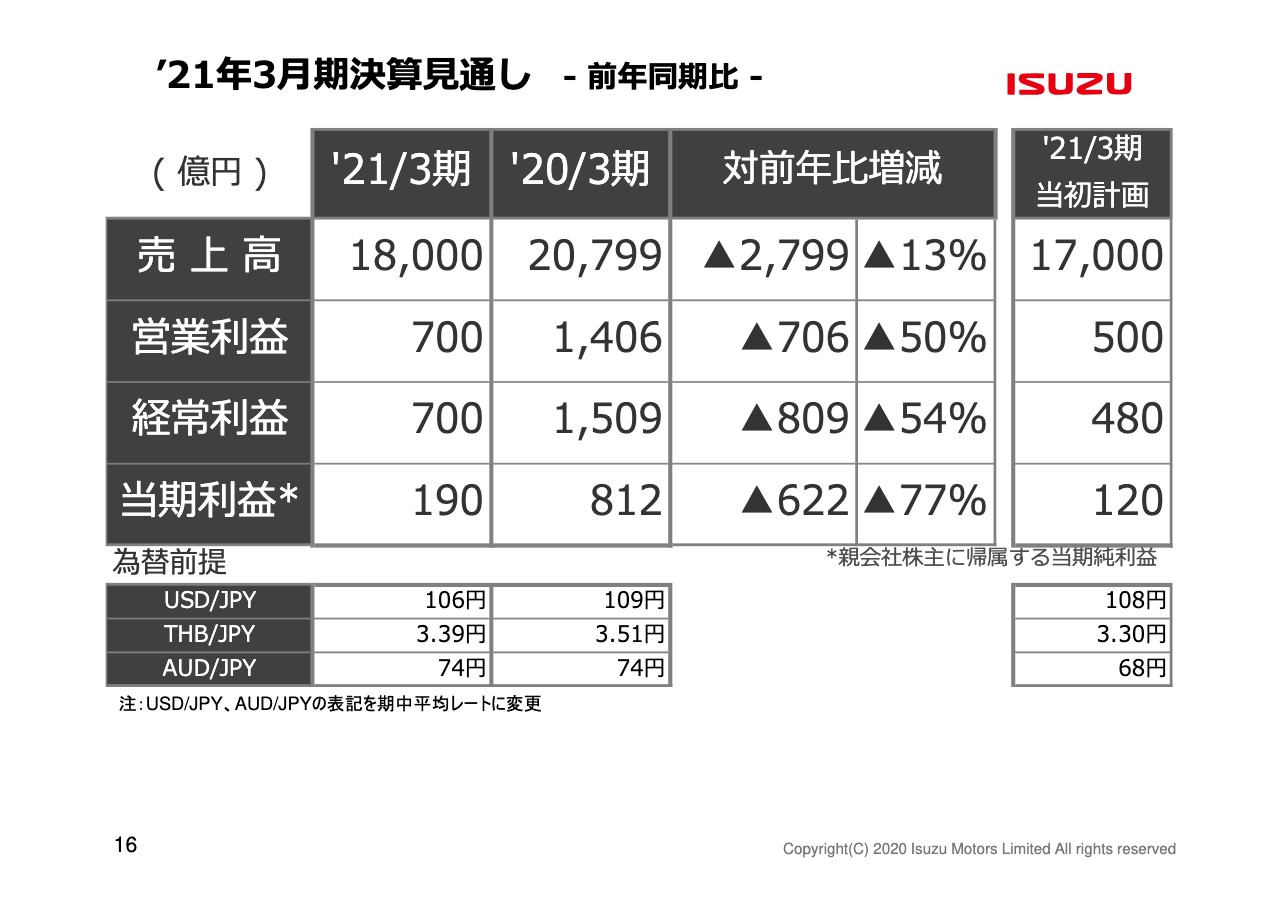

それから、結果となる決算の見通しですが、売上高が13パーセント減の1兆8,000億円、そして営業利益が50パーセント減の700億円、経常利益についても54パーセント減の700億円、そして当期利益に関しては77パーセント減の190億円という見通しを現在持っています。

経常利益に対し当期利益の減少が大きい部分に関しては、いくつかの理由はありますが、今回の決算にはインド事業における減損を織り込みました。現在、私どものインドの事業に関しては、事業の安定化に当初考えていたよりも少し時間がかかっているという点があります。

それに加え、現在のインドにおけるコロナの感染拡大には非常に厳しいものがあり、このコロナが収束して経済的に立て直してくるということに、かなり時間がかかるということも併せ、結果的に少し保守的な部分もありますが、今回、金額として80億円程度の減損を織り込んでいます。

ただし、その減損を踏まえても、第1四半期で発表した当期利益の数字に対しては少し上方修正していますので、結果として、配当に関しても少し増やし、前半期で10円、そして期末配当として10円、合わせて20円の配当にしたいと考えています。

決算の概況に関しては以上ですが、今期は私どもの中期計画の最終年度となっています。その観点で、前半期終わったところでの経営の総括ということで、簡単にお話しします。

私どもの中期計画において、コロナの影響もあり、数字に関してはかなり大きな未達を想定せざるをえないということですが、課題ベースに関しては、コロナの影響もある中で確実に施策を推進できていると考えています。

先週発表したVolvo、UDトラックスとの業務提携並びにUDトラックスのいすゞグループ入りということに関しても、中計の課題の1つとしての「アライアンス強化」ということで、確実に取り組んでいます。そして現在、具体的な発表はできていませんが、Cumminsとの提携に関しても確実に進んでおり、これも近いうちにみなさま方に発表できる内容が出てくるかと考えています。

それからもう1つは、新しい新技術への取り組み、「新化」ということで中計で発表していますが、この点に関しても、いろいろなパートナーとの協業の中で一緒に作っているということです。

簡単ではございますが、中計という観点での現在までの経営の総括について説明させていただきました。以上でございます。

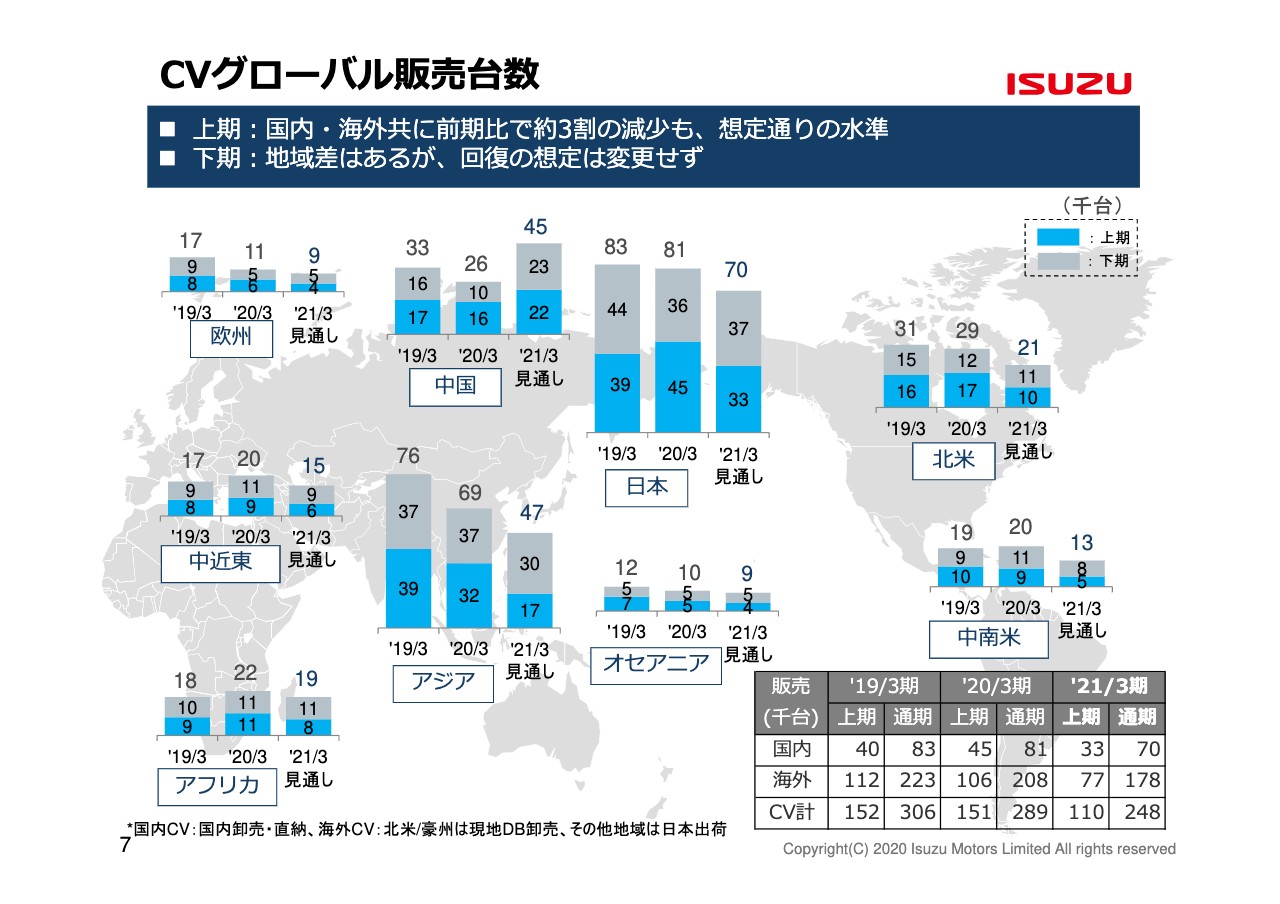

CVグローバル販売台数

中俣直人氏:企画・財務部門統括代行、グループCFOの中俣でございます。それでは、私から事業状況の詳細についてご説明申し上げます。

まず最初に、CVグローバル販売台数の状況です。上期の状況ですが、上期のCVグローバル販売台数は、前年比4万1,000台減の11万台でした。内訳については、国内は前年比1万2,000台減の3万3,000台、海外は前年比2万9,000台減の7万7,000台という実績になりました。

国内については、小型トラックの排ガス規制前の駆け込み需要の反動減および新型コロナウイルスの影響があり、減少しています。海外は、新型コロナ感染が拡大している中南米、北米、インドネシア、フィリピン、中近東の落ち込みが大きくなっています。

通期のグローバル販売台数ですが、前年同期比4万1,000台減の24万8,000台を見込んでいます。内訳は国内が1万1,000台減の7万台、海外が3万台減の17万8,000台を見込んでいます。第1四半期の決算発表でもお話ししたように、新型コロナウイルスの感染拡大からの回復には地域差があります。しかし、後半回復基調という想定は変更ありません。

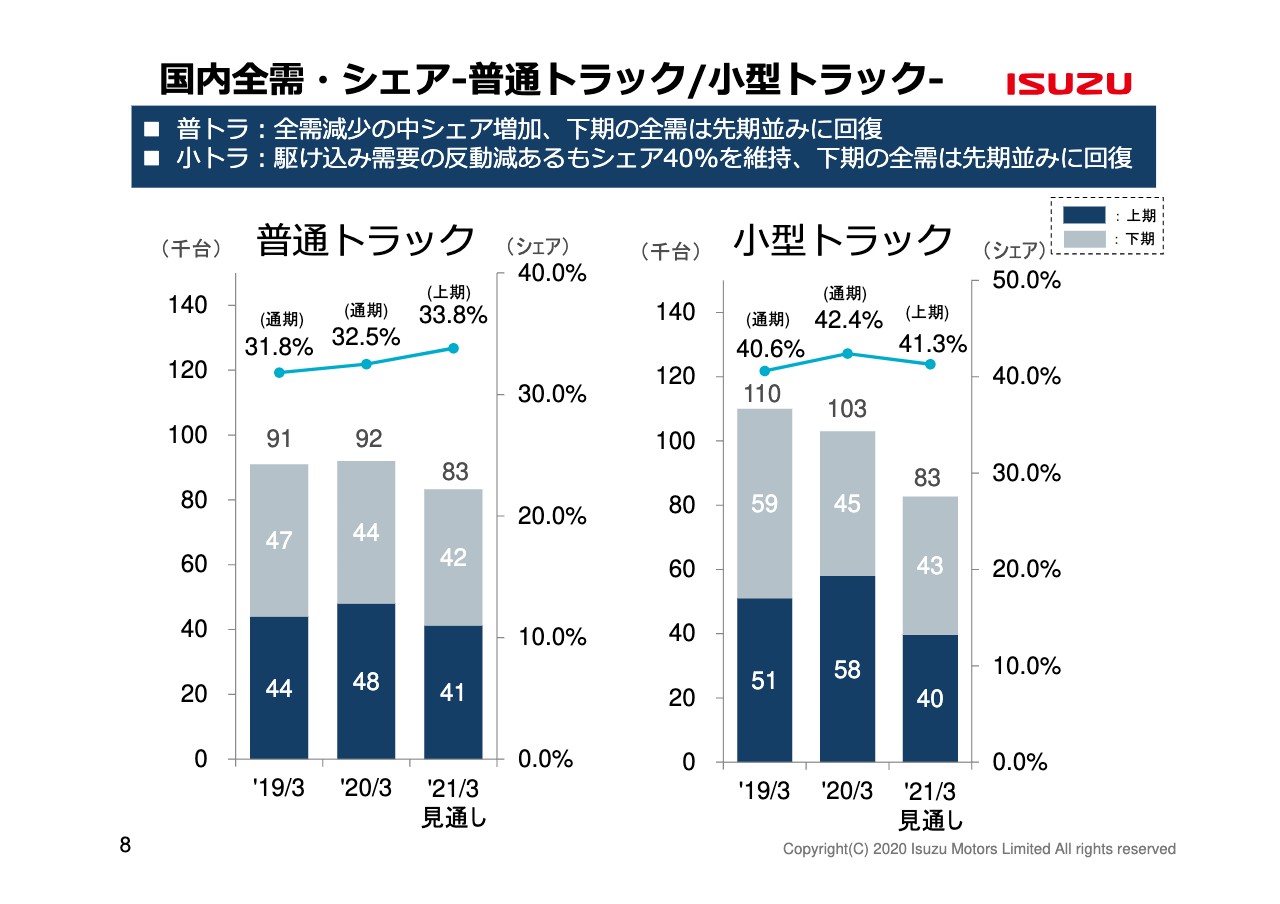

国内全需・シェア―普通トラック/小型トラック―

続いて、国内の全需、シェアの状況です。まずスライド左側、国内の普通トラックの状況です。普通トラックの上期全需は、法規制前の駆け込み需要の反動減もあり、7,000台減の4万1,000台という実績です。シェアは増加して、33.8パーセントとなりました。下期全需は前期並みに回復すると見ていますので、通期の全需見通しを7万9,000台から8万3,000台に変更しました。

小型トラックの全需は、前年比1万8,000台減の4万台です。新型コロナの影響に加え、排ガス規制対応前の駆け込み需要の反動減もあり、シェアは下落したものの、新型「エルフ」の評価は高く、40パーセントを上回るシェアを確保しました。小型トラックも下期全需は前期並みに回復すると見ていますので、通期では全需を8万1,000台から8万3,000台に変更しています。

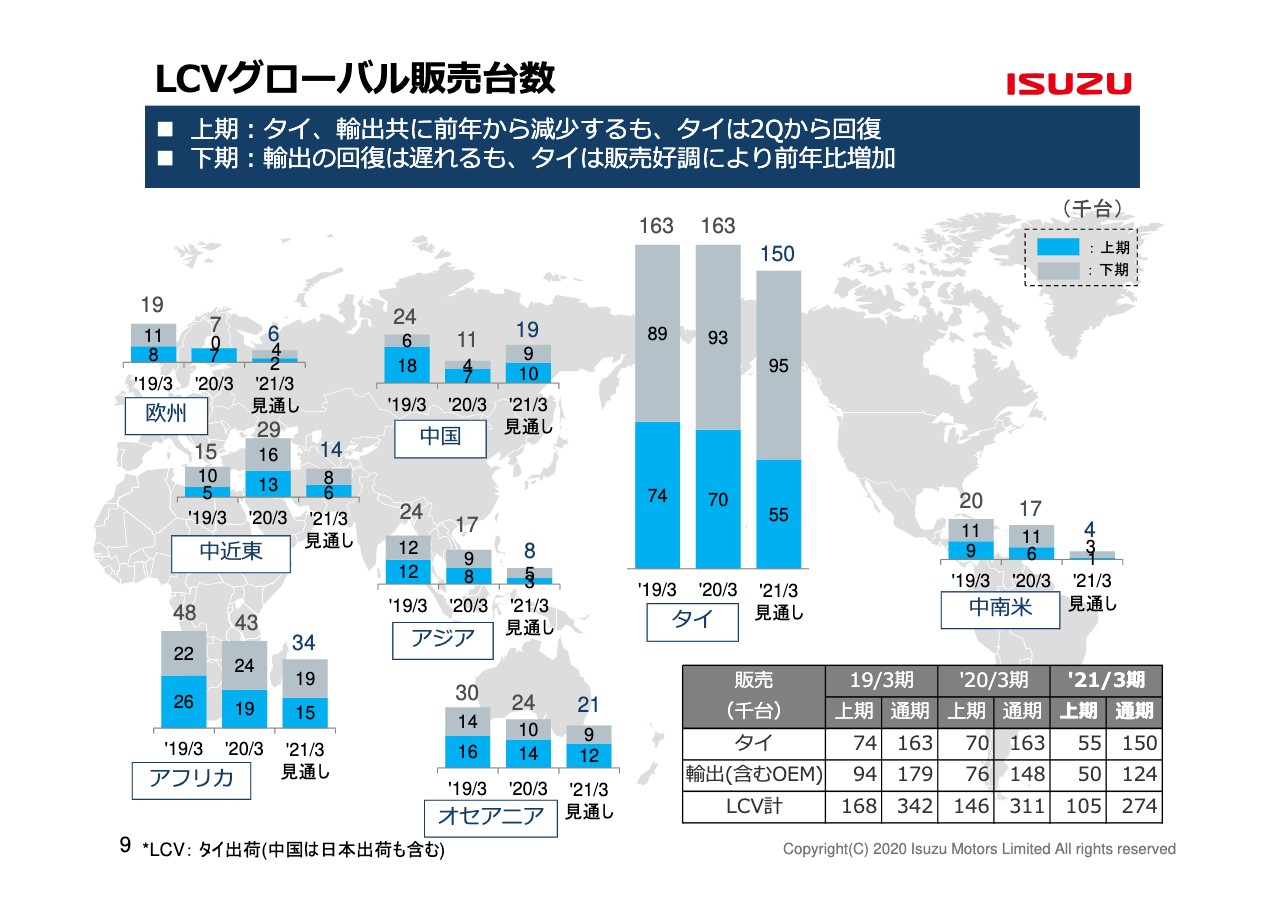

LCVグローバル販売台数

続いて、LCVのグローバル販売台数の状況です。上期の状況ですが、上期のLCVグローバル販売台数は、前年比4万1,000台減の10万5,000台という実績でした。

内訳については、まずタイですが、タイは第2四半期以降の回復ということがあり、前年比1万5,000台減の5万5,000台になっています。輸出については、中近東、アフリカ、中南米を中心にボリュームが落ち込み、前年比2万6,000台減の5万台という数字に落ち込んでいます。

通期のLCVのグローバル販売台数ですが、前年比3万7,000台減の27万4,000台を見込んでいます。内訳については、タイは前年比1万3,000台減の15万台、OEMを含む輸出は前年比2万4,000台減の12万4,000台を見込んでいます。

タイは販売の好調により、下期だけの台数を見ると昨年度を上回る見込みです。一方で、車型構成の変化もあり、ボリュームに加えての増益効果は限定的という状況です。

下期の輸出については、OEM向けを含む新型ピックアップの出荷が本格化しますが、先ほどお話しした中近東、中南米の回復が想定より低くなっているという状況です。

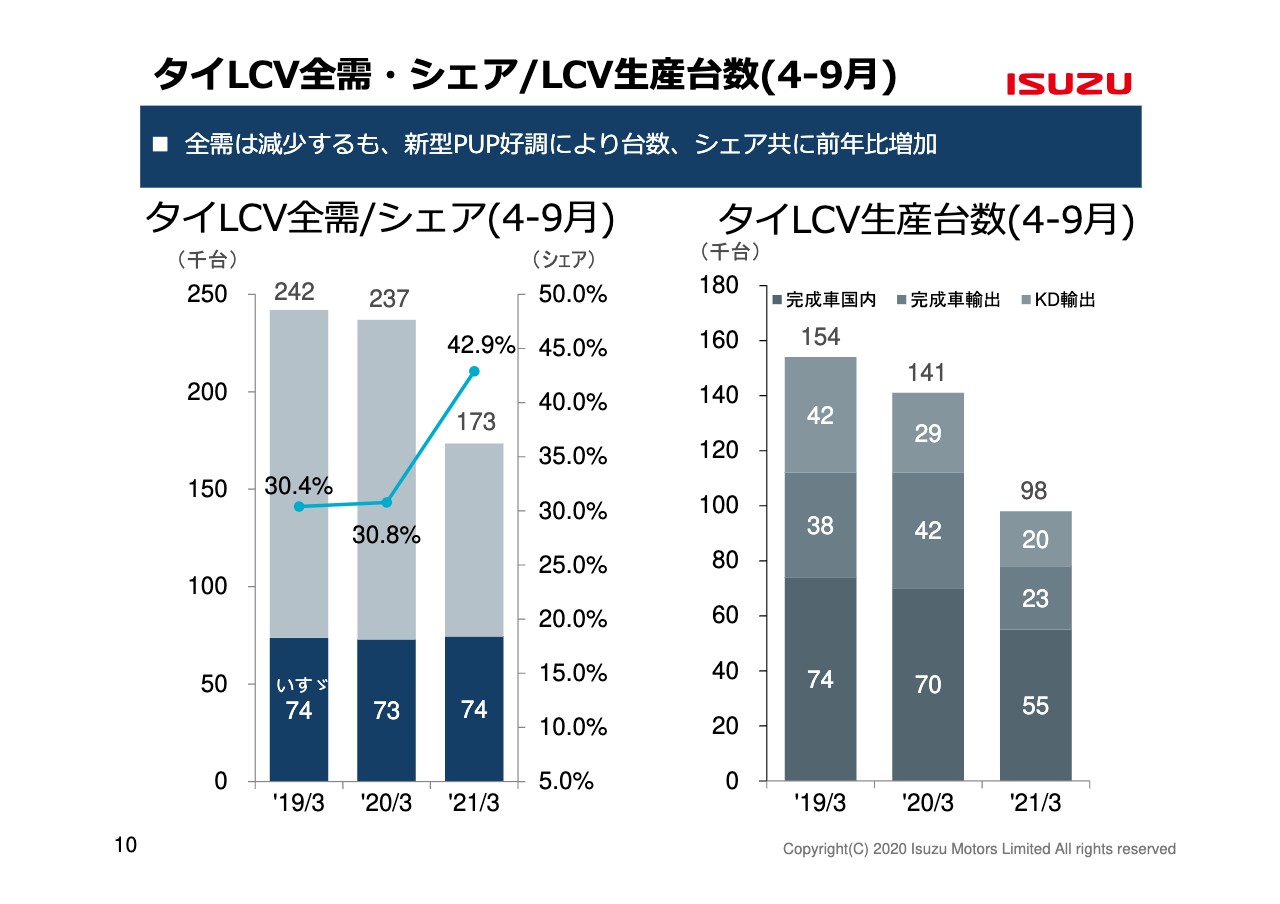

タイLCV全需・シェア/LCV生産台数(4−9月)

続いて、タイLCVの台数状況です。タイLCV全需は、前年比6万4,000台減の17万3,000台と減少しました。販売台数については、昨年度に発売開始した新型ピックアップの効果により、前年比1,000台増の7万4,000台、シェアは42.9パーセントとなりました。

上期販売は好調だったものの、一過性の動きであり、今後は他社台数の増加が想定されるため、シェアは落ち着いてくると見ています。

タイ国内市場については、観光産業の落ち込み、ファイナンス引き締め、昨今の政情不安等、地合いの悪さは続いていました。後半期の回復については不透明感が残っている状況です。タイLCV生産台数は、4万3,000台減の9万8,000台という実績になりました。

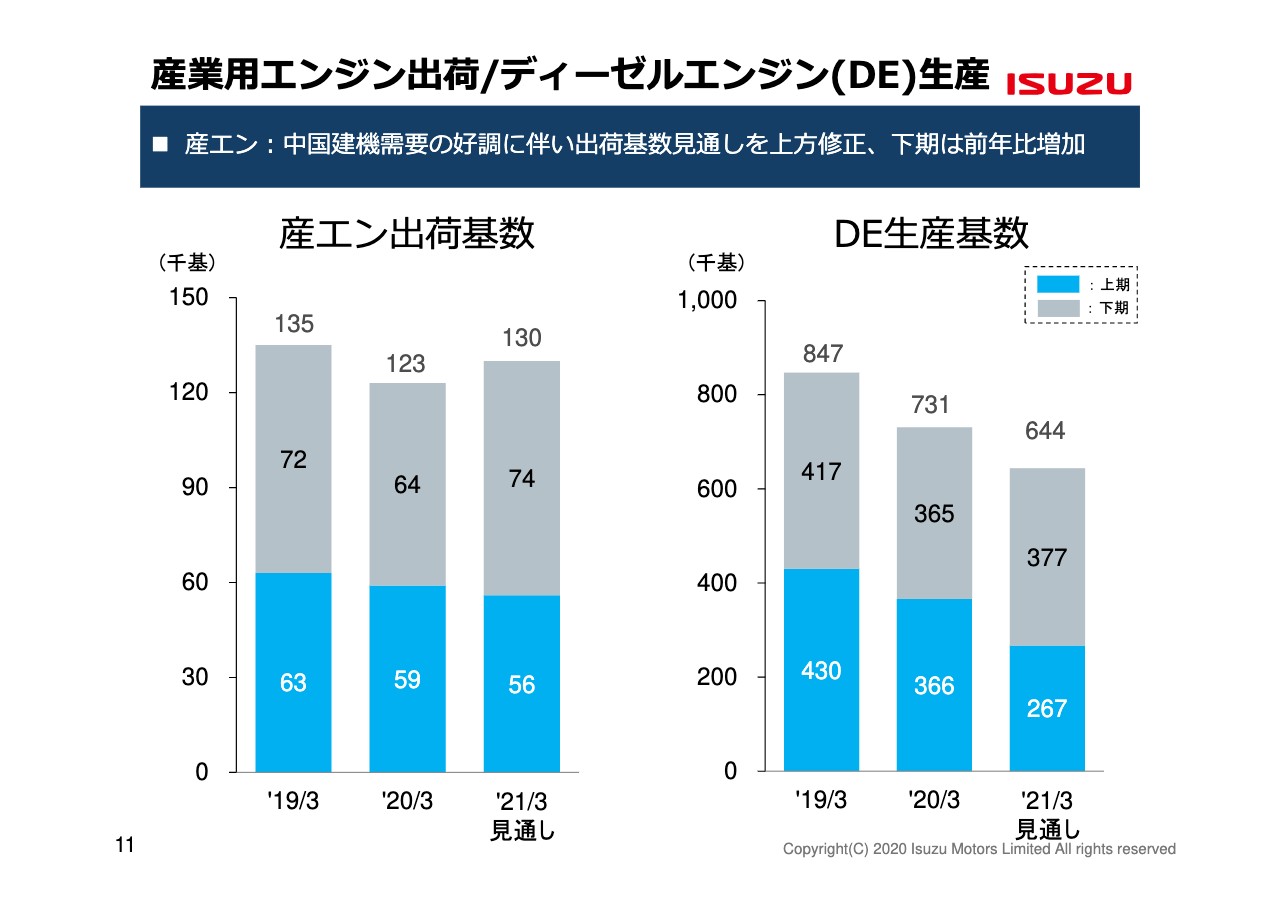

産業用エンジン出荷/ディーゼルエンジン(DE)生産

続いて、産業用エンジンの状況です。産業用エンジンの上期の出荷基数は、前年より減少の5万6,000基という実績でした。通期は、過去最高水準にある中国の建機需要を受け、現地企業からの受注を反映して、前期を上回る13万基を見込んでいます。一方で国内OEMの受注は伸びておらず、利益率は悪化しています。ディーゼルエンジン生産基数については、8万7,000基減の64万4,000基を見込んでいます。

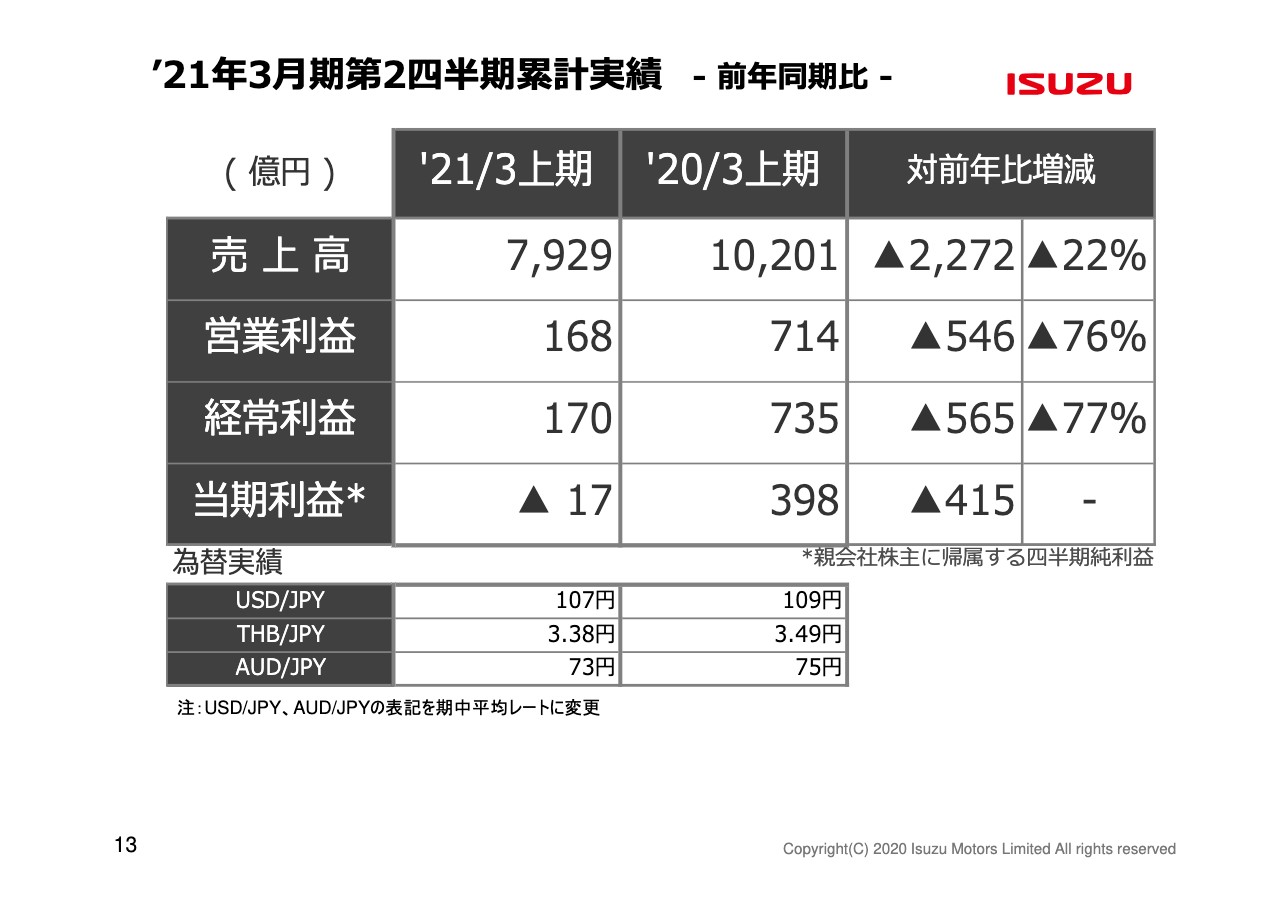

21年3月期第2四半期累計実績 ―前年同期比―

続いて、第2四半期累計実績のご説明です。売上高については7,929億円、営業利益は168億円、経常利益は170億円、当期利益は特別損失として新型コロナウイルス感染症に関する特別損失を33億円計上したほか、税金費用の発生等もあり、マイナス17億円という実績になっています。為替実績はUSドル107円、タイバーツ3.38円、オーストラリアドルは73円という実績でした。

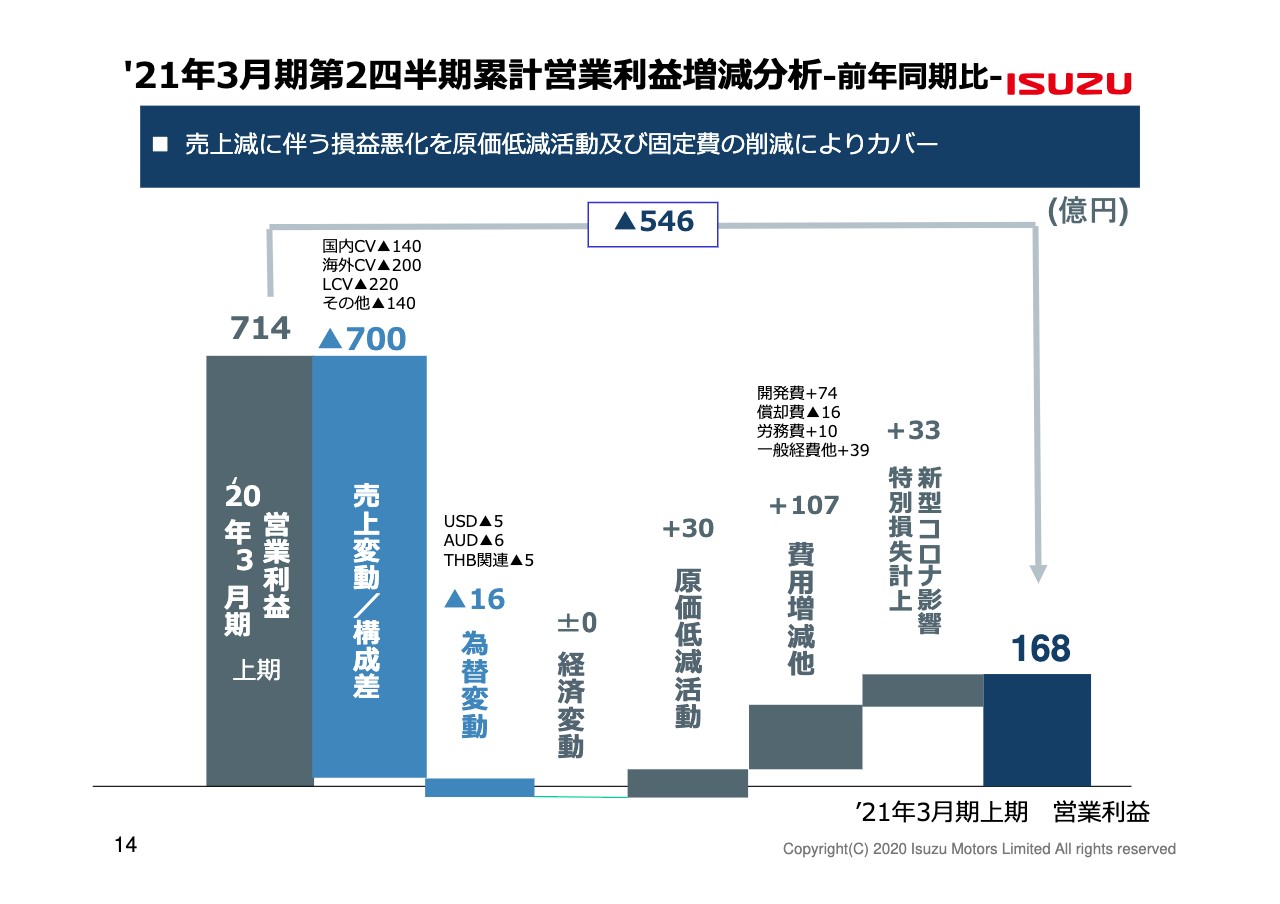

21年3月期第2四半期累計営業利益増減分析 ―前年同期比―

前年営業利益714億円から、今期営業利益168億円となったマイナス546億円の増減要因分析です。売上高減により営業利益は大幅に悪化したものの、原価低減活動および固定費の削減を進め、黒字を確保しました。

減益要因ですが、売上変動、構成差がマイナス700億円、為替変動がマイナス16億円となりました。一方、増益要因ですが、原価低減活動が日本およびタイ事業体でのコスト低減推進によりプラス30億円、費用増減がプラス107億円、新型コロナ感染拡大に伴う工場稼働停止期間中の固定費等を特別損失に計上したことによりプラス33億円となっています。

21年3月期決算見通し ―前年同期比―①

続いて、2021年3月期通期の見通しについて説明します。売上高については1兆8,000億円、営業利益700億円、経常利益700億円、当期利益は190億円となり、各利益項目で上方修正をしました。為替については、直近の状況からUSドル106円、タイバーツ3.39円、豪ドルは74円と設定しています。

21年3月期営業利益見通し 増減分析 ―前年同期比―

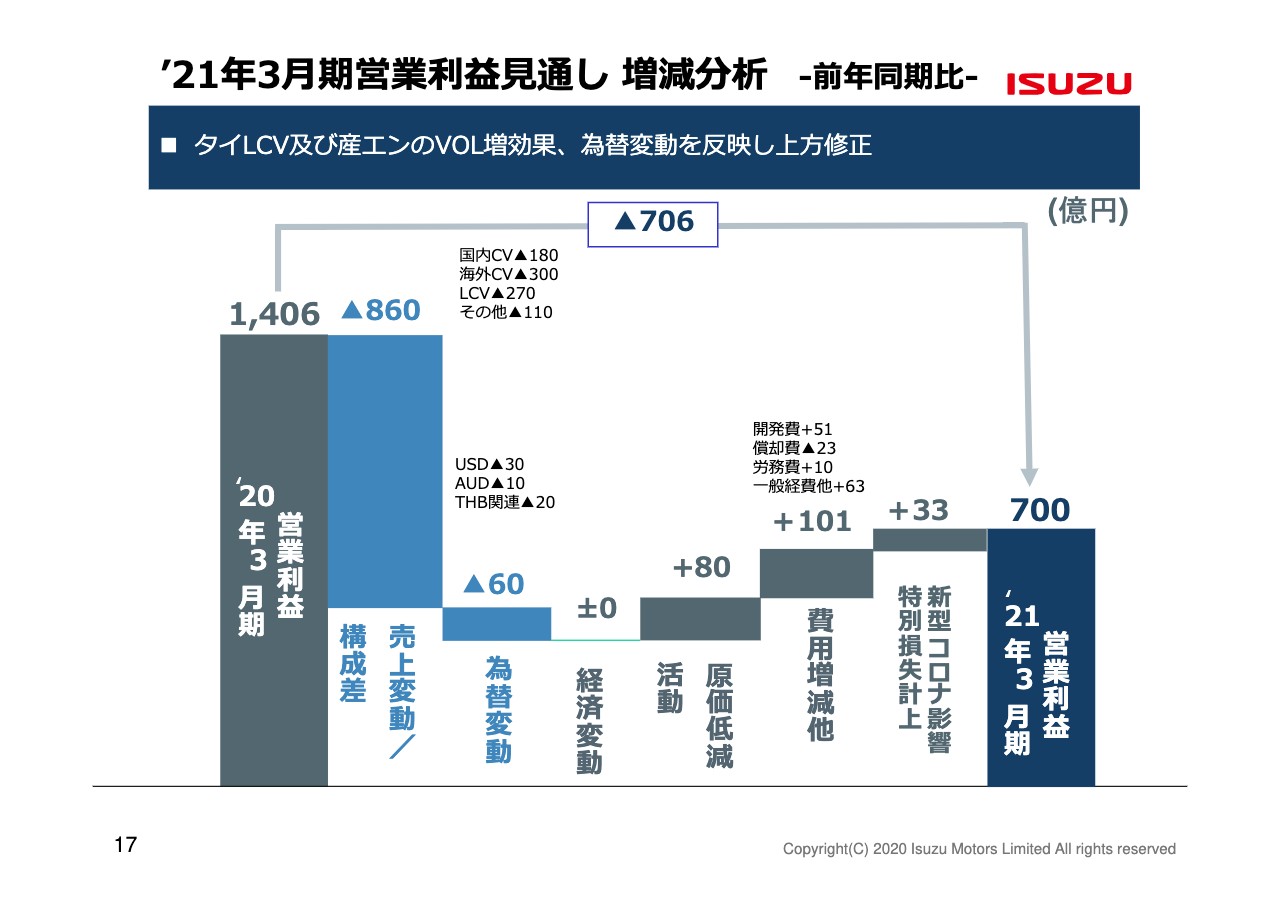

先期営業利益1,406億円から、今期見通し700億円となるマイナス706億円の増減要因分析です。減益要因として、売上変動、構成差は各地域のボリューム減少がありマイナス860億円となります。タイ、産エンのボリューム増により、期初想定のマイナス1,000億円からは見直しています。

為替変動も円高、バーツ高の基調は変わらないものの、豪ドルの好転があり、期初想定のマイナス100億円からマイナス60億円に見直しています。

この状況下における増益要因としては、原価低減活動でプラス80億円、費用増減他でプラス101億円を想定しています。また、新型コロナウイルス影響による特損計上のプラス33億円も増益要因となっています。

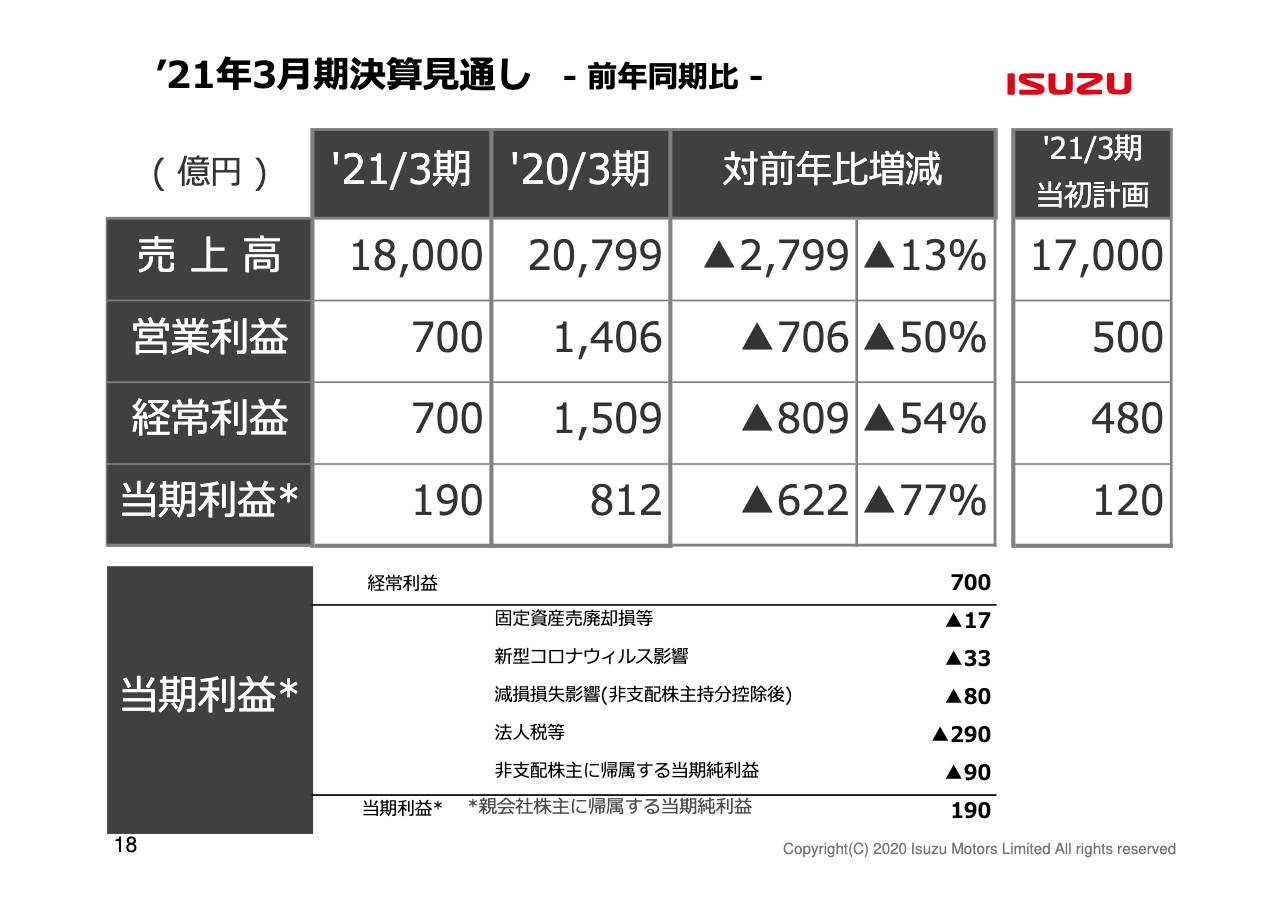

21年3月期決算見通し ―前年同期比―②

最後に、今期見通しの当期利益についてご説明します。当期利益は通常の固定資産売却損、法人税等支払い、非支配株主に帰属する当期純利益に加え、新型コロナウイルス影響による特損、さらに新型コロナウイルス感染拡大に伴いインド市場の成長が当面見込めないために、インド法人の固定資産の減損を計上する可能性が高まったため、190億円となる見通しです。私からの説明は以上でございます。ありがとうございました。