2021年11月26日に行われた、株式会社エアトリ2021年9月期決算説明会の内容を書き起こしでお伝えします。

2021年9月期決算説明会

柴田裕亮氏:株式会社エアトリ代表取締役社長兼CFOの柴田裕亮でございます。本日はご多用のところ、当社の決算説明会にお越しいただき、また、リモートでも数多くの方にご参加いただきまして誠にありがとうございます。

スライドに従って、私から決算説明の概要、進行期の業績見込みなどについてお話しします。

FY21.9期 第4Q「リ・スタート」~通期営業利益過去最高を更新

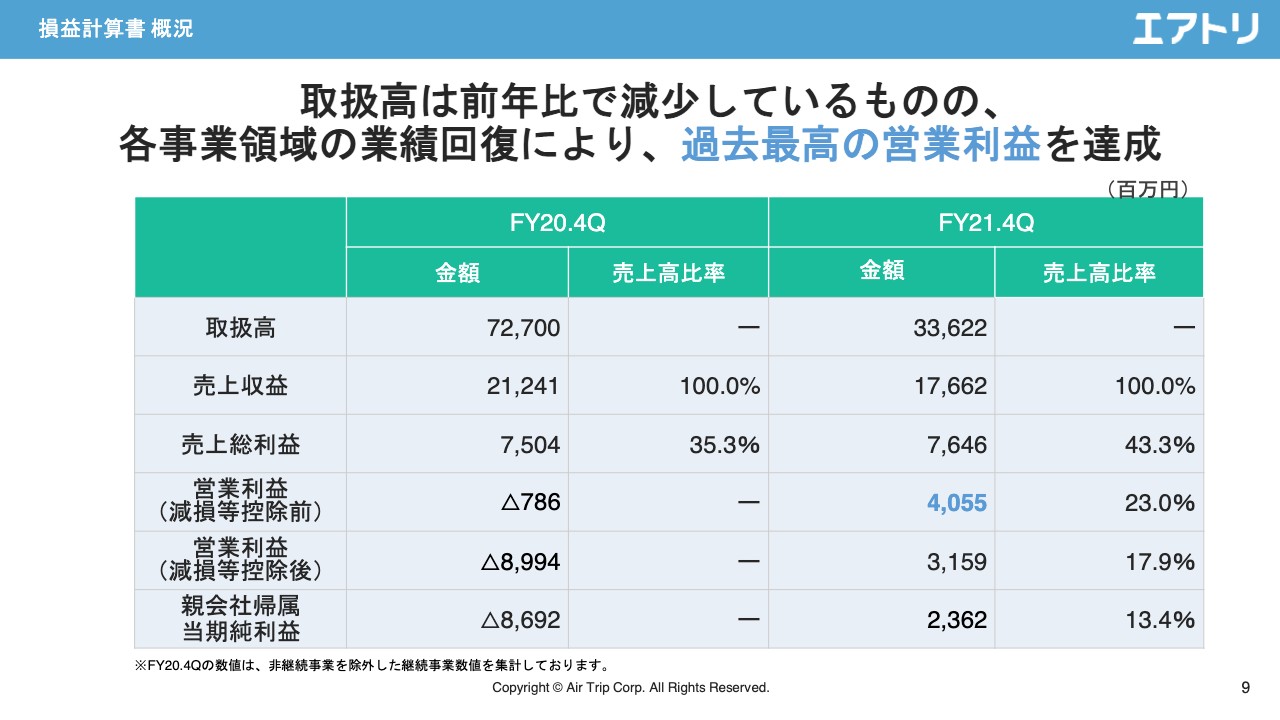

通期業績ですが、連結営業利益が減損控除前で40.5億円、減損控除後で31.5億円と、過去最高を更新しています。昨期でもかなり前向きな戦略的減損損失を計上しており、約9億円の損失手当を行っています。

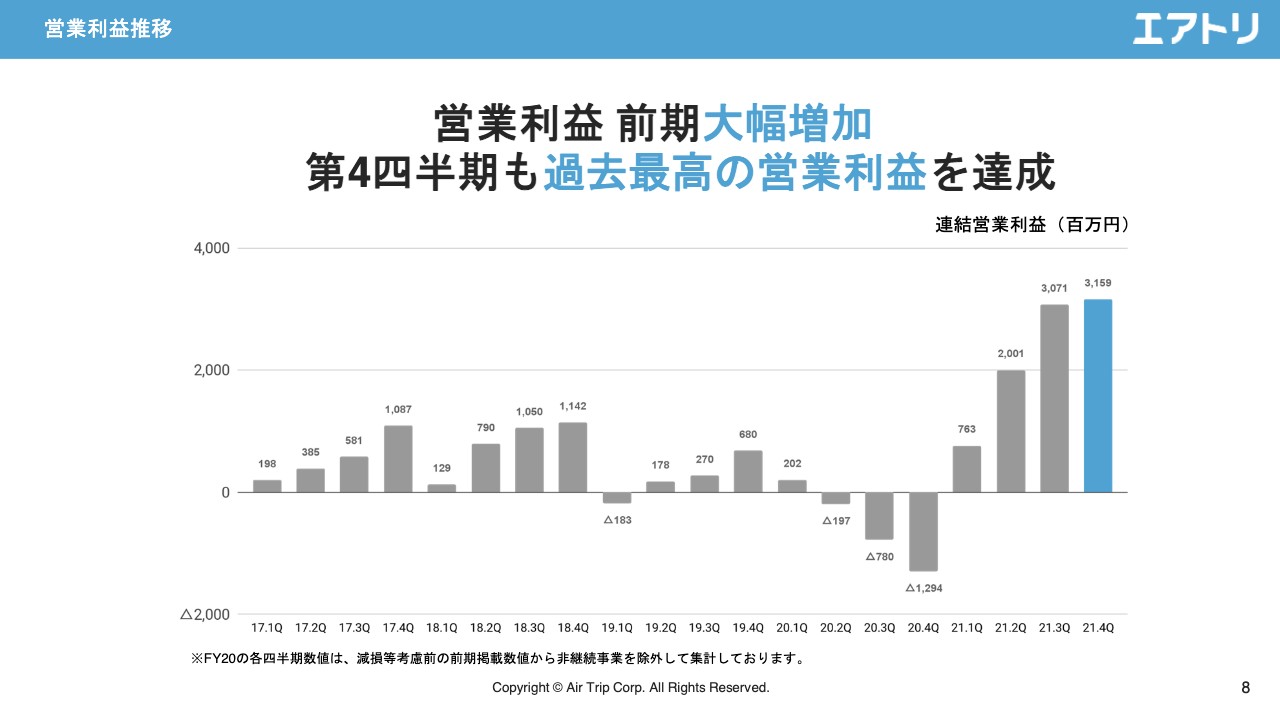

四半期ごとの業績推移もスライドに記載しています。第3四半期、第4四半期とそれぞれ約10億円の営業利益を積み上げており、各事業ともに順当に推移しています。

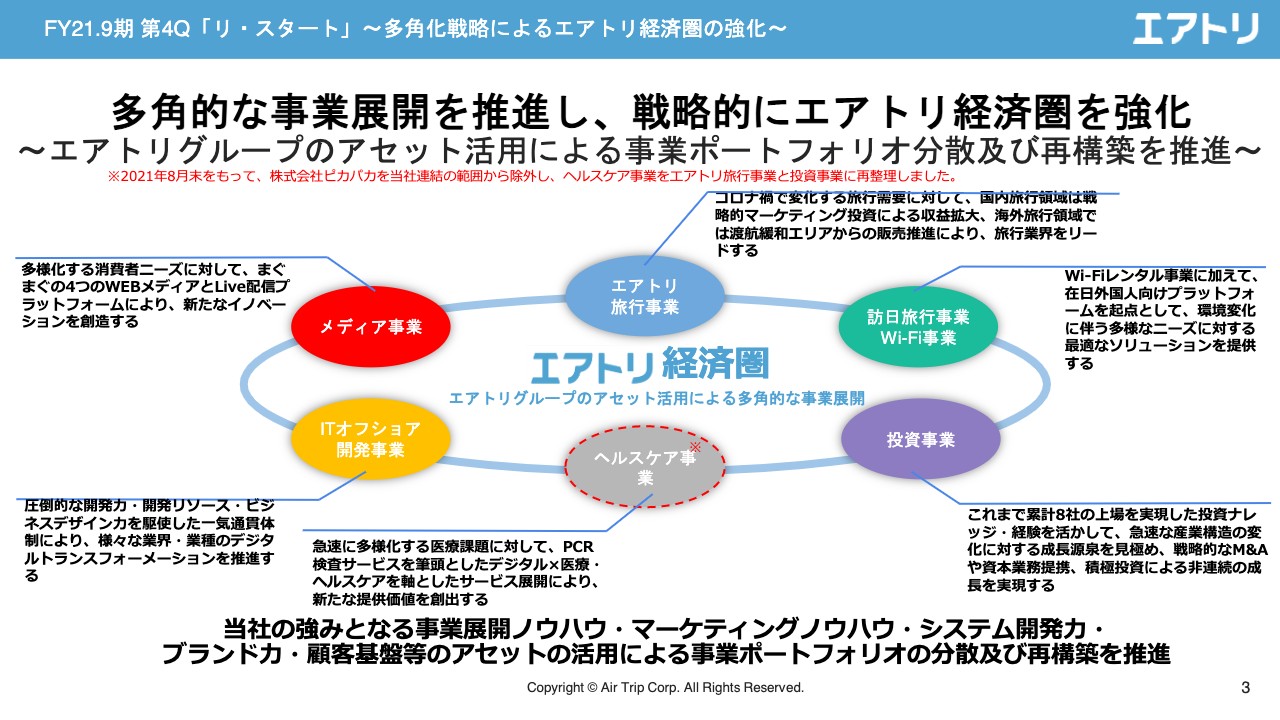

FY21.9期 第4Q「リ・スタート」~多角化戦略によるエアトリ経済圏の強化~

こちらのスライドは毎回表示しています、事業ポートフォリオです。現在、グループ全体で事業は5つと定義しています。今期は、事業ポートフォリオの分散・再構築が大きく進んだ1年となりました。

FY21.9期 第4Q「リ・スタート」~エグゼクティブ・サマリー~

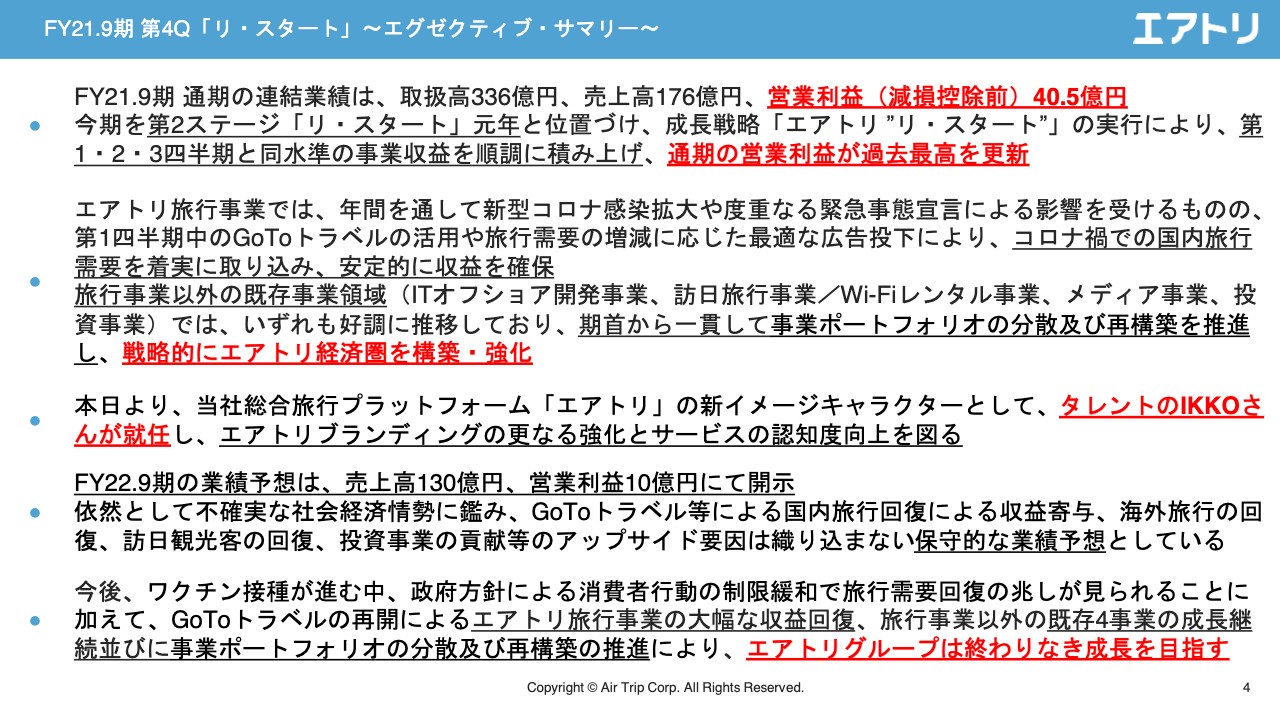

ハイライトのサマリーです。取扱高は336億円、売上高は176億円、営業利益が減損控除前で40.5億円ということで、利益水準としては過去最高を更新しています。

エアトリ旅行事業に関しては、後ほど詳細な数字をお伝えします。年間を通じて、新型コロナウイルス感染拡大の影響をかなり受けましたが、徐々に安定的な数字になってきており、収益としては順調に推移しています。

旅行以外の事業領域であるITオフショア開発事業、訪日旅行事業・Wi-Fiレンタル事業、メディア事業、投資事業については、共通して好調に推移しました。

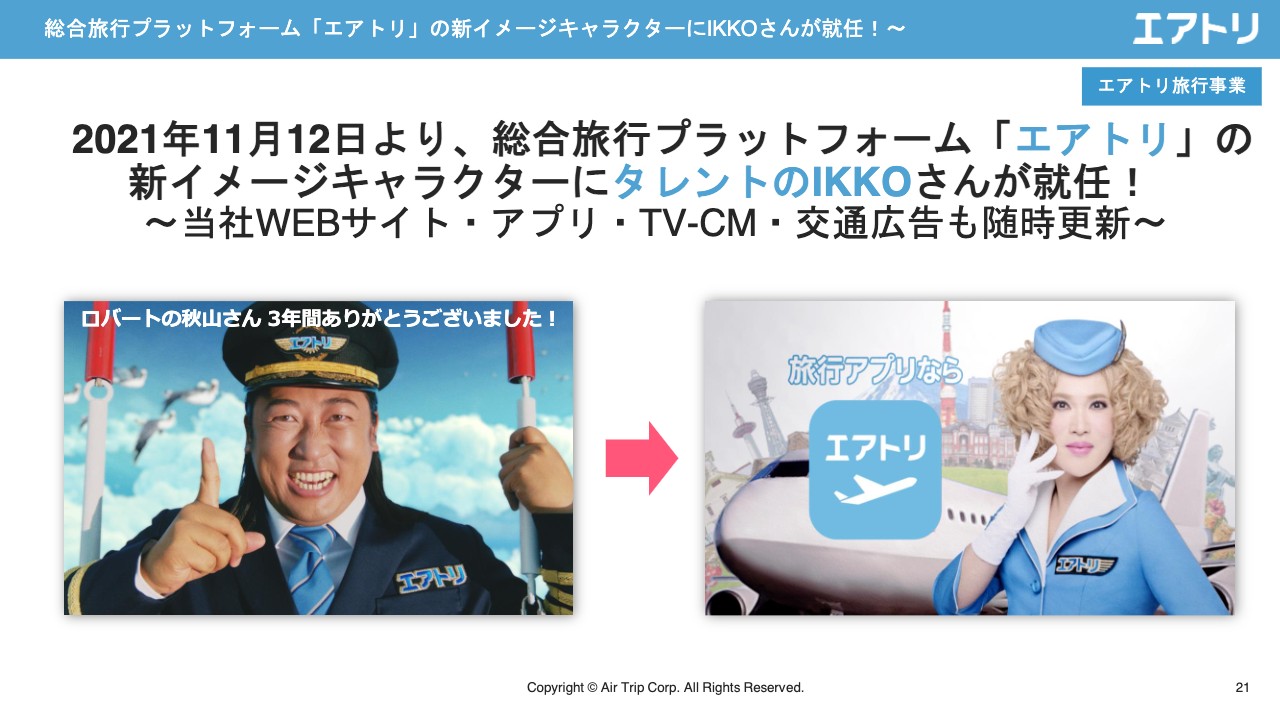

イメージキャラクターについては、従前のロバート秋山さんから、タレントのIKKOさんへと変更しています。進行期に入り、マーケティング活動を再開していきたいと考えています。

業績予想です。おそらくみなさまが今日一番聞きたい点だと思いますが、通期業績予想に関して、今回はかなり保守的に出させていただいています。売上高は130億円、営業利益は10億円というかたちです。内訳など詳細はまた後ほどご説明しますが、コンセプトとしては大きく3点あります。

1つ目は、後のスライドのページに記載していますが、引き続き新型コロナウイルス感染拡大状況などの環境が非常に不透明ということです。ちょうど今朝もニュースになっていましたが、新型の変異株や第6波などに関してもまだまだ予測できないこともあり、保守的な見通しとしています。

2つ目は、国内固有の環境です。世界を見渡すと、アメリカ、中国など、国内旅行が非常に活況な国々がある一方で、日本国内に関しては徐々に徐々に、というかたちです。これに関しては国民性もあると思いますし、国の慎重な方針についてはよい面もあると思っています。そのため、回復のペースはなかなか予測し辛いという事情があります。

3つ目は、当社の経営スタンスです。2020年は、過去未曾有の危機ということでコロナ禍に見舞われましたが、当社はその後、5つの事業を中心としてポートフォリオの分散・再構築を進めるとともに、慎重かつ大胆に経営を進めてきています。

この「慎重かつ大胆に」というところで、今回の業績予想としては保守的に出しています。これは決して守りというわけではなく、あくまで攻めとして、業績予想をしっかりと達成するとともに、業績予想の修正もしていきたいと思っています。非常に業績好調で期を終えたわけですが、ここは「兜の緒を締める」ということで、引き続きがんばっていきたいと思っています。数字面の詳細は、後ほどまたご説明します。

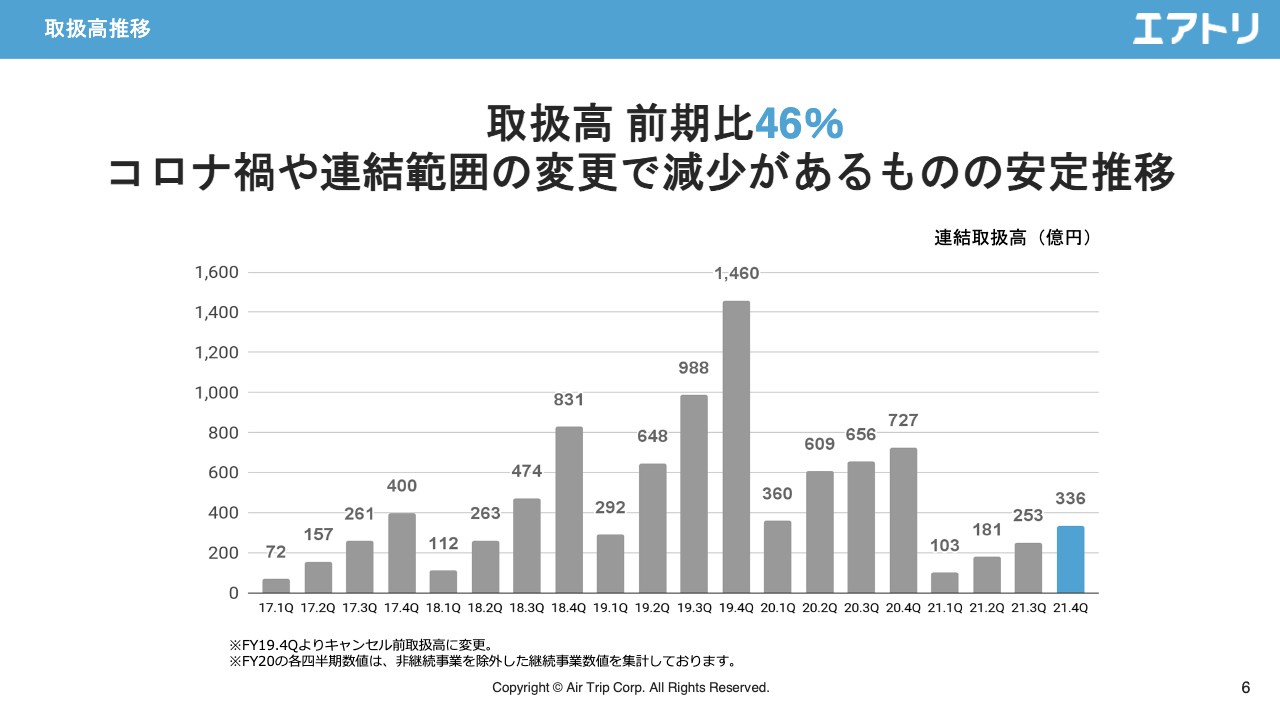

取扱高推移

決算ハイライトです。取扱高は前期比で46パーセント、336億円となっています。四半期ごとの数字としては約80億円増ということで、安定的に推移しています。

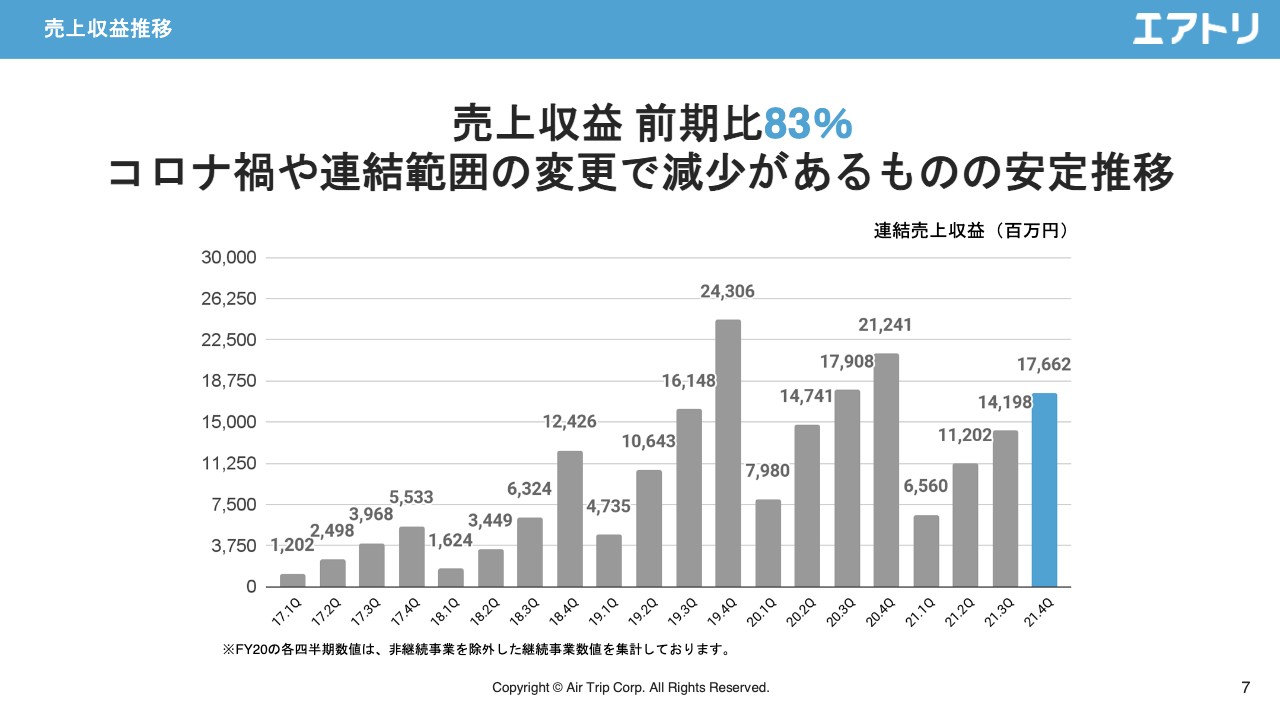

売上収益推移

売上高は通期176億円、前期比で83パーセントです。これはコロナ禍に加えて、一部連結子会社の除外などの影響がありますが、数字としては安定的に推移しています。

営業利益推移

連結営業利益に関しては、スライドに記載のとおりです。過去最高益を更新しています。

損益計算書 概況

以上をまとめた連結損益計算書の概略は、こちらのスライドに記載のとおりです。

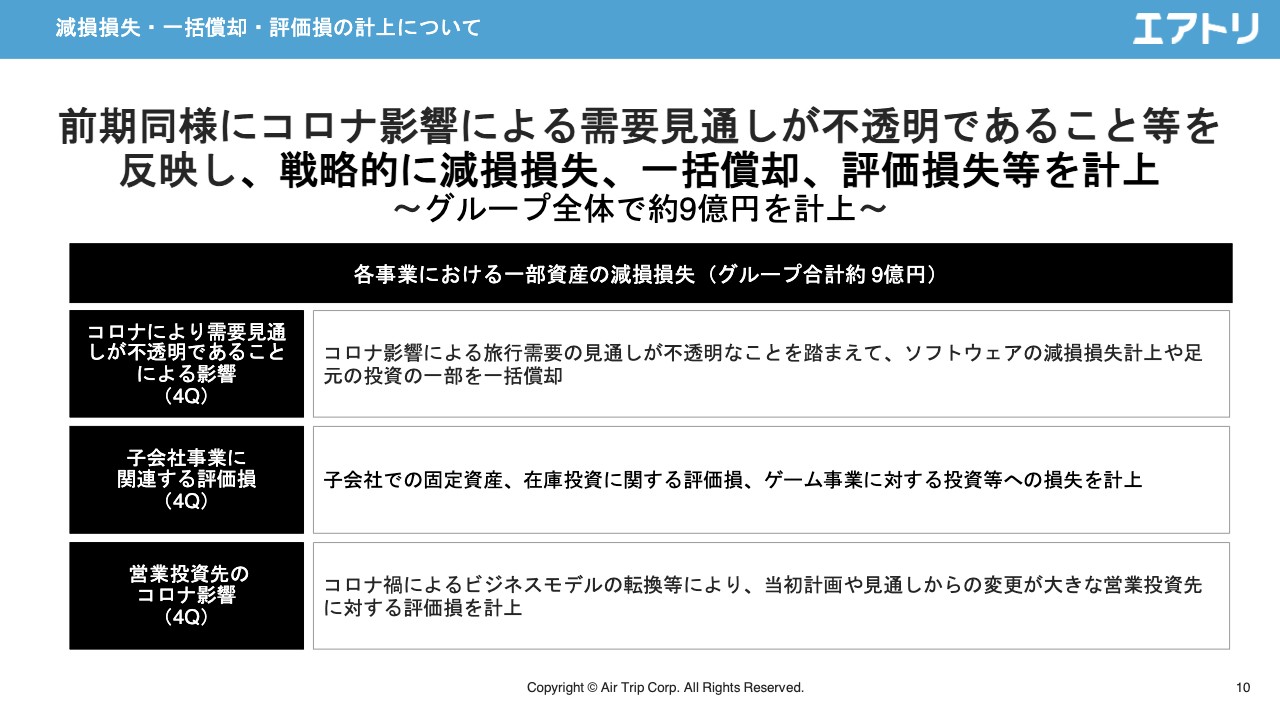

減損損失・一括償却・評価損の計上について

今回は、減損損失約9億円を手当しています。減損損失、資産の一括償却、評価損失の3点の詳細をスライドに記載しています。それぞれにおいてほぼ同額ずつ、2億円から3億円の手当をしています。

1点目に、コロナ禍の影響を踏まえた旅行環境の試算、ソフトウェアなどの減損損失計上、また、足元で投資しているものに関しても積極的に一括償却を行っています。

2点目は子会社関係です。子会社の固定資産、在庫投資に関する評価損、ゲーム事業への投資などを損失計上しています。

3点目は投資事業で、営業投資有価証券です。これは投資先金融の状況で、個別の時価評価などを行っており、これを踏まえたビジネスモデル転換があった先に関して積極的に損失手当をしています。

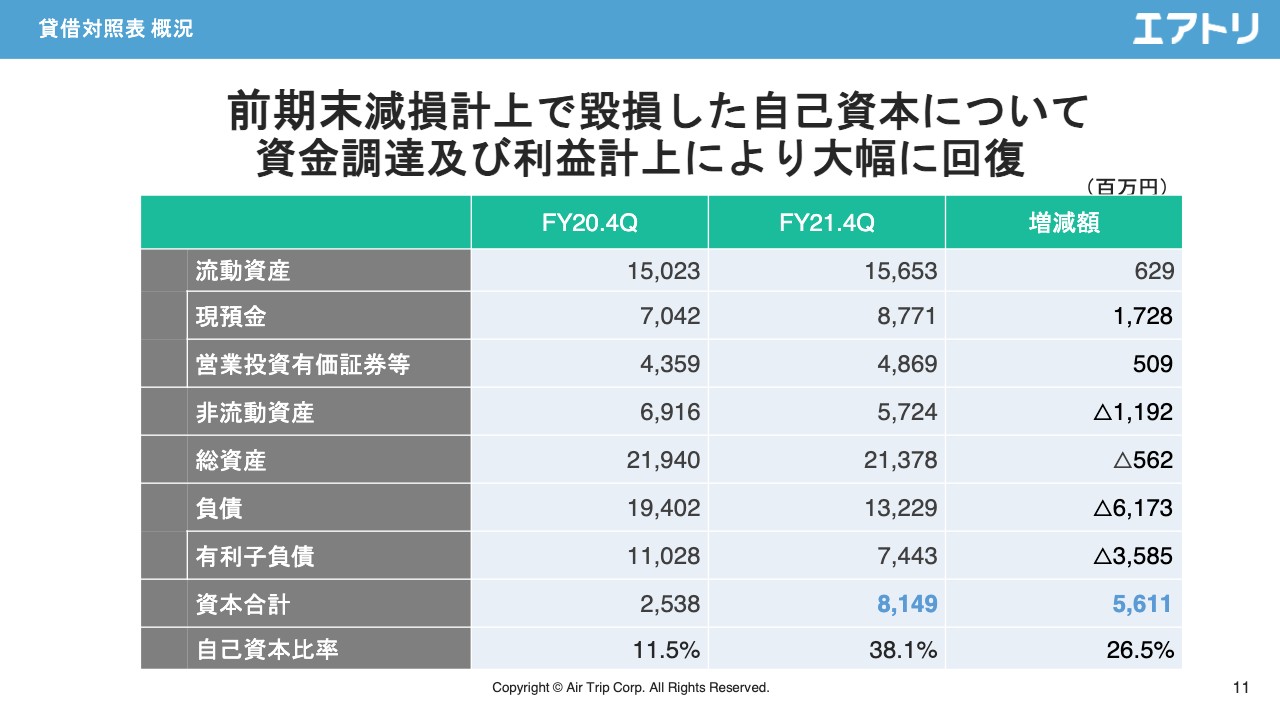

貸借対照表 概況

バランスシートです。連結純資産は約81億円、前期末は約25億円ということで、減損などが棄損した自己資本について資金調達を行い、利益計上により大幅に回復しています。

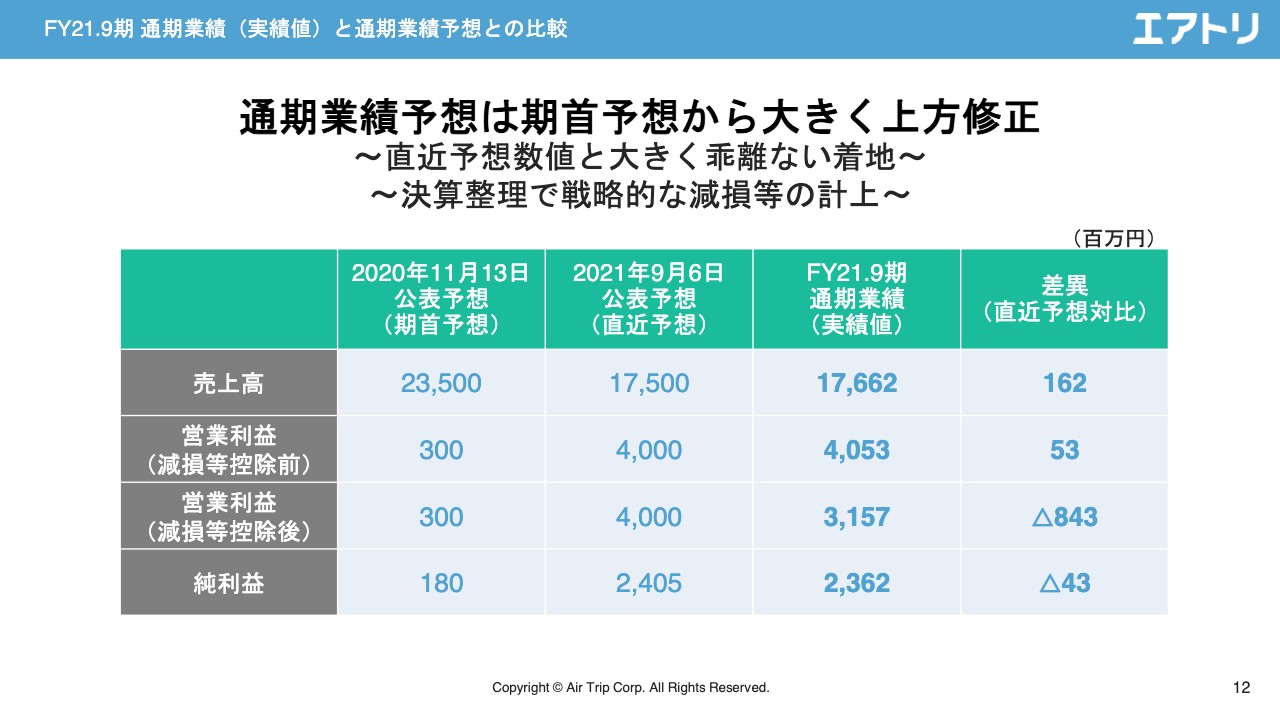

FY21.9期 通期業績(実績値)と通期業績予想との比較

連結通期業績予想の推移です。スライドの表の左側が期首の業績予想で、右に向かって直近の業績予想、それに対する実績の推移、差異と続きます。減損などの手当がありましたが、その他の売上高、営業利益、純利益に関しては、ほぼ業績予想どおりの着地です。

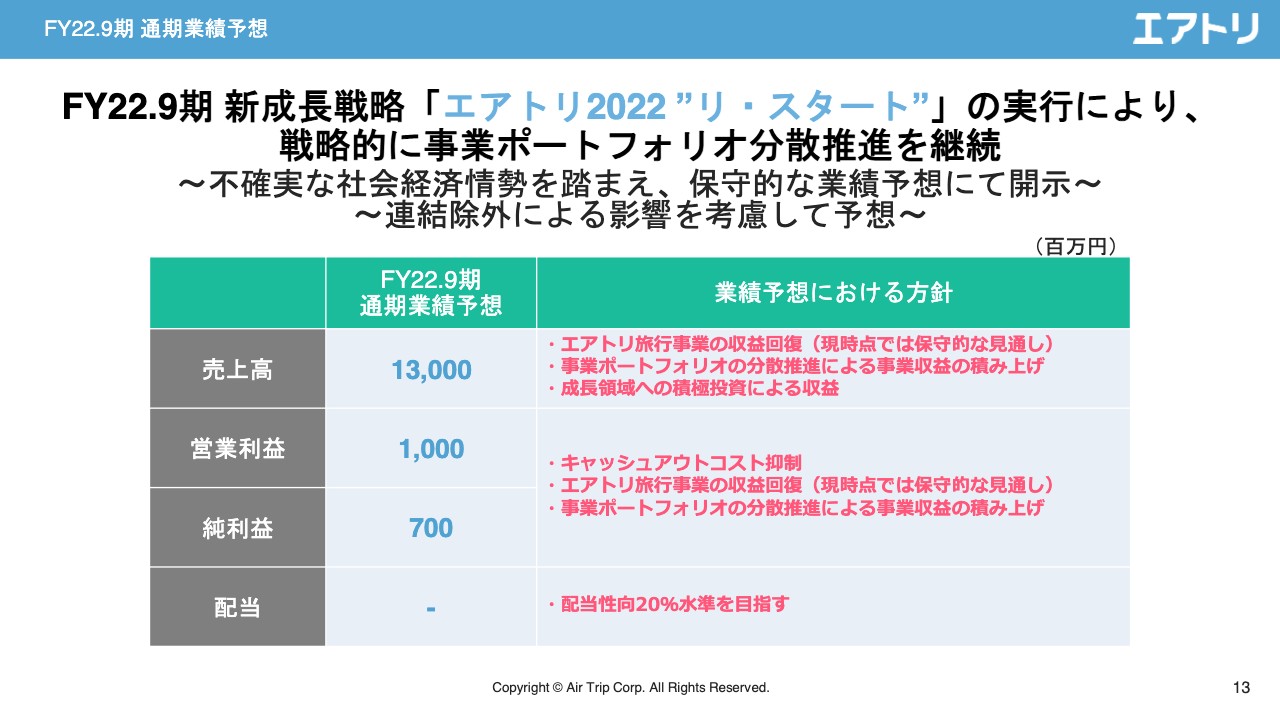

FY22.9期 通期業績予想

進行期の業績予想です。冒頭にお伝えしたとおり、保守的な業績予想ということで、売上高は130億円、営業利益は10億円、当期純利益は7億円と開示しています。この数字については後ほどご説明しますが、利益面の10億円については、足元の月間の営業利益が1億円台前半であることから起用しています。

加えて、先ほどIKKOさんの件をお知らせしましたが、マーケティング活動を再開していくため、マーケティングコストを一部織り込んで業績予想を作成しています。マーケティングコストの使いかたに関しては事業状況などに大きく依存するのですが、この業績予想では約5億円を見込んでいます。

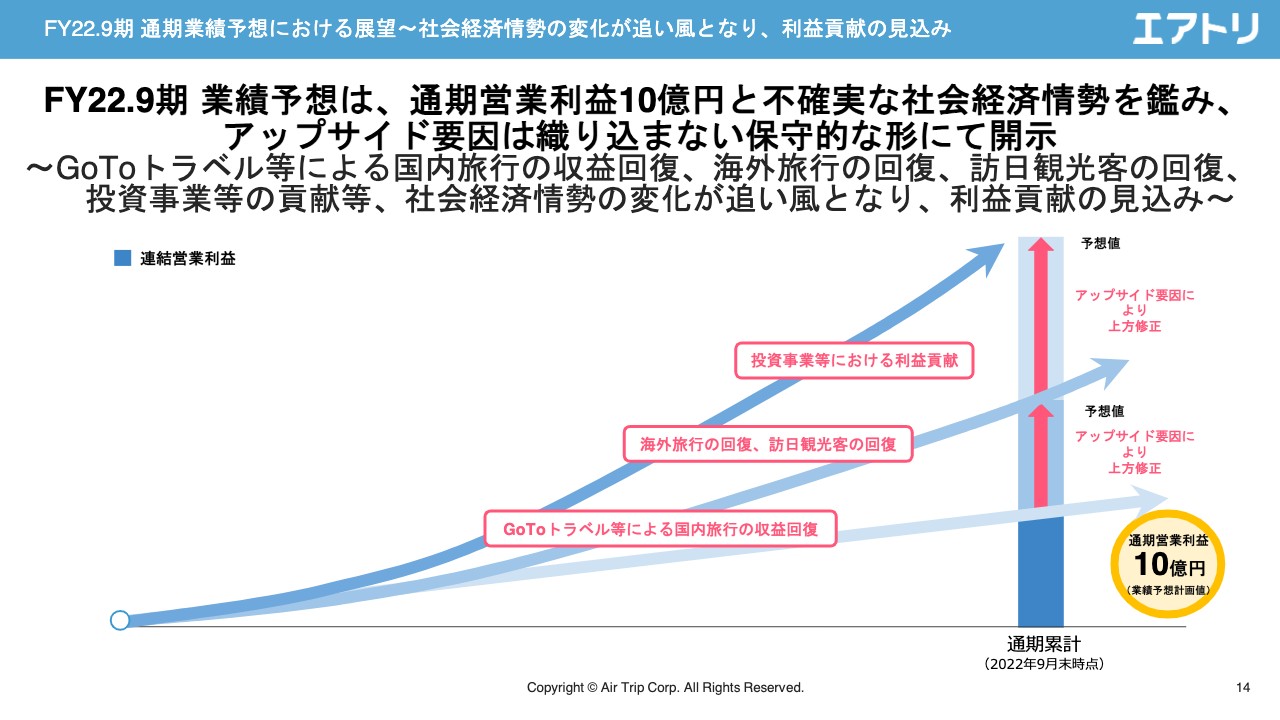

FY22.9期 通期業績予想における展望~社会経済情勢の変化が追い風となり、利益貢献の見込み

通期業績予想の営業利益10億円に対して、アップサイド要因は織り込まずに、こちらのスライドにイメージ図を記載しています。ポイントは大きく3点で、「Go To トラベル」などによる国内旅行の収益回復、海外旅行の回復、インバウンドの回復です。投資事業の利益貢献などは含まずに作成しています。

それぞれどのくらい伸びしろがあるかということについて、まずは旅行事業に関してお伝えします。後ほどスライドが出てきますが、足元の月間の売上粗利益は3億円強というかたちになっています。

コロナ禍前の水準として、国内旅行が約5億円、海外旅行が約4億円という利益が出ています。粗利は10億円弱という水準から、足元は3億円強という状況です。以前の水準が戻ってくれば、その分伸びしろになるという想定の数字です。

また、投資事業に関しては、終わった期でセグメント利益が約8億円です。当社が投資事業を始めたのは2017年で、それから60銘柄強に投資していきました。IPO銘柄は徐々に出てきて、進行期に関してもパイプラインが複数ある状況です。そのため、実現の際にはこちらがしっかりと収益に貢献してくる状況です。

個別銘柄でお伝えすると、今期に入って第1号案件としてラストワンマイルが2日前に上場しており、また、11月18日に当社のグループ会社のハイブリッドテクノロジーズに上場承認が降りています。ハイブリッドテクノロジーズは年末に上場を予定しておりますが、こちらは持分法適用会社のため、上場の際には特に含み益などの計上はありません。今回は当社から売出しをしませんが、もし売却した際には利益貢献していきます。

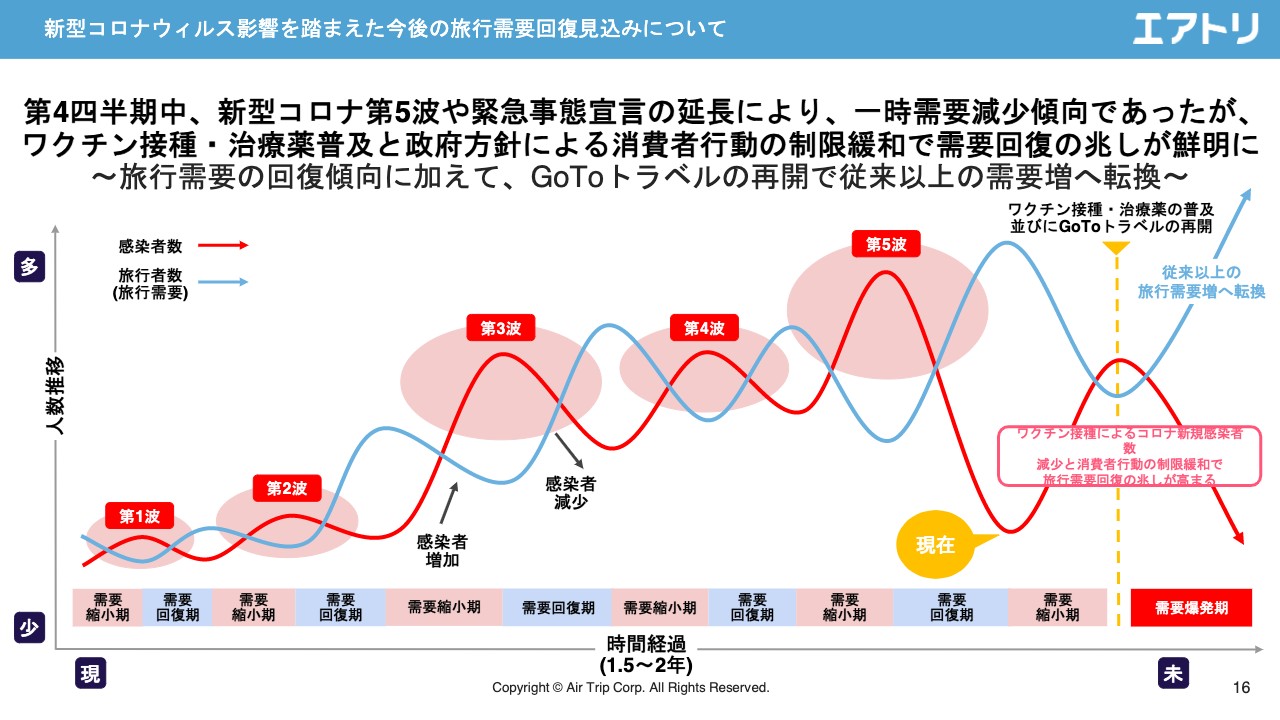

新型コロナウィルス影響を踏まえた今後の旅行需要回復見込みについて

新型コロナウイルスの影響に対する施策と成果で、いつもお見せしているスライドのチャートです。現在の感染者は大きく減っており、旅行の需要回復の局面ではあるのですが、この1年の回復局面はこの後の治療薬や「Go To キャンペーン」などに大きく依存してくると思っています。

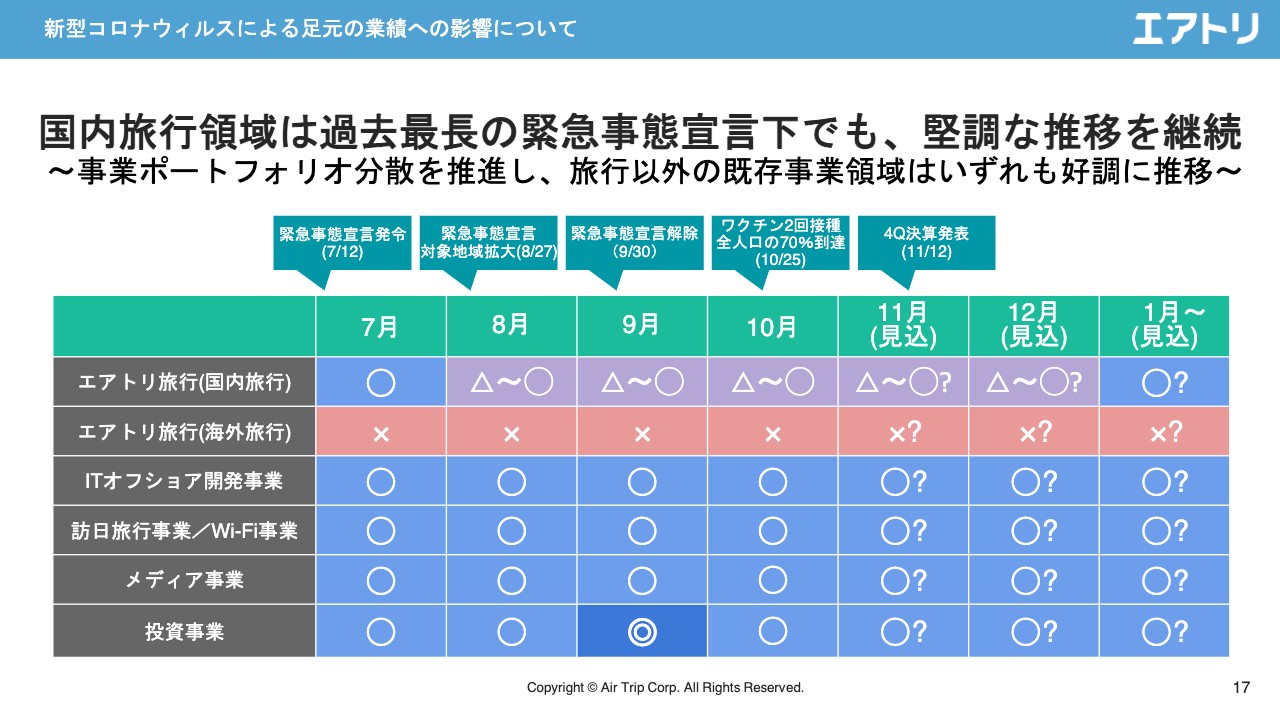

新型コロナウィルスによる足元の業績への影響について

各事業ごとの影響についてのチャートです。まず、国内旅行はスライドの表にあるように、「△」から「〇」をつけており、1月以降は「〇?」とつけています。足元の状況ですが、11月の中旬以降になり、「Go To」の年明け以降の発表やマインドの一部変化もあり、今、徐々に数字が回復してきている局面です。おそらく、このまま年末の需要がある程度好調に推移して、1月以降の状況がよければ「Go To」などで数字が伸びてくると思っています。

続いて、海外旅行に関しては引き続き「×」と書いており、コロナ禍前の1パーセントから2パーセント程度の推移で、大きな回復局面はかなり先になる状況です。

旅行以外の事業に関しては概ね順調に推移しており、特に「◎」をつけているのが投資事業です。9月にROBOT PAYMENTの上場があり、こちらは約2億円の利益計上です。

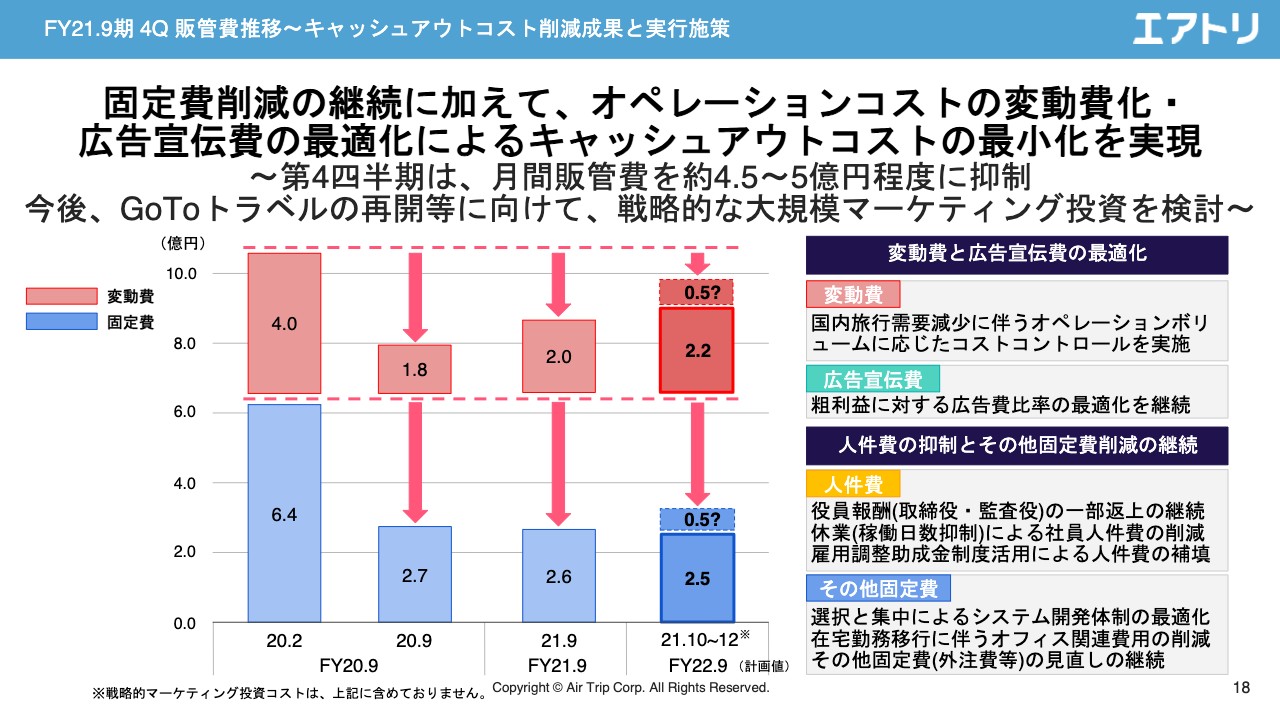

FY21.9期 4Q 販管費推移~キャッシュアウトコスト削減成果と実行施策

スライドでは販管費、固定費、変動費の推移を毎四半期で開示しています。年間の水準は変わらず、グラフの一番左がコロナ禍前の数字であり、その後の推移を表示しています。足元の販管費は4億円台後半となっており、この水準は概ね今後もこのまま推移していくと見込んでいます。また、マーケティング投資は、スライドにある枠の範囲外で戦略的にかけていくところです。

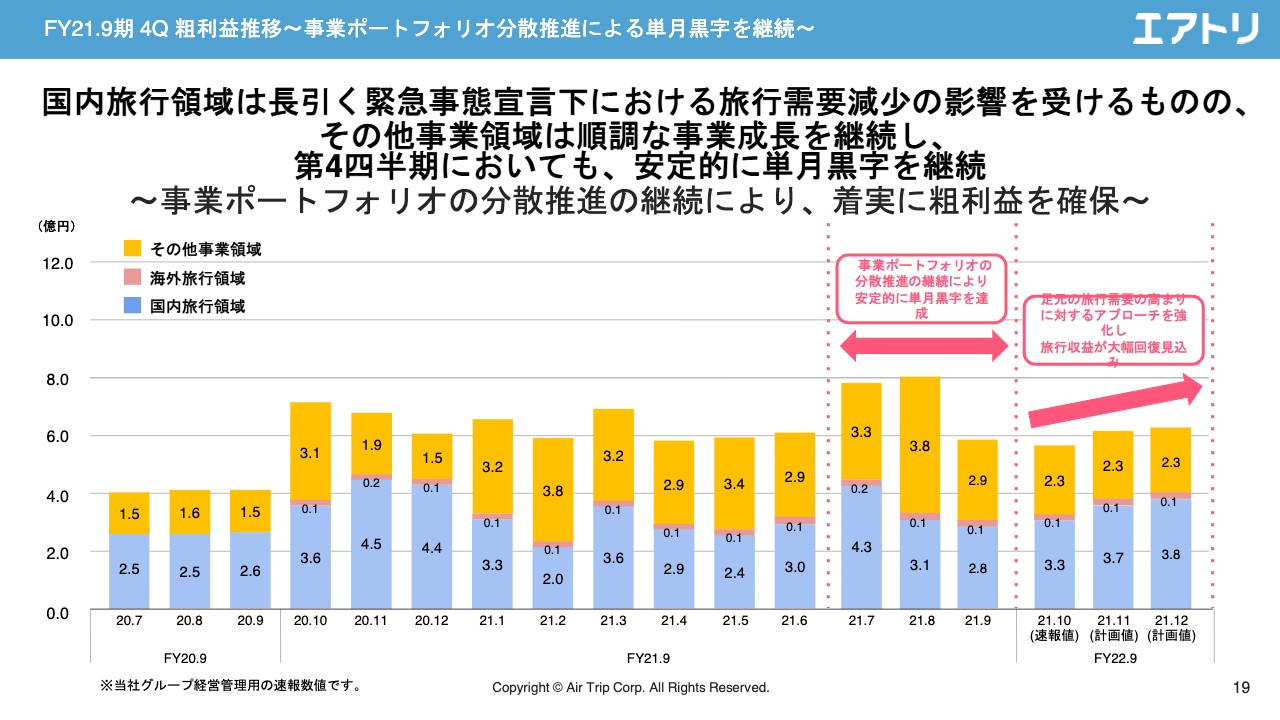

FY21.9期 4Q 粗利益推移~事業ポートフォリオ分散推進による単月黒字を継続~

続いて、売上総利益の月次推移です。グラフの青が国内旅行領域、赤が海外旅行領域、オレンジがその他事業領域です。チャートを見ていただきますと、青は感染状況の波がありますが、足元は先ほどお伝えした3億円強の水準になっています。徐々に安定して需要が伸びており、3.3億円、3.7億円、3.8億円と、今後の見込みを記載しています。

その他事業も非常に好調で、特に7月、8月、9月はヘルスケア事業と投資事業の貢献で、いつもの四半期よりも数字が大きくなっています。

総合旅行プラットフォーム「エアトリ」の新イメージキャラクターにIKKOさんが就任!~

続いて、決算発表のタイミングで出したIKKOさんのリリースに関してです。多くのご質問をいただくところですが、このタイミングでタレントを変更した理由は大きく3点あります。1つ目が、マーケティング活動全般に関してです。ロバート秋山さんの起用は約3年で契約させていただいていましたが、そのうちの後半は、ほぼマーケティング活動を止めていた状況だったため、今回久しぶりにマーケティング活動を再開していく状況で、アフターコロナへ向けてタレントを一新させていただきました。

2つ目は、今回エアトリを思い出していただくためのマーケティングになるため、「エアトリは引き続き元気です」ということを世の中にアピールする意味でも、IKKOさんのキャラクターが非常に親和性があるということで起用させていただいています。

3点目として、これは前回の秋山さんにも共通しますが、IKKOさんは我々がターゲットにしている年齢層の方々に対して非常に好感度が高い、また、好き嫌いなくみなさま愛しているということで今回起用させていただきました。

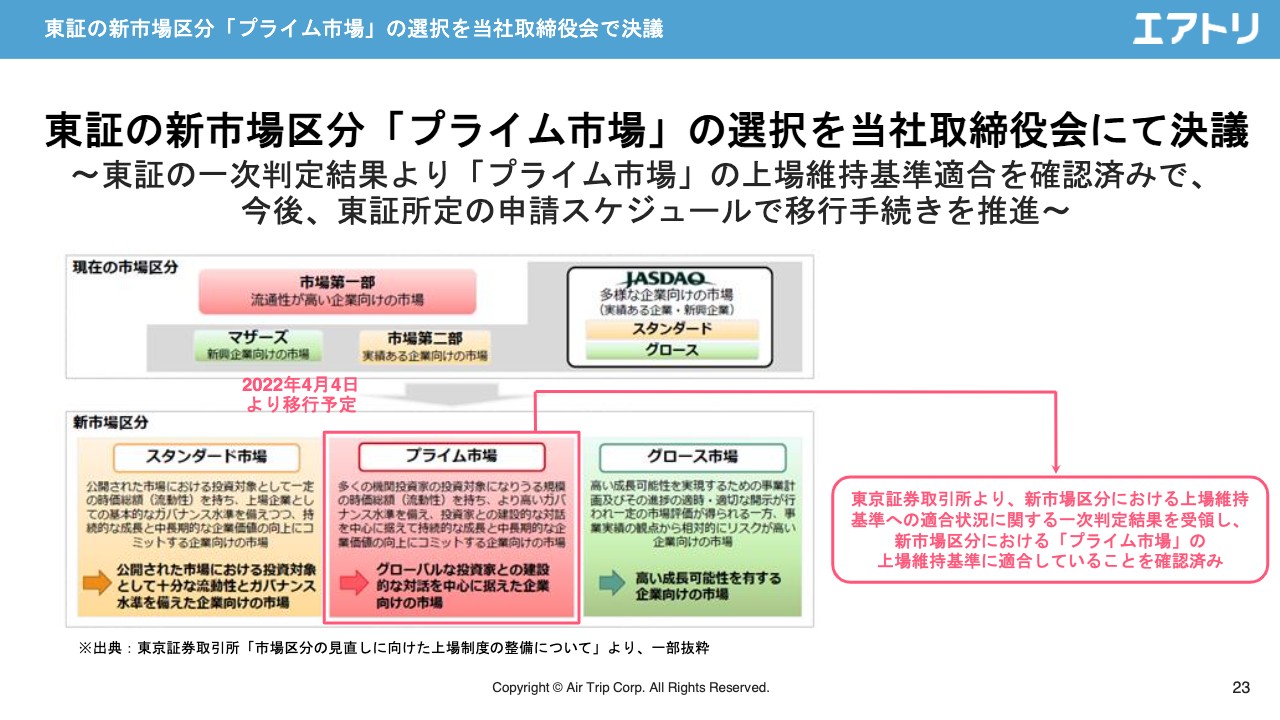

東証の新市場区分「プライム市場」の選択を当社取締役会で決議

直近のその他のアクションと成果です。東証新市場区分「プライム市場」の形式要件を満たしており、すでに申請済みです。

当社が内閣府設置の「地方創生SDGs官民連携プラットフォーム」に参画

SDGs対応ということで内閣府のプラットフォームに参画し、コーポレートサイトでもSDGs専用のページをオープンしています。

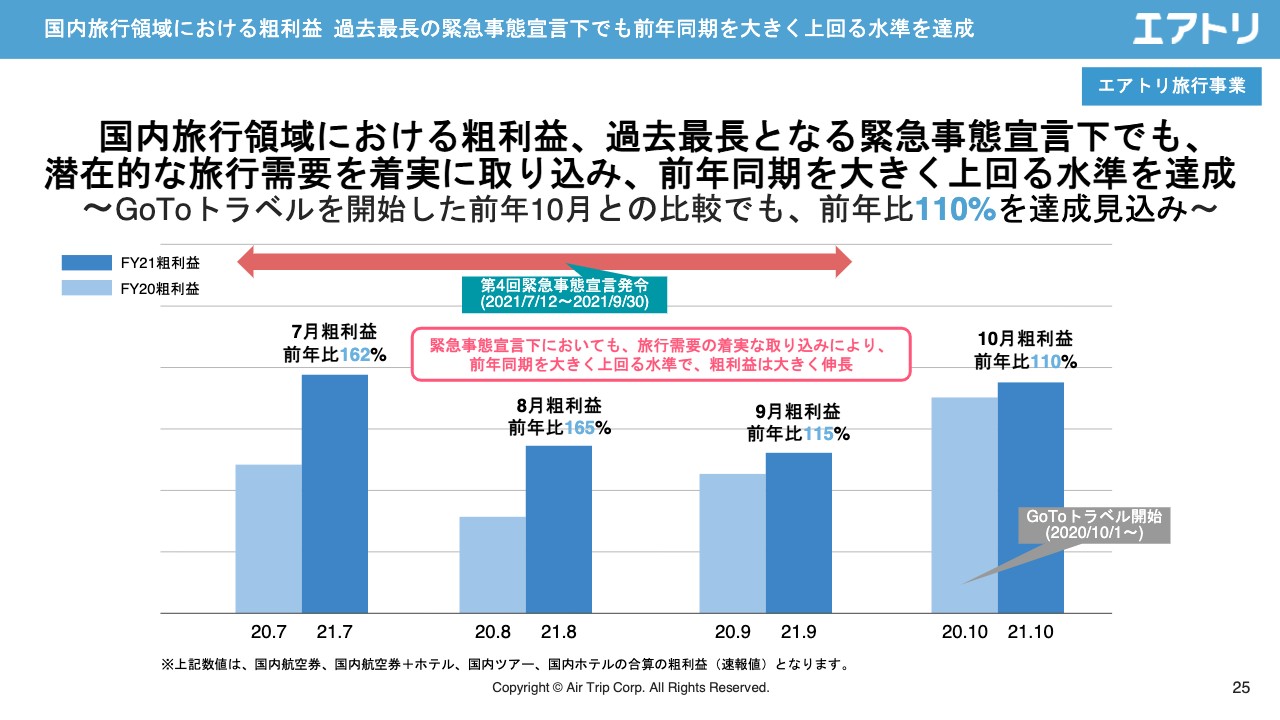

国内旅行領域における粗利益 過去最長の緊急事態宣言下でも前年同期を大きく上回る水準を達成

国内旅行の数字ですが、スライドのグラフは昨対の月次の推移です。昨年の10月はちょうど「Go To トラベル」を開始したタイミングで需要が戻ってきましたが、その昨年対比でも110パーセントと安定的かつ堅調に推移している状況です。

ブライダル事業を展開するエスクリ社(証券コード:2196)と業務提携開始!

ブライダル事業を展開するエスクリと、主に旅行面で業務提携を開始しています。

当社出資先ピカパカ社が運営する「Tケアクリニック大阪」が大阪の中央区道頓堀にオープン!

ヘルスケア事業ですが、8月に「Tケアクリニック大阪」をオープンしています。

旅工房社との協業により、当社出資先のピカパカ社が運営する 「ピカパカPCRクイック検査センター」を池袋「サンシャイン60」46階にオープン!

旅工房との提携と協業により、「サンシャイン60」に「ピカパカPCRクイック検査センター」をオープンしています。

当社出資先のROBOT PAYMENT社(証券コード:4374)が東証マザーズへ新規上場!

こちらはROBOT PAYMENTの上場についてです。

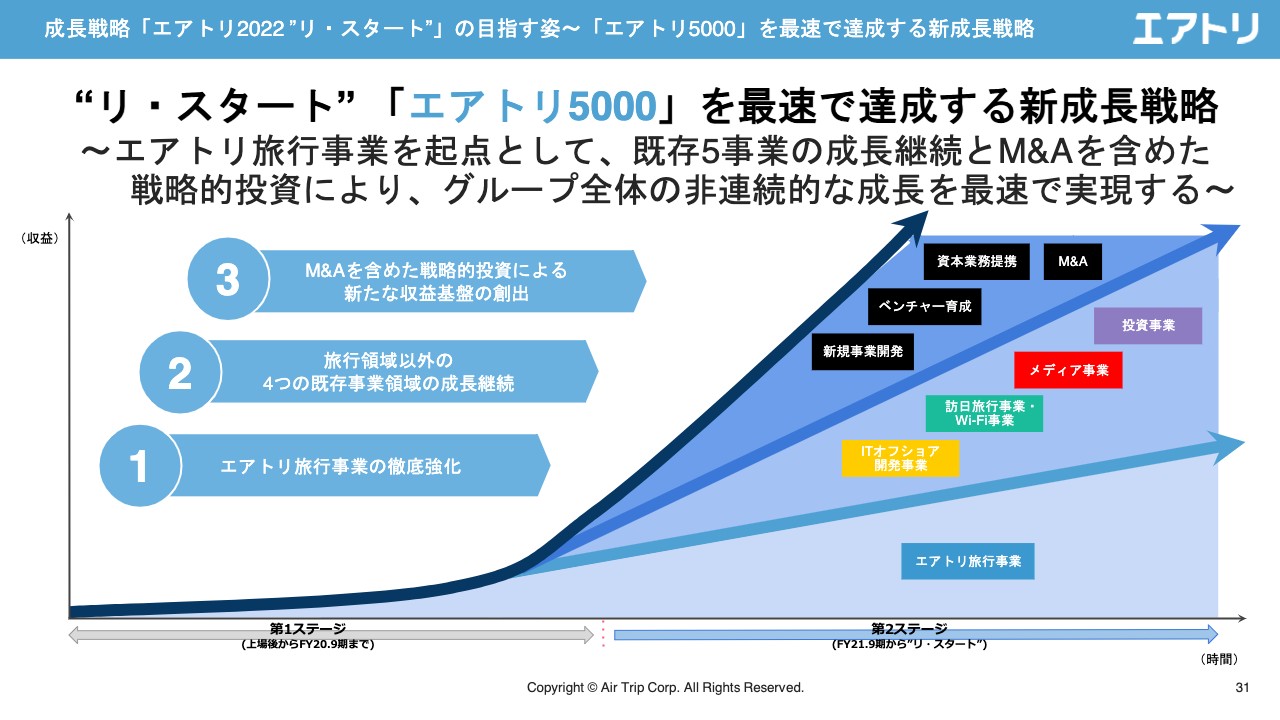

成長戦略「エアトリ2022”リ・スタート”」の目指す姿~「エアトリ5000」を最速で達成する新成長戦略

「”リ・スタート”『エアトリ5000』」を最速で達成する新成長戦略を記載しています。「エアトリ5000」は文字どおり、取扱高5,000億円を達成するという中期経営計画の目標数字ですが、この提案はコロナ禍前の数字である5,000億円をいったん取り下げずに、引き続き「エアトリ5000」を目指していくため、今回発表しています。

スライドにあるとおり、「エアトリ旅行事業の徹底強化」「旅行領域以外の4つの既存事業領域の成長継続」「M&Aを含めた戦略的投資による新たな収益基盤の創出」で、枠組み自体は従前と変わらずです。

成長戦略「エアトリ2022”リ・スタート”」~ ヘルスケア事業を再編し、新たに5つの事業領域で事業ポートフォリオを再構築

従前はヘルスケア事業に関して1つの事業ドメインで整理していましたが、投資事業と旅行事業の2つに集約しています。特に足元、PCR検査の需要に関しては、旅行、出張、イベントなどでの需要が多くなっており、いわゆる証明書付のお客さまが非常に増えています。このような側面でお伝えすると、今後、旅行事業の1セグメントとしてしっかりお客さまにクロスセルすることに力を入れていければと思っています。

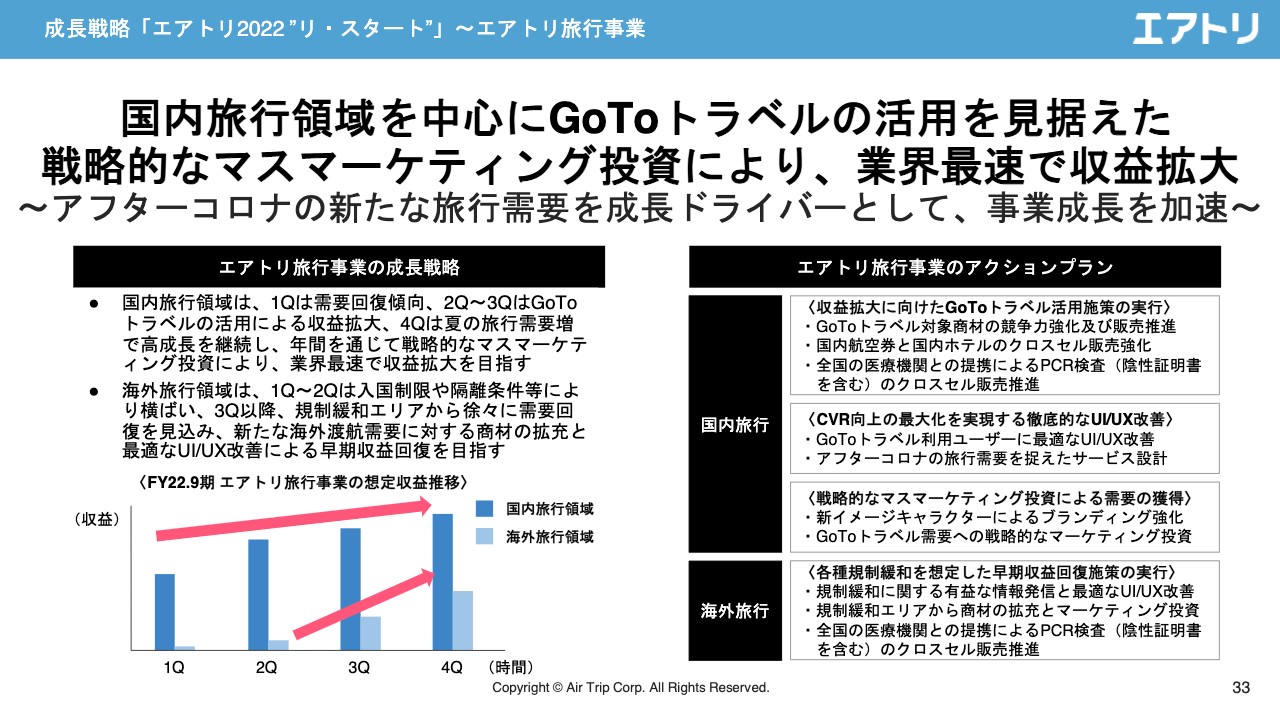

成長戦略「エアトリ2022”リ・スタート”」~エアトリ旅行事業

旅行領域ですが、国内旅行に関してはキーワードを3点記載しています。1つ目は「Go Toトラベル」の積極活用です。こちらは今、航空券とホテルのクロスセルを中心に準備を進めており、需要の取り込みをしていければよいと思っています。

2つ目はCVR(コンバージョンレート)の改善と向上です。こちらにも引き続き取り組んでいます。そして3つ目はマスマーケティングです。海外旅行に関しても、UI/UXの改善や、各会社との事業提携を推進しており、来るべき需要回復フェーズに備えるため、この半年強でがんばっています。

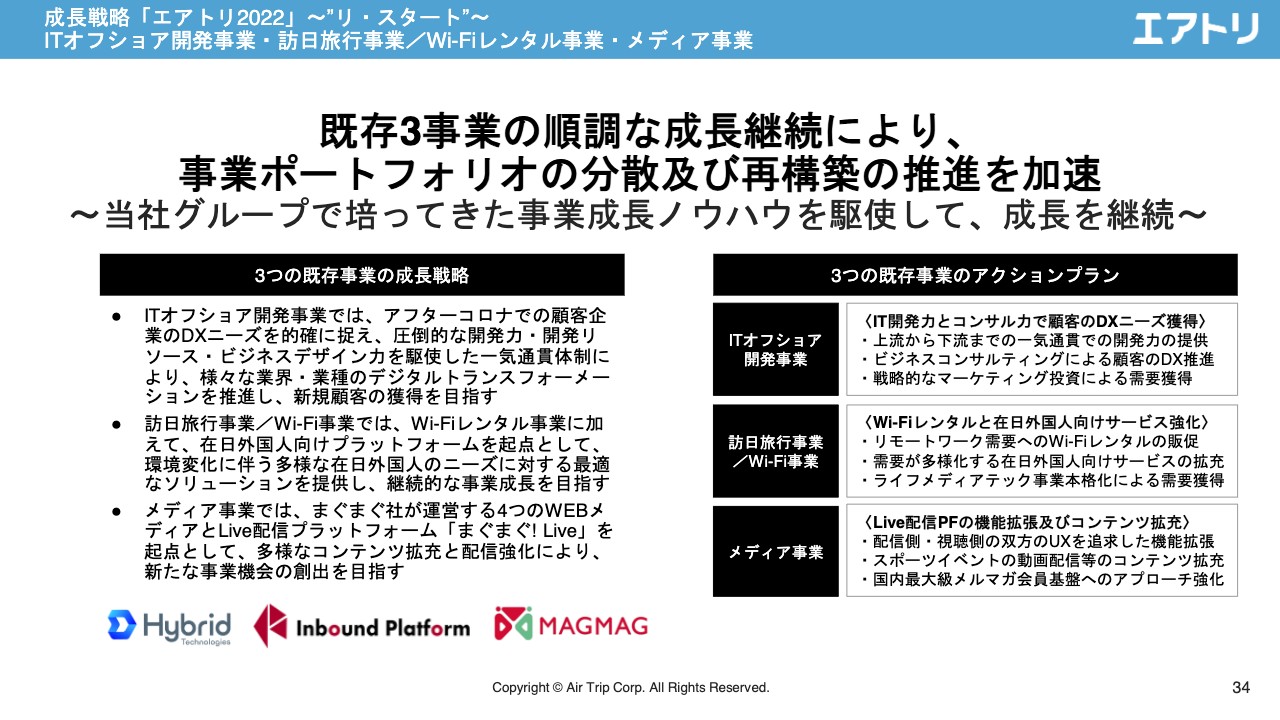

成長戦略「エアトリ2022」〜”リ・スタート”〜 ITオフショア開発事業・訪日旅行事業/Wi-Fiレンタル事業・メディア事業

その他の3事業です。いずれも足元は好調で、順調に推移していますが、さらなる成長ということで、スライドにキーワードを記載しています。

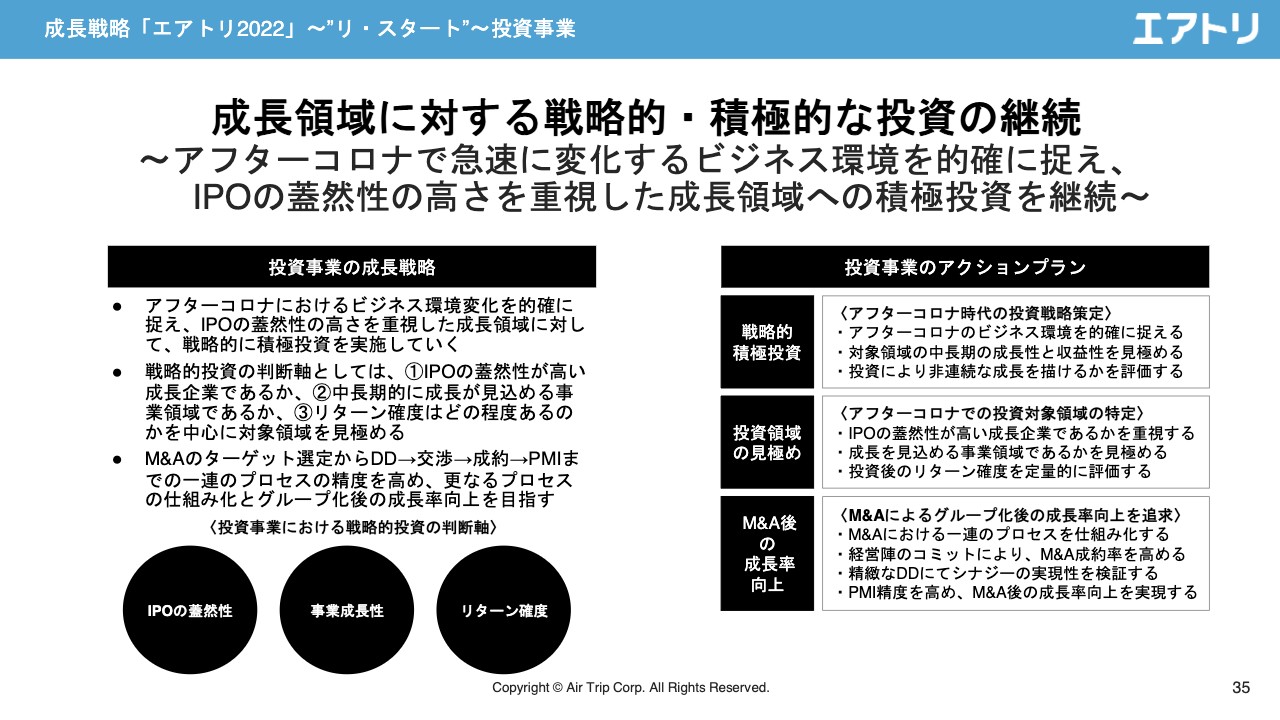

成長戦略「エアトリ2022」~”リ・スタート”~投資事業

戦略的投資、M&Aの投資などに関してです。この状況下で、M&Aに関してはいったん止めていた部分もありますが、よいと思う案件に関しては、今後また積極的に推進していきたいと思っています。

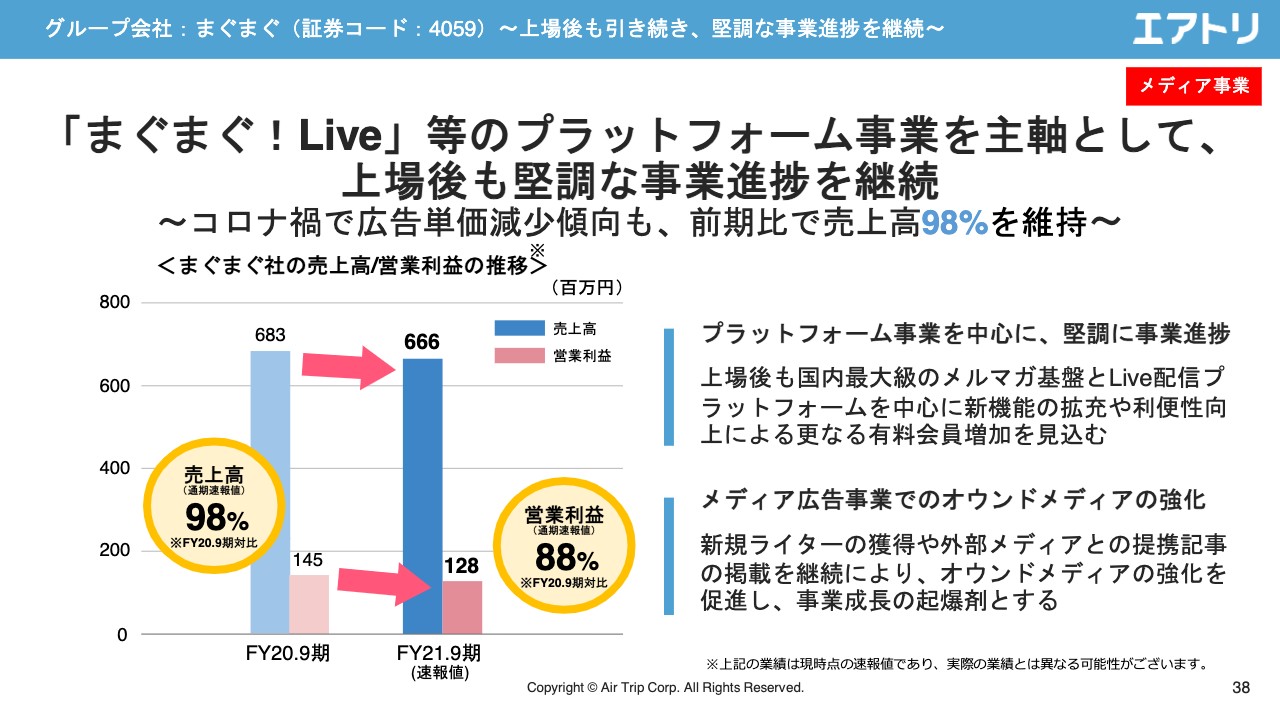

グループ会社:まぐまぐ(証券コード:4059)~上場後も引き続き、堅調な事業進捗を継続~

各グループ会社の事業進捗です。まぐまぐの売上高はほぼ横ばいで、今期の業績予想としては微増と見ています。利益面は1億円前後で推移しています。

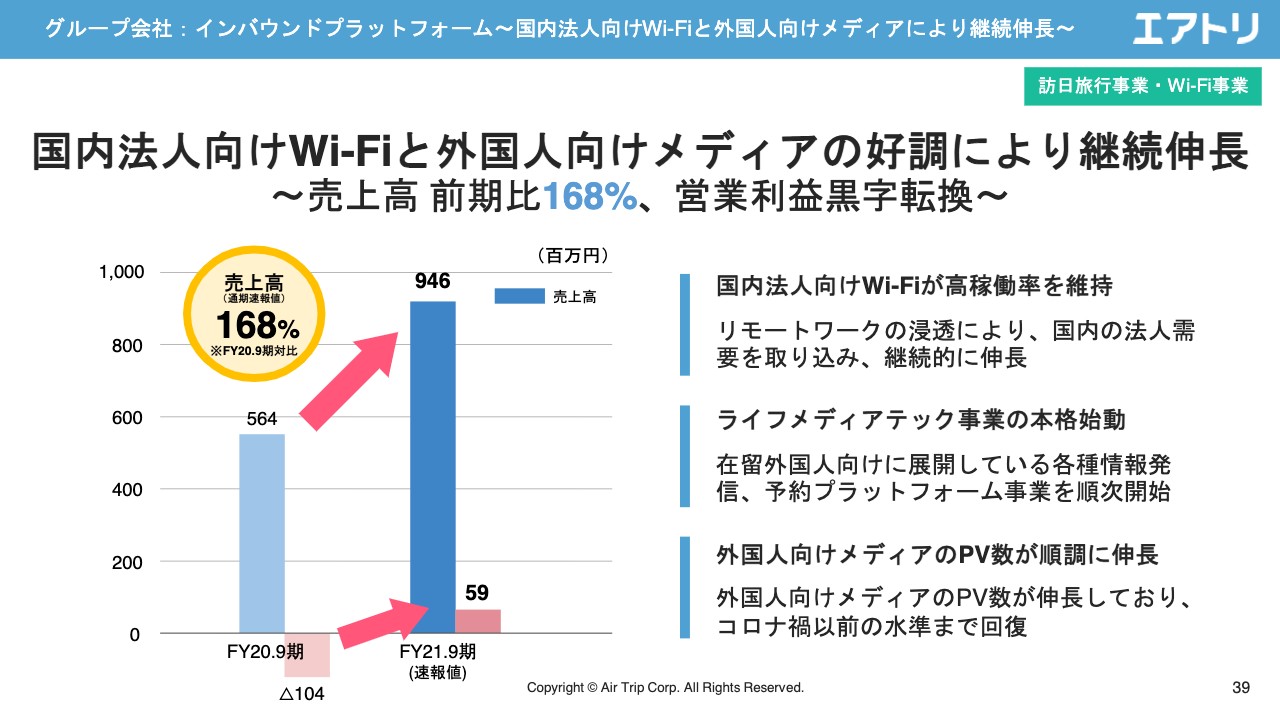

グループ会社:インバウンドプラットフォーム~国内法人向けWi-Fiと外国人向けメディアにより継続伸長~

インバウンドプラットフォームです。こちらはインバウンド向けの事業ですが、国内法人向けのWi-Fiレンタルや、外国人向けのメディアの事業が好調で、通期の営業利益は約6,000万円の実績となっています。

マーケティング~タグライン刷新~

その他の事業進捗です。今回、「エアトリ」のタグラインを変更しています。新タグラインは「旅行アプリなら、エアトリ」で、総合旅行プラットフォームとして、アプリの強化を含めてしっかりと訴求していくということで変更しています。

マーケティング~マーケティング施策~

「エアトリ」のブランディング、認知度向上施策に関しては、スライドに記載のとおりです。各種キャンペーン、スポーツなどの協賛に取り組んでいます。

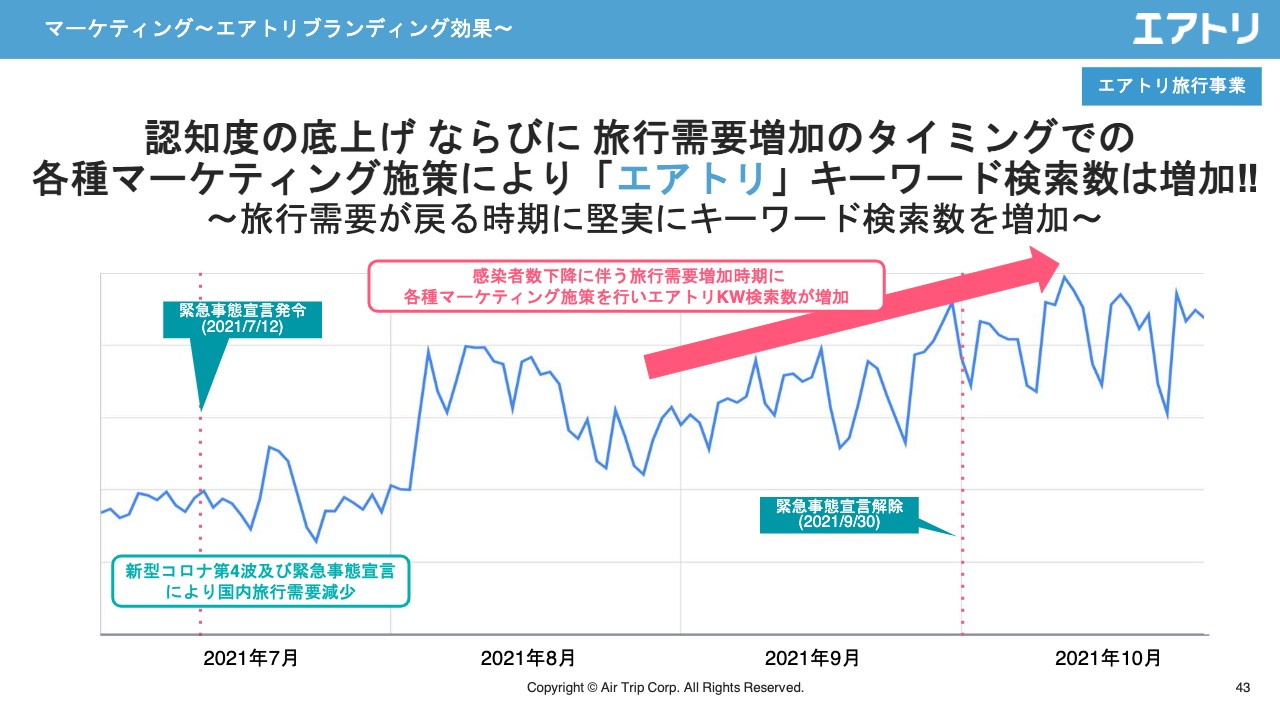

マーケティング~エアトリブランディング効果~

こちらもいつもお見せしているスライドですが、「エアトリ」のキーワード検索数の推移です。需要がだいぶ増加して、キーワード検索数も順調に伸びてきています。年明け以降にマスマーケティングも再開していきたいと思っています。

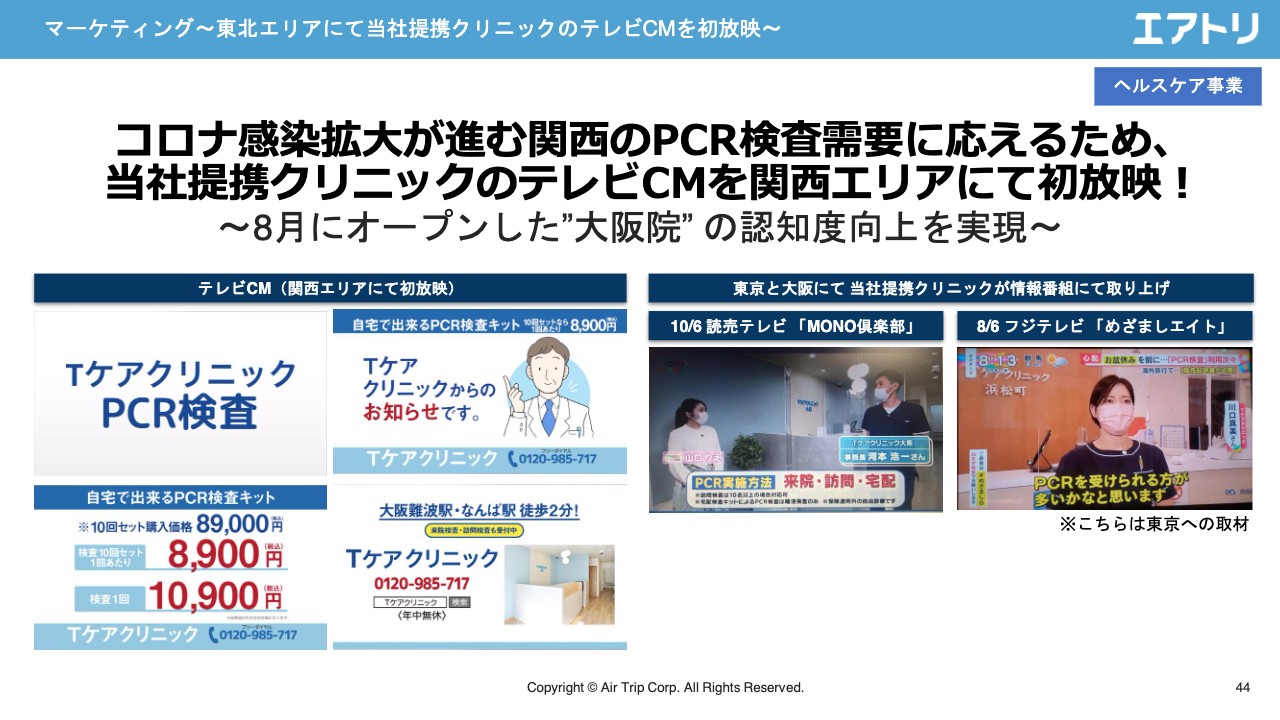

マーケティング~東北エリアにて当社提携クリニックのテレビCMを初放映~

ヘルスケア関係のテレビCM等の放映についてです。Tケアクリニックを提携先として放映しています。

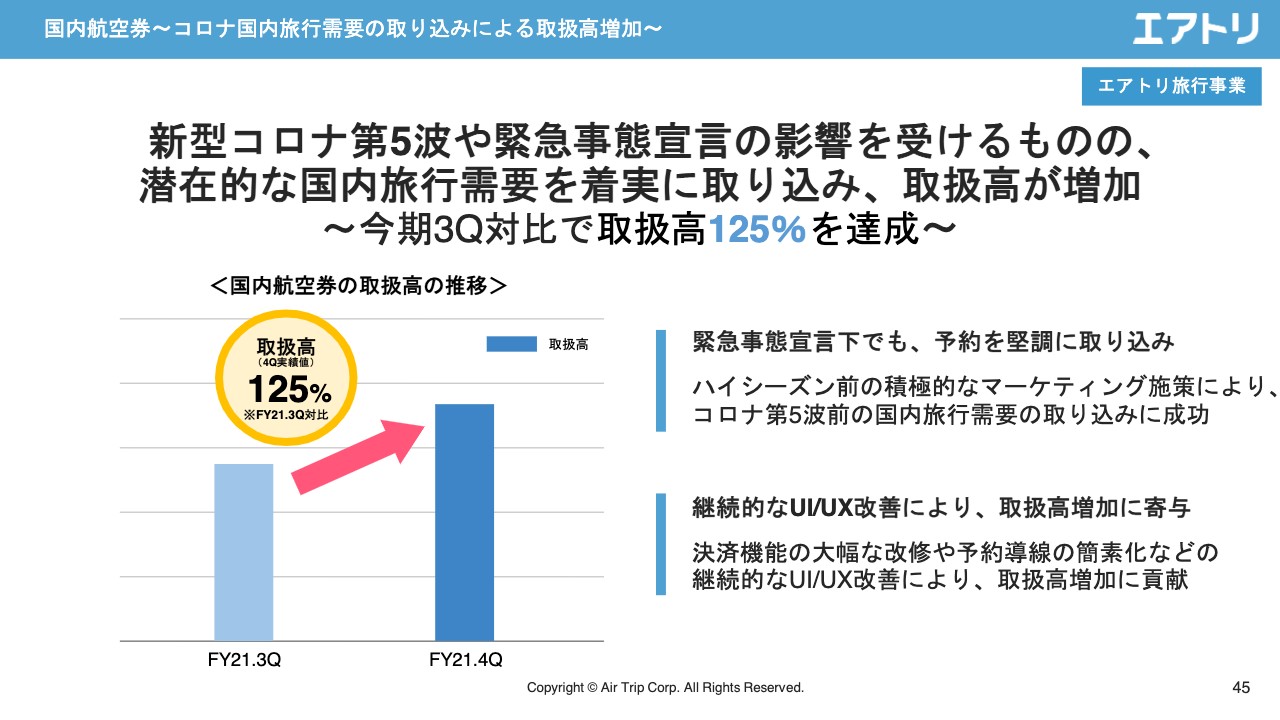

国内航空券~コロナ国内旅行需要の取り込みによる取扱高増加~

国内旅行に関する数字です。スライドのグラフは四半期対比の開示で、第3四半期、第4四半期で大きく回復してきています。

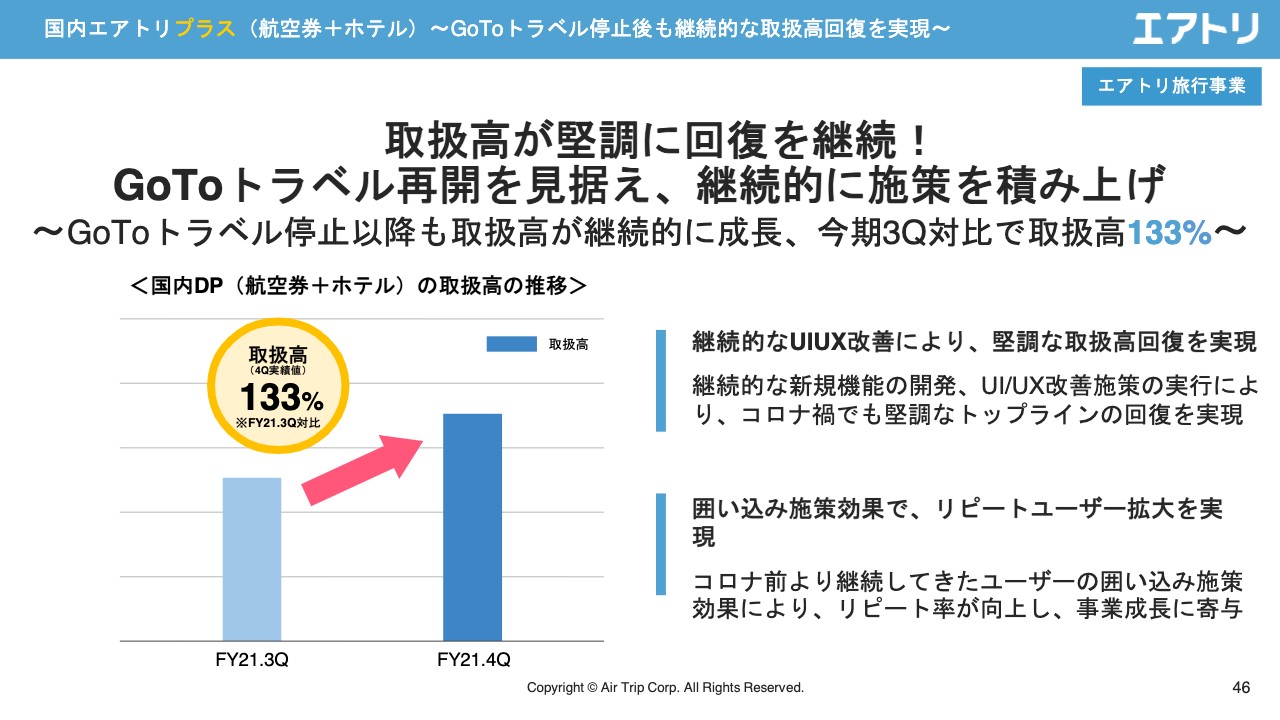

国内エアトリプラス(航空券+ホテル)~GoToトラベル停止後も継続的な取扱高回復を実現~

「エアトリプラス」です。航空券とホテルのセット予約でお得という商材ですが、こちらは今後かなり伸びしろがあると考えており、「Go To トラベル」の再開を見据えて、継続的かつ重点的に施策を積み上げています。

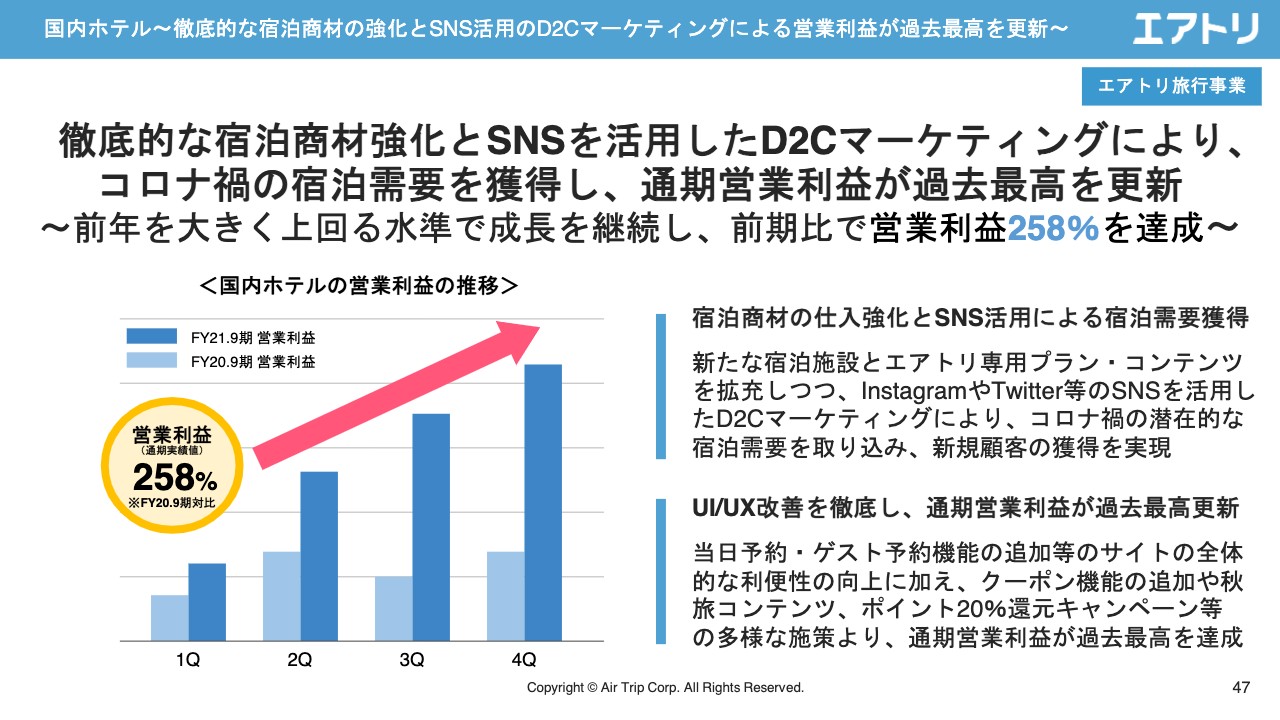

国内ホテル~徹底的な宿泊商材の強化とSNS活用のD2Cマーケティングによる営業利益が過去最高を更新~

ホテル関連についても、改善活動を続けています。

国内ホテル~多様化する宿泊需要に対する柔軟かつ最適なサービス提供を実行

宿泊需要に備えたキャンペーンということで、スライドに記載のとおり、大規模なポイントキャンペーン、リピート施策等を行っています。

国内ツアー/グループ会社エヌズ・エンタープライズ 〜来期30周年を迎える「ニーズツアー」サイトのUI/UX改善・業務管理システムを刷新〜

グループ会社のエヌズ・エンタープライズにおける国内ツアーです。こちらは、サイトを大きく刷新しています。

海外航空券・海外ホテル・海外エアトリプラス(航空券+ホテル)~海外旅行領域のUI/UX刷新を加速~

海外旅行に関しても、大きくサイト改善を進めています。アフターコロナのキーワードとしては「安心、安全に旅行していただく」ということで、PCR検査の併売を含めて準備しています。

海外ツアー~ハワイへの入国規制緩和と渡航需要回復に向けてハワイツアーページを大幅リニューアル~

特にハワイ向けに関しては専用ページも作っていたのですが、こちらは大幅リニューアルということで、来るべき需要回復を捉えていければと思っています。

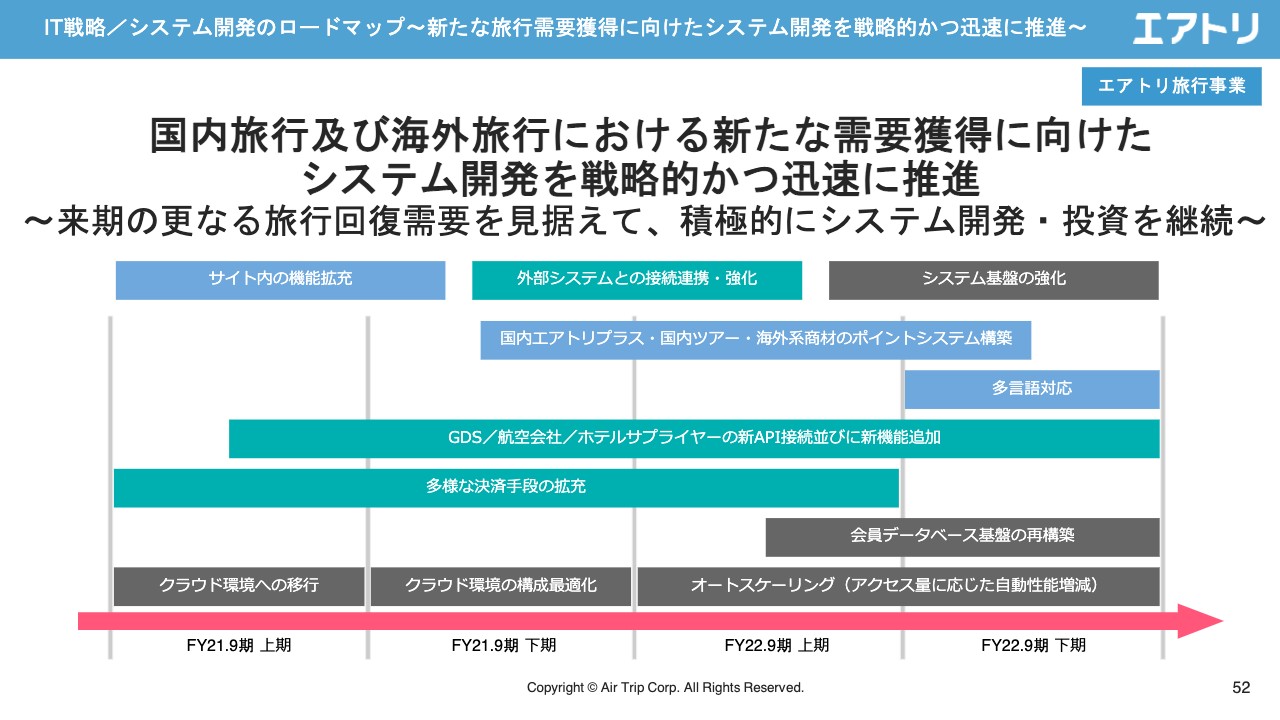

IT戦略/システム開発のロードマップ~新たな旅行需要獲得に向けたシステム開発を戦略的かつ迅速に推進~

システム開発です。終わった期および進行期に関して、開発のアウトラインを記載しています。開発の人員についてはコロナ禍で大きく絞った経緯がありますが、徐々に戻しています。開発人員をしっかりと拡充しながら開発を進めていきたいと思っています。

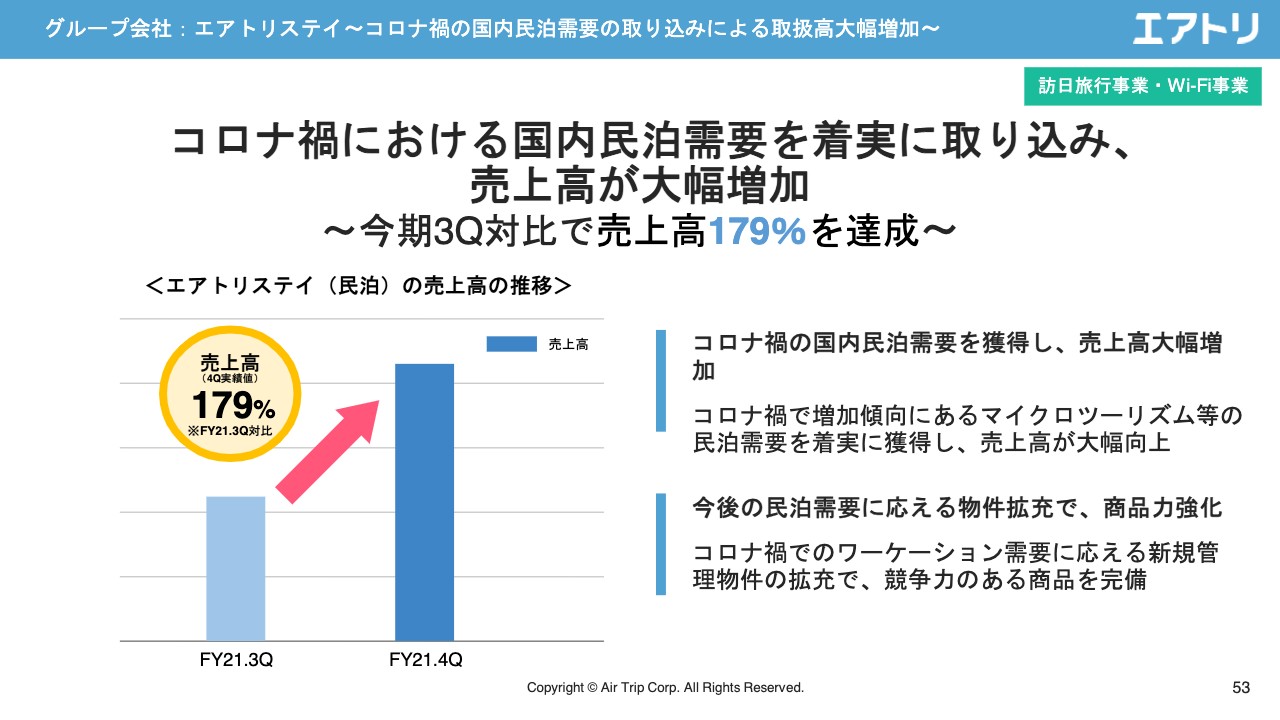

グループ会社:エアトリステイ~コロナ禍の国内民泊需要の取り込みによる取扱高大幅増加~

民泊関係事業もコロナ禍から苦戦していましたが、足元の数字がようやく上向きになっており、これからしっかり伸ばしていければ、という状況です。

投資事業~IPO実績~

投資事業のIPO実績です。累計8社となっており、先ほど申し上げたラストワンマイルが上場すれば9社目、ハイブリッドテクノロジーズが10社目です。

柴田氏よりご挨拶

おかげさまで、2021年9月期は過去最高益を更新し、「”リ・スタート”」というよいかたちで一年を締めくくれたと思っています。みずほ銀行さまを中心として、金融機関にコロナ禍で大きくサポートしていただき、今の我々があると思っています。

また、今日お越しいただいている投資家のみなさま、証券会社のみなさまに関しても、継続的にサポートいただきまして、1年前の説明会の時と比べると、おかげさまで株価はかなり上向きになっていると思います。まだまだ業績等をふまえて株価を上げていき、みなさまにしっかり恩返ししていければと思っています。

今後の見通しですが、大きく2点あります。まず、業績予想に関して「保守的である」というお声も頂戴しますが、一方、その後の将来に関してとてもポジティブな見通しを持っています。

旅行事業に関してですが、コロナ禍前は約1,500億円の取り扱いがあり、終わった期は300億円強です。1,000億円超の需要が喪失しましたが、この状況でも黒字化している状況です。そのため、この1,000億円超がどこかのタイミングでしっかり戻ってくると思っており、それをしっかり利益につなげていければと思っています。

固定費に関しては、かなり圧縮している状況で、今後、状況回復局面でもあまり大きく増加せずにいけると思っています。しっかり営業利益にもつなげていければと考えています。

また、旅行以外の事業、ポートフォリオの分散・再構築が非常にうまくいった期だったと思っています。足元、ハイブリッドテクノロジーズが順調に推移しておりまして、上場後の成長戦略も描いています。また、ハイブリッドテクノロジーズに続く子会社IPOもしっかり出していければと思っています。

最後に、「終わりなき成長」ということを常々お伝えしていますが、「終わりなき成長」には大きく2つポイントがあると思っています。「終わりなき成長」はどんな環境下でもしっかり成長していくということがすごく大事だということです。コロナ禍という状況もありましたが、その状況をポジティブに変えることができたと思っています。

また、グループ全体が筋肉質になっており、事業ポートフォリオも分散・強化されているため、この後どのような状況が来ても、しっかり収益につなげていけると思っています。コロナ禍の影響の大きさでいったん成長がしゃがんだことがあり、子会社の売却、事業の撤退、あるいは事業の停止もありましたが、時には立ち止まるといったことも含めて、しっかり今後も成長していければと思っています。

引き続きコロナ禍ではありますが、変化し続けることで2022年9月期、さらに、その後の成長につなげていければと思っております。今後とも、継続的なご支援をいただければと思います。

以上でプレゼンテーションを終わります。