13年間もずっと金融相場

この”長引いてきた”というのは、コロナショックからではなく、実はそれ以前から金融緩和は続いていたのです。

なんと、2008年のリーマン・ショックから13年もの間金融緩和を続けてきました。

金利がほぼゼロというのは異常なことであり、2017年頃にFRBはこれを正常化しようと画策しました。

しかし、そんな折に大統領となったのがトランプ氏です。

株価と支持率は相関するという思惑から、トランプ大統領はFRBに対し、金利引き下げの圧力をかけました。この「トランプ・ラリー」もあって、下がりかけた株価はまた上昇することとなりました。

そして、今回のコロナショック後にも金融緩和政策がとられました。

金融政策によって株価が引き上げられる局面を「金融相場」といいますが、長い目で見ればこの13年間ずっと金融相場だったわけです。

それがいよいよインフレの懸念からFRBが方針を転じ、バイデン大統領は圧力をかけるようなこともしないので、金利は平常化へ向かうのではないかというところとなっています。

いよいよ金融相場の終焉、その先には「業績相場」?

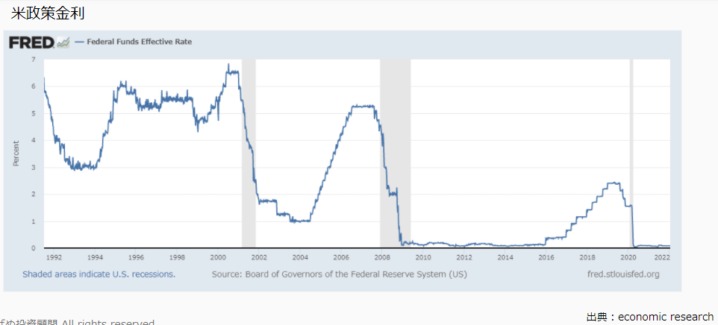

これは1991年からの金利の推移です。

出典:economicsearch

ITバブルの崩壊で一度大きく引き下げ、その後に少し上がりましたが、リーマン・ショックでついにほぼゼロとなり、それが2016年頃まで続きました。

そこからじわじわ上がってきていたのですが、トランプ政権の政策、そしてコロナショックによって、またほぼゼロとなりました。

リーマンショックからの13年間はずっと金利が低い状態、つまり、株式市場がハッピーな状態だったのです。

出典:macrotrends

一方で着目していただきたいのが、1990年代後半から2000年代前半のところです。この間もアメリカ経済は成長していたにも関わらず株価が、ほぼ横ばいとなっています。

このことから何が言えるかというと、成長を続ける米国株であっても株価というものはどこかで限界を迎え、10年くらいは上がらない期間があってもおかしくないということです。

この13年の金融相場では、利益に対する許容度であるPERがどんどん上がり、20倍だったものが40倍にもなっています。

金利引き上げとなると、お金が市場から出ていき、PERが20倍に戻るということが起こりうるわけです。

金融相場終焉の先に何があるかというと、「業績相場」の到来が考えられます。

金融相場ではどんな企業も一律に株価が上がってインデックスなどが強かった部分がありますが、金融緩和の終了で、今度は稼ぎを増やしていける企業の株価は上がり、そうでない企業は下がり、インデックスとしては横ばいになるというのが私の中でのメインシナリオです。