FOMCの内容、本来は株価の下げ要因 (3/17 7:40配信)

結局利上げはセントルイス連銀のブラード総裁が0.5%利上げを主張して反対したものの、その他の投票権をもつ参加者の賛成で0.25%利上げが決定。利上げ見送りを主張するメンバーは当然いなかった。

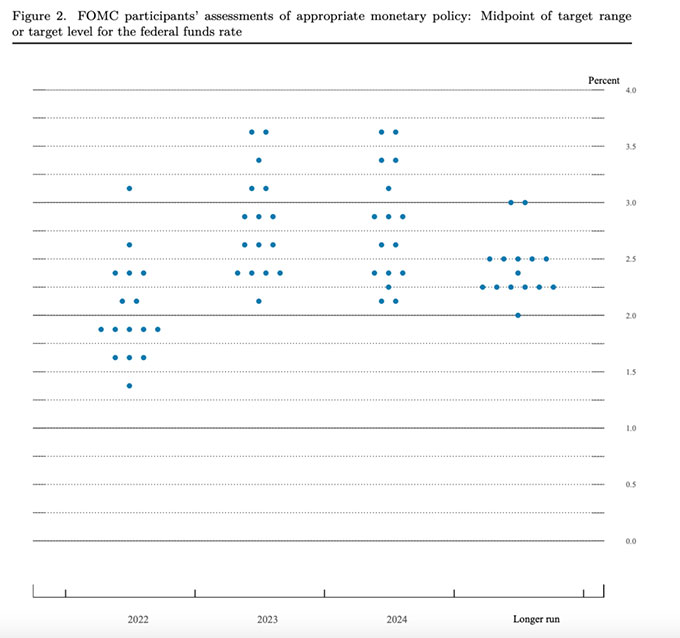

ドットチャートの見通しは0.25×7(今回を含む)で中央値は年末までに1.75%にFFレートを引き上げる見込み。前回12月は3回の利上げ見込みだったので大きく変わった。

参考:ドットチャート図(FRBによる)

声明の中で「当初の利上げに応じてすぐにインフレが衰えることはない」とも警告。政策目標の年2%を大きく上回るインフレ自体は10数ヶ月以上続くと見られる(元々パウエルは去年から「利上げしても物価引き下げ効果が顕著に現れるのが1年は掛かるから」、という理由でも金利引き上げに消極的だったという背景もある)。

2022年の間に4.3%物価上昇するというのがFOMCメンバーの予測中央値になる。結果的には「インフレは一時的」としてきた去年のFRBの政策判断の誤りを認めたことになる。

なので、景気減速の恐れはあるけれど果敢に政策金利を引き上げてまずは物価上昇を抑えに掛かる。しかし中央値で年7回という近年稀に見る早いスピードでの利上げをしても、すぐには(少なくとも今年は)十分に物価が落ちることはない、というのがFOMCメンバーのコンセンサスになる。

ドットチャートの分布図では「タカ派」が5人今年2.25%以上の金利引き上げを行うべきとかんがえているわけで、これに従えば今年のどこかで過去20年間なかった0.5%の利上げもありうる、と。この辺は早いペースの利上げが必要だという、一部参加者のかなり急進的な「タカ派的な」考えが透けて見える。パウエル自身もその可能性を認めている。

(利上げ局面では必ずしも株価が下がるわけではないが、スピードの早い利上げペースが続くと株価は調整することが多いとされる)

一方でウクライナ情勢についてはアメリカ経済に与える影響は不確実(需要を減少させうる景気後退要因になりうる)としつつ短期的にはインフレ要因(個人的にはスタグフレーション要因と解釈)になる可能性があるとも。

本来これらは株価引き下げ要因なんだけど、いままで十分株価が下がってたことでこれらは織り込んでた、今の段階では、というのが市場の判断なんだろう。

利上げと並んでQT、膨らんだFRBのバランスシート削減(9兆ドルに及ぶ国債や住宅ローン担保債権保有を減らし結果として市場からドルを回収する作業)については議論を進めつつ、次回以降の会議で削減が始まることを期待とした。

ただし具体的な方法については明言せず。これが「QTに過度に積極的でもない」という判断につながり株買いを引けにかけて増加させたと思われる。

なお、次回のFOMCは5月3日・4日の予定。ここでQT開始が宣言されるか、あるいは0.25%以上の利上げがあるかが焦点になっていく。

Next: 株式市場は「バラ色」をすべて織り込んだ