2023年3月15日に発表された、株式会社クラシコム2023年7月期第2四半期決算説明の内容を書き起こしでお伝えします。

本日のハイライト

青木耕平氏(以下、青木):クラシコムの青木でございます。本日は私から事業概要をご説明した後、2023年7月期第2四半期の決算概要および業績予想の進捗状況をCFOの山口からご説明します。その後、私から第2四半期の事業ハイライトについてご説明したいと思います。

スライドに、本日のハイライトとして第2四半期の目立ったトピックスを3つ挙げました。1つ目は、堅調な需要に支えられて売上高が想定を上回る成長を達成できたことです。YoYの売上成長率はプラス13パーセントとなっています。

2つ目は、資源高や為替などいろいろな意味で値上げ要因がたくさんある市場環境となっていますが、商品原価率の水準を引き続き維持し、高い収益性を確保できたことです。3つ目は、これらの結果として上期は業績予想レンジ上限をやや上回る水準で順調に推移したことです。

MISSION

事業概要です。我々のミッションは「フィットする暮らし、つくろう。」という言葉で表現されています。少しふわっとした表現ですので、もう少し解像度の高い言葉でご説明すると「フィットする暮らし」とは、自分の生き方を自分らしいと感じて満足できている状態のことです。今風にいえば、Well-beingな状態だと考えています。

我々は、我々が生み出す商品、お届けするコンテンツ、さまざまなサービス、そのようなものすべてが、顧客の「フィットする暮らし」作りを一歩でも半歩でも前に進めるようなものであってほしいという願いを込めて、事業活動を推進しています。

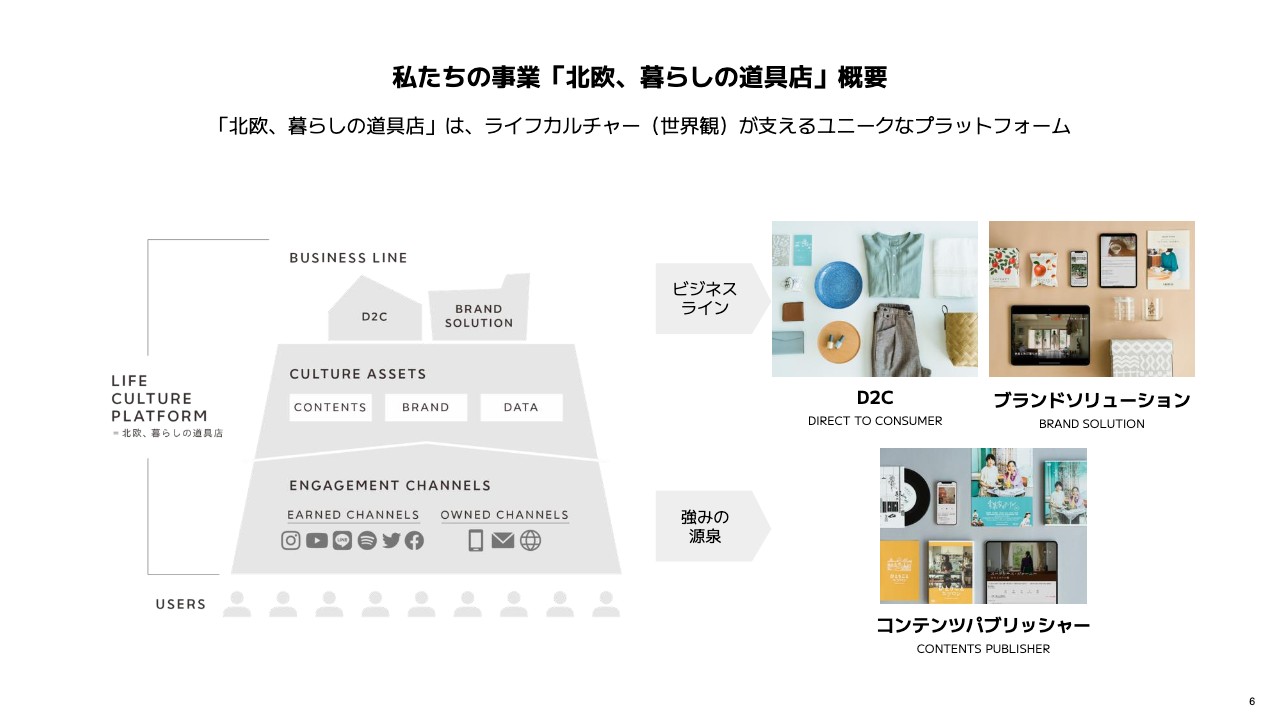

私たちの事業「北欧、暮らしの道具店」概要

そのようなミッションに基づいて、我々が創業以来取り組んでいる事業がライフカルチャープラットフォーム「北欧、暮らしの道具店」の運営です。「北欧、暮らしの道具店」が行っている主な活動を、あえて3つにカテゴライズするならば、1つ目は商品を作ったり仕入れたりして、お客さまに直接自社チャネルのみで販売するD2Cのビジネスです。

2つ目は、商品開発やコンテンツ制作、あるいは実際に物流機能を通じて商品をお届けするといったD2Cのケイパビリティを、国内のナショナルクライアントを中心としたBtoBの企業にプロダクトとして提供するブランドソリューションのビジネスです。

これらのビジネスを通じて収益を上げており、この2つのビジネスを支え、ビジネスを優位な環境で行うことができている土壌作りに役立っているのが3つ目のコンテンツパブリッシャーの活動です。

決算内容などを見るとわかるとおり、我々の収益の大半は直接的に物を販売するD2Cのビジネスによって得ています。95パーセントくらいはこちらの収益で、投資家のみなさまが我々を他社と比較するときには、他のD2C事業者やeコマースの事業者と比較することが多いかと思います。

一方、収益の上げ方としては他のD2C事業者やeコマースの事業者と非常に似かよっていますが、顧客をどのように創造し、顧客との関係をどのように維持するかという部分に大きな違いがあります。それが我々の収益構造やその卓越性につながっていると考えています。

一般的なD2Cやeコマースの事業者は、まずは広告でお客さまとの出会いを生み出します。そして、広告で生み出した出会いから、セールやポイント、クーポンのような販促を繰り返し案内していくことで、常連顧客になってもらうのが王道です。

これに対して我々の場合は、強みの源泉でもあるコンテンツパブリッシャーの活動を通じて、Web記事、ドキュメンタリー動画、ドラマ、映画、ポッドキャスト、時には音楽などのコンテンツパッケージを制作します。そして、それらをインターネット上のさまざまなチャネルを通じて今のお客さまと未来のお客さまに対して配信し続けています。

このような活動によって、スライド左側の図で示した「CULTURE ASSETS」という魅力的な世界観が醸成されます。SNSや動画共有サイト、アプリなどインターネット上のさまざまなチャネルで我々のコンテンツに出会ったお客さまが「魅力的な世界観のコンテンツを受け取り続けたい」と希望した場合に、さまざまなエンゲージメントチャネルでフォローしたりチャンネル登録したりダウンロードしたりしてくださいます。

このような方々に魅力的なコンテンツを送り続けることによって、そのコンテンツを受け取る方々にもいずれD2Cの利用者になっていただきたいと考えています。いったん利用者になった後も継続的にコンテンツが送り続けられることによって、繰り返しリテンションされ、大きな広告費や販促費をかけずとも顧客が創造され、関係が維持できることが我々のプラットフォームの大きな強みです。

この土台の上でD2Cやブランドソリューションのビジネスを展開できていることが、我々の非常にユニークかつ卓越したポイントとなっています。

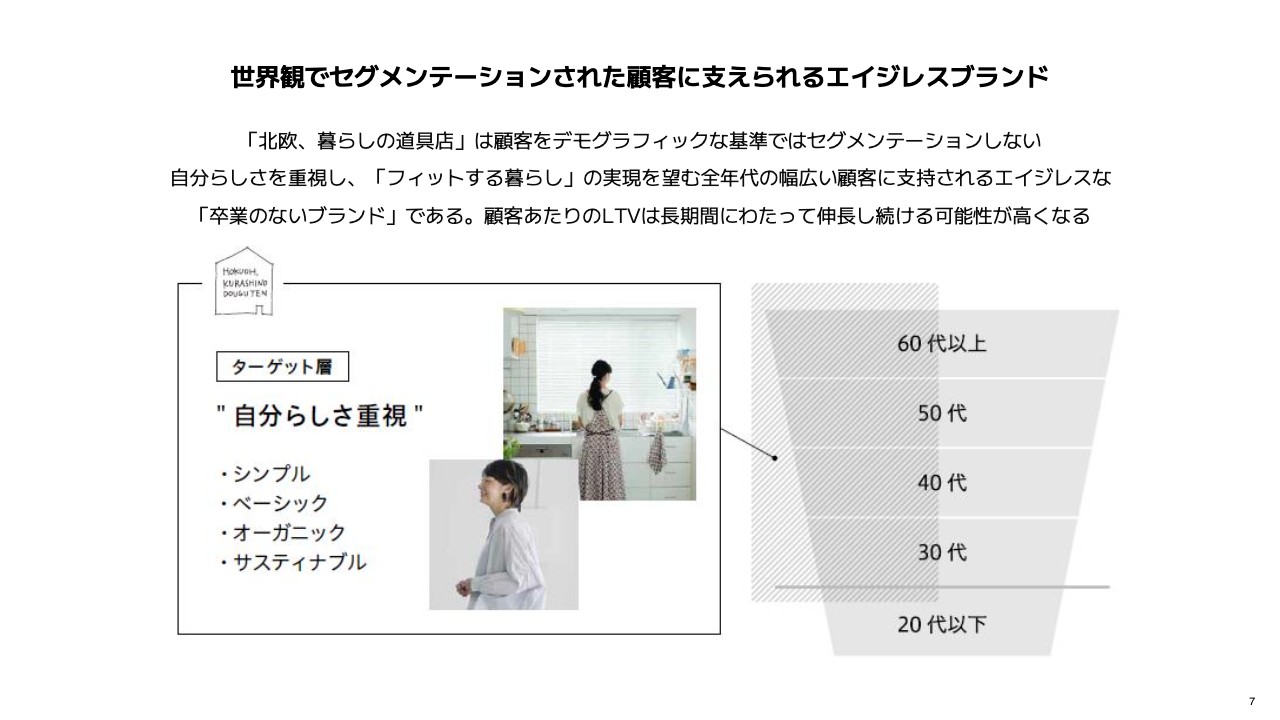

世界観でセグメンテーションされた顧客に支えられるエイジレスブランド

このようなビジネスを展開できているため、我々のブランドは非常に長い期間にわたってお付き合いいただけるエイジレスなブランドになっています。顧客には「フィットする暮らし」、つまり自分の人生を自分らしいと感じて満足できることを重視する人たちが集まっており、このような考え方は大人になって価値観が固まった後に大きく変化することはほとんどありません。そのため、例えば20代後半で顧客になったお客さまは、30代、40代、50代と歳を重ねていく中でも引き続き長くお付き合いいただけるケースが非常に多いです。

また、我々のブランドは若い人たち向けやシニア向けなどと年齢で区切って訴求していないこともあり、新規のお客さまとしては50代以上の方がとても増えてきている状況です。結果として、20代後半から70代くらいまで幅広いお客さまがいるエイジレスなブランドになっており、長くお付き合いいただけることが多いためLTVが非常に伸長しやすい特徴があります。

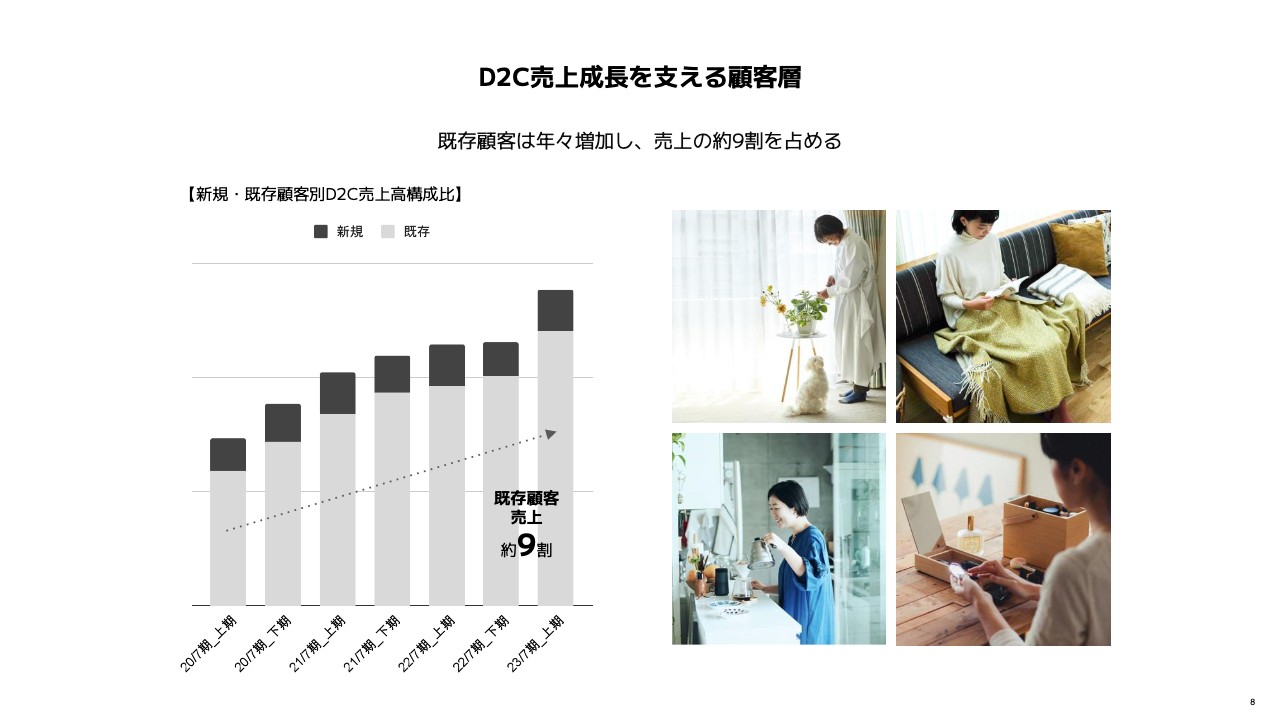

D2C売上成長を支える顧客層

そのような強みにより、創業以来、売上は順調に伸びてきています。スライド左側のグラフで、既存顧客の売上によって売上の伸長が実現していることが見て取れるかと思います。

お客さまは魅力的なコンテンツによって醸成される世界観に魅了され、さまざまなエンゲージメントチャネルで我々と接点を持ちます。そして、エイジレスなブランドですので、お客さまの価値観が大きく変わらない限り離脱することが少なく、あるいはいったん離脱しても戻ってくる確率が非常に高いのです。

2023年7月期 第2四半期 損益計算書(対 前年同期実績)

山口揚平氏(以下、山口):第2四半期の決算概要および業績予想の進捗について、まずは損益計算書の概要をご説明します。スライドの表は2022年7月期第2四半期との比較です。

2023年7月期第2四半期の売上高は前年同期比13パーセント増の14億4,600万円となりました。そのうちD2Cの売上高は前年同期比17.3パーセント増と大きく成長できており好調です。

販管費が前年同期比で増加しているため、営業利益と経常利益は若干の減益となっていますが、それでも経常利益率は15.7パーセントと高い水準を達成できています。業績予想で目安としている経常利益率15パーセントを第2四半期単体でも達成できたかたちです。売上高・利益ともに、業績予想に基づく計画値を上回るペースで順調に進捗しています。

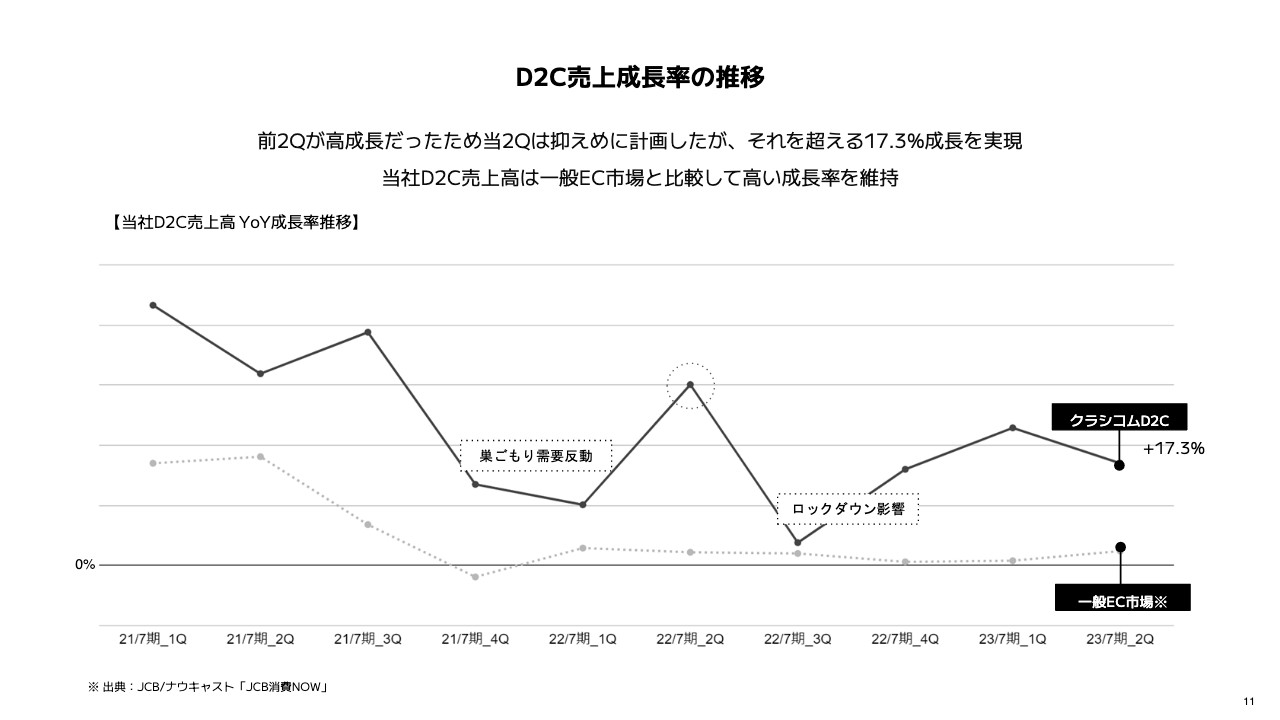

D2C売上成長率の推移

D2Cの順調な推移について詳しくご説明します。スライドのグラフにおける実線はD2Cの成長率、点線は一般EC市場の成長率の推移です。

グラフを見るとわかるとおり、比較対象となる2022年7月期第2四半期は、巣ごもり需要の反動から回復し30パーセントを超える非常に高い成長率でした。そのため、今期の計画を立てる際に、当初から第1四半期ほどの成長率にはならないと見込んでいました。実績としては17.3パーセントの成長率で、予想どおり第1四半期よりは若干低くなっていますが、計画を上回る非常に良い進捗となっています。

また、一般EC市場と比較すると、継続的にEC市場全体を上回る成長を遂げています。

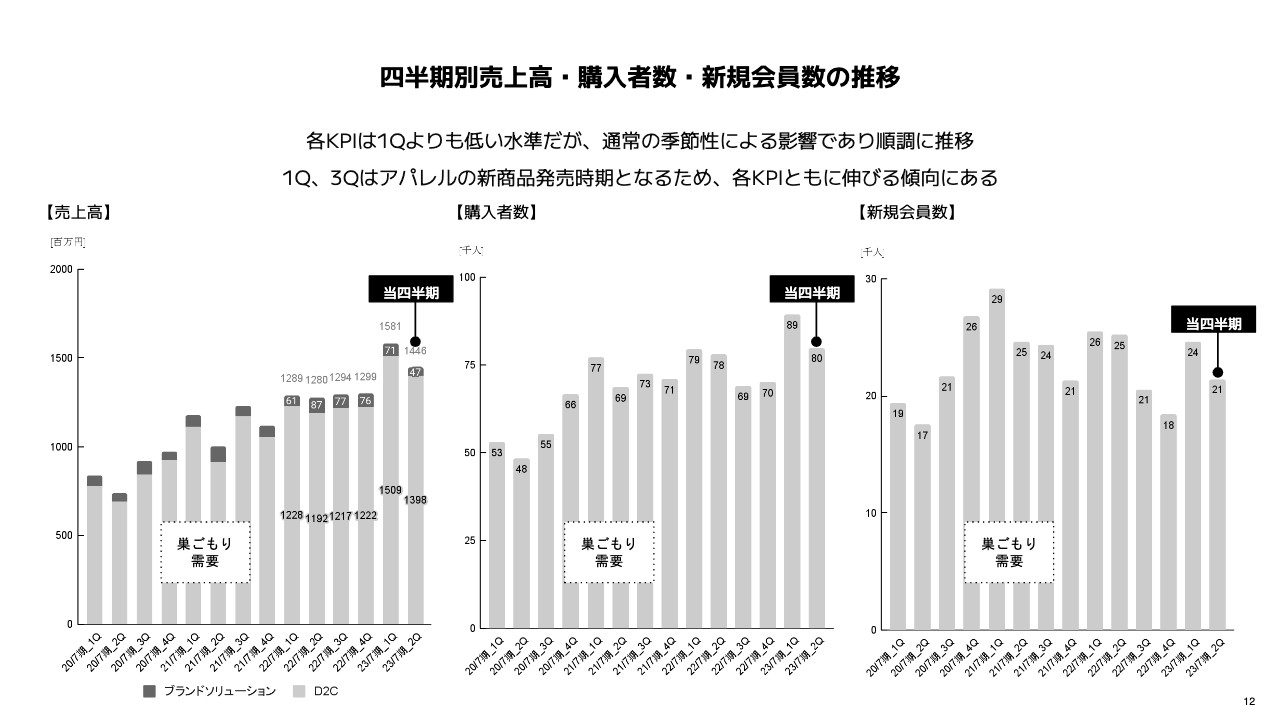

四半期別売上高・購入者数・新規会員数の推移

四半期別の売上高・購入者数・新規会員数の推移です。スライドのグラフでご理解いただきたいのが、我々の季節性についてです。

我々の売上高の約6割がアパレル系である関係で、決算期としては第1四半期が秋冬物の発売期、第3四半期が春夏物の発売時期となるため、第1四半期と第3四半期が売上高・各KPIともに伸びやすい傾向があります。そのため、今までの季節性として第1四半期と第2四半期を比較した時に第2四半期が若干低下することがあるのです。

2022年は売上高において季節性がまったく現れていませんが、こちらは巣ごもり需要による反動減や上海市のロックダウンの影響などの外部要因によるものです。そのような外部要因が解消されたため、2023年7月期第2四半期は通常の季節性が現れている状況です。

第2四半期は売上高・各KPIともに第1四半期より下がっていますが、こちらは通常の季節性の範囲内で順調な推移となっています。

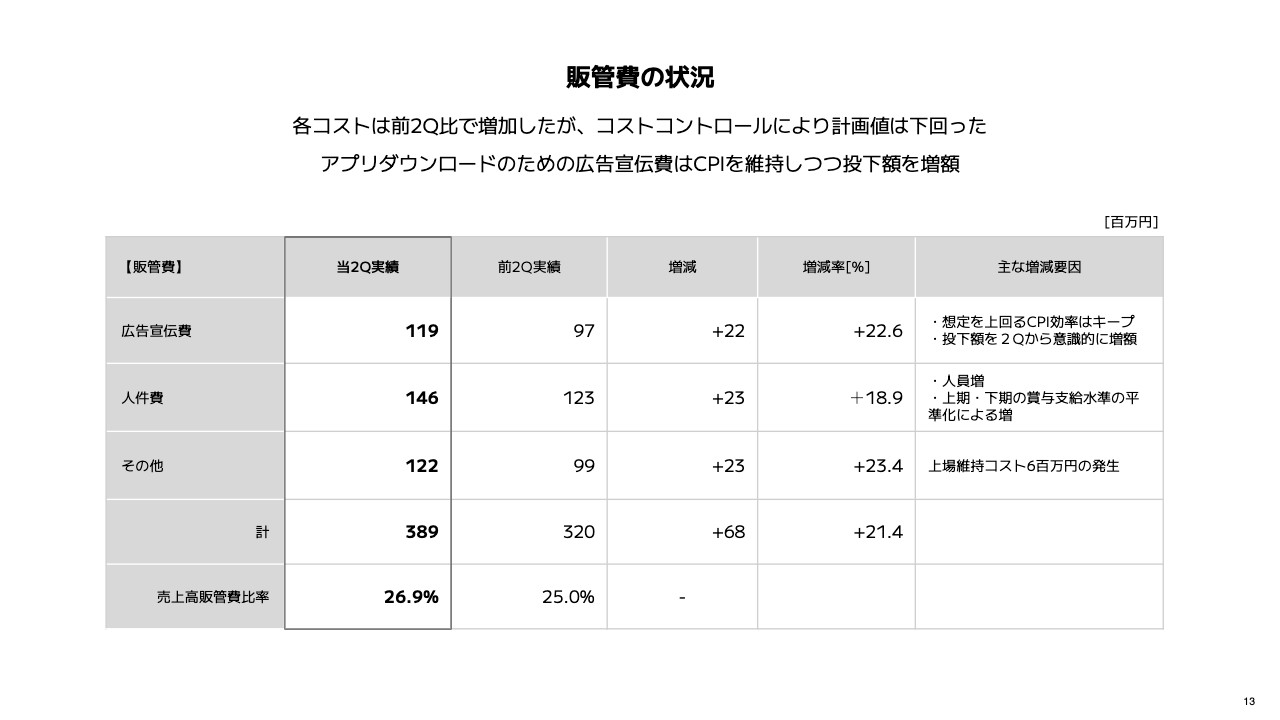

販管費の状況

調達資金を広告宣伝費や人件費に投資している関係上、販管費は全体的に増えています。広告宣伝費については、第1四半期から引き続き想定を上回るCPI効率を維持しながら、第2四半期から意識的に投下額を増やしています。

人件費については、人員増による増加と賞与の支給方法が若干変更したことの影響が現れている状況です。2022年まで賞与として上期に1ヶ月分、下期に2ヶ月分を支給していましたが、2023年7月期から上期と下期にそれぞれ1.5ヶ月分を支給するルールに変更しました。

その他の販管費も増えていますが、上場維持コストを除けばほぼ売上高の増加に応じた増加率となっています。

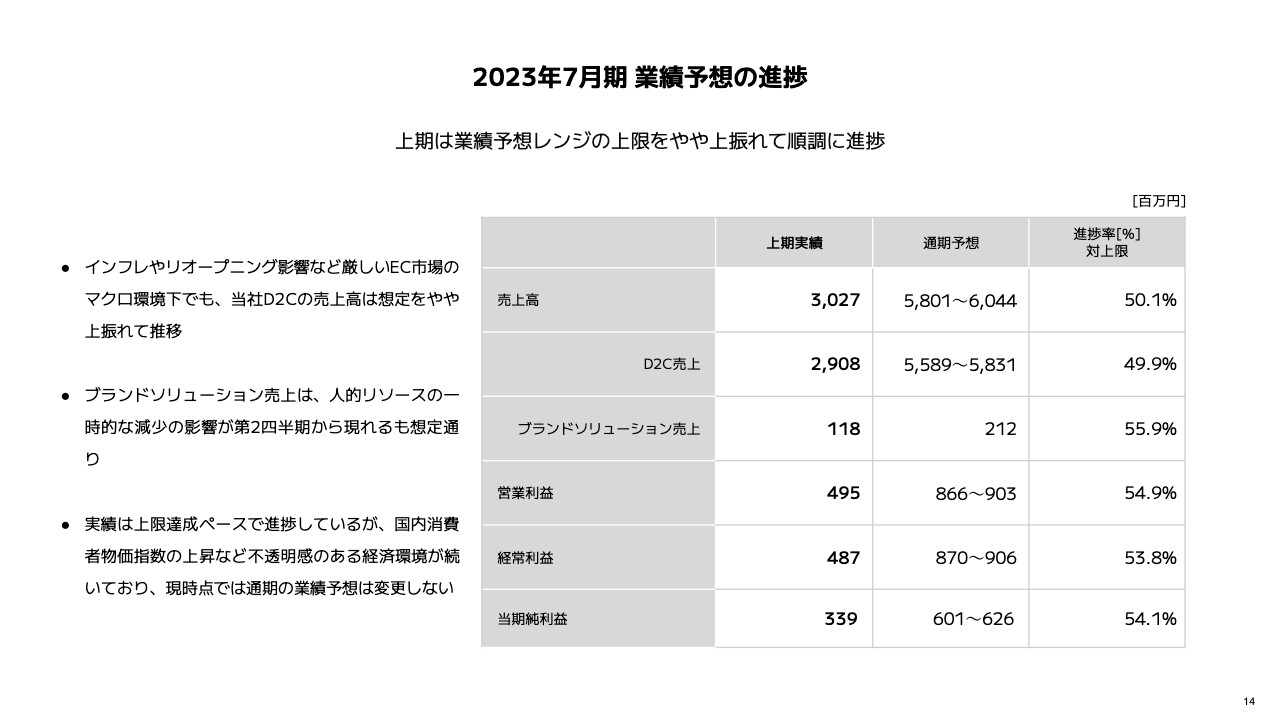

2023年7月期 業績予想の進捗

2023年7月期の上期の業績に関して、まず業績予想の進捗についてご説明します。第2四半期が非常に好調だったこともあり、上期は業績予想のレンジにおける上限をやや上振れて順調に進捗しています。

D2Cの売上高は、厳しい環境の中でも想定をやや上振れて推移しています。上限に対する進捗率は49.9パーセントと50パーセントを割っていますが、例年上期よりも下期が伸びる傾向にあり、今期の計画でもそのように見込んでいるため、特に問題となる水準ではありません。

ブランドソリューションでは第2四半期から一時的な人的リソース減少の影響が現れていますが、想定どおりの進捗です。販管費が若干抑えられた結果、営業利益以下の各利益は業績予想の上限よりもやや上振れて進捗しています。ただし、国内消費者物価指数の上昇など不透明感のある経済環境が続いているため、現時点では業績予想の変更はしていません。

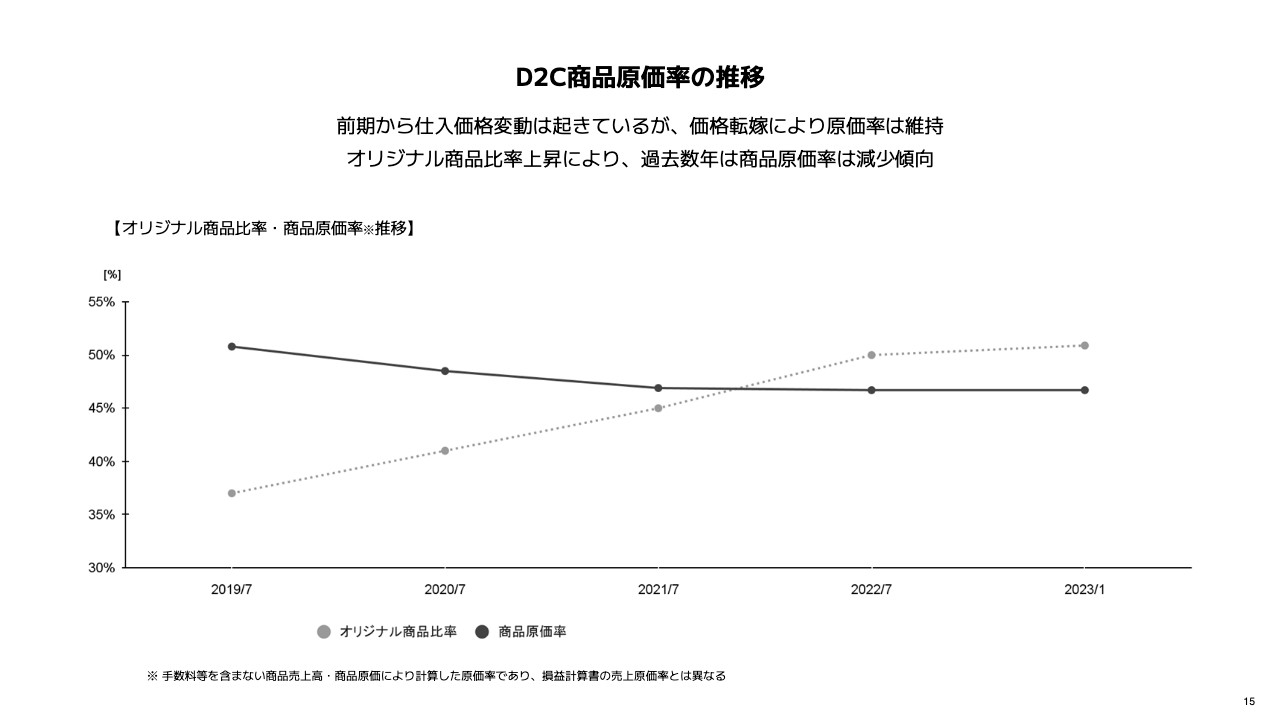

D2C商品原価率の推移

商品原価率も維持できています。スライドの折れ線グラフにおける実線は商品原価率、点線は売上高に占めるオリジナル商品の比率です。

2022年から原材料高や為替の影響等で仕入価格が上昇しているものの、価格転嫁することで原価率を維持できています。また、オリジナル商品の比率上昇により原価率は過去数年において低下傾向です。

2023年7月期 第2四半期 貸借対照表

貸借対照表についてご説明します。前期末と比較すると、2022年8月の上場に伴う資金調達により現預金および純資産が大きく増加し、結果としてより強固な財務基盤を獲得しています。現預金から借入金を差し引いたネットキャッシュも37億4,000万円と潤沢です。

一方、商品の項目で前期末から約1億円増えていますが、こちらは春夏商品の調達による増加であり、在庫の滞留ではありません。第2四半期も商品の評価減はありませんでした。

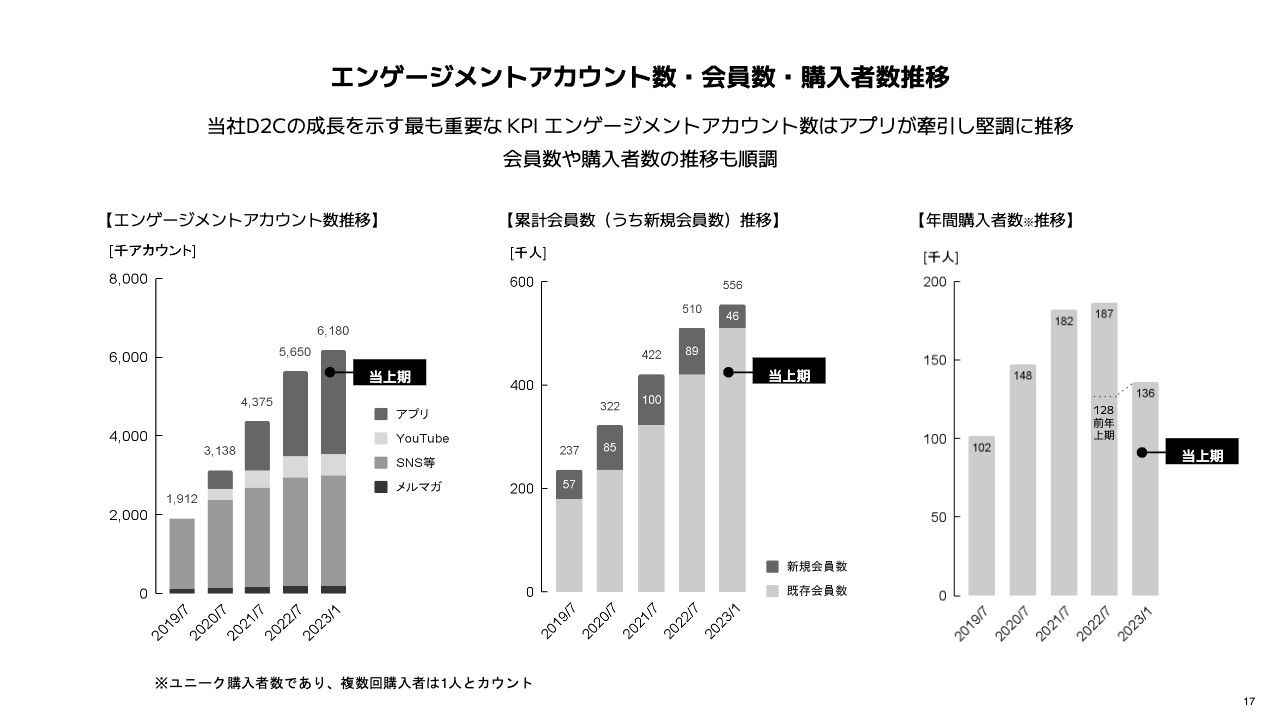

エンゲージメントアカウント数・会員数・購入者数推移

以上のように上期は非常に良い業績を収めることができました。それを支える各KPIも順調に積み上がっています。

エンゲージメントアカウント数は半年間で50万以上増え、第2四半期末時点で620万弱となっています。累計会員数も半年間で4万6,000人増え、55万6,000人となりました。過去数年と比べても良いペースで進捗しています。

年間購入者数は半年間で13万6,000人に達しています。これ以前の数値は1年間のものですので、グラフは下がっているように見えますが、前年同期と比較してもしっかりと伸ばすことができています。

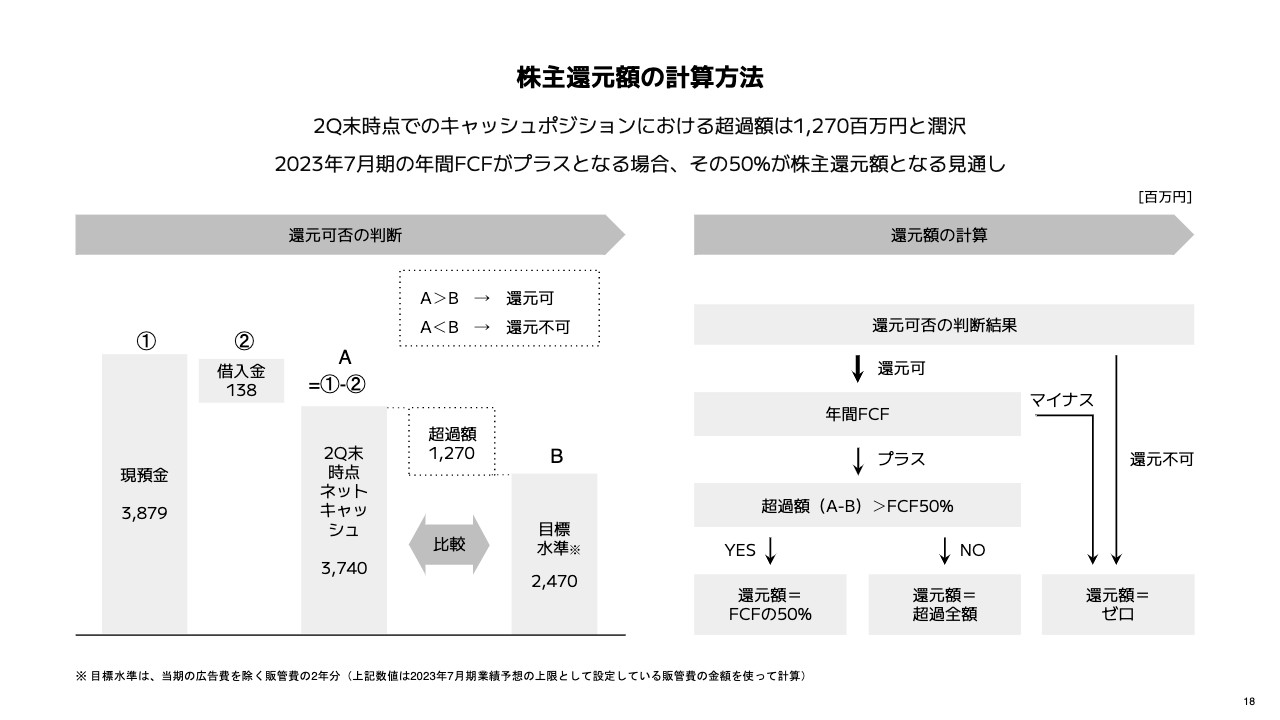

株主還元額の計算方法

株主還元額の計算方法について第2四半期末の状況をもとに補足します。現預金が38億8,000万円、借入金が1億4,000万円あるため、第2四半期末時点でのネットキャッシュは37億4,000万円で、目標水準の24億7,000万円に対する超過額は12億7,000万円です。超過額が潤沢にあるため、今期の年間フリーキャッシュフローがプラスとなる場合は、その50パーセントが株主還元額となる見通しとご理解ください。

ご報告

2022年7月期の決算短信、2023年7月期第1四半期の決算短信および四半期報告書の一部を訂正することとなりました。訂正箇所は第1四半期の1株あたりの四半期純利益と、業績予想に記載していた1株あたりの当期純利益の予想値です。第2四半期の決算をまとめる過程で期中平均株式数の計算に誤りがあり、監査法人とも協議し、このタイミングでの訂正としました。

期中平均株式数を計算するにあたり、2022年8月の上場に伴う株式数の増加や自己株式の減少について日割り計算をする必要があるのですが、この部分にミスがありました。投資家のみなさまには決算情報の訂正によりご迷惑をおかけしてしまい、大変申し訳ありませんでした。

今後同様の誤りが起きないよう、内部統制の強化に向けて監査法人も含めて検討を開始しており、今後の決算に備えた体制整備を進めていきます。

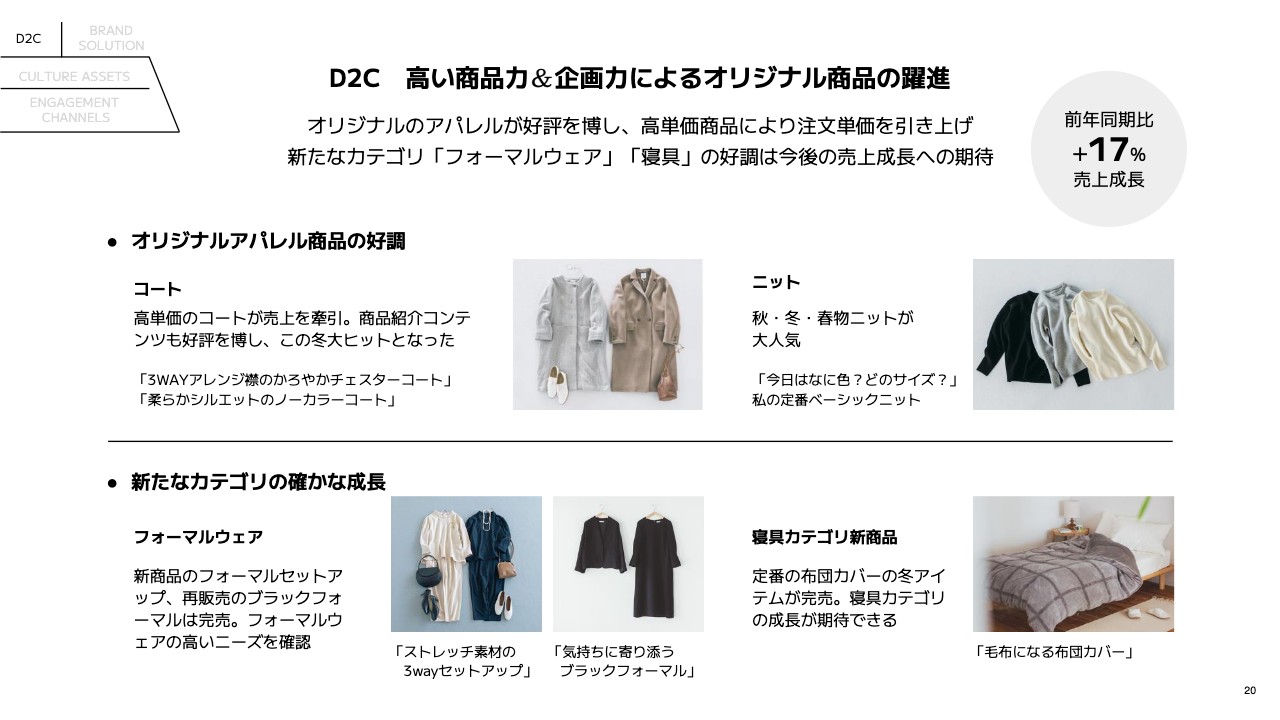

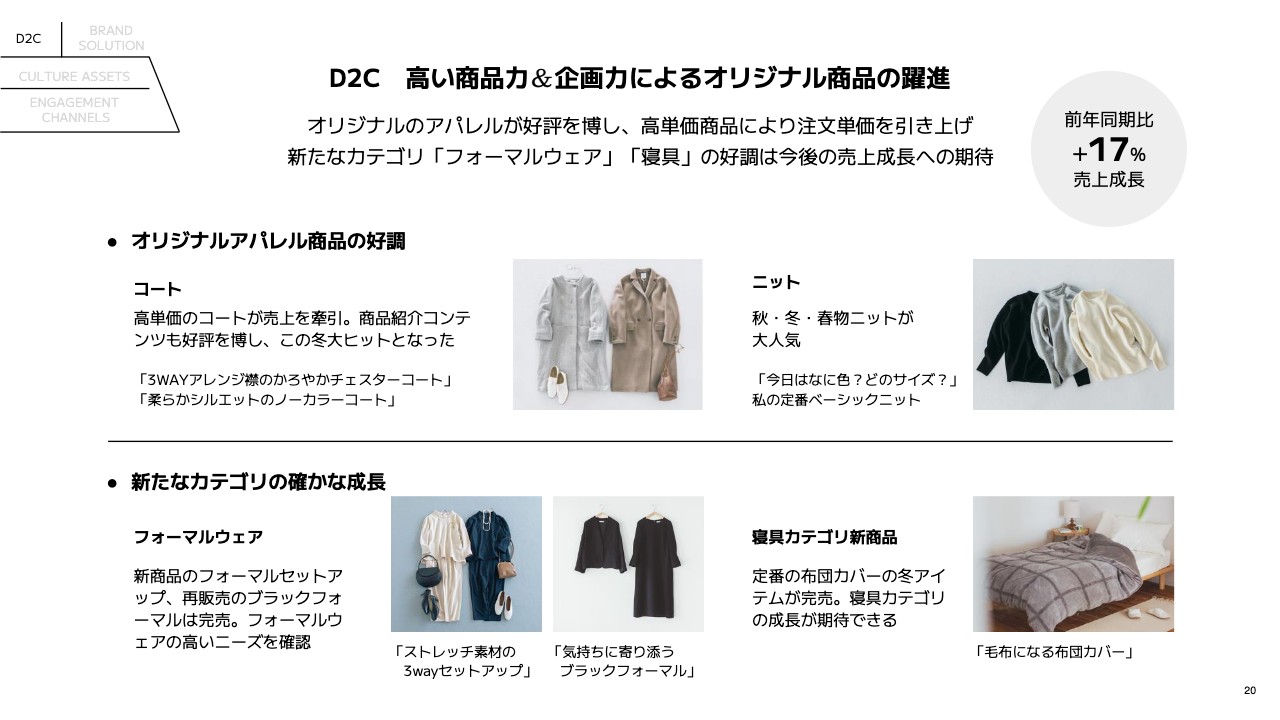

D2C 高い商品力&企画力によるオリジナル商品の躍進

青木:2023年7月期第2四半期の事業ハイライトについてご説明します。D2Cビジネスラインについては、第2四半期においてかなり寒い時期が続いたことにより、オリジナルアパレルの中でも重衣料領域が大変好調でした。比較的単価の高いコートなどにおいて数多くの支持を得ることができ、これにより計画を上回る成長を達成することができたと考えています。

また、新たに取り組んでいるカテゴリについては第2四半期でもしっかりと成果が見られる状況です。ブラックフォーマルといわれる冠婚葬祭用衣料は、引き続き非常に好調に売れています。

こちらのバージョン違いとして、入学式、卒業式、授業参観、結婚式といったフォーマルだがブラックフォーマルほどではない緩やかな場に着ることができる「ストレッチ素材の3wayセットアップ」を発売した結果、強い引き合いがあり、お客さまにフィットするフォーマルウェアが十分に足りていない現状を確認しています。引き続きこの分野の周辺領域を着実に開発していこうと、現在、商品開発部隊でいろいろな開発を進めているところです。

近年から取り組んでいる寝具カテゴリでは「毛布になる布団カバー」が大ヒット商品となっています。これにより、お客さまの寝具カテゴリへの関心が高いことをあらためて認識しました。

ブランドソリューション 案件多数受注

ブランドソリューションビジネスではさまざまな案件を多数受注できています。これまであまりなかったカテゴリとして、ワイヤレスイヤホンなどのオーディオガジェット商品や、大手ハウスメーカー・積水ハウスとの協業、我々のお客さまに非常に支持されているル・クルーゼからのコラボレーションコンテンツの依頼など、引き続きさまざまな施策に対してクライアントから関心を持ってもらえています。

第2四半期の受注の65パーセント以上は取り組みが3回以上のクライアントによるもので、一度ご利用いただいたクライアントに二度、三度と利用してもらえている状況です。

また、第2四半期にブランドソリューションビジネス主催でオンラインカンファレンス「BRAND SOLUTION LIVE 2023」というイベントを開催しました。参加人数が800名を超える中、さまざまな業界においてブランディングやマーケティングで活躍しているみなさまに集まっていただき、コンテンツを提供しました。

イベントに参加された方々は今後のブランドソリューションにおける新たなリードとなるため、イベントの申し込みの際に登録された情報をもとに、アポイントや提案を進めている状況です。

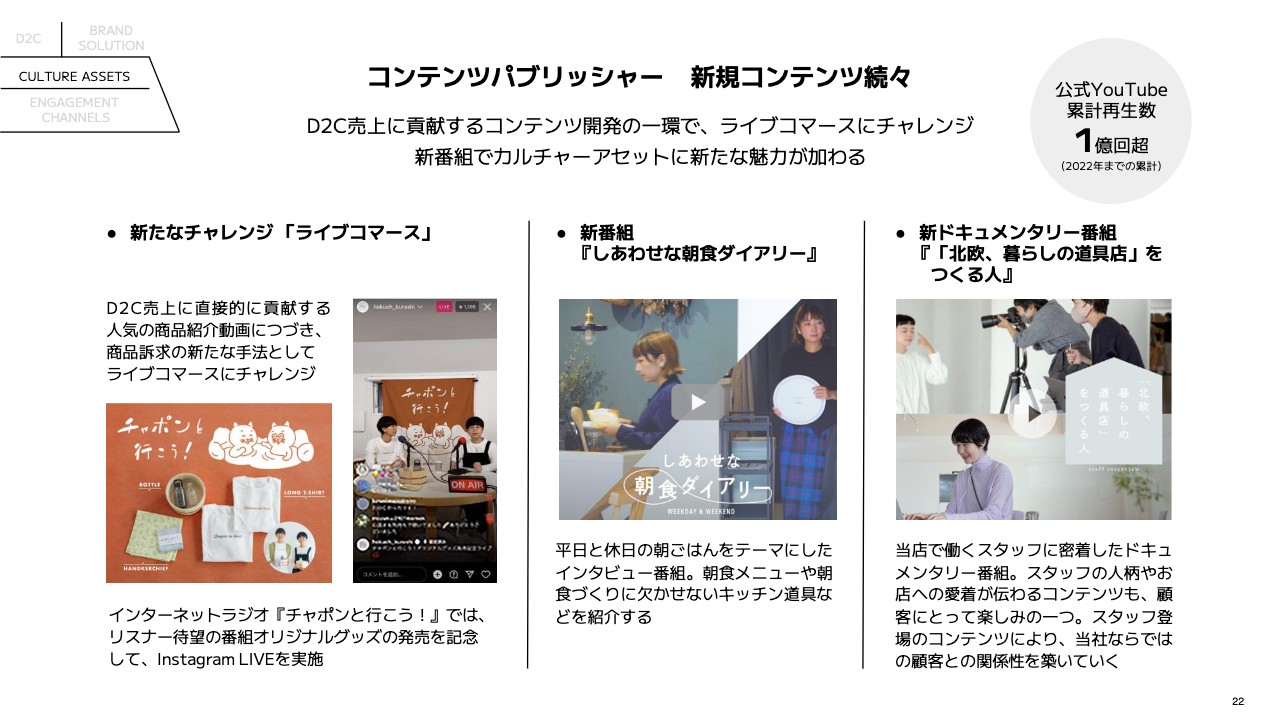

コンテンツパブリッシャー 新規コンテンツ続々

コンテンツパブリッシャーの活動においてもさまざまな新しいコンテンツが生み出されています。これまでどちらかというと取り組みに消極的だったライブコマースの実験を始めており、一定の手応えを感じている状況です。

動画番組でも引き続き新たな番組が開発されており、非常に強い引き合いがあります。YouTubeの累計再生数はこの期間中にトータル1億回を超える規模に達している状況です。

引き続き各パッケージのコンテンツにおいて新たなものを開発し、より多くの今と未来のお客さまに楽しんでもらえるものを生み出していきたいと考えています。

その他トピックス 栄誉ある2つの受賞

その他トピックスとして、この期間中に2つの栄誉ある賞をいただきました。

取締役で共同創業者の佐藤友子が、『日経WOMAN』主催の「ウーマン・オブ・ザ・イヤー2023」という非常に大きな賞を受賞しました。この影響もあり、さまざまなメディアで我々を取り上げていただく動きが起きています。こうした動きは、もちろん我々の本業に対しても中長期的に大きなプラス要因になると考えています。

また「JAPAN EC大賞2022」においても「ブランド部門賞」を受賞しました。

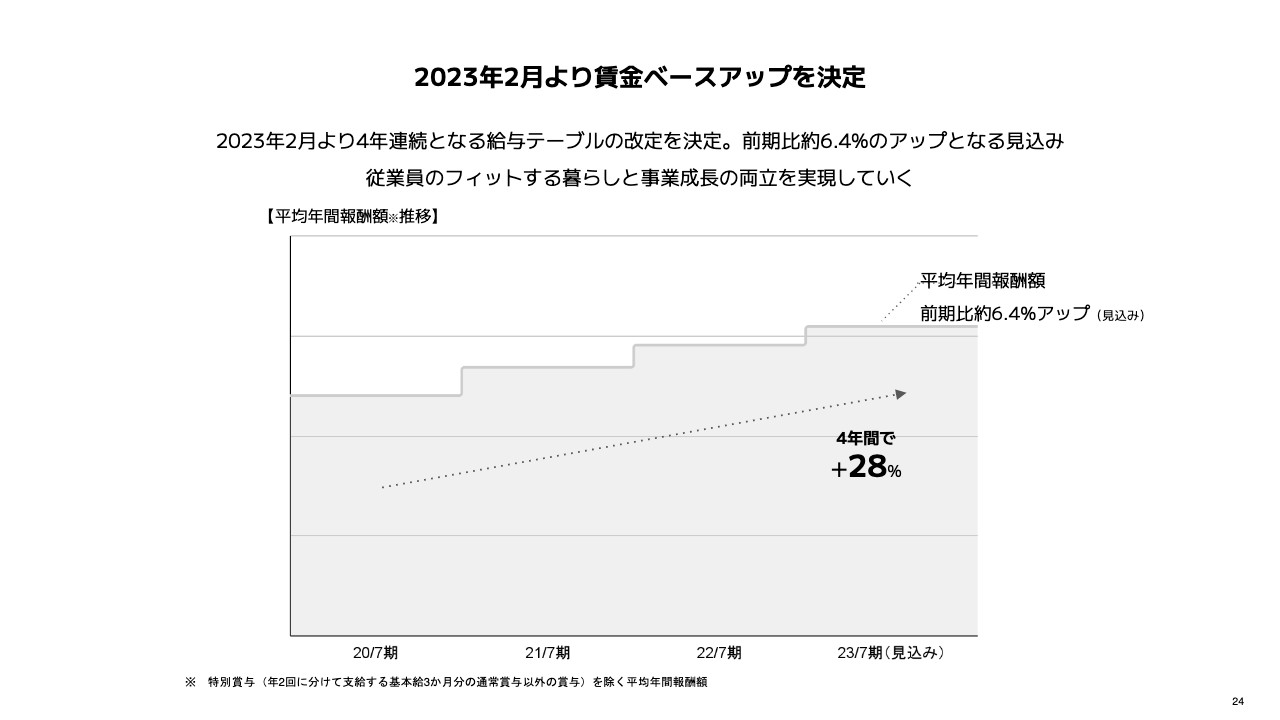

2023年2月より賃金ベースアップを決定

2023年2月に4年連続となる賃金のベースアップを行いました。毎期コツコツと平均年間報酬額を上げてきていますが、今回のベースアップで前期比約6.4パーセントアップすると見込んでいます。

4年間で平均年間報酬額は約28パーセント上がりつつも、売上総利益に占める人件費の割合である労働分配率は一定のレベルを保っており、この4年間で収益性の向上と社員に対する還元の向上を継続して両立できています。

今後も粗利益に基準を置きながら、可能な時には積極的に報酬額を上げていくという取り組みにコミットしていきたいと考えています。

クラシコムの組織風土・人材について

賃金のベースアップを含め、引き続きクラシコムの組織風土・働き方がより良い物であるように取り組んでいます。

こちらのスライドにある数字は2022年7月期のものですが、1人当たりの残業時間は月平均4.8時間と、働き方の調整がしっかりできている状況です。また、育児休暇からの復帰率、男性の育児休暇取得率、女性の管理職比率など、いずれも高い水準を維持しています。

今後も引き続き、社員が個人としての責任を負いながらも、事業の成長に貢献しやすい柔軟な働き方ができるように、経営としてもいろいろな部分で工夫を重ねていきたいと思っています。

質疑応答:第2四半期の売上総利益率低下の理由について

司会者:「第2四半期の売上総利益率が前年の第2四半期よりも若干下がっていますが、この理由を教えてください」というご質問です。

山口:こちらは2022年12月に公開した映画『離れ離れになっても』の影響が表れています。公開に伴い、買い付け費用などこれまでにかかった費用が一時的なコストとして売上原価に計上されているため、原価率が上がっています。この影響を除いて売上総利益率を計算すると、前年同期と同程度の利益水準です。

質疑応答:ネットキャッシュを活用した成長戦略について

司会者:「ネットキャッシュが潤沢にありますが、これを活用した成長戦略をどのように考えているのか教えてください」というご質問です。

青木:成長戦略にキャッシュをどう使うかについては、既存事業の「北欧、暮らしの道具店」のD2C事業は順調に伸びており、中長期的にも安定的に伸びていくと想定しています。したがって、この伸びに仕組みを追いつかせるために、その時々で物流機能やシステムなどさまざまな設備投資・先行投資を行っていく必要があると考えています。

すぐに大きな投資をする計画はありませんが、事業が大きくなっていく過程で、それほど遠くない将来に大きな投資をしなければいけないタイミングが訪れるのではないかと考えています。その時のためにしっかりとキャッシュの水準を確保しておきたい考えです。

同時に、今まで我々があまりトライしてこなかったような、理念やビジョンと共鳴するようなD2Cブランドやデジタルネイティブのブランドを、我々のケイパビリティを活用して伸ばしていける可能性についても検討しています。良い出会いがあった時にはM&Aのようなかたちで買収を行うため、一定の費用を投じる可能性はあると思っています。

ただし、このような取り組みが成功するかどうかは非常に不確実で、実施するとしてもまずは小規模な事例を試して、「勝ちパターン」が作れるかどうかを試した上でアクセルを踏んでいくような慎重な取り組み方になるだろうと考えています。

質疑応答:オリジナルブランド「NORMALLY」による顧客層の変化について

司会者:「『NORMALLY』という男女兼用で使用できる御社オリジナルの商品ブランドがありますが、『NORMALLY』導入による顧客層、特に男性比率の変化を教えてください」というご質問です。

青木:「NORMALLY」については、定期的に行っている我々の認知度調査で、あるタイミングで20代から30代の男性の認知が非常に大きく上がってきている状況を受けて、我々のサイトで男性のお客さまにどのくらいお買い物をしていただけるのかを図るために、1つの観測気球的な取り組みとして始めました。

現在、企画した商品は計画内ではしっかりと売れていますが、一方で予想を超える大きな成功には今のところ達していない状況です。したがって、男性比率がこの取り組みによって大きく増えるという変化はまだ起きていません。

ただし、我々が送り出しているコンテンツを話題にしている方やご覧になっている方、認知している方の中に男性が増えていることは、さまざまなフィードバックを通じて認識しています。このような状況の変化にD2Cビジネスとして対応する方法があるかどうかについては、さまざまな実験を繰り返しながら継続的に取り組んでいきたいと考えています。

質疑応答:新しいオリジナルドラマの制作予定について

司会者:「新しいオリジナルドラマの制作予定はありますか?」というご質問です。

青木:オリジナルドラマについて、現在計画中・制作中のものはありません。ただし、チャンスがあればまた良い企画で良いスタッフとともに良い作品を作りたいという意欲は持っています。したがって、今期中に新たなオリジナルドラマをリリースしたり制作開始したりする計画はありませんが、来期以降でそのような取り組みを行う可能性はあると考えています。

質疑応答:今後の成長を支えることが期待される商品・分野について

司会者:「スライドで紹介されたもの以外で、今後の成長を支えると期待される商品・分野を教えてください」というご質問です。

青木:分野としては、新しいカテゴリとしてしっかりと育てていきたいと以前からお話ししてきたコスメ・ビューティカテゴリと、アンダーウェアカテゴリが挙げられます。これらの商品については第2四半期中も開発・販売を継続しており、一定以上の手ごたえを感じています。

これらのカテゴリで大きく状況を変えるほどの成功を収める商品の企画や販売方法が見出されれば、再びゲームチェンジが起こるだろうと期待しています。

質疑応答:仕入価格上昇の価格転嫁による影響について

司会者:「仕入価格の上昇を小売価格に転嫁しているとのことですが、アパレルでは従来品と比較して何割ほどの売上になっていますか? また、消費者の反応やこの春から夏にかけての見込みを教えてください」というご質問です。

青木:現状として、直近1年間ほどで全SKUのうち約3分の1の商品に値上げが発生しています。総じて10パーセント前後の値上げ幅でどうにか販売している状況です。値上げが継続してきている足元の状況としては、今のところ値上げが原因で需要の大きな減退があるというシグナルがはっきり出ているわけでありません。

しかし、ついに日本国内の消費者物価指数が4パーセント程度となり、明確なインフレが確認できているほか、この春からこれまでも上昇してきた電気料金がさらに大きく上がると東京電力より告知されています。そのため、我々の値上げというよりは、このような社会全体の生活コストの上昇が事業にどのような影響を与えるかが、これから見えてくるポイントだと思っています。

第2四半期までの計画値を上振れる好調な成長を確認しつつも、このタイミングで業績予想を変更していないのは、蓋を開けてみないとそれらの影響が見通せないと思っているためです。ただし、我々の事業単体としては、需要の大きな減退や買い控えのシグナルを感じるような局面は今のところありません。