2025年3月3日に発表された、東洋ドライルーブ株式会社2025年6月期第2四半期決算説明の内容を書き起こしでお伝えします。

目次

飯野光彦氏(以下、飯野):みなさま、こんにちは。東洋ドライルーブ代表取締役の飯野です。本日は、当社の決算説明会にご参加いただきありがとうございます。スライドの目次に沿ってご説明します。

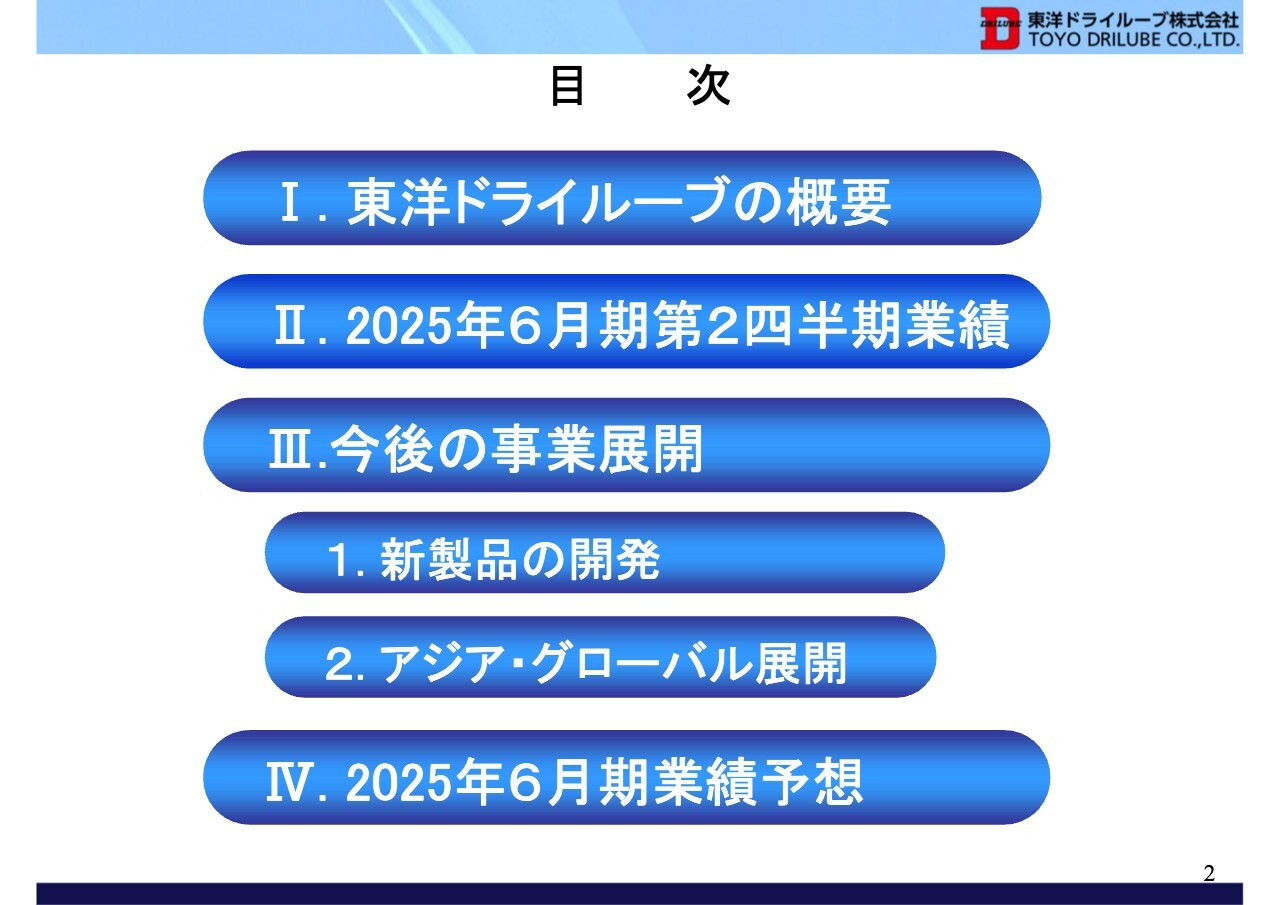

I.東洋ドライルーブの概要

東洋ドライルーブの概要です。特に内容について変わったところはありませんが、スライド中段の従業員数が514名だったものが11名減って503名となっています。

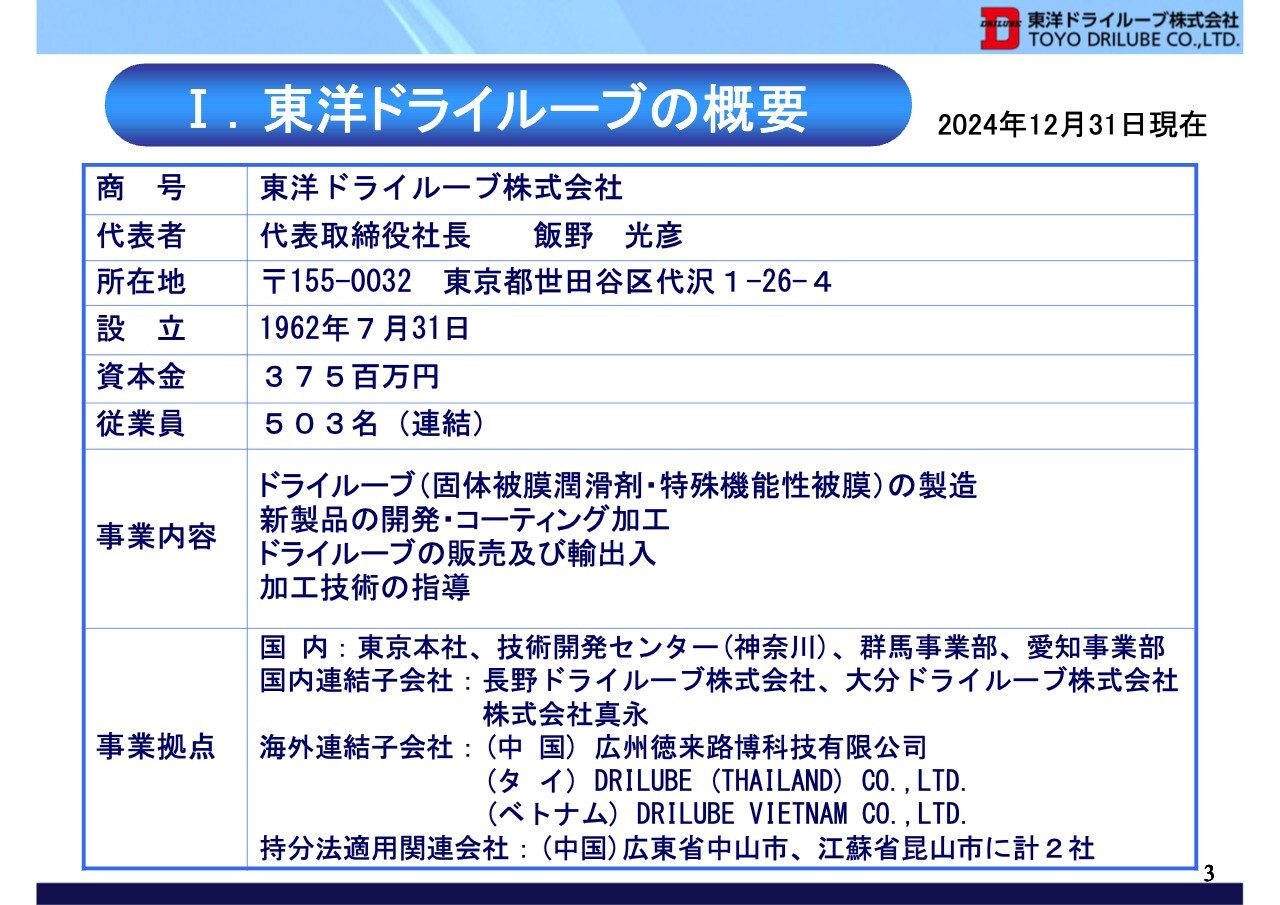

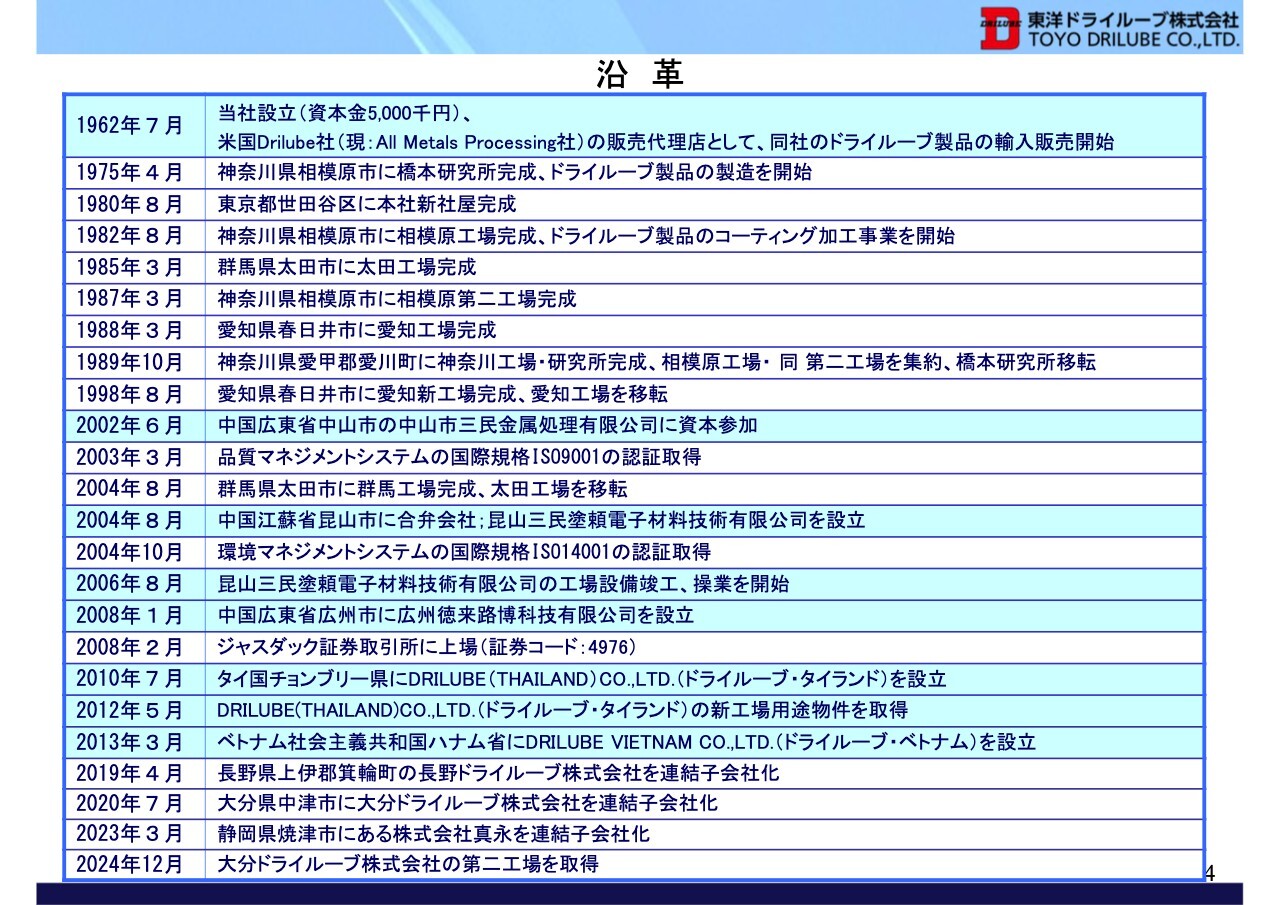

沿革

沿革です。スライド最下段に、昨年2024年12月に、子会社である大分ドライルーブ株式会社の第二工場を取得したことが追加となっています。

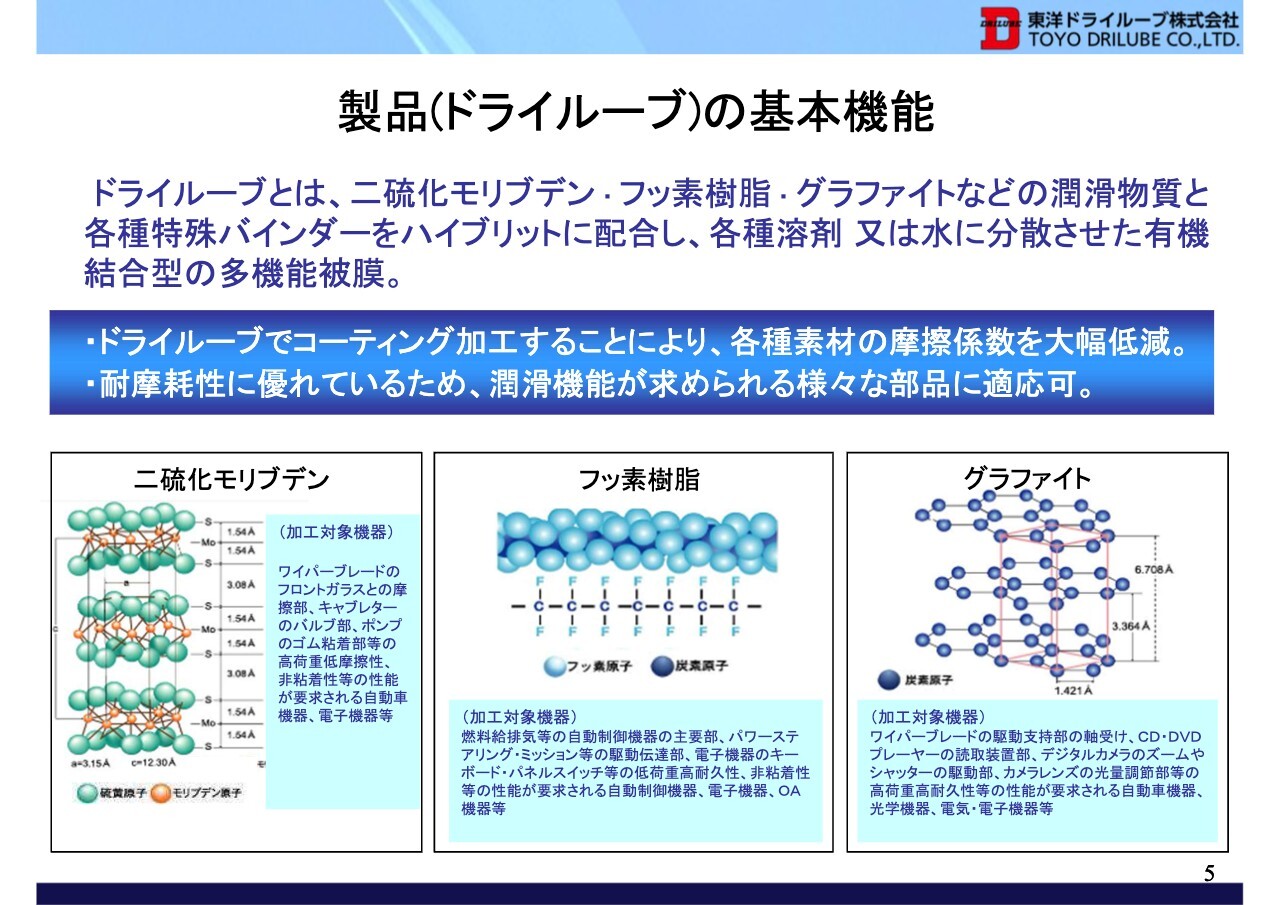

製品(ドライルーブ)の基本機能

ドライルーブの製品の基本的な機能をご説明します。「ドライルーブ」は、社名でもあり製品名でもあります。ドライが乾燥、ルーブが「Lubricants」の略で、つまり潤滑です。

通常、潤滑というとウェットなオイル・グリースを連想されるかと思いますが、私どもはいろいろな潤滑物質、いろいろな機能を持ったものを被膜化しました。ウェットなものが使えないようなところで被膜を使って、潤滑などの機能を発揮させる製品を市場に投入しています。

非常にたくさんありますが、主な成分として、スライド左端の二硫化モリブデン、二硫化タングステン、中央のフッ素樹脂、シリコン樹脂、右端のグラファイト、窒化ホウ素等の潤滑物質を配合し、お客さまのニーズに応える被膜を作っています。

製品ラインナップ

製品のラインナップです。スライド中央の上にある赤い丸が第1グループで、先ほどご説明した潤滑被膜です。こちらが私どものメイン商品で、自動車や光学業界に限らず、さまざまな産業界で採用されています。みなさまの身の回りのいろいろな製品の中で採用されています。

第2グループは、熱関連の製品です。被膜で発熱させる、被膜で断熱させる、被膜で放熱させるといった熱関連の機能被膜です。採用例はまだ多くありませんが、潜在的にはいろいろ採用されるべきところがあると思ってます。

第3グループは電気関係で、絶縁・導通・電磁波シールドなどの機能を持った被膜を用意しています。自動車のEV関連などに引き合いが増えているのが現状です。

第5グループは耐薬品で、かなり強い薬品に対して保護をする膜です。自動車関連で採用が増加しています。

第6グループは光学業界で、交換レンズやボディの上の部分、後ろ側にあるモニターを乗せている部分、カメラの中のシャッター関連、ズームの中の絞り関連といったところで使われています。レンズの場合は、オイル・グリースが使えないこともあり、いろいろなところで採用されています。

第7グループは速乾性の潤滑剤で、工業用の速乾性潤滑剤として販売されています。当社の1つの工場では、月に数千万個の小さなスイッチ関係の部品に加工しています。

第8グループは少し硬い膜で、ダイヤモンドライクカーボン、アモルファスカーボンを素材の上に形成するものを市場に投入しています。

第9グループは外装・内装、特に内装関係において、高級な外観を形成するところで採用されており、この事業が今伸びているところです。

ドライルーブの採用例

「ドライルーブ」の採用例です。スライドには自動車機器、電子部品、光学機器、その他を記載しています。自動車機器では内燃機関、その周辺機器の駆動伝達関係、制御機器など、さまざまなところで採用されています。

電子部品では、スイッチやマイクロモーター、ゲーム機器などに採用されています。光学機器に関しては、先ほどご説明したとおりです。

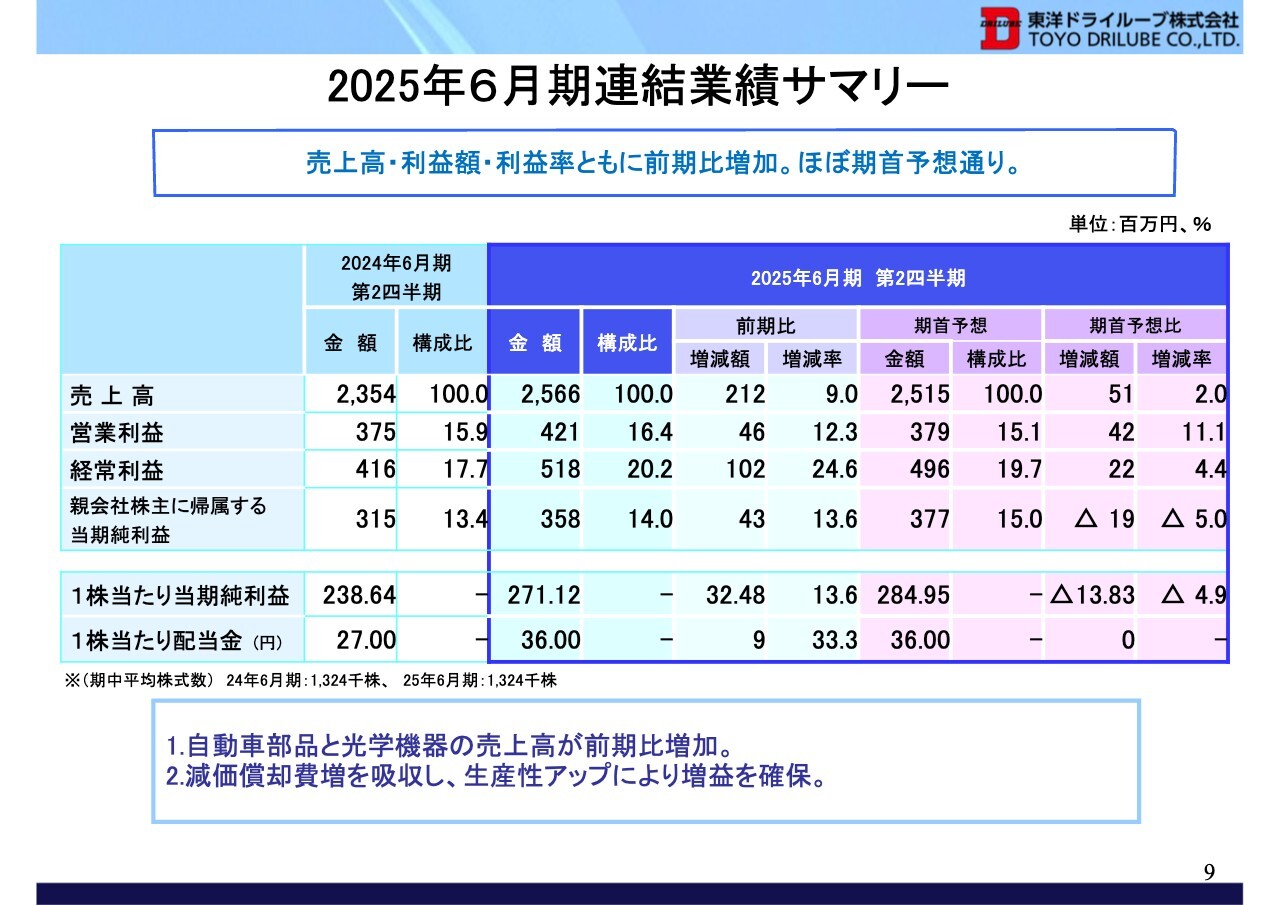

2025年6月期連結業績サマリー

2025年6月期第2四半期の連結業績です。売上高が25億6,600万円で前期比2億1,200万円増加し、9.0パーセントの増収でした。営業利益は4億2,100万円で前期比12.3パーセント増、経常利益は5億1,800万円、前期比24.6パーセント増となりました。

親会社株主に帰属する当期純利益は3億5,800万円、前期比13.6パーセント増となりました。自動車部品と光学機器において、売上は前期比増という結果でした。原価高騰時代と言われており、当社も労務費、電力費、原材料費等、原価に関わるすべての費用が大幅に増加しましたが、売上の増加と生産性を向上させたことにより、製造原価増加の影響を抑制することができました。

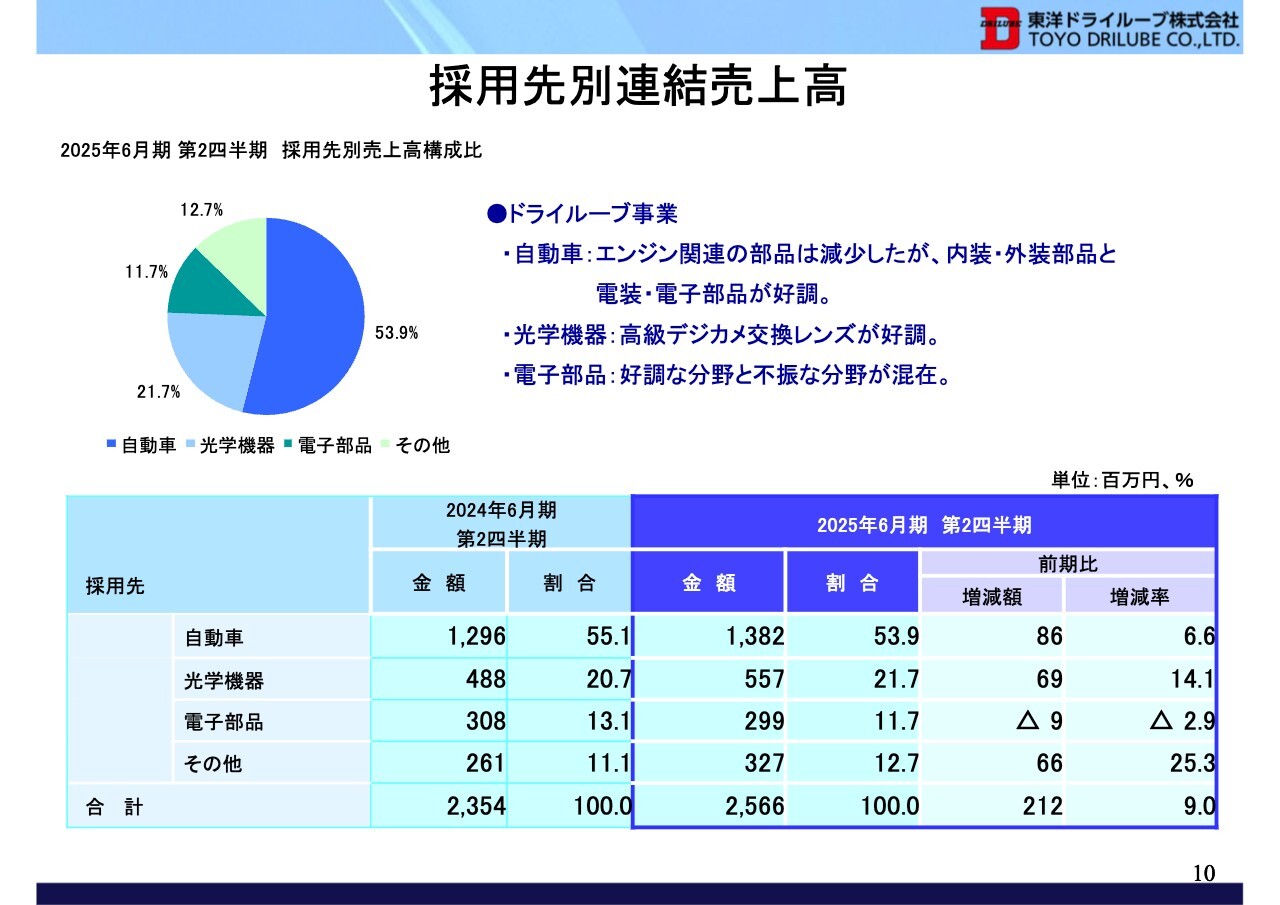

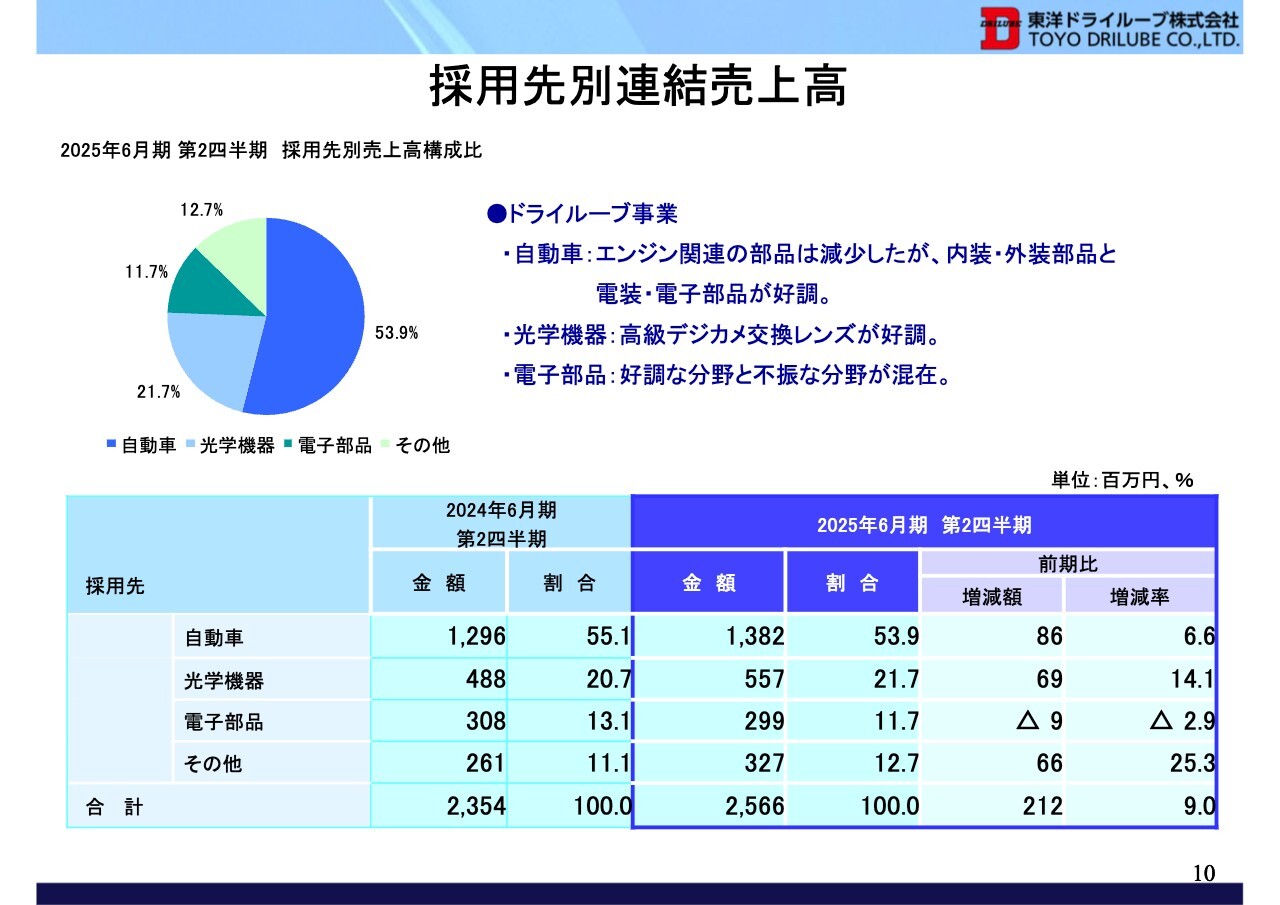

採用先別連結売上高

採用先別連結売上高です。スライド左上の円グラフのとおり、自動車が全体の53.9パーセントを占めています。2024年6月期の55.1パーセントから53.9パーセントと、比率は若干下がりましたが、売上は前期比6.6パーセント増と、8,600万円ほど増加させることができました。

光学機器は、カメラ本体および交換レンズの生産量が好調に推移した結果、売上高が5億5,700万円、前期比14.1パーセント増と6,900万円ほどの増収となりました。一方、電子部品はゲーム機およびスイッチ類が低調で、前期比で2.9パーセント減、900万円減少しました。

自動車に関して少し補足すると、私どもでは自動車を6つの分野に分類しています。その他を含めると7分野です。エンジン本体そのものに関しては大きく減少していますが、エンジンの制御機器関連や駆動部品関係、内装・外装関係が増加したことにより増収となりました。

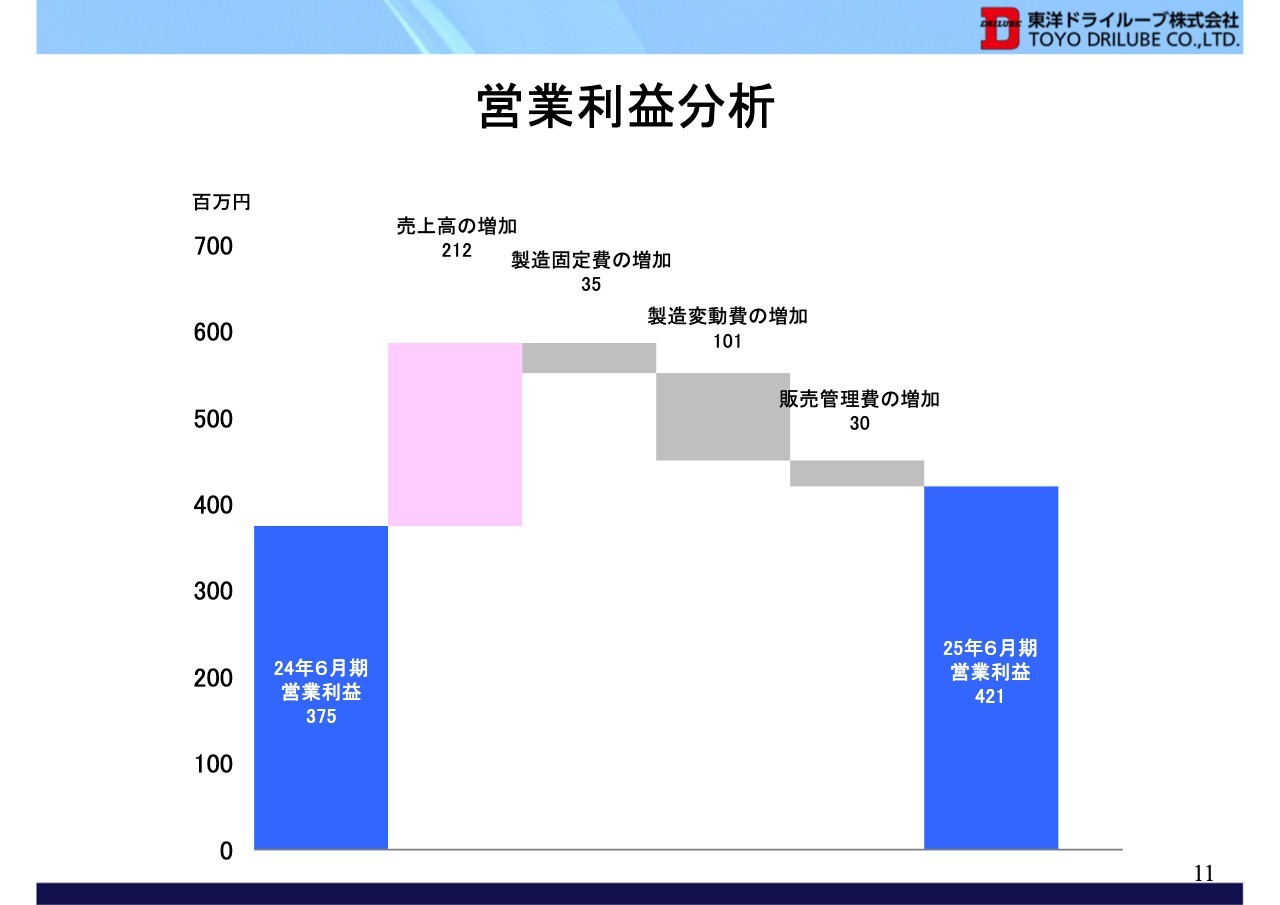

営業利益分析

営業利益の分析です。営業利益は前年第2四半期が3億7,500万円であったのに対し、売上高の増加が2億1,200万円、製造固定費の増加が3,500万円です。これは、労務費と設備投資による減価償却費の増加によるものです。

製造変動費は、売上高の増加に比較すると、率としては増えている状況です。販売管理費は前年とほぼ変わらない状況になっています。結果として、営業利益が4億2,100万円と5,000万円近くの増益となりました。

連結損益計算書

連結の損益計算書です。売上高は前期比9.0パーセント増加で、営業利益は前期比で2桁の増加率です。

営業利益に関しては3億7,500万円から4,600万円増加し、4億2,100万円でした。営業外収益は、持分法による投資利益が6,100万円増加したことで、前期比136.2パーセント増の1億1,100万円となりました。

経常利益の特別利益においては、国からの助成金が5,100万円減少、特別損失においては、固定資産圧縮損が、4,700万円の減少となりました。

最終的に、税金等調整前当期純利益が5億1,900万円、親会社株主に帰属する当期純利益が3億5,800万円となりました。

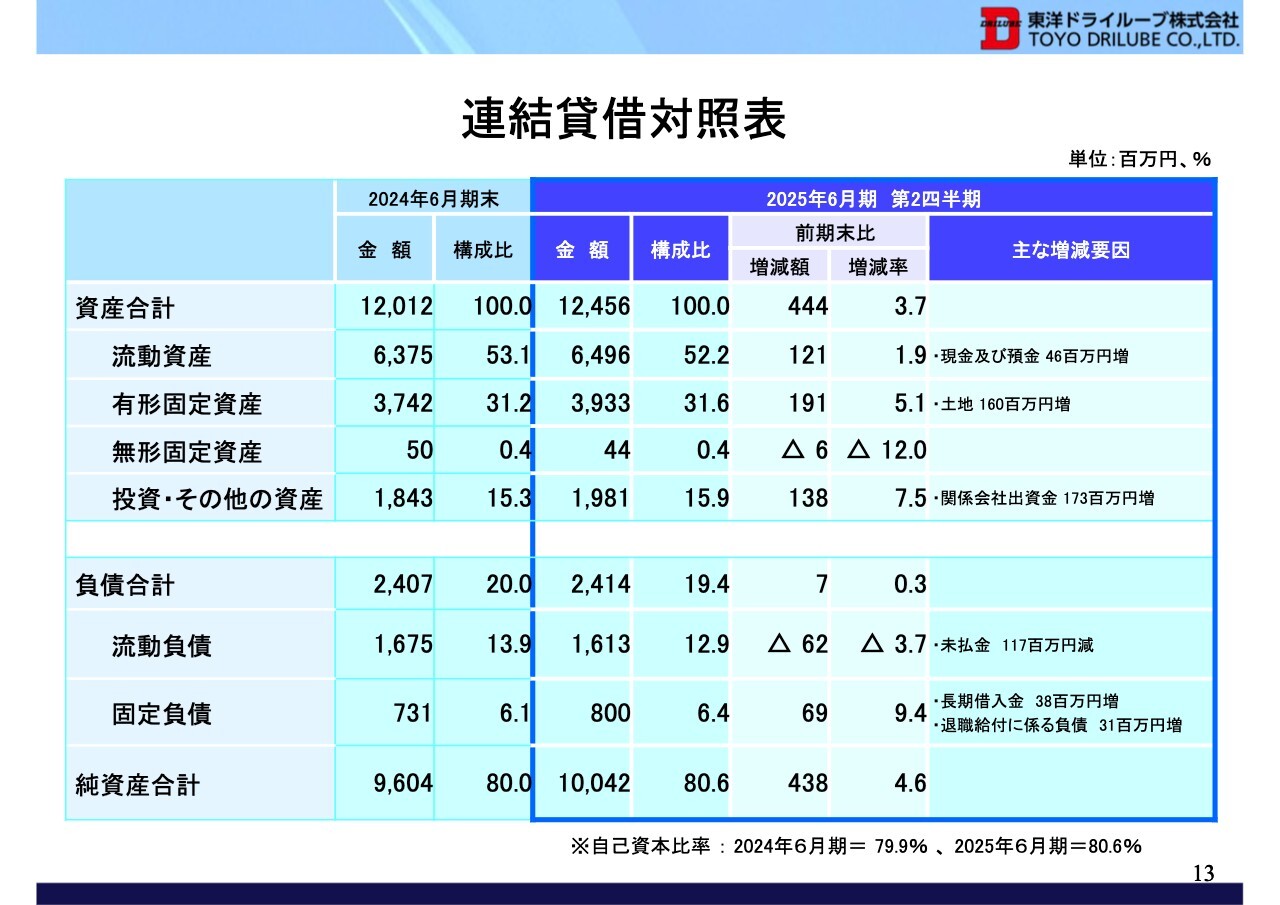

連結貸借対照表

連結の貸借対照表です。資産合計が前期末比4億4,400万円増加し、3.7パーセント増、124億5,600万円でした。持分法会社の利益増加により関係会社出資金が1億7,300万円、子会社の土地が1億6,000万円増加しました。

一方、負債合計は前期末比700万円増の24億1,400万円でした。銀行借入金の借り換えにより流動負債が6,200万円減少し、固定負債が6,900万円増加しました。

純資産の合計は、前期末比4億3,800万円増の100億4,200万円となりました。

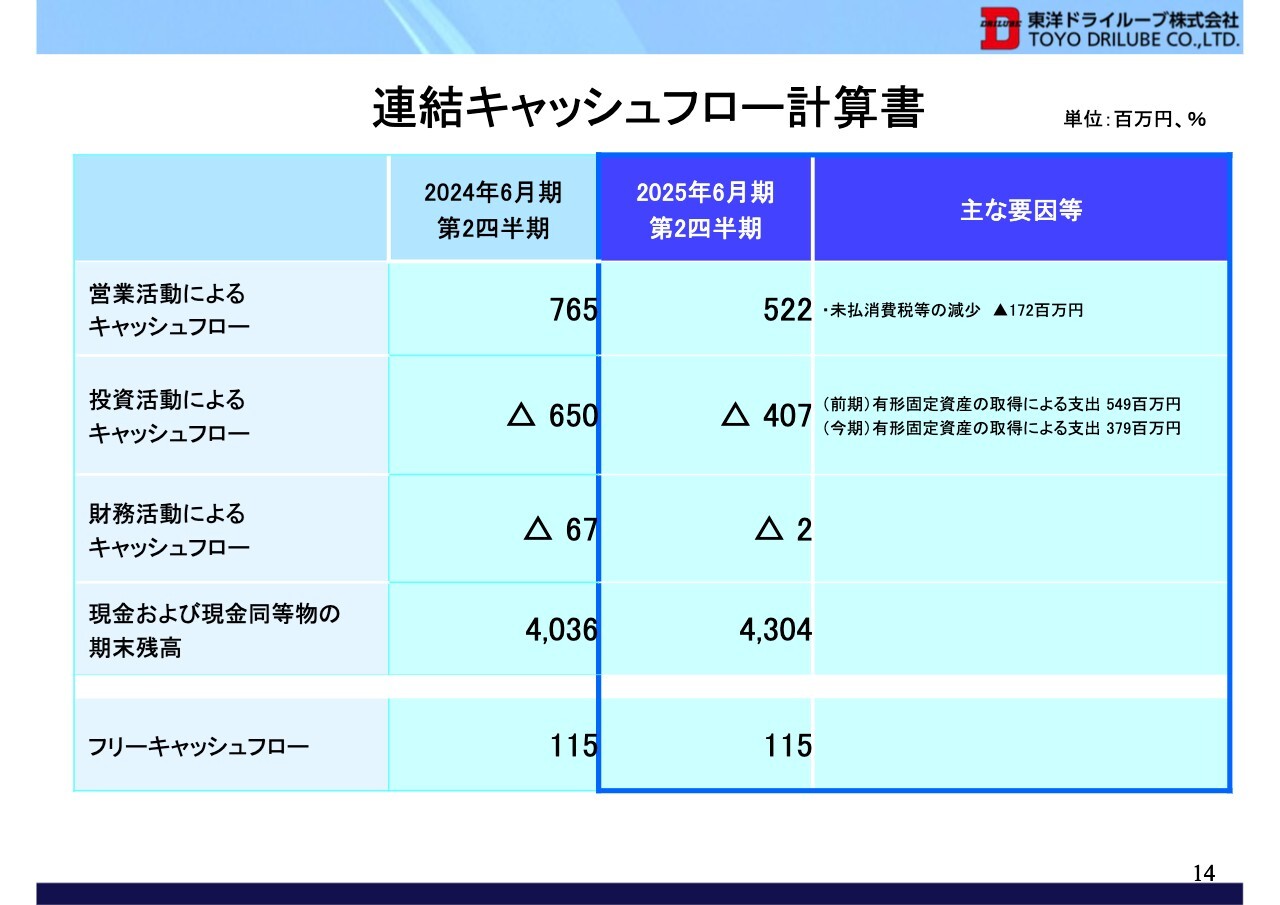

連結キャッシュフロー計算書

連結キャッシュフロー計算書です。営業活動によるキャッシュフローは2億4,300万円減少しました。未払消費税等の減少1億7,200万円が主な原因となっています。投資活動によるキャッシュフローはマイナス4億700万円となりました。有形固定資産の取得による支出3億7,900万円が主な原因となっています。

取得した有形固定資産の内訳は、大分の第二工場、愛知の生産設備、子会社の長野ドライルーブの資産です。財務活動によるキャッシュフローはマイナス200万円となりました。現金および現金同等物の期末残高は43億400万円で、2025年6月期第2四半期はフリーキャッシュフローが1億1,500万円となっています。

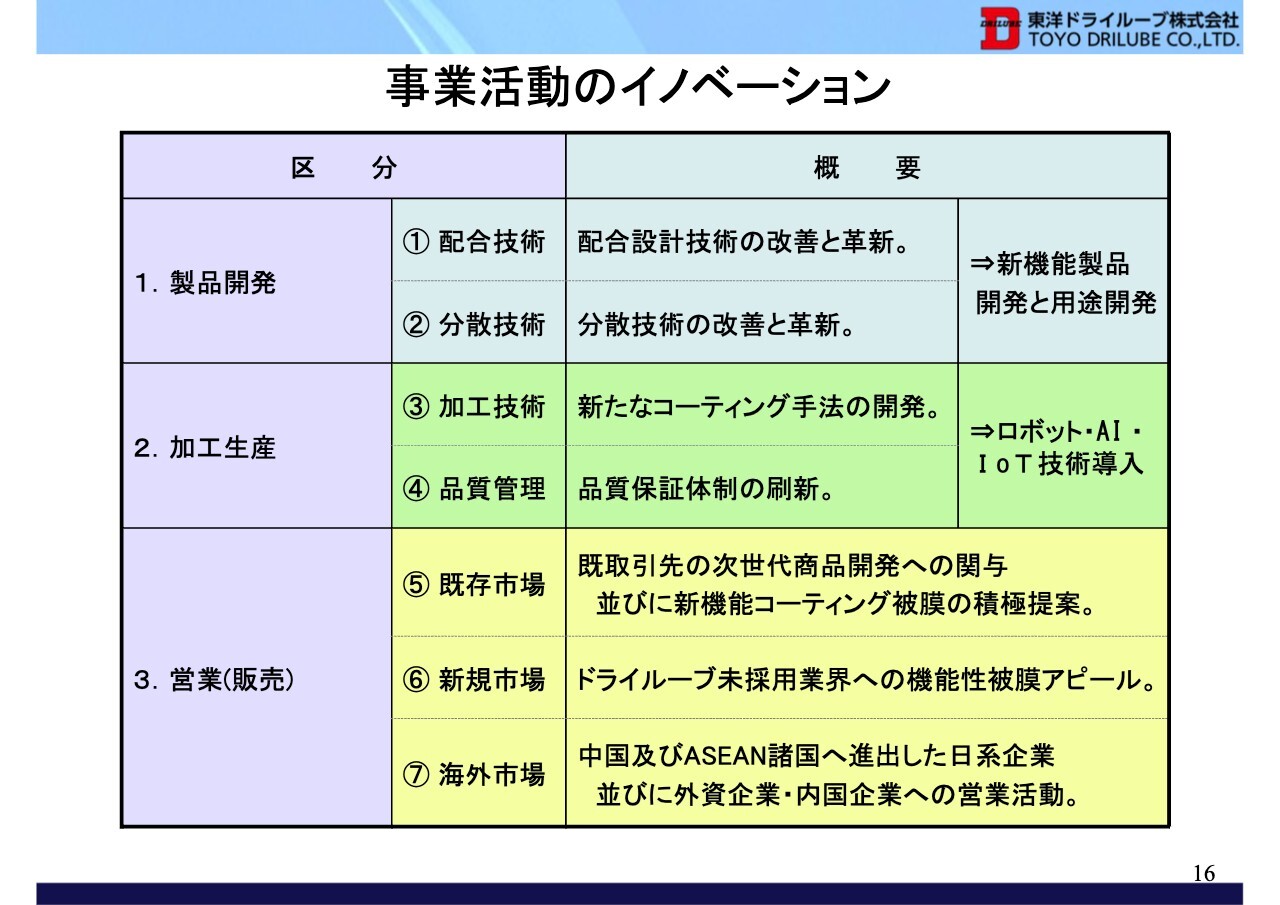

事業活動のイノベーション

今後の事業展開です。新製品の開発とアジア・グローバル展開についてご説明します。事業活動のイノベーションとして、今後の展開についてご説明します。製品開発に関しては、研究開発センターにおいて、新製品の開発が実施されています。

薬品を配合する技術と、分散しにくいものを分散させる技術の2つが当社のコアな技術となっています。新規原材料を調達し、新製品を開発していますが、お客さまからテーマをいただいて開発しているものが7割から8割を占めています。その他、自社製品として独自に開発しているものもあります。

加工生産におけるコーティング加工の受託ですが、この分野においては品質の高いもの、生産量の多いものを安定してお客さまにお届けすることが大きなテーマとなっています。

加工生産に関しては今現在、ロボット化あるいは画像検査AIを工場の中に取り入れながら、生産性と品質の向上に力を入れている最中です。1人当たりの売上高をしっかり上げていこうと取り組んでいます。

営業活動に関しては、既存市場である自動車関連における拡販、光学関係業界における拡販に加え、新規事業への拡販活動を行っています。また、そのような市場開拓の動きを海外にも展開することで、営業活動を拡大しているところです。

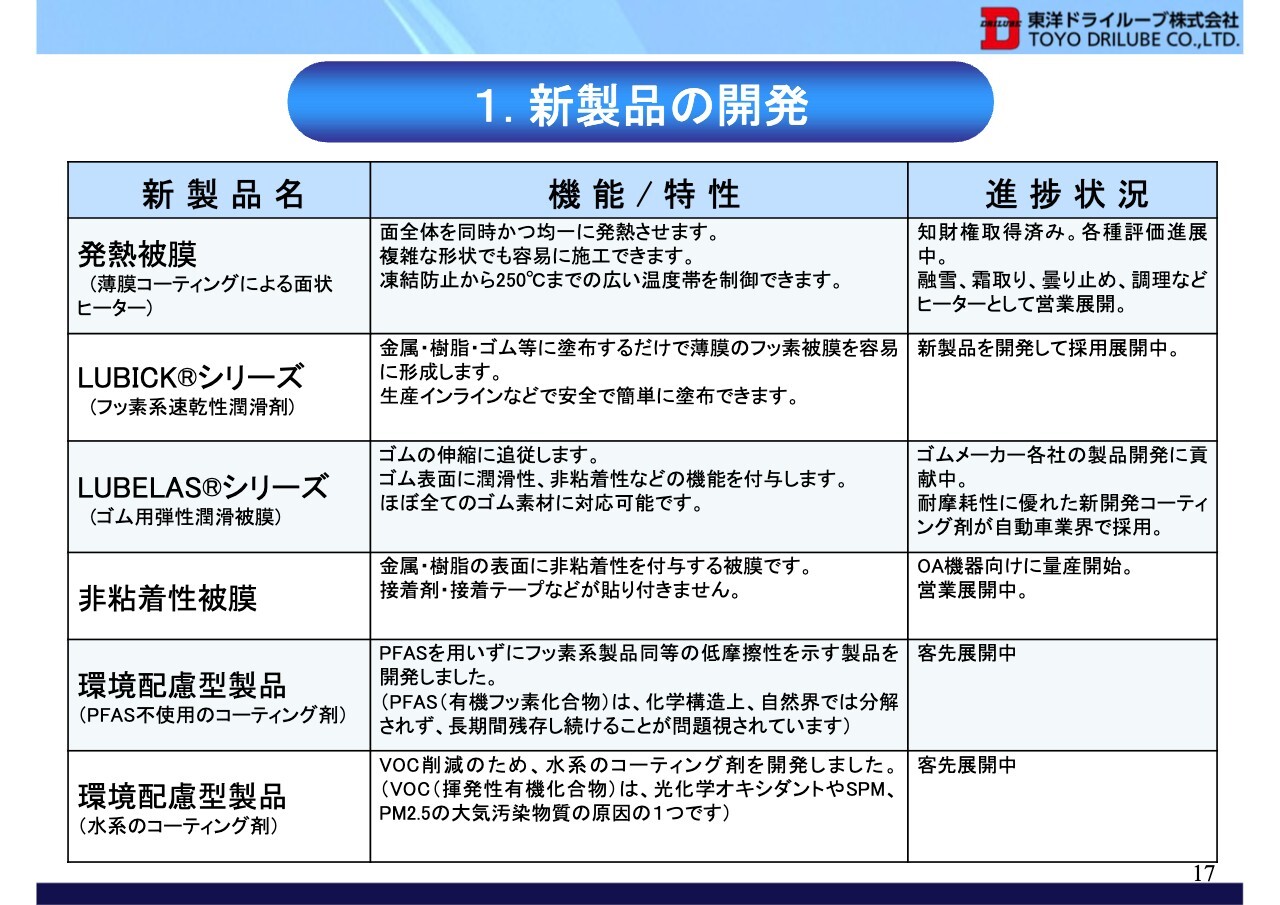

1. 新製品の開発

新製品の開発についてです。開発してから品質を工夫しながら現在に至っているものが多いのが実情です。例えば発熱被膜は、被膜そのものが発熱する被膜で、現在大口の試験をしている最中です。

スライドの表の一番下には、環境配慮型製品の事例を記載しています。化学物質にはさまざまな規制があり、そのような法律を遵守しながら新製品を開発しています。

また、現在いくつかの大学の研究室と共同研究を実施しています。研究室に資金支援を行い、新製品の開発を共同で実施しています。

表の上から3番目の「LUBELAS」がゴムの伸縮に追従した製品ですが、非常に競争力があることから、市場での販売が広がっており、採用が今増えているところです。

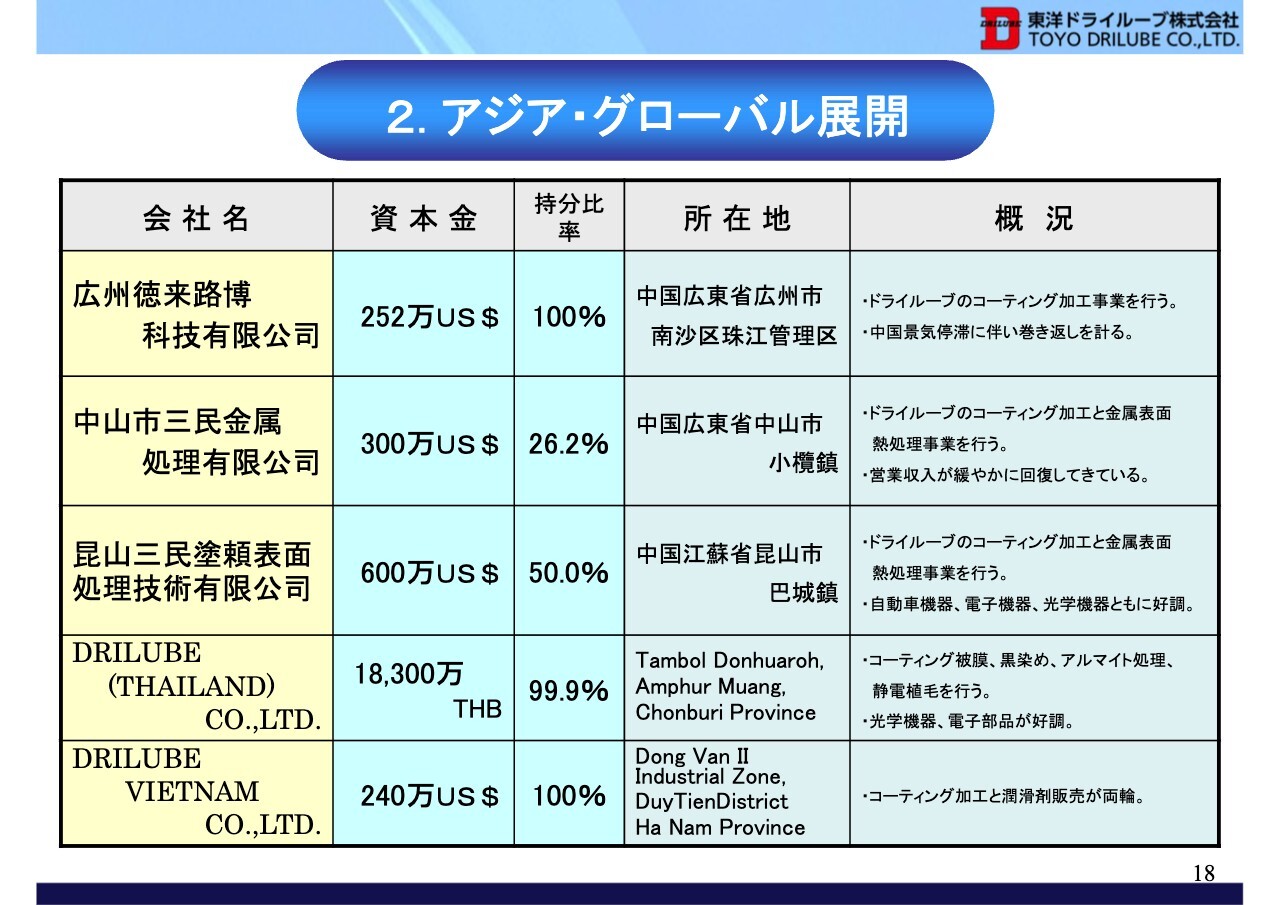

2. アジア・グローバル展開

アジア・グローバル展開についてです。拠点は中国に3拠点、タイに1拠点、ベトナムに1拠点です。拠点数はまったく変わっていませんが、一つひとつが力をつけてきていますので、アジアに対して、さらに新たな展開を狙っているところです。

アジア各地での状況について少しご説明します。中国では、子会社を1ヶ所、関連会社を2ヶ所で展開しています。中国では自動車関係が中心ではありますが、ゲームやアミューズメント関係、スマホ関連も仕事を形成しています。

また最近、中国からタイ・ベトナムに仕事がシフトしていくお客さまも見られます。タイに関しては光学関係の受注が過半数を占めており、自動車やバイク関係がその後につながっている状況になっています。

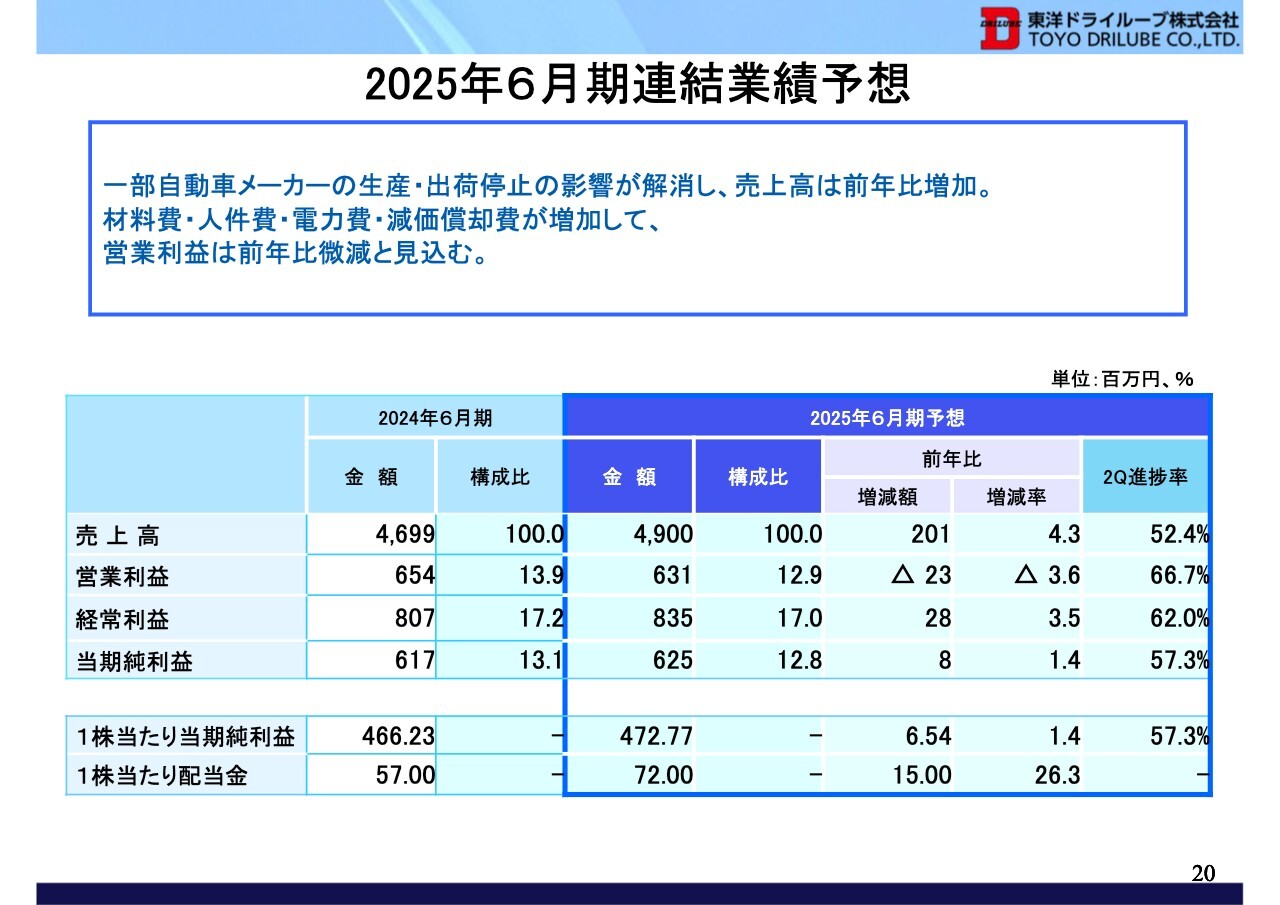

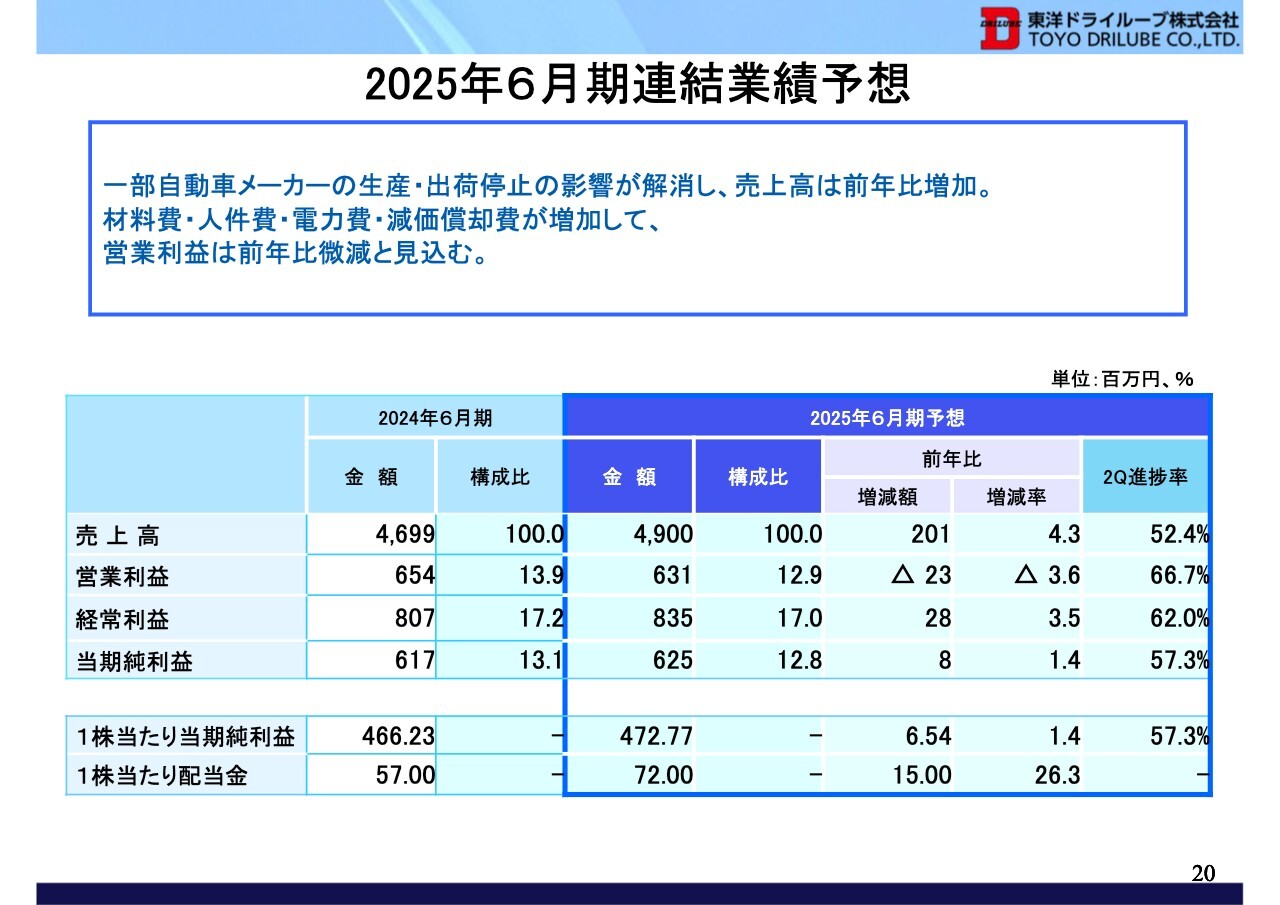

2025年6月期連結業績予想

今年度2025年6月期の業績予想です。期初の予想から変更していません。連結業績予想では、売上高49億円と前年比若干の増収を見込んでいます。営業利益に関しては、原材料費、人件費、電力費の高騰に加え、設備投資を積極的に行っているため、減価償却費の増加等があります。そのため、前期比で若干の減益を見込んでいます。

一方、経常利益と当期純利益は海外の関連会社の業績回復に伴い、若干の増益を見込んでいます。1株当たり当期純利益は472.77円、1株当たり配当金は72円を見込んでいます。

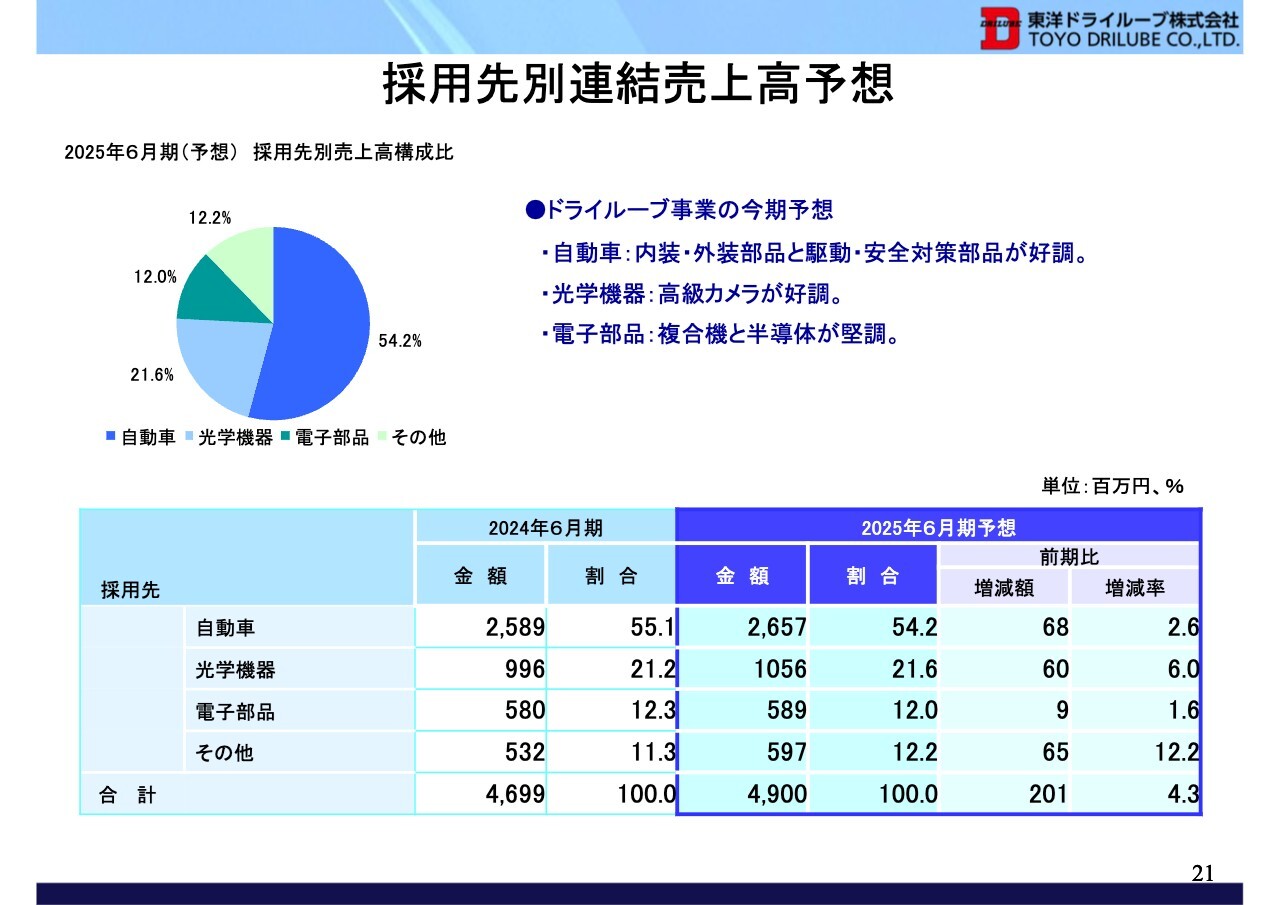

採用先別連結売上高予想

採用先別連結売上高予想です。自動車が26億5,700万円で、54.2パーセントを占めており、若干の増加を見込んでいます。光学機器も10億5,600万円と、増加を見込んでいます。電子部品は横ばい、その他は新規受注による増加を見込んでいます。

合計値としては、売上高49億円を見込んでいます。自動車はエンジン関係の売上が減少すると見込んでいますが、駆動部品や安全対策部品、内装・外装部品の売上高はさらに増加すると見込んでいます。

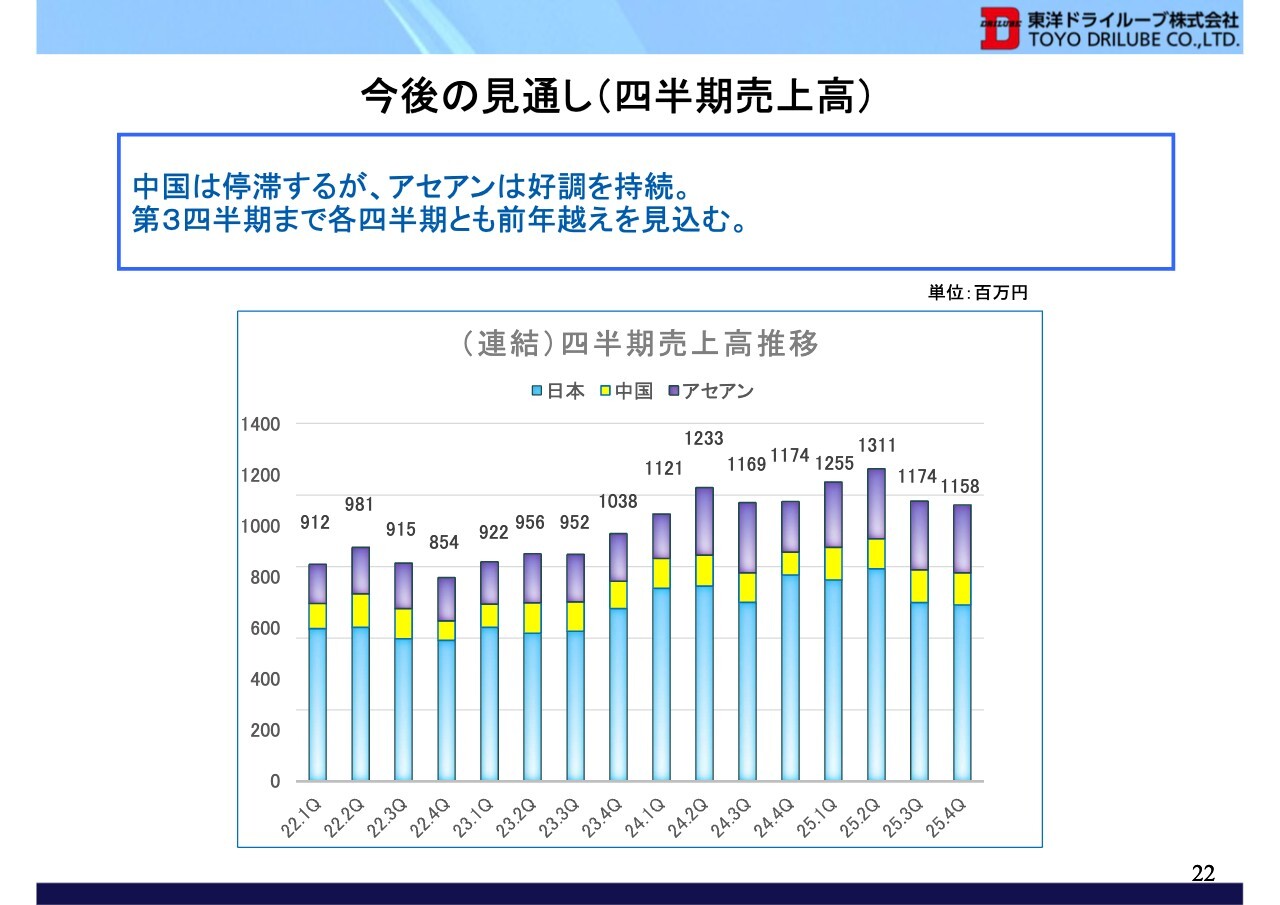

今後の見通し(四半期売上高)

今後の見通しです。四半期ベースで見ると、第1四半期、第2四半期の売上高は12億円を超えていますが、第4四半期は若干の減少を見込んでいます。内燃機関周辺機器の受注減少があると見ています。

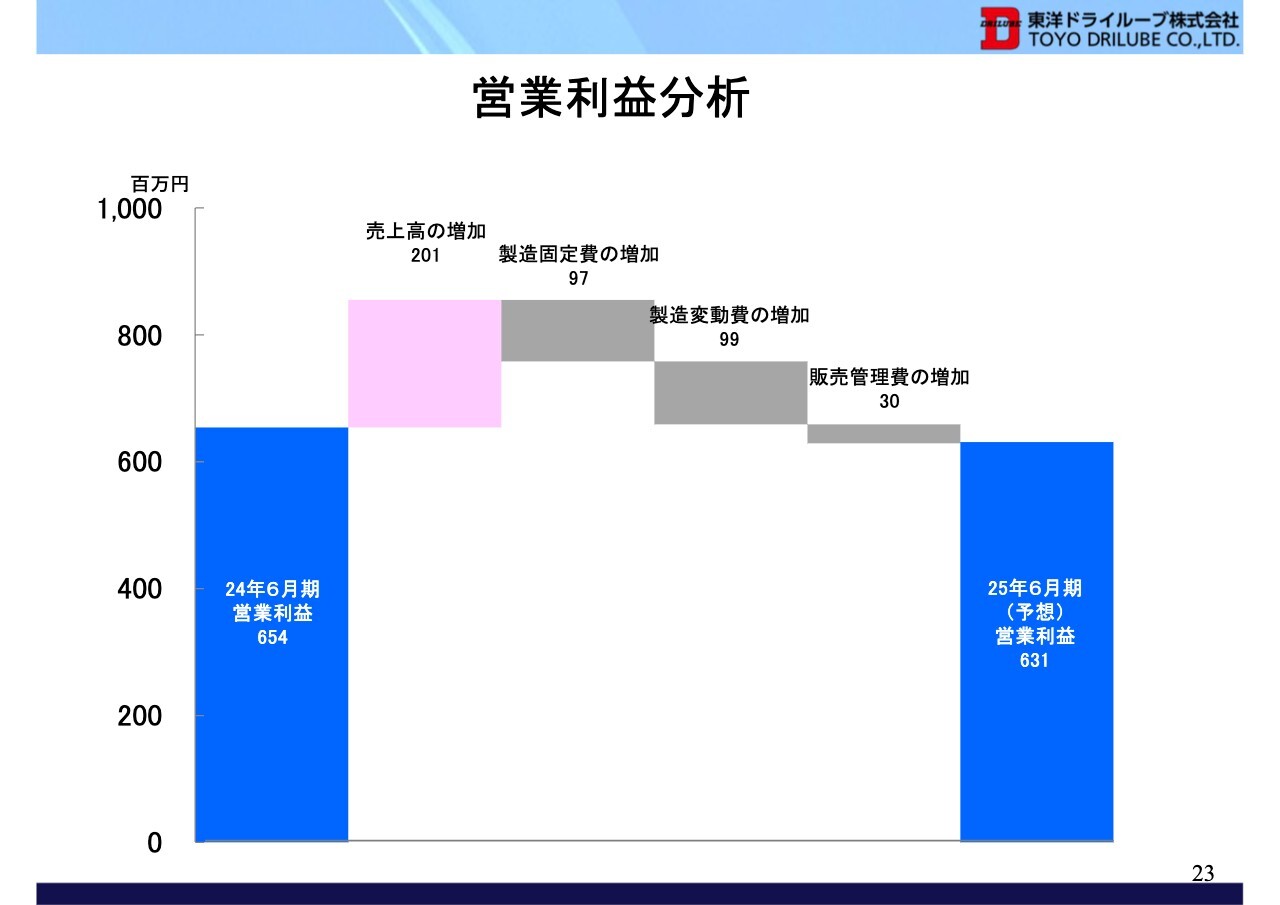

営業利益分析

営業利益分析です。売上高は2億100万円の増加を見込んでいます。減価償却費等の製造固定費、派遣人件費・電力費・消耗品費等の製造変動費がそれぞれ約1億円増加し、営業利益は若干の減益を見込んでいます。

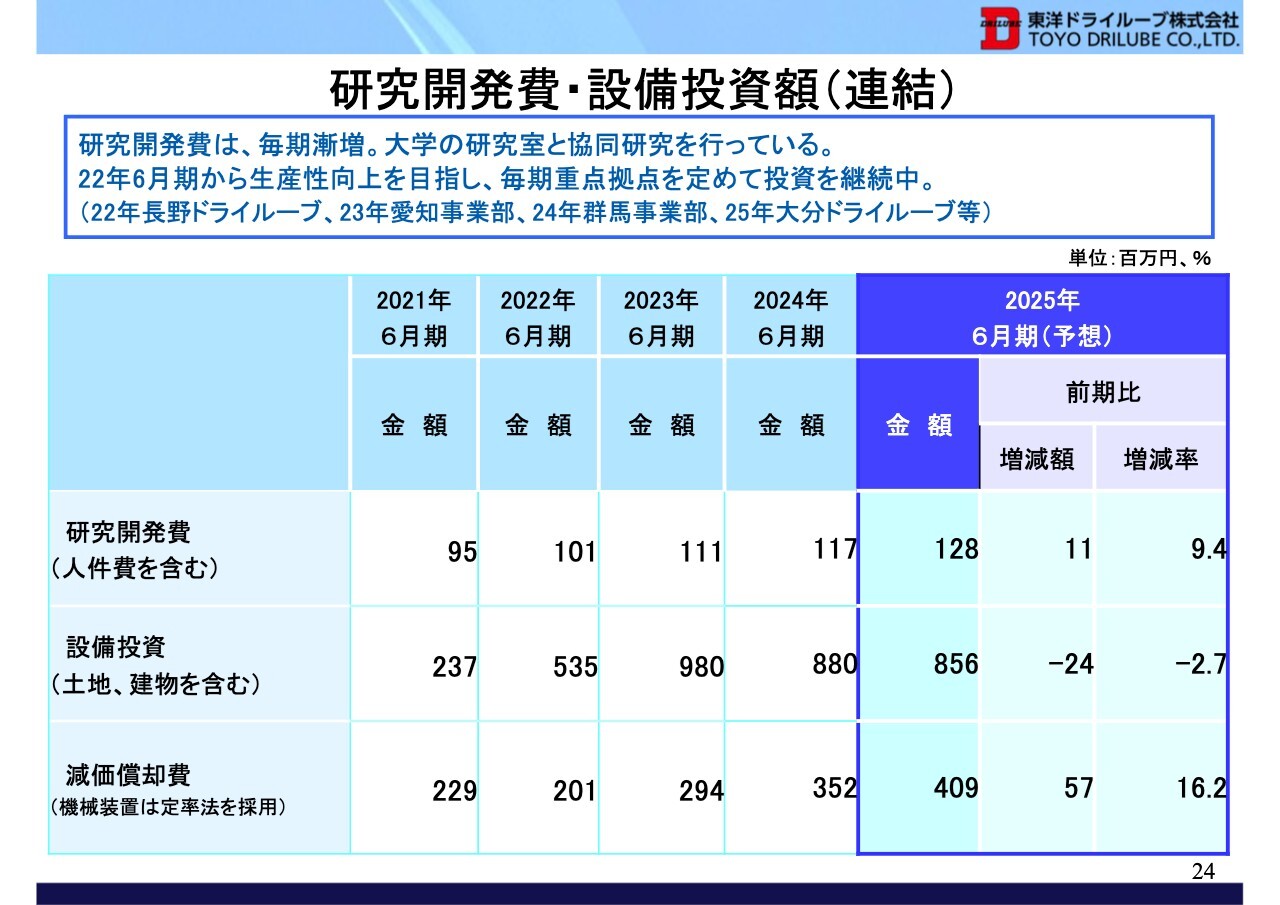

研究開発費・設備投資額(連結)

研究開発費・設備投資額です。研究開発費はほぼ人件費ですが、若干増加していく状況にあります。設備投資に関しては、2023年6月期に若干増加していますが、そこをピークとして年間の投資額は減ることを見込んでいます。設備投資を毎年継続しているため、減価償却費が増加しています。

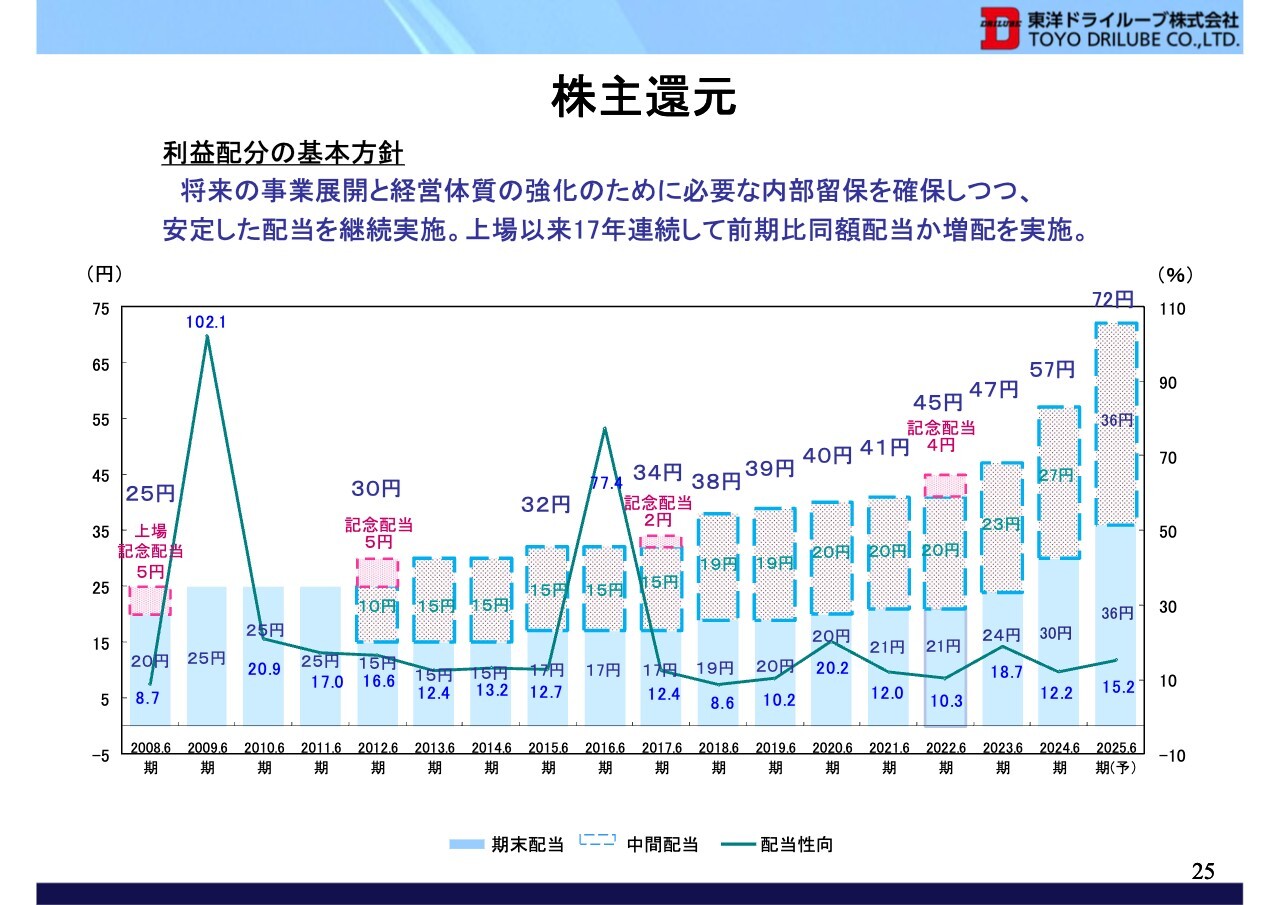

株主還元

株主還元です。将来の事業展開と経営体質の強化のために必要な内部留保を確保しつつ、安定した配当を継続実施しています。2025年6月期は、72円に増配する予定です。

以降のスライドは、会社概要関連、付属参考資料ですので、ご参考ください。ご清聴ありがとうございました。

質疑応答:タイで高い利益率を実現できている要因について

質問者:お話をお聞きするのが17年ぶりですので、あまり今の状況を明確に把握していません。現在の稼ぎ頭はタイとのお話でしたが、どのような要因でここまで高い利益率が実現できているのか教えてください。

飯野:当社は2010年に、中国に続いてタイに進出しました。タイでは光学部品の仕事を主力としてスタートしました。その後、光学関連の会社がタイに集積してきたことにより、光学関連のビジネスが好調に推移したため、今の業績に結びついたと思います。

また、2輪・4輪の仕事も堅調に推移しています。

質問者:カメラ関係のお客さまは、複数いるのですか?

飯野:おっしゃるとおり、複数です。

質問者:最近、特に1社の調子が非常に良いのですが、そちらがメインでしょうか?

飯野:当社は、光学メーカーと直接取引しているわけではなく、光学部品・機器メーカーと取引しています。その部品や機器のメーカーが、複数の光学メーカーと取引しています。

質疑応答:ワイパーブレード関連の変化について

質問者:IPOした頃は、自動車関係においてワイパーブレードがかなり大きかったと記憶しています。このあたりはなにか変化がありますか?

飯野:ブレードの形状などが当時とは変わってきていますので、コーティングの内容は変化しています。しかしながら、生産量に関しては、大きな変化はありません。

質疑応答:業績の上振れ要因について

質問者:今期の業績がかなり上振れていますが、要因は何ですか?

飯野:自動車関係でいうと、エンジンの形態が多様化しています。そのようなところにビジネスチャンスがあり、新規採用が増加していることが業績に繋がってきています。また、自動化、ロボット化、AIの導入などにより生産性を向上させていることも要因の一つといえます。

質疑応答:業績予想の修正について

質問者:もともとの業績予想でも、上期下期でいうと減益のかたちになっていますが、今回も修正しなかったため、よりきつい予想になっています。単なる季節性なのか、それとも期中になにか終わるものがあるのかについて教えてください。

飯野:期の始まる前に予測していた内容については、後半に終息していくものがいくつかあると考えて、予想をそのままとしています。修正すべき時が来ましたら、速やかにご説明したいと考えています。

質問者:通常の季節性という観点では、下期にはさほど落ちるわけではないと理解してよいでしょうか?

飯野:海外においては、春節などのいろいろな要素で工場が止まることがあり、それが後半に影響が出てくることはあると理解しています。それを業績予想に織り込んでいる部分はあります。

質疑応答:アメリカにおける自動車関税導入の影響について

司会者:「トランプ大統領の自動車関税が自動車業界、御社に与える影響について、どのように考えていますか?」というご質問です。

飯野:北米では現在、年間1,600万台から1,700万台の自動車が販売されています。トヨタを始めとした日本車がその中で占める割合は、600万台を超えているかと思います。600万台のうち、北米生産、メキシコ、日本から3分の1くらいずつ北米向けに生産されていると認識しています。

仮に、25パーセントの関税が実施されれば、日本のカーメーカおよび機器メーカーにとって大きなマイナス要因となることが予想され、当社にも影響があります。

質疑応答:自動車の売上構成比について

質問者:御社では、2年から3年前に、特に自動車関係において加工賃収入に切り替えたと記憶しています。自動車関係は従来、7割から8割ほどあったと思いますが、現段階では5割ほどになっています。

この要因は、単純にシェアを落としているというより、光学製品の売上が上がったから、その分だけシェアが落ちているように見えるという理解でよいでしょうか? つまり、実際には自動車関係以外の新しいものに注力してきたことにより、自動車関係のシェアが抑制できていると認識してよいでしょうか?

全体の部材もあった時の売上と、今の加工賃収入に切り替えた売上について、考え方がかなり難しいと感じています。例えば、従来であればどれくらいの売上になっているかなどを教えていただけると想像しやすいです。

飯野:売上の収益認識基準の前と後で、ということになるかと思います。おっしゃるとおり、収益認識基準の前は、当社が仕入れたものの売り先が限定されていて自由に販売できない場合、仕入れと売上を相殺することとなりました。

手元に正確な資料はありませんが、仮に以前の会計基準であったら、おそらく自動車関連の売上高は倍以上になっていると思われます。自動車の売上は収益認識基準の影響で大きく下がりましたが、実質的な自動車の仕事の割合は以前の数値に近いものとなると思います。

質疑応答:有償支給と無償支給の違いについて

質問者:前の質問に関連しますが、自動車は有償支給が多いのでしょうか?

近藤弘基氏(以下、近藤):財務経理課長の近藤です。おっしゃるとおりです。光学関係には有償支給はほとんどありません。

質問者:光学機器は無償支給なのですか? それとも、自由に売れるのでしょうか?

近藤:無償が多いです。

質問者:光学機器で無償が多いのは、何か理由がありますか? 有償か無償かが、業界で分かれるのはなぜでしょうか?

鈴木茂生氏(以下、鈴木):取締役管理部長の鈴木です。商習慣が業界によって違うとしかお答えしようがありません。

自動車は、有償支給でサプライヤーに部品を渡して、買い戻します。電子機器や光学機器は、無償支給で部品を渡して、再び加工賃だけを精算します。それぞれの業界によって商習慣が違っていたわけです。

会計基準については、3年前だと思いますが、日本の会計基準を世界の会計基準に合わせていこうとする流れから、有償支給については仕入れ売上は立ててはいけないため、すべてネットで加工賃だけを売上として計上することとなりました。

質問者:有償と無償の実質的な一番の違いは、一時的な歩留まりリスクを負うか負わないかだと思います。そのような理解でよいでしょうか?

飯野:有償の場合は、購入した段階では私どもが管理しているわけですので、購入したものが例えば1万個あって、売る時に欠落していれば、私どもの責任になります。無償の場合にはそのようなことがなく、入ったものを加工して納めるだけというかたちになっています。

質問者:商習慣の違いとは何でしょうか? 業界による商習慣の差は、歩留まりのレベルの差に由来しているわけではないのでしょうか?

飯野:歩留まりも一部あるかと思いますが、在庫管理なのかと私は理解しています。

鈴木:経理的な面で一番影響が大きいのは、資金繰りです。有償の場合は、買ってまた売りますので、その分お金が動きます。無償の場合は動きませんので、その部分を経理的には非常に気にかけています。

質疑応答:その他の売上高について

司会者:「その他の売上高構成比が増えていますが、どのような商材が、どのようなお客さまに伸びているのでしょうか?」というご質問です。

飯野:速乾性潤滑剤が、2割から3割ほど伸びています。速乾性潤滑剤は、部品をいただいて加工を受けるのでなく、材料そのものをお客さまに販売するかたちになっています。

また、特に海外のお客さまから、「このようなこともできませんか?」というお話もかなりいただきます。いただいた中で、できるものを取り入れながら、ビジネスを展開しており、それがその他に入ってきています。

質疑応答:大分の土地を取得した理由について

司会者:「大分の土地を取得したのは、どのようなお客さまを見越したものでしょうか?」というご質問です。

飯野:新しい工場で、現在引き合いをいただいている約8割が自動車関係の仕事です。北九州にはトヨタ自動車、ダイハツ、日産自動車があります。また、マツダ関連の工場がやや南下してきて近くまで来ています。さらに、本田技研工業のバイクなど、そのあたりの仕事に主に取り込んでいこうと考えています。