2020年11月6日に行われた、トヨタ自動車株式会社2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

2021年3月期第2四半期決算説明会

近健太氏:近でございます。本日は弊社決算説明会にご参加いただき、誠にありがとうございます。初めに、新型コロナウイルス感染症に罹患されている方々、また、感染拡大によりさまざまな影響を受けている方々に、心よりお見舞いを申し上げます。

また、トヨタの車をご愛顧いただいている世界中のお客さま、そして、私どもの企業活動を支えていただいている株主のみなさま、販売店・仕入先のみなさまに、深く感謝申し上げます。それでは、2021年3月期第2四半期の決算につきましてご説明いたします。

連結販売台数 (6ヶ月累計)

まず、4月から9月までの6ヶ月累計の実績についてご説明いたします。当期の連結販売台数は、前年同期に対して66.3パーセントとなる308万6,000台となりました。また、トヨタ・レクサス販売台数は、前年同期に対して81パーセントとなる401万1,000台となりました。各国でのロックダウン等の影響が大きかった第1四半期は、前年比69パーセントでございましたが、第2四半期は前年比93.1パーセントまで回復いたしました。

トヨタの車をご愛顧いただいているお客さま、そして、お客さまが求める車を1台でも多くお届けする努力を重ねていただいた、販売店・仕入先のみなさまをはじめ、関係者のみなさまにあらためて感謝申し上げます。

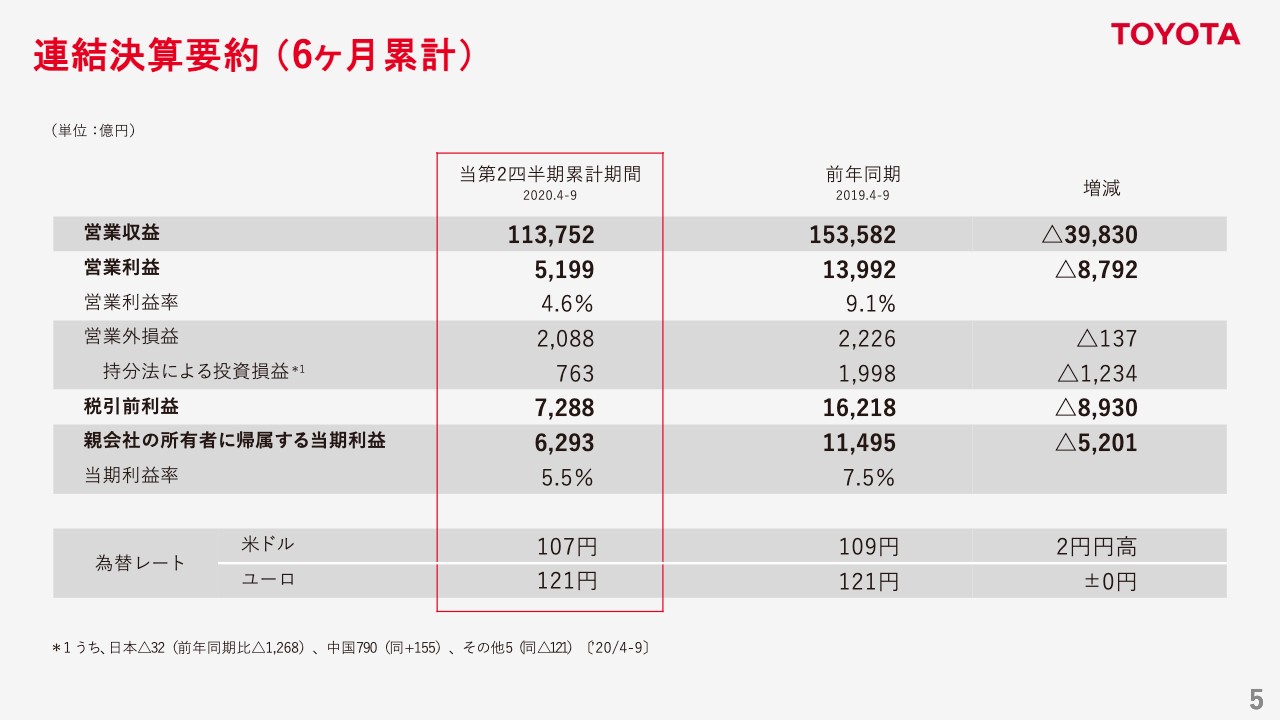

連結決算要約 (6ヶ月累計)

当期の連結決算は、営業収益11兆3,752億円、営業利益5,199億円、税引前利益7,288億円、当期利益6,293億円となりました。

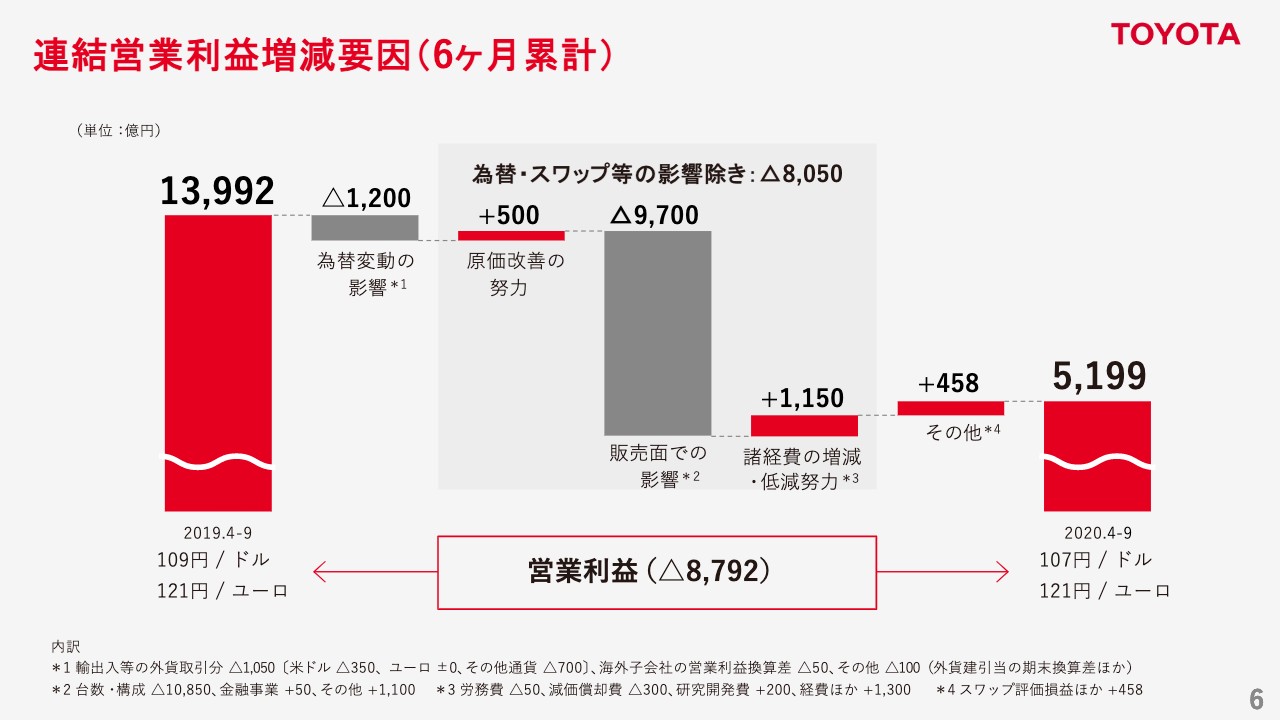

連結営業利益増減要因(6ヶ月累計)

営業利益の増減要因についてご説明いたします。為替変動の影響により1,200億円の減益、原価改善の努力は500億円の増益となりました。販売面での影響は、主に新型コロナウイルス感染拡大に伴う販売台数の減少により、9,700億円の減益となりました。諸経費の増減・低減努力は1,150億円の増益となりました。この結果、為替・スワップ評価損益等の影響を除いた営業利益は、8,050億円の減益となりました。

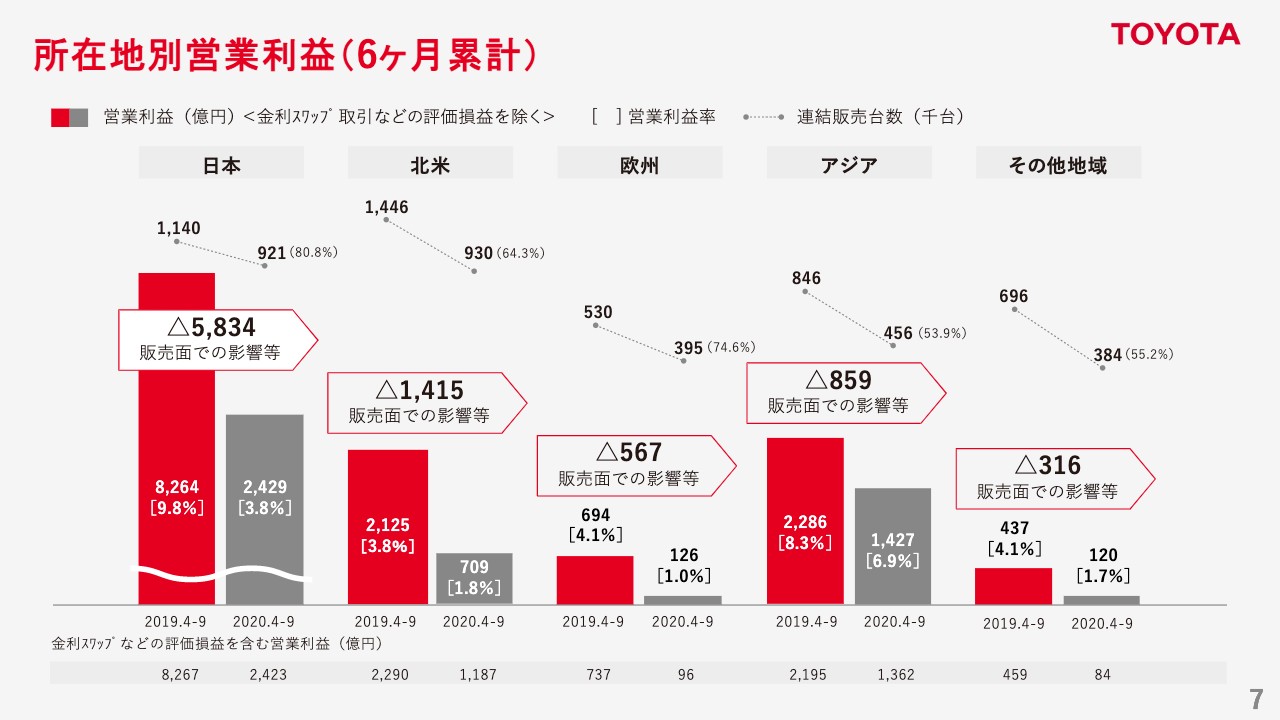

所在地別営業利益(6ヶ月累計)

所在地別の営業利益については、主に、新型コロナウイルス感染拡大に伴う販売台数の減少により減益となりましたが、各地域ともに黒字を確保することができました。

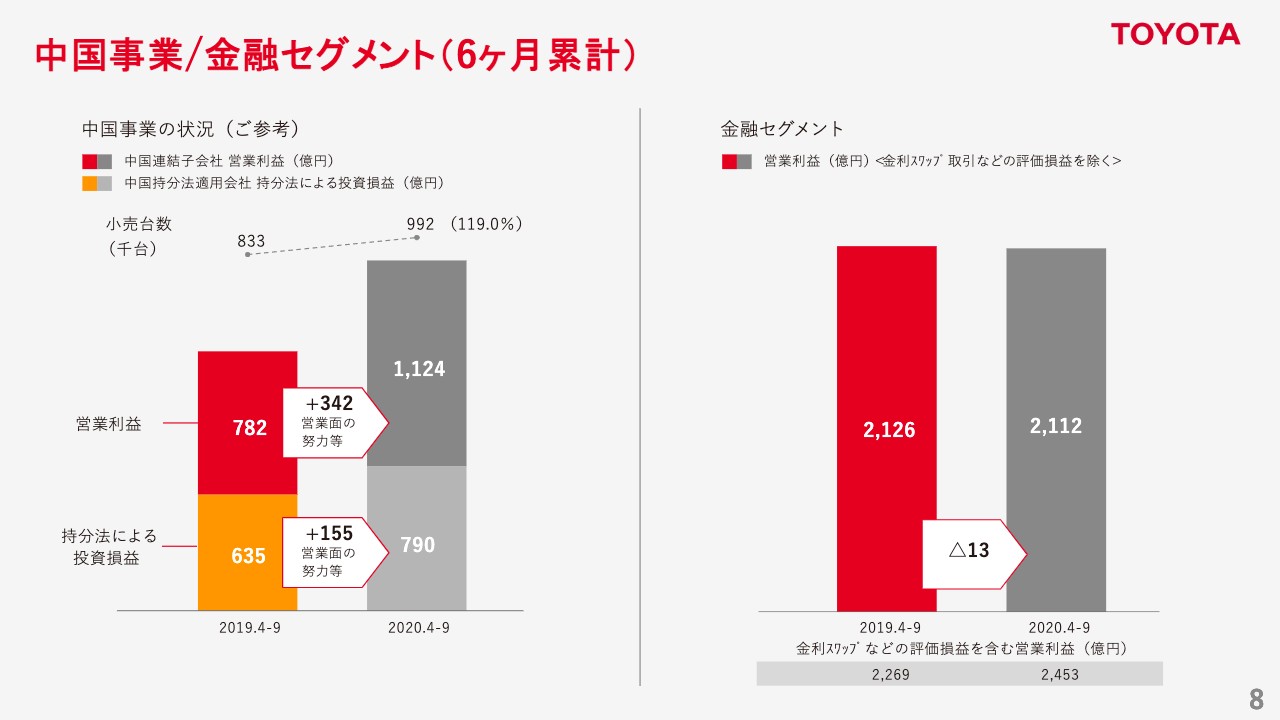

中国事業/金融セグメント(6ヶ月累計)

次に、中国事業ならびに金融セグメントについてご説明いたします。まず中国事業について、連結子会社の営業利益は営業面の努力などにより、前年同期を342億円上回る1,124億円となりました。持分法適用会社の持分法による投資損益は、営業面の努力などにより、前年同期を155億円上回る790億円となりました。金融セグメントにつきましては、前年同期ほぼ横ばいの2,112億円となりました。

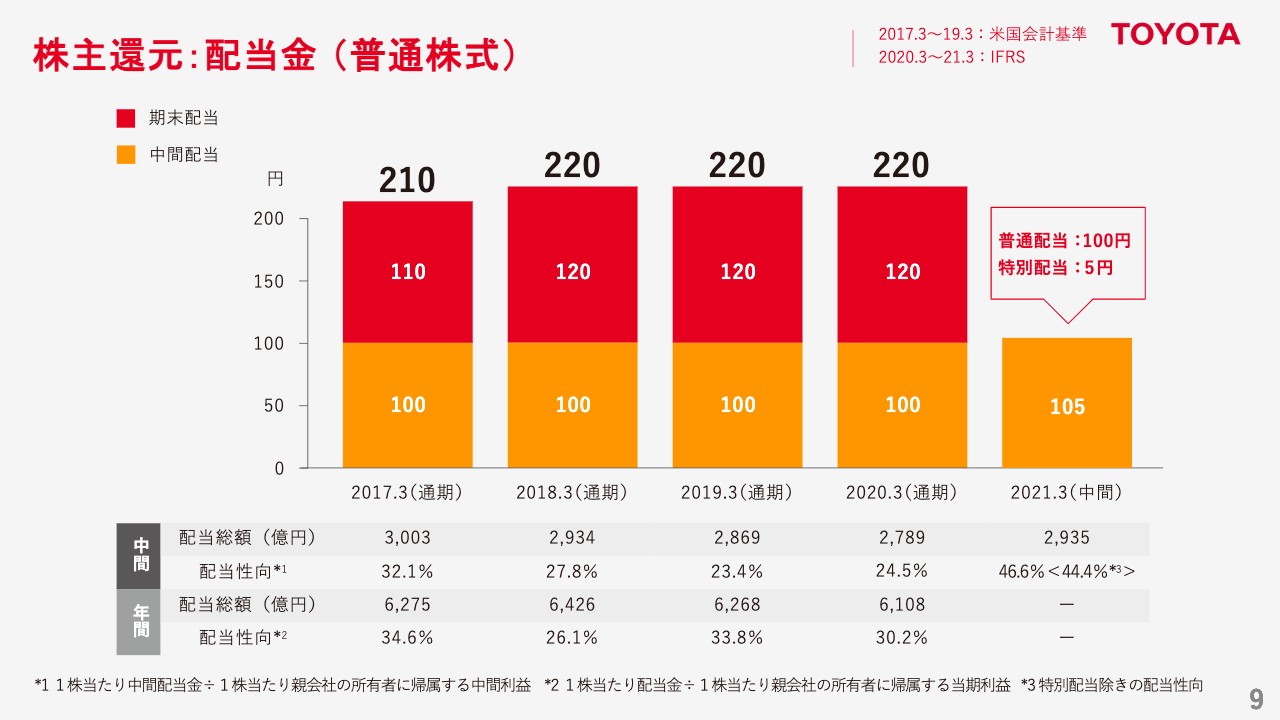

株主還元:配当金 (普通株式)①

次に、株主還元についてご説明いたします。当中間期は、新型コロナウイルスの感染拡大の影響を受け、自動車市場全体が落ち込む中、株主のみなさまをはじめとするステークホルダーのみなさまのご支援により、利益を計上することができました。

こうしたことから、普通株式に対する中間配当につきまして、普通配当は1株につき100円にするとともに、変わらぬご支援をいただいた株主のみなさまへ感謝を申し上げ、特別配当5円を加え、合わせて1株当たり105円とすることといたしました。

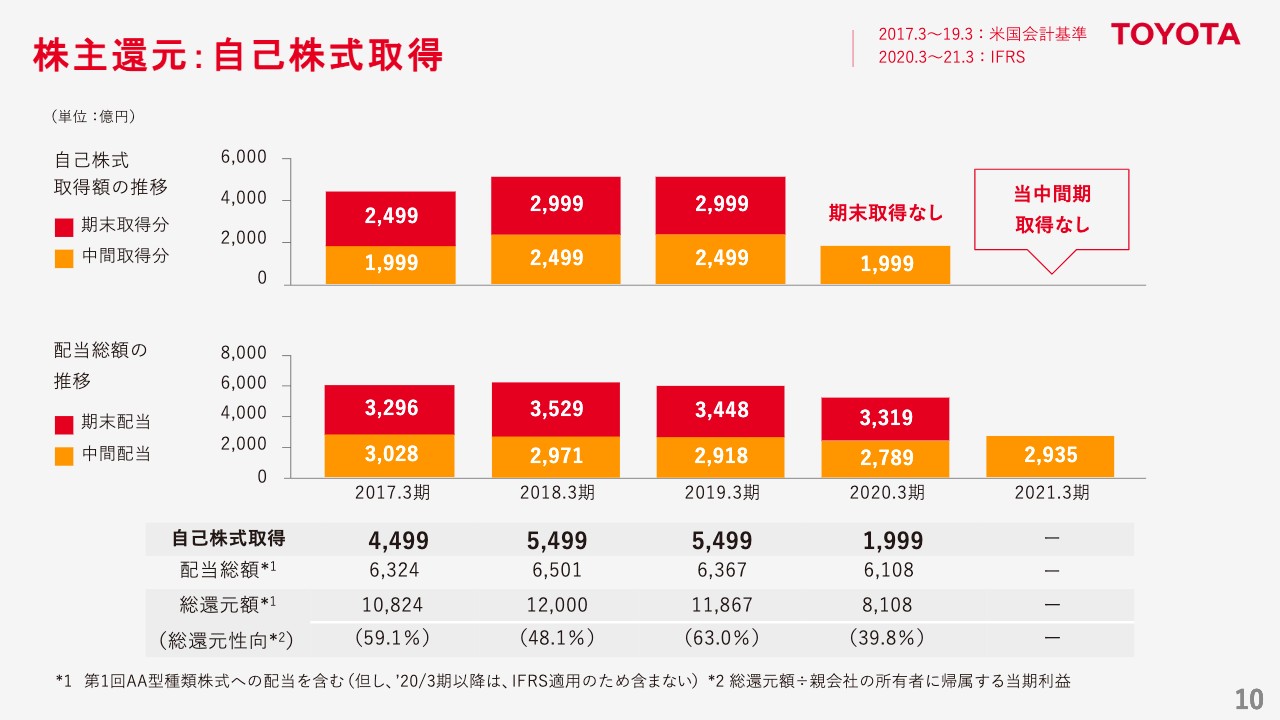

株主還元:配当金 (普通株式)②

なお、自己株式の取得はなしとさせていただきました。足元の収益状況はまだまだ厳しく、新型コロナウイルス感染拡大の影響も、予断を許さない状況ではございますが、変革に向けた成長投資、SDGsの取り組みはスピードを緩めることなく、加速をさせてまいります。

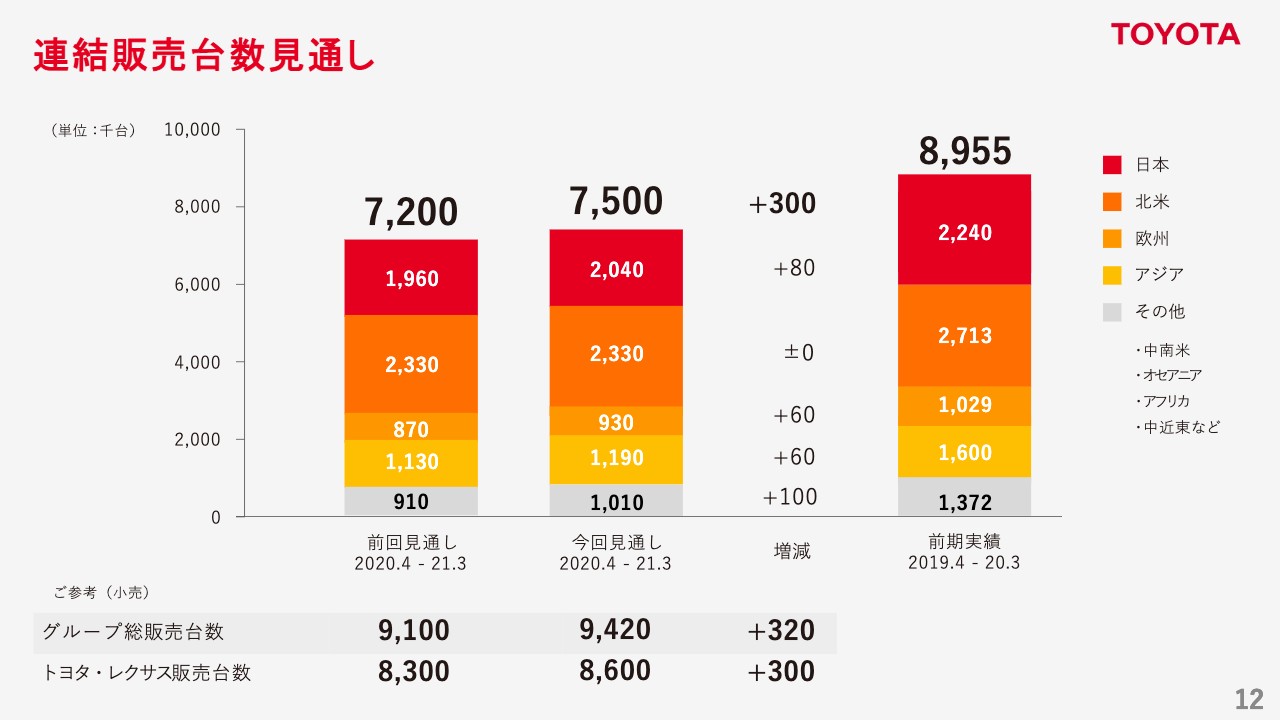

連結販売台数見通し

続きまして、2021年3月期の見通しについてご説明いたします。連結販売台数については、前回見通しに対し30万台の増加となる、750万台を見込んでいます。地域別の内訳についてはご覧のとおりでございます。

また、トヨタ・レクサス販売台数については、前回見通しに対し30万台の増加となる、860万台を見込んでいます。今後のトヨタ・レクサス販売台数の回復ペースにつきましては、前年同期に対し、第3四半期は約100パーセント、第4四半期は約105パーセントを見込んでいます。

連結決算見通し要約

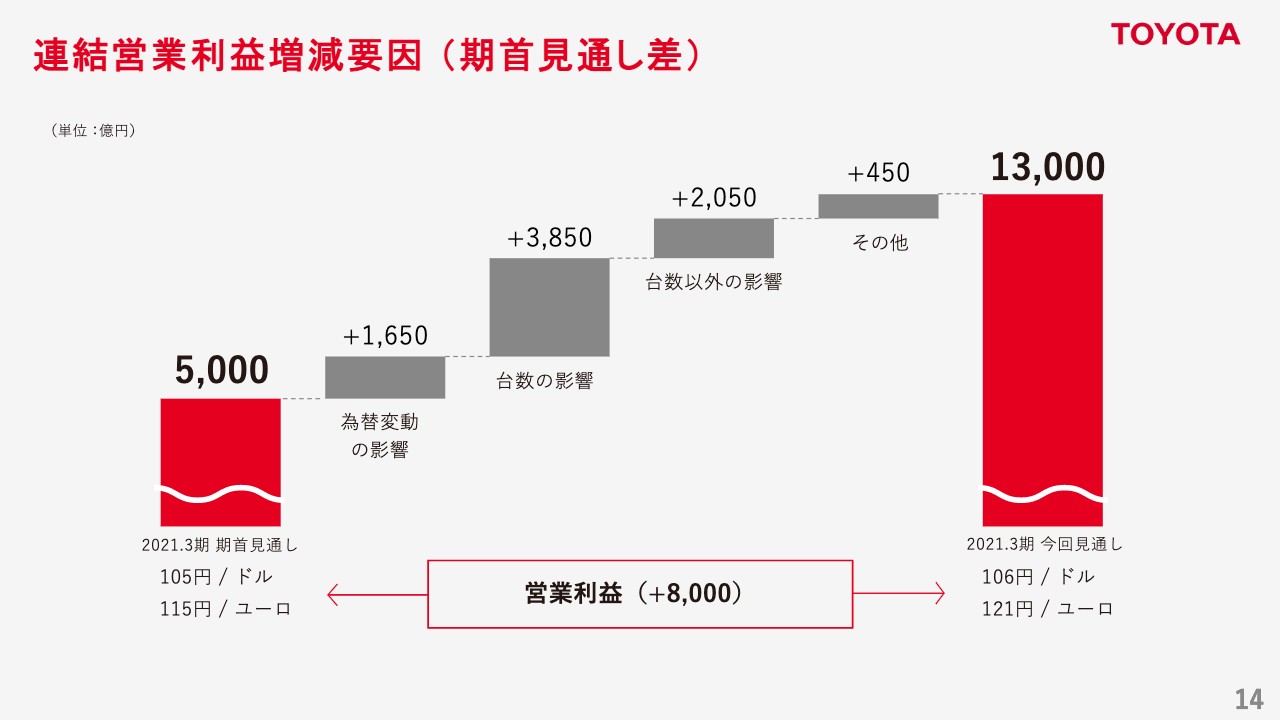

次に、連結決算の見通しです。10月以降の為替レートの前提をドル105円、ユーロ120円とし、通期の為替レートをドル106円、ユーロ121円といたしました。通期の業績見通しは、営業収益26兆円、営業利益1兆3,000億円、税引前利益1兆7,600億円、当期純利益1兆4,200億円を見込んでいます。

連結営業利益増減要因 (期首見通し差)

続きまして、期首の見通しからの増減要因についてご説明いたします。今回、通期見通しを、期首の見通しから8,000億円増益方向に見直し、1兆3,000億円といたしました。増減の内訳はご覧のとおりとなっています。

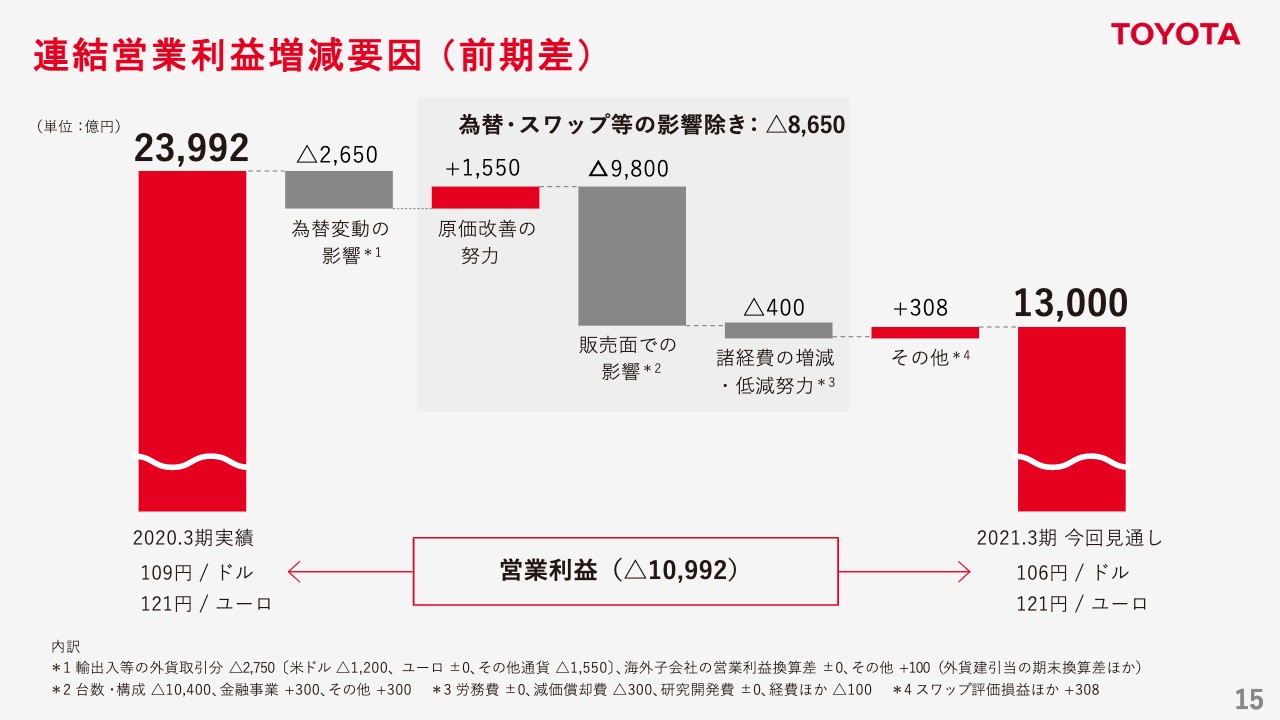

連結営業利益増減要因 (前期差)

対前期での営業利益増減要因はご覧のとおりでございます。前半期は利益を計上することができましたが、まだ前半期が終わったばかりで、新型コロナウイルス第2波・第3波のリスク等を踏まえると、今後は予断を許さない状況でございます。後半期も、全社を挙げた収益改善活動や生産販売の取り組みなど、関係者全員でさらなる努力を続けていくとともに、将来に向けた種まきはしっかりと継続し、モビリティカンパニーへの変革を加速させてまいります。以上で、決算のご説明を終わります。