2024年4月12日に発表された、株式会社ライズ・コンサルティング・グループ2024年2月期決算説明の内容を書き起こしでお伝えします。

2024年2月期決算説明

北村俊樹氏:ライズ・コンサルティング・グループ代表取締役社長の北村です。

まずは、上場後初めての通期決算発表を無事迎えられたことに感謝申し上げます。今期も、みなさまに日々の支えやご期待をいただければと思います。どうぞよろしくお願いいたします。

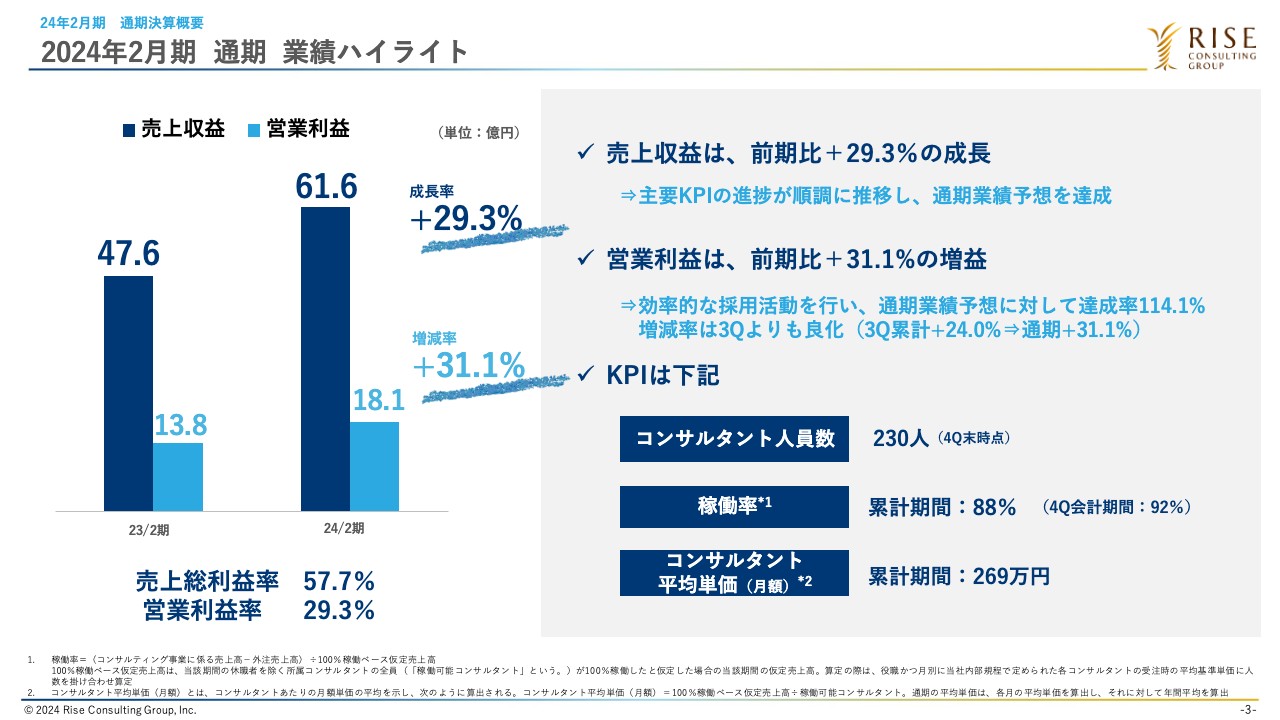

2024年2月期 通期 業績ハイライト

2024年2月期通期の業績ハイライトです。売上収益は61.6億円で、前期比プラス29.3パーセントの成長となりました。通期業績予想も達成しています。

営業利益は18.1億円で、前期比プラス31.1パーセントの増益となりました。通期業績予想に対する達成率は114.1パーセントです。増減率は、第3四半期よりも良化した状態で着地することができました。

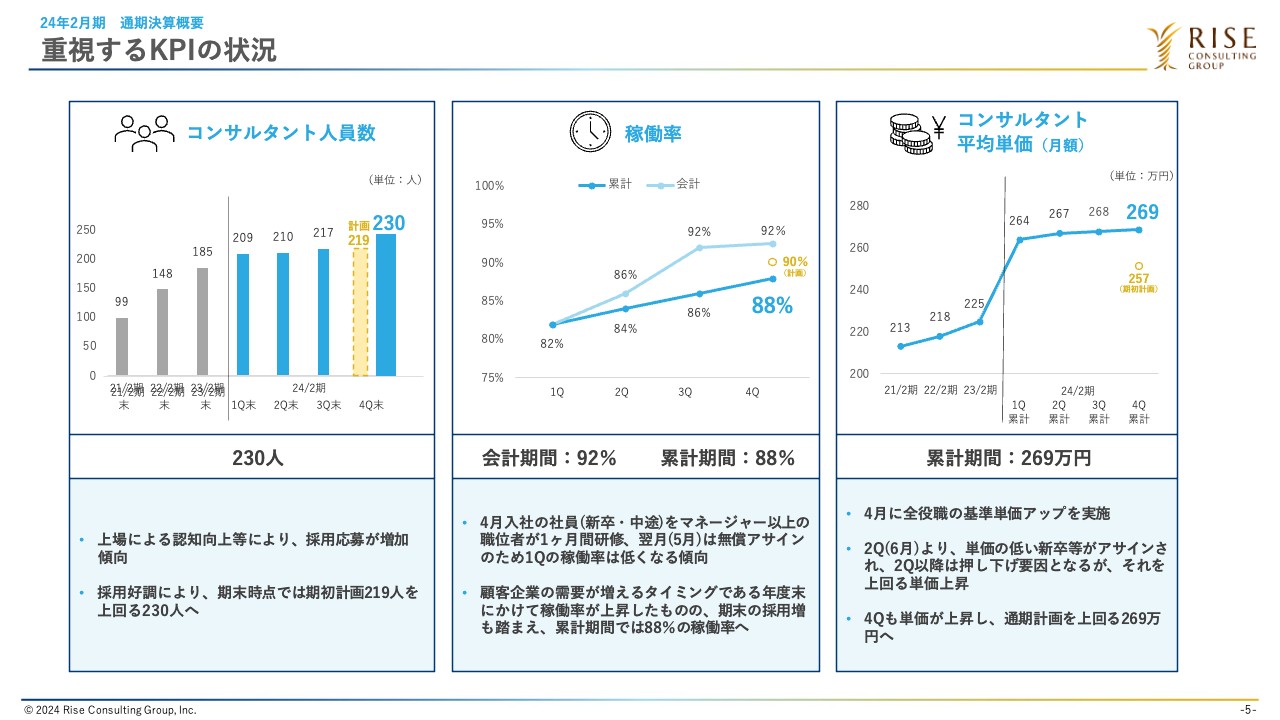

主要KPIの最終的な結果についてです。コンサルタント人員数は230人、稼働率は累計期間で88パーセント、第4四半期の会計期間で92パーセントとなりました。コンサルタント平均単価(月額)は、累計期間で269万円となっています。

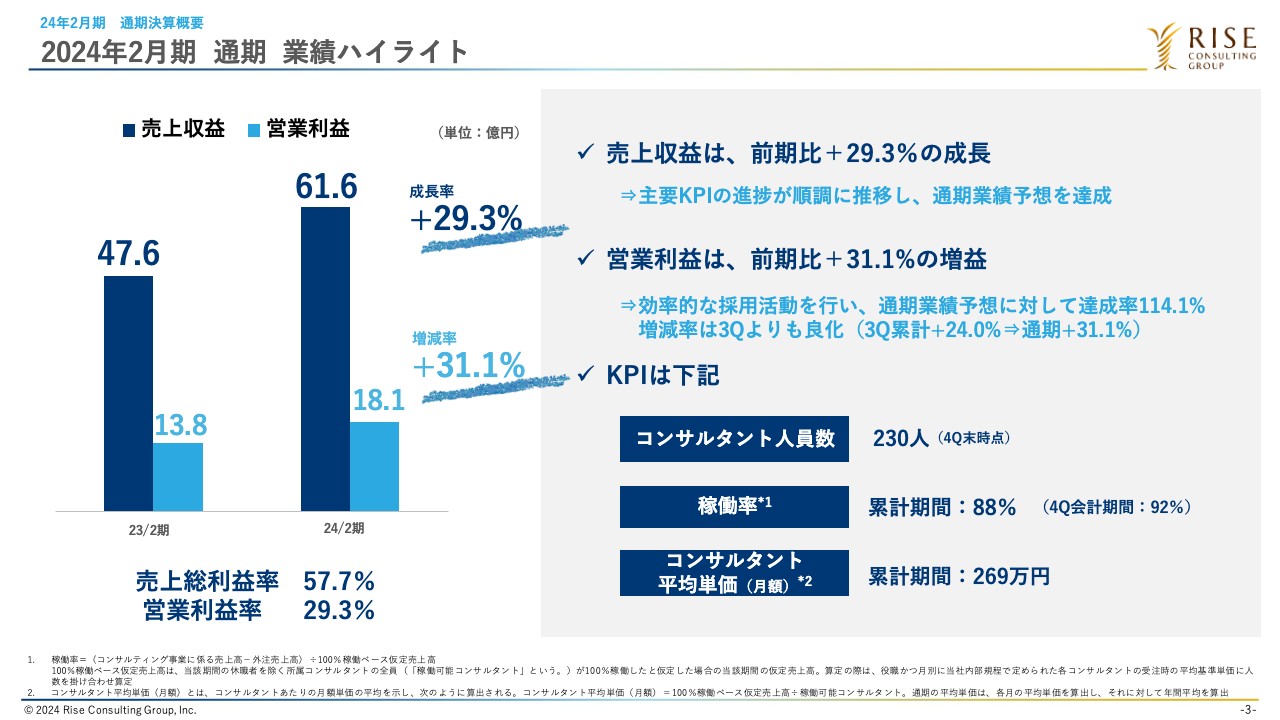

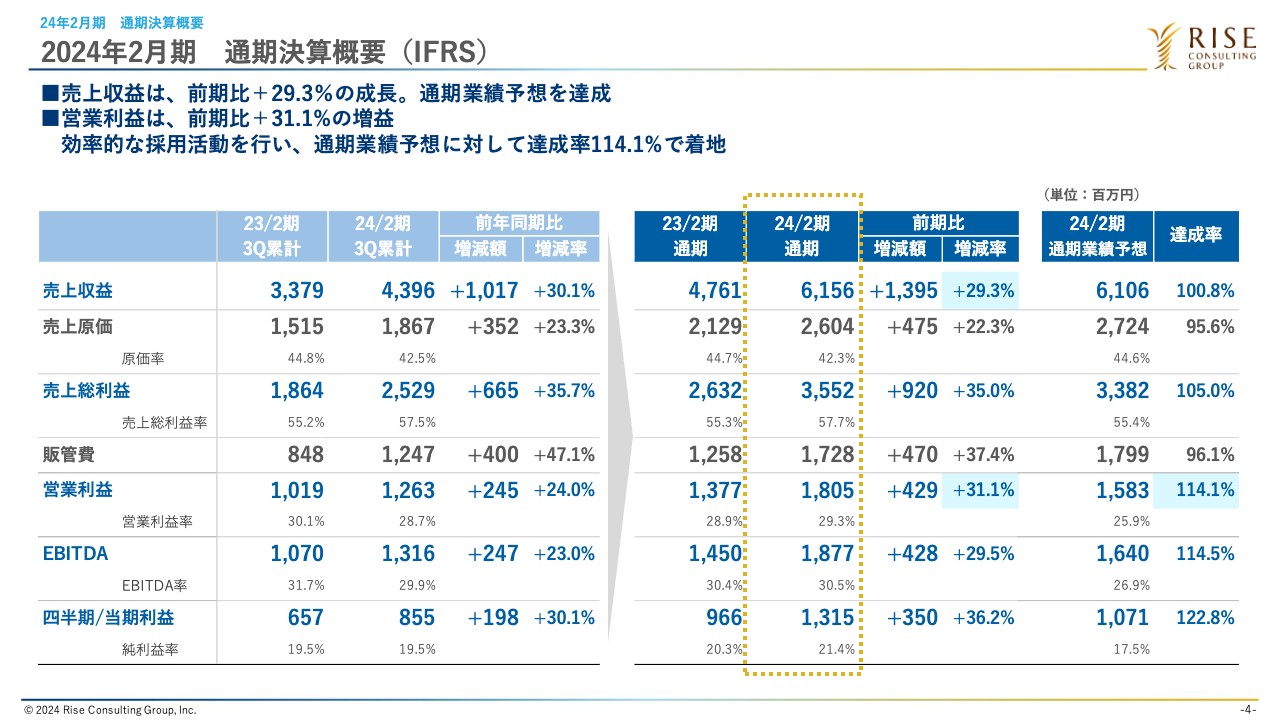

2024年2月期 通期決算概要(IFRS)

通期の決算概要です。売上収益、営業利益ともに前期比プラス30パーセント程度となり、引き続き高い成長を維持できています。

重視するKPIの状況

主要KPIの状況です。コンサルタント人員数は、期初に計画していた219人を上回り、最終的に230人で着地することができました。昨年9月の上場以降は知名度が向上したこともあり、高いROIを維持しながらも採用スピードや応募数が上昇しました。2025年2月期の基盤作りという観点で、たくさんのコンサルタント人員を獲得できている状況です。

稼働率は、会計期間で92パーセントとなりました。日本の年度末に向かうにつれて需要が活況となったことで稼働率が高まり、累計期間でも88パーセントで着地しました。期初の計画では90パーセントを想定していましたが、こちらは219人ベースで想定していた稼働率です。

コンサルタント人員数の最終的な着地は期初計画より10名以上も上振れており、こちらの人員に関しては順次アサインメントを始めています。2025年2月期の基盤作りという観点で計画以上のコンサルタント人員を確保できたことを踏まえると、十分な稼働率を達成できていると思います。

コンサルタント平均単価についてです。2024年2月期の初めに全役職一律で単価アップを行いましたが、その単価を期末まで順調に推移させるかたちで、期初計画よりも高い269万円で着地することができました。

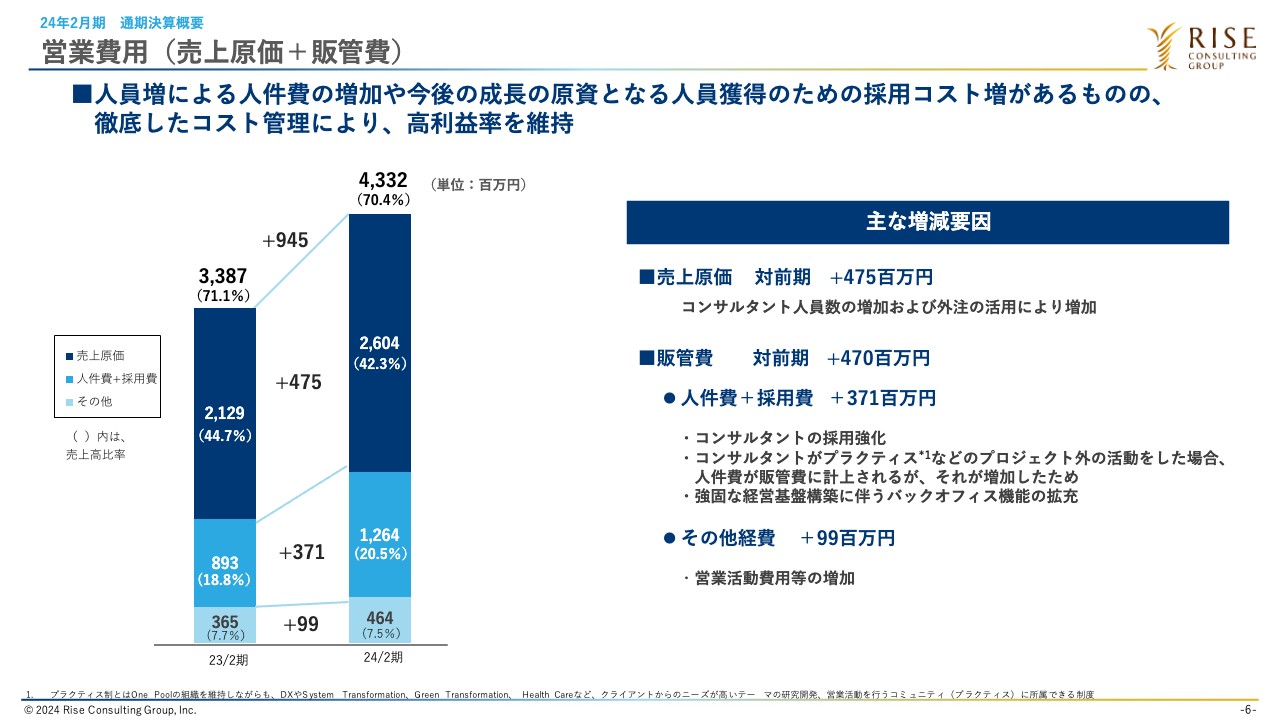

営業費用(売上原価+販管費)

営業費用を構成する売上原価と販管費の状況です。人員数は増加していますが、引き続き高い稼働率と徹底したコスト管理を維持することができています。2023年2月期および2024年2月期の第3四半期までと比較しても、営業費用の構成比はおおむね遜色ないかたちで高い利益率を維持できています。

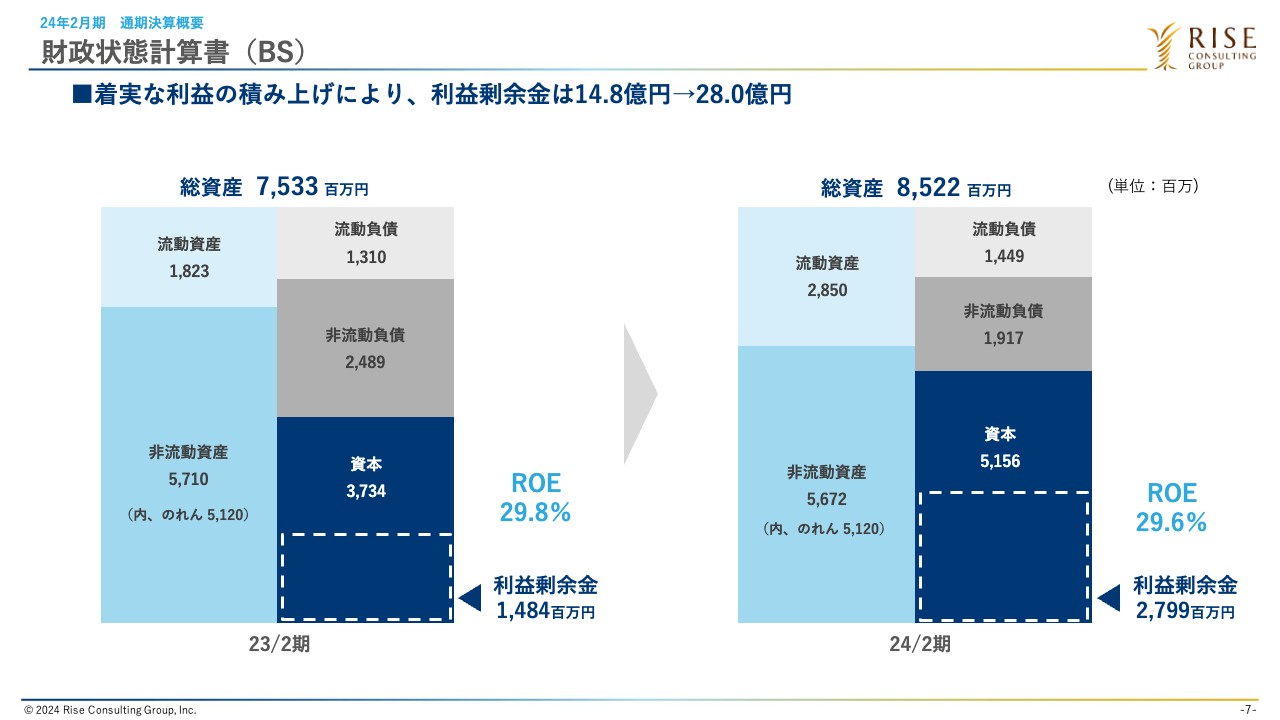

財政状態計算書(BS)

B/Sの状況です。最終的な利益剰余金については、現在約28億円まで積み増しができている状況です。

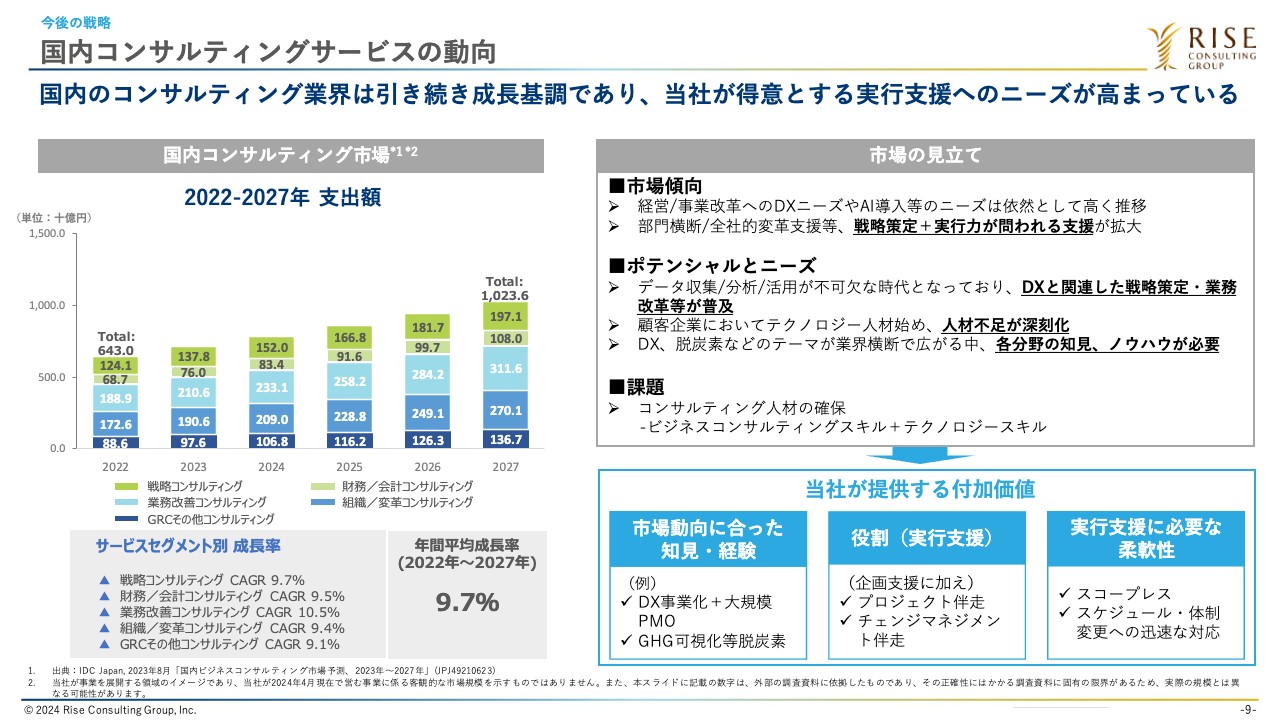

国内コンサルティングサービスの動向

今期を主とした、今後の戦略についてご説明します。まずは国内市場の動向です。スライド左側にIDC Japan社のレポートからデータを引用しておりますとおり、引き続き国内のコンサルティング事業は活況かつ堅調に推移していくと考えています。

スライド右側には、市場の見立てを記載しています。日々、企業の経営層に対応する中で、依然としてDXやAI導入等へのニーズが高く、スピード感を持ちながら部門横断や全社レベルでの変革を行うなど、戦略策定と実行力が求められていますが、自社で解決できない際には外部のコンサルティングファームやSIベンダーの支援が必要になります。

これに対して、我々はDXの事業化や大規模PMOなどの経験で培った知見を付加価値として活かし、実行支援や柔軟性というかたちで、お客さまと一緒に我々の提供価値を発揮し続けられると考えています。

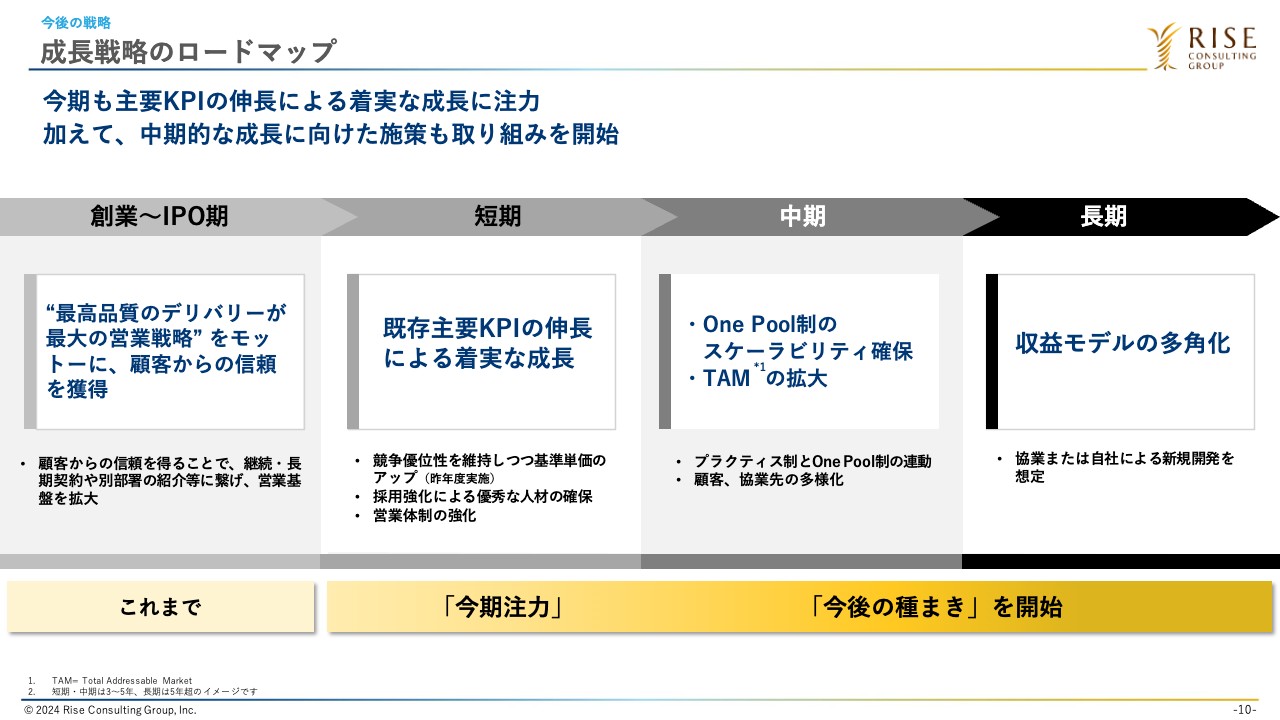

成長戦略のロードマップ

今後の成長戦略のロードマップです。上場を経て、現在は短期フェーズを進めているところです。引き続き、我々の主要KPIである人員数・稼働率・平均単価の着実な成長に注力します。我々は、この原理・原則に徹底してこだわっていきたいと考えています。

加えて、中長期の取り組みも「今後の種まき」として順次活動を開始しています。

成長戦略サマリ①

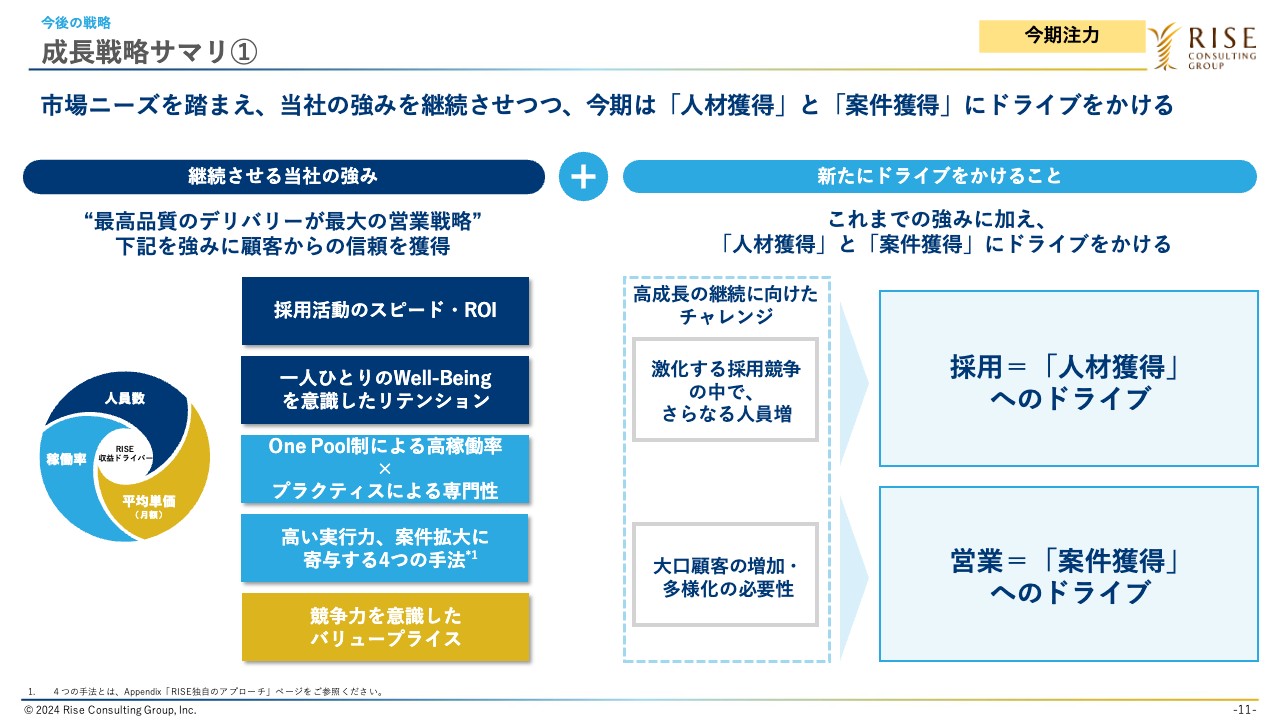

成長戦略のサマリです。スライド左側には、継続させる当社の強みを記載しています。引き続き、主要KPIである人員数・稼働率・平均単価に徹底的にこだわります。

人員数についてです。採用活動のスピードとROIを重視して、人員数を獲得します。また、今いるコンサルタントをきちんと維持するために、当社が重視しているWell-Beingの考え方を活用しながらリテンションを進めていきたいと考えています。

稼働率については、組織形態としてOne Pool制を敷いています。これに伴って柔軟性の高いスピード感のあるアサインメントが可能となり、高稼働率を実現しています。同時に、「プラクティス」をOne Pool制にかけあわせることによって、高い専門性を発揮しつつ、案件を獲得していきます。

そして「高い実行力、案件拡大に寄与する4つの手法」と記載しているとおり、お客さまは一緒に変革を実行する柔軟性やスピードを求めていますので、我々自身が創業期から培ってきた4つの手法を、今後も徹底的に活用していきたいと考えています。

平均単価についてです。戦略・業務・IT領域においては、大手のコンサルファームさんと比較しても、人材の質と価格優位性のバランス感がとれたポジショニングを確保し続けています。引き続き、これらの領域におけるバリュープライスでのサービス提供を継続していきます。

これらの主要KPIに加えて、スライド右側には、今期新たにドライブをかける領域を2点記載しています。1つ目は採用で、人材獲得にドライブをかけます。2つ目は営業で、特に新規開拓として案件獲得にドライブをかけていきたいと考えています。

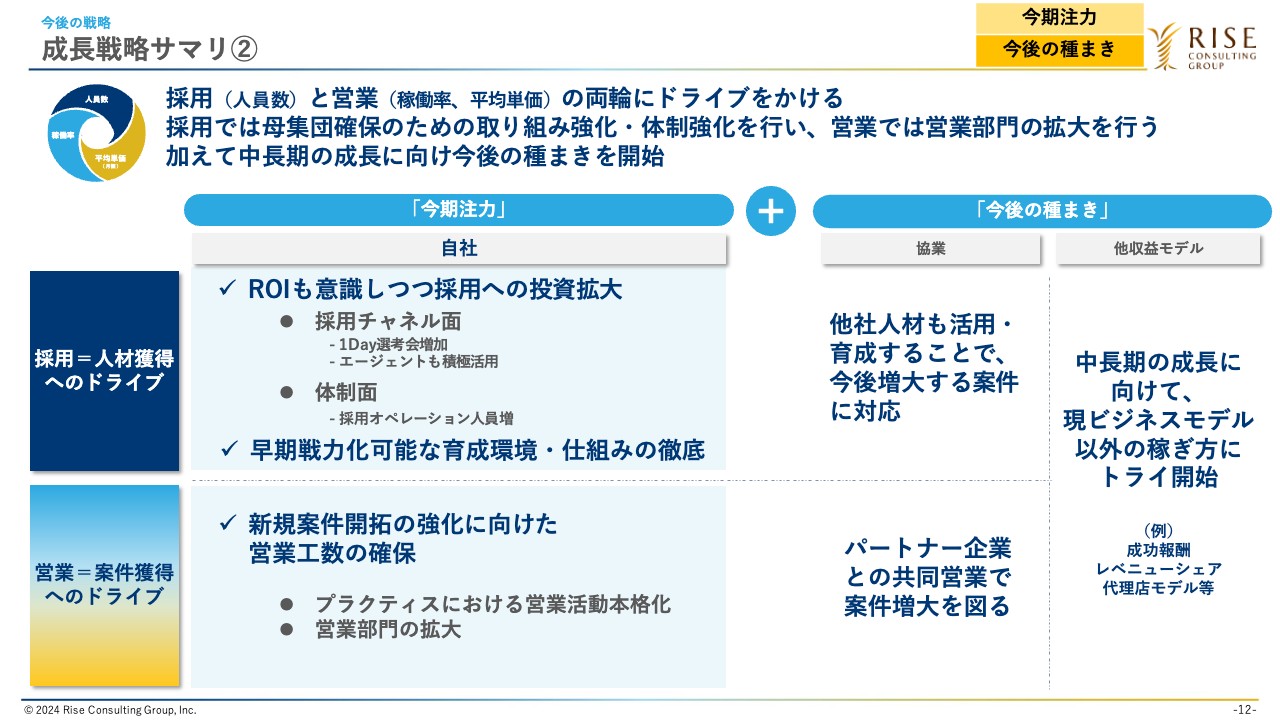

成長戦略サマリ②

今期ドライブをかけていく2つの内容をご説明します。採用におけるドライブについてですが、まずは採用チャネルを多角化していきたいと考えています。特に若手向けの1Day選考会は実績が出ていますので、こちらの数を増やします。また今後は、中堅以上の経験者層獲得に対するのエージェント活用比率を上げ、優秀な人材を多く獲得していく予定です。

それを担う体制については、採用オペレーション人員を強化して量・質・スピードを上げていきたいと考えています。さらに、早期戦力化が可能な育成環境として、OJTやOff-JTの強みを活かした仕組みの徹底も継続していきます。

次に営業におけるドライブについてです。今期は新規開拓に向けてプラクティスの選択と集中を実施し、また専任人材を配置して組織強化を進めていきます。加えて、営業人員はこれまで2名程度の体制で進めていたところを、今期は人員を増強し、特に新規開拓の部分を強化していきたいと考えています。

スライド右側には、中長期の展開に伴って順次開始している「今後の種まき」について記載しています。こちらでは、成功事例を1つずつ積み増しているところです。

採用における協業については、特にIT領域で、例えば我々の子会社であるライズクロスを経由したフリーランスやさまざまなITベンダー、中堅・スタートアップ企業などの他社人材と組んでいます。これにより、大規模なシステム刷新領域においてリーチできていなかったボリュームゾーンに対しても、案件のアサインメントができています。

営業における協業では、パートナー企業との共同営業で案件増大を図ります。こちらは、まさに昨日プレスリリースを出したばかりになりますが、先端テクノロジーを活用したさまざまなスタートアップ企業や大手企業と連携しながら、相互送客を目指して案件開拓を行い、ともにプロジェクト推進していく共同モデルも順次進めています。

スライド一番右側の「他収益モデル」は、人員数・稼働率・平均単価と言われる「人工(にんく)」の現ビジネスモデル以外の収益モデルを順次実現していきます。具体例としては、スライドに記載している成功報酬やレベニューシェア、代理店モデル等があります。

主要KPI毎の施策

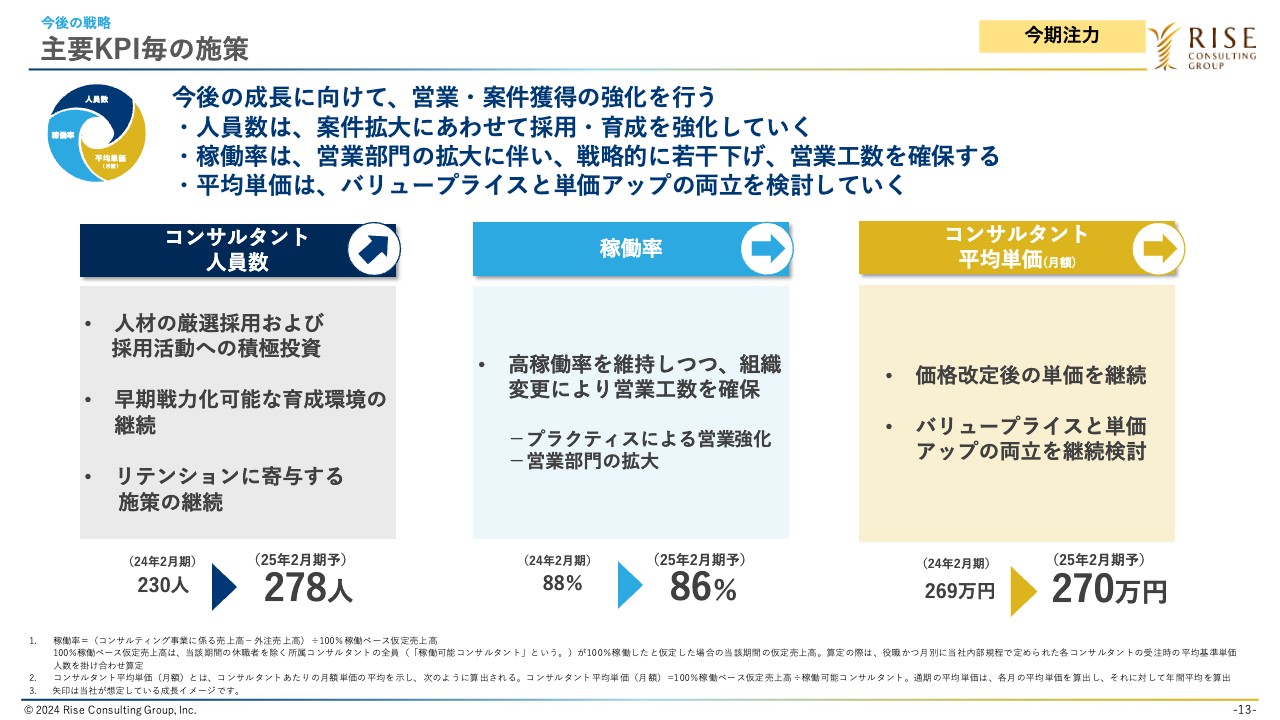

主要KPIの施策についてご説明します。

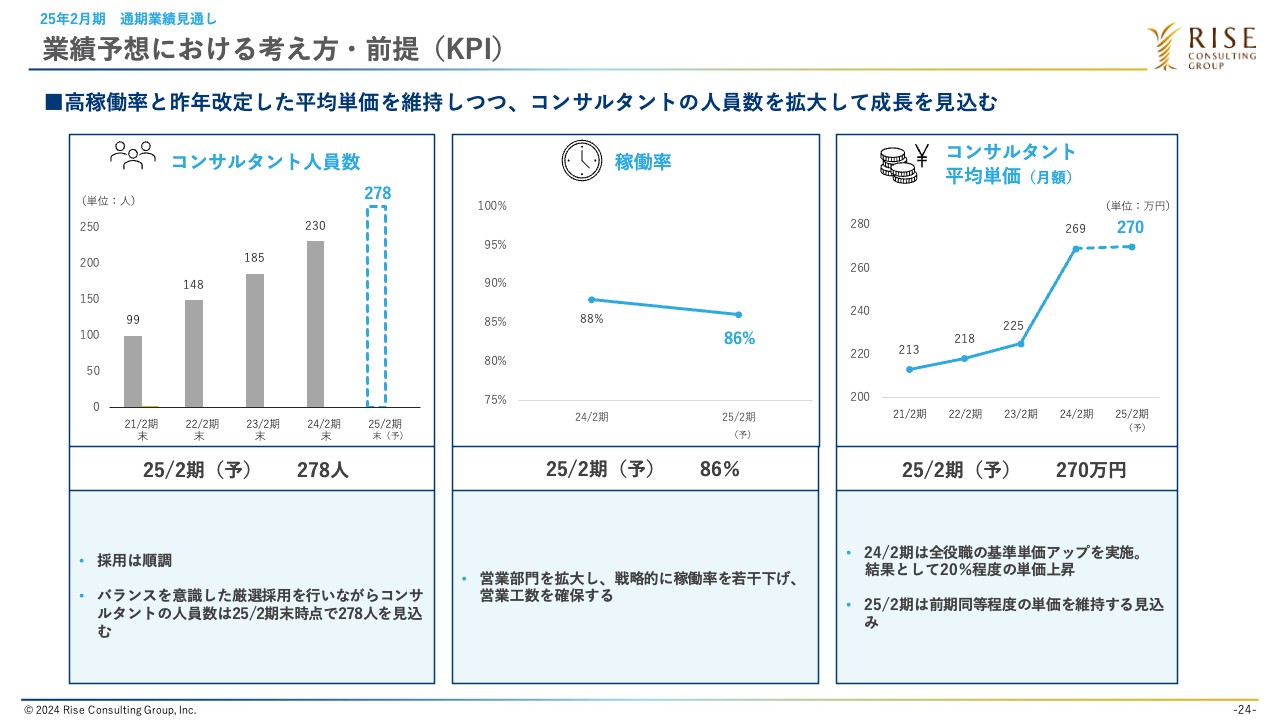

人員数については、3つのポイントがあります。1つ目に、厳選採用を継続し、採用に対して積極的な投資を行っていきます。2つ目に、早期戦力化可能な育成環境を継続します。3つ目に、我々が重視しているWell-Beingの考え方を適用しながら、リテンションに寄与する施策も継続していきます。今期については、おおむね50名程度の純増を計画値として見込んでいます。

稼働率について、前期は累計88パーセントで着地しましたが、今期は計画ベースで86パーセントと設定しています。先ほどご紹介した営業部門の拡大に向け、一定の営業工数を優先的に確保していきたいと考えており、この部分が2パーセントの差分だとご理解いただければと思います。

平均単価については、前期に単価を20パーセント程度アップしました。既存のお客さまのご理解や新規のお客さまの新単価での開拓が十分定着しており、改定後の単価を継続します。一方で、我々としてはまだアップサイドがあると考えているため、プラクティス等を強化する中で、より高付加価値の案件を高単価で獲得していきたいと思っています。

ベースとしては従来の平均単価を目標値としつつ、各プラクティスリード(プラクティス責任者)と連携しながら、少しでも多くの平均単価上昇を狙います。

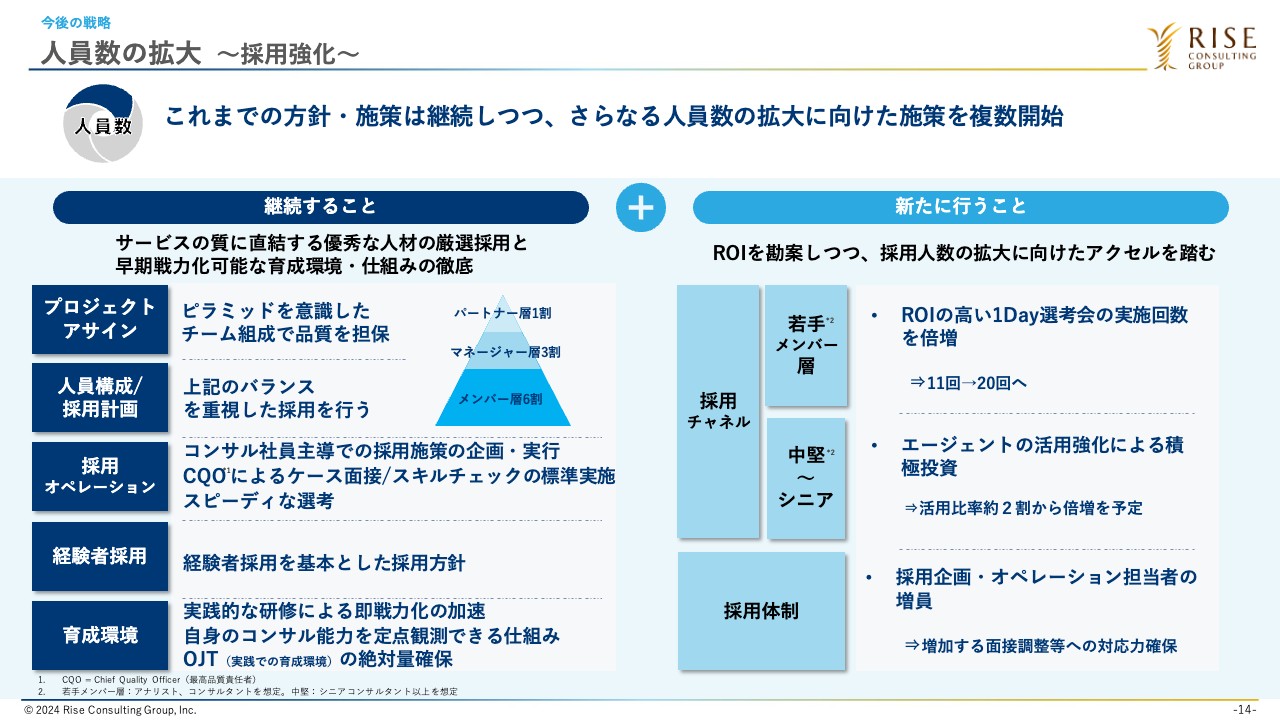

人員数の拡大 ~採用強化~

人員数・稼働率・平均単価のそれぞれについてご説明します。まずは人員数です。継続することは大きく5点あり、最初の2つはまとめてご紹介します。我々が企業にコンサルティング案件を提供する際、多くはスライドのようなピラミッド型で支援を行います。

プロジェクトに約20パーセントから30パーセント程度従事するパートナークラスが品質管理を行いながら、マネージャー・シニアマネージャークラスがプロジェクトマネージャーとして100パーセント従事します。その下にメンバークラスのスタッフが2名から3名付く体制で、プロジェクトを支援するのが一般的です。

そのため、我々のファームは、これらの小さなピラミッドが積み上がった大きな組織体ということになります。採用計画や日々のチーム組成も含め、このピラミッドが崩れないよう今後も意識していきたいと考えています。

3つ目の採用オペレーションについても、当社は他社のような人事部主導の採用戦略や採用プロセスではなく、コンサルタントが中心となって日々考え、高速でPDCAを回していく採用プロセスを継続します。

質を伴う成長を目指すため、当社の品質責任を負うCQOが最終的にケース面接を行ったり、その場でパワーポイントのチャートライティングのテストを実施したりします。経験者であっても厳しく選考を行い、良い人材を獲得するオペレーションにも引き続きこだわっていきたいと考えています。

4つ目も質を伴う成長に付随する部分で、コンサルティングの動き方を熟知していることは高い稼働率や即日アサインに寄与するため、基本的には経験者採用をベースとしていく方針です。

5つ目の育成環境については、OJTやOff-JTを中心とした未経験者も早期に戦力化できる研修制度の仕組みがあります。それらも組み合わせながら、特に未経験の若手層については今後も人材強化を図っていきたいと考えています。

それがスライド右側の「新たに行うこと」にも付随してくるのですが、若手メンバー層を獲得するための採用チャネルとして、1Day選考会を倍増していきたいと考えています。

1Day選考会とは、主に土日を活用し、会社説明からカジュアル面談・1次面接・2次面接・最終面接までを1日で終えるというものです。候補者側は1日で採用可否がわかり、我々も良い人材を早期に見つけて採用できるため、今期は回数を増やしていく予定です。

中堅からシニア層の獲得についてはエージェント活用比率を増加させ、エージェントの協力も得ながら、これまで以上に人員を獲得していきたいと考えています。当然ながら、採用目標が上がることに伴い、採用体制を強化していきます。

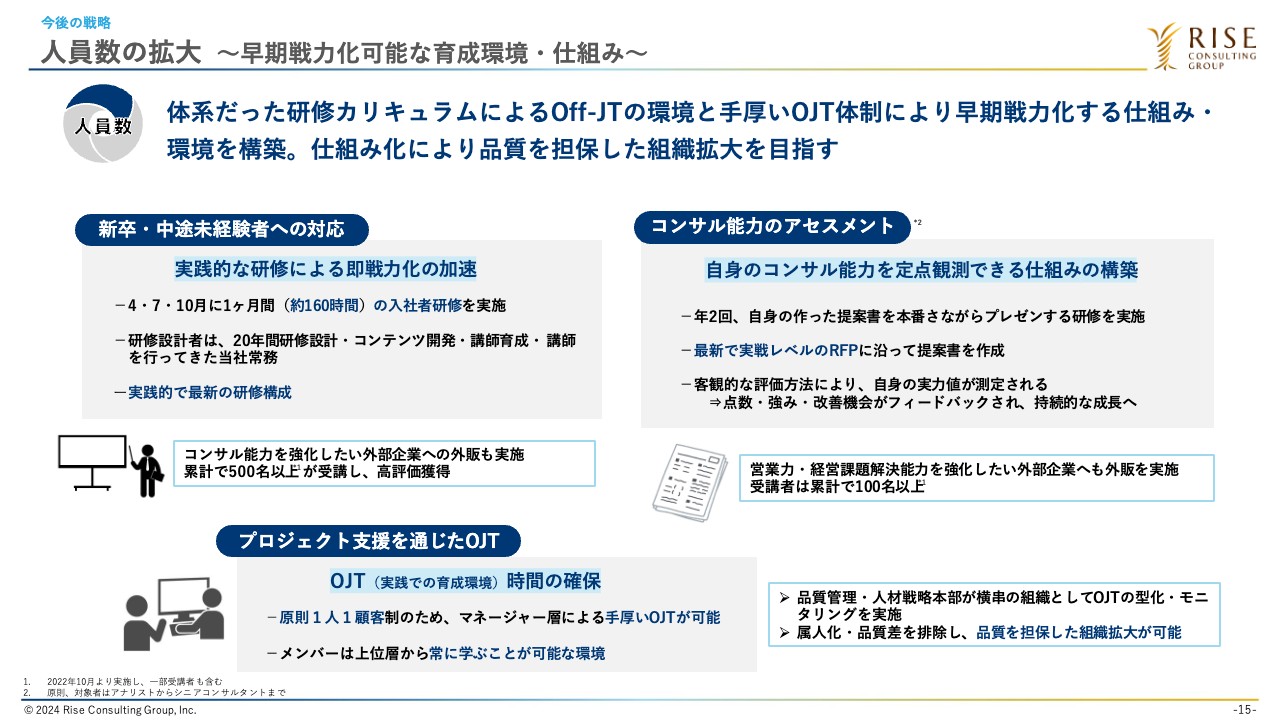

人員数の拡大 ~早期戦力化可能な育成環境・仕組み~

育成の仕組みについてご説明します。当社が重視しているのはOJTです。現場でコンサルタントを育成し、早期に戦力化していきます。経験者については、即日アサインを基本としています。このようなOJTによる育成で高稼働率と高収益率を実現してきた実績から、今期以降も継続していきたいと考えています。

OJTで重要なことは2つで、1つは時間の絶対量が確保できること、もう1つはOJTを行うマネージャー以上のメンバーのスキルや方法が属人化しないか工夫することです。

時間の絶対量確保については、我々はアサインメントの際、マネージャークラスであっても基本的には1人1顧客に100パーセント専念させます。それにより、他のファームのマネージャークラスがさまざまな案件をかけ持ちするのと比較して、若手層対象のOJTに2倍から3倍の時間を投下でき、成長や育成に寄与できます。

一方で、マネージャークラスの過去の経験値に基づいて属人化してしまうと、ファームの特性や人材の質にばらつきが出てしまいます。そのため、我々は品質管理部という別組織を横軸に置き、当社が重視するコンサルタントとしての価値の生み出し方の啓蒙活動やモニタリングの他、お客さまの声を聞く取り組みを実践しています。

未経験者については、OJTでの育成とあわせて入社時研修として1ヶ月程度の集合研修を行っています。この研修は、我々のお客さまも費用を負担して受講するレベルのサービス品質となっています。

そのような質の高い研修プログラムにおいて、コンサルタントに必要なさまざまな仮説思考や論点思考、ロジカルシンキング、チャートライティング、実際のプレゼン研修など、座学と実務を組み合わせながら、まずは1ヶ月体系立てて研修を行い、2ヶ月目からはさっそく有償化がスタートします。

当社は、未経験でも良い人材やポテンシャルのある人材をきちんと早期に有償化するための基盤がありますので、今後の成長の材料にしていきたいと考えています。

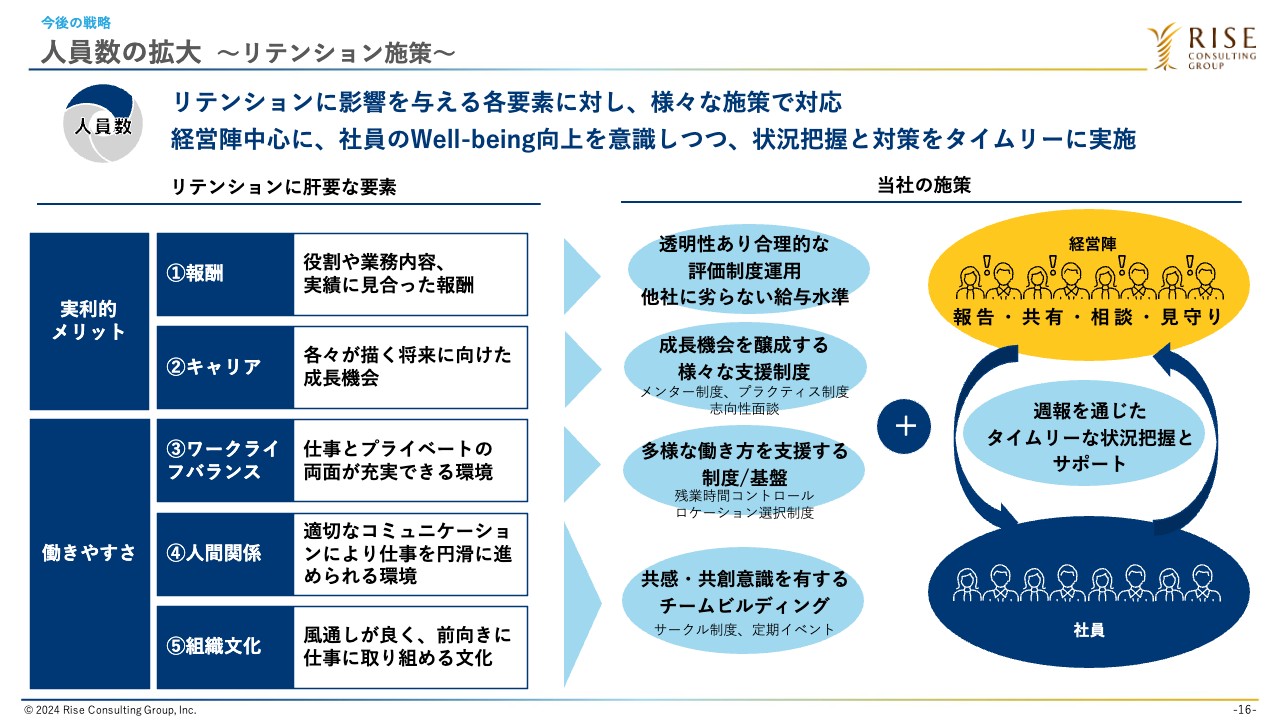

人員数の拡大 ~リテンション施策~

人員数の拡大には、今いる人材をリテインしていくことも重要です。スライド左側の「リテンションに肝要な要素」を意識しながら、当社がこれまで培ってきたいろいろな制度や施策を組み合わせ、優秀な人材を維持していきたいと考えています。

一例をご紹介します。例えば、評価制度については、透明性と合理性を非常に重視しています。全社員にオープンにしているKPIがあり、各コンサルタントが一年間で個人としていくら案件にチャージできたか、つまり個人の売上が直接的に評価に紐づくため、トップラインの成長とコンサルタントの昇給コストが右肩上がりで連動する、極めて合理的な設計の評価制度を実現しています。

これにより、社員も目標設定がしやすいと同時に、経営面でもインパクトを持つ制度となっています。このような良い制度や施策は、今後も維持していきたいと思っています。

また、社員一人ひとりの状態を的確に把握するために、コミュニケーションを非常に重視しています。メンター制度や週報という仕組みを継続しながら、引き続き優秀な人材を維持していきたいと考えています。

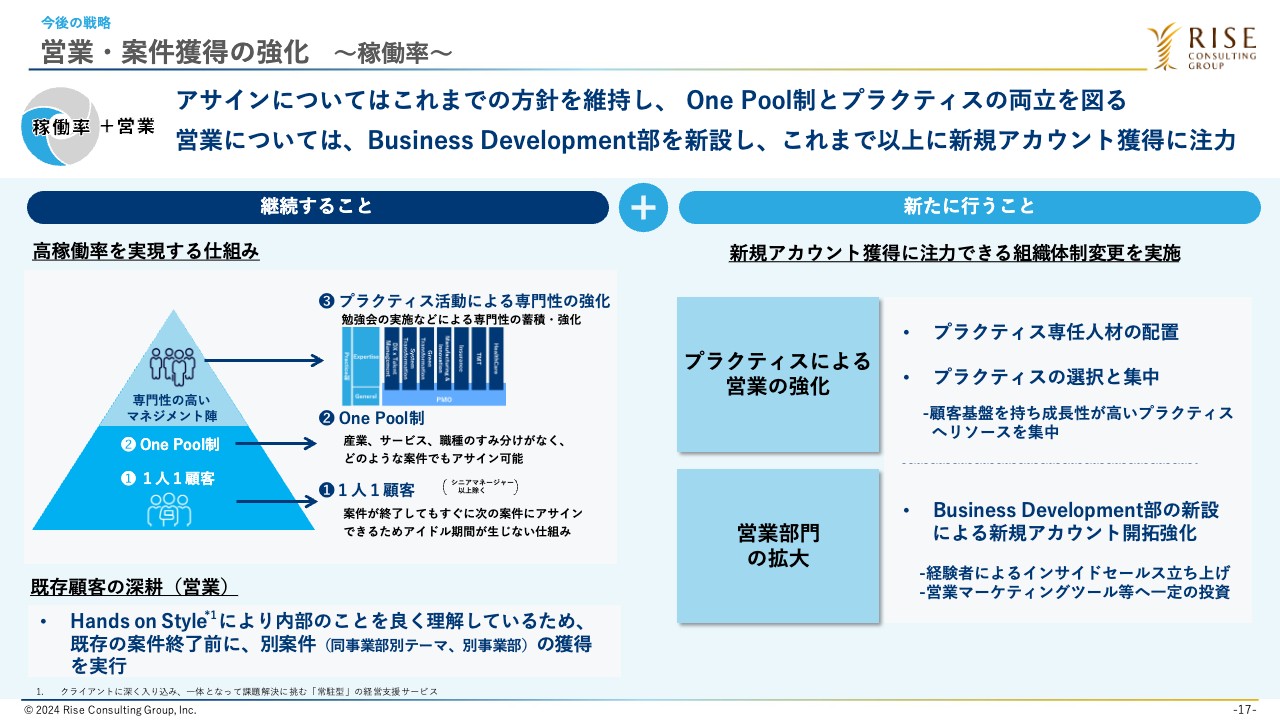

営業・案件獲得の強化 ~稼働率~

稼働率に付随する部分として、主に営業の話をしたいと思います。継続することのうち、高稼働率であることは当社最大の競争優位の源泉だと思っていますので、引き続き維持・強化していきます。

組織形態については、One Pool制として1つの箱で組織を運営することで、柔軟かつスピーディなアサイメントが実現できます。「1人1顧客」という原理・原則の徹底によって各コンサルタントの案件終了タイミングも明確になり、稼働率・回転率にも寄与します。

当社は既存のお客さまのリピートを非常に重視しており、現在の売上の80パーセント程度は既存のお客さまのリピートで成り立っています。そのため、「最高品質のデリバリーが最大の営業戦略」をモットーに、マネージャークラスだけではなく現場のメンバークラスであっても、目の前のお客さまに対して最高品質のデリバリーを提供するよう努めています。

それにより、お客さまから次の仕事や新しい部署をご紹介いただけます。現場のメンバーには、「現場営業」という意識の徹底や評価制度との連動を意識づけています。引き続き、これらの取り組みで既存のお客さまの売上成長をサポートしながら、高い売上成長を継続します。

スライド右側に記載している新たに行うことについては、特に新規アカウントの獲得に注力する旨を記載しています。まず、プラクティスを組織化するために専任人材を配置します。それにより、お客さまが求めているマーケットニーズに対し、専任人材が新たな情報を察知して付加価値の高い提案をすることで、新たな仕事を獲得していけると考えています。

加えて、営業部門の拡大については、前期まで2名程度であった営業部隊に加えてBusiness Development部を新設し、新規開拓のミッションを担わせようとしています。そこでは、いろいろなデジタルツール等を活用し、インサイドセールスを中心にまずは新規のリードを獲得します。

そして、プラクティス等と連携しながら実際のクロージングを早期に実現します。このような体制の本格化を目指し、順次進めているところです。

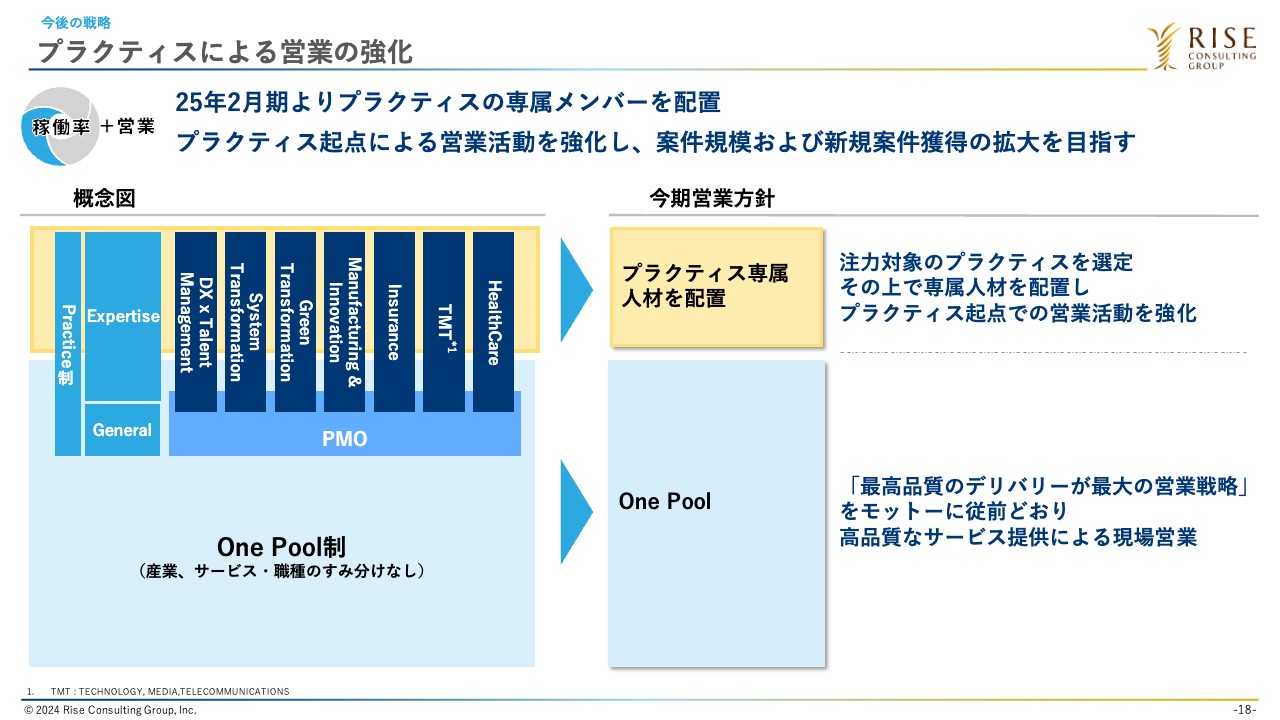

プラクティスによる営業の強化

スライドには、今ご説明したプラクティスの内容を記載しています。組織としてはOne Pool制を重視しながらも、パートナー等を中心とした一部のシニア人材については、プラクティスというかたちで組織化し、その組み合わせによって、より高付加価値のサービスや高稼働率の実現を図っていきたいと考えています。

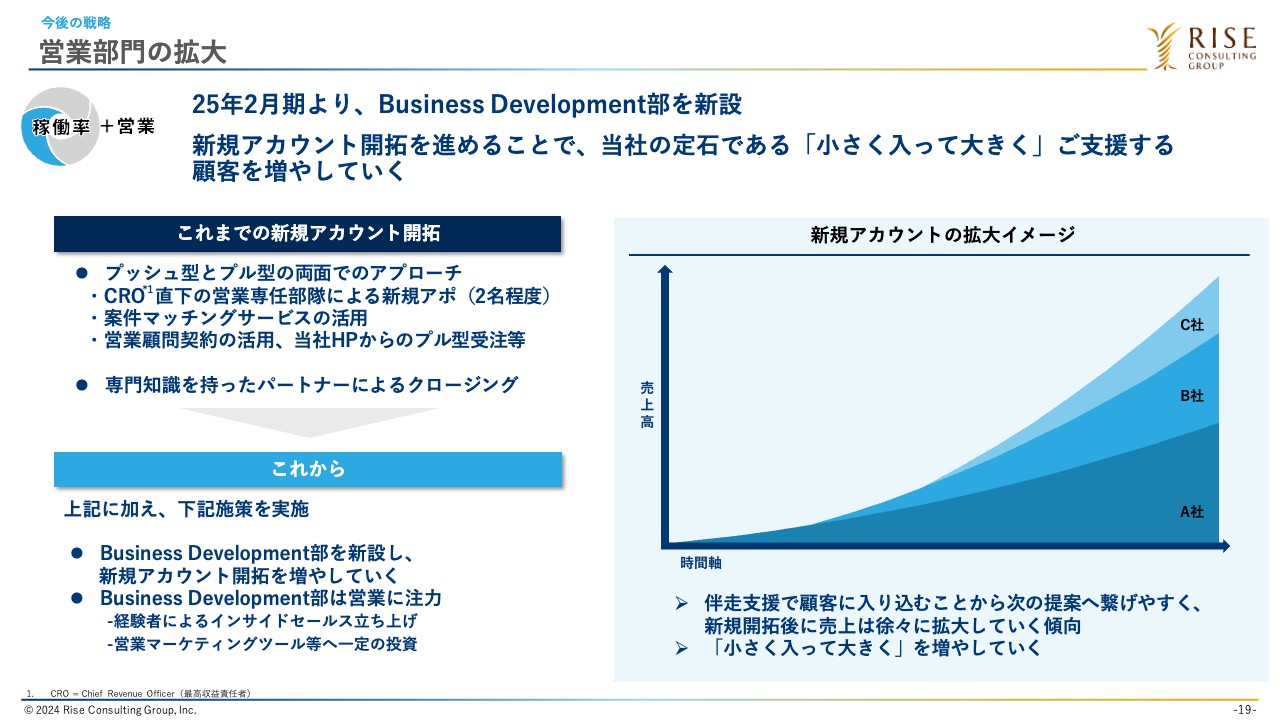

営業部門の拡大

営業部門については、先ほどご紹介のとおりBusiness Development部を新設しました。まずはここで、我々の定石である「小さく入って大きく」支援する顧客を増やしていきます。

お客さま先に入り込んだ後は、当社の独自のアプローチであるHands on StyleやScopeless、More than Reportsといった手法を駆使し、お客さまと一緒に価値提供をしながら物事を前に進めて評価を得ます。それにより、既存のお客さまのリピートを実現してきました。

既存の取引を大きくすることはこれまでの現場メンバーを中心に対応できますので、Business Development部では新規で小さく入ることを目指します。このようなかたちで、今後の営業や売上の柱を作っていきたいと考えています。

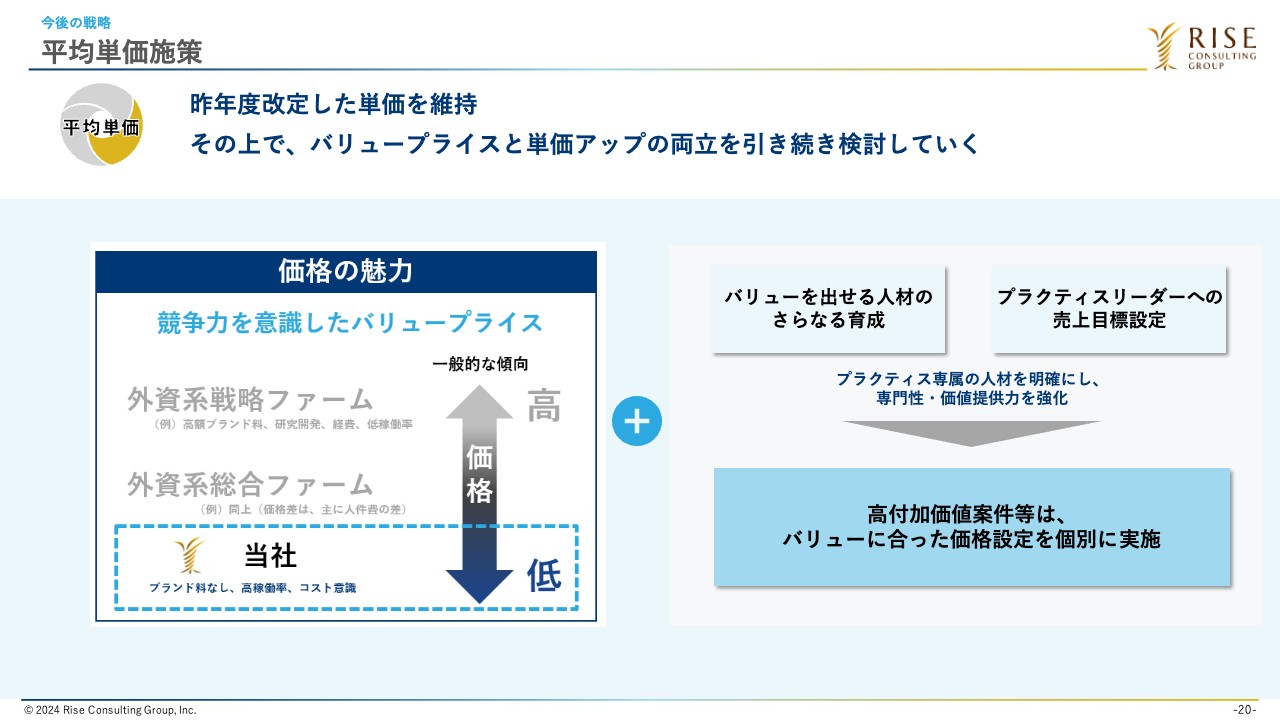

平均単価施策

平均単価施策についてご説明します。こちらもプラクティスにて専門性等を強化することで、より高付加価値の案件を取れると考えています。特に戦略や新規事業、PMOでも難易度が高い領域については、競合ファームと比較しても相対的に価格優位性がある状況です。

当社の人材は、そのようなファーム出身のメンバーのうち、厳しい選考を経て獲得した即戦力です。また、OJTやOff-JTを通して、短期的にも中長期的にもきちんと育成しています。したがって、人材の質は他社と比較しても遜色ないレベルであり、より価格のアップサイドはあると考えています。今後も、1円でも多く平均単価を上げられるように進めていきます。

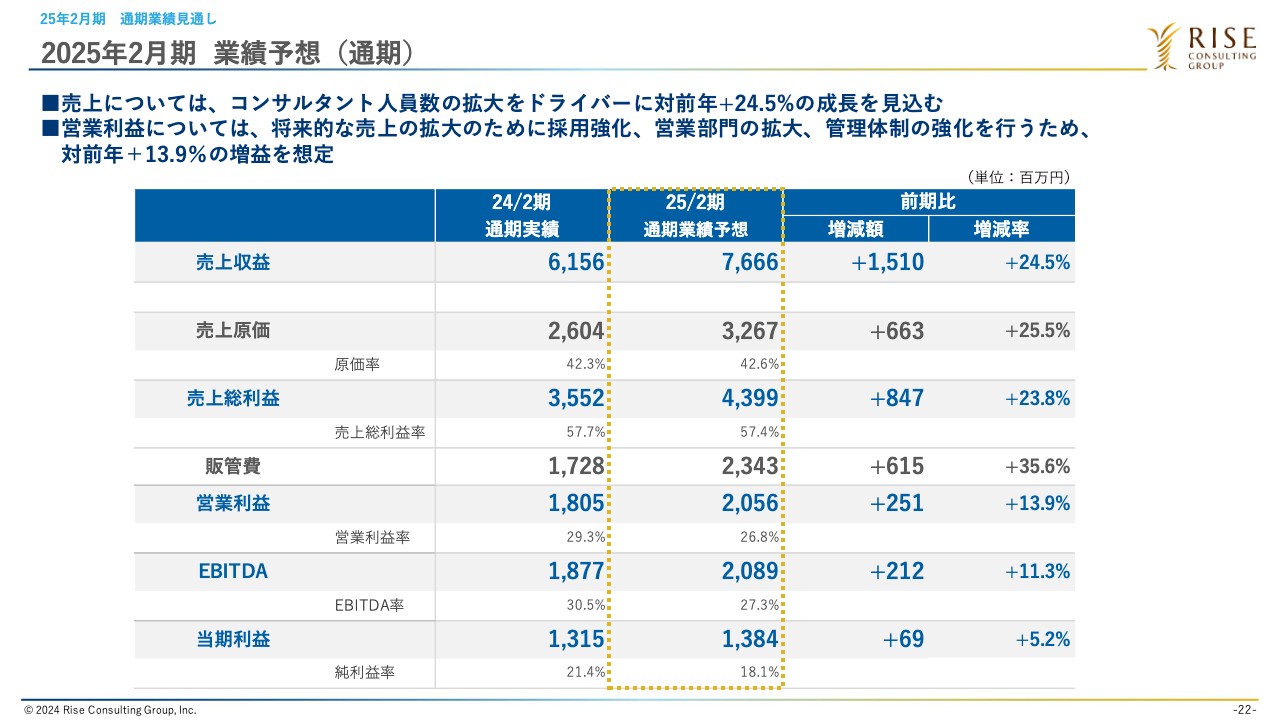

2025年2月期 業績予想(通期)

今期の業績見通しについてご説明します。売上収益は、前期比約25パーセント増の約77億円で着地すると見込んでいます。

営業利益は、採用費やプラクティス等のさまざまな管理体制の強化のため、一定の投資を含んだ結果となっています。しかし、これまでどおりの高いコスト意識を継続しながら、計画値を上回るように着地したいと考えています。

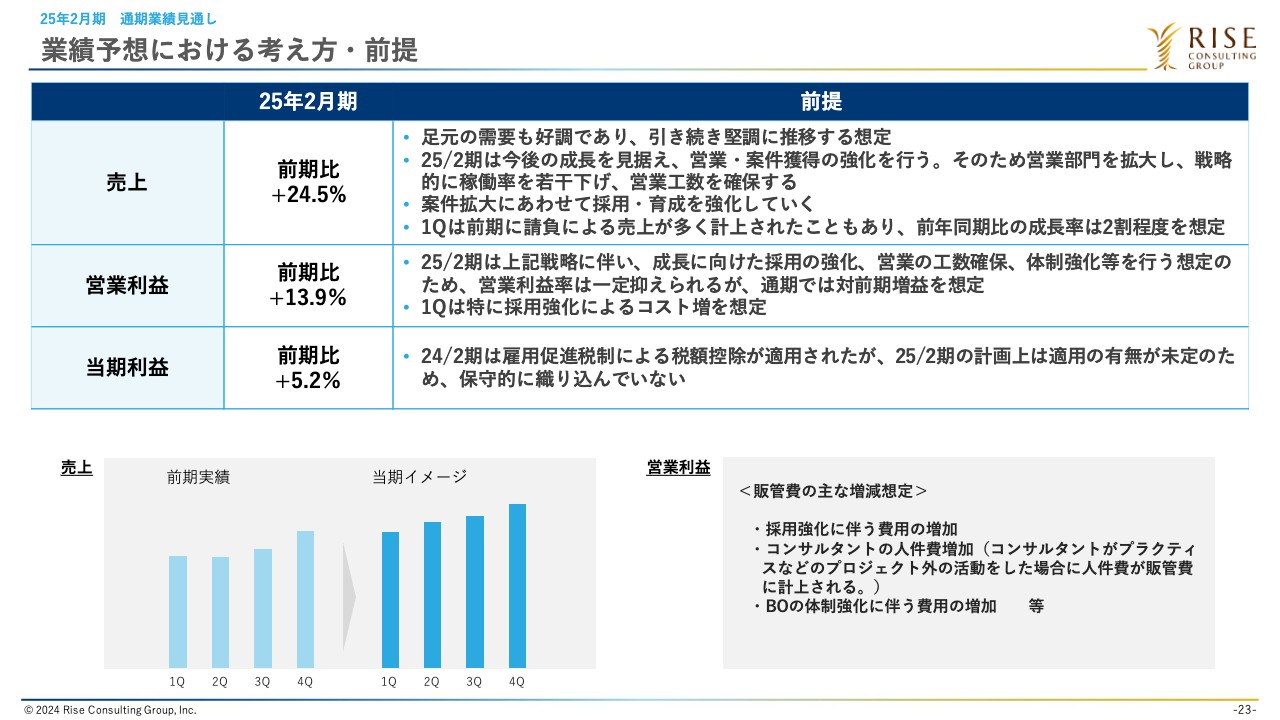

業績予想における考え方・前提

業績予想における考え方と前提についてです。売上と営業利益は、先ほどご説明したとおりです。

営業利益と比べて当期利益の成長率が半減しているように見えますが、こちらはスライド右側の「前提」にも記載しているとおり、税制控除の適用有無が未定のためです。前期は適用されましたが今期は未定のため、保守的に判断して織り込んでいないとご理解ください。

スライド下段左側には、当期の売上イメージを記載しています。第1四半期は前期第4四半期と同等程度のペースで、Business Development部の新設等も踏まえて基盤固めをした上で、第2四半期以降は順調に売上成長を遂げていきたいと考えています。

業績予想における考え方・前提(KPI)

主要KPIの業績予想です。最終的なコンサルタント人員数は278名の予定です。稼働率は、累計で86パーセントと見込んでいます。平均単価は、前期同等もしくは若干上がり、270万円の計画としています。

以上をもちまして、前期の決算と今期の見通しについてのご説明を終了します。ご清聴ありがとうございました。