経営環境の変化とファンド参入の役割

現在の株主構成に至る背景には、オリオンビールを取り巻く経営環境の変化がありました。

<ファンド参入の背景:株主の高齢化と国内市場の縮小>

- 株主の高齢化と分散

- 経営環境の激化

1957年の設立当初、オリオンビールは地元の有志の個人株主が中心となって資金を出し合って設立されました。しかし、年月が経ち、株主の高齢化や相続による分散が進み、一時は約600人もの株主を抱えていました。ファンドによる株式買い取りは、株主の安定化を図る目的がありました。

国内のビール市場は縮小傾向にあり、営業やマーケティングにおいて「てこ入れ」が必要な状況でした。

<ファンドによる事業基盤の強化>

ファンド(野村とカーライル)の参入により、株主の集約化が図られるとともに、営業・マーケティングの強化や海外展開の積極化が進められました。その結果、事業基盤の強化が図られ、直近の業績回復につながったと考えられます。

直近の業績と高い収益性

オリオンビールは、コロナ禍からのV字回復を遂げ、高い収益性を維持しています。

<売上・利益の好調な回復>

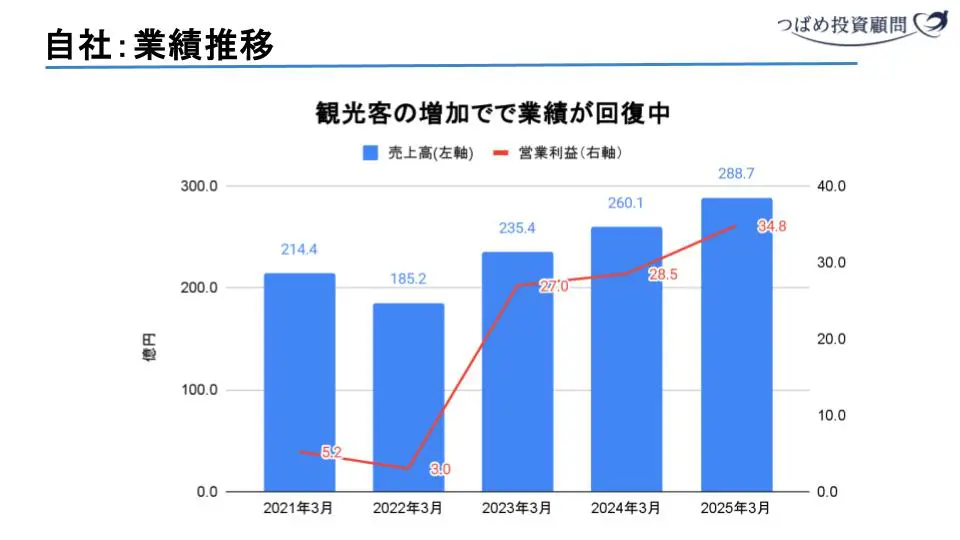

コロナ禍の影響で、2021年3月期、2022年3月期には沖縄県への観光客減少により業績が大きく落ち込みました。

しかし、2023年以降は観光客の回復と共に業績も回復し、2025年3月期の売上高は288億円、営業利益は34億円と、現在好調を維持しています。

<際立つ高い営業利益率>

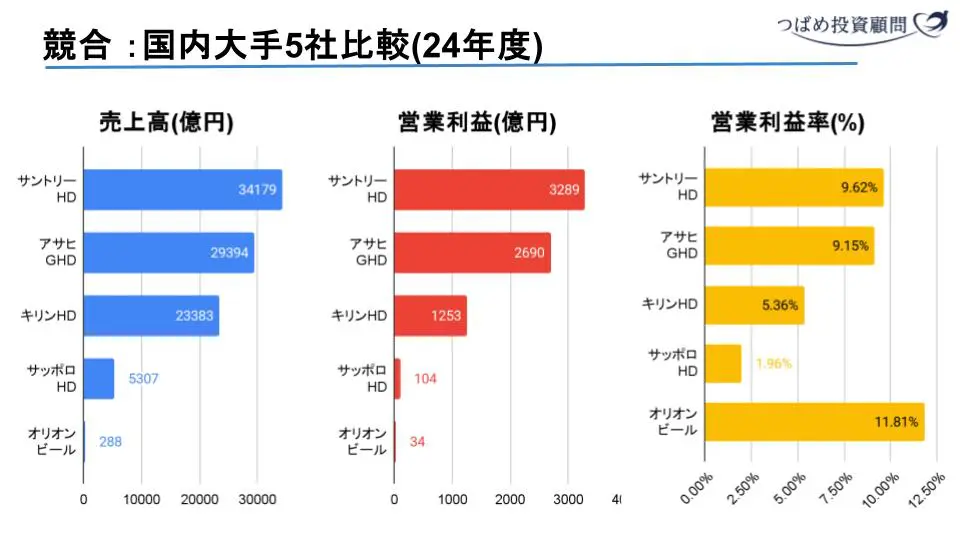

国内大手ビール会社5社(サントリー、アサヒ、キリン、サッポロ、オリオンビール)と比較すると、オリオンビールの売上高は288億円と、サントリーの3兆5,000億円やアサヒの3兆円などと比べると規模は小さいです。

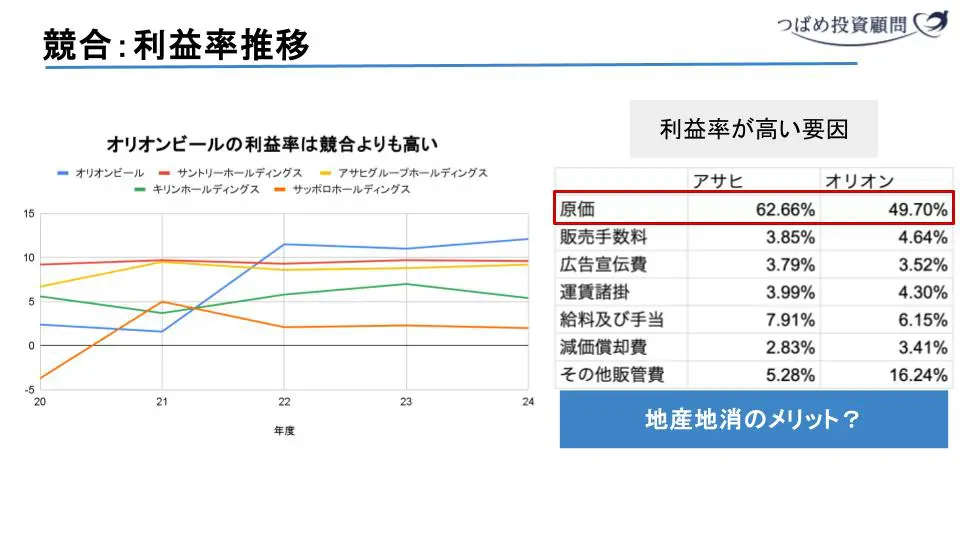

しかし、2024年度の営業利益率は11.81%と、国内大手企業よりも高い水準を維持しています。過去の年度を見ても、常に10%を超えている点は魅力です。

この高い利益率の背景には、原価率の低さがあります。アサヒビールの原価率が約62%であるのに対し、オリオンビールは約50%と低いのが特徴です。

この低原価率の一因として、沖縄県産の大麦を原料に採用する「地産地消」の取り組みが挙げられます。地元で比較的安価に原材料を調達できることが、高い利益率につながっている可能性があります。